Поиск

Облигации НорНикель БО-001Р-14. Купон USD до 7,00% на 4 года с ежемесячными выплатами

«Норникель» — российская горно-металлургическая компания, которая занимается разведкой полезных ископаемых, добычей, производством и сбытом цветных и драгоценных металлов, а также сопутствующими научно-техническими разработками.

Некоторые виды производимых металлов: никель, медь, палладий, платина, кобальт, родий, серебро и золото.

Параметры выпуска НорНикель БО-001Р-14:

• Рейтинг: ruAAA / Стабильный от Эксперт РА, AAA(RU) / Стабильный от НКР;

• Номинал: 100$

• Минимальный размер участия: 30 000Р

• Объем: Не менее 300 млн USD

• Срок обращения: 4 года

• Купон: не более 7,00% (YTM 7,23%)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Сбор заявок: 11 сентября

• Дата размещения: 16 сентября

Расчёты будут осуществляться в рублях по официальному курсу ЦБ РФ — на дату размещения, купонной выплаты или погашения.

Финансовые результаты за 6 месяцев 2025 года:

• Выручка: 6,5 миллиарда долларов, рост на 15% по сравнению с предыдущим годом.

• EBITDA: увеличилась на 12% до 2,633 млрд долл., рентабельность EBITDA — 41% (год назад — 42%).

• Чистая прибыль: составила 842 млн долл. (+2% за год).

• Свободный денежный поток: вырос почти втрое до 1,435 млрд долл. на фоне положительной динамики операционной деятельности и оборотного капитала.

• Капитальные вложения: увеличились на 15% до 1,113 млрд долл.

Причина: укрепление рубля и реализация стратегических проектов, среди которых экологические инициативы и модернизация инфраструктуры.

• Производство металлов: никель: -4% по сравнению с предыдущим годом, медь: -2%, палладий: -5%, платина: -6%.

• Соотношение чистого долга к EBITDA: 1,9x (год назад — 1,7x), что по мировым меркам находится в комфортной зоне и свидетельствует о высокой финансовой устойчивости.

В обращении находится 5 выпусков биржевых облигаций компании номинированных в долларе:

• ГМК Нор.никель БО-001Р-13 #RU000A10C8Q0 Доходность к оферте (29.01.2027) — 5,88%. Купон: 7,75%. Текущая доходность: 7,55% на 4 года 9 месяцев, ежемесячно

• ГМК Норильский никель БО-001P-12-USD #RU000A10BTU4 Доходность к оферте (20.08.2026) — 4,89%. Купон: 8,00%. Текущая доходность: 7,73% на 4 года 8 месяцев, ежемесячно

Что готов нам предложить рынок долга:

• Альфа-Банк ЗО-850 #RU000A108Q29 (ВВВ) Доходность: 8,03% на 4 года 6 месяцев

• Совкомбанк СЗО-04 #RU000A107E99 (АА) Доходность: 8,71% на 4 года 6 месяцев

• РесБел 336 #BYM000001941 Доходность: 7,48% на 4 года 5 месяцев

• Газпром Капитал ЗО30-1-Д #RU000A105SG2 (ААА) Доходность: 6,56% на 4 года 5 месяцев

• Новатэк оббП05 #RU000A10C9Y2 (ААА) Доходность: 6,61% на 4 года 4 месяца

• Атомэнергопром 001P-06 #RU000A10C3M0 (ААА) Доходность: 6,56% на 3 года 9 месяцев

• ГТЛК ЗО29-Д #RU000A107D58 (АА-) Доходность: 6,70% на 3 года 5 месяцев

С большим уровнем риска можно рассмотреть:

• Инвест КЦ 001P-01 #RU000A10BQV8 (А-) Доходность: 10,80% на 2 года 8 месяцев

• Полипласт П02-БО-09 #RU000A10CH11 (А-) Доходность: 10,41% на 2 года 3 месяца

• Уральская Сталь БО-001Р-04 #RU000A10BS68 (А) Доходность: 11,30% на 2 года 2 месяца

Что по итогу: Новый выпуск облигаций «Норникеля» выглядит привлекательно для консервативных инвесторов, которые в приоритет ставят сохранение капитала, а не высокодоходные/рискованные вложения.

При сравнении с аналогичными инструментами (сопоставимая дюрация и надежность) облигация становится интересной при доходности к погашению (YTM) не намного ниже 7%. Выпуск с купоном 6,8% даст адекватную премию ко вторичному рынку.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#облигации #аналитика #фондовый_рынок #инвестор #инвестиции #новичкам #купоны #доход

'Не является инвестиционной рекомендацией

Европлан. Отчет за 2 кв 2025 по МСФО

Тикер: #LEAS

Текущая цена: 628.9

Капитализация: 75.5 млрд.

Сектор: Лизинг и шеринг

Сайт: https://europlan.ru/investor

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 9.41

P\BV - 1.63

P\S - 1.76

ROE - 17.4%

Активы\Обязательства - 1.22

Что нравится:

✔️ чистый непроцентный доход вырос на 17.8% к/к (3.9 -> 4.5 млрд) и за полугодие на 19.8% г/г (7 -> 8.4 млрд);

✔️ снижение чистого долга на 12.7% к/к (186.5 -> 162.7 млрд);

✔️ свободный денежный поток вырос на 10.3% к/к (24.3 -> 26.9 млрд);

Что не нравится:

✔️ чистый процентный доход снизился на 11.6% к/к (6.3 -> 5.6 млрд) и за полугодие на 0.4% г/г (11.97 -> 11.93 млрд);

✔️ чистый инвестиции в лизинг снизились на 11.3% к/к (227.5 -> 201.9 млрд);

✔️ падение чистой прибыли на 67.3% к/к (1.4 -> 0.5 млрд) и за полугодие на 78.5% г/г (8.8 -> 1.9 млрд). Основная причина - рост общего размера резервов под различные виды в 4.7 раза (2.7 -> 12.7 млрд).

Дивиденды:

Дивидендная политика предусматривает направление на дивиденды не менее 50% от чистой прибыли по МСФО (может быть и меньше в случае, если средств потребуются на наращивание портфеля.

В соответствии с данными сайта Доход в ближайшие 12 месяцев прогнозируется выплата дивидендов в общем размере 71.83 руб (ДД 11.42% от текущей цены).

Мой итог:

Второй квартал подряд идет снижение лизингового портфеля, что отражается на снижение чистых процентных доходов. Здесь, правда, компании удалось перекрыть это снижение ростом чистых непроцентных доходов. Как итог за полугодие общий чистый доход даже вырос на 7% (19 -> 20.3 млрд). Также положительным фактом является снижение общих, административных расходов и расходов на персонал (-4% г/г).

Вот только значительный рост резервирования свел все эти усилия на нет. Причем за 2 квартал объемы только увеличились (6.9 млрд во 2 кв против 5.8 млрд в 1 кв). Итог - заметное снижение чистой прибыли.

На фоне таких результатов менеджмент Европлана скорректировал свой прогноз по итогам на 2025 год:

- лизинговый портфель: 171.3 млрд. (было 233.6 млрд).

- чистая процентная маржа: 8.7% (было 8.6%).

- непроцентный доход к среднему портфелю: 7.4% (было 6.2%).

- стоимость риска: 9.5% (было 6,3%).

- ROE: 7.6% (было 15.3%).

Обращает на себя внимание увеличение прогноза по стоимости риска (текущий CoR = 7.8%), но это не значит, что будет дальнейший рост объемов резервирования. Скорее всего, это следствие прогноза по уменьшению лизингового портфеля.

Компания подтвердила, что планирует выплатить 10.5 млрд дивидендов по итогам 2025 год (из них 3.5 млрд уже выплачено), но у некоторых аналитиков есть сомнения на этот счет по причине того, что компании нужен будет запас денежных средств в такую тяжелую годину.

Уже понятно, что за 2025 год компания не покажет хороших результатов. Но цикл ослабления ДКП начался, значит можно рассчитывать, что в следующем году деловая и проектная активность начнет оживать, а за ней будет оживать и бизнес Европлана. Продолжаю держать акции компании в портфеле (доля 1.99%) и это один из активов с явной ставкой на постепенное снижение "ключа". Единственный момент, что есть вариант вместо Европлана держать акции ЭсЭфАй (который владеет долей в 87.5% компании). Он также есть у меня в портфеле, но я подумываю над тем, что может стоит долю Европлана переложить в ЭсЭфАй. Такое прокси владение получается даже чуть дешевле, но у ЭсЭфАй есть и свои риски (за владельцем компании тянется след не очень хороших решений в пользу миноритариев).

Расчетная справедливая цена - 801 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Нужно ли бояться амортизацию в облигациях? Все плюсы и минусы для инвестора

Амортизация в облигациях — это процесс частичной выплаты номинальной стоимости облигации в течение всего срока обращения актива.

Эмитент регулярно выплачивает владельцам облигаций часть ее стоимости наряду с процентными (купонными) выплатами. При этом размер купонных выплат (не ставка купона, а именно купонный доход) снижается по мере погашения основного долга пропорционально его размеру.

Чтобы понять, когда хороша амортизация, а когда нет, стоит в первую очередь понимать, как меняется YTM в зависимости от денежно-кредитной политики. И тут всё предельно просто:

• При ужесточении ДКП (рост ставки ЦБ) амортизация играет на руку инвестора — реинвестировать купоны и амортизационные выплаты можно на более выгодных условиях, с большей доходностью.

• При смягчении ДКП (снижение ставки ЦБ) амортизация будет играть против инвестора. Реинвестировать купоны и амортизационные выплаты придётся с меньшей доходностью.

Однако, если Вы достаточно активно торгуете или же не готовы на весь срок обращения облигации замораживать средства, то этот инструмент для Вас.

Примеры облигаций с амортизацией в которые инвестирую сам:

Аэрофьюэлз 002Р-02 #RU000A107AW3 (А-)

• Доходность — 20,17%

• Текущая купонная доходность 16,27%

• Купон: 16%

• Срок: на 1 год 2 месяца

• Выплаты 4 раза в год

• Даты амортизации: 27 февраля 2026 года — 39,89Р, 29 мая 2026 года — 29,92Р, 28 августа 2026 года — 19,95Р, 27 ноября 2026 года — 9,97Р.

Интерлизинг выпуск 7 #RU000A1077X0 (А)

• Доходность — 20,76%

• Текущая купонная доходность 16,25%

• Купон: 16%

• Срок: на 1 год 1 месяц

• Выплаты 12 раз в год

• Даты амортизации: 8 июля 2025 года — 8,94Р; 7 августа 2025 года — 8,42Р; 6 сентября 2025 года — 7,89Р; 6 октября 2025 года — 7,36Р; 5 ноября 2025 года — 6,84Р.

АБЗ-1 001Р-05 #RU000A1070X5 (ВВВ+)

• Доходность — 22,71%

• Текущая купонная доходность 13,55%

• Купон: 13,50%

• Срок: на 1 год

• Выплаты 12 раз в год

• Амортизация осуществляется в даты выплат: 21, 24, 27, 30 и 33 купонов — по 16,5% от номинальной стоимости, в дату выплаты 36-го купона — 17,5%

Основные преимущества амортизируемых облигаций:

• Снижение кредитных рисков. Постепенное погашение номинала уменьшает сумму долга эмитента, что особенно важно для бумаг с низким рейтингом.

• Рост цены при падении ставок. Это выгодно для тех, кто не планирует держать бумагу весь срок.

• Гибкость реинвестирования. Возвращаемые суммы можно оперативно реинвестировать в другие инструменты, гибко управляя портфелем в меняющихся рыночных условиях.

• Доступ к ликвидности без потерь. Регулярные амортизационные выплаты обеспечивают постоянный приток денег на брокерский счёт.

Минусы с которыми можно столкнуться:

• Уменьшение купона. По мере погашения уменьшается номинал, с которого рассчитывается купонный доход.

• Меньшая ликвидность. Такие бумаги менее популярны на вторичном рынке.

• Сложность расчёта. Доходность труднее считать из-за изменения базы начисления.

Как по мне, облигации с амортизацией - отличный инструмент для диверсификации портфеля. Помимо купона инвестор получает возвратом, часть вложенных средств позволяющих поддерживать ликвидность депозита на высоком уровне.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #обучение #аналитика #инвестор #инвестиции #купоны #новичкам #фондовый_рынок

'Не является инвестиционной рекомендацией

Инвестор за выходные: Руководство по созданию пассивного дохода

Книга позиционируется как практическое руководство для начинающих инвесторов, обещая научить создавать пассивный доход буквально за выходные.

Автор, Семён Кибало, пытается донести основы инвестирования простым языком, что делает книгу доступной даже для тех, кто далёк от финансов. Однако стоит ли она внимания? Разберём подробнее.

Книга охватывает ключевые темы:

• Основы пассивного дохода (депозиты, акции, облигации, недвижимость, ПИФы).

• Психология инвестирования и управление рисками.

• Советы по выбору инструментов.

Практические цитаты:

• "Не ждите идеальной суммы — начинайте с 1000 рублей в месяц. Лучший инвестиционный план — тот, который вы реально выполняете."

• "Если не понимаете, как работает актив — не вкладывайтесь. Ваши деньги должны работать в понятных вам сферах."

• "Настоящий пассивный доход начинается тогда, когда вы можете месяц не проверять свои инвестиции — и они продолжают приносить деньги."

• "Инвестиции похожи на посадку дерева: первые 3 года видишь только палку в земле, но через 10 лет получаешь тень и плоды."

• "Большинство начинающих инвесторов теряют деньги не из-за кризиса, а из-за трех ошибок: нет плана, нет терпения, нет подушки безопасности."

Стоит ли читать?

«Инвестор за выходные» – это неплохой стартовый гайд. Информация предоставляется в простой форме, помимо практических советов, имеются рекомендации о книгах, фильмах, сайтах, которые помогут погрузиться в тему инвестиций.

Из минусов: Книга даёт общее понимание инвестиций, но не заменяет глубокого изучения темы. Если вы ждёте пошаговой системы или уникальных стратегий, стоит обратиться к более специализированной литературе.

На сайте «Литрес» средний рейтинг произведения — 4,8 (на основе 278 оценок)

Из более профессиональной литературы, основываясь личным опытом, предложил бы также прочесть:

• «Покупай дешево, продавай дорого» Стивена Наймара.

• «Заметки в инвестировании. Книга об инвестициях и управлении капиталом» УК Арсагера

• «Манифест инвестора» Уильяма Бернстайна – основы диверсификации.

• «Разумный инвестор» Бенджамина Грэма – фундаментальный анализ.

• «Психология инвестиций» Карла Ричардса – как не поддаваться эмоциям.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#книга #обучение #мотивация #обзор #рецензия #инвестор #инвестиции #фондовый_рынок #новичкам

'Не является инвестиционной рекомендацией

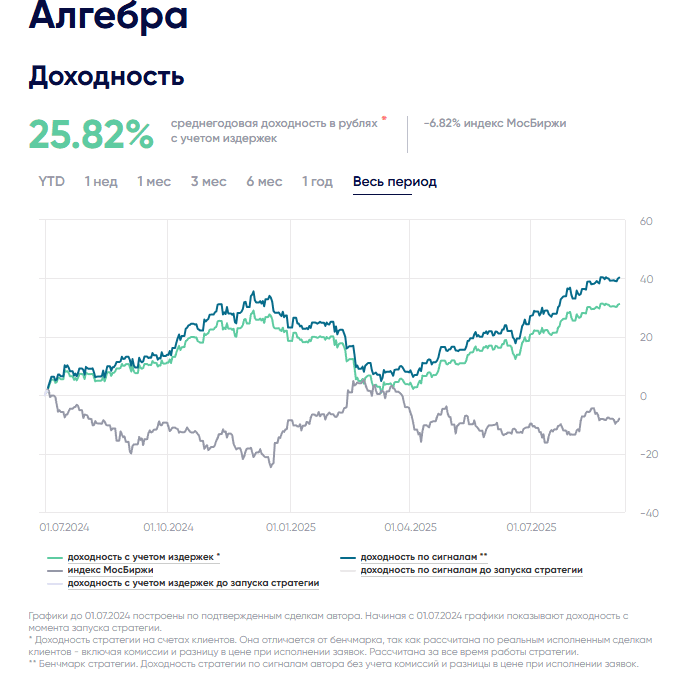

Стратегия автоследования «Алгебра»: результаты, структура и уникальные преимущества

Стратегия автоследования «Алгебра» продолжает демонстрировать устойчивые результаты и сохраняет годовую чистую доходность на уровне 26%. С момента запуска (1 июля 2024 года) накопленный результат достиг отметки +40%, что существенно выше доходностей основных рыночных индексов.

Структура портфеля и принципы построения

В начале месяца была проведена ребалансировка, которая сохранила сбалансированный характер стратегии:

50% капитала — длинные позиции во фьючерсе на индекс NASDAQ, обеспечивающие участие в росте мирового технологического сектора.

50% — длинные позиции по фьючерсу на валютную пару юань/рубль, создающие валютный диверсификатор.

20% — короткая позиция в природном газе (фьючерсы), которая снижает зависимость от глобальных фондовых индексов и добавляет элемент «иммунизации» портфеля.

80% средств сверх уровня ГО размещены в фонд денежного рынка LQDT, что позволяет капиталу работать эффективно даже в условиях высокой загрузки фьючерсных позиций.

Таким образом, стратегия сочетает в себе как элементы роста (NASDAQ, юань/рубль), так и защитные механизмы (короткий газ, денежный рынок).

Сравнение с бенчмарками

Доходность стратегии опережает индекс ММВБ полной доходности на ~30%.

При этом стратегия демонстрирует показатели выше индекса NASDAQ, но с меньшим риском, что делает её конкурентоспособной не только по доходности, но и по соотношению «риск/результат».

Это означает, что «Алгебра» не просто следует за рынком, а формирует собственную динамику, используя активное управление и низкокоррелированные инструменты.

Уникальные преимущества стратегии

Иммунитет к системным рискам. Благодаря использованию коротких позиций в природном газе, имеющих низкую корреляцию с фондовыми индексами, портфель сохраняет устойчивость даже в периоды рыночных потрясений.

Валютная составляющая. Позиция в юань/рубль играет роль хеджа против ослабления российской валюты. Это особенно важно для инвесторов, ориентированных на сохранение покупательной способности капитала в долгосрочном горизонте.

Рациональное использование капитала. Средства сверх уровня гарантийного обеспечения распределены в фонд LQDT, что создаёт дополнительный доход и позволяет поддерживать гибкость стратегии.

Налоговая эффективность. Стратегия может быть реализована на счетах типа ИИС, что даёт возможность инвесторам дополнительно повысить итоговую доходность за счёт налоговых льгот.

Почему «Алгебра» привлекательна для инвесторов в режиме автоследования

Стратегия объединяет ключевые качества, которые редко встречаются в одном продукте:

-доходность выше рыночных индексов,

-снижение рисков за счёт хеджирующих инструментов,

-валютная защита капитала,

-возможность применения налоговых преимуществ.

Именно это сочетание позволяет рассматривать «Алгебру» не только как инструмент для получения доходности, но и как элемент портфельного управления с высокой устойчивостью к внешним шокам. В условиях растущей неопределённости на финансовых рынках наличие подобных стратегий становится особенно ценным. «Алгебра» показывает, что продуманное распределение активов и грамотная работа с фьючерсами способны формировать результат, значительно превосходящий индексы при сопоставимо низком уровне риска.

⚠️ Оговорка: Настоящий материал не является инвестиционной рекомендацией. Пост описывает характеристики управления стратегией автоследования и раскрывает логику подхода к управлению портфелем. Все решения об инвестировании принимаются самостоятельно, с учётом целей и допустимого уровня риска.

Стратегия доступна для автоследования на плафторме финтаргет БКС

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Возвращение дефляции, рынок ВДО и новая ипотека для молодежи

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, недельная дефляция с 26 августа по 1 сентября составила 0,8%. Годовая инфляция замедлилась до 8,28% с 8,43%.

— По данным ЦБ, приток средств на фондовый рынок ускорился во втором квартале 2025 года. Это напрямую способствовало росту активов розничных инвесторов на брокерских счетах до рекордных 11 трлн рублей, чему помог рост стоимости облигаций. Расширилась и инвесторская база: число клиентов, у которых на счетах более 10 тыс. рублей, увеличилось до 5,1 млн человек.

— Российский рынок высокодоходных облигаций (ВДО) в первом полугодии 2025 года привлек рекордные 47 млрд рублей. Этот показатель сопоставим с итогом всего 2024 года. Эксперты связывают рост с завершением цикла повышения ключевой ставки Банка России и снижением доступности банковских кредитов.

📊 Новости строительной отрасли и ипотечного кредитования:

— Сенатор Айрат Гибатдинов заявил о необходимости новой меры поддержки семей — списания 50% ипотечного кредита при рождении второго ребенка. Он подчеркнул, что такие шаги необходимы для стимулирования рождаемости и решения жилищного вопроса, так как существующие программы не в полной мере справляются с этими задачами.

🗨️«Неясны ни механизм поддержки, ни категории граждан, которые она может затронуть. Расширение семейной ипотеки на семьи с детьми до 14 лет и специальная программа для участников СВО, которые находятся в стадии разработки уже длительный период, кажутся мне гораздо ближе к воплощению в жизнь», — комментирует Рустам Азизов, директор по ипотечным продажам и внедрению финансовых инструментов ГК «А101».

— Правительство РФ обсудило дополнительные меры для поддержки объемов жилищного строительства. Дальнейшую работу над этими инициативами поручили Минстрою. Министр Ирек Файзуллин, в частности, займется разработкой ипотечных мер поддержки для молодежи.

🗨️«Сейчас средний возраст покупателя — 38 лет, так как именно к этому возрасту доход позволяет обеспечивать ежемесячные платежи, семью и прочие бытовые расходы. Молодые же специалисты, особенно выпускники, еще столько не зарабатывают. И чтобы поддержать молодежь, родилась такая идея, как молодежная ипотека», — считает Рустам Азизов.

— По данным исследований ЦИАН, в 41 из 89 регионов России семья со средним доходом не может позволить себе взять ипотеку на квартиру 50 кв. м. По мнению экспертов, действующий лимит в 6 млн рублей создает сложности.

🗨️«Что касается возможности ограничить выдачу ипотеки регионом регистрации, то его логично адаптировать под нужды различных категорий семей: например, предоставить молодым и более мобильным семьям с детьми до 7 лет возможность кредитования в любом регионе, а для более привязанных к месту семей со школьниками постарше, до 14 лет, сохранить прикрепление к месту жительства. Это позволит избежать потенциального падения объемов сделок на 35-50% и даст программе новый импульс», — комментирует Рустам Азизов.

— Согласно данным опроса ДОМ.РФ и ВЦИОМ, 25% россиян ожидают снижения ипотечных ставок в будущем. За месяц доля таких респондентов увеличилась на 7 процентных пунктов, что в 3,5 раза выше показателя начала 2024 года. При этом восприятие рыночной конъюнктуры населением остается стабильным: 37-39% считают текущие условия благоприятными для продажи недвижимости, а 17-21% для покупки жилья.

— Правительство выделило 100,4 млрд рублей на субсидирование льготных ипотечных программ: 53,4 млрд рублей на «Семейную ипотеку» со ставкой 6%, еще 9,6 млрд рублей — на «Дальневосточную и арктическую ипотеку» под 2%. 37,4 млрд рублей пойдет на субсидирование ранее выданных кредитов по завершившейся 1 июля 2024 года программе «Льготная ипотека».

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

Сбербанк. Отчет 2 кв 2025 г по МСФО

Тикер: #SBER, #SBERP

Текущая цена: 309 (АО), 307.1 (АП)

Капитализация: 7 трлн.

Сектор: Банки

Сайт: https://www.sberbank.com/ru

Мультипликаторы (на основе последних 12 месяцев):

P\E - 4.3

P\BV - 0.95

NIM (чистая процентная маржа) - 6.02

ROE - 23%

Активы\Обязательства - 1.14

Что нравится:

- чистый процентный доход за квартал увеличился на 1.1% к/к (832.4 -> 841.8 млрд). По полугодию рост на 18.5% г/г (1.4 -> 1.7 трлн);

- рост чистого комиссионного дохода по полугодию на 1.2% г/г (393.6 -> 398.2 млрд);

- кредитный портфель вырос на 1.4% к/к (45.4 -> 46.1 трлн);

- за квартал доход от операций с финансовыми инструментами вырос в 2.1 раза к/к (32.2 -> 68.4 млрд). Если сравнивать полугодия, то здесь в 1 пол 2025 доход +100.6 млрд против расхода -19.9 млрд в 1 пол 2024;

- чистая прибыль за полугодие выросла на 5.3% г/г (816.1 -> 859 млрд);

Что не нравится:

- снижение чистого комиссионного дохода на 4% к/к (203 -> 195 млрд);

- чистая прибыль снизилась на 3% к/к (436.1 -> 422.9 млрд);

- процент ссуд, просроченных на более чем 90 дней, вырос за квартал с 2.89 до 3.16%.

Дивиденды:

Согласно дивидендной политике банк выплачивает 50% чистой прибыли по МСФО. Выплаты поддерживаются при уровне достаточности капитала в 13.3% (в 2024 году он равен 12.9%). Выплачивается равная сумма по обыкновенным и привилегированным акциям один раз в год.

По данным сайта Доход следующий дивиденд за 2025 год прогнозируется в размере 36.42 руб. на оба типа акции (ДД 11.79% (АО) и 11.86% (АП) от текущих цен).

Мой итог:

Зеленый "бульдозер" продолжает переть несмотря ни на что. Правда, по результатам сравнении кварталов заметно, что и ему тяжело двигаться в текущих условиях. Рост чистых процентных доходов незначительный, а комиссионные так вообще снизились квартал к кварталу. Как и чистая прибыль. Также обращает на себя внимание рост просроченных ссуд.

Но, в любом случае, Сбербанк показывает достойные результаты и по праву остается одной из самых популярных акций на нашем фондовом рынке. При этом по мультипликаторам банк оценивается недорого. Если посчитать прогнозный P\E исходя из полугодовых результатов, то получается 4.15. И тут, скорее всего, можно даже ожидать, что результаты во 2 полугодии будут еще лучше. Не забываем также про P\BV = 0.94. В общем, вполне можно забирать в долгосрочные и дивидендные портфели.

Я держу акции Сбербанка в своем портфеле с долей 3.08%. Расчетная справедливая цена - 381 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

ВТБ. Отчет за 2 кв 2025 по МСФО

Тикер: #VTBR

Текущая цена: 75.8

Капитализация: 652 млрд.

Сектор: Банки

Сайт: https://www.vtb.ru/ir/

Мультипликаторы (на основе последних 12 месяцев):

P\E - 1.72

P\BV - 0.25

NIM (чистая процентная маржа) - 1.35

ROE - 20.5%

Активы\Обязательства - 1.08

Что нравится:

- рост чистых процентных доходов на 79.1% к/к (52.6 -> 94.2 млрд);

- чистый комиссионные доходы за полугодие увеличились на 29.5% г/г (112.4 -> 145.6 млрд);

- за полугодие вырос доход от операций с финансовыми инструментами в 3.8 раза г/г (83.4 -> 316.3 млрд);

- чистая прибыль увеличилась за полугодие на 1.2% г/г (227.1 -> 280.4 млрд);

Что не нравится:

- чистые процентные доходы за полугодие снизились на 49% г/г (288.3 -> 146.8 млрд);

- доход от операций с финансовыми инструментами уменьшился на 74.7% к/к (252.5 -> 63.8 млрд);

- чистая прибыль снизилась за квартал на 1.4% к/к (141.2 -> 139.2 млрд). Здесь стоит учесть еще тот момент, что в отчетном квартале ВТБ не платил налог на прибыль, а наоборот получил экономию в размере 90 млрд. Прибыль до налогообложения уменьшилась за квартал на 72.5% к/к (182 -> 50 млрд);

- рост доли неработающих кредитов за квартал с 3.77 до 4.08%;

Дивиденды:

Дивидендная политика ВТБ подразумевает выплату не менее 25% от прибыли по МСФО.

За 2024 впервые за долгое время были выплачены дивиденды в размере 25.58 руб. на обыкновенную акцию (ДД 33.74% от текущей цены). Прогноз по следующей выплате пока отсутствует.

Мой итог:

Квартал получается неоднозначным. Хорошо, что есть рост чистых процентных доходов к/к. Все-таки для банка это должно быть основной статьей доходов. И ожидается, что дальнейшем снижении ключевой ставки, рост ЧПД продолжится. Чистый комиссионный доход остался неизменным (73 млрд). Прибыль просела заметно и основной причиной является потеря доходов от операций с финансовыми инструментами. Неприятно, что с конца 2023 года продолжается тенденция роста неработающих кредитов.

Тем не менее, для себя я принял решение начинать собирать позицию по банку. Да, история рисковая, но и возможный апсайд на горизонте нескольких лет тут может быть значительным. Некоторых отталкивает грядущая дополнительная эмиссия (на этом и произошла крайнее снижение цены). Люди грубым подсчетом прикинули, что цена выпуска может быть в районе 63-71 руб. на акцию (80-90 млрд поделили на 1.264 млрд акций), но представители ВТБ дали пояснения, что, во-первых, эмиссия необязательно будет сразу в размере 1.264 млрд акций, а во-вторых, банк хочет продать акции "не за дешево, а за дорого". Окончательные параметры будут известны в сентябре.

Конечно, рост котировок ВТБ будет ожидаться на фоне выплат дивидендов. И здесь стоит обозначить два момента. Первый, по словам первого зампреда банка Дмитрия Пьянова они заинтересованы "в том, чтобы дивидендный сюрприз ВТБ не был единичным случаем, и банк постарается сделать всё возможное для выплаты за 2025 г." Второй, не так давно президент РФ подписал указ, согласно которому доходы государства от дивидендов ВТБ за 2024-2028 годы будут направляться на финансирование ОСК. То есть, ожидания выплаты дивидендов основываются не на пустом месте.

На текущий момент в портфеле акции банка занимают 2.48% (при лимите в 3%). Расчетная справедливая цена - 124.8 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Позитив. Отчет за 2 кв 2025 по МСФО

Тикер: #POSI

Текущая цена: 1329

Капитализация: 94.6 млрд.

Сектор: IT

Сайт: https://group.ptsecurity.com/ru

Мультипликаторы (на основе последних 12 месяцев):

P\E - 30.6

P\BV - 7.93

P\S - 3.65

ROE - 25.9%

ND\EBITDA - 2.32

EV\EBITDA - 14.7

Активы\Обязательства - 1.4

Что нравится:

- выручка выросла на 88.3% к/к (2.3 -> 4.4 млрд). За полугодие рост на 27.8% г/г (5.3 -> 6.8 млрд);

- чистый финансовый расход уменьшился на 22.7% к/к (530 -> 409.7 млн);

Что не нравится:

- чистый долг вырос на 53.8% к/к (11.5 -> 17.8 млрд). ND\EBITDA LTM за квартал увеличился с 1.92 до 2.33;

- отрицательный свободный денежный поток -6.3 млрд против +7.7 млрд в 1 кв 2025. В сравнении полугодий 1 пол 2025 также уступает 1 пол 2024 (1.5 млрд против 4.2 млрд);

- за полугодие получен чистый финансовый расход -939.6 млн, тогда как в 1 пол 2024 был доход +198.3 млн;

- за квартал сильно просел NIC (чистая прибыль без учета капитализации расходов). Убыток по нему вырос с 3 до 7.6 млрд;

- убыток за отчетный период -2.2 млрд (хотя это немного лучше, чем было в 1 кв 2025, а именно убыток -2.8 млрд). Если смотреть по полугодиям, то здесь рост убытка на 13.2% г/г (4.4 -> 5 млрд);

Дивиденды:

Согласно дивидендной политике на выплату дивидендов будет направляться от 50% до 100% управленческой чистой прибыли (NIC). При определении доли NIC Совет директоров будет принимать во внимание поддержание оптимального значения показателя ND/EBITDA LTM, но в любом случае данный показатель не должен превышать 2.5.

В соответствии с данными сайта Доход следующая выплата прогнозируется в размере 13.22 руб на акцию (ДД 0.99% по текущей цене).

Мой итог:

Пока все печально выглядит. Есть только рост выручки, но себестоимость и расходы превращают этот успех в "тыкву". В итоге прибыль просела как по полугодиям, так и в сравнении кварталов. При этом снова начал расти долг после его снижения в 1 квартале текущего года.

Группа подтверждает планы по отгрузке на 2025 год в диапазоне 33-38 млрд. руб. и продолжает оптимизировать расходы для возврата к положительной чистой прибыли и возможности выплаты дивидендов, но во-первых, уже есть факт невыполнения гайденса в 2024 году, а во-вторых, даже при выполнении заявленных планов текущая оценка все равно остается дорогой. Вот и получается, для того чтобы начать смотреть в сторону Позитива необходимо как снижение цены, так и подтверждение выполнения годовых планов.

Расчетная справедливая цена - 1306 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

ВК. Отчеты за 2024 и 1 пол 2025 по МСФО

Тикер: #VKCO

Текущая цена: 333

Капитализация: 149.6 млрд.

Сектор: IT

Сайт: https://vk.company/ru/investors/

Мультипликаторы (за последние 12 месяцев):

P\E - отрицательная чистая прибыль

P(E среднее за 3 года) - отрицательная чистая прибыль последние 3 года

P\BV - 1.36

P\S - 1.27

ROE - отрицательная чистая прибыль

ND\EBITDA - 10.5

EV\EBITDA - 43.2

Активы\Обязательства - 1.74

Анализ отчета за 2024 г

Что нравится:

- рост выручки на 22.7% г/г (120.3 -> 147.6 млрд);

Что не нравится:

- отрицательный свободный денежный поток -37.6 млрд (причем результат хуже 2023 года с его -31.1 млрд);

- рост чистого долга на 33.1% г/г (148.6 -> 197.8 млрд);

- чистый финансовый доход вырос в 2.6 раза (7.6 -> 19.9 млрд);

- есть значительное снижение дебиторской задолженности (64.2 -> 23.7 млрд), вот только снижение произошло по причине такого же значительного увеличения резерва под ожидаемые убытки (+38.1 млрд);

- отрицательная EBITDA (!!!);

- низкое соотношение активов и обязательств (активы всего на 16% выше);

Анализ отчета за 1 пол 2025 г

Что нравится:

- рост выручки на 12.6% г/г (64.4 -> 72.6 млрд);

- снижение чистого долга на 64.2% п/п (174.3 -> 77 млрд);

- соотношение активов и обязательств улучшилось до 1.74;

Что не нравится:

- чистый финансовый расход вырос на 61.8% г/г (8.2 -> 13.3 млрд);

- отрицательный свободный денежный поток -12.5 млрд, который еще и ухудшился в сравнении с 1 пол 2024 года на 13.4% г/г (-11 -> -12.5 млрд);

- убыток за полугодие -12.7 млрд (правда это лучше результата за 1 пол 2024 с -24.6 млрд);

Дивиденды:

У компании отсутствует дивидендная политика. Финансовые результаты также не способствуют выплате дивидендов.

Мой итог:

Компания убыточна уже несколько лет. При этом еще в наличии высокая долговая нагрузка, хотя стоит отметить, что в отчетном полугодии ВК смогла значительно уменьшить чистый долг. Вот только причина этому банальна - крупная дополнительная эмиссия (было размещено 345 029 240 новых акций по закрытой подписке, что больше имеющихся на тот момент акций в капитале).

Спекулянт еще может половить рыбку в этой мутной воде, но инвестору здесь делать нечего.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Распадская. Отчет за 1 пол 2025 по МСФО

Тикер: #RASP

Текущая цена: 215.4

Капитализация: 143.4 млрд.

Сектор: Горнодобывающий

Сайт: https://raspadskaya.com/ru/investors/key-figures/

Мультипликаторы (за последние 12 месяцев):

P\E - отрицательная чистая прибыль

P(E среднее за 3 года) - отрицательная

P\BV - 0.82

P\S - 1.1

ROE - отрицательная чистая прибыль

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - отрицательная EBITDA

Активы\Обязательства - 3.86

Что нравится:

- отрицательный чистый долг еще уменьшился на 40.7% п/п (4.1 -> 5.7 млрд);

- свободный денежный поток хоть и остался отрицательным (-233 млн), но он значительно меньшего прошлогоднего значения (-4.5 млрд);

Что не нравится:

- выручка снизилась на 31.2% г/г (90.6 -> 60.5 млрд);

- чистый финансовый доход уменьшился на 51% г/г (602 -> 295 млн);

- убыток за отчетный период -16.5 млрд против убытка -8.2 млрд за 1 пол 2024. Причина падение выручки при сохранении суммы себестоимости на уровне 2024 года. Здесь даже не помогло уменьшение расходов по статье "Обесценение нефинансовых активов" (в прошлом году он был на 15 млрд выше);

- уменьшилось соотношение активов к обязательствам с 4.17 до 3.86. Хотя оно все равно остается отличным.

Дивиденды:

В соответствии с дивидендной политикой компания должна производить выплаты раз в полгода на основании консолидированной финансовой отчетности по МСФО в размере не менее 100% свободного денежного потока, если ND\EBITDA составляет менее 1, и не менее 50% свободного денежного потока, если ND\EBITDA превышает 1.

С учетом отрицательного свободного денежного потока вряд ли стоит ожидать дивиденды за 1 полугодие 2025.

Мой итог:

Судя по операционным результатам компании дно еще не найдено. Добыча угля снизилась на 10.1% г/г (9.9 -> 8.9 млн. тонн), реализация продукция упала на 9.9% г/г (7.1 -> 6.4 млн. тонн), средняя цена на продукцию потеряла 22.4% (141 -> 109 $ за тонну).

Снижение выручки было вызвано экспортными ограничениями на фоне роста санкционного давления, а также значительным падением цен на угольную продукцию. Еще и потери в рублевом эквиваленте из-за слабого доллара.

Из позитивных моментов можно отметить, что отрицательный чистый долг не только не стал положительным, но даже получилось его уменьшить. А также наметившиеся движения в сторону плюсового свободного денежного потока.

В отрасли пока не ожидаются позитивные сдвиги. Возможно, немного меда в эту бочку дегтя получится подкинуть геополитике, а именно на волне договоренностей с США с Распадской будут сняты санкции, но про это пока еще не было никаких разговоров. Только мои предположения. В любом случае, для инвестора на текущий момент компания является определенно плохим вложением, поэтому остаемся в стороне.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Облигации Кокс 001Р-06. Купон до 20,50% на 3 года с ежемесячными выплатами

ПАО "Кокс" (Кемерово) - материнская компания промышленно-металлургического холдинга, занимающегося производством металлургического кокса.

Помимо него в состав ПМХ входят: угольный разрез "Участок Коксовый" и шахта "Бутовская" (прекратила угледобычу), предприятия по выпуску железной руды ("Комбинат КМАруда") и чугуна ("Тулачермет"), а также АО "Полема" (производитель изделий из хрома, молибдена, вольфрама, металлических порошков и композиционных материалов).

Параметры выпуска Кокс 001Р-06:

• Рейтинг: А- (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем: не более 1 млрд рублей

• Срок обращения: 3 года

• Купон: не выше 20,50% годовых (YTM не выше 22,54% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: нет

• Оферта: Пут через 2 года (право инвестора предъявить облигации к выкупу)

• Квал: не требуется

• Дата сбора книги заявок: 11 сентября

• Дата размещения: 16 сентября

Финансовые результаты РСБУ за 6 месяцев 2025 года:

• Выручка: 27,52 млрд рублей, снижение на 17,4% по сравнению с первым полугодием 2024 года (33,32 млрд рублей);

• Чистый убыток:−1,72 млрд рублей;

активы — 79,58 млрд рублей (по сравнению с 65,57 млрд рублей годом ранее);

• Внеоборотные активы: 55,51 млрд рублей;

• Оборотные активы: 24,07 млрд рублей (снижение на 38,94%);

• Капитал и резервы: 14,51 млрд рублей (уменьшение на 14,72%);

• Долгосрочные обязательства: 17,86 млрд рублей;

• Краткосрочные обязательства: 47,22 млрд рублей (на 1,75% меньше аналогичного показателя в первом полугодии 2024 года).

• Долговая нагрузка (на конец 2024 года) по показателю «Чистый долг / скорр. EBITDA» за год выросла с 4,18х до 9,16х.

Понижение рейтинга: Две ведущие рейтинговые агентства пересмотрели прогнозы по компании на «негативный». АКРА также понизило рейтинг с А- до А-(ru), сославшись на растущую долговую нагрузку. НКР подтвердило высокий рейтинг А+.ru, но выразило обеспокоенность в связи с ожидаемым ухудшением финансовых и операционных результатов.

"Негативный" прогноз предполагает с высокой долей вероятности понижение рейтинга на горизонте 12-18 месяцев.

В настоящее время в обращении находятся 4 выпуска биржевых облигаций на 4 млрд рублей:

• Кокс оббП04 #RU000A10C741 Доходность: 23,17%. Купон: 21,00%. Текущая купонная доходность: 20,90% на 2 года 10 месяцев, ежемесячно. Оферта 25.01.2027

Что готов предложить нам рынок долга:

• Брусника 002Р-04 #RU000A10C8F3 (22,95%) А- на 2 года 11 месяцев

• ВИС ФИНАНС БОП09 #RU000A10C634 (17,03%) А+ на 2 года 10 месяцев

• ВУШ 001P-04 #RU000A10BS76 (19,81%) А- на 2 года 9 месяцев

• Группа Позитив 001P-03 #RU000A10BWC6 (15,83%) АА- на 2 года 7 месяцев

• Селигдар 001Р-04 #RU000A10C5L7 (17,84%) А+ на 2 года 4 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (21,10%) А на 1 год 11месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (18,97%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (18,25%) А- на 1 год 10 месяцев

• АФК Система 002P-02 #RU000A10BPZ1 (17,31%) АА- на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (17,75%) А- на 1 год 8 месяцев

Что по итогу: Угольная промышленность переживает не лучшие времена, и в ближайшем будущем ничего не предвещает улучшения. Если трезво взвесить все возможные потери и будущую прибыль, то вкладывать свои средства в погоне за большой доход — слишком рискованно и неразумно. Есть смысл не жадничать и пройти мимо.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#облигации #аналитика #обзор_рынка #инвестор #инвестиции #новичкам #новости #обучение

'Не является инвестиционной рекомендацией

Хэдхантер. Отчет за 2 кв 2025 по МСФО

Тикер: #HEAD

Текущая цена: 3563

Капитализация: 168.1 млрд.

Сектор: IT

Сайт: https://investor.hh.ru/

Мультипликаторы (на основе последних 12 месяцев):

P\E - 7.82

P\BV - 12.51

P\S - 4.11

ROE - 427.5%

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - 7.36

Активы\Обязательства - 1.74

Что нравится:

- рост выручки на 5.3% к/к (9.6 -> 10.1 млрд) и за полугодие +7.3% г/г (18.4 -> 19.8 млрд);

- чистая прибыль выросла на 22.1% к/к (3.4 -> 4.2 млрд) и за полугодие на 6.1% г/г (7.2 -> 7.6 млрд);

- улучшилось соотношение активов к обязательствам с 1.43 до 1.74;

- отрицательный чистый долг еще уменьшился на 28.7% к/к (10.1 -> 13 млрд). В том числе по этой причине вырос чистый финансовый доход в 2.2 раза к/к (187 -> 407 млн);

Что не нравится:

- свободный денежный поток уменьшился на 55.3% к/к (6.1 -> 2.7 млрд) и за полугодие на 9.3% г/г (9.7 -> 8.8 млрд);

Дивиденды:

Дивидендная политика компании подразумевает выплаты дивидендов не реже одного раза в год, исходя из суммы не менее 60% и не более 100% от скорректированной чистой прибыли по МСФО, если отношение чистого долга к скорректированной EBITDA за последние 12 месяцев менее 2.5х (если выше, то СД решает исходя из конъюктуры).

Совет директоров компании рекомендовал выплату дивидендов за 1 полугодие 2025 года в размере 233 руб. на акцию (ДД 6.26% от текущей цены). Последний день покупки - 25.09.2025.

Мой итог:

Несмотря на прохождение дна цикла деловой активности (о чем говорит сам менеджмент компании), Хэдхантер продолжает показывать вполне успешные результаты. По сегментам за полугодие (г/г) в выручке просадка только в одном из них:

- пакетные подписки +6% (4.62 -> 4.91 млрд);

- доступ к базе соискателей -1.7% (3.09 -> 3.03 млрд);

- объявления о вакансиях +1.3% (8.84 -> 8.95 млрд);

- дополнительные услуги +52.7% (1.9 -> 2.9 млрд).

В разбивке по клиентам за полугодие (г/г) в выручке есть прирост в сегментах "Крупные клиенты" +10.9% (6.36 -> 7.06 млрд) и "Прочие клиенты" +23.7% (791 -> 979 млн), но отмечено снижение в "Малых и средних клиентах" -3.2% (9.66 -> 9.35 млрд). Это вполне вписываются в логику снижения деловой активности, когда только крупные клиенты могут позволить себе (и имеют необходимость) в более активном наборе персонала.

За квартал рентабельность по скорректированной чистой прибыли снизилась год к году (56.2 -> 48.4%), но все равно показатель остается очень высоким с поправкой на то, что это результаты показанные на дне цикла или очень близко к нему. Обязательно стоит отметить наличие отрицательного чистого долга в размере 13 млрд, что позволяет Хэдхантеру получать чистый процентный доход, а также рекомендацию СД к выплате дивидендов за 1 полугодие 2025 (что правда уменьшит чистую денежную позицию почти на 11 млрд).

Как итог, компания остается интересной для инвестирования и при среднесрочном и более подходах ее можно приобретать в свои портфели даже по текущим ценам. Расчетная справедливая цена - 4458 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

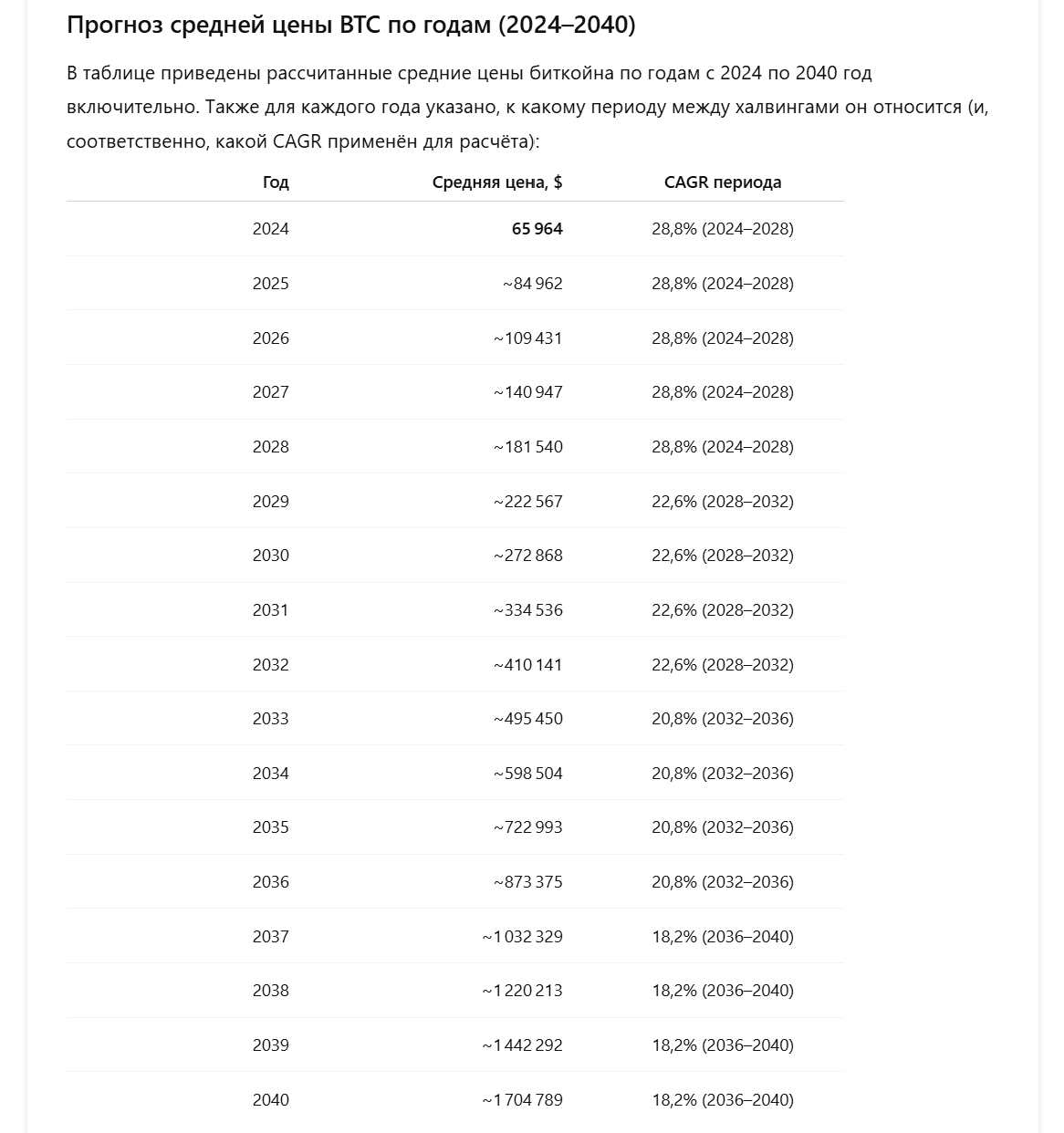

Биткойн: прогноз средней цены в 2025 году $85 тыс. и $109 тыс. В 2026 ГОДУ

Вопрос о том, каким будет биткойн в долгосрочной перспективе, остаётся ключевым как для инвесторов, так и для майнеров. Чтобы оценить устойчивость экономики сети, аналитики компании «Кипарис Велс Менеджмент» построили прогноз, основанный на межхалвинговых темпах роста цены.

Такой подход позволяет понять, какой минимальный рост стоимости необходим для того, чтобы майнинг оставался рентабельным, а сама сеть, биткойна сохраняла устойчивость.

В качестве отправной точки взята средняя цена биткойна за 2024 год — $65 964. Именно от этого значения рассчитывается дальнейшая траектория. Между халвингами (событиями, когда награда майнерам сокращается вдвое) цена развивается с определённым среднегодовым темпом роста (CAGR). Этот темп отражает баланс между снижением эмиссионного вознаграждения и увеличением роли комиссий в доходах майнеров, а также учитывает замедление роста хэшрейта по мере зрелости инфраструктуры.

Прогноз средней цены биткойна в 2025 году 85 тыс. и 109 тыс. в 2026 году.

Согласно модели, в ближайшем цикле 2024–2028 гг. для поддержания устойчивости сети необходим рост примерно на 28,8% ежегодно. Это означает, что к моменту следующего халвинга в 2028 году средняя цена может вырасти до уровня около $181,5 тыс.

Далее, в период 2028–2032 гг., темпы роста будут уже более умеренными — около 22,6% в год, что даёт прогноз средней цены порядка $410 тыс. к 2032 году.

В последующие циклы тенденция к замедлению сохраняется. В интервале 2032–2036 гг. ожидается рост примерно 20,8% в год, и к 2036 году биткойн может достичь средней цены около $873 тыс.

Наконец, в период 2036–2040 гг., когда комиссии начнут играть всё более значимую роль (рост до 30%), достаточно будет роста примерно 18,2% ежегодно. Итогом этого цикла станет показатель в районе $1,7 млн за один биткойн к 2040 году.

Почему рост биткойна постепенно замедляется?

Это связано с несколькими факторами. Во-первых, каждые четыре года эмиссия сокращается, и майнеры всё меньше зависят от новых монет, а всё больше — от комиссий, которые обеспечивают более предсказуемый доход. Во-вторых, по мере зрелости сети снижается и темп роста хэшрейта, а значит, нагрузка на майнеров распределяется стабильнее. Наконец, действует «закон больших чисел»: чем выше капитализация актива, тем сложнее поддерживать прежние темпы прироста в процентном выражении.

Таким образом, траектория роста, описанная в модели, не обещает прежних «взрывных» мультипликаторов, но отражает естественное взросление рынка. Для инвесторов она полезна тем, что задаёт своего рода «коридор устойчивости». Если цена развивается в рамках этого коридора, значит, сеть остаётся экономически сбалансированной, майнинг продолжает быть прибыльным, а сама экосистема движется по предсказуемой и здоровой траектории.

Итог - даже при умеренных темпах роста биткойн к 2040 году способен превысить отметку в $1,7 млн за монету. Этот сценарий показывает, что цифровое золото не только сохраняет потенциал долгосрочного роста, но и становится всё более устойчивым и зрелым элементом мировой финансовой системы.

Интер РАО. Отчет за 2 кв. 2025 по МСФО

Тикер: #IRAO

Текущая цена: 3.168

Капитализация: 330.7 млрд.

Сектор: Электрогенерация

Сайт: https://www.interrao.ru/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 2.21

P\BV - 0.3

P\S - 0.2

ROE - 13.9%

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - отрицательный из-за большой денежной позиции

Активы\Обязательства - 3.81

Что нравится:

- за полугодие рост выручки на 12.4% г/г (728 -> 818.1 млрд);

- чистая прибыли выросла за полугодие на 4.3% г/г (79.5 -> 82.9 млрд);

- чистый финансовый доход за полугодие вырос на 18.8% г/г (34.1 -> 40.5 млрд). Хотя к/к есть небольшое снижение на 0.6% (20.31 -> 20.18 млрд);

- соотношение активов к обязательствам улучшилось с 3.76 до 3.81.

Что не нравится:

- снижение выручки на 14.6% к/к (441.3 -> 376.8 млрд);

- отрицательный чистый долг увеличился на 7.3% к/к (394.8 -> 365.8 млрд);

- свободный денежный поток к/к еще больше сместился в отрицательную зону, а именно -51.3% к/к (-44.4 -> -35.7 млрд). За полугодие результаты еще хуже снижение в 4.8 раза (-23.1 -> -111.5 млрд);

- чистая прибыль уменьшилась на 24.3% к/к (47.2 -> 35.7 млрд);

Дивиденды:

Дивидендная политика предполагает выплату 25% от прибыли МСФО.

В соответствии с данными сайта Доход за 2025 прогнозируется выплата в размере 0.4017 руб (ДД 12.67% от текущей цены).

Мой итог:

Если смотреть на операционные результаты, то по итогам 1 полугодия 2025 года компании немного снизила выработку электроэнергии (-0.8% г/г). Более значительно снижение в экспорте (-12.6% г/г). При этом за счет роста среднего тарифа на 15.3% г/г (4.22 -> 4,87 руб на кВт*час) удалось увеличить выручку в ключевом для Интер РАО сегменте "Электрогенерация" на 15.9% (110.6 -> 128.2 млрд).

По сути сейчас у компании есть два слабых момента. Во-первых, высокие капитальные затраты все больше "загоняют" свободный денежный поток в отрицательную зону. А с учетом того, что за полугодие есть снижение по операционному денежному потоку на 89.7% г/г (20 -> 2.1 млрд), то разница по FCF год к году стала совсем неприличной. Во-вторых, отсутствие драйверов для роста котировок. И если первый момент временный, и 2025 год будет пиковым по капитальным затратам (хотя по словам руководства в ближайшие 2 года они будут оставаться на высоком уровне), то второй присутствует уже долгое время и пока нет предпосылок к его изменению.

В остальном у компании все в порядке. Снижение квартальных показателей по выручке и прибыли, скорее всего, обусловлено сезонностью (окончание отопительного сезона, увеличение светового дня). Более значимо, что есть рост за полугодие г/г. По мультипликаторам Интер РАО все также оценивается достаточно дешево.

Иксов здесь не ожидается, зато есть прочность, стабильная выплата дивидендов (которая уже вплотную приближается к 10%). Продолжаю периодически докупать компанию в свой портфель. Текущая доля - 2.84% с целевой 3%. Расчетная справедливая цена - 4.82 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Совкомфлот. Отчет за 2 кв 2025 по МСФО

Тикер: #FLOT

Текущая цена: 86.4

Капитализация: 205.2 млрд.

Сектор: Транспортировка

Сайт: https://www.scf-group.com/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - убыток за последние 12 месяцев

P\BV - 0.54

P\S - 1.88

ROE - убыток за отчетный период

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - 2.95

Активы\Обязательства - 3.9

Что нравится:

- выручка выросла на 17.8% к/к (23.3 -> 27.4 млрд);

- отрицательный чистый долг -965 млн, тогда как в прошлом квартале он был 20 млрд;

- положительный свободный денежный поток +3.3 млрд (в прошлом квартале он был -7.1 млрд).

- чистый финансовый доход за полугодие вырос в 3 раза (1.1 -> 3.4 млрд);

- отличное отношение активов к обязательствам, хотя и есть незначительное снижение за квартал с 3.94 до 3.9.

Что не нравится:

- за полугодие выручка снизилась на 42.2% г/г (92.4 -> 53.4 млрд);

- снижение чистого финансового дохода на 39% к/к (2 -> 1.2 млрд);

- отрицательный свободный денежный поток за полугодие -9.1 млрд против положительного +40.9 млрд в 1 пол 2024;

- убыток за отчетный период -3.3 млрд. Это меньше, чем убыток прошлого квартала (-32.9 млрд), но если сравнивать с прошлым годом, то результат удручающий (-36.9 млрд в 1 пол 2025 против +29.4 млрд в 1 пол 2024).

Дивиденды:

Согласно дивидендной политике на дивиденды направляется не менее 25% от чистой прибыли по МСФО, пересчитанной в рубли по курсу ЦБ РФ на конец отчетного периода. Компания заявляет о выплате на уровне 50% от скорректированной чистой прибыли по МСФО.

Компаний решила не выплачивать дивиденды по итогам 2024 года. Финансовый директор компании Александр Вербо сообщил, что Совкомфлот может вернуться к выплатам дивидендов по итогам 2025 года при положительном финансовом результате за год.

Мой итог:

Приятным сюрпризом является то, что показатели 2 квартала оказались лучше 1го, хотя в прошлом обзоре было озвучено предположение, что будет обратная ситуация. К сожалению, в целом это пока не меняет общей картины. Если сравнивать полугодовые отчеты год к году, то все невесело.

Из общего негативного тренда выбивается только ситуация с чистым долгом, который стал отрицательным. В остальных же аспектах пока тенденция к снижению. Выручка упала, свободный денежный поток отрицательный, убыток вместо прибыли. Возможно, 2 полугодие немного выправит ситуацию, но вряд ли как-то значительно. Ставка только на снижение санкций, но про это идут разговоры пока только со стороны США, ЕС же утверждает, что даже после перемирия санкции не будут сниматься.

Представители компании заявляют, что при положительном результате за год могут быть выплачены дивиденды, но даже если это и случится, то не стоит ждать хорошей дивидендной доходности.

На волне мироралли удалось выйти с небольшим плюсом из позиции и сейчас акций Совкомфлота нет в портфеле. Как и планов по их возвращению в портфель. Расчетная справедливая цена - 75 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Российские нефтекомпании в затяжном кризисе: что повлекло идеальный шторм для нефтяников в 2025 году

Спад финансовых результатов в первом полугодии 2025 года

Российские нефтяные компании столкнулись с резким ухудшением финансовых показателей по итогам первого полугодия 2025 года. Выручка и прибыль крупнейших игроков сократились двузначными темпами, отражая совокупное влияние падения мировых цен на нефть, санкционных скидок и укрепления рубля.

Ниже приведены ключевые финансовые результаты нескольких ведущих компаний за 1 полугодие 2025 года (с изменением к аналогичному периоду 2024 года):

«Роснефть»: Выручка снизилась на 17,6%, до 4,263 трлн руб., EBITDA – до 1,054 трлн руб. Чистая прибыль упала на 68% – до 245 млрд руб. Руководство отмечает негативное влияние высоких ставок ЦБ РФ и разовых списаний

«Лукойл»: Чистая прибыль сократилась вдвое – до 287,0 млрд руб. против 591,5 млрд руб. годом ранее. Выручка упала почти на 17%, до 3,6 трлн руб. Операционная прибыль и EBITDA снизились примерно на 50% и 38% соответственно.

«Газпром нефть»: Прибыль по МСФО составила 150,5 млрд руб., что на 54,2% ниже уровня прошлого года. Выручка уменьшилась на 12,1% (до 1,775 трлн руб.), EBITDA – на 27,6% (до 510 млрд руб.). Дивиденды за полугодие снижены втрое (17,3 руб. на акцию против 51,96 руб. годом ранее) ввиду падения прибыли.

«Татнефть»: Чистая прибыль упала на 64,2%, до 54,21 млрд руб. (против 151,5 млрд руб. годом ранее). Выручка снизилась на ~5,7%, а операционная прибыль сократилась почти вдвое.

«РуссНефть»: Прибыль уменьшилась более чем втрое – до ~11,8 млрд руб. по МСФО за полугодие.

«Сургутнефтегаз»: из-за курсовой разницы компания показала чистый убыток 452,7 млрд руб. по РСБУ (годом ранее – прибыль ~139,9 млрд руб.). Укрепление рубля привело к обесценению огромных валютных запасов компании, что и обусловило рекордный убыток.

Совокупность этих показателей отражает кризисные явления в отрасли. Судя по всему, всё самое плохое, что могло произойти с нефтедобытчиками, произошло – падение цен на нефть, скидки на российскую нефть, укрепление нацвалюты, рост издержек и налогов образовали своего рода идеальный шторм для нефтяников в 2025 году.

Все издержки выросли, а рублевая цена нефти на уровне 2015–2016 годов

Одним из индикаторов кризиса является снижение рублевой выручки за баррель нефти до уровней середины 2010-х годов. Если пересчитать цену нефти в рублях, учитывая нынешний курс, картина для компаний выглядит тревожно. Например, при цене Urals около $55 за баррель и курсе ~80 ₽/$, нефтяники получают порядка 4 400 ₽ за баррель. Это сопоставимо с показателями 2015–2016 годов: тогда при нефти ~$50 и курсе ~60 ₽ за $ доход составлял около 3 000 ₽ за баррель. Казалось бы, номинально текущая рублевая цена выше, однако за прошедшие 10 лет рубль обесценился почти вдвое из-за инфляции.

С учётом накопленной инфляции, 3 200 ₽ 2015 года эквивалентны примерно 6 300 ₽ в ценах 2025 года. Таким образом, фактическая (реальная) рублёвая выручка нефтяников сейчас даже ниже, чем в пик предыдущего нефтяного кризиса.

Аналитики РБК в 2015 году отмечали, что рублёвая цена нефти заложена в бюджете примерно на уровне 3 165 ₽ за баррель, и падение её ниже грозит стимулированием девальвации со стороны властей. Сегодня этот ориентир уже пройден в реальном выражении. Каждый проданный баррель приносит нефтекомпаниям примерно столько же рублей, сколько 10 лет назад, хотя расходы за это время значительно возросли.

Для примера, средняя цена Urals во втором квартале 2025 г. опускалась до ~$55, курс рубля тогда колебался около 80–85 ₽/$. Это даёт ~4 500 ₽/барр. Для сравнения, во втором квартале 2016 г. Urals стоила ~$45 при курсе ~65 ₽/$ – около 2 925 ₽/барр. За 2016–2025 гг. потребительские цены в РФ выросли более чем в 1,5 раза, поэтому 2 900 ₽ 2016 г. ≈ 5 000–5 500 ₽ в ценах 2025 г. Получается,

нынешняя рублёвая выручка с барреля нефти даже меньше в реальном выражении, чем в 2016 году, когда нефтяники переживали прошлый обвальный спад цен.

см. динамику цен нефти в рублях с 2015 по 2025 гг. в таблице

Укрепление рубля, высокие издержки процентные ставки давят на денежный поток компаний

Укрепление рубля стало серьезным стресс-фактором для отрасли. Национальная валюта заметно усилилась в первой половине 2025 года (на ~21% к доллару с начала января по август) благодаря высоким ставкам ЦБ, экспортным ограничением капитала и прочим мерам. Для нефтяных экспортёров это обернулось снижением рублёвых доходов при тех же затратах в рублях. Крепкий рубль сокращает выручку в нацвалюте, из которой компании финансируют операционные расходы, налоги и инвестиции. Как подчеркнула «Роснефть», укрепление рубля наряду с удешевлением нефти стало одной из причин падения её финансовых показателей в первом полугодии. Аналогичные тренды отмечались и в других компаниях.

Одновременно сократился экспортный приток валюты из-за санкций. Россия вынуждена продавать нефть с дисконтом относительно Brent, что вкупе с укреплением рубля и ценовым потолком G7 привело к тому, что скидки на российскую нефть расширились. Игорь Сечин (глава «Роснефти») отмечал, что ужесточение санкций ЕС и США увеличило дисконт Urals, усилив давление на выручку.

Кроме того, внутренние тарифы и расходы росли быстрее, чем падали доходы: тарифы естественных монополий (Транснефть, РЖД и др.) были проиндексированы на 10–14%, обгоняя инфляцию, что дополнительно давит на издержки нефтяников. Таким образом, финансовый результат сжимается с двух сторон – выручка падает, а часть расходов (транспорт, логистика, проценты по кредитам) растёт.

Высокие внутренние процентные ставки – ещё один фактор, ухудшающий денежный поток.

Ключевая ставка ЦБ РФ долгое время держалась на двузначном уровне (в 2023 г. достигала 12–13%), что удорожает обслуживание долга. По словам Сечина, «запретительно высокая» ставка повышает расходы на проценты, сокращает прибыль и подрывает инвестиционный потенциал компаний.

Рост фискальной нагрузки ухудшил операционные показатели компаний отрасли

Рост фискальной нагрузки также усугубил ситуацию. В 2022–2023 годах правительство РФ приняло ряд мер, повышающих налоги для нефтегазового сектора. В частности, с 2023 года введены временные повышенные ставки НДПИ и экспортных пошлин, призванные дополнительно изъять доходы отрасли в бюджет на фоне его дефицита. Соответствующий закон, подписанный Президентом, предусматривает увеличение налоговой нагрузки на нефтедобывающие компании в 2023–2025 гг. – за счёт повышения НДПИ на нефть бюджет получит дополнительно 629 млрд руб.

По оценкам Минфина, совокупно налоговые изъятия у отрасли (нефть+газ) в эти три года увеличатся на несколько триллионов рублей. Примеры таких изъятий: повышение налога на прибыль до 34% для экспортеров СПГ (2023–2025) и дополнительный сбор с «Газпрома» по 50 млрд руб. в месяц.

Для нефтяников же ключевое – это изменение расчёта НДПИ и демпфера. В итоге нефтяные компании отдают в бюджет до 75–80% прибыли в виде налогов и пошлин. Фактически, при умеренных ценах и крепком рубле, чистая маржа нефтедобычи стала минимальной. Эксперты указывают, что за последнее десятилетие нефтяники перечислили в бюджет около 67 трлн руб., а доля изымаемой прибыли выросла до ~76%. Любое усиление налогового бремени сразу отражается на финансовых результатах компаний и их возможностях инвестировать в рост.

Правда, рост налогов несколько компенсировался сокращением нефтяных субсидий на внутреннем рынке: из-за удешевления нефти уменьшились выплаты по демпферу топливным компаниям. Однако в целом фискальная нагрузка на отрасль сегодня максимальна за десятилетие. Высокие налоги на фоне низкой рублёвой цены нефти привели к тому, что чистые прибыли обвалились даже сильнее, чем выручка, – как мы видим по отчетам всех компаний. В итоге отрасль встала перед выбором: либо сокращать инвестиции, либо наращивать долги для их финансирования (что затруднено высокой ставкой и санкционными ограничениями).

Чем отвечает нефтяники на текущий кризис: снижение издержек и новые технологии

Одним из способов смягчить кризисную ситуацию компании видят жёсткую оптимизацию операционных расходов. В условиях, когда доходы просели, нефтяники стремятся максимально снизить себестоимость добычи. Все крупные игроки объявили о программах экономии: пересматриваются контракты с подрядчиками, сокращаются неэффективные затратные проекты, внедряется режим строгой бережливости.

Например, «Роснефть» заявила о системной работе по сокращению операционных затрат до минимального уровня – несмотря на рост тарифов естественных монополий. Аналогичные меры предпринимают и другие компании, фокусируясь на повышении рентабельности каждого барреля.

Особую ставку нефтекомпании делают на внедрение современных технологий для повышения эффективности. Цифровизация, автоматизация и использование искусственного интеллекта (ИИ) помогают снижать издержки, оптимизировать процессы и принимать более взвешенные решения. В последние годы нефтяной сектор РФ активно инвестирует в цифровые решения – от интеллектуального бурения до предиктивной аналитики в геологоразведке.

Например, «Роснефть» разработала и внедрила систему ИИ «РН-Нейросети» для оптимизации разработки месторождений. Это ПО подбирает оптимальные варианты бурения новых скважин и методов увеличения нефтеотдачи, учитывая геологические данные. В результате внедрения система позволяет увеличить добычу и одновременно снизить операционные затраты; по оценке компании, прибыль от разработки месторождения может вырасти до 30%. Фактически нейросеть быстро перебирает тысячи вариантов сценариев и находит наиболее экономически выгодный, что снижает затраты на бурение и повышает нефтеотдачу. Цифровые решения такого рода ускоряют процессы, исключают ошибки (человеческий фактор) и позволяют экономить миллиарды рублей.

Другой пример – системы предиктивного обслуживания оборудования на базе машинного обучения. «Газпром нефть» и другие компании используют аналитику больших данных, чтобы прогнозировать поломки насосов, компрессоров и предотвратить аварийные простои. Это сокращает непроизводительные потери и ремонтные расходы. Также нефтяники внедряют технологии дистанционного мониторинга месторождений, беспилотники для обследования трубопроводов, роботизацию рутинных операций на промыслах. Все эти новшества позволяют при меньших затратах поддерживать высокий уровень добычи и безопасности.

Отдельно стоит отметить усилия по повышению эффективности капитальных вложений. В условиях ограниченного капитала компании более тщательно отбирают инвестпроекты, рассчитывают их отдачу. Шире применяются проекты внедрения (pilot projects), когда новая технология или методика апробируется на небольшом участке, прежде чем тиражироваться – это снижает риск потратить деньги впустую. Компании обмениваются лучшими практиками, совместно инвестируют в технологические кластеры. Например, государство и бизнес развивают полигон Баженовского проекта (разработка трудноизвлекаемых запасов в свите Баженовской свиты) с привлечением цифровых решений, что в перспективе должно снизить себестоимость добычи на этих сложных запасах.

Таким образом, оптимизация операционных и капитальных затрат стала ключевой стратегией нефтяников в кризис. Использование новых технологий, включая ИИ, даёт ощутимый эффект, повышая контроль за расходами и отдачу от инвестиций. Хотя за один год радикально изменить структуру затрат невозможно, постепенно цифровая трансформация помогает отрасли выстоять под прессом неблагоприятной конъюнктуры.

Расчёт на ослабление рубля как источник долгосрочной стабильности и восстановления инвестиционной активности в отрасли

В среднесрочной перспективе нефтяная отрасль рассчитывает на более слабый рубль, который мог бы вернуть ей приемлемый уровень рублёвой выручки. Считается, что текущий курс (~80 ₽/$) избыточно крепок для экономики, ориентированной на экспорт сырья. Экспортеры заинтересованы в девальвации рубля, поскольку это прямо увеличивает их доходы в национальной валюте. По оценкам аналитиков, бюджету и нефтекомпаниям комфортен курс порядка 100 ₽ за доллар. Такой уровень был бы ближе к равновесному с учётом инфляции последних лет и позволил бы компенсировать часть выпадающих доходов.

Эксперты инвестиционных компаний отмечают, что район ₽100/$ является балансом интересов: при таком курсе экспортеры получают больше рублей за валютную выручку, бюджет выигрывает от дополнительных нефтегазовых доходов, а импортеры и население ещё не испытывают критического давления цен.

В начале 2025 года курс уже подходил к этой отметке (достигал 97–98 руб./$), и многие прогнозы на конец года предполагают возврат в диапазон 95–105 руб. за доллар. Собственно, чтобы вернуть рублёвую цену нефти к приемлемому уровню, властям может потребоваться допустить ослабление рубля. В 2015 году в схожей ситуации рынок наблюдал подобные действия: когда рублёвая цена нефти падала ниже ~3 200 ₽, курс нацвалюты корректировался.

Сейчас, по сравнению с 2022–2023 годами, у правительства меньше стимулов искусственно поддерживать крепкий рубль. Напротив, растущий дефицит бюджета толкает Минфин к валютным интервенциям с обратным знаком – покупать валюту для пополнения резервов (в рамках бюджетного правила), что ослабляет рубль. Кроме того, в августе 2023 г. Банк России возобновил продажи юаней из ФНБ, но объём этих интервенций невелик и не смог развернуть тренд на укрепление рубля.

В отрасли ожидают, что к концу 2025 г. рубль все же девальвирует ближе к фундаментально обоснованному уровню. Если, скажем, средняя цена нефти Urals будет $60, а инфляция за 2015–2025 гг. суммарно около 100%, то эквивалент курса, компенсирующий инфляцию, составит порядка 105 ₽/$ (чтобы рублёвая цена барреля вернулась к уровню 2015 г. в реальном выражении). Многие нефтяные топ-менеджеры негласно называют «комфортным» курс 90–100 руб. за доллар для планирования бюджета компаний. Такое ослабление позволило бы увеличить рублёвые доходы экспортёров на 10–25% относительно текущих, что могло бы частично восстановить их платежеспособность.

Конечно, точные сроки и масштабы возможной девальвации непредсказуемы и зависят от множества факторов – от конъюнктуры нефтяного рынка до санкций и монетарной политики ЦБ. Однако консенсус экспертов склоняется к тому, что курс 80 ₽ не удержится длительно. Уже осенью 2025 г. влияние сезонных факторов (увеличение импорта, выплата дивидендов иностранцам, возможное снижение ставки ЦБ) может ослабить рубль. Для нефтянки это был бы желанный тренд: каждые лишние 10 ₽ в курсе дают порядка +600 млрд руб. годовых доходов отрасли (при экспорте ~200 млн т нефти). Именно поэтому компании спокойно смотрят на перспективу более дешёвого рубля – это естественный механизм балансировки экономики.

#нефть #кризис #инвестиции #капитал #urals #акции