Поиск

Ленэнерго - Минэнерго потрепало нервы инвесторов

Предложение Минэнерго ограничить выплаты дивидендов электроэнергетических компаний ради модернизации инфраструктуры, привело к широкомасштабным распродажам в секторе. Позднее стало известно о том, что Министерство отказалось от идеи, возвращая интерес к ряду активов. Сегодня разбираемся во всем этом, по пути изучая отчет компании Ленэнерго за первое полугодие 2025 года.

🔋 Итак, выручка Россети Ленэнерго за отчетный период выросла на 14,4% до 68,5 млрд рублей. Доходы от услуг по передаче электроэнергии в основном пушат рост тарифных ставок, а также изменение структуры полезного отпуска по группам потребителей. Как и раньше, компания выглядит устойчиво по выручке, а что с расходной частью?

Себестоимость продаж прибавила за период 13% до 45,2 млрд рублей. Сальдо финансовых доходов/расходов положительное, а вот налог на прибыль увеличился с 4,7 млрд рублей до 7 ярдов. В итоге чистая прибыль за полугодие составила 20 млрд рублей, что выше уровня 2024 года всего на 7,2%. За весь 2025 год мы можем увидеть не только рекордную выручку, но и прибыль, на уровне около 22,6 млрд рублей.

⚡️ Ранее, Минэнерго планировало внести поправки в Федеральный закон «Об акционерных обществах», добавив статью 42.1, согласно которой, если годовые капитальные затраты электроэнергетической компании равны или превышают чистую прибыль, эмитент вправе не выплачивать дивиденды.

Отношение капитальных затрат к чистой прибыли Ленэнерго находится на уровне 236%, то есть CAPEX компании выше чистой прибыли более чем в два раза. Все это гарантировало бы отказ от дивидендов, однако уже 15 октября Министерство заявило, что не видит необходимости законодательно закреплять направление дивпотока энергокомпаний на инвестиции.

Это конечно снижает риски, но не исключает их полностью. Если закон не примут, то акционеры могут рассчитывать на дивиденды. Учитывая рекордную прибыль, дивидендная доходность снова перевалит за 10%, возвращаю идею в компанию. Теперь главное, чтобы Минэнерго в очередной раз не передумало.

❗️Не является инвестиционной рекомендацией

♥️ Прожмите свой энергетический лайк и Леночка заплатит дивиденды за 2025 год!

Они все таки поговорили...

Индекс вырос и это хорошо. Но надолго ли?

🪙 Сейчас "не время вводить санкции против РФ", — Трамп

Нам нужны "Томагавки" — у Соединенных Штатов их много, но они нам нужны. Мы не можем исчерпать их запасы ради нашей страны. Они нам тоже нужны.

Я сказал Путину: "Вы не возражаете, если я дам пару тысяч "Томагавков" вашей оппозиции?" Ему эта идея не понравилась.

В ходе беседы с журналистами Трамп также предположил, что его встреча с Путиным состоится «довольно скоро», в течение двух недель.

Орбан после телефонного разговора с Трампом заявил, что подготовка к встрече лидеров США и России уже идет.

🪙 Соединенные Штаты и Индия провели продуктивные торговые переговоры, и индийские нефтеперерабатывающие заводы уже сокращают импорт российской нефти на 50%, — Reuters со ссылкой на представителей США.

Возможно это давление на Индию+ Томагавки создают условия , чтобы уже наконец сесть за стол переговоров. $ROSN

🪙 Глава РФПИ Дмитриев предложил построить тоннель между Россией и Аляской.

Спецпредставитель президента РФ по экономическому сотрудничеству заявил, что для реализации этой идеи можно использовать технологии компании Илона Маска The Boring Company. 70-мильный тоннель с его участием можно построить менее чем за 8 лет и всего за $8 млрд вместо традиционных $65 млрд.

По мнению Дмитриева, такой проект откроет возможности для совместной разработки ресурсов, создания рабочих мест и стимулирования экономик двух стран.

🪙 В первую очередь реагируют различные "шлаки" ( то есть компании с долгами, проблемами и т.д) и те кто и так сильно упал - Система, Пик, Спб биржа, Мечел, Сегежа...

Будет ли у этого роста продолжение?

Сейчас уже началась небольшая коррекция. $TMOS

#новости

Рынок природного газа в США в октябре 2025: контанго и прогноз доходности стратегии АлгебрА

Ситуация на рынке природного газа в США остаётся стабильной. Рынок сохраняет профицитное состояние: добыча превышает внутренний спрос, а объёмы в хранилищах приближаются к историческим максимумам. По данным EIA, уровень запасов превышает пятилетнюю норму более чем на 6%.

В этом материале мы рассмотрим ключевые идеи по торговле фьючерсами на природный газ для стратегии Алгебра. Оценим состояние фьючерсной кривой и влияние СПГ поставок США на расширение контанго. Спред торговля между базисами поставок Хенри Хаб и TTF становится новой и главной парадигмой в сегменте высоко маржинальной торговли энергетическими активами.

1. Подготовка к 2026 году для стратегии Алгебра и прогноз по контанго

По стратегии Алгебра начинвю подготовку к 2026 году и оцениваю рынок как склонный к сохранению аномального контанго. Вероятно, это уже не временное искажение, а новая нормальность, отражающая структурные изменения в энергетике США.

Главная причина — рост доли экспорта СПГ, который существенно изменил баланс между внутренним предложением и внешним спросом в США

Фьючерсная кривая Henry Hub по состоянию на октябрь 2025 года остаётся глубоко наклонённой вверх: контракты зимнего сезона 2025/26 года торгуются на $0,45–0,55 выше текущих спотовых цен. Это означает, что трейдеры и производители продолжают использовать возможность для финансируемого хранения газа, продавая дальние фьючерсы и удерживая физические запасы в ожидании зимнего спроса.

2. Почему контанго стало устойчивым и прогнозы доходности по стратегии Алгебра

Аномальное контанго на рынке природного газа в США — отражение новой энергетической структуры, где хранение и экспорт играют ключевую роль. На расширение и глубину контанго влияет совокупность следующих факторов:

-Высокая стоимость хранения. Природный газ это энергоёмкий товар, требующий поддержания давления, страховки, учёта потерь и финансирования запасов. Совокупные издержки хранения оцениваются в 8–12% годовых, что естественным образом создаёт премию за срок (time premium) между спотовыми и фьючерсными контрактами.

-Структурный рост экспорта СПГ. США стали крупнейшим мировым экспортёром СПГ, ежедневно поставляя более 12 млрд куб. футов газа. Этот фактор создаёт лаг между избыточным внутренним предложением и будущим внешним спросом, усиливая контанго.

-Разница между Henry Hub и TTF. Американский газ торгуется по $2,5–3/MMBtu, тогда как на европейском хабе TTF — в диапазоне $8–10. Этот ценовой разрыв стимулирует арбитраж и временные переносы поставок. При этом кривая TTF постепенно выравнивается — контанго “сдувается”, что указывает на сокращение региональных спредов и нормализацию глобального рынка.

-Фактор высоких процентных ставок. Финансирование запасов и удержание позиций по фьючерсам становится дороже при ставках выше 5%. Это добавляет наклон фьючерсной кривой и делает хранение газа дорогим, но при этом прибыльным при грамотном хеджировании.

-Стратегия хранения трейдеров физическими обемамии СПГ. Производители активно наращивают закачку в подземные хранилища, а трейдеры используют крутизну фьючерсной кривой для извлечения дохода из временного арбитража. Такое положение характерно для осенних месяцев, когда завершается закачка газа в ПХГ и рынок переходит в режим ожидания зимнего спроса.

По моим оценкам, ближайшие 12–14 мес. позволят стратегии «Алгебра» извлечь 35–40% по операциям с фьючерсами на природный газ, что должно добавить около 10% к совокупной доходности стратегии.

Этот результат достижим при сохранении текущей структуры контанго и умеренной волатильности зимнего сезона.

3. Глобальный эффект: США — поставщик контанго для фьючерсов с поставкой в Хенри Хаб, Европа — индикатор его сглаживания и близости к споту с постакой в Нидерландском Хабе TTF

Рынок природного газа в США сегодня далёк от дефицита. Высокие запасы и активный экспорт СПГ создают новую точку равновесия, при которой прибыльность хранения и фьючерсного арбитража становится ключевым драйвером доходности.

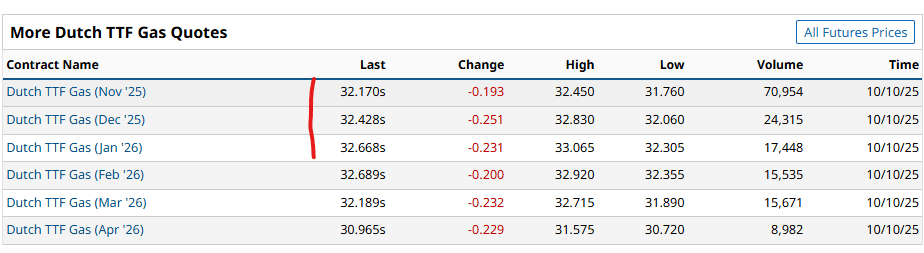

Параллельно с этим контанго на TTF постепенно сглаживается (прирая форму флэта), что говорит о снижении арбитражных возможностей между американским и европейским рынками. Как представлено на скриншотах фьючесры на базисе Хенри Хаб показывают сильное контанго, при флэте во фьючерсах в Нидерландах.

Скорее всего, в 2026 году рынок войдёт в фазу структурного равновесия с умеренным профицитом и стабильно наклонённой фьючерсной кривой. Это открывает возможности для алгоритмических и арбитражных стратегий на фьючерсах Henry Hub, в том числе в рамках модели Алгебра.

4. Вывод.

Американский рынок природного газа вступил в новую фазу — рынок профицита и устойчивого контанго. Данное событие не временное искажение, а следствие новой модели, где внутреннее производство, экспорт СПГ и издержки хранения формируют равновесную “плату за время”.

Для трейдеров и инвесторов это означает:

* стабильную возможность извлечения прибыли из формы фьючерсной кривой,

* пониженную вероятность дефицита,

* и потенциал долгосрочных стратегий, основанных на анализе контанго и спреда между Хенри Хаб и TTF.

Как рынок учится выживать между санкциями и надеждой? К чему готовиться инвестору

Индекс МосБиржи, подобно птице феникс, пытается восстановиться из пепла. В новостном поле много противоречивой информации, которая порой только сбивает с толку. Казалось бы, близкие друг к другу ведомства должны одинаково считывать нынешнюю ситуацию, но на деле получается какой-то театр абсурда:

Пресс-секретарь президента Дмитрий Песков вновь заявляет о том, что в процессе диалога по украинскому урегулированию обозначилась серьезная пауза. В то же время помощник главы российского государства Юрий Ушаков говорит о том, что контакты Кремля с администрацией США продолжаются без спада.

Вышедшие данные по инфляции почти убедили участников рынка в том, что снижение ключевой ставки может быть поставлено на паузу. Однако вчера из уст главы ЦБ Эльвиры Набиуллинной прозвучали слова о том, что пространство для снижения ключевой ставки по-прежнему остается. По ее словам, недельные индикаторы инфляции не очень показательны, ЦБ более внимательно смотрит на месячные данные.

В санкционном давлении рынок тоже получил передышку: с ссылкой на дипломатический источники в Брюсселя поступила информация, что разногласия по 19-му пакету санкций не позволят его принять до саммита Евросоюза 23-24 октября. Беда не приходит одна: вот и на нашем рынке в один момент становится настолько мрачно, что хоть туши свет и выходи. Но потом вдруг появляется свет в конце туннеля.

Добрались и до энергетиков: Минэнерго РФ предложило ограничить дивиденды энергокомпаний, если их годовые капзатраты превышают прибыль, ради инвестиций в сектор. Вероятно, некоторые компании используют это предложение как повод урезать дивиденды, что, несомненно, вызовет недовольство инвесторов.

Однако на рынке есть идеи, которые продолжают свой рост несмотря ни на что: Цены на серебро — как и на золото с биткоином — растут на фоне бегства в безопасную гавань. Участники скупают эти активы из-за опасений по поводу снижения стоимости финансовых ценных бумаг из-за инфляции и непомерного бюджетного дефицита.

Поиск красных линий продолжается: Союзники по НАТО обсуждают более «решительные ответные меры», включая размещение боевых беспилотников вдоль границы с РФ и ослабление ограничений для пилотов, которые патрулируют восточные границы.

Трамп заявил, что усиливает давление для достижения сделки по Украине. Он рассчитывает на скорое участие России и Украины в переговорах об урегулировании. Также Трамп не исключил ввода дополнительных санкций против России.

Он отказывается понимать, что в случае с Россией военный конфликт невозможно завершить, создав неприемлемые условия для дальнейшего отстаивания своей идеологии. Да, он останавливал многие войны, следуя этой логике, но здесь такой подход не сработает.

Что по технике: Закрылись мы аккурат под сопротивлением 2650п, которое для дальнейшего роста нужно пройти. Сильно выше рынок я не жду — геополитика и санкционная риторика тут как тут. Без весомых триггеров покупатель активизируется при подходе к 2680 пунктам.

Из корпоративных новостей:

Сегежа успешно отгрузила первую партию пиломатериалов в Тунис.

Интер РАО начала строительство двух энергоблоков на Харанорской ГРЭС в Забайкальском крае.

ТМК и Газпром подписали программу научно-технического сотрудничества на 2025–2030 г.

Сбер отчет по РСБУ за 9М 2025 года: Чистая прибыль ₽1 269,9 млрд (+6,4% г/г), Рентабельность капитала 22,4%

• Лидеры: Норникель #GMKN (+6,6%), Эн+ #ENPG (+5,6%), СПБ Биржа #SPBE (+5,38%), Русал #RUAL (+5,34%).

• Аутсайдеры: ПИК #PIKK (-4,1%), Астра #ASTR (-1,12%), Хэдхантер #HEAD (-1,07%), ЮГК #UGLD (-0,8%).

10.10.2025 - пятница

• #NKHP - НКХП закрытие реестра по дивидендам 6.54 руб (дивгэп)

• #SIBN - Газпромнефть последний день с дивидендом 17.3 руб

• #PLZL - Полюс последний день с дивидендом 70.85 руб

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #отчет #обзор_рынка #аналитика #инвестор #инвестиции #новости #мегановости #новичкам

'Не является инвестиционной рекомендацией

Долг, убыток и дивиденды: сможет ли Ростелеком оправдать ожидания инвесторов ⁉️

💭 Разберём ключевые финансовые показатели компании и оценим её перспективы...

💰 Финансовая часть (2 кв 2025)

📊 Выручка увеличилась на 13,5%, однако чистая прибыль сократилась на 58% год к году. Несмотря на снижение показателя чистой прибыли, показатель EBITDA продемонстрировал умеренный рост — 10,7%. Это связано с высокими процентными расходами, оказавшими давление на чистую прибыль.

💳 Общий чистый долг постепенно увеличивается, хотя коэффициент отношения чистого долга к EBITDA составляет 2,3[, немного превышая аналогичный показатель МТС, при этом долговая нагрузка у Ростелекома остается относительно низкой. После оптимизации структуры долга, ежегодная экономия может достигнуть порядка 40 млрд рублей, увеличив чистую прибыль примерно на 30 миллиардов рублей ежегодно.

💱 Оборотный капитал увеличился на 40 млрд рублей за первое полугодие, что привело к негативному свободному денежному потоку (FCF).

👌 Важно отметить положительную динамику операционной маржи, свидетельствующую о росте эффективности бизнеса.

💸 Дивиденды

🤑 Важно учитывать, что размер дивидендов по привилегированным акциям определяется исходя из отчетности по РСБУ, а в первом полугодии 2025 года зафиксирован убыток. Поэтому теоретически возможна любая величина выплат по уставу, зависящая от итогового финансового результата за полный год. Хотя в 2025 году могут возникнуть трудности с дивидендами, в дальнейшем, начиная с 2026-го, такие проблемы маловероятны, следовательно, можно ожидать плавный рост дивидендов параллельно улучшению финансовых результатов.

🫰 Оценка

🔀 Компания оценивается высоко по показателю P/E, тогда как мультипликатор EV/EBITDA, напротив, выглядит привлекательным. Именно этот контраст отражает ожидаемый эффект от дальнейшего снижения долговой нагрузки, влияние которого может проявиться даже позже 2026 года.

📌 Итог

🧐 Компания увеличивает свою задолженность и процентные обязательства, одновременно повышая уровень оборотного капитала, что негативно сказывается на свободном денежном потоке (FCF). При этом капитальные вложения сокращаются. Прогнозирование размера дивидендов на 2025 год затруднено, поскольку финансовая отчетность по российским стандартам бухгалтерского учета носит субъективный характер и не позволяет объективно оценить необходимые показатели. Размер дивидендов по привилегированным акциям зависит от прибыли по РСБУ, однако возможен сценарий, при котором компания покажет низкие значения в отчетности, вследствие чего размер дивидендов вновь будет определен как половина скорректированной прибыли по МСФО, что существенно ухудшит привлекательность акций с точки зрения доходности.

⏯️ Таким образом, инвесторам стоит рассматривать компанию лишь на среднесрочной и долгосрочной временной шкале, выходящей за пределы 2026 года, когда снижение процентных ставок положительно отразится на структуре задолженности фирмы, сделав её финансирование более выгодным.

🎯 ИнвестВзгляд: Краткосрочно котировки могут быть под давлением, идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - перспективы на среднесрочном периоде у компании есть, можно докупать при просадках, но явного драйвера для роста нет.

💣 Риски: ⛈️ Высокие - рост долговой нагрузки, слабая прогнозируемость дивидендов, плюс зависимость от регуляторных решений не дают повода поставить даже «умеренные» риски.

💯 Ответ на поставленный вопрос: Ростелеком сможет оправдать ожидания инвесторов лишь в среднесрочной перспективе, начиная с 2026 года, благодаря ожидаемому снижению долговой нагрузки и стабильному росту дивидендов.

🤷♂️ Данный обзор не является индивидуальной инвестиционной рекомендацией. Инвестиции сопряжены с рисками, а фундамент инвестиций — самостоятельность мышления и здоровое недоверие!

⏰ Благодарим Вас за поддержку! Следующий материал уже в работе...

$RTKM $RTKMP #RTKM #RTKMP #Ростелеком #Акции #Инвестиции #Анализ #Биржа #Бизнес #Аналитика

Облигации Селигдар 001P-06. Купон до 17,25% на 2,5 года без оферт и амортизации

ПАО «Селигдар» — российский полиметаллический холдинг, который занимается горнодобычей и добычей металлов: золота, серебра, олова, меди, вольфрама.

Компания входит в топ-10 крупнейших российских компаний по объёмам годовой добычи золота и является крупнейшим производителем рудного олова в России.

Параметры выпуска Селигдар 001P-06:

• Рейтинг: ruA+ (Эксперт РА, прогноз "Негативный")

• Номинал: 1000Р

• Объем: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: не выше 17,25% годовых (YTM не выше 18,68% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 09 октября

• Дата размещения: 14 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Консолидированная выручка: 28,4 млрд рублей, увеличилась относительно показателя прошлого года на 36%.

• Выручка от реализации золота: 23,9 млрд рублей, увеличилась на 7,1 млрд рублей.

• Показатель EBITDA: 11,6 млрд рублей, рост к прошлому году — 42%.

• Рентабельность по EBITDA: 41%.

• Долгосрочные обязательства: 80,6 млрд руб. (+15,0% г/г);

• Краткосрочные обязательства: 94,8 млрд руб. (+8,4% г/г);

• Чистый Долг/ скорр. EBITDA: 3,26x.

Агентство «Эксперт РА» подтвердило кредитный рейтинг ПАО «Селигдар» на уровне ruA+, однако пересмотрело прогноз по нему в сторону ухудшения — со «стабильного» на «негативный».

К такому решению агентство подтолкнул ряд факторов:

• Рост долга: Активные инвестиции компании привели к увеличению долговой нагрузки.

• Дорогие кредиты: Ужесточение денежно-кредитной политики ЦБ РФ сделало обслуживание долга более затратным.

• Проблемы с оборотом: Замедлилась скорость оборота товарно-материальных запасов.

• Влияние цены на золото: Рост котировок золота привел к увеличению стоимости «золотых» обязательств компании.

Главный просчет: Выпуск «золотых облигаций» с привязкой номинала к цене золота стал, на мой взгляд, стратегической ошибкой менеджмента:

Выпущенные в апреле 2023 года по цене 4186,3 рубля за грамм, эти бумаги сегодня, на фоне роста цены золота, создают значительную долговую нагрузку с учетом еще и 5% купона.

Компания демонстрирует хороший рост выручки, вот только значительная часть дохода уходит на погашение долговых обязательств.

На данный момент в обращении находятся 8 выпусков облигаций. Из них выделил бы:

• Селигдар 001Р-03 #RU000A10B933 Доходность: 19,14%, Купон: 23,25%. Текущая купонная доходность: 21,25% на 1 год 11 месяцев, ежемесячно

• Селигдар 001Р-04 #RU000A10C5L7 Доходность: 19,00%, Купон: 19,00%. Текущая купонная доходность: 18,33% на 2 года 3 месяца, ежемесячно

Что готов предложить нам рынок долга:

• Группа ЛСР 001Р-11 #RU000A10CKY3 (17,64%) А на 2 года 10 месяцев

• ВИС ФИНАНС БО П09 #RU000A10C634 (17,83%) А+ на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,11%) А- на 2 года 8 месяцев

• ГЛОРАКС оббП04 #RU000A10B9Q9 (22,61%) ВВВ на 2 года 5 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (25,37%) А на 1 год 10 месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (19,78%) А на 1 год 9 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (20,91%) А- на 1 год 9 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,28%) А- на 1 год 7 месяцев

Что по итогу: К явным недостаткам стоит отнести растущую долговую нагрузку и возможность пересмотра рейтинга надежности в сторону его понижения. Также новое размещение явно проигрывает своим аналогам.

Например, выпуск «Селигдар4Р» с погашением через 2,3 года и доходностью к погашению 19,0% выглядит гораздо привлекательнее. Не вижу здесь инвестиционной идеи, поэтому проходим мимо. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #новости #обзор_рынка #инвестор #инвестиции #новичкам #обучение

'Не является инвестиционной рекомендацией

Ожидания от следующей недели по рынку. Продолжится ли падение?

Российский фондовый рынок обновил минимум с начала года. За последнюю торговую неделю индекс МосБиржи снизился на 4,5%, и, закрывшись ниже отметки в 2600 пунктов, указывает на высокую вероятность продолжения нисходящего движения. Это произошло на фоне падения нефтяных котировок до уровней начала июня и существенного укрепления рубля.

Грядущий понедельник начнется с дивидендных гэпов, и главный вопрос заключается в том, будет ли попытка выкупа на рынке. На торгах выходного дня индекс продолжил стремительно снижаться обновив минимальные значения 2564 пунктов.

Не исключаю, что на рынке могло начаться принудительное закрытие позиций (маржин-коллы) они обычно происходит при пробитии стратегически важных значений. В воскресенье часть потерь удалось отыграть на фоне ожидаемого решения ОПЕК+ по увеличению добычи нефти на 137 тыс б/с.

На настроения инвесторов также влияют дальнейшая динамика ключевой ставки и геополитическая неопределенность. Все это в совокупности не оставляет оснований на коротком инвестиционном горизонте делать выбор в пользу акций.

Экономика стремительно замедляется: Индекс PMI в сфере услуг РФ в сентябре снизился до 47 пунктов с 50 пунктов месяцем ранее. Вероятность снижения ставки в октябре увеличивается. Если ее не снизить хотя бы на 1 п.п. в октябре, то разговоры о высокой вероятности рецессии станут снова актуальны.

Может казаться, что в данный момент ждать позитива для рынка неоткуда. Однако далеко не все коррекции заканчиваются с появлением хороших новостей. Часто рост начинается просто потому, что поток плохих новостей иссякает.

Таким поводом для снижения градуса эскалации может стать след новость: Имеется высокая вероятность, что Украина, скорее всего, не получит от США крылатые ракеты «Томагавк». Для России этот шаг является «красной линией», которую Трамп не готов пересекать.

Это решение также объясняется практическими соображениями: ежегодное производство этих ракет в США составляет менее 200 единиц, что ограничивает их поставки даже союзникам. Более того, у Украины отсутствуют необходимые пусковые установки для их применения.

Что по технике: Если смотреть на график индекса МосБиржи широкими мазками, то после закрытия ниже 2600 пунктов следующей значимой целью становится уровень 2370п, с промежуточной поддержкой на 2550 и 2500 пунктах. Я не люблю паниковать, но исключать худший сценарий не стоит.

Демонстрацией силы и интереса со стороны инвесторов станет возврат с последующим закреплением выше 2600 пунктов. Пока эти разговоры — это лишь попытки поймать отскок. Перспектив для возобновления долгосрочного растущего тренда не видно.

На этой неделе продолжим искать идеи в рынке долга и, поверьте, там есть на что обратить внимание. Всех с началом новой торговой недели.

Из корпоративных новостей:

Европлан намерен рекомендовать СД рассмотреть дивиденды за 2025 год в размере 7 млрд руб (58,3 руб/акц, ДД 11%)

ОАК в 2025 году выпустит почти на 50% больше новых самолетов, чем в 2024 году.

• Лидеры: Озон Фарма #OZPH (+6,92%), Сургутнефтегаз #SNGSP (+3,28%), ЭсЭфАй #SFIN (+3,1%).

• Аутсайдеры: ИКС 5 #X5 (-4%), Самолет #SMLT (-3,76%), ВК #VKCO (-3,7%), СПБ Биржа #SPBE (-3,65%).

06.10.2025 - понедельник

• #SMLT - Самолет операционные результаты за 3 квартал и 9 месяцев 2025 г.

• #AVAN - Авангард последний день с дивидендом 24,79 руб.

• #T - Т-Технологии закрытие реестра по дивидендам 35 руб. (дивгэп)

• #BSPB - Банк Санкт-Петербург закрытие реестра по дивидендам (16,61 руб. для ао, 0,22 руб. - для ап) (дивгэп)

• #NVTK - Новатэк закрытие реестра по дивидендам 35,5 руб. (дивгэп)

• #OZPH - Озон Фарма закрытие реестра по дивидендам 0,25 руб. (дивгэп).

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #новичкам #обзор_рынка

'Не является инвестиционной рекомендацией

Обладает ли ФосАгро значительным потенциалом ⁉️

💭 Проведем анализ инвестиционной привлекательности компании...

💰 Финансовая часть (2 кв 2025)

📊 Выручка увеличилась на 13,8% во втором квартале по сравнению с аналогичным периодом прошлого года, однако чистая прибыль сократилась на 19,7%. Основная причина снижения доходов по отношению к первому кварталу — уменьшение объема продаж. В первом квартале были реализованы накопленные ранее запасы продукции. Значительное снижение прибыли обусловлено влиянием курсовых разниц, кроме того, уменьшилась валовая рентабельность бизнеса.

↗️ Показатель EBITDA продемонстрировал положительную динамику, увеличившись на 28,3%.

💳 Общий чистый долг сократился благодаря позитивному влиянию свободного денежного потока (FCF), а также отмене выплат дивидендов за первый квартал. Соотношение долга к EBITDA составляет 1,2х, что является комфортным уровнем задолженности для возможного восстановления дивидендных выплат.

💱 Значительная доля прироста FCF обусловлена снижением существенной дебиторской задолженности, образовавшейся в конце 2024 года. Однако вскоре этот фактор перестанет оказывать существенное влияние, и уже в третьем квартале его вклад практически сойдет на нет.

💪 Общая картина остается благоприятной, особенно учитывая предположительный новый цикл роста цен на удобрения и возможную дальнейшую девальвацию рубля.

👌 По планам компании, к 2030 году планируется увеличить объем производства на 16% относительно показателей 2024 года. Такой темп трудно считать быстрым ростом, однако динамика сохраняется.

💸 Дивиденды / 🫰 Оценка

🤔 Прогноз будущих дивидендов на 2026 год не предполагает значительного увеличения, хотя возможность повышения остаётся открытой, если расходы на капитальные вложения останутся стабильными. У компании также имеется резерв повышения ликвидности посредством оптимизации управления оборотным капиталом, включая потенциальное улучшение условий международных расчётов. Это позволит снизить дебиторскую задолженность минимум на 20–30 миллиардов рублей, что потенциально способно обеспечить единовременное повышение дивидендов на сумму 155–230 рублей на акцию.

🫤 Исходя из 100 рублей за доллар к концу 2026 года (прогнозы Министерства экономического развития) и стоимости фосфорных удобрений в диапазоне 670–700 долларов за тонну получаем оценку P/E около 6-6,5. Оценивать компанию как дешевую при таком раскладе сложно

📌 Итог

🤷♂️ Компания демонстрирует достойные финансовые показатели. Рост цен на фосфорные удобрения обеспечит высокие результаты в третьем и четвёртом кварталах текущего года, если цены сохранятся на текущем уровне плюс возможна дополнительная поддержка от возможной девальвации российского рубля. Существует возможность одноразового улучшения финансовых результатов за счёт оптимизации оборотного капитала. Основной неопределенностью остаются будущие цены на удобрения в 2026 году и колебания валютного курса. Даже при оптимистичном сценарии роста курсов и сохранения высоких цен на продукцию, ожидаемые результаты оказываются обычными, а стратегия расширения производства не предусматривает быстрого роста.

🎯 ИнвестВзгляд: Интересные идеи по развитию компании могли бы оправдать высокую оценку и изменить общий взгляд, но пока идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - несмотря на устойчивое положение и комфортный уровень долгов, значимых катализаторов роста не просматривается.

💣 Риски: ☁️ Умеренные - сильное влияние на показатели компании оказывают цены на удобрения и колебания валютного курса.

💯 Ответ на поставленный вопрос: Хотя компания демонстрирует стабильные финансовые результаты и способна выплачивать дивиденды, отсутствие амбициозных планов роста и зависимость от внешних факторов не позволяют говорить о значительном потенциале.

✍️ С Вас подписка! Если уже подписаны, то оставляйте реакции.

$PHOR #PHOR #Инвестиции #Акции #Дивиденды #Риски #Инвестирование #Биржа #ФосАгро #удобрения #бизнес #анализ

Финансовые ошибки, которые могут привести к потере депозита

Финансовая грамотность – это не просто про умение копить или считать. Это про способность избегать распространённых ловушек, которые мы порой даже не замечаем.

Давайте вместе разберёмся, какие ошибки совершают многие и как их вовремя обнаружить:

Борьба с трендом. Открывая позицию в противоположном от тренда направлении, инвестор принимает на себя необоснованные риски.

Достаточно распространённая ошибка, когда инвестор начинает полагаться на свои ощущения вместо изучения технического анализа и определения общего тренда. Логика здесь такая: рынок уже сильно вырос без обоснованных на то причин и вот-вот должна случится коррекция.

Стоять против толпы, в надежде, что ты чувствуешь и понимаешь рынок, как никто другой, очень опасная игра с собственным депозитом.

Покупать, что падает. Новичку порой кажется, что когда сильно отросла акция, то туда уже бесполезно заходить и вместо того, чтобы искать точку входа в растущей истории, он начинает искать акции в которых нет покупателя.

Важным умением является видеть краткосрочный тренд под что, а вернее под какое событие растет та или иная акция и в моменты общей коррекции при актуальности идеи формировать в ней позицию.

Таким событием может стать:

• Ожидание сильной отчётности или дивидендных выплат.

• Окончание военного конфликта.

• Вывод на рынок дочерней организации.

• Рост мировых цен на газ и нефть

• Курс валюты и многое другое.

Нежелание фиксировать убытки. При неблагоприятном изменении цены необходимо вовремя фиксировать убыток, иначе потери возрастают и становятся неконтролируемыми.

Как заставить себя закрыть убыточную сделку?

Если эмоции не позволяют этого сделать, необходимо поручить это действие технике. Простейший вариант - после открытия позиции обязательно разместить стоп-приказ (Stop Loss).

Стоит заранее определить, какой уровень просадки является допустимым и что вы будете делать, когда все пойдет не по плану.

Использование кредитного плеча. Это позволяет увеличивать размер своих позиций, используя заёмные средства, но также увеличивает риск потери денег.

Очень опасная возможность и новичку лучше обходить ее стороной. Я лично только на третий год инвестирования начал применять в своей торговле эту опцию.

Слишком частые сделки. Большое количество сделок увеличивает комиссии и вероятность ошибок. Старайтесь торговать реже, но более обдуманно.

Для этого заранее определите уровни от которых вы готовы увеличить позицию. Важно такие значения выставлять у сильных уровней поддержки или сопротивления от которых чаще всего прослеживается реакция со стороны участников торгов.

Излишняя самоуверенность. Получая первый доход на фондовом рынке, у начинающих трейдеров зачастую складывается ложное представление о простоте заработка. Проблема встает особенно остро, если трейдер заработал крупную сумму денег.

Нередко начинающий инвестор или спекулянт ошибочно полагает, что может извлечь выгоду практически из любого движения цен. Излишняя самоуверенность приводит к открытию сделки без необходимого анализа с «холодной» головой. Когда позиция становится убыточной, ситуация усугубляется желанием отыграться, приводя обычно к еще большим потерям.

Главный способ не попасть в ловушку – быть внимательным к своим финансам. Пересматривайте свои расходы, планируйте бюджет, ставьте финансовые цели. И самое важное – не бойтесь признать, что где-то совершили ошибку. Ведь осознание – это первый шаг к исправлению ситуации.

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #облигации #стратегия #обучение #новичкам #трейдинг #риск

'Не является инвестиционной рекомендацией

🔥 Друзья, важные новости! Мы начинаем вновь торговать зарубежными акциями!

👍 Олды из других наших соц. сетей здесь? Помните нашу рубрику «ТОП‑5 падений на рынке США» - с нее мы начинали, откупали падения, которые считали необоснованными и показывали очень хорошие доходности. С тех пор многое изменилось: СВО, блокировки активов и фокус на нашем рынке. Мы всерьез забросили США… но устали от российского рынка и того болота, которое сейчас творится, и решили вернуться к американским и китайским компаниям и их разборам.

🤔 Останутся ли у нас материалы по России? Конечно! Но теперь хотим искать идеи и на зарубежных рынках. Нашли для себя интересный способ торговать с меньшими инфраструктурными рисками - через раздел TradFi на Bybit. Там доступны индексы, акции США и Китая, валюты, металлы и даже товары вроде какао или апельсинового сока. Причем доступен как лонг, так и шорт. И сейчас до 11 октября нулевая торговая комиссия. Если что, это не реклама, а искреннее удивление от найденной возможности.

🚀 Какой стратегии будем придерживаться? Как и ранее, во главе угла для нас стоит фундаментал! Будем вновь копаться в финансовых отчетностях мировых компаний, разбираться что у них нового, насколько финансовое положение крепкое. Ностальгия 😀

❗️ Важные нюансы:

📍 На Bybit по торгуемым «акциям» учитываются дивиденды, но детали начислений нам еще предстоит изучить, расскажем, как все протестируем.

📍 Это не классические акции, а токенизированные активы, подкрепленные бумагой 1 к 1. Владение таким активом не дает базовых прав акционера, зато вероятность ограничений на торговлю ниже, чем при открытии счетов у зарубежных брокеров. В целом механизм выглядит очень интересно.

📈 Что дальше? В следующем посте разберем, что изменилось на рынке США за время нашего отсутствия. Для нас это тоже почти с нуля, тем будет честнее и продуктивнее.

Подключайтесь к нам и давайте разбираться вместе! Думаем, вы тоже соскучились по зарубежным рынкам. Будем благодарны, если откроете счет по нашей ссылке, то и вам и нам придет небольшой бонус (скидка 20$ на комиссии, когда они снова появятся) 🤝

Ссылка 👉 https://partner.bybit.com/b/aff_31377_65759

📣 Самая ожидаемая встреча инвесторов 2025 💰

Представьте зал кинотеатра "Октябрь" в Москве. На один день он превратится не в место кинопремьер, а в главный рынок идей, стратегий и прогнозов. Здесь соберутся те, кто двигает российские инвестиции вперёд: эмитенты, частные инвесторы, трейдеры, брокеры, управляющие компании, family-офисы и даже медиа.

😎 Почему я там

Я сам регулярно посещаю SMART-LAB CONF, чтобы не только черпать свежие идеи и вдохновение от экспертов, но и обмениваться опытом с другими инвесторами, блогерами и представителями компаний. Это та редкая площадка, где можно услышать живую аналитику и увидеть, как формируются тренды на рынке прямо сейчас.

Cargobike

Проект на стадии идеи (#startup - стартап)!

#Разработка (частично проведена) и #производство транспорта первой, и последней мили с нулевым углеродным следом для #доставки малых, и средних грузов - от 0 кг. до 1 500 кг. со #скоростью 25 км./ч. сервисов доставки, курьерских служб, а так же перевозка гостей и жителей города в парковых и туристических зонах, с поддержанием экологических инициатив города.

Последующая интеграция в экономику по-требованию (sharing-модель), с разработкой собственного устройства управления интернет вещами (IoT) и управления им через собственное программное обеспечение с подключением к городскому порталу #ЦОДД.

Концептуально данное решение позволит доставлять грузы в мегаполисе с загруженным трафиком, так как имеет законное право передвигаться по дорогам общего пользования, учитывается ПДД и предоставляет свободный доступ к управлению (специальное разрешение, в виде категории в/у, не нужно!).

Для сектора #B2B: разработка транспортной экосистемы в сфере доставок грузов относительно тары (контейнер) #cargobox.

Данное предложение заменит коммерческий мало- и средне-тоннажный транспорт типа "каблучка" и "будка, тент" на федеральном уровне с выходом по программе импортозамещения.

Конънюктура рынка - более 15 000 000 ед.

#Cтоимость концепта 1,5 - 2 млн. руб. (присутсивует)

#Планируемый оборот через 2 года = 1,5 млрд. руб.

Первое, в плане развития: покрытие потребностей экспедиторских служб.

Второе, в плане развития: формирование нового продукта в мире #sharing (#шеринг) среди #каршеринга и #кикшеринга.

Третье, в плане развития: вело-рикша.

Ищу #инвестора, желательно из смежной транспорту отрасли. Идеально из транспортной и #СИМ...

🍽️ Философия FREE и еда 🍽️

Представьте: каждый месяц уходит 12 500 ₽, и кажется, что это нормальные обязательные траты. Но потом ты разбираешься глубже и понимаешь — часть этих расходов можно просто «выключить». Так я запустил свои первые фонды — #mobilefree и #жкхfree.

📱 Опыт с мобильной связью

Раньше я платил около 4 500 ₽ в месяц за связь на семью. После внимательного разбора тарифов и условий оказалось, что вполне хватает пакета за 1 600 ₽. Разница — почти 3 000 ₽ ежемесячно. На горизонте года это даёт экономию в 50 000 ₽. И это деньги, которые раньше просто уходили из кармана. Теперь они либо работают в инвестициях, либо радуют меня в других сферах.

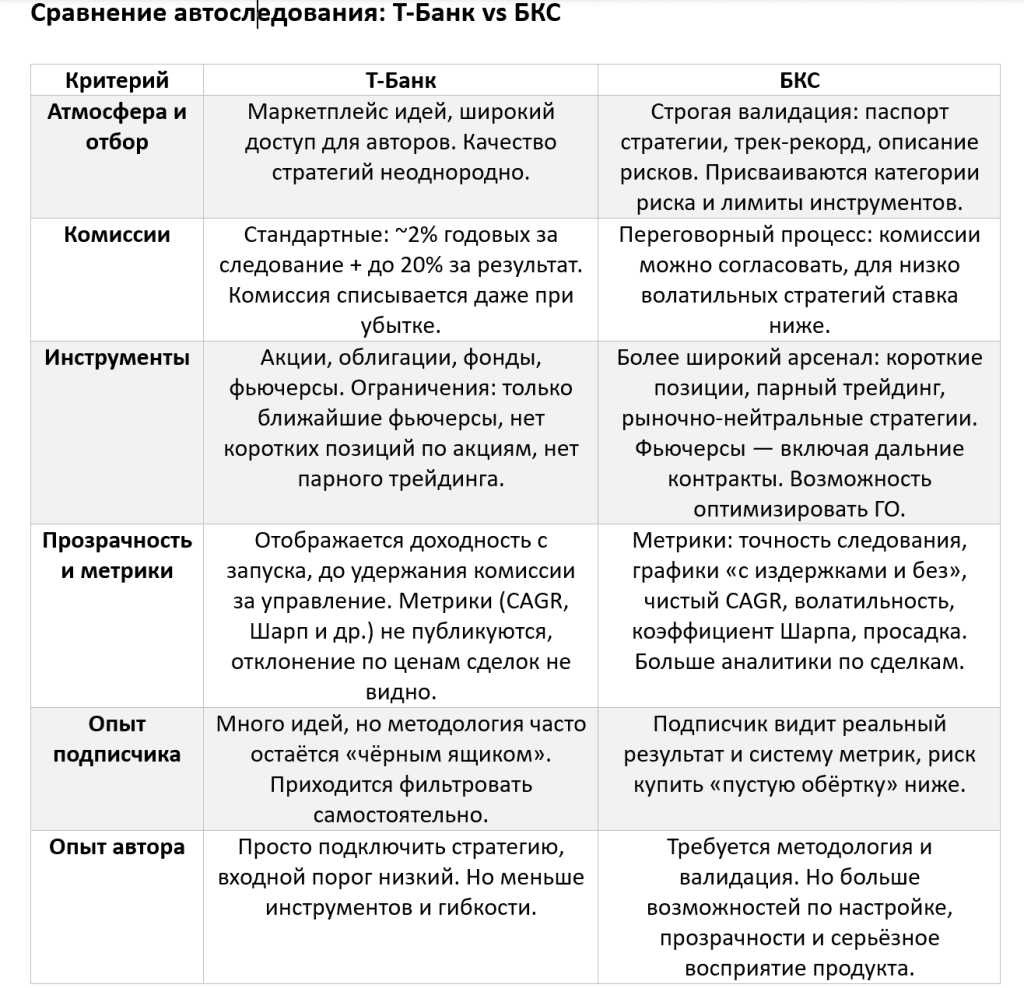

Автоследование в БКС и Т-Банк: взгляд автора стратегий и подписчика

Автоследование давно перестало быть нишевым инструментом и стало массовым сервисом, которым ежедневно пользуются тысячи инвесторов. Среди лидеров этого рынка в России — БКС и Т-Банк, две крупнейшие платформы, предлагающие на первый взгляд схожие услуги, но реализующие их по-разному.

Мой опыт взаимодействия с сервисами автоследования отличается тем, что я выступаю сразу в двух ролях. С одной стороны, являюсь автором стратегий на обеих платформах. С другой — подключаюсь к этим же стратегиям как инвестор, чтобы проверить, насколько корректно и удобно работает копирование сделок в реальных условиях. Таким образом, у меня есть возможность смотреть на сервис одновременно глазами управляющего и глазами подписчика.

В этой статье я намерен рассмотреть не рекламные обещания и не формальные описания условий, а внутреннюю механику работы автоследования. Где автору комфортнее работать и проще поддерживать стратегию? Где сделки копируются точнее ? Где сервис лучше справляется с задачей прозрачного взаимодействия между управляющим и подписчиками?

Моя цель — дать личную, но беспристрастную оценку, основанную на опыте работы сразу в двух системах. Здесь не будет попытки «продвинуть» одну из платформ, речь идёт исключительно об анализе качества услуги и удобства её использования. Я попробую показать, какая платформа в реальности предоставляет более надёжный и комфортный инструмент автоследования — как для автора, так и для инвестора.

Итак, рассмотрим автоследование поэтапно. Пройдём по каждому из критериев оценки — от того, какая атмосфера и подход создаются платформами для авторов и инвесторов, до того, каков личный опыт при копировании стратегий. Такой пошаговый разбор позволит увидеть картину целиком: где проще стартовать, где глубже аналитика, какие инструменты доступны и как устроена система комиссий.

1.Атмосфера и подход: в Т-Банк стратеги-зазывалы, в БКС стратеги-методологи

Когда я начал работать автором стратегий, а затем пробовал их копировать как подписчик, стало очевидно, что атмосфера в Т-Банк и в БКС ощущается совершенно по-разному.

В Т-Банк автоследование воспринимается скорее как маркетплейс идей. На витрине десятки стратегий самых разных авторов от новичков, только пробующих себя в роли авторов стратегий, до более опытных трейдеров. Для инвестора это, безусловно, плюс: выбор огромный, можно найти стратегию на любой вкус. Но одновременно это и минус: качество сильно различается, и зачастую возникает впечатление, что у сервиса требования к авторам не строгие, поэтому попасть в чисто «стратегов «проще. Для управляющего это тоже создаёт особую атмосферу — конкуренция строится не столько на методологии, сколько на умении привлечь внимание подписчиков.

Например, моя заявка на открытие стратегии в Т-Банке, по сути, выглядела как разговор в духе: “здравствуйте, у меня есть стратегия, я хочу её подключить”.

Формально я написал описание, но это было скорее формальностью. Никакой глубокой проверки методологии не требовалось — достаточно обозначить идею, назвать её «стратегией» и пройти стандартную процедуру.

В БКС процесс подачи заявка на присуждение статуса автора стратегии автоследования устроен строже и формальнее. Здесь чувствуется, что клиенту не предлагают случайных идей. Чтобы стратегия появилась на витрине сервиса БКС Финтаргет, недостаточно просто заявить о ней. Нужна её валидация: паспорт стратегии, описание рисков, подтверждённый трек-рекорд. Этот процесс выступает не столько фильтром, сколько индикатором качества — показывает, что стратегия прошла оценку на соответствие базовым требованиям.

Кроме того, в системе БКС существует присвоение стратегиям категорий риска (от консервативных до агрессивных) и установление лимитов по заявленным инструментам. Указанные меры означают, что стратегия не может использовать инструменты вне заявленного набора или превышать уровень риска, который она декларировала. Для инвестора такие индикаторы — дополнительная защита и ориентир при выборе стратегии.

2. Комиссии и издержки: когда теория сталкивается с практикой

Вопрос комиссий и издержек это один из самых чувствительных моментов в автоследовании. Именно он определяет, насколько инвестор ощущает справедливость сервиса, а управляющий оценивает честность отношений с подписчиками. Портфельная стратегия может показывать и рост, и просадки, но, если в моменты убытка инвестор продолжает платить, доверие к платформе резко снижается. Поэтому важно рассматривать не только тарифы «на бумаге», но и то, как они работают в реальности.

В Т-Банк условия для управляющих стандартизированы. Комиссия за следование фиксирована (примерно 2% годовых), комиссия за результат — до 20%. Для автора это удобно своей простотой: правила известны заранее и не подлежат обсуждению. Но минус в том, что гибкости нет. Система тарифов одинаковая для всех стратегий, независимо от их особенностей и волатильности. В итоге подписчик платит комиссию за следование даже в периоды убытков, что создаёт ощущение «двойного удара».

В БКС ситуация несколько иная. Здесь комиссия за следование и за результат определяется в процессе переговоров. Управляющий может согласовать условия с поддержкой автоследования. Более того, если стратегия демонстрирует низкую волатильность и ориентирована на консервативный результат, поддержка готова снизить ставку комиссии за следование. Для инвестора это дополнительный плюс: стоимость услуги автоследования лучше отражает реальный риск стратегии. Для автора стратегии это тоже комфортнее, так как условия можно подстроить под специфику подхода, а не «втиснуть» в универсальную сетку.

Мой вывод, в Т-Банк проще начать — там всё заранее определено. Но в БКС у автора больше пространства для переговоров и настройки, а у инвестора появляется ощущение справедливости: комиссия отражает не только сам факт подписки, но и характер работы стратегии.

3. Инструменты и глубина стратегий

Выбор инструментов это фундаментальный критерий при оценке платформы автоследования. От него зависит, какие стратегии в принципе могут быть реализованы и насколько гибко инвестор сможет управлять своим капиталом.

В Т-Банк спектр возможностей действительно широкий: доступны акции, облигации, фонды и фьючерсы, и на их основе можно строить стратегии. Для многих инвесторов этого достаточно. Однако перечень финансовых инструментов, особенно по фьючерсам, жёстко ограничен установленным набором. Как правило, к торговле допускаются только ближайшие контракты. Это упрощает сервис для массового клиента, но снижает гибкость для автора стратегии автоследования. Кроме того, отсутствуют ключевые элементы для профессиональной работы:

-короткие позиции в акциях недоступны, что исключает полноценные рыночно-нейтральные стратегии;

-парный трейдинг невозможен, так как нет возможности строить лонг/шорт-конструкции;

-по фьючерсам настройки более жёсткие, и оптимизировать гарантийное обеспечение под конкретный базовый актив нельзя.

В БКС инструментарий заметно шире. Здесь доступны короткие позиции, рыночно-нейтральные стратегии и парный трейдинг. Для фьючерсов подход более универсальный: платформа позволяет торговать не только ближайшими, но и дальними контрактами, что расширяет арсенал возможностей — от календарных спредов до более сложных арбитражных конструкций. Кроме того, для фьючерсных стратегий предусмотрена возможность оптимизировать гарантийное обеспечение (ГО) по базовому активу, что значительно повышает эффективность использования капитала.

Мой опыт показал, что в Т-Банк удобно запускать простые идеи на акциях, облигациях и базовые стратегии с фьючерсами, но как только речь заходит о более сложных методологиях, пространство для работы резко сужается. В БКС же я могу работать как методолог и использовать полный арсенал инструментов, гибко управлять ГО и предлагать подписчику более продуманный продукт.

Автоследование в Т-Банк это хорошая стартовая площадка для базовых стратегий. Но если цель — создавать системные решения с фьючерсными контрактами, нейтральными конструкциями и гибким управлением риском, то нужный простор предоставляет именно БКС.

4. Прозрачность и метрики: для ТБанка важен визуальный эффект, в БКС системность и прозрачность.

Прозрачность в автоследовании это основа доверия. Подписчик на стратегию автоследования должен понимать, насколько его результат совпадает с результатом автора и какие именно факторы формируют итоговую доходность.

В БКС раскрытие информации по портфелям автоследования сделано глубже. У стратегий публикуются конкретные показатели, например: «точность следования 99,98%». На графиках доходности отображаются две линии — с учётом издержек и без них. Подобное представление динамики портфелей позволяет инвестору отделить качество работы стратегии от влияния комиссий. Дополнительно рассчитывается показатель чистого CAGR — среднегодовая доходность после всех издержек. На его основе формируется целая система метрик эффективности: волатильность, коэффициент Шарпа, максимальная просадка и другие показатели риска/доходности. То есть инвестор видит не только динамику доходности, но и объективные параметры устойчивости стратегии.

В Т-Банк подход иной. Здесь публикуется динамика доходности стратегии до удержания комиссии за управление, а на карточке отражается только «грязный» результат без разделения на «чистый» и «с издержками». Показателя CAGR нет, а акцент делается на доходности с момента запуска стратегии. Метрики риска — волатильность, коэффициент Шарпа и т. д. в открытой карточке не рассчитываются. Система выглядит больше, как маркетинговая витрина, задача которой состоит в том, чтобы красиво показать рост стратегии, но без глубокой аналитики.

Мой вывод, в БКС инвестор получает полноценный набор инструментов для анализа стратегии — от точности следования и чистого CAGR до показателей эффективности. В Т-Банк информация подана упрощённо и ориентирована скорее на визуальный эффект, чем на аналитическую глубину.

5. Личный опыт подписчика

Когда я впервые попробовал автоследование в Т-Банк, у меня возникло ощущение, что витрина больше напоминает App Store. Авторов много, идей ещё больше, и внешне это производит впечатление разнообразия. Но разобраться, кто реально надёжен, а кто просто решил попробовать силы, оказалось непросто. Да, вероятно, каждая сделка формально проверяется службами риск-менеджмента банка, и это создаёт ощущение дополнительного контроля. Но методология автора для подписчика на стратегию всё равно остаётся «чёрным ящиком». Я вижу красивую динамику доходности и описание, но не получаю понимания, как именно работает стратегия и какие решения за ней стоят.

В БКС ситуация противоположная. Здесь невозможно «выдать себя за гуру» без валидации. Чтобы стратегия попала на витрину, автор обязан предоставить паспорт стратегии, описать риски и подтвердить трек-рекорд. Как подписчик, даже подключаясь к собственным стратегиям, я вижу более прозрачную картину: реальный результат, отдельное отображение доходности с учётом издержек и без них, а также полноценную аналитику по сделкам — от чистого CAGR до коэффициента Шарпа.

Мой вывод, в Т-Банк подписчик скорее ориентируется на витрину и доверяет формальному контролю банка, но при этом методология остаётся закрытой. В БКС я вижу реальный результат и более полную аналитику, поэтому опыт подписчика воспринимается как более честный и предсказуемый.

Выводы

Сравнивая опыт работы с автоследованием в Т-Банк и БКС, можно увидеть, что эти сервисы реализуют разные подходы.

Т-Банк предлагает широкий выбор стратегий, низкий порог входа и простой интерфейс. Это удобно для начинающих инвесторов, которые хотят попробовать разные стили без больших вложений. Однако здесь на первый план выходит маркетплейсный характер: авторов много, идей ещё больше, и инвестору самому приходится фильтровать качество. Несмотря на наличие формального контроля со стороны банка, методология автора остаётся менее прозрачной, а результаты отображаются в более упрощённой форме.

БКС работает по другой логике. Платформа предъявляет более строгие требования к авторам, так стратегии проходят валидацию, получают категорию риска и ограничения по инструментам. Инвестор видит расширенный набор метрик от чистого CAGR до коэффициента Шарпа, а также динамику доходности как с учётом издержек, так и без них. Подобные меры создают более аналитическую картину, но вместе с тем требует от автора больше усилий для подготовки и подтверждения своей методологии.

Таким образом, каждая система имеет свои преимущества. Т-Банк проще и доступнее для старта, но оставляет инвестору больше самостоятельной работы при выборе стратегий. БКС формализует процесс и даёт больше аналитики, но предъявляет более высокие требования к управляющим.

Итоговый выбор зависит от того, какие приоритеты у инвестора или автора - простота и доступность или глубина анализа и формализация.

От стартапа до лидера рынка: история IVA в новом интервью

В IVA мы уверены, что для построения устойчивого технологического бизнеса необходимы не только стратегическое видение, но и готовность создавать продукты будущего. Именно это позволило нам в 2017 году предугадать тренды на рынке видеокоммуникаций и создать собственное решение.

В новом интервью основатель и генеральный директор IVA Станислав Иодковский рассказывает Андрею Ванину о ключевых этапах нашего пути: от идеи, которая появилась в момент зарождения рынка, до выхода на IPO и вхождения в портфель Фонда технологических инвестиций.

Из этого эпизода вы узнаете:

🔹 История создания IVA: закономерность или озарение?

🔹 Трансформация из стартапа в технологическую экосистему.

🔹 Управленческие принципы и философия лидерства от Станислава Иодковского.

🔹 Инвестиционные ориентиры основателя IVA.

📺 Смотрите полное интервью:

YouTube: https://youtu.be/kHpUlWnZ_tQ?si=4vcKqi-jcZmR5uN_

ВКонтакте: https://vkvideo.ru/video-138567971_456239203)

$IVAT #IVA_Technologies

⏳ Почему мы не торопим технологическое развитие — и это правильно

Недавно мы рассказывали, как в «МГКЛ» устроен процесс тестирования и внедрения новых сервисов: от идеи до масштабирования. Такой подход особенно важен сегодня, когда «Ресейл Маркет» работает в формате MVP.

Мы сознательно развиваем платформу поэтапно: сначала проверяем гипотезы на ограниченном масштабе, собираем данные и обратную связь, и только потом расширяем функционал. Это позволяет выстраивать сервисы на прочной основе и избегать ошибок, которые случаются при «гонке за технологиями».

📌 Такой ритм даёт нам три ключевых эффекта:

— минимизируем риски и не тратим ресурсы на нерабочие решения;

— сохраняем доверие пользователей, предлагая им проверенные и удобные сервисы;

— формируем фундамент для масштабирования и быстрого роста на зрелой базе.

💡 MVP — это не ограничение, а инструмент: он помогает отточить процессы и подготовить платформу к масштабированию. Поэтому в «МГКЛ» технологическое развитие идёт последовательно — и именно в этом наша сила.

🏤 Мегановости 🗞 👉📰

1️⃣ Т-Банк $T выпустил в App Store замаскированное приложение Clanstrix, которое после установки отображается как "Т-Б".

Ранее пробовал маскировку под сервис рыбаков, но его удалили.

После санкций 2023 года банки начали выпускать замаскированные версии — от "Учета надоя" до игр.

Ход показывает, что банки ищут обходные пути для клиентов iOS.

ВТБ - мысли по банку и предстоящему SPO

А вот и событие, о котором я вас предупреждал. Банк ВТБ объявил о старте SPO на сумму порядка 80-90 млрд рублей. Решение не стало неожиданностью. Рынок ждал этого события, учитывая щедрые дивиденды, которые банк выплатил летом 2025 года, тем самым снизив еще больше свою «достаточность капитала». Но давайте со всем разбираться по порядку, так как есть ряд интересных тейков.

🏦 Пока я писал эту статью, Банк сообщил, что всего за несколько часов общий спрос от инвесторов превысил установленный объем сделки. Однозначно хорошая новость и индикатор высокого интереса к сделке ВТБ, да и для всего рынка это позитив – удачная сделка ВТБ может предать уверенности другим эмитентам в желании выйти на рынки капитала осенью.

"Что нам известно о сделке? С 16 по 18 сентября 2025 года включительно пройдет сбор заявок на участие в SPO банка, в рамках которого будет предложено до 1,3 млрд акций, что соответствует около 23,5% от общего количества размещенных обыкновенных акций ВТБ. Ожидаемая цена размещения не превысит 73,9 рубля, а точную цену мы узнаем не позднее 19 сентября."

📊 Быстрое покрытие книги заявок прогнозировалась с учетом того, что спрос на участие в размещении по преимущественному праву был выше в 6,5 раз, чем в том же 2023 года. Как бы я не отмечал все предыдущие годы отсутствие лояльности к миноритариям, за последний год ВТБ сделал шаг на встречу своим акционерам. И тут речь не за выплату дивидендов за прошлый год, а скорее за правильно-выстраиваемый диалог с ними.

Кстати о дивидендах

За прошлый год банк выплатил 25,58 рубля на акцию, наградив акционеров высокой доходностью в 27,2% и пообещав вернуться на трек регулярных выплат. При этом 275,8 млрд рублей выплаченных дивидендов не покрываются SPO, а значит банк выполняет обещания, привлекая значительно меньше капитала, чем «вернул» инвесторам в этом году.

Стоит отметить, что достаточность капитала банка Н20.0 находится на критическом уровне 9,7%, что слегка выше норматива, установленного ЦБ. SPO пройдёт в формате cash-in, так что этот риски мы практически нивелируем, ну а учитывая тренд на смягчение денежно-кредитной политики, ВТБ может «выбраться» за счет роста рентабельности капитала (сейчас ROE 19%). Коллеги поговаривают, что каждое снижение ключа на 1%, увеличивает рентабельность на 0,5%. Весомо, посмотрим в будущих отчетах.

🏦 В кейсе ВТБ уживается системообразующее предприятие, целями которого изредка становится поддержка различных отраслей экономики, и топ-2 банк страны, торгующийся на бирже с существенным дисконтом к своим ближайшим коллегам. На текущий момент ВТБ один из самых недорогих эмитентов в финансовом секторе с низкими мультипликаторами P/BV в 0,5 и P/E в 2,1.

Данное SPO может стать возможностью для уверенных в росте и прогнозах самого банка инвесторов. К слову, гайденс по прибыли на 2025 год - 500 ярдов. Не знаю, как они будут достигать этой отметки на растущих резервах, но сумма впечатляет. Ну а ощутимый дисконт к оценке акций и к предположительной цене SPO, еще больше повысят интерес к инвест-идеи.

❗️Не является инвестиционной рекомендацией