Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ ЦБ опросил аналитиков, и их ожидания по экономике на 2025 год стали скромнее.Прогноз роста ВВП снижен с 1,4% до 1,2%.

Инфляция ожидается 6,4% вместо 6,8%.

Прогноз по ключевой ставке скорректирован до 19% с 19,3%.

Безработица почти не изменилась — 2,3%.

Курс доллара к концу года прогнозируется около 85,5₽ вместо 86,4₽.

Ранее ЦБ представил сценарии до 2028 года, где в базовом варианте рост экономики в 2025 году составит 1–2%, а инфляция снизится до 6–7%.

Инвесторы ждут новостей из Китая: какие бумаги могут получить поддержку?

Российский рынок несмотря на внутридневной рост до уровня 2925,38 пункта, закрылся в минусе, не сумев сохранить уровень выше 2900 пунктов. Низкая активность инвесторов объясняется пессимистичными ожиданиями из-за отсутствия сдвигов в урегулировании украинского конфликта и нарастающих признаков замедления темпов экономического роста.

Основные торги индекс МосБиржи закрыл просадкой на 0,43% до 2886,97 пункта, индекс РТС потерял 0,55%, снизившись до 1130,8 пункта. На вечерней сессии настроения остались негативные, индекс МосБиржи снижается на 0,4% до 2888,16 пункта.

Драйверами на сегодняшний день могут стать новости из Китая, где с визитом находится президент РФ Владимир Путин. Ранее помощник президента Юрий Ушаков говорил, что «Газпром» и корпорация CNPC планируют подписать три ключевых документа. Антонов не исключил, что какие-то соглашения будут подписаны и с «Роснефтью», а также Новатэком. Эти бумаги на особом счету у спекулянтов в эти дни.

Ралли продолжается: Цены на золото и серебро обновили максимумы на фоне роста ожиданий снижения ставки ФРС на заседании 17 сентября. Спрос на драгоценные металлы также вырос из-за того, что неоднократная критика в адрес ФРС со стороны президента США Дональда Трампа усилила опасения по поводу потери независимости регулятора, выполняющего функции центрального банка страны.

Из негативного: Экономика замедляется темпами быстрее, чем прогнозировалось. Если раньше ожидали темпы роста 1,5%, то сейчас уже - 1,2% рост ВВП. Соответственно, и ресурсная база тоже сжимается, поэтому придется мобилизовывать ресурсы.

Лидеры ряда стран ЕС, генсек НАТО Марк Рютте и глава Еврокомиссии Урсула фон дер Ляйен обсудят украинское урегулирование 4 сентября в Париже по приглашению президента Франции Эммануэля Макрона, пишет Financial Times со ссылкой на трех дипломатов.

По ее данным, на встрече будут присутствовать те, кто встречался с президентом США Дональдом Трампом в Вашингтоне 18 августа, - премьер Британии Кир Стармер и канцлер ФРГ Фридрих Мерц.

Что по технике: На дневном графике индекс МосБиржи остается в фазе консолидации: любые попытки роста выше 2900–2925 встречают продажи, интерес к покупкам поддерживается на снижении к 2850–2860 пунктов. Отсутствие выраженных драйверов не позволяет рынку выйти из диапазона.

📍 Из корпоративных новостей:

ФосАгро Россия нарастила поставки удобрений в Индию, Китай и Латинскую Америку на 20% год к году

МосБиржа общий объем торгов в августе 2025 года вырос на 14,4% г/г до ₽143,5 трлн

ВинЛаб в 1п 2025г увеличил выручку на четверть по сравнению с прошлым годом, до ₽47,5 млрд

ТГК-14 выручка по МСФО в январе — июне выросла на 15% год к году, а прибыль снизилась на 37%

ЕвроТранс СД рекомендовал акционерам дивиденды за 2кв 2025г в размере 8,18 руб/акция (ДД 6,1%, отсечка - 20 октября

• Лидеры: Эн+ $ENPG (+3,43%), ЕвроТранс $EUTR (+2,3%), РусГидро $HYDR (+1,8%), Novabev $BELU (+1,53%).

• Аутсайдеры: Магнит $MGNT (-3,7%), Мечел $MTLR (-3,7%), Система $AFKS (-2,75%), Сегежа $SGZH (-2,38%).

02.09.2025 - вторник

• $GAZP - Газпром и Китайская национальная нефтегазовая корпорация (CNPC) подпишут соглашения

• $BELU - СД Новабев даст рекомендации по дивидендам и определит дату ВОСА

• $PRMD - Вебинар для инвесторов Промомед, посвященный операционным и финансовым результатам за II кв. и I полугодие 2025 г. (15:00 мск)

• Пресс-конференция по проекту Основных направлений единой государственной ДКП на 2026-2028 гг. (15:00 мск)

• Трёхсторонние переговоры Россия - Китай - Монголия, а также российско-китайские переговоры с участием делегации из России. Переговоры Путина и Си Цзиньпина.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обзор_рынка #трейдинг #инвестор #инвестиции #обучение #новичкам #новости #фондовый_рынок

'Не является инвестиционной рекомендацией

Когда металлургия плачет: что происходит с Норникелем ⁉️

💭 Проанализируем текущее состояние компании через призму финансовых результатов 2024 года и производственных показателей первой половины 2025 года.

💰 Финансовая часть (за 2024 год)

↘️ Во втором полугодии 2024 года выручка компании снизилась на 3% по сравнению с предыдущим годом, составив 657 миллиардов рублей. Основной причиной стала низкая цена на никель и металлы платиновой группы. Несмотря на ослабление национальной валюты, которое благоприятствовало доходам, общее снижение оказалось менее выраженным.

📊 Показатель EBITDA, отражающий прибыль до уплаты налогов, амортизации и процентов, упал на 19% до 268 миллиардов рублей. Это снижение сопровождалось падением рентабельности EBITDA до 41% против 49% годом ранее. Основные причины включают падение доходов и негативное влияние курса рубля на величину экспортных пошлин.

💱 Свободный денежный поток (FCF) компании, определяемый как разница между операционной прибылью и инвестициями, за вычетом расходов на обслуживание долга и выплату дивидендов миноритариям, претерпел значительные колебания. В первой половине 2024 года он оказался отрицательным (-13 миллиардов рублей), однако во втором полугодии вернулся в положительную зону.

✔️ Операционная часть (2 кв / 1п 2025)

🧐 Во втором квартале 2025 года компания продемонстрировала рост производства никеля на 9%, достигнув объема в 45 тысяч тонн, благодаря оптимизации логистических процессов и ремонтных работ. Однако производство меди упало на 5%, составив 104 тысячи тонн, вследствие перераспределения объемов продукции для удовлетворения потребностей экспорта. Забайкальский дивизион показал увеличение добычи меди в концентрате на 3%, достигнув уровня в 18 тысяч тонн, что стало результатом роста объемов переработки руды и улучшения качества сырья. Производство палладия и платины снизилось на 11% и 14% соответственно, до 658 тысяч и 155 тысяч унций, из-за высоких показателей первого квартала.

🤔 За первое полугодие 2025 года производство никеля уменьшилось на 4%, до 87 тысяч тонн, меди – на 2%, до 213 тысяч тонн, главным образом в связи с более высокой базой предыдущего периода и потребности в восстановлении запасов незавершенного производства. Забайкальский дивизион незначительно повысил выпуск меди, доведя его до 36 тысяч тонн. Палладий и платина показали снижение на 5% и 6% соответственно, до 1 399 тысяч и 335 тысяч унций, по схожим причинам.

🤷♂️ Планируется провести крупные ремонтные мероприятия во второй половине 2025 года для повышения надежности оборудования и продолжить адаптацию к новому оборудованию отечественного производства. Это приведет к незначительному снижению прогнозируемых объемов производства никеля и меди, тогда как прогнозы по производству металлов платиновой группы останутся практически неизменными.

💸 Дивиденды

📛 Акционеры Норникеля на годовом собрании поддержали решение не выплачивать дивиденды за 2024 год. Причиной стало отсутствие положительного денежного потока. Компания подчеркивает важность поддержания финансовой стабильности и инвестиций в будущее.

💤 Что касается дивидендов за 2025 год, то по предварительным расчётам, размер возможного дивиденда за этот период составит до 5 рублей на одну акцию.

📌 Итог

🏭 Компания скорректировала производственный план на 2025 год, снизив ожидаемые объемы выпуска никеля и меди на 4%, палладия — на 1%, платины — на 3%. Причиной стали меры по адаптации к использованию российского горнодобывающего оборудования и необходимость проведения масштабных ремонтных работ. Эти изменения представляют собой хоть и небольшой, но всё же отрицательный фактор.

🎯 ИнвестВзгляд: Текущие цены на никель и палладий, а также низкая прогнозируемая дивидендная доходность не вызывают интереса к покупке акций.

💯 Ответ на поставленный вопрос: Компания переживает непростой период, а перспективы туманны.

👇 Оценка обзора крайне важна. Спасибо, что прочитали!

$GMKN #GMKN #Норникель #металлургия #инвестиции #финансы #акции #производство #экономика #бизнес #промышленность #рынок #Россия

Чего боятся инвесторы: странные приметы и суеверия на фондовом рынке

Считается, что суеверны в основном неопытные трейдеры, которые пока не успели обзавестись основательным количеством полезных знаний о рынке.

Обычно суеверия на бирже зачастую тесно переплетаются с закономерностями, получившими популярность благодаря своему частичному совпадению с реальными трендами.

📍 Сезонные и календарные аномалии на рынке

Например, понедельник обычно считается активным днём из-за возобновления торгов. Однако неожиданные события могут легко нарушить эту закономерность.

Среда традиционно ассоциируется с повышенной волатильностью: трейдеры подводят промежуточные итоги и корректируют стратегии.

Пятница часто становится днём коррекции — многие фиксируют прибыль, избегая рисков на выходных, что давит на рынок. Однако если неделя была негативной, может наблюдаться обратный эффект.

Среди календарных аномалий особенно выделяется декабрь: "новогоднее ралли" связано с подведением итогов и праздничным настроением, но далеко не каждый декабрь бьёт рекорды по доходности.

📍 Рынок всегда закрывает гэпы

Статистически это утверждение нередко подтверждается, но предсказать сроки исполнения затруднительно — иногда компенсация гэпов занимает месяцы или даже годы.

📍 Всё против тебя

Как только покупаешь актив, цена сразу летит вниз. А стоит зафиксировать убыток, так цена тут же разворачивается. Какой-то вселенский заговор, не иначе, полагают начинающие трейдеры.

А еще среди новичков, и даже некоторых опытных, не принято считать потенциальную доходность. Мол, иначе можно сглазить. И тогда уж точно акции сильно упадут в цене.

📍 Май — худший месяц в году

Некоторые трейдеры верят, что май — худший месяц в году. По их мнению, это может быть связано с тем, что в преддверии периода летних отпусков, участники торгов фиксируют длинные позиции, провоцирую падение котировок. Однако сопоставимое падение рынка также наблюдается в июле и августе. Лучшими месяцами по статистике являются февраль и март.

📍 Когда кто-то зарабатывает деньги, кто-то их теряет

Многие считают, что фондовый рынок — это игра с нулевой суммой: если один инвестор теряет, значит, другой выигрывает, и общая прибыль равна нулю. Однако это не совсем так. Да, в краткосрочной перспективе при спекуляциях такое возможно, но в целом рынок не является игрой с нулевой суммой.

Главное отличие — долгосрочный рост. Благодаря развитию экономики, инфляции и увеличению стоимости компаний, рынок в целом движется вверх. Это значит, что со временем все инвесторы могут зарабатывать, а не просто перераспределять деньги между собой.

📍 Покупка акции — надежная защита от инфляции

Настоящую страховку от обесценивания денег дают материальные активы – например, недвижимость или драгоценные металлы, которые традиционно растут в цене вместе с инфляцией.

С акциями ситуация сложнее: Высокая инфляция обычно приводит к росту процентных ставок - это создает давление на фондовый рынок. Но важно понимать, что в долгосрочной перспективе качественные акции способны не только перекрыть инфляцию, но и приумножить капитал.

📍 На бирже есть кукловод, который двигает котировки

На роль кукловода "назначают" центральные банки, инвестиционные фонды или даже саму биржу. На самом деле стоимость активов на фондовом рынке определяется спросом и предложений в ходе торгов. Фактически цену акций и облигаций устанавливают сами инвесторы.

📍 Всегда нужно покупать упавшие в цене акции

Не всегда. Если акция падает в цене, важно разобраться в причинах такого падения. Возможно, у компании серьезные проблемы, и тогда падение котировок закономерно.

📍 На бирже можно быстро преумножить капитал

Преумножить можно, но при этом резко увеличиваются риски потери значительной части денег. Поэтому лучше составить сбалансированный инвестиционный портфель, который будет медленно, но верно преумножать ваш капитал.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты. Всех благодарю за внимание и поддержку.

#акции #обзор #обучение #мотивация #фондовыйрынок #инвестор #инвестиции #совет #мнение #аналитика #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Центральный телеграф" $CNTLP в I полугодии снизил выручку до 600,2 млн ₽, это на 5,7% меньше, чем год назад.

Почти все направления дали меньше денег, сильнее всего просел доход от трафика и прочих услуг.

Прибыль от продаж упала в 2 раза, но компания всё же вышла в плюс — чистая прибыль 1,3 млн ₽ вместо убытка.

Расходы чуть снизили, но траты на сети выросли.

Дивиденды за 2024 год выплатят только по привилегированным акциям — 0,224 ₽ на бумагу.

Норникель. Почему инвесторам снова приходится довольствоваться рассказами о проблемах, а не планами

💭 Данный анализ посвящен рассмотрению ключевых финансовых показателей компании за 2024 год и операционным результатам первого квартала 2025 года. Особое внимание уделяется отсутствию дивидендных выплат и недостаточной информационной открытости руководства.

💰 Финансовая часть (за 2024 год)

📊 Консолидированная выручка за отчетный период составила $12,5 млрд, что на 13% меньше, чем годом ранее. Это снижение связано с падением цен на никель и металлы платиновой группы. Чистая прибыль также упала на 36,8%, составив $1,815 млрд. Показатель EBITDA снизился на 25%, достигнув отметки в $5,2 млрд, главным образом из-за уменьшения выручки и влияния временных экспортных пошлин в течение всего 2024 года. Рентабельность EBITDA сократилась на 7 процентных пунктов, остановившись на отметке 41%. Несмотря на увеличение чистого долга на 6%, до $8,6 млрд, соотношение долга к EBITDA остается на приемлемом уровне — 1,7x по итогам 2024 года.

✔️ Операционная часть (1 кв 2025)

🔲 Объем выпуска базовых металлов в первом квартале 2025 года сохранился примерно на уровне аналогичного периода предыдущего года. Ранее руководство компании заявляло о превышении производственных планов и успехах в повышении производительности, однако пока значительного прогресса относительно прошлого года не наблюдается.

🤔 По словам представителей компании, незначительное падение объема производства никеля связано с регулярным техническим обслуживанием оборудования, необходимым для поддержания стабильной работы ключевых производственных мощностей. Выпуск меди остался неизменным, а рост объемов в Забайкальском подразделении обусловлен реализацией мер по улучшению эксплуатационной эффективности.

🤷♂️ Большая часть отчета посвящена описанию реализации серной программы, уделяя недостаточное внимание анализу собственной деятельности, рыночной ситуации и управленческим решениям. Серная программа — это экологический проект, а не стратегия производственного развития.

🤏 Пресс-релиз составлен таким образом, чтобы минимизировать влияние на восприятие рынком, однако такая позиция не раскрывает реальных действий, намерений и опасений руководства компании, порождая дополнительные вопросы среди аналитиков и инвесторов.

📖 Было интересно увидеть, какие меры принимает компания для сохранения прибыльности и конкурентоспособности в сложных рыночных условиях. Текущий отчет игнорирует внешние факторы риска и общую рыночную ситуацию, которые традиционно занимали центральное место в предыдущих публикациях. Возможно, отсутствие негативных комментариев свидетельствует о положительной динамике восприятия ситуации руководством компании.

💸 Дивиденды

Акционеры Норникеля на годовом собрании поддержали решение не выплачивать дивиденды за 2024 год. Причиной стало отсутствие положительного денежного потока. Компания подчеркивает важность поддержания финансовой стабильности и инвестиций в будущее.

📌 Итог

🤷♂️ Вместо конкретных шагов по увеличению доходности акций инвесторы вынуждены вновь выслушивать рассказы о сложностях бизнеса, что снижает привлекательность бумаг и ограничивает потенциал их роста. Отсутствие ясных планов руководства касательно реагирования на санкции, выплаты дивидендов и капитальных вложений в зарубежные проекты вызывает вопросы.

🎯 Инвестиционный взгляд: Идеи здесь нет.

💯 Ответ на поставленный вопрос: Это скорее риторический вопрос, на который невозможно дать четкого ответа, но одно можно сказать точно: инвесторы сталкиваются с ситуацией, когда финансовые отчёты Норникеля содержат больше разговоров о текущих трудностях и проблемах, нежели четких стратегий и долгосрочных планов развития. Таким образом, инвесторам сложно сформировать представление о будущем развитии компании и целесообразности вложений в её акции.

#GMKN $GMKN #Норникель #Металлургия #Никель #идея #прогноз #обзор #аналитика #Инвестиции

🏤 Мегановости 🗞 👉📰

1️⃣ С 2026 года такси в России должны будут соответствовать требованиям по локализации.

Или машина произведена по инвестконтракту, или набрала нужные баллы локализации.

Для зарегистрированных до 1 марта 2026 года машин правило не действует.

Отсрочки для Калининграда и Сибири — до 2028 года, для Дальнего Востока — до 2030-го.

С 2033 года — только по баллам локализации.

Цель — поддержка российских автопроизводителей.

Трамп даёт закупиться.

💡Индекс Мосбиржи опустился ниже 3000 пунктов впервые с 11 февраля. Позитивных новостей по переговорам между США, РФ и Украиной пока нет.

Трамп начинает угрожать санкциями. Потом говорит, что всё хорошо. Дед опять забыл выпить таблетки?)

Пока ничего нового.

Правда Россия и США начали дискуссии о совместных проектах по редкоземельным металлам.

Об этом заявил спецпредставитель Путина Кирилл Дмитриев. По его словам, «редкоземельные металлы — важная сфера для сотрудничества». А некоторые американские компании уже проявили интерес к совместным проектам.

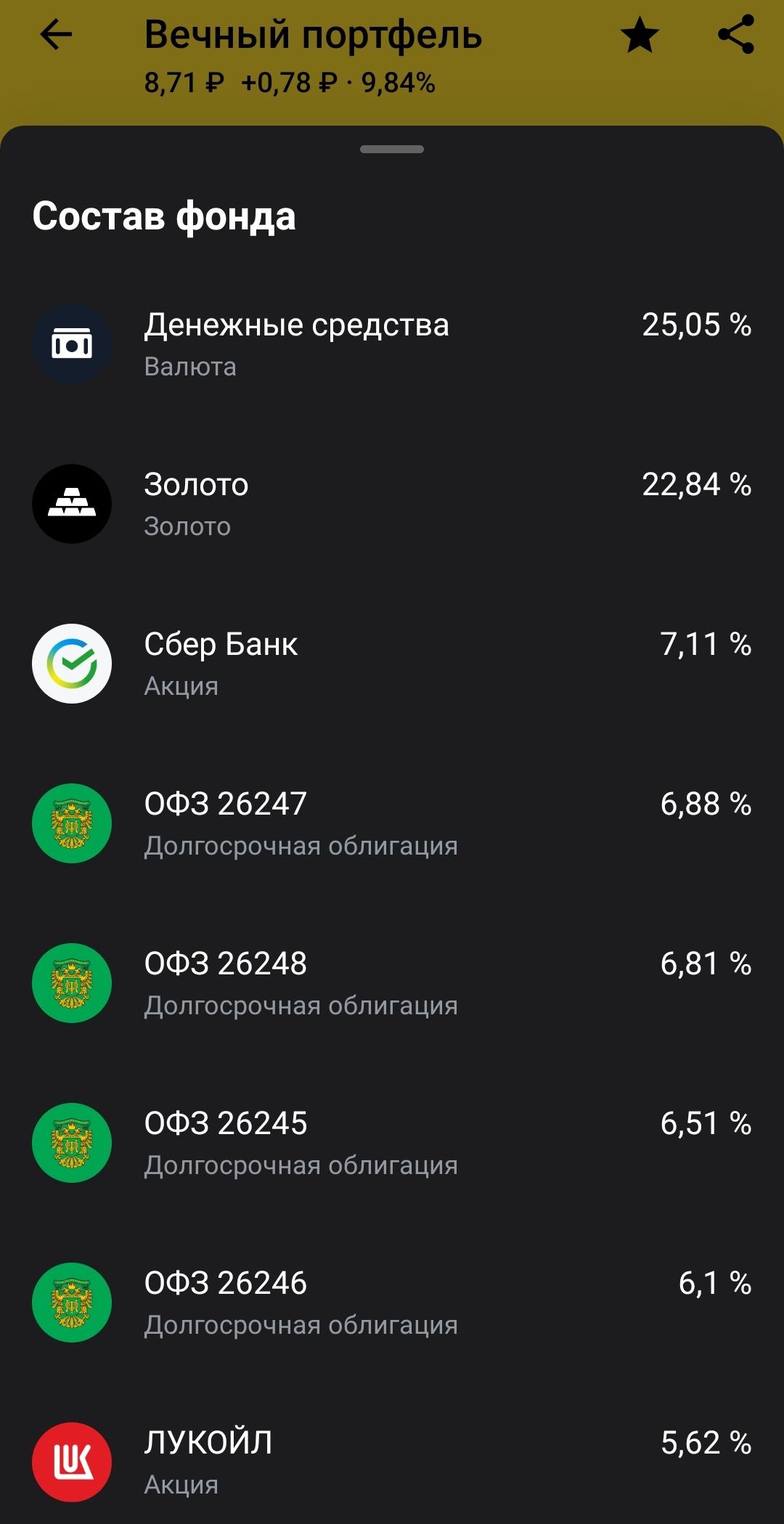

Продолжаю докупать акции. Раз дают закупиться, то надо пользоваться.

В основном Лукойл, Сбер, Татнефть + немного Роснефти.

Компании всё равно заплатят дивиденды, так что можно спокойно в них сидеть. Количество "шлака" в портфеле постепенно уменьшается. Русагро продал на прошлой неделе, пока не понятно чем это всё закончится.

Если качественные бумаги продолжат падение, то буду докупать ещё. Ну и за новыми размещениями облигаций тоже стоит понаблюдать.

$TMOS $LKOH $SBER $TATN $ROSN

$RAGR #новости

Про редкоземельные металлы

💡Путин заявил, что "у России на порядок больше редкоземельных металлов, чем на Украине, Москва готова предлагать их заинтересованным партнерам." Видимо США.

На этом фоне выросли некоторые компании, которые занимаются добычей металлов. Проблема в том, что эти компании не занимаются ( или почти не занимаются) добычей редкоземельных металлов. Ну или причина в чем то другом).

💡Русал.

Продукция: алюминий, сплавы алюминия, глинозем, бокситы, фольга, порошки, пудры, галлий, кремний, корунд.

💡Норильский никель.

- Лидер горно-металлургической промышленности России, а также крупнейший производитель палладия и первоклассного никеля и один из крупнейших производителей платины и меди. «Норникель» также производит кобальт, родий, серебро, золото, иридий, рутений, селен, теллур и серу.

💡Русолово.

Продукция: олово, медь, вольфрам, серебро, свинец, индий.

Рекоземельных тут нет. 🔼

В России остались лишь 2 крупных предприятия, которые занимаются производством РЗМ ( Редкоземельные металлы):

Ловозерский ГОК в Мурманской области и Соликамский магниевый завод (СМЗ) в Пермском крае.

В 2022 году их акции по решению суда отошли государству, а в 2023 году Росимущество передало предприятия «Росатому». 🤷♂️

Такие интересные активы не могут находится в частных руках.

Редкоземельные металлы (РЗМ) — это группа из 17 химических элементов, которые широко используются в современных технологиях благодаря их уникальным свойствам. Вот самые известные и важные из них:

1. Неодим (Nd) - Используется в мощных магнитах, которые необходимы для ветровых турбин, электромобилей, жестких дисков и наушников.

2. Лантан (La) - Используется в производстве аккумуляторов (никель-металл-гидридные батареи), катализаторов для нефтепереработки и оптических стекол.

3. Церий (Ce) - Широко используется в каталитических нейтрализаторах для автомобилей, полировочных материалах и производстве стекла.

4. Празеодим (Pr) - Используется в магнитах (в сочетании с неодимом), лазерах и металлических сплавах.

5. Самарий (Sm) - Применяется в производстве мощных магнитов (самарий-кобальтовые магниты), ядерных реакторов и медицинских устройств.

6. Европий (Eu) - Используется в люминофорах для телевизоров, энергосберегающих ламп и LED-экранов.

7. Гадолиний (Gd) Применяется в медицинской диагностике (МРТ), ядерных реакторах и производстве магнитов.

А так же Тербий, Диспрозий, итрий, эрбий, тулий, лютеций, скандий, прометий, гольмий.

Итог:

Редкоземельные металлы играют ключевую роль в современных технологиях, от электроники до возобновляемой энергетики. Неодим, церий, лантан и диспрозий являются наиболее известными и востребованными благодаря их широкому применению. Однако добыча и переработка этих элементов связаны с экологическими и геополитическими вызовами, что делает их критически важными для мировой экономики.

При этом Китай имеет около 37% мировых запасов редкоземельных металлов и 60-70% производства. А Россия около 10%, хотя есть оценки, что этот процент значительно выше.

Почему растут цветные металлурги? Либо инвесторы не совсем поняли о каких металлах идет речь, либо все ждут отмены санкций. Хотя ЕС наоборот ввела санкции на российский алюминий.

События дня.

🟢 Российский рынок акций сегодня имеет нисходящее движение из-за снижения цен на нефть и металлы, а также отсутствия позитивных геополитических новостей. Сохраняется неопределенность в отношении украинского конфликта. ЕС сегодня обсуждает 16-й пакет санкций против РФ, а также продление действующих ограничений.

🟢 Инвесторы на этой неделе ожидают данные Росстата по инфляции (среда вечер). Нефтяные котировки Brent могут оказать поддержку рынку, несмотря на снижение на прошлой неделе.

🟢 Глава ГУР Украины Буданов заявил, что Украина может перестать существовать без серьезных переговоров до лета.

🟢 Мосбиржа #MOEX с 27 января вернула утреннюю сессию (с 06:50 мск).

🟢 Новости компаний:

▪️ Норникель (занимается производством меди, никеля, золота, серебра, платины, родия, палладия и других металлов платиновой группы) $GMKN: производственные результаты за 4 кв. и 2024 год. * Никель: +5% кв/кв (59 тыс. т) * Медь: -1% кв/кв (106 тыс. т) * Платина и палладий: -10% кв/кв (606 тыс. унций).▪️ ОАК (российская авиастроительная корпорация, одна из крупнейших в Европе. Объединяет крупные авиастроительные предприятия России) #UNAC принял решение о допэмиссии 2,01 млрд акций по закрытой подписке. ВОСА – 27 февраля. Номинал акции – 0,27 руб.▪️ МГКЛ (первый российский публичный оператор рынка ресейла, предоставляющий услуги по покупке и продаже товаров вторичного потребления) #MGKL: 03 февраля 2025 г. публикация операционных результатов за январь 2025 г.

🟢 Газ и санкции:

Еврокомиссия обсуждает с Украиной поставки газа в Европу, приглашая к переговорам Венгрию и Словакию. Венгрия задерживает продление санкций ЕС против России, решение ожидается до 31 января. Премьер-министр Орбан заявил об ущербе санкций для экономики Венгрии и необходимости возобновления поставок газа #GAZP через Украину.

🟢 Строительство и ипотека:

Минстрой предлагает отсрочить ограничения на ипотеку от застройщиков и предоставить налоговые льготы строительным компаниям (отсрочка налога на прибыль в 2025 г. при условии инвестирования в завершение жилищных проектов). Ряд девелоперов (ГК ФСК, Legenda, Unikey, Glorax) переносят старты продаж новых проектов на несколько лет.

🟢 Сельское хозяйство:

Дефицит кадров #HEAD в российском сельском хозяйстве $AGRO превысил 200 тысяч человек, что негативно влияет на развитие отрасли.

#кадры #сельское_хозяйство #инвестиции #новости #акции #санкции #хочу_в_дайджест #инфляция

Итоги недели.

☑️Рынки на неделе.

Умеренный оптимизм, торги закрыты чуть ниже максимумов. МосБиржа рвется к 3000 пунктов на геополитических надеждах. Заседания ФРС и ЕЦБ, инфляция в США и Германии – главные события следующей недели. Трамп начал президентство мягче, чем ожидалось, особенно по пошлинам.

☑️ Госдепартамент США заморозил иностранную помощь, включая помощь Украине.

☑️ 10 стран ЕС хотят ужесточить санкции против России, ограничив импорт газа и СПГ. Венгрия против, да и другие страны ЕС пока зависят от московского газа. Кстати, российский СПГ – одна из последних крупных энергетических зависимостей Европы от России. В прошлом году ЕС завез рекордные объемы, особенно Франция, Испания и Бельгия. Ужесточать санкции политики боятся из-за ценовых шоков. Но новые поставки из США и Катара в 2026-2027 годах должны снизить цены.

☑️ Потребление стали в РФ в 2024 году: -5,7% г/г (43,7 млн т). Северсталь $CHMF увеличила инвестпрограмму на >60%, capex вырос до 119 млрд рублей (+64%).

☑️ 27 января главы МИД ЕС обсудят 16-й пакет санкций против России и использование замороженных активов.

☑️ Газохимический комплекс Лукойла #LKOH (является второй по величине компанией в России после «Газпрома», а также крупнейшим в стране негосударственным предприятием по объему выручки) на Ставрополье: завершение к концу 2028 - началу 2029 года. Инвестиции – 160 млрд рублей, переработка >1 млрд кубометров газа в аммиак и карбамид.

☑️ Серийное производство МС-21: старт с 2026 года. #UNAC

☑️ ТГК-1 #TGKA (ведущий производитель электрической и тепловой энергии в Северо-Западном регионе России): производство электроэнергии в 2024 году – 29 745,3 млн кВт⋅ч (на уровне 2023 года). Выработка на ТЭС: -0,6%, на ГЭС: +1,1%. Отпуск тепла: +1,4% (25 492,8 тыс. Гкал).

☑️ Акции "Распадской" #RASP (располагает обширными запасами угля в России и предоставляет полный цикл добычи этого полезного ископаемого — от проведения геологоразведки до поставки конечным потребителям) растут на ожиданиях редомициляции "Евраза". "Мечел" #MTLR (горнодобывающая, металлургическая, электрогенерирующая и транспортная компания) тоже в плюсе – правительство обсуждает меры поддержки угольной отрасли.

#инвестиции #новости #уголь #хочу_в_дайджест #санкции #акции #металлы