«Норильскому никелю» финансовый распад не грозит

Компания «Норильский никель» опубликовала финансовые результаты за 2024 год (подготовленные по международным стандартам финансовой отчетности).

Согласно пресс-релизу «Норильского никеля», выручка уменьшилась на 13% до 12,5 млрд долларов, чистая прибыль - на 37% до 1,8 млрд долларов, свободный денежный поток - на 31% до 1,9 млрд долларов. Зато чистый долг вырос на 6% до 8,6 млрд долларов.

Несмотря на сокращение финансовых показателей, «Норильский никель» точно не стоит на пороге коллапса: снижение его доходов было ожидаемым вследствие слабости мирового рынка цветных и драгоценных металлов, невысоких цен на них и действия пошлин на их экспорт из России. Вместе с тем «Норильский никель» предпринял ряд действий, например, провел уменьшение объема инвестиционной программы на 20% до 2,4 млрд долларов за счет оптимизации предусмотренных ею расходов и отказов от ненужных в сложившихся условиях мероприятий.

И хотя капитальные вложения «Норильского никеля» в 2024 году достигли пика из-за выхода его «Серной программы» на Надеждинском металлургическом заводе на проектную мощность, в будущем они могут сократиться до приемлемой величины, учитывающей складывающиеся на глобальном рынке цветных и драгоценных металлов конъюнктуру.

Зато в 2024 году производственные результаты «Норильского никеля» оказались выше ожидавшихся. Например, выплавка никеля составила 205 тыс. тонн, увеличившись на 5,7-11,4% по сравнению с прогнозировавшимися 184-194 тыс. тонн. Выпуск палладия, равняясь примерно 2,8 млн тройских унций, превысил на 12,7-20,2% предполагавшийся диапазон в 2,3-2,5 млн тройских унций.

В 2025 году «Норильский никель» планирует консервативные объемы производства цветных и драгоценных металлов, поскольку ситуация на их мировом рынке медленно двигается в сторону улучшения. При подобном раскладе можно допустить его временный отказ от выплат дивидендов, что будет стратегически правильным решением: сейчас целесообразнее сэкономить денежные средства для выполнения неотложных задач и таким образом покрепче подготовиться к расширению спроса и подъему цен на цветные и драгоценные металлы.

МТС - одной надежды мало

Аналитики Коммерсанта отмечают падение прибыли операторов связи по итогам первого полугодия 2025 года в пределах 36–83%. Причинами такой динамики служат подорожавшие заимствования и увеличение операционных затрат. При этом в случае снижения ставки ЦБ компании смогут рефинансировать долги, что улучшит результаты уже к концу года. На примере отчета МТС разберемся подробнее в этом вопросе.

📱 Итак, выручка телекома за отчетный период выросла на 11,7% до 370,9 млрд рублей. Обусловлен рост увеличением доходов базовых телеком-услуг и финтех направлений, в том числе МТС Банка, на 34,3% за второй квартал за счет переоценки портфеля бумаг год к году. Мы отдельно разбирали результаты банка, поэтому останавливаться сейчас на этом не будем.

Рекламный бизнес и доходы Медиахолдинга также выросли за квартал на 25,2% и 18,2% соответственно. Первый растет за счет увеличения клиентской базы и рекламного инвентаря, второй - за счет роста доходов OTT и ТВ сервисов.

📊 Однако рост доходной части меня интересует в меньшей степени. Вопросы к МТС у меня именно в разрезе расходной части. Так, себестоимость за отчетный период выросла на 33,8% до 133,7 млрд рублей, а операционные расходы и амортизация на 5,8%. По-прежнему ключевым фактором падения прибыли являются финансовые расходы компании. За полугодие они выросли на 71,4% до 74,2 млрд рублей.

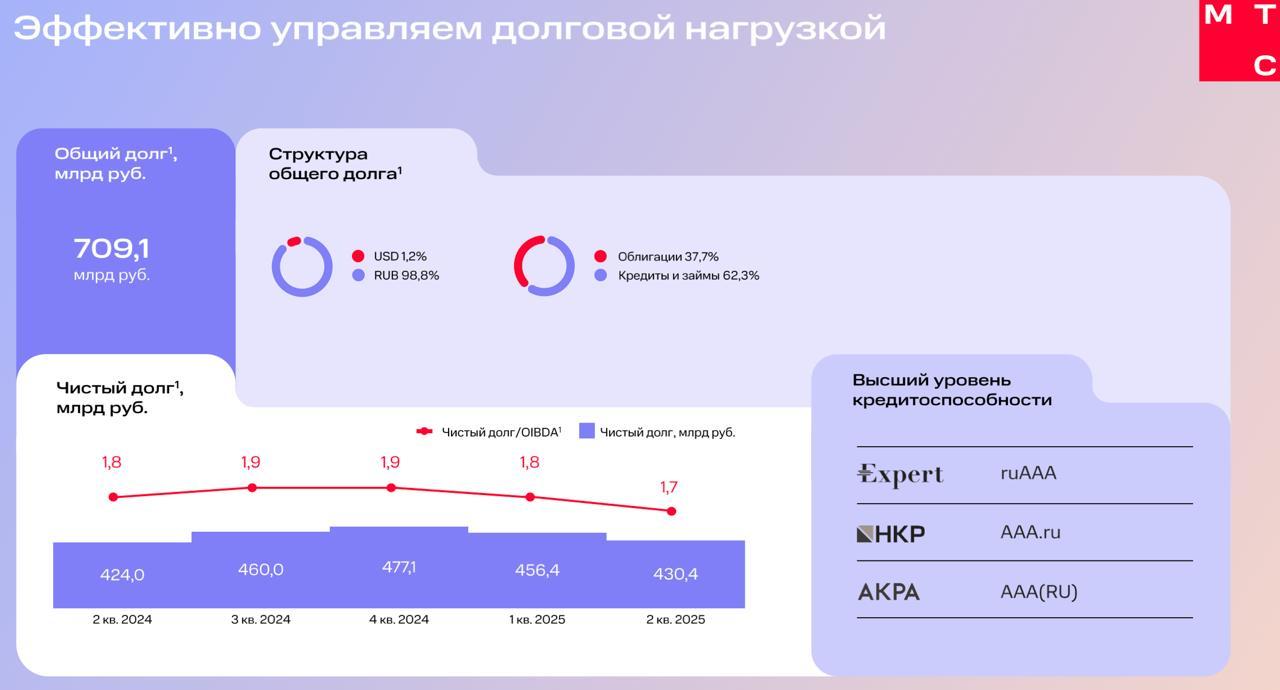

Чистый долг на конец июня 2025 года составил высокие 430,4 млрд, а общий долг 709,1 млрд рублей. Чистый долг к OIBDA немного снизилась до 1,7x из-за роста последнего показателя, но обслуживать долг становится все труднее. Высокая ставка драйвит расходную часть. В итоге чистая прибыль от продолжающейся деятельности за полугодие упала более чем в 3 раза до 8,9 млрд рублей.

💰 Прибыль падает, долг высокий, а компания продолжает платить дивиденды в долг. При прибыли в 2024 году на уровне в 31,5 млрд рублей, компания выплатила 68,6 ярдов. Где МТС будет изыскивать средства на выплату за 2025 год, учитывая схлопывание прибыли? Вопрос риторический. АФК Системе нужны деньги, поэтому она продолжит «доить» дочернего телекома.

Причем я не исключу, что практика «выплаты в долг» продолжится, еще сильнее снижая рентабельность по чистой прибыли. Акционерам остается только надеяться, что ЦБ более уверенными темпами будет снижать ключевую ставку и позволит перекредитовываться МТСу дешевле. Я, как и прежде, на эту историю смотрю со стороны, не желая участвовать в бизнесе «должника».

❗️Не является инвестиционной рекомендацией

♥️ Да понимаю я вашу любовь к МТСу, нормальная компания. Но и вы меня поймите, лайки я люблю еще больше. Так давайте скинемся по лайку под этой статьей. Спасибо!

🪙 Россия показала высочайшую степень устойчивости, противостоя санкциям, — Путин.

Санкции против России потерпели полный крах.

России хватает личного состава. Мы не проводим массовой и принудительной мобилизации, — Путин

- Зато мы получили рост налогов и снижение благосостояния, и другие успехи в экономике. 👍

Можно ещё вспомнить мобилизацию в 2022 году, тогда тоже всего всем хватало.

Индекс на заявления отреагировал почти никак, зато Пушкина почитали. $TMOS

Другие новости:

🪙 Самые большие статьи расходов бюджета: национальная оборона, национальная безопасность и правоохранительная деятельность. А также социальная политика, обслуживание госдолга и национальная экономика.

Приоритеты понятны. Подробнее на картинке.

🪙 Россети и ОАО РЖД по решению суда должны восстановить качество энергоснабжения на нефтеперекачивающей станции Транснефти — Ъ

Иск был принят к производству еще в 2023 году, тогда же Транснефть сообщала, что из-за сбоев в сети снижаются объемы перекачки нефти по направлению в Китай.

$TRNFP $FEES

#новости

🏆 «Озон Фармацевтика» — лидер ESG-прозрачности в фармацевтике!

1 октября на V конференции ESG-day от «Эксперт РА» получили награду за лидерство в категории «Фармацевтика и биотехнологии». Мероприятие собрало 150+ участников: от ESG-гуру до новичков На мероприятии обсудили: как нефинансовая отчётность стала стратегическим инструментом бизнеса, практики внедрения ESG в операционную деятельность.

Тренды 2024–2025:

✅ Рост отчётности — требования Мосбиржи и запросы стейкхолдеров подтолкнули компании к раскрытию ESG-данных.

✅ Стандарты — рекомендации Минэкономразвития лидируют. Появляются дополнительные инструменты оценки вклада компаний в достижение Национальных целей.

✅ Регуляторы — Банк России готовит обязательные ESG-показатели для эмитентов.

В 2025 году мы впервые опубликовали годовой отчёт, включающий разделы о бизнес-модели, стратегии развития бизнеса и экологической ответственности. Будем и дальше продолжать делиться результатами нашей работы, прогрессом в развитии корпоративного управления и социальной повесткой нашей бизнес-деятельности.