Поиск

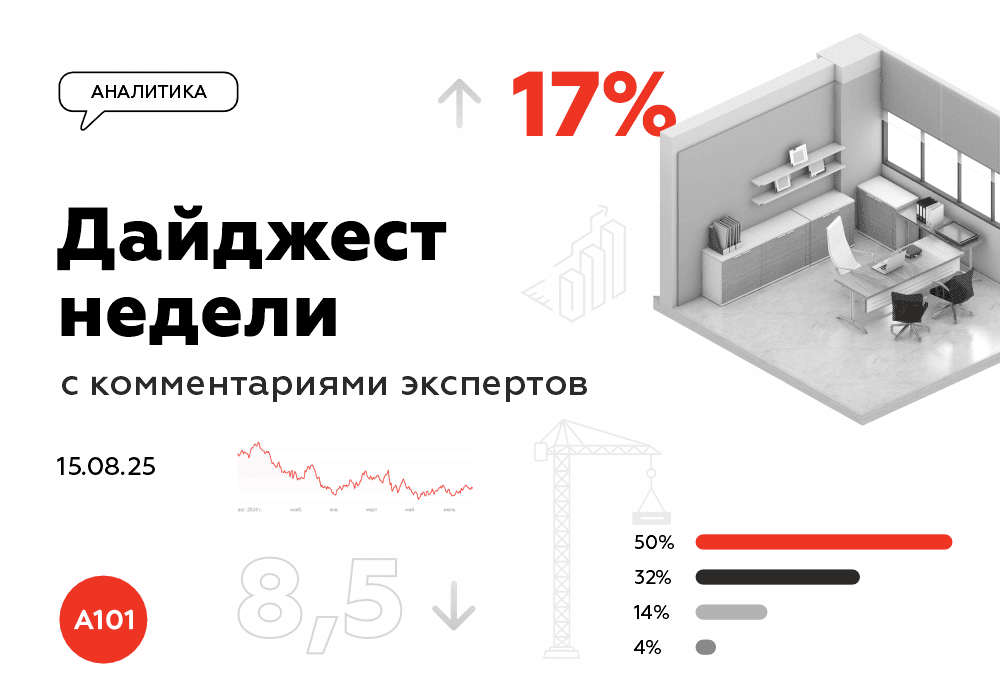

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Прогнозы по ключевой ставке, негосударственные пенсионные фонды и градостроительный потенциал страны

📊 Новости в мире финансов и инвестиций:

— Росстат фиксирует дефляцию с 12 по 18 августа в России в размере 0,04%. Годовая инфляция замедлилась до 8,49% с 8,58%.

— По данным директора департамента денежно-кредитной политики регулятора, Банк России видит пространство для снижения ключевой ставки, если события в экономике будут развиваться по базовому сценарию. Однако регулятор не исключает паузы между снижениями из-за сохранения проинфляционных рисков.

🗨️«Центральный банк традиционно весьма осторожно формулирует заявления относительно перспектив ключевой ставки. Тем не менее, на данный момент очевидна необходимость ее скорейшего снижения. Сигналы об этом поступают из различных секторов экономики, где наблюдается замедление и сокращение объемов производства и продолжительности рабочей недели», — комментирует Анатолий Клинков, директор по взаимодействию с инвесторами ГК «А101».

— По итогам первого полугодия доходность по программе долгосрочных сбережений (ПДС) составила 20-21% годовых. При этом в НПФ предупредили, что эти данные являются промежуточными, а итоговая доходность по итогам года может измениться.

— Банк России предложил меры для укрепления роли ПИФов и защиты прав инвесторов, разрешив им инвестировать в неторгуемые акции и облигации, а также паи других фондов.

📊 Новости строительной отрасли и ипотечного кредитования:

— Эксперты отмечают, что за год в Москве снизилось количество предложений в комфорт-классе на 33,4%. При этом это единственный сегмент, который ушел в минус за год, все остальные показывают стабильный рост. Тренд связан с переходом застройщиков в другие категории: бизнес-класс и премиум-класс.

🗨️«Комфорт-класс сильнее других пострадал от завершения программы госипотеки под 8% и ограничения семейной и IT-ипотеки. Хотя сейчас спрос постепенно восстанавливается. Но это может привести к дефициту на рынке — девелоперы при всем желании не смогут быстро нарастить объем новых проектов, для этого требуется время. Соответственно, дефицит может спровоцировать рост цен», — комментирует Рустам Азизов, директор по ипотечным продажам и внедрению финансовых инструментов ГК «А101».

— По данным правительства РФ, объем действующих разрешений на строительство жилья в России достиг почти 172 миллионов кв. метров, что на 4% превышает показатель годичной давности. Общий градостроительный потенциал страны оценивается порядка 500 миллионов «квадратов».

— По данным Банка России, разрыв цен на жилье на первичном и вторичном рынках в среднем по России составляет порядка 55-60%, но в отдельных регионах он может достигать 80%. Причины дисбаланса: льготная ипотека, распространяющаяся в основном на новостройки, и высокая ключевая ставка, которая затрудняет покупку квартиры на вторичном рынке.

🗨️«Аналитики рассматривают существующий разрыв в ценах как благоприятный сигнал для роста инвестиций на рынке вторичного жилья. Действительно, снижение ипотечных ставок может стать стимулом для повышения стоимости вторичной недвижимости. Однако инвестиции в этот сегмент сопровождаются значительными рисками, часть из которых не покрывается даже титульным страхованием. Поэтому для принятия взвешенных решений рекомендуется опираться на экспертное мнение», — считает Анатолий Клинков.

— Согласно данным ЕИСЖС, в июле в России объем введенных новых проектов составил 3,48 млн кв. м, что на 8% превысило показатель аналогичного месяца прошлого года. Однако за семь месяцев совокупная площадь запущенных проектов сократилась на 19% в годовом сопоставлении, что указывает на охлаждение инвестиционной активности девелоперов.

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

ИнвестВзгляд — аналитический ресурс с авторской фундаментальной аналитикой.

🎯 Здесь формируется анализ компаний с фундаментальной точки зрения. Если есть идея, то проставляются цели и горизонт инвестирования.

💼 Пришло время для добавления параметра "Привлекательная зона для покупки" для увеличения доли таких активов в портфеле. Определяются уровни сильной поддержи (где котировки развернулись - отскочили), а также уровни по Фибоначчи - там, где разворот с большой вероятностью может произойти.

🔥 Поскольку все подобные активы уже есть в портфеле и получили фундаментальную оценку «покупать», то даже снижение цены ниже указанных уровней абсолютно не беспокоит.

👌 Сейчас в планах постепенно "пройтись" по всем акциям, где проставлена цель и добавить данные уровни. Это будет происходить медленно по мере публикации обзоров. Там, где идеи нет - уровни проставляться не будут.

📋 Так же в планах на постоянной основе публиковать сводную таблицу с целями, горизонтом, текущей доходностью и точками входа на выходных.

Крайние обзоры из канала @IV_CHANNEL

🎗️ Лента.

📊 Фундаментальный анализ: ✅ Покупать - Компания демонстрирует уверенный рост и высокую эффективность, оставаясь лидером сектора. Дивиденды будут приятным дополнением.

💣 Риски: ☁️ Умеренные - при отсутствии растущего долга можно было бы смело проставлять "низкие".

🎯 ИнвестВзгляд: Цель к 01.01.26

🟣🔵 Совкомбанк.

📊 Фундаментальный анализ: ✅ Покупать - банк временно испытывает сложности, вызванные высоким уровнем риска кредитования и уменьшением чистого дохода. Однако фундаментальные основы позволяют рассчитывать на возвращение к стабильному росту прибыли в ближайшей перспективе.

💣 Риски: ⛈️ Высокие - компания сталкивается с серьёзными внутренними проблемами, такими как резкое падение чистой прибыли и значительный рост просрочек по кредитам, особенно в сегментах розничных клиентов и корпораций. Общая картина характеризуется высокой зависимостью от экономических колебаний. Итоги 2025 года покажут реальное состояние бизнеса. По всей видимости, риски носят краткосрочный характер, но пока поставить на «умеренный» уровень — клавиатура не позволяет. ⌨️😁

🎯 ИнвестВзгляд: Цели к 01.03.26 и 01.02.27

🟠🟣 Ростелеком.

📊 Фундаментальный анализ: 🟰 Держать - перспективы на среднесрочном периоде у компании есть, можно докупать при просадках, но явного драйвера для роста нет.

💣 Риски: ⛈️ Высокие - рост долговой нагрузки, слабая прогнозируемость дивидендов, плюс зависимость от регуляторных решений не дают повода поставить даже «умеренные» риски.

🎯 ИнвестВзгляд: Идеи здесь нет.

$LENT $SVCB $RTKM $RTKMP #идея #прогноз #обзор #аналитика

Идея по МГКЛ реализовалась.

05.06.2025 в канале @IV_CHANNEL была поставлена идея: 2,8р к 01.02.26

🎯 Цель выполнена значительно досрочно — профит +16%. Позиция полностью закрыта. Пока актив остаётся без идеи.

🔥 Сегодня планирую опубликовать обзор по Ленте. Здесь также имеется идея. Поставлена 03.05.2025, профит +25%, однако до цели ещё достаточно далеко. Цель — традиционно — будет указана в конце обзора.

👇 Каждый подписчик данного канала может запросить разбор любой интересной для себя компании. Воспользуйтесь этой возможностью — она уже включена в стоимость подписки! ❗

$MGKL $LENT #идея #прогноз #обзор #аналитика

Успеют ли инвесторы поймать ракету с Novabev ⁉️

💭 Разберём финансовые показатели, дивидендную политику и планы по развитию, чтобы понять, стоит ли инвестировать...

💰 Финансовая часть / ✔️ Операционная часть (2 кв / 1 п 2025)

📊 Выручка сети супермаркетов ВинЛаб выросла существенно — на 25,8% во втором квартале и на 22,7% за первое полугодие. Увеличение выручки стало результатом повышения трафика покупателей и среднего чека покупок. Так, во втором квартале количество посетителей выросло на 14,2%, а средний чек увеличился на 10,2%; аналогичные показатели за первое полугодие составили 11,8% и 9,7% соответственно. Количество магазинов увеличилось за отчетный период на 90 единиц, доведя общее число торговых точек до 2131 магазина на июнь 2025 года. Продажи, рассчитанные по сопоставимым торговым площадям, показали положительный тренд: несмотря на незначительный рост посещаемости (+2,7% во втором квартале), основной вклад в динамику продаж внес рост среднего чека. Общий показатель сопоставимых продаж за первые шесть месяцев вырос на 8,9%, причем доля прироста, обеспеченная увеличением среднего чека, составила 8,7%. Отдельно отмечается значительное количество электронных заказов, выданных в магазинах сети в июне: порядка 280 тысяч заявок.

🍾 Во втором квартале общие отгрузки компании Novabev превысили отметку в 4 миллиона декалитров, показав прирост на 13%. За первое полугодие объем поставок достиг почти 7,2 миллионов декалитров, увеличившись на 5%. Что касается собственных товаров компании, их поставки выросли значительно больше: во втором квартале было отправлено около 3,2 миллионов декалитров продукции собственного производства, что на 16% больше аналогичного периода прошлого года. Итоги первого полугодия также позитивны — собственные товары были поставлены в объеме чуть менее 5,6 миллионов декалитров, что соответствует росту на 6%. Импортная продукция была доставлена в количестве примерно 765 тысяч декалитров во втором квартале, прибавив 5% относительно предыдущего года, тогда как за полгода этот показатель составил 1,5 миллионов декалитров.

👌 Компания демонстрирует стабильный рост чистой выручки свыше 15% ежегодно, причем значительный скачок в 2022 году обусловлен увеличением поставок продукции и ростом цен вследствие ухода зарубежных алкогольных брендов и сложностей с импортом. Движущим фактором является высокий уровень продовольственной инфляции, которая, вероятно, снизится ко второй половине 2025 года, приводя к снижению динамики выручки в последующие годы.

💳 Несмотря на наличие значительного долга и достаточно высоких процентных ставок, финансовое положение компании устойчиво благодаря большому объему свободных денежных средств. Компания намерена погасить существенную часть задолженности, включая выплаты по облигациям, без привлечения новых кредитов.

😎 Инвестиции компании направлены преимущественно на развитие розничной сети (примерно 40%), модернизацию существующей инфраструктуры и поддержку действующих активов. Ожидается дальнейшее повышение операционной эффективности бизнеса, способствующее улучшению финансовых показателей.

💸 Дивиденды

🤑 Novabev придерживается политики регулярных дивидендов, выплачиваемых два раза в год, составляющих минимум половину чистой прибыли по МСФО. После стабилизации операционной деятельности возможен возврат к выплате 100% прибыли акционерам без накопления резервов. В таком сценарии дивидендная доходность к концу 2027 года может составить до 130р. Это делает компанию одной из наиболее привлекательных среди конкурентов.

🤷♂️ Тем не менее, этот вариант развития событий остается оптимистичным сценарием. Возможны альтернативные исходы: отсутствие восстановления маржи, преждевременное прекращение роста сети или ухудшение внутренних финансовых показателей, что отрицательно скажется на показателях эффективности ВинЛаба.

🆕 IPO

🥸 Совет директоров Novabev в апреле 2025 года принял решение начать подготовку к первичному размещению акций своей торговой сети ВинЛаб. Хотя потребность в дополнительном финансировании отсутствует — долговая нагрузка компании приемлема, а операционная деятельность обеспечивает достаточный денежный поток — выход на биржу рассматривается скорее как возможность частично вывести средства (cash-out), обеспечив дополнительную финансовую гибкость для реализации долгосрочных стратегий развития.

❗ IPO ВинЛаб может вызвать спекулятивный рост акций. Но рыночная цена компании уже отражает её действительную ценность исходя из генерируемых ею денежных потоков.

✔️ Стратегия компании

🧐 Если компания выполнит заявленные планы по росту сети — будет открывать дополнительно 400 магазинов ежегодно, а также сохранит темпы роста алкогольного сегмента на уровне инфляции, то ожидается достижение следующих ориентиров: общая выручка приблизится к отметке 270 миллиардов рублей, из которых примерно 70 миллиардов будут приходиться на продажу собственной алкогольной продукции.

🤔 Однако подробная информация о конкретных мерах реализации данной стратегии отсутствует. Остается открытым вопрос о достаточности рыночной емкости для столь масштабного расширения розничной сети.

🫰 Тем не менее финансовое положение представляется весьма привлекательным. Соотношение цена/прибыль (P/E) на уровне 2,9 к 2029 году при полном распределении чистой прибыли на дивиденды обеспечит трехкратное повышение стоимости акций.

📌 Итог

💪 Деятельность компании во втором квартале 2025 года показала положительные результаты. Трудно однозначно утверждать, обусловлено ли это изменением структуры продаж в течение года либо действительно наблюдается реальный прирост темпов роста, однако общая тенденция положительная. Согласно ожиданиям, начиная с 2026 года компания должна демонстрировать стабильный рост показателя свободного денежного потока (FCF) и операционного денежного потока (OCF), что позволяет ей развивать бизнес без привлечения внешнего долгового капитала.

🆕 Проведение первичного публичного размещения акций («IPO») дочернего предприятия предоставит Novabev Group возможность дополнительно увеличить собственный капитал.

🤓 Объем выплачиваемых дивидендов зависит от размера свободного денежного потока (FCF). В ближайшие годы, в частности в 2025–2026 годах, высокий уровень капитальных вложений (CAPEX) и высокие ставки по займам ограничат возможности выплаты значительных дивидендов. Однако постепенное снижение кредитных ставок и укрепление операционных результатов приведут к увеличению доли распределяемой прибыли среди акционеров.

🎯 ИнвестВзгляд: Руководство эффективно управляет оборотным капиталом, стремясь увеличить приток денежных средств, вероятно, выбрав осторожную стратегию расширения в ближайшие годы. Это очень долгосрочная история. Смотрим на перспективу нескольких лет вперёд, цель и горизонт соответствующие. Доля в портфеле немного увеличена.

📊 Фундаментальный анализ: ✅ Покупать - учитывая стабильный рост выручки, рентабельность, низкую зависимость от займов и высокую дивидендную доходность, акции имеют потенциал для роста.

💣 Риски: ☁️ Умеренные - ограниченность экспортных возможностей, высокие затраты на CAPEX и возможное замедление темпов роста после нормализации рынка не позволяют оценить риски как «низкие», однако со временем ситуация может измениться, тогда и котировки станут совсем иными.

💯 Ответ на поставленный вопрос: Да, успеть можно, но всё нужно делать своевременно. Когда рынок даст переоценку компании, котировки будут далеко от текущих. Ракета уже в воздухе, но это не моментальный взлёт. Главное — ориентироваться на долгосрочную перспективу. Если вы видите «экспертов», которые говорят, что "сюда не стоит лезть" — перепроверьте их портфель, а не затарился ли он по полной?

👇 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$BELU #BELU #инвестиции #акции #анализ #бизнес #Novabev #дивиденды #IPO #риски #Novabev #ВинЛаб #идея #прогноз #обзор #аналитика

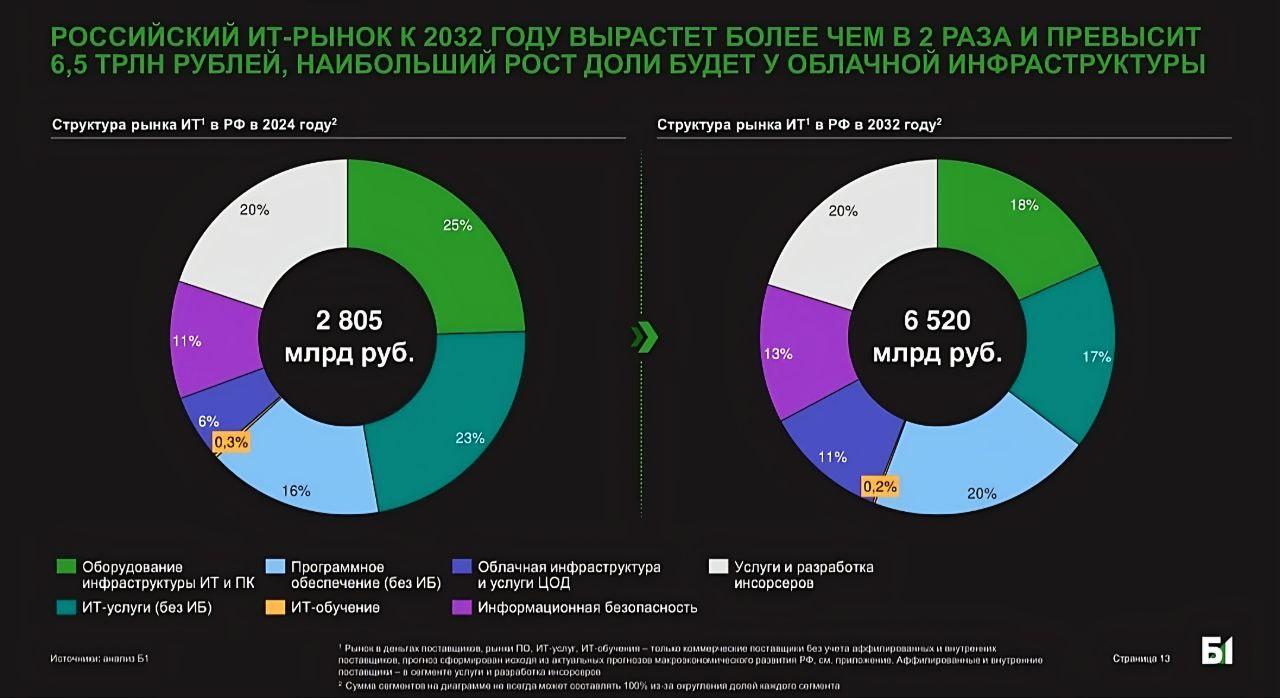

ИТ-рынок в России: тренды и реальные игроки.

Я уже не первый раз обращаю ваше внимание на исследования Б1. И не случайно: именно они позволяют трезво оценить, как меняется структура российского ИТ-рынка. Сегодня ИТ занимает 2,4% ВВП страны, и этот показатель продолжает расти.

Только в 2024 г. коммерческий рынок ПО и ИТ-услуг превысил 1,1 трлн руб. — это сопоставимо с крупнейшими секторами экономики.

Уход глобальных вендоров стал драйвером роста: тиражное ПО выросло почти в 1,6 раза, ИТ-услуги — в 1,4. И это лишь начало: к 2032 г. рынок ПО может превысить 1,3 трлн руб., а ИТ-услуг — 1,1 трлн руб.

Самый частый комментарий под такими постами 😅: "Интересно, но ничего непонятно". Поэтому сегодня я попробую разобрать для вас данные на примерах и простым языком.

🔷️ Заказная разработка

Фундамент для цифровизации компаний. В 2024 г. объём сегмента составил 150 млрд руб., к 2032 г. прогнозируется рост до 282 млрд руб. По данным Б1, лидеры — FabricaONE.AI, БФТ-Холдинг и Ланит, а на топ-15 игроков приходится около 65% рынка.

👉 Один из драйверов — кадровый дефицит + оптимизация разработки: компании не могут быстро масштабировать собственные команды и обращаются к внешним подрядчикам. На бирже ближе всего к этому сегменту — Софтлайн $SOFL , а среди потенциальных кандидатов на IPO называют Rubytech.

🔷️ AI-ПО и аналитика

Искусственный интеллект перестал быть хайпом и стал инфраструктурной необходимостью. Объём сегмента ИИ-ПО и бизнес-ПО в 2024 г. составил 48 млрд руб., а к 2032 г. может вырасти до 286 млрд руб., показывая ежегодный рост до 30%.

👉 Сейчас в этом сегменте развиваются Сбер AI $SBER , Яндекс $YDEX , МТС AI $MTSS , NTechLab.

Среди потенциальных кандидатов на IPO — VK Tech, FabricaONE.AI

🔷️ Low-code и RPA

Автоматизация через low-code и роботизацию процессов растёт на 19–25% в год. По прогнозам, к 2032 г. более трети сегмента займёт RPA (Robotic Process Automation или роботизированная автоматизация процессов). Сегодня топ-3 игрока — PIX Robotics (30%), FabricaONE.AI (Robin, 22%) и Primo RPA (22%).

👉 Публичных "чистых" RPA-компаний пока нет, но в блоке low-code можно рассматривать Диасофт $DIAS и Цифровые привычки $DGTL .

🔷️ Информационная безопасность

Рост киберугроз и уход зарубежных вендоров сделали ИБ отдельным драйвером. Сегмент развивается вместе с AI и облаками, формируя спрос на новые продукты и обучение специалистов.

👉 Среди публичных лидеров выделяется Positive Technologies $POSI . Из кандидатов на IPO ждём Solar.

🔷️ ИТ-обучение

Кадровый дефицит усиливает и спрос на обучение. В B2B сегменте объём рынка составил 8 млрд руб. в 2024 г. и может достичь 13 млрд руб. к 2032-му. В топ-3 игроков входят 1С, учебный центр Специалист и FabricaONE.AI.

👉 В B2C EdTech проекты есть у Яндекса $YDEX и VK $VKCO — но это лишь часть их экосистем, а не основной бизнес.

Зато профильный игрок, такой как Netology Group —специализирующаяся на онлайн-образовании полного цикла, вполне могла бы стать участником биржевого рынка.

🔷️ Инфраструктурное ПО

Сюда входят операционные системы, базы данных и платформы управления данными. По данным Б1, объём сегмента в 2024 г. составил 146 млрд руб., а к 2032-му может вырасти до 327 млрд.

👉 На бирже его иллюстрирует «Астра» $ASTR , а в числе профильных игроков выделяется Аренадата $DATA , специализирующаяся на СУБД.

🔷️ Инженерное ПО

Его объём в 2024 г. составил 42 млрд руб., к 2032 г. прогнозируется рост до 98 млрд.

👉 На этом направлении работает Нанософт, которая рассматривает IPO.

🧐 Вывод

Российский рынок ИТ-услуг и ПО остаётся фрагментированным: более 50 крупных и сотни средних игроков борются за внимание и чеки клиентов. В ближайшие годы цифровую экономику будут формировать компании из сегментов AI, аналитики и заказной разработки — здесь сходятся и спрос, и технологии. 😉 Главное — не путать реальный продукт с витриной: в ИТ хватает фантиков, и задача инвестора — отличить одно от другого.

Ставьте 👍

#обзор_рынка #обзор_компании

©Биржевая Ключница

Продавать или откупать акции на фоне поступающих новостей? Давайте разбираться

В преддверии саммита России и США за прошлую неделю индекс Мосбиржи вырос практически на 3%. Однако после объявления итогов, резко скорректировался вниз - классическая реакция фиксации прибыли на факте события.

Самым верным решением было бы более агрессивно фиксировать профит. Я это сделал, но в скромных масштабах, чем изначально планировал. В голове крутились мысли, что встреча между Трампом и Путиным может принести гораздо больше, чем просто обмен мнениями. Как я писал ранее, я ожидал как минимум краткосрочного перемирия в воздушных операциях — это было бы на руку Трампу, и на этом фоне можно было бы добиться ослабления санкционного режима. Но этого, увы, не случилось.

Однако не всё так плохо. На повестке дня теперь стоит полное прекращение боевых действий вместо временного перемирия. Это можно считать очередным дипломатическим успехом Путина. Ведь изначально Зеленский настаивал на предварительном прекращении огня и лишь затем - на переговорах о мире. Для российской армии, ведущей наступление практически по всей линии соприкосновения, такое промежуточное перемирие оказалось бы губительным, так как мгновенно снизило бы наступательный потенциал.

📍 Предстоящая неделя может положить конец острой фазе конфликта: Уже сегодня состоится важная дипломатическая встреча: Дональд Трамп сначала проведёт закрытые переговоры с Владимиром Зеленским (20:15 мск), а затем встретится с лидерами ЕС (22:00 мск). Главной темой станет вопрос территориальных границ Украины. США и Россия договорились о гарантиях безопасности для Украины, но теперь все зависит от Киева.

Более гибкая позиция Украины и её готовность к диалогу могут позволить состояться трёхсторонней встрече 22 августа с участием США, России и Украины. На этом фоне российский рынок может вернуть утраченные 3000 пунктов: при условии, что компромисс будет найден.

Как ни странно, успех этих переговоров во многом будет зависеть от Трампа и его способности оказывать давление на оппонентов. Ни Европа, ни Зеленский не хотят становиться врагами Америки - равно как и остаться без военной и финансовой поддержки. А значит, как бы ни хотелось, им придётся балансировать в поисках компромиссного решения.

📍 Из позитивного: США не хотят вводить санкции против России, так как это будет означать, что переговоры по достижению мира на Украине закончены. Также Америка опасаются, что санкции против Китая за переработку российской нефти могут спровоцировать рост цен на энергоносители на глобальном рынке. Все это выглядит достаточно позитивного и снижает градус санкционного давления, пусть даже временно.

Глубина коррекции индекса Мосбиржи в начале торгов будет зависеть от того, насколько убедительной покажется инвесторам предстоящая встреча в Овальном кабинете. Бенефициары геополитического потепление первыми пошли под нож: Газпром, СПБ Биржа, Аэрофлот, Новатэк - простояли в планках выходные дни, что не позволило индексу уйти ниже 2932 пунктов.

Выбор между покупкой просевших активов и переходом в менее волатильные бумаги зависит от вашей готовности к риску. Компании, чувствительные к ключевой ставке, оставались без особого внимания в последние дни. Однако текущая четырехнедельная дефляция и резкое замедление экономики создают значительный спекулятивный потенциал - можно рассчитывать на прибыль от ожидаемого движения цен перед заседанием ЦБ.

• Лидеры: РусАгро $RAGR (+4,22%), Сегежа $SGZH (+3,48%), Система $AFKS (+2,98%).

• Аутсайдеры: Совкомбанк $SVCB (-2,27%), ДВМП $FESH (-1,55%), Эн+ $ENPG (-0,9%), Софтлайн $SOFL (-0,87%).

18.08.2025 - понедельник

• $LSNG - Ленэнерго финансовые результаты по РСБУ за 1 полугодие 2025 г.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор_рынка #аналитика #новости #мегановости #инвестор #инвестиции #фондовый_рынок #трейдинг #обучение

'Не является инвестиционной рекомендацией

Почему Промомед отказался от дивидендов и вложил всё в инновации ⁉️

💭 Разберёмся, почему руководство сделало такой шаг и какие перспективы это открывает для будущего развития...

💰 Финансовая часть (1 п 2025)

💪 В течение первых шести месяцев 2025 года доход увеличился на 82%, достигнув отметки в 13 миллиардов рублей против 7,1 миллиарда годом ранее. Этот показатель превышает динамику развития российского фармрынка почти в пять с половиной раз — согласно аналитическим данным компании IQVIA, прирост сектора составил всего лишь 14,9% за аналогичный временной отрезок.

💊 Подобно итогам I квартала, существенный скачок прибыли обусловлен запуском ряда инноваций в виде лекарственных препаратов нового поколения, применяемых для терапии различных форм рака, диабета второго типа и заболеваний, связанных с избыточным весом. Так, сегмент эндокринологии продемонстрировал увеличение продаж на 118%, поднявшись до уровня 4,8 миллиарда рублей, тогда как сегмент онкологических продуктов вырос на впечатляющие 188%, обеспечив поступление около 4,7 миллиарда рублей. Общий вклад новинок в общую структуру дохода поднялся с 57% до 60%.

📊 Финансовое руководство предприятия сохраняет прежний оптимизм относительно перспектив текущего года: ожидается повышение объемов выручки на уровне 75% с сохранением показателя рентабельности EBITDA на отметке 40%.

✔️ Операционная часть (1 п 2025)

⚕️ Промомед представил на рынке три новейших лекарственных средства (Тирзетта, Апалутамид-Промомед, Велгия Эко), провел 56 клинических испытаний и получил разрешительные документы на выпуск 15 медикаментов, дополнительно зарегистрировав 12 патентных прав.

↗️ Эндокринологический портфель продукции показал темпы роста индекса эволюции равные 120,9, обогнав соответствующий рыночный сектор с основными международными непатентованными наименованиями (МНН) примерно на 20 процентных пунктов.

🤓 Очевидно опережающий рост демонстрирует онкологическое направление: индекс эволюции онкологической линейки равен 233,0, что превосходит показатели рынка по аналогичным группам МНН на целых 133 пункта. Это подчеркивает высокий спрос на продукцию компании и подчеркивается важность именно этого сегмента бизнеса.

😎 Кроме того, прочие препараты базового ассортимента демонстрируют динамичное развитие, показывая уровень эволюционного индекса 131,2, значительно превосходящий аналогичные отраслевые тенденции по рынкам.

💸 Дивиденды

📛 Промомед принял решение отказаться от выплаты дивидендов за 2024 год. Обоснованием послужила необходимость интенсивного инвестирования в разработку и вывод на рынок собственной инновационной продукции. Ранее финансовая служба компании заявляла, что первые дивидендные выплаты могут состояться не раньше 2026 года, принимая во внимание значительные потребности в инвестициях для достижения поставленных целей.

📌 Итог

💪 Компания подтверждает свое обещанное ранее увеличение выручки на 75% в 2025 году, что обеспечит значительное развитие бизнеса с сохранением высокого уровня доходности (предполагаемый уровень рентабельности по EBITDA свыше 40%, а по чистой прибыли больше 20%).

🤔 Однако существует неопределённость: значительная доля ожидаемого роста может зависеть от государственных закупок и участия в тендерных процедурах в четвёртом квартале 2025 года. Из-за этого пока не можем точно утверждать конечный итоговый результат до начала следующего года. Существует риск переноса некоторых тендеров на январь-февраль 2026 года, что уменьшит годовой рост показателей в 2025-м. Несмотря на возможные риски, общий позитивный тренд позволяет положительно оценивать будущие перспективы.

🎯 ИнвестВзгляд: Продолжаем удерживать акции в портфеле. Доля только что немного увеличена.

💯 Ответ на поставленный вопрос: Промомед отказался от выплаты дивидендов, поскольку прибыль была направлена на финансирование разработок и вывода на рынок новых инновационных препаратов, которые позволят сохранить высокие темпы роста компании и укрепить позиции на рынке.

✍️ С Вас Лайк!

$PRMD #PRMD #промомед #фармацевтика #инновации #инвестиции #дивиденды #медицина #онкология #финансы #акции #идея #прогноз #обзор #аналитика

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Рост инвестиций в офисы, авторские фонды и восстановление первичного рынка в Москве

📊 Новости в мире финансов и инвестиций:

— Росстат фиксирует дефляцию с 5 по 11 августа в России в размере 0,08%. Годовая инфляция замедлилась до 8,55%.

— Банк России ожидает снижения годовой инфляции до 8,5% по итогам третьего квартала 2025 года, что ниже показателя второго квартала (9,4%) и апрельского прогноза (10,1%). По данным ЦБ, замедление инфляции связано с жесткой денежно-кредитной политикой.

— С марта по июнь количество регионов с инфляцией выше 10% снизилось с 57 до 36, сообщил ЦБ. Однако этот показатель остается выше уровня декабря. Общероссийская инфляция замедлилась до 9,4%, но сохраняется на высоком уровне.

🗨️«Замедление уровня инфляции стало заметным трендом. Это создает предпосылки для изменений в политике регулятора, включая более решительные действия по снижению ключевой ставки. Поддержку этому сигнализируют различные отрасли экономики: машиностроение, производственная и добывающая отрасли. Многие ожидают активных шагов по снижению ставки», — считает Анатолий Клинков, директор по взаимодействию с инвесторами ГК «А101».

— Чистые активы авторских ОПИФов, созданных для стратегий финансовых экспертов из популярных телеграм-каналов, превысили 100 млн рублей. В июле приток средств в эти фонды вырос на 86%. Основными пайщиками фондов стали жители крупных городов.

— 12 августа Московская биржа запустила торги расчетными фьючерсами на акции фонда iShares 20+ Year Treasury Bond ETF, который инвестирует в долгосрочные казначейские облигации США со средним сроком погашения. Фьючерсные контракты будут котироваться в долларах, а расчеты проводиться в рублях. Доступны две серии: с исполнением в сентябре и декабре 2025 года.

📊 Новости строительной отрасли и ипотечного кредитования:

— По данным «Метриум» со ссылкой на SIS Development, доля новостроек массового сегмента в Москве снизилась до 32%. На рынке преобладает бизнес-класс (50%), массовый сегмент (32%), премиум (14%) и высокобюджетный (4%). В июле в продаже было 47,1 тыс. квартир, из них 14,8 тыс. — массового сегмента. За год предложение в этом сегменте упало на 27%.

— По данным IBC Real Estate, частные инвестиции в строящиеся бизнес-центры Москвы (до 500 млн рублей) в первом полугодии 2025 года составили 38 млрд рублей — на 17% больше, чем годом ранее. Вложения физ. лиц и связанных с ними компаний достигли 43 млрд рублей.

🗨️«Определенный уровень интереса частных инвесторов к офисной недвижимости присутствовал на рынке всегда, однако в последнее время мы наблюдаем стабильный рост продаж данной категории покупателей. В первую очередь, стимулом к такому развитию стала более высокая, чем у жилой недвижимости, доходность: мы говорим о средних показателях в 13% против 5% у квартир при аналогичном чеке инвестиции в небольшой лот», — комментирует Оксана Моисеева, заместитель коммерческого директора по коммерческой недвижимости ГК «А101».

— По данным столичного Управления Росреестра, в июле 2025 года зарегистрировано 9 543 договора участия в долевом строительстве в отношении жилой и нежилой недвижимости. На рынке жилья за месяц оформлено 6 499 ДДУ, рост - 20% к предыдущему месяцу. В нежилом сегменте оформлено 3 044 ДДУ - на 24,6% больше чем в июне. При этом общее количество ДДУ - 65 165.

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

Рынок бодро откупили в ожидании саммита в Анкоридже. Варианты развития событий

Котировки индекса большую часть дня пребывали в минусе, но к вечеру удалось выбраться в плюс. Рост российского рынка поддержали слова министра финансов США, назвавшего встречу на Аляске "прелюдией" к новым переговорам. Однако накануне он предупредил: если саммит лидеров РФ и США пройдет неудачно, Вашингтон готов ужесточить санкционное давление на Москву и ее союзников.

Дополнительным позитивом выступило заявление Трампа о том, что он не планирует вводить новые санкции против России и делает ставку на дипломатическое урегулирование. Также президент Америки не исключил рассмотреть идею сокращения численности сил США в Европе ради желаемого результата.

Судя по всему, США активно добиваются урегулирования военного конфликта, но остается неясным, на какие уступки готова пойти Россия — как в территориальных вопросах, так и в вопросе легитимности украинской власти.

По некоторым данным, Путин может предложить временное прекращение боевых действий в качестве жеста доброй воли, чтобы, как минимум, избежать новых санкций, а как максимум — дождаться смены власти на Украине и получить более лояльного переговорщика для заключения мира.

Встреча Путина и Трампа состоится сегодня в 22:00 мск на Аляске. Центральной темой станет урегулирование украинского кризиса, нормализация отношений и снятие санкций с России.

📍 Переговоры начнутся с личной беседы президентов, затем к обсуждению присоединятся делегации, а завершится всё совместной пресс-конференцией. Однако вряд ли конкретные итоги станут известны до закрытия основной торговой сессии. Скорее всего, реакция рынка последует уже на следующий день в субботу — сессия выходного дня:

• 09:50–10:00 мск — аукцион открытия

• 10:00–19:00 мск — торговый период.

Ценовые границы будут ограничены плюс-минус 3% от последней текущей цены пятницы. Это касается не только субботы, но и воскресенья. То есть, если уже в субботу цена акции упрется в свой верхний или нижний потолок, в воскресенье он по-прежнему будет действовать.

Рынку нужны не расплывчатые обещания, а конкретные договоренности. Минимум – четкие сроки следующих раундов переговоров. Оптимальный вариант – публикация хотя бы предварительной "дорожной карты" с базовыми принципами урегулирования.

Учитывая масштаб подготовительной работы, сомневаюсь, что стороны ограничатся просто обменом мнений – должны проступить хотя бы контуры будущих компромиссов, особенно по самым болезненным территориальным вопросам. В против случае, вовремя выйти из стремительно дешевеющих инвестиционных активах удастся единицам.

На остатках утреннего позитива есть желание закрыть часть позиций, которые не готов переносить через выходные. Слишком многое сейчас стоит на кону – ставки высоки, а риски непредсказуемы.

📍 Из корпоративных новостей:

ТГК-14 РСБУ 1п 2025г: Выручка ₽10,81 млрд (+14,5% г/г), Чистая прибыль ₽0,42 млрд (-32,1% г/г)

Яндекс СД определил цену допэмиссии акций для реализации Программы мотивации в размере 4393₽

Газпром - Монголия, РФ и КНР могут вскоре провести переговоры по проекту Сила Сибири 2

Русал экспорт алюминия по железной дороге в январе-июле 2025г вырос на 27% г/г до 2,1 млн т

Интер РАО чистая прибыль по МСФО в 1п 2025г составила 82,9 млрд руб. против 79,54 млрд годом ранее

• Лидеры: РусАгро $RAGR (+3,93%), Русал $RUAL (+3,46%), Роснефть $ROSN (+3,33%), Ozon $OZON (+2,63%).

• Аутсайдеры: Займер $ZAYM (-2,98%), ТГК-14 $TGKN (-2,96%), ТГК-1 $TGKA (-2,32%), Ростелеком $RTKM (-1,97%).

15.08.2025 - пятница

• $HEAD - Хэдхантер финансовые результаты за II кв. 2025 г.

• $RASP - Распадская финансовые результаты по МСФО за I полугодие 2025 г.

• $SVCB - Совкомбанк финансовые результаты по МСФО за I полугодие 2025 г. (15:00 мск)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #инвестор #инвестиции #фондовый_рынок #рынок #биржа #обучение #новичкам

'Не является инвестиционной рекомендацией

ЕвроТранс строит экосистему: революция или авантюра ⁉️

💭 Строительство электрозаправок, развитие сети кафе, производство энергии — звучит как план технологической компании, а не топливного оператора. Разберем, насколько реалистичны эти амбиции...

💰 Финансовая часть (1 кв 2025)

📊 Итоги первого квартала 2025 года показали существенный прирост большинства важных экономических показателей компании, среди которых особенно выделяются увеличение выручки до 39,143 млрд рублей (рост составил 26,7%) и чистой прибыли, достигшей отметки в ₽651 млн рублей (увеличение на 32,2%).

💳 Компания активно привлекала финансирование, увеличив объём заемных средств, что позволило реализовать инвестиционную программу. Несмотря на положительный доход от операционной деятельности, значительные инвестиции привели к общему оттоку денежных средств.

🤔 Финансовое положение компании остаётся устойчивым, хотя она пока превышает целевой комфортный уровень долговой нагрузки. Дальнейшее снижение ключевой ставки приведёт к улучшению рыночных ожиданий относительно финансовых результатов компании.

💸 Дивиденды

👥 Руководство компании сигнализирует рынку о намерении выплачивать значительные дивиденды — распределять около 75% чистой прибыли среди акционеров. Однако существуют весомые предположения, что компания в будущем будет направлять эти средства на развитие бизнеса либо сокращение долговой нагрузки.

✔️ Развитие

⚡ Менеджмент компании выражает оптимизм относительно перспектив развития проекта электрозаправочной инфраструктуры. Наблюдается ускоренный рост сегмента электрических зарядных станций (ЭЗС), опережающий первоначальные ожидания, на фоне активного расширения парка электромобилей в стране.

⛽ Традиционные автозаправочные станции сталкиваются с ограничениями в развитии: регулируемые государством цены на нефтепродукты, насыщенность рынка и невысокий темп прироста спроса делают этот сегмент малопривлекательным для дальнейшего масштабирования.

🧐 Проект электроинфраструктуры обладает значительным потенциалом, поскольку распространение электромобильного транспорта в России находится на начальном этапе, и ожидается значительный рост в ближайшие годы.

📌 Итог

🤓 Финансовое состояние ЕвроТранса улучшается, показывая уверенный рост ключевых метрик. Долговая нагрузка не смущает. Проблемы традиционной розничной торговли бензином компенсируются инвестициями в развивающийся сегмент электрокаров.

🏦 Евротранс — одна из наиболее зависимых российских компаний от изменений ключевой ставки Центробанка. Примерно 60% обязательств компании, включая лизинговые кредиты, имеют плавающую процентную ставку, поэтому дальнейшее её снижение пойдёт на пользу финансовой составляющей бизнеса. В 2025 году компания планирует активно привлекать средства для финансирования своей инвестиционной программы.

😎 Компания постепенно отказывается от традиционного продавца топлива и трансформируется в многопрофильный бизнес с акцентом на высокие технологии, быстрое питание, инфраструктуру зарядки электромобилей и планы по производству собственной электроэнергии. Фактически создается эко-система. Строительство электрозаправочных станций, открытие кафе, создание фабрик-кухонь и внедрение технологий газогенерации — всё это не просто намерения, а реальные шаги реализации крупной инвестиционной стратегии.

🎯 ИнвестВзгляд: Инвестиции в ЕвроТранс выглядят оправданными, учитывая сильные стороны компании и динамично развивающиеся направления её бизнеса. Актив продолжаем удерживать в своём портфеле.

💯 Ответ на поставленный вопрос: Трансформация компании — это стратегически обоснованный шаг, а не авантюра. Несмотря на определённые риски, компания демонстрирует способность эффективно управлять изменениями. Менеджмент компании уверенно воплощает свою стратегию развития, не сетуя на трудности рыночной среды, как это часто делают другие крупные игроки фондового рынка.

️👇 Реакции к посту приветствуются.

$EUTR #EUTR #ЕвроТранс #инвестиции #экосистема #дивиденды #развитие #идея #прогноз #обзор #аналитика

Ресейл в России: аналитика и мировые параллели

Ресейл — это уже не просто ниша, а полноценный сегмент глобальной торговли. Глобальные драйверы этого рынка — изменение потребительского поведения в сторону осознанности и цифровизация торговли — присутствуют и в России, но локальный контекст задаёт уникальную динамику.

🌍 Мировой тренд

— В США объём рынка ресейла в 2023 году превысил $170 млрд и, по прогнозам, к 2027 году вырастет почти вдвое.

— В Европе рост стабильный: 10–15 % в год, на фоне тренда на устойчивое потребление и развития онлайн-платформ.

— В Азии, особенно в Китае, рост подпитывает активный e-commerce и интерес молодёжи к брендированным вещам.

🇷🇺 Российская динамика

Ресейл в России активно вышел за рамки «комиссионок» и стал частью e-commerce.

— Уход международных брендов и изменение потребительских привычек стимулировали спрос на качественные вещи с историей.

— Онлайн-оценка, быстрая логистика и прозрачность цен сделали вторичный рынок более технологичным и удобным.

— По разным оценкам, в среднесрочной перспективе рынок ресейла в России может вырасти до 3 трлн рублей, что более чем вдвое превысит текущий объём сегмента.

📌 Вывод для инвестора

Если на зрелых рынках ресейл уже встроен в повседневную жизнь, то в России он находится на этапе активного органического роста. Это значит, что сегмент ещё далёк от насыщения, а потенциал масштабирования — значителен.

В отсутствии новых вводных риски закрытия позиций нарастают. Пора ли на выход

Российский рынок исчерпал импульс к росту, полученный на новостях поводу встречи президентов РФ и США. По итогам основной сессии индекс МосБиржи опустился на 0,14%, до 2973,02 пункта, РТС прибавил 0,20%, до 1176,54 пункта.

Фондовый рынок отреагировал снижением на жесткую позицию Москвы по украинскому вопросу. Накануне важных переговоров между Россией и США официальные лица дали понять, что их подход к конфликту не изменился с прошлого года. Это охладило ожидания инвесторов, рассчитывавших на сдвиги в мирном урегулировании после саммита.

Также ситуацию усугубили неоднозначные сигналы из Вашингтона. Американские чиновники намекнули, что в случае провала переговоров последуют новые ограничительные меры против Москвы. При этом обсуждаются разные сценарии — от ужесточения до частичного смягчения санкционного режима с различными временными рамками.

Подобный подход соответствует классической переговорной тактике, когда стороны изначально занимают жесткие позиции, чтобы в процессе диалога иметь возможность для маневров и поиска взаимоприемлемых решений.

Дополнительную нервозность внесла виртуальная встреча западных лидеров с украинским президентом. Участники подтвердили намерение добиваться прекращения боевых действий на востоке Украины. Американский лидер допустил возможность трехсторонних переговоров, но открыто признал, что гарантий успешного исхода двусторонней встречи с российским коллегой нет.

Что готов предложить Трамп: Из возможных вариантов, которые активно обсуждаются иностранными СМИ - США готовы предложить совместную разработку редкоземельных минералов на Аляске. Помимо этого, рассматривается вариант снятия ограничений на поставку запчастей и оборудования для обслуживания гражданских самолетов в России.

Дефляция продолжается вслед за охлаждением экономики: Годовая инфляция в РФ в июле снизилась до 8,79% с 9,40% в июне. Дефляция в РФ с 5 по 11 августа составила 0,08% после снижения цен на 0,13% неделями ранее, сообщил Росстат. ВВП России во 2 кв. 2025 года вырос — на 1,1%. Это ниже ожиданий аналитиков на уровне 1,5%. Рост цен с начала года — 4,2%.

Что по технике: Рынок завершил сессию вяло, едва удержавшись у важной отметки 2955 пунктов. Похоже, до выходных значительной активности ждать не стоит – основные игроки уже заняли свои позиции, зафиксировав прибыль или оставив все без изменений.

Сейчас разумнее занять выжидательную стратегию и оценивать ситуацию уже по итогам саммита. Полностью выходить из рынка, пожалуй, преждевременно, но и наращивать риски перед таким событием я бы не советовал. Оптимальный вариант – сохранить умеренную долю в активах, оставив запас ликвидности для маневров.

Из корпоративных новостей:

VK $VKCO МСФО 1п 2025г: Выручка ₽72,56 млрд (+12,65% г/г), Убыток ₽12,67 млрд против убытка ₽24,61 млрд годом ранее

X5 $X5 отчет по МСФО за I полугодие 2025 года: Прибыль ₽42,3 млрд (–21,1% г/г)

Соллерс $SVAV продажи автомобилей в июле 2025г снизились на 35% г/г до 850 шт, за 7 мес 2025г падение составило 23%

Северсталь $CHMF установит крупнейшие в мире шаровые мельницы для производства окатышей

Магнит $MGNT СД утвердил программу облигаций на сумму 150 млрд руб

• Лидеры: РусАгро $RAGR (+5,3%), Сургутнефтегаз $SNGS (+3,68%), ДВМП $FESH (+3,6%), Novabev $BELU (+2,32%).

• Аутсайдеры: Ростелеком $RTKMP (-10,1%), Софтлайн $SOFL (-2,98%).

14.08.2025 - четверг

• $IRAO - Интер РАО операционные результаты и финансовые результаты по МСФО за I полугодие 2025 г. Вебкаст (12:00 мск)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #обзоррынка #рынок #биржа #новости #аналитика #инвестор #инвестиции #трейдинг #обучение #новичкам

'Не является инвестиционной рекомендацией

Для какого портфеля подойдут акции Магнита ⁉️

💭 Рассмотрим целесообразность включения акций Магнита в инвестиционный портфель исходя из текущего положения дел компании и её стратегии развития...

💰 Финансовая часть (1 кв 2025)

📊 За отчетный период компания получила выручку в размере 103 миллионов рублей и заработала чистую прибыль в объеме 1,3 миллиарда рублей. Уровни аналогичного периода 2024 года. Что касается задолженности, долгосрочный долг составил 192,5 миллиарда рублей, краткосрочная задолженность достигла отметки в 33,7 миллиарда рублей. Долговая нагрузка увеличивается.

🤷♂️ Расходы на капитальное строительство стремительно увеличиваются. Магазинная сеть расширилась за счёт открытия 2 349 новых торговых точек, общее число которых достигло 31 483 единиц по состоянию на конец 2024 года.

😎 Покупка сети «Азбука Вкуса» обеспечит небольшую прибавку к финансовым результатам, но одновременно приведет к повышению издержек на обслуживание дополнительного долга. Азбуку нельзя считать быстро развивающимся розничным оператором. Тем временем операционная прибыльность уверенно поднимается вверх.

✔️ Операционная часть (2025)

🛍️ Компания начала собственное контрактное производство продуктов питания по заказам сторонних компаний. Уже выпускаются сухие завтраки и мармелад известных брендов. Партнерство подразумевает производство на высоком технологическом уровне, разработку рецептур и дизайн, ведение аналитики продаж, хранение и доставку готовой продукции. Магазин готов сотрудничать как с большими, так и с малыми компаниями. Новый проект направлен на повышение загрузки собственных предприятий — в том числе.

📦 До конца 2025 года сеть Магнит откроет 40 дарксторов в Москве и Санкт-Петербурге и 100 грейсторов в крупнейших российских городах. Эти специализированные точки обеспечат быструю доставку свежего продовольствия и готовых блюд за 25 минут. Первый этап проекта запущен пятью дарксторами в столице и Санкт-Петербурге, включающими большой ассортимент для онлайн-заказов. Основной акцент делается на расширение сервиса доставки еды.

🍔 Магнит открыл в Москве первый магазин формата ultra-convenience «Заряд от Магнита». Новинка ориентирована на горожан, предпочитающих быстрое обслуживание и качественный фаст-фуд. Внутри небольшой площади размещены горячая кухня с разнообразием блюд, собственная пекарня, бариста-станция и удобная гостиная зона. Первый магазин находится вблизи станции метро на улице Сущевский Вал.

💸 Дивиденды

❗ Совет директоров Магнита рекомендовал акционерам не выплачивать дивиденды за 2024 год. Это вполне понятно, учитывая предстоящий рост инвестиционных расходов и необходимость реструктуризации задолженности в текущем году. Исходя из этого, можно предположить, что компания примет решение отказаться от выплаты и следующих дивидендов.

🤷♂️ Стоит учитывать исторический опыт: Магнит традиционно не проявлял щедрости в вопросах распределения прибыли среди инвесторов, предпочитая направлять свободные средства либо на обратный выкуп собственных акций (байбэк), либо на стратегическое развитие бизнеса путем поглощений и слияний (M&A).

📌 Итог

🤔 Сейчас это довольно посредственный игрок отрасли, руководство которого предпочитает держаться в тени и не проявлять активности в плане роста рыночной капитализации. Впрочем, если возникнет необходимость разогнать котировки, инструменты для этого имеются, и прошлый год наглядно показал, как быстро акции отреагировали на слухи о выплате больших дивидендов.

🎯 ИнвестВзгляд: Потенциал дальнейшего роста остается ограниченным, как относительно лидеров отрасли, так и в сравнении с рынком в целом. Риски высоки, но именно они открывают возможности, если вдруг менеджмент пожелает выйти из своего пассивного состояния и заняться повышением прозрачности и эффективности управления.

💯 Ответ на поставленный вопрос: Добавляем в долгосрочный портфель. Вероятность снижения котировок высока, поэтому доля пока небольшая.

👇 Держите акции Магнита в своем портфеле?

$MGNT #MGNT #Магнит #Акции #Инвестиции #финансы #портфель #доходность #идея #прогноз #обзор #аналитика

Психология в трейдинге: как избавиться от беспокойства и стресса

В этом посте я хочу поделиться рекомендациями, как убрать из жизни стресс и беспокойство, связанные с торговлей на финансовых рынках:

📍 Начните с дневных и недельных таймфреймов

При анализе рынка всегда стоит двигаться от общего к частному. Начните с разметки уровней на недельных и дневных графиках — именно здесь видны по-настоящему значимые зоны поддержки и сопротивления. Только после этого можно спускаться на меньшие таймфреймы для уточнения точек входа.

Если же сразу погружаться в часовые или 30-минутные графики, вы рискуете увязнуть в бесконечных ложных уровнях, созданных рыночным шумом и новостной волатильностью.

📍 Размер позиции

Агрессивные ставки могут дать быстрый результат, но они же ведут к быстрому поражению. Трейдинг — это долгая игра, где ключевое правило: Остаться в рынке. Лучше меньшая, но стабильная прибыль, чем рисковать всем ради одной крупной сделки.

📍 Максимальная просадка

Когда вы торгуете с плечом (заемные деньги брокера) и несколькими позициями, даже небольшой разворот рынка может привести к огромной просадке. Чтобы не бояться, заранее определите для себя "красную черту" убытков и строго её придерживайтесь. Иногда отказ от плеча и дисциплина в рисках — лучшая защита от паники.

📍 Торговать всем и сразу

Распыляться на десятки инструментов — классическая ошибка начинающего. Сам когда-то метался между акциями, фьючерсами и валютами, пока не понял: прибыль приносит не количество сделок, а их качество. Порой достаточно одной уверенной позиции — но тщательно продуманной.

Трейдинг — это не лотерея, где чем больше билетов, тем выше шансы. Собственный горький опыт показал: прибыль приносят не частые сделки, а те редкие моменты, когда вы абсолютно уверены в своей позиции:

• Размер позиции должен позволять вам хорошо спать по ночам.

• Максимальная просадка должна быть в пределах, допускаемых вашим счётом.

• Выбор временных рамок и рынка должен вписываться в вашу жизнь, а не жизнь должна вписываться в рынок.

📍 Но что делать, если эмоции взяли верх над здравым смыслом:

Важно хотя бы временно прервать цепочку действий. Несколько приёмов, которые могут сработать:

• Отстраниться физически — встать, отойти от экрана, переключить внимание хотя бы на 5–10 минут.

• Назвать эмоцию — вслух или про себя: «Я в тревоге», «Я злюсь», «Мне стыдно». Простое называние снижает интенсивность переживания.

• Ограничить доступ — закрыть терминал, поставить лимит сделок на день, чтобы у эмоций не было прямого выхода в рынок.

• Задать себе вопрос — «Я сейчас действую по стратегии или по эмоции?»

Эти шаги помогают выиграть время, чтобы не усугубить ситуацию. Но важно понимать: они не решают причину.

Они лишь дают передышку, чтобы вы могли остановиться. Если внутренние реакции не проработаны, в следующий стрессовый момент сценарий запустится снова — и вы опять окажетесь в том же круге.

Что хотелось бы сказать по итогу:

Тревога и стресс — обычные составляющие жизни многих трейдеров, но они не являются обязательной частью. Если вы решите всего несколько простых задач, таких, как размер позиции, максимальная просадка, выбор таймфрейма и создадите собственную торговую систему, которой будете доверять, то многие причины для волнения и стрессов исчезнут из вашей жизни.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #инвестор #инвестиции #обучение #аналитика #мотивация #трейдинг #фондовый_рынок #новичкам #совет

'Не является инвестиционной рекомендацией

Основные опасения и надежды от встречи Трампа с Путиным. К чему готовиться инвестору

Российский рынок несмотря на негативное начало дня к вечеру смог отыграть часть утраченных позиций. Индекс МосБиржи закрылся ростом на 0,44%, поднявшись до 2977,18 пункта, индекс РТС окреп на 0,18% до 1174,23 пункта.

За последнюю неделю, начиная с вечера 7 августа, президент России провел более 10 телефонных разговоров с мировыми лидерами. С каждым из них он обсудил как итоги встречи со спецпосланником США Уиткоффом, так и предстоящую встречу с Трампом 15 августа в Анкоридже на Аляске.

Сложно принять за чистую монету недавние заявления Дональда Трампа о том, что предстоящая в пятницу встреча с Владимиром Путиным носит исключительно "ознакомительный" характер и сведётся лишь к обмену мнениями. По степени информирования и диалога с главами других государств в это верится с трудом.

Исторический опыт показывает, что подобные саммиты редко ограничиваются формальностями. Вполне вероятно, что за декларацией о "пробном характере" переговоров последуют конкретные шаги, о которых стороны предпочтут объявить позже.

Реальные договоренности: прорыва в урегулировании украинского конфликта на этой встрече ждать не стоит – стороны пока слишком далеки от компромисса. Однако Трамп и Путин могут наметить некую дорожную карту – общие принципы дальнейшего взаимодействия, которые позволят хотя бы начать движение к нормализации отношений между РФ и США.

Более реалистичным и конкретным результатом может стать возобновление авиасообщения между странами – этот вопрос уже давно обсуждается и технически вполне решаем. В любом случае, даже если встреча не приведет к радикальным изменениям, она может стать шагом к снижению напряженности и налаживанию более предсказуемого диалога.

На фоне этого в Евросоюзе провели экстренное заседание из-за опасений по поводу возможной сделки, заключенной без участия Киева и Брюсселя. Тем временем президент США Дональд Трамп допустил, что Киеву придется пойти на обмен территориями для заключения мира.

Ожидается, что сегодня Трамп и Вэнс проведут онлайн-переговоры с Зеленским и европейскими союзниками перед саммитом с Путиным. Интересно, будет узнать подробности.

Что по технике: Котировки индекса МосБиржи зависли в середине боковика над поддержкой 2950п. Если ее удерживаем, есть шанс сходить к 3015п / 3050п. Для подтверждения интереса со стороны покупателя нужно закрепиться выше 2970п, что по итогу вчерашней торговой сессии получилось сделать.

Пробивая данную поддержку, открывается дорога к след. уровням: 2938п / 2920п. Ниже уйти можем только по итогу пятничного переговорного процесса.

Из корпоративных новостей:

Алроса МСФО: 2кв 2025г: Выручка ₽67,9 млрд (+11,8% г/г), Чистая прибыль ₽24,5 млрд (рост в 3,3 раза г/г)

Аэрофлот операционные результаты за 7 мес 2025г: пассажирские перевозки увеличились на 1,2% г/г до 31,6 млн чел

Промомед финансовый прогноз на 2025 год: рост выручки на 75% при рентабельности EBITDA 40%

Юнипро РСБУ 1п 2025г: Выручка ₽67,47 млрд (+3% г/г), Чистая прибыль ₽20,68 млрд (-5% г/г)

• Лидеры: М.Видео $MVID (+4,88%), ВК $VKCO (+4,08%), IVA $IVAT (+3,55%), Аэрофлот $AFLT (+3,07%).

• Аутсайдеры: ММК $MAGN (-3,02%), Совкомбанк $SVCB (-2%), Северсталь $CHMF (-1,8%).

13.08.2025 - среда

• $RTKM - закрытие реестра по дивидендам 2,71 руб/ао и 6,25 руб/ап (дивгэп)

• $VKCO - VK операционные и финансовые результаты по МСФО за II кв. и I полугодие 2025 г.

• $X5 - X5 Group финансовые результаты по МСФО за II кв. и 6 мес. 2025 г.

• $HEAD - СД Хэдхантер; выплата дивидендов - I полугодие 2025 г.

• $YDEX - СД Яндекс; об определении цены размещения дополнительных обыкновенных акций - реализация программы долгосрочной мотивации

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #инвестор #инвестиции #обучение #трейдинг #новости #новичкам #фондовый_рынок #обзор_рынка

'Не является инвестиционной рекомендацией

Трубный гигант в шторме: почему ТМК теряет миллиарды ⁉️

💭 Разбираем ключевые факторы кризиса и возможные пути выхода...

💰 Финансовая часть (1 п 2025)

📊 Компания демонстрирует снижение основных показателей деятельности. Выручка составила 206,9 млрд рублей (–12,6 % к прошлому году), чистая прибыль — 22,0 млрд рублей (–38,1 % к прошлому году). Структура пассивов характеризуется высокой долей заемных средств — более 400 млрд.

🤷♂️ Уровень рентабельности бизнеса остается высоким благодаря снижению доли расходов на производство и управление бизнесом. Дальнейшее развитие возможно за счёт инвестиций в новые производственные мощности и выхода на международные рынки, однако этому мешает политико-экономическая нестабильность.

🧐 Интересная ситуация по праву досрочного погашения облигаций, когда ТМК предложил держателям долларовых облигаций выпуска ЗО-2027 ($350 млн, погашение в феврале 2027 года) отказаться от права досрочного погашения в обмен на вознаграждение в размере 1% от номинальной стоимости бумаг. Это почти прямой подкуп. Вопрос только в том, насколько эта практика станет нормой — и не приведёт ли это к размыванию прав инвесторов в будущем.

✔️ Операционная часть (за 2024 год)

🔘 Объем российского рынка трубной продукции в 2024 году упал на 6,6% по сравнению с прошлым годом, составив 11,3 млн тонн. Изначально руководство ТМК рассчитывало на рост рынка, ожидая увеличения активности нефтегазовых компаний в сфере буровых работ. Однако вопреки прогнозам, ситуация сложилась иначе.

🤔 Тем не менее, объемы реализации трубной продукции самой ТМК остались практически неизменными, составив 4 201 тыс. тонн (рост всего +0,2%). Из этого количества было продано 3 068 тыс. тонн бесшовных труб и 1 132 тыс. тонн сварных труб. Несмотря на общее снижение рынка, достигнутые компанией операционные результаты выглядят вполне удовлетворительно.

📛 Ожидается, что текущий год окажется весьма трудным для отрасли, а позитивные изменения возможны не ранее следующего года. Решение ОПЕК+ о повышении объемов добычи нефти встретило негативную реакцию участников рынка, вследствие чего произошло падение цен на сырье. Дополнительно осложняют положение российских производителей нефти высокая стоимость заемных ресурсов и устойчивый курс национальной валюты. Исходя из сложившейся ситуации, можно предположить, что рынок нефтяных труб в течение текущего года продолжит находиться в сложном положении и не продемонстрирует признаков восстановления.

📌 Итог

⛔ В прошедшем году ТМК испытывала значительные трудности, среди которых выделялись сокращение потребительского интереса к трубной продукции и существенное повышение процентных издержек. Компания предпринимала меры по стабилизации своего положения посредством управления оборотным капиталом и контроля расходов, включая ограничение инвестиций в развитие производства.

🧐 Несмотря на предпринятые шаги, руководством было принято решение воздержаться от выплат дивидендов за указанный период, что выглядит закономерным решением ввиду зафиксированных убытков.

🎯 ИнвестВзгляд: Предприятие функционирует в условиях неблагоприятного рыночного цикла, обременённое значительным уровнем долговой нагрузки, усугубляющим и без того сложную финансовую обстановку. Тем не менее, существует перспектива долгосрочного улучшения ситуации, при которой компания способна восстановить своё финансовое благополучие и успешно урегулировать отношения с кредиторами. Сейчас идеи здесь нет.

💯 Ответ на поставленный вопрос: ТМК сталкивается с комплексным кризисом. Несмотря на сохранение операционной стабильности, существенная долговая нагрузка и падение спроса создают серьезные вызовы для компании. Восстановление возможно при стабилизации рынка.

👇 Будем рады услышать ваше мнение!

$TRMK #TRMK #ТМК #металлургия #финансы #экономика #инвестиции #биржа #идея #прогноз #обзор #аналитика

Облигации Монополия 001Р-07. Купон до 23,50% на 2 года с ежемесячными выплатами

АО «Монополия» — цифровая логистическая платформа, объединяющая участников рынка и ряд сервисов для организации крупнотоннажных автомобильных грузоперевозок: от поиска груза или перевозчика до топливного процессинга и услуг сети проверенных дорожных комплексов по РФ.

Работает с 2006 года и закрывает почти все потребности на рынке автомобильных грузоперевозок. На 75,08% принадлежит Глобалтраку.

📍 Параметры выпуска Монополия 001Р-07:

• Рейтинг: BBB+ (RU) «Стабильный» от АКРА

• Номинал: 1000Р

• Объем: 500 млн рублей

• Срок обращения: 2 года

• Купон: не выше 23,50% годовых (YTM не выше 26,21% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 12 августа

• Дата размещения: 15 августа

Финансовые результаты по МСФО за 2024 год:

• Выручка — 60,2 млрд рублей, рост на 14,9% по сравнению с предыдущим годом;

• EBITDA — 2,7 млрд рублей, снижение на 22,2% по сравнению с предыдущим годом;

• Убыток — 3,4 млрд рублей, в 2023 году компания получила прибыль — 3,9 млрд рублей;

• Выручка от перевозок собственным парком (сегмент «Монополия Тракинг») снизилась на 5,2% по сравнению с предыдущим годом;

Чистая прибыль за 1 квартал 2025 года (2 859 тыс. руб.) выше, чем за 1 квартал 2024 года (2 397 тыс. руб.), и рост составил 19,3%.

• Чистый долг группы за 2024 год — 13,5 млрд рублей, отношение чистого долга к EBITDA — 4,9х по сравнению с 3,9х на конец прошлого года.

Рост долговой нагрузки связан со стратегией развития компании, в частности с серией сделок M&A, в которых привлекалась долговая часть для финансирования приобретений, а также выкупом акций уходящего из России акционера.

Снижение долговых обязательств планируется в том числе за счёт продажи части техники сторонним перевозчикам, которые продолжат сотрудничать с платформой, принося дополнительную выручку.

В настоящее время в обращении находятся 6 выпусков биржевых облигаций:

• Монополия 001Р-06 $RU000A10C5Z7 Доходность: 25,07%. Купон: 24,75%. Текущая купонная доходность: 23,70% на 1 год 11 месяц, ежемесячно

• Монополия 001Р-05 $RU000A10BWL7 Доходность: 24,36%. Купон: 25,50%. Текущая купонная доходность: 24,22% на 1 год 4 месяца, ежемесячно

📍 Похожие выпуски облигаций с соответствующим уровнем риска:

• Брусника 002Р-04 $RU000A10C8F3 (23,52%) А- на 3 года

• АБЗ-1 002Р-03 $RU000A10BNM4 (20,06%) ВВВ+ на 2 год 8 месяцев

• Сегежа Групп003P-06R $RU000A10CB66 (24,74%) ВВ+ на 2 года 5 месяцев

• Уральская кузница оббП01 $RU000A10C6M3 (19,13%) А- на 1 год 11 месяцев

• АйДи Коллект 07 $RU000A108L65 (21,27%) ВВВ- на 1 год 9 месяцев

• РОЛЬФ 1Р08 $RU000A10BQ60 (22,90%) ВВВ+ на 1 год 9 месяцев

• Спектр БО-02 $RU000A10BQ03 (27,03%) ВВ на 1 год 9 месяцев

• Полипласт П02-БО-05 $RU000A10BPN7 (20,51%) А- на 1 год 8 месяцев.

• Антерра БО-02 $RU000A108FS8 (24,08%) ВВ- на 1 год 8 месяцев

• МВ Финанс 001P-06 $RU000A10BFP3 (19,88%) ВВВ+ на 1 год 7 месяцев

Что по итогу: Компания достаточно агрессивно растет направляя заемные средства для увеличения собственного парка и поглощения конкурентов. Несмотря, что уровень долговой нагрузки высок, долг обеспечен собственными активами и при неблагоприятном развитии на рынке будет откуда взять средства, чтобы стабилизировать ситуацию.

Монополия частый гость на облигационном рынке. Новый выпуск выходит с премией к 6-му, своему ближайшему аналогу. Премия сохранится на всех отметках до 22,5% итогового купона, что допускает снижение на 1 п.п от первоначального ориентира.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #аналитика #обзор_рынка #идея #новости #инвестор #инвестиции #фондовый_рынок #обучение #трейдинг

'Не является инвестиционной рекомендацией

Неоднозначные заявления Трампа остудили аппетит к риску. К чему готовиться инвестору

На старте торговой недели котировки индекса МосБиржи поднимались выше 3000 пунктов: инвесторы отыгрывали новости о предстоящей встрече президентов США и РФ. Однако закрепиться на этом уровне рынку акций не удалось.

Акции перешли к снижению после неоднозначных заявлений Дональда Трампа о том, что его встреча с Владимиром Путиным «пробная» и что он может выйти из переговорного процесса по Украине. Также Трамп заявил, что недоволен словами Зеленского о том, что тому потребуется конституционное одобрение по вопросам территорий.

Самое неприятное в этой ситуации – отсутствие ясности по ключевым, даже фундаментальным вопросам. Россия не считает Зеленского легитимным партнером, а значит любые соглашения с ним юридически ничтожны. Территориальный вопрос тоже повис в воздухе – стороны годами не могут найти компромисс. При таком раскладе искать позитив в этом хаосе неопределенности – задача почти безнадежная.

Рынок продолжает балансировать в условиях неопределенности. С одной стороны, инвесторы надеются на прорыв в российско-американских отношениях и прогресс в урегулировании украинского кризиса. С другой — перекупленность акций усиливает давление: многие игроки готовы фиксировать прибыль при любом негативном сигнале. В такой обстановке даже незначительные новости или спекуляции могут спровоцировать резкие колебания котировок в течение недели.

Из позитивного: Президент США Дональд Трамп подписал указ о приостановке действия повышенных пошлин для Китая ещё на 90 дней. Продление «перемирия» смягчит опасения по поводу тарифной войны, которая грозит парализовать торговлю между США и Китаем, а также может открыть Трампу путь для визита в Китай для встречи с председателем Си Цзиньпином в конце октября.

Что по технике: Для продолжения восходящего движения важно закрепиться выше 3000 пунктов. Дальнейшей целью станет апрельский пик 3052 пункта, однако в связи с перекупленностью индекса и туманными перспективами диалога России и США растет риск коррекции. Ее целью наиболее вероятен возврат к поддержке 2920-2900п, а в случае разочарования инвесторов результатами встречи президентов РФ и США 15 августа, вероятна более глубокая коррекция в район 2700 пунктов.

За последнюю неделю сильней всего росли компании находящиеся под санкциями: Газпром, Новатэк, СПБ Биржа, Сегежа, Аэрофлот. Решил частично зафиксировать в них долю, чтобы минимизировать риски излишней волатильности. Часть высвободившихся средств переложил в акции эмитентов способных переоцениваться без влияния геополитики.

Основной фокус на компании реагирующие на ставку, а также надежных игроков внутреннего рынка они умеренно росли в отличии от санкционных экспортеров: Х5, Магнит, Рени, Совкомбанк, РусАгро, Северсталь, Софтлайн.

Из корпоративных новостей:

Сбер РСБУ за январь – июль 2025 года: Чистая прибыль ₽971,5 млрд (+6,8% г/г), Рентабельность капитала 22,1%

Софтлайн акции загнали в планку после новостей о том, что Sk Capital инвестировала 5 млрд руб. и получила свыше 10% акций компании

КуйбышевАзот СД рекомендовал дивиденды за 1п 2025г в размере 4Р на обычку (ДД 0,8%) и преф (ДД 0,8%), отсечка - 23 сентября

• Лидеры: ВСМПО-АВИСМА $VSMO (+9,32%), ТГК-14 (+6,66%), Северсталь $CHMF (+5,35%).

• Аутсайдеры: Самолет $SMLT (-3,02%), Полюс $PLZL (-2,5%), Хэдхантер $HEAD (-1,28%).

12.08.2025 - вторник

• $RTKM - Ростелеком последний день с дивидендом 2,71 руб/ао и 6,25 руб/ап

• $AFLT - Аэрофлот операционные результаты за июль 2025г.

• $ALRS - Алроса финансовые результаты по МСФО за I полугодие 2025г.

• $DIAS - Диасофт финансовые результаты по МСФО за 3 мес. 2025г.

• $HNFG - Henderson данные о выручке за июль 2025г.

• $MGKL - МГКЛ операционные результаты за июль 2025г.

• $PRMD - Промомед операционные результаты за II кв. 2025г.

• $UPRO - Юнипро финансовые результаты по РСБУ за 6 мес. 2025г.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор_рынка #фондовыйрынок #аналитика #инвестор #инвестиции #новости #мегановости #обучение #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Облигации АПРИ БО-002Р-11. Купон до 26,00% на 3 года без оферт и амортизации

ПАО «АПРИ» — региональный застройщик жилой недвижимости, специализируется на проектах строительства жилья в сегментах эконом+ и комфорт.

Компания работает в Челябинске, Екатеринбурге, Владивостоке (остров Русский), а также в Южном федеральном округе (Краснодарский край, Железноводск)

Параметры выпуска АПРИ БО-002Р-11:

• Рейтинг: ВВВ- (НКР, прогноз "Стабильный")

• Номинал: 1000Р

• Объем: 1 млрд рублей

• Срок обращения: 3 года

• Купон: не выше 26,00% годовых (YTM не выше 29,34% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 26 августа

• Дата размещения: 29 августа

Финансовые результаты МСФО за первый квартал 2025 года:

• Чистая прибыль — 797,9 млн рублей, что на 58,1% больше, чем за аналогичный период прошлого года.

• Выручка сократилась на 17,4% и составила 4,9 млрд рублей.

• Выручка от реализации жилой и нежилой недвижимости — 3,84 млрд рублей (снижение на 35,6% к первому кварталу 2024 года).

• Выручка от продажи прав реализации строительных проектов — 1,05 млрд рублей (в первом квартале прошлого года таких доходов не было).

• Себестоимость в отчётный период составила 2,39 млрд рублей (снижение на 37,2%).

• Валовая прибыль — 2,52 млрд рублей (рост на 17,9%).

• Чистые финансовые расходы — 749,7 млн рублей (снижение на 25,2%).

• Прибыль до налогообложения — 1,15 млрд рублей (рост на 31,4%).

• Средняя цена за квадратный метр увеличилась на 25,57% по сравнению с первым кварталом 2024 года и составила 146,88 тыс. рублей.

• Собственный капитал Группы с начала года вырос на 9,8%

• Чистый долг / LTM EBITDA составило ~3,6

• Чистый долг / Собственный капитал составило ~3,0

Краткосрочные займы были частично замещены долгосрочными для обеспечения возможности реализации построенного жилья в плановом режиме по оптимальным рыночным ценам.

Стратегическим приоритетом Группы остается выход в новые регионы России:

• Проектирование объекта во Владивостоке.

• Ведутся подготовительные работы к проектированию и строительству в Ставропольском крае и Ленинградской области.

В настоящее время в обращении находятся 10 выпусков биржевых облигаций:

• АПРИ БО-002Р-09 $RU000A10AZY5 Доходность к оферте: 29,59%. Купон: 32,00%. Текущая купонная доходность: 30,72% на 4 года 5 месяцев, ежемесячно. Оферта 16.03.2026

• АПРИ БО-002Р-10 $RU000A10BM56 Доходность к оферте: 31,33%. Купон: 30,50%. Текущая купонная доходность: 28,82% на 4 года 8 месяцев, ежемесячно. Оферта 28.08.2026

Похожие выпуски облигаций по параметрам и уровню риска:

• Брусника 002Р-04 $RU000A10C8F3 (23,52%) А- на 3 года

• Делимобиль 001Р-06 $RU000A10BY52 (18,51%) А на 2 года 11 месяцев

• ВУШ 001P-04 $RU000A10BS76 (18,42%) А- на 2 года 7 месяцев

• Сегежа Групп003P-06R $RU000A10CB66 (24,59%) ВВ+ на 2 года 5 месяцев

• Селигдар 001Р-04 $RU000A10C5L7 (19,35%) А+ на 2 года 4 месяцев

• Аэрофьюэлз 002Р-05 $RU000A10C2E9 (20,61%) А на 2 года

• АйДи Коллект 07 $RU000A108L65 (21,26%) ВВВ- на 1 год 8 месяцев

• РОЛЬФ 1Р08 $RU000A10BQ60 (22,97%) ВВВ+ на 1 год 8 месяцев

• Спектр БО-02 $RU000A10BQ03 (27,09%) ВВ на 1 год 8 месяцев

• Полипласт П02-БО-05 $RU000A10BPN7 (20,35%) А- на 1 год 8 месяцев

Что по итогу: Новый выпуск может быть интересен не сильно ниже 28% по доходности (куп. 24,95%), что даст адекватную премию ко вторичному рынку. Если риск-профиль позволяет торговать подобными бумагами, то можно рассмотреть для спекулятивной покупки - в расчёте на быструю прибыль.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #обзор_рынка #аналитика #купоны #инвестор #инвестиции #трейдинг #подборка #новичкам

'Не является инвестиционной рекомендацией