Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX выплатит дивиденды 80₽ на акцию за I полугодие 2025 года.

Реестр закроется 29 сентября.

Компания второй год подряд держит дивиденды на том же уровне, прибыль при этом снизилась на 2% до 43,2 млрд ₽.

🪙 Зачем ВТБ проводит допэмиссию? И интересно ли это для инвесторов?

Основные причины носят стратегический характер и связаны с последствиями санкций 2022 года:

1. Восстановление капитала. Это главная причина. После введения санкций и заморозки части активов ВТБ столкнулся с колоссальными убытками (в 2022 году убыток составил 613 млрд руб.). Санкции также привели к необходимости списать значительную часть активов.

2. Финансирование будущего роста. Восстановленный капитал позволит банку:

- Наращивать кредитование: активнее выдавать кредиты как бизнесу (юридическим лицам), так и населению, особенно в приоритетных отраслях (ипотека, IT, промышленность).

- Увеличивать долю на рынке: использовать временную слабость некоторых иностранных и частных игроков, ушедших с рынка.

- Инвестировать в технологии: развивать цифровые сервисы (ВТБ Онлайн), что критически важно в современной банковской деятельности.

3. Повышение финансовой устойчивости. Увеличение капитала делает банк более устойчивым к любым будущим экономическим потрясениям и кризисам.

Эмиссия проводится в пользу государства (Минфин РФ). Это значит, что новые акции выкупятся за счет средств Фонда национального благосостояния (ФНБ). Это предотвращает давление на рыночную цену акций, так как не будет массового предложения новых бумаг на бирже.

Почему это может быть интересно для инвестора?

1. Инвестиция в «очищенный» актив. Покупая акции ВТБ сейчас, вы инвестируете не в банк, несущий бремя прошлых убытков, а в банк, который только что получил мощную подпитку капиталом и имеет четкий план на будущее. Фактически, прошлые проблемы были "закрыты" деньгами государства. 🤯

2. Восстановление дивидендов. Это ключевой момент для многих инвесторов. После допэмиссии и восстановления капитала банк может продолжит выплачивать дивиденды.

3. Рост бизнеса и, как следствие, котировок. С новым капиталом ВТБ может наращивать прибыль более агрессивно. Рост прибыли в перспективе ведет к росту стоимости акций. Инвестор может рассчитывать не только на дивиденды, но и на курсовой рост.

4. Доступ к акциям системообразующего банка. ВТБ — это квазигосударственный банк №2 в стране, "национальный чемпион". Инвестируя в него, вы по сути делаете ставку на восстановление всей российской экономики, так как его судьба тесно с ней связана.

5. Ценовая привлекательность. Акции ВТБ все еще торгуются на исторически низких уровнях (например, с большим дисконтом к балансовой стоимости - P/BV). Допэмиссия может стать катализатором, который заставит рынок переоценить бумагу.

Какие есть риски?

- Разводнение капитала. Хотя эмиссия направляется государству, количество акций в обращении увеличивается. Это ведет к снижению доли каждого текущего акционера и показателя EPS (прибыль на акцию). Однако рынок обычно учитывает это заранее.

- Макроэкономические риски. Экономика России все еще находится под давлением санкций, и это может ограничивать рост прибыли банка.

- Время восстановления дивидендов. Никто не может дать 100% гарантии, что дивиденды будут выплачиваться, хотя банк к этому стремится.

Итог.

Допэмиссия ВТБ — это не экстренная мера по спасению, а стратегический шаг по завершению реабилитации после санкционного шока 2022 года и платформа для будущего роста. В теории конечно....

Это долгосрочная инвестиция. Не ИИР.

Возможная чистая прибыль за 2025 год- 500 млрд. Плюс получат деньги от допки - 80-90 млрд. И от продажи активов ( типа Россгострах), это ещё около 100 млрд.

На самом деле не совсем понятно нужна ли вообще допка, вроде бы денег и так должно хватать. 🤷♂️

Всего акций - 5370 млн, станет 6570 млн после доп эмиссии. Тогда прибыль на акцию может составить 76 рублей и более, при цене акции в 75 р. Див доходность может быть дикая, в районе 25-50%.

Если будет конечно. И всё зависит от того какой процент прибыли пойдёт на дивиденды.

Идея кажется интересной. Но нужно учитывать все риски ВТБ.

Помните как проходило народное IPO?

#допка #втб

ВТБ. Отчет за 2 кв 2025 по МСФО

Тикер: #VTBR

Текущая цена: 75.8

Капитализация: 652 млрд.

Сектор: Банки

Сайт: https://www.vtb.ru/ir/

Мультипликаторы (на основе последних 12 месяцев):

P\E - 1.72

P\BV - 0.25

NIM (чистая процентная маржа) - 1.35

ROE - 20.5%

Активы\Обязательства - 1.08

Что нравится:

- рост чистых процентных доходов на 79.1% к/к (52.6 -> 94.2 млрд);

- чистый комиссионные доходы за полугодие увеличились на 29.5% г/г (112.4 -> 145.6 млрд);

- за полугодие вырос доход от операций с финансовыми инструментами в 3.8 раза г/г (83.4 -> 316.3 млрд);

- чистая прибыль увеличилась за полугодие на 1.2% г/г (227.1 -> 280.4 млрд);

Что не нравится:

- чистые процентные доходы за полугодие снизились на 49% г/г (288.3 -> 146.8 млрд);

- доход от операций с финансовыми инструментами уменьшился на 74.7% к/к (252.5 -> 63.8 млрд);

- чистая прибыль снизилась за квартал на 1.4% к/к (141.2 -> 139.2 млрд). Здесь стоит учесть еще тот момент, что в отчетном квартале ВТБ не платил налог на прибыль, а наоборот получил экономию в размере 90 млрд. Прибыль до налогообложения уменьшилась за квартал на 72.5% к/к (182 -> 50 млрд);

- рост доли неработающих кредитов за квартал с 3.77 до 4.08%;

Дивиденды:

Дивидендная политика ВТБ подразумевает выплату не менее 25% от прибыли по МСФО.

За 2024 впервые за долгое время были выплачены дивиденды в размере 25.58 руб. на обыкновенную акцию (ДД 33.74% от текущей цены). Прогноз по следующей выплате пока отсутствует.

Мой итог:

Квартал получается неоднозначным. Хорошо, что есть рост чистых процентных доходов к/к. Все-таки для банка это должно быть основной статьей доходов. И ожидается, что дальнейшем снижении ключевой ставки, рост ЧПД продолжится. Чистый комиссионный доход остался неизменным (73 млрд). Прибыль просела заметно и основной причиной является потеря доходов от операций с финансовыми инструментами. Неприятно, что с конца 2023 года продолжается тенденция роста неработающих кредитов.

Тем не менее, для себя я принял решение начинать собирать позицию по банку. Да, история рисковая, но и возможный апсайд на горизонте нескольких лет тут может быть значительным. Некоторых отталкивает грядущая дополнительная эмиссия (на этом и произошла крайнее снижение цены). Люди грубым подсчетом прикинули, что цена выпуска может быть в районе 63-71 руб. на акцию (80-90 млрд поделили на 1.264 млрд акций), но представители ВТБ дали пояснения, что, во-первых, эмиссия необязательно будет сразу в размере 1.264 млрд акций, а во-вторых, банк хочет продать акции "не за дешево, а за дорого". Окончательные параметры будут известны в сентябре.

Конечно, рост котировок ВТБ будет ожидаться на фоне выплат дивидендов. И здесь стоит обозначить два момента. Первый, по словам первого зампреда банка Дмитрия Пьянова они заинтересованы "в том, чтобы дивидендный сюрприз ВТБ не был единичным случаем, и банк постарается сделать всё возможное для выплаты за 2025 г." Второй, не так давно президент РФ подписал указ, согласно которому доходы государства от дивидендов ВТБ за 2024-2028 годы будут направляться на финансирование ОСК. То есть, ожидания выплаты дивидендов основываются не на пустом месте.

На текущий момент в портфеле акции банка занимают 2.48% (при лимите в 3%). Расчетная справедливая цена - 124.8 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

ВК. Отчеты за 2024 и 1 пол 2025 по МСФО

Тикер: #VKCO

Текущая цена: 333

Капитализация: 149.6 млрд.

Сектор: IT

Сайт: https://vk.company/ru/investors/

Мультипликаторы (за последние 12 месяцев):

P\E - отрицательная чистая прибыль

P(E среднее за 3 года) - отрицательная чистая прибыль последние 3 года

P\BV - 1.36

P\S - 1.27

ROE - отрицательная чистая прибыль

ND\EBITDA - 10.5

EV\EBITDA - 43.2

Активы\Обязательства - 1.74

Анализ отчета за 2024 г

Что нравится:

- рост выручки на 22.7% г/г (120.3 -> 147.6 млрд);

Что не нравится:

- отрицательный свободный денежный поток -37.6 млрд (причем результат хуже 2023 года с его -31.1 млрд);

- рост чистого долга на 33.1% г/г (148.6 -> 197.8 млрд);

- чистый финансовый доход вырос в 2.6 раза (7.6 -> 19.9 млрд);

- есть значительное снижение дебиторской задолженности (64.2 -> 23.7 млрд), вот только снижение произошло по причине такого же значительного увеличения резерва под ожидаемые убытки (+38.1 млрд);

- отрицательная EBITDA (!!!);

- низкое соотношение активов и обязательств (активы всего на 16% выше);

Анализ отчета за 1 пол 2025 г

Что нравится:

- рост выручки на 12.6% г/г (64.4 -> 72.6 млрд);

- снижение чистого долга на 64.2% п/п (174.3 -> 77 млрд);

- соотношение активов и обязательств улучшилось до 1.74;

Что не нравится:

- чистый финансовый расход вырос на 61.8% г/г (8.2 -> 13.3 млрд);

- отрицательный свободный денежный поток -12.5 млрд, который еще и ухудшился в сравнении с 1 пол 2024 года на 13.4% г/г (-11 -> -12.5 млрд);

- убыток за полугодие -12.7 млрд (правда это лучше результата за 1 пол 2024 с -24.6 млрд);

Дивиденды:

У компании отсутствует дивидендная политика. Финансовые результаты также не способствуют выплате дивидендов.

Мой итог:

Компания убыточна уже несколько лет. При этом еще в наличии высокая долговая нагрузка, хотя стоит отметить, что в отчетном полугодии ВК смогла значительно уменьшить чистый долг. Вот только причина этому банальна - крупная дополнительная эмиссия (было размещено 345 029 240 новых акций по закрытой подписке, что больше имеющихся на тот момент акций в капитале).

Спекулянт еще может половить рыбку в этой мутной воде, но инвестору здесь делать нечего.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

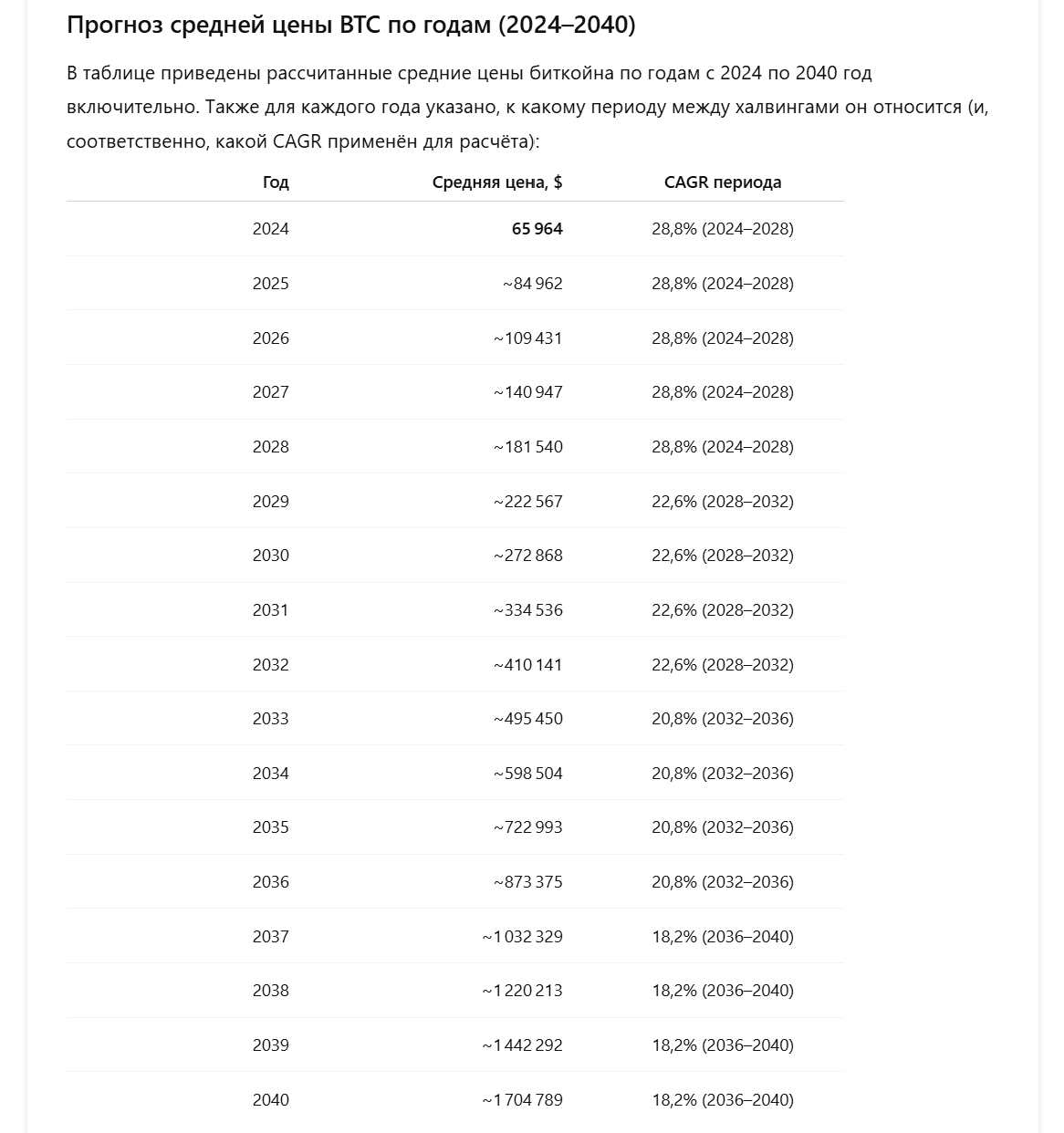

Биткойн: прогноз средней цены в 2025 году $85 тыс. и $109 тыс. В 2026 ГОДУ

Вопрос о том, каким будет биткойн в долгосрочной перспективе, остаётся ключевым как для инвесторов, так и для майнеров. Чтобы оценить устойчивость экономики сети, аналитики компании «Кипарис Велс Менеджмент» построили прогноз, основанный на межхалвинговых темпах роста цены.

Такой подход позволяет понять, какой минимальный рост стоимости необходим для того, чтобы майнинг оставался рентабельным, а сама сеть, биткойна сохраняла устойчивость.

В качестве отправной точки взята средняя цена биткойна за 2024 год — $65 964. Именно от этого значения рассчитывается дальнейшая траектория. Между халвингами (событиями, когда награда майнерам сокращается вдвое) цена развивается с определённым среднегодовым темпом роста (CAGR). Этот темп отражает баланс между снижением эмиссионного вознаграждения и увеличением роли комиссий в доходах майнеров, а также учитывает замедление роста хэшрейта по мере зрелости инфраструктуры.

Прогноз средней цены биткойна в 2025 году 85 тыс. и 109 тыс. в 2026 году.

Согласно модели, в ближайшем цикле 2024–2028 гг. для поддержания устойчивости сети необходим рост примерно на 28,8% ежегодно. Это означает, что к моменту следующего халвинга в 2028 году средняя цена может вырасти до уровня около $181,5 тыс.

Далее, в период 2028–2032 гг., темпы роста будут уже более умеренными — около 22,6% в год, что даёт прогноз средней цены порядка $410 тыс. к 2032 году.

В последующие циклы тенденция к замедлению сохраняется. В интервале 2032–2036 гг. ожидается рост примерно 20,8% в год, и к 2036 году биткойн может достичь средней цены около $873 тыс.

Наконец, в период 2036–2040 гг., когда комиссии начнут играть всё более значимую роль (рост до 30%), достаточно будет роста примерно 18,2% ежегодно. Итогом этого цикла станет показатель в районе $1,7 млн за один биткойн к 2040 году.

Почему рост биткойна постепенно замедляется?

Это связано с несколькими факторами. Во-первых, каждые четыре года эмиссия сокращается, и майнеры всё меньше зависят от новых монет, а всё больше — от комиссий, которые обеспечивают более предсказуемый доход. Во-вторых, по мере зрелости сети снижается и темп роста хэшрейта, а значит, нагрузка на майнеров распределяется стабильнее. Наконец, действует «закон больших чисел»: чем выше капитализация актива, тем сложнее поддерживать прежние темпы прироста в процентном выражении.

Таким образом, траектория роста, описанная в модели, не обещает прежних «взрывных» мультипликаторов, но отражает естественное взросление рынка. Для инвесторов она полезна тем, что задаёт своего рода «коридор устойчивости». Если цена развивается в рамках этого коридора, значит, сеть остаётся экономически сбалансированной, майнинг продолжает быть прибыльным, а сама экосистема движется по предсказуемой и здоровой траектории.

Итог - даже при умеренных темпах роста биткойн к 2040 году способен превысить отметку в $1,7 млн за монету. Этот сценарий показывает, что цифровое золото не только сохраняет потенциал долгосрочного роста, но и становится всё более устойчивым и зрелым элементом мировой финансовой системы.

Санкции, долги и падение выручки: сможет ли Сегежа выжить ⁉️

💭 Разбираем текущее финансовое положение компании, причины падения выручки и оцениваем шансы на выживание...

💰 Финансовая часть (1 п 2025)

📊 Компания получила выручку в размере 44,8 млрд рублей, что на 9% меньше показателя предыдущего года. Чистый долг значительно уменьшился, достигнув уровня 58,1 млрд рублей благодаря дополнительной эмиссии акций. Средневзвешенная процентная ставка по задолженности составила 15,3%, а отношение чистого долга к OIBDA составляет 22х. Операционная маржа была подвержена негативному влиянию роста затрат производства и уменьшения дохода в рублях. Сокращение капитальных вложений позволило сэкономить ресурсы, хотя дополнительно компания потратила средства на приобретение оборудования.

🧐 Причиной падения доходов стали одновременно действующие факторы: строгая политика управления капиталом негативно сказалась на потреблении продукции предприятия и стоимости финансирования инвестиционных проектов, укрепление национальной валюты отрицательно повлияло на доходность бизнеса ввиду значительного влияния иностранной компоненты на структуру выручки, кроме того, цены на сырье ещё не успели восстановиться вследствие спада потребительского спроса.

👨💼 Руководство компании признаёт, что рыночная обстановка существенно улучшилась: начиная со второй половины второго квартала 2025 года произошло значительное снижение ставок по кредитам в рублях, способствующее активизации потребления в важнейших сегментах экономики. Предприятие располагает свободными производственными мощностями, следовательно, готово воспользоваться благоприятными условиями восстановления деловой активности реального сектора экономики. Организация наращивает выпуск высокорентабельной продукции, включая строганую древесину, CLT-панели, паллеты и топливные брикеты, стремясь занять более выгодную позицию среди конкурентов.

🫰 Оценка

💭 Рассматривая рыночную стоимость, вспоминаются успешные годы 2021-го, когда компания демонстрировала прибыль в размере 15–20 миллиардов рублей. По данной оценке коэффициент P/E достигает 6–8, что значительно превышает приемлемые значения для современного рынка. Для возвращения прежних показателей необходимы отмена санкций, благоприятная экономическая обстановка и падение курса национальной валюты.

📌 Итог

🤷♂️ Ожидаемые меры по улучшению ситуации включают оптимизацию логистики и программы повышения операционной эффективности. Несмотря на значительный объем долга, привлечение финансирования позволило существенно сократить кредитную нагрузку и увеличить устойчивость бизнеса.

❗ Дополнительная эмиссия акций не устраняет фундаментальные трудности бизнеса, лишь откладывая неизбежное решение, надеясь на чудо. Без отмены санкций предприятие не способно стабильно приносить прибыль.

🧐 Банковские учреждения вышли из проекта без убытков, тогда как сам бизнес сохранился, оставаясь нерентабельным. Финансовое состояние остаётся нестабильным, что неизбежно приведет к дальнейшему росту долгового бремени. Капиталовложения в 2024 году составили около 10 миллиардов рублей, причем вся операционная прибыль ушла исключительно на инвестиции, оставив нехватку ресурсов для покрытия процентов по займам. Следовательно, ежегодный прирост задолженности составит от 6 до 10 миллиардов рублей.

🎯 ИнвестВзгляд: Такие бумаги следует обходит стороной. Только для спекуляций, но это уже не инвестиции.

📊 Фундаментальный анализ: ⛔ Продавать - текущая оценка не отражает реальных перспектив компании. Присутствует высокая вероятность дальнейшего ухудшения финансового состояния.

💣 Риски: ⛈️ Высокие - несмотря на усилия по стабилизации финансовой ситуации, высокий уровень задолженности и неблагоприятные внешние условия делают компанию уязвимой.

💯 Ответ на поставленный вопрос: Компании удалось лишь искусственно улучшить некоторые показатели в финансовой части, однако без изменения внешней среды это временное явление. Геополитика играет ключевую роль в вопросе выживания.

👇 Верите в восстановление?

$SGZH #SGZH #Сегежа #инвестиции #финансы #риски #анализ #санкции #банкротство

Куда пойдут котировки акций ВТБ, ждать роста или последует падение ⁉️

💭 Анализируем отчетность, дивидендную политику и предстоящую дополнительную эмиссию...

💰 Финансовая часть (2 кв 2025)

📊 Группа ВТБ показала снижение чистой прибыли на 10%, до 139,2 млрд рублей. Показатель возврата на капитал снизился до 20,5% против 26,4% годом ранее. Чистые операционные доходы до резервов также упали на 8,3% до 230,6 млрд рублей, главным образом вследствие сокращения чистых процентных доходов на 30% до 94,2 млрд рублей из-за падения чистой процентной маржи с 1,9% до 1,2%.

🏦 Расходы банка увеличились почти на четверть из-за повышения затрат на развитие технологий, трансформацию бизнеса и расширение розничной сети согласно новой стратегии. Это негативно сказалось на соотношении расходов и доходов, которое выросло до 55,9% (против 44,9% годом ранее). Однако ключевые нормативы достаточности капитала остались комфортными и превышают минимальные требования регулятора.

↗️ Банк повысил прогноз по чистой прибыли на 2025 год, доведя её до 500 млрд рублей. Это решение обусловлено позитивным эффектом от понижения процентных ставок и смягчения денежно-кредитной политики ЦБ РФ, позволяющим расширить чистую процентную маржу и повысить чистый процентный доход.

💸 Дивиденды

🔥 Хотя ранее утверждалось, что выплата дивидендов за 2024 год не предусмотрена, банк неожиданно объявил о выплате дивидендов в объёме половины годовой прибыли. Поддержание стабильных дивидендов важно для привлечения инвесторов и устойчивости котировок акций. Вместе с тем перспективы сохранения такого уровня дивидендов вызывают серьёзные сомнения, учитывая необходимость долгосрочного устойчивого роста кредитного портфеля и высокой рентабельности.

📛 Текущие значения норматива недостаточны для регулярного распределения значительных дивидендов, поэтому банк вынужден искать пути повышения своего финансового состояния. Повторение столь крупных дивидендных выплат в следующем году маловероятно.

✔️ Допэмиссия

🟦 Наблюдательный совет ВТБ утвердил увеличение уставного капитала банка на сумму 63,2 миллиарда рублей посредством открытого выпуска 1,264 миллиарда обыкновенных акций номинальной стоимостью 50 рублей каждая. Цена продажи акций будет установлена непосредственно перед началом эмиссии, но пока ожидается, что общий объем привлечённых средств составит около 80–90 миллиардов рублей.

👨💼 Дмитрий Пьянов уточнил, что точный объём дополнительного финансирования зависит от ряда факторов, включая реализацию преимущественных прав акционеров и ситуацию на рынке. В частности, возможные колебания курса рубля и изменения на фондовом рынке делают затруднительным точное определение цены размещения заранее. Окончательная цена станет известна ближе к сентябрю текущего года.

📌 Итог

🤔 Несмотря на сокращение годовой чистой прибыли, квартальные результаты показали улучшение ключевых финансовых показателей. Дальнейшие улучшения возможны при снижении ставок. Если банк сможет достигать стабильно прибыль, то всё будет хорошо. Однако дивиденды вызывают сомнения. Для роста котировок нужен драйвер, и это дивиденды. Но разовых дивидендов недостаточно, нужно их повторение, чтобы рынок поверил в это.

❗ Дополнительная эмиссия окажет гораздо больший эффект на динамику цен акций в краткосрочной перспективе, чем финансовые показатели.

🎯 ИнвестВзгляд: Если увидим, что ВТБ продолжит выплачивать 50% дивидендов и после 2025 года, то акции могут вырасти до 130–140 рублей. Однако без постоянства это лишь спекуляции, а не инвестиции. Новости о допэмиссии окажут только скачкообразное влияние, так как параметры еще неизвестны.

💯 Ответ на поставленный вопрос: Текущая ситуация характеризуется высокой степенью неопределённости. Разовые факторы поддержки — крупные дивиденды — не гарантируют устойчивого роста котировок. Наиболее вероятен сценарий резкой волатильности, особенно после публикации подробностей о допэмиссии.

👇 Поделитесь своим подходом к инвестициям в бумаги ВТБ.

$VTBR #VTBR #ВТБ #акции #инвестиции #аналитика #экономика #дивиденды #допэмиссия #финансы #банк #экономика #инвестирование

🏦 Дополнительная эмиссия ВТБ. Новые вводные

В четверг, как и ожидалось, вышел сущ.факт с основными параметрами дополнительной эмиссии ВТБ (#VTBR). Более того, на протяжении всего дня первый зампред правления банка Дмитрий Пьянов давал комментарии относительно процедуры проведения и параметров. В посте обсудим обновленные данные.

📊 Объем дополнительной эмиссии:

1. Наблюдательным Советом Банка ВТБ было принято решение увеличить уставный капитал банка на 63,2 млрд руб.;

2. Количество размещаемых дополнительных обыкновенных акций Банка ВТБ - 1 264 000 000 штук, то есть в рамках ожиданий (это предельное количество доп.эмиссии, чтобы государство не потеряло контроль);

3. Важным считаю сделать акцент на цифре 63,2 млрд руб. Многие приняли эту цифру за фактический объем размещения в деньгах, но это не так. Дело в том, что номинал обыкновенных акций ВТБ - 50 руб. Если умножить номинал на кол-во размещаемых ценных бумаг, то как раз получится 63,2 млрд руб. То есть это не более чем объем доп.эмиссии в номинальных ценах обыкновенных акций;

4. Фактический объем размещения будет определен позднее, когда будет известна цена. Вчера был озвучен широкий диапазон, от 80 до 100 млрд руб. Более того, было заявлено, что разместить могут меньше предельного количества. Так что окончательные выводы по объему делать рано!

🗿 Цена дополнительной эмиссии:

1. Ничего нового с точки зрения формирования цены не появилось, поэтому повторю свои предыдущие тезисы. По словам первого зампреда правления банка Дмитрия Пьянова, цена размещения будет определена в конце сентября. Предполагается, что она будет рыночной (близка к рынку);

2. Определение цены размещения дополнительных акций Общества регулируется статьями №36 и №77 Закона "Об акционерных Обществах". Согласно указанным статьям цена доп.эмиссии определяется Советом Директоров, но не ниже номинальной стоимости. Т.е. цену ниже 50 руб. вы не увидите.

📄 Формат дополнительной эмиссии:

1. Способ размещения дополнительных обыкновенных акций Банка ВТБ - открытая подписка. Это значит, что поучаствовать может любой желающий, но нет гарантий, что вы получите желаемый объем;

2. Объем ценных бумаг, который отдадут "якорному" инвестору не сказали. Информация будет после формирования книги;

3. Фиксация списка под преимущественное право будет 11 августа, т.е. чтобы попасть в отсечку, бумаги нужно держать до конца 8 августа. Преимущественное право гарантирует вам участие в допке, поэтому если есть планы участвовать, лучше им воспользоваться и попасть в отсечку.

⚖️ Напоследок. Законы доп.эмиссии ВТБ от Дмитрия Пьянова:

В интервью РБК Дмитрий Пьянов назвал 4 закона, которыми руководствуется банк при размещении дополнительных акций. Ниже перечислены эти 4 пункта.

1. При объявлении доп.эмиссии объявляй количество акций с запасом;

2. Не влияй на цену до формирования книги и если ты хочешь разместить бумагу по рыночной цене без негативного влияния на рынок, как можно ближе к регистрации доп.эмиссии объявляй цену;

3. Если доп.эмиссия открытая, до формулирования правил аллокации, необходимо понять какая у тебя книга;

4. Старайся, проводить размещение по рыночной цене (близко к рынку), чтобы негативно не повлиять на акцию в долгосрочной перспективе.

🧠 Мои мысли по поводу доп.эмиссии:

1. Несмотря на заявление, что могут разместить не все, будут размещать максимум возможного. Вероятность реализации всего объема (1,264 млрд акций) высокая;

2. Спекулировать ценой рано. За 2 месяца может произойти все что угодно. Как заявили, будут стараться "продать дорого". При отсутствии потрясений вполне допускаю рыночную цену 90+ и размещение с дисконтом к рынку в размере 5-10%;

3. Рекомендую воспользоваться преимущественным правом и гарантированной аллокацией. Вероятность переподписки считаю высокой.

P.S.: Практически ничего нового мы не узнали с момента публикации прошлого поста, однако часть информации стала более систематизированной. В остальном ждем. По поводу конвертации префов и вариантов развития ситуации, напишу позже.

🏦 Дополнительная эмиссия ВТБ

Сегодня состоялось заседание Наблюдательного Совета Банка ВТБ (#VTBR). На повестку был вынесен вопрос под символическим номером 13: "Об увеличении уставного капитала Банка ВТБ (ПАО) путем размещения дополнительных обыкновенных акций Банка ВТБ (ПАО)".

Скорее всего завтра вместе с аудированными финансовыми результатами за 6 месяцев 2025 года на сайте раскрытия, выйдет сущ.факт, с указанием объема дополнительной эмиссии, а пока разберемся с основными параметрами.

🧩 Данные из Устава Банка:

1. Кол-во размещенных акций:

— Общее количество размещенных обыкновенных акций: 5 369 933 893.038 шт. Номинал - 50 руб.

— Общее количество размещенных привилегированных акций первого типа: 21 403 797 025 000. Номинал - 0,01 руб.

— Общее количество размещенных привилегированных акций второго типа: 3 073 905 000 000. Номинал - 0,10 руб.

2. Кол-во объявленных акций (предельное кол-во ценных бумаг, которое компания может разместить в рамках дополнительной эмиссии):

— Предельное количество объявленных обыкновенных акций: 10 222 174 374, 4296 шт. Номинал - 50 руб.

🗣 Объем дополнительной эмиссии:

1. В июле начальник управления по работе с инвесторами банка ВТБ — вице-президент Леонид Вакеев в рамках ИнвеST Weekend «РБК Инвестиций» сообщал, что набсовет утвердит допэмиссию в максимальном количестве акций, которые снижают долю государства до 50% плюс 1 акция. Но Вакеев подчеркнул, что итоговый размер допэмиссии может быть ниже. Ориентир по размеру сделки — около ₽80 млрд.

2. В июне Дмитрий Пьянов в интервью телеканалу РБК заявлял, что объем планируемой допэмиссии акций ВТБ будет кратно меньше, чем размер выплачиваемых дивидендов за 2024 год, и не превысит ₽100 млрд. Он также отметил, что ВТБ рассчитывает зарегистрировать допэмиссию до конца третьего квартала 2025 года.

3. Таким образом, предельный объем дополнительной эмиссии составит 1,2 млрд обыкновенных акций, однако размер сделки не определен и будет зависеть от рыночной цены акций банка и договоренности с якорными инвесторами. Возможно, что при более высокой рыночной цене фактический объем размещения будет ниже, так как требуемый размер привлечения будет удовлетворен.

💰 Цена дополнительной эмиссии:

С момента объявления планов о дополнительной эмиссии ходит огромное количество слухов вокруг определения цены размещения. На мой взгляд, спекулировать на данную тему бессмысленно. Есть лишь 2 тезиса, которые известны на данный момент:

1. По словам первого зампреда правления банка Дмитрия Пьянова, цена размещения будет определена в сентябре. Предполагается, что она будет рыночной;

2. Определение цены размещения дополнительных акций Общества регулируется статьями №36 и №77 Закона "Об акционерных Обществах". Согласно статье №36, оплата дополнительных акций общества, размещаемых посредством подписки, за исключением дополнительных акций общества, размещаемых во исполнение договора конвертируемого займа, осуществляется по цене, которая определяется или порядок определения которой устанавливается советом директоров (наблюдательным советом) общества в соответствии со статьей 77 настоящего Федерального закона, но не ниже их номинальной стоимости.

3. Таким образом, цену доп.эмиссии ВТБ не установят ниже 50 руб. Все остальные методики определения цены являются лишь гипотезами, не имеющими под собой прочной доказательной базы.

📄 Формат дополнительной эмиссии:

Формат доп.эмиссии будет опубликован в сущ.факте. При варианте с открытой подпиской, можно посоревноваться в честной борьбе за право купить акции ВТБ (при таком формате желающих будет много). При варианте с закрытой подпиской основной объем уйдет якорным инвесторам. Миноритарии могут поучаствовать в допке через преимущественное право. Фиксация списка под преимущественное право скорее всего будет 9 августа, т.е. чтобы попасть в отсечку, бумаги нужно держать до конца 7 августа. Тем не менее, объем бумаг, которые Вы можете приобрести будет ограничен.

👉 Подписывайтесь на Телеграмм-канал!

Санкции, долги и убытки: сможет ли Сегежа выжить в таких условиях ⁉️

💭 Разбираем, как компания справляется с колоссальными долгами и сможет ли преодолеть кризис в текущих условиях...

💰 Финансовая часть (1 кв 2025)

📊 Компания показала рост выручки на 8%, достигнув уровня 24,6 млрд рублей. Показатель OIBDA увеличился на 50% по сравнению с предыдущим кварталом и составил 2,1 млрд рублей, при этом рентабельность по OIBDA достигла 8,6%. Уровень собственного лесного сырья повысился до 89%, объем заготовленного круглого леса вырос на 5% до 2,6 млн куб.м. Темпы роста доходов не смогли компенсировать растущие производственные издержки. Процентные ставки остаются высокими, и значительная кредитная нагрузка привела к чистым убыткам в размере 6,8 млрд рублей. Сокращение капитальных вложений позволило сэкономить ресурсы, хотя дополнительно компания потратила 0,4 млрд рублей на приобретение оборудования.

📋 Основные продукты продемонстрировали разную динамику: производство бумаги увеличилось на 81% до 82 тыс. тонн, тогда как выпуск бумажной упаковки сократился на 12% до 175 млн штук, объемы пиломатериалов уменьшились на 4% до 0,5 млн куб.м., а производство березовой фанеры выросло на 5% до 44 тыс. куб.м. Капиталовложения были сокращены на 64% и составили 0,9 млрд рублей. Сегмент мешочной бумаги показал положительную динамику благодаря росту спроса и успешной политике повышения цен. В сегменте бумажной упаковки наблюдаются разнонаправленные тенденции: падение спроса на индустриальную упаковку компенсируется ростом спроса на потребительские виды упаковочных материалов.

😎 Допэмиссия

🤷♂️ Осуществили масштабную дополнительную эмиссию объемом 113 миллиардов рублей, сократив долю капитала акционеров примерно в пять раз.

💳 Чистый долг сократился до уровня около 35 миллиардов рублей, что составляет порядка 4,4–5 величин показателя OIBDA. Тем не менее, за первый квартал задолженность вновь возросла ввиду негативного денежного потока. Данная мера позволит предприятию продержаться до улучшения рыночных условий. Остается открытым вопрос: хватит ли этого для спасения компании?

🫰 Оценка

💭 Рассматривая рыночную стоимость, вспоминаются успешные годы 2021-го, когда компания демонстрировала прибыль в размере 15–20 миллиардов рублей. По данной оценке коэффициент P/E достигает 6–8, что значительно превышает приемлемые значения для современного рынка. Для возвращения прежних показателей необходимы отмена санкций, благоприятная экономическая обстановка и падение курса национальной валюты. В текущих обстоятельствах такая оценка выглядит нереалистичной.

📌 Итог

🤷♂️ Ожидаемые меры по улучшению ситуации включают оптимизацию логистики и программы повышения операционной эффективности. Несмотря на значительный объем долга, привлечение финансирования позволило существенно сократить кредитную нагрузку и увеличить устойчивость бизнеса. Однако высокая ставка кредитования привела к чистому убытку за первый квартал.

❗ Дополнительная эмиссия акций не устраняет фундаментальные трудности бизнеса, лишь откладывая неизбежное решение, надеясь на чудо. Без отмены санкций предприятие не способно стабильно приносить прибыль.

🧐 Банковские учреждения вышли из проекта без убытков, тогда как сам бизнес сохранился, оставаясь нерентабельным. Финансовое состояние остаётся нестабильным, что неизбежно приведет к дальнейшему росту долгового бремени. Капиталовложения в 2024 году составили около 10 миллиардов рублей, причем вся операционная прибыль ушла исключительно на инвестиции, оставив нехватку ресурсов для покрытия процентов по займам. Следовательно, ежегодный прирост задолженности составит от 6 до 10 миллиардов рублей.

🎯 Инвестиционный взгляд: Такие бумаги следует обходит стороной. Только для спекуляций, но это уже не инвестиции.

💯 Ответ на поставленный вопрос: Вероятность выживания компании в нынешней ситуации невысока — особенно без радикального вмешательства материнской структуры или даже государства. Для полного оздоровления потребуется восстановление внешней среды.

👇Шортите?

$SGZH #SGZH #Сегежа #инвестиции #промышленность #лесопереработка #экономика #Россия #финансы #бизнес #анализ

Социальная сеть или технологический конгломерат: куда ведёт VK её новая стратегия ⁉️

💭 Сегодня компания стремится трансформироваться в крупный технологический холдинг, охватывающий широкий спектр направлений: социальные сети, цифровую инфраструктуру, бизнес-решения и образовательные сервисы. Разбираемся подробнее...

💰 Финансовая часть (1 кв 2025)

🧿 В первом квартале 2025 года компания VK значительно улучшила свою финансовую эффективность, увеличив показатель EBITDA примерно в пять раз — до 5 миллиардов рублей благодаря снижению операционных расходов и сохранению темпов роста доходов. Это улучшение наблюдалось во всех ключевых направлениях деятельности: социальных сетях, сервисах экосистемы, технологическом бизнесе VK Tech и образовательном секторе.

👨💼 По мнению руководства, достигнутые показатели свидетельствуют о завершении активной фазы инвестиций и перехода к оптимизации существующих продуктов, что позволит сократить затраты и повысить прибыльность.

💪 VK подтверждает ожидания по достижению скорректированной EBITDA свыше 10 миллиардов рублей по итогам 2025 года. Основные драйверы роста включают следующие направления:

- Реклама: VK сосредоточится на развитии новых форматов рекламы, включая социальную коммерцию и работу с влиятельными лицами (инфлюенсерами). Особенно акцентируется внимание на платформе VK Видео, где планируется развивать различные рекламные инструменты, такие как нативная интеграция, подписки и лицензионная деятельность.

- VK Tech: Бизнес-подразделение VK Tech продолжает демонстрировать высокие темпы роста, превышающие средние показатели рынка корпоративных решений (рост ожидается на уровне 24%). Уже в первом квартале была зафиксирована существенная динамика роста выручки подразделения (+64%), несмотря на ярко выраженную сезонность отрасли.

😎 Кроме того, VK намерена продолжить оптимизацию структуры расходов, сократив издержки на оплату труда сотрудников, создание медиа-контента и продвижение продукции. По предварительным оценкам, уже в текущем году компания сможет достичь запланированного уровня прибыли.

🧐 Помимо увеличения операционной эффективности, руководство также намерено снизить долговую нагрузку, одновременно повышая уровень отдачи от вложений. Ключевыми инвестициями последних лет были новые технологии, инфраструктуры и платформы, обеспечившие компании надежную основу для дальнейшего развития и расширения доли рынка.

📊 Таким образом, итоги первого квартала позволяют сделать вывод, что компания уверенно движется к выполнению поставленных целей, укрепляя позиции как в российском сегменте онлайн-сервисов, так и в смежных отраслях.

🫰 Допэмиссия

🤷♂️ Это один из способов улучшения финансовой ситуации компании VK. Взятие кредитов под текущие процентные ставки становится невыгодным, поэтому компания предпочла временно уменьшить долю капитала каждого акционера, сохранив при этом контроль над бизнесом.

❗ Компания выпустила 345,03 млн обыкновенных акций по цене 324,9 рубля каждая, что позволило привлечь около 112 миллиардов рублей. Средства запланировано направить на уменьшение долгового бремени. Участниками закрытого размещения стали закрытые паевые инвестиционные фонды, основными инвесторами которых выступают крупные российские акционеры.

✔️ Развитие

💪 Создается многофункциональный сервис обмена информацией на платформе Max, обеспечивающий защищенное общение и доступ к государственным и коммерческим цифровым услугам. Этот проект объединяет возможности различных российских онлайн-сервисов. Ранее о том, что национальный мессенджер планируется развивать на базе сервиса ВК, сообщал глава Минцифры Максут Шадаев.

🎦 Платформа VK Видео нацелена на дальнейшее увеличение рекламной выручки, удерживая лидирующие позиции среди российских видеостриминговых сервисов. Основная задача состоит в предоставлении авторам возможностей для заработка через рекламу и партнёрские программы. Хотя воспроизвести алгоритмы YouTube технически возможно, достижение аналогичных результатов потребует значительных усилий.

🧐 Бизнес-направление VK Tech демонстрирует уверенный рост, превосходящий рыночные тенденции в области программного обеспечения для предприятий. Ожидается, что среднегодовой прирост VK Tech превысит общий рынок корпоративного ПО, достигающего 24% ежегодно. VK рассматривает возможность выхода VK Tech на публичное размещение акций (IPO), однако точные сроки пока неизвестны.

📌 Итог

🥸 Компании провела дополнительную эмиссию акций, что стало необходимым решением для укрепления финансового положения. Параллельно с этим VK внедряет новые подходы к развитию рекламных инструментов, особое внимание уделяя влиянию лидеров мнений (инфлюенсеров) и социальным сетям электронной торговли.

😎 Важно подчеркнуть необходимость повышения общей эффективности, поскольку простой количественный рост без соответствующей прибыльности вряд ли удовлетворяет ожидания инвесторов.

🎯 ИнвесВзгляд: Государственное участие в структуре компании не позволяет ей раскрыть свой потенциал, а дополнительная эмиссия акций и долговая нагрузка оптимизма не прибавляют. При иных обстоятельствах — это был бы крайне привлекательный актив. Но сейчас идеи нет.

💯 Ответ на поставленный вопрос: VK переходит от статуса социальной сети к роли технологического конгломерата, стремясь расширить своё влияние далеко за пределы традиционного сегмента соцсетей. Стратегия компании направлена на интеграцию цифровых услуг различного характера — от образовательных платформ и видеохостинга до разработки инновационных технологических решений для бизнеса. Новые проекты, такие как платформа Max и развитие VK Tech, демонстрируют стремление VK занять ключевое положение в цифровой экономике страны. Однако успех зависит от способности эффективно управлять финансовыми ресурсами, снижать долги и повышать общую рентабельность. Решение провести дополнительную эмиссию акций свидетельствует о желании укрепить финансовое положение, но вызывает опасения относительно распределения рисков и контроля. Если VK удастся сбалансированно развиваться и сохранять высокую доходность, компания действительно станет крупным игроком на технологической арене.

👇 Какие перспективы видите у компании? Держите в своем портфеле?

$VKCO #VKCO #технологии #инвестиции #бизнес #VKTech #Max #Стратегия #Инновации #Экосистема #допэмиссия #IPO

МТС-Банк. Спасут ли 4 миллиарда от SPO в текущей непростой ситуации ⁉️

💭 Актуальность вопроса обусловлена тем, что ситуация в МТС-Банке отражает общие тенденции в банковском секторе и позволяет понять, какие стратегии выживания и развития выбирают кредитные организации в современных условиях.

💰 Финансовая часть (1 кв 2025)

📊 В первом квартале текущего года произошло значительное падение доходов — сразу на 32%. Несмотря на валовую прибыль в размере 1 миллиарда рублей, высокие налоговые выплаты сохраняются вследствие перерасчета налогов четвертого квартала предыдущего года. Доход до налогообложения составлял 2,1 миллиарда рублей, однако налоговая нагрузка достигла отметки в 1,1 миллиарда рублей.

🧐 Главной причиной резкого падения доходов стала переоценка финансового портфеля банка, приведшая к убыткам в объеме 2,1 миллиарда рублей, тогда как годом ранее эта статья приносила прибыль в размере 1,6 миллиарда рублей. Основным фактором влияния стал валютный рынок.

↗️ Однако операционная эффективность банка демонстрирует позитивную динамику благодаря оптимизации затрат. Так, операционные расходы сократились на 21% по сравнению с предыдущим кварталом и на 18,6% по отношению к аналогичному периоду прошлого года, что позволило операционной марже немного вырасти.

💼 Также кредитный портфель продолжает сокращаться два квартала подряд, вслед за ним уменьшаются и сформированные резервы. Подобная ситуация характерна для всего банковского сектора. Общий объем резервов банка увеличился, несмотря на уменьшение кредитного портфеля. Однако этот рост сопровождается значительным увеличением объема проблемных кредитов («дефолтов») и недостаточным уровнем покрытия рисков резервами третьего этапа.

🏦 Банк ведет крайне осторожную политику формирования резервов, аналогичную той, которую применяют другие кредитные организации, такие как Совкомбанк.

🆕 SPO

🤑 Банк успешно завершил дополнительное размещение обыкновенных акций (SPO), которое состоялось в пятницу, 11 июля, привлекая примерно 4 миллиарда рублей.

💪 Полученные средства планируется использовать следующим образом:

- Увеличение размера высокодоходного кредитного портфеля, что обеспечит достижение целевого показателя рентабельности собственного капитала (ROE) на уровне 35%, позволяя эффективнее реагировать на снижение ключевой ставки Центробанка.

- Проведение возможных сделок по слиянию и поглощению (M&A), нацеленных на усиление конкурентных позиций банка и создание выгодного синергетического эффекта.

📌 Итог

🗓️ Первый квартал показал неудовлетворительные финансовые результаты, однако подобная ситуация наблюдается практически у всех компаний, кроме лидеров рынка. Основные проблемы связаны с падением доходов от процентных операций и комиссий, причем резкое снижение вызвано переоценкой активов. Без учета данной коррекции итоговые показатели выглядели бы гораздо лучше.

🤔 Прогноз прибыли на 2025 год отличается высокой осторожностью ввиду сложной обстановки в банковском секторе. Давление на доходы продолжится вплоть до момента заметного смягчения денежно-кредитной политики Центробанка, однако впоследствии ожидается восстановление положительной динамики и достижение исторического максимума по прибыли. Ключевыми факторами успеха станут постепенное снижение ключевой ставки и возобновление роста кредитных портфелей.

🫰 Дополнительная эмиссия направлена на расширение кредитных возможностей банка и развитие стратегически важных направлений деятельности.

🎯 ИнвестВзгляд: Несмотря на слабые показатели, текущая стоимость акции выглядит вполне обоснованной. Оценивая ситуацию на конец 2026 года, видим привлекательную картину, открывающую потенциал для значительного роста стоимости актива.

💯 Ответ на поставленный вопрос: При благоприятном сценарии и постепенном улучшении макроэкономической ситуации, эти средства (4 млрд рублей от SPO) могут стать катализатором для восстановления и дальнейшего развития банка, но не являются единственным решением.

👇 Ждем оценку разбора!

$MBNK #MBNK #МТСБанк #SPO #биржа #котировки #бизнес #финансы #экономика #инвестиции

Совет директоров ПАО «Сегежа Групп» на заседании 10 июня принял решение о назначении Кирилла Арсентьева на должность Президента компании. Александр Крещенко, ранее занимавший эту позицию, остается в Совете директоров и продолжит работу в качестве советника Президента.

Перед новым Президентом стоят задачи стратегического развития холдинга после успешно завершённой дополнительной эмиссии и дальнейшего повышения операционной эффективности.

«Будем фокусироваться на производственных процессах, развитии новых продуктовых направлений и сервисов, что позволит в возможно короткие сроки выйти на операционную прибыль», — отметил Кирилл Арсентьев.

Александр Крещенко возглавлял компанию с июля 2024 года. Под его руководством была успешно проведена дополнительная эмиссия акций, в рамках которой привлечено 113 млрд рублей. Это позволило сократить долговую нагрузку компании в три раза. Существенный прогресс был достигнут в экологическом развитии и реализации инвестиционных проектов, включая запуск пеллетного производства в Лесосибирске.

Сегежа Групп выражает благодарность Александру Крещенко за вклад в развитие компании и успешное прохождение ключевого этапа трансформации.

Кирилл Арсентьев ранее участвовал в управлении предприятиями лесопромышленного комплекса, в том числе Камским ЦБК — единственным производителем мелованного картона в России, где он отвечал за повышение эффективности и инвестиционной привлекательности бизнеса.

🪙 "Требуется Допка".

Плюсы и минусы дополнительной эмиссии акций для компании и инвесторов.

Для компании.

Плюсы:

1. Привлечение капитала без долга:

— Компания получает средства без увеличения долговой нагрузки, что снижает риски, связанные с выплатой процентов.

— Подходит для финансирования масштабных проектов, слияний или расширения бизнеса.

Пример: ВТБ, Аэрофлот, Сегежа.

2. Улучшение ликвидности акций:

— Увеличение количества акций в обращении делает их более доступными для торговли, привлекая новых инвесторов.

3. Привлечение стратегических инвесторов:

— Крупные игроки могут войти в капитал, обеспечивая не только финансы, но и экспертизу.

4. Гибкость использования средств:

— Нет жестких обязательств по целевому использованию средств, в отличие от кредитов.

Минусы:

1. Разводнение акций:

— Доля существующих акционеров уменьшается, что может снизить их контроль и долю в прибыли.

2. Падение цены акций:

— Рынок может негативно воспринять эмиссию, особенно если она интерпретируется как признак финансовых трудностей.

— Снижение EPS из-за увеличения числа акций. Акций стало больше, прибыль осталась на том же уровне - прибыль на акцию снизилась.

3. Затраты на эмиссию:

— Юридические, аудиторские и комиссионные расходы, оплата андеррайтерам.

4. Риск потери контроля:

— Крупные новые инвесторы могут получить значительное влияние на управление.

🪙Для инвесторов

Плюсы:

1. Потенциал роста компании:

— Если привлеченные средства будут вложены в прибыльные проекты, стоимость компании и акций может вырасти в долгосрочной перспективе.

2. Повышение ликвидности:

— Увеличение числа акций упрощает покупку/продажу, снижая волатильность.

3. Возможность участия в росте:

— Новые инвесторы могут войти в капитал на текущих условиях, если уверены в перспективах компании.

Минусы:

1. Снижение доли владения:

— Существующие акционеры теряют процентную долю в капитале и прибыли (например, дивиденды распределяются на большее число акций).

2. Падение стоимости акций:

— Разводнение и негативная рыночная реакция могут привести к снижению котировок.

3. Снижение дивидендов:

— Прибыль на акцию (EPS) уменьшается, что может сократить выплаты на одну акцию.

4. Сигнальные риски:

— Эмиссия может быть воспринята как слабость компании, особенно если причины выпуска неясны.

Дополнительные аспекты

- Рыночная реакция.

Краткосрочное падение цены акций часто связано с психологией рынка, но долгосрочный эффект зависит от использования капитала.

Пример: Если эмиссия направлена на захват новых рынков, инвесторы могут поддержать решение.

Альтернативы:

Сравнение с долговым финансированием (облигации, кредиты), где есть обязательства по выплатам, но нет разводнения.

Корпоративное управление:

Эмиссия может изменить баланс сил в совете директоров, если новые акционеры получат значительные пакеты.

🪙Итог:

Допэмиссия — это инструмент с двойным эффектом. Для компании это способ привлечь ресурсы, но с рисками для текущих акционеров. Для инвесторов ключевым является анализ целей эмиссии: если средства направлены на рост, краткосрочные потери могут компенсироваться долгосрочной выгодой.

@pensioner30

JetLend: Когда IPO становится последней надеждой

JetLend – платформа онлайн-финансирования бизнеса физическими и институциональными инвесторами, которое вызывает много вопросов. Старт размещения запланирован на 26 марта на СПБ Бирже, но чего ожидать от компании, чьи финансовые показатели оставляют желать лучшего?

🤔Назад в прошлое: Тревожные данные

JetLend пустила корни в высококонкурентной среде, однако, последние годы не были для неё счастливыми. Оценка компании упала с 20 млрд рублей в феврале 2024 года до очерченных 6-6,5 млрд всего спустя несколько месяцев. Если вы думаете, что это всего лишь краткосрочные колебания рынка — задумайтесь еще раз. Уменьшение объемов финансирования малых и средних предприятий и рост дефолтности сигнализируют о системных проблемах, ставящих под сомнение устойчивость платформы.

Да, рынок сжимается

Согласно данным, доля JetLend на рынке краудлендинга сократилась до 28%, а объем выданных займов упал более чем в два раза: с 1 млрд рублей в декабре 2024 года до 431,5 млн в январе 2025 года.

Рынок краудлендинга молод. Можно сказать, что он стартовал пару лет назад, но из-за низкого барьера входа, конкуренция нарастает огромными темпами.

Тут нет какой-то уникальности 🤷♀️

🧐 Тревожные знаки на горизонте

Состояние активов JetLend также вызывает беспокойство. Около одной трети средств инвесторов не работает, что указывает на отсутствие качественных заемщиков. Самый тревожный фактор — это увеличивающийся чистый долг/EBITDA с -0,25 до 1,7, что ставит под вопрос финансовую устойчивость компании. Разразившиеся финансовые проблемы увеличивают процентные расходы, создавая прецедент для возможного банкротства.

Зачем IPO❓️

Предполагается, что основную часть предложения составит дополнительная эмиссия акций компании в объеме до 650 млн руб. А также основатели компании могут продать часть своих акций в рынок. 🤷♀️ Если вы ждёте роста в 15 раз, то это кажется нелогичным решением.

Услышала обоснование этому в одном из интервью компании "Мы много лет жили на хлебе и воде ..." 😂 А теперь это предлагается инвесторам? )))

🙈Финансовые самоубийства

Финансовые показатели JetLend просто катастрофичны. Чистая прибыль за первые девять месяцев 2024 года составила всего 15 млн рублей при рентабельности 4%. С колоссальными расходами на маркетинг и сопутствующие коммерческие издержки (357,3 млн рублей за 9 месяцев), результаты выглядят не просто удручающе — они сигнализируют о потенциальном банкротстве.

👎Отсутствие привлекательности

Честно говоря, амбициям нет предела. 😂 Мультипликаторы, такие как P/E от 221,7 до 238,3 и P/S от 9,0 до 9,6, делают эту компанию абсолютно неприглядной в глазах инвесторов. Если по-простому, то честная цена акции должна быть примерно 15 руб., а не 60-65 руб. которые нам предлагают якобы с дисконтом. 😁

✍️ Заключение

Многие эксперты говорят ,что рынок

краудлендинга умрёт, не успев зародиться. Что ж 🤔возможно, тут и есть идея с учётом эффекта низкой базы, но точно не с такой оценкой.

Снижающаяся рыночная доля, катастрофические показатели и значительное выведение средств основателями в сложной экономической ситуации ставят под сомнение необходимость участия в этом IPO. Похоже, что речь идет о затаскивании инвесторов в плавучий корабль с дырой в корпусе. Ещё и акцию запустили "Приведи друга" 🤣

P. S. Удивляет, как такое вообще допускают к IPO. 😅 Более "чудесными" были только SR Spaсе, которые хотели продать нам за большие деньги веру в космос)

Ставьте 👍 за разбор.

#обзор_компании #ipo #JETL

©Биржевая Ключница

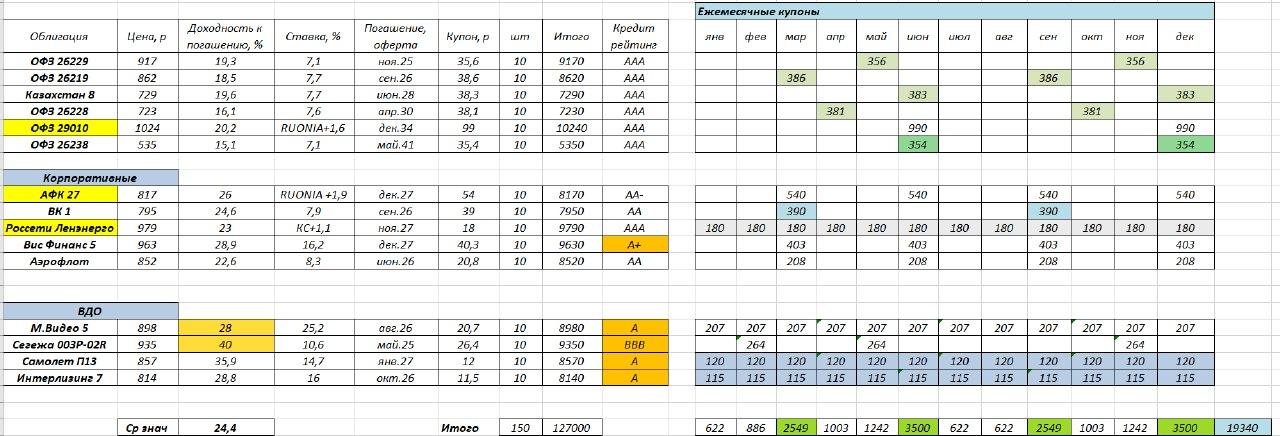

Облигационный портфель.

🎄Часть 10.

Обновил данные по облигационному портфелю. Средняя доходность к погашению выросла с 20 до 24,4 процентов.

В чем суть данного портфеля?

Это портфель облигаций с разным уровнем риска: ОФЗ – низкий риск, надежные корпоративные облигации – средний уровень, ВДО ( высокодоходные облигации) – высокий уровень риска.

Все это не является индивидуальной инвестиционной рекомендацией.

Можно так же взять выпуски с разными сроками погашения: короткие, средние, длинные.

💡ОФЗ.

Доходность к погашению многих выпусков уже около 18 процентов. Можно рассмотреть к покупке облигации с переменным купоном или длинные облигации на 15 - 17 лет. В случае с последними есть возможность зафиксировать высокую доходность на длительный срок или заработать на росте стоимости, когда ставку понизят.

Например, облигации ОФЗ 26238, на 16 лет. По сути аналог банковского вклада на 16 лет, только с возможностью заработать 20-25 процентов на росте (при снижении ставки).

Кредитный рейтинг у таких бумаг максимальный – ААА.

Доходность ОФЗ ниже доходности вкладов, поэтому не сказать что они пользуются большой популярностью.

💡Корпоративные облигации («надежные»)

Многие «надежные» облигации так же стали стоить дешевле, а значит и доходность выросла. Если летом 23 года средняя доходность относительно надежных выпусков была в районе 11 процентов, то теперь она выросла до 22-25 процентов.

Но эта надежность относительна. Относительно надежные выпуски в прошлом теперь торгуются и имеют доходность как ВДО. Пример: Вис Финанс, Самолет.

Пример надежных бумаг: Почта России, РЖД, Ростелеком, Автодор, Аэрофлот, Магнит, Альфа-Банк.

https://t.me/pensioner30/7585

Можно добавить еще сюда Россети, Ленэнерго, ВК.

У АФК и Россетей есть выпуски с переменным купоном, которые позволяют зарабатывать при любой ставке.

💡ВДО - высокодоходные облигации.

Самая доходная и самая опасная часть.

🎄Сегежа. Есть выпуски с доходностью около 40 процентов. Низкий кредитный рейтинг и есть проблемы с прибылью. Но зато есть доп эмиссия, которая позволит оставаться на плаву Сегеже еще какое то время и есть АФК, которая поддержит ( при этом они сами в долгах).

Надо понимать, что риск здесь высокий, как и во всех ВДО.

🍎М.Видео. Доходность высокая. В компании есть положительные сдвиги, открываются новые магазины, старые закрываются. Интересно было бы посмотреть отчет за 2024 год. Пока облигации держу в портфеле.

Застройщики растут, а с ними и Самолет. Доходности облигаций сокращаются. Плюс у компании запланирован выкуп некоторых выпусков. Пока непонятно по какой цене. В моменте может быть рост или наоборот распродажа. Пока так же держу облигации Самолет в портфеле.

Средняя доходность данных ВДО к погашению –33 процента. Стоит ли ради более высокой доходности рисковать – решать только вам. Можно найти бумаги с еще большей доходностью, 35-40 процентов, просто риск по портфелю тогда будет еще выше.

Средняя доходность к погашению всех облигаций в данном портфеле около 24,4 процентов.

💡Как настроить данный портфель «под себя»?

Если не хотите рисковать, то можно вообще убрать ВДО и облигации с низким кредитным рейтингом. Оставить ОФЗ / корпоративные облигации – 50/50. Периодически правда стоит докупать облигации на полученные купоны, тогда и доходность будет соответствующая.

Хотите более высокую доходность – добавляйте в свой портфель больше ВДО и корпоративных облигаций. Плюс можно следить за новыми размещениями облигаций, иногда попадаются интересные варианты.

Так же данный портфель позволяет сформировать постоянный пассивный доход – 19,3 тыс рублей в год, от 622 до 3500 рублей в месяц.

Успешных инвестиций

#облигации #портфель #вдо #офз