Поиск

Европлан. Отчет за 2 кв 2025 по МСФО

Тикер: #LEAS

Текущая цена: 628.9

Капитализация: 75.5 млрд.

Сектор: Лизинг и шеринг

Сайт: https://europlan.ru/investor

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 9.41

P\BV - 1.63

P\S - 1.76

ROE - 17.4%

Активы\Обязательства - 1.22

Что нравится:

✔️ чистый непроцентный доход вырос на 17.8% к/к (3.9 -> 4.5 млрд) и за полугодие на 19.8% г/г (7 -> 8.4 млрд);

✔️ снижение чистого долга на 12.7% к/к (186.5 -> 162.7 млрд);

✔️ свободный денежный поток вырос на 10.3% к/к (24.3 -> 26.9 млрд);

Что не нравится:

✔️ чистый процентный доход снизился на 11.6% к/к (6.3 -> 5.6 млрд) и за полугодие на 0.4% г/г (11.97 -> 11.93 млрд);

✔️ чистый инвестиции в лизинг снизились на 11.3% к/к (227.5 -> 201.9 млрд);

✔️ падение чистой прибыли на 67.3% к/к (1.4 -> 0.5 млрд) и за полугодие на 78.5% г/г (8.8 -> 1.9 млрд). Основная причина - рост общего размера резервов под различные виды в 4.7 раза (2.7 -> 12.7 млрд).

Дивиденды:

Дивидендная политика предусматривает направление на дивиденды не менее 50% от чистой прибыли по МСФО (может быть и меньше в случае, если средств потребуются на наращивание портфеля.

В соответствии с данными сайта Доход в ближайшие 12 месяцев прогнозируется выплата дивидендов в общем размере 71.83 руб (ДД 11.42% от текущей цены).

Мой итог:

Второй квартал подряд идет снижение лизингового портфеля, что отражается на снижение чистых процентных доходов. Здесь, правда, компании удалось перекрыть это снижение ростом чистых непроцентных доходов. Как итог за полугодие общий чистый доход даже вырос на 7% (19 -> 20.3 млрд). Также положительным фактом является снижение общих, административных расходов и расходов на персонал (-4% г/г).

Вот только значительный рост резервирования свел все эти усилия на нет. Причем за 2 квартал объемы только увеличились (6.9 млрд во 2 кв против 5.8 млрд в 1 кв). Итог - заметное снижение чистой прибыли.

На фоне таких результатов менеджмент Европлана скорректировал свой прогноз по итогам на 2025 год:

- лизинговый портфель: 171.3 млрд. (было 233.6 млрд).

- чистая процентная маржа: 8.7% (было 8.6%).

- непроцентный доход к среднему портфелю: 7.4% (было 6.2%).

- стоимость риска: 9.5% (было 6,3%).

- ROE: 7.6% (было 15.3%).

Обращает на себя внимание увеличение прогноза по стоимости риска (текущий CoR = 7.8%), но это не значит, что будет дальнейший рост объемов резервирования. Скорее всего, это следствие прогноза по уменьшению лизингового портфеля.

Компания подтвердила, что планирует выплатить 10.5 млрд дивидендов по итогам 2025 год (из них 3.5 млрд уже выплачено), но у некоторых аналитиков есть сомнения на этот счет по причине того, что компании нужен будет запас денежных средств в такую тяжелую годину.

Уже понятно, что за 2025 год компания не покажет хороших результатов. Но цикл ослабления ДКП начался, значит можно рассчитывать, что в следующем году деловая и проектная активность начнет оживать, а за ней будет оживать и бизнес Европлана. Продолжаю держать акции компании в портфеле (доля 1.99%) и это один из активов с явной ставкой на постепенное снижение "ключа". Единственный момент, что есть вариант вместо Европлана держать акции ЭсЭфАй (который владеет долей в 87.5% компании). Он также есть у меня в портфеле, но я подумываю над тем, что может стоит долю Европлана переложить в ЭсЭфАй. Такое прокси владение получается даже чуть дешевле, но у ЭсЭфАй есть и свои риски (за владельцем компании тянется след не очень хороших решений в пользу миноритариев).

Расчетная справедливая цена - 801 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Триггеры и риски предстоящей недели. Что купить перед решением ЦБ?

Российский рынок акций на прошлой неделе буквально замер в ожидании конкретики по тем вопросам, которые на постоянной основе триггерят индекс в разные стороны. Котировки индекса Мосбиржи прибавили смешные 0,1%, и к финалу торгов обнадеживающе закрылись выше 2900 пунктов.

Всё внимание инвесторов приковано к грядущей пятнице, когда ЦБ объявит решение по ключевой ставке — пожалуй, главная спекулятивная интрига способная в моменте вызвать покупки на фондовом рынке.

Большинство экспертов, прогнозируют снижение ключевой ставки ЦБ: из 23 респондентов 12 ждут уменьшения на 2 п. п. до 16%, восемь – более осторожного шага до 17%, трое допускают оба варианта. На предыдущем заседании 25 июля регулятор снизил ставку с 20% до 18%, объяснив это замедлением инфляции и ослаблением спроса.

Агрессивное снижение ставки на 2% способно дать мощный импульс к росту, особенно если будет подкреплено мягкой риторикой регулятора. Однако сдержанный шаг в 1% может не оправдать ожиданий инвесторов и спровоцировать коррекцию.

Но даже при первом сценарии долгосрочный рост ограничится фундаментальными факторами: сезон отчётностей выявил слабые результаты многих компаний по итогам первого полугодия, где доля убыточных предприятий достигла трети от общего числа. Это создаёт существенный фундаментальный потолок для рынка даже в случае позитивного сценария от ЦБ.

Главной неопределенностью для рынка по-прежнему остаются геополитические риски и угроза вторичных санкций. Эта "тень" постоянно давит на котировки. На прошлой неделе под заседанием ЦБ я начал покупать в спекулятивный портфель акции тех компаний, которые обычно сильнее всего разгоняют под это событие: Рени, Совкомбанк, Самолет, Магнит, Ростелеком и Северсталь. С большим риском можно также рассмотреть акции: Мечел, Сегежи.

Давление на экспортеров: Страны ОПЕК+ в минувшее воскресение приняли решение продолжают постепенно наращивать добычу нефти. В октябре восемь участников этого альянса добавят к своим квотам еще 137 тысяч баррелей в сутки. Так они медленно отменяют свои прошлые добровольные ограничения, которые в сумме составляли 1,65 млн баррелей в сутки. Очередное собрание, где будет решаться, что делать с добычей дальше, пройдет 5 октября.

Реакция рынка на новость на выходных торгах оказалась довольно спокойной. Это объясняется двумя основными причинами: низкой ликвидностью и тем, что рынок начал учитывать это решение ещё со среды через постепенное снижение цен на нефть.

Что по технике: Пока движение остаётся в коридоре 2850–2920п, мы имеем боковик с попыткой выхода вверх. Пробой уровня 2920 пунктов с закреплением может дать импульс к росту в зону 2950–2980п. Если же индекс не сможет пройти сопротивление, есть риск возврата к 2850п и сползание в область незакрытого гэпа 2798п.

Из корпоративных новостей:

РуссНефть #RNFT за 7 мес 2025г добыла 3,573 млн т нефти, что на 20 тыс т больше плана, добыча газа составила 1,2 млрд кубов

Магнит #MGNT розничная сеть Самбери в 2025-2026 гг. откроет около 140 магазинов в четырех регионах Дальнего Востока

Газпром #GAZP и Монголия подписали меморандум о возможности газификации Улан-Батора

РусГидро и группа ЭНЭЛТ построят в Якутии новые энергокомплексы с использованием ВИЭ

Алроса #ALRS инвестирует ₽8,3 млрд в расширение геологоразведки золота в Магаданской области

• Лидеры: ОАК #UNAC (+3,46%), ТМК #TRMK (+2,56%), Совкомфлот #FLOT (+2,07%), Роснефть #ROSN (+1,94%).

• Аутсайдеры: Делимобиль #DELI (-4,8%), Аренадата #DATA (-3,5%), РусГидро #HYDR (-2,85%).

08.09.2025 - понедельник

• #ETLN - Эталон возобновит торги после редомициляции

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #новости #аналитика #инвестор #инвестиции #обзор_рынка #новичкам #фондовый_рынок #трейдинг

'Не является инвестиционной рекомендацией

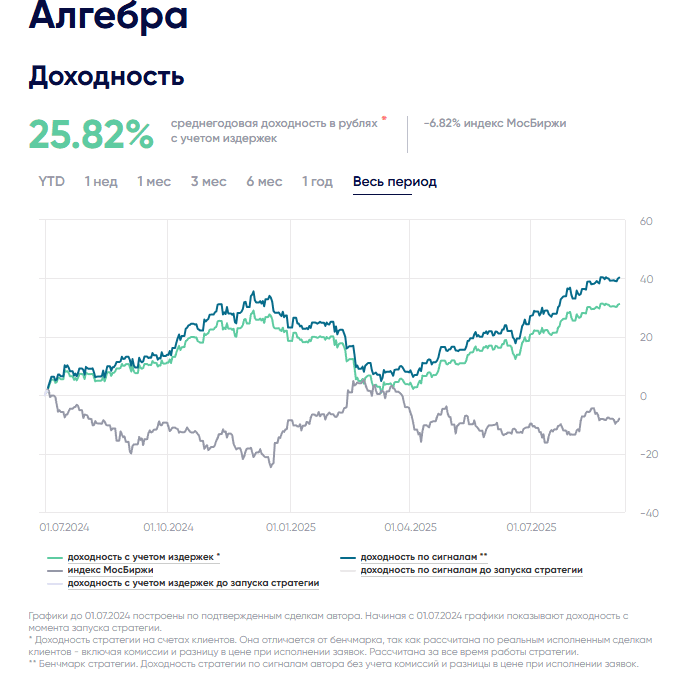

Стратегия автоследования «Алгебра»: результаты, структура и уникальные преимущества

Стратегия автоследования «Алгебра» продолжает демонстрировать устойчивые результаты и сохраняет годовую чистую доходность на уровне 26%. С момента запуска (1 июля 2024 года) накопленный результат достиг отметки +40%, что существенно выше доходностей основных рыночных индексов.

Структура портфеля и принципы построения

В начале месяца была проведена ребалансировка, которая сохранила сбалансированный характер стратегии:

50% капитала — длинные позиции во фьючерсе на индекс NASDAQ, обеспечивающие участие в росте мирового технологического сектора.

50% — длинные позиции по фьючерсу на валютную пару юань/рубль, создающие валютный диверсификатор.

20% — короткая позиция в природном газе (фьючерсы), которая снижает зависимость от глобальных фондовых индексов и добавляет элемент «иммунизации» портфеля.

80% средств сверх уровня ГО размещены в фонд денежного рынка LQDT, что позволяет капиталу работать эффективно даже в условиях высокой загрузки фьючерсных позиций.

Таким образом, стратегия сочетает в себе как элементы роста (NASDAQ, юань/рубль), так и защитные механизмы (короткий газ, денежный рынок).

Сравнение с бенчмарками

Доходность стратегии опережает индекс ММВБ полной доходности на ~30%.

При этом стратегия демонстрирует показатели выше индекса NASDAQ, но с меньшим риском, что делает её конкурентоспособной не только по доходности, но и по соотношению «риск/результат».

Это означает, что «Алгебра» не просто следует за рынком, а формирует собственную динамику, используя активное управление и низкокоррелированные инструменты.

Уникальные преимущества стратегии

Иммунитет к системным рискам. Благодаря использованию коротких позиций в природном газе, имеющих низкую корреляцию с фондовыми индексами, портфель сохраняет устойчивость даже в периоды рыночных потрясений.

Валютная составляющая. Позиция в юань/рубль играет роль хеджа против ослабления российской валюты. Это особенно важно для инвесторов, ориентированных на сохранение покупательной способности капитала в долгосрочном горизонте.

Рациональное использование капитала. Средства сверх уровня гарантийного обеспечения распределены в фонд LQDT, что создаёт дополнительный доход и позволяет поддерживать гибкость стратегии.

Налоговая эффективность. Стратегия может быть реализована на счетах типа ИИС, что даёт возможность инвесторам дополнительно повысить итоговую доходность за счёт налоговых льгот.

Почему «Алгебра» привлекательна для инвесторов в режиме автоследования

Стратегия объединяет ключевые качества, которые редко встречаются в одном продукте:

-доходность выше рыночных индексов,

-снижение рисков за счёт хеджирующих инструментов,

-валютная защита капитала,

-возможность применения налоговых преимуществ.

Именно это сочетание позволяет рассматривать «Алгебру» не только как инструмент для получения доходности, но и как элемент портфельного управления с высокой устойчивостью к внешним шокам. В условиях растущей неопределённости на финансовых рынках наличие подобных стратегий становится особенно ценным. «Алгебра» показывает, что продуманное распределение активов и грамотная работа с фьючерсами способны формировать результат, значительно превосходящий индексы при сопоставимо низком уровне риска.

⚠️ Оговорка: Настоящий материал не является инвестиционной рекомендацией. Пост описывает характеристики управления стратегией автоследования и раскрывает логику подхода к управлению портфелем. Все решения об инвестировании принимаются самостоятельно, с учётом целей и допустимого уровня риска.

Стратегия доступна для автоследования на плафторме финтаргет БКС

«Ренессанс жизнь» запускает собственный паевой инвестиционный фонд

«Ренессанс жизнь», входящая в Группу Ренессанс страхование, сообщает о запуске открытого паевого инвестиционного фонда рыночных финансовых инструментов «Ренессанс жизнь – Разумные инвестиции».

Новый фонд нацелен на формирование портфеля из высоконадёжных облигаций ведущих корпоративных эмитентов, акций перспективных российских компаний и государственных ценных бумаг.

Стратегическая цель фонда – стабильное превышение доходности над уровнем инфляции и ставками по банковским депозитам.

«Запуск собственного фонда – это важный шаг в развитии нашей инвестиционной экосистемы. Это позволяет нам напрямую управлять активами клиентов, обеспечивая высочайший уровень прозрачности, контроля над рисками и эффективности затрат. Теперь мы можем самостоятельно определять инвестиционную стратегию под конкретные нужды страховых продуктов, оперативно реагировать на рыночные изменения и корректировать портфель в соответствии со своей общей риск-политикой. Снижение затрат за счет отказа от комиссий сторонним фондам позволит увеличить доходность вложений для наших клиентов. Кроме того, фонд - это дополнительный источник дохода, в том числе за счет привлечения клиентов в ПИФ - синергию и развитие нестрахового бизнеса. Мы будем предлагать продуты ПИФа не только клиентам по страхованию жизни, но и другим инвесторам через свои каналы продаж как самостоятельный инвестиционный продукт,» - отметил генеральный директор «Ренессанс жизнь» Олег Киселев.

Стоит ли инвестировать в Россети Центр ⁉️

💭 Оцениваем перспективы компании в инвестиционном аспекте...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании за 6 месяцев 2025 года составила 71,0 млрд рублей, что на 8,9% выше показателя аналогичного периода 2024 года (65,2 млрд рублей). Чистая прибыль достигла 5,4 млрд рублей, показав рост на 34% по сравнению с 2024 годом (4,0 млрд рублей). Показатель EBITDA вырос почти на 11%, достигнув 19,8 млрд рублей. Рост показателя объясняется увеличением выручки и эффективностью операционной деятельности. Общий уровень долга снизился на 22%, до 29,7 млрд рублей.

🤔 Объем инвестиций в основные средства сократился примерно на 25%, составляя около 12 млрд рублей. Причина сокращения связана с оптимизацией инвестиционных проектов и уменьшением потребности в новых мощностях. Важно отметить, что системы электроснабжения находятся в хорошем состоянии — аварийных нет. Тем не менее компания уже запланировала статьи расходов на модернизацию сетей.

🧐 Деятельность группы регулируется государством, что обеспечивает стабильность доходов, но создает ограничения на тарифы и инвестиции. В 2025 году прогнозируется средний уровень индексации тарифов примерно на 12,6%, что позволит сохранить высокую маржинальность бизнеса и высокие темпы прироста выручки, начиная со второй половины года.

🫰 Оценка

💪 Значительный прирост тарифов гарантирует положительные финансовые результаты компании в течение ближайших одного-двух лет, при этом ключевые мультипликаторы привлекательны.

💸 Дивиденды

🤓 В феврале 2018 года была принята новая дивидендная политика: "Компания рассматривает выплату дивидендов в размере не менее 50% от чистой прибыли, рассчитанной по МСФО, как одну из своих основных целей. Это решение учитывает потребности компании в финансировании инвестиционных проектов и возможные изменения финансовых результатов, связанных с деятельностью по технологическому присоединению."

🧐 Ситуация с дивидендами достаточно сложная, поскольку из расчетной базы дивидендов исключаются фактически произведённые капиталовложения, финансируемые за счёт чистой прибыли, полученной от регулируемых видов деятельности согласно утверждённым Министерством энергетики инвестиционным программам.

🤷♂️ Согласно плану на 2025 год предусмотрены инвестиционные расходы в размере 1,89 млрд рублей, а на 2026 год — 1,79 млрд рублей. Причём реальная сумма инвестиций может превысить запланированную, что приведет к уменьшению размера выплачиваемых дивидендов.

🤑 За 2024 год выплачено 0,067638 руб. на одну акцию, что дало доходность 10,51%. По всей видимости, это крайние дивиденды, превышающие 10% на несколько лет вперёд.

📌 Итог

⚡ Эта компания привлекает меньше внимания инвесторов и является менее предсказуемой по сравнению с другими бумагами сектора — например, Ленэнерго. Плюс возможен сюрприз с ростом корректировок дивидендной базы и снижением дивидендов на этом фоне.

👌 Тем не менее, пока ситуация выглядит благоприятно: повышение тарифов способствует поддержанию высокого уровня маржинальности и росту чистой прибыли.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: 🟰 Держать - компании стабильна, но потенциал роста ограничен регуляторными факторами.

💣 Риски: ☁️ Умеренные - будущая нестабильность дивидендных выплат и зависимость от инвестпрограмм не даю повода поставить "Низкий" уровень.

💯 Ответ на поставленный вопрос: Да, стоит рассматривать как инструмент для долгосрочного инвестирования. Подходит для умеренно консервативных инвесторов. Имеет смысл увеличивать долю актива при просадках рынка. В краткосрочной перспективе котировки могут оказаться под давлением.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MRKC #MRKC #Дивиденды #Инвестиции #Электроэнергетика #Энергетика #Акции #деньги #финансы #биржа #портфель #риски

Стоит ли инвестировать в Россети Центр ⁉️

💭 Оцениваем перспективы компании в инвестиционном аспекте...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании за 6 месяцев 2025 года составила 71,0 млрд рублей, что на 8,9% выше показателя аналогичного периода 2024 года (65,2 млрд рублей). Чистая прибыль достигла 5,4 млрд рублей, показав рост на 34% по сравнению с 2024 годом (4,0 млрд рублей). Показатель EBITDA вырос почти на 11%, достигнув 19,8 млрд рублей. Рост показателя объясняется увеличением выручки и эффективностью операционной деятельности. Общий уровень долга снизился на 22%, до 29,7 млрд рублей.

🤔 Объем инвестиций в основные средства сократился примерно на 25%, составляя около 12 млрд рублей. Причина сокращения связана с оптимизацией инвестиционных проектов и уменьшением потребности в новых мощностях. Важно отметить, что системы электроснабжения находятся в хорошем состоянии — аварийных нет. Тем не менее компания уже запланировала статьи расходов на модернизацию сетей.

🧐 Деятельность группы регулируется государством, что обеспечивает стабильность доходов, но создает ограничения на тарифы и инвестиции. В 2025 году прогнозируется средний уровень индексации тарифов примерно на 12,6%, что позволит сохранить высокую маржинальность бизнеса и высокие темпы прироста выручки, начиная со второй половины года.

🫰 Оценка

💪 Значительный прирост тарифов гарантирует положительные финансовые результаты компании в течение ближайших одного-двух лет, при этом ключевые мультипликаторы привлекательны.

💸 Дивиденды

🤓 В феврале 2018 года была принята новая дивидендная политика: "Компания рассматривает выплату дивидендов в размере не менее 50% от чистой прибыли, рассчитанной по МСФО, как одну из своих основных целей. Это решение учитывает потребности компании в финансировании инвестиционных проектов и возможные изменения финансовых результатов, связанных с деятельностью по технологическому присоединению."

🧐 Ситуация с дивидендами достаточно сложная, поскольку из расчетной базы дивидендов исключаются фактически произведённые капиталовложения, финансируемые за счёт чистой прибыли, полученной от регулируемых видов деятельности согласно утверждённым Министерством энергетики инвестиционным программам.

🤷♂️ Согласно плану на 2025 год предусмотрены инвестиционные расходы в размере 1,89 млрд рублей, а на 2026 год — 1,79 млрд рублей. Причём реальная сумма инвестиций может превысить запланированную, что приведет к уменьшению размера выплачиваемых дивидендов.

🤑 За 2024 год выплачено 0,067638 руб. на одну акцию, что дало доходность 10,51%. По всей видимости, это крайние дивиденды, превышающие 10% на несколько лет вперёд.

📌 Итог

⚡ Эта компания привлекает меньше внимания инвесторов и является менее предсказуемой по сравнению с другими бумагами сектора — например, Ленэнерго. Плюс возможен сюрприз с ростом корректировок дивидендной базы и снижением дивидендов на этом фоне.

👌 Тем не менее, пока ситуация выглядит благоприятно: повышение тарифов способствует поддержанию высокого уровня маржинальности и росту чистой прибыли.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: 🟰 Держать - компании стабильна, но потенциал роста ограничен регуляторными факторами.

💣 Риски: ☁️ Умеренные - будущая нестабильность дивидендных выплат и зависимость от инвестпрограмм не даю повода поставить "Низкий" уровень.

💯 Ответ на поставленный вопрос: Да, стоит рассматривать как инструмент для долгосрочного инвестирования. Подходит для умеренно консервативных инвесторов. Имеет смысл увеличивать долю актива при просадках рынка. В краткосрочной перспективе котировки могут оказаться под давлением.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MRKC #MRKC #Дивиденды #Инвестиции #Электроэнергетика #Энергетика #Акции #деньги #финансы #биржа #портфель #риски

Сбербанк. Отчет 2 кв 2025 г по МСФО

Тикер: #SBER, #SBERP

Текущая цена: 309 (АО), 307.1 (АП)

Капитализация: 7 трлн.

Сектор: Банки

Сайт: https://www.sberbank.com/ru

Мультипликаторы (на основе последних 12 месяцев):

P\E - 4.3

P\BV - 0.95

NIM (чистая процентная маржа) - 6.02

ROE - 23%

Активы\Обязательства - 1.14

Что нравится:

- чистый процентный доход за квартал увеличился на 1.1% к/к (832.4 -> 841.8 млрд). По полугодию рост на 18.5% г/г (1.4 -> 1.7 трлн);

- рост чистого комиссионного дохода по полугодию на 1.2% г/г (393.6 -> 398.2 млрд);

- кредитный портфель вырос на 1.4% к/к (45.4 -> 46.1 трлн);

- за квартал доход от операций с финансовыми инструментами вырос в 2.1 раза к/к (32.2 -> 68.4 млрд). Если сравнивать полугодия, то здесь в 1 пол 2025 доход +100.6 млрд против расхода -19.9 млрд в 1 пол 2024;

- чистая прибыль за полугодие выросла на 5.3% г/г (816.1 -> 859 млрд);

Что не нравится:

- снижение чистого комиссионного дохода на 4% к/к (203 -> 195 млрд);

- чистая прибыль снизилась на 3% к/к (436.1 -> 422.9 млрд);

- процент ссуд, просроченных на более чем 90 дней, вырос за квартал с 2.89 до 3.16%.

Дивиденды:

Согласно дивидендной политике банк выплачивает 50% чистой прибыли по МСФО. Выплаты поддерживаются при уровне достаточности капитала в 13.3% (в 2024 году он равен 12.9%). Выплачивается равная сумма по обыкновенным и привилегированным акциям один раз в год.

По данным сайта Доход следующий дивиденд за 2025 год прогнозируется в размере 36.42 руб. на оба типа акции (ДД 11.79% (АО) и 11.86% (АП) от текущих цен).

Мой итог:

Зеленый "бульдозер" продолжает переть несмотря ни на что. Правда, по результатам сравнении кварталов заметно, что и ему тяжело двигаться в текущих условиях. Рост чистых процентных доходов незначительный, а комиссионные так вообще снизились квартал к кварталу. Как и чистая прибыль. Также обращает на себя внимание рост просроченных ссуд.

Но, в любом случае, Сбербанк показывает достойные результаты и по праву остается одной из самых популярных акций на нашем фондовом рынке. При этом по мультипликаторам банк оценивается недорого. Если посчитать прогнозный P\E исходя из полугодовых результатов, то получается 4.15. И тут, скорее всего, можно даже ожидать, что результаты во 2 полугодии будут еще лучше. Не забываем также про P\BV = 0.94. В общем, вполне можно забирать в долгосрочные и дивидендные портфели.

Я держу акции Сбербанка в своем портфеле с долей 3.08%. Расчетная справедливая цена - 381 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

ЭЛ5-Энерго. Отчет за 2 кв 2025 г по МСФО

Тикер: #ELFV

Текущая цена: 0.539

Капитализация: 19.1 млрд.

Сектор: Электрогенерация

Сайт: https://www.el5-energo.ru/investors/

Мультипликаторы (на основе последних 12 месяцев):

P\E - 4.19

P\BV - 0.51

P\S - 0.26

ROE - 12.2%

ND\EBITDA - 1.44

EV\EBITDA - 2.71

Активы\Обязательства - 2.03

Что нравится:

- за полугодие рост выручки на 15.8% г/г (32.6 -> 37.8 млрд);

- чистый финансовый расход уменьшился на 5.3% к/к (1.5 -> 1.1 млрд);

- свободный денежный поток за полугодие увеличился на 3.8% г/г (5.7 -> 5.9 млрд);

- чистый долг снизился на 6.1% к/к (23.2 -> 21.8 млрд);

Что не нравится:

- выручка снизилась на 25.9% к/к (21.7 -> 16.1 млрд);

- за полугодие вырос чистый финансовый расход на 7.3% г/г (2.1 -> 2.2 млрд);

- снижение чистой прибыли на 71.6% к/к (2.5 -> 0.7 млрд);

Дивиденды:

Пока дивиденды не предусмотрены. Согласно утверждённому бизнес-плану, а также пятилетнему плану на период до 2027 года, весь свободный денежный поток компании направляется на снижение долга.

Мой итог:

Второй квартал у компании получился уже менее однозначным. Неприятно, что просела выручка, а из-за падения операционной рентабельности за квартал с 20.8 до 12.7% еще и ощутимо снизилась чистая прибыль. Но компания продолжила свой курс на снижение долга. Чистый долг снизился, ND\EBITDA, опираясь на полугодовые данные, получается в районе 1.1 (за 2024 год он был равен 1.9). Напомню, что именно наличие долго пока мешает ЭЛ5-Энерго выплачивать дивидены.

Из-за увеличения денежных средств на счетах стал уменьшаться чистый финансовый расход. И можно ожидать продолжение этой тенденции (особенно с учетом снижения ключевой ставки).

У ЭЛ5-Энерго сейчас очень интересная оценка по мультипликаторам, если рассматривать покупку компании в долгосрочный портфель (от 5 лет). P\BV = 0.48, а при экстраполяции данных за полгода на весь год получаем P\E = 2.78. На самом деле, выглядит очень заманчиво, но основной проблемой будет то, что до 2027 года включительно от компании не будет отдачи в виде дивидендов. История для терпеливых. А еще здесь надо верить в то, что не вмешаются какие-то сторонние факторы.

Если вы готовы играть в долгую и верите в положительный исход, то позицию можно набирать уже сейчас. Я продолжу следить за компанией. План пока все тот же, а именно дождаться годовой отчетности за 2025 год и там уже принимать решение. Расчетная справедливая цена - 0.628 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

🚀 GloraX Кольский: почти 100 квартир реализовано за два месяца

С момента старта продаж в июле в проекте GloraX Кольский реализовано 97 квартир. Это 13% от всех лотов первой очереди и 15% от продаваемой площади первой очереди проекта.

На первый взгляд, Мурманск может казаться нетипичным выбором для масштабного жилого девелопмента. Однако мы осознанно выбрали этот регион, детально оценив его потенциал и отметив высокий дефицит качественного жилья, – и уже сегодня видим, что это решение было стратегически верным.

📊 Основные показатели первой очереди:

· 33,4 тыс. кв. м – общая продаваемая площадь

· 5 тыс. кв. м – уже реализовано

· 738 квартир

· 97 квартир продано за два месяца

💬 Спрос стимулируют доступные ипотечные программы:

· 75% сделок – по программе арктической ипотеки

· 16% – по семейной ипотеке

🏗️ Выход GloraX в Мурманскую область – часть нашей долгосрочной стратегии региональной экспансии в быстрорастущие города России. Мы заняли первое место по объемам текущего строительства в регионе и видим высокий спрос на качественные жилые проекты.

Мы продолжаем масштабирование, реализуем стратегические цели компании и формируем качественный и востребованный портфель проектов уже в 11 регионах страны.

#GloraX #новости #недвижимость #строительство #девелопмент #Мурманск #Кольский

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

Интер РАО. Отчет за 2 кв. 2025 по МСФО

Тикер: #IRAO

Текущая цена: 3.168

Капитализация: 330.7 млрд.

Сектор: Электрогенерация

Сайт: https://www.interrao.ru/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 2.21

P\BV - 0.3

P\S - 0.2

ROE - 13.9%

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - отрицательный из-за большой денежной позиции

Активы\Обязательства - 3.81

Что нравится:

- за полугодие рост выручки на 12.4% г/г (728 -> 818.1 млрд);

- чистая прибыли выросла за полугодие на 4.3% г/г (79.5 -> 82.9 млрд);

- чистый финансовый доход за полугодие вырос на 18.8% г/г (34.1 -> 40.5 млрд). Хотя к/к есть небольшое снижение на 0.6% (20.31 -> 20.18 млрд);

- соотношение активов к обязательствам улучшилось с 3.76 до 3.81.

Что не нравится:

- снижение выручки на 14.6% к/к (441.3 -> 376.8 млрд);

- отрицательный чистый долг увеличился на 7.3% к/к (394.8 -> 365.8 млрд);

- свободный денежный поток к/к еще больше сместился в отрицательную зону, а именно -51.3% к/к (-44.4 -> -35.7 млрд). За полугодие результаты еще хуже снижение в 4.8 раза (-23.1 -> -111.5 млрд);

- чистая прибыль уменьшилась на 24.3% к/к (47.2 -> 35.7 млрд);

Дивиденды:

Дивидендная политика предполагает выплату 25% от прибыли МСФО.

В соответствии с данными сайта Доход за 2025 прогнозируется выплата в размере 0.4017 руб (ДД 12.67% от текущей цены).

Мой итог:

Если смотреть на операционные результаты, то по итогам 1 полугодия 2025 года компании немного снизила выработку электроэнергии (-0.8% г/г). Более значительно снижение в экспорте (-12.6% г/г). При этом за счет роста среднего тарифа на 15.3% г/г (4.22 -> 4,87 руб на кВт*час) удалось увеличить выручку в ключевом для Интер РАО сегменте "Электрогенерация" на 15.9% (110.6 -> 128.2 млрд).

По сути сейчас у компании есть два слабых момента. Во-первых, высокие капитальные затраты все больше "загоняют" свободный денежный поток в отрицательную зону. А с учетом того, что за полугодие есть снижение по операционному денежному потоку на 89.7% г/г (20 -> 2.1 млрд), то разница по FCF год к году стала совсем неприличной. Во-вторых, отсутствие драйверов для роста котировок. И если первый момент временный, и 2025 год будет пиковым по капитальным затратам (хотя по словам руководства в ближайшие 2 года они будут оставаться на высоком уровне), то второй присутствует уже долгое время и пока нет предпосылок к его изменению.

В остальном у компании все в порядке. Снижение квартальных показателей по выручке и прибыли, скорее всего, обусловлено сезонностью (окончание отопительного сезона, увеличение светового дня). Более значимо, что есть рост за полугодие г/г. По мультипликаторам Интер РАО все также оценивается достаточно дешево.

Иксов здесь не ожидается, зато есть прочность, стабильная выплата дивидендов (которая уже вплотную приближается к 10%). Продолжаю периодически докупать компанию в свой портфель. Текущая доля - 2.84% с целевой 3%. Расчетная справедливая цена - 4.82 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Совкомфлот. Отчет за 2 кв 2025 по МСФО

Тикер: #FLOT

Текущая цена: 86.4

Капитализация: 205.2 млрд.

Сектор: Транспортировка

Сайт: https://www.scf-group.com/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - убыток за последние 12 месяцев

P\BV - 0.54

P\S - 1.88

ROE - убыток за отчетный период

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - 2.95

Активы\Обязательства - 3.9

Что нравится:

- выручка выросла на 17.8% к/к (23.3 -> 27.4 млрд);

- отрицательный чистый долг -965 млн, тогда как в прошлом квартале он был 20 млрд;

- положительный свободный денежный поток +3.3 млрд (в прошлом квартале он был -7.1 млрд).

- чистый финансовый доход за полугодие вырос в 3 раза (1.1 -> 3.4 млрд);

- отличное отношение активов к обязательствам, хотя и есть незначительное снижение за квартал с 3.94 до 3.9.

Что не нравится:

- за полугодие выручка снизилась на 42.2% г/г (92.4 -> 53.4 млрд);

- снижение чистого финансового дохода на 39% к/к (2 -> 1.2 млрд);

- отрицательный свободный денежный поток за полугодие -9.1 млрд против положительного +40.9 млрд в 1 пол 2024;

- убыток за отчетный период -3.3 млрд. Это меньше, чем убыток прошлого квартала (-32.9 млрд), но если сравнивать с прошлым годом, то результат удручающий (-36.9 млрд в 1 пол 2025 против +29.4 млрд в 1 пол 2024).

Дивиденды:

Согласно дивидендной политике на дивиденды направляется не менее 25% от чистой прибыли по МСФО, пересчитанной в рубли по курсу ЦБ РФ на конец отчетного периода. Компания заявляет о выплате на уровне 50% от скорректированной чистой прибыли по МСФО.

Компаний решила не выплачивать дивиденды по итогам 2024 года. Финансовый директор компании Александр Вербо сообщил, что Совкомфлот может вернуться к выплатам дивидендов по итогам 2025 года при положительном финансовом результате за год.

Мой итог:

Приятным сюрпризом является то, что показатели 2 квартала оказались лучше 1го, хотя в прошлом обзоре было озвучено предположение, что будет обратная ситуация. К сожалению, в целом это пока не меняет общей картины. Если сравнивать полугодовые отчеты год к году, то все невесело.

Из общего негативного тренда выбивается только ситуация с чистым долгом, который стал отрицательным. В остальных же аспектах пока тенденция к снижению. Выручка упала, свободный денежный поток отрицательный, убыток вместо прибыли. Возможно, 2 полугодие немного выправит ситуацию, но вряд ли как-то значительно. Ставка только на снижение санкций, но про это идут разговоры пока только со стороны США, ЕС же утверждает, что даже после перемирия санкции не будут сниматься.

Представители компании заявляют, что при положительном результате за год могут быть выплачены дивиденды, но даже если это и случится, то не стоит ждать хорошей дивидендной доходности.

На волне мироралли удалось выйти с небольшим плюсом из позиции и сейчас акций Совкомфлота нет в портфеле. Как и планов по их возвращению в портфель. Расчетная справедливая цена - 75 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Ростелеком. Отчет за 2 кв 2025 по МСФО

Тикер: #RTKM, #RTKMP.

Текущая цена: 70.6 (АО), 64.1 (АП)

Капитализация: 245.2 млрд

Сектор: Телеком

Сайт: https://www.company.rt.ru/ir/

Мультипликаторы (на основе последних 12 месяцев):

P\E - 120.2

P\BV - 0.86

P\S- 0.3

ROE- 0.9%

ND\EBITDA - 1.86

EV\EBITDA - 2.65

Активы\Обязательства - 1.26

Что нравится:

- выручка выросла на 7% к/к (190 -> 203.4 млрд) и за полугодие на 11.5% г/г (353.1 -> 393.6 млрд);

Что не нравится:

- дебиторская задолженность постоянно растет с 2022 и рост за последние 2 квартала ускорился (за текущее полугодие рост в 2 раза больше, чем за весь 2024 год);

- отрицательный свободный денежный поток за отчетный квартал -8.3 млрд (хотя это и меньше прошлого квартала с -24.8 млрд). Неудивительно, что результат за полугодие уступает прошлому году (-33.1 млрд в 1 пол 2025 против +18.6 млрд в 1 пол 2024). Это связано с двукратным падением операционного денежного потока (капитальные затраты сопоставимы);

- чистый долг вырос на 1.7% к/к (696.6 -> 708.5 млрд);

- увеличился чистый финансовый расход на 5.3% к/к (28.1 -> 29.6 млрд) и за полугодие на 70.3% г/г (33.9 -> 57.8 млрд);

- чистая прибыль снизилась на 10.8% к/к (6.8 -> 6.1 млрд) и за полугодие на 50.7% г/г (26.1 -> 12.8 млрд). И здесь причина одна - рост финансовых расходов. Они перекрыли и рост выручки, и даже небольшой рост операционной рентабельности г/г (с 17.7 до 17.9%)

Дивиденды:

Дивидендная политика предполагает выплату дивидендов в размере не менее 50% от чистой прибыли по МСФО. Выплаты не производятся при превышении показателем Чистый долг/OIBDA значения 3. Также в соответствии с уставом Ростелеком обязуется выплачивать дивиденды по привилегированным акциям в размере 10% чистой прибыли по РСБУ разделенной на число прив. акций, которые составляют 25% уставного капитала компании, но не менее дивидендов по обыкновенных акциям.

В соответствии с данными сайта Доход за следующие 12 месяцев планируется выплата в размере 2 руб. на обычную (ДД 2.83% от текущей цены) и на привилегированную (ДД 3.12% от текущей цены).

Мой итог:

Ну что тут скажешь? В позитив попал только рост выручки, остальные показатели просели. Причем за квартал динамика только ухудшилась (ну кроме FCF на фоне более скромных капитальных затрат во 2 квартале). Еще можно добавить гипотетическое снижение ND\EBITDA, но здесь расчеты приблизительны (EBITDA по стандартной формуле с опорой на данные за полгода).

Ростелеком явно один из бенефициаров снижения ключевой ставки. Сейчас финансовые расходы просто "съедают" всю позитивную динамику. Еще стоит добавить, что впереди ожидается выплата дивидендов, а значит и снижение денежной позиции на счетах (на выплаты будет выделено примерно 10.1 млрд). Это увеличит чистый долг и ухудшит ND\EBITDA (где-то до 2.32, если смотреть на полугодовые данные). С учетом ослабления ДКП можно все-таки ожидать, что вторая половина года у компании будет немного лучше.

Несмотря на ухудшение динамики, мультипликаторы находятся примерно на уровне конца 2024 года (P\BV = 0.86 и P\E на основе полугода = 9.5). Не выглядит слишком дешево. Да и отношение активов к обязательствам у Ростелекома не самое лучшее (1.26).

Я не так давно полностью продал свою позицию по префам с +18% (еще до выхода отчета). И хотя причиной продажи было то, что апсайд Ростелекома стал уступать другим компаниям, но отчет за 2 кв 2025 подтвердил правильность моих действий. В целом, мне нравится компания и есть у нее козыри в виде вывода на IPO РТК-ЦОД и Solar и, возможно, на снижении цен подумаю о возвращении Ростелекома в свой портфель.

Расчетная справедливая цена - 85.7 (АО), 86 (АП).

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Банк Санкт-Петербург. Отчет за 2 кв 2025 по МСФО

Тикер: #BSPB, #BSPBP

Текущая цена: 365.8 (АО), 63.1 (АП)

Капитализация: 168.6 млрд.

Сектор: Банки

Сайт: https://www.bspb.ru/investors

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 3.25

P\BV - 0.79

NIM (чистая процентная маржа) - 7.28%

ROE - 17%

Активы\Обязательства - 1.2

Что нравится:

- за полугодие чистый процентный доход вырос на 16.4% г/г (33.9 -> 39.4 млрд);

- чистый комиссионный доход вырос на 2.9% к/к (2.76 -> 2.84 млрд) и за полугодие на 4.4% г/г (5.4 -> 5.6 млрд);

- кредитный портфель увеличился на 7.7% к/к (789.9 -> 850.6 млрд);

- за полугодие чистая прибыль выросла на 1.4% г/г (24.3 -> 24.7 млрд);

Что не нравится:

- снижение чистого процентного дохода на 2.1% к/к (19.9 -> 19.5 млрд);

- доход от операций с финансовыми инструментами снизился на 18.2% к/к (2.4 -> 2 млрд) и за полугодие на 15.3% г/г (5.2 -> 4.4 млрд);

- чистая прибыль упала на 41.2% к/к (15.5 -> 9.1 млрд);

- процент ссуд с просрочкой 90 дней и более увеличился с 4.16 до 6.13%;

- чистая процентная маржа снизилась с 7.63 до 7.2% в сравнении к/к, хотя если сравнить квартал г/г, то результат чуть лучше (во 2 кв 2024 NIM был 7%).

Дивиденды:

Дивидендная политика банка предусматривает отчисления на выплату по обыкновенным акциям дивидендов в пределах от 20% до 50% от чистой прибыли по МСФО с учетом имеющегося в распоряжении свободного капитала. По привилегированным акциям выплачиваются какие-то несущественные суммы.

Совет директоров банка рекомендовал выплатить промежуточные дивиденды за первое полугодие 2025 года в размере 16.61 руб. (ДД 4.54% от текущей цены) на обыкновенную акцию и 0.22 руб. (ДД 0.35% от текущей цены) на привилегированную акцию. Окончательное решение по выплатам будет принято на общем собрании акционеров 25.09.2025. Последний день покупки - 03.10.2025.

Мой итог:

Основной негативный момент - рост резервов, который, судя по комментариям в других источниках, был неожиданностью почти для всех. Стоимость риска за квартал изменилась с 0 до 3.4%. Более того, банк скорректировал прогноз по росту резервов в худшую сторону, что, само собой, потянет за собой снижение прибыли в 2025 году, особенно с учетом того, что результаты БСП также пострадают от снижения ключевой ставки.

На фоне роста резервов банк принял решение снизить payout ближайшей выплаты дивидендов с 50% от чистой прибыли до 30%. Это повлекло за собой сильное падение котировок. Получается при текущих ценах и при выплате 50% во 2 полугодии, дивидендная доходность за год будет около 10%, что уже не очень вкусно

Несмотря на то, что банк недорого оценивается по мультипликаторам (P\E fwd = 4.04 и P\BV = 0.8), добавлять его в свои портфели по текущим ценам уже не лучшая идея. Лучше дождаться более заметной коррекции.

У меня есть акции БСП в портфеле (доля 2.75% от портфеля) и пока не планирую делать поспешных решений. Банк вполне можно рассматривать как дивидендную историю на долгосрочный период. Думаю, как минимум, дождусь решения по ключевой ставке и риторики ЦБ по поводу дальнейших планов, а также отчетности банка за 3 кв 2025. Расчетная справедливая цена - 408 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

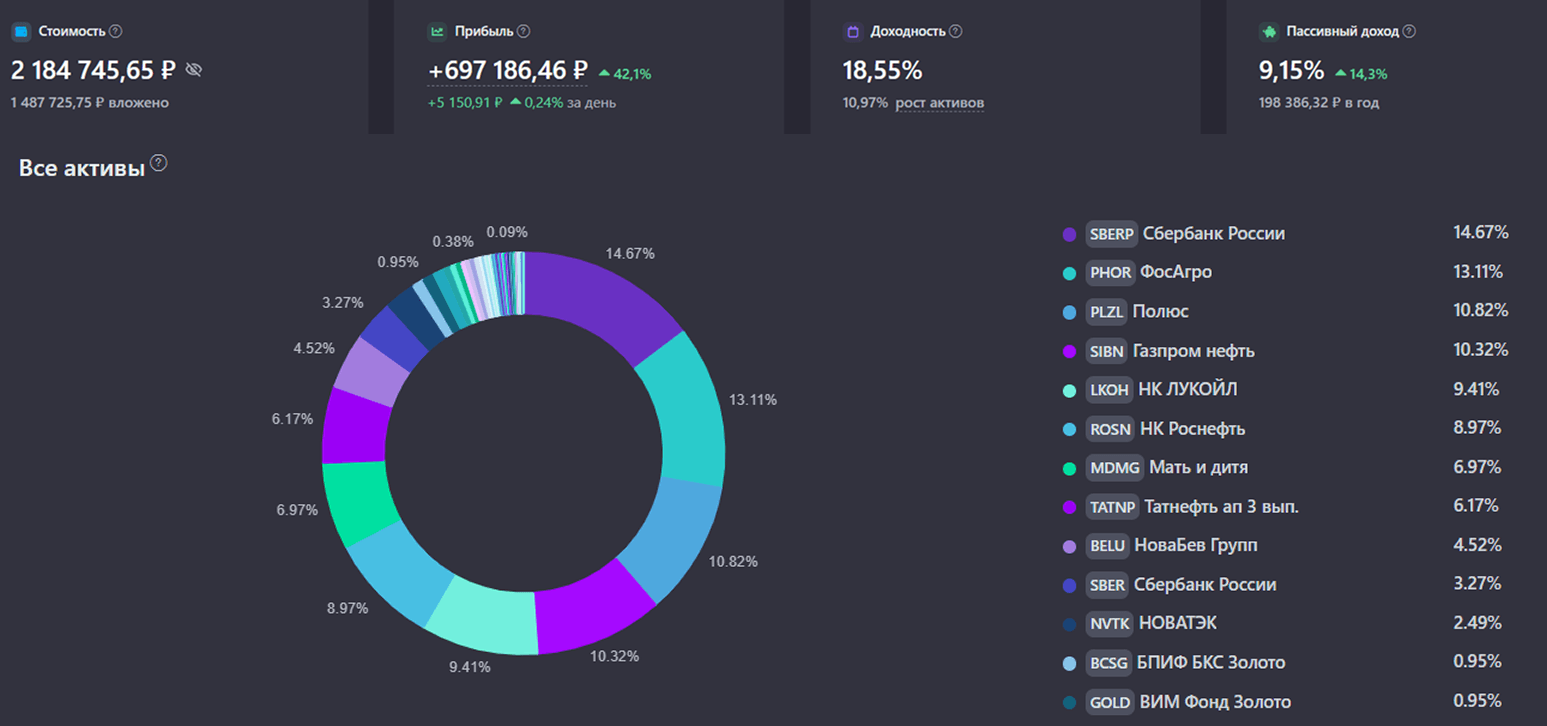

🔥 Показываю свой портфель акций по состоянию на 3 сентября 2025 года

Продолжаю открыто делиться с вами результатами своего инвестирования. Формирую портфель через дивидендные акции и облигации на нашем любимом казино. Вот уже почти 4 года на равных промежутках времени, равными частями инвестирую и делюсь с вами своими результатами. Сегодня актуальный состав портфеля акций, погнали смотреть.

💼 Мой портфель

До недавнего времени был в акциях на 100%. Портфель претерпел небольшие изменения, выделил 10% под облигации для создания постоянного кешфлоу, золоту выделено 5%, как защитному активу, таким образом распределение активов будет выглядеть следующим образом:

● Акции: 85%

● Облигации: 10%

● Золото: 5%

Вот тут показывал пример модельного портфеля, примерно, с таким же соотношением классов активов.

● Стоимость портфеля: 2 184 745 ₽

● Среднегодовая доходность: +18,5%

● Прибыль портфеля: +697 186 ₽

🥊 Мой портфель против MCFTRR

Веду невидимый бой с тенью под названием «Индекс Московской биржи полной доходности». За все время моего инвестирования, мой портфель обгоняет индекс на 375 879 ₽ или +20,8%. В какой-то момент мой портфель оторвался от индекса и эта разница сохраняется.

📉 Прибыль портфеля

Прибыль моего портфеля за все время моего инвестирования составляет 696 204 ₽. Сюда входят, как полученные дивиденды и купоны, так и бумажная прибыль, которую я не зафиксировал. Показатель постоянно пляшет из-за волатильных акций.

📈 Дивидендные акции по секторам

Нефть и газ

🛢️ Газпром нефть: 427 шт. (10,3% из 15%)

🛢️ Лукойл: 32 шт. (9,4% из 10%)

🛢️ Роснефть: 424 шт. (9% из 10%)

🛢️ Татнефть: 217 шт. (6,2% из 5%)

🏭 Новатэк: 44 шт. (2,5% из 5%)

Материалы

🚜 ФосАгро: 41 шт. (13,1% из 15%)

🌟 Полюс: 111 шт. (10,9% из 10%)

Финансы

🏦 Сбербанк: 1270 шт. (18% из 10%)

Здравоохранение

👩🍼 Мать и Дитя: 122 шт. (7% из 10%)

Товары повседневного спроса

🍷 НоваБев Групп: 221 шт. (4,5% из 10%)

🚜 Русагро: 77 шт. (0,5%)

Облигации

Корпоративные и ОФЗ: 4,2%

Золото

🔅 БКС Золото: 1 951 шт. (0,95%)

🔅 ВИМ Золото: 9 270 шт. (0,95%)

❌ Заблокированное

Китай и Finex: 2%

Когда доля заблокированного станет меньше одного процента, перестану их учитывать, а там глядишь, может и разблокируют. Неохота фонды Finex продавать с дисконтом в 75% от цены (хотя мысленно я с ними попрощался).

Распределение по классам активов

● Акции: 92,9%

● Облигации: 4,2%

● Фонды 1%

📈 Портфель по секторам

● Энергетика: 38%

● Материалы: 24,9%

● Финансы: 18,7%

● Здравоохранение: 7%

● Товары повседневного спроса: 5%

● Остальное: 5,6%

🟡 Пассивный доход на ближайшие 12 месяцев

По прогнозам на следующие 12 месяцев мой портфель наполнится на общую сумму 198 306 ₽.

Выплаты на ближайшие 12 месяцев - это прогноз, в реальности может быть больше, а может и не быть, но держать, как ориентир, вполне приемлемо. В конце года посчитаю, сколько получилось за 2025 год, прогноз был 216 000 ₽, на данный момент вышло 62 917 ₽, подробно про пассивный доход за 7 месяцев 2025 года.

🎯 Моя цель

Промежуточная цель, к которой я стремлюсь – это 1 000 000 рублей дивидендами и купонами в год с учетом инфляции. По данным сервиса учета инвестиций, цель будет достигнута в 2035 году.

Продолжаю придерживаться своей стратегии на протяжении почти четырех лет. Она мне помогает не сбиваться с пути, не обращать внимания на истерики и колебания рынка и двигаться к намеченной цели, к созданию капитала, с которым по жизни будет легче двигаться.

Договорнячок скоро! Россия продолжает ждать главную новость!

❗️ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал, чтобы не пропустить новые серии моих еженедельных покупок. Также у меня есть Дзен.

Ренессанс - уверенный рост на сложном рынке

На прошлой неделе все компании разом опубликовали свои отчеты за первое полугодие 2025 года. Работы уйма, поэтому ударно продолжаем знакомиться с результатами их деятельности. Сегодня у меня на столе отчет нашего публичного страховщика - Группу Ренессанс страхование.

🏦 Итак, суммарные страховые премии компании за отчетный период выросли на 26% и достигли 92,2 млрд рублей. Основной драйвер — накопительное страхование жизни (НСЖ), премии по которому увеличились почти в два раза (+99,5%) и достигли 52,7 млрд. Доля Life-сегмента в структуре бизнеса компании выросла до 63% в 2025 году, что отражает высокий спрос на накопительные продукты в условиях высоких ставок и привлекательных доходностей инвестиций.

Более скромные результаты показал сегмент non-life, премии которого практически остались на уровне прошлого года в 34,2 млрд рублей. При этом автострахование снижается из-за падения рынка новых автомобилей (–26% г/г), а вот КАСКО для физических лиц выросло на 13%, продажи страховых решений экосистемам прибавили 46%.

Тут важно понимать, что Ренессанс является бенефициаром смягчения денежно-кредитной политики. По мере снижения ставки ЦБ, спрос на non-life продукты начнет восстанавливаться.

А тем временем инвестиционный портфель за полугодие вырос на 11,5% до рекордных 262 млрд рублей. Его структура на текущий момент выглядит следующим образом: 40% приходится на корпоративные облигации, 25% на депозиты и денежные средства, еще 24% на госбумаги, и по 6% и 5% на прочие активы и акции соответственно.

Сбалансированная структура портфеля и сохранение высокой ключевой ставки ЦБ обеспечивают дополнительную доходность. Средняя годовая рентабельность собственного капитала (ROATE) по итогам периода составила 30,3%, а достаточность капитала удерживается на комфортном уровне — 118% при нормативе в 105%.

📊 Чистая прибыль тем временем снизилась на 14,7% до 4,6 млрд рублей. Такая динамика обусловлена преимущественно неденежными факторами. Применение нового стандарта МСФО 17 изменило порядок учёта премий и резервов. В первом полугодии сложилась нетипичная ситуация, когда положительная переоценка портфеля от снижения ставки была перекрыта ростом переоценки резервов. Из негативного еще отмечу снижение портфеля акций и валютную переоценку из-за укрепления рубля. Думаю результат был бы на несколько млрд рублей выше и может быть перенесен на будущие периоды.

Ренессанс продолжает усиливать продуктовую диверсификацию, развивает экосистемы, масштабирует digital-направления и удерживает высокую рентабельность. Это позволяет компании оставаться одним из лидеров рынка и сохранять привлекательность для инвесторов. Ну а вишенкой на торте служат дивиденды в размере 4,1 рубля на акцию за первое полугодие.

❗️Не является инвестиционной рекомендацией

Облигации Балтийский лизинг БО-П19. Купон до 18,00% на 3 года с ежемесячными выплатами

Балтийский лизинг - универсальная лизинговая компания, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования предприятиям малого и среднего бизнеса. Головной офис расположен в Санкт-Петербурге.

Параметры выпуска Балтийский лизинг БО-П19:

• Рейтинг: ru AА- от Эксперт РА, АА-(RU) от АКРА

• Номинал: 1000Р

• Объем: не более 3 млрд рублей

• Срок обращения: 3 года

• Купон: не выше 18,00% годовых (YTM не выше 19,56% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: по 33,00% в даты выплаты 12 и 24 купонов, 34,00% в дату выплаты 36 купона.

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 09 сентября

• Дата размещения: 12 сентября

📍 Финансовые результаты МСФО за 1 квартал 2025 года:

• Лизинговый портфель – 158,2 млрд руб. (+11% г/г);

• Чистые инвестиции в лизинг – 158,8 млрд руб. (+10% г/г);

• Чистая прибыль – 1,5 млрд руб. (-5% г/г);

• Чистый долг – 143,9 млрд руб. (+13% г/г);

• Чистый долг / Собственные средства – 5,1x (ранее 5,8x).

Если чуть подробнее, то доходы от процентов растут: За последний год компания заработала на процентах 12,8 млрд ₽ (+42% к прошлому году). Вывод: высокие ставки помогли компании получить больше доходов.

Но расходы на проценты растут ещё быстрее: В 2024 году процентные расходы 5,88 млрд ₽ (+79% за год). Вывод: компания платит больше за заёмные деньги, чем раньше.

Резервы на плохие кредиты выросли в 5 раз: Сейчас резервов 660 млн ₽ (было намного меньше). Пока это не критично (всего 2,4% от капитала), но сигнал тревожный.

Прибыль снижается: Чистая прибыль 1,52 млрд ₽ (-27% к прошлому году).За весь 2024 год — 6,22 млрд ₽ (+17%), но рентабельность падает. Вывод: компания зарабатывает больше, но тратит ещё больше, поэтому прибыль сокращается.

Денег на счетах стало больше: 13,5 млрд ₽ против 4,63 млрд ₽ год назад. Капитал вырос до 27,9 млрд ₽ (+27%).

Компания в целом держится, но есть риски. Если расходы продолжат расти быстрее доходов, прибыль может упасть ещё сильнее.

В настоящее время в обращении находятся 12 выпусков биржевых облигаций на 68 млрд рублей:

• Балтийский лизинг БО-П16 $RU000A10BJX9 Доходность: 18,89%. Купон: 22,25%. Текущая купонная доходность: 20,73% на 2 года 8 месяцев, ежемесячно. Имеется амортизация: по 11% в даты выплат 12-го, 15-го, 18-го, 21-го, 24-го, 27-го, 30-го, 33-го купонов, 12% в дату выплаты 36-го купона.

• Балтийский лизинг БО-П11 $RU000A108P46 Флоатер. Купон: КС+2,3% на 1 год 9 месяцев, ежемесячно.

📍 Похожие выпуски облигаций по параметрам:

• Брусника 002Р-04 $RU000A10C8F3 (23,14%) А- на 2 года 11 месяцев

• ВИС ФИНАНС БОП09 $RU000A10C634 (17,76%) А+ на 2 года 10 месяцев

• ВУШ 001P-04 $RU000A10BS76 (19,47%) А- на 2 года 9 месяцев

• Группа Позитив 001P-03 $RU000A10BWC6 (15,83%) АА- на 2 года 7 месяцев

• Селигдар 001Р-04 $RU000A10C5L7 (18,47%) А+ на 2 года 4 месяцев

• Делимобиль 1Р-03 $RU000A106UW3 (20,65%) А на 2 года

• Аэрофьюэлз 002Р-05 $RU000A10C2E9 (19,72%) А на 1 год 10 месяцев

• Уральская кузница оббП01 $RU000A10C6M3 (19,30%) А- на 1 год 10 месяцев

• АФК Система 002P-02 $RU000A10BPZ1 (17,31%) АА- на 1 год 8 месяцев

• Полипласт П02-БО-05 $RU000A10BPN7 (19,05%) А- на 1 год 8 месяцев

Что по итогу: У эмитента все выпуски облигаций с амортизацией, что не позволяет зафиксировать высокую доходность на весь срок. Намеченная тенденция на снижение долговой нагрузки это хороший сигнал, но риски отрасли, никто не отменял.

Текущее предложение, по своим условиям копирует выпуск июля Балтийский лизинг БОП18$RU000A10BZJ4, который был размещен под 19% и сейчас торгуется с небольшой премией.

Покупка имеет смысл лишь в том случае, если итоговый купон установят на максимальном уровне 18%. В иной ситуации более рациональным решением будет покупка уже торгующегося бумаги БО-П18.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #обзор #аналитика #инвестор #инвестиции #фондовый_рынок #обзоррынка #доход #купоны #новости #трейдинг

'Не является инвестиционной рекомендацией

Стоит ли инвестировать в акции CarMoney ⁉️

💭 Анализируем финансовую отчетность и прогнозы на ближайшие года...

🎩 Ребрендинг

🗞️ Публичное акционерное общество «СмартТехГрупп» (ПАО «СТГ») официально сообщило о старте первого этапа ребрендинга своей дочерней компании CarMoney. Это мероприятие инициировано в рамках утвержденной Стратегии развития на период 2025-2028 годов, предусматривающей преобразование из моно-продуктовой в много-продуктовую компанию и выпуск новых предложений в рамках экосистемы ПСБ.

🤷♂️ Первый этап включает смену названия микро-финансово-кредитной компании «КарМани» на новое название — «ПСБ Финанс». Одновременно с этим начнется реализация программы совместного брендинга, которая затронет дизайн официального веб-сайта, страницы регистрации пользователей, клиентские кабинеты и прочие коммуникационные элементы сервиса CarMoney.

❗ Несмотря на изменения в наименовании, юридическое лицо сохранит действующий бренд CarMoney, реквизиты и банковские счета останутся прежними. Пользователям и партнерам не потребуется перезаключать существующие контракты или повторно оформить доверительные полномочия. Переименование не повлияет на юридический статус уже подписанных соглашений.

👣 Следующие шаги по ребрендингу запланированы на 2026 год, подробности будут представлены позже.

💰 Финансовая часть (1 п 2025)

📊 Компания продемонстрировала рост основных финансовых показателей. Выручка увеличилась на 4%, составив 1,7 млрд рублей. Операционная прибыль (OIBDA) выросла на 1% и составила 962 млн рублей. Общий объем активов вырос на 36% и достиг отметки в 9,8 млрд рублей благодаря расширению кредитного портфеля, инвестициям в ИТ-инфраструктуру и интеграции с партнерами.

💳 Привлечённые средства увеличились на 38% до 3,8 млрд рублей, однако доля заемного капитала сократилась ниже 40%. Собственный капитал увеличился на 32% до 5,3 млрд рублей вследствие дополнительной эмиссии акций в пользу стратегического партнера.

✔️ Операционная часть (1 п 2025)

💼 Размер портфеля займов компании составил 5,9 млрд рублей, увеличившись на 20% по сравнению с аналогичным периодом предыдущего года. Объем выдачи займов за первое полугодие 2025 года достиг 2,1 млрд рублей, что представляет собой увеличение на 17% относительно прошлого года и является лучшим результатом за последние пять лет.

👥 Число клиентов ПСБ Финанс увеличилось на 23% и составило 122 тысячи человек, причем примерно 80% из них являются новыми клиентами, что свидетельствует об успешности применяемой стратегии привлечения. Основной упор делается на работу с надежными заемщиками, чей средний доход в первом полугодии вырос на 28% и составил 187 тысяч рублей. Такой доход позволяет клиентам комфортно осуществлять платежи по кредитам на автомобили, составляющие в среднем 30,5 тысяч рублей в месяц. Средняя сумма займа на автомобиль возросла до 416 тысяч рублей, а срок кредитования увеличился на 16%, достигнув 18,3 месяца. За первые полгода 2025 года 82% всех займов ПСБ Финанс были оформлены полностью дистанционно, что отражает высокий уровень автоматизации и оптимизации процессов компании.

💸 Дивиденды

🤑 Если предположить выплату половины чистой прибыли в виде дивидендов, то по прогнозам их можно ожидать по итогам 2025 года с кратным увеличением в будущем.

✔️ Планы / Развитие

💪 Важным достижением стало введение нового продукта «Заем на покупку автомобиля» в мае, первого шага в реализации стратегии развития, принятой ранее в 2025 году. Во второй половине года планируется запустить дополнительные кредитные продукты, предназначенные для сегмента близких к банкам услуг, включая крупный необеспеченный займ с условиями, аналогичными банковским. Также будет запущена цифровая платформа автокредитования, позволяющая банкам и микрофинансовым организациям выдавать кредиты и займы на приобретение автомобилей всех типов.

🧐 Предположительно, исходя из планов компании, суммарная прибыль за период 2025–2028 годов составит около 5,3 миллиарда рублей. Добавляя сюда средства от дополнительной эмиссии акций, получаем собственный капитал примерно в размере 10,7 миллиарда рублей к концу 2028 года. Из этого следует, что 1,5 миллиарда рублей компания предполагает направить на выплату дивидендов.

🤔 Прогнозируя будущее состояние компании, заметно замедление темпов роста прибыли в 2025 и 2026 годах с последующим значительным ускорением в 2027-м. При этом остается непонятным, почему ROE в указанные годы будет оставаться таким низким, несмотря на традиционно высокую эффективность основного направления бизнеса, способного обеспечивать возврат капитала на уровне 15–20%.

🤷♂️ Непонятно, каким образом удается достичь показателя возврата на собственный капитал (ROE) свыше 30%, ведь ранее предприятие демонстрировало существенно меньшие значения. Следовательно, перспективы исполнения обозначенной стратегии остаются туманными.

💭 К 2028 году компания ставит цель увеличить число активных клиентов еще на 10 тысяч человек. Это вполне достижимо.

📌 Итог

🤓 Компания добилась значительных успехов, показав исторический максимум объема выданных кредитов. Компания приступила к процессу преобразования, начав первый этап ребрендинга, включающего изменение наименования операционной структуры и подготовку совместной маркетинговой кампании с партнерским банком, что подчеркивает глубину перемен и высокий уровень взаимодействия с ключевым партнером.

📛 Однако, неожиданно звучит заявление о предстоящем многократном увеличении масштабов бизнеса и прибыли, начиная с 2027 года. Возникает закономерный вопрос: кому адресованы подобные заявления, ведь объективно такой взрывной рост маловероятен.

😎 Компании предстоит сложная задача, связанная с необходимостью эффективного управления ресурсами и успешным внедрением инноваций. Реализация заявленных планов потребует серьезных усилий и благоприятных внешних условий, без которых достижение целевых показателей представляется крайне затруднительным.

🎯 ИнвестВзгляд: Долгосрочно актив имеет сильный потенциал, особенно в моменте рост котировок может быть взрывным. Доля в портфеле увеличена.

📊 Фундаментальный анализ: ✅ Покупать - потенциал роста бизнеса, планы по расширению продуктовой линейки и ожидаемые дивидендные выплаты делают акции компании привлекательными.

💣 Риски: ☁️ Умеренные - несмотря на стабильную работу и чёткий план развития, амбициозные цели по росту требуют дополнительных ресурсов и времени на реализацию. Важно, что существующие риски находятся под контролем.

✅ Привлекательные зоны для покупки: 1,76р / 1,65р / 1,51р

💯 Ответ на поставленный вопрос: Да, стоит рассмотреть инвестиции в акции CarMoney. Компания показывает положительные финансовые результаты, активно развивает новые продукты и увеличивает кредитный портфель. Диверсификация бизнес-модели улучшает устойчивость и повышает привлекательность акций.

✍️ С Вас подписка! Если уже подписаны, то оставляйте реакции.

$CARM #CARM #CarMoney #ПСБФинанс #СТГ #Инвестиции #Акции #МФО #Портфель #Дивиденды #Финансы #Ребрендинг #Рынок #Отчетность