Поиск

Еженедельный дайджест новостей отрасли

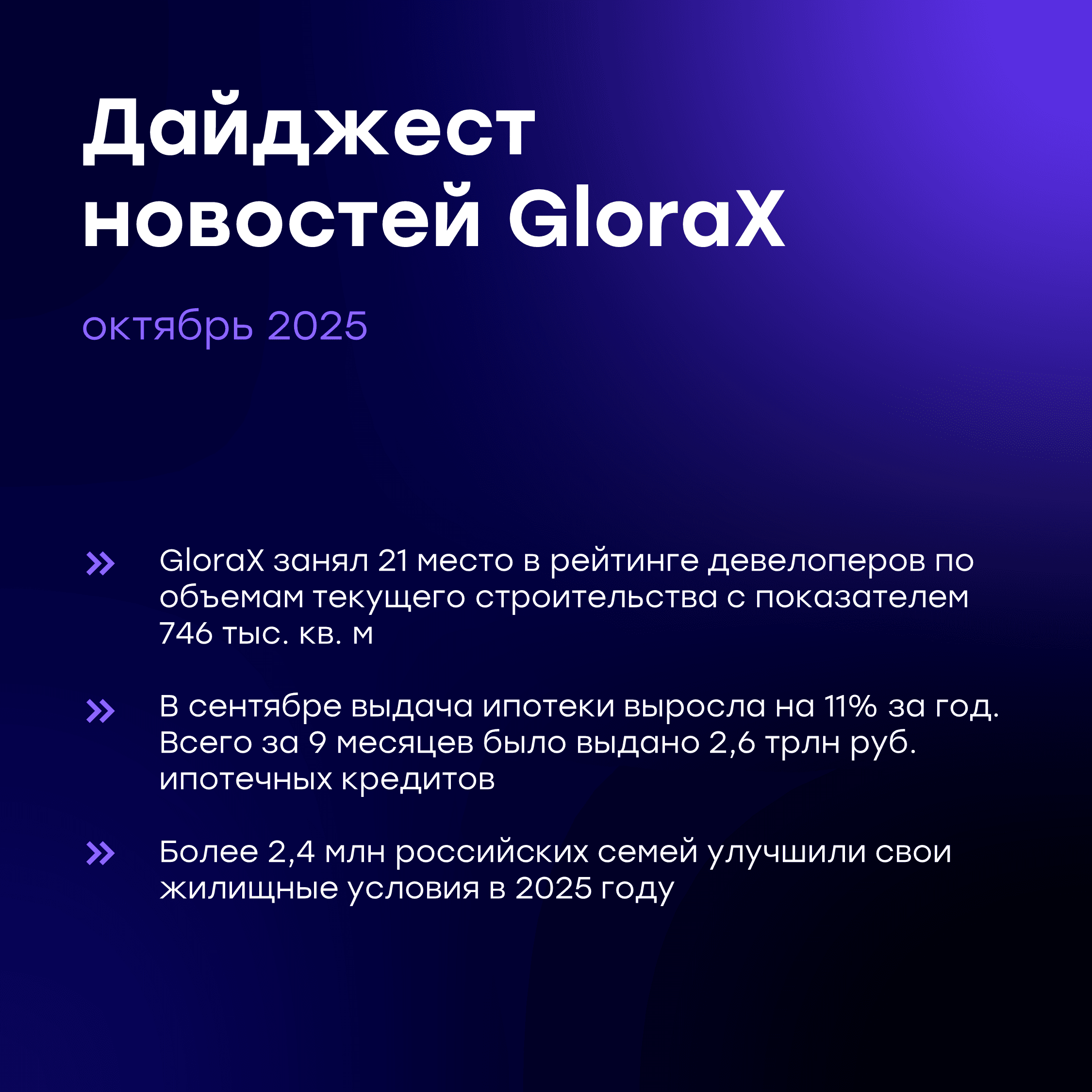

Главные новости:

• Поднялись на 21-е место в рейтинге ЕРЗ по объемам объемам стройки (+23 позиции за этот год). Объем текущего строительства проектов GloraX составляет 746 тыс. кв м.

• CEO GloraX Дмитрий Кашинский в беседе с ИА «Регнум» рассказал о переломном моменте на рынке жилья, стратегии экспансии в регионы и планах по выходу на IPO.

Новости отрасли:

🔍 ДОМ.РФ: в сентябре 2025 г. застройщики в России вывели на рынок 4,1 млн кв. м новых проектов (+4% г/г). Рост показателя свидетельствует об оживлении рынка жилья, что позитивно сказывается на финансовых результатах девелоперов, включая GloraX.

Подробнее: https://дом.рф/media/news/v-sentyabre-2025-g-zastroyshchiki-v-rossii-vyveli-na-rynok-4-1-mln-kv-m-novykh-proektov-4-g-g/

🔍 В сентябре выдача ипотеки выросла на 11% за год, всего с начала 2025 года в России было выдано 2,6 трлн рублей ипотечных кредитов. Активизация выдачи ипотеки связана со смягчением денежно-кредитной политики ЦБ: снижением ключевой ставки, а вслед за ней и снижением ставок по рыночной ипотеке.

Подробнее: https://rbcrealty.ru/news/68de2e3d9a7947076c48d932

🔍 С начала года свыше 2,4 млн российских семей улучшили жилищные условия, заявил вице-премьер РФ Марат Хуснуллин. Он также отметил, что в настоящее время в стране возводят 120,3 млн кв. м жилья, а градостроительный потенциал превышает 467 млн кв. м.

Подробнее: https://www.interfax-russia.ru/realty/news/svyshe-2-4-mln-rossiyskih-semey-uluchshili-zhilishchnye-usloviya-s-nachala-goda

#GloraX #дайджест #недвижимость #финансы #строительство #девелопмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Инвестиции в ПИФы, «суперквалифицированные» инвесторы и снижение уровня возмещения банкам

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, недельная инфляция с 23 по 29 сентября составила 0,13%. Годовая инфляция осталась на уровне 8,1%.

— С начала года вложения инвесторов в ПИФы приблизились к 830 млрд руб., однако на отчетной неделе с 22 по 28 сентября совокупные притоки средств в инструмент сократились почти в девять раз: чистый приток составил всего 2,7 млрд руб., что на 89,3% меньше показателя предыдущей недели. Лидером по привлечению средств остается сегмент фондов облигаций, куда за более чем семь месяцев было направлено 507,1 млрд руб.

— Председатель комитета Госдумы по финансовому рынку Анатолий Аксаков допустил снижение ключевой ставки Банка России до 15% к концу года. По его мнению, ЦБ продолжит смягчение денежно-кредитной политики, и ставка может плавно снижаться с текущих 17% с шагом в один процентный пункт на предстоящих заседаниях 24 октября и 19 декабря.

🗨️ «Несмотря на обнадеживающие данные по инфляции, позволяющие предположить снижение ключевой ставки до 15% к концу года, информационный фон вызывает определенные сомнения относительно скорости этого процесса. В частности, рынок труда остается перегретым, что усиливает инфляционное давление. Помимо этого, планы по увеличению налогов способствуют формированию проинфляционных ожиданий», — комментирует Анатолий Клинков, директор по взаимодействию с инвесторами ГК «А101».

— Банк России в 2026 году планирует обсудить с участниками рынка действующие требования к квалификации инвесторов и возможные их изменения. Также регулятор намерен изучить вопросы инвестирования в криптовалюты, включая возможность создания категории «суперквалифицированных» инвесторов.

📊 Новости строительной отрасли и ипотечного кредитования:

— На фоне общего замедления строительной отрасли наблюдается сокращение числа вакансий. Согласно данным Индекса здоровья российского бизнеса, во втором квартале 2025 года количество вакансий в строительстве снизилось на 20% по сравнению с аналогичным периодом прошлого года.

🗨️ «Это коснулось не всех видов работ и, соответственно, не всех строительных профессий. Стоит учитывать, что цикл девелоперских проектов достаточно длинный — порядка двух лет. И с 2024 года на рынке наблюдается снижение стартов новых проектов. То есть недостатка нет, например, в монолитчиках или специалистах по каменной кладке. А квалифицированные специалисты по внутренним инженерным системам по-прежнему в большом дефиците — они заняты на проектах в высокой степени готовности, которые массово запускались в 2022-2023 годах», — комментирует Елена Леликова, директор по закупкам ГК «А101».

— Минфин рассматривает возможность снижения уровня возмещения банкам по семейной ипотеке после 1 ноября. Как сообщил замминистра финансов Иван Чебесков, вопрос находится в стадии обсуждения, и ведомство анализирует ситуацию, чтобы в ближайшее время принять решение. Ранее компенсации банкам по льготным программам уже были снижены.

— По данным ВТБ, российские банки выдали в сентябре 2025 года ипотечных кредитов на 405 млрд руб., что на 11% превышает показатель аналогичного месяца прошлого года. Таким образом, совокупный объем ипотечных выдач за первые девять месяцев года составил более 2,6 трлн руб., что, примерно на треть ниже результатов за тот же период 2024 года.

— По данным вице-премьера Марата Хуснуллина, более 2,4 млн российских семей улучшили жилищные условия с начала 2025 года, а с 2019 года эта цифра превысила 26 млн семей. За восемь месяцев текущего года было введено 67,5 млн кв. метров жилья, а до конца года планируется ввести еще не менее 100 млн.

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

Российский рынок у критической черты: Что может стать точкой разворота?

На российском рынке акций сохраняется пессимизм. Словесные интервенции в виде выступления президента РФ на Валдайском форуме не стали драйвером для восстановления уверенности инвесторов.

Президент затронул вопросы политики, мироустройства, экономики. Президент России назвал чушью рассуждения о планах России напасть на НАТО, а также заявил, что Россия показала высочайшую степень устойчивости, противостоя санкциям.

Однако факторы, обуславливающие коррекцию, не только остаются в силе, но и усиливаются на фоне продолжающегося противостояния, в котором стороны прощупывают "красные линии" оппонента.

Геополитические риски, а также перспективы паузы в цикле смягчения денежно-кредитной политики - мощное комбо при котором "большие деньги" долгое время будут обходить рынок акций стороной.

Очередной фактор давления - это цена нефть Brent, которая впервые почти за 4 месяца опустилась ниже $65 за баррель. Опасения увеличения поставок нефти со стороны участников ОПЕК+ угрожают избыточным предложением, что вместе с ослабленным экономической активности способно оказать серьезное давление на нефтяные котировки.

Что по технике: Индекс МосБиржи приближается к важному уровню поддержки в 2600 пунктов, находящемуся на дне торгового канала. Сложились все классические предпосылки для разворота — рынок перепродан, основной негатив в цене. Однако вместо ожидаемого отскока мы наблюдаем вялую негативную динамику. Это говорит о том, что медвежий тренд исчерпывает себя не резким обвалом, а постепенным истощением.

Изменить ситуацию может либо новость геополитического характера, либо массовое закрытие "коротких" позиций (маржин-колл). Обычно такие распродажи начинаются возле стратегических "круглых" уровней, когда кажется, что падение уже не может продолжиться.

Таким рубежом, по всей видимости, является зона 2600–2580 пунктов (линия восходящего тренда в форме треугольника). Думаю, на этом уровне произойдёт распродажа, но то, насколько активно её отыграют покупатели, будет зависеть от новостного фона.

В ближайшие дни в центре внимания окажется вопрос о поставках «Томагавков». Если их одобрят, то можно ставить крест на восстановлении. Если не одобрят — возможна попытка отскока в район 2650 пунктов.

Из корпоративных новостей:

Банк Санкт-Петербург СД одобрил новый обратный выкуп с целью поддержать рыночную капитализацию. Байбэк будет проходить с 6 октября 2025 года по 20 мая 2026 года. Банк выкупит акции на сумму до ₽5 млрд.

МосБиржа запретила короткие продажи по акциям Озон Фармацевтики. В рамках допэмиссии компания размещает акции по преимущественному праву с 3 по 9 октября, по 42 ₽ за бумагу.

Самолет 6 октября опубликует операционные результаты за 3 кв и 9 мес 2025 года.

Соллерс сообщает о старте продаж флагманских полноприводных пикапов Sollers ST9.

Магнит разработал новый концепт магазинов "у дома".

• Лидеры: ВК #VKCO (+2,47%), БСП #BSPB (+2,26%), Мечел #MTLR (+1,7%), Совкомбанк #SVCB (+1,38%).

• Аутсайдеры: Whoosh #WUSH (-5,33%), ЮГК #UGLD (-4,84%), Сегежа #SGZH (-4,74%), ФосАгро #PHOR (-3,8%).

03.10.2025 - пятница

• #ZAYM - Займер ВОСА по дивидендам за 1 кв 2025 года

• #OZPH - Озон Фарм последний день с дивидендом 0,25 руб

• #BSPB - Банк Санкт-Петербург последний день по дивидендам за 1п 2025г в размере 16,61 руб/обычка и 0,22 руб/преф

• #NVTK - Новатэк последний день с дивидендом 35.5 руб.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #обзор_рынка #инвестор #инвестиции #новости #трейдинг #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Softline $SOFL купила 51% консалтинговой компании BeringPro примерно за 700 млн ₽, исходя из мультипликатора 4х EV/EBITDA.

EBITDA BeringPro за 2024 год составила 184 млн ₽, выручка — 1,96 млрд ₽ (+20%).

2/3 суммы пошли на развитие и погашение долгов, 1/3 — менеджменту (в основном акциями Softline с lock-up на 6 месяцев).

Срок окупаемости сделки оценивается в 5 лет.

Цель Softline и BeringPro — войти в топ-5 ИТ-консалтинга к 2026 году.

🔥 Друзья, важные новости! Мы начинаем вновь торговать зарубежными акциями!

👍 Олды из других наших соц. сетей здесь? Помните нашу рубрику «ТОП‑5 падений на рынке США» - с нее мы начинали, откупали падения, которые считали необоснованными и показывали очень хорошие доходности. С тех пор многое изменилось: СВО, блокировки активов и фокус на нашем рынке. Мы всерьез забросили США… но устали от российского рынка и того болота, которое сейчас творится, и решили вернуться к американским и китайским компаниям и их разборам.

🤔 Останутся ли у нас материалы по России? Конечно! Но теперь хотим искать идеи и на зарубежных рынках. Нашли для себя интересный способ торговать с меньшими инфраструктурными рисками - через раздел TradFi на Bybit. Там доступны индексы, акции США и Китая, валюты, металлы и даже товары вроде какао или апельсинового сока. Причем доступен как лонг, так и шорт. И сейчас до 11 октября нулевая торговая комиссия. Если что, это не реклама, а искреннее удивление от найденной возможности.

🚀 Какой стратегии будем придерживаться? Как и ранее, во главе угла для нас стоит фундаментал! Будем вновь копаться в финансовых отчетностях мировых компаний, разбираться что у них нового, насколько финансовое положение крепкое. Ностальгия 😀

❗️ Важные нюансы:

📍 На Bybit по торгуемым «акциям» учитываются дивиденды, но детали начислений нам еще предстоит изучить, расскажем, как все протестируем.

📍 Это не классические акции, а токенизированные активы, подкрепленные бумагой 1 к 1. Владение таким активом не дает базовых прав акционера, зато вероятность ограничений на торговлю ниже, чем при открытии счетов у зарубежных брокеров. В целом механизм выглядит очень интересно.

📈 Что дальше? В следующем посте разберем, что изменилось на рынке США за время нашего отсутствия. Для нас это тоже почти с нуля, тем будет честнее и продуктивнее.

Подключайтесь к нам и давайте разбираться вместе! Думаем, вы тоже соскучились по зарубежным рынкам. Будем благодарны, если откроете счет по нашей ссылке, то и вам и нам придет небольшой бонус (скидка 20$ на комиссии, когда они снова появятся) 🤝

Ссылка 👉 https://partner.bybit.com/b/aff_31377_65759

🔥 ТОП-5 дивидендных акций на 2026 год с доходностью от 15% до 21% от SberCIB

Продолжаем богатеть на дивидендах. На этот раз ребята из Сбера подготовили целых 5 компаний, которые по их мнению в 2026 году порадуют инвесторов жирными дивидендами. Пропускать такое нельзя, надо обязательно смотреть, погнали!

Пока аналитики соревнуются в том, кто сможет напрогнозировать еще больший процент по дивидендам от компаний, вот тут например, РБК собрали аналитиков из разных инвест домов, доходности там большие, а некоторые и вовсе фантастические.

2025-й год явно не дивидендный год для российского фондового рынка, эффект жесткой ДКП постепенно накрывает, как после похмелья, компании. Вклады и облигации в настоящее время обыгрывают дивиденды в сухую с разгромным счетом. Настроения у инвесторов в целом, что-то очень пессимистичное.

И тут на сцену выходят два типа инвесторов, те, которые видят возможности, и те, кто не может выдержать риска всего происходящего с нами и со страной и уходят, по их мнению, в более спокойную облигационную и депозитную гавани.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 ТОП-10 компаний, которые платят дивиденды даже в кризис!

🔥 ТОП-10 с самыми стабильными дивидендами

А теперь переходим к списку акций из сегодняшней подборки.

🔥 Корп центр ИКС 5 X5

● Дивиденд: 600 ₽

● Дивидендная доходность: 21,7%

● Цена акции: 2 763 ₽ (1 лот – 1 акция)

Как-то уж очень щедро. Интересно будет посмотреть на выручку после поднятия НДС, ну а пока наблюдаем.

🔥 ЮМГ МКПАО GEMC

● Дивиденд: 157 ₽

● Дивидендная доходность: 19,8%

● Цена акции: 789 ₽ (1 лот – 1 акция)

157 ₽ для аналитиков из Сбера - это базовый вариант. Ниче так базовый. А еще может быть дополнительный в 260 ₽, золотая компания, получается.

🔥 МТС MTSS

● Дивиденд: 35 ₽

● Дивидендная доходность: 17%

● Цена акции: 204 ₽ (1 лот – 10 акций)

Тут все стандартно, фиксированный дивиденд, который платят исправно. Правда, доходность всегда такая высокая, потому что сами акции дешевеют и не растут уже давно.

🔥 Европлан ЛК LEAS

● Дивиденд: 87 ₽

● Дивидендная доходность: 17,2%

● Цена акции: 505 ₽ (1 лот – 1 акция)

Базовый сценарий аналитиков.

🔥 Банк Санкт-Петербург BSPB

● Дивиденд: 50 ₽

● Дивидендная доходность: 15%

● Цена акции: 335 ₽ (1 лот – 10 акций)

Если будет так как говорят аналитики, то непременно хорошо. Но вот последняя рекомендация разочаровала инвесторов. Хотя в этом году, вообще мало, кто радует.

Вот так ребята из Сбера оценивают эти 5 компаний на следующий год. Тут некоторые не знают, что делать завтра, а эти смотрят с оптимизмом в 2026-й год. Вполне оптимистично, как будет на самом деле, покажет время.

Чтобы не расстраиваться по каждому поводу, инвестировать надо долго, желательно всю жизнь. и со временем грамотно пользоваться входящим потоком денег из ваших накоплений. Всем удачи, всех обнял!

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

🏤 Мегановости 🗞 👉📰

1️⃣ "Полюс" $PLZL заплатит дивиденды за первое полугодие — 70,85₽ на акцию.

Реестр под дивиденды закроется 13 октября.

Компания сохранила цель выплачивать 30% от EBITDA, которая за период выросла на 32% до рекордных $2,7 млрд.

Идеальный шторм: почему российский рынок остался без поддержки

Российскому рынку не хватает стимулов для роста. Инвесторы не видят позитивных сигналов ни от смягчения монетарной политики, ни от снижения геополитической напряженности.

Ситуацию усугубляет умеренно жесткая позиция ЦБ по ключевой ставке, которая вызывает опасения, что к концу года ставка будет не ниже 16%. Это своего рода плата за геополитические риски и повышение налогов.

По итогам основной сессии индекс МосБиржи увеличился на 0,1% и составил 2686,4 пункта, а долларовый индекс РТС прибавил 0,3%, поднявшись до 1023,7 пунктов.

На фоне сохраняющейся высокой геополитической напряжённости вчера Дональд Трамп выступил со смешанными сигналами. С одной стороны, он подчеркнул необходимость дипломатического урегулирования между Россией и Украиной и выразил готовность выступить посредником на переговорах.

С другой — заявил о демонстрации силы как действенном методе давления, подтвердив отправку к российским берегам одной-двух атомных субмарин, хотя и выразил надежду, что до их использования дело не дойдёт.

Ранее в СМИ появлялись сообщения о возможных поставках Украине крылатых ракет Tomahawk, что уже вызывало обеспокоенность рынков и усиливало геополитические риски.

Сегодня страны ЕС также должны обсудить план использования замороженных российских активов. Изменить текущую ситуацию способны только конкретные шаги, а именно — организация прямых переговоров по украинскому вопросу. Рынок больше не реагирует на словесные интервенции, которых недостаточно даже для формирования технического отскока.

Что по технике: Индекс МосБиржи на вечерней сессии закончил торги в районе 2678,65 пункта. Днем ранее котировки опустились ниже исторического уровня поддержки в 2700 пунктов. В случае сохранения давления на рынок существует высокая вероятность снижения к ближайшему уровню поддержки в 2650 пунктов и совсем не обязательно, что он выстоит.

Из корпоративных новостей:

Совкомбанк собирается рассмотреть вопрос выплаты второй части дивидендов за 2024 год в начале 4кв 2025 года.

Новатэк танкер с 7-м грузом подсанкционного "Арктик СПГ 2" пришвартован в китайском порту

НКХП акционеры одобрили дивиденды за 1п 2025г в размере 6,54 руб/акция (ДД 1,3%), отсечка - 10 октября

Эталон акционеры одобрили допэмиссию в размере 400 млн акций по открытой подписке

Магнит сделку РЕПО перенесли на 2 октября 2026 года. Весь спекулятивный рост сошел на нет.

Хэдхантер намерен запустить специализированный портал, посвященный работе на Северном Кавказе, в начале 2026г

Софтлайн объявляет о покупке свыше 1 млн акций за неделю в рамках обратного выкупа и подтверждает намерение продолжать покупки акций.

АФК Система дочерняя организация Cosmos Hotel Group подтверждает интерес к IPO, ждет подходящий момент

М.Видео в лидерах роста на новости о возможном увеличении доли в компании китайским ритейлером.

Черкизово в 1п 2025г увеличило продажу курятины на 9,7% г/г до 488 тыс т, индейки - на 5,7% г/г до 26,9 тыс т, продажи свинины снизились на 10,2% до 92,9 тыс т

• Лидеры: М.Видео #MVID (+35,6%), ЭсЭфАй #SFIN (+5,93%), Икс 5 #X5 (+4%), ЛСР #LSRG (+3,5%), Эн+ #ENPG (+3,47%).

• Аутсайдеры: ММК #MAGN (-3,12%), ЮГК #UGLD (-3,03%), Софтлайн #SOFL (-2,87%), Сургутнефтегаз #SNGSP (-2,03%).

01.10.2025 - среда

• #MOEX - МосБиржа объем торгов за сентябрь

• #PHOR - ФосАгро закрытие реестра по дивидендам 273 руб (дивгэп)

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

• Индекс производственной активности PMI (сент) (12:00 мск, пред.: 48,7).

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #инвестор #инвестиции #фондовый_рынок #обзор_рынка #новости

'Не является инвестиционной рекомендацией

Путь к 2650 открыт: три причины, почему падение рынка еще не окончено

Попытка индекса МосБиржи в утренние часы закрепиться над уровнем сопротивления в 2740 пунктов вновь не увенчалось успехом, как и неделей ранее.

Давление на котировки оказывает усиление геополитических рисков на фоне циркулирующих слухов о поставках крылатых ракет Tomahawk Украине, а также отсутствие прогресса в переговорах.

В результате рынок обвалился до 2677,02 п. По итогам основных торгов индекс МосБиржи снизился на 1,54%, до 2684,09 пункта, РТС – на 0,65%, до 1020,36 пункта.

На рынке облигаций также преобладал пессимизм. Индекс ОФЗ (-0,4%) снижается без существенного отскока на протяжении трёх недель. Рост безрисковой доходности оказывает дополнительное давление на акции.

Цены на нефть добавили негатива: Стоимость Brent рухнула более чем на 3%, несмотря на недавний рост до $70. Причиной стало возобновление экспорта из Ирака в Турцию, что увеличило мировое предложение на 150+ тыс. баррелей в день. Также давление на котировки усиливают и ожидания, что ОПЕК+ решит нарастить добычу почти на 140 тыс. баррелей на онлайн-встрече 5 октября.

Сильней всего распродаже подверглись акции технологических компаний. Это связано с новостями о том, что Минфин планирует повысить льготный тариф страховых взносов для IT-сектора до 15%. Тем самым, на один сектор с господдержкой стало меньше.

Но есть и те, кто чувствует себя не так плохо: Акции электросетевого сегмента отыгрывают информацию о том, что Минэкономразвития внесло в правительство новый макропрогноз на 2025–2028 годы, где повышены тарифы на передачу электроэнергии по единой энергосети.

Стоит отметить, что на этой неделе ожидается важное выступление Путина, способное задать направление рынку на ближайшую перспективу. Однако существенного роста ждать не приходиться. Осознание, что снижение ключевой ставки замедлится или приостановится на продолжительный период будет сдерживать интерес к рисковым инструментам.

Что по технике: Третий пробой уровня 2700 пунктов за короткий срок — тревожный сигнал. Если он подтвердится, а стимулов для покупок не появится, то нас ждет продолжение движения вниз по нисходящему каналу до следующей значимой отметки — 2650 пунктов.

Триггеров для роста, как не было, так и нет, поэтому самое очевидное - находится с минимальным участием в текущей волатильности. В той ситуации, в которой оказалась российская экономика, фондовый рынок может и дальше снижаться, останавливаясь лишь на время перед новым погружением.

Из корпоративных новостей:

Т-Технологии акционеры одобрили дивиденды за 2кв 2025г в размере 35 руб/акция (ДД 1,1%), отсечка - 6 октября.

ВТБ Набсовет на этой неделе обсудит динамику акций госбанка, от которой зависит вознаграждение топ-менеджеров.

Абрау-Дюрсо акциз на пиво в РФ в 2026 году может вырасти на 10%, на вино - на 31%

Газпром увеличил добычу газа в 1п 2025г на 0,64% г/г до 209,5 млрд кубов, реализовано на внутреннем и внешнем рынках 185 млрд кубов (-0,9% г/г)

МосБиржа установила значение коэффициента Free-float обыкновенных акций Озон равным 33%

Алроса на закупку драгоценных металлов и камней в РФ в 2026-2028 гг планируется направлять ₽51,5 млрд ежегодно - проект бюджета.

• Лидеры: Полюс #PLZL (+3,18%), ОГК-2 #OGKB (+2,3%), Норникель #GMKN (+1,47%), ФосАгро #PHOR (+1,43%).

• Аутсайдеры: Позитив #POSI (-6,34%), Диасофт #DIAS (-6%), Астра #ASTR (-5,3%), IVA #IVAT (-5,1%).

30.09.2025 - вторник

• #EUTR - ЕвроТранс ВОСА по дивидендам за 2 квартал 2025 года в размере 8,18 руб/акция

• #PLZL - Полюс ВОСА по дивидендам за 1 полугодие 2025 года в размере 70,85 руб/акция

• #PHOR - ФосАгро последний день с дивидендом 273 руб

• #MDMG - Мать и дитя СД по дивидендам.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #обзор_рынка #аналитика #инвестор #инвестиции #биржа #рынок #новости #новичкам

'Не является инвестиционной рекомендацией

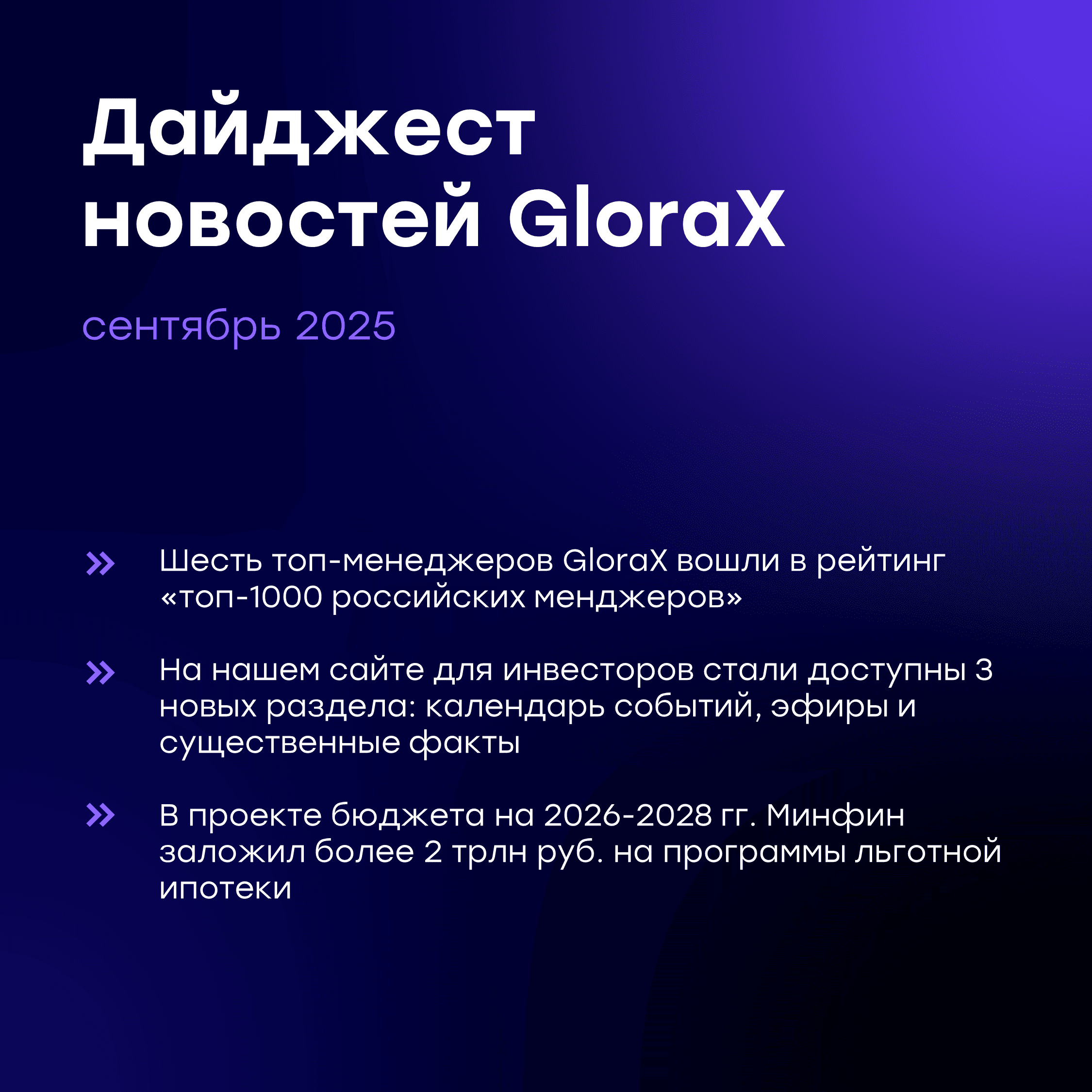

Еженедельный дайджест новостей отрасли

Главные новости:

• Сразу шесть наших топ-менеджеров вошли в списки лидеров рейтинга «ТОП-1000 российских менеджеров» в строительной отрасли.

• Добавили три новых раздела с актуальной и структурированной информацией на наш сайт для инвесторов: календарь событий, эфиры и существенные факты.

Новости отрасли:

🔍 Меры поддержки: Минфин заложил в проекте бюджета на 2026–2028 гг. более 2 трлн рублей на программы улучшения жилищного обеспечения семей с детьми. Масштабные госпрограммы поддержки создают дополнительный спрос на новое жилье, что стимулирует продажи и улучшает финансовые результаты девелоперов.

Подробнее: https://realty.ria.ru/20250924/trln-2043916001.html

🔍 Снижение ключевой ставки Банком России создает позитивные тенденции для рынка жилья, стимулируя восстановление спроса, считают эксперты. Уже сейчас наблюдается рост числа сделок, а удешевление проектного финансирования открывает возможности для девелоперов. В результате, уже к 2030 г. объем ввода жилья должен вырасти до 120 млн кв. м.

Подробнее: https://www.vedomosti.ru/analytics/trends/articles/2025/09/22/1141142-snizhenie-klyuchevoi-stavki-podogrevaet-rinok-zhilya

🔍 Продажи новостроек в России в августе увеличились на 33% за год – всего было зарегистрировано 45,8 тыс. договоров долевого участия (ДДУ). Увеличение числа сделок говорит о растущей уверенности покупателей в ответ на постепенное снижение ключевой ставки Банком России.

Подробнее: https://realty.rbc.ru/news/68d10cc89a7947450ad5eff6

#GloraX #дайджест #недвижимость #финансы #строительство #девелопмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

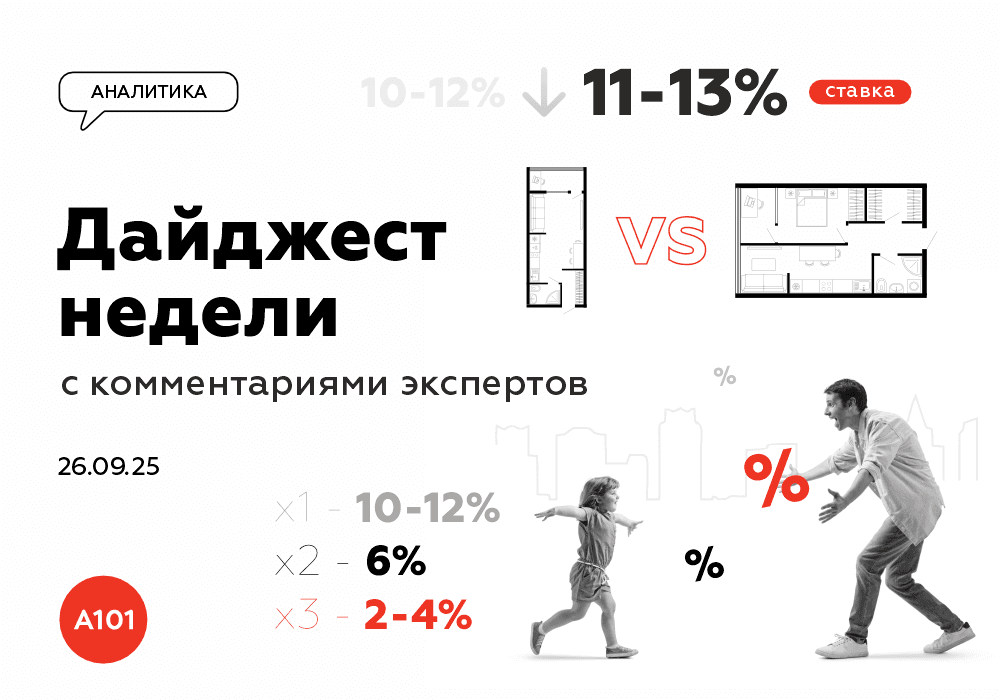

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Семейная ипотека, восстановление рынка новостроек и пауза в снижении ключевой ставки

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, недельная инфляция с 16 по 22 сентября составила 0,8%. Годовая инфляция осталась на уровне 8,1%.

— Цены на золото обновили исторический максимум, превысив отметку в 3750 долларов за тройскую унцию. С начала года рост составил 43%. Основными драйверами стали устойчивый спрос, а также интерес к биржевым фондам (ETF) и физическому металлу.

— По данным заместителя министра финансов России, одной из ключевых задач для развития рынка цифровых финансовых активов (ЦФА) является выравнивание налогообложения, снятие административных барьеров и сближение регулирования с традиционными финансовыми рынками. Это необходимо для поддержки рынка цифровых активов, объем которого оценивается примерно в 1 трлн руб.

— Банк России допустил возможную паузу в снижении ключевой ставки на фоне сохраняющихся проинфляционных рисков. Как следует из резюме регулятора, для него важно сохранять нейтральный сигнал денежно-кредитной политики. На прошедшем заседании совет директоров рассмотрел вариант сохранения ставки на уровне 18%.

📊 Новости строительной отрасли и ипотечного кредитования:

— Представители Госдумы РФ и Минфина озвучили возможное условие обновленной программы «Семейной ипотеки», согласно которому для семей с одним ребенком будет действовать ставка порядка 10-12%, при рождении второго она снизится до уровня в 6%, а третьего — до 2-4%.

🗨️ «Семьи, изначально рассчитывавшие на небольшое жилье с учетом их финансовых возможностей, с рождением детей и поэтапным снижением ставки могут рассмотреть варианты просторнее. Это, в свою очередь, способно повлиять на предложение по большим квартирам», — комментирует Рустам Азизов, директор по ипотечным продажам и внедрению финансовых инструментов ГК «А101».

— По данным «Яндекс Недвижимость», объем сделок в сегменте первичного жилья в российских городах-миллионниках показал рост на 34% в годовом выражении. Драйвером стали рассрочки, льготная ипотека, снижение ключевой ставки и интерес со стороны инвесторов.

🗨️ «Рост спроса на новостройки в целом по РФ по итогам августа связан, в первую очередь, с положительным влиянием регуляторной политики. Выбранный ЦБ курс на поэтапное снижение ключевой ставки постепенно приносит первые результаты — и рост спроса в их числе. Рыночная ипотека становится доступнее: уже сейчас застройщики готовы предложить, с учетом собственных субсидий, кредитование под 11-13% годовых. Однако полностью спрос восстановится, когда ключевая ставка опустится до уровня 11-12%», — комментирует Денис Жидков, руководитель территориального управления продаж ГК «А101».

— По предварительным данным Банка России, объем выданной ипотеки в августе вырос на 10% по сравнению с июлем, достигнув 392 млрд руб. Этому способствовало ускорение темпов прироста ипотечной задолженности населения до 0,9% с 0,7% в июле, а также увеличение ипотечного портфеля банков на 1,1%.

— В августе средний ипотечный кредит в России вырос до 4,36 млн руб., при этом срок кредитования сократился до 21 года и 9 месяцев. Лидерами по объему выдачи стали Москва (47,52 млрд руб.), Московская область (30,91 млрд) и Санкт-Петербург (22,07 млрд).

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

Негатив поглощен, роста нет. В чем загвоздка? К чему готовиться инвестору

Казалось бы, весь возможный негатив котировки российского рынка в себя вобрали, но роста как не было так и нет. В чем же причина и как долго ждать изменения рыночной конъектуры:

По итогам сессии индекс МосБиржи и Индекс ОФЗ потеряли больше 0,5%. Давление оказывают сохраняющаяся геополитическая напряжённость и неопределённость перспектив дальнейшего снижения ключевой ставки.

Вчерашнее выступление главы Банка России Эльвира Набиуллина не дало оснований поверить, что инфляционные риски с принятым бюджетом подконтрольны и то, что в ближайшем будущем регулятор вернется к более прозрачному циклу снижения ключевой ставки.

В остальном же, если отбросить шум и громкие заголовки, видно, что реальных причин для сильного роста или падения у рынка просто нет.

Трамп продолжает серию встреч со сторонниками России по закупке энергоресурсов. Ему крайне важно воспользоваться моментом объединения против общего врага и под шумок провернуть намеченные планы.

Эскалация не думает идти на убыль: Европейские дипломаты предупредили Кремль, что НАТО готово жестко ответить на дальнейшие нарушения воздушного пространства, включая сбивание российских самолетов. Вряд ли они пойдут на подобные шаги, но их риторика об «неуправляемой России» — эффективная тактика запугивания.

Закрытие индекс демонтирует слабое, что повышает вероятность дальнейшей коррекции. Последнюю неделю котировка индекса пребывает в диапазоне 2680-2760п и крайний торговой день не вселяет надежд на слом нисходящего движения.

Нейтральный новостной фон и так называемый "эффект пятницы" может не оставить оснований переносить позиции через выходные дни. Также сегодня Страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России, что безусловно скажется на перспективах роста. Всем отличного пятничного настроения и удачных торговых решений.

Из корпоративных новостей:

Озон Фарма акционеры одобрили дивиденды за 2кв 2025г в размере 0,25 руб/акция (ДД 0,5%), отсечка - 6 октября.

Х5 запустила в Калининграде новый распределительный центр торговой сети "Пятёрочка"

Европлан государство планирует направить 37,2 млрд руб. на льготные автокредиты и лизинг в 2026 году

Интер РАО и Киргизия прорабатывают строительство ТЭС мощностью 500 МВт.

Инарктика в I кв 2026 г рассмотрит вопрос о дивидендах за 2025 г.

Газпром запуск проекта Сахалин-3 запланирован на 2028 год, его газ будет идти в Китай и на Дальний Восток РФ.

Соллерс выпустил первую партию новых пикапов Sollers ST9 на производственной площадке Ульяновского автомобильного завода.

• Лидеры: Циан #CNRU (+2,2%), ОГК-2 #OGKB (+0,97%), ВИ.ру #VSEH (+0,95%), Озон Фарма #OZPH (+0,9%).

• Аутсайдеры: Магнит #MGNT (-4,78%), Позитив #POSI (-3,32%), Пик #PIKK (-3,1%), Русал #RUAL (-2,83%).

26.09.2025 - пятница

• #GEMA - ММЦБ последний день с дивидендом 5 руб

• #NAUK - НАУКА НПО последний день с дивидендом 7.59 руб

• #AVAN - Авангард проведет ВОСА. В повестке вопрос утверждения дивидендов за 1 полугодие 2025 г. (ранее СД рекомендовал 24,79 руб.)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #обзор_рынка

'Не является инвестиционной рекомендацией

Новые облигации ЕвроТранс-001Р-08 сроком на пять лет. Стоит ли участвовать?

"ЕвроТранс" - один из крупнейших независимых топливных операторов на рынке Московского региона. Компания входит в утвержденный Минэкономразвития России перечень системообразующих предприятий российской экономики.

Всего компании принадлежат 55 автозаправочных комплексов "Трасса", 41 бензовоз, нефтебаза, завод по производству стеклоомывающей жидкости, фабрика-кухня по производству продукции для собственных кафе, а также четыре ресторана площадью 800 кв. м каждый.

Параметры выпуска ЕвроТранс 001Р-08:

• Рейтинг: A-(RU) (стабильный) от АКРА, ruA- (стабильный) от "Эксперт РА"

• Номинал: 1000Р

• Объем двух выпусков: 4,5 млрд.₽

• Срок обращения: 5 лет

• Купон: 21,0% (1-24 купон), 19,0% (25-36 купон), 17,0% (37-48 купон), 15,0% (49-60 купон);

• Общий ориентир по доходности: 21,67% годовых

• Периодичность выплат: ежемесячно

• Амортизация: (24, 36, 48 по 20%)

• Оферта: отсутствует

• Квал: не требуется

• Дата книги: 30 сентября

• Начало торгов: 03 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 107 млрд руб. (+30% г/г).

• Валовая прибыль: 10,6 млрд руб. (+53,6% г/г).

• Операционная прибыль: 9,3 млрд руб. (+55% г/г)

• Чистая прибыль: 3,2 млрд руб. (+45% г/г).

Есть и негативные моменты:

• Сумма заемных средств увеличилась на 26%.

• Финансовые расходы растут опережающими темпами (+52%).

• Высокая долговая нагрузка: Коэффициент Net Debt/EBITDA достиг 2,8х при целевом уровне компании ниже 2,0х.

В обращении находятся 7 выпусков биржевых облигаций компании на 19,3 млрд рублей и четыре классических выпуска на 9,8 млрд рублей:

• ЕвроТранс 002Р-02 #RU000A108D81 Доходность: 20,57%. Купон: 16,50%. Текущая купонная доходность: 18,59% на 5 лет 6 месяцев, ежемесячно, имеется амортизация

• ЕвроТранс БО-001Р-06 #RU000A10ATS0 Доходность: 18,68%. Купон: 25,00%. Текущая купонная доходность: 20,18% на 4 года 6 месяцев, ежемесячно

Что готов предложить нам рынок долга в качестве альтернативы:

• ТГК-14 001Р-07 #RU000A10BPF3 (22,05%) ВВВ на 4 года 7 месяцев, 4 раза в год.

• ГК Самолет БО-П18 #RU000A10BW96 (21,37%) А на 3 года 8 месяцев, ежемесячно

• Атомэнергопром 001P-08 #RU000A10CT33 (15,59%) ААА на 4 года 11 месяцев, 4 раза в год

• РЖД БО 001P-44R #RU000A10C8C0 (15,11%) ААА на 3 года 4 месяца, ежемесячно

• СИБУР Холдинг 001Р-07 #RU000A10C8T4 (15,10%) ААА на 3 года 4 месяца, ежемесячно

С большим уровнем риска можно рассмотреть:

• Брусника 002Р-04 #RU000A10C8F3 (22,49%) А- на 2 года 11 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,63%) А- на 2 года 9 месяцев

• ГЛОРАКС оббП04 #RU000A10B9Q9 (20,77%) ВВВ на 2 года 5 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (25,52%) А на 1 год 11месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (19,97%) А на 1 год 10 месяцев

Что по итогу: Стартовый купон выглядит привлекательно. Если существенно его не порежут, то у бумаги сохраняется спекулятивный апсайд. Однако держать её до погашения я не стал бы из-за сложной структуры, включающей амортизацию и понижающийся купон.

На первичном рынке оставил заявку на участие: АФК Система 002Р-05 купон 20,5% и Самолет БО-П20 предварительный купон 21-21,25%. А что сами из последнего покупали? Всех по традиции благодарю за внимание и проставленные реакции под постом.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор_рынка #новости #новичкам

'Не является инвестиционной рекомендацией

Отскок от 2700: технический анализ и фундаментальные причины падения рынка

Российский рынок на старте торгов возобновил снижение, причем на минимуме падение индекса Мосбиржи достигало почти 3%. Причины все те же: геополитика, санкции и нарастающий дефицит бюджета.

Рынок вчера оценивал новости по бюджету и налогам. Информации поступило очень много, поэтому постараюсь передать только основное:

Минфин сообщил, что предложил повысить ставку НДС до 22% с 20% с 1 января 2026 года. Такое решение принесет бюджету около 1,2 трлн рублей дополнительных доходов.

Из негативного: Увеличение налога может сократит растущий дефицит бюджета, но краткосрочно приведёт к росту инфляции на 1–1,5 п. п. Этот шаг может замедлить скорость снижения ключевой ставки и даже побудить ЦБ взять паузу.

Также предлагается отменить льготный тариф страховых взносов для малого и среднего бизнеса, в торговле, стройке и добыче, и установить общие тарифы — 30% до предельной базы и 15% свыше базы.

Кроме того, министерство представило проект федерального бюджета на ближайшие 3 года. Дефицит бюджета определен в размере 1,6% ВВП в 2026 году, 1,2% ВВП в 2027 году и 1,3% ВВП в 2028 году. Изначально дефицит на этот год планировался на уровне 1,17 трлн рублей. Затем его повысили до 3,8 трлн.

Позитивным моментом стало, что Минэкономразвития понизило прогноз по инфляции в РФ в 2025 году до 6,8% с 7,6% и ожидает ее ослабления до 4% уже к концу 2026 года.

Цели по росту ВВП были обозначены как 7% за 3 года, что неплохо в условиях остывающей экономики. Кроме того, Минэкономразвития заявило, что у экономики России есть резерв, и потенциал роста может быть не ниже 3% в год.

Геополитический фон: Встреча Сергея Лаврова с Марко Рубио на полях Генассамблеи ООН прошла, можно сказать, штатно. Стороны обменялись мнениями по украинскому конфликту, но ничего нового мы так и не услышали. Трамп продолжает давить на страны ЕС, чтобы те отказались от российских энергоресурсов.

С точки зрения теханализа - индекс Мосбиржи оттолкнулся от уровня поддержки 2700 пунктов, с ложным пробоем до 2677 пунктов, который быстро был выкуплен. Индекс все еще выглядит локально перепроданным, оставаясь у нижней границы многомесячного боковика для продолжения роста важно закрепляться выше 2750 пунктов.

Ближе к пятнице российский рынок может оказаться под давлением. Страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России.

Из корпоративных новостей:

Ozon пока не планирует защищать котировки от навеса после возобновления торгов. Также, на текущий момент ретейлер не рассматривает возможность IPO для Ozon-банка, входящего в контур компании.

Мечел сальдированный убыток угольных компаний РФ в январе-июле составил 225 млрд руб. против убытка 3,1 млрд руб годом ранее.

Мосбиржа с 25 сентября добавит 320 выпусков облигаций 113 эмитентов на вечерние торги. Общее количество облигаций увеличится до 1630 ценных бумаг.

• Лидеры: Магнит #MGNT (+5,77%), ПИК #PIKK (+4,7%), Самолет #SMLT (+4,43%), Россети #FEES (+3,8%).

• Аутсайдеры: Хэндерсон #HNFG (-2%), Башнефть #BANE (-1,85%), МТС Банк #MBNK (-1,23%).

25.09.2025 - четверг

• #BSPB - Банк Санкт-Петербург ВОСА по дивидендам за 1п 2025г в размере 16,61 руб/обычка и 0,22 руб/преф

• #VKCO - ВК Госа в заочной форме

• #HEAD - Хэдхантер последний день с дивидендом 233 руб

• #T - Т-Технологии проведет ВОСА. В повестке вопрос утверждения дивидендов за 1 полугодие 2025 г. (ранее СД рекомендовал 35 р)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #обзор #инвестор #инвестиции #новости

'Не является инвестиционной рекомендацией

Почему рынок рухнул и что будет дальше? Прогноз на неделю

Прошлая торговая неделя ознаменовалась большой порцией негатива, которая до сих пор закладывается в рыночные котировки. Кто читает мой блог на постоянной основе, прекрасно знают причины коррекции и помнят подсвеченные уровни, от которых есть возможность увидеть технический отскок.

Среди тьмы, накрывшей российский фондовый рынок, сложно найти нотки позитива, но я постараюсь разложить все по полочкам так, чтобы вы смогли сложить свое мнение о происходящем. Так что поехали:

Слухи стали явью: Минфин предлагает поднять НДС в России с 20% до 22%. И это далеко не последняя мера, которую хотят принять для сокращения дефицита бюджета. Это может коснуться многих секторов экономики, которые сейчас получаются господдержку. Поэтому впереди нас ждут не менее жесткие решения. Час икс 29 сентября.

Не с первой попытки, но были согласованны новые санкции: В рамках 19-го пакета вводится запрет на проведение транзакций с рядом российских и зарубежных банков, чтобы «закрыть финансовые лазейки» и повысить эффективность санкционного режима.

Предлагается запретить импорт СПГ из России на год раньше, чем планировалось — к 1 января 2027 года, а также полностью запретить любые транзакции с такими компаниями, как «Газпром нефть» и «Роснефть». Впервые в санкционный режим ЕС вводятся ограничения в сфере криптовалют.

Из позитивного: ЕС будет исходить из собственных интересов и не собирается автоматически вводить пошлины в 100% для Индии и Китая, основываясь на предложении Трампа. Тем самым, риск вторичных санкций на торговых партнеров России стал существенно ниже.

Кроме того, конфискация замороженных активов России невозможна без нарушения международного права, это может обернуться "началом полного хаоса".

Никто не хочет идти на подобное непопулярное решение и похоже, угрозы так и останутся просто словами. В краткосрочной перспективе это должно позволить рыночным котировках выдохнуть, но для активизации долгосрочных покупок это будет маловато.

Геополитический фон: то российские беспилотники замечены в Польше, то как стало известно в пятницу, российские истребители нарушили воздушное пространство Эстонии. Все это в совокупности с крайним торговым днем, вызвало волну распродаж, приведя к перепроданности индекса, которую мы наблюдали два раза в этом году (апрель и середина июля)

Сейчас RSI снова опустился ниже 30 пунктов и, судя по истории, на предстоящей неделе высок шанс увидеть технический отскок, целью которого будет снятие перепроданности. На умеренно нейтральном фоне рост возможен до 2760-2780 пунктов. Для большего понадобятся более весомые аргументы, которых пока не видно. Всех с началом новой торговой недели.

Из корпоративных новостей:

Хэдхантер #HEAD дивиденды за I полугодие 2025 года в размере 233 руб./акц (ДД: 6,6%) Отсечка - 27 сентября

ВТБ #VTBR цена размещения в рамках допэмиссии составила 67 рублей за ценную бумагу

Эталон #ETLN исторический рекорд по продажам в августе 2025 года - 76 тыс кв м (+41% г/г)

Сбер ведет переговоры с ПАО АФК Система о выкупе доли корпорации в производителе микроэлектроники ГК Элемент

• Лидеры: Ростелеком #RTKMP (+1,8%), Ozon #OZON (+1,68%), Мать и дитя #MDMG (+0,94%).

• Аутсайдеры: ДВМП #FESH (-8,94%), М.Видео #MVID (-5,17%), Астра #ASTR (-4,44%), Whoosh #WUSH (-4,3%).

22.09.2025 - понедельник

• #OZON - Ozon последний день торгов акциями в связи с предстоящей редомициляцией

• #OZPH - Озон Фарма собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 0,25 руб.)

• #KAZT - КуйбышевАзот последний день с дивидендом 4 рубля.

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #новости #аналитика #инвестор #инвестиции #обзор_рынка #новичкам

'Не является инвестиционной рекомендацией

Стоит ли бояться оферты в облигациях? Как на этом заработать

В сделке по приобретению облигации цель инвестора — заработать, а эмитента — сначала продать, а в будущем погасить облигации по выгодной для себя цене. И здесь в игру вступает оферта.

Оферта — это право досрочного погашения ценной бумаги. Этим правом обладает либо эмитент, либо держатель облигации.

Виды оферт:

• Безотзывная (put-оферта) выгодна для инвестора. В дату оферты инвестор может вернуть облигацию эмитенту и получить деньги в сумме номинальной стоимости бумаги. Также инвестор может оставить бумагу в собственности до следующей оферты или официального срока погашения.

Она позволяет высвободить средства при досрочном погашении для реинвестирования по более высокой доходности в случае роста процентных ставок и застраховаться от рисков, связанных с длительным владением облигацией.

• Отзывная (call-оферта) выгодна для эмитента. Инвестор лишается права выбора. Если эмитент захочет досрочно выкупить облигацию — он не спросит согласия владельца. В обозначенный срок инвестор получит деньги на счёт и перестанет владеть ценной бумагой.

Она даёт право эмитенту выкупить выпуск облигаций с рынка в установленную дату, даже когда это невыгодно инвесторам. Например, если ставки на рынке значительно снизились, эмитент может погасить бумаги и рефинансировать долг по более низким ставкам.

Главный недостаток: облигация с офертой - инвестиция не для ленивых. Недостаточно просто купить ее и ждать даты погашения. Чтобы не потерять свои вложения, инвестору нужно знать дату оферты и размер купона.

Некоторые способы заработать инвестору на оферте в облигациях:

• Реинвестирование средств. При росте ставки ЦБ инвестору лучше избавиться от старых облигаций и купить новые с более высокой доходностью.

• Бумаги с безотзывной put-офертой можно предъявить к погашению досрочно, а полученные деньги вложить в бумаги с более высокой доходностью.

• Выигрыш на росте стоимости. Если можно позволить себе рисковать, то стоит остановиться на call-облигациях, которые при выходе на рынок торгуются с дисконтом. Тогда есть шанс выиграть на росте стоимости и продать бумагу дороже цены покупки.

Как погасить облигации по оферте:

• Помните про дату оферты. Установите напоминание за пару недель до события.

• Следите за информацией о величине купона. Эмитент обязан опубликовать её за 14 дней до наступления оферты.

• После оценки новой величины примите решение о том, стоит ли погашать облигацию, если у вас put-оферта.

• Узнайте время и правила подачи заявки. Информацию можно посмотреть на сайтах эмитента или запросить у брокера.

• Подайте заявку брокеру минимум за 3 дня, иначе её могут не успеть обработать. Чем раньше подадите заявку, тем выше вероятность, что её удовлетворят.

• Свяжитесь с брокером в день оферты, чтобы он провёл сделку.

По итогу: Не стоит бояться оферт, особенно Put. Они вполне могут стать плюсом, а не минусом при принятии инвестиционного решения.

Чтобы минимизировать риски, оценивайте рынок и собственные силы. Если вы начинающий инвестор, выбирайте безотзывные put-облигации. Если можете позволить себе рисковать, то остановитесь на call-облигациях, которые при выходе на рынок торгуются с дисконтом. Тогда есть шанс выиграть на росте стоимости и продать бумагу дороже цены покупки.

Важно следить за сообщениями эмитента, так как он может снизить купон даже до нуля. Если пропустить этот момент, то можно потерять прибыль. Благодарю за внимание.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#облигации #обучение #новичкам #инвестор #инвестиции #аналитика #новости #мегановости

'Не является инвестиционной рекомендацией

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Инфляционные ожидания, риск рассрочек и снижение ставок по ипотеке

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, недельная инфляция со 9 по 15 сентября составила 0,4%. Годовая инфляция замедлилась до 8,1% с 8,16%.

— По данным опроса ИНФОМ по заказу ЦБ, инфляционные ожидания населения РФ в сентябре снизились до 12,6% с 13,5% в августе. Наибольшее снижение инфляционных ожиданий показали респонденты со сбережениями: в сентябре этот показатель упал до 10,8%. У людей без сбережений ожидания снизились на 0,5 п. п. в месячном выражении.

— По данным Председателя Правительства РФ, капитализация российского фондового рынка должна достичь двух третей ВВП. Планируется привлечь к 2030 году 1 трлн рублей от иностранных инвесторов, сделав рынок доступным для зарубежного капитала.

— По данным Мосбиржи, до конца 2025 года может состояться до пяти IPO. Пока с начала года было проведено только одно. Как отметила представитель биржи Наталья Логинова, новый бум на рынке IPO возможен при снижении ключевой ставки до 4-8%.

🗨️«Увеличение числа IPO и капитализации рынка — комплексная задача. Сегодня в экономике аккумулированы значительные сбережения в депозитах населения. С понижением ключевой ставки часть этих средств начнет переходить в другие инструменты — акции, облигации, недвижимость. Для активного перераспределения капитала в акции нужно не только повышение качества и прозрачности эмитентов, но и стабильность рыночной и новостной среды внутри страны и на глобальном уровне», — комментирует Анатолий Клинков, директор по взаимодействию с инвесторами ГК «А101».

— С 15 сентября 2025 года Московская биржа запускает маркетинговую программу, в рамках которой на треть снижает комиссию за заключение сделок с паями паевых инвестиционных фондов (ПИФ). Комиссия за сделки с паями биржевых, открытых, интервальных и закрытых ПИФов, обращающимися на Московской бирже, составит: 0,02% в режиме основных торгов 0,01% на аукционах открытия, закрытия, в режиме переговорных сделок и др.

📊 Новости строительной отрасли и ипотечного кредитования:

— По данным Банка России, рассрочки застройщиков могут нести риски для клиентов, поскольку в случае отказа банка клиент может потерять квартиру и внесенные деньги. Глава ЦБ Эльвира Набиуллина считает, что, в отличие от ипотеки, рассрочка не имеет законодательных механизмов защиты и квартира до полной оплаты не переходит в собственность покупателя.

🗨️«Рассрочка, безусловно, несет в себе значительные риски для всех участников сделки, и ключевой из них – отсутствие надежной защиты прав потребителей, о чем справедливо говорит регулятор. Как показывает практика, покупатели часто неверно оценивают свои долгосрочные финансовые возможности, что ведет либо к вероятности задержек платежей, либо к отсутствию возможности совершить финальную закрывающую выплату», — комментирует Рустам Азизов, директор по ипотечным продажам и внедрению финансовых инструментов ГК «А101».

— Владимир Путин поручил Правительству РФ проанализировать условия предоставления льготной ипотеки на сельских территориях для участников программ «Земский учитель», «Земский доктор», «Земский фельдшер», «Земский работник культуры» и «Земский тренер». Цель — выявить существующие препятствия для получения кредитов и при необходимости подготовить изменения в законодательство.

— Программа льготной ипотеки на вторичное жилье может быть расширена на 87 населенных пунктов Дальнего Востока и Арктики, где сейчас такая возможность доступна только по семейной ипотеке. Это позволит около 160 тыс. многодетных семей претендовать на кредит под 2%.

— Сбербанк снизил ставки рыночной ипотеки на 1-2 п.п. Минимальные ставки теперь начинаются от 17,4% на новостройки. ВТБ и ДОМ.РФ также анонсировали планы по удешевлению своих ипотечных программ. ПСБ снизил ставки заранее до 20,69%. При этом в ВТБ считают, что большая часть сделок по-прежнему придется на льготные программы, так как рыночная ипотека остается дорогой.

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101