Поиск

Стоит ли инвестировать в Россети Центр ⁉️

💭 Оцениваем перспективы компании в инвестиционном аспекте...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании за 6 месяцев 2025 года составила 71,0 млрд рублей, что на 8,9% выше показателя аналогичного периода 2024 года (65,2 млрд рублей). Чистая прибыль достигла 5,4 млрд рублей, показав рост на 34% по сравнению с 2024 годом (4,0 млрд рублей). Показатель EBITDA вырос почти на 11%, достигнув 19,8 млрд рублей. Рост показателя объясняется увеличением выручки и эффективностью операционной деятельности. Общий уровень долга снизился на 22%, до 29,7 млрд рублей.

🤔 Объем инвестиций в основные средства сократился примерно на 25%, составляя около 12 млрд рублей. Причина сокращения связана с оптимизацией инвестиционных проектов и уменьшением потребности в новых мощностях. Важно отметить, что системы электроснабжения находятся в хорошем состоянии — аварийных нет. Тем не менее компания уже запланировала статьи расходов на модернизацию сетей.

🧐 Деятельность группы регулируется государством, что обеспечивает стабильность доходов, но создает ограничения на тарифы и инвестиции. В 2025 году прогнозируется средний уровень индексации тарифов примерно на 12,6%, что позволит сохранить высокую маржинальность бизнеса и высокие темпы прироста выручки, начиная со второй половины года.

🫰 Оценка

💪 Значительный прирост тарифов гарантирует положительные финансовые результаты компании в течение ближайших одного-двух лет, при этом ключевые мультипликаторы привлекательны.

💸 Дивиденды

🤓 В феврале 2018 года была принята новая дивидендная политика: "Компания рассматривает выплату дивидендов в размере не менее 50% от чистой прибыли, рассчитанной по МСФО, как одну из своих основных целей. Это решение учитывает потребности компании в финансировании инвестиционных проектов и возможные изменения финансовых результатов, связанных с деятельностью по технологическому присоединению."

🧐 Ситуация с дивидендами достаточно сложная, поскольку из расчетной базы дивидендов исключаются фактически произведённые капиталовложения, финансируемые за счёт чистой прибыли, полученной от регулируемых видов деятельности согласно утверждённым Министерством энергетики инвестиционным программам.

🤷♂️ Согласно плану на 2025 год предусмотрены инвестиционные расходы в размере 1,89 млрд рублей, а на 2026 год — 1,79 млрд рублей. Причём реальная сумма инвестиций может превысить запланированную, что приведет к уменьшению размера выплачиваемых дивидендов.

🤑 За 2024 год выплачено 0,067638 руб. на одну акцию, что дало доходность 10,51%. По всей видимости, это крайние дивиденды, превышающие 10% на несколько лет вперёд.

📌 Итог

⚡ Эта компания привлекает меньше внимания инвесторов и является менее предсказуемой по сравнению с другими бумагами сектора — например, Ленэнерго. Плюс возможен сюрприз с ростом корректировок дивидендной базы и снижением дивидендов на этом фоне.

👌 Тем не менее, пока ситуация выглядит благоприятно: повышение тарифов способствует поддержанию высокого уровня маржинальности и росту чистой прибыли.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: 🟰 Держать - компании стабильна, но потенциал роста ограничен регуляторными факторами.

💣 Риски: ☁️ Умеренные - будущая нестабильность дивидендных выплат и зависимость от инвестпрограмм не даю повода поставить "Низкий" уровень.

💯 Ответ на поставленный вопрос: Да, стоит рассматривать как инструмент для долгосрочного инвестирования. Подходит для умеренно консервативных инвесторов. Имеет смысл увеличивать долю актива при просадках рынка. В краткосрочной перспективе котировки могут оказаться под давлением.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MRKC #MRKC #Дивиденды #Инвестиции #Электроэнергетика #Энергетика #Акции #деньги #финансы #биржа #портфель #риски

Стоит ли инвестировать в Россети Центр ⁉️

💭 Оцениваем перспективы компании в инвестиционном аспекте...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании за 6 месяцев 2025 года составила 71,0 млрд рублей, что на 8,9% выше показателя аналогичного периода 2024 года (65,2 млрд рублей). Чистая прибыль достигла 5,4 млрд рублей, показав рост на 34% по сравнению с 2024 годом (4,0 млрд рублей). Показатель EBITDA вырос почти на 11%, достигнув 19,8 млрд рублей. Рост показателя объясняется увеличением выручки и эффективностью операционной деятельности. Общий уровень долга снизился на 22%, до 29,7 млрд рублей.

🤔 Объем инвестиций в основные средства сократился примерно на 25%, составляя около 12 млрд рублей. Причина сокращения связана с оптимизацией инвестиционных проектов и уменьшением потребности в новых мощностях. Важно отметить, что системы электроснабжения находятся в хорошем состоянии — аварийных нет. Тем не менее компания уже запланировала статьи расходов на модернизацию сетей.

🧐 Деятельность группы регулируется государством, что обеспечивает стабильность доходов, но создает ограничения на тарифы и инвестиции. В 2025 году прогнозируется средний уровень индексации тарифов примерно на 12,6%, что позволит сохранить высокую маржинальность бизнеса и высокие темпы прироста выручки, начиная со второй половины года.

🫰 Оценка

💪 Значительный прирост тарифов гарантирует положительные финансовые результаты компании в течение ближайших одного-двух лет, при этом ключевые мультипликаторы привлекательны.

💸 Дивиденды

🤓 В феврале 2018 года была принята новая дивидендная политика: "Компания рассматривает выплату дивидендов в размере не менее 50% от чистой прибыли, рассчитанной по МСФО, как одну из своих основных целей. Это решение учитывает потребности компании в финансировании инвестиционных проектов и возможные изменения финансовых результатов, связанных с деятельностью по технологическому присоединению."

🧐 Ситуация с дивидендами достаточно сложная, поскольку из расчетной базы дивидендов исключаются фактически произведённые капиталовложения, финансируемые за счёт чистой прибыли, полученной от регулируемых видов деятельности согласно утверждённым Министерством энергетики инвестиционным программам.

🤷♂️ Согласно плану на 2025 год предусмотрены инвестиционные расходы в размере 1,89 млрд рублей, а на 2026 год — 1,79 млрд рублей. Причём реальная сумма инвестиций может превысить запланированную, что приведет к уменьшению размера выплачиваемых дивидендов.

🤑 За 2024 год выплачено 0,067638 руб. на одну акцию, что дало доходность 10,51%. По всей видимости, это крайние дивиденды, превышающие 10% на несколько лет вперёд.

📌 Итог

⚡ Эта компания привлекает меньше внимания инвесторов и является менее предсказуемой по сравнению с другими бумагами сектора — например, Ленэнерго. Плюс возможен сюрприз с ростом корректировок дивидендной базы и снижением дивидендов на этом фоне.

👌 Тем не менее, пока ситуация выглядит благоприятно: повышение тарифов способствует поддержанию высокого уровня маржинальности и росту чистой прибыли.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: 🟰 Держать - компании стабильна, но потенциал роста ограничен регуляторными факторами.

💣 Риски: ☁️ Умеренные - будущая нестабильность дивидендных выплат и зависимость от инвестпрограмм не даю повода поставить "Низкий" уровень.

💯 Ответ на поставленный вопрос: Да, стоит рассматривать как инструмент для долгосрочного инвестирования. Подходит для умеренно консервативных инвесторов. Имеет смысл увеличивать долю актива при просадках рынка. В краткосрочной перспективе котировки могут оказаться под давлением.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MRKC #MRKC #Дивиденды #Инвестиции #Электроэнергетика #Энергетика #Акции #деньги #финансы #биржа #портфель #риски

Идеальный шторм для рубля: почему девальвация становится единственным выходом

Позитивная динамика российского рынка, наблюдавшаяся на протяжении дня, сменилась спадом к вечеру. Причиной стало обострение геополитики: Дональд Трамп выступил с призывом к странам ЕС полностью прекратить закупки российской нефти, в то время как сами европейские страны пытались оказать на него давление для введения ещё более жёстких антироссийских санкций.

Дополнительное давление оказало начало обсуждения продления на полгода персональных санкций против России, срок которых истекает 15 сентября. Пока консенсуса по этому вопросу нет.

Нефтяные котировки проседают на сообщениях о том, что ОПЕК+ все-таки рассмотрит вопрос об очередном увеличение добычи, тогда как недавно говорили о том, что картель возьмет паузу. Конкретика по данному вопросу должна поступить в ближайшее воскресенье.

Из позитивного: поддержку рынку продолжают оказывать полученные данные по динамике потребительских цен. Вновь зафиксировано снижение (дефляция), которое составило 0,08% после роста на 0,02% с 19 по 25 августа. По оценке Минэкономразвития, годовая инфляция снизилась до 8,28% по сравнению с 8,43% неделей ранее.

Индекс государственных облигаций RGBI подрос на 1%, достигнув отметки 121,05 пункта, что является максимальным значением за последние две недели. Рост спроса на ОФЗ связан с статистическими данными, указавшими на возобновление дефляции на недельном интервале и существенное замедление годовой инфляции.

МосБиржа продолжает консолидироваться в рамках широкого ценового коридора. Протестированный уровень поддержки 2850 пунктов подтвердил свою силу. При этом на дневных графиках сохраняется восходящий тренд, что позволяет рассматривать сценарий с возобновлением роста и тестированием уровня 3000 пунктов.

Решительное снижение ставки ЦБ может стать спекулятивным катализатором роста. Однако без мирного урегулирования конфликта вся эта волатильность — лишь «идеальный шторм», бушующий в пользу краткосрочных игроков.

Если вы не ожидаете перемирия до конца года, то акции нельзя назвать дешёвыми. Военные действия и санкции будут и дальше истощать бюджет, и единственным способом решить эту проблему, по сути, остаётся девальвация. Поэтому валютные инструменты всем нам в помощь.

Из корпоративных новостей:

Русал #RUAL планирует построить 3 ЦОДа, один в Иркутской области уже согласован, инвестиции в него составят 30 млрд руб

Ozon ожидает, что процедура регистрации МКПАО «Озон» завершится в октябре 2025 года

Ростелеком #RTKM IT-разработчик Базис (принадлежит дочке Ростелекома РТК-ЦОД) планирует провести IPO осенью-зимой 2025

Роснефть #ROSN и Китай подписали соглашение о доппоставке 2,5 млн т нефти в год через Казахстан

Новатэк #NVTK начал отгрузки СПГ с проекта Арктик СПГ - 2, первое судно уже зашло в Китай

СПБ Биржа #SPBE с 12 сентября снижает требования к free float с 10% до 5% для включения акций во второй котировальный список

Газпром #GAZP планирует в период с 2025 по 2029 год обустроить Южно-Киринское месторождение проекта Сахалин-3

Мосбиржа возобновляет торги обыкновенными акциями Эталон с 8 сентября 2025 года

• Лидеры: Озон Фарма #OZPH (+1,74%), Сургутнефтегаз #SNGSP (+1,17%), Эн+ #ENPG (+1,07%).

• Аутсайдеры: ВК #VKCO (-2%), Фикс Прайс #FIXR (-1,63%), РусАгро #RAGR (-1,58%), Селигдар #SELG (-1,58%).

05.09.2025 - пятница

• Восточный экономический форум (ВЭФ). День 3. Выступление президента России Владимира Путина на пленарном заседании

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #фондовый_рынок #обзор_рынка #новичкам #трейдинг #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Россети Центр. Отчет за 2 кв 2025 г по МСФО

Тикер: #MRKC

Текущая цена: 0.73

Капитализация: 30.8 млрд.

Сектор: Электросети

Сайт: https://www.mrsk-1.ru/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 3.88

P\BV - 0.46

P\S - 0.21

ROE - 11.8%

ND\EBITDA - 1.05

EV\EBITDA - 1.95

Активы\Обязательства - 1.71

Что нравится:

- рост выручки за полугодие на 9% г/г (65.2 -> 71 млрд);

- чистый финансовый расход уменьшился на 4.4% к/к (1.7 -> 1.6 млрд);

- чистая прибыль за полугодие увеличилась на 34% г/г (4 -> 5.4 млрд);

- снижение дебиторской задолженности на 9.3% к/к (9.6 -> 8.7 млрд). Стоит отметить, что она планомерно снижается с 2022 года;

- чистый долг уменьшился на 1.2% к/к (1.691 -> 1.617 млрд). ND\EBITDA уменьшился с 1.1 до 1.05.

Что не нравится:

- снижение выручки на 11% к/к (37.6 -> 33.4 млрд);

- отрицательный свободный денежный поток -326 млн против +2.7 млрд в 1 кв 2025;

- рост чистого финансового расхода за полугодие на 27.5% г/г (2.6 -> 3.3 млрд);

- чистая прибыль снизилась на 35.2% к/к (3.3 -> 2.1 млрд);

Дивиденды:

Дивидендная политика компании предусматривает выплаты 50% скорректированной чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО.

В соответствии информации сайта Доход прогнозный дивиденд за 2025 год равен 0.1123 руб. на акцию (15.38%)

Мой итог:

В текущем полугодии отмечено небольшое снижение полезного отпуска на 3.4% г/г (24.7 -> 23.9 млрд кВт/ч), а также увеличился уровень потерь с 10.24 до 10.3%. Но рост среднего тарифа на 11% (2473 -> 2746 руб/МВт-ч) перекрыл снижение в полезном отпуске. Можно также отдельно отметить рост выручки от услуг по техническому присоединению (+58.1% г/г), хотя и эта статья занимает только 4.9% от всей выручки.

Обращать большое внимание на снижение показателей квартал к кварталу не стоит, так как у бизнеса есть заметная сезонность (2 и 3 квартал хуже 1 и 4). А в сравнении за полугодие у компании все в порядке. Немного настораживает только рост капитальных затрат (+30.3% г/г), так как в соответствии с планами они должны были быть меньше прошлого года. Но, возможно, за счет 2 полугодия получится вписаться в план.

Вообще, во 2 полугодии 2025 года можно рассчитывать на еще более сильные результаты. Во-первых, с 01.07.2025 были проиндексированы тарифы на услугу по передачи электроэнергии по сетям ЕНЭС на 11.5%. Во-вторых, при дальнейшем снижении ключевой ставки будут снижаться и нетто процентные расходы. Оба фактора должны положительно отразиться на выручке компании.

В обзоре годового отчета было указано предположение, что вряд ли котировки компании будут значительно расти, и как же приятно ошибаться в таких вещах. С того момента Россети Центр прибавили в цене более чем 20%. Акции компании продолжаю держать в портфеле с долей 1.99% (практически доступный лимит в 2%). По мере роста портфеля буду добирать акции компании в пределах лимита на просадках и дивгэпе (если, конечно, не изменятся условия). Расчетная справедливая цена - 1.054 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Спасет ли китайский гигант М.Видео или добьет ⁉️

💭 Проанализируем, как сочетание убыточной деятельности и роста онлайн-продаж создает уникальную ситуацию, а возможное партнерство добавляет новые переменные...

💰 Финансовая часть / ✔️ Операционная часть (1 п 2025)

📊 Валовая прибыль компании снизилась до 27 млрд рублей, в основном из-за роста расходов на продвижение товаров и предоставления скидок покупателям, включая усиление конкурентной борьбы. Выручка компании за первое полугодие 2025 года составила 171,2 млрд рублей, сократившись на 15,2% по сравнению с прошлым годом. Причиной стало замедление спроса на бытовую технику и электронику, вызванное жесткими условиями монетарной политики и уменьшением доступности кредитов. EBITDA значительно снизилась до 3,8 млрд рублей.

🤷♂️ Чистый убыток составил 25,2 млрд рублей. Коммерческие, общие и административные расходы (SG&A) сократились на 1,2 млрд рублей за счет закрытия нерентабельных торговых точек, уменьшения зарплат персонала и сокращения комиссионных платежей маркетплейсам.

🛍️ Онлайн-продажи заняли доминирующую позицию, составив 78% от общего товарооборота (против 73% годом ранее), благодаря активному продвижению цифровых платформ и мобильных приложений. Клиентская база увеличилась на 4,4 миллиона человек, достигнув отметки в 79,4 миллиона. Сервис «М.Комбо» набрал более 200 тысяч подписчиков, большинство из которых впервые воспользовались услугами сети.

📱 Программы trade-in и выкуп техники обеспечили стремительный рост продаж восстановленных устройств. Эта услуга позволяет обменивать старые смартфоны на новую продукцию и была запущена относительно недавно.

🪓 Группа представила новый сервис рассрочки «Порублю», позволяющий оплачивать покупки частями без участия банков. Сервис рассчитан на приобретение товаров стоимостью до 20 тысяч рублей, оплата производится равными долями в течение шести недель без проверки платежеспособности клиента и процентов. Сейчас услуга доступна исключительно на веб-сайтах и в мобильных приложениях компании.

🗞️ Собственники

🇨🇳 Китайская корпорация JD.com, занимающая лидирующие позиции в области электронной торговли, приобретёт контроль над немецким ритейлером Ceconomy, что сделает её косвенным владельцем части российского холдинга М.Видео. По информации источников, данная сделка предусматривает покупку структуры Media-Saturn-Holding GmbH, владеющей долей в 15% акций М.Видео.

💪 Китайский гигант намерен не ограничиваться формальным участием, а планирует активно развивать своё присутствие на российском рынке.

📌 Итог

😎 Новая бизнес-модель компании демонстрирует рост операционных результатов, хотя в финансовой части ситуация усугубляется. Компания продолжает трансформироваться, увеличивая свою долю рынка по сравнению с конкурентами, несмотря на сложности, и имеет чёткий план развития. Сейчас есть достаточная поддержка для преодоления текущих трудностей — банкротство исключается, но давление на котировки из-за достаточно высокой долговой нагрузки будет сильным. Сделка с JD.com может существенно повлиять на стратегию развития компании и укрепить ее позиции на рынке. Но здесь пока больше вопросов, чем ответов.

🎯 ИнвестВзгляд: Идеи здесь нет, даже несмотря на улучшение операционных показателей. Внушительная долговая нагрузка сильно портит общую картину.

📊 Фундаментальный анализ: ⛔ Продавать - несмотря на позитивные операционные изменения и развитие новых сервисов, финансовые показатели находятся в глубокой отрицательной зоне.

💣 Риски: ⛈️ Высокие - пытаясь нивелировать рыночные риски (предоставляя скидки и введя программу «Порублю»), компания лишь усугубляет финансовые проблемы, а сделка с JD.com может «сломать» бизнес-модель. Хотя, может, оно и к лучшему…

💯 Ответ на поставленный вопрос: Сделка способна стабилизировать положение М.Видео, но сама по себе не гарантирует спасения.

️👇 Реакции к посту приветствуются.

$MVID #MVID #МВидео #Ритейл #Электроника #Финансы #Бизнес #Инвестиции #JDcom #Китай #Бизнес #Стратегия #Развитие

Диасофт. Отчет за 1 кв 2025 по МСФО

Тикер: #DIAS

Текущая цена: 2514

Капитализация: 26.4 млрд.

Сектор: IT

Сайт: https://www.diasoft.ru/investors/

Мультипликаторы (за последние 12 месяцев):

P\E - 12.5

P\S - 2.58

Что нравится:

- рост выручки на 12.1% г/г (2.1 -> 2.4 млрд);

- у компании остается отрицательный чистый долг (но размер положительной денежной позиции не раскрыт);

- снижена численность сотрудников до 2266 (что в будущем снизит расходы на персонал);

Что не нравится:

- рентабельность по EBITDA упала с 28 до 17.6% г/г;

- снижение чистой прибыли на 49.3% г/г (499 -> 253 млн);

- отсутствие полноценного отчета по МСФО;

Дивиденды:

Согласно дивидендной политике компании Совет директоров будет ориентироваться на показатель EBITDA за соответствующий отчетный период на основании отчета МСФО (за 2024 год не менее 80% от EBITDA, за 2025 и далее не менее 50% от EBITDA). Стоит учитывать, что у компании финансовый год заканчивается 31 марта следующего года.

В соответствии с данными сайта Доход ближайшая выплата дивидендов (за 2 кв 2025) прогнозируется в размере 33.94 руб (ДД 1.35% от текущей цены).

Мой итог:

К сожалению, компания не предоставила полноценной отчетности, поэтому многие показатели нельзя проанализировать (свободный денежный поток, расходы, чистый долг), но исходим из того, что есть.

Из положительного можно отметить продолжающий рост выручки (компания отмечает также, что законтрактованная выручка достигла 23.9 млрд, продемонстрировав рост на 23% по отношению к аналогичному периоду 2024 финансового года) и сохранение отрицательного чистого долга (жаль, что нельзя посмотреть динамику). Здесь же стоит добавить, что в отчетном периоде компания расширила партнерскую сеть (IBS, OpenYard, Флант, ТерраЛинк) и усилила позиции в сегменте low-code платформ и СУБД.

Но рост выручки не позволил получить рост по прибыли. Наоборот, год к году прибыль сильно упала. В том числа, на это повлиял рост R&D затрат на 18.6% г/г (288 -> 341.7 млн).

Пока все выглядит так, что на Диасофт стоит смотреть, но только со стороны. Рано или поздно рынок будет оживать и многие компании снова станут наращивать расходы на внедрение различных IT проектов, в том числе систем входящих в линейку продуктов Диасофта. Но это момент еще не наступил.

Акции компании держал в портфеле, но недавно решил все-таки закрыть позицию, несмотря на то, что она уже была в заметном минусе. Как показало время, это было верное решение, так как котировки продолжили свое снижение.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Стоит ли вкладываться в Нижнекамскнефтехим сейчас ⁉️

💭 Разберем, что скрывается за цифрами и какие перспективы открываются перед инвесторами...

💰 Финансовая часть (1п 2025)

📊 Компания продемонстрировала значительный рост финансовых показателей. Чистая прибыль составила 26,48 млрд рублей, увеличившись на 34,6% по сравнению с аналогичным периодом предыдущего года. Выручка предприятия достигла 136,7 млрд рублей, что на 13,2% больше прошлогоднего показателя. Наиболее заметный прирост зафиксирован в сегменте эластомеров (+29%), доходившем до 40,9 млрд рублей, а также полуфабрикатов и прочей продукции нефтехимии (+17,4%, до 24,2 млрд рублей). Продажи полиолефинов выросли на 6,9% (до 18,2 млрд рублей).

↘️ Однако некоторые направления показали снижение: объем реализации пластиков и продуктов органического синтеза сократился на 6,1% (до 31,7 млрд рублей); реализация метил-трет-бутилового эфира (МТБЭ) и топливных компонентов уменьшилась на 12,4% (до 7,5 млрд рублей); объемы сбыта сжиженного углеводородного газа упали на 0,8% (до 2,3 млрд рублей).

🔀 Операционная прибыль увеличилась на 16,4% (до 19,7 млрд рублей), доходы от курсовых разниц выросли почти втрое (до 15,4 млрд рублей), что способствовало росту прибыли до налогообложения на 48,6% (до 35,7 млрд рублей). Несмотря на общий позитивный тренд, показатель EBITDA показал лишь незначительный рост (+1,3%) до 31,6 млрд рублей, при этом рентабельность по этому показателю снизилась до 23,1%.

👌 Компания завершила реализацию некоторых крупных инвестиционных проектов: ввод в эксплуатацию новой установки этилена мощностью 600 тысяч тонн в год и создание производств, включая установку этилбензола, стирола, полистирола, премиального металлоценового полиэтилена и гексена. Общий объем инвестиций превысил 380 млрд рублей.

💸 Дивиденды / 🫰 Оценка

💪 Несмотря на неблагоприятные внешние условия и активную фазу капитальных вложений, компания стабильно выплачивает дивиденды своим акционерам. Многие российские лидеры рынка в схожей ситуации демонстрируют гораздо меньшую заботу о правах миноритариев, отказываясь от любых выплат. Однако, после завершения периода интенсивных инвестиций, начиная с 2028 года, ожидается значительный рост финансовых результатов, увеличение чистой прибыли и существенный прирост свободного денежного потока (FCF), что вновь откроет возможность выплаты щедрых дивидендов.

⏫ Рыночная стоимость компании не выглядит завышенной. Перспективы развития бизнеса и снижение ключевой ставки в ближайшие два-три года создают потенциал для существенного увеличения стоимости акций.

📌 Итог

😎 Несмотря на некоторое сокращение рентабельности, компания демонстрирует устойчивый финансовый рост и развитие производственных мощностей. Несмотря на предстоящий длительный период повышенных капитальных вложений и относительно скромных дивидендных выплат на протяжении последующих трех лет, эти меры являются необходимыми инвестициями в будущее развитие компании. Важно подчеркнуть, что НКНХ сохраняет выплату дивидендов, что само по себе является положительной тенденцией. Еще большее удовлетворение вызывает тот факт, что программа расширения производственных мощностей успешно продвигается вперед.

🎯 ИнвестВзгляд: Экономическая обстановка и необходимость долгосрочного финансирования серьезных проектов будут давить на котировки, особенно в краткосрочной перспективе — ведь формально ухудшают финансовое положение.

📊 Фундаментальный анализ: 🟰 Держать - фундаментальные основы для долгосрочного роста заложены, но сейчас компания находится в фазе крупных инвестиций.

💣 Риски: ☁️ Умеренные - зависимость от рыночной конъюнктуры и влияние санкций не дают компании свободно дышать, иначе уровень рисков можно было бы поставить на "Низкие".

💯 Ответ на поставленный вопрос: Вкладывать в НКНХ сейчас целесообразно для тех, кто ориентируется на долгосрочную перспективу. Краткосрочные инвестиции сопряжены с давлением на котировки.

💪 Пусть ваши инвестиции приносят результат!

$NKNC $NKNCP #NKNC #NKNCP #НКНХ #Нижнекамскнефтехим #Нефтехимия #Инвестиции #Анализ #Акции #Стратегия #Дивиденды #Капиталовложения

За закрытыми дверями ПИК: что происходит с застройщиком ⁉️

💭 Проанализируем ключевые показатели и оценим перспективы компании в текущих условиях...

💰 Финансовая часть (1 п 2025)

📊 Компания сообщила о снижении чистой прибыли на 22%, составившей 32 млрд рублей. Скорректированный показатель чистой прибыли сократился на 36% и достиг отметки в 15,2 млрд рублей. Показатель рентабельности по чистой прибыли уменьшился почти вдвое — с 15,4% до 9,8%. Аналогичные тенденции наблюдались и ранее, так, по итогам предыдущего года чистая прибыль группы снизилась на 45%, а скорректированная — на 10,6%.

🧐 Консолидированная выручка предприятия увеличилась на 24%, достигнув уровня 328,1 млрд рублей. Этот рост является продолжением положительной динамики, наблюдавшейся во втором полугодии 2024 года, когда компания увеличила свою выручку на 28% благодаря активному развитию новых проектов.

❗ Важно, что компания помимо основного направления в виде разработки и возведения жилых зданий, расширяет свою деятельность, включающую техническое обслуживание и управление многоквартирными домами, обеспечение жильцов теплом, водой и электричеством, а также производством необходимых стройматериалов, включая бетонные панели. Диверсификация в отрасли позволяет компании держаться на плаву устойчивее конкурентов.

📛 Начиная с 2022 года отмечается снижение прозрачности деятельности компании. Финансовая отчетность ПИК предоставляется согласно международным стандартам финансовой отчетности раз в полгода, однако операционная часть продолжает оставаться закрытой, в отличие от конкурентов.

➡️ Согласно информации, представленной на портале ЕРЗ.РФ, строительная компания ПИК вновь заняла лидирующую позицию среди застройщиков России по объему введенного жилья за первые семь месяцев 2025 года. За указанный период было сдано 585,9 тыс. кв. м жилой недвижимости в рамках 20-ти жилых комплексов. Второе место в данном рейтинге занял застройщик "Самолет", сдавший немного меньшую площадь — 579,3 тыс. кв. м. Компания Группы ЛСР разместилась на шестом месте.

💸 Дивиденды

⛔ Акционеры приняли решение не распределять дивиденды за прошедший 2024 год. За отказ от распределения прибыли в объеме более 3 миллиардов рублей высказалось подавляющее большинство участников собрания — около 99%. Стоит отметить, что аналогичное решение принималось и ранее: дивиденды крайний раз выплачивались за 2020 год.

📌 Итог

🤔 ПИК скрытен в описании своей стратегии и не публикует операционные показатели, что свидетельствует о рисках слабого корпоративного управления. Однако сильные рыночные позиции компании обеспечивают стабильность.

😎 Правительство активно работает над мерами поддержки строительной отрасли, включая различные программы субсидирования кредитов для финансирования строительных проектов. Тем не менее, пока отсутствуют значимые предпосылки для оживления рынка недвижимости, поскольку сохраняются высокая ипотека, низкий потребительский спрос. Снижение ключевой ставки ЦБ даст импульс котировкам, но на самом бизнесе отразится не сразу.

🎯 ИнвестВзгляд: Идеи здесь нет.

📊 Фундаментальный анализ: ⛔ Продавать - падение чистой прибыли и рентабельности в дополнение к кризису в самом секторе будет давить на котировки.

💣 Риски: ⛈️ Высокие - финансовые, операционные и рыночные факторы, а также недостаточная прозрачность компании создают высокую степень неопределенности и делают инвестиционный профиль компании рискованным.

💯 Ответ на поставленный вопрос: Текущая ситуация характеризуется высокой степенью неопределенности. ПИК переживает сложный этап, хотя рынок недвижимости постепенно оживает. Но можно точно сказать — ПИК обладает достаточным потенциалом, чтобы выдержать трудный период, а диверсификация бизнеса способствует устойчивости.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$PIKK #PIKK #ПИК #Девелопер #Застройщик #Недвижимость #Анализ #Инвестиции #идея #прогноз #обзор #аналитика

ИнвестВзгляд. Что в портфеле ⁉️

💭 Дополнительно к обзорам компаний будут периодично публиковаться и сделки в портфелях...

❗ Изначально планировалось ежедневно, но иногда сделок нет — и подобная публикация теряет смысл.

🚩 В портфеле «Фонды» ежедневно увеличивается доля всех имеющихся активов. Поэтому сделок так много, но это лишь усреднение и накапливание позиций.

👌 В портфеле "Облигации" за последние дни добавлена лишь одна облигация. Цель этого портфеля получать постоянные купонные выплаты. В среднем сейчас в месяц зачисляется 6.500р-7.000р купонами.

Добавлены акции следующих компаний:

⛽ ЕвроТранс. Буквально в понедельник в посте с такой же рубрикой "ИнвестВзгляд. Что в портфеле ⁉️" было целенаправленно указано, что у компании огромный потенциал, причем не под "окончание СВО" или спекулятивно, а именно фундаментально, а сегодня отчет это полностью подтвердил.

🟥 Софтлайн. Компания направляет ресурсы на стратегические цели и проекты расширения бизнеса. Здесь потенциально можно увидеть даже "ракету". Ухудшение финпоказателей в крайнем отчете вызвано в первую очередь сезонностью бизнеса.

🟣🔵 Совкомбанк. В обзоре от 21.08 были указаны привлекательные зоны для покупки: 15,1р / 14,1р. Котировки вчера дошли до уровня 15,1р, четко по ней заявка и прошла.

🔶 Полюс. Доля увеличена после позитивного обзора.

🥃 Novabev. После обзора от 20.08 доля была увеличена, причем по теперь устоявшейся традиции с "Привлекательными зонами для покупки" - 441р / 432р / 416р, вчера 441р был пробит и заявка "сыграла" на уровне 439,6.

🚀 Увеличивается доля СПБ Биржи «под окончание» СВО. Это тот актив, который находится в полной зависимости от геополитики. Сейчас фундаментал здесь не работает. Но как только наступит "этот день" — котировки взлетят ракетой. Просадка не смущает, риски понятны.

🐟 Инарктика. Обзор по компании был опубликован после отчета по РСБУ, когда данные уже были "учтены в котировках". Поэтому "полет" от 640 до 595 был неочевидным. Здесь сработали очередные зоны для покупки.

👇 Пусть ваши инвестиции приносят результат! Хороших выходных!

$EUTR $SOFL $SVCB $PLZL $BELU $SPBE $AQUA

💰 Стоит ли продавать облигации перед отчётностью? 💰

Представьте себе инвестора, который уже несколько лет собирает портфель корпоративных облигаций. Каждое утро он открывает приложение брокера и первым делом смотрит не котировки акций, а динамику своих бондов. Но вот приближается дата квартального отчёта эмитента, и в голове возникает знакомый вопрос: «Не пора ли сбросить бумаги? А вдруг цифры окажутся плохими, цена упадёт, и я потеряю доход?»

Этот страх понятен: отчётность для компаний всегда событие. Акции на ней часто двигаются резко — минус 10% за день уже никого не удивляет. Но с облигациями всё устроено иначе.

Корпоративная облигация — это не инструмент для короткой спекуляции. Её фундаментальная ценность строится на двух вещах: готовности компании платить по долгам и текущих процентных ставках в экономике. Поэтому сама по себе публикация отчётности редко становится шоком для держателей облигаций, если только в ней не вскрываются серьёзные проблемы — например, рост долговой нагрузки или убытки, ставящие под вопрос выплату купонов.

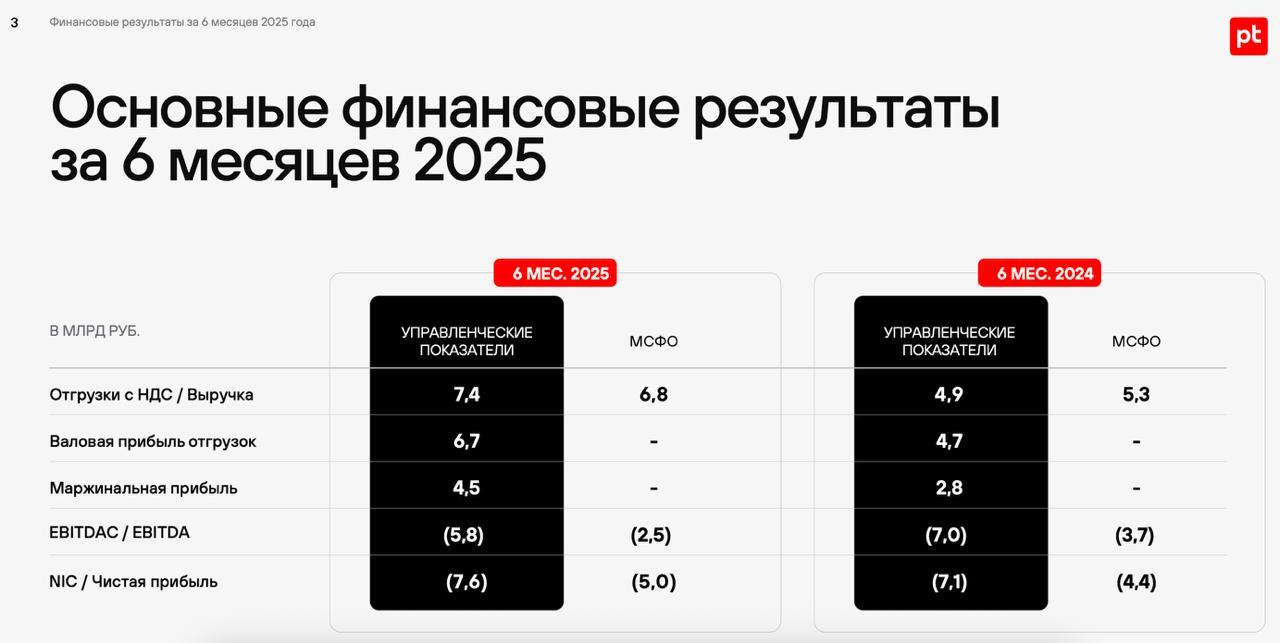

Positive Technologies — турбулентность продолжается

2025 год стал проверкой на прочность для всей отрасли кибербеза. Компания, которая ещё недавно считалась «звездой» российского IT-рынка, теперь всё больше напоминает авиалайнер, летящий в зоне постоянной турбулентности. Предлагаю взглянуть на ее отчет за первое полугодие 2025 года.

📱 Итак, выручка Позитива за отчетный период выросла до 28% до 6,8 млрд рублей, что само по себе неплохо, но далеко от таргетов в 70%. Дьявол, как всегда, кроется в деталях. Львиная доля выручки пришлась на лицензии (5 млрд руб., +19%), в то время как услуги по ИБ подросли заметнее (1,3 млрд руб., +46%). Казалось бы, рост снова идет, однако огромные расходы продолжают съедать прибыль.

Операционный убыток составил 3,8 млрд руб., почти на том же уровне, что и годом ранее. Себестоимость выросла на 65%, а расходы на R&D — на 32%. Чистый убыток за полугодие достиг 5,0 млрд руб., что хуже прошлогодних 4,4 млрд руб. Можно снова вспомнить про сезонность, но если сравнивать год к году, то динамика негативная.

📊 Финансовое положение тоже вызывает сомнения. Денежные средства за пол года снизились с 6,2 млрд рублей до 4,5 млрд. Долговая нагрузка выросла: общий долг - 23 ярда, из которых 19,7 приходится на долгосрочные облигации. Соотношение чистого долга к EBITDA LTM составило 2,33х. Чистые процентные расходы после резкого роста стабилизировались и в перспективе будут снижаться, тут поможет снижение ключевой ставки ЦБ.

При этом свободный денежный поток остаётся отрицательным (–4,0 млрд руб. за 6 мес.), поскольку капитальные вложения и капитализация расходов (на разработку и персонал) превышают операционный денежный поток.

❔ Positive Technologies пытается сохранить темпы роста и позицию на рынке, но пока это похоже на бег на месте. Обороты увеличиваются, а результат для акционеров - всё тот же минус. Ключевой вопрос к менеджменту - как превратить амбициозные инвестиции в реальные деньги и рост капитализации на ослабшем рынке покупателей ИБ решений?

Ставка ЦБ идет вниз, рынок может начать разыгрывать сценарий «ожидания разворота» и гнать котировки вверх и в POSI. Но фундаментально Positive остаётся историей риска, где инвесторы покупают будущее, а не сегодняшние цифры.

❗️Не является инвестиционной рекомендацией

📌 Совет директоров МГКЛ принял решение о поддержке курса акций

Совет директоров ПАО «МГКЛ» утвердил меры по поддержанию биржевого курса акций.

Согласно решению, дочерняя компания Группы — ООО «Команда МГКЛ» — до 31 декабря 2026 года имеет право приобрести до 40 млн обыкновенных акций ПАО «МГКЛ». Покупка возможна по действующей биржевой цене, если она опустится ниже 2 руб. 49 коп. за акцию. Сделки будут совершаться с неопределенным кругом владельцев акций.

👉 Что это значит:

— если котировки опустятся ниже цены IPO (2,50 руб.), дочерняя компания сможет покупать акции на рынке;

— это не байбек, а покупка акций дочерней структурой;

— цель — поддержка стабильности котировок, снижение волатильности и возможность использовать часть бумаг в программах мотивации сотрудников;

— для инвесторов это означает дополнительную стабильность портфеля.

💬 Алексей Лазутин, генеральный директор ПАО «МГКЛ»:

«Для Группы принятые меры – важный инструмент, направленный на минимизацию волатильности котировок акций и обеспечение устойчивого развития компании. Кроме того, это открывает возможности для реализации мотивационных программ, способствующих удержанию и стимулированию ключевых сотрудников. Для акционеров и инвесторов данные меры означают повышение стабильности стоимости их портфеля. Аналогичные инициативы, поддержанные Советом директоров в прошлом году, показали свою эффективность».

Держать акции Мосбиржи или бежать ⁉️

💭 Анализируем риски и возможности для инвесторов...

💰 Финансовая часть (2 кв 2025)

📊 Комиссионный доход вырос на 14,8% до 17,8 миллиардов рублей, тогда как чистый процентный доход сократился на 33% до 14,3 миллиарда рублей. Чистая прибыль биржи уменьшилась на 23% и составила 15,1 миллиарда рублей.

🧐 Дополнительные факторы роста включают запуск новых сервисов и рост числа активных пользователей и компаний-эмитентов. Во втором квартале наблюдается снижение затрат на персонал благодаря перерасчету бонусов за предыдущий период и реструктуризации мотивационной программы LTIP, введенной ранее. Несмотря на сокращение расходов на оплату труда, общее количество сотрудников увеличилось на четверть по сравнению с прошлым годом, особенно в области информационных технологий.

💻 Однако некоторые затраты значительно возросли: расходы на рекламные мероприятия увеличились почти вдвое, помогая привлечь больше инвесторов, а средства, выделяемые на модернизацию IT-инфраструктуры, поднялись на половину по сравнению с предыдущими показателями. Это стало результатом масштабной программы обновления оборудования и ПО биржи.

📛 Итоговая чистая прибыль биржи оказалась ниже прошлогоднего показателя. Исходя из текущих тенденций, можно ожидать дальнейшего ухудшения показателей прибыли как в текущем году, так и в последующие периоды по мере постепенного уменьшения процентных ставок.

✔️ Операционная часть

🛑 Московская биржа обладает диверсифицированной моделью ведения бизнеса, охватывая различные сегменты финансового рынка. Ее деятельность включает торговлю ценными бумагами (акциями и облигациями), операции на денежных и валютных рынках, а также работу с производными финансовыми инструментами. Помимо торгов, Мосбиржа предлагает клиентам депозитарные и расчетные услуги. Около двух лет назад была запущена платформа маркетплейса и финансовое сервисное подразделение. Такая широкая специализация позволяет снизить риски и обеспечить стабильность компании. Стоит отметить, что в большинстве направлений комиссионного дохода (за исключением валютного сегмента) биржа демонстрирует высокие темпы прироста выручки естественным путем.

💸 Дивиденды

💪 Московская биржа выплатила рекордные дивиденды за 2024 год в размере 26,11 рубля на одну акцию. Доходность данной выплаты превышала отметку в 13%. Компания направила на выплату дивидендов 75% своей чистой прибыли по МСФО.

🤑 С другой стороны, высокая оценка поддерживается благодаря щедрым дивидендам. Вероятно, такая высокая доходность обусловлена ожиданиями снижения прибыли в следующем, 2025 году. Вместе с тем, коэффициент выплаты дивидендов увеличен до 75% и, вероятно, продолжит увеличиваться дальше вплоть до прежнего уровня в 90%.

📌 Итог

🤔 История стабильно развивающейся компании постепенно утрачивает свою ясность и устойчивость именно в области процентных доходов. Уже очевидно, что 2025 год станет менее благоприятным периодом с точки зрения процентных поступлений, которые, возможно, будут продолжать снижаться вместе с ключевой ставкой.

🔀 Высокий показатель дивидендной доходности за 2024 год вполне обоснован, но инвесторы ожидают сокращение дивидендов в годовом выражении в будущем. Оценивая ситуацию объективно, сегодняшняя стоимость акций выглядит разумной.

🎯 ИнвестВзгляд: Цель остаётся актуальной, поскольку естественный рост котировок у относительно стабильной компании никуда не исчез, однако тяжёлый 2025 год явно будет давить на котировки. Актив удерживается в портфеле.

📊 Фундаментальный анализ: 🟰 Держать - компания устойчива, несмотря на временные трудности в финансовой части.

💣 Риски: ☁️ Умеренные - финансовые сложности связаны преимущественно с внешней средой, а диверсификация бизнеса усиливает позиции компании.

✅ Привлекательные зоны для покупки: 177,8р / 174,2р

💯 Ответ на поставленный вопрос: Диверсификация бизнеса и стабильная дивидендная доходность делают компанию привлекательной для удержания в портфеле.

💪 Благодарим Вас за поддержку!

$MOEX #MOEX #Мосбиржа #Инвестиции #Акции #деньги #портфель #диверсификация #аналитика #Трейдинг

ИнвестВзгляд. Что в портфеле ⁉️

💭 Планируется добавить ежедневный вечерний обзор по портфелю, конечно, если это вызовет интерес у читателей.

🚀 Увеличивается доля СПБ Биржи «под окончание» СВО. Это тот актив, который находится в полной зависимости от геополитики. Сейчас фундаментал здесь не работает. Но как только наступит "этот день" — котировки взлетят ракетой. Просадка не смущает, риски понятны.

⛽ ЕвроТранс. Доля в портфеле даже больше, чем СПБ Биржи, — но здесь другая история. Этот актив многие «склоняют» по всем падежам, применяя массу эпитетов. Однако стоит присмотреться непосредственно к бизнесу и трансформации компании под современные реалии — потенциал здесь огромен, причем именно фундаментально. Конечно, имеются риски и сдерживающие факторы, однако сейчас такой инструмент вполне подойдёт даже консервативному дивидендному инвестору. Взгляните на историю выплат дивидендов.

❗ Важно отметить, что эти активы не всем подойдут. Если ждёте резкого взлёта уже сегодня — а через месяц при красном цвете соберетесь срочно продавать, — то лучше сюда не лезть. Такие истории могут растянуться на год-два, а то и дольше.

Стоит ли вкладываться в АФК Система, которая теряет миллиарды, но запускает спутники ⁉️

💭 Разберем, оправдан ли такой подход в текущих условиях...

💰 Финансовая часть (1 кв 2025)

📊 Выручка увеличилась на 8,4% в годовом выражении, однако прибыль в размере 1,5 млрд рублей сменилась чистым убытком в сумме 21,2 млрд рублей.

🔀 Показатель OIBDA продемонстрировал рост на 19,9%, обусловленный восстановлением уровня рентабельности бизнеса, хотя маржа остается ниже исторических средних значений.

📛 Объем чистого долга стремительно увеличивается, несмотря на некоторое снижение соотношения долга к OIBDA до 4-х раз благодаря росту операционной прибыли, общая долговая нагрузка продолжает оставаться чрезмерно высокой.

🗞️ Последние новости дочерних компаний

👨💼 Президент компании Cosmos Hotel Group Тагир Ситдеков сообщил, что несмотря на возможное прекращение льготного финансирования проектов по развитию гостиниц согласно Постановлению №141 Правительства РФ, сеть продолжит своё расширение. По завершении текущих проектов, финансируемых государством, планируется привлечение частного российского инвестора, а также рассматривается возможность выхода на биржу (IPO). Макроэкономические условия определят выбор источников финансирования в будущем.

🪐 Компания Спутникс начала разработку новых российских спутников с высоким пространственным разрешением (до 0,5 метра на пиксель). Это касается как оптических, так и радиолокационных аппаратов, предназначенных для наблюдения за поверхностью Земли независимо от погодных условий и времени суток. Радары особенно важны для мониторинга Северного морского пути. Группа компаний намерена создать около семи таких спутников, однако реализация проекта зависит от наличия заказчиков и инвесторов. Общий объём инвестиций оценён примерно в 20 миллиардов рублей, причём основную поддержку обеспечит материнская структура АФК Система. Потенциальными потребителями услуг станут российские государственные структуры и коммерческие предприятия, а также международные клиенты.

📌 Итог

🤷♂️ Компания пребывает в состоянии кризиса. Рост показателя OIBDA вызывает сомнения, учитывая неблагоприятные условия ведения бизнеса. Несмотря на уменьшение коэффициента долг/EBITDA, ситуация не улучшается — практически вся прибыль поглощается процентными платежами, а собственных средств недостаточно ни для покрытия расходов на обслуживание долга, ни для капитальных вложений, что ведет к постоянному увеличению задолженности.

🔀 АФК Система владеет акциями как публично торгуемых компаний, так и нескольких перспективных предприятий, акции которых пока не размещены на бирже. Проведение первичного публичного размещения акций (IPO) непубличных активов холдинга окажет положительное влияние на финансовую ситуацию компании. Тем не менее, успех процедуры напрямую зависит от состояния фондового рынка, которое в настоящее время характеризуется повышенным уровнем давления.

🎯 ИнвестВзгляд: Потенциал для роста при улучшении финансовых показателей внушительный. Долю постепенно планируется только наращивать.

📊 Фундаментальный анализ: 🟰 Держать - АФК Система находится в состоянии кризиса, и для выхода из него необходимы кардинальные изменения в управлении и стратегии развития. Текущая оценка субъективна. Отмена санкций позволит повысить оценку до ✅ Покупать, их сохранение и рост долга ухудшат положение, переведя статус в ⛔ Продавать.

💣 Риски: ⛈️ Высокие - важно отметить заинтересованность государства в поддержании некоторых отраслей деятельности дочерних компаний, однако риски финансовой нестабильности очевидны и перевешивают весь видимый и скрытый потенциал.

✅ Привлекательная зона для покупки: 15,9р / 15,2р

💯 Ответ на поставленный вопрос: Инвестировать в АФК следует, если Вы верите в скорое завершение СВО и отмену санкций. До этого момента котировки будут под давлением.

️👇 А что думаете Вы?

$AFKS #AFKS #Инвестиции #Акции #Рынок #Космос #Спутники #Технологии #Инвестирование #Анализ #IPO

🏤 Мегановости 🗞 👉📰

1️⃣ "Т-Технологии" $T рекомендовали дивиденды за II квартал 2025 в 35 ₽ на акцию.

Это совпало с прогнозами аналитиков (34–35 ₽).

За I квартал выплачивали 33 ₽ на акцию.

Компания придерживается политики — до 30% прибыли по МСФО.

Крупнейший акционер — "Интеррос" Потанина с долей 41,4%.

Решение акционеры примут 25 сентября, реестр закроют 6 октября.

ИнвестВзгляд — аналитический ресурс с авторской фундаментальной аналитикой.

🎯 Здесь формируется анализ компаний с фундаментальной точки зрения. Если есть идея, то проставляются цели и горизонт инвестирования.

💼 Пришло время для добавления параметра "Привлекательная зона для покупки" для увеличения доли таких активов в портфеле. Определяются уровни сильной поддержи (где котировки развернулись - отскочили), а также уровни по Фибоначчи - там, где разворот с большой вероятностью может произойти.

🔥 Поскольку все подобные активы уже есть в портфеле и получили фундаментальную оценку «покупать», то даже снижение цены ниже указанных уровней абсолютно не беспокоит.

👌 Сейчас в планах постепенно "пройтись" по всем акциям, где проставлена цель и добавить данные уровни. Это будет происходить медленно по мере публикации обзоров. Там, где идеи нет - уровни проставляться не будут.

📋 Так же в планах на постоянной основе публиковать сводную таблицу с целями, горизонтом, текущей доходностью и точками входа на выходных.

Крайние обзоры из канала @IV_CHANNEL

🎗️ Лента.

📊 Фундаментальный анализ: ✅ Покупать - Компания демонстрирует уверенный рост и высокую эффективность, оставаясь лидером сектора. Дивиденды будут приятным дополнением.

💣 Риски: ☁️ Умеренные - при отсутствии растущего долга можно было бы смело проставлять "низкие".

🎯 ИнвестВзгляд: Цель к 01.01.26

🟣🔵 Совкомбанк.

📊 Фундаментальный анализ: ✅ Покупать - банк временно испытывает сложности, вызванные высоким уровнем риска кредитования и уменьшением чистого дохода. Однако фундаментальные основы позволяют рассчитывать на возвращение к стабильному росту прибыли в ближайшей перспективе.

💣 Риски: ⛈️ Высокие - компания сталкивается с серьёзными внутренними проблемами, такими как резкое падение чистой прибыли и значительный рост просрочек по кредитам, особенно в сегментах розничных клиентов и корпораций. Общая картина характеризуется высокой зависимостью от экономических колебаний. Итоги 2025 года покажут реальное состояние бизнеса. По всей видимости, риски носят краткосрочный характер, но пока поставить на «умеренный» уровень — клавиатура не позволяет. ⌨️😁

🎯 ИнвестВзгляд: Цели к 01.03.26 и 01.02.27

🟠🟣 Ростелеком.

📊 Фундаментальный анализ: 🟰 Держать - перспективы на среднесрочном периоде у компании есть, можно докупать при просадках, но явного драйвера для роста нет.

💣 Риски: ⛈️ Высокие - рост долговой нагрузки, слабая прогнозируемость дивидендов, плюс зависимость от регуляторных решений не дают повода поставить даже «умеренные» риски.

🎯 ИнвестВзгляд: Идеи здесь нет.

$LENT $SVCB $RTKM $RTKMP #идея #прогноз #обзор #аналитика

Как дискаунтер спасает тонущий корабль О’КЕЙ ⁉️

💭 Рассматриваем кейс О’КЕЙ через призму трансформации бизнес-модели...

💰 Финансовая часть

🏪 Окей является слабым игроком в своем сегменте и практически всегда занимал эту позицию. Основу компании составляют гипермаркеты, которые продолжают снижать ее показатели, несмотря на небольшой рост выручки и снижение трафика.

📛 Выручка в I кв 2025 года снизилась на 0,6% по сравнению с аналогичным периодом прошлого года (после роста на 2,9% в предыдущем квартале). Во II квартале выручка вышла в небольшой плюс (+1,2%). Чистый долг вырос на 8,3 млрд рублей с начала года.

📊 За 2024 год общая выручка сети супермаркетов О'КЕЙ»и дискаунтеров ДА! выросла на 5,5%, достигнув отметки в 219,4 миллиарда рублей. Рост обусловлен увеличением чистой розничной LFL-выручки как в крупных магазинах формата «гипермаркеты», так и в дискаунтерах.

🧐 Валовая прибыль увеличилась на 7,9%, составив 51,4 миллиарда рублей, при этом валовая маржа достигла 23,4%. Это стало возможным благодаря эффективной работе с поставщиками и снижению уровня товарных потерь.

↗️ EBITDA (прибыль до уплаты процентов, налогов, износа и амортизации) показала значительный прирост — 20,3%, достигнув значения в 20,5 миллиарда рублей. Рентабельность по этому показателю возросла до 9,3%.

🆗 Особое внимание уделим дискаунтеру ДА!, чья совокупная выручка по результатам второго квартала продемонстрировала увеличение на 4,9%, достигнув отметки в 54,9 миллиарда рублей. По итогам полугодия этот показатель вырос на 3,8% относительно аналогичного периода прошлого года, составив 108,5 миллиардов рублей. Более заметный прирост показала розничная выручка, увеличившись на 11,2% и достигнув уровня 39,1 миллиарда рублей. Положительное влияние оказали такие факторы, как повышение LFL-продаж (демонстрирует динамику доходов в сравнимых торговых точках) на 9,4% и расширение розничной сети. Во втором квартале текущего года было открыто дополнительно три магазина.

🛣️ Редомициляция

👥 Акционеры компании на внеочередном собрании решили сменить юридический адрес компании с Люксембурга на Россию. После прохождения необходимых юридических процедур организация будет официально зарегистрирована в Калининградской области как международная компания публичное акционерное общество «О'Кей Груп». До завершения процесса перехода компания сохранит статус люксембургской структуры.

👨💼 По заявлению руководства, смена юрисдикции не повлияет на текущую работу розничных сетей и дочерних предприятий группы. Ранее сообщалось, что все существующие акции компании останутся действительными в новой структуре на прежнем основании один к одному.

📌 Итог

💣 Кредитоспособность компании сопоставима с показателями М.Видео, и риски здесь значительны, первые два квартала не дали улучшения ситуации. хотя наблюдалось улучшение показателей в прошлом году.

🧐 Дефолт маловероятен, хотя уровень задолженности высок, но компания способна справляться с обязательствами, фактически работая ради своих кредиторов. Примерно 100% или немного больше операционной прибыли направляется на уплату процентов по долгам.

😎 Переезд — важный фактор, но не может являться идеей. Хотя котировки, конечно, могут подскочить.

🎯 ИнвесВзгляд: Идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - оценивая перспективы компании в долгосрочной перспективе, становится ясно, что пока оснований для паники у инвесторов нет.

💣 Риски: ⛈️ Высокие - торговая сеть сталкивается с серьёзными финансовыми трудностями, связанными с накопившейся задолженностью. Сейчас это слабый игрок сегмента, который продолжает постепенно утрачивать свои позиции и влияние.

💯 Ответ на поставленный вопрос: Дискаунтер «ДА!» поддерживает материнскую компанию, демонстрируя стабильный рост продаж даже на фоне ухудшения общих финансовых результатов всей группы. Увеличение числа магазинов и динамика LFL-продажи позволяют компенсировать слабые результаты гипермаркетов.

⭐ Поддержите своими лайками.

$OKEY #OKEY #Окей #Ритейл #Дискаунтер #Бизнес #Торговля #Инвестиции #Финансы #Стратегия