Поиск

Транснефть. Отчет за 2 кв по МСФО

Тикер: #TRNFP

Текущая цена: 1231

Капитализация: 977.8 млрд.

Сектор: Транспортировка

Сайт: https://транснефть.рф/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 3.53

P\BV - 0.33

P\S - 0.69

ROE - 9.6%

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - 1.29

Активы\Обязательства - 4.37

Что нравится:

✔️ чистая денежная позиция (отрицательный чистый долг) увеличилась на 13.4% к/к (214 -> 242.7 млрд);

✔️ рост чистого финансового дохода на 37.1% к/к (20.9 -> 28.6 млрд) и за полугодие в 2.2 раза (22.8 -> 49.4 млрд);

✔️ отличное соотношение активов и обязательств, которое, правда, уменьшилось за квартал с 4.93 до 4.37.

Что не нравится:

✔️ снижение выручки на 1% к/к (361.6 -> 357.9 млрд) и за полугодие выручка выросла всего на 0.3% г/г (717.2 -> 719.5 млрд);

✔️ отрицательный FCF -19.7 млрд против -10.5 млрд в 1 кв 2025. Полугодие (-30.2 млрд) также уступает прошлогоднему (+50 млрд в 1 пол 2024);

✔️ чистая прибыль снизилась на 8.3% к/к (84.2 -> 77.2 млрд) и за полугодие на 9.2% г/г (177.8 -> 161.4 млрд). Основная причина - возросший в 2 раза г/г налог на прибыль (47.4 -> 97.8 млрд).

Дивиденды:

В настоящее время дивиденды определяются на основе распоряжения Правительства РФ в размере не менее 50 % от нормализованной (с исключением ряда доходных статей) чистой прибыли по МСФО. Нормализованной является чистая прибыль компании без учета доли в прибыли зависимых и совместно контролируемых компаний; доходов, полученных от переоценки финансовых вложений; положительного сальдо курсовых разниц и прочих нерегулярных (разовых) неденежных составляющих чистой прибыли.

В соответствии с данными сайта Доход прогнозный размер дивиденда за 2025 год равен 203.48 руб. на акцию (ДД 16.5% от текущей цены).

Мой итог:

В целом, компания нормально отработала второй квартал с учетом того, что в рамках ОПЕК+ еще действовало снижение добычи и экспорт находится под санкционным давлением. Есть снижение чистой прибыль год к году, но это обусловлено ростом налога на прибыль с 25 до 40% (прибыль до налогообложения выросла на 15.1% г/г). На снижение квартальной прибыли повлияли уменьшение операционной рентабельности с 27.4 до 24.9% и более слабые прочие доходы (8.6 -> 2.3 млрд).

Можно ожидать, что в 3 квартале результаты будут сопоставимы со 2 кварталом, но дальше на объемы транспортировки должно повлиять решение ОПЕК+ об увеличение добычи нефти, которое было принято в сентябре этого года. К операционным рискам можно отнести нарастающие атаки БПЛА на нефтегазовую и транспортную инфраструктуру.

Неприятно, что второй квартал подряд у Транснефти отрицательный свободный денежный поток. И это при том, что в ближайшие годы ежегодные капитальные затраты ожидаются в размере 350 млрд (и если смотреть на Capex 1 полугодия в сумме 159.4 млрд, то пока идут по этому плану).

Компания получает хорошие финансовые доходы за счет денежной подушки, но здесь стоит учитывать, что у Транснефти в кредиторской задолженности "висит" долг по дивидендам в размере 153 млрд, который в следующем квартале значительно уменьшит отрицательный чистый долг, что повлияет и на процентный доход. К слову, снижение ключевой ставки здесь также играет не в плюс компании. Хотя с учетом больших капитальных затрат ослабление ДКП может стать позитивным фактором, если чистый долг перейдет в положительную зону.

Если экстраполировать результаты полугодия на весь год, то получается, что P\E 2025 = 3.03 плюс стоимость в треть баланса. С учетом ожидаемых дивидендов с ДД в районе 15% получается очень даже интересная история.

Акции компании держу в портфеле с долей в 5.14% (лимит - 5%). Рассчитываю на хороший дивиденд в 2025 году, а дальше буду следить за результатами и Capex'ом. Расчетная справедливая цена - 1608 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

IPO — история о росте, доверии и расширении возможностей

Вчера в общих чертах рассказал о подкасте, который мы записали с Александром Зюриковым, "Под Эгидой". Сегодня хочу выделить свои основные мысли.

Итак, главное, о чем мы порой забываем. IPO — это не только способ привлечь деньги на развитие. Это реально важный этап в росте компании. Ее выход на большую сцену, демонстрация готовности компании к полной прозрачности и соблюдению корпоративной культуры.

Основное преимущество IPO — возможность объективно оценить компанию “рынком”. Когда это происходит, доверие со стороны инвесторов и партнеров растет. Соответственно, бизнес может выгоднее привлекать дальнейшее финансирование, например, через выпуск облигаций без залогов.

Доступность IPO растет, благодаря снижению требований Мосбиржи к компаниям малого и среднего масштаба + цифровизации + развитию коммуникаций. Теперь компании напрямую могут общаться с инвесторами (соцсети, telegram-каналы и др.)

Начался цикл снижения ключевой ставки ЦБ РФ. Мы ожидаем рост активности в IPO и SPO. Для инвесторов — это новые возможности.

Немного о подготовке. Да, это сложный процесс. Много параметров, по которым проверяется готовность компании. Начиная от юридических моментов (ООО → АО), до построения прозрачной структуры, позволяющей выйти на биржу.

Еще раз подчеркну: IPO — это позитивный шаг к развитию бизнеса, а не вынужденная мера в поисках денег. Это история о росте, доверии и расширении возможностей.

✅ Совет для инвесторов: четко понимать, в какой бизнес ты инвестируешь.

✅ Совет для компаний: идти на биржу, будучи реально готовыми.

Конечно, сложно передать все нюансы беседы в посте. Надеюсь, вы все же посмотрите подкаст!

@pro100IPO

#видео

#подЭгидой

Можно ли заработать на акциях En+, если компания терпит убытки ⁉️

💭 Разбираемся, стоит ли вкладывать в акции En+ в условиях падения прибыли и растущего долга...

💰 Финансовая часть (1 п 2025)

📊 Чистая прибыль компании сократилась на 65,2% и составила $333 млн против $957 млн годом ранее. Несмотря на снижение прибыли, выручка увеличилась на 27,3% и достигла $8 938 млн благодаря росту объемов продаж первичного алюминия и повышению средней цены реализации продукции.

💳 Капитальные затраты выросли на 40,4% и составили $963 млн вследствие осуществления масштабных инвестиционных проектов. Общий чистый долг поднялся на 15,3% до $10 242 млн, преимущественно из-за уменьшения свободных денежных средств и влияния укрепившегося курса рубля.

🤔 Общая себестоимость производства увеличилась на 35,1% до $6 671 млн, обусловленная ростом объёмов продаж и удорожанием сырья и транспортных расходов. Показатель скорректированной EBITDA повысился на 1,7% и достиг отметки $1 529 млн.

✔️ Операционная часть (1 п 2025)

⚡ Производство электроэнергии на гидроэлектростанциях упало на 20,8% и составило 29,4 млрд кВт·ч, общая выработка электричества уменьшилась на 15,5% до 39,1 млрд кВт·ч. Однако снижение компенсировалось ростом цен на электроэнергию.

🔲 Объем производства алюминия снизился на 1,7% до 1924 тысяч тонн, что соответствует объявленному плану оптимизации мощностей. Выпуск продукции с повышенной добавленной стоимостью сократился на 13,2% до 642 тысяч тонн. Тем не менее продажи алюминия увеличились на 21,7% до 2286 тысяч тонн.

🇨🇳 Производство глинозёма выросло на 13,5% до 3400 тысяч тонн благодаря приобретению 30%-ной доли китайского предприятия Hebei Wenfeng New Materials и другим факторам.

💸 Дивиденды / 🫰 Оценка

📛 Компания придерживается политики отказа от дивидендных выплат уже на протяжении нескольких последних лет.

❗ Стоимость акций En+ соответствует значению форвардного коэффициента EV/EBITDA на 2025 год около 4х, что практически совпадает с усредненным показателем за последние пять лет — 4,3х.

📌 Итог

⛔ Меры по снижению долговой нагрузки не принесли желаемого результата. Выплата дивидендов приостановлена с 2017 года, перспективы восстановления отсутствуют. Нет очевидных факторов, способствующих их существенному росту в ближайшие годы. Компания торгуется без значительной скидки по ключевым финансовым показателям.

🤷♂️ Несмотря на трудности, компания активно реализует крупные инвестиционные программы, включая возведение трёх новых энергоблоков на ТЭЦ-11 в Иркутском регионе суммарной мощностью 690 МВт, рассматривает планы по строительству больших электростанций в разных регионах своего присутствия и вкладывает средства в расширение угледобывающего сектора.

🎯 ИнвестВзгляд: Для инвесторов, ищущих стабильный доход через дивиденды, En+ может показаться непривлекательной. Однако те, кто готов принять риски и верит в стабилизацию рынка, могут рассматривать её как долгосрочную инвестицию с потенциалом роста при улучшении рыночных условий. Для своего портфеля актив не рассматривается до стабилизации в финансовой части.

📊 Фундаментальный анализ: 🟰 Держать - текущие цены адекватны состоянию компании. Снятие геополитической напряженности даст развитию компании импульс, до того момента драйверы для роста крайне ограничены.

💣 Риски: ⛈️ Высокие - финансовое положение ухудшилось из-за санкций, нестабильности обменного курса, высоких ставок кредитования, ограничений экспорта и торговли алюминием, а также неопределенности на мировых рынках. Важно, что компания обладает значительными активами и потенциалом для восстановления.

💯 Ответ на поставленный вопрос: En+ Group — это история с высоким потенциалом, но и значительными рисками. Заработать на её акциях возможно, если рынок алюминия восстановится, а компания успешно реализует стратегические проекты.

💪 Благодарим Вас за поддержку! Пусть ваши инвестиции приносят результат!

$ENPG #ENPG #ИнвестИдеи #Биржа #инвестиции #акции #Инвестиции

Бумажный наставник

Рубрика "Читаем книги за вас".

Часто советую студентам почитать книгу Джесси Рассела и Рональда Кона "Портфельная теория Марковица". Многие ее воспринимают как сложную, и я уже говорил, почему. Но все же попробуйте, оно того стоит.

Воспринимаю эту книгу как живую и порой очень увлекательную история о том, как управлять рисками и доходностью. И в итоге — сделать свой портфель инвестиционных активов максимально эффективным.

Главная идея

Научить нас мыслить нешаблонно! Думать не столько о доходности отдельных бумаг, но об их взаимосвязи. То есть важен не отдельно взятый актив, а то, как в совокупности работают разные инвестиции вместе. Мы все помним про “яйца и корзины”, но Марковиц говорит, что прямолинейный подход "больше диверсификации = лучше" — это не совсем верно. Тут задача — сбалансировать активы так, чтобы максимизировать доход.

Конечно, учитывая риски, причем риски не какие-то абстрактные, а реальные корреляции между этими активами. Чем они меньше коррелируют, тем лучше можно уменьшить общий риск портфеля.

Авторы постарались сделать сложные математические концепции доступными. Но если честно, можно в формулы и не сильно вникать. Главное, понять, как работает модель оптимального портфеля. И что такое эффективная граница (типа, трамплин, с которого ты выбираешь, куда прыгать, в зависимости от своей готовности рисковать. Или вообще не прыгать!).

Да, у теории Марковица есть ограничения, об этом тоже говорится, например, тот момент, что в реальной жизни рынки меняются, и прогнозы не всегда сбываются. Поэтому книга ощущается не как “канон”, а как практическое руководство, а практические вещи я очень уважаю.

Рассел и Кон, рискуя навлечь на себя гнев финансистов-теоретиков, говорят о том, что инвестиции — не набор формул, а искусство + наука одновременно. Масса примеров – о периодах неопределенности, эмоциях инвестора, неожиданных рыночных событиях. Реально, как будто беседуешь с живым человеком.

"Портфельная теория Марковица" от Рассела и Кона — это наставник, пусть и бумажный. Книга точно поможет научиться работать с рисками. Повторюсь, суть в том, что риск и доходность — главные показатели, на которые стоит ориентироваться. А выбор конечного портфеля зависит от индивидуальной склонности инвестора к риску. Теория позволяет формализовать этот процесс и выбрать оптимальное соотношение.

Главное — теория Марковица предлагает управляемую модель, которая помогает избежать излишних рисков через грамотное распределение активов, чтобы сделать наш портфель эффективным и сбалансированным.

https://t.me/ifitpro

#портфельнаяТеорияМарковица

Россети Урал. Отчет за 2 кв 2025 по МСФО

Тикер: #MRKU

Текущая цена: 0.389

Капитализация: 34 млрд.

Сектор: Электрогенерация

Сайт: https://rosseti-ural.ru/ir/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 4.2

P\BV - 0.47

P\S - 0.29

ROE - 11.4%

ND\EBITDA - 0.9

EV\EBITDA - 2.28

Активы\Обязательства - 1.98

Что нравится:

✔️ рост выручки за полугодие на 6.8% г/г (55.7 -> 59.5 млрд);

✔️ чистый финансовый расход уменьшился на 63.5% к/к (828.8 -> 302.6 млрд);

Что не нравится:

✔️ выручка снизилась на 12.8% к/к (31.8 -> 27.7 млрд);

✔️ отрицательный свободный денежный поток -2.8 млрд против +1.7 млрд в 1 кв 2025. За полугодие получился отрицательный FCF -1.1 млрд, что хуже 1 пол 2024, в котором он был равен +5.5 млрд;

✔️ чистый долг увеличился на 12.2% к/к (19.8 -> 22.2 млрд);

✔️ рост чистого финансового расхода за полугодие в 2.5 раза г/г (0.5 -> 1.1 млрд);

✔️ чистая прибыль уменьшилась на 29.6% к/к (3.1 -> 2.2 млрд) и за полугодие на 46.2% г/г (9.8 -> 5.3 млрд);

✔️ соотношение активов к обязательствам немного уменьшилось с 2.06 до 1.98.

Дивиденды:

Дивидендная политика предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

В соответствии с сайтом Доход прогнозный размер дивиденда за 2025 год равен 0.0556 руб. на акцию (ДД 14.29% от текущей цены)

Мой итог:

За полугодие полезный отпуск уменьшился на 3.2% г/г (30.9 -> 29.9 млрд кВт-ч). Уровень потерь снизился с 5.91 до 5.57%. Средний чек заметно вырос не так значительно, как в других компаниях структуры, а именно на 14.5% г/г (1650 -> 1889 руб/МВт-ч).

Также как и в других компаниях холдинга, у Урала есть сезонная просадка во 2 квартале, поэтому сильно обращать внимание на снижение к/к не стоит. Но важный момент, что рост выручки за полугодие намного меньше, чем у других "сестер", не говоря уже о чистой прибыли, которая показала потерю г/г. На падение прибыли повлияли слабый рост выручки, снижение операционной рентабельности с 17.4 до 13.8%, а также увеличение нетто финансовых расходов. Да, в прошлом периоде был дополнительный доход в размере 2.4 млрд от продажи Екатеринбургэнергосбыта, но даже если не учитывать его, то все равно получаем снижение чистой прибыли на 28.4%.

К плюсам компании можно отнести стабильную выплату дивидендов в последние годы с хорошей доходностью (от 12.2 до 22%). Если опираться на расчеты сайта Доход, то за 2025 год Россети Урал могут выплатить 14%. В принципе, это вполне реально, так как за полгода компания заработала 5.3 млрд, а с учетом индексации тарифов на услуги по передачи электроэнергии по сетям ЕНЭС на 11.5% со 2 полугодия 2025 во второй половине года может быть заработано еще 7-8 млрд. Таким образом прибыль будет сопоставима с 2024 годом, но только в нем был разовый доход от продажи, о котором писалось выше.

В целом, эта история выглядит не такой интересной, как другие компании Россетей (в том числе, по мультипликаторам), поэтому у меня нет акций компании в портфеле и на текущий момент нет планов по их покупке. Если же у вас есть в портфеле акции компании, то их вполне можно держать дальше. Свой денежный поток они принесут. Расчетная справедливая цена - 0.54 руб.

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

🪙 Есть ли шанс на благоприятный исход для компании Мечел ?

На текущий момент у «Мечела» есть шансы на благоприятный исход, но они сопряжены с очень высокими рисками. Да и вероятность их крайне мала.

Аргументы ЗА благоприятный исход:

1. Структура собственности: Компания частная, контролируется Игорем Зюзиным. Это позволяет принимать быстрые и непопулярные решения (как, например, продажа активов) без оглядки на миноритарных акционеров.

Но как и в случае ЮГК, все может закончится в один день. $MTLR $UGLD

2. Качественные активы: «Мечел» владеет одними из лучших в России активов по добыче коксующегося угля (необходим для выплавки стали). Это стратегически важный и востребованный товар, особенно на азиатских рынках.

3. Вертикальная интеграция: Компания контролирует всю цепочку: от добычи угля и железной руды до производства высококачественной стали. Это дает ей стабильность.

4. Благоприятная рыночная конъюнктура: В отдельные периоды высокие цены на уголь и металлы (как, например, было в 2021-2022 гг.) позволяют компании генерировать значительную денежную прибыль и направлять ее на погашение долгов.

5. Поддержка государства: Как системообразующее предприятие с большим числом работников, «Мечел» может рассчитывать на определенную поддержку государства в критических ситуациях, чтобы избежать социального взрыва в регионах присутствия.

Аргументы ПРОТИВ:

1. Все та же долговая нагрузка: Чистый долг по-прежнему огромен. Любой спад на рынке сырьевых товаров немедленно ухудшает способность компании его обслуживать.

2. Высокие процентные ставки: Обслуживание долга съедает львиную долю денежного потока.

3. Санкционные риски: Риск ужесточения санкций сохраняется. Это блокирует доступ к технологиям и капиталам.

4. Устаревшие фонды: Многие активы требуют модернизации, на которую при текущей долговой нагрузке просто нет средств.

5. Зависимость от конъюнктуры рынка: Судьба «Мечела» напрямую зависит от цен на уголь и сталь, которые крайне волатильны и зависят от глобальной экономической ситуации.

Вывод.

Шанс на благоприятный исход у «Мечела» есть, но он невысок и условен. Его будущее по-прежнему висит на волоске.

Наиболее вероятный сценарий — это продолжение борьбы за выживание. Компания будет:

· Стараться рефинансировать и продлевать сроки платежей по долгам.

· Активно продавать непрофильные или второстепенные активы для сокращения долга.

· Направлять всю свободную денежную массу на погашение обязательств, а не на развитие.

· Молиться на высокие цены на уголь.

Окончательное решение долговой проблемы возможно только в случае либо очередной масштабной реструктуризации при участии государства, либо при длительном периоде сверхвысоких цен на ее продукцию, что маловероятно. Таким образом, история «Мечела» — это наглядный урок того, как агрессивный рост за счет долга может сделать компанию заложником макроэкономических обстоятельств.

#мечел #югк

Дивидендная ловушка МТС: как щедрые выплаты загоняют компанию в тупик ⁉️

💭 Разбираем кейс МТС, где стремление к высоким выплатам акционерам создаёт серьёзные финансовые риски...

💰 Финансовая часть (2 кв 2025)

📊 Выручка возросла на 14,4%, составив 195,4 млрд рублей благодаря увеличению доходов от основного телекоммуникационного бизнеса и новых направлений. Показатель OIBDA увеличился на 11,3%, достигнув отметки в 72,7 млрд рублей, что стало возможным благодаря оптимизации затрат и росту выручки от услуг связи, рекламы и медиа. Однако чистая прибыль сократилась на 61,1%, оставшись на уровне 2,8 млрд рублей вследствие увеличения процентных расходов.

⭕ Размер чистого долга составил 430,4 млрд рублей, при этом отношение чистого долга к LTM OIBDA незначительно снизилось до уровня 1,7. Компания также сообщила о росте финансовых результатов экосистемы МТС, включающей бизнес вне сферы телекоммуникаций, где доходы выросли на 26% за счёт успешных показателей Adtech, Fintech и Funtech.

😎 Компания МТС планирует потратить 22 миллиарда рублей на обновление своей телекоммуникационной сети до конца 2028 года. За этот срок планируется замена свыше 12 тысяч компонентов сети в 29 регионах страны. Ожидается, что данная модернизация позволит увеличить скорость передачи данных в десять раз на загруженных участках сети, уменьшить задержку сигнала, снизить риск отказов базового оборудования и повысить среднюю скорость интернета как мобильного, так и стационарного сегмента связи.

💸 Дивиденды

🤷♂️ Дивидендная стратегия МТС на период с 2024 по 2026 год предусматривает ежегодные выплаты акционерам в размере минимум 35 рублей на каждую акцию. Средства для выплаты дивидендов заемные, собственных не хватает. Это приводит к дальнейшему росту задолженности и увеличению процентных платежей.

🆕 IPO

👌 Компания намерена вывести на биржу три подразделения: МТС Линк, МТС Exolve и MTS Web Services (MWS). MTS Web Services была создана в конце 2024 года и объединяет все информационные технологические бизнесы группы. МТС Линк занимается предоставлением услуг видеосвязи, а МТС Exolve предлагает облачную платформу для коммуникаций с клиентами.

🧐 Одним из ключевых факторов успешного выхода «дочек» на биржу является снижение ключевой ставки ниже уровня 10%. Ранее в МТС уже заявляли о намерениях провести IPO двух других подразделений — МТС AdTech (реклама) и Юрент (прокат самокатов), но решение отложено в ожидании лучших экономических условий.

📌 Итог

📛 МТС — компания с устойчивым потребительским спросом, высокой доходностью по показателю EBITDA и регулярными дивидендными выплатами. Сохранение текущей дивидендной доходности компании требует значительного увеличения долговой нагрузки. Вместе с тем долг оказывает давление на прибыль. Свободный денежный поток способен стабилизироваться лишь в случае сокращения капитальных затрат. Остается непонятным, сможет ли МТС в этом году целиком переложить повышение расходов на тарифы («антимонопольщики» запрещают устанавливать «желательные» цены).

🎯 ИнвестВзгляд: Дивидендная история закапывает компанию в долги. История роста отсутствует. Идеи здесь нет.

📊 Фундаментальный анализ: ⛔ Продавать - ситуация характеризуется высокими финансовыми рисками и отсутствием явных драйверов роста. Компания вынуждена поддерживать дивидендные выплаты только за счёт наращивания долга.

💣 Риски: ⛈️ Высокие - компания испытывает трудности с формированием достаточного свободного денежного потока для покрытия растущих обязательств и инвестирования в будущее. Высокий уровень долговой нагрузки главная проблема.

💯 Ответ на поставленный вопрос: МТС не может финансировать ни выплату дивидендов, ни развитие бизнеса. Это создает замкнутый круг, где для поддержания дивидендов компания вынуждена брать новые кредиты, что только усугубляет проблему.

❗ И важный момент: не забудьте поставить лайк, написать комментарий и подписаться, если вам нравится подобные обзоры❗

$MTSS #MTSS #МТС #MTS #дивиденды #телеком #технологии #экосистема #инвестиции #биржа #акции #финансы #бизнес #экономика #аналитика

От стартапа до лидера рынка: история IVA в новом интервью

В IVA мы уверены, что для построения устойчивого технологического бизнеса необходимы не только стратегическое видение, но и готовность создавать продукты будущего. Именно это позволило нам в 2017 году предугадать тренды на рынке видеокоммуникаций и создать собственное решение.

В новом интервью основатель и генеральный директор IVA Станислав Иодковский рассказывает Андрею Ванину о ключевых этапах нашего пути: от идеи, которая появилась в момент зарождения рынка, до выхода на IPO и вхождения в портфель Фонда технологических инвестиций.

Из этого эпизода вы узнаете:

🔹 История создания IVA: закономерность или озарение?

🔹 Трансформация из стартапа в технологическую экосистему.

🔹 Управленческие принципы и философия лидерства от Станислава Иодковского.

🔹 Инвестиционные ориентиры основателя IVA.

📺 Смотрите полное интервью:

YouTube: https://youtu.be/kHpUlWnZ_tQ?si=4vcKqi-jcZmR5uN_

ВКонтакте: https://vkvideo.ru/video-138567971_456239203)

$IVAT #IVA_Technologies

Россети Юг. Отчет за 2 кв 2025 по МСФО

Тикер: #MRKY

Текущая цена: 0.087

Капитализация: 13.2 млрд.

Сектор: Электрогенерация

Сайт: https://rosseti-yug.ru/aktsioneru-investoru/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 2.05

P\BV - 1.3

P\S - 0.19

ROE - 63.5%

ND\EBITDA - 2.41

EV\EBITDA - 3.76

Активы\Обязательства - 1.21

Что нравится:

✔️ рост выручки за полугодие на 48.4% г/г (25.7 -> 38.2 млрд);

✔️ чистая прибыль за полугодие увеличилась на 26.8% г/г (1.1 -> 1.4 млрд);

Что не нравится:

✔️ выручка снизилась на 12.6% к/к (20.4 -> 17.8 млрд);

✔️ отрицательный свободный денежный поток -1.1 млрд против +94 млн в 1 кв 2025. В итоге за полугодие получается отрицательный FCF -1.04 млрд, что, правда, лучше 1 кв 2024, в котором он был равен -3.1 млрд;

✔️ чистый долг увеличился на 4.4% к/к (22.4 -> 23.4 млрд);

✔️ рост чистого финансового расхода на 6.3% к/к (1.03 -> 1.11 млрд) и за полугодие на 63% г/г (1.6 -> 2.1 млрд);

✔️ чистая прибыль уменьшилась на 73.3% к/к (1.1 -> 0.3 млрд);

✔️ дебиторская задолженность растет второй квартал подряд и за полугодие выросла на 38.9% п/п (4.9 -> 6.9 млрд);

✔️слабое соотношение активов к обязательствам (активы выше всего на 20%).

Дивиденды:

Дивидендная политика предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

Компания не выплачивает дивиденды с 2018 года. Пока прибыль направляется на покрытие убытка прошлых лет (4.8 млрд на окончание отчетного периода) и развитие.

Мой итог:

За полугодие полезный отпуск уменьшился на 3.7% г/г (12.4 -> 11.9 млрд кВт-ч), но при этом уменьшился и уровень потерь с 8.91 до 8.84%. Средний чек заметно вырос на 53.4% г/г (1953 -> 2996 руб/МВт-ч).

Как и во всех компания структуры, у Юга есть сезонная просадка во 2 квартале, поэтому сильно обращать внимание на снижение к/к не стоит. Выручка и прибыли за полугодие показали хороший рост. Заметный минус в сравнении с другими "сестрами", которые анализировал (Центр, ЦиП, Волга, МР, Северо-Запад) - высокий уровень потерь (почти 8.84% против максимум 6%).

Если сравнить компанию по мультипликаторам с вышеупомянутыми компаниями структуры, то получается некоторая разнонаправленность. У Юга P\BV выше 1, хотя у остальных он ниже. Также у Россети Юг выше долговая нагрузка и самое слабое соотношение активов к обязательствам. При этом Юг по P\E стоит дешевле остальных, что, впрочем, оправдано с учетом описанного выше, а также отсутствия дивидендных выплат с 2018 года. Но, скорее всего, в ближайшее время компания уже сможет вернуться к выплатам.

В этом должно помочь присоединение другой дочерней компании холдинга Россети - Россети Кубань, для чего планируется выпустить свыше 540 млрд акций. Коэффициент конвертации в одну обыкновенную акцию Россети Юг составит 0.000737954 акций Россети Кубань (на конец 2024 года у Кубани в обращении 398 966 076 обычных акций). По результатам 2024 года присоединяемая компания увеличила выручку на 18% г/г (75.1 -> 88.6 млрд) и чистую прибыль на 68.2% г/г (6.8 -> 11.5 млрд), но что еще важно, на балансе Россети Кубань находится 13.5 млрд нераспределенной прибыли, что с лихвой покрывает накопленный убыток Юга в размере 5 млрд. Тут только стоит не упускать тот момент, что на дополнительной эмиссии акционеров Россети Юг прилично "размоет", так как сейчас в обращении 151.6 млрд акций, а при присоединении добавится еще 540 (почти в 4 раз больше от текущего количества).

Насколько это интересная история сказать сложно. С одной стороны, к компании генерирующей прибыль присоединяется еще одна прибыльная компания. С другой стороны, это произойдет благодаря очень ощутимому "размытию" доли текущих акционеров. И непонятно, насколько результаты объединенной компании будут лучше или хуже других компаний холдинга. Скорее всего, здесь стоит дождаться завершения присоединения и потом уже принимать решение. Расчетная справедливая цена - 0.121 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

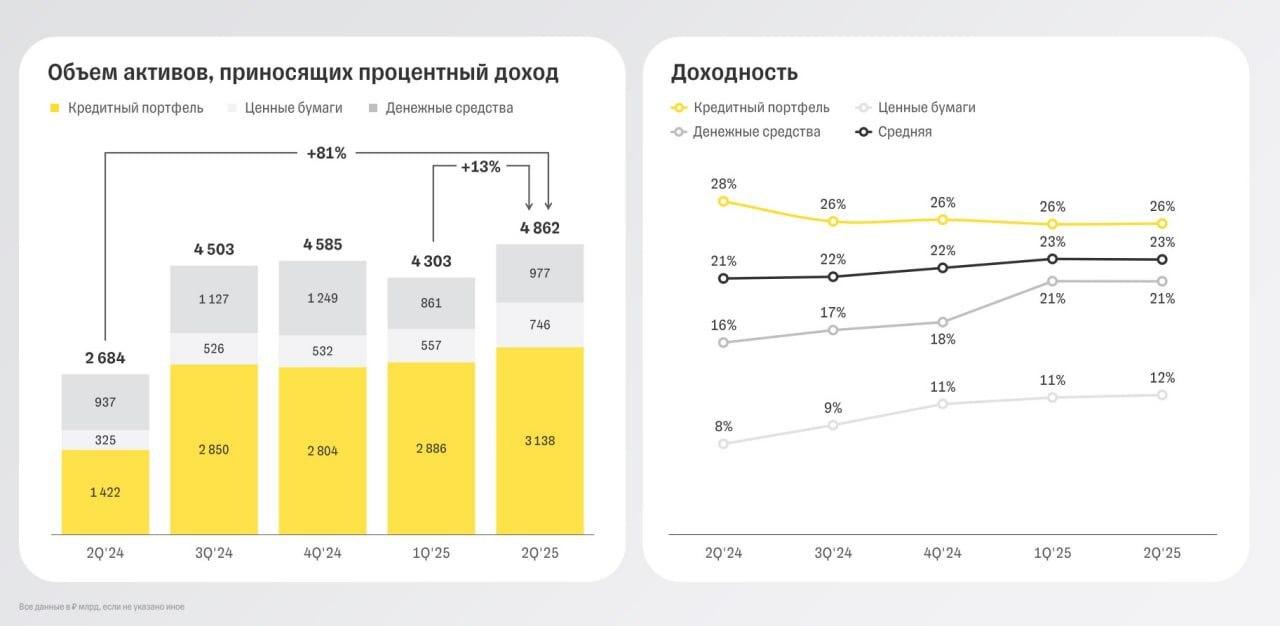

Кредитная гонка Т-технологий

С 1 сентября Центробанк принял решение снизить макропруденциальные надбавки по новым необеспеченным потребкредитам, что может стать драйвером для роста бизнеса Т-технологий. Но не будем спешить с выводами и оценим перспективы эмитента сквозь призму отчета за второй квартал 2025 года по МСФО.

📈 Итак, чистый процентный доход за отчётный период вырос на 59%, составив 123,3 млрд рублей. Эмитент показал самый высокий темп роста в отрасли, однако на результаты сильно влияет консолидация Росбанка, и более репрезентативные показатели мы увидим уже начиная со следующего квартала.

Чистый комиссионный доход увеличился на 41%, составив 34 млрд рублей. Особенно ярко себя проявили эквайринг и расчётно-кассовое обслуживание, демонстрируя стабильную положительную динамику.

💼 Кредитный портфель банка вырос на 10%, достигнув 2,7 трлн рублей. Однако по сравнению с первым кварталом качество портфеля ухудшилось: стоимость риска увеличилась на 1,5 п.п., достигнув 6,7%. Подобная тенденция характерна для всех банков, активно работающих в сфере потребительского кредитования.

Чистая прибыль эмитента во втором квартале удвоилась, составив 46,7 млрд рублей. Руководство на этот год таргетирует рост показателя не менее чем на 40%. Важно отметить, что менеджмент Т-Технологий в прошлом всегда выполнял свои прогнозы.

💰 Достаточность капитала остается стабильной на уровне 11,4%, что позволяет комфортно наращивать кредитный портфель. Благодаря смягчению регулирования Центробанком по необеспеченным потребительским кредитам, эмитент может сохранить высокие темпы роста кредитования. При этом проблемы с просроченной задолженностью во второй половине года, безусловно, сохранятся.

Совет директоров рекомендовал направить на выплату дивидендов за отчетный период 35 рублей на акцию, что ориентирует на доходность 1,1%. Пусть эта цифра покажется скромной, но Т-Технологии - это прежде всего история роста в финансовом секторе, а не дивидендный актив.

Акции Т-Технологий торгуются с мультипликатором P/BV на уровне 1,4х, что является наивысшим показателем в секторе. Однако и темпы роста прибыли у банка также самые высокие. Ожидать снижения мультипликатора к единице не стоит - сильные просадки быстро выкупаются рынком.

❗️Не является инвестиционной рекомендацией

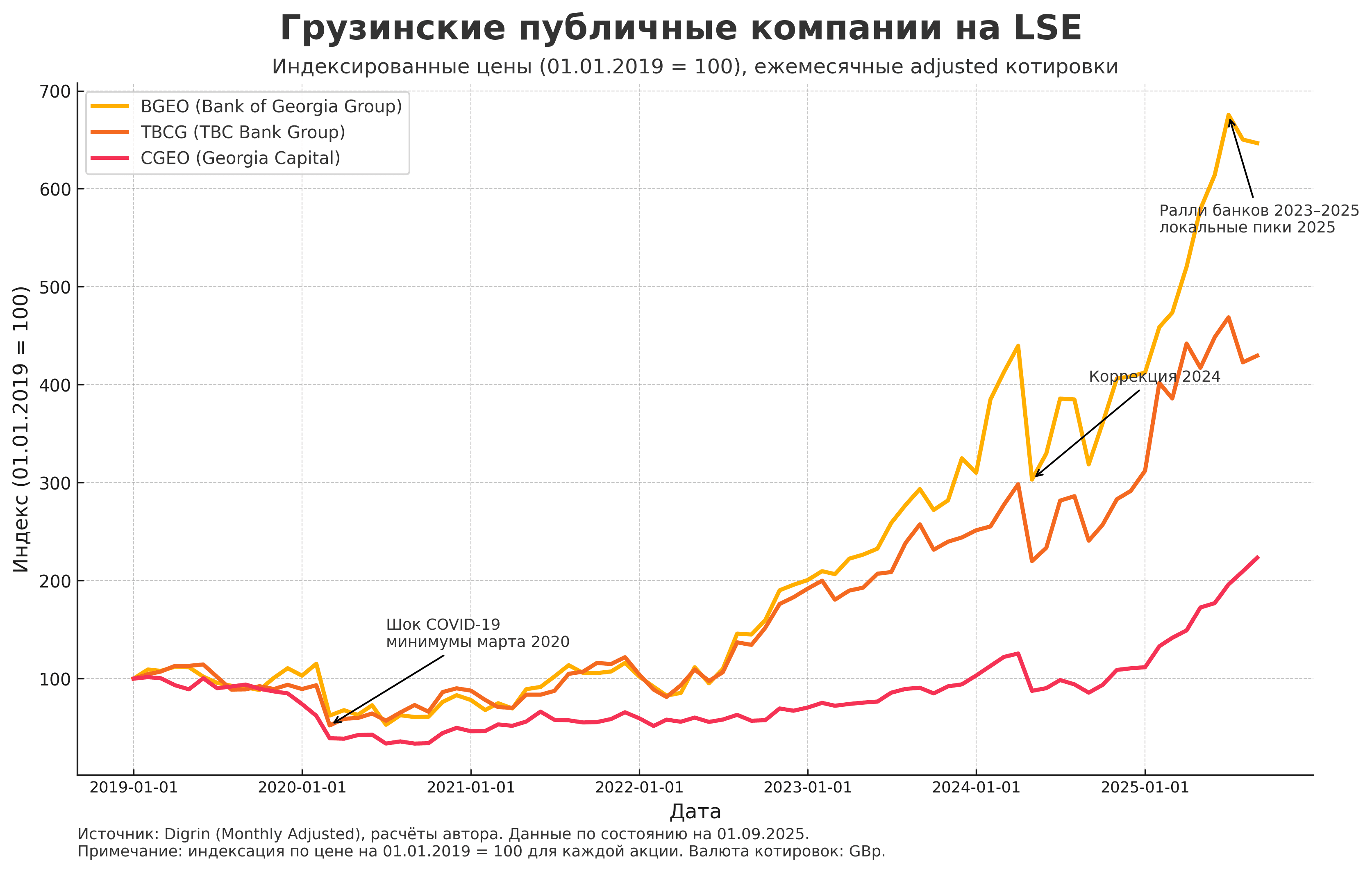

Инвестиции в Грузию: стремительный успех компаний на Лондонской бирже и экзамен зрелости

Грузия в последние годы демонстрирует редкое для постсоветского пространства сочетание — устойчивый экономический рост и успешный выход национального бизнеса на глобальные рынки капитала. Страна, которая ещё два десятилетия назад ассоциировалась с переходной экономикой и высоким уровнем уязвимости, сегодня становится примером того, как последовательные реформы, открытость и грамотная интеграция в мировую экономику способны дать результат.

Яркий показатель этого прогресса — три ведущие грузинские компании, котирующиеся на Лондонской фондовой бирже. Совокупная их капитализация превысила $8 млрд, что эквивалентно примерно 25% годового ВВП страны. Для государства с населением всего 3,7 млн человек это впечатляющий результат: несколько частных эмитентов сумели достичь масштабов, сопоставимых с четвертью всей экономики.

В этой статье мы рассмотрим ключевые драйверы успеха грузинской экономики и то, как они отразились на росте капитализации ведущих компаний страны на международных биржах. Для того, чтобы сохранить завоеванные позиции, Грузии предстоит не только закрепить результаты проведённых реформ, но и выдержать экзамен на готовность к дальнейшему движению по траектории устойчивого роста.

Бурный рост экономики Грузии в 2022 – и 2023 гг. и приток российского капитала

Экономические успехи Грузии за последнее десятилетие трудно назвать случайностью или локальным исключением – страна показала значительный и устойчивый рост.

В среднем за период с 2010 по 2019 гг. ВВП Грузии увеличивался примерно на 5% в год, а после пандемии темпы ускорились до двузначных величин. Так, экономика Грузии выросла на 10,4% в 2021-м и на 10,1% в 2022-м. Даже в 2023 году рост составил около 7,5%, что значительно выше глобального среднего. В результате номинальный ВВП страны достиг $30,8 млрд к 2023 году и приблизился к $34 млрд в 2024-м, что существенно превышает показатели десятилетней давности. Такая динамика создала прочный фундамент для ускоренного развития бизнеса и роста его капитализации.

Одним из драйверов экономического ускорения стал приток капитала и людей из России. Грузия оказалась одним из главных бенефициаров релокации российского бизнеса после обострения геополитической ситуации. В 2022 году объём денежных переводов из РФ увеличился более чем в четыре раза, достигнув $2,1 млрд, что дало мощный импульс внутреннему спросу.

Одновременно в страну переехали десятки тысяч новых резидентов: по оценкам, в 2022–2023 годах в Грузии обосновались около 115 тысяч граждан России. Их активность отразилась и в бизнес-среде: только в 2023 году россияне зарегистрировали около 13 тыс. компаний, тогда как за предыдущие 25 лет их было всего порядка 7,8 тысяч. В результате общее число фирм с российскими владельцами превысило 26 тыс.

Приток финансового и человеческого капитала объективно расширил экономическую базу страны. Все эти факторы — переводы, новые предприятия, мигранты и туристы — в совокупности стимулировали потребление, инвестиции и рынок труда, став катализатором впечатляющего роста грузинской экономики.

Институциональные реформы в Грузии как фундамент успеха

Экономический успех Грузии стал также возможен во многом благодаря созданию благоприятной институциональной среды. Страна провела масштабные реформы государственных институтов, установив верховенство права, прозрачное правосудие и эффективную систему противодействия коррупции.

Сегодня Грузия известна уважением к частной собственности и высоким уровнем защиты инвесторов. В рейтинге Doing Business 2020 Всемирного банка страна заняла 7-е место в мире, став лучшей юрисдикцией для ведения бизнеса в Европе и Центральной Азии. Позиция отражала реальные реформы: устранение бюрократических барьеров, упрощение административных процедур и повышение прозрачности. Грузия входит в число мировых лидеров по лёгкости регистрации новой компании — достаточно всего одной процедуры, что сопоставимо с Новой Зеландией, — а также по скорости оформления прав собственности. По состоянию на 2024–2025 годы компания может быть зарегистрирована через Национальное агентство публичного реестра (NAPR) всего за один рабочий день, что подтверждает сохранение курса на упрощение и цифровизацию процедур.

Отдельного внимания заслуживают антикоррупционные достижения. Всего два десятилетия назад Грузия страдала от повсеместного взяточничества, но сегодня уровень бытовой коррупции в стране практически сведён к минимуму. По данным Transparency International, Грузия стабильно входит в число лидеров региона: в Индексе восприятия коррупции (CPI) 2023–2024 годов страна набрала 53 балла из 100, что является одним из лучших показателей в Восточной Европе и на постсоветском пространстве. Такой результат стал возможен благодаря политической воле и последовательным реформам — от упразднения избыточных разрешительных процедур и преобразования полиции до внедрения принципа «единого окна» и цифровизации госуслуг.

Конечно, отсутствие мелкой коррупции не означает автоматического совершенства всех институтов – эксперты предупреждают, что требуются постоянные усилия для укрепления верховенства закона и независимости госорганов. Тем не менее, в глазах инвесторов Грузия уже выглядит островком стабильности: права собственности защищены, контракты исполняются, а регуляторная среда предсказуема. Без такого институционального фундамента ни о каком экономическом чуде речи бы не шло – благоприятный инвестиционный климат стал предпосылкой того самого всплеска деловой активности и роста грузинской экономики.

Грузинские «звёзды» на Лондонской бирже: Bank of Georgia, TBC и Georgia Capital

За последние годы грузинский бизнес продемонстрировал уверенный рывок на глобальные рынки капитала. Сегодня три флагмана экономики страны торгуются на Лондонской фондовой бирже и становятся настоящими визитными карточками Грузии для международных инвесторов. Речь идёт о двух крупнейших банках – Bank of Georgia и TBC Bank, а также об инвестиционном холдинге Georgia Capital. Их истории успеха — это показатель динамики и зрелости грузинской экономики, которая смогла вывести национальные компании в «высшую лигу».

Особенно показателен результат за последние пять лет: акции Bank of Georgia подорожали примерно в 6,5 раза, котировки TBC Bank выросли в 4,3 раза, а стоимость акций Georgia Capital увеличилась в 2,2 раза. Такой рост заметно обгоняет не только региональные индексы, но и многие развитые рынки (см. рисунок).

Совокупная рыночная капитализация этих трёх эмитентов уже превышает $8 млрд. Для страны с населением в 3,7 млн человек это эквивалентно примерно четверти годового ВВП. Несколько частных компаний смогли достичь масштабов, сопоставимых с экономикой целого государства. Это не только впечатляющий сигнал о конкурентоспособности бизнеса, но и явное подтверждение доверия со стороны глобальных инвесторов.

Перспективы остаются обнадёживающими. Банковский сектор Грузии продолжает демонстрировать высокие темпы кредитования, а инвестиционные холдинги аккумулируют дивиденды экономического роста, трансформируя их в устойчивую прибыль. Любопытно, что при всей успешности грузинские акции по-прежнему оцениваются с заметным дисконтом. Коэффициенты P/E у ведущих банков находятся на уровне 5–7, что существенно ниже аналогичных показателей у финансовых институтов развитых стран. Этот разрыв объясняется, прежде всего, восприятием странового риска. Но по мере укрепления позиций Грузии на международной арене можно ожидать пересмотра оценок вверх.

Аналитики сходятся во мнении: если темпы роста экономики сохранятся на уровне 5–7% в год, а бизнес продолжит демонстрировать двузначную доходность на капитал, капитализация грузинских эмитентов будет расти и дальше. Рекордные прибыли банков и успешные инвестиции холдингов уже делают Грузию одной из самых интересных историй успеха на экономической карте региона.

Риски инвестиций в Грузию: волатильность и вызовы инвестиционному климату

Несмотря на впечатляющий прогресс, Грузия по-прежнему относится к развивающимся рынкам, а инвестиции в такие рынки сопряжены с повышенной волатильностью и рисками. Политические события и внешние факторы могут мгновенно скорректировать оптимистичную картину. Яркий пример – масштабные протесты в Тбилиси и политическое противостояние, которые временами приводили к распродажам грузинских акций на бирже.

Так, в мае 2024 года новость о принятии скандального закона об «иностранных агентах» вызвала панические настроения: за один день акции Bank of Georgia на LSE упали примерно на 15%, бумаги TBC Bank подешевели на 12%, а Georgia Capital потеряла около 9% своей стоимости. Фактически, один политический шаг свел на нет рост котировок, накопленный за несколько месяцев. Подобным образом и в предыдущие годы наблюдалось, что периоды политической турбулентности – выборы, уличные протесты, обострение отношений с ключевыми партнерами – сопровождались ослаблением курса лари и коррекцией цен грузинских активов.

Высокая доля нерезидентов среди инвесторов означает быструю реакцию на любые тревожные сигналы: капитал мобилен и может покинуть рынок при первых признаках нестабильности.

Кроме сиюминутных колебаний, существуют и средне- долгосрочные риски, связанные с качеством институциональной среды. Грузия достигла нынешних высот во многом благодаря реформам – и откат в реформах может поставить под угрозу дальнейший рост.

Международные организации всё чаще фиксируют признаки замедления институционального прогресса в Грузии. Хотя уровень бытовой коррупции остаётся низким, по данным Transparency International с 2012 года страна не улучшает позиции, а в 2023–2024 годах её индекс восприятия коррупции снизился до 53 баллов, что стало минимумом за последнее десятилетие. Эксперты отмечают рост политического влияния на институты и ослабление независимости судебной системы. Отсутствие взяток «на нижнем уровне» не гарантирует прозрачности на высшем: если государственные механизмы начинают использоваться в интересах узкого круга политических игроков, инвестиционный климат неминуемо страдает. Для инвесторов это означает, что падение в международных рейтингах, проблемы с исполнением контрактов или снижение гарантий защиты капитала способны подорвать доверие к стране и вызвать отток средств.

Нельзя забывать и о внешних факторах. Грузия – небольшая открытая экономика, сильно зависящая от внешней торговли, туристических потоков и денежных переводов. Геополитическая напряженность в регионе, изменение конъюнктуры в странах-партнерах (Россия, Турция, ЕС) или глобальные финансовые потрясения могут ощутимо ударить по грузинскому росту. Например, значительная доля экспорта вина и сельхозпродукции по-прежнему направляется на российский рынок, что в случае политических осложнений чревато введением ограничений. Высокая зависимость от импорта энергоносителей также несет риски ценовых шоков. Таким образом, инвесторам следует оценивать грузинское «экономическое чудо» в комплексе – учитывая не только впечатляющие показатели роста, но и потенциальные точки напряжения.

Экономика Грузии: экзамен зрелости

История грузинского экономического роста и успеха трех крупнейших компаний последних лет показывает, как комбинация макроэкономического роста, институциональных реформ и открытости миру способна изменить траекторию страны. Двузначные темпы роста ВВП, приток капитала и людей из-за рубежа, а также доверие к институтам позволили грузинским компаниям — от Bank of Georgia до Georgia Capital — превратиться в заметных игроков Лондонской биржи.

Однако успех сопровождается рисками: Грузия остаётся развивающимся рынком с повышенной волатильностью, политическими вызовами и уязвимостью к внешним шокам. Любой откат реформ или ослабление институтов может перечеркнуть месяцы позитивной динамики и вызвать отток капитала.

Дальнейшее будущее определяется не столько новыми потоками инвестиций, сколько способностью сохранить институциональную дисциплину — независимые суды, защиту прав собственности и прозрачные правила игры для бизнеса.

Если эта основа будет укреплена, рост рыночной капитализации грузинских компаний на Лондонской бирже станет прочным фундаментом дальнейшего развития экономики. Если же необходимые шаги не будут предприняты, нынешний успех рискует остаться ярким, но кратким эпизодом.

Главный вывод для инвесторов — даже небольшая экономика при правильной комбинации институтов, открытости и предпринимательской энергии способна стать новой точкой притяжения капитала. Грузия уже показала, что последовательные реформы и энергия бизнеса приносят заметные результаты.

Теперь на повестке дня экзамен зрелости. Стране предстоит не только удержать достигнутое, но и закрепить свой статус как надёжного и динамичного участника глобального рынка. Для инвесторов это сигнал что история грузинского роста только начинается.

Технический анализ против искусственного интеллекта: конец эпохи классических паттернов

#инвестиции #теханализ #капитал #трейдинг

Технический анализ десятилетиями был опорой частных трейдеров и профессиональных управляющих. Он вырос из идей Чарльза Доу, Ричарда Шабакера и Джона Мэрфи и превратился в целую культуру: книги, школы, фигуры и сигналы. Его адепты верили, что графики говорят сами за себя и позволяют заглянуть в будущее. Но время изменилось. Искусственный интеллект разрушает привычный мир ТА, обнажая его слабые стороны. Там, где раньше было место для «набивания глаза», теперь остаётся лишь холодный алгоритм, лишённый иллюзий и эмоций.

В этой статье мы рассмотрим ключевые вызовы, с которыми ТА, как торговая концепция сталкивается после внедрения ИИ. С появлением алгоритмов, умеющих анализировать массивы данных в реальном времени, вероятно уйдёт целая эпоха трейдеров-графистов. Те неэффективности, которые позволял выявлять классический ТА, будут быстро обнаруживаться и столь же быстро исчезать. Проблема распознавания фигур и их монетизации сойдёт на нет — теперь это станет прерогативой машинного анализа.

В статье затрагивается вопрос о том, что ИИ видит все «головы и плечи», «три индейца» и прочие фигуры мгновенно. Как только закономерность проявляется, туда тут же устремляется капитал — и любое преимущество исчезает. То, что вчера было рабочим инструментом, превращается в мираж. То, что когда-то считалось искусством, становится статистической иллюзией. Уникальный взгляд трейдера растворяется в океане данных, а фигуры перестают быть сигналами, превращаясь в графический фольклор.

История техничного анализа: путь от зарождения к этапу кризиса

Истоки технического анализа уходят в конец XIX века. Чарльз Доу, издатель Wall Street Journal, сформулировал идеи, ставшие основой «теории Доу»: рынок учитывает всё, движение цен подчиняется трендам, а история склонна повторяться. Его последователи развивали эти мысли, создавая первые методы графического анализа. В XX веке Ричард Шабакер систематизировал фигуры и паттерны, а Джон Мэрфи превратил ТА в популярный учебник для целых поколений трейдеров. Позднее японские свечные модели добавили глубины и визуального богатства.

На этой базе выросла целая культура: появились специализированные школы, ассоциации трейдеров и десятки бестселлеров. ТА стал «библией» для индивидуальных инвесторов во второй половине XX века. Более того, на волне его популярности некоторым трейдерам удалось сколотить внушительные капиталы. Классическим примером считается Ричард Деннис, который в 1970-х годах заработал миллионы, применяя простые трендовые стратегии.

Другой яркий случай — Николас Дарвас, танцор по профессии, превративший $25 000 в более чем $2 000 000, используя собственный метод «коробок». А ещё раньше легендарный Джесси Ливермор, один из первых спекулянтов XX века, показал, что следование трендам и чтение графиков могут приносить баснословные состояния — хотя и сопряжены с риском катастрофических потерь.

От пика популярности к иллюзии: Как искусственный интеллект ускоряет «реалити‑чек» для паттернов технического анализа

В 1990‑е годы ТА переживал золотой век. Простые правила — скользящие средние, пробои диапазонов — работали на истории и приносили прибыль. Но затем пришёл момент истины. Строгие статистические тесты показали: большая часть сигналов ТА — иллюзия. Хэлберт Уайт в своей работе “A Reality Check for Data Snooping” предложил методологию строгой статистической проверки, которая показала, что многие «успешные» результаты технического анализа были следствием подгонки под данные (data snooping) — ситуации, когда закономерности возникают лишь из-за многократного перебора гипотез на одном и том же наборе данных. Рынок постепенно адаптировался, и то, что казалось рабочим на исторических графиках, перестало приносить устойчивый результат в реальности.

Технический анализ долго жил за счёт веры. Фигуры, свечные модели и трендовые линии казались ключом к предсказанию будущего. И действительно, если раньше после появления паттерна рынок часто двигался в предсказанном направлении, трейдер имел возможность эксплуатировать повышенную вероятность положительного исхода. Но сегодня эту возможность у человека забирают алгоритмы, реагирующие быстрее и эффективнее.

Технический анализ действительно приносил результат, пока оставался оружием немногих. Паттерны вроде «головы и плеч» или «треугольника» работали до тех пор, пока о них знали только посвящённые. Но массовое использование превращало их из источника прибыли в пустую форму. После публикации в медиа пространстве эффективность торговых предикторов резко падала. Сегодня эта логика ускорилась до предела. Машины видят все паттерны сразу и реагируют быстрее человека. Как только закономерность проявляется, туда устремляется капитал — и любая неэффективность исчезает, не успев по-настоящему сработать.

ИИ меняет правила игры в техническом анализе

Искусственный интеллект стал фактором, который обнажил хрупкость классического технического анализа и подтолкнул эту концепцию к глобальной трансформации. Современные алгоритмы способны одновременно анализировать десятки тысяч инструментов, углубляясь в микроструктуру рынка: книгу заявок, кластеры ликвидности, последовательность сделок. Там, где человеческий глаз видит хаос, машина мгновенно выделяет закономерность.

Классический трейдер ждал завершения фигуры, чтобы подтвердить сигнал и войти в сделку. Алгоритм действует иначе: он «чует» паттерн ещё до того, как тот становится очевидным для человека. В результате сигнал, который раньше приносил преимущество, оказывается встроен в цену задолго до того, как частный инвестор успеет нажать кнопку.

Более того, искусственный интеллект не ограничивается «видением» фигур. Он проверяет их статистическую состоятельность в реальном времени на гигантских массивах данных. Там, где трейдеры десятилетиями спорили, работает ли фигура «голова и плечи», алгоритмы дают сухой и беспристрастный ответ: работает или нет.

Примером служит исследование DeepLOB (Oxford-Man Institute, 2018), где нейросеть на основе данных книги заявок научилась предсказывать краткосрочные движения рынка. Другой пример — высокочастотные алгоритмы (HFT), которые используют дисбалансы в потоке ордеров и обеспечивают мгновенное «ценооткрытие», выжимая прибыльность из любых устойчивых закономерностей.

В результате паттерны вроде «головы и плеч», флагов или треугольников всё чаще превращаются в музейные экспонаты истории трейдинга. Они остаются частью финансовой культуры, полезной для понимания прошлого, но в реальной торговле их ценность стремительно убывает.

Что еще остаётся от наследия ТА и с чем эта торговая концепция идет в будущее

Наследие технического анализа не исчезло полностью, а позволяет ему реформироваться в более совершенные торговые модели. Тренд-следование остаётся одной из немногих системных премий на рынке. Его устойчивость подтверждают десятки академических работ, а институциональные фонды активно используют этот инструмент в портфельных стратегиях. В основе тренд-следования — скользящие средние и другие методы сглаживания, отражающие фундаментальное свойство рынка: инерцию ценовых движений. Но не только тренды переживут эпоху ИИ.

Некоторые элементы ТА трансформировались и нашли место в новых подходах, среди которых:

-Индикаторы волатильности (например, Bollinger Bands) используются как модули в более сложных моделях риск-менеджмента.

-Уровни поддержки и сопротивления переродились в анализ зон ликвидности и кластерных ордеров, что теперь активно применяется в микроструктурных исследованиях.

Графические паттерны в чистом виде теряют значимость, но их идея — отражение коллективного поведения — живёт в поведенческих финансах и анализе сентимента. Таким образом, богатая вселенная фигур ТА сжимается до узкого круга элементов, встроенных в более комплексные модели. Визуальные паттерны, которыми пользовались частные трейдеры, становятся скорее культурным наследием, чем рабочим инструментом.

ТА не исчез полностью, но его классическая форма уходит в прошлое. Искусственный интеллект разрушает иллюзию уникальности наблюдений: сигнал виден всем и сразу, реакция становится мгновенной, а данные доступны каждому. Рынок окончательно перестал быть «художественной галереей» для трейдеров, превращаясь в арену алгоритмов.

Трейдер, который продолжает рисовать линии на графике, ведёт бой с тенью — и проигрывает. А тот, кто готов принять ИИ и новые методы анализа, получает шанс остаться в игре и говорить с рынком на его настоящем языке.

Ключевые фразы: технический анализ; искусственный интеллект в трейдинге; алгоритмическая торговля; микроструктура рынка; тренд‑следование; скользящие средние; паттерны графиков; волатильность; уровни ликвидности; поведенческие финансы.

⚠️ Когда облигации подводят ⚠️

😱 Представьте: покупаете облигацию за 99% от номинала за день до погашения, ждёте скромный плюсик — и вдруг вместо 1000₽ на счету оказывается всего 315,78₽. Минус почти 70% за сутки! Именно так завершилась история с выпуском ВТБ С1-519.

📉 До самого финала бумага торговалась «почти по паре», а на некоторых площадках красовалась фраза «погашение по номиналу». Люди искренне верили в безопасную недельную доходность. Итог оказался обратным: кто-то потерял десятки тысяч, а кто-то миллионы.

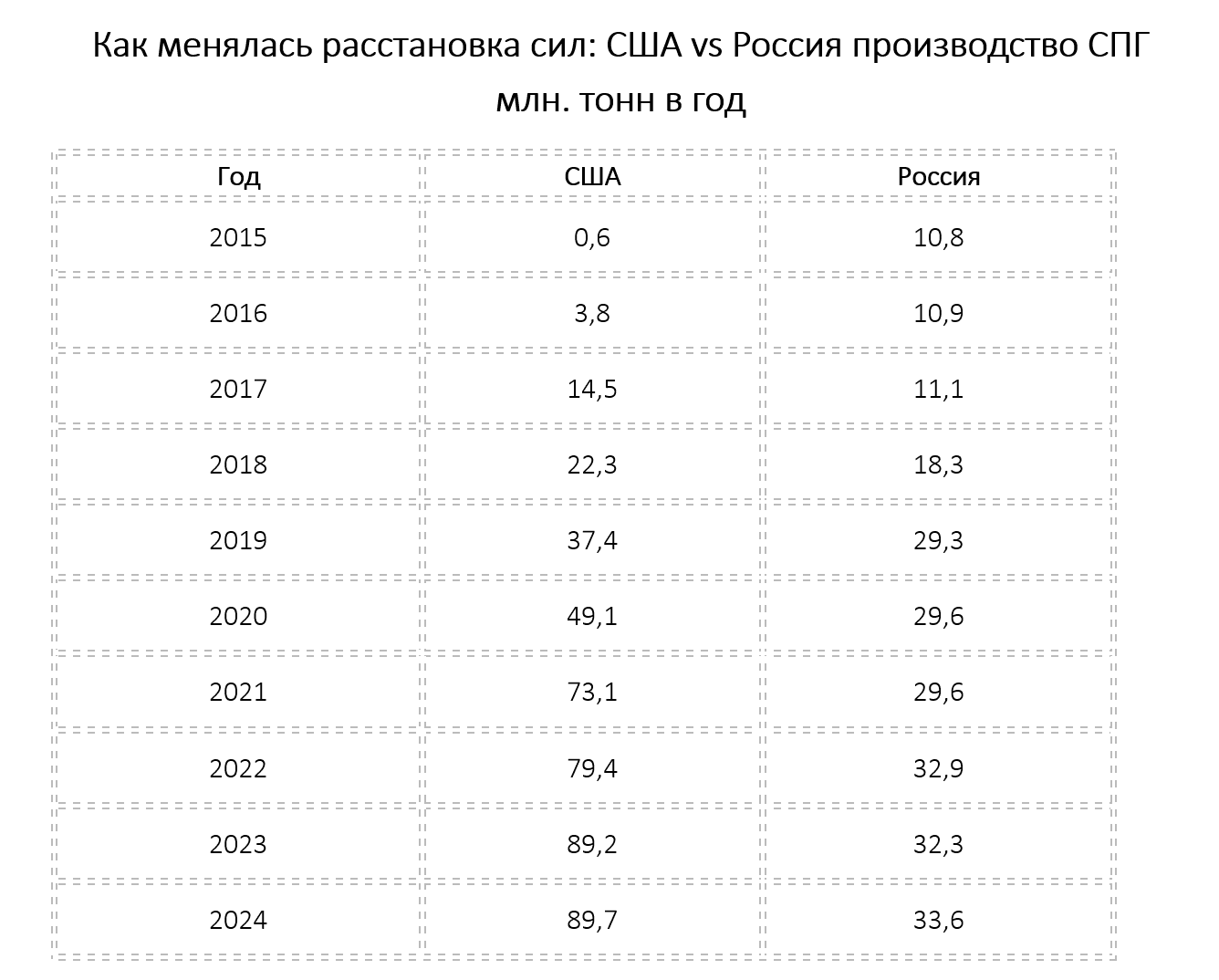

Америка и СПГ: как США за десять лет стали лидером мирового газового рынка

Ещё недавно мало кто верил, что США способны бросить вызов России, Катару и Австралии в экспорте СПГ. В начале 2010‑х Америка всерьёз обсуждала проекты импорта газа, опасаясь дефицита собственного ресурса и будучи зависимой от внешних поставок. Тогда казалось, что роль США на мировом газовом рынке будет второстепенной и периферийной. Но всего за одно десятилетие ситуация перевернулась. Сегодня американский газ не просто заполняет европейские терминалы, он формирует новые правила игры на глобальном энергетическом рынке и стал геополитическим инструментом не меньшей значимости, чем доллар или военные альянсы.

В этой статье мы рассматриваем, какие факторы стали основой стремительного роста присутствия США на рынке, как страна, которая ещё 10 лет назад имела нулевую отметку по экспорту СПГ, сумела превратиться в лидера отрасли и диктует свои условия на мировых энергетических торгах. США превратились в символ того, как сочетание ресурсов, технологий, конкуренции и капитализма способно в короткие сроки изменить мировой баланс сил, иронично оставив Россию с её «трубопроводными мечтами» за бортом стремительно меняющегося энергетического порядка.

От первых скромных партий СПГ в 2016 году к «газовой сверхдержаве» на рынке СПГ в 2025 году.

История началась в 2016 году. Именно тогда с терминала Sabine Pass в Луизиане отправился первый танкер со сжиженным газом в Европу. Объёмы были скромными, но важен был сам факт: страна, ещё недавно считавшая себя зависимой от импорта, стала экспортером. Этот момент можно считать точкой отсчёта «американской газовой эры». В ретроспективе он выглядит символичным: США словно перелистнули страницу и открыли новую главу энергетической истории. Тогда мало кто верил, что единичная партия может превратиться в индустрию, которая через несколько лет будет диктовать цены и условия в Европе и Азии. Но именно так и произошло. Символический старт быстро превратился в стратегический разворот — от роли импортёра к роли глобального игрока, чьё присутствие стало определять не только энергетику, но и геополитику. Этот шаг показал, что США способны не просто «войти» в рынок, но и изменить его правила, а заодно — ослабить традиционных игроков, включая Россию, которая ещё долго жила иллюзией, что мир останется зависимым от её трубопроводов.

Дальше события развивались стремительно. Сланцевая революция обеспечила дешёвый и практически неисчерпаемый ресурс. Частный капитал привнёс десятки миллиардов долларов инвестиций в инфраструктуру. Конкуренция между девелоперами — Cheniere, Sempra, Venture Global, NextDecade — ускорила строительство терминалов, снизила риски и стимулировала инновации. За считанные годы в США выросла целая индустрия, в которой каждая компания стремилась доказать свою эффективность.

К 2019 году экспорт достиг 37 млн тонн, а к 2024-му — почти 90 млн тонн. В этот момент Америка окончательно утвердилась в статусе мирового лидера. Прогноз на 2025 год находится вблизи отметки 100 млн тонн, что делает США безоговорочным лидером в этом сегменте энергетического бизнеса.

Европа как якорь спроса на СПГ из США

Ключевым драйвером стала Европа. После кризиса 2022 года европейские страны резко сократили зависимость от российского трубопроводного газа и сделали ставку на СПГ. Это стало «моментом истины» для американских компаний. Из портов Мексиканского залива до Роттердама танкер идёт всего две недели — намного быстрее, чем из Персидского залива. Американская контрактная модель позволяла перенаправлять грузы туда, где цена выше, что идеально совпало с потребностями европейских покупателей.

В 2024 году почти половина европейского импорта СПГ пришлась на США. Для американской индустрии это стало стратегическим закреплением на рынке, а для Европы — гарантия диверсификации и энергобезопасности. Россия в этот момент могла только язвительно напоминать о своих трубопроводах, которые из стратегического актива превратились в символ уязвимости.

Как менялась расстановка сил: США vs Россия производство СПГ млн. тонн в год см. таблицу

До 2018 года Россия удерживала лидерство за счёт «Сахалина-2» и запуска «Ямала СПГ». Но затем американская кривая производства СПГ пошла резко вверх, а российский экспорт стабилизировался на уровне «30+ млн тонн». С 2021 года США стали безоговорочным лидером. Ирония в том, что у России есть гигантские запасы, но нет той системы, которая превращает ресурс в глобальное преимущество. В итоге США вырвались вперёд, а Москва осталась в роли наблюдателя.

Формула успеха: почему именно США

Прежде чем перейти к деталям, важно отметить — именно ресурсная база стала краеугольным камнем американского успеха. Henry Hub в 2024 году — стоил всего $2,2 за MBtu. Это в разы дешевле цен в Европе и Азии и в несколько раз ниже, чем в пиковые периоды на азиатском рынке СПГ. Дешёвый ресурс стал фундаментом конкурентоспособности, позволил компаниям строить бизнес-модель с долгосрочной устойчивостью и уверенно планировать экспортные программы. Фактически, низкая цена на внутреннем рынке превратилась в главный инструмент завоевания глобальной доли рынка.

Другой аспект — контракты. Здесь американцы сделали то, что оказалось настоящей революцией для рынка. Вместо традиционной привязки к нефти в долгосрочных контрактах они ориентировались на прозрачный и ликвидный индекс Henry Hub. Это позволило покупателям точно понимать формулу цены и минимизировать риски. Второй фактор — свобода назначения (destination flexibility): каждая партия может быть перенаправлена туда, где цена выше, будь то Европа или Азия. Третий элемент — условия FOB (Free On Board), когда ответственность за доставку берёт на себя покупатель. Всё это превратило американский СПГ в гибкий инструмент для трейдеров и энергетических компаний. Именно поэтому в 2022–2024 годах США смогли мгновенно развернуть свои поставки в Европу и занять критическую долю рынка, тогда как конкуренты оставались скованными жёсткими контрактами и бюрократическими ограничениями.

Краеугольным камнем успеха выступили также инфраструктура и частный капитализм. США не только добывают газ, но и умеют быстро доставлять его к морю. Огромные газопроводы из Пермского бассейна и Хейнсвилла, глубокие порты Техаса и Луизианы, расширенный канал Корпус-Кристи.

В отличие от многих стран, где экспортом СПГ управляют государственные монополии, в США доминирует частный сектор. Конкуренция компаний и доступ к капиталу обеспечили скорость, о которой Катар и Австралия могут только мечтать. Venture Global построила Calcasieu Pass за 68 месяцев — мировой рекорд по срокам. Россия на этом фоне выглядит консервативно: один «Ямал СПГ» и много амбиций.

Капиталовложения: деньги, которые построили лидерство

Суммарные инвестиции в американскую индустрию СПГ по оценкам разных источников составляют порядка $170–180 млрд, а с учётом скрытых издержек и инфляции строительства — уже ближе к $200 млрд. По данным EIA и отраслевых отчётов Reuters и S&P Global, именно такие суммы были вложены в терминалы, магистральные газопроводы и порты. Это колоссальный объём капитала, который охватывает не только сами заводы по сжижению, но и комплексную инфраструктуру — от газопроводов до портов. Эта сумма включает:

Терминалы (Sabine Pass, Freeport, Cameron, Corpus Christi, Calcasieu Pass и др.) — около $70 млрд.

Новые стройки 2024–2027 гг. (Plaquemines, Golden Pass, Port Arthur, Rio Grande, Corpus Christi Stage 3) — ещё ~$73 млрд.

Газопроводы и порты — минимум $12–15 млрд.

На деле вложения ещё выше, если учитывать сопутствующую инфраструктуру upstream и логистику. Индустрия СПГ в США — это не только заводы по сжижению, но и тысячи километров газопроводов, инвестиции в энергетические компании и порты мирового класса.

«Один процент идея, девяносто девять процентов исполнение»

Формула успеха США в сегменте СПГ на первый взгляд проста, но за этой кажущейся очевидностью скрывается целый комплекс факторов. Идея превращать дешёвый газ в экспортный продукт возникала в разных странах, но лишь США сумели реализовать её в масштабах, изменивших мировой рынок. Здесь сыграл роль американский капитализм: десятки проектов конкурировали между собой, капитал стремился в самые эффективные из них, решения принимались без долгих согласований и бюрократических проволочек. Ошибся — проиграл, но именно эта жёсткая конкуренция стала источником скорости и инноваций. Выиграл — получил доступ к миллиардным рынкам и возможность формировать новые правила торговли энергией. В этом контексте США доказали, что успех рождается не только из наличия ресурсов, но и из институциональной среды, где риск вознаграждается, а эффективность становится главным критерием развития.

Эта модель — противоположность централизованным монополиям. Она рискованнее, но при этом несравненно результативнее. Именно поэтому США сумели за десятилетие построить целую индустрию, которая сегодня формирует архитектуру глобальной энергетики и задаёт новые стандарты на мировом рынке. Россия же, напротив, предпочла делать ставку на «великую трубу» и долгосрочные трубопроводные маршруты, словно не заметив, что мир ускорился и меняется быстрее, чем прокладываются километры стали под землёй. В итоге американская ставка на конкуренцию и гибкость позволила создать современный экспортный кластер, а российский подход привёл к стагнации и зависимости от узкого круга покупателей. Этот контраст особенно заметен в 2020‑е годы: пока США закрепляют лидерство и расширяют мощность СПГ‑терминалов, Москва всё чаще вынуждена объяснять партнёрам, почему её газ не доходит туда, где он нужен рынку.

Вызовы впереди

Конечно, конкуренты не стоят на месте. Катар уже объявил о расширении добычи и мощностей до 142 млн тонн к 2030 году, и эта программа модернизации делает его главным претендентом на дуэль с США в Азии. Австралия сохраняет сильные позиции на азиатском рынке и будет бороться за китайский и японский сегменты, пытаясь удержать традиционных покупателей. При этом и у США есть риски: инфляция в строительстве, удорожание труда, политические паузы в выдаче разрешений и экологические вызовы могут замедлить темп ввода мощностей. Но в отличие от конкурентов, американская система управления и финансирования позволяет быстрее реагировать на вызовы и компенсировать их за счёт гибкости. Этот момент принципиален: там, где Катар или Австралия зависят от долгосрочных циклов, США опираются на динамику и конкуренцию. В итоге именно способность адаптироваться и удерживать лидерство при внешних рисках делает американскую модель более устойчивой в долгосрочной перспективе.

Но главное преимущество США — система. Здесь есть всё: дешёвый ресурс, гибкая контрактная модель, мощная инфраструктура и капитал, готовый работать. Даже если отдельные проекты сталкиваются с трудностями, вся экосистема остаётся устойчивой.

Как завершается 2025 год на рынке СПГ

В 2025 году США планируют перешагнуть отметку в 100 млн тонн экспорта СПГ. Это станет новым рекордом и окончательно закрепит статус страны как «энергетического якоря» для Европы и ключевого игрока для Азии. Европа, по оценкам, получит более 50% своего импорта СПГ из США, а в Азии американский газ начнёт теснить австралийский. Более того, американские компании ожидают запуск новых мощностей в Техасе и Луизиане, что позволит сохранить темп роста и превысить планку в 110 млн тонн к 2026 году. Таким образом, 2025‑й станет не только годом рекорда, но и точкой закрепления долгосрочного тренда: США окончательно превращаются в центр глобального рынка СПГ, от решений и контрактов которого будут зависеть цены и энергетическая безопасность целых регионов.

Для России же 2025 год станет годом неприятных открытий, американский экспорт превысит российский в три раза. Иронично, что страна с самыми большими запасами газа в мире останется в роли догоняющего и, по всей видимости, уже вряд ли когда‑либо сможет догнать США. Причина проста: отсутствие конкуренции и частного капитала, ставка на трубопроводные проекты прошлого века и медлительность в принятии решений. Всё это делает российский экспорт структурно ограниченным и неспособным конкурировать с гибкой и масштабируемой моделью США.

США стали лидером на рынке СПГ не случайно. Это результат сочетания природных ресурсов, инфраструктуры и институциональной среды, где идея превращается в бизнес благодаря конкуренции и капиталу.

Американская история СПГ — это наглядный пример того, как «1% идея, 99% исполнение» работает в реальной экономике. И этот опыт будет определять мировой энергетический баланс ещё долгие годы. США показали, что лидерство в XXI веке — это не только богатые недра, но и способность быстро превратить их в работающий бизнес-механизм.

ВТБ. Отчет за 2 кв 2025 по МСФО

Тикер: #VTBR

Текущая цена: 75.8

Капитализация: 652 млрд.

Сектор: Банки

Сайт: https://www.vtb.ru/ir/

Мультипликаторы (на основе последних 12 месяцев):

P\E - 1.72

P\BV - 0.25

NIM (чистая процентная маржа) - 1.35

ROE - 20.5%

Активы\Обязательства - 1.08

Что нравится:

- рост чистых процентных доходов на 79.1% к/к (52.6 -> 94.2 млрд);

- чистый комиссионные доходы за полугодие увеличились на 29.5% г/г (112.4 -> 145.6 млрд);

- за полугодие вырос доход от операций с финансовыми инструментами в 3.8 раза г/г (83.4 -> 316.3 млрд);

- чистая прибыль увеличилась за полугодие на 1.2% г/г (227.1 -> 280.4 млрд);

Что не нравится:

- чистые процентные доходы за полугодие снизились на 49% г/г (288.3 -> 146.8 млрд);

- доход от операций с финансовыми инструментами уменьшился на 74.7% к/к (252.5 -> 63.8 млрд);

- чистая прибыль снизилась за квартал на 1.4% к/к (141.2 -> 139.2 млрд). Здесь стоит учесть еще тот момент, что в отчетном квартале ВТБ не платил налог на прибыль, а наоборот получил экономию в размере 90 млрд. Прибыль до налогообложения уменьшилась за квартал на 72.5% к/к (182 -> 50 млрд);

- рост доли неработающих кредитов за квартал с 3.77 до 4.08%;

Дивиденды:

Дивидендная политика ВТБ подразумевает выплату не менее 25% от прибыли по МСФО.

За 2024 впервые за долгое время были выплачены дивиденды в размере 25.58 руб. на обыкновенную акцию (ДД 33.74% от текущей цены). Прогноз по следующей выплате пока отсутствует.

Мой итог:

Квартал получается неоднозначным. Хорошо, что есть рост чистых процентных доходов к/к. Все-таки для банка это должно быть основной статьей доходов. И ожидается, что дальнейшем снижении ключевой ставки, рост ЧПД продолжится. Чистый комиссионный доход остался неизменным (73 млрд). Прибыль просела заметно и основной причиной является потеря доходов от операций с финансовыми инструментами. Неприятно, что с конца 2023 года продолжается тенденция роста неработающих кредитов.

Тем не менее, для себя я принял решение начинать собирать позицию по банку. Да, история рисковая, но и возможный апсайд на горизонте нескольких лет тут может быть значительным. Некоторых отталкивает грядущая дополнительная эмиссия (на этом и произошла крайнее снижение цены). Люди грубым подсчетом прикинули, что цена выпуска может быть в районе 63-71 руб. на акцию (80-90 млрд поделили на 1.264 млрд акций), но представители ВТБ дали пояснения, что, во-первых, эмиссия необязательно будет сразу в размере 1.264 млрд акций, а во-вторых, банк хочет продать акции "не за дешево, а за дорого". Окончательные параметры будут известны в сентябре.

Конечно, рост котировок ВТБ будет ожидаться на фоне выплат дивидендов. И здесь стоит обозначить два момента. Первый, по словам первого зампреда банка Дмитрия Пьянова они заинтересованы "в том, чтобы дивидендный сюрприз ВТБ не был единичным случаем, и банк постарается сделать всё возможное для выплаты за 2025 г." Второй, не так давно президент РФ подписал указ, согласно которому доходы государства от дивидендов ВТБ за 2024-2028 годы будут направляться на финансирование ОСК. То есть, ожидания выплаты дивидендов основываются не на пустом месте.

На текущий момент в портфеле акции банка занимают 2.48% (при лимите в 3%). Расчетная справедливая цена - 124.8 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции