Поиск

Хрупкий оптимизм: рост на надеждах, коррекция на реальности

Российский рынок в начале недели продолжает умеренный рост на фоне оптимизма, вызванного недавними заявлениями президентов РФ и США о возможном прогрессе в урегулировании украинского конфликта.

Позитивные ожидания подкрепляются подготовкой к саммиту, включая состоявшийся вчера телефонный разговор между Сергеем Лавровым и госсекретарем США Марко Рубио.

Несмотря на краткосрочную перекупленность, рынок остаётся в фазе консолидации. Ралли последних дней показало, что потенциал для роста сохраняется, но движение вверх теперь будет зависеть от сигналов ЦБ и дипломатической повестки. Отсутствие конкретики вынуждает занять выжидательную стратегию, чтобы не брать на себя повышенный риск раньше времени.

Рост российских индексов также сдерживается снижающимися ценами на "черное золото". Нефть находится под давлением ввиду возросших опасений относительно избытка предложения в связи с ослаблением глобальной экономической активности.

Инвесторы пока игнорируют нависший негатив:

• Совет ЕС согласовал полный отказ от российского газа: транзит запретят с 2026 года, а закупки — с 2028-го. Окончательное слово — за Европарламентом. В Брюсселе подчеркивают, что это решение окончательное и не будет пересмотрено даже после окончания войны.

• Главы МИД ЕС снова не достигли соглашения по санкциям против РФ, тема отложена до саммита сообщества 23-24 октября. Однако, путём точечных уступок ЕС удалось нейтрализовать потенциальное вето Венгрии и Словакии на очередной пакет санкций против РФ. Брюссель гибко подстроился под интересы обеих стран, обеспечив необходимое единство.

• США же в свою очередь, выступают против плана стран G7, по расширению использования замороженных российских активов для поддержки Украины. Официальные лица США заявили коллегам в ЕС, что присоединяться к плану пока не будут.

Таким образом, рынок временно отложил в сторону негатив, вызвавший недавнюю коррекцию. Но это затишье — обманчиво. Главный риск — любое ухудшение переговорного процесса может мгновенно вернуть страхи и вызвать резкую коррекцию, поэтому игра на геополитике требует особой осторожности.

Что дальше: Ключевой уровень для наблюдения — зона 2730-2700 пунктов. Удержание выше этой отметки подтвердит доминирование покупателей и откроет путь к следующему импульсу в сторону 2770-2780 пунктов, особенно на новостях о согласовании встречи делегаций США и России.

Преодоление уровня 2800 пунктов, на мой взгляд, станет возможным только в случае анонса прямой встречи президентов по итогам успешных переговоров делегаций.

Из корпоративных новостей:

Северсталь #CHMF СД принял решение не выплачивать дивиденды за 3 квартал 2025 года

Европлан #LEAS за 9 мес 2025г закупил и передал в лизинг около 21 тыс. ед автотранспорта (-52% г/г) на сумму 70,7 млрд руб (-62% г/г)

Фикс Прайс онлайн-продажи в России выросли на 11% за 9 месяцев 2025 года

Ozon завершил автоматическую конвертацию АДР в акции МКПАО «Озон». Торги акциями, как ожидается, начнутся 11 ноября.

ВСМПО-АВИСМА #VSMO с 1 декабря планирует перевести административный персонал на четырехдневную рабочую неделю

Циан СД 27 октября рассмотрит рекомендацию по дивидендным выплатам по итогам 9 месяцев 2025 г

Инарктика #AQUA объем добычи тихоокеанских лососей почти в 1,5 раза превысил прошлогодний показатель

Северсталь #CHMF увеличила продажи металлопродукции за 9 мес 2025г на 5% г/г до 8,3 млн т, выручка сократилась на 14% г/г до 543,3 млрд руб

• Лидеры: Делимобиль #DELI (+5,9%), Циан #CNRU (+5,7%), ЛСР #LSRG (+5,5%).

• Аутсайдеры: ЕвроТранс #EUTR (-5,5%), Лента #LENT (-2,2%), Совкомбанк #SVCB (-2,1%).

21.10.2025 - вторник

• #CNRU - Циан день инвестора

• #ETLN - Операционные результаты за 9 месяцев 2025 года.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #новости #инвестор #инвестиции #обзор_рынка #новичкам #трейдинг

'Не является инвестиционной рекомендацией

$CHMF Операционные и финансовые результаты «Северстали» за III квартал 2025 года

🔹 Производство: Производство чугуна выросло на 12% г/г до 2,7 млн т, а производство стали увеличилось на 10% г/г до 2,7 млн т на фоне низкой базы прошлого года из-за проведения ремонта доменной печи № 5 в прошлом году.

🔹 Продажи металлопродукции выросли на 3% г/г до 2,9 млн т за счет увеличения продаж чугуна и слябов до 0,3 млн т.

Рынок вырос, но способен ли он удержать рост? Основные риски и точки роста

Разговор Путина и Трампа дал мощный импульс российским акциям: на прошлой неделе: рынок показал лучший результат в 2025 году. В четверг, индекс Мосбиржи взлетел почти на 7%. Так сильно рынок не рос с декабря 2024 года, когда Центробанк неожиданно оставил ставку без изменений.

По итогам беседы Владимир Путин и Дональд Трамп договорились о личной встрече в Будапеште, которая, по словам американского лидера, может состояться в ближайшие две недели. Кроме того, на предстоящей неделе запланированы переговоры глав МИД России и США Сергея Лаврова и Марко Рубио. От результата этой встречи будет понятно, достаточно ли достаточно ли подготовлена почва для более масштабных переговоров.

Зарубежные медиа активно распространяют заявления о том, что Владимир Путин в разговоре с Дональдом Трампом обсуждал обмен Запорожской и Херсонской областей на полный контроль над ДНР. Это трактуется как уступка со стороны России после августовских переговоров в Анкоридже и было позитивно встречено Белым домом. Однако успех этого дипломатического манёвра зависит от готовности Владимира Зеленского пойти на территориальные уступки, чего он пока категорически отвергает.

Рынок снова наступает на те же грабли: как в феврале и августе, ажиотаж вокруг переговоров выстреливал ценовым взлётом, который тут же сменялся обвалом, когда инвесторам приходило понимание: за громкими заявлениями не стоит реальных договорённостей.

Неужели это долгожданный разворот? Индекс RGBI вторую сессию подряд показывает активный рост, прибавив 1,2% только за пятницу. Это яркий контраст на фоне месячного падения, вызванного ужесточением фискальной политики.

Переломным моментом стала риторика главы ЦБ Эльвиры Набиуллиной, которая намекнула на возможность снижения ставки благодаря сбалансированному бюджету. Этих слов оказалось достаточно, чтобы индекс оттолкнулся от локального дна.

Каким будет вердикт ЦБ 24 октября — пауза или все же снижение? Аналитический консенсус склоняется к первому варианту. Регулятору, вероятно, придется взять тайм-аут на фоне тревожных сигналов: инфляция в сентябре-октябре ускорилась, ситуация на рынке труда остается напряженной, а краткосрочные риски для цен только усиливаются.

Страны ЕС в ближайшие дни также продолжат попытки согласования 19-го пакета антироссийских санкций, который на фоне надежд на урегулирование отношений США и России могут не оказать сильного давления. Однако, локальной коррекции в область незакрытого гэпа 2720 пунктов вполне возможна.

Что по ожиданиям: Текущее ралли может продолжиться, возможно, с ложным преодолением отметки 2770 пунктов. Однако без конкретных дипломатических успехов дальнейший рост маловероятен. Ожидаю, что ажиотаж вскоре уляжется, и участники рынка займут выжидательную позицию. С этой точки зрения, моя стратегия предполагает повторное открытие лонга по фьючу на индекс от 2720 пунктов либо закрытие остатков позиции в районе 2765–2770 пунктов. Всем профита и удачной торговой недели.

Из корпоративных новостей:

ЛСР за 9 мес. 2025 г. сократил продажи на 7%, до 107 млрд руб. В 3 кв. 2025 г. продажи составили 39 млрд руб. (+ 30% г/г)

КарМани РСБУ 9 мес. 2025 г: Выручка ₽310 млн (за прошлый год цифр нет), Чистая прибыль ₽288 млн (против убытка ₽30 млн годом ранее)

Газпром установил новый рекорд суточных поставок газа в Китай по Силе Сибири.

• Лидеры: Позитив #POSI (+6,32%), Сургутнефтегаз-ап #SNGSP (+2,87%), СПБ Биржа #SPBE (+2,6%).

• Аутсайдеры: Novabev #BELU (-5,9%), Полюс #PLZL (-5,74%), Софтлайн #SOFL (-2,97%), Сегежа #SGZH (-2,13%).

20.10.2025 - понедельник

• #CHMF - Северсталь операционные и финансовые результаты по МСФО за 9 месяцев 2025 г.

• #EUTR - ЕвроТранс закрытие реестра по дивидендам 8,18 руб. (дивгэп)

• #MDMG - Мать и дитя закрытие реестра по дивидендам 42 руб. (дивгэп)

✅️ Если хочешь получать своевременно новости по рынку и читать еще больше аналитики, то тебе пора в наш телеграм канал.

#акции #аналитика #инвестор #инвестиции #трейдинг #новичкам #новости

'Не является инвестиционной рекомендацией

Геополитическая оттепель: какие акции взлетят на переговорах США и России

Рынок на текущей неделе отреагировал на позитивные геополитические сигналы очередным витком спекулятивной активности. Стимулом послужили телефонные переговоры лидеров России и США и анонсированная встреча в Венгрии. Растущие на этом фоне ожидания уже привели к существенной переоценке котировок, но это не значит, что рост на этом завершился.

На следующей неделе запланированы переговоры между делегациями США и России на высоком уровне. Встреча президентов двух стран ожидается в ближайшие две недели, что создает актуальное окно возможностей для анализа наиболее волатильных в данный период акций:

• Газпром #GAZP Драйвер роста — возобновление поставок в ЕС и возможные дивиденды.

• Новатэк #NVTK Драйвер роста — ослабление санкций и разрешение проблемы с газовозами под СПГ-проекты.

• Сбер, Т-Технологии #T Драйвер роста — подключение к SWIFT, снижение транзакционных затрат. Под снижение КС из банковского сектора можно рассмотреть Совкомбанк.

• Аэрофлот #AFLT Драйвер роста — возобновление полетов в западном направлении, разрешение проблем с нехваткой запчастей и самолетов.

• Сегежа #SGZH Драйвер роста - в случае возвращения возможности поставлять продукцию за рубеж компания сможет постепенно улучшить финансовые результаты и решить долговые проблемы.

• МосБиржа #MOEX и СПБ Биржа #SPBE Драйвер роста — снятие санкций с НКЦ и НРД, возобновление торгов долларом, евро и гонконгским долларом. Кроме того, позитивно на площадке скажутся возвращение нерезидентов на российский фондовый рынок и рост объемов торгов.

• Русал #RUAL Драйвер роста - восстановление экономики Китая, мирные переговоры и снятие части санкций.

• Банк ВТБ #VTBR - Снятие санкций вернёт доступ к международным финансовым рынкам и валютным операциям, значительно упростятся расчёты за экспорт/импорт.

• ВСМПО-АВИСМА #VSMO - Потепление в отношениях между странами может привести к возобновлению поставок, что позитивно скажется на результатах компании и её котировках.

• Совкомфлот #FLOT Драйвер роста - отмена санкций на танкеры лишит компанию доп. расходов на теневой флот, может исчезнуть дисконт на фрахт, ускорится процесс наращивания флота.

• МТС #MTSS Драйвер роста — снижение долговой нагрузки. IPO дочерних организаций рекламный бизнес (AdTech) и Юрент (кикшеринг).

• АЛРОСА #ALRS Драйвер роста — снятие санкций на операции с российскими алмазами. Курс на редкоземельные металлы там где находятся алмазы, иногда содержат редкоземельные элементы, такие как ниобий, тантал и другие смежные компоненты.

• Ростелеком #RTKM Драйвер роста - IPO "дочек". "РТК-ЦОД" и "Солар" могут привлечь до 3,3 млрд рублей, повысив прозрачность и капитализацию.

Под давлением будут находиться следующие сектора:

• Разработчики ПО: «Группа Астра», «Диасофт», IVA Technologies. Как правило, у таких компаний завышенные ожидания по темпам роста бизнеса и частичный возврат иностранных конкурентов может ослабить объёмы охвата рынка возродив на нем конкуренцию.

• Нефтяные компании: Лукойл, Роснефть, Татнефть, Газпром нефть. Акции компаний могут демонстрировать отстающую динамику оказываемую снижением цен на нефть и крепким курсом рубля.

Будут и пострадавшие компании: Тот же Хендерсон может пострадать от возвращения в Россию конкурентов. Также в зоне риска акции Камаз. Бизнесу непросто конкурировать с китайским автопромом, а с мирными инициативами предложения станет еще больше, но уже от других стран.

VK и Яндекс могут пострадать если в РФ вернутся рекламные сервисы Гугла и соц. сети получившие блокировку или ограничение в монетизации.

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #новости #инвестор #инвестиции #трейдинг #новичкам #обзор_рынка

'Не является инвестиционной рекомендацией

Новый флоатер от МСП Факторинг 001Р-01. Купон КС+3,0% на 2 года. Стоит ли внимания?

Интерес к долговым инструментам с плавающей ставкой (флоатерам) сегодня как никогда высок. Рынок исходит из консервативного сценария, предполагая, что снижение ключевой ставки будет постепенным.

Насколько перспективны эти инструменты в текущих условиях и какую доходность они способны принести? Давайте проанализируем этот вопрос на примере нового эмитента на рынке долга:

«МСП Факторинг» — это компания Группы ПСБ, которая специализируется на факторинге для малого и среднего бизнеса. С 2008 года она предлагает своим клиентам по всей России такие услуги, как электронный факторинг с регрессом и без него, а также коммерческое финансирование.

Широкая география обслуживания обеспечивается за счет 57 собственных офисов и 850 отделений Банка ПСБ.

Параметры выпуска МСП Факторинг 001Р-01:

• Рейтинг: АА (Эксперт РА, прогноз «Стабильный»)

• Номинал: 1000Р

• Объем: не менее 2 млрд рублей

• Срок обращения: 2 года

• Купон: КС + 300 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата книги: 21 октября

• Начало торгов: 24 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Факторинговый портфель: 62 млрд руб. (-3,1% г/г);

• Чистая прибыль: 1,3 млрд руб (+116,7% г/г).

• Капитал: 2,2 млрд руб. (+120% г/г);

Коэффициенты эффективности:

• ROE: 129% (114% ранее) - показатель важен для инвесторов, оценивая, насколько хорошо компания работает с капиталом.

• ROA: 2,3% (1,1% ранее) - операционная эффективность, показывает, работают ли активы на прибыль или простаивают.

Компания показывает отличные финансовые результаты, даже несмотря на небольшой собственный капитал. Обратной стороной такой эффективности является высокий долг — капитал работает на пределе своих возможностей. Небольшое снижение объема сделок, скорее всего, говорит о более аккуратном подходе в условиях высоких ставок, а не о потере клиентов.

Главный плюс компании — поддержка Банка ПСБ, который предоставляет финансирование и усиливает ее доверие на рынке.

Что готов предложить нам рынок долга:

• Инарктика 002Р-03 #RU000A10B8P3 (А+) Купон: КС+3,4% на 2 года 4 месяца, ежемесячно

• АФК Система 002P-05 #RU000A10CU55 (АА-) Купон: КС+3,5% на 1 год 11 месяцев, ежемесячно

• Селигдар 001Р-07 #RU000A10D3X6 (А+) Купон: КС+4,5% на 1 год 11 месяцев, ежемесячно

• Черкизово БО-002P-02 #RU000A10C5F9 (АА) Купон: КС+2,0% на 1 год 8 месяцев, ежемесячно

• Группа Позитив 001Р-01 #RU000A109098 (АА) Купон: КС+1,7% на 1 год 7 месяцев, ежемесячно

• Балтийский лизинг БО-П11 #RU000A108P46 (АА-) Купон: КС+2,3% на 1 год 6 месяцев, ежемесячно

• ПАО «КАМАЗ» БО-П14 #RU000A10ASW4 (АА-) Купон: КС+3,4% на 1 год 2 месяца, ежемесячно

• Биннофарм Групп 001P-03 #RU000A107E81 (А) Купон: КС+2,4% на 1 год 1 месяц, ежемесячно

• СИБУР Холдинг 001Р-02 #RU000A10A7H3 (ААА) Купон: КС+2,1% на 1 год 1 месяц, ежемесячно

Если вы планируете инвестировать на короткий срок, то стоит обратить внимание на флоатеры: сейчас они интереснее облигаций с фиксированным купоном.

По сути, они предлагают лучшую доходность, чем банковские вклады: пока депозиты и сверхнадёжные облигации дают доходность на уровне или ниже ключевой ставки, флоатеры позволяют получить по ней премию.

Что по итогу: После размещения бумага вряд ли покажет заметный рост. Также угроза её привлекательности — возможное снижение купона, которое сделает инвестицию нецелесообразной. Подавать заявку на участие не планирую. В портфеле ранее куплены флоатер от Селигдар 001Р-07 и АФК Система 002P-05.

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#облигации #флоатер #аналитика #инвестор #инвестиции #обзор_рынка #биржа #рынок #новичкам

'Не является инвестиционной рекомендацией

Трамп и Путин поставили точку в падении рынка? К чему готовиться инвестору

Пожалуй, главное, что нужно знать про вчерашний день, — это то, что Путин и Трамп снова проведут встречу, на этот раз в Будапеште. Об этом лидеры договорились в ходе телефонного разговора, который Трамп охарактеризовал как «хороший и продуктивный». На следующей неделе пройдет встреча делегаций США и РФ на высоком уровне. Прямая же встреча между президентами должна состояться в течение двух недель.

Основные торги завершились уверенным ростом индексов МосБиржи (+2,46%) и РТС (+2,14%). Однако настоящее ралли началось на вечерней сессии: импульс покупок поднял котировки индекса почти на 6%, позволив ему пробить и закрепиться выше 2700 пунктов.

Но главные заявления прозвучали ближе к закрытию торгов: Трамп дал понять, что США не будут истощать свои арсеналы, оставив ракеты «Tomahawk» себе, и что с новыми санкциями против России можно повременить. Если Трамп за ночь не откажется от своих слов, то сегодняшняя встреча с Зеленским станет пустой формальностью, которая не внесёт смятения в ряды «быков» на рынке.

Шансы на сделку: Даже несмотря на то, что все предыдущие попытки переговоров завершались ничем, в этот раз все может сложиться иначе. Давление со стороны экономики (нефть, спад, бюджет) нарастает. Пока это выглядит как попытка выдать желаемое за действительное. Но если не сейчас, то когда?

У текущего ралли есть уязвимость — рынок игнорирует обвал нефти. Brent впервые за 5 месяцев торгуется ниже $61, и тенденция к снижению сохраняется. Цены на нефть снижаются на фоне новостей о переговорах между Россией и США по вопросу урегулирования ситуации на Украине. Инвесторы также беспокоятся из-за роста предложения ОПЕК+ на фоне рисков для спроса из-за агрессивной политики администрации США.

Что по ожиданиям: Несмотря на переговорный оптимизм, на пути дальнейшего роста индекс МосБиржи может столкнуться с областью сопротивления в зоне 2740–2750 пунктов, которая не раз останавливала его ранее. В рамках локальной коррекции возможен откат к 2700-2680 пунктам, что станет хорошей возможностью для консолидации перед новой попыткой роста.

Из корпоративных новостей:

Т-банк может открыть R&D-центр по исследованию ИИ в Китае. Инвестиции в проект могут составить от ₽500 млн до ₽1 млрд.

Транснефть #TRNFP предлагает построить нефтепровод между Сербией и Венгрией.

АФК Система вместе с РусГидро построит дата-центр в Магаданской области мощностью 150 МВт

Займер операционные результаты за III кв 2025 года: Суммарный объем выдач займов составил ₽13,1 млрд (–2% г/г), Объем выдач новым клиентам ₽1,1 млрд (+7% г/г)

Черкизово экспорт свиноводческой продукции из РФ в КНР в январе - сентябре вырос вдвое.

Газпром #GAZP и Вьетнам обсудили актуальные и перспективные направления сотрудничества в газовой сфере

Северсталь #CHMF готова полностью заместить импортных поставщиков металлопроката, используемого для производства гибких насосно-компрессорных труб (ГНКТ) для нефтегазовой отрасли.

X5 Консолидированная выручка выросла на 18,5% год к году, до 1,16 трлн рублей. Темп роста чистой розничной выручки Чижика составил 65,3% г/г в 3 кв. 2025 г

Лукойл #LKOH СД 23 октября 2025 года решит по дивидендам

• Лидеры: СПБ Биржа #SPBE (+17%), Аэрофлот #AFLT (+9,3%), Татнефть #TATN (+8,6%), АФК Система #AFKS (+8,5%).

17.10.2025 - пятница

• #OGKB - ОГК 2 ВОСА по дивидендам за 2024 год в размере 0,0598167018 руб/акция

• #MDMG - Мать и дитя последний день с дивидендом 42 руб

• #EUTR - ЕвроТранс последний день с дивидендом 8.18 руб

• #BELU - Новабев закрытие реестра с дивидендом 20 руб (дивгэп)

✅️ Если хочешь получать своевременно новости по рынку и читать еще больше аналитики, то тебе прямиком в наш телеграм канал.

#акции #аналитика #новости #инвестор #инвестиции #обзор_рынка #трейдинг

'Не является инвестиционной рекомендацией

Подборка интересных облигаций №10

⚡️ Вчера на вечерней сессии рынок акций взорвался ростом. Путин и Трамп встретятся в Будапеште! Новая встреча - новая надежда для инвесторов. Все ключевые активы на эту новость отреагировали ростом в пределах 5-7%. Но давайте не будем забегать вперед и сегодня немного поговорим про макро и более консервативные инвестиции.

24 октября состоится очередное заседание Банка России по ключевой ставке. После сентябрьского заседания, на котором вопреки ожиданиям, ставка была снижена лишь на 1%, рынок приуныл и уже не ждет того стремительного снижения «ключа», как прежде. А выходящие данные создают еще более хмурое настроение.

📊 Недельные данные по инфляции назвать низкими язык не поворачивается. Превышение уровня аналогичного периода прошлого года два раза подряд, когда шел самый разгон инфляции у кого угодно вызовет тревогу. Также нужно учитывать, что повышение НДС в моменте скажется не только на инфляции, но и на инфляционных ожиданиях.

В общем к заседанию мы подходим с не самыми лучшими вводными. Предстоящее заседание станет опорным, а значит на нем будут пересмотрены среднесрочные прогнозы по инфляции и ключевой ставке. И изменение этих прогнозов может стать большей интригой, чем само решение по ставке.

Тут возникает вопрос, что делать в такой неопределенности? На рынке облигаций у меня есть правило – в любой непонятной ситуации смотрю на флоатеры. Высокая текущая доходность, низкая волатильность и снижение риска, если все пойдет совсем не по плану. А разбавить их можно относительно короткими выпусками с фиксированным купоном и достаточно высокой доходностью, перспективы бизнеса эмитентов которых не выглядят туманными на горизонте пары лет.

🏛 При выборе выпусков с плавающим купоном важно смотреть не просто премию к так называемой референсной ставке (как правило КС), но и учитывать влияние цены на конечную премию к этой ставке. К сожалению, она редко указывается в источниках, но при желании ее можно самостоятельно посчитать (искать simple margin).

А вот очередная подборка интересных, но довольно рискованных выпусков:

Флоатеры

◼ НовТех1Р1 (simple margin 4,01%, рейтинг «А-», погашение - декабрь 26 г.)

◼ ПолиплП2Б2 (simple margin 4,47%, рейтинг «А-», оферта put - февраль 27 г.)

◼ Аэрфью2Р03 (simple margin 4,73%, рейтинг «А-», погашение - июль 27 г.)

Фиксированный купон

◼ СэтлГрБ2P3 (доходность 22,5%, оферта put - март 26 г.)

◼ БалтЛизБП8 (доходность 20,3%, оферта put - июнь 26 г.)

❗Не является инвестиционной рекомендацией

♥️ Если такой формат подборок вам нравится, обязательно прижимайте лайк статье. Да и в целом, он не помешает. Спасибо!

Стоит ли инвестировать в трансформацию ЕвроТранса ⁉️

💭 Разбираем финансовые показатели компании на фоне масштабной трансформации...

💰 Финансовая часть (1 п 2025)

📊 Рост выручки составил 30%, показатель EBITDA увеличился на 49%, а чистая прибыль поднялась на 45%. Повышение рентабельности связано с интенсивным развитием высокодоходных нефинансовых направлений бизнеса. Вместе с тем можно отметить увеличение объема заимствований на 26%, что привело к существенному росту долговой нагрузки, достигшей уровня 2,8х согласно коэффициенту Чистый долг/EBITDA. Стоит напомнить, что компания ранее считала приемлемым уровнем менее 2,0х. Как и предполагалось, финансовые издержки увеличились значительно — на 52% относительно прошлого года.

✔️ Развитие

⚡ Менеджмент компании выражает оптимизм относительно перспектив развития проекта электрозаправочной инфраструктуры. Наблюдается ускоренный рост сегмента электрических зарядных станций (ЭЗС), опережающий первоначальные ожидания, на фоне активного расширения парка электромобилей в стране.

⛽ Традиционные автозаправочные станции сталкиваются с ограничениями в развитии: регулируемые государством цены на нефтепродукты, насыщенность рынка и невысокий темп прироста спроса делают этот сегмент малопривлекательным для дальнейшего масштабирования.

🧐 Проект электроинфраструктуры обладает значительным потенциалом, поскольку распространение электромобильного транспорта в России находится на начальном этапе, и ожидается значительный рост в ближайшие годы.

📌 Итог

🤓 Финансовое состояние ЕвроТранса улучшается, показывая уверенный рост ключевых метрик. Долговая нагрузка не смущает. Проблемы традиционной розничной торговли бензином компенсируются инвестициями в развивающийся сегмент электрокаров.

👥 Руководство компании сигнализирует рынку о намерении выплачивать значительные дивиденды — распределять около 75% чистой прибыли среди акционеров. Однако существуют весомые предположения, что компания в будущем будет направлять эти средства на развитие бизнеса либо сокращение долговой нагрузки.

🏦 Евротранс — одна из наиболее зависимых российских компаний от изменений ключевой ставки Центробанка. Примерно 60% обязательств компании, включая лизинговые кредиты, имеют плавающую процентную ставку, поэтому дальнейшее её снижение пойдёт на пользу финансовой составляющей бизнеса. В 2025 году компания планирует активно привлекать средства для финансирования своей инвестиционной программы.

😎 Компания постепенно отказывается от традиционного продавца топлива и трансформируется в многопрофильный бизнес с акцентом на высокие технологии, быстрое питание, инфраструктуру зарядки электромобилей и планы по производству собственной электроэнергии. Фактически создается эко-система. Строительство электрозаправочных станций, открытие кафе, создание фабрик-кухонь и внедрение технологий газогенерации — всё это не просто намерения, а реальные шаги реализации крупной инвестиционной стратегии.

🎯 ИнвестВзгляд: Инвестиции в ЕвроТранс выглядят оправданными, учитывая сильные стороны компании и динамично развивающиеся направления её бизнеса. Актив удерживается в портфеле.

📊 Фундаментальный анализ: 🟰 Держать - финансовое положение стабильно, а долговая нагрузка, хотя и значительна, вполне управляемая.

💣 Риски: ⛈️ Высокие - компания ведет дифференцированный бизнес, однако высокая зависимость от внешних факторов будет сопровождать её постоянно.

✅ Привлекательные зоны для покупки: 130р / 125р / 118р

💯 Ответ на поставленный вопрос: Да, потенциал огромный. Трансформация ЕвроТранса открывает долгосрочный потенциал для инвесторов, особенно в условиях растущего рынка электромобилей.

🤷♂️ Данный обзор не является индивидуальной инвестиционной рекомендацией. Инвестиции сопряжены с рисками, а фундамент инвестиций — самостоятельность мышления и здоровое недоверие!

⏰ Благодарим Вас за поддержку! Следующий материал уже в работе...

$EUTR #EUTR #ЕвроТранс #инвестиции #экосистема #дивиденды #развитие #идея #прогноз

📈 Флоатеры или фикс-купоны: кого держать на плаву? ⚓

Представьте: вы в спокойной гавани — ключевая ставка Банка России 17%, и оба «корабля» (флоатер и облигация с фиксированным купоном) тянут по 25% годовых. Всё мирно… но ветер перемен начинает дуть.

❓ Что делать, когда ЦБ задумает менять курс? Интрига в том, что один «судовой вагон» лучше держать при высоких гребнях волны, а другой — когда волны накатывают вниз.

Иллюзия роста: как ралли в одном секторе маскирует общие проблемы рынка

Вчерашнее заявление Минэнерго о том, что дивиденды энергетических госкомпаний не будут принудительно направляться на инвестиции, спровоцировали настоящее ралли в этом секторе. Именно этот рост стал локомотивом для всего рынка и вывел индекс МосБиржи в положительную зону.

По итогам основных торгов рублевый индекс подрос до 2545,22 пункта, а индекс РТС показал еще более уверенный прирост, превысив уровень в 1017 пунктов.

Однако не везде ситуация столь благоприятна: Геополитическая напряжённость по-прежнему не ослабевает. В фокусе внимания инвесторов — обсуждение новых санкций Евросоюза и возможная поставка крылатых ракет. Ясность по этому вопросу должна поступить в пятницу после встречи Трампа с Зеленским.

Также усилилась обеспокоенность по поводу темпов снижения инфляции и жесткости позиции Банка России: зампред ЦБ напомнил, что смягчение политики будет осторожным, чтобы удержать инфляцию под контролем, а эффект от повышения НДС может усилить ценовое давление в конце года.

Инфляция за неделю чуть замедлилась: 0,21% после 0,23% неделей ранее, вот и все хорошие новости. Дальше — сплошные предупреждения. Экономисты уже закладывают в свои прогнозы на 2025-2026 годы и более высокую инфляцию, и более высокие ставки ЦБ.

Бизнес тоже ждет роста цен: его инфляционные ожидания в октябре резко подскочили. Да, деловая активность растет, но на таком фоне ЦБ, скорее всего, просто не решится ничего менять. Итог: ставку на октябрьском заседании почти наверняка оставят без изменений.

Надежды на слабый рубль вновь не оправдываются: Валюта укрепляется даже несмотря на падение нефти, и это бьёт по акциям большинства секторов рынка. Власти же не спешат прибегать к девальвации, опасаясь раскрутить маховик инфляции.

Обнаружить поводы для оптимизма в текущей обстановке практически невозможно. Ключевым фактором остаётся эскалация конфликта, а Запад, вместо переговоров, ищет новые предлоги для ужесточения санкций.

Экономика пытается лавировать, разрываясь между выживанием бизнеса и покрытием дыр в бюджете. Без завершения конфликта любое оживление в рынке акций будет временным, а регулирование и контроль будут только ужесточаться. Вот такие у меня неутешительные выводы.

Из корпоративных новостей:

Газпром #GAZP СД 27 октября обсудит изменение инвестпрограммы на 2025 год

Московская биржа #MOEX снизит порог free-float для включения акций во второй уровень листинга до 1%. Это упростит выход новых эмитентов на рынок и получение ими публичного статуса

Henderson #HNFG СД рекомендовал дивиденды за 9 месяцев 2025 г. в размере 12 руб. на акцию.(ДД 2.31%)

Эталон #ETLN приступил к строительству нового бизнес-центра в Москве, ожидаемая выручка проекта составляет более 185 млрд рублей до 2032 года

АПРИ #APRI за первые 9 месяцев 2025г. сократил продажи на 15% до 11,44 млрд рублей против 13,45 млрд руб за аналогичный период в прошлом году

Газпром за девять месяцев увеличил поставки газа в РФ на 2,8%, в КНР более 27%. EBITDA группы за 9 мес. 2025г выросла на 37%, и превысит 2,1 трлн руб.

СПБ биржа #SPBE расширит список бумаг для торгов в выходные до 204 штук

• Лидеры: Ленэнерго-ап #LSNGP (+15,6%), Россети Центр #MRKC (+10,6%), Россети Центр и Приволжье #MRKP (+8,54%).

• Аутсайдеры: ВК #VKCO (-3,65%), ПИК #PIKK (-3,22%), Татнефть #TATN (-2,9%).

16.10.2025 - четверг

• #X5 - Х5 групп операционные результаты за 9 мес кв. 2025

• #ZAYM - Займер операционные результаты III кв 2025 года

• #BELU - Новабев последний день с дивидендом 20 руб.

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #новости #трейдинг #инвестор #инвестиции #новичкам #обзор_рынка

'Не является инвестиционной рекомендацией

Рынок в тисках: между геополитикой и слабой экономикой. Ждать ли отскок от 2500 пунктов?

Инвестировать в условиях такой нестабильности становится по-настоящему занятием для смелых. Сложившаяся ситуация кажется абсурдной: при слабой нефти и сильном рубле давление на фондовый рынок выглядит как добивание и без того поверженного противника.

Вчерашнее падение стало прямым следствием опасений инвесторов относительно возможного расширения американской военной помощи Украине.

Постпред США при НАТО заявил: «Президент Трамп предоставил Украине лучшее в мире оружие: оно ей нужно, она жаждет его. Эта программа жизненно важна для того, чтобы заставить Россию сесть за стол переговоров, и я бы призвал тех, кто еще не принял участия, сделать это».

Рынок может быстро восстановиться и компенсировать часть текущих потерь, но только в том случае, если основная часть поставок для Украины будет иметь оборонительный, а не наступательный характер.

Также ключевой темой, волнующей рынок, является возможная передача ракет Tomahawk, которую, как ожидается, обсудят Трамп и Зеленский на встрече в Белом доме уже в эту пятницу.

Экономика России замедляется быстрее ожиданий: Международный валютный фонд снизил прогноз по росту ВВП РФ с 0,9% до 0,6%. За квартал аналитики снизили прогноз сразу втрое. При этом прогноз по росту мировой экономики повысил — на 1 п.п. до 3,6%.

Нефтяные котировки рухнули до минимальных значений с начала мая на фоне обострения торговой войны. Это уже четвёртый день подряд снижения, в ходе которого Brent подешевела на 6%. Причина: эскалация торгового конфликта США и Китая. Пекин ужесточил экспорт редкоземельных металлов, а Вашингтон в ответ пригрозил 100%-ными пошлинами. Китай, в свою очередь, ввёл санкции против американских подразделений судостроительной компании Hanwha Ocean.

Что по технике: Рынок сейчас крайне слаб - инициативы у покупателей нет, а структура движения остаётся нисходящей. До закрепления выше 2650 пунктов любые попытки роста стоит воспринимать как технический отскок внутри падающего тренда.

Ближайший ориентир для индекса МосБиржи — зона 2580-2600 пунктов, от которой возможен отскок при улучшении внешнего фона. В противном случае снижение, продолжится к отметкам 2520-2500 пунктов.

Из корпоративных новостей:

РусГидро #HYDR получит двухлетнюю отсрочку по запуску Нерюнгринской ГРЭС без штрафов из-за сбоев поставок Силовых машин.

Новатэк за девять месяцев нарастил добычу углеводородов на 0,8%, в 3к2025 уменьшил на 2%.

Whoosh #WUSH отчет за девять месяцев. Год к году парк увеличился на 15%, число аккаунтов — на 23%, а вот общее количество поездок упало на 7%. В то же время число поездок в Латинской Америке выросло в 2,4 раза.

Мать и дитя #MDMG ЮМГ в ГД предложили установить ставку налога на прибыль в размере 5% частным медорганизациям (сейчас такая ставка 0%)

Северсталь #CHMF открыла в Орле комплекс по выпуску металлоконструкций.

ПИК в ближайшие годы компания не планирует возвращаться к выплатам дивидендов.

Лента #LENT приобретает сеть гипермаркетов О'кей сделка согласована ФАС.

• Лидеры: Диасофт #DIAS (+3,66%), Ростелеком #RTKM (+2,5%), Новатэк #NVTK (+1,86%), Хэдхантер #HEAD (+1,4%).

• Аутсайдеры: ПИК #PIKK (-7,47%), Татнефть #TATNP (-5,94%), Татнефть #TATN (-5,9%), Полюс #PLZL (-4,96%).

15.10.2025 - среда

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #новости #аналитика #инвестор #инвестиции #новичкам #трейдинг #обзор_рынка

'Не является инвестиционной рекомендацией

Топ-10 облигаций с погашением до года. Доходность выпусков до 25% без оферт и амортизации

Коррекция на рынке облигаций открыла окно возможностей. Цены на бумаги с фиксированными выплатами просели, и это наш шанс зайти в позиции с высокой доходностью.

Предлагаю сегодня сосредоточиться на краткосрочных облигациях — это способ зафиксировать привлекательный процент и не ждать долго возврата вложенных средств.

Подборка будет состоять из облигаций с фиксированным купоном без оферт и амортизации:

• Во-первых, они позволяют закрепить текущую высокую доходность на весь срок обращения бумаги.

• Во-вторых, при снижении ставок ЦБ их рыночная цена растет, что дает инвесторам дополнительный доход при продаже.

• В-третьих, в отличие от вкладов, при досрочной продаже инвестор сохраняет накопленный купонный доход.

Топ 10 облигаций с фиксированным купоном и умеренным уровнем риска:

• Самолет БО-П20 #RU000A10CZA1 (А)

Одна из крупнейших федеральных корпораций в сфере PropTech и девелопмента. Портфель компании включает 43 проекта, а земельный банк составляет более 28 млн кв. м.

Доходность — 23,55%. Купон: 21,25%. Текущая купонная доходность: 21,12% на 11 месяцев, ежемесячно

• ВсИнстр1Р6 #RU000A10B3Y6 (А-)

Российский онлайн-гипермаркет товаров для дома, дачи, стройки и ремонта. Основан в 2006 году.

Доходность — 18,27%. Купон: 23,50%. Текущая купонная доходность: 22,26% на 10 месяцев, ежемесячно

• ВИС Финанс выпуск 4 #RU000A106EZ0 (А+)

Один из лидеров в сфере государственно-частного партнёрства. На счету более 100 завершённых проектов по всей стране, также в планах выход на IPO.

Доходность — 20,17%. Купон: 12,90%. Текущая купонная доходность: 13,25% на 10 месяцев, 4 раза в год

• Селектел выпуск 3 #RU000A106R95 (А+)

Российская технологическая компания, провайдер сервисов IT-инфраструктуры. Основана 11 сентября 2008 года.

Доходность — 18,44%. Купон: 13,30%. Текущая купонная доходность: 13,45% на 10 месяцев, 2 раза в год

• Артген выпуск 1 #RU000A103DT2 (ВВВ)

Биотехнологическая компания с портфелем новаторских платформенных разработок, внедряющая их в здравоохранение.

Доходность — 19,70%. Купон: 10,75%. Текущая купонная доходность: 11,30% на 8 месяцев, выплаты 4 раза в год

• Whoosh выпуск 2 #RU000A106HB4 (А-)

Сервис кикшеринга и велошеринга, один из крупнейших в стране. По разным оценкам, доля Whoosh на российском рынке кикшеринга составляет 45–50%

Доходность — 24,67%. Купон: 11,80%. Текущая купонная доходность: 12,63% на 8 месяцев, выплаты 4 раза в год

• Делимобиль 001Р-05 #RU000A10AV31 (А)

Крупнейший российский сервис краткосрочной аренды автомобилей, запущенный в 2015 году. Численность автопарка составляет более 30 500 автомобилей

Доходность — 24,27%. Купон: 25,50%. Текущая купонная доходность: 24,11% на 6 месяцев, ежемесячно

• ЛСР выпуск 8 #RU000A106888 (А)

Один из ведущих строительных холдингов России, основанный в 1993 году в Санкт-Петербурге

Доходность — 20,94%. Купон: 12,75%. Текущая купонная доходность: 12,93% на 6 месяцев, 4 раза в год

• ТГК-14 выпуск 001Р-01 #RU000A1066J2 (ВВВ)

Энергетическая компания, ведущий производитель и поставщик электрической и тепловой энергии в Забайкальском крае и Республике Бурятия

Доходность — 22,71%. Купон: 14,00%. Текущая купонная доходность: 14,08% на 6 месяцев, 4 раза в год

• Уральская Сталь БО-1Р-2 #RU000A1066A1 (А)

Металлургический комбинат в городе Новотроицк Оренбургской области. Один из ведущих российских производителей в отрасли чёрной металлургии

Доходность — 25,84%. Купон: 10,60%. Текущая купонная доходность: 11,03% на 6 месяцев, выплаты 4 раза в год

При должном интересе и поддержке данного поста, готов буду сделать для Вас подборки корпоративных облигаций сроком к погашению от двух и трех лет соответственно.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #обзор #рынок #биржа #аналитика #инвестор #инвестиции #новичкам

'Не является инвестиционной рекомендацией

Как защитить данные компании от утечек? 🤔

С помощью PT Data Security — нашего нового продукта, коммерческий релиз которого состоялся на Positive Security Day. Это первое и пока единственное в России решение класса data security platform (DSP), обеспечивающее полную защиту данных: от инвентаризации и классификации до разграничения доступа и мониторинга обращений.

Рынок защиты данных в России активно растет. По оценке ЦСР, он остается самым быстрорастущим сегментом отрасли. В 2023 году он увеличился на 93% по сравнению с предыдущим годом и достиг отметки в 23 млрд руб., составив 12% от общего рынка кибербезопасности. При этом до недавнего времени ни одна компания в России не использовала решения класса DSP — и мы видим значительный потенциал роста на горизонте 3–5 лет в этом сегменте.

Одновременно усиливаются регуляторные требования: с 30 мая 2025 года вступили в силу оборотные штрафы за утечки данных. Все это делает инвестиции в отечественные DSP-продукты приоритетом для крупных организаций и объектов КИИ.

Как это работает 😳

В ежедневной работе мы постоянно обмениваемся документами: отправляем и получаем их по почте, храним в общих папках, выгружаем отчеты из CRM и бухгалтерии, сохраняем файлы в Excel, Word или PDF. Так устроена жизнь — задачи нужно решать быстро, и данные естественным образом «разъезжаются» по всей компании.

Но в этих документах часто содержится ценная информация: персональные данные клиентов, партнеров и подрядчиков, коммерческая тайна и внутренние сведения, которые не должны попасть к конкурентам или злоумышленникам. Со временем становится невозможно отследить, где именно хранится эта информация, кто имеет к ней доступ и как ей пользуется. Данные оказываются в беспорядке, теряется контроль — и они становятся легкой добычей.

Что делает PT Data Security 🗂

Продукт автоматически находит документы во всех корпоративных хранилищах независимо от формата: PDF, XLSX, DOCX и другие. PT Data Security показывает, где именно расположены данные, помогает их систематизировать, выявляет риски утечек и сигнализирует, если кто-то пытается использовать информацию не по назначению.

Подробнее о PT Data Security — в видео с выступлением Виктора Рыжкова, руководителя направления развития бизнеса по защите данных Positive Technologies.

#POSI #позитив

Битва за 2600: надежды на спекулятивный отскок сохраняются. К чему готовиться инвестору

Российский рынок провёл день в борьбе с самим собой. С одной стороны — осторожные попытки роста, с другой — давящий груз негатива. Как только покупатели начинали брать инициативу, их тут же отбрасывали назад. Финал дня оказался предсказуемым: индексы в красной зоне, а надежды на скорый отскок — под вопросом.

Рынок падает, но есть и светлые пятна. Минфин готов поддержать перспективные секторы, выступая для них гарантом стабильности:

• Минфином России был разработан проект о предоставлении металлургическим предприятиям отсрочки по уплате акцизов на жидкую сталь и НДПИ на железную руду.

• Минфин принял решение оставить налог на прибыль для банков на прежнем уровне. Кредитным организациям нужен капитал в условиях высоких рисков, а бюджет получит свое дивидендами.

• Также Минфин против повышения налогов для нефтегазовых компаний. Накануне стало известно, что власти изменили порядок выплаты демпфера. Это позволит нефтеперерабатывающим заводам «держать» цены на бензин.

Частично поддержку получил многострадальный IT-сектор: Минпромторг анонсировал возобновление с будущего года программы поддержки для компаний, которые переходят на российское ПО. Параллельно ведомство планирует ввести отдельные меры стимулирования для создания особо сложных программных продуктов.

Ситуация на рынке неоднозначна: правительство демонстрирует избирательный подход, поддерживая отдельные отрасли. Однако эти точечные послабления пока не способны переломить общий пессимизм инвесторов.

Цены на серебро и золота взлетели до новых рекордных уровней: Рост получил дополнительное ускорение после заявления президента США Дональда Трампа о введении с 1 ноября 100%-ных пошлин на китайский экспорт.

Геополитический фон: Рынок чутко реагирует на противоречивые сигналы из США. Дональд Трамп поручил спецпосланнику Стивену Уиткоффу сосредоточиться на урегулировании конфликта вокруг Украины, что в моменте обрадовало инвесторов. Но новость о визите Владимира Зеленского в Вашингтон 17 октября заставила котировки развернуться.

Главным вопросом остается решение президента США по поставке ракет Tomahawk Украине. Его пока нет. До конца текущей недели ожидание нового витка эскалации будет оказывать давление на рыночные котировки.

Что по дальнейшем ожиданиям: Общая картина на рынке тревожная, и в среднесрочной перспективе стоит сохранять осторожность при покупке акций. Однако на краткосрочном горизонте сохраняются предпосылки для отскока: рынок перепродан и находится у ключевого уровня поддержки в районе 2600 пунктов по индексу Мосбиржи. Закрытие выше этих значений открывает дорогу в сторону 2650п, но для этого нужно дождаться более четких сигналов.

Из корпоративных новостей:

Озон Фарма #OZPH акции включены в первый уровень листинга Московской Биржи.

Акрон #AKRN за 9 месяцев 2025г. увеличил производство товарной продукции на 9%, до 6,85 млн т, на 23% вырос выпуск промышленной продукции.

Группа Аэрофлот #AFLT в сентябре снизила перевозки пассажиров на 5,7%

Фикс Прайс в период с 29 сентября по 10 октября 2025 года приобрела 33,5 млн своих акций в рамках buyback. Теперь общее количество выкупленных бумаг составляет 79,7 млн акций

• Лидеры: Фикс Прайс #FIXR (+8,04%), Астра #ASTR (+4,46%), Позитив #POSI (+3,98%), Ростелеком #RTKM (+3,55%).

• Аутсайдеры: Газпром нефть #SIBN (-4,56%), Ленэнерго-ап #LSNGP (-4,2%), Россети Центр #MRKC (-3,7%).

14.10.2025 - вторник

• #MGKL - Мосгорломбард операционные результаты за 9 месяцев 2025 года

• #TATNP #TATN - Татнефть закрытие реестра с дивидендом 14.35 руб (дивгэп)

• ДОМ. РФ: СД обсудит подачу заявки на листинг акций

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #обзор_рынка #инвестор #инвестиции #новости #мегановости #трейдинг #новичкам

'Не является инвестиционной рекомендацией

🦑 Рынок падает. Продолжаю создавать пассивный доход. Еженедельное инвестирование №213

Рынок падает 5 недель подряд, инфляция растет, инвесторы запереживали о навесе после обмена заблокированными бумагами, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 90,1%

● Облигации: 5%

● Золото: 2,7%

В акциях доли по компаниям от 5 до 15%. Облигациям отведено 10% от портфеля, доля одной облигации не более 5%, а золоту 5%, как защитному активу.

Постепенно, экологичным способом, не трогая акции, довожу доли в портфеле по классам активов до запланированных.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по плану на октябрь, намечены компании, которые приобретаются в приоритете, а дальше по ситуации.

● Газпром нефть SIBN: 6 шт.

● Роснефть ROSN: 7 шт.

● Мать и Дитя MDMG: 2 шт.

● Новатэк NVTK: 1 шт.

● НоваБев Групп BELU: 1 шт.

● Русагро RAGR: 3 шт.

💰 Облигации

● ДАРС Девелопмент 1Р3: 1 шт.

● РОЛЬФ 1Р8: 1 шт

● Брусника 2Р4: 1 шт..

С облигациями ничего не выдумываю, не больше 5% на эмитента, выплаты от 4 до 12 раз в год, более менее кредитный рейтинг, в принципе, готово. В данный момент небольшой упор на валютные выпуски из-за крепкого рубля, которому пора вниз.

🥇 Золото

● Вим Золото GOLD: 763 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 8 000 ₽.

За год вложил в фондовый рынок 315 500 ₽.

Цель на 2025 год: 350 000 ₽.

Интересное за неделю

Томагавки, инфляция, высокий ключ, обмен заблокированными бумагами, крепкий рубль – все, что тащит индекс нашего любимого казино на дно. На прошлой неделе упали ниже 2600 и зафиксировались на 2588 пунктов.

После грозных твитов Трампа обычно не происходит ничего грандиозного, так и в случае с томагавками, шума много, но пока морозит Дональд Федорович.

Больше всего на настроения инвесторов повлияла информация о том, что заблокированные западные бумаги обменяют на наши ликвидно-православные. В связи с этим, инвесторы боятся, что люди кинуться их продавать, случится навес, индекс пойдет бурить третье или четвертое дно. но почему-то мало кто думает, что возможно, люди все же будут владеть нашими акциями, такой сценарий не рассматривается?

Инфляция за неделю с 30 сентября по 6 октября составила 0,23%, после 0,13% неделей ранее. Ничего страшного нет, но все равно тревожно. Хотя в ЦБ заявили, что инфляция – это не приговор. Но все же на заседании 24 октября узнаем, снизят ставочку или нет.

Минэнерго хочет, чтобы энергетические компании делали упор на инвестпрограммы, нежели на на выплаты дивидендов. Государство своей рукой регулирует сектор для того, чтобы никто не расстраивался из-за отсутствия света. У меня в портфеле почему-то не было энергетиков. Так что меня пронесло, пока!)

Что же делать нам, инвесторам? Не читать советских газет по утрам, прокачивать свои профессиональные навыки, много работать и много зарабатывать, а часть откладывать на наше с вами счастливое будущее, в котором мы обязательно окажемся. Чтобы в России жить богато, нужно жить долго. Падение не вечно, справимся. Всех обнял!

✅ Также интересно будет для инвестора в дивидендные акции:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

💡 Инвестиции и дивиденды.

Минэнерго хочет внести изменения в 14-ю статью ФЗ-208 «Об акционерных обществах», добавив в ней статью 42. Она обяжет электроэнергетические компании направлять прибыль на инвестиции, а на дивиденды — только остаток. В принципе раньше так и было. Дивиденды платились по остаточному принципу, вначале все траты, потом дивиденды.

Но теперь все может поменяться...

Если текущие капитальные затраты превышают прибыль, то компании перестанут выплачивать дивиденды за предыдущий год.

Почему? Не ясно, так как многие компании и так раньше имели CAPEX зачастую сильно выше, чем затраты на дивиденды.

При этом пишут, что в планах у государства потратить около 40 трлн рублей и увеличить выработку эл энергии ( вроде бы на 9 ГВт). Объемы приличные, сумма коллосальная.

И все это благодаря тому, что компании начнут выжимать досуха.

А инвесторы перестанут получать дивиденды.

И это очень весомый негатив для рынка и падение доверия.

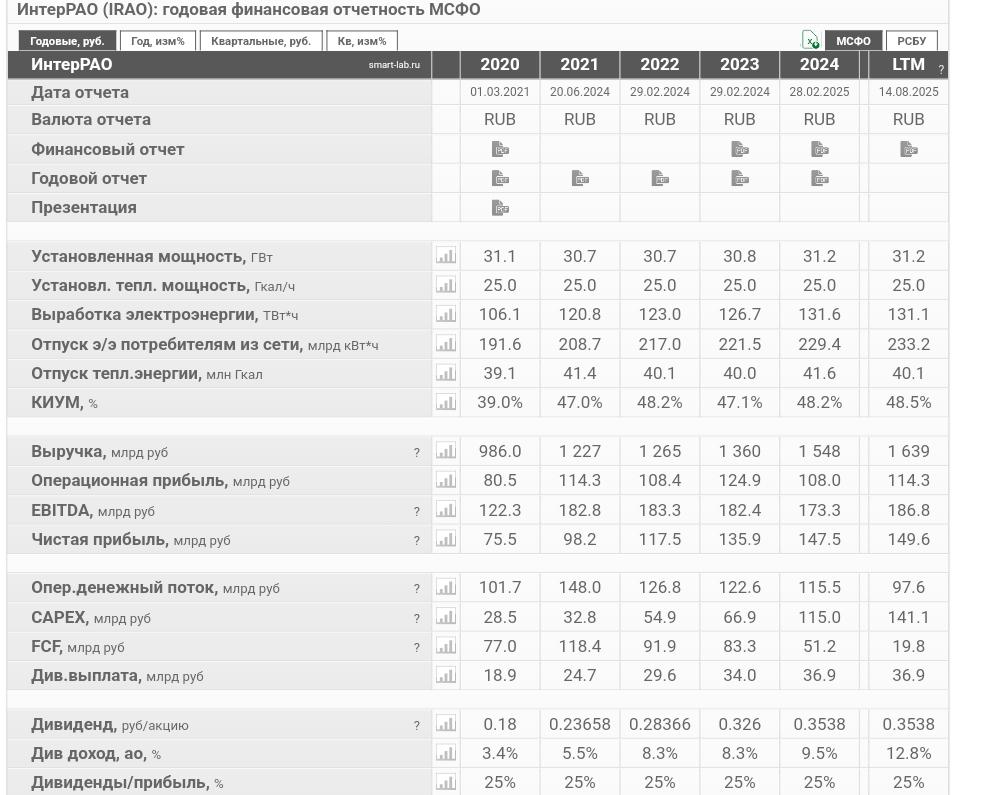

Сначала было высказывание топ-менеджера «Интер РАО», о том что инвесторы им не особо нужны.

Теперь конкретные меры и изменения для всего энергетического рынка России.

Акции энергетических компаний продолжают снижаются. $IRAO

Какие компании имеют CAPEX ниже дивидендов?

Пермэнергосбыт и Интер РАО ( но там на грани). Никто не мешает им не платить дивиденды вовсе. У многих компаний CAPEX вообще в разы выше дивидендов. И это им раньше не мешало платить, а теперь будет. 🫤 $PMSB

Причем и дивиденды были неплохие, например у отдельных дочек Россетей: Центр, Ц и П, Урал. $MRKU $MRKC $MRKP

Инвестировать на российском рынке становится все грустнее, остались только банки. До них ещё не добрались.

🏤 Мегановости 🗞 👉📰

1️⃣ Росимущество заявило, что не может направить оферту миноритариям "Южуралзолото" (ЮГК) $UGLD , поскольку закон не предусматривает такой процедуры.

Ведомство ведёт консультации с ЦБ, Минфином и Генпрокуратурой, чтобы урегулировать ситуацию.

ЦБ ранее обязал Росимущество выставить оферту после того, как истёк 35-дневный срок с момента получения контрольного пакета акций ЮГК.

Росимущество стало мажоритарием в июле после изъятия долей у бывшего владельца Константина Струкова по решению суда.

💰 Копить или жить на всю катушку? 💰

Представьте: один ваш знакомый откладывает каждую копейку, другой тратит всё в первые дни после зарплаты, а третий спокойно берёт кредиты. Кто из них прав? Что лучше — копить, тратить или жить в долг, как это делают корпорации и даже целые государства? Давайте разберёмся.