Поиск

🪙ПДС. Т-Пенсия.

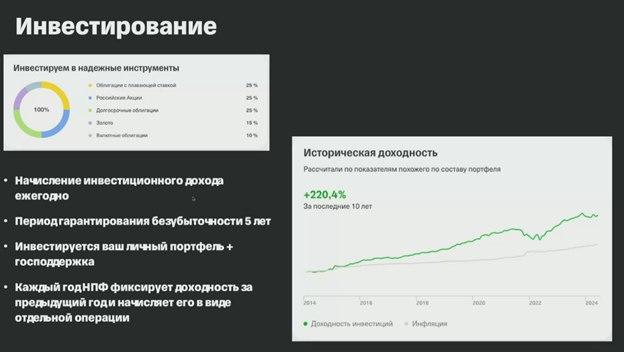

Недавно проходил созвон с Т-Инвестициями по теме Т-Пенсия ( ПДС). Про эту программу я уже писал, но думаю что нужно повториться.

Это легальный способ получить софинансирование от государства.

Пополняем счет на 36 тыс в год, государство на следующий год добавляет еще 36 к. Длительность софинансирования – 10 лет. Потом держим еще 5 лет и деньги можно забирать. Причём можно как полностью, так и назначить себе что-то типа пенсии.

Можно использовать разные фонды ( Т, Сбер, ВТБ и т.д).

Но если ваш доход больше 80 тыс в месяц, то там появляются различные коэффициенты. Причем они работают не в вашу пользу.

Забрать деньги можно после 55/60 лет для женщин и мужчин. Почему-то опять какая то дискриминация. Мужчины и так не особо доживают до пенсии.

Плюс можно получить налоговый вычет, что так же для кого то может быть интересно.

В идеале лучше зарабатывать до 80 к в месяц, делать налоговый вычет + перевести все деньги из других НПФ ( которые были ранее заморожены) и тогда будет максимальная доходность. В теории конечно.

🪙Чем лучше Т-пенсия ?

Фонд пока не берет комиссию за управление. Со следующего года начнёт.

Понятная структура. Акции, облигации, золото, валютные облигации. Чем то напоминает вечный портфель.

Деньги застрахованы в АСВ на 2,8 млн. Но это для всех фондов актуально. Надежно в общем должно быть.

Плюс деньги не хранятся у государства, так что есть шанс, что все это не будет заморожено…

Не берут комиссию за вывод своих средств и инвест дохода. Мало ли, вдруг вам эти деньги понадобятся срочно.

🪙Решил посчитать, сколько можно заработать за 15 лет?

1 Вариант. Пополняем весь срок по 36 тыс в год. Доходность 13% - это среднее прогнозное значение. Результат – 2865 тыс рублей. Возможный пассивный доход ( 10% в год на 12 мес), грубо говоря пенсия, которую вы себе заработали – 16,4 тыс ежемесячно.

2 Вариант. Пополняем только 10 лет. Доходность 10%. Результат – 1940 тыс рублей. Возможный пассивный доход – 10,2 тыс ежемесячно.

3 Вариант. Пополняем 15 лет. Доходность 13%, но без ПДС ( НПФ и т.д). Результат – 1644 тыс рублей. Возможный пассивный доход – 9,2 тыс ежемесячно.

В общем самый лучший вариант- это использовать ПДС и выполнять максимум из этих условий.

Смущает только возможная комиссия, а она может снизить результат. Вроде бы она должна быть не больше 0,5-0,6 % от СЧА в год и не более 20 % от результата, это если я правильно понял.

Если общая комиссия будет ниже 1%, то еще нормально. Если сильно выше(2-3%), то результат сильно пострадает.

Счет я уже завел, вроде все работает корректно. Посмотрим как будет дальше.

Пользуетесь ли вы это программой?

Успешных инвестиций.

#пенсия #пдс #нпф #фонд

Что делать, если стоимость облигации выросла выше номинала: продать или держать?

Опытные инвесторы отлично знают, что облигации – это выгодная альтернатива банковским вкладам и инструмент для получения фиксированного дохода. Однако у большинства начинающих инвесторов на практике возникает вопрос: Что делать с облигациями, которые значительно выросли от своей номинальной цены? Чтобы более подробно раскрыть эту тему в качестве примера рассмотрим: варианты заработка на облигациях, чтобы по итогу выстроить инвестиционную стратегию.

Если стоимость облигации выше номинала, у вас есть несколько вариантов действий в зависимости от целей и рыночной ситуации:

• Продать облигацию с прибылью: Если цена облигации значительно превышает номинал, можно зафиксировать прибыль, продав её на вторичном рынке. Особенно актуально, если дальнейший рост маловероятен.

• Держать до погашения: Если облигация погашается по номиналу, при удержании до конца вы получите только номинал, а не текущую рыночную цену. Это может быть невыгодно, если купонный доход не компенсирует разницу между ценой покупки и номиналом.

• Оценить доходность к погашению (YTM): Рассчитайте доходность к погашению — она учитывает купоны, цену покупки и номинал. Если YTM ниже, чем у альтернативных инвестиций, возможно, лучше продать облигацию.

Самый простой способ определить ее значение - это набрать в поисковике "Калькулятор доходности облигаций" и заполнить пустые графы.

• Обратить внимание на оферту: Некоторые облигации имеют оферту — возможность досрочного погашения по номиналу. Если цена выше номинала, а оферта близко, можно подождать и подать облигацию на выкуп.

• Реинвестировать в более доходные активы: Если текущая доходность облигации стала низкой, можно рассмотреть другие облигации, акции или депозиты с лучшими условиями.

Способы заработка на облигациях:

Самая простая стратегия — купить подешевле и продать дороже. Динамика стоимости любого актива волнообразная. В разные периоды ценные бумаги дешевеют и дорожают.

• Первый способ: заработка на облигациях: купонный доход. Представьте, что есть финансовый инструмент по номинальной стоимости 1000 рублей и мы покупаем его за эту же цену. При купонном доходе в 100 рублей наша доходность 10% годовых.

Если при неизменном купоне стоимость падает до 900 рублей, доходность возрастает до 11% годовых и даже больше. А при стоимости 1100 рублей доходность опускается до 9% годовых. Поэтому, чтобы максимально зарабатывать на облигациях, нужно покупать их по как можно меньшим ценам, чтобы максимизировать годовой доход.

• Второй способ: заработок на изменении стоимости. Например, покупать за 900 рублей на просадке и продавать по 1100 рублей на пике, чтобы получить прибыль в 200 рублей на каждую ценную бумагу.

Таким образом, доходность инструмента может быть 20% годовых просто на обычных спекуляциях. А кроме этой суммы владелец ценных бумаг получает еще и купонный доход.

Что по итогу: Главное в облигациях — не их текущая цена, а итоговая доходность.

• При удержании до погашения: Вы гарантированно получите номинал и рыночные колебания цены вас не затронут.

• При досрочной продаже: Можно заработать на дальнейшем росте котировок либо переложиться в более перспективные активы

Цена выше номинала — это нормальная рыночная ситуация. Ваша задача — просчитать, стоит ли такая инвестиция ожидаемой доходности и без лишних эмоций получить заслуженный профит.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #аналитика #обзоррынка #обучение #фондовыйрынок #инвестор #инвестиции #новичкам #трейдинг

'Не является инвестиционной рекомендацией

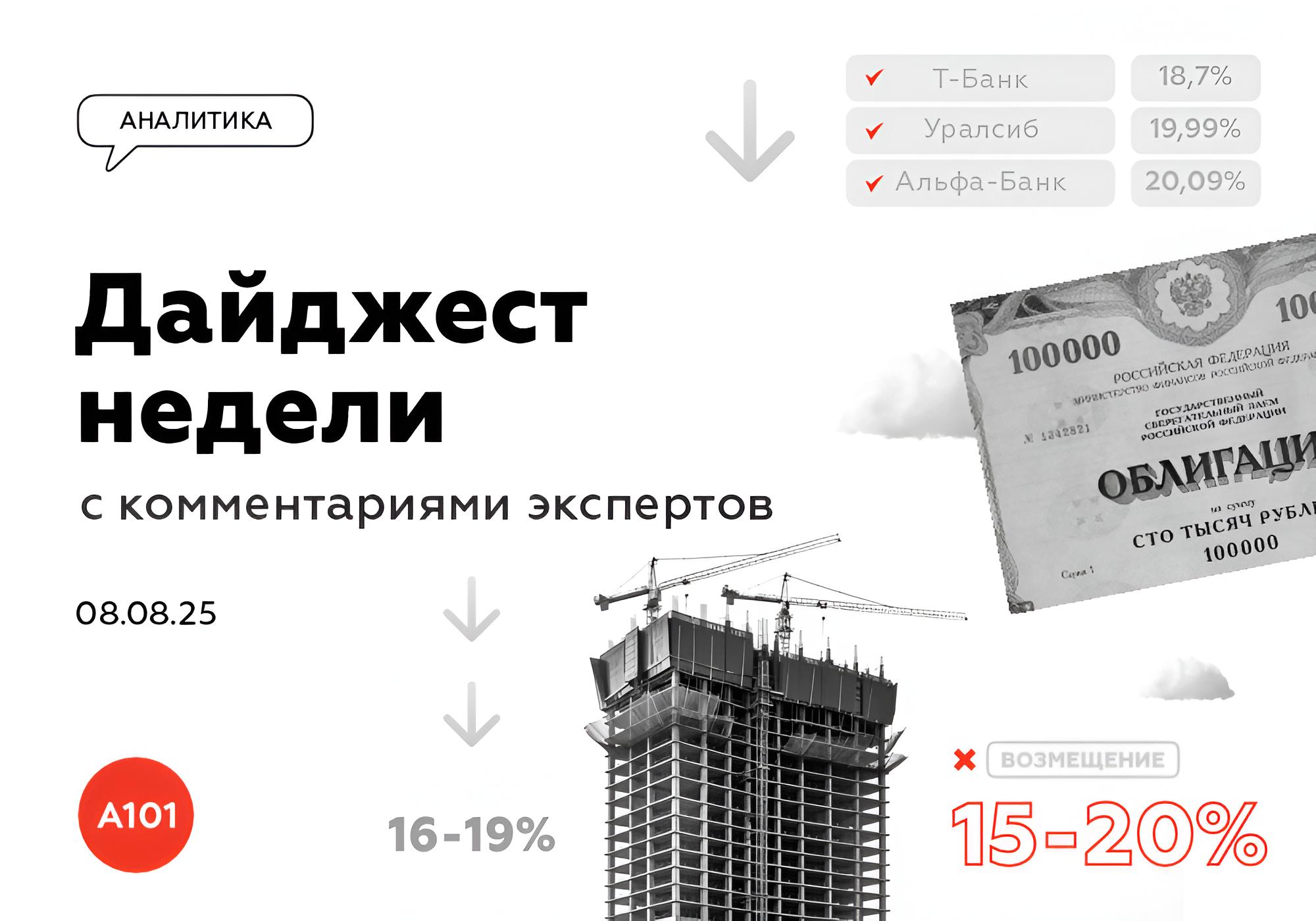

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Рост интереса к корпоративным облигациям, отмена повышенного возмещения банкам и снижение ставок

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, с 29 июля по 4 августа цены в России снизились на 0,13% после 0,05% неделей ранее. Годовая инфляция замедлилась до 8,8%.

Московская биржа планирует увеличить время торгов. Утренние торги на долговом рынке начнутся в 06:50, что синхронизирует начало торгов акциями и облигациями. Таким образом, акции будут доступны 17 часов в сутки, облигации — 15 часов.

— По данным Мосбиржи, частные инвесторы больше вкладывают в облигации, чем в акции и фонды. В июле физ. лица вложили в ценные бумаги 232,4 млрд рублей — почти вдвое больше, чем в июле прошлого года. 206,8 млрд рублей пришлось на облигации, рост в 3,2 раза год к году. В акции вложили 13,2 млрд, на 19% меньше, чем годом ранее. В паи фондов — 12,4 млрд рублей.

— По данным Банка России, объем вкладов физ. лиц в первой половине 2025 года увеличился почти на 5%, или на 2,66 трлн рублей. По состоянию на 1 июля сумма средств физ. лиц в кредитных организациях достигла 59,91 трлн рублей.

В июле объем рынка корпоративных облигаций России вырос на 2,58%, достигнув 33 416 млрд руб. Годом ранее показатель был на 23,53% ниже. В июле 86 эмитентов разместили 243 новых выпуска, тогда как в июне — 85 эмитентов и 230 выпусков. Общий объем рынка внутренних облигаций составил 59,91 трлн руб.

🗨️«Вложение средств в облигации, особенно с фиксированным купоном — естественный процесс на фоне снижения ключевой ставки. Инвесторы пытаются на максимально длительный срок зафиксировать купонную доходность. То же самое можно сказать и про депозиты — граждане пытаются разместиться на пока еще выгодные предложения от банков», — комментирует Анатолий Клинков, директор по взаимодействию с инвесторами ГК «А101».

— Регулятор утвердил правила обслуживания иностранных инвесторов, получивших право вкладываться в российский рынок. Ранее президент гарантировал защиту прав и возврат инвестиций для зарубежных вкладчиков, включая недружественные страны, при условии новых вложений со спецсчетов.

📊 Новости строительной отрасли и ипотечного кредитования:

— С 7 августа отменяется повышенное возмещение банкам по льготной ипотеке, что может сократить ее выдачу на 15-20%. Ранее, с 7 февраля по 6 августа, Минфин увеличивал возмещение по семейной, дальневосточной и арктической ипотеке до 3 и 3,5 п.п. соответственно. До этого расчет велся по формуле: ключевая ставка ЦБ + 2 п.п. (или +1,5 п.п. для дальневосточной и арктической программ) минус льготная ставка.

🗨️«Учитывая последние решение регулятора по снижению ключевой ставки, вероятность снижения компенсации банкам по льготным ипотечным программам выглядит достаточно высокой. При этом перезапуск рыночных ипотечных программ все еще маловероятен — при текущем уровне «ключа» ставки по ним составят 16-19% годовых и все еще остаются высокими для массового клиента», — комментирует Рустам Азизов, директор по ипотечным продажам и внедрению финансовых инструментов ГК «А101».

— По данным ДОМ.РФ, средняя ставка по рыночной ипотеке в ТОП-20 банках снизилась до 23,05%. Наиболее низкие ставки предлагают Т-Банк (18,7%), Уралсиб (19,99%) и Альфа-Банк (20,09%).

— По прогнозам NF Group, к концу года рынок недвижимости формата light industrial в Московском регионе может достичь 1 млн кв. метров. Сейчас общий объем этого сегмента составляет 652 тыс. кв. метров. Также отмечается рост арендных ставок: с начала 2025 года стоимость аренды объектов light industrial класса А в Подмосковье повысилась на 8%.

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

Еженедельный дайджест новостей отрасли

Главные новости недели:

• АКРА повысило кредитный рейтинг GloraX до BBB(RU) со стабильным прогнозом. Агентство отметило активную региональную экспансию, растущий портфель проектов и операционную эффективность компании.

• Министерство строительства и ЖКХ официально включило GloraX в перечень системообразующих организаций. Это стало признанием нашей роли как одного из ключевых игроков на рынке недвижимости.

• Объем текущего строительства GloraX достиг 706 тыс. кв. м – продолжаем поступательное движение к стратегической цели в 1 млн кв. м стройки к 2026 году.

Новости отрасли:

🔍 Frank RG: выдачи ипотеки растут шестой месяц подряд. В июле банки выдали более 72 тыс. кредитов на 354 млрд руб., что больше июня на 16,2% по количеству и на 15,3% по объему. Объем выданной ипотеки впервые за последние 12 месяцев оказался выше аналогичного показателя год назад – на 0,9%

Подробнее: https://www.vedomosti.ru/finance/articles/2025/08/06/1129603-vidachi-ipoteki-rastut

🔍 «Домклик»: в тройку городов с наибольшей доходностью от посуточной аренды жилья вошли Геленджик (доходность на уровне 42,5%), Казань (31,2%) и Санкт-Петербург (30,3%). В Петербурге с декабря работает наш апарт-отель GloraX Заневский, в который может вложиться любой инвестор.

Подробнее: https://realty.ria.ru/20250805/domklik-2033495941.html

🔍 В Госдуме анонсировали введение дифференцированной ставки по семейной ипотеке в зависимости от региона. По мнению экспертов, подобная мера может помочь поддержать рынок жилья.

Подробнее: https://www.kommersant.ru/doc/7941508

#GloraX #дайджест #рейтинг #недвижимость #финансы #строительство #девелопмент

$RU000A108132 $RU000A1053W3 $RU000A10ATR2$RU000A10B9Q9

Россети Центр — это стабильная дивидендная акция ⁉️

💭 Рассматриваем вопрос стабильности акций компании, оценивая её финансовые показатели, перспективы роста доходов и влияние инвестиционной программы на размер выплачиваемых дивидендов...

💰 Финансовая часть (2 кв 2025)

📊 Рост выручки составил 14.1% год к году. Показатель EBITDA увеличился на 33.3% год к году. Объем чистого долга уменьшился на 1.8 миллиарда рублей с начала текущего года. Капитальные затраты (CAPEX) увеличились, что привело к снижению свободного денежного потока (FCF). Однако на операционном уровне показатели остаются положительными: годовая динамика демонстрирует увеличение маржи. В 2025 году прогнозируется средний уровень индексации тарифов примерно на 12,6%, что позволит сохранить высокую маржинальность бизнеса и высокие темпы прироста выручки, начиная со второй половины года.

⚡ Важно отметить, что системы электроснабжения находятся в хорошем состоянии — аварийных нет. Тем не менее компания уже запланировала статьи расходов на модернизацию сетей.

🫰 Оценка

💪 Значительный прирост тарифов гарантирует положительные финансовые результаты компании в течение ближайших одного-двух лет, при этом ключевые мультипликаторы привлекательны.

💸 Дивиденды

🤓 В феврале 2018 года была принята новая дивидендная политика: "Компания рассматривает выплату дивидендов в размере не менее 50% от чистой прибыли, рассчитанной согласно международным стандартам финансовой отчетности (МСФО), как одну из своих основных целей. Это решение учитывает потребности компании в финансировании инвестиционных проектов и возможные изменения финансовых результатов, связанных с деятельностью по технологическому присоединению."

🧐 Ситуация с дивидендами достаточно сложная, поскольку из расчетной базы дивидендов исключаются фактически произведённые капиталовложения, финансируемые за счёт чистой прибыли, полученной от регулируемых видов деятельности согласно утверждённым Министерством энергетики инвестиционным программам.

🤷♂️ Согласно плану на 2025 год предусмотрены инвестиционные расходы в размере 1,89 млрд рублей, а на 2026 год — 1,79 млрд рублей. Причём реальная сумма инвестиций может превысить запланированную, что приведет к уменьшению размера выплачиваемых дивидендов.

🤑 За 2024 год выплачено 0,067638 руб. на одну акцию, что дало доходность 10,51%. По всей видимости, это крайние дивиденды, превышающие 10% на несколько лет вперёд.

📌 Итог

⚡ Эта компания привлекает меньше внимания инвесторов и является менее предсказуемой по сравнению с другими бумагами сектора — например, Ленэнерго. Плюс возможен сюрприз с ростом корректировок дивидендной базы и снижением дивидендов на этом фоне.

👌 Тем не менее, пока ситуация выглядит благоприятно: повышение тарифов способствует поддержанию высокого уровня маржинальности и росту чистой прибыли.

🎯 ИнвестВзгляд: Компания заслуживает внимание, однако она уступает по привлекательности более прозрачной и ясной Ленэнерго.

💯 Ответ на поставленный вопрос: Ранее можно было смело говорить, что Россети Центр — это стабильная дивидендная акция. Теперь ситуация может измениться. После активной фазы модернизации сетей компания себе этот статус вернёт.

👇 Поделитесь своим мнением в комментариях! Согласны ли вы с выводами?

$MRKC #MRKC #Дивиденды #Инвестиции #Электроэнергетика #Энергетика #Акции

Топ-10 облигаций в которых еще не поздно зафиксировать высокую доходность

Среди каких бумаг еще остается возможность получить доходность выше ключевой ставки? Предлагаю сегодня рассмотреть корпоративные облигации с умеренным уровнем риска и доходностью выше 18%.

📍 Подборка будет состоять из облигаций с фиксированным купоном без оферт и амортизации:

• Во-первых, они позволяют закрепить текущую высокую доходность на весь срок обращения бумаги.

• Во-вторых, при снижении ставок ЦБ их рыночная цена растет, что дает инвесторам дополнительный доход при продаже.

• В-третьих, в отличие от вкладов, при досрочной продаже инвестор сохраняет накопленный купонный доход. Так что, поехали:

📍 Топ-10 корпоративных облигаций в которые инвестирую сам:

• ВУШ 001P-04 $RU000A10BS76 (А+) Доходность — 18,29%. Купон: 20,25%. Текущая купонная доходность: 18,59% на 2 года 9 месяцев, ежемесячно

• Селигдар 001Р-04 $RU000A10C5L7 (А+) Доходность — 19,72%. Купон: 19,00%. Текущая купонная доходность: 18,53% на 2 года 5 месяцев, ежемесячно

• Делимобиль 1Р-03 $RU000A106UW3 (А) Доходность — 19,50%. Купон: 13,70%. Текущая купонная доходность: 14,69% на 2 года, ежемесячно

• Легенда обб2П04 $RU000A10C6Z5 (ВВВ) Доходность — 21,19%. Купон: 20,25%. Текущая купонная доходность: 19,85% на 1 год 11 месяцев, ежемесячно

• АйДи Коллект 07 $RU000A108L65 (ВВВ-) Доходность — 23,57%. Купон: 19,00%. Текущая купонная доходность: 19,55% на 1 год 9 месяцев, ежемесячно

• АФК Система 002P-02 $RU000A10BPZ1 (АА-) Доходность — 18,74%. Купон: 22,75%. Текущая купонная доходность: 20,79% на 1 год 9 месяцев, ежемесячно

• Аэрофьюэлз 002Р-04 $RU000A10B3S8 (А) Доходность — 20,29%. Купон: 24,75%. Текущая купонная доходность: 22,13% на 1 год 7 месяцев, 4 раза в год

• ЕвроТранс БО-001Р-07 $RU000A10BB75 (А-) Доходность — 19,29%. Купон: 24,50%. Текущая купонная доходность: 21,98% на 1 год 7 месяцев, ежемесячно

• Монополия 001Р-04 $RU000A10B396 (ВВВ+) Доходность — 24,44%. Купон: 26,50%. Текущая купонная доходность: 25,00% на 1 год 1 месяц, ежемесячно

• ВИС Финанс выпуск 4 $RU000A106EZ0 (А+) Доходность — 19,53%. Купон: 12,90%. Текущая купонная доходность: 13,18% на 1 год, 4 раза в год.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #аналитика #обучение #идея #инвестор #инвестиции #фондовыйрынок #обзоррынка #новости #новичкам #ключевая_ставка

'Не является инвестиционной рекомендацией

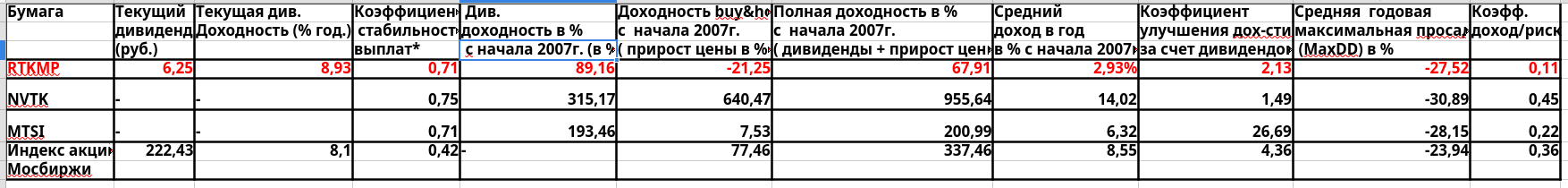

Дивидендные акции, насколько они «дивидендны»: Ростелеком (прив.) Часть 3

Часть 1, Часть 2

В итоге полная доходность (прирост цены + выплаченные дивиденды), начиная с 2007 года, составила 67,9%. И эта итоговая доходность соответствует всего лишь 2,93% ежегодного дохода для инвестора, если пересчитать по формуле сложного процента.

По этому показателю акции Ростелекома (прив.) в нашей, пока небольшой таблице-рейтинге, занимают уверенно последнее место.

Эти бумаги в итоге дали доходность, скорее всего уступающую даже банальному депозиту в Сбербанке. В принципе, можно было бы дальше и не заниматься анализом показателей из таблицы, но тем не менее...

Дивиденды, как мы видим, все же вывели итоговую доходность RTKMP в положительную область. Коэффициент улучшения доходности за счет выплаты дивидендов составил 2,13, что даже несколько выше показателя Новатэка, но ниже среднерыночного показателя, который равен 4,36.

Далее перейдем к показателю рыночного риска — среднегодовой максимальной просадке цены (MAXDD). Здесь у бумаг Ростелекома (прив.) тоже ничего особо выдающегося: эти акции в среднем «проседали» максимально на 27,5% внутри каждого года на протяжении восемнадцати лет, начиная с 2007 года. Это на уровне показателя Новатэка, хотя и хуже, чем у индекса Мосбиржи (-23,94%).

И все довершает показатель Доход / Риск: по нему у Ростелекома (прив.) худший показатель, он равен 0,11.

Я уже писал в прошлых обзорах по МТС и Новатэку, что весь российский рынок, на мой взгляд, неудовлетворителен для долгосрочного инвестора по соотношению «доход / риск». Ведь даже у индекса Мосбиржи этот показатель 0,36, то есть на одну единицу дохода у долгосрочного инвестора приходится почти три единицы риска в виде максимальной просадки активов.

На мой личный взгляд, приемлемое значение этого коэффициента должно быть не менее 1, но это уже тема, как минимум для отдельной статьи. И проблема тут не в том, что компании в России жадничают и не платят дивиденды. Нет, платят, и даже иногда весьма хорошие. Проблема в гигантской волатильности нашего рынка и в слишком больших просадках.

Но вернемся к Ростелекому (прив.). Получается, что Ростелеком (прив.) пока что худший по этому показателю в нашем небольшом рейтинге российских дивидендных акций. Итак, какие же выводы можно сделать из всех этих цифр?

Выводы — в завершающем посте завтра

https://t.me/ifitpro

#ростелеком

🔥ТОП-10 облигаций с высоким купоном и ежемесячными выплатами.

Продолжаем искать в облигациях достойные идеи для получения ежемесячного денежного потока, богатеть на купонах пока никто не запрещал. Подборка от ВВВ- и чуть выше с жирными купонами для любителей получать живые деньги.

Все сложнее для вас искать варианты достойного вашего внимания, но я постарался, покопался в рейтинге ВВВ и там еще есть облигации с хорошим ежемесячным купоном и не сильно выросшим телом. Да и рейтинг более менее живой, так что давайте посмотрим, где можно зафиксировать хорошую доходность в условиях, когда ставочку снижают, на первичке купон укатывают, вторичка - наше все, но и там уже все доходности приближаются к рыночной.

Подборки облигаций, которые могут заинтересовать инвестора:

💠10 облигаций с ежемесячными выплатами и купоном выше 23% и рейтингом А-

💠 7 облигаций с высоким купоном выше 23% и рейтингом А

💠10 облигаций с купоном до 27%, рейтинг BBB и выше

💠 12 надежных облигаций, как зарплата

💠 10 сочных облигаций. рейтинг А-. Высокая доходность.

💸 МОНОПОЛИЯ 001P-03

● ISIN: RU000A10ARS4

● Цена: 101,6%

● Купон: 26,5% (21,78 ₽)

● Дата погашения: 25.01.2026

● Рейтинг: BBB+

● Доходность к погашению (YTM): 25,2%

💸 ВОКСИС-03

● ISIN: RU000A10BW39

● Цена: 104,6%

● Купон: 24% (19,73 ₽) ткой купон до июля 2028

● Дата погашения: 06.06.2029

● Рейтинг: BBB+

● Доходность к погашению (YTM): 24,4%

💸 РОЛЬФ БО 001Р-08

● ISIN: RU000A10BQ60

● Цена: 106,7%

● Купон: 25,5% (20,96 ₽)

● Дата погашения: 23.05.2027

● Рейтинг: BBB+

● Доходность к погашению (YTM): 23%

💸 Патриот Групп 001Р-01

● ISIN: RU000A10B2D2

● Цена: 107%

● Купон: 27% (22,19 ₽)

● Дата погашения: 26.02.2028

● Рейтинг: BBB

● Доходность к погашению (YTM): 26%

💸 УЛК 001Р-01

● ISIN: RU000A10BTT6

● Цена: 105,3%

● Купон: 24,5% (20,14 ₽)

● Дата погашения: 09.06.2027

● Рейтинг: BBB

● Доходность к погашению (YTM): 23,1%

💸 ДАРС-Девелопмнт 001Р-03

● ISIN: RU000A10B8X7

● Цена: 105,7%

● Купон: 26% (21,37 ₽)

● Дата погашения: 09.06.2027

● Рейтинг: BBB

● Доходность к погашению (YTM): 22,4%

💸 ТД РКС 002Р-06

● ISIN: RU000A10C758

● Цена: 99,6%

● Купон: 25% (20,55 ₽)

● Дата погашения: 13.07.2028

● Рейтинг: BBB-

● Доходность к погашению (YTM): 28,2%

💸 РЕГИОНСПЕЦТРАНС-01

● ISIN: RU000A109NM3

● Цена: 100,4%

● Купон: 23,5% (19,32 ₽)

● Дата погашения: 15.09.2027

● Рейтинг: BBB-

● Доходность к погашению (YTM): 25,9%

💸 ЭкономЛизинг 001Р-08

● ISIN: RU000A10B081

● Цена: 107,2%

● Купон: 27% (22,19 ₽)

● Дата погашения: 18.02.2028

● Рейтинг: BBB-

● Доходность к погашению (YTM): 24,5%

💸 ГЛОРАКС 001P-03

● ISIN: RU000A10ATR2

● Цена: 112%

● Купон: 28% (23,01 ₽) жирный купон может даже перебить такую завышенную ценц

● Дата погашения: 27.01.2027

● Рейтинг: BBB-

● Доходность к погашению (YTM): 21,2%

Облигации с хорошим купоном от года и более, разве что за исключением монополии, там лафа уже в январе 2026 закончится. По самим купонам, очищенными от налога (если вы, конечно, не на ИИС покупать будете) и с учетом цены самого тела выше номинала, даже в этих случаях доходности получаются интересные, а самое главное, живой поток денег вам на счет.

Ну а пока получаем зарплату купонами на разумную долю, соблюдая все правила инвестирования, не толкай все яйца в одну корзину. Диверсификацию, здравый рассудок, у людей его имеющих, пока еще тоже никто не отменял.

Цикл снижения ключевой ставки запущен, что его может развернуть, даже непонятно, доходности по вкладам уже совсем не радуют, только лишь число людей из клуба свидетелей депозитов. Так что рано или поздно, часть кто уверовал fixed income приедут на поляну дивидендных акций и других разнообразностей волатильных инструментов нашего казино.

В своем портфеле, согласно своей стратегии, я облигациям отвел долю в 10%, а основную часть занимают дивидендные акции, для создания более равномерного кэшфлоу, ведь как мы знаем, есть месяцы с полным отсутствием дивидендных выплат, тут как раз и пригодятся облигации.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

Облигации Славянск ЭКО БО 001Р-04. Купон USD до 13,00% на 3 года с ежемесячными выплатами

ООО "Славянск ЭКО" - нефтеперерабатывающее предприятие, осуществляющее первичную и вторичную переработку нефти. Компания поставляет нефтепродукты как на экспорт, так и на внутренний рынок.

Ключевой актив компании - Славянский нефтеперерабатывающий завод (текущая мощность переработки - до 4,5 млн тонн в год), который расположен в городе Славянск-на-Кубани (Краснодарский край).

Местоположение позволяет экспортировать продукцию с наименьшими транспортными издержками. Компания реализует нефтепродукты в России и странах Африки и Азии.

📍 Параметры выпуска Славянск ЭКО БО 001P-04:

• Рейтинг: BBB- (RU) от АКРА с негативным прогнозом, BBB (RU) от НКР со стабильным.

• Номинал: 100$

• Минимальный размер участия: 30 000Р

• Объем: не менее 20 млн USD

• Срок обращения: 3 года

• Купон: не более 13,00%

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Сбор заявок: до 08 августа 15:00

• Дата размещения: 12 августа

Ориентир по ставке — 13% годовых, что соответствует доходности к погашению на уровне около 13,8% годовых. Расчёты будут осуществляться в рублях по официальному курсу ЦБ РФ — на дату размещения, купонной выплаты или погашения.

Финансовые результаты за 2024 год:

• Выручка – 134,9 млрд руб. (+22,7% г/г);

• EBITDA – 14,8 млрд руб. (+40,9% г/г);

• Рентабельность по EBITDA – 11% (9,6% ранее);

• Чистый долг скорр. RMI / EBITDA – 2,39x (2,46x ранее).

Результаты за 1 квартал 2025 года (РСБУ):

• Выручка выросла по сравнению с 1 кв. 2024, но рост плавный, без резких колебаний.

• Маржа остаётся стабильной, однако влияние нефтяных цен начинает сказываться.

• Чистая прибыль сохраняется в плюсе, но в силу сезонных факторов ниже среднегодовых показателей.

Аналитическое агентство АКРА снизило кредитный рейтинг ООО «Славянск ЭКО» и его облигаций с BBB(RU) до BBB-(RU) и пересмотрело прогноз со «стабильного» на «негативный». Основная причина – ухудшение показателей долговой нагрузки, что повлияло на способность компании обслуживать свои обязательства.

В настоящее время в обращении находится выпуск биржевых облигаций компании объемом 3 млрд руб. и выпуск бондов на 160,94 млн юаней:

• Славянск ЭКО выпуск 1 $RU000A103WB0 Доходность — 20,94%. Купон: 11,00%. Текущая купонная доходность: 11,97% на 1 год 2 месяца, выплаты 4 раза в год.

• Славянск ЭКО 001Р-03Y $RU000A1080Z9 Доходность — 9,23%. Купон: 11,00%. Текущая купонная доходность: 10,69% на 7 месяцев, выплаты 4 раза в год.

📍 Похожие выпуски облигаций по параметрам и по сопоставимому уровню риска:

• Инвест КЦ 001P-01 $RU000A10BQV8 (А-) Доходность: 10,43% на 2 года 10 месяцев

• Полипласт П02-БО-06 $RU000A10BU07 (А-) Доходность: 10,64% на 2 года 3 месяца

• Уральская Сталь БО-001Р-04 $RU000A10BS68 (А) Доходность: 11,10% на 2 года 3 месяца

• МКБ ЗО-2027 $RU000A108NQ6 (А+) Доходность: 13,84% на 2 года 2 месяца

С меньшими рисками есть смысл рассмотреть:

• Новатэк оббП05 $RU000A10C9Y2 (ААА) Доходность: 7,00% на 4 года 4 месяца

• Совкомбанк 2В03 $RU000A0ZYWZ2 (АА-) Доходность: 8,40% на 3 года 6 месяцев

• Газпром Капитал БО-003Р-14 $RU000A10BPP2 (ААА) Доходность: 6,80% на 3 года 8 месяцев

• ГТЛК ЗО28-Д $RU000A107CX7 (АА-) Доходность: 6,80% на 2 года 6 месяцев, выплаты 2 раза в год.

• ТМК ЗО-2027 $RU000A107JN3 (А+) Доходность: 7,80% на 1 год 5 месяцев

• ПИК-Корпорация выпуск 5 $RU000A105146 (А+) Доходность: 7,20% на 1 год 3 месяцев

Что по итогу: Риск в данной истории пропорционален потенциальной доходности. Если верите в лучшее и готовы рискнуть, то при выходе на биржу возможен хороший апсайд, так как предложение выше рыночных цен. Я же предпочту роль наблюдателя.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание.

#облигации #валюта #доллар #инвестор #инвестиции #трейдинг #обучение #риск #фондовыйрынок #обзор_рынка #новичкам

'Не является инвестиционной рекомендацией

ЛСР - второй квартал без льготной ипотеки

Если в 2024 году первое полугодие прошло на волне сильного спроса и страха отмены льготных ипотек, то первое полугодие 2025 года застройщики провели без льготной ипотеки, ограничившись лишь семейной. Давайте пробежимся по операционному отчету ЛСР и актуализируем информацию по компании.

🏠 Итак, доля заключенных контрактов с участием ипотечных средств составила 48% по сравнению с 83% в третьем квартале 2023 года. Итог - собрали на 19,8% меньше денег за первое полугодие, а в метрах спад составил все 30,9%. Покупатели с наличными деньгами - редкие птицы на рынке недвижимости сейчас.

Компания по-прежнему не работает активно с рассрочкой, что ей прилично помогает Это видно, если зайти на сайт ЛСР и полистать проекты компании. В Москве у них мегапроект ЗИЛАРТ, где цены ну никак не демократичны, а средняя квартира с трудом продается даже в семейную ипотеку. Там еще стройки и продаж на годы.

"Снижение ключевой ставки — приятное событие для всей отрасли, но надо еще процентов 5-6% вниз по ключевой ставке, чтобы реанимировать вторичный рынок. 18% - это нереально высокие проценты и платежи по ипотеке."

💰 Капитализация ЛСР на момент написания статьи составляет 78 млрд рублей. На годовом собрании акционеров от 18 апреля 2025 года компания все же решила выплатить дивиденды за 2024 год — на сумму 8,036 млрд рублей или 78 рублей на одну акцию. Дивидендная доходность была около 10%. Бизнес нельзя назвать дешевым.

Сейчас сложно увидеть надежный апсайд в бумаге. Учитывая просадку по выручке, есть риск, что МСФО за первое полугодие огорчит держателей акций. Но для облигационеров тут все достаточно спокойно. У компании богатая и хорошая история работы с публичным долгом.

Если же смотреть на весь рынок через отчеты ДОМ РФ, то такая динамика показателей будет типичной для индустрии. Нет широкой поддержки — нет и бума покупок. Рынок остывает и приходит в норму. Хоть в моменте кажется, что все очень печально, продажи таки идут и «за наличку» и с семейной ипотекой.

❗️Не является инвестиционной рекомендацией

📈Что делать, если стоимость облигации выросла выше номинала

На прошлой неделе Банк России снизил ключевую ставку до 18%. Это уже второе снижение в этом году. Решение отразило существующие изменения на рынке, такие как рост стоимости длинных ОФЗ и устойчивое замедление инфляции, которое стало особенно заметным во втором квартале 2025 года, когда уровень сезонно скорректированной инфляции достиг 4,9%, что оказалось ниже прогнозируемых 7%.

📊Основной причиной роста облигаций с фиксированным купоном стал переток капитала из депозитов и флоатеров: инвесторы стремятся зафиксировать высокую доходность на длительный срок. Депозиты не позволяют этого сделать, поскольку максимальные ставки доступны лишь на короткий период, а средняя доходность колеблется в пределах 15-17%. В то же время доходность флоатеров будет падать по мере дальнейшего снижения ключевой ставки.

📉Кроме того, новые выпуски уже размещаются с более низкой доходностью. Это дополнительно стимулирует спрос на бумаги с фиксированными купонами.

📌Перед инвесторами возникает вопрос: как поступить с облигациями, рыночная стоимость которых превышает номинал. Рассмотрим три возможных варианта:

— Продать. Если цель покупки — краткосрочная инвестиция, то выгодно продать ее по рыночной цене. Однако, это может иметь определенные налоговые последствия.

— Держать. Если устраивает купонная доходность и вы приобрели бумаги с намерением удерживать их до погашения, то не стоит переживать из-за скачков цены: чем ближе срок погашения, тем ближе стоимость будет к номиналу.

Отдельно стоит обратить внимание на наличие оферты по ставке купона в эмиссионной документации. В случае, если эмитент своим правом воспользуется и изменит ставку, то стоимость бумаги может измениться в худшую сторону. При этом погасить бумагу в связи с реализацией оферты возможно только по номинальной стоимости.

📌Облигации ГК «А101» тоже торгуются выше номинала. Это связано с высоким спросом на бумаги эмитента, имеющего кредитный рейтинг А+, а также с ежемесячными купонами и эффективной доходностью около 17,04.

🎯Рост стоимости облигаций — естественная реакция рынка на снижение ключевой ставки и повышенный спрос. В такой ситуации инвестору важно принимать решение, учитывая рыночную ситуацию, риски и свои первоначальные цели.

❓Пишите в комментариях, как вы поступаете в такой ситуации?

$RU000A108KU4

#А101 #девелопмент #строительство #недвижимость #инвестиции #облигации #рынок

Дивидендные акции, насколько они «дивидендны»: Ростелеком (прив.). Часть 2

Часть 1

В таблице 1 приведены, как и в предыдущих исследованиях по МТС и Новатэку, показатели исторической дивидендной доходности, доходности «buy & hold» от прироста цены, полной доходности (прирост цены + дивиденды), показатели стабильности выплат дивидендов и рыночного риска (среднегодовая максимальная просадка). Вся статистика приведена с января 2007 г.

В таблице, кроме данных по RTKMP (они выделены красным цветом), приведены также данные по индексу акций Мосбиржи. Цифры по двум героям прошлых исследований — МТС и Новатэку — также приведены для сравнения.

Да, мы сравниваем абсолютно разные акции из разных отраслей экономики, но все они регулярно платят дивиденды и претендуют на право называться дивидендными, поэтому такое сравнение вполне правомерно.

По показателю текущей доходности бумаги Ростелекома (прив.) сравнивать с МТС и Новатэком бессмысленно, поскольку даты отсечки по ним пройдены, текущие дивиденды выплачены, а о новых пока ничего не известно.

А вот в сравнении с индексом Мосбиржи текущая дивидендная доходность RTKMP вполне конкурентна: 8,9% годовых против 8,1% у индекса. По стабильности дивидендных выплат Ростелеком (прив.) на уровне МТС и Новатэка, коэффициент стабильности выплат 0,71 и значительно выше среднерыночного: индекса Мосбиржи этот коэффициент 0,42.

Таким образом, по стабильности дивидендов бумаги Ростелекома (прив.), безусловно, можно отнести к категории дивидендных акций. Но на этом, пожалуй, все достоинства этой акции в части выплаты дивидендов и заканчиваются.

Конечно, речь идет о доходности. Начнем с того, что пассивная доходность (buy & hold) только от роста цены, то есть без учета выплаченных дивидендов, вообще отрицательная. Потери по цене за восемнадцать лет владения составили более 20%. Но и дивиденды, как выясняется, не сильно то исправили ситуацию.

Сама дивидендная доходность за восемнадцать лет владения составила 89%. Это откровенно мало как по сравнению с конкурентами в таблице — МТС и Новатэком, так и в сравнении с индексом.

Продолжим завтра...

#ростелеком

https://t.me/ifitpro

⚡Лучшие акции для покупки в августе. Мой личный список

Начавшийся цикл снижения ключевой ставки, вследствие чего облигации и депозиты будут становиться менее прибыльными, так как не будут давать доходность в 25% к которой все привыкли, на горизонте могут появиться акции компаний со стабильными дивидендами, а возможно, еще и ростом самой стоимости акции.

😮 Что с рынком и стоит ли покупать акции РФ?

Ну что, поехали! Если не считать зимней эйфории, в которой по необъяснимым причинам наш рынок ударился в рост, хотя предпосылок на тот момент совершенно не было, ну, кроме эйфории, 100 дней и неподнятия ключа, вот так драйверы, пружина сжимается, иксы, туземун.

Если не брать в расчет эти эмоции наш рынок находится в боковике уже более полугода, так что, кто регулярно покупал акции, покупали плюс-минус по одним и тем же ценам.

Не устану повторять, что самые главные факторы нашего рынка - это СВО, экономика в состоянии СВО и инфляция, которая перла вверх на бюджетном импульсе от ВПК.

На данный момент импульс уже не может так сильно толкать экономику вверх, все, что надо уже производится, мощности загружены, драйверов не хватает, все рабочие места заняты, а продукция не попала в рынок, а куда-то улетела. И если трезво посмотреть на вещи, мы в рецессии или около нее.

Самое страшное, что могло произойти, не произошло, экономика рыночная, передвигаемся по стране свободно, живем не очень построже, а вот когда был сбер по 100, на то были все шансы, что придется затянуть пояса.

Так что, кто не успевал закупаться раньше, есть прекрасная возможность все исправить, если машина времени существует, то это наш фондовый рынок.

Перейдем к компаниям, которые можно рассмотреть к покупке

💼 В моем портфеле 11 компаний, каждой компании отведен свой вес согласно моей стратегии инвестирования, которую я доработал, допилил и представил вам, мои дорогие читатели.

✅ Газпром нефть SIBN

Давние читатели прекрасно помнят, как я отношусь к акциям данной компании, последний обзор здесь.

Нефтедобывающая компания с прекрасным менеджментом, и единственное, наверное, чего боятся акционеры, так это если в управление зайдет Газпром, об этом мало кто пишет, в основном все привыкли говорить про циферки, рисовать головы и плечи.

Компания вертикально-интегрированная, от добычи до реализации нефтепродуктов, АЗС, нефтехимии. Себестоимость добычи на рынке, одна из амых низких наряду с Роснефтью.

Если считаете компанию все еще дорогой, подождите отчет за 1П 2025, скорее всего он будет хуже 1П 2025 и тогда цену акций могут уронить.

✅ Мать и Дитя MDMG

Частная медицина набирает обороты. а компания Мать и Дитя вкупе с деторождением развивается очень бодро, приобретая очень ценные активы.

Недавно приобрели ГК Эксперт, выкупили 100% доли, и уже скоро эти цифры будут отображаться в отчетах самой компании. Долга по-прежнему нет, покупали на свои, кубышка естественным образом просела, но такой актив с грамотным управлением по такой цене - просто подарок.

Менеджмент развернут передом к миноритарным акционерам, приемлемая дивидендная политика, ту можно получить как рост самого актива, так и растущие со временем дивиденды

Более подробно про Мать и Дитя.

✅ Новатэк NVTK

Рынок СПГ очень популярный и востребованный. Не даром США обложили санкциями наш Новатэк с головы до ног. Но даже в этих условиях компания продолжает работать и даже зарабатывать.

История точно для терпеливых, так как соорудить плавучую бочку для нефти и в черную кататься по океанам, намного проще, чем организовать высокотехнологичный танкерный флот для СПГ. У Новатэка есть все шансы на светлое и прекрасное будущее.

Полный обзор тут.

✅ Русгаро RAGR

Акция со звездочкой*

Все уже в курсе, а кто не в курсе, тут дело в том, что арестовали основателя компании Мошковича. Что ему вменяют, ну наверное, не чисто все делал. Риск у компании в том, что ее отожмут в пользу государства, ну или всех миноров кинут, но вроде как у нас на уровне президента говорят о том, что с этой приватизацией пора закончить, было и было, а теперешних честных миноров надо ценить и уважать. Бизнес хороший, в долгосрок интересно, но с перчинкой.

Самая опасная из всех представленных, потому что от того, кто и как будет разруливать данную ситуацию, будет зависеть многое, но при благоприятном исходе для миноритариев и передачи компании в руки хороших управленцев, инвесторов может ждать и рост, и дивиденды, но очень и очень рискованно.

Все мысли, изложенные в данном тексте, не особо оперируют цифрами. тут больше глобальная логика и перспектива на несколько лет вперед. Покупаем хорошие активы, каждая из представленных компаний может оказаться в портфеле долгосрочного инвестора, но на разумную долю от общего. Не забываем про риски, они есть в любой компании, за это мы и платим в надежде на то, что риски принесут нам больший профит.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

Привлекательны ли мультипликаторы у Интер РАО ⁉️

💭 Разбираем, почему акции компании торгуются с существенной скидкой, и оцениваем реальную привлекательность для инвесторов...

💰 Финансовая часть (1 п 2025)

📊 Чистая прибыль Интер РАО снизилась на 31,5% относительно аналогичного периода прошлого года, составив 13,7 миллиарда рублей. Однако выручка компании выросла на 18,3%, достигнув уровня в 23,98 миллиарда рублей. Причинами снижения стали рост налогового бремени и уменьшение операционной рентабельности.

💳 Объем чистого долга увеличился, резервные средства частично использованы ввиду отрицательного свободного денежного потока (FCF), зафиксированного в первом квартале. Инвестиции увеличились, и теперь денежные поступления недостаточны для покрытия расходов на инвестиции, хотя процентные платежи помогают поддерживать ситуацию. Ранее предполагалось положительное значение FCF на протяжении всего инвестиционного цикла, включая возможность выплаты дивидендов и сохранения резервов.

😎 Компания изначально предполагала значительно меньшие капзатраты — теперь же они почти вдвое превышают первоначальный план и достигают отметки в 314,9 млрд рублей в 2025 году. В последующие годы планируется постепенное сокращение инвестиций: в 2026 году ожидается уровень 205,9 млрд рублей, далее снижение продолжится вплоть до уровня менее 40 млрд рублей к 2029 году.

💸 Дивиденды

🤑 Ожидаемая прибыль уменьшится вследствие сокращения резервов. Прогнозируемый дивиденд на 2030 год при выплате 25% от чистой прибыли составит около 12,5%.

📛 Основной объем имеющихся денежных резервов компания планирует направить преимущественно на финансирование капитальных затрат. Вследствие этого, вероятность повышения коэффициента дивидендных выплат, вероятно, останется невысокой.

🫰 Оценка

⁉️ Значительно ли влияет расширение инвестиционной программы на форвардные финансовые коэффициенты? Нет, влияние невелико. К счастью, фаза активного оттока средств должна оказаться непродолжительной.

❗ Среди прочих публичных энергокомпаний инвестпривлекательность Интер РАО выделяется благодаря низким значениям мультипликаторов, разнообразию бизнеса и прочному финансовому состоянию. Акции компании имеют коэффициент P/E всего лишь около 2,25х, тогда как среднее значение показателя за период с 2019 по 2021 год составляло примерно 6х. Таким образом, бумаги Интер РАО торгуются со скидкой.

📌 Итог

🤷♂️ Финансовые показатели соответствуют ожиданиям. Однако резкое повышение объема капитальных вложений (CAPEX) в ближайшие два года вызывает удивление. Компания планирует профинансировать инвестиционную программу за счет собственных резервов, что приведет к значительному оттоку средств примерно на уровне 170 млрд рублей с учетом выплат дивидендов. Впрочем, обладая значительными резервами, компания способна выдержать такие траты без серьезных рисков. Вместе с тем, такое решение неизбежно отразится на будущих показателях прибыли.

🎯 ИнвестВзгляд: Стабильная дивидендная доходность делает компанию привлекательной лишь для дивидендных инвесторов. В дивидендных портфелях — пожалуй, идеальный вариант.

💯 Ответ на поставленный вопрос: Несмотря на свою низкую оценку, акции Интер РАО остаются непривлекательными для инвесторов. Причины возможного повышения стоимости акций очевидны и связаны главным образом с общим снижением ключевой ставки, что уже происходит. Но при текущих условиях потенциал роста акций крайне ограничен. Значительное улучшение ситуации возможно лишь при принятии решений, таких как выкуп собственных акций или повышение нормы распределения прибыли на дивиденды до 50%. Без реализации подобных мер акции останутся недооцененными.

👇 Планируете ли вы включить Интер РАО в свой инвестиционный портфель?

$IRAO #IRAO #Финансы #Инвестиции #Дивиденды #Акции #Энергетика #Бизнес #Анализ #Рынок #Трейдинг

💡Россети Центр и Приволжье. Островок стабильности.

Про отчет за первый квартал у дочек Россетей писал ранее. $MRKC $MRKP

При этом есть мнение, что эти компании для инвестирования совсем не интересны. Акции не растут, дивиденды платятся, но не очень высокие. Это не совсем так.

Акции растут - Россети Ц и П за год выросли на 72 %, а за полгода на 39 %. Примерно такой же рост и у Россети Центр.

Плюс компании платят дивиденды в среднем 10-12 % в год.

Это конечно не облигации, стабильных выплат на 100 % тут нет. Но с учётом снижения ставки и повышения тарифов тут можно ожидать дальнейший рост.

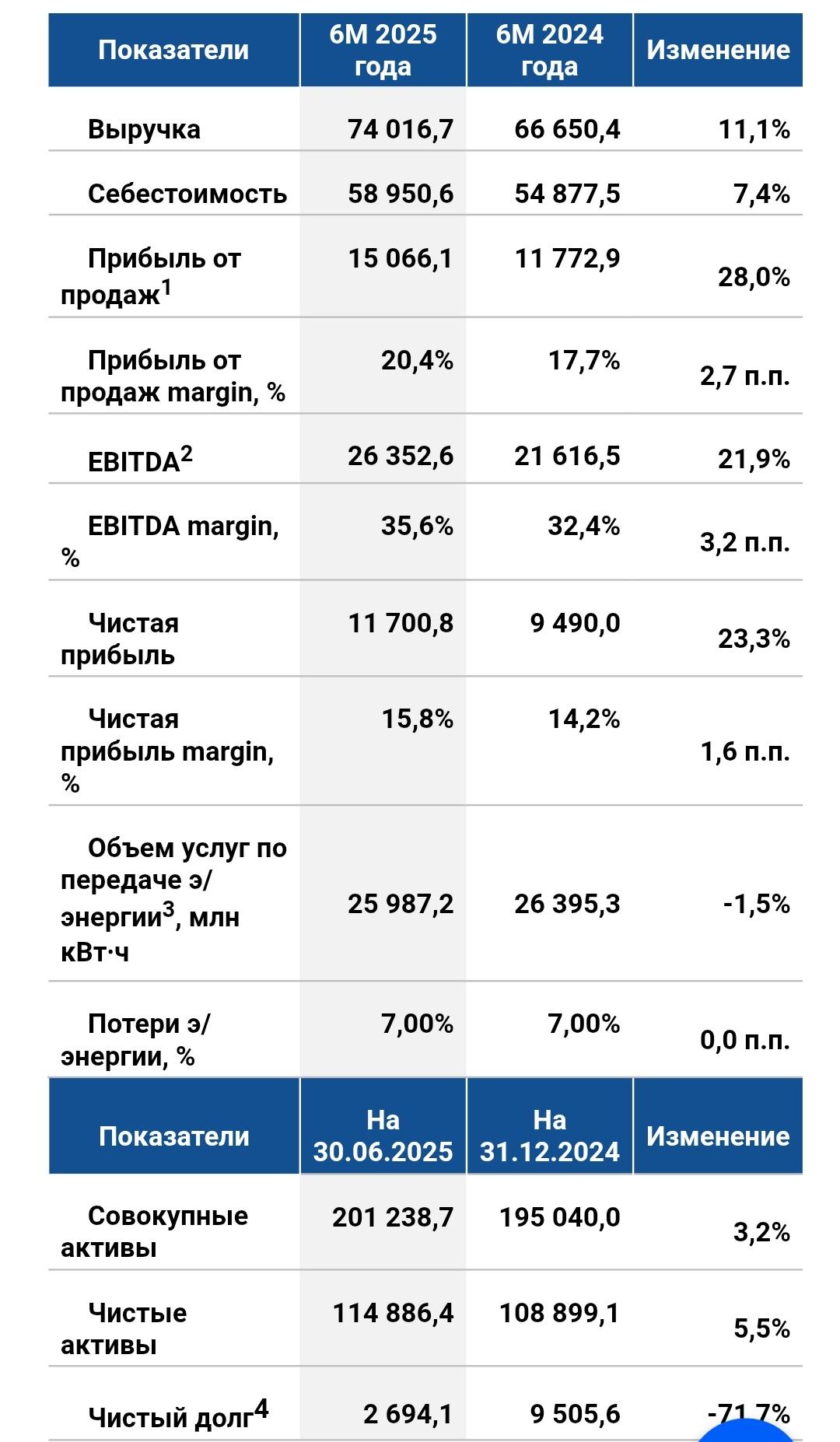

🍏Посмотрим на отчет Россети Ц и П.

Согласно отчёту РСБУ за 6 месяцев 2025 года выручка ПАО «Россети Центр и Приволжье» (код ценной бумаги – MRKP) составила 74 016,8 млн рублей, в том числе выручка от передачи электроэнергии – 70 524,9 млн рублей, от технологического присоединения – 2 353,6 млн рублей и прочая выручка – 1 138,2 млн рублей. Прибыль от продаж составила 15 066,1 млн рублей.

Прибыль до уплаты процентов, налогов и амортизации (EBITDA) увеличилась на 21,9% до 26 352,6 млн рублей. Чистая прибыль выросла на 23,3% до 11 700,8 млн рублей.

Выручка растёт, прибыль тоже, всё стабильно.

Уровень потерь электроэнергии за 6 месяцев 2025 года составил 7,00%, и соответствует аналогичному показателя 2024 года.

Вследствие роста тарифов выручка от услуг по передаче электроэнергии по итогам 6 месяцев 2025 года выросла на 10,6% до 70 525,0 млн рублей. Рост выручки от технологического присоединения составил 21,3%, что связано с исполнением крупных договоров технологического присоединения во Владимирской, Калужской, Кировской, Нижегородской и Рязанской областях. Прочая выручка увеличилась на 24,2% в связи с ростом объемов оказания дополнительных услуг.

Показатель EBITDA увеличился относительно аналогичного периода прошлого года и составил 26 352,6 млн рублей, при этом рентабельность по EBITDA составила 35,6% (увеличение на 3,2 п.п.). Рентабельность по чистой прибыли увеличилась до 15,8%, а сама чистая прибыль выросла до 11 700,8 млн рублей.

Чистые активы компании увеличились на 5,5% и достигли 114 886,4 млн рублей. Чистый долг уменьшился на 71,7% в связи с увеличением денежных средств и их эквивалентов и составил 2 694,1 млн рублей. 👍

🪙Чистая прибыль на акцию - 10 коп. Цена - 51 коп. Возможная див доходность может составить 10 %, это если выплатят 50 % ЧП, но скорее всего будет ниже. И это по итогам 1 полугодия.

А если смотреть на отчет Россети Центр, то прибыль на акцию - 11 копеек, цена акции 74 копеек. Див доходность только за 1 полугодие может составить 7 процентов. Немного хуже, но всё равно неплохо.

Отчет положительный, продолжаю держать акции в портфеле.

#дивиденды #акции #россети

Оил Ресурс - новый выпуск облигаций

Продолжаю знакомить вас с интересными выпусками облигаций, которые в условиях снижения ключевой ставки все еще могут обеспечить высокую доходность. Тем более что банки опережающими темпами снижают ставки по вкладам, а многие корпоративные выпуски облигаций не могут похвастаться и 20-ю процентами доходности.

🛢 Сегодня затронем с вами новый 001Р-02 облигационный выпуск компании «Оил Ресурс» на сумму в 3 млрд рублей, сроком на 5 лет и номиналом в 1000 рублей. Сбор заявок стартует 1-го августа, а ставка ежемесячного купона будет установлена в размере 28% годовых.

"Учтите, что по выпуску предусмотрена call-оферта по истечении третьего и четвёртого года обращения. Эмитент будет иметь право досрочного выкупа собственных облигаций без согласия инвестора. А вот амортизация по выпуску не предусмотрена."

Теперь давайте пробежимся по самой компании. Ее разбор я уже проводил ранее на канале. Напомню, что «Оил Ресурс» входит в Группу Компаний «Кириллица» и занимается нефтяным бизнесом (торговлей топливом) - наиболее доходным в составе группы. Компания сотрудничает со всеми основными российскими производителями топлива в сфере реализации нефтепродуктов.

Средства от размещения планируется направить на реализацию стратегии компании, в частности внедрение технологии термохимического воздействия для добычи трудноизвлекаемых запасов нефти и выход на рынок нефтесервиса с этой технологией.

📊 Группа успешно завершила первый квартал 2025 года, если не сказать больше. Так, выручка за отчетный период выросла на 62% до 8,7 млрд рублей. EBITDA подскочила сразу в 22 раза год к году до 794 млн рублей, а LTM EBITDA до 1,79 млрд руб. Консолидированная чистая прибыль только за квартал составила 428 млн рублей, что выше результатов за весь 2024 год.

Важно отметить, что в июле 2025 года Национальное рейтинговое агентство (НРА) повысило кредитный рейтинг «Оил Ресурс» до уровня «BВB-|ru|» со стабильным прогнозом. Вкупе с высокой купонной доходностью, новый выпуск облигаций может представлять интерес для инвесторов, желающих диверсифицировать портфель. При этом все риски конечно также нужно учитывать.

❗️Не является инвестиционной рекомендацией

Ставки снижаются, но варианты еще есть.

📍Денежный рынок $LQDT с каждым месяцем дает заработать все меньше, а банки снижают доходности по вкладам даже быстрее, чем падает ключевая ставка(КС).

🚂 По мере снижения центробанком КС многие инвесторы хотят вскочить на подножку уходящего поезда и зафиксировать щедрые ставки на долгий (или хотя бы средний) срок.

Недавно мы смотрели на облигации торгуемого на бирже $MGKL, который давал ставку 25%.

А самые вкусные доходности находятся в секторе высокодоходных облигаций (ВДО), где наш старый знакомый — компания «Оил Ресурс» даёт целых 28%, с учётом капитализации и вовсе больше 30%.

🛢 Компания занимается оптовой торговлей топливом и сопутствующими продуктами нефтехимии внутри РФ и на экспорт. В партнерах бизнеса 14 НПЗ, работать с которыми помогает собственный автопарк из 50 бензовозов.

С тех пор, как я писал про их прошлый облигационный выпуск $RU000A10AHU1, ребята успели прикупить два нефтяных терминала, а материнская компания — группа «Кириллица» выпустить отчет за 3 месяца по МСФО:

— Выручка всей группы прибавила +62%, до 8,7 млрд ₽.

— Чистая прибыль = 428 млн ₽, что сопоставимо с показателем за весь 2024 год.

— Долговая нагрузка с учетом арендных обязательств на конец 1 квартала 2025г составляла 0,5x.

📝 Параметры размещения:

• Ставка 28% годовых.

• Выплата купонов будет происходить ежемесячно.

• Доходность с учетом капитализации 31,89%.

• Объем размещения 3 млрд ₽.

• Номинал облигации 1000₽.

• Срок обращения облигации 5 лет.

• Call оферта: облигации могут быть досрочно выкуплены через 3 и 4 года❕

• Сбор заявок уже начался 1 августа у ряда брокеров.

👨🏫 В любое размещение ВДО надо инвестировать осторожно и только небольшую часть вашего капитала. Ведь ВДО не только высокодоходные, но и высокорискованные инвестиции.

🏦 Хотя конкретно на этого эмитента рейтинговые агентства смотрят скорее положительно: в прошлом месяце «Национальное рейтинговое агентство (НРА) повысило кредитный рейтинг для АО «Кириллица» (материнская компания) и самого «Оил Ресурс» с уровня «BВ+|ru|» до «BВB-|ru|», с прогнозом «Стабильный».

🧮 Среди рисков рейтинговое агентство выделяет отрицательный свободный денежный поток и невысокую рентабельность по EBITDA.

Пишите ✍️ в комментариях, считаете ли вы доходность 28% годовых адекватной платой за риски и есть ли облигации ВДО в вашем портфеле?

Поставь лайк 👍 этому посту.

Материал канала t.me/DolgosrochniyInvestor

Новые облигации от Яндекс Финтех 2. Насколько это интересно?

СФО «Сплит Финанс». Создано для секьюритизации потребительских кредитов АО «Яндекс Банк». Этой компании банк продаёт пул кредитов для выпуска облигаций, при этом продолжает обслуживать их как сервисный агент.

Секьюритизация — это превращение долгов в ценные бумаги. Компания собирает пул активов (кредиты, ипотека, лизинговые платежи) и выпускает под них облигации. Инвесторы покупают эти бумаги и получают доход из платежей заёмщиков.

В конце 2024 года Яндекс Финтех провёл секьюритизацию кредитов Яндекс Банка через СФО «Сплит Финанс 1», выпустив облигации на 7,7 млрд руб. с рейтингом AAA (ru.sf). Сейчас они торгуются выше номинала по 108% со стабильным оборотом на вторичке.

Параметры первого выпуска: Яндекс Финтех выпуск 1 $RU000A10AAQ4

• Купон: 25%

• Доходность на размещении: до 28%

• Доходность к погашению: 15,71%

• Срок: до декабря 2028г

• Участники: 19 тыс. инвесторов

• Оборот на вторичном рынке: 500+ млн руб./мес.

Параметры второго выпуска: Яндекс Финтех выпуск 2

• Рейтинг: AAA (АКРА) + ruAAA.sf (Эксперт РА)

• Номинал: 1000Р

• Объем: 9 млрд рублей

• Ожидаемый срок: 2,1 года (до сентября 2027г)

• Купон: не выше 17,70% годовых (YTM не выше 19,20% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: возврат тела облигаций начинается через год после размещения, по окончании револьверного периода.

Важно помнить: это возврат тела облигации, а не дополнительный доход. Полученные деньги можно реинвестировать, но уже под текущие рыночные ставки, которые могут быть ниже.

• Оферта: право эмитента на досрочное погашение при снижении номинала до 10%.

• Квал: не требуется

• Дата сбора книги заявок: 08 августа

• Дата размещения: 12 августа

Облигации дают существенную премию к ОФЗ, при этом обладают близким к ОФЗ кредитным качеством за счет кредитной поддержки: Размер обеспечения превышает объём выпуска на 38%, включая 10% резервный фонд.

Финансовые результаты и достижения:

• Проникновение Финтеха в GMV сервисов Яндекса — 25%

• Внешний оборот вырос в 4 раза за год и составляет 40%

• Объём клиентских средств на депозитах (Сейвы) — 120 млрд ₽ (рост в 5,3 раза г/г)

• Количество активных пользователей — x3,3 за год

Яндекс Финтех остается самым быстрорастущим бизнесом Яндекса. Команда создаёт В2С- и В2В-финпродукты, поддерживает платёжную инфраструктуру и работает с внешними клиентами.

Почему это может быть интересно?

• Возможность реинвестировать купоны (сложный процент работает активнее).

• На практике эффективная доходность облигаций оказывается выше заявленных 17,7%.

Сравнение с другими инвестиционными инструментами по доходности:

• ОФЗ: 13–13,5%

• Корпоративные облигации ААА: 14–15,5%

• Банковские депозиты на 2 года: 15%

На вторичке от Яндекс можно найти флоатер:

• МКПАО Яндекс 001Р-01 $RU000A10BF48 Доходность: 22,65%. Купон: КС + 1,70%. Текущая купонная доходность: 20,12% на 1 год 8 месяцев, ежемесячно.

Для большей доходности, но уже с иным уровнем риска можно рассмотреть:

• Селигдар 001Р-04 $RU000A10C5L7 (19,70%) А+ на 2 года 4 месяцев

• Легенда обб2П04 $RU000A10C6Z5 (21,21%) ВВВ на 2 года

• Аэрофьюэлз 002Р-05 $RU000A10C2E9 (20,53%) А на 2 года

• Новые Технологии 001Р-07 $RU000A10BY45 (18,36%) А- на 1 год 9 месяцев

• АФК Система 002P-02 $RU000A10BPZ1 (18,63%) АА- на 1 год 8 месяцев

• Полипласт П02-БО-05 $RU000A10BPN7 (21,08%) А- на 1 год 8 месяцев

• МВ Финанс 001P-06 $RU000A10BFP3 (20,08%) ВВВ+ на 1 год 7 месяцев

Стоит ли участвовать? Как минимум стоит внимательно присмотреться. По доходности проект входит в топ на рынке, выплаты происходят ежемесячно, а надёжность подтверждена рейтингами.

Конечно, это не банковский вклад, и риски присутствуют. Но если вам нужна альтернатива с высокой доходностью и вы разбираетесь в секьюритизации, то это пожалуй, один из лучших вариантов на рынке.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и проставленные реакции под постом.

#облигации #новости #аналитика #обзоррынка #фондовыйрынок #инвестор #инвестиции #купоны #обучение

'Не является инвестиционной рекомендацией