Оил Ресурс - новый выпуск облигаций

Продолжаю знакомить вас с интересными выпусками облигаций, которые в условиях снижения ключевой ставки все еще могут обеспечить высокую доходность. Тем более что банки опережающими темпами снижают ставки по вкладам, а многие корпоративные выпуски облигаций не могут похвастаться и 20-ю процентами доходности.

🛢 Сегодня затронем с вами новый 001Р-02 облигационный выпуск компании «Оил Ресурс» на сумму в 3 млрд рублей, сроком на 5 лет и номиналом в 1000 рублей. Сбор заявок стартует 1-го августа, а ставка ежемесячного купона будет установлена в размере 28% годовых.

"Учтите, что по выпуску предусмотрена call-оферта по истечении третьего и четвёртого года обращения. Эмитент будет иметь право досрочного выкупа собственных облигаций без согласия инвестора. А вот амортизация по выпуску не предусмотрена."

Теперь давайте пробежимся по самой компании. Ее разбор я уже проводил ранее на канале. Напомню, что «Оил Ресурс» входит в Группу Компаний «Кириллица» и занимается нефтяным бизнесом (торговлей топливом) - наиболее доходным в составе группы. Компания сотрудничает со всеми основными российскими производителями топлива в сфере реализации нефтепродуктов.

Средства от размещения планируется направить на реализацию стратегии компании, в частности внедрение технологии термохимического воздействия для добычи трудноизвлекаемых запасов нефти и выход на рынок нефтесервиса с этой технологией.

📊 Группа успешно завершила первый квартал 2025 года, если не сказать больше. Так, выручка за отчетный период выросла на 62% до 8,7 млрд рублей. EBITDA подскочила сразу в 22 раза год к году до 794 млн рублей, а LTM EBITDA до 1,79 млрд руб. Консолидированная чистая прибыль только за квартал составила 428 млн рублей, что выше результатов за весь 2024 год.

Важно отметить, что в июле 2025 года Национальное рейтинговое агентство (НРА) повысило кредитный рейтинг «Оил Ресурс» до уровня «BВB-|ru|» со стабильным прогнозом. Вкупе с высокой купонной доходностью, новый выпуск облигаций может представлять интерес для инвесторов, желающих диверсифицировать портфель. При этом все риски конечно также нужно учитывать.

❗️Не является инвестиционной рекомендацией

- Это довольно прогрессивный подход к добыче трудноизвлекаемых запасов нефти. Если они смогут его успешно внедрить, это обеспечит им место под солнцем на многие годы.

- А что за технология термохимического воздействия? Мне это не очень понятно. Насколько это важно для будущего компании?

«Моя цель — строить большую компанию, и я теперь ясно представляю, как это делать»

На Forbes вышло интервью с генеральным директором ВИ.ру Виктором Кузнецовым.

Основатель ВИ.ру стал первым героем спецпроекта Forbes Life о том, как представители российского бизнеса переживают кризисы и ищут точки опоры. Виктор Кузнецов рассказал о смыслах, устремлениях и мотивации за пределами финансовых показателей.

📌 О пути от стартапера до предпринимателя, стоящего во главе российского лидера онлайн-торговли, и о том, как строить работу вокруг того, что приносит радость и драйв — читайте в материале Forbes.

#ВИвСМИ #всепроВИ #командаВИ

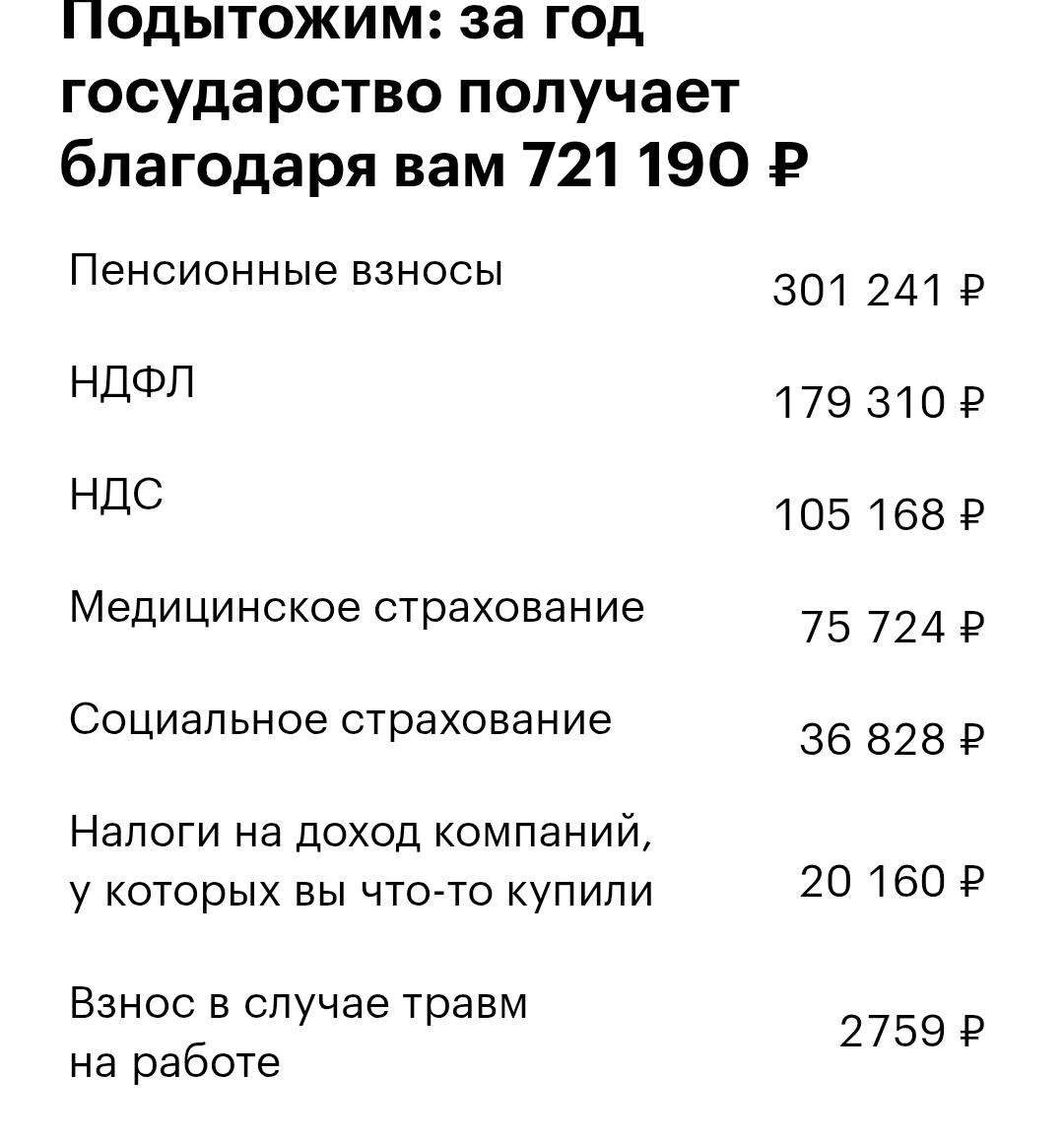

Калькулятор налогов.

ТЖ выкатил калькулятор налогов.

Указывает доход и смотрим сколько налогов платим.

И это без учета повышения налогов с 2026 года.

Берем зарплату в 100 000 р. Предположим, что вы тратие около 70 тыс рублей в месяц на различные товары и услуги.

Если вы не курите, не пьёте и не водите автомобиль, без учета госпошлин,то выходит сумма 721 тыс рублей. Это то что платите вы и ваш работодатель.

Но часть этих денег вы и так не видите. Например:

Пенсионные взносы - 301 241 ₽

НДФЛ - 179 310 ₽

Медицинское страхование - 75 724 ₽

Социальное страхование - 36 828 ₽

Взнос в случае травм на работе - 2759 ₽

Всего 595 тыс рублей.

То что мы платим напрямую:

НДС- 105 168 ₽

Налоги на доход компаний, у которых вы что-то купили - 20 160 ₽

Ну а если вы употребляете алкоголь, курите, водите автомобиль, то государство получает с вас около 778 тыс рублей. На 57 тыс больше ежегодно. Думаю что это хорошая причина отказаться от алкоголя и сигарет. Так больше денег останется вам... Если конечно их не потратить на что-то ещё).

Вот другие обязательные платежи, которые не посчитали:

Имущественные налоги и НДФЛ с продажи квартиры или машины.

Сборы — например, госпошлину, таможенные пошлины и штрафы.

Некоторые акцизы — на сладкие напитки и моторные масла.

Как говорится, думайте.

Это высокие или низкие налоги, как считаете?

Вот ссылка на калькулятор: (ФНС" target="_blank">https://t-j.ru/fns-loves-you/?utm_referrer=https%3A%2F%2Fwww.google.com%2F

(ФНС любит тебя! - видимо это такая шутка от разработчиков)

#налоги #плотинологи