Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ СД Татнефти $TATN рекомендовал дивиденды за I полугодие 2025 — 14,35 ₽ на акцию.

Ожидания аналитиков были выше — 21,5 ₽.

Собрание акционеров пройдёт 24 сентября, реестр закроют 14 октября.

Почему инвесторы РуссНефти останутся без дивидендов до 2028 ⁉️

💭 Анализируем причины задержки дивидендных выплат...

💰 Финансовая часть (2024 / 1 п 2025)

📊 В 2024 году компания продемонстрировала значительные улучшения основных финансовых показателей. Выручка выросла на четверть, достигнув 300 млрд рублей. Операционная прибыль утроилась, превысив отметку в 69 млрд рублей. Значительно увеличилось значение EBITDA — оно выросло на 83%, составив 74 млрд рублей, что привело к росту рентабельности на 7,8 процентных пунктов.

🤔 Таким образом, компания показала впечатляющий прирост финансовых результатов и повышение маржи прибыли. Значительный рост показателя EBITDA позволил существенно уменьшить долговую нагрузку, несмотря на увеличение общего объема задолженности. Однако важно отметить значительное снижение свободного денежного потока на 27%, вызванное увеличением капзатрат на 47%.

💳 Что касается отчетности по РСБУ, то в первом полугодии 2025 года РуссНефть зафиксировала чистый убыток в размере 2,44 млрд рублей. Для сравнения — в аналогичном периоде прошлого года компания получила чистую прибыль объемом 18,3 млрд рублей. Выручка сократилась на 17,7%, составив 121,3 млрд рублей. Выручка от реализации нефти на внутреннем рынке снизилась на треть — до 62,07 млрд рублей, тогда как от продаж за рубеж выросла на 7,5% — до 55,54 млрд рублей.

💸 Дивиденды

📛 Совет директоров предложил выплачивать дивиденды исключительно владельцам привилегированных акций, оставив владельцев обыкновенных акций без выплат. Невыплата ожидаемая — сейчас компания сосредоточена на снижении долговой нагрузки. По прогнозам, выплаты возможны с 2028 года.

✔️ Операционная часть

🛢️ Компания занимается геологоразведочными работами, добычей и реализацией сырой нефти, минуя стадию её переработки. Большая часть активов фирмы представлена участками месторождений с трудновыводимыми резервами (ТРИЗ), доля которых превышает половину общего объема добытой нефти. Компания намерена ускорить темпы роста производства, сдерживаемые нынешними ограничениями, установленными соглашением ОПЕК+.

🔥 По итогу 2024 года объем добычи составил 6,1 миллиона тонн нефти. Для достижения целевых показателей на конец 2028 года необходим рост добычи свыше 30%. Это возможно благодаря значительному объему запасов, обеспеченность которыми является одной из лучших среди конкурентов. РуссНефть продолжает приобретать мелкие участки месторождений с высокими долями ТРИЗ, что выгодно в условиях, когда другие крупные участники рынка ориентированы преимущественно на крупные проекты.

📌 Итог

🤷♂️ У компании неоднократно возникали сложности с управлением задолженностью. Помимо традиционных банковских кредитов и заемных обязательств, в расчет чистого долга включаются также лизинговые платежи. Эта ситуация усугубилась в 2025 году.

💪 Операционная деятельность компании находится на достойном уровне. Планируется повышение темпов роста объемов производства, ограниченных действующими правилами регулирования.

🎯 ИнвестВзгляд: Недооценка по мультипликаторам присутствует, но не является ключевой. Идеи здесь нет.

📊 Фундаментальный анализ: ⛔ Продавать - пока трудно однозначно утверждать, что РуссНефть способна быстро преодолеть финансовые трудности и восстановить регулярные выплаты дивидендов. Вопрос остается открытым даже в среднесрочной перспективе.

💣 Риски: ☁️ Умеренные - хотя операционные перспективы выглядят позитивно благодаря значительным запасам нефти и планам повышения уровня добычи, финансовая устойчивость остаётся слабым местом.

💯 Ответ на поставленный вопрос: Главное препятствие для дивидендов — высокий долг. Менеджмент рассматривает возможность через несколько лет начать выплату дивидендов на обыкновенные акции. Однако, по прогнозам, выплату можно ожидать за 2027 год.

️👇 Реакции к посту приветствуются.

$RNFT #RNFT #Нефть #Нефтедобыча #Энергетика #Финансы #Экономика #РуссНефть #Дивиденды #Инвестиции

🏤 Мегановости 🗞 👉📰

1️⃣ СД HeadHunter $HEAD рекомендовал дивиденды за I полугодие 2025 — 233 ₽ на акцию.

Это выше обещанных в мае 200 ₽.

ВОСА пройдёт 16 сентября, реестр закроют 27 сентября, выплаты планируют в начале октября.

Компания снова радует акционеров щедрыми дивидендами, превысив собственные ожидания.

2️⃣ "Совкомфлот" $FLOT ушёл в убыток по МСФО в 435 млн $ за первое полугодие 2025.

Год назад была прибыль 324 млн $

Выручка упала на 39% до 618 млн $

Операционный результат — тоже в минус: убыток 346 млн $ вместо прошлогодней прибыли 367 млн $

Даже прибыль от эксплуатации судов сократилась вдвое — до 306 млн $

Скорректированная чистая прибыль сохранилась, но минимальная — всего 19,5 млн $

Почему Промомед отказался от дивидендов и вложил всё в инновации ⁉️

💭 Разберёмся, почему руководство сделало такой шаг и какие перспективы это открывает для будущего развития...

💰 Финансовая часть (1 п 2025)

💪 В течение первых шести месяцев 2025 года доход увеличился на 82%, достигнув отметки в 13 миллиардов рублей против 7,1 миллиарда годом ранее. Этот показатель превышает динамику развития российского фармрынка почти в пять с половиной раз — согласно аналитическим данным компании IQVIA, прирост сектора составил всего лишь 14,9% за аналогичный временной отрезок.

💊 Подобно итогам I квартала, существенный скачок прибыли обусловлен запуском ряда инноваций в виде лекарственных препаратов нового поколения, применяемых для терапии различных форм рака, диабета второго типа и заболеваний, связанных с избыточным весом. Так, сегмент эндокринологии продемонстрировал увеличение продаж на 118%, поднявшись до уровня 4,8 миллиарда рублей, тогда как сегмент онкологических продуктов вырос на впечатляющие 188%, обеспечив поступление около 4,7 миллиарда рублей. Общий вклад новинок в общую структуру дохода поднялся с 57% до 60%.

📊 Финансовое руководство предприятия сохраняет прежний оптимизм относительно перспектив текущего года: ожидается повышение объемов выручки на уровне 75% с сохранением показателя рентабельности EBITDA на отметке 40%.

✔️ Операционная часть (1 п 2025)

⚕️ Промомед представил на рынке три новейших лекарственных средства (Тирзетта, Апалутамид-Промомед, Велгия Эко), провел 56 клинических испытаний и получил разрешительные документы на выпуск 15 медикаментов, дополнительно зарегистрировав 12 патентных прав.

↗️ Эндокринологический портфель продукции показал темпы роста индекса эволюции равные 120,9, обогнав соответствующий рыночный сектор с основными международными непатентованными наименованиями (МНН) примерно на 20 процентных пунктов.

🤓 Очевидно опережающий рост демонстрирует онкологическое направление: индекс эволюции онкологической линейки равен 233,0, что превосходит показатели рынка по аналогичным группам МНН на целых 133 пункта. Это подчеркивает высокий спрос на продукцию компании и подчеркивается важность именно этого сегмента бизнеса.

😎 Кроме того, прочие препараты базового ассортимента демонстрируют динамичное развитие, показывая уровень эволюционного индекса 131,2, значительно превосходящий аналогичные отраслевые тенденции по рынкам.

💸 Дивиденды

📛 Промомед принял решение отказаться от выплаты дивидендов за 2024 год. Обоснованием послужила необходимость интенсивного инвестирования в разработку и вывод на рынок собственной инновационной продукции. Ранее финансовая служба компании заявляла, что первые дивидендные выплаты могут состояться не раньше 2026 года, принимая во внимание значительные потребности в инвестициях для достижения поставленных целей.

📌 Итог

💪 Компания подтверждает свое обещанное ранее увеличение выручки на 75% в 2025 году, что обеспечит значительное развитие бизнеса с сохранением высокого уровня доходности (предполагаемый уровень рентабельности по EBITDA свыше 40%, а по чистой прибыли больше 20%).

🤔 Однако существует неопределённость: значительная доля ожидаемого роста может зависеть от государственных закупок и участия в тендерных процедурах в четвёртом квартале 2025 года. Из-за этого пока не можем точно утверждать конечный итоговый результат до начала следующего года. Существует риск переноса некоторых тендеров на январь-февраль 2026 года, что уменьшит годовой рост показателей в 2025-м. Несмотря на возможные риски, общий позитивный тренд позволяет положительно оценивать будущие перспективы.

🎯 ИнвестВзгляд: Продолжаем удерживать акции в портфеле. Доля только что немного увеличена.

💯 Ответ на поставленный вопрос: Промомед отказался от выплаты дивидендов, поскольку прибыль была направлена на финансирование разработок и вывода на рынок новых инновационных препаратов, которые позволят сохранить высокие темпы роста компании и укрепить позиции на рынке.

✍️ С Вас Лайк!

$PRMD #PRMD #промомед #фармацевтика #инновации #инвестиции #дивиденды #медицина #онкология #финансы #акции #идея #прогноз #обзор #аналитика

💡Пенсионный портфель. Часть 63.

Последний раз писал про этот портфель 19 июня.

Портфель за это время подрос с 239 до 271 тыс рублей. Незаметно перешагнули отметку в четверть миллона рублей. Так глядишь и половинку разменяем.

Портфель растет, а это главное.

На счету скопилось около 13 тыс в фонде денежного потока TMON. $TMON

Портфель за месяц подрос на 23,7 тыс, дивидендами получил 6,19 тыс рублей, купонами 1000 р. Немного, но это почти треть от всех дивидендов за год.

Теперь кстати приложение Т-Инвестиции оценивает будущие дивиденды и купоны. Интересная функция. В среднем в этом портфеле они будут равны 0,5-1,1 тыс рублей. Посмотрим, проверим)

🪙Структура портфеля:

Акции - 65%, облигации - 28%. Есть ещё фонды, но часть их заблокирована-заморожена, а часть - это фонд TMON, деньги из которого скоро будут переложены в другие активы.

Почти 45% портфеля - это Сбер, Лукойл и Татнефть. Такая вот диверсификация. $SBER $LKOH $TATN

🍏За эти последние 2 месяца купил акции Сбера, Роснефти, облигации Яндекс Финтех 1.

Так же погасились облигации М.Видео 3 выпуск.

Буду докупать облигации, так как их доля снизилась из за роста акций. Цель по облигациям - 30-35%.

Ведение счета занимает минимум времени, автопополнение работает, нужно только не забывать совершать покупки. Автопополнение - 1200 р в неделю, начиналось всё с 1000 р.

Данному портфелю уже больше 3,5 лет, в октябре этого года будет 4.

Основная задача данного портфеля: показать что даже небольшие суммы ( 1000 - 1100 - 1200 рублей в неделю) способны создать капитал, а в идеале создать денежный поток, который будет выше средней пенсии в РФ.

На 2024 год средний размер страховой пенсии в РФ составил 22,5 тыс рублей. Основная цель - догнать и перегнать. Пассивный доход за год составил 28,6 тыс рублей... Это даже немного больше средней пенсии. А текущий уровень накоплений уже равен 12 средним пенсиям, пару месяцев назад было 10,6. Растем.

В идеале нужно накопить около 2,7 млн рублей или 120 средних пенсий, тогда купонно-дивидендный поток будет примерно равен среднегодовой пенсии россиянина или даже больше. В прошлом году цель была - 2,5 млн. Цели растут, пенсии тоже. 🤷♂️

Продолжаем инвестировать.

#приветпенсия #пенсионный_портфель

ЕвроТранс строит экосистему: революция или авантюра ⁉️

💭 Строительство электрозаправок, развитие сети кафе, производство энергии — звучит как план технологической компании, а не топливного оператора. Разберем, насколько реалистичны эти амбиции...

💰 Финансовая часть (1 кв 2025)

📊 Итоги первого квартала 2025 года показали существенный прирост большинства важных экономических показателей компании, среди которых особенно выделяются увеличение выручки до 39,143 млрд рублей (рост составил 26,7%) и чистой прибыли, достигшей отметки в ₽651 млн рублей (увеличение на 32,2%).

💳 Компания активно привлекала финансирование, увеличив объём заемных средств, что позволило реализовать инвестиционную программу. Несмотря на положительный доход от операционной деятельности, значительные инвестиции привели к общему оттоку денежных средств.

🤔 Финансовое положение компании остаётся устойчивым, хотя она пока превышает целевой комфортный уровень долговой нагрузки. Дальнейшее снижение ключевой ставки приведёт к улучшению рыночных ожиданий относительно финансовых результатов компании.

💸 Дивиденды

👥 Руководство компании сигнализирует рынку о намерении выплачивать значительные дивиденды — распределять около 75% чистой прибыли среди акционеров. Однако существуют весомые предположения, что компания в будущем будет направлять эти средства на развитие бизнеса либо сокращение долговой нагрузки.

✔️ Развитие

⚡ Менеджмент компании выражает оптимизм относительно перспектив развития проекта электрозаправочной инфраструктуры. Наблюдается ускоренный рост сегмента электрических зарядных станций (ЭЗС), опережающий первоначальные ожидания, на фоне активного расширения парка электромобилей в стране.

⛽ Традиционные автозаправочные станции сталкиваются с ограничениями в развитии: регулируемые государством цены на нефтепродукты, насыщенность рынка и невысокий темп прироста спроса делают этот сегмент малопривлекательным для дальнейшего масштабирования.

🧐 Проект электроинфраструктуры обладает значительным потенциалом, поскольку распространение электромобильного транспорта в России находится на начальном этапе, и ожидается значительный рост в ближайшие годы.

📌 Итог

🤓 Финансовое состояние ЕвроТранса улучшается, показывая уверенный рост ключевых метрик. Долговая нагрузка не смущает. Проблемы традиционной розничной торговли бензином компенсируются инвестициями в развивающийся сегмент электрокаров.

🏦 Евротранс — одна из наиболее зависимых российских компаний от изменений ключевой ставки Центробанка. Примерно 60% обязательств компании, включая лизинговые кредиты, имеют плавающую процентную ставку, поэтому дальнейшее её снижение пойдёт на пользу финансовой составляющей бизнеса. В 2025 году компания планирует активно привлекать средства для финансирования своей инвестиционной программы.

😎 Компания постепенно отказывается от традиционного продавца топлива и трансформируется в многопрофильный бизнес с акцентом на высокие технологии, быстрое питание, инфраструктуру зарядки электромобилей и планы по производству собственной электроэнергии. Фактически создается эко-система. Строительство электрозаправочных станций, открытие кафе, создание фабрик-кухонь и внедрение технологий газогенерации — всё это не просто намерения, а реальные шаги реализации крупной инвестиционной стратегии.

🎯 ИнвестВзгляд: Инвестиции в ЕвроТранс выглядят оправданными, учитывая сильные стороны компании и динамично развивающиеся направления её бизнеса. Актив продолжаем удерживать в своём портфеле.

💯 Ответ на поставленный вопрос: Трансформация компании — это стратегически обоснованный шаг, а не авантюра. Несмотря на определённые риски, компания демонстрирует способность эффективно управлять изменениями. Менеджмент компании уверенно воплощает свою стратегию развития, не сетуя на трудности рыночной среды, как это часто делают другие крупные игроки фондового рынка.

️👇 Реакции к посту приветствуются.

$EUTR #EUTR #ЕвроТранс #инвестиции #экосистема #дивиденды #развитие #идея #прогноз #обзор #аналитика

Когда ЕМС решит раздать накопленные миллиарды ⁉️

💭 Разбираемся, почему компания выбрала путь накопления...

💰 Финансовая часть (1 кв 2025)

📊 Выручка компании за отчетный период достигла отметки в 5,3 миллиарда рублей. Важным показателем стало достижение чистой прибыли — 5,4 миллиарда рублей. Денежные потоки также оказались позитивными, достигнув объема в 3,5 миллиарда рублей. Это стало возможным благодаря оптимизации затрат, что обеспечило исторически высокую валовую рентабельность.

🤷♂️ Компанией принято решение временно приостановить выплату дивидендов, направляя свободный кэш на накопление денежных резервов. Уже сформирована значительная сумма свободных средств, предстоит погасить небольшую долю краткосрочных обязательств в 2025 году, после чего останется лишь долгосрочная задолженность под ставку около 10,8–10,9%, срок погашения которой истекает в 2028 году. Дальнейшие шаги относительно избытка наличности пока неизвестны, возможны варианты распределения прибыли акционерам или участие в сделках слияния и поглощения.

💪 При минимальных инвестициях в капитальные затраты компания аккумулирует значительные средства, ожидается дальнейший положительный эффект за счёт чистого дохода от процентов.

🧐 Резкого улучшения показателей не ожидается — ситуация стабильная. Особенно если руководство не примет решения расширять масштабы бизнеса, однако конкретные планы пока не раскрываются перед инвесторами.

💸 Дивиденды

🤑 Главным фактором, удерживающим цену акций на нынешнем уровне, является ожидание восстановления дивидендных выплат. Благодаря этому акции не снижаются в стоимости ниже уровня компании «Мать и дитя». Однако если начнется распределение всей прибыли на дивиденды, коэффициент P/E может увеличиться до диапазона 8–10 в условиях дальнейшего ожидаемого снижения ключевой ставки.

🤔 Наиболее сложной задачей является оценка размера будущих дивидендов. Можно предположить, что при отсутствии сделок по слиянию и поглощению (M&A) или иных действий по выводу средств из компании, весь свободный денежный поток (FCF), будет направлен на выплаты дивидендов. Дополнительно планируется единоразовая выплата ранее накопленного резерва. Ожидаемые дивиденды за 2025 год будут выплачены в 2026 году.

📍 Важно отметить, что в январе 2025 года доли прежнего руководства были переданы новой структуре — ООО «Ресурс», которое получило контроль над 72,71% голосов. По законодательству, новому владельцу необходимо выждать один год, чтобы избежать налогообложения при распределении дивидендов, вероятно, именно этот фактор объясняет задержку.

🔥 Таким образом, инвесторы столкнутся с необходимостью ждать целый 2025 год, надеясь, что финансовые отчеты не покажут признаков роста дебиторской задолженности или выдачи кредитов.

💰 Согласно оценкам, общий объем выплат составит около 18,5 миллиарда рублей, или 205 рублей на одну акцию. Такая доходность весьма привлекательна, составляя почти 27,5%, хотя она носит единовременный характер. Важнее будет дальнейшее поддержание регулярных дивидендов, которые при полном распределении прибыли составят около 120 рублей на акцию ежегодно, что тоже вполне достойно.

📌 Итог

↗️ Можно предположить, что по завершении финансового 2025 года будет произведена полная раздача всех накопленных средств в виде дивидендов в первом полугодии 2026 года, после чего последуют регулярные ежегодные выплаты дивидендов в объеме всей годовой прибыли. Эти меры способны привести к существенной переоценке рыночной оценки предприятия.

🎯 ИнвестВзгляд: Существуют риски, угрожающие перспективам компании: финансовые махинации руководства, сомнительные корпоративные практики и стратегия роста через M&A, замедляющая рост акций из-за отсутствия больших единовременных дивидендов. Идеи нет.

💯 Ответ на поставленный вопрос: Необходимо выждать один год после передачи ООО «Ресурс» контрольного пакета, чтобы минимизировать издержки. Ранее первой половины 2026 года дивидендов ждать не стоит.

👇 Реакции к посту приветствуются.

$GEMC #GEMC #Инвестиции #Дивиденды #Акции #Финансы #Корпорации #Бизнес #Экономика

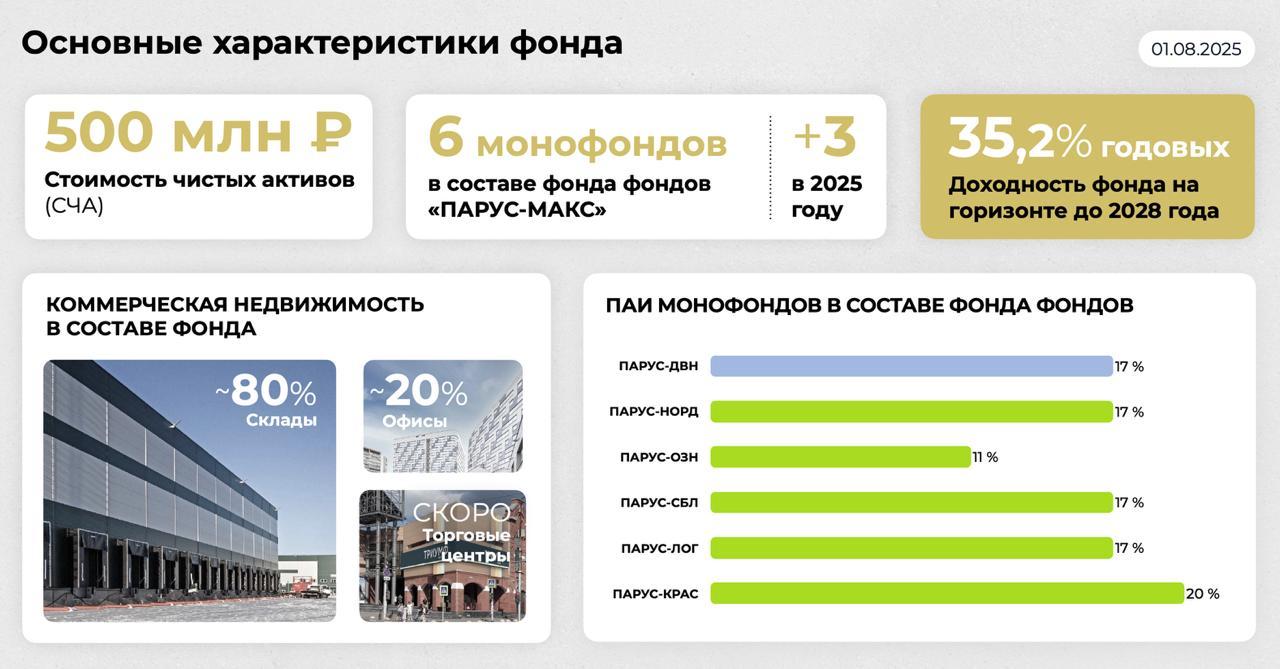

ЗПИФ «Парус Макс» - все фонды в одном инструменте

Время от времени ко мне на разбор попадали разные ЗПИФы на недвижимость от Паруса. Теперь у инвесторов появилась возможность не выбирать отдельные фонды, а использовать всего один, включающий почти все доступные на текущий момент. Сегодня давайте разберемся в преимуществах фонда и его параметрах.

✅ Итак, «Парус Макс» - это комбинированный ЗПИФ, который включает сразу 6 монофондов от УК Парус. До конца 2025 года планируется добавить еще 3 новых, что обеспечит максимальную диверсификацию. Состав фонда на текущий момент выглядит так: 82% - это склады, 17% - офисы и 1% - денежные средства.

Офисные активы представлены фондом Парус-Двинцев (17%). Его мы разбирали отдельно. Складские включают почти в равных долях Nordway (17%), Сберлогистику (17%), OZON (11%), Парус-Красноярск (20%) и FM Logistic (17%). Преимущество фондов заключается в востребованности индустриальной недвижимости в эпоху дефицита объектов и бурного роста сегмента e-commerce.

💰 Каждый монофонд является рентным и приносит постоянный денежный поток держателям. Причем дивиденды комбинированного Парус-Макс не облагаются налогом, автоматически реинвестируются, а комиссия УК почти отсутствует. Именно реинвест позволяет получать постоянный прирост стоимости чистых активов (СЧА), которая на 1 авугста 2025 года составляла 500 млн рублей.

"С начала размещения доходность фонда составила порядка 22%, то есть 30% годовых. Доходность фонда на горизонте до 2028 года прогнозируется на уровне 35,2% годовых, и только к концу 2025 года на уровне +18,9%. Такую доходность едва ли можно найти в моменте на нашем рынке, когда ставка ЦБ неуклонно снижается, равно как и доходности облигаций."

💼 Еще одним преимуществом фонда становится регулярная индексация арендной платы, которая также добавит в копилку необходимые проценты доходности. А вот из минусов могу отметить доступность фонда только квалифицированным инвесторам. Надеюсь вы успели в прошлом году получить статус квала.

В сухом остатке получаем интересный комбинированный инструмент с высокой прогнозируемой доходностью. Парус-Макс позволяет инвесторам не заниматься точечным выбором фондов, а получить бенефиты сразу от всех монофондов. Ну а механизм сложного процента даст необходимый буст для наращивания капитала и последующих выплат дохода.

❗️Не является инвестиционной рекомендацией

Для какого портфеля подойдут акции Магнита ⁉️

💭 Рассмотрим целесообразность включения акций Магнита в инвестиционный портфель исходя из текущего положения дел компании и её стратегии развития...

💰 Финансовая часть (1 кв 2025)

📊 За отчетный период компания получила выручку в размере 103 миллионов рублей и заработала чистую прибыль в объеме 1,3 миллиарда рублей. Уровни аналогичного периода 2024 года. Что касается задолженности, долгосрочный долг составил 192,5 миллиарда рублей, краткосрочная задолженность достигла отметки в 33,7 миллиарда рублей. Долговая нагрузка увеличивается.

🤷♂️ Расходы на капитальное строительство стремительно увеличиваются. Магазинная сеть расширилась за счёт открытия 2 349 новых торговых точек, общее число которых достигло 31 483 единиц по состоянию на конец 2024 года.

😎 Покупка сети «Азбука Вкуса» обеспечит небольшую прибавку к финансовым результатам, но одновременно приведет к повышению издержек на обслуживание дополнительного долга. Азбуку нельзя считать быстро развивающимся розничным оператором. Тем временем операционная прибыльность уверенно поднимается вверх.

✔️ Операционная часть (2025)

🛍️ Компания начала собственное контрактное производство продуктов питания по заказам сторонних компаний. Уже выпускаются сухие завтраки и мармелад известных брендов. Партнерство подразумевает производство на высоком технологическом уровне, разработку рецептур и дизайн, ведение аналитики продаж, хранение и доставку готовой продукции. Магазин готов сотрудничать как с большими, так и с малыми компаниями. Новый проект направлен на повышение загрузки собственных предприятий — в том числе.

📦 До конца 2025 года сеть Магнит откроет 40 дарксторов в Москве и Санкт-Петербурге и 100 грейсторов в крупнейших российских городах. Эти специализированные точки обеспечат быструю доставку свежего продовольствия и готовых блюд за 25 минут. Первый этап проекта запущен пятью дарксторами в столице и Санкт-Петербурге, включающими большой ассортимент для онлайн-заказов. Основной акцент делается на расширение сервиса доставки еды.

🍔 Магнит открыл в Москве первый магазин формата ultra-convenience «Заряд от Магнита». Новинка ориентирована на горожан, предпочитающих быстрое обслуживание и качественный фаст-фуд. Внутри небольшой площади размещены горячая кухня с разнообразием блюд, собственная пекарня, бариста-станция и удобная гостиная зона. Первый магазин находится вблизи станции метро на улице Сущевский Вал.

💸 Дивиденды

❗ Совет директоров Магнита рекомендовал акционерам не выплачивать дивиденды за 2024 год. Это вполне понятно, учитывая предстоящий рост инвестиционных расходов и необходимость реструктуризации задолженности в текущем году. Исходя из этого, можно предположить, что компания примет решение отказаться от выплаты и следующих дивидендов.

🤷♂️ Стоит учитывать исторический опыт: Магнит традиционно не проявлял щедрости в вопросах распределения прибыли среди инвесторов, предпочитая направлять свободные средства либо на обратный выкуп собственных акций (байбэк), либо на стратегическое развитие бизнеса путем поглощений и слияний (M&A).

📌 Итог

🤔 Сейчас это довольно посредственный игрок отрасли, руководство которого предпочитает держаться в тени и не проявлять активности в плане роста рыночной капитализации. Впрочем, если возникнет необходимость разогнать котировки, инструменты для этого имеются, и прошлый год наглядно показал, как быстро акции отреагировали на слухи о выплате больших дивидендов.

🎯 ИнвестВзгляд: Потенциал дальнейшего роста остается ограниченным, как относительно лидеров отрасли, так и в сравнении с рынком в целом. Риски высоки, но именно они открывают возможности, если вдруг менеджмент пожелает выйти из своего пассивного состояния и заняться повышением прозрачности и эффективности управления.

💯 Ответ на поставленный вопрос: Добавляем в долгосрочный портфель. Вероятность снижения котировок высока, поэтому доля пока небольшая.

👇 Держите акции Магнита в своем портфеле?

$MGNT #MGNT #Магнит #Акции #Инвестиции #финансы #портфель #доходность #идея #прогноз #обзор #аналитика

⚡Золотодобытчики, с вами все хорошо? Схематозы, выпиливание с биржи и прочие методы обогащения.

Почему золотодобытчики не могут быть просто Лукойлом, добывать золото, продавать его и делиться с акционерами прибылью через дивиденды? Ну, потому что это золото, у людей при виде этого драгоценного металла срывает кукуху, а обратно она прилетает редко.

Золото всегда растет в цене, знаю одного уверовавшего, он вообще все в золоте измеряет. Да, как сказал один умный дядька, деньги - это золото, все остальное фантики. Сегодня золото бьет рекорды, торгуется на рекордных отметках. Покупать его в том или ином виде становится тяжеловато, но кто сказал, что это хай, а дальше вниз?

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

Слитки, монеты на черный день для любителей апокалипсиса и спокойного сна, ОМС и любые другие проявления привлекают сберегателей, а что у нас с компаниями по добыче золота, как у них дела, давайте посмотрим, есть ли те, кому можно доверить свои кровно нажитые.

Начнем с самого треша и двинемся в сторону “нормальных” компаний, поехали.

Лензолото

В 2020 году были проданы все производственные активы, осталась только кубышка. 5 лет акции болтались на дне, но у нас есть пульсяне, они могут возродить любое говно. Там якобы туземун, ракета, лол кек и чебурек.

Итог: собрание о ликвидации компании.

Петропавловск

Петропавловск F. История тех времен, когда на западе законы, свобода слова, свободное движение капитала, а из России надо все увозить. Поэтому и головной офис находился в Лондоне, где же еще, оплот демократии для правильных пацанов. Итог: делистинг с биржи.

Полиметалл

Бизнес в двух странах, как история с двумя стульями, на какой сам сядешь, на какой друга посадишь. Выбор был сделан, святой Казахстан.

Помню была видеоконференция и инвесторы из России не могли подключиться без ВПН, даже после этого были ребята, которые верили в светлое будущее для российских инвесторов на Мосбирже. Итог: уехали в Казахстан, с Мосбиржи акции выкупили. Тоже F.

Селигдар

Похожая история как и у ЮГК. Мажоров накрывают, возбуждают уголовные дела. Видимо, раньше руки не доходили у товарища майора, теперь дали зеленый свет.

Но тут, если бизнес не отожмут, инвесторов не накуканят, то возможен положительный исход. Сомнительно в плане инвестиций.

ЮГК

Струков и отмененная поездка в Швейцарию. Кто бы мог подумать, что денежки улетают в другую страну. За четыре года Запад не прекращает показывать свое истинное лицо, а у нас до сих пор некоторые деятели умудряются в их исключительность, вторые паспорта недружественных стран у владелицы номинальной, ну камон.

Была возможность национализации, но сейчас, возможно, просто передадут пакет акций другому мажору, и для простых смертных все обойдется. Тут нет ситуации вин-вин, но надежда на хороший исход есть. Национализация последние годы не очень у нас приветствуется, это дает неплохой шанс на благополучное развитие событий.

Полюс

Все помнят отсутствие дивидендов и выкуп 30% казначейских акций у нормальных пацанов. В Полюсе, видимо, покрутили головой, посмотрели, что происходит и развернулись к миноритариям лицом, даже сделали крутую перзу по Сухому Логу и наконец-то сроки указали, которые, конечно, могут сдвинуться вправо на фоне санкций и труднодоступности необходимого оборудования, но возвращение дивидендных выплат, накинули очков компании, что не может ни радовать всех причастных к этой истории.

В целом, бизнес мутный, наделенный многими конспирологическими теориями, кто и чем владеет. Посчастливилось пообщаться с человеком, который десять лет работал с драгметаллами (готовой продукции), сказать, что там все прозрачно и законно, значит, не сказать ничего. Золотодобытчики, думаю не далеко уехали. Но, ситуация в стране меняется, пусть и медленно, но в лучшую сторону.

В своем портфеле золоту (биржевое и акции) выделено 15%. Полюсу 10% и 5% биржевому золоту через фонды. А как вы относитесь ко всем этим золотым делам, во что инвестируете, акции, фонды или слитки покупаете?

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

Нефтяной гигант в ловушке: почему Сургутнефтегаз скрывает правду о своих финансах ⁉️

💭 Попробуем разобраться, как сказались западные санкции на деятельности компании и какие риски ожидают инвесторов...

💰 Финансовая часть (1 кв 2025)

📊 Компания понесла чистый убыток в размере 439,7 миллиардов рублей за первый квартал, тогда как годом ранее была зафиксирована прибыль в 268,5 миллиарда рублей. Большинство финансовых показателей остались закрытыми, включая квартальную выручку. Единственными раскрытыми показателями стали чистый убыток и убыток от основной деятельности до налогообложения, составивший 597,9 миллиарда рублей (против прибыли в 321,2 миллиарда рублей в прошлом году).

🎰 По данным расчетов агентства «Интерфакс», объем свободных денежных средств («кубышки») компании по состоянию на первый квартал 2025 года уменьшился приблизительно на 700 миллиардов рублей, составив около 5,7 триллиона рублей. Для сравнения, на конец предыдущего, 2024 года, сумма оценивалась в 6,4 триллиона рублей, а годом ранее, в конце 2023-го, составляла 5,8 триллиона рублей.

📋 Санкции превратили Сургутнефтегаз из стабильно работающего нефтяного гиганта в компанию с высоким уровнем инвестиционных рисков, где реальная картина финансового состояния остается загадкой.

💸 Дивиденды

🔼 Обыкновенные акции: составляют основную долю акционерного капитала — 82%. Часть этих акций находится в свободном обращении (25%), остальные распределены между неизвестными владельцами. Компания традиционно платит небольшие фиксированные дивиденды, индексируя их ежегодно.

🔽 Привилегированные акции: занимают меньшую долю — 18% капитала, причем большая часть доступна инвесторам свободно (73%). Выплата дивидендов по ним зависит от чистой прибыли компании: дивиденд определяется как 10% от годовой прибыли, рассчитанной по российским стандартам бухгалтерского учета (РСБУ), поделённая на количество акций, равное четверти уставного капитала.

❗ Кроме того, предусмотрена защита прав владельцев привилегированных акций: если выплаты по обычным акциям превышают сумму выплат по привилегированным, дивиденды последних автоматически повышаются до уровня обычных акций.

⚠️ Санкции

🇺🇸 Администрация предыдущего президента США Джо Байдена ввела санкции против российского нефтегазового сектора, включив в черный список Сургутнефтегаз. Введение санкций негативно сказывается на финансовом положении и результатах деятельности. Поскольку конкретные данные о направлениях и объемах поставок компания не публикует, точно определить масштабы последствий пока невозможно.

🤷♂️ При этом компания практически полностью прекратила раскрытие балансовых показателей.

📌 Итог

🤨 Закрытие отчетности увеличивает риски, поскольку компания становится всё более непрозрачной. Теперь объём и структуру резервного фонда можно определить только косвенными методами, что потребует повышения ожидаемой доходности со стороны инвесторов.

💸 Прогнозирование дивидендов осложнено закрытием отчетности, что делает этот процесс скорее гадательным.

🎯 ИнвестВзгляд: Идеи в акциях нет до момента начала публикаций открытых отчетностей.

💯 Ответ на поставленный вопрос: Решение о сокрытии финансовой информации — это вынужденная мера, продиктованная текущей геополитической ситуацией. Однако для инвесторов это создает дополнительные сложности в оценке перспектив вложений в акции компании.

🫰 Спасибо, что дочитали этот пост до конца и поставили лайк!

$SNGS $SNGSP #SNGS #SNGSP #Сургутнефтегаз #нефть #финансы #инвестиции #акции #дивидеды #санкции #анализ #корпорации #бизнес #деньги

Неоднозначные заявления Трампа остудили аппетит к риску. К чему готовиться инвестору

На старте торговой недели котировки индекса МосБиржи поднимались выше 3000 пунктов: инвесторы отыгрывали новости о предстоящей встрече президентов США и РФ. Однако закрепиться на этом уровне рынку акций не удалось.

Акции перешли к снижению после неоднозначных заявлений Дональда Трампа о том, что его встреча с Владимиром Путиным «пробная» и что он может выйти из переговорного процесса по Украине. Также Трамп заявил, что недоволен словами Зеленского о том, что тому потребуется конституционное одобрение по вопросам территорий.

Самое неприятное в этой ситуации – отсутствие ясности по ключевым, даже фундаментальным вопросам. Россия не считает Зеленского легитимным партнером, а значит любые соглашения с ним юридически ничтожны. Территориальный вопрос тоже повис в воздухе – стороны годами не могут найти компромисс. При таком раскладе искать позитив в этом хаосе неопределенности – задача почти безнадежная.

Рынок продолжает балансировать в условиях неопределенности. С одной стороны, инвесторы надеются на прорыв в российско-американских отношениях и прогресс в урегулировании украинского кризиса. С другой — перекупленность акций усиливает давление: многие игроки готовы фиксировать прибыль при любом негативном сигнале. В такой обстановке даже незначительные новости или спекуляции могут спровоцировать резкие колебания котировок в течение недели.

Из позитивного: Президент США Дональд Трамп подписал указ о приостановке действия повышенных пошлин для Китая ещё на 90 дней. Продление «перемирия» смягчит опасения по поводу тарифной войны, которая грозит парализовать торговлю между США и Китаем, а также может открыть Трампу путь для визита в Китай для встречи с председателем Си Цзиньпином в конце октября.

Что по технике: Для продолжения восходящего движения важно закрепиться выше 3000 пунктов. Дальнейшей целью станет апрельский пик 3052 пункта, однако в связи с перекупленностью индекса и туманными перспективами диалога России и США растет риск коррекции. Ее целью наиболее вероятен возврат к поддержке 2920-2900п, а в случае разочарования инвесторов результатами встречи президентов РФ и США 15 августа, вероятна более глубокая коррекция в район 2700 пунктов.

За последнюю неделю сильней всего росли компании находящиеся под санкциями: Газпром, Новатэк, СПБ Биржа, Сегежа, Аэрофлот. Решил частично зафиксировать в них долю, чтобы минимизировать риски излишней волатильности. Часть высвободившихся средств переложил в акции эмитентов способных переоцениваться без влияния геополитики.

Основной фокус на компании реагирующие на ставку, а также надежных игроков внутреннего рынка они умеренно росли в отличии от санкционных экспортеров: Х5, Магнит, Рени, Совкомбанк, РусАгро, Северсталь, Софтлайн.

Из корпоративных новостей:

Сбер РСБУ за январь – июль 2025 года: Чистая прибыль ₽971,5 млрд (+6,8% г/г), Рентабельность капитала 22,1%

Софтлайн акции загнали в планку после новостей о том, что Sk Capital инвестировала 5 млрд руб. и получила свыше 10% акций компании

КуйбышевАзот СД рекомендовал дивиденды за 1п 2025г в размере 4Р на обычку (ДД 0,8%) и преф (ДД 0,8%), отсечка - 23 сентября

• Лидеры: ВСМПО-АВИСМА $VSMO (+9,32%), ТГК-14 (+6,66%), Северсталь $CHMF (+5,35%).

• Аутсайдеры: Самолет $SMLT (-3,02%), Полюс $PLZL (-2,5%), Хэдхантер $HEAD (-1,28%).

12.08.2025 - вторник

• $RTKM - Ростелеком последний день с дивидендом 2,71 руб/ао и 6,25 руб/ап

• $AFLT - Аэрофлот операционные результаты за июль 2025г.

• $ALRS - Алроса финансовые результаты по МСФО за I полугодие 2025г.

• $DIAS - Диасофт финансовые результаты по МСФО за 3 мес. 2025г.

• $HNFG - Henderson данные о выручке за июль 2025г.

• $MGKL - МГКЛ операционные результаты за июль 2025г.

• $PRMD - Промомед операционные результаты за II кв. 2025г.

• $UPRO - Юнипро финансовые результаты по РСБУ за 6 мес. 2025г.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор_рынка #фондовыйрынок #аналитика #инвестор #инвестиции #новости #мегановости #обучение #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Следует ли инвестировать в Черкизово, или это "Гурмэ с перцем" ⁉️

💭 Рассматриваем целесообразность инвестирования в группу компаний Черкизово...

💰 Финансовая часть (1 п 2025)

📊 Компания зафиксировала чистую прибыль в размере 4,39 млрд рублей. Это меньше аналогичного показателя прошлого года — 6,66 млрд рублей. Несмотря на замедление темпов роста прибыли, ключевые показатели демонстрируют устойчивый рост объёма активов и стабильность операционной деятельности. Важно помнить, что первый квартал 2025 года завершился чистым убытком в размере 0,8 млрд рублей.

💳 Общий объём кредиторской задолженности компании снизился относительно предыдущего периода и составляет 3,1 млрд рублей. Основу задолженности составляют расчёты с поставщиками и кредиторами. Примечательно полное отсутствие значимой просроченной задолженности, что подтверждает высокий уровень контроля над обязательствами и соблюдение сроков платежей.

✔️ Операционная часть

🐔 Производство куриного мяса увеличивается, что является положительным моментом, ведь именно эта продукция приносит основную долю прибыли. Компания успешно завершила покупку ООО «Руском» в Тюменской области, став лидером по производству бройлеров в России. Этот актив поможет «Черкизово» усилить позиции на рынке брендированных продуктов из курицы в Сибири и на Урале. Однако курица, будучи наиболее доходным сегментом, также принесла проблемы.

🥓 Компания объявила о планах увеличения производства колбасных изделий в нарезке под брендами «Черкизово» и «Черкизово Премиум». Такое решение обусловлено растущим спросом потребителей на удобные небольшие упаковки и готовностью платить больше за продукцию высокого качества с эксклюзивными вкусами. В рамках расширения ассортиментной линейки «Черкизово» выпустило новые продукты в нарезке: варено-копченую колбасу «Балыковую», сырокопченые ассорти-колбасы «Мраморная», «Салями Астория», «Салями Экстра» и «Гурмэ с перцем».

📌 Итог

⚠️ Относительно высокий уровень задолженности усиливает финансовую нагрузку, увеличивает возможный риск снижения кредитного рейтинга и затрудняет доступ к новым источникам финансирования. Но видно, что компания намерена работать в этом направлении. У неё есть всё, чтобы достойно выйти из сложившейся ситуации.

🧐 Ранее компания активно развивала бизнес путем слияний и поглощений (M&A), а также осуществляла крупные капитальные вложения, финансируемые за счет заемных средств. Такая стратегия была успешной благодаря государственным субсидиям, покрывавшим расходы на обслуживание льготных кредитов, позволяя одновременно выплачивать дивиденды акционерам. Сейчас же ситуация изменилась: стоимость заимствования увеличилась, долговая нагрузка осталась высокой. Это вынуждает компанию лишь пересмотреть свою инвестиционную политику, сократив объём инвестиций, однако она намерена продолжать реализацию своей долгосрочной инвестиционной стратегии, органический рост и осуществление стратегических приобретений.

🎯 ИнвестВзгляд: Дивидендная доходность находится на среднем уровне и не представляет особой привлекательности. Успех компании будет зависеть от её способности эффективно управлять долговой нагрузкой, оптимизировать расходы и находить новые пути роста и развития. Имеются признаки выздоровления, а сам бизнес достаточно стабилен — к тому же чётко обозначены планы по развитию, которые корректируются под текущие обстоятельства. Несмотря на повышенный риск, потенциал роста огромен. Добавляем в портфель.

💯 Ответ на поставленный вопрос: Да, инвестировать в Черкизово целесообразно, несмотря на существующий риск — высокую долговую нагрузку. Если этот фактор пугает, лучше воздержаться от включения акций компании в инвестиционный портфель. И да... — это "Гурмэ с перцем".

👇 Видите потенциал у компании, согласны с выводом?

$GCHE #GCHE #инвестиции #черкизово #агропром #акции #анализ #АгроБизнес #Аналитика #Развитие #Бизнес #Стабильность