Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ В сентябре число инвесторов на Мосбирже $MOEX выросло до 38,6 млн человек, счетов стало 73,1 млн.

Физлица вложили рекордные 317 млрд ₽, в основном в облигации.

Популярные акции — Сбербанк $SBER, ЛУКОЙЛ $LKOH, Газпром $GAZP, ВТБ $VTBR и Яндекс $YNDX.

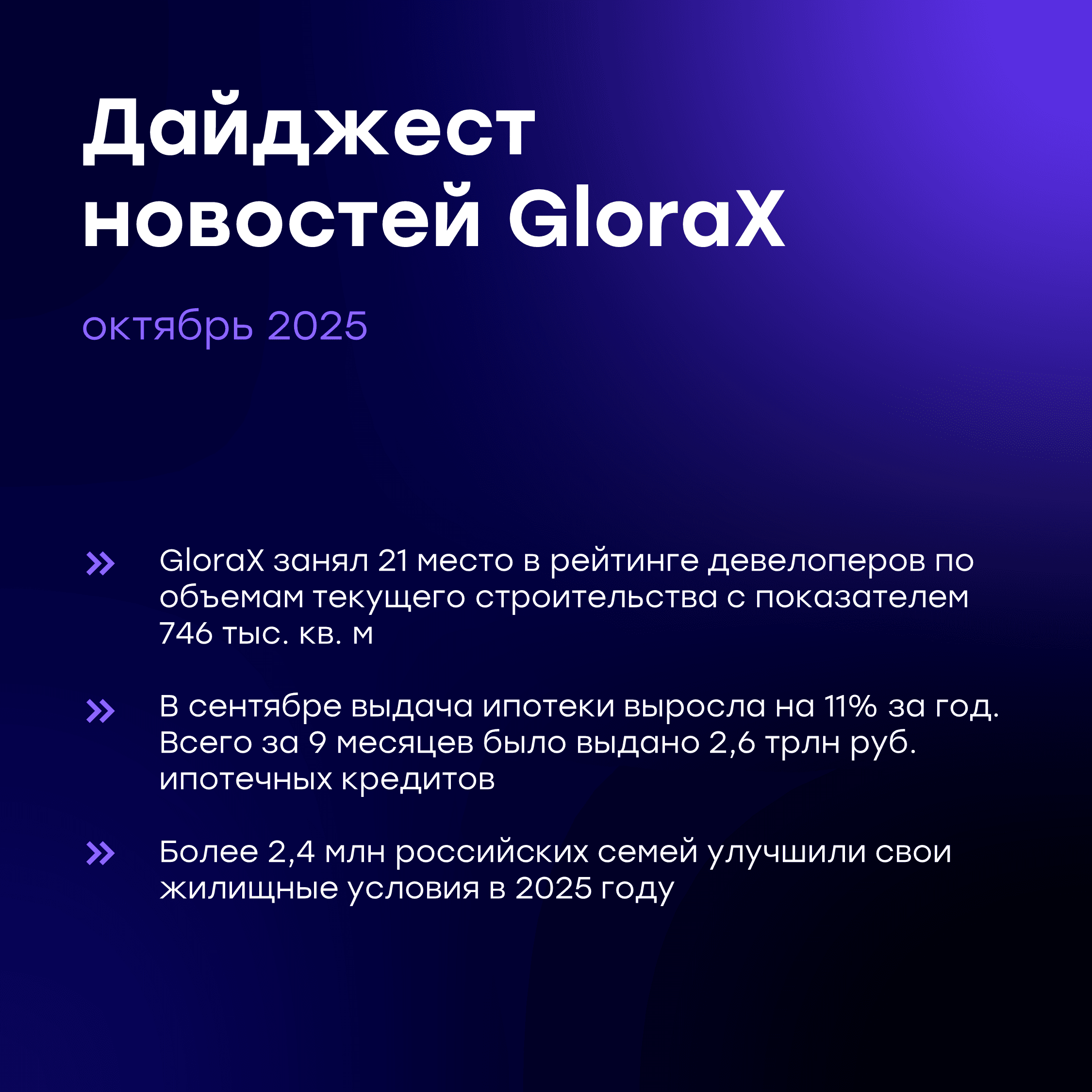

Еженедельный дайджест новостей отрасли

Главные новости:

• Поднялись на 21-е место в рейтинге ЕРЗ по объемам объемам стройки (+23 позиции за этот год). Объем текущего строительства проектов GloraX составляет 746 тыс. кв м.

• CEO GloraX Дмитрий Кашинский в беседе с ИА «Регнум» рассказал о переломном моменте на рынке жилья, стратегии экспансии в регионы и планах по выходу на IPO.

Новости отрасли:

🔍 ДОМ.РФ: в сентябре 2025 г. застройщики в России вывели на рынок 4,1 млн кв. м новых проектов (+4% г/г). Рост показателя свидетельствует об оживлении рынка жилья, что позитивно сказывается на финансовых результатах девелоперов, включая GloraX.

Подробнее: https://дом.рф/media/news/v-sentyabre-2025-g-zastroyshchiki-v-rossii-vyveli-na-rynok-4-1-mln-kv-m-novykh-proektov-4-g-g/

🔍 В сентябре выдача ипотеки выросла на 11% за год, всего с начала 2025 года в России было выдано 2,6 трлн рублей ипотечных кредитов. Активизация выдачи ипотеки связана со смягчением денежно-кредитной политики ЦБ: снижением ключевой ставки, а вслед за ней и снижением ставок по рыночной ипотеке.

Подробнее: https://rbcrealty.ru/news/68de2e3d9a7947076c48d932

🔍 С начала года свыше 2,4 млн российских семей улучшили жилищные условия, заявил вице-премьер РФ Марат Хуснуллин. Он также отметил, что в настоящее время в стране возводят 120,3 млн кв. м жилья, а градостроительный потенциал превышает 467 млн кв. м.

Подробнее: https://www.interfax-russia.ru/realty/news/svyshe-2-4-mln-rossiyskih-semey-uluchshili-zhilishchnye-usloviya-s-nachala-goda

#GloraX #дайджест #недвижимость #финансы #строительство #девелопмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

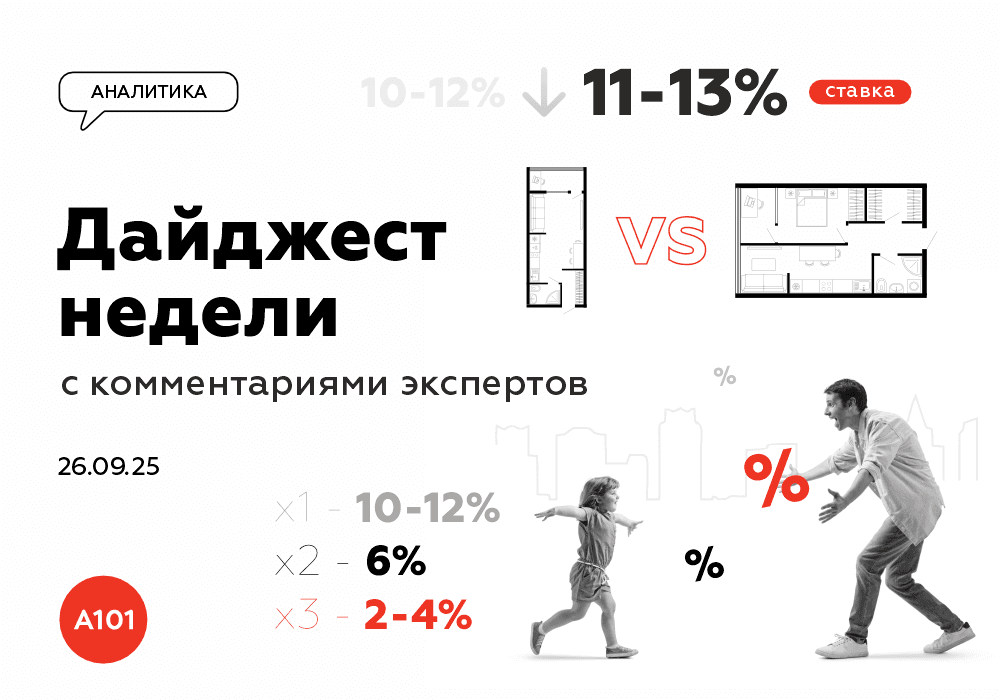

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Инвестиции в ПИФы, «суперквалифицированные» инвесторы и снижение уровня возмещения банкам

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, недельная инфляция с 23 по 29 сентября составила 0,13%. Годовая инфляция осталась на уровне 8,1%.

— С начала года вложения инвесторов в ПИФы приблизились к 830 млрд руб., однако на отчетной неделе с 22 по 28 сентября совокупные притоки средств в инструмент сократились почти в девять раз: чистый приток составил всего 2,7 млрд руб., что на 89,3% меньше показателя предыдущей недели. Лидером по привлечению средств остается сегмент фондов облигаций, куда за более чем семь месяцев было направлено 507,1 млрд руб.

— Председатель комитета Госдумы по финансовому рынку Анатолий Аксаков допустил снижение ключевой ставки Банка России до 15% к концу года. По его мнению, ЦБ продолжит смягчение денежно-кредитной политики, и ставка может плавно снижаться с текущих 17% с шагом в один процентный пункт на предстоящих заседаниях 24 октября и 19 декабря.

🗨️ «Несмотря на обнадеживающие данные по инфляции, позволяющие предположить снижение ключевой ставки до 15% к концу года, информационный фон вызывает определенные сомнения относительно скорости этого процесса. В частности, рынок труда остается перегретым, что усиливает инфляционное давление. Помимо этого, планы по увеличению налогов способствуют формированию проинфляционных ожиданий», — комментирует Анатолий Клинков, директор по взаимодействию с инвесторами ГК «А101».

— Банк России в 2026 году планирует обсудить с участниками рынка действующие требования к квалификации инвесторов и возможные их изменения. Также регулятор намерен изучить вопросы инвестирования в криптовалюты, включая возможность создания категории «суперквалифицированных» инвесторов.

📊 Новости строительной отрасли и ипотечного кредитования:

— На фоне общего замедления строительной отрасли наблюдается сокращение числа вакансий. Согласно данным Индекса здоровья российского бизнеса, во втором квартале 2025 года количество вакансий в строительстве снизилось на 20% по сравнению с аналогичным периодом прошлого года.

🗨️ «Это коснулось не всех видов работ и, соответственно, не всех строительных профессий. Стоит учитывать, что цикл девелоперских проектов достаточно длинный — порядка двух лет. И с 2024 года на рынке наблюдается снижение стартов новых проектов. То есть недостатка нет, например, в монолитчиках или специалистах по каменной кладке. А квалифицированные специалисты по внутренним инженерным системам по-прежнему в большом дефиците — они заняты на проектах в высокой степени готовности, которые массово запускались в 2022-2023 годах», — комментирует Елена Леликова, директор по закупкам ГК «А101».

— Минфин рассматривает возможность снижения уровня возмещения банкам по семейной ипотеке после 1 ноября. Как сообщил замминистра финансов Иван Чебесков, вопрос находится в стадии обсуждения, и ведомство анализирует ситуацию, чтобы в ближайшее время принять решение. Ранее компенсации банкам по льготным программам уже были снижены.

— По данным ВТБ, российские банки выдали в сентябре 2025 года ипотечных кредитов на 405 млрд руб., что на 11% превышает показатель аналогичного месяца прошлого года. Таким образом, совокупный объем ипотечных выдач за первые девять месяцев года составил более 2,6 трлн руб., что, примерно на треть ниже результатов за тот же период 2024 года.

— По данным вице-премьера Марата Хуснуллина, более 2,4 млн российских семей улучшили жилищные условия с начала 2025 года, а с 2019 года эта цифра превысила 26 млн семей. За восемь месяцев текущего года было введено 67,5 млн кв. метров жилья, а до конца года планируется ввести еще не менее 100 млн.

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

🚀 10 облигаций с жирными купонами и высокой доходностью от 20% до 27% годовых

Продолжаем богатеть на облигациях. Начинаем цикл подборок облигаций “из грязи в князи”. Сегодня рейтинг BB+ и BBB-, высокая текущая купонная доходность, отсутствие оферт и все облигации на год и больше, поехали!

Данная подборка для тех, кому, возможно, скучно жить, но еще не МММ. Рейтинг говорит сам за себя, риски есть как и везде, но здесь они повыше.

Также можете ознакомиться с подборками облигаций, которые могут заинтересовать инвестора:

🔷 Пассивный доход на длинных ОФЗ. Фиксируем 14% годовых

🔷10 облигаций с ежемесячным купоном (NEW!!!🔥)

🔷 10 облигаций с высоким купоном. Рейтинг А

🔷 10 высокодоходных облигаций с рейтингом ВВВ и ниже (слабоумие и отвага)

💸 Виллина 001P-01

● ISIN: RU000A10A505

● Цена: 100,9%

● Купон: 28% (69,81 ₽) купончик со временем становится меньше

● Дата погашения: 22.11.2027

● Купонов в год: 4

● Рейтинг: BBB-

● Текущая купонная доходность: 27,7%

💸 ТД РКС 002Р-05

● ISIN: RU000A10BQM7

● Цена: 105,7%

● Купон: 28% (23,01 ₽)

● Дата погашения: 20.05.2028

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 26%

💸 ВЕРАТЕК-01

● ISIN: RU000A10A0H8

● Цена: 101,4%

● Купон: 26% (64,82 ₽)

● Дата погашения: 03.11.2027

● Купонов в год: 4

● Рейтинг: BBB-

● Текущая купонная доходность: 25,3%

💸 ТЕХНО Лизинг 001Р-07

● ISIN: RU000A10BBG1

● Цена: 104,4%

● Купон: 27% (22,19 ₽) купончик со временем становится меньше

● Дата погашения: 16.03.2030

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 25,3%

💸 ПАО "ТГК-14" 001Р-03

● ISIN: RU000A10AEF9

● Цена: 126%

● Купон: 26,5% (21,78 ₽)

● Дата погашения: 10.02.2028

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 20,7%

💸 ГЛОРАКС 001P-03

● ISIN: RU000A10ATR2

● Цена: 111%

● Купон: 28% (23,01 ₽)

● Дата погашения: 27.01.2027

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 24,8%

💸 ДжетЛенд БО-01

● ISIN: RU000A107G63

● Цена: 104,9%

● Купон: 21% (17,26 ₽)

● Дата погашения: 06.12.2026

● Купонов в год: 12

● Рейтинг: BB+

● Текущая купонная доходность: 20,4%

💸 ЭкономЛизинг 001Р-08

● ISIN: RU000A10B081

● Цена: 111%

● Купон: 27% (22,19 ₽)

● Дата погашения: 18.02.2028

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 23,9%

💸 ГК Сегежа 003P-06R

● ISIN: RU000A10CB66

● Цена: 100,2%

● Купон: 23,5% (19,32 ₽)

● Дата погашения: 25.01.2028

● Купонов в год: 12

● Рейтинг: BB+

● Текущая купонная доходность: 22,9%

💸 АйДи Коллект 001P-01

● ISIN: RU000A10B2P6

● Цена: 110,7%

● Купон: 26% (21,37 ₽)

● Дата погашения: 27.02.2028

● Купонов в год: 12

● Рейтинг: BB+

● Текущая купонная доходность: 23,4%

Не стал брать самое дно, типа B и B-, так как там уже такой запредельный риск, что доходности падают из-за него. Так сказать золотая середина, с большими, конечно, рисками, но еще, если совсем отчаянные, то терпимо. Есть выпуски на три и более лет, при прочих равных, можно зафиксировать, ну совсем вкусную доходность, но на разумную долю. Диверсификацию никто не отменял.

А в целом, во всех облигациях, независимо от рейтинга, есть один риск, который может накрыть их всех разом. Он называется инфляция, если она у нас пойдет не по плану ЦБ, а чуть выше, то фиксированные доходности будут съедаться, об этом тоже стоит помнить и не забывать.

В своем портфеле, согласно своей стратегии, я облигациям отвел долю в 10%, сейчас упор делаю на валютные облигации. Также все еще интересны ОФЗ.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

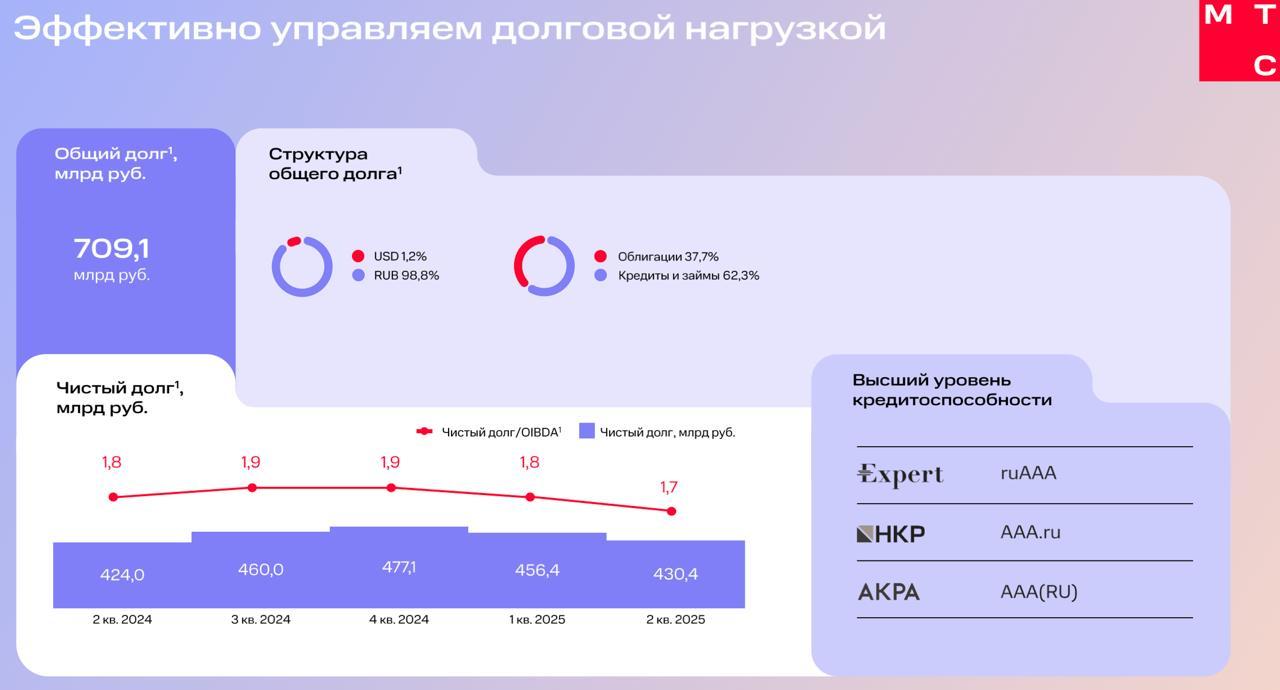

МТС - одной надежды мало

Аналитики Коммерсанта отмечают падение прибыли операторов связи по итогам первого полугодия 2025 года в пределах 36–83%. Причинами такой динамики служат подорожавшие заимствования и увеличение операционных затрат. При этом в случае снижения ставки ЦБ компании смогут рефинансировать долги, что улучшит результаты уже к концу года. На примере отчета МТС разберемся подробнее в этом вопросе.

📱 Итак, выручка телекома за отчетный период выросла на 11,7% до 370,9 млрд рублей. Обусловлен рост увеличением доходов базовых телеком-услуг и финтех направлений, в том числе МТС Банка, на 34,3% за второй квартал за счет переоценки портфеля бумаг год к году. Мы отдельно разбирали результаты банка, поэтому останавливаться сейчас на этом не будем.

Рекламный бизнес и доходы Медиахолдинга также выросли за квартал на 25,2% и 18,2% соответственно. Первый растет за счет увеличения клиентской базы и рекламного инвентаря, второй - за счет роста доходов OTT и ТВ сервисов.

📊 Однако рост доходной части меня интересует в меньшей степени. Вопросы к МТС у меня именно в разрезе расходной части. Так, себестоимость за отчетный период выросла на 33,8% до 133,7 млрд рублей, а операционные расходы и амортизация на 5,8%. По-прежнему ключевым фактором падения прибыли являются финансовые расходы компании. За полугодие они выросли на 71,4% до 74,2 млрд рублей.

Чистый долг на конец июня 2025 года составил высокие 430,4 млрд, а общий долг 709,1 млрд рублей. Чистый долг к OIBDA немного снизилась до 1,7x из-за роста последнего показателя, но обслуживать долг становится все труднее. Высокая ставка драйвит расходную часть. В итоге чистая прибыль от продолжающейся деятельности за полугодие упала более чем в 3 раза до 8,9 млрд рублей.

💰 Прибыль падает, долг высокий, а компания продолжает платить дивиденды в долг. При прибыли в 2024 году на уровне в 31,5 млрд рублей, компания выплатила 68,6 ярдов. Где МТС будет изыскивать средства на выплату за 2025 год, учитывая схлопывание прибыли? Вопрос риторический. АФК Системе нужны деньги, поэтому она продолжит «доить» дочернего телекома.

Причем я не исключу, что практика «выплаты в долг» продолжится, еще сильнее снижая рентабельность по чистой прибыли. Акционерам остается только надеяться, что ЦБ более уверенными темпами будет снижать ключевую ставку и позволит перекредитовываться МТСу дешевле. Я, как и прежде, на эту историю смотрю со стороны, не желая участвовать в бизнесе «должника».

❗️Не является инвестиционной рекомендацией

♥️ Да понимаю я вашу любовь к МТСу, нормальная компания. Но и вы меня поймите, лайки я люблю еще больше. Так давайте скинемся по лайку под этой статьей. Спасибо!

🏤 Мегановости 🗞 👉📰

1️⃣ Softline $SOFL купила 51% консалтинговой компании BeringPro примерно за 700 млн ₽, исходя из мультипликатора 4х EV/EBITDA.

EBITDA BeringPro за 2024 год составила 184 млн ₽, выручка — 1,96 млрд ₽ (+20%).

2/3 суммы пошли на развитие и погашение долгов, 1/3 — менеджменту (в основном акциями Softline с lock-up на 6 месяцев).

Срок окупаемости сделки оценивается в 5 лет.

Цель Softline и BeringPro — войти в топ-5 ИТ-консалтинга к 2026 году.

Может ли высокий уровень капитальных затрат Северстали радовать ⁉️

💭 Рассмотрим, является ли такой подход верным и какие сигналы он несет для долгосрочных инвесторов…

💰 Финансовая часть (2 кв 2025)

📊 Выручка демонстрирует рост на 3,8% к прошлому кварталу и на 19,8% в иностранной валюте благодаря увеличению объемов реализованной продукции, хотя укрепление национальной валюты частично нивелирует этот прирост. Несмотря на увеличение доходов, прибыль существенно сократилась и составила лишь 15,7 млрд рублей вследствие значительных негативных курсовых разниц.

🧐 Рентабельность бизнеса остается низкой, а показатель EBITDA стабилен, несмотря на постепенное ухудшение операционной прибыли. Компания сохраняет устойчивое финансовое положение, поддерживая отрицательную чистую задолженность и воздерживаясь от привлечения заемных средств, предпочитая работу исключительно на собственные средства, включая отказ от выплаты дивидендов акционерам.

🤷♂️ Оборотный капитал значительно увеличился во втором квартале, практически сведя свободный денежный поток (FCF) к нулю и лишив компанию возможности распределять дивидендные выплаты. Капитальные расходы заметно возросли вдвое по отношению к прошлогоднему уровню, что соответствует инвестиционной программе организации.

🔲 Производство стали в 2-м квартале 2025 г. увеличилось на 7,9% относительно аналогичного периода предыдущего года, однако снизилось на 11,7% по сравнению с предыдущим кварталом. Объемы реализации стали, напротив, увеличились — на 3,9% в годовом выражении и на 4,9% поквартально.

💸 Дивиденды

😎 Итоги второго квартала привели к решению временно приостановить выплату дивидендов. По результатам текущего года также ожидается, что распределение дивидендов не состоится. Однако начиная с 2026 года можно рассчитывать на улучшение показателей рентабельности благодаря ослаблению курса рубля и снижению ключевой ставки, что даст возможность вновь направлять весь свободный денежный поток (FCF) на выплату дивидендов.

🫰 Оценка

💤 Прогнозы на 2026 год и последующие периоды вызывают интерес. Это связано с ожиданиями девальвации национальной валюты, восстановлением спроса на сталь и реализацией масштабной инвестиционной программы компании.

📌 Итог

↘️ Финансовое положение временно осложнилось из-за снижения внутреннего спроса на металл и высокой ставки ЦБ. Второй квартал оказался достаточно слабым, но это было предсказуемо. Ожидается, что 2025 год будет непростым. Важно отметить, что руководство проводит осторожную политику распределения прибыли, предлагая отказаться от выплаты дивидендов, хотя технически могло бы финансировать их за счет займов. Решение отказаться от выплаты дивидендов выглядит вынужденной, но оправданной мерой в текущих рыночных условиях. Высокий уровень капитальных вложений свидетельствует о серьезных намерениях компании укрепить свои позиции и повысить конкурентоспособность.

🎯 ИнвестВзгляд: Идея просматривается только на долгосрочном горизонте.

📊 Фундаментальный анализ: 🟰 Держать - текущие показатели слабые, но стратегические перспективы и ожидаемые макроэкономические изменения создают основу для будущего роста.

💣 Риски: ☁️ Умеренные - риски подконтрольны благодаря сильной финансовой позиции и консервативной политике управления, однако нужно отметить существенную зависимость от рыночных факторов.

✅ Привлекательные зоны для покупки: 925р / 860р

💯 Ответ на поставленный вопрос: План развития компании внушает уверенность. Высокий уровень капитальных затрат даже радует, поскольку бизнес продолжает вкладываться в развитие, несмотря на сложную рыночную ситуацию. Ключевым фактором успеха остается способность компании адаптироваться к изменениям рынка и эффективно реализовывать инвестиционную программу. Но потребуется время.

⏰ Подписывайтесь, чтобы не пропустить следующие материалы

$CHMF #CHMF #Северсталь #инвестиции #стратегия #развитие #диверсификация #промышленность #Дивиденды #Экономика #Бизнес

Идеальный шторм: почему российский рынок остался без поддержки

Российскому рынку не хватает стимулов для роста. Инвесторы не видят позитивных сигналов ни от смягчения монетарной политики, ни от снижения геополитической напряженности.

Ситуацию усугубляет умеренно жесткая позиция ЦБ по ключевой ставке, которая вызывает опасения, что к концу года ставка будет не ниже 16%. Это своего рода плата за геополитические риски и повышение налогов.

По итогам основной сессии индекс МосБиржи увеличился на 0,1% и составил 2686,4 пункта, а долларовый индекс РТС прибавил 0,3%, поднявшись до 1023,7 пунктов.

На фоне сохраняющейся высокой геополитической напряжённости вчера Дональд Трамп выступил со смешанными сигналами. С одной стороны, он подчеркнул необходимость дипломатического урегулирования между Россией и Украиной и выразил готовность выступить посредником на переговорах.

С другой — заявил о демонстрации силы как действенном методе давления, подтвердив отправку к российским берегам одной-двух атомных субмарин, хотя и выразил надежду, что до их использования дело не дойдёт.

Ранее в СМИ появлялись сообщения о возможных поставках Украине крылатых ракет Tomahawk, что уже вызывало обеспокоенность рынков и усиливало геополитические риски.

Сегодня страны ЕС также должны обсудить план использования замороженных российских активов. Изменить текущую ситуацию способны только конкретные шаги, а именно — организация прямых переговоров по украинскому вопросу. Рынок больше не реагирует на словесные интервенции, которых недостаточно даже для формирования технического отскока.

Что по технике: Индекс МосБиржи на вечерней сессии закончил торги в районе 2678,65 пункта. Днем ранее котировки опустились ниже исторического уровня поддержки в 2700 пунктов. В случае сохранения давления на рынок существует высокая вероятность снижения к ближайшему уровню поддержки в 2650 пунктов и совсем не обязательно, что он выстоит.

Из корпоративных новостей:

Совкомбанк собирается рассмотреть вопрос выплаты второй части дивидендов за 2024 год в начале 4кв 2025 года.

Новатэк танкер с 7-м грузом подсанкционного "Арктик СПГ 2" пришвартован в китайском порту

НКХП акционеры одобрили дивиденды за 1п 2025г в размере 6,54 руб/акция (ДД 1,3%), отсечка - 10 октября

Эталон акционеры одобрили допэмиссию в размере 400 млн акций по открытой подписке

Магнит сделку РЕПО перенесли на 2 октября 2026 года. Весь спекулятивный рост сошел на нет.

Хэдхантер намерен запустить специализированный портал, посвященный работе на Северном Кавказе, в начале 2026г

Софтлайн объявляет о покупке свыше 1 млн акций за неделю в рамках обратного выкупа и подтверждает намерение продолжать покупки акций.

АФК Система дочерняя организация Cosmos Hotel Group подтверждает интерес к IPO, ждет подходящий момент

М.Видео в лидерах роста на новости о возможном увеличении доли в компании китайским ритейлером.

Черкизово в 1п 2025г увеличило продажу курятины на 9,7% г/г до 488 тыс т, индейки - на 5,7% г/г до 26,9 тыс т, продажи свинины снизились на 10,2% до 92,9 тыс т

• Лидеры: М.Видео #MVID (+35,6%), ЭсЭфАй #SFIN (+5,93%), Икс 5 #X5 (+4%), ЛСР #LSRG (+3,5%), Эн+ #ENPG (+3,47%).

• Аутсайдеры: ММК #MAGN (-3,12%), ЮГК #UGLD (-3,03%), Софтлайн #SOFL (-2,87%), Сургутнефтегаз #SNGSP (-2,03%).

01.10.2025 - среда

• #MOEX - МосБиржа объем торгов за сентябрь

• #PHOR - ФосАгро закрытие реестра по дивидендам 273 руб (дивгэп)

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

• Индекс производственной активности PMI (сент) (12:00 мск, пред.: 48,7).

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #инвестор #инвестиции #фондовый_рынок #обзор_рынка #новости

'Не является инвестиционной рекомендацией

IPO — история о росте, доверии и расширении возможностей

Вчера в общих чертах рассказал о подкасте, который мы записали с Александром Зюриковым, "Под Эгидой". Сегодня хочу выделить свои основные мысли.

Итак, главное, о чем мы порой забываем. IPO — это не только способ привлечь деньги на развитие. Это реально важный этап в росте компании. Ее выход на большую сцену, демонстрация готовности компании к полной прозрачности и соблюдению корпоративной культуры.

Основное преимущество IPO — возможность объективно оценить компанию “рынком”. Когда это происходит, доверие со стороны инвесторов и партнеров растет. Соответственно, бизнес может выгоднее привлекать дальнейшее финансирование, например, через выпуск облигаций без залогов.

Доступность IPO растет, благодаря снижению требований Мосбиржи к компаниям малого и среднего масштаба + цифровизации + развитию коммуникаций. Теперь компании напрямую могут общаться с инвесторами (соцсети, telegram-каналы и др.)

Начался цикл снижения ключевой ставки ЦБ РФ. Мы ожидаем рост активности в IPO и SPO. Для инвесторов — это новые возможности.

Немного о подготовке. Да, это сложный процесс. Много параметров, по которым проверяется готовность компании. Начиная от юридических моментов (ООО → АО), до построения прозрачной структуры, позволяющей выйти на биржу.

Еще раз подчеркну: IPO — это позитивный шаг к развитию бизнеса, а не вынужденная мера в поисках денег. Это история о росте, доверии и расширении возможностей.

✅ Совет для инвесторов: четко понимать, в какой бизнес ты инвестируешь.

✅ Совет для компаний: идти на биржу, будучи реально готовыми.

Конечно, сложно передать все нюансы беседы в посте. Надеюсь, вы все же посмотрите подкаст!

@pro100IPO

#видео

#подЭгидой

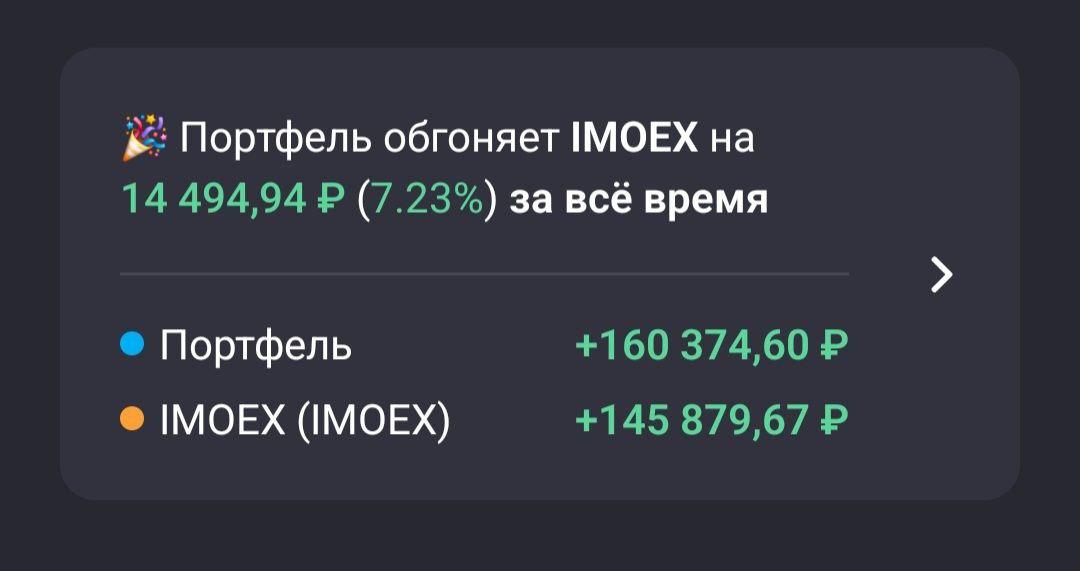

Обзор облигационного портфеля на 2025 год. Рекордная доходность и новые сделки

Пришло время обсудить публичные стратегии! Я снова начинаю это делать и покажу вам сделки из моего облигационного портфеля, где в прошлом месяце было много новых покупок.

Напомню, что первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +3,03%

• За все время: +7,23%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС таких вариантов стало на порядок меньше.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке: Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 20 бумаг:

Вместо перечисления всех бумаг, я предлагаю ознакомиться со структурой портфеля на приложенном скриншоте — он наглядно показывает распределение долей. Более полезным будет разбор сделок за последний месяц: расскажу, что было куплено и почему:

• ВУШ 001P-04 #RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 19,63% на 2 года 7 месяцев, ежемесячно

Бизнес компании переживает не лучшие времена. Это прекрасно видно, как по отчетам, так и по нисходящему тренду котировок, которые в поисках очередной точки опоры.

В банкротство Whoosh я не верю - в крайнем случае, компанию поглотит более крупный игрок, такой как Яндекс или же МТС. Поэтому решил увеличить долю этих облигаций, пока они скорректировались в цене.

• Делимобиль 1Р-03 #RU000A106UW3 (А) Купон: 13,70%. Текущая купонная доходность: 15,86% на 1 год 10 месяцев, ежемесячно

Цена облигации ниже номинала практически на 16%, что при пересмотре КС позволит раньше зафиксировать профит заработав на росте тела. Акции данной компании я бы не держал из за высокой вероятности допки в первом квартале 2026 года. Доходность к погашению при реинвестирования купона свыше 25%.

Сделки на первичном рынке:

• АФК Система 002P-05 #RU000A10CU55 (АА-) Флоатер. Купон: КС+3,5% на 1 год 11 месяцев, ежемесячно

Флоатеры в нынешнее время с пересмотром налоговой базы снова актуальны. Инфляция перестанет замедляться прежними темпами, а значит оснований для ЦБ пересматривать ставку в пользу резкого снижения сводится практически к нулю.

• Облигации Самолет БО-П20. Предварительный купон: 21-21,25% Срок обращения: 1 год. Сбор заявок до 30 сентября. Оставил заявку на 15 000.

Статистика за все время:

• Текущая стоимость портфеля: 215 455,18

• Ежегодный купонный доход - 27 975,23

• Ежемесячный купонный доход - 2 331,27

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Решил действовать на опережение, именно поэтому полученные купоны идут на покупку следующих фондов:

• #TMOS - Крупнейшие компании РФ

• #TITR - Российские Технологии

• #TLCB - Локальные валютные облигации

Общая доля фондов в структуре портфеля: 3,9%

Простая и понятная стратегия не требующая постоянного контроля рыночных настроений. Как по мне, получается отличная диверсификация.

В планах на следующий месяц: сократить долю в облигациях Монополия и М.Видео. Уровень риска в них становится выше, что повышает вероятность потери денег.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор #обучение #новичкам

'Не является инвестиционной рекомендацией

Фондовый рынок без тайн: просто о сложном

Уникальный подкаст записали с Александром Зюриковым, «Под Эгидой». Слабонервным не смотреть! Там жесткое начало!

Основная тема разговора – будущие IPO. Как образно сказал Александр, “все готовятся, но не все знают, к чему”. А поскольку я работал с эмитентами лет за 15 до того, как это стало мейнстримом – мне было что рассказать.

В июне текущего года по итогам заседания Совета по стратегическому развитию и национальным проектам РФ был утвержден перечень программных поручений. Названы меры по ускорению запуска программы поддержки IPO и SPO. Начался цикл снижения учетной ставки ЦБ РФ — можно предположить, что рост сделок IPO на российском рынке не за горами.

Обсудили вопросы:

⚡Что же такое IPO? Для чего это компании эмитенту и собственнику бизнеса?

⚡Когда компании стоит рассматривать выход на биржу?

⚡Какие нюансы стоит учитывать при выходе на биржу эмитенту/инвестору?

⚡И много другое в выпуске «Под Эгидой»!

Более подробный текстовый вариант – завтра на канале. Благодарю Александра за встречу, это было здорово!

@ifitpro

#видео #подЭгидой #эгидаКапиталл

https://t.me/ifitpro

ЦБ РФ опубликовал "Основные направления единой государственной денежно-кредитной политики"

Главные цели: Удержание инфляции около 4%. Сохранение устойчивости рубля и доверия к нему как к средству сбережения и расчетов. Обеспечение макроэкономической стабильности для устойчивого экономического роста.

Ключевая ставка и политика: прогноз: 2025 год – в среднем 18,8–19,6%; 2026 год – 12,0–13,0%; 2027–2028 годы – 7,5–8,5% (уровень нейтральной ставки).

Сценарии развития экономики:

Базовый сценарий: умеренный рост ВВП (0,5–2,5% в год), инфляция возвращается к цели в 2026 г.

Проинфляционный сценарий: усиление санкций, рост спроса при ограниченном предложении → выше инфляция, более жесткая ДКП.

Рисковый сценарий: глобальный кризис, деглобализация, падение внешнего спроса → замедление экономики.

Дезинфляционный сценарий: рост инвестиций и производительности → предложение растет быстрее, чем спрос, что позволяет мягче снижать ставки.

В документе заметное внимание уделено и вопросам страхования:

Новые продукты: В 2025 году появился новый инструмент долгосрочных инвестиций — долевое страхование жизни. Это расширяет возможности для граждан по сбережениям и инвестициям через страховые продукты.

Защита прав страхователей: Принята законодательная база, гарантирующая права страхователей, застрахованных лиц и выгодоприобретателей по договорам добровольного страхования жизни. С 2026 года вводится механизм компенсационных выплат в случае банкротства организаций, ведущих индивидуальные инвестиционные счета.

Налоговые льготы и господдержка: Запланировано распространение налоговых льгот на долгосрочные договоры страхования жизни в рамках Программы долгосрочных сбережений (ПДС). Для работодателей планируется предоставление льгот: взносы по ПДС в пользу работников можно будет учитывать в расходах на оплату труда и освобождать от страховых взнос.

В целом, страхование жизни рассматривается как часть развития рынка долгосрочных инвестиций и один из ключевых инструментов структурной трансформации экономики.

МТС Банк - четыре причины для роста

ЦБ РФ все чаще дает тревожные сигналы по банковскому сектору. И действительно, многие банки в летние месяцы сократили чистую прибыль, но не МТС Банк. Лишь за 2 месяца этого года (июль-август) банку удалось показать чистую прибыль по РСБУ в 4,2 млрд рублей, что выше аналогичных показателей прошлого года на 60% и составляет 73% от всех доходов за первое полугодие.

Такая стремительная динамика привлекла мое внимание и сегодня я хотел бы поговорить о факторах роста МТС Банка, но сначала парочка цифр из отчета. Итак, чистая прибыль МТС Банка за 8 месяцев 2025 года составила 10 млрд рублей, вернувшись к благоприятным уровням 2024 года. При этом Банк сохраняет один из самых стабильных показателей стоимости риска (COR) в 6,0%. Далее по пунктам.

📊 Ставка

Каждое снижение ключевой ставки ЦБ на 1% может добавлять порядка 1,5 млрд рублей к чистой прибыли. Учитывая сохраняющийся тренд на снижение ключа до конца года, можно рассчитывать еще на 2-3 млрд чистой прибыли дополнительно. Однозначно, МТС Банк является бенефициаром снижения ставки!

💸 Валюта

Удивительно, но Банк получает «плюшки» и от ослабления национальной валюты. Один рубль девальвации приносит около 100 млн рублей к чистой прибыли. Экономисты уже давно говорят о необходимости резкой девальвации хотя бы к уровням 90 рублей за доллар. К ним уже присоединились политики и Минэкономразвития, прогнозирующие 92+ рублей на конец года. 8-10 рублей девальвации принесет около 1 млрд допом к чистой прибыли.

Облигации

На балансе МТС Банка на конец отчетного периода находилось корпоративных и государственных облигаций на сумму 180 млрд рублей с удержанием до погашения (HTM). Такая диверсификация активов позволяет зарабатывать повышенный купонный доход (потенциальных 5-6 млрд в 2025 году), а fixed income нивелирует волатильность инструмента.

Оценка

Средняя по сектору оценка банков составляет 0,7 по мультипликатору P/BV. Это средние цифры, по факту у топов они даже выше. МТС Банк все еще стоит 0,4 P/BV, что открывает перспективы для восстановления капитализации.

Всего 4 фактора показывают потенциал Банка на среднесрочную перспективу. Осталось дождаться решительных действий ЦБ со ставкой и девальвацией рубля. Ну а все остальные внутренние факторы сделают свое дело.

❗️Не является инвестиционной рекомендацией

Когда инвестиции превращаются в казино: правовые и моральные пределы геймификации

Статья посвящена феномену геймификации инвестиций — превращению трейдинга в «игру с призами» и скрытию реальных убытков клиентов. Автор показывает, как с подобными практиками борются в США, ЕС, Великобритании и Индии, и почему Россия рискует повторить их ошибки.

В статье анализируются рекламные акции с «инвестиционными турнирами», которые балансируют на грани между маркетингом и азартными играми. Особое внимание уделено правовым аспектам: от нарушений закона «О рекламе» до возможности применения ст. 169 ГК РФ, которая признаёт ничтожными сделки, противные основам правопорядка и нравственности.

Материал будет полезен инвесторам, юристам, регуляторам и всем, кто интересуется рисками цифровых финансовых сервисов. Он объясняет, почему геймификация инвестиций — это не безобидный маркетинг, а угроза финансовой культуре и доверию к рынку.

Иллюзия игры вместо инвестиций

Многие российские банки и брокеры сегодня активно продвигают «инвестиционные турниры» под яркими лозунгами вроде «Торгуй и побеждай». Клиенту обещают драйв соревнования, призовые фонды, места в рейтинге лучших трейдеров.

Рынок подаётся как спортивная арена, где можно взять «кубок инвестора». Но нигде не сказано главное: сколько участников прошлых турниров потеряли деньги, сколько счетов оказалось обнулено и каков реальный баланс между выигравшими и проигравшими. Наоборот, рекламные материалы создают иллюзию, будто победа — это почти неизбежный результат. В действительности же статистика всегда неумолима: большинство участников в подобных состязаниях оказывается в минусе. И именно эта информация замалчивается, хотя в международной практике — например, в ЕС — брокеры обязаны прямо писать в рекламе: «76% счетов теряют деньги при торговле».

Международные регуляторы действуют жёстче. В Евросоюзе брокеры обязаны раскрывать процент убыточных счетов (часто это 70–80% клиентов). В Великобритании FCA исследует влияние push-уведомлений и игровых механик и требует от компаний доказывать, что их интерфейсы не вредят инвестору. В США Robinhood штрафовали за то, что геймификация подталкивала неопытных клиентов к убыткам. В Индии SEBI и вовсе запретил «игровые инвестиции» и фэнтези-торговлю.

На этом фоне российские брокеры действуют вразрез с международными стандартами и нарушают не только нормы закона о рекламе, но и нормы морали и нравственности: они замалчивают реальные последствия турниров, не раскрывают статистику убыточности и подают торговлю как развлечение.

Особенно агрессивную позицию в этом сегменте занимает Т-Банк, который превратил турниры в постоянный маркетинговый инструмент. В отличие от конкурсов Московской биржи или разовых акций у других брокеров, Т-Банк проводит их систематически и сопровождает прямыми призывами: «Торгуй и побеждай», «Выходи в лидеры», «Забери приз». Однако проблема не ограничивается одними турнирами ТБанка.

Московская биржа ежегодно проводит конкурс «Лучший частный инвестор» (ЛЧИ), где участники соревнуются по доходности. БКС и Цифра Брокер также регулярно вовлекают клиентов в соревнования и акции, стимулируя активную торговлю.

Да, эти мероприятия формально отличаются по формату и подаче, но их объединяет одно: инвестиции подаются как игра, а риски остаются в тени. По сути, речь идёт не просто о стимулирующей акции, а о навязывании игрового формата торговли: клиенту внушается, что рынок — это арена для соревнования, где можно обойти соперников и получить вознаграждение. При этом банк умалчивает, что абсолютное большинство участников таких турниров остаётся в проигрыше.

В этой связи закономерно возрастает вероятность, что в ближайшее время инвестиционные платформы, активно продвигающие подобные рекламные кампании и турниры, столкнутся с судебными разбирательствами и публичным осуждением. Следовательно, необходимо оценить юридические перспективы таких процессов и то, каким образом продвижение геймифицированных продуктов наносит их организаторам не только регуляторный, но и репутационный ущерб.

Юридическая перспектива: реклама или азартная игра?

Рекламные акции с «инвестиционными турнирами» балансируют на грани сразу нескольких ограничений. Закон «О рекламе» запрещает вводить потребителя в заблуждение и обязывает раскрывать условия конкурсов. Однако банки и брокеры показывают красивые призы и рейтинги, но умалчивают о том, что большинство участников теряют деньги. Это уже искажение информации.

Вторая проблема — сходство с рекламой азартных игр. По закону нельзя создавать впечатление, что участие в акции гарантирует доход. Между тем слоганы вроде «Торгуй и побеждай» прямо внушают именно это.

Отдельным аргументом против инвестиционных турниров может стать ст. 169

Гражданского кодекса РФ, согласно которой ничтожными признаются сделки, совершённые с целью, заведомо противной основам правопорядка и нравственности. Фактически такие турниры маскируют под «финансовое образование» и «развлечение» то, что по сути является аналогом азартной игры: риск ради призов, соревновательный азарт, манипуляция поведенческими слабостями клиента. Всё это противоречит не только нормам закона об азартных играх, но и базовым принципам добросовестной деятельности на финансовом рынке.

Да, российские суды применяют ст. 169 крайне осторожно. Но её можно использовать как дополнительный юридический заслон, который усиливает позицию: речь идёт не о споре по условиям акции, а о деятельности, противоречащей общественным интересам и наносящей удар по доверию к финансовой системе.

Таким образом, у ФАС, ЦБ РФ и судебной системы уже есть инструменты, чтобы поставить барьер агрессивной геймификации финансовых инструментов. Достаточно признать, что подобные акции вводят клиентов в заблуждение и создают вокруг инвестиций шлейф азарта. А значит, выбор прост: либо раскрывать всю правду о проигравших, либо отказаться от таких практик вовсе.

Инвестиции — не игра, а механизм созидания и накопления

Общество может ясно осудить практику превращения инвестиций в азартную игру, а суды и регуляторы — встать на сторону интересов граждан, а не банковских маркетологов.

Существующее российское законодательство уже сегодня даёт все основания для активных действий против «инвестиционных турниров». Государство может обязать их организаторов раскрывать реальную статистику — сколько счетов оказалось в убытке, сколько обнулилось, каков баланс между выигравшими и проигравшими, — или вовсе запретить подобные акции как нарушающие закон о рекламе и нормы морали.

Из этого следуют простые шаги для России: ФАС и ЦБ РФ могут обязать банки раскрывать статистику убыточных счетов в турнирах, также можно рассмотреть запрет геймифицированной рекламы инвестиций, по примеру Индии.

Инвестиционные платформы обязаны предупреждать клиентов не только о шансах на приз, но и о том, что большинство участников несут убытки.

Регуляторы — ЦБ РФ и ФАС — могут занять более проактивную позицию, вводя ограничения и даже полный запрет на геймификацию инвестиций. В противном случае российский рынок рискует окончательно превратиться в площадку «финансовых игр», где выигрывает лишь организатор, а тысячи людей остаются в проигрыше. Инвестиции должны оставаться инструментом созидания и накопления, а не развлечением с элементами игромании.

#инвестиции #азар #геймификация

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Семейная ипотека, восстановление рынка новостроек и пауза в снижении ключевой ставки

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, недельная инфляция с 16 по 22 сентября составила 0,8%. Годовая инфляция осталась на уровне 8,1%.

— Цены на золото обновили исторический максимум, превысив отметку в 3750 долларов за тройскую унцию. С начала года рост составил 43%. Основными драйверами стали устойчивый спрос, а также интерес к биржевым фондам (ETF) и физическому металлу.

— По данным заместителя министра финансов России, одной из ключевых задач для развития рынка цифровых финансовых активов (ЦФА) является выравнивание налогообложения, снятие административных барьеров и сближение регулирования с традиционными финансовыми рынками. Это необходимо для поддержки рынка цифровых активов, объем которого оценивается примерно в 1 трлн руб.

— Банк России допустил возможную паузу в снижении ключевой ставки на фоне сохраняющихся проинфляционных рисков. Как следует из резюме регулятора, для него важно сохранять нейтральный сигнал денежно-кредитной политики. На прошедшем заседании совет директоров рассмотрел вариант сохранения ставки на уровне 18%.

📊 Новости строительной отрасли и ипотечного кредитования:

— Представители Госдумы РФ и Минфина озвучили возможное условие обновленной программы «Семейной ипотеки», согласно которому для семей с одним ребенком будет действовать ставка порядка 10-12%, при рождении второго она снизится до уровня в 6%, а третьего — до 2-4%.

🗨️ «Семьи, изначально рассчитывавшие на небольшое жилье с учетом их финансовых возможностей, с рождением детей и поэтапным снижением ставки могут рассмотреть варианты просторнее. Это, в свою очередь, способно повлиять на предложение по большим квартирам», — комментирует Рустам Азизов, директор по ипотечным продажам и внедрению финансовых инструментов ГК «А101».

— По данным «Яндекс Недвижимость», объем сделок в сегменте первичного жилья в российских городах-миллионниках показал рост на 34% в годовом выражении. Драйвером стали рассрочки, льготная ипотека, снижение ключевой ставки и интерес со стороны инвесторов.

🗨️ «Рост спроса на новостройки в целом по РФ по итогам августа связан, в первую очередь, с положительным влиянием регуляторной политики. Выбранный ЦБ курс на поэтапное снижение ключевой ставки постепенно приносит первые результаты — и рост спроса в их числе. Рыночная ипотека становится доступнее: уже сейчас застройщики готовы предложить, с учетом собственных субсидий, кредитование под 11-13% годовых. Однако полностью спрос восстановится, когда ключевая ставка опустится до уровня 11-12%», — комментирует Денис Жидков, руководитель территориального управления продаж ГК «А101».

— По предварительным данным Банка России, объем выданной ипотеки в августе вырос на 10% по сравнению с июлем, достигнув 392 млрд руб. Этому способствовало ускорение темпов прироста ипотечной задолженности населения до 0,9% с 0,7% в июле, а также увеличение ипотечного портфеля банков на 1,1%.

— В августе средний ипотечный кредит в России вырос до 4,36 млн руб., при этом срок кредитования сократился до 21 года и 9 месяцев. Лидерами по объему выдачи стали Москва (47,52 млрд руб.), Московская область (30,91 млрд) и Санкт-Петербург (22,07 млрд).

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

Аналитики «Атон» выпустили стратегический обзор, отметив и потенциал RENI

Взгляд аналитиков в обзоре «Стратегия на российском фондовом рынке. Холодная осень» на рынок: процесс снижения процентных ставок начался, однако рынок акций пока не реагирует на этот тренд и уже много месяце колеблется вокруг уровня 2 800 пунктов.

Они объясняют эту ситуацию следующими причинами: на геополитическом уровне отсутствуют значимые положительные события, сохраняется санкционная риторика; крепкий курс рубля и низкие цены на сырье ухудшают финансовые показатели российских экспортеров, доля которых в индексе Мосбиржи превышает 60%; замедление экономического роста в России, сокращение прибыли публичных компаний, ухудшение кредитных портфелей банков; рост дефицита бюджета, повышение налогов (НДС) и готовность ЦБ РФ долго поддерживать жесткую ДКП при необходимости; большой приток денежных средств инвесторов на рынок облигаций, предлагающих большую доходность, чем срочные депозиты, и большую определенность, чем сегмент акций.

До конца 2025 года ЦБ РФ, по их мнению, может еще понизить ключевую ставку на 100 - 200 б.п., а рубль ослабнуть, что может поддержать рынок акций, но других сильных драйверов роста рынка пока не видно, поэтому он продолжит торговаться в диапазоне 2 700 2 900 пунктов по индексу.

Оценка рынка: по их оценкам, медиана мультипликатора P/E за 2025 год составляет 7,0х, а за 2026 год 5,9 x, что является относительно высоким уровнем для российского рынка. Значение мультипликатора выросло относительно уровня, указанного в нашей предыдущей стратегии, несмотря на снижение цен акций, и связано с понижением наших прогнозов по прибылям компаний на фоне замедления экономического роста и слабых цен на сырьевые товары.

Предпочтения в акциях: «Т-Технологии», «Яндекс», «Хэдхантер», Х5, «Полюс», «ЛУКОЙЛ», «НОВАТЭК», «Озон», «Мать и дитя». Если тренд на снижение процентных ставок станет более выраженным, тактически хорошую динамику (выше рынка) до конца года могут показать компании с относительно высоким уровнем долга, например, «Ростелеком», АФК «Система», акции девелоперов. Средняя годовая дивидендная доходность ТОП 20 компаний по ожидаемой дивидендной доходности, по оценкам, сейчас составляет 13%.

По их мнению, «Ренессанс» продолжает демонстрировать устойчивый рост: общий объем собранных премий за 1 е полугодие 2025 года увеличился на 25,6% г/г до 40,8 млрд руб., а ROE компании остается высоким 31,1%. Во втором полугодии ожидается более сильная динамика, обусловленная сезонным ростом продаж полисов и вероятным ослаблением рубля. Мы считаем, что российский страховой рынок имеет значительный потенциал роста, чему способствуют как увеличение объемов накопительного страхования, так и повышение интереса к страховым продуктам на фоне изменений налоговой политики (прогрессивная ставка налога может стимулировать спрос на страховые решения). Компания сочетает сильную рентабельность с высокой стабильностью корпоративного управления, что поддерживает потенциал ее долгосрочного роста.

Целевая цена по акциям RENI на горизонте 12 месяцев – 165 рублей, что предполагает потенциал роста более 50% от текущих уровней.

📘 Жилье – устойчивый актив в новой макроэкономике

В бюджетной и налоговой политике России на ближайшие три года появились важные сигналы, которые напрямую касаются девелоперов, покупателей жилья и инвесторов.

🏛 1. Фискальная консолидация как приоритет

ЦБ и Минфин обозначили курс:

🗣 «Сбалансированный бюджет гораздо лучше, чем увеличение дефицита», – заявила Эльвира Набиуллина, – «Проект бюджета – дезинфляционный».

И хотя повышение НДС с 20% до 22% в краткосрочной перспективе может повлиять на инфляционные ожидания, ЦБ и аналитики сходятся: эффект временный, ставки останутся под контролем.

🗣 «В 2019 году НДС уже повышался, и это не вызвало долгосрочного удорожания. Снижение ключевой ставки возможно уже со второй половины 2026 года», – отметил Дмитрий Пьянов (ВТБ).

Согласно базовому сценарию ЦБ, в 2026 году в среднем ставка за год составит 12-13 %, а в 2028 году – 7,5-8,5 %.

📊 2. НДС растёт – но не на всё

Повышение НДС повлияет на множество потребительских сегментов. Но жилые квартиры, приобретаемые физлицами, НДС не облагаются (ст. 149 НК РФ).

Это делает рынок жилья особенно интересным с точки зрения:

• налоговой нейтральности;

• устойчивости к фискальным изменениям;

• сохранения покупательной способности.

📌 В условиях, когда растёт фискальная нагрузка на бизнес и потребление, недвижимость остаётся «чистой» по налоговой логике инвестиций.

📈 3. Поддержка отрасли – приоритет бюджета

Проект бюджета на 2025–2028 годы подтверждает приоритет поддержки спроса на жилье:

• 230 млрд руб. дополнительно направят на программы льготной ипотеки в 2025 году;

• более 2 трлн руб. предусмотрено на улучшение жилищных условий семей с детьми.

Это означает, что рынок будет получать поддерживаемый, прогнозируемый спрос – несмотря на общее ужесточение бюджетной политики.

🏗 Что это значит для девелоперов и рынка

Для девелоперов, особенно федеральных, таких как GloraX, это окно возможностей:

· В условиях роста НДС на многие товары жилье остается защищенным активом;

· Государство поддерживает отрасль напрямую через ипотеку и косвенно – через демографические программы;

· Фискальные риски смещаются в другие секторы экономики – но недвижимость выигрывает на этом фоне;

· Покупатели видят в недвижимости не только жилье, но и инструмент сохранения стоимости.

💬 Вывод:

Медленное, но поступательное снижение денежно-кредитной политики создаёт условия для формирования долгосрочных стратегий роста, при которых спрос на жильё будет расти, а процентная нагрузка — снижаться. Это обеспечивает таким игрокам, как GloraX, потенциал опережающего роста EPS (Earnings Per Share) по сравнению с выручкой.

#GloraX #знания #рынок #инвестиции #стройка #недвижимость #строительство #девелопмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

Полюс - перспективы и риски

По данным World Gold Council, в первом полугодии 2025 года мировые ЦБ закупили 123 тонны золота, что на 7 тонн меньше, чем за аналогичный период 2024 года. При этом они же отметили, что в среднесрочной перспективе золото может подешеветь, если снизятся геополитические и торговые риски в мире. Последнего в обозримом будущем ждать не стоит, а вот снижение покупок ЦБ может возыметь эффект. На этом фоне будет полезно заглянуть в отчет Полюса.

⛏ Итак, выручка компании за отчетный период выросла на 23,3% до 300,6 млрд рублей. В долларах динамика чуть лучше, но укрепление национальной валюты в первом полугодии сдерживает выручку экспортера. При этом производство золота снизилось на 11% до 1,31 млн унций в следствии планового сокращения производства на Олимпиаде. А вот объемы реализации упали всего на 5% до 1,18 млн унций.

Так что повлияло на рост выручки?

Конечно же продолжающееся ралли цен на золото на мировых биржах. С начала 2025 года они продемонстрировали рост более чем на 45% до $3770 за тройскую унцию. С начала 2023 года котировки удвоились, отражая общий рост спроса за драгметалл. Поддерживает цены девальвация доллара к мировым валютам. С начала года доллар потерял более 10% по индексу DXY.

Косты продолжают расти по всем российским компаниям, Полюс не исключение. Себестоимость реализации выросла на 30,5% до 90,8 млрд рублей, операционные расходы увеличились почти в два раза до 34,7 млрд рублей. А вот доходы от курсовых переоценок на 49 ярдов и прибыль от переоценки производных финансовых активов на 20 млрд, позволили нарастить чистую прибыль на 32% до 172,5 млрд рублей.

📊 А еще радует снижение долговых обязательств Группы. За первое полугодие 2025 года долгосрочные кредиты и займы снизились на 11,6% до 767,7 млрд рублей. Краткосрочных практически нет, а денежные средства и их эквиваленты выросли на 20 ярдов до 181 млрд рублей. Отношение чистого долга к скорр. показателю EBITDA снизилось до 1,0x. Ну а если учесть небольшую среднюю ставку фондирования в 10%, к долговой нагрузке у меня вопросов нет.

Что по дивидендам?

За прошлый год Полюс выплатил более 200 рублей на акцию, что позволило дивидендным инвесторам заработать 12,7% доходности. За первое полугодие этого года компания направит еще порядка 71 рубля на акцию. Это еще 3,2% доходности, а учитывая рост чистой прибыли, есть шансы снова увидеть двузначные годовые доходности. Вкупе с позитивной конъюнктурой делают идею весьма актуальной. Но не забывайте про потенциальную коррекцию золота и падение производства золота.

❗️Не является инвестиционной рекомендацией

♥️ Золотые мои, ваш лайк поднимает настроение скромного аналитика на весь день. Лайк в обмен на аналитическую статью и лучики тепла в вашу сторону - отличная сделка. Спасибо!