Поиск

Рептилоиды против серебра. Серебро VS золота

Часть 1

Мы много писали про серебро (1, 2) и сняли подробное видео, актуально даже сейчас. Серебро — не средство сбережения, а товар, и не надо об этом забывать! А все товары очень волатильны: растут и падают, особенно сильно падают как раз после мощного роста. Всё потому, что на рынок приходят реальные производители этого товара и «убивают» цены.

Никто не знает будущее: слишком много факторов влияет на динамику металлов. Серебро — не инвест актив, хотя в далёком прошлом выполняло функцию денег.

Инвесторы, в первую очередь, хотят сохранить свой портфель и стараются избегать волатильности, риска потерь. Серебро совсем не подходит для инвестиций — оно не средство сбережения. Если посмотреть на историю цен, то с нулевых годов вам пришлось бы долго ждать, чтобы просто продать его «в ноль». А за это время инфляция сделала своё дело.

Серебро только сейчас вернулось к своим максимальным ценам 1980 года! Серебряные быки, которые заплатили 50 долларов тогда, наконец-то празднуют: вышли в плюс (ролик на заставке).

Товарные рынки цикличны — долгие подъёмы и спады для них норма. Рост цен стимулирует инвестиции в новую добычу, но процесс этот небыстрый. Пока новые рудники строятся и оживают, цены продолжают расти. А когда добыча активно наращивается, предложение становится чрезмерным — и приводит к обрушению рынка. Падение цен тормозит инвестиции, и всё начинается по-новому. Вечный круговорот.

Да, в серебре несомненно присутствует спрос со стороны инвесторов, и он порой влияет на цену. Но это — непредсказуемые движения толпы, которые, из-за низкой ликвидности серебра, только усиливают циклы. Из-за таких производственных и ценовых колебаний серебро — не лучшая идея для инвестиций. Можно ждать восстановления десятилетиями.

И всё же… где есть луна, там не может не быть солнца. Если серебро — капризный спутник, подверженный приливам и отливам, то золото — это сама стабильность, символ сохранённой силы.

Что ждёт золотой рынок сегодня? Почему металл королей так привлекает инвесторов? Об этом — во второй части.

t.me/ifitpro

#серебро

Битва за 2600: надежды на спекулятивный отскок сохраняются. К чему готовиться инвестору

Российский рынок провёл день в борьбе с самим собой. С одной стороны — осторожные попытки роста, с другой — давящий груз негатива. Как только покупатели начинали брать инициативу, их тут же отбрасывали назад. Финал дня оказался предсказуемым: индексы в красной зоне, а надежды на скорый отскок — под вопросом.

Рынок падает, но есть и светлые пятна. Минфин готов поддержать перспективные секторы, выступая для них гарантом стабильности:

• Минфином России был разработан проект о предоставлении металлургическим предприятиям отсрочки по уплате акцизов на жидкую сталь и НДПИ на железную руду.

• Минфин принял решение оставить налог на прибыль для банков на прежнем уровне. Кредитным организациям нужен капитал в условиях высоких рисков, а бюджет получит свое дивидендами.

• Также Минфин против повышения налогов для нефтегазовых компаний. Накануне стало известно, что власти изменили порядок выплаты демпфера. Это позволит нефтеперерабатывающим заводам «держать» цены на бензин.

Частично поддержку получил многострадальный IT-сектор: Минпромторг анонсировал возобновление с будущего года программы поддержки для компаний, которые переходят на российское ПО. Параллельно ведомство планирует ввести отдельные меры стимулирования для создания особо сложных программных продуктов.

Ситуация на рынке неоднозначна: правительство демонстрирует избирательный подход, поддерживая отдельные отрасли. Однако эти точечные послабления пока не способны переломить общий пессимизм инвесторов.

Цены на серебро и золота взлетели до новых рекордных уровней: Рост получил дополнительное ускорение после заявления президента США Дональда Трампа о введении с 1 ноября 100%-ных пошлин на китайский экспорт.

Геополитический фон: Рынок чутко реагирует на противоречивые сигналы из США. Дональд Трамп поручил спецпосланнику Стивену Уиткоффу сосредоточиться на урегулировании конфликта вокруг Украины, что в моменте обрадовало инвесторов. Но новость о визите Владимира Зеленского в Вашингтон 17 октября заставила котировки развернуться.

Главным вопросом остается решение президента США по поставке ракет Tomahawk Украине. Его пока нет. До конца текущей недели ожидание нового витка эскалации будет оказывать давление на рыночные котировки.

Что по дальнейшем ожиданиям: Общая картина на рынке тревожная, и в среднесрочной перспективе стоит сохранять осторожность при покупке акций. Однако на краткосрочном горизонте сохраняются предпосылки для отскока: рынок перепродан и находится у ключевого уровня поддержки в районе 2600 пунктов по индексу Мосбиржи. Закрытие выше этих значений открывает дорогу в сторону 2650п, но для этого нужно дождаться более четких сигналов.

Из корпоративных новостей:

Озон Фарма #OZPH акции включены в первый уровень листинга Московской Биржи.

Акрон #AKRN за 9 месяцев 2025г. увеличил производство товарной продукции на 9%, до 6,85 млн т, на 23% вырос выпуск промышленной продукции.

Группа Аэрофлот #AFLT в сентябре снизила перевозки пассажиров на 5,7%

Фикс Прайс в период с 29 сентября по 10 октября 2025 года приобрела 33,5 млн своих акций в рамках buyback. Теперь общее количество выкупленных бумаг составляет 79,7 млн акций

• Лидеры: Фикс Прайс #FIXR (+8,04%), Астра #ASTR (+4,46%), Позитив #POSI (+3,98%), Ростелеком #RTKM (+3,55%).

• Аутсайдеры: Газпром нефть #SIBN (-4,56%), Ленэнерго-ап #LSNGP (-4,2%), Россети Центр #MRKC (-3,7%).

14.10.2025 - вторник

• #MGKL - Мосгорломбард операционные результаты за 9 месяцев 2025 года

• #TATNP #TATN - Татнефть закрытие реестра с дивидендом 14.35 руб (дивгэп)

• ДОМ. РФ: СД обсудит подачу заявки на листинг акций

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #обзор_рынка #инвестор #инвестиции #новости #мегановости #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Как рынок учится выживать между санкциями и надеждой? К чему готовиться инвестору

Индекс МосБиржи, подобно птице феникс, пытается восстановиться из пепла. В новостном поле много противоречивой информации, которая порой только сбивает с толку. Казалось бы, близкие друг к другу ведомства должны одинаково считывать нынешнюю ситуацию, но на деле получается какой-то театр абсурда:

Пресс-секретарь президента Дмитрий Песков вновь заявляет о том, что в процессе диалога по украинскому урегулированию обозначилась серьезная пауза. В то же время помощник главы российского государства Юрий Ушаков говорит о том, что контакты Кремля с администрацией США продолжаются без спада.

Вышедшие данные по инфляции почти убедили участников рынка в том, что снижение ключевой ставки может быть поставлено на паузу. Однако вчера из уст главы ЦБ Эльвиры Набиуллинной прозвучали слова о том, что пространство для снижения ключевой ставки по-прежнему остается. По ее словам, недельные индикаторы инфляции не очень показательны, ЦБ более внимательно смотрит на месячные данные.

В санкционном давлении рынок тоже получил передышку: с ссылкой на дипломатический источники в Брюсселя поступила информация, что разногласия по 19-му пакету санкций не позволят его принять до саммита Евросоюза 23-24 октября. Беда не приходит одна: вот и на нашем рынке в один момент становится настолько мрачно, что хоть туши свет и выходи. Но потом вдруг появляется свет в конце туннеля.

Добрались и до энергетиков: Минэнерго РФ предложило ограничить дивиденды энергокомпаний, если их годовые капзатраты превышают прибыль, ради инвестиций в сектор. Вероятно, некоторые компании используют это предложение как повод урезать дивиденды, что, несомненно, вызовет недовольство инвесторов.

Однако на рынке есть идеи, которые продолжают свой рост несмотря ни на что: Цены на серебро — как и на золото с биткоином — растут на фоне бегства в безопасную гавань. Участники скупают эти активы из-за опасений по поводу снижения стоимости финансовых ценных бумаг из-за инфляции и непомерного бюджетного дефицита.

Поиск красных линий продолжается: Союзники по НАТО обсуждают более «решительные ответные меры», включая размещение боевых беспилотников вдоль границы с РФ и ослабление ограничений для пилотов, которые патрулируют восточные границы.

Трамп заявил, что усиливает давление для достижения сделки по Украине. Он рассчитывает на скорое участие России и Украины в переговорах об урегулировании. Также Трамп не исключил ввода дополнительных санкций против России.

Он отказывается понимать, что в случае с Россией военный конфликт невозможно завершить, создав неприемлемые условия для дальнейшего отстаивания своей идеологии. Да, он останавливал многие войны, следуя этой логике, но здесь такой подход не сработает.

Что по технике: Закрылись мы аккурат под сопротивлением 2650п, которое для дальнейшего роста нужно пройти. Сильно выше рынок я не жду — геополитика и санкционная риторика тут как тут. Без весомых триггеров покупатель активизируется при подходе к 2680 пунктам.

Из корпоративных новостей:

Сегежа успешно отгрузила первую партию пиломатериалов в Тунис.

Интер РАО начала строительство двух энергоблоков на Харанорской ГРЭС в Забайкальском крае.

ТМК и Газпром подписали программу научно-технического сотрудничества на 2025–2030 г.

Сбер отчет по РСБУ за 9М 2025 года: Чистая прибыль ₽1 269,9 млрд (+6,4% г/г), Рентабельность капитала 22,4%

• Лидеры: Норникель #GMKN (+6,6%), Эн+ #ENPG (+5,6%), СПБ Биржа #SPBE (+5,38%), Русал #RUAL (+5,34%).

• Аутсайдеры: ПИК #PIKK (-4,1%), Астра #ASTR (-1,12%), Хэдхантер #HEAD (-1,07%), ЮГК #UGLD (-0,8%).

10.10.2025 - пятница

• #NKHP - НКХП закрытие реестра по дивидендам 6.54 руб (дивгэп)

• #SIBN - Газпромнефть последний день с дивидендом 17.3 руб

• #PLZL - Полюс последний день с дивидендом 70.85 руб

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #отчет #обзор_рынка #аналитика #инвестор #инвестиции #новости #мегановости #новичкам

'Не является инвестиционной рекомендацией

Облигации НорНикель БО-001Р-14. Купон USD до 7,00% на 4 года с ежемесячными выплатами

«Норникель» — российская горно-металлургическая компания, которая занимается разведкой полезных ископаемых, добычей, производством и сбытом цветных и драгоценных металлов, а также сопутствующими научно-техническими разработками.

Некоторые виды производимых металлов: никель, медь, палладий, платина, кобальт, родий, серебро и золото.

Параметры выпуска НорНикель БО-001Р-14:

• Рейтинг: ruAAA / Стабильный от Эксперт РА, AAA(RU) / Стабильный от НКР;

• Номинал: 100$

• Минимальный размер участия: 30 000Р

• Объем: Не менее 300 млн USD

• Срок обращения: 4 года

• Купон: не более 7,00% (YTM 7,23%)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Сбор заявок: 11 сентября

• Дата размещения: 16 сентября

Расчёты будут осуществляться в рублях по официальному курсу ЦБ РФ — на дату размещения, купонной выплаты или погашения.

Финансовые результаты за 6 месяцев 2025 года:

• Выручка: 6,5 миллиарда долларов, рост на 15% по сравнению с предыдущим годом.

• EBITDA: увеличилась на 12% до 2,633 млрд долл., рентабельность EBITDA — 41% (год назад — 42%).

• Чистая прибыль: составила 842 млн долл. (+2% за год).

• Свободный денежный поток: вырос почти втрое до 1,435 млрд долл. на фоне положительной динамики операционной деятельности и оборотного капитала.

• Капитальные вложения: увеличились на 15% до 1,113 млрд долл.

Причина: укрепление рубля и реализация стратегических проектов, среди которых экологические инициативы и модернизация инфраструктуры.

• Производство металлов: никель: -4% по сравнению с предыдущим годом, медь: -2%, палладий: -5%, платина: -6%.

• Соотношение чистого долга к EBITDA: 1,9x (год назад — 1,7x), что по мировым меркам находится в комфортной зоне и свидетельствует о высокой финансовой устойчивости.

В обращении находится 5 выпусков биржевых облигаций компании номинированных в долларе:

• ГМК Нор.никель БО-001Р-13 #RU000A10C8Q0 Доходность к оферте (29.01.2027) — 5,88%. Купон: 7,75%. Текущая доходность: 7,55% на 4 года 9 месяцев, ежемесячно

• ГМК Норильский никель БО-001P-12-USD #RU000A10BTU4 Доходность к оферте (20.08.2026) — 4,89%. Купон: 8,00%. Текущая доходность: 7,73% на 4 года 8 месяцев, ежемесячно

Что готов нам предложить рынок долга:

• Альфа-Банк ЗО-850 #RU000A108Q29 (ВВВ) Доходность: 8,03% на 4 года 6 месяцев

• Совкомбанк СЗО-04 #RU000A107E99 (АА) Доходность: 8,71% на 4 года 6 месяцев

• РесБел 336 #BYM000001941 Доходность: 7,48% на 4 года 5 месяцев

• Газпром Капитал ЗО30-1-Д #RU000A105SG2 (ААА) Доходность: 6,56% на 4 года 5 месяцев

• Новатэк оббП05 #RU000A10C9Y2 (ААА) Доходность: 6,61% на 4 года 4 месяца

• Атомэнергопром 001P-06 #RU000A10C3M0 (ААА) Доходность: 6,56% на 3 года 9 месяцев

• ГТЛК ЗО29-Д #RU000A107D58 (АА-) Доходность: 6,70% на 3 года 5 месяцев

С большим уровнем риска можно рассмотреть:

• Инвест КЦ 001P-01 #RU000A10BQV8 (А-) Доходность: 10,80% на 2 года 8 месяцев

• Полипласт П02-БО-09 #RU000A10CH11 (А-) Доходность: 10,41% на 2 года 3 месяца

• Уральская Сталь БО-001Р-04 #RU000A10BS68 (А) Доходность: 11,30% на 2 года 2 месяца

Что по итогу: Новый выпуск облигаций «Норникеля» выглядит привлекательно для консервативных инвесторов, которые в приоритет ставят сохранение капитала, а не высокодоходные/рискованные вложения.

При сравнении с аналогичными инструментами (сопоставимая дюрация и надежность) облигация становится интересной при доходности к погашению (YTM) не намного ниже 7%. Выпуск с купоном 6,8% даст адекватную премию ко вторичному рынку.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#облигации #аналитика #фондовый_рынок #инвестор #инвестиции #новичкам #купоны #доход

'Не является инвестиционной рекомендацией

Богатство и Библия: Дань

Царь Соломон получал огромную дань злато-серебром, да самоцветами с красно-деревом. 3Ц.10:10 "Царица Шевы подарила царю сто двадцать талантов золота, и великое множество благовоний, и драгоценные камни. Не бывало прежде такого"

"талантов" — Мера

веса, в сумме со всеми талантами на данный момент соответствующая примерно 31 млрд

рублей.

Инвесторы ждут новостей из Китая: какие бумаги могут получить поддержку?

Российский рынок несмотря на внутридневной рост до уровня 2925,38 пункта, закрылся в минусе, не сумев сохранить уровень выше 2900 пунктов. Низкая активность инвесторов объясняется пессимистичными ожиданиями из-за отсутствия сдвигов в урегулировании украинского конфликта и нарастающих признаков замедления темпов экономического роста.

Основные торги индекс МосБиржи закрыл просадкой на 0,43% до 2886,97 пункта, индекс РТС потерял 0,55%, снизившись до 1130,8 пункта. На вечерней сессии настроения остались негативные, индекс МосБиржи снижается на 0,4% до 2888,16 пункта.

Драйверами на сегодняшний день могут стать новости из Китая, где с визитом находится президент РФ Владимир Путин. Ранее помощник президента Юрий Ушаков говорил, что «Газпром» и корпорация CNPC планируют подписать три ключевых документа. Антонов не исключил, что какие-то соглашения будут подписаны и с «Роснефтью», а также Новатэком. Эти бумаги на особом счету у спекулянтов в эти дни.

Ралли продолжается: Цены на золото и серебро обновили максимумы на фоне роста ожиданий снижения ставки ФРС на заседании 17 сентября. Спрос на драгоценные металлы также вырос из-за того, что неоднократная критика в адрес ФРС со стороны президента США Дональда Трампа усилила опасения по поводу потери независимости регулятора, выполняющего функции центрального банка страны.

Из негативного: Экономика замедляется темпами быстрее, чем прогнозировалось. Если раньше ожидали темпы роста 1,5%, то сейчас уже - 1,2% рост ВВП. Соответственно, и ресурсная база тоже сжимается, поэтому придется мобилизовывать ресурсы.

Лидеры ряда стран ЕС, генсек НАТО Марк Рютте и глава Еврокомиссии Урсула фон дер Ляйен обсудят украинское урегулирование 4 сентября в Париже по приглашению президента Франции Эммануэля Макрона, пишет Financial Times со ссылкой на трех дипломатов.

По ее данным, на встрече будут присутствовать те, кто встречался с президентом США Дональдом Трампом в Вашингтоне 18 августа, - премьер Британии Кир Стармер и канцлер ФРГ Фридрих Мерц.

Что по технике: На дневном графике индекс МосБиржи остается в фазе консолидации: любые попытки роста выше 2900–2925 встречают продажи, интерес к покупкам поддерживается на снижении к 2850–2860 пунктов. Отсутствие выраженных драйверов не позволяет рынку выйти из диапазона.

📍 Из корпоративных новостей:

ФосАгро Россия нарастила поставки удобрений в Индию, Китай и Латинскую Америку на 20% год к году

МосБиржа общий объем торгов в августе 2025 года вырос на 14,4% г/г до ₽143,5 трлн

ВинЛаб в 1п 2025г увеличил выручку на четверть по сравнению с прошлым годом, до ₽47,5 млрд

ТГК-14 выручка по МСФО в январе — июне выросла на 15% год к году, а прибыль снизилась на 37%

ЕвроТранс СД рекомендовал акционерам дивиденды за 2кв 2025г в размере 8,18 руб/акция (ДД 6,1%, отсечка - 20 октября

• Лидеры: Эн+ $ENPG (+3,43%), ЕвроТранс $EUTR (+2,3%), РусГидро $HYDR (+1,8%), Novabev $BELU (+1,53%).

• Аутсайдеры: Магнит $MGNT (-3,7%), Мечел $MTLR (-3,7%), Система $AFKS (-2,75%), Сегежа $SGZH (-2,38%).

02.09.2025 - вторник

• $GAZP - Газпром и Китайская национальная нефтегазовая корпорация (CNPC) подпишут соглашения

• $BELU - СД Новабев даст рекомендации по дивидендам и определит дату ВОСА

• $PRMD - Вебинар для инвесторов Промомед, посвященный операционным и финансовым результатам за II кв. и I полугодие 2025 г. (15:00 мск)

• Пресс-конференция по проекту Основных направлений единой государственной ДКП на 2026-2028 гг. (15:00 мск)

• Трёхсторонние переговоры Россия - Китай - Монголия, а также российско-китайские переговоры с участием делегации из России. Переговоры Путина и Си Цзиньпина.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обзор_рынка #трейдинг #инвестор #инвестиции #обучение #новичкам #новости #фондовый_рынок

'Не является инвестиционной рекомендацией

Богатство и Библия: Банки

В Библейские времена, – цари, придворные и прочая знать хранили богатства в храмах, как в наиболее охраняемых местах. Надеясь, что их будут охранять не только воины и жрецы, но и боги. У старозаветной Церкви был всего лишь один такой храм – Храм Бога Единого. 2Пар.5:1 "И внёс Соломон всё, что освятил Давид, отец его: серебро, золото и все вещи положил в сокровищницу дома Божия."

Про редкоземельные металлы

💡Путин заявил, что "у России на порядок больше редкоземельных металлов, чем на Украине, Москва готова предлагать их заинтересованным партнерам." Видимо США.

На этом фоне выросли некоторые компании, которые занимаются добычей металлов. Проблема в том, что эти компании не занимаются ( или почти не занимаются) добычей редкоземельных металлов. Ну или причина в чем то другом).

💡Русал.

Продукция: алюминий, сплавы алюминия, глинозем, бокситы, фольга, порошки, пудры, галлий, кремний, корунд.

💡Норильский никель.

- Лидер горно-металлургической промышленности России, а также крупнейший производитель палладия и первоклассного никеля и один из крупнейших производителей платины и меди. «Норникель» также производит кобальт, родий, серебро, золото, иридий, рутений, селен, теллур и серу.

💡Русолово.

Продукция: олово, медь, вольфрам, серебро, свинец, индий.

Рекоземельных тут нет. 🔼

В России остались лишь 2 крупных предприятия, которые занимаются производством РЗМ ( Редкоземельные металлы):

Ловозерский ГОК в Мурманской области и Соликамский магниевый завод (СМЗ) в Пермском крае.

В 2022 году их акции по решению суда отошли государству, а в 2023 году Росимущество передало предприятия «Росатому». 🤷♂️

Такие интересные активы не могут находится в частных руках.

Редкоземельные металлы (РЗМ) — это группа из 17 химических элементов, которые широко используются в современных технологиях благодаря их уникальным свойствам. Вот самые известные и важные из них:

1. Неодим (Nd) - Используется в мощных магнитах, которые необходимы для ветровых турбин, электромобилей, жестких дисков и наушников.

2. Лантан (La) - Используется в производстве аккумуляторов (никель-металл-гидридные батареи), катализаторов для нефтепереработки и оптических стекол.

3. Церий (Ce) - Широко используется в каталитических нейтрализаторах для автомобилей, полировочных материалах и производстве стекла.

4. Празеодим (Pr) - Используется в магнитах (в сочетании с неодимом), лазерах и металлических сплавах.

5. Самарий (Sm) - Применяется в производстве мощных магнитов (самарий-кобальтовые магниты), ядерных реакторов и медицинских устройств.

6. Европий (Eu) - Используется в люминофорах для телевизоров, энергосберегающих ламп и LED-экранов.

7. Гадолиний (Gd) Применяется в медицинской диагностике (МРТ), ядерных реакторах и производстве магнитов.

А так же Тербий, Диспрозий, итрий, эрбий, тулий, лютеций, скандий, прометий, гольмий.

Итог:

Редкоземельные металлы играют ключевую роль в современных технологиях, от электроники до возобновляемой энергетики. Неодим, церий, лантан и диспрозий являются наиболее известными и востребованными благодаря их широкому применению. Однако добыча и переработка этих элементов связаны с экологическими и геополитическими вызовами, что делает их критически важными для мировой экономики.

При этом Китай имеет около 37% мировых запасов редкоземельных металлов и 60-70% производства. А Россия около 10%, хотя есть оценки, что этот процент значительно выше.

Почему растут цветные металлурги? Либо инвесторы не совсем поняли о каких металлах идет речь, либо все ждут отмены санкций. Хотя ЕС наоборот ввела санкции на российский алюминий.

🏆 Мы получили три престижные награды за киберфестиваль Positive Hack Days!

🥈 «Кибергород», который мы совместно с ARS Communications построили в «Лужниках» на PHDays в мае 2024-го, взял серебро в номинации «Лучший культурный/просветительский проект года» премии Best Experience Marketing Awards (bema!). Вот уже семь лет подряд премия подсвечивает лучшие решения в сфере событийного маркетинга на рынке России и дружественных стран.

«Кибергород» — это тематический парк в стиле киберпанк, где посетители в игровой форме могли прокачать свою цифровую грамотность, узнать о современных киберугрозах и способах защиты от них. Всего за время фестиваля его инсталляции посетили больше 100 000 человек.

Среди участников bema! — представители крупнейших компаний. По итогам 2024 года в 58 номинациях было представлено более 500 проектов, а в финал прошли 230.

🥉🥉 Еще две бронзы мы вместе с агентствами «Лира» и ARS Communications получили как победители конкурса Perspectum Awards: в номинации Best B2C Event за фестиваль и деловую программу Positive Hack Days в «Лужниках» в 2024 году и в номинации Best B2B Event за первый открытый киберфестиваль в Парке Горького в 2023 году.

Perspectum Awards — индустриальный конкурс, который оценивает маркетинговые инструменты и нестандартные практики с целью показать, как идеи влияют на бизнес-результат. В нынешнем, четвертом сезоне в шорт-лист конкурса вошли 214 проектов в 31 номинации.

🎉 Гордимся коллегами и партнерами, которые не первый год вкладывают время, силы и душу в проект. Уверены, киберфестиваль Positive Hack Days, который пройдет с 22 по 24 мая в «Лужниках», тоже получится крутым и запоминающимся — ждем всех вас!

Виктория Алексеева, директор Positive Technologies по маркетинговым проектам, главный идеолог и генеральный продюсер Positive Hack Days с 2012 года:

«Наш киберфестиваль объединяет увлеченных, любознательных и талантливых людей внутри нашей компании и за ее пределами. Вместе мы делаем его ярко, мощно, со страстью к своей работе и стремлением сделать мир безопаснее. Но главное, PHDays — это любовь, а любовь всегда побеждает ♥️».

#POSI #позитив

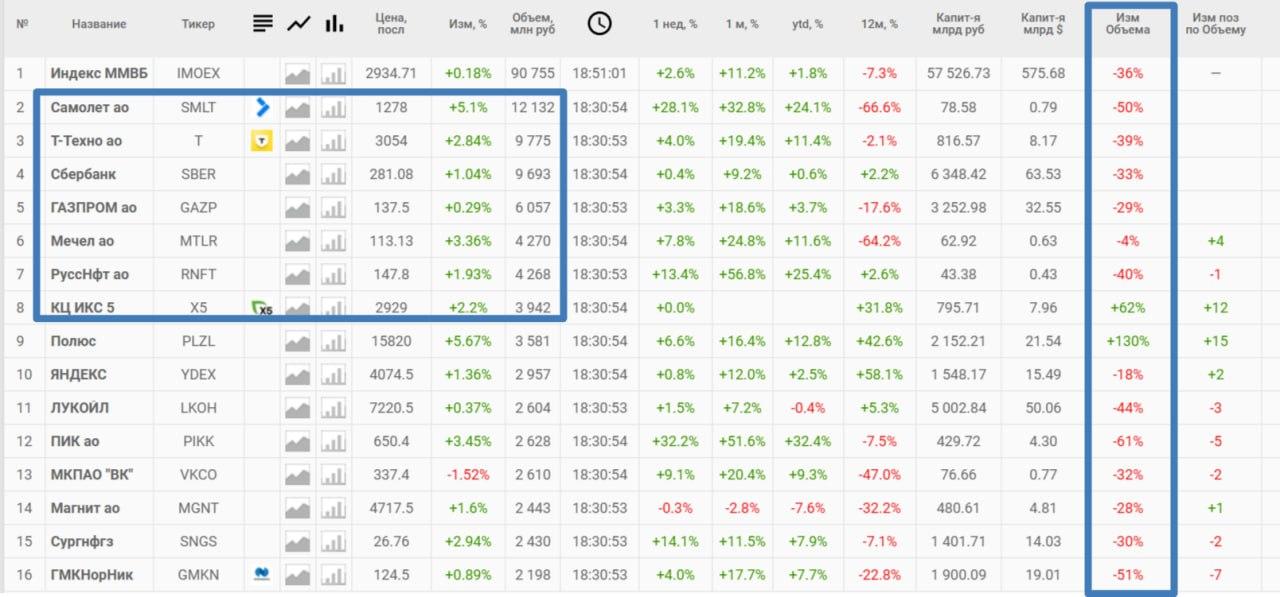

Рынок абсолютно спекулятивный, вернее, даже так - лудоманский на 300%

Обороты упали на 30-50% почти по всем акциям.

А в лидерах по оборотам при этом — компании третьего эшелона #SMLT, #MTLR и #RNFT,

неужели тут серьезно можно говорить о росте всего рынка сейчас и о среднесрочных инвестициях?

Пропали гигантские обороты в #T Тинькофф ( да, я пишу по старинке, так привычнее), либо все шорты закрыли, либо все акции уже купли-продали-раздали кому и как надо. А если Покупателей по таким ценам больше нет — вероятна сильная фиксация.

С другой стороны #PLZL Полюс — абсолютный красавец, недельный график хорош, так ведь и по цели уехать может, а у нас теперь сейчас позиции нет.

И как входить с такими огромными стопами?

Пока значит никак, опасно.

Подожду следующего трамвая.

По ходу дела золотой поезд может поехать далее,

ведь рост подтверждается графиком самого металла драгоценного,

а главное — графиками акций иностранных золото и серебро производителей, таких как #NEM, #WPM, #KGC и других.

Очень сильно пролили валюту сегодня — похожая ситуация была перед Новым годом в конце декабря — возможно, что сейчас перед налоговым периодом продавали вынужденно.

Мое мнение — валюта будет стоить дороже, см. БМВ Аромата.

Держать сбережения и деньги на мой взгляд как раз разумно в валюте, но ведь у большинства задача стоит наспекулировать здесь и сейчас с плечом, это всегда требует очень большой сноровки, запаса времени и огромного внимания, безусловно.

В тоже самое время металлурги сегодня утром показали направление, ждем остальные подтверждения в течение нескольких дней, все шортовыносы ранее уже прошли, даже #SNGS Сургутнефтегаз Ао вынесли уже.

Не к добру все это, жду коррекцию в #IMOEX2 индексе Мосбиржи в область 2650 +-30 и всех фишках, а возможно даже разворот сильно вниз на продолжение нисходящего тренда от весны 2024 года.

AROMATH — едко и метко о фондовом рынке.

#aromath #АнтонРомашов #акции #инвестиции #психотрейдинг #обзор #прогноз #индексМосБиржи

🧙 Колдовские дни ведьм

Quadruple witching day — день квартальной экспирации фьючерсов и опционов на индексы и акции в США.

Наступает четыре раза в году: в третью пятницу марта, июня, сентября и декабря.

В эти дни истекают одновременно четыре вида активов: опционы на фондовые индексы, фьючерсы на фондовые индексы, опционы на акции и фьючерсы на отдельные акции и валюту.

Истечение сразу четырёх видов активов влечёт за собой сильное увеличение как объёмов торгов, так и волатильности.

В 2024 году даты Quadruple witching: 15 марта, 21 июня, 20 сентября и 20 декабря.

👉 Даже в Москве погода волатилит - вдруг откуда не возьмись стало -20°с 🥶

В общем волатильности и кошмаринга добавили вчера прилично, чтобы когда пришёл мистер Трамп, все были бы безумно рады великому спасению.

SP500 припал всего-то на дневную EMA55 тренда восходящего.

Золото и серебро вышли резко вниз, жду их ниже сильно теперь в новой волне коррекции,

Нефть ни рыба-ни мясо давно уже с тенденцией вниз по целям.

#крипта обвалилась на -15-18% за неделю, вернувшись тестировать лои начала месяца - по крипте второй раз проверяют билеты на балет 🎫 или на поезд 🚆

Крипту аккуратно подслили, поставив вторую ногу коррекции, альткоинам можно будет порасти уже с текущих после того, как дым уляжется, а #BTC запилить может четвертую волну внутри третьей на пару-пятерку недель уже до января и пампо-Трампа с грандиозным выходом намного выше.

Да, в моменте "всей нашей и вашей крипте конец", но лишь локальный, а как вы хотели расти х3 за 6 недель и не падать затем на 35%?

Нас же сегодня всех будут спасать в прямом эфире, начиная с 12.00.

Смотрим и слушаем внимательно, это может стать даже важнее ЦБ завтрашнего.

Разворота рынка с текущих не жду, но отскок на позитиве из воздуха Гостиного двора может иметь место, попробуем сыграть, план готов ✔️

Новогодний 11-й финансовый онлайн-марафон Finversia 2024

📍 16-21 декабря

В ходе онлайн-марафона состоится обсуждение ключевых аспектов мировой и российской экономики, анализ актуальных тенденций и прогнозов, а также освещение текущей ситуации на фондовых и валютных рынках. Участников ожидает увлекательный обзор разнообразия инвестиционных инструментов и стратегий управления финансами, включая обсуждение значимых изменений в финансовом законодательстве и регулировании.

⏩ Генеральный директор ПАО "МГКЛ" Алексей Лазутин 18 декабря поделится информацией о вложениях в золото и серебро, итогах 2024 года и видах на 2025 год.

🔛 Подробнее о мероприятии

Дальше падать некуда ⚖️ Падать будем больно

Вчера индекс Мосбиржи #IMOEX2 обновил годовые лои в совокупности с многолетними низами по отдельным акциям.

Рынок #IMOEX2 откровенно слаб, тренд нисходящий с тенденцией к ускорению падения. На мой давний взгляд, мы едем теперь в диапазон 1880-2100, это для начала.

Все разрешения официальные и штампы на билетах получены 🎫

#LKOH, #CHMF и #HEAD поддадут сегодня жару своими дивидендными гэпами.

🚂 Пристегните ремни.

Да, это кажется до сих пор много, точно также, как и было это самое много сначала с 3250 на 2800,

затем с 2800 на 2400 текущие.

Точно также, как будет «много и невозможно» с 2100 на обновление лоев 2022 года.

Мой пул🎩 вышел полностью из акций в июне при индексе 3250 с прогнозом и перспективой снижения на 2450/2650 и опцией продолжения.

Интересно, что не растёт пока валюта Доллар-рубль / Юань-рубль дальше, хотя график такое допускает явно 📈

Исторически всегда в России были очереди на валюту в моменты шоков и паники, которых ожидаем с новой волной маржин-коллов, но уже судя по всему после экспираций и важных выступлений в конце этой недели.

Вы думаете, что привычки поведения людей изменились вдруг за 2 года с момента последнего крупного шока?

С ещё бОльшей силой побегут снимать рублевые вклады и перекладывать из рублевых фондов ликвидности в аналогичные юаневые #CNYM #SBCN.

Говорил об этом на подкасте месяц назад — t.me/AROMATH/8881.

Золото Gold и серебро Silver после коррекции не могут определиться с направлением, здесь возможно продолжение тренда вверх, но локально можем ещё и попадать.

Нефть тридцать седьмой раз заигрывает снизу вверх с дневной EMA55 — все попытки неудачные, а знакомый паттерн из волнового принципа Эллиота все-таки важнее, цели внизу не сформированы, так оставить, по моему мнению, будет неправильно.

#BTC — радость всех криптанов, кто в лонгах, показывает направление и обновляет свой очередной исторический максимум строго по плану.

Едем 🚄

Итого.

Жду новые лои года в #IMOEX2 и #RTSI с перспективой обновления лоев 2022 года.

Акций не имеем с июня.

Шортим РТС.

Покупаем валюту и фонды денежного рынка в юанях.

Торгуем крипту и фьючерсы.

AROMATH — едко и метко о фондовом рынке.

#обзор #инвестиции #психотрейдинг #утроаромат #Aromath #прогноз #аналитика #акции

Рептилоиды против серебра

Мы много раз говорили про серебро. Наш самый популярный сюжет “Рептилоиды против серебра” набрал 46 тысяч просмотров. Что же за металл-то такой?

Дочитайте до конца – ровно три минуты, и вам все станет ясно.

Серебро – это все-таки не средство сбережения. Да, в истории человечества были разные этапы, и серебро играло важную роль в сбережениях наших прапрадедушек. Сейчас это обычный товар, это промметалл, и его доля его в портфеле должна быть либо минимальная, либо ее совсем не должно быть.

Признаюсь, много лет назад я был фанатом серебра. Конечно, серебро может обеспечить сохранение капитала, но при этом оно столь волатильно и циклично, что вы можете не дожить до очередного цикла его роста.

Растущий бизнес точно приумножит ваш капитал, несмотря на краткосрочную волатильность. Но мы же это понимаем и принимаем.

Серебро отлично растет, когда растет мировая экономика. Если спрос на серебро увеличивается быстрее, чем предложение, то и цены на серебро растут… Механизм прост: производители серебра действуют медленно, затраты на разработку новых месторождения высокие. Рост цен быстрый, но производители рано или поздно начнут новую разработку. А цены к этому времени уже на мах! Как только предложение металла выросло – цены пошли вниз. В результате переизбыток предложения, инвестиции в отрасли начинают падать, и мы заходим на новый цикл.

Вывод

В серебре нет волшебства создания ценности, как в бизнесе (в акциях), это всего лишь товар, такой же, как и остальные, только очень цикличный и инертный.

Да, серебро будет расти, если идет долгосрочный экономический рост, вы даже сможете на нем заработать. Но если уж вы увидели долгосрочной рост экономики – лучше купить бизнес и получить свою часть этого роста в доходах компаний.

https://t.me/ifitpro

#серебро

«Ренессанс страхование» в числе лучших работодателей России

RENI получила «золото» рейтинга «Лучшие работодатели России» по версии Forbes.

Всего в рейтинг вошли 167 российских компаний.

Участники рейтинга оценивались по критериям ESG-повестки.

Общая оценка Группы Ренессанс страхование - золото (серебро в блоке S «Сотрудники и общество», платина в блоке G «Корпоративное управление» и серебро в блоке E «Экология»).

«Один из ключевых проектов этого года - «Развитие ценностного предложения работодателя», так как для нас очень важно, что мы, как компания, можем предоставлять нашим сотрудникам лучшие условия работы, развития, благополучия и самореализации. И наша позиция в рейтинге подтверждает наше движение к цели - быть лучшим работодателем. Впереди еще больше работы, и мы точно будем многое делать для того, чтобы наши сотрудники действительно гордились и были счастливы, работая в нашей компании», - отмечает вице-президент Группы Ренессанс страхование Ксения Яковлева.

Рейтинг Forbes в современной версии разработан совместно с компанией Kept. Компании-участницы оцениваются по целому ряду показателей, объединенных в три блока ESG.

Ссылка на рейтинг: https://www.forbes.ru/ratings/best-employers/2024

#RENI