Поиск

Хватит кормить лося или когда закрывать убыточную позицию? Практические советы

Давайте начнём с того, что у вас не должно возникать таких вопросов, так как перед входом в сделку вы всегда должны понимать, где вы закроете сделку с прибылью, а где закроете с убытком и какой размер его будет.

Но если уж вы сидите в таких сделках давайте разберёмся, что делать?

Точка 0. Уберите эмоции - они вам ни к чему. Важно осознать факт, что сейчас вы уже в этой сделке и убыток уже есть. Он не зафиксирован, но все же в моменте просадка имеется и нужно с ней как-то работать.

Дальше мы начинаем смотреть на размер этого убытка, и тут начинаются варианты развития:

• Убыток есть, но его размер не катастрофический. Тогда выставляете стоп от текущих значений и ждете. Либо сработает стоп, либо сделка вернётся к точке вашего входа, и вы сможете закрыть ее в 0 или легкий плюс.

• Убыток достаточно большой и вы чувствуете, что он морально съедает вас. Мешает торговать другие идеи и просто нормально существовать вне рынка.

В таком случае - закрыли и забыли. Забыли про потерянные деньги, но никогда не забывайте про горький опыт. Вы за него заплатили, а многие уроки в нашей жизни стоят достойно дорого.

Обязательно выносите уроки из каждой сделки, которую вы совершаете, неважно, закрыта она в плюс или в минус.

Пара полезных советов для новичков:

• Никогда не пытайтесь отбить потерянные деньги и делать это основной целью торговли. Такие действия в 90% случаях приводят к необдуманным сделкам, которые, в свою очередь, снова приводят к убыткам

• Забудьте про слово усреднение - это не усреднение, а накопление и увеличение убытков. Из личного опыта, видел тех людей, которые из небольшой интрадей сделки, в которой стоп был буквально 0.5%, наусреднялись до всего депозита и потеряли от него больше половины.

• Передвигайте ваши стопы за ценой. Таков способ поможет минимизировать убытки и максимизировать прибыль при трендовых движениях.

Лучшее, что вы можете сделать - это выработать торговую стратегию/план, который будете безукоризненно следовать. Таким образов у вас не будет лишних сомнений, как лучше поступить в той или иной сделке. Все действия будут известны вам заранее!

И самого главное - никогда не давайте убыткам выходить за рамки вашей рыночной жизни, чтобы они мешали вам нормально жить по всем параметрам: финансы, моральное состояние, время и т.д.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #облигации #обучение #новичкам #мотивация #аналитика #инвестор #инвестиции #трейдинг #фондовый_рынок

'Не является инвестиционной рекомендацией

Спасет ли китайский гигант М.Видео или добьет ⁉️

💭 Проанализируем, как сочетание убыточной деятельности и роста онлайн-продаж создает уникальную ситуацию, а возможное партнерство добавляет новые переменные...

💰 Финансовая часть / ✔️ Операционная часть (1 п 2025)

📊 Валовая прибыль компании снизилась до 27 млрд рублей, в основном из-за роста расходов на продвижение товаров и предоставления скидок покупателям, включая усиление конкурентной борьбы. Выручка компании за первое полугодие 2025 года составила 171,2 млрд рублей, сократившись на 15,2% по сравнению с прошлым годом. Причиной стало замедление спроса на бытовую технику и электронику, вызванное жесткими условиями монетарной политики и уменьшением доступности кредитов. EBITDA значительно снизилась до 3,8 млрд рублей.

🤷♂️ Чистый убыток составил 25,2 млрд рублей. Коммерческие, общие и административные расходы (SG&A) сократились на 1,2 млрд рублей за счет закрытия нерентабельных торговых точек, уменьшения зарплат персонала и сокращения комиссионных платежей маркетплейсам.

🛍️ Онлайн-продажи заняли доминирующую позицию, составив 78% от общего товарооборота (против 73% годом ранее), благодаря активному продвижению цифровых платформ и мобильных приложений. Клиентская база увеличилась на 4,4 миллиона человек, достигнув отметки в 79,4 миллиона. Сервис «М.Комбо» набрал более 200 тысяч подписчиков, большинство из которых впервые воспользовались услугами сети.

📱 Программы trade-in и выкуп техники обеспечили стремительный рост продаж восстановленных устройств. Эта услуга позволяет обменивать старые смартфоны на новую продукцию и была запущена относительно недавно.

🪓 Группа представила новый сервис рассрочки «Порублю», позволяющий оплачивать покупки частями без участия банков. Сервис рассчитан на приобретение товаров стоимостью до 20 тысяч рублей, оплата производится равными долями в течение шести недель без проверки платежеспособности клиента и процентов. Сейчас услуга доступна исключительно на веб-сайтах и в мобильных приложениях компании.

🗞️ Собственники

🇨🇳 Китайская корпорация JD.com, занимающая лидирующие позиции в области электронной торговли, приобретёт контроль над немецким ритейлером Ceconomy, что сделает её косвенным владельцем части российского холдинга М.Видео. По информации источников, данная сделка предусматривает покупку структуры Media-Saturn-Holding GmbH, владеющей долей в 15% акций М.Видео.

💪 Китайский гигант намерен не ограничиваться формальным участием, а планирует активно развивать своё присутствие на российском рынке.

📌 Итог

😎 Новая бизнес-модель компании демонстрирует рост операционных результатов, хотя в финансовой части ситуация усугубляется. Компания продолжает трансформироваться, увеличивая свою долю рынка по сравнению с конкурентами, несмотря на сложности, и имеет чёткий план развития. Сейчас есть достаточная поддержка для преодоления текущих трудностей — банкротство исключается, но давление на котировки из-за достаточно высокой долговой нагрузки будет сильным. Сделка с JD.com может существенно повлиять на стратегию развития компании и укрепить ее позиции на рынке. Но здесь пока больше вопросов, чем ответов.

🎯 ИнвестВзгляд: Идеи здесь нет, даже несмотря на улучшение операционных показателей. Внушительная долговая нагрузка сильно портит общую картину.

📊 Фундаментальный анализ: ⛔ Продавать - несмотря на позитивные операционные изменения и развитие новых сервисов, финансовые показатели находятся в глубокой отрицательной зоне.

💣 Риски: ⛈️ Высокие - пытаясь нивелировать рыночные риски (предоставляя скидки и введя программу «Порублю»), компания лишь усугубляет финансовые проблемы, а сделка с JD.com может «сломать» бизнес-модель. Хотя, может, оно и к лучшему…

💯 Ответ на поставленный вопрос: Сделка способна стабилизировать положение М.Видео, но сама по себе не гарантирует спасения.

️👇 Реакции к посту приветствуются.

$MVID #MVID #МВидео #Ритейл #Электроника #Финансы #Бизнес #Инвестиции #JDcom #Китай #Бизнес #Стратегия #Развитие

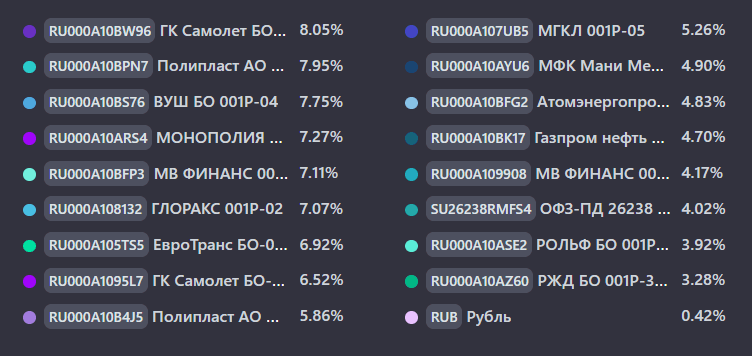

Обзор облигационного портфеля на 2025 год. Формирование пассивного дохода

Первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +0,23%

• За все время: +8,05%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС такой возможности нет.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке. Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 17 бумаг:

• Полипласт П02-БО-05 $RU000A10BPN7 (А-) Купон: 25,50%. Текущая купонная доходность: 22,78% на 1 год 8 месяцев, ежемесячно

• МВ Финанс 001P-06 $RU000A10BFP3 (ВВВ+) Купон: 26,00%. Текущая купонная доходность: 23,22% на 1 год 7 месяцев, ежемесячно

• Полипласт АО П02-БО-03 $RU000A10B4J5 USD (А-) Купон: 13,70%. Текущая купонная доходность: 13,23% на 1 год 6 месяцев, ежемесячно

• Монополия 001Р-03 $RU000A10ARS4 (ВВВ+) Купон: 26,50%. Текущая купонная доходность: 25,67% на 5 месяцев, ежемесячно

• ГК Самолет БО-П14 (А+) Купон: ключевая ставка ЦБ+2,75% на 2 года, ежемесячно (Квал)

• ВУШ 001P-04 $RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 18,55% наc 2 года 9 месяцев, ежемесячно

• Глоракс 001P-02 $RU000A108132 (ВВВ+) Купон: 17,25%. Текущая купонная доходность: 17,21% на 6 месяцев, ежемесячно

• МГКЛ 001Р-05 (ВВ) Купон: 20,00%. на 3 года 4 месяцев, 4 раза в год (Квал)

• Атомэнергопром 001P-05 $RU000A10BFG2 (ААА) Купон: 17,30%. Текущая купонная доходность: 15,49% на 4 года 8 месяцев, 4 раза в год

• МФК Мани Мен обб01 (ВВВ-) Купон: 26,50%. на 2 года 5 месяцев, 4 раза в год (Квал)

• Газпром Нефть 003P-15R $RU000A10BK17 (ААА) Доходность — 14,49%. Купон: 2,00%. Текущая купонная доходность: 3,32% на 4 года 7 месяцев, ежемесячно

• ЕвроТранс БО-001P-02 $RU000A105TS5 (А-) Купон: 13,40%. Текущая купонная доходность: 13,65% на 5 месяцев, ежемесячно

• М.Видео выпуск 5 (А) Купон: ключевая ставка ЦБ+4,25% на 1 год, ежемесячно (Квал)

• РОЛЬФ 001P-07 $RU000A10ASE2 (ВВВ+) Купон: 26,00%. Текущая купонная доходность: 23,43% на 1 год 5 месяцев, ежемесячно

• ОФЗ 26238 $SU26238RMFS4 Доходность — 13,24%. Купон: 7,10%. Текущая купонная доходность: 11,23% на 15 лет 8 месяцев, 2 раза в год

• РЖД 1Р-38R $RU000A10AZ60 (ААА) Купон: 17,90%. Текущая купонная доходность: 15,40% на 4 года 6 месяцев, ежемесячно

Статистика за все время:

• Текущая стоимость портфеля - 144 208,17

• Общий доход - 16 471,25 (+12,49%)

• Ежегодный купонный доход - 19 907,21

• Ежемесячный купонный доход - 1 658

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Решил действовать на опережение, именно поэтому полученные купоны идут на покупку следующих фондов:

• $TMOS - Крупнейшие компании РФ

• $TITR - Российские Технологии

• $TLCB - Локальные валютные облигации

Общая доля фондов в структуре портфеля: 3,5%

Простая и понятная стратегия не требующая постоянного контроля рыночных настроений. Как по мне, получается отличная диверсификация.

В планах на следующий месяц: сократить долю в рублевых облигациях у которых текущая купонная доходность не соответствует рыночным предложениям.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

#облигации #аналитика #инвестор #инвестиции #обучение #стратегия #рынок #биржа #новичкам #фондовый_рынок #новости

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ СД HeadHunter $HEAD рекомендовал дивиденды за I полугодие 2025 — 233 ₽ на акцию.

Это выше обещанных в мае 200 ₽.

ВОСА пройдёт 16 сентября, реестр закроют 27 сентября, выплаты планируют в начале октября.

Компания снова радует акционеров щедрыми дивидендами, превысив собственные ожидания.

2️⃣ "Совкомфлот" $FLOT ушёл в убыток по МСФО в 435 млн $ за первое полугодие 2025.

Год назад была прибыль 324 млн $

Выручка упала на 39% до 618 млн $

Операционный результат — тоже в минус: убыток 346 млн $ вместо прошлогодней прибыли 367 млн $

Даже прибыль от эксплуатации судов сократилась вдвое — до 306 млн $

Скорректированная чистая прибыль сохранилась, но минимальная — всего 19,5 млн $

Нельзя пропустить: самые важные новости IVA Technologies за июль

Жарче, чем столичное лето, могут быть только новости IVA Technologies: стратегическая сделка, сотрудничество с Лабораторией безопасного ИИ AIRI-МТУСИ, новая партнерская программа и техническое обучение по IVA One для партнеров. Но обо всем по порядку 👓🍿👀

Акционерный состав

Фонд технологических инвестиций Катерины Тихоновой и Натальи Поповой, специализирующийся на инвестициях в быстрорастущие технологические компании, приобрел миноритарную долю в капитале IVA Technologies.

Генеральный директор IVA Technologies Станислав Иодковский отметил: «Сотрудничество с Фондом технологических инвестиций открывает новые возможности для масштабирования наших продуктов. Мы продолжим развивать экосистему корпоративных коммуникаций и усилим присутствие на международной арене, опираясь на поддержку партнёра».

Линейка видеотерминалов IVA включена в реестр ТОРП

Кодеки IVA Largo, IVA Room и сервер IVA AVES S включены в реестр телекоммуникационного оборудования российского происхождения (ТОРП), который ведется Минпромторгом России.

Включение в реестр ТОРП подтверждает, что продукция компании соответствует всем требованиям к локализации и может в приоритетном порядке использоваться в рамках государственных и корпоративных инфраструктурных проектов.

Помимо этого, в реестр ТОРП включены машины вычислительные универсальные (МВУ), входящие в состав указанных выше продуктов.

Новая программа для партнеров

С 1 августа вступила в силу новая редакция партнерской программы IVA Technologies. Мы обновили структуру статусов, добавили специализации по продуктам (включая IVA One, IVA MCU и другие решения), запустили систему сертификаций и усилили роль дистрибьюторов как центров технической и маркетинговой экспертизы.

Тестируем новые технологии

IVA Technologies начала сотрудничество с лабораторией безопасного искусственного интеллекта AIRI-МТУСИ! В IVA Terra будет тестироваться инновационная технология, разработанная лабораторией, которая значительно повышает точность расшифровки звонков.

Наш совместный проект стал продолжением соглашения, заключенного с Московским техническим университетом связи и информатики на конференции ЦИПР. Кстати, в рамках этого соглашения студенты МТУСИ уже прошли у нас стажировку (https://t.me/iva_investing/210?single).

Марафон искусственного интеллекта в «Известиях»

Искусственный интеллект стал настолько популярен, что его влияние ощущается практически во всех сферах нашей жизни. Однако с ростом популярности ИИ возникают новые вызовы — от утечек данных до мошенничества. Заместитель генерального директора по коммерции IVA Technologies Максим Смирнов рассказал в своей колонке о возможных угрозах со стороны ИИ и способах защиты от них. В другом материале Максим поделился своим мнением о внедрении технологий распознавания дипфейков в сервисах видеоконференцсвязи.

$IVAT

В июле число инвесторов в акции RENI выросло еще на 2 тысячи до 84 тысяч человек

По данным МосБиржи, в июле 2025 года количество акционеров RENI выросло 2 тысячи и достигло 84 тысяч человек. Спасибо за ваше доверие!

С учетом пятницы и наступающих выходных, мы решили сделать подборку фильмов на тему финансов. Может что-то вы еще не смотрели. Хоть кинематограф и творческая индустрия, с финансами у индустрии много пересечений. Например, буквально вчера в Голливуде при поддержке банкиров с Уолл-Стрит завершилась сделка по слиянию между кинокомпанией Skydance Дэвида Эллисона (сын Ларри Эллисона главы Oracle) и конгломерата Paramount стоимостью $8,4 млрд. Объединенная компания будет носить название «Paramount, a Skydance Corporation».

Итак, наша подборка трех фильмов на финансовую тематику.

Уолл-Стрит (1987). Драма рассказывает историю взлета и падения молодого брокера Бада Фокса, которого сыграл Чарли Шин. По сюжету Бад Фокс мечтает пробиться на самый верх Уолл-стрит и становится протеже безжалостного инвестора Гордона Гекко, которого играет Майкл Дуглас. Под влиянием Гекко Бад Фокс втягивается в незаконные сделки и моральные компромиссы, постепенно понимая цену своих амбиций. Персонаж Гекко, который, как говорят, был основан на инвесторе Карле Айкане, известном своими корпоративными рейдерскими покупками предприятий, произносит фразу, ставшую крылатой: «Жадность — это хорошо».

Инсайдеры (2010). Фильм подробно исследует причины и последствия мирового финансового кризиса 2008 года через серию интервью с финансистами, экономистами, представителями государства и бизнеса. Фильм состоит из пяти частей и объясняет, как в течение нескольких десятилетий происходила дерегуляция финансового сектора, что привело к созданию ипотечного пузыря, массовым спекуляциям и кризису доверия. В итоге становится ясно, что кризис был не случайностью, а результатом сознательных решений и отсутствия ответственности в финансовом секторе.

Миллиарды (2016-2023). Уже культовый сериал для тех, кто интересуется инвестициями и миром больших денег. На протяжении семи сезонов зрители следят за противостоянием Бобби Аксельрода, харизматичного главы хедж-фонда Axe Capital, и прокурора Чака Роудса, посвятившего себя борьбе с финансовыми гигантами. Их конфликт отражает более широкий вопрос — столкновение интересов частного капитала и государства. Сериал достоверно показывает закулисье хедж-фондов: инсайдерские сделки, слежку ФБР и жёсткую конкуренцию. Один из авторов и продюсеров, Эндрю Росс Соркин (обозреватель The New York Times и автор бестселлера «Слишком крут для неудачи»), рассказал, что на проработку сюжета ушло около шести лет.

EBITDA в новой риск-модели JetLend

EBITDA — это показатель, отражающий прибыль компании до учета амортизационных списаний, процентов и налогов. Он помогает оценить операционную эффективность, не затрагивая структуру финансирования, налоговые нюансы и капиталоемкость.

Этот показатель помогает отследить, насколько эффективно работает бизнес в повседневной деятельности без влияния способов финансирования, налоговых режимов и структуры активов. Именно поэтому его часто называют универсальным языком оценки эффективности.

Как считается EBITDA

Если у компании есть полноценный отчет о прибылях и убытках, формула простая: нужно взять операционную прибыль до уплаты процентов и налогов (то есть EBIT) и прибавить амортизационные расходы. Получается:

EBITDA = EBIT + амортизация основных средств и нематериальных активов

Если под рукой только бухгалтерские данные, расчет строится от чистой прибыли. К ней прибавляются налоги, проценты, амортизация и износ.

EBITDA = чистая прибыль + налоги + проценты + амортизация + износ.

Важно правильно выделить именно те статьи, которые отражают списания и выплаты по обслуживанию долга. От этого зависит точность расчета и его полезность для анализа.

Где используется EBITDA и зачем она инвесторам

Для разных участников рынка этот показатель решает разные задачи.

Инвесторы с его помощью сравнивают компании внутри одной отрасли — так, чтобы убрать влияние налогов и долговой нагрузки.

Банки и фонды часто используют его в ковенантах — например, рассчитывая соотношение долга к EBITDA, чтобы оценить финансовую устойчивость заемщика.

Предприниматели следят за этим показателем и его маржой, чтобы понимать, как меняется эффективность бизнеса и вовремя реагировать на рост расходов.

А при покупке бизнеса EBITDA становится основой для оценки стоимости компании через мультипликаторы.

Плюсы и ограничения

EBITDA считается быстро и просто, не зависит от структуры капитала и налогов. Особенно полезен этот показатель в отраслях с большими капитальными затратами, где амортизация может сильно влиять на чистую прибыль.

Но у него есть и ограничения. Он не показывает реальные денежные потоки, не отражает будущие инвестиции и никак не учитывает долговую нагрузку. Поэтому, чтобы получить полноценную картину, его нужно дополнять другими метриками — например, движением денежных средств, размером долга и затратами на инвестиции.

Зачем мы добавили EBITDA в риск-модель JetLend

Весной 2024 года мы провели масштабную реформу скоринговой модели. Это был важный шаг: мы пересмотрели подход к оценке заемщиков и усилили модель на всех уровнях.

Теперь EBITDA — это часть нашей риск-модели, рассчитанная не формально, а на основе первичных данных: оборотно-сальдовых ведомостей, карточек счетов, транзакций. Мы смотрим на показатели в динамике — за два-три года, с учетом сезонных и рыночных факторов. Это позволяет точнее понять устойчивость бизнеса и снизить вероятность ошибок при оценке.

Проверка заемщиков стала глубже: мы оцениваем не только финансовые показатели, но и структуру бизнеса — юридические адреса, ИНН, связи с другими компаниями и бенефициарами.

Скоринговая модель дополнена десятками новых фильтров: от падения выручки и несоответствия отчетности до признаков отсутствия операционной деятельности.

Каждая заявка проходит ручную верификацию, включая выезд на место, независимо от суммы. Это позволяет вовремя отсеивать слабые кейсы и снижать уровень риска.

Особое внимание было уделено вторичному рынку. Все размещенные на нем займы прошли повторную верификацию по обновленной риск-модели. По займам, не соответствующим новым стандартам, рейтинги были отозваны, а новые размещения по ним — остановлены.

Для инвестора это значит, что в портфеле остаются только актуальные сделки, прошедшие дополнительную проверку.

Результаты пересмотра скоринга:

— Уровень одобрения снизился до 3,6 % — в выборку попадают только устойчивые компании.

— Каждая сделка проходит ручную проверку и верификацию

— По итогам 2025 года зафиксировано 0,1 % дефолтов

PARUS закрывает реестр июля

Друзья, привет!

Вот и подходит к концу июль, а значит, наступает важный момент для тех, кто хочет получить доход за июнь.

Сегодня, 30 июля, — последний день, когда можно успеть купить паи и попасть в реестр инвесторов, которым будет начислен доход.

Как это работает❓

Каждый месяц список получателей дохода формируется в последний рабочий день месяца.

Но важно помнить: чтобы ваше имя оказалось в этом списке, право собственности на паи должно быть уже зарегистрировано. А регистрация происходит на следующий рабочий день после покупки (по правилу Т+1).

Например:

🔹 Если вы купите паи сегодня (30 июля), сделка будет оформлена завтра (31 июля).

🔹 Значит, вы успеете попасть в июльский реестр и получите доход за июнь.

Что можно купить прямо сейчас❓

На текущий момент в продаже в стаканах остался объем на 30.07:

✔ ПАРУС-МАКС — 157 млн руб. (118 297 паёв) по 1 331 ₽ за пай

✔ ПАРУС-КРАС — 60 млн руб. (67 844 паёв) по 900 ₽ за пай

Ваш PARUS AM!🟢

📌Инструмент только для квалифицированных инвесторов

Обзор облигационного портфеля на 2025 год. Что купить помимо облигаций

Первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +6,96%

• За все время: +10,96%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС такой возможности нет.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке. Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 17 бумаг:

• Полипласт П02-БО-05 $RU000A10BPN7 (А-) Купон: 25,50%. Текущая купонная доходность: 23,28% на 1 год 9 месяцев, ежемесячно

• МВ Финанс 001P-06 $RU000A10BFP3 (ВВВ+) Купон: 26,00%. Текущая купонная доходность: 23,56% на 1 год 8 месяцев, ежемесячно

• Полипласт АО П02-БО-03 $RU000A10B4J5 USD (А-) Купон: 13,70%. Текущая купонная доходность: 13,3% на 1 год 7 месяцев, ежемесячно

• Монополия 001Р-03 $RU000A10ARS4 (ВВВ+) Купон: 26,50%. Текущая купонная доходность: 25,53% на 5 месяцев, ежемесячно

• ГК Самолет БО-П14 $RU000A1095L7 (А+) Купон: ключевая ставка ЦБ+2,75% на 2 года, ежемесячно (Квал)

• ВУШ 001P-04 $RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 19,36% наc 2 года 9 месяцев, ежемесячно

• Глоракс 001P-02 $RU000A108132 (ВВВ+) Купон: 17,25%. Текущая купонная доходность: 18,74% на 7 месяцев, ежемесячно

• МГКЛ 001Р-05 $RU000A107UB5 (ВВ) Купон: 20,00%. на 3 года 5 месяцев, 4 раза в год (Квал)

• Атомэнергопром 001P-05 $RU000A10BFG2 (ААА) Купон: 17,30%. Текущая купонная доходность: 15,49% на 4 года 8 месяцев, 4 раза в год

• МФК Мани Мен обб01 $RU000A10AYU6 (ВВВ-) Купон: 26,50%. на 2 года 6 месяцев, 4 раза в год (Квал)

• Газпром Нефть 003P-15R $RU000A10BK17 (ААА) Доходность — 15,36%. Купон: 2,00%. Текущая купонная доходность: 3,37% на 4 года 8 месяцев, ежемесячно

• ЕвроТранс БО-001P-02 $RU000A105TS5 (А-) Купон: 13,40%. Текущая купонная доходность: 13,88% на 5 месяцев, ежемесячно

• М.Видео выпуск 5 $RU000A109908 (А) Купон: ключевая ставка ЦБ+4,25% на 1 год, ежемесячно (Квал)

• РОЛЬФ 001P-07 $RU000A10ASE2 (ВВВ+) Купон: 26,00%. Текущая купонная доходность: 23,77% на 1 год 5 месяцев, ежемесячно

• ОФЗ 26238 $SU26238RMFS4 Доходность — 14,12%. Купон: 7,10%. Текущая купонная доходность: 11,64% на 15 лет 9 месяцев, 2 раза в год

• РЖД 1Р-38R $RU000A10AZ60 (ААА) Купон: 17,90%. Текущая купонная доходность: 15,58% на 4 года 7 месяцев, ежемесячно

Статистика за все время:

• Текущая стоимость портфеля - 140 314,06

• Общий доход - 12 481,34 (+9,66%)

• Ежегодный купонный доход - 20 156,68

• Ежемесячный купонный доход - 1 679

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Решил действовать на опережение, именно поэтому полученные купоны идут на покупку следующих фондов:

• $TMOS - Крупнейшие компании РФ

• $TITR - Российские Технологии

• $TLCB - Локальные валютные облигации

Простая и понятная стратегия не требующая постоянного контроля рыночных настроений. Как по мне, получается отличная диверсификация.

Наш телеграм канал

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание.

#акции #облигации #стратегия #инвестор #инвестиции #аналитика #биржа #новости #обучение #портфель #фондовый_рынок #обзор_рынка

'Не является инвестиционной рекомендацией

Продолжится ли падение рынка по факту решения регулятора? К чему готовиться инвестору

Банк России ожидаемо снизил ключевую ставку сразу на 200 б.п. - до 18%. Это уже второе снижение с начала года. После объявления решения по рынку пронеслась фиксация позиций. Точно такую же картину можно было наблюдать на предыдущем заседании.

По итогам основной сессии индекс МосБиржи опустился на 1,26%, до 2772,39 пункта, РТС – на 2,11%, до 1097,84 пункта. В целом за неделю индекс практически не изменился – в прошлую пятницу он закрывался на отметке 2784,63.

Согласно обновленному прогнозу Банка России, средняя ключевая ставка с 28 июля до конца 2025 года будет в диапазоне 16,3–18%. Это дает ЦБ широкий диапазон сценариев по дальнейшему движению показателя — от продолжения смягчения монетарной политики до пауз на новых заседаниях.

Чтобы уложиться в диапазон, ЦБ может продолжить снижение с шагом 100 б.п. на каждом заседании, если экономика будет ускоренно уходить в рецессию, то в сентябре может быть еще одно снижение на 200 б.п. Все зависит от данных, но главное, что рисков роста ключевой ставки в прогнозе больше нет.

На выходных Дональд Трамп объявил о заключении торговой сделки с Евросоюзом. Эта сделка позволит ЕС избежать 30-процентных пошлин, которые Трамп грозил ввести с 1 августа. В рамках соглашения США введут пошлины в 15% на большую часть импорта из ЕС, включая автомобили. До этого поставки машин и автозапчастей из ЕС в США облагались 25-процентной пошлиной.

Помимо фиксации по факту к снижению рынка привело заявление Дональда Трампа, что США рассматривают возможность введения вторичных санкций. Учитывая, что позиции России и Украины максимально противоположны, то маловероятно достижение позитивных договорённостей в ближайшее время.

Учитывая, что ближайшее заседание ЦБ будет только осенью, то до этого времени геополитика может ограничивать потенциальный рост рынка.

На прошлой неделе нам удалось определить границы роста индекса возле которых большая часть спекулятивных лонгов была своевременно закрыта. Покупать акции от текущих значений в отсутствии на коротком горизонте видимых триггеров, не самое правильное решение.

Облигации с фиксированным купоном до сих пор выглядят привлекательно, гарантируя своему владельцу осязаемую доходность, чего нельзя сказать про акции, которые в моменте способны испытывать высокую волатильность. Ближайшей целью коррекционного движения индекса возможна остановка на 2740 пунктов. Однако, при всех известных вводных вполне реально пойти и ниже на новом витке эскалации и слабом сезоне отчетов.

Из корпоративных новостей:

Мечел правительство утвердило постановление об отсрочке уплаты налогов и страховых взносов для предприятий угольной отрасли.

РусАгро увеличила выручку во 2кв 2025г на 23% г/г до 88,27 млрд руб.

Совкомфлот $FLOT РСБУ 1п 2025г: Выручка ₽58,1 млн против ₽3,7 млрд годом ранее, Убыток ₽486 млн против прибыли ₽3,71 млрд годом ранее.

Ростелеком $RTKM одобрили дивиденды за 2024 год в размере 2,71 руб/обычка (ДД 4,1%) и 6,25 руб/преф (ДД 8,9%), отсечка - 13 августа.

Инарктика $AQUA РСБУ 1п 2025г: Выручка ₽774,3 млн (снижение в 2,4 раза г/г), Чистая прибыль ₽523,9 млн (снижение в 3,4 раза г/г)

ЛСР РСБУ 1п 2025г: Выручка ₽13,46 млрд (-26,2% г/г), чистая прибыль ₽10,37 млрд (-22,5% г/г).

РуссНефть РСБУ 1п 2025г: Выручка ₽121,3 млрд (-17,7% г/г), Убыток ₽2,44 млрд против прибыли ₽18,3 млрд годом ранее.

• Лидеры: IVA Technologies $IVAT (+7,6%), ВИ.РУ $VSEH (+3,25%), ГТМ $GTRK (+2,6%), Озон Фармацевтика $OZPH (+1,8%).

• Аутсайдеры: Мечел $MTLR (-5,25%), Самолет $SMLT (-4,93%), Позитив $POSI (-4,5%), Диасофт $DIAS (-2,25%).

28.07.2025 - понедельник

• $EUTR - ЕвроТранс СД обсудит выпуск цифровых финансовых активов

• $VSEH - Все инструменты СД рассмотрит рекомендацию по дивидендам.

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#новости #акции #аналитика #дивиденды #трейдинг #инвестор #инвестиции #обзор_рынка #фондовыйрынок #обучение #новичкам

'Не является инвестиционной рекомендацией

📊 Оценка портфеля проектов: существенный рост за счет эффективной работы с землей

🚀 GloraX продолжает уверенное расширение и укрепление портфеля проектов. По результатам оценки, проведённой компанией Nikoliers, на 30 июня 2025 года рыночная стоимость портфеля компании показала значительный рост и достигла 125,3 млрд рублей — это на 79% больше, чем годом ранее.

📈 Ключевые результаты:

• Рыночная оценка портфеля – 125,3 млрд руб. (+79% г/г)

• Общая площадь портфеля – 8,4 млн кв. м (+14% г/г)

• Чистая продаваемая площадь – 5,4 млн кв. м (+9% г/г)

• Доля проектов в стадии проектирования и строительства – 63% (в 2024 – 28%)

• В оценку вошёл 31 проект, из них 27 – текущие, 4 – завершённые

• Стоимость региональных проектов выросла в 2,5 раза – до 93,2 млрд руб.

• Выручка от продаж текущих проектов после 30 июня 2025 года по оценке Nikoliers составит 1,15 трлн рублей

📍 Качественный скачок портфеля стал возможен благодаря следующим факторам:

· Перевод проектов в активные стадии девелопмента – за год были утверждены 9 проектов планировки территории (ППТ), 22 градостроительных плана земельных участков (ГПЗУ) и получено 11 разрешений на строительство (РНС). Эти шаги позволили существенно увеличить долю проектов на стадии проектирования и строительства – с 28% до 63%.

· Приобретение ГК «Жилкапинвест», одного из лидеров девелопмента Приморского края. В портфель вошли три проекта в стадии строительства, один в проектировании и один введённый в эксплуатацию объект. Эта сделка усилила региональное присутствие GloraX и добавила качественные активы на разных этапах реализации.

📍 В дальнейшем мы планируем последовательно укреплять портфель за счёт выхода в новые города в рамках стратегии региональной экспансии, а также за счёт перевода проектов в активные стадии девелопмента и увеличения стоимости наших активов.

Пресс-релиз: https://glorax.com/press-center/news/ocenka-portfelya-glorax-rost-stoimosti-aktivov-za

#GloraX #новости #итоги #результаты #оценка #недвижимость #строительство #девелопмент

$RU000A108132 $RU000A1053W3 $RU000A10ATR2 $RU000A10B9Q9

GloraX укрепляет позиции на рынках капитала: итоги 1 полугодия 2025

Мы уже представили операционные итоги за первое полугодие 2025 года и теперь рады поделиться результатами работы на рынках капитала. За этот период GloraX уверенно продвигался вперёд, фокусируясь на развитии долговых инструментов и углублении взаимодействия с инвестиционным сообществом.

🔹 Погашение облигаций

В отчетном периоде мы успешно завершили погашение выпуска 001P-01, размещенного в марте 2023 года – все выплаты купонов и погашение прошли точно в указанные сроки без задержек.

🔹 Размещение облигаций

Нами были размещены два новых выпуска облигаций — серии 001P-03 и 001P-04. Оба размещения сопровождались высоким спросом и были закрыты с переподпиской. Сегодня бумаги торгуются с премией к номиналу — выше 1100 рублей.

- 001P-03: среднедневной объем торгов (ADTV) составил 13,6 млн рублей, что эквивалентно 0,9% от объема размещения

- 001P-04: ADTV — 27,1 млн рублей, или 1,2% от объема размещения

Выпуски GloraX демонстрируют выдающуюся ликвидность, опережая по этому показателю даже облигации некоторых эмитентов с рейтингами уровня «А» и выше. Привлечённые средства были направлены на развитие текущих проектов и реализацию сделки M&A в точности, как и было заявлено нами при размещении.

🔹 Приобретение ГК «Жилкапинвест»

Ключевым стратегическим шагом в первом полугодии стало завершение сделки по приобретению одного из крупнейших девелоперов Приморского края — ГК «Жилкапинвест». Это M&A-сделка позволила GloraX совершить качественный рывок: подняться сразу на 6 позиций в рейтинге застройщиков по объему текущего строительства (сейчас мы занимаем 22-е место), а также была признана одной из лучших на рынке в своём сегменте.

🔹 Кредитный рейтинг

В апреле 2025 года Национальное кредитное рейтинговое агентство (НКР) присвоило GloraX кредитный рейтинг на уровне BBB+ со стабильным прогнозом. Среди ключевых факторов: высокая рентабельность, умеренная долговая нагрузка при комфортном уровне ликвидности, прозрачная структура собственности и высокие стандарты корпоративного управления. Это позволило перевести наши облигации во второй уровень листинга и повысить доверие со стороны инвесторов.

GloraX последовательно реализует стратегию устойчивого роста, опираясь на финансовую дисциплину, прозрачность и активное использование рыночных механизмов для привлечения капитала. Мы продолжаем активно присутствовать на рынках капитала, регулярно публикуем отчетность и поддерживаем открытый диалог с инвесторами.

#GloraX #новости #итоги #рынки_капитала #capital_markets #недвижимость #строительство #девелопмент $RU000A108132 $RU000A1053W3 $RU000A10ATR2 $RU000A10B9Q9

Обзор облигационного портфеля на 2025 год. Что купить кроме облигаций

Первая сделка была совершена 19.05.2025 года, фактически два месяца назад. За это время портфель продемонстрировал отличный рост. Подтверждение тому, что мы выбрали подходящий тайминг для формирования подобной стратегии.

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +5,08%

• За все время: +9,75%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Но как только регулятор начал смягчать денежно-кредитную политику, такое окно возможностей быстро закрылось.

Ожидания по снижению процентной ставки на ближайшем заседании ЦБ (25 июля) гонят Индекс RGBI все выше. Котировки поднялись выше 116 пунктов впервые с 18 марта 2024 года. Рынок закладывает снижение ставки сразу до 18% и если по факту, мы получим нечто иное реакция со стороны инвесторов последует мгновенно.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке. Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики) и длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП)

Сейчас в портфеле 17 бумаг:

• Полипласт П02-БО-05 $RU000A10BPN7 (А-) Купон: 25,50%. Текущая купонная доходность: 23,89% на 1 год 10 месяцев, ежемесячно

• МВ Финанс 001P-06 $RU000A10BFP3 (А-) Купон: 26,00%. Текущая купонная доходность: 23,82% на 1 год 8 месяцев, ежемесячно

• Полипласт АО П02-БО-03 $RU000A10B4J5 USD (А-) Купон: 13,70%. Текущая купонная доходность: 13,52% на 1 год 7 месяцев, ежемесячно

• Монополия 001Р-03 $RU000A10ARS4 (ВВВ+) Купон: 26,50%. Текущая купонная доходность: 26,01% на 6 месяцев, ежемесячно

• ГК Самолет БО-П14 $RU000A1095L7 (А+) Купон: ключевая ставка ЦБ+2,75% на 2 года, ежемесячно (Квал)

• ВУШ 001P-04 $RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 19,36% наc 2 года 10 месяцев, ежемесячно

• Глоракс 001P-02 $RU000A108132 (ВВВ+) Купон: 17,25%. Текущая купонная доходность: 18,00% на 7 месяцев, ежемесячно

• МГКЛ 001Р-05 $RU000A107UB5 (ВВ) Купон: 20,00%. на 3 года 5 месяцев, 4 раза в год (Квал)

• Атомэнергопром 001P-05 $RU000A10BFG2 (ААА) Купон: 17,30%. Текущая купонная доходность: 15,16% на 4 года 8 месяцев, 4 раза в год

• МФК Мани Мен обб01 $RU000A10AYU6 (ВВВ-) Купон: 26,50%. на 2 года 7 месяцев, 4 раза в год (Квал)

• Газпром Нефть 003P-15R $RU000A10BK17 (ААА) Доходность — 15,36%. Купон: 2,00%. Текущая купонная доходность: 3,47% на 4 года 8 месяцев, ежемесячно

• ЕвроТранс БО-001P-02 $RU000A105TS5 (А-) Купон: 13,40%. Текущая купонная доходность: 13,93% на 6 месяцев, ежемесячно

• М.Видео выпуск 5 $RU000A109908 (А) Купон: ключевая ставка ЦБ+4,25% на 1 год, ежемесячно (Квал)

• РОЛЬФ 001P-07 $RU000A10ASE2 (ВВВ+) Купон: 26,00%. Текущая купонная доходность: 24,37% на 1 год 6 месяцев, ежемесячно

• ОФЗ 26238 $SU26238RMFS4 Доходность — 14,12%. Купон: 7,10%. Текущая купонная доходность: 12,09% на 15 лет 10 месяцев, 2 раза в год

• РЖД 1Р-38R $RU000A10AZ60 (ААА) Купон: 17,90%. Текущая купонная доходность: 15,70% на 4 года 7 месяцев, ежемесячно

Статистика за все время:

• Текущая стоимость портфеля - 135 930,06

• Общий доход - 8 129,06 (+6,49%)

• Ежегодный купонный доход - 20 643,44

• Ежемесячный купонный доход - 1 720

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Нужно действовать на опережение, именно поэтому я начал постепенно набирать позицию от полученных купонов в биржевом фонде $TMOS - Крупнейшие компании РФ. Как по мне, получается отличная диверсификация.

Наш телеграм канал

На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание.

#облигации #аналитика #инвестор #инвестиции #фондовый_рынок #обзор_рынка #бизнес #новичкам #доходность

'Не является инвестиционной рекомендацией