Поиск

Путь к 2650 открыт: три причины, почему падение рынка еще не окончено

Попытка индекса МосБиржи в утренние часы закрепиться над уровнем сопротивления в 2740 пунктов вновь не увенчалось успехом, как и неделей ранее.

Давление на котировки оказывает усиление геополитических рисков на фоне циркулирующих слухов о поставках крылатых ракет Tomahawk Украине, а также отсутствие прогресса в переговорах.

В результате рынок обвалился до 2677,02 п. По итогам основных торгов индекс МосБиржи снизился на 1,54%, до 2684,09 пункта, РТС – на 0,65%, до 1020,36 пункта.

На рынке облигаций также преобладал пессимизм. Индекс ОФЗ (-0,4%) снижается без существенного отскока на протяжении трёх недель. Рост безрисковой доходности оказывает дополнительное давление на акции.

Цены на нефть добавили негатива: Стоимость Brent рухнула более чем на 3%, несмотря на недавний рост до $70. Причиной стало возобновление экспорта из Ирака в Турцию, что увеличило мировое предложение на 150+ тыс. баррелей в день. Также давление на котировки усиливают и ожидания, что ОПЕК+ решит нарастить добычу почти на 140 тыс. баррелей на онлайн-встрече 5 октября.

Сильней всего распродаже подверглись акции технологических компаний. Это связано с новостями о том, что Минфин планирует повысить льготный тариф страховых взносов для IT-сектора до 15%. Тем самым, на один сектор с господдержкой стало меньше.

Но есть и те, кто чувствует себя не так плохо: Акции электросетевого сегмента отыгрывают информацию о том, что Минэкономразвития внесло в правительство новый макропрогноз на 2025–2028 годы, где повышены тарифы на передачу электроэнергии по единой энергосети.

Стоит отметить, что на этой неделе ожидается важное выступление Путина, способное задать направление рынку на ближайшую перспективу. Однако существенного роста ждать не приходиться. Осознание, что снижение ключевой ставки замедлится или приостановится на продолжительный период будет сдерживать интерес к рисковым инструментам.

Что по технике: Третий пробой уровня 2700 пунктов за короткий срок — тревожный сигнал. Если он подтвердится, а стимулов для покупок не появится, то нас ждет продолжение движения вниз по нисходящему каналу до следующей значимой отметки — 2650 пунктов.

Триггеров для роста, как не было, так и нет, поэтому самое очевидное - находится с минимальным участием в текущей волатильности. В той ситуации, в которой оказалась российская экономика, фондовый рынок может и дальше снижаться, останавливаясь лишь на время перед новым погружением.

Из корпоративных новостей:

Т-Технологии акционеры одобрили дивиденды за 2кв 2025г в размере 35 руб/акция (ДД 1,1%), отсечка - 6 октября.

ВТБ Набсовет на этой неделе обсудит динамику акций госбанка, от которой зависит вознаграждение топ-менеджеров.

Абрау-Дюрсо акциз на пиво в РФ в 2026 году может вырасти на 10%, на вино - на 31%

Газпром увеличил добычу газа в 1п 2025г на 0,64% г/г до 209,5 млрд кубов, реализовано на внутреннем и внешнем рынках 185 млрд кубов (-0,9% г/г)

МосБиржа установила значение коэффициента Free-float обыкновенных акций Озон равным 33%

Алроса на закупку драгоценных металлов и камней в РФ в 2026-2028 гг планируется направлять ₽51,5 млрд ежегодно - проект бюджета.

• Лидеры: Полюс #PLZL (+3,18%), ОГК-2 #OGKB (+2,3%), Норникель #GMKN (+1,47%), ФосАгро #PHOR (+1,43%).

• Аутсайдеры: Позитив #POSI (-6,34%), Диасофт #DIAS (-6%), Астра #ASTR (-5,3%), IVA #IVAT (-5,1%).

30.09.2025 - вторник

• #EUTR - ЕвроТранс ВОСА по дивидендам за 2 квартал 2025 года в размере 8,18 руб/акция

• #PLZL - Полюс ВОСА по дивидендам за 1 полугодие 2025 года в размере 70,85 руб/акция

• #PHOR - ФосАгро последний день с дивидендом 273 руб

• #MDMG - Мать и дитя СД по дивидендам.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #обзор_рынка #аналитика #инвестор #инвестиции #биржа #рынок #новости #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Акционеры "Т-Технологий" $T одобрили дивиденды за II квартал — 35₽ на акцию.

На выплаты направят 9,4 млрд₽, реестр закроется 6 октября. Компания сохраняет политику ежеквартальных дивидендов и планирует направлять до 30% прибыли по МСФО.

Обзор облигационного портфеля на 2025 год. Рекордная доходность и новые сделки

Пришло время обсудить публичные стратегии! Я снова начинаю это делать и покажу вам сделки из моего облигационного портфеля, где в прошлом месяце было много новых покупок.

Напомню, что первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

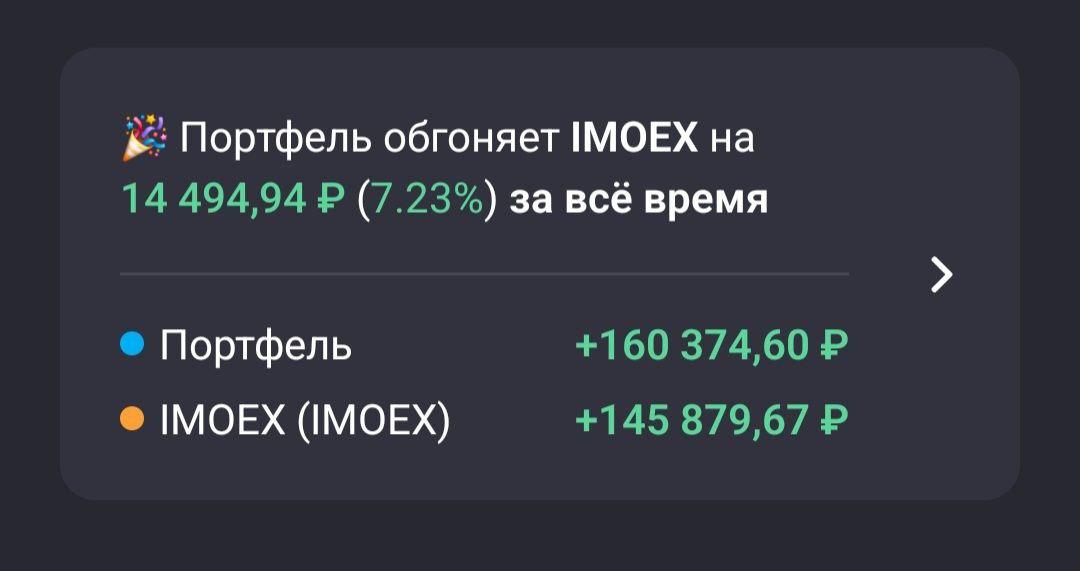

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +3,03%

• За все время: +7,23%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС таких вариантов стало на порядок меньше.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке: Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 20 бумаг:

Вместо перечисления всех бумаг, я предлагаю ознакомиться со структурой портфеля на приложенном скриншоте — он наглядно показывает распределение долей. Более полезным будет разбор сделок за последний месяц: расскажу, что было куплено и почему:

• ВУШ 001P-04 #RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 19,63% на 2 года 7 месяцев, ежемесячно

Бизнес компании переживает не лучшие времена. Это прекрасно видно, как по отчетам, так и по нисходящему тренду котировок, которые в поисках очередной точки опоры.

В банкротство Whoosh я не верю - в крайнем случае, компанию поглотит более крупный игрок, такой как Яндекс или же МТС. Поэтому решил увеличить долю этих облигаций, пока они скорректировались в цене.

• Делимобиль 1Р-03 #RU000A106UW3 (А) Купон: 13,70%. Текущая купонная доходность: 15,86% на 1 год 10 месяцев, ежемесячно

Цена облигации ниже номинала практически на 16%, что при пересмотре КС позволит раньше зафиксировать профит заработав на росте тела. Акции данной компании я бы не держал из за высокой вероятности допки в первом квартале 2026 года. Доходность к погашению при реинвестирования купона свыше 25%.

Сделки на первичном рынке:

• АФК Система 002P-05 #RU000A10CU55 (АА-) Флоатер. Купон: КС+3,5% на 1 год 11 месяцев, ежемесячно

Флоатеры в нынешнее время с пересмотром налоговой базы снова актуальны. Инфляция перестанет замедляться прежними темпами, а значит оснований для ЦБ пересматривать ставку в пользу резкого снижения сводится практически к нулю.

• Облигации Самолет БО-П20. Предварительный купон: 21-21,25% Срок обращения: 1 год. Сбор заявок до 30 сентября. Оставил заявку на 15 000.

Статистика за все время:

• Текущая стоимость портфеля: 215 455,18

• Ежегодный купонный доход - 27 975,23

• Ежемесячный купонный доход - 2 331,27

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Решил действовать на опережение, именно поэтому полученные купоны идут на покупку следующих фондов:

• #TMOS - Крупнейшие компании РФ

• #TITR - Российские Технологии

• #TLCB - Локальные валютные облигации

Общая доля фондов в структуре портфеля: 3,9%

Простая и понятная стратегия не требующая постоянного контроля рыночных настроений. Как по мне, получается отличная диверсификация.

В планах на следующий месяц: сократить долю в облигациях Монополия и М.Видео. Уровень риска в них становится выше, что повышает вероятность потери денег.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор #обучение #новичкам

'Не является инвестиционной рекомендацией

🚀 Продолжаю создавать пассивный доход. Еженедельное инвестирование №211

Инфляция немного подросла, рубль пока стронг, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 91,2%

● Облигации: 4,9%

● Золото: 2,46%

В акциях доли по компаниям от 5 до 15%. Облигациям отведено 10% от портфеля, доля одной облигации не более 5%, а золоту 5%, как защитному активу

Постепенно, экологичным способом, не трогая акции, довожу доли в портфеле по классам активов до запланированных.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по плану на сентябрь, намечены компании, которые приобретаются в приоритете, а дальше по ситуации.

● Мать и Дитя MDMG: 2 шт.

● Газпром нефть SIBN: 4 шт.

● НоваБев Групп BELU: 5 шт.

Выставлял лимитные заявки на Газпром нефть и НовБев Групп, сработали как надо, а потом оказалось, можно еще пониже, но я сюда в наше казино на работу не устраивался, чтобы мониторить цены каждые 5 минут, поэтому и так сойдет.

💰 Облигации

ОФЗ 26250: 2шт.

ОФЗ 26233: 2шт.

С облигациями ничего н выдумываю, не больше 5% на эмитента, выплаты от 4 до 12 раз в год, более менее кредитный рейтинг, в принципе, готово. В данный момент небольшой упор на валютные выпуски из-за крепкого рубля, которому пора вниз.

🥇 Золото

● Вим Золото GOLD: 484 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 11 000 ₽.

За год вложил в фондовый рынок 290 500 ₽.

Цель на 2025 год: 350 000 ₽.

Росстат представил данные по инфляции, на прошлой неделе она составила 0,08%, до этого было 0,04%. Эльвира Набиуллина заявила, что повышение НДС до 22% разово вызовет инфляцию, в долгосроке повышение НДС будет иметь меньший эффект. Рубль пока перестал слабеть, нефть тоже не особо дорожает, а значит бюджету в 2025-м хорошо не будет,

Очередная грустная неделя на рынке, ниже 2700 не уехали, на этом и спасибо. Все эффекты скорейшей гойды прошли. Даже трамп перестал писать гневные посты, а Рубио говорит, что Европе надо отказаться от наших энергоресрусов, тогда все будет хорошо. Невыполнимые условия, невыполнимые требования, а США уже хочет умыть руки, но пока не получается. Переговоры о переговорах тоже прекратились. рынку нужен сильный эмоциональный фон, чтобы опять, либо улететь в космос, либо погрузиться на дно. Вялотекущий боковикс некоторыми всплесках на эмоциях

Убираем от себя инфошум, а то с ума сойти можно, работаем, инвестируем, покупаем хорошие качественные активы и радуемся жизни. Все это прекратится, будем вспоминать сегодняшние цены как подарок на распродаже, ну или не будем. Кто еще не инвестирует, могли бы присоединиться, тут весело.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Когда инвестиции превращаются в казино: правовые и моральные пределы геймификации

Статья посвящена феномену геймификации инвестиций — превращению трейдинга в «игру с призами» и скрытию реальных убытков клиентов. Автор показывает, как с подобными практиками борются в США, ЕС, Великобритании и Индии, и почему Россия рискует повторить их ошибки.

В статье анализируются рекламные акции с «инвестиционными турнирами», которые балансируют на грани между маркетингом и азартными играми. Особое внимание уделено правовым аспектам: от нарушений закона «О рекламе» до возможности применения ст. 169 ГК РФ, которая признаёт ничтожными сделки, противные основам правопорядка и нравственности.

Материал будет полезен инвесторам, юристам, регуляторам и всем, кто интересуется рисками цифровых финансовых сервисов. Он объясняет, почему геймификация инвестиций — это не безобидный маркетинг, а угроза финансовой культуре и доверию к рынку.

Иллюзия игры вместо инвестиций

Многие российские банки и брокеры сегодня активно продвигают «инвестиционные турниры» под яркими лозунгами вроде «Торгуй и побеждай». Клиенту обещают драйв соревнования, призовые фонды, места в рейтинге лучших трейдеров.

Рынок подаётся как спортивная арена, где можно взять «кубок инвестора». Но нигде не сказано главное: сколько участников прошлых турниров потеряли деньги, сколько счетов оказалось обнулено и каков реальный баланс между выигравшими и проигравшими. Наоборот, рекламные материалы создают иллюзию, будто победа — это почти неизбежный результат. В действительности же статистика всегда неумолима: большинство участников в подобных состязаниях оказывается в минусе. И именно эта информация замалчивается, хотя в международной практике — например, в ЕС — брокеры обязаны прямо писать в рекламе: «76% счетов теряют деньги при торговле».

Международные регуляторы действуют жёстче. В Евросоюзе брокеры обязаны раскрывать процент убыточных счетов (часто это 70–80% клиентов). В Великобритании FCA исследует влияние push-уведомлений и игровых механик и требует от компаний доказывать, что их интерфейсы не вредят инвестору. В США Robinhood штрафовали за то, что геймификация подталкивала неопытных клиентов к убыткам. В Индии SEBI и вовсе запретил «игровые инвестиции» и фэнтези-торговлю.

На этом фоне российские брокеры действуют вразрез с международными стандартами и нарушают не только нормы закона о рекламе, но и нормы морали и нравственности: они замалчивают реальные последствия турниров, не раскрывают статистику убыточности и подают торговлю как развлечение.

Особенно агрессивную позицию в этом сегменте занимает Т-Банк, который превратил турниры в постоянный маркетинговый инструмент. В отличие от конкурсов Московской биржи или разовых акций у других брокеров, Т-Банк проводит их систематически и сопровождает прямыми призывами: «Торгуй и побеждай», «Выходи в лидеры», «Забери приз». Однако проблема не ограничивается одними турнирами ТБанка.

Московская биржа ежегодно проводит конкурс «Лучший частный инвестор» (ЛЧИ), где участники соревнуются по доходности. БКС и Цифра Брокер также регулярно вовлекают клиентов в соревнования и акции, стимулируя активную торговлю.

Да, эти мероприятия формально отличаются по формату и подаче, но их объединяет одно: инвестиции подаются как игра, а риски остаются в тени. По сути, речь идёт не просто о стимулирующей акции, а о навязывании игрового формата торговли: клиенту внушается, что рынок — это арена для соревнования, где можно обойти соперников и получить вознаграждение. При этом банк умалчивает, что абсолютное большинство участников таких турниров остаётся в проигрыше.

В этой связи закономерно возрастает вероятность, что в ближайшее время инвестиционные платформы, активно продвигающие подобные рекламные кампании и турниры, столкнутся с судебными разбирательствами и публичным осуждением. Следовательно, необходимо оценить юридические перспективы таких процессов и то, каким образом продвижение геймифицированных продуктов наносит их организаторам не только регуляторный, но и репутационный ущерб.

Юридическая перспектива: реклама или азартная игра?

Рекламные акции с «инвестиционными турнирами» балансируют на грани сразу нескольких ограничений. Закон «О рекламе» запрещает вводить потребителя в заблуждение и обязывает раскрывать условия конкурсов. Однако банки и брокеры показывают красивые призы и рейтинги, но умалчивают о том, что большинство участников теряют деньги. Это уже искажение информации.

Вторая проблема — сходство с рекламой азартных игр. По закону нельзя создавать впечатление, что участие в акции гарантирует доход. Между тем слоганы вроде «Торгуй и побеждай» прямо внушают именно это.

Отдельным аргументом против инвестиционных турниров может стать ст. 169

Гражданского кодекса РФ, согласно которой ничтожными признаются сделки, совершённые с целью, заведомо противной основам правопорядка и нравственности. Фактически такие турниры маскируют под «финансовое образование» и «развлечение» то, что по сути является аналогом азартной игры: риск ради призов, соревновательный азарт, манипуляция поведенческими слабостями клиента. Всё это противоречит не только нормам закона об азартных играх, но и базовым принципам добросовестной деятельности на финансовом рынке.

Да, российские суды применяют ст. 169 крайне осторожно. Но её можно использовать как дополнительный юридический заслон, который усиливает позицию: речь идёт не о споре по условиям акции, а о деятельности, противоречащей общественным интересам и наносящей удар по доверию к финансовой системе.

Таким образом, у ФАС, ЦБ РФ и судебной системы уже есть инструменты, чтобы поставить барьер агрессивной геймификации финансовых инструментов. Достаточно признать, что подобные акции вводят клиентов в заблуждение и создают вокруг инвестиций шлейф азарта. А значит, выбор прост: либо раскрывать всю правду о проигравших, либо отказаться от таких практик вовсе.

Инвестиции — не игра, а механизм созидания и накопления

Общество может ясно осудить практику превращения инвестиций в азартную игру, а суды и регуляторы — встать на сторону интересов граждан, а не банковских маркетологов.

Существующее российское законодательство уже сегодня даёт все основания для активных действий против «инвестиционных турниров». Государство может обязать их организаторов раскрывать реальную статистику — сколько счетов оказалось в убытке, сколько обнулилось, каков баланс между выигравшими и проигравшими, — или вовсе запретить подобные акции как нарушающие закон о рекламе и нормы морали.

Из этого следуют простые шаги для России: ФАС и ЦБ РФ могут обязать банки раскрывать статистику убыточных счетов в турнирах, также можно рассмотреть запрет геймифицированной рекламы инвестиций, по примеру Индии.

Инвестиционные платформы обязаны предупреждать клиентов не только о шансах на приз, но и о том, что большинство участников несут убытки.

Регуляторы — ЦБ РФ и ФАС — могут занять более проактивную позицию, вводя ограничения и даже полный запрет на геймификацию инвестиций. В противном случае российский рынок рискует окончательно превратиться в площадку «финансовых игр», где выигрывает лишь организатор, а тысячи людей остаются в проигрыше. Инвестиции должны оставаться инструментом созидания и накопления, а не развлечением с элементами игромании.

#инвестиции #азар #геймификация

Можно ли заработать на акциях En+, если компания терпит убытки ⁉️

💭 Разбираемся, стоит ли вкладывать в акции En+ в условиях падения прибыли и растущего долга...

💰 Финансовая часть (1 п 2025)

📊 Чистая прибыль компании сократилась на 65,2% и составила $333 млн против $957 млн годом ранее. Несмотря на снижение прибыли, выручка увеличилась на 27,3% и достигла $8 938 млн благодаря росту объемов продаж первичного алюминия и повышению средней цены реализации продукции.

💳 Капитальные затраты выросли на 40,4% и составили $963 млн вследствие осуществления масштабных инвестиционных проектов. Общий чистый долг поднялся на 15,3% до $10 242 млн, преимущественно из-за уменьшения свободных денежных средств и влияния укрепившегося курса рубля.

🤔 Общая себестоимость производства увеличилась на 35,1% до $6 671 млн, обусловленная ростом объёмов продаж и удорожанием сырья и транспортных расходов. Показатель скорректированной EBITDA повысился на 1,7% и достиг отметки $1 529 млн.

✔️ Операционная часть (1 п 2025)

⚡ Производство электроэнергии на гидроэлектростанциях упало на 20,8% и составило 29,4 млрд кВт·ч, общая выработка электричества уменьшилась на 15,5% до 39,1 млрд кВт·ч. Однако снижение компенсировалось ростом цен на электроэнергию.

🔲 Объем производства алюминия снизился на 1,7% до 1924 тысяч тонн, что соответствует объявленному плану оптимизации мощностей. Выпуск продукции с повышенной добавленной стоимостью сократился на 13,2% до 642 тысяч тонн. Тем не менее продажи алюминия увеличились на 21,7% до 2286 тысяч тонн.

🇨🇳 Производство глинозёма выросло на 13,5% до 3400 тысяч тонн благодаря приобретению 30%-ной доли китайского предприятия Hebei Wenfeng New Materials и другим факторам.

💸 Дивиденды / 🫰 Оценка

📛 Компания придерживается политики отказа от дивидендных выплат уже на протяжении нескольких последних лет.

❗ Стоимость акций En+ соответствует значению форвардного коэффициента EV/EBITDA на 2025 год около 4х, что практически совпадает с усредненным показателем за последние пять лет — 4,3х.

📌 Итог

⛔ Меры по снижению долговой нагрузки не принесли желаемого результата. Выплата дивидендов приостановлена с 2017 года, перспективы восстановления отсутствуют. Нет очевидных факторов, способствующих их существенному росту в ближайшие годы. Компания торгуется без значительной скидки по ключевым финансовым показателям.

🤷♂️ Несмотря на трудности, компания активно реализует крупные инвестиционные программы, включая возведение трёх новых энергоблоков на ТЭЦ-11 в Иркутском регионе суммарной мощностью 690 МВт, рассматривает планы по строительству больших электростанций в разных регионах своего присутствия и вкладывает средства в расширение угледобывающего сектора.

🎯 ИнвестВзгляд: Для инвесторов, ищущих стабильный доход через дивиденды, En+ может показаться непривлекательной. Однако те, кто готов принять риски и верит в стабилизацию рынка, могут рассматривать её как долгосрочную инвестицию с потенциалом роста при улучшении рыночных условий. Для своего портфеля актив не рассматривается до стабилизации в финансовой части.

📊 Фундаментальный анализ: 🟰 Держать - текущие цены адекватны состоянию компании. Снятие геополитической напряженности даст развитию компании импульс, до того момента драйверы для роста крайне ограничены.

💣 Риски: ⛈️ Высокие - финансовое положение ухудшилось из-за санкций, нестабильности обменного курса, высоких ставок кредитования, ограничений экспорта и торговли алюминием, а также неопределенности на мировых рынках. Важно, что компания обладает значительными активами и потенциалом для восстановления.

💯 Ответ на поставленный вопрос: En+ Group — это история с высоким потенциалом, но и значительными рисками. Заработать на её акциях возможно, если рынок алюминия восстановится, а компания успешно реализует стратегические проекты.

💪 Благодарим Вас за поддержку! Пусть ваши инвестиции приносят результат!

$ENPG #ENPG #ИнвестИдеи #Биржа #инвестиции #акции #Инвестиции

Аналитики «Атон» выпустили стратегический обзор, отметив и потенциал RENI

Взгляд аналитиков в обзоре «Стратегия на российском фондовом рынке. Холодная осень» на рынок: процесс снижения процентных ставок начался, однако рынок акций пока не реагирует на этот тренд и уже много месяце колеблется вокруг уровня 2 800 пунктов.

Они объясняют эту ситуацию следующими причинами: на геополитическом уровне отсутствуют значимые положительные события, сохраняется санкционная риторика; крепкий курс рубля и низкие цены на сырье ухудшают финансовые показатели российских экспортеров, доля которых в индексе Мосбиржи превышает 60%; замедление экономического роста в России, сокращение прибыли публичных компаний, ухудшение кредитных портфелей банков; рост дефицита бюджета, повышение налогов (НДС) и готовность ЦБ РФ долго поддерживать жесткую ДКП при необходимости; большой приток денежных средств инвесторов на рынок облигаций, предлагающих большую доходность, чем срочные депозиты, и большую определенность, чем сегмент акций.

До конца 2025 года ЦБ РФ, по их мнению, может еще понизить ключевую ставку на 100 - 200 б.п., а рубль ослабнуть, что может поддержать рынок акций, но других сильных драйверов роста рынка пока не видно, поэтому он продолжит торговаться в диапазоне 2 700 2 900 пунктов по индексу.

Оценка рынка: по их оценкам, медиана мультипликатора P/E за 2025 год составляет 7,0х, а за 2026 год 5,9 x, что является относительно высоким уровнем для российского рынка. Значение мультипликатора выросло относительно уровня, указанного в нашей предыдущей стратегии, несмотря на снижение цен акций, и связано с понижением наших прогнозов по прибылям компаний на фоне замедления экономического роста и слабых цен на сырьевые товары.

Предпочтения в акциях: «Т-Технологии», «Яндекс», «Хэдхантер», Х5, «Полюс», «ЛУКОЙЛ», «НОВАТЭК», «Озон», «Мать и дитя». Если тренд на снижение процентных ставок станет более выраженным, тактически хорошую динамику (выше рынка) до конца года могут показать компании с относительно высоким уровнем долга, например, «Ростелеком», АФК «Система», акции девелоперов. Средняя годовая дивидендная доходность ТОП 20 компаний по ожидаемой дивидендной доходности, по оценкам, сейчас составляет 13%.

По их мнению, «Ренессанс» продолжает демонстрировать устойчивый рост: общий объем собранных премий за 1 е полугодие 2025 года увеличился на 25,6% г/г до 40,8 млрд руб., а ROE компании остается высоким 31,1%. Во втором полугодии ожидается более сильная динамика, обусловленная сезонным ростом продаж полисов и вероятным ослаблением рубля. Мы считаем, что российский страховой рынок имеет значительный потенциал роста, чему способствуют как увеличение объемов накопительного страхования, так и повышение интереса к страховым продуктам на фоне изменений налоговой политики (прогрессивная ставка налога может стимулировать спрос на страховые решения). Компания сочетает сильную рентабельность с высокой стабильностью корпоративного управления, что поддерживает потенциал ее долгосрочного роста.

Целевая цена по акциям RENI на горизонте 12 месяцев – 165 рублей, что предполагает потенциал роста более 50% от текущих уровней.

🏤 Мегановости 🗞 👉📰

1️⃣ Президент "Элемента" $ELMT Илья Иванцов заявил, что компания не собирается уходить с биржи.

Для делистинга нужно 95% голосов, а в свободном обращении больше 10% акций.

Сейчас бумаги стоят около 13 коп. против 22,36 коп. на IPO в 2024 году.

За I полугодие 2025 выручка упала на 19% до 16,1 млрд ₽, прибыль — на 47% до 2 млрд ₽. Иванцов напомнил, что цель государства — рост числа публичных компаний. Ранее обсуждалась продажа доли АФК "Системы" $AFKS в "Элементе" Сберу $SBER, тогда и появились слухи о делистинге.

😮💨 Усталость от рынка 😵

Вы замечали, как изменилось настроение инвесторов за последние пару лет?

Когда-то российский рынок акций казался полем возможностей. Тогда все обсуждали, какие компании «взорвут» котировки, кто быстрее вырастет, у кого перспективы на годы вперёд.

Сегодня же атмосфера другая. Всё чаще слышишь: «Устал. Не могу больше смотреть на портфель».

📉 Потери на акциях стали привычным фоном. Кажется, что рынок будто издевается: ещё вчера ты верил в компанию, а сегодня тебя встречают новостью о делистинге, допэмиссии или заморозке дивидендов. Любая надежда быстро превращается в разочарование.

И рядом — спокойный мир вкладов и облигаций. Люди там будто живут в параллельной реальности: доход капает стабильно, нервы в порядке, никаких обвалов на 20% за день. Те, кто остаётся в акциях, смотрят на них с завистью: «Зачем я всё это терплю? Может, тоже уйти туда, где спокойно?»

День Икс 29 сентября: покупать или ждать? Обзор ключевых уровней и рисков

Российский рынок на фоне пятничной распродажи продолжил нисходящее движении и на старте новой торговой недели, котировки в моменте опускались более чем на 1,5%.

Коррекция усилилась на сообщении о выступлении Владимира Путина, который должен был сделать важное заявление на совещании с членами Совбеза РФ. Сразу поползли слухи о возможной мобилизации, которая аккурат была объявлена три года назад, но ничего подобного участники торгов не услышали.

Индекс Мосбиржи достаточно технично оттолкнулся от сильного уровня поддержки 2700п от которого два раза в этом году мы наблюдали реакцию со стороны покупателей.

С точки зрения техники, закрытие выше 2740п оставляет надежды, что восстановление продолжится. О полноценном развороте, я бы не говорил, уровни по отскоку у меня остаются прежними - 2780-2800п. Для большего нужны конкретные триггеры.

Индекс гособлигаций RGBI: опустился ниже 117 пунктов впервые с 16 июля 2025 года. ОФЗ снижаются в ожидании параметров бюджета на 2026 год и плановый период 2027-2028 годов, а также налоговых изменений.

Спешить с покупками я бы не стал. До дня икс - 29 сентября, чуть меньше недели, и за это время может поступить много противоречивой информации.

События за которыми стоит следить: Завтра в Нью-Йорке стартует 80-я сессия Генеральная Ассамблея ООН, которая пройдет с 23 по 29 сентября. Россию представит глава МИД Сергей Лавров.

Его выступление ожидается в конце недели - в субботу, 27 сентября. До этого, как пишут СМИ, должна состояться его встреча с госсекретарем США Марко Рубио на полях форума. Также сообщается о встрече в Нью-Йорке Владимира Зеленского и Дональда Трампа.

Российский президент в преддверии начала мероприятий Генассамблеи сообщил, что наша страна готова добровольно придерживаться условий Договора о сокращении стратегических наступательных вооружений (ДСНВ) еще год после истечения договора. На вечерней сессии рост усилился на новости, что Трампу это предложение оказалось по нраву.

Помимо геополитических вопросов в фокусе внимания инвесторов по прежнему остается проект бюджета, величина его дефицита и меры по наполнению играют важную роль по возможному вектору снижения ключевой ставки. Всех беспокоит возможный рост инфляции на фоне возможного повышения НДС.

В пятницу страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России.

По итогу: пока только ожидания встреч на международном уровне и сильнейшая перепроданность акций подталкивают рынок вперед.

Неопределенности в рынке предостаточно, и желание предугадать, куда же пойдет индекс Мосбиржи, равнозначно гаданию на кофейной гуще.

Для снижения волатильности портфеля стоит сфокусировать внимание на долговом рынке - иксов тут не будет, но за спокойный сон, вы сами себе скажите спасибо.

Сегодня, по традиции, в поиске идей, разберем первичный рынок долга, так что не прощаюсь.

Из корпоративных новостей:

ГК Элемент #ELMT купила 51% акций производителя промышленных роботов Эйдос Робототехника.

Яковлев #IRKT чистый долг в 1п 2025г вырос на 77% г/г до 100,4 млрд руб, в том числе в связи с задержкой оплат от заказчиков.

Транснефть Венгрия выступает против любых санкций и ограничений ЕС на поставки нефти из РФ.

М.Видео СД предложил утвердить допэмиссию 1,5 млрд акций по открытой подписке.

• Лидеры: Whoosh #WUSH (+3,6%), Совкомбанк #SVCB (+2,47%), Транснефть #TRNFP (+2,2%), ФосАгро #PHOR (+1,88%), ЮГК #UGLD (+1,75%).

• Аутсайдеры: М.Видео #MVID (-24,6%), Самолет #SMLT (-4,35%), Ростелеком #RTKM (-3,66%).

23.09.2025 - вторник

• #KAZT #KAZTP - Закрытие реестра по дивидендам КуйбышевАзот - 6 мес. 2025 г. (4,00 руб/ао и 4,00 руб/ап)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #новости #аналитика #инвестор #инвестиции #новичкам #трейдинг #мегановости

'Не является инвестиционной рекомендацией

Рынок летит вниз, новые санкции. Формирую пассивный доход. Еженедельное инвестирование № 210

Инфляция снова снизилась, подъехали новые санкции, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 91,3%

● Облигации: 4,9%

● Золото: 2,4%

В акциях доли по компаниям от 5 до 15%. Облигациям отведено 10% от портфеля, доля одной облигации не более 5%, а золоту 5%, как защитному активу

Постепенно, экологичным способом, не трогая акции, довожу доли в портфеле по классам активов до запланированных.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по плану на сентябрь, намечены компании, которые приобретаются в приоритете, а дальше по ситуации.

● Мать и Дитя MDMG: 1 шт.

● Газпром нефть SIBN: 6 шт.

💰 Облигации

ОФЗ 26230: 2шт.

ОФЗ 26243: 2шт.

С облигациями ничего н выдумываю, не больше 5% на эмитента, выплаты от 4 до 12 раз в год, более менее кредитный рейтинг, в принципе, готово. В данный момент небольшой упор на валютные выпуски из-за крепкого рубля, которому пора вниз.

🥇 Золото

● БКС Золото BCSG: 42 шт.

● Вим Золото GOLD: 208 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 8 000 ₽.

За год вложил в фондовый рынок 279 500 ₽.

Цель на 2025 год: 350 000 ₽.

Пропустил два мини-дна, когда рынок прям улетал вниз, одно из них сегодня, когда в моменте было минус 1,5%, но в целом иду лучше нашего любимого казино, главное не останавливаться. У инвестора есть только путь и на этом пути покупаем только хорошее.

С берегов росстата снова подъехали данные по инфляции, на прошлой неделе она составила 0,04%, до этого было 0,1%. Правда, у нас в августе оживилось кредитование, вы там успокойтесь, пожалуйста, нам тут ставку пониже надо.

Рынок у нас как всегда подвержен эмоциям, на этом уехали ниже 2800 пунктов, хотя только недавно Аляска, переговоры, гойда и все вытекающие. Так и живем, твит Трампа пампит или дампит нашу фонду круче любой другой новости.

Очередной пакет с пакетами тоже не заставил себя долго ждать. ЕС отказывается от наших энергоресурсов, Там Газпром нефти, Роснефти досталось. СПГ с 2027 года тоже не хотят у нас покупать, видимо, дорогой американский или там какой-нибудь катарский, более благородный что ли, не токсичный. Фишка только в том, что скорее всего в ЕС увеличатся поставки из той же Индии или, например, из Бразилии. Откуда у этих стран такие возможности, остается загадкой.))

Пошли разговоры о поднятии НДС до 22%, если это так, то за одну операцию, которая ведется, платить буду все.

Убираем от себя инфошум, а то с ума сойти можно, работаем, инвестируем и радуемся жизни. Кто еще не инвестирует, могли бы присоединиться, тут весело.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 Дивиденды сентября 2025

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

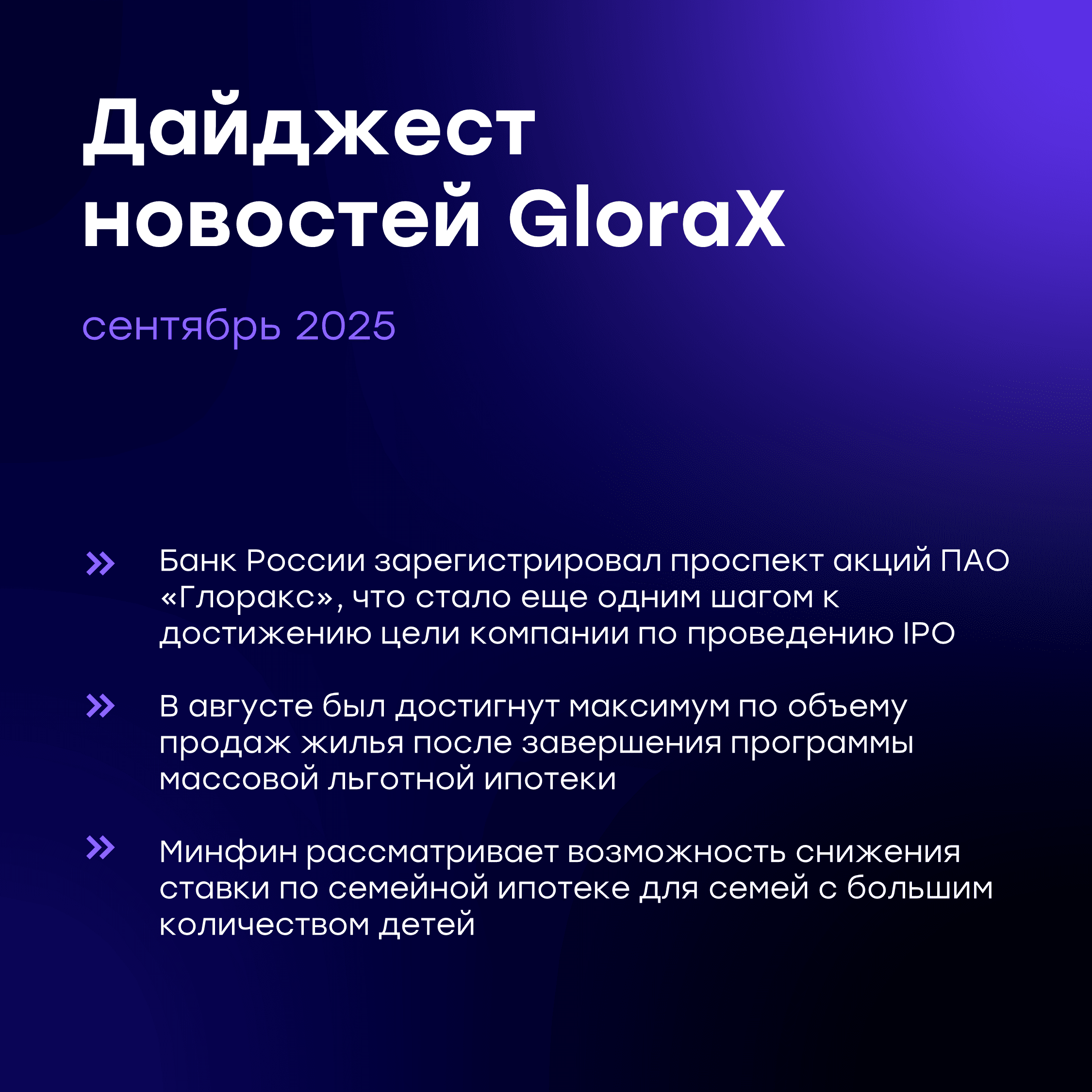

Еженедельный дайджест новостей отрасли

Главные новости:

• Банк России зарегистрировал дополнительный выпуск и проспект обыкновенных акций ПАО «Глоракс»: еще один шаг к достижению цели выйти на биржу уже в этом году.

• Заняли топ-3 сразу в трех регионах присутствия – в Нижнем Новгороде и Мурманске стали лидерами, а в Приморском крае заняли третью строчку по объемам текущего строительства.

Новости отрасли:

🔍 ДОМ.РФ: в августе продано 2,1 млн кв. м квартир (+3% к июлю и +28% г/г) на сумму 422 млрд рублей (+5% к июлю и +42% г/г), что стало максимумом с окончания массовой льготной ипотеки. Всего в новостройках продано квартир на сумму 2,9 трлн рублей. В августе банки выдали 85 тыс. ипотечных кредитов (+9% к июлю) на 385 млрд руб. (+8%).

Подробнее: https://дом.рф/upload/iblock/a1f/ljkdfpzrczsi3dy0qowem1a0a0mxgedx.pdf

🔍 Продажи новостроек в российских город–миллионниках выросли летом на 11% по сравнению с весной. Наибольший прирост, в частности, показали Нижний Новгород (+44%) и Омск (+31%), где GloraX активно реализует свои проекты.

Подробнее: https://www.vedomosti.ru/gorod/realestate/articles/gorodmillionnikah-virosli-letom

🔍 Сбер после решения Банка России снизить ключевую ставку также опустил ставки по рыночной ипотеке на 1–2 п.п. ВТБ в ближайшее время также планирует улучшить условия по ипотечным программам. Продолжение смягчения денежно-кредитной политики поддерживает восстановление активности на рынке недвижимости.

Подробнее: https://www.forbes.ru/finansy/545795-sber-i-vtb-otreagirovali-na-resenie-cb-snizit-klucevuu-stavku-do-17

🔍 Минфин предложил снизить ставку семейной ипотеки для семей с большим количеством детей. Меры поддержки могут простимулировать ипотечный рынок, что позитивно отразится на продажах и финансовых результатах девелоперов.

Подробнее: https://realty.ria.ru/20250918/minfin-2042700121.html

#GloraX #дайджест #недвижимость #финансы #строительство #девелопмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

Оценка эффективности торговых стратегий на примере фьючерсного портфеля автоследования «Алгебра»

Оценка эффективности торговых стратегий ключевая задача как для частных инвесторов, так и для профессиональных участников рынка. Корректный выбор бенчмарка, сопоставление результатов с отраслевыми стандартами и использование инструментов риск-менеджмента позволяют объективно оценить потенциал и устойчивость портфельной стратегии.

В этой статье мы рассмотрим примеры того, как портфельные управляющие оценивают эффективность торговых стратегий. Важно понимать, что конечная доходность сама по себе не всегда является достаточным аргументом в пользу успешности стратегии. Для профессиональной оценки используются комплексные метрики, которые позволяют соотнести результат с уровнем риска.

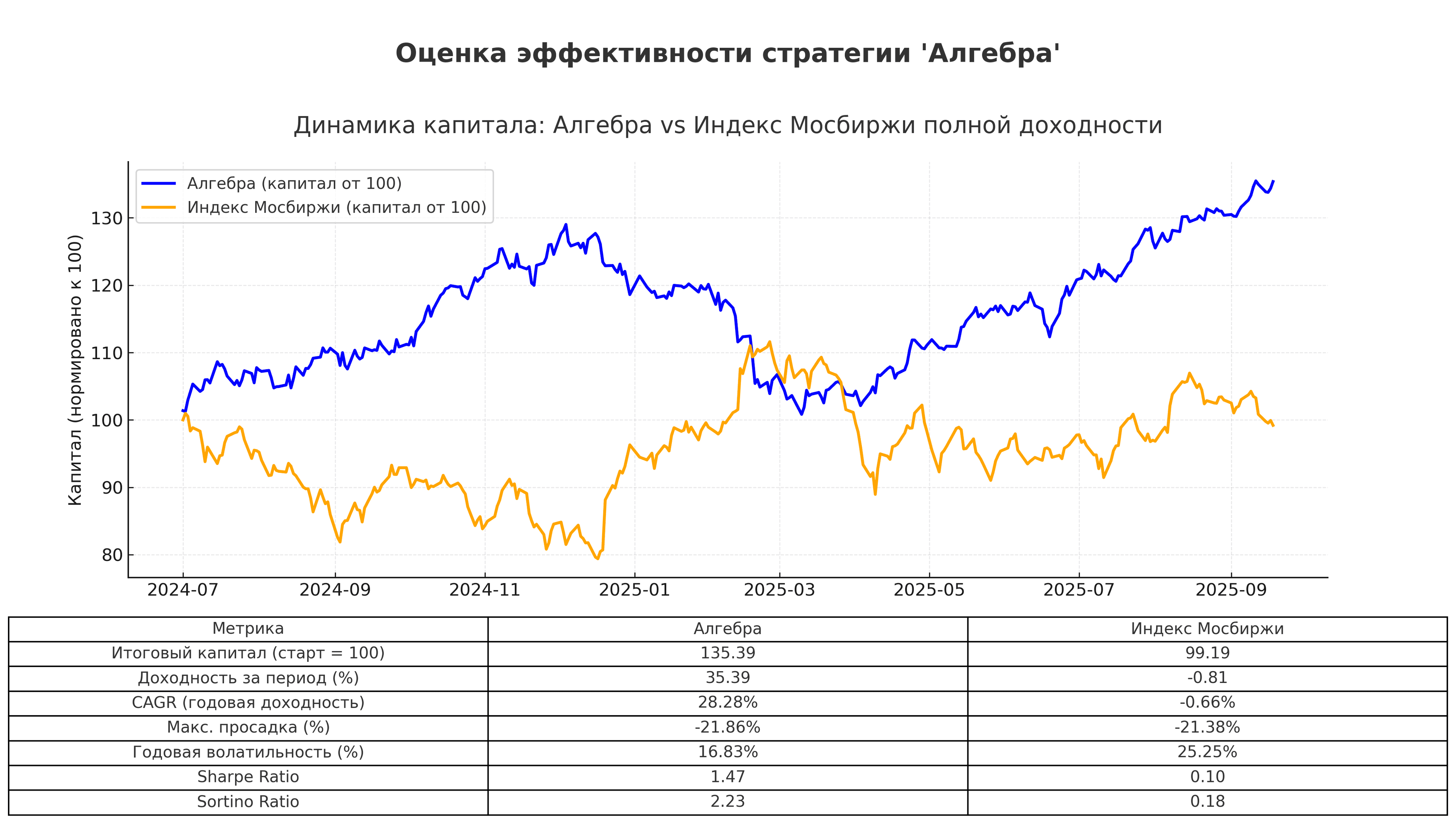

В качестве примера для оценки эффективности рассмотрим результаты фьючерсной стратегии автоследования «Алгебра», Сравним динамику портфеля стратегии с индексом МосБиржи полной доходности (брутто), который учитывает дивиденды и тем самым наиболее точно отражает реальную доходность фондового рынка.

Почему индекс полной доходности — справедливый бенчмарк для оценки эффективности портфельного управления

Традиционно для сравнения стратегий часто используется индекс МосБиржи (IMOEX). Однако классический индекс не учитывает дивиденды, а значит, недооценивает фактическую доходность инвестиций.

Использование индекса МосБиржи полной доходности (брутто) позволяет учитывать совокупный эффект от роста цен акций и дивидендных выплат. Также он даёт возможность корректно сопоставлять активные стратегии с пассивными инвестициями и таким образом получать более прозрачную картину «стоимости упущенной возможности».

Динамика портфеля «Алгебра» и индекса ММВБ полной доходности

На графике ниже показано сравнение динамики капитала двух стратегий при старте со 100 пунктов в июле 2024 года:

🔵 Алгебра к сентябрю 2025 портфель вырос до 135.4, что соответствует доходности +35.4%.

🟠 Индекс МосБиржи полной доходности завершил период на уровне 99.2, что соответствует снижению на –0.8%.

Таким образом, «Алгебра» уверенно обошла индекс как по абсолютной доходности, так и по качественным характеристикам.

Ключевые метрики эффективности Для оценки результатов были рассчитаны базовые показатели риск-менеджмента:

CAGR (годовая доходность):

Алгебра: +28.3%

Индекс: –0.66%

Максимальная просадка:

Алгебра: –21.9%

Индекс: –21.4%

Годовая волатильность:

Алгебра: 16.8%

Индекс: 25.2%

Sharpe Ratio:

Алгебра: 1.47

Индекс: 0.10

По результатам анализа можно сделать несколько важных выводов:

Портфель Алгебра показал уверенный рост и обогнал индекс более чем на 35 п.п. за период. При этом волатильность стратегии оказалась ниже рыночной, а просадка сопоставимой с индексом полной доходности ММВБ.

Ключевые коэффициенты Sharpe и Sortino указывают на высокое качество доходности и риск был оправдан результатами.

Таким образом, «Алгебра» демонстрирует пример стратегии, которая не только показывает положительную динамику, но и превосходит рынок по всем ключевым параметрам эффективности.

Стратегия доступна для копирования

Лукойл - разбор отчета, перспектив и байбэка

Ключевым рынком сбыта российской нефти по-прежнему остается азиатский рынок во главе с Китаем. При этом объем поставок нефти в Китай за первое полугодие 2025 года сократился на 10,8% до 49,1 млн тонн. Учитывая поступательное снижение цен на нефть и курс реализации в этом периоде, доходы наших нефтяников остаются под давлением. На примере отчета Лукойла разбираемся в деталях.

⛽️ Итак, выручка компании за полугодие упала на 16,9% до 3,6 трлн рублей. Объемы продаж Лукойл не раскрывает, но по косвенным признакам можно предположить, что они остались на уровне прошлого года. А вот снижение в денежном выражении обусловлено падением цен на нефть и сохраняющимся дисконтом к нашей Urals.

Ранее США ввели пошлины в отношении Индии, призывая и другие страны присоединиться к ограничениям, вызванным покупкой российской нефти. Не думаю, что данные пошлины останутся незамеченными и в какой-то степени поставки сократятся. Также нужно учитывать, что ЕС намерен отказаться от российской нефти к 2028 году.

💸 Санкционная война продолжается. В моменте она не привела к существенному снижению доходов наших нефтяников, но в долгосрочной перспективе будет их сдерживать. Единственной точкой роста тут может служить девальвация рубля. Правда этого можно ждать еще ни один месяц.

Затратная часть Лукойла по итогам полугодия немного снизилась, но этого не хватило, чтобы сдержать падение операционной прибыли. Она схлопнулась практически в два раза до 344,7 млрд рублей. Чистая прибыль также упала в два раза до 288,6 млрд рублей. Вторая половина года едва ли нас сможет порадовать, так как общий тренд остается негативный.

🤑 Теперь давайте о более позитивных вещах поговорим. В конце августа СД компании принял решение о погашении квазиказначейских акций в количестве, не превышающем 76 млн штук и провела выкуп своих акций на сумму 654 млрд рублей. Лукойл продолжает придерживаться лучших корпоративных практик, выкупая свои акции. Причем делает она это с премией к рынку. Единственное, что остается понять, у кого она их выкупает? Неужели один из крупных мажоров выходит из актива?..

Пару слов надо сказать и о дивидендах. За 2024 год акционеры получили порядка 15,6% доходности. Учитывая схлопывание чистой прибыли, по итогам 2025 года таких щедрых выплат ждать не стоит. Ближайшие перспективы наших нефтяников туманны. В сложной конъюнктуре формировать позиции всегда было выгодным занятием, но хотелось бы увидеть цены пониже для этого.

❗Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Сбер" $SBER 24 сентября представит и сразу запустит в продажу умное кольцо Sber Smart Ring с ИИ GigaChatMAX.

Кольцо весит меньше 5 г, работает до недели без подзарядки и через датчики передает данные о состоянии организма в приложение, где ИИ дает советы по образу жизни.

Продажи пойдут через re:Store и "М.Видео".

Изначально гаджет показали еще в декабре 2024 года, но запуск отложили.

Инфляция замедляется, но риски никуда не делись: что способно прервать восстановление рынка?

После вчерашних торгов начал видеться свет в конце туннеля в борьбе с инфляцией. Но получится ли развить успех и пойти выше? Давайте разберёмся, что способно затормозить рост котировок индекса:

Российский рынок отреагировал значительным ростом на снижение инфляционных ожиданий россиян в этом месяце: они опустились до 12,6% годовых с 13,5% в августе, достигнув минимального уровня с сентября 2024 года. ЦБ пристально следит за этим индикатором, поэтому инвесторы расценили эту новость как позитивный сигнал для смягчения монетарной политики.

В результате индекс МосБиржи рванул вверх, закрывшись на дневных максимумах и практически полностью отыграл существенное падение, зафиксированное накануне.

Инфляция продолжает замедляться: Вечером были опубликованы данные по инфляции от Росстата, согласно которым недельная инфляция в России составила 0,04% после 0,1% неделей ранее. Годовая инфляция (в сумме за 12 месяцев) уменьшилась до 8,1% с отметки 8,16%, зафиксированной неделей ранее.

Из негативного: Бензин в России продолжает дорожать: цена Аи-92 на бирже второй день подряд бьет рекорды. Это можно связать с частыми атаками украинских беспилотников на российские НПЗ. С определенным временным лагом это может сказаться на инфляции, так как удорожание перевозок приводит к увеличению себестоимости многих товаров и услуг

Также в фокусе внимания: публикация параметров бюджета по итогам 2025 года и на ближайшие три года, запланированная на 29 сентября. Существует высокая вероятность пересмотра налоговой базы с целью минимизировать нарастающий дефицит бюджета. По итогу, это может коснуться многих секторов экономики, которые сейчас получаются господдержку.

Санкции продолжают давить на рынок: ЕС готовит новый, 19-й пакет ограничений против банков и энергетики, планируя быстрее отказаться от российского топлива. В эту пятницу должна поступить конкретика, от жеткости принятых мер будет зависеть дальнейший вектор движения индекса

Инвесторы этого боятся: такие шаги угрожают прибыли экспортных компаний, особенно в нефти и газе, и создают неопределенность. Лично я не жду прорывных санкций, наверняка, все просто обойдется более жестким контролем того, что приняли ранее.

Что по технике: Глобально, после вчерашней попытки отскока картина по индексу не сильно поменялась. С точки зрения теханализа рынок вернулся в боковик 2700-2850п и находится в локальном нисходящем тренде.

Закрепление выше верхней границы диапазона позволит рассматривать возможность формирования восходящей модели. Но для этого многие негативные факторы должны выйти из острой фазы.

На что стоит обратить внимание:

КуйбышевАзот акционеры одобрили дивиденды за I полугодие 2025 года: 4 рубля на акцию (ДД: 0,86%) Отсечка — 23 сентября.

ВТБ рассматривает регулярную выплату крупных дивидендов как часть своей долгосрочной стратегии.

Северсталь вложит в экологические решения на комплексе в Череповце 7 млрд руб.

Ростелеком представил пилотный проект платежного терминала на ОС "Аврора".

Абрау-Дюрсо российский экспорт вина за 8 мес 2025г вырос на 31%, в натуральном выражении рост на 17%.

ЮГК прокуратура Магнитогорска предъявила претензии на 4,5 миллиарда

• Лидеры: Сургутнефтегаз #SNGS (+3,65%), Whoosh #WUSH (+3,5%), Юнипро #UPRO (+3,13%), ПИК #PIKK (+2,04%).

• Аутсайдеры: Эталон #ETLN (-2,43%), Циан #CNRU (-1,85%), Сегежа #SGZH (-1,5%), БСП #BSPB (-1,34%).

18.09.2025 - четверг

• #NAUK - НПО Наука внеочередное общее собрание акционеров по дивидендам за 1 полугодие 2025г. — 7,59 руб./акция

• #GEMA - ММЦБ внеочередное общее собрание акционеров по дивидендам за 1 полугодие 2025г. — 5 руб./акция

• #VTBR - ВТБ завершение приема заявок на приобретение дополнительных акций.

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #новости #мегановости #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Инвестиции в Грузию: стремительный успех компаний на Лондонской бирже и экзамен зрелости

Грузия в последние годы демонстрирует редкое для постсоветского пространства сочетание — устойчивый экономический рост и успешный выход национального бизнеса на глобальные рынки капитала. Страна, которая ещё два десятилетия назад ассоциировалась с переходной экономикой и высоким уровнем уязвимости, сегодня становится примером того, как последовательные реформы, открытость и грамотная интеграция в мировую экономику способны дать результат.

Яркий показатель этого прогресса — три ведущие грузинские компании, котирующиеся на Лондонской фондовой бирже. Совокупная их капитализация превысила $8 млрд, что эквивалентно примерно 25% годового ВВП страны. Для государства с населением всего 3,7 млн человек это впечатляющий результат: несколько частных эмитентов сумели достичь масштабов, сопоставимых с четвертью всей экономики.

В этой статье мы рассмотрим ключевые драйверы успеха грузинской экономики и то, как они отразились на росте капитализации ведущих компаний страны на международных биржах. Для того, чтобы сохранить завоеванные позиции, Грузии предстоит не только закрепить результаты проведённых реформ, но и выдержать экзамен на готовность к дальнейшему движению по траектории устойчивого роста.

Бурный рост экономики Грузии в 2022 – и 2023 гг. и приток российского капитала

Экономические успехи Грузии за последнее десятилетие трудно назвать случайностью или локальным исключением – страна показала значительный и устойчивый рост.

В среднем за период с 2010 по 2019 гг. ВВП Грузии увеличивался примерно на 5% в год, а после пандемии темпы ускорились до двузначных величин. Так, экономика Грузии выросла на 10,4% в 2021-м и на 10,1% в 2022-м. Даже в 2023 году рост составил около 7,5%, что значительно выше глобального среднего. В результате номинальный ВВП страны достиг $30,8 млрд к 2023 году и приблизился к $34 млрд в 2024-м, что существенно превышает показатели десятилетней давности. Такая динамика создала прочный фундамент для ускоренного развития бизнеса и роста его капитализации.

Одним из драйверов экономического ускорения стал приток капитала и людей из России. Грузия оказалась одним из главных бенефициаров релокации российского бизнеса после обострения геополитической ситуации. В 2022 году объём денежных переводов из РФ увеличился более чем в четыре раза, достигнув $2,1 млрд, что дало мощный импульс внутреннему спросу.

Одновременно в страну переехали десятки тысяч новых резидентов: по оценкам, в 2022–2023 годах в Грузии обосновались около 115 тысяч граждан России. Их активность отразилась и в бизнес-среде: только в 2023 году россияне зарегистрировали около 13 тыс. компаний, тогда как за предыдущие 25 лет их было всего порядка 7,8 тысяч. В результате общее число фирм с российскими владельцами превысило 26 тыс.

Приток финансового и человеческого капитала объективно расширил экономическую базу страны. Все эти факторы — переводы, новые предприятия, мигранты и туристы — в совокупности стимулировали потребление, инвестиции и рынок труда, став катализатором впечатляющего роста грузинской экономики.

Институциональные реформы в Грузии как фундамент успеха

Экономический успех Грузии стал также возможен во многом благодаря созданию благоприятной институциональной среды. Страна провела масштабные реформы государственных институтов, установив верховенство права, прозрачное правосудие и эффективную систему противодействия коррупции.

Сегодня Грузия известна уважением к частной собственности и высоким уровнем защиты инвесторов. В рейтинге Doing Business 2020 Всемирного банка страна заняла 7-е место в мире, став лучшей юрисдикцией для ведения бизнеса в Европе и Центральной Азии. Позиция отражала реальные реформы: устранение бюрократических барьеров, упрощение административных процедур и повышение прозрачности. Грузия входит в число мировых лидеров по лёгкости регистрации новой компании — достаточно всего одной процедуры, что сопоставимо с Новой Зеландией, — а также по скорости оформления прав собственности. По состоянию на 2024–2025 годы компания может быть зарегистрирована через Национальное агентство публичного реестра (NAPR) всего за один рабочий день, что подтверждает сохранение курса на упрощение и цифровизацию процедур.

Отдельного внимания заслуживают антикоррупционные достижения. Всего два десятилетия назад Грузия страдала от повсеместного взяточничества, но сегодня уровень бытовой коррупции в стране практически сведён к минимуму. По данным Transparency International, Грузия стабильно входит в число лидеров региона: в Индексе восприятия коррупции (CPI) 2023–2024 годов страна набрала 53 балла из 100, что является одним из лучших показателей в Восточной Европе и на постсоветском пространстве. Такой результат стал возможен благодаря политической воле и последовательным реформам — от упразднения избыточных разрешительных процедур и преобразования полиции до внедрения принципа «единого окна» и цифровизации госуслуг.

Конечно, отсутствие мелкой коррупции не означает автоматического совершенства всех институтов – эксперты предупреждают, что требуются постоянные усилия для укрепления верховенства закона и независимости госорганов. Тем не менее, в глазах инвесторов Грузия уже выглядит островком стабильности: права собственности защищены, контракты исполняются, а регуляторная среда предсказуема. Без такого институционального фундамента ни о каком экономическом чуде речи бы не шло – благоприятный инвестиционный климат стал предпосылкой того самого всплеска деловой активности и роста грузинской экономики.

Грузинские «звёзды» на Лондонской бирже: Bank of Georgia, TBC и Georgia Capital

За последние годы грузинский бизнес продемонстрировал уверенный рывок на глобальные рынки капитала. Сегодня три флагмана экономики страны торгуются на Лондонской фондовой бирже и становятся настоящими визитными карточками Грузии для международных инвесторов. Речь идёт о двух крупнейших банках – Bank of Georgia и TBC Bank, а также об инвестиционном холдинге Georgia Capital. Их истории успеха — это показатель динамики и зрелости грузинской экономики, которая смогла вывести национальные компании в «высшую лигу».

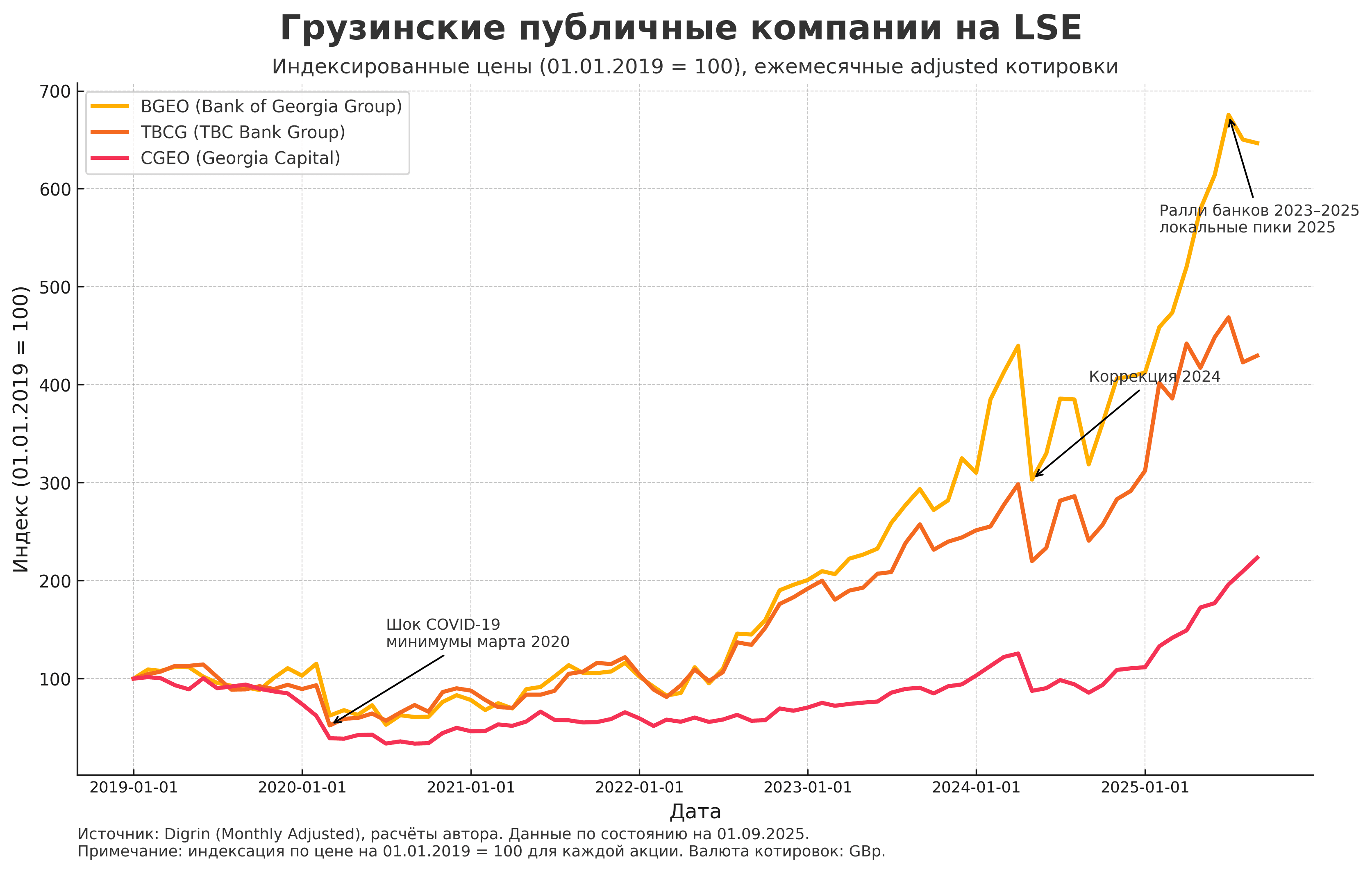

Особенно показателен результат за последние пять лет: акции Bank of Georgia подорожали примерно в 6,5 раза, котировки TBC Bank выросли в 4,3 раза, а стоимость акций Georgia Capital увеличилась в 2,2 раза. Такой рост заметно обгоняет не только региональные индексы, но и многие развитые рынки (см. рисунок).

Совокупная рыночная капитализация этих трёх эмитентов уже превышает $8 млрд. Для страны с населением в 3,7 млн человек это эквивалентно примерно четверти годового ВВП. Несколько частных компаний смогли достичь масштабов, сопоставимых с экономикой целого государства. Это не только впечатляющий сигнал о конкурентоспособности бизнеса, но и явное подтверждение доверия со стороны глобальных инвесторов.

Перспективы остаются обнадёживающими. Банковский сектор Грузии продолжает демонстрировать высокие темпы кредитования, а инвестиционные холдинги аккумулируют дивиденды экономического роста, трансформируя их в устойчивую прибыль. Любопытно, что при всей успешности грузинские акции по-прежнему оцениваются с заметным дисконтом. Коэффициенты P/E у ведущих банков находятся на уровне 5–7, что существенно ниже аналогичных показателей у финансовых институтов развитых стран. Этот разрыв объясняется, прежде всего, восприятием странового риска. Но по мере укрепления позиций Грузии на международной арене можно ожидать пересмотра оценок вверх.

Аналитики сходятся во мнении: если темпы роста экономики сохранятся на уровне 5–7% в год, а бизнес продолжит демонстрировать двузначную доходность на капитал, капитализация грузинских эмитентов будет расти и дальше. Рекордные прибыли банков и успешные инвестиции холдингов уже делают Грузию одной из самых интересных историй успеха на экономической карте региона.

Риски инвестиций в Грузию: волатильность и вызовы инвестиционному климату

Несмотря на впечатляющий прогресс, Грузия по-прежнему относится к развивающимся рынкам, а инвестиции в такие рынки сопряжены с повышенной волатильностью и рисками. Политические события и внешние факторы могут мгновенно скорректировать оптимистичную картину. Яркий пример – масштабные протесты в Тбилиси и политическое противостояние, которые временами приводили к распродажам грузинских акций на бирже.

Так, в мае 2024 года новость о принятии скандального закона об «иностранных агентах» вызвала панические настроения: за один день акции Bank of Georgia на LSE упали примерно на 15%, бумаги TBC Bank подешевели на 12%, а Georgia Capital потеряла около 9% своей стоимости. Фактически, один политический шаг свел на нет рост котировок, накопленный за несколько месяцев. Подобным образом и в предыдущие годы наблюдалось, что периоды политической турбулентности – выборы, уличные протесты, обострение отношений с ключевыми партнерами – сопровождались ослаблением курса лари и коррекцией цен грузинских активов.

Высокая доля нерезидентов среди инвесторов означает быструю реакцию на любые тревожные сигналы: капитал мобилен и может покинуть рынок при первых признаках нестабильности.

Кроме сиюминутных колебаний, существуют и средне- долгосрочные риски, связанные с качеством институциональной среды. Грузия достигла нынешних высот во многом благодаря реформам – и откат в реформах может поставить под угрозу дальнейший рост.

Международные организации всё чаще фиксируют признаки замедления институционального прогресса в Грузии. Хотя уровень бытовой коррупции остаётся низким, по данным Transparency International с 2012 года страна не улучшает позиции, а в 2023–2024 годах её индекс восприятия коррупции снизился до 53 баллов, что стало минимумом за последнее десятилетие. Эксперты отмечают рост политического влияния на институты и ослабление независимости судебной системы. Отсутствие взяток «на нижнем уровне» не гарантирует прозрачности на высшем: если государственные механизмы начинают использоваться в интересах узкого круга политических игроков, инвестиционный климат неминуемо страдает. Для инвесторов это означает, что падение в международных рейтингах, проблемы с исполнением контрактов или снижение гарантий защиты капитала способны подорвать доверие к стране и вызвать отток средств.

Нельзя забывать и о внешних факторах. Грузия – небольшая открытая экономика, сильно зависящая от внешней торговли, туристических потоков и денежных переводов. Геополитическая напряженность в регионе, изменение конъюнктуры в странах-партнерах (Россия, Турция, ЕС) или глобальные финансовые потрясения могут ощутимо ударить по грузинскому росту. Например, значительная доля экспорта вина и сельхозпродукции по-прежнему направляется на российский рынок, что в случае политических осложнений чревато введением ограничений. Высокая зависимость от импорта энергоносителей также несет риски ценовых шоков. Таким образом, инвесторам следует оценивать грузинское «экономическое чудо» в комплексе – учитывая не только впечатляющие показатели роста, но и потенциальные точки напряжения.

Экономика Грузии: экзамен зрелости

История грузинского экономического роста и успеха трех крупнейших компаний последних лет показывает, как комбинация макроэкономического роста, институциональных реформ и открытости миру способна изменить траекторию страны. Двузначные темпы роста ВВП, приток капитала и людей из-за рубежа, а также доверие к институтам позволили грузинским компаниям — от Bank of Georgia до Georgia Capital — превратиться в заметных игроков Лондонской биржи.

Однако успех сопровождается рисками: Грузия остаётся развивающимся рынком с повышенной волатильностью, политическими вызовами и уязвимостью к внешним шокам. Любой откат реформ или ослабление институтов может перечеркнуть месяцы позитивной динамики и вызвать отток капитала.

Дальнейшее будущее определяется не столько новыми потоками инвестиций, сколько способностью сохранить институциональную дисциплину — независимые суды, защиту прав собственности и прозрачные правила игры для бизнеса.

Если эта основа будет укреплена, рост рыночной капитализации грузинских компаний на Лондонской бирже станет прочным фундаментом дальнейшего развития экономики. Если же необходимые шаги не будут предприняты, нынешний успех рискует остаться ярким, но кратким эпизодом.

Главный вывод для инвесторов — даже небольшая экономика при правильной комбинации институтов, открытости и предпринимательской энергии способна стать новой точкой притяжения капитала. Грузия уже показала, что последовательные реформы и энергия бизнеса приносят заметные результаты.

Теперь на повестке дня экзамен зрелости. Стране предстоит не только удержать достигнутое, но и закрепить свой статус как надёжного и динамичного участника глобального рынка. Для инвесторов это сигнал что история грузинского роста только начинается.

ЦФА: цифровые активы, которые меняют правила игры 🪙

Представьте, что можно инвестировать не только в акции или облигации, а в картину современного художника, партию грузовиков или даже бутылку вина — и всё это в виде токенов. Звучит как фантастика? На самом деле это уже реальность: в России активно развивается рынок цифровых финансовых активов (ЦФА).

📖 Что такое ЦФА

ЦФА — это цифровой токен в распределённом реестре (блокчейне), который подтверждает права инвестора на актив или доход. Они появились благодаря Федеральному закону №259-ФЗ «О цифровых финансовых активах», вступившему в силу в 2021 году. Идея проста: дать компаниям новый способ привлекать финансирование, а инвесторам — больше возможностей для вложений.

Рост впечатляет: если в 2023 году объём выпусков ЦФА составлял около 60 млрд ₽, то в 2024 году — уже 346,5 млрд ₽.

Whoosh. Отчет за 1 пол 2025 по МСФО

Тикер: #WUSH

Текущая цена: 113.6

Капитализация: 12.7 млрд.

Сектор: Лизинг и шеринг

Сайт: https://whoosh-bike.ru/ir

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - убыток за 12 месяцев

P\BV - 2.72

P\S - 0.95

ROE - убыток за 12 месяцев

ND\EBITDA - 2.96

EV\EBITDA - 5.9

Активы\Обязательства - 1.27

Что нравится:

✔️

Что не нравится:

✔️ выручка уменьшилась на 14.7% г/г (6.3 -> 5.4 млрд);

✔️ чистый финансовый доход вырос на 5% г/г (1.11 -> 1.17 млрд);

✔️ свободный денежный поток отрицательный и уменьшился на 83.7% г/г (-1.2 -> -2.2 млрд);

✔️ чистый долг увеличился на 25.6% п/п (10.1 -> 12.7 млрд). ND\EBITDA вырос с 1.67 до 2.96;

✔️ убыток -1.9 млрд против прибыли +259 млн в 1 пол 2024.

Дивиденды:

Дивидендная политика компании привязана к чистой прибыли и показателю «Чистый долг/EBITDA». Если он ниже 1.5, акционерам направляется 50% чистой прибыли, если в диапазоне 1.5-2.5, то 25% чистой прибыли, если выше 2.5 - дивиденды не выплачиваются.

С учетом высокой долговой нагрузки не стоит ожидать дивидендных выплат в ближайшие периоды.

Мой итог:

Совершенно провальное полугодие. Даже выручка просела, что на фоне роста себестоимости и прочих операционных расходов привело к отрицательной операционной прибыли. А с учетом выросших чистых финансовых расходов результат по чистой прибыли (а точнее по убытку) вышел совсем удручающим. Есть позитив, что у компания выросла выручка в зарубежном сегменте (Латинская Америка) почти в 2 раза (0.6 -> 1.1 млрд), но все-таки основной рынок российский, а на нем потеря в 25.8% (5.7 -> 4.2 млрд).

Тяжело Вушу в текущих условиях. С одной стороны, проблемы с интернетом в зонах пользования сервисом и различные регуляторные ограничения. С другой стороны, конкуренция со стороны Яндекс GO и Urent (МТС). И если два крупных игрока еще могут "пересидеть" сложности за счет других сегментов, то у Вуша с этим проблемы. Долговая нагрузка растет, что отражается на росте процентных расходов.

Стоит отметить и пару хороших моментов, а именно, включение сервиса в подписку СберПрайм и анонс второй программы обратного выкупа собственных акций. Вторая новость даже на некоторое время поддержала котировки, но потом негатив от текущего отчета пересилил и они ушли сильно вниз. Также на уровне размышлений видел мнения, что при дальнейших плохих результатов компанию может поглотить кто-то из конкурентов. При таком раскладе при объявлении этой новости цена может прилично вырасти, что позволит спекулятивно заработать, либо просто выйти повыше из позиции, если вы "засели" в акциях компании.

Взвесив все ЗА и ПРОТИВ, я для себя решил продать все акции, несмотря на приличный минус. Закрывался по 127.24, и глядя на текущую цену, рад, что не стал дальше сидеть в позиции.

Компания фундаментально сейчас выглядит очень слабо. На данный момент покупка акций - это ловля "падающего ножа", так как котировки ранее прошли свой исторический минимум и вообще непонятно, где в итоге может остановиться цена. Даже если есть вера в то, что компания сможет выбраться из текущей непростой ситуации, то все-таки стоит дождаться момента, когда цена стабилизируется на каком-то уровне.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции