Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ Акционеры "Т-Технологий" $T одобрили дивиденды за II квартал — 35₽ на акцию.

На выплаты направят 9,4 млрд₽, реестр закроется 6 октября. Компания сохраняет политику ежеквартальных дивидендов и планирует направлять до 30% прибыли по МСФО.

Полюс - перспективы и риски

По данным World Gold Council, в первом полугодии 2025 года мировые ЦБ закупили 123 тонны золота, что на 7 тонн меньше, чем за аналогичный период 2024 года. При этом они же отметили, что в среднесрочной перспективе золото может подешеветь, если снизятся геополитические и торговые риски в мире. Последнего в обозримом будущем ждать не стоит, а вот снижение покупок ЦБ может возыметь эффект. На этом фоне будет полезно заглянуть в отчет Полюса.

⛏ Итак, выручка компании за отчетный период выросла на 23,3% до 300,6 млрд рублей. В долларах динамика чуть лучше, но укрепление национальной валюты в первом полугодии сдерживает выручку экспортера. При этом производство золота снизилось на 11% до 1,31 млн унций в следствии планового сокращения производства на Олимпиаде. А вот объемы реализации упали всего на 5% до 1,18 млн унций.

Так что повлияло на рост выручки?

Конечно же продолжающееся ралли цен на золото на мировых биржах. С начала 2025 года они продемонстрировали рост более чем на 45% до $3770 за тройскую унцию. С начала 2023 года котировки удвоились, отражая общий рост спроса за драгметалл. Поддерживает цены девальвация доллара к мировым валютам. С начала года доллар потерял более 10% по индексу DXY.

Косты продолжают расти по всем российским компаниям, Полюс не исключение. Себестоимость реализации выросла на 30,5% до 90,8 млрд рублей, операционные расходы увеличились почти в два раза до 34,7 млрд рублей. А вот доходы от курсовых переоценок на 49 ярдов и прибыль от переоценки производных финансовых активов на 20 млрд, позволили нарастить чистую прибыль на 32% до 172,5 млрд рублей.

📊 А еще радует снижение долговых обязательств Группы. За первое полугодие 2025 года долгосрочные кредиты и займы снизились на 11,6% до 767,7 млрд рублей. Краткосрочных практически нет, а денежные средства и их эквиваленты выросли на 20 ярдов до 181 млрд рублей. Отношение чистого долга к скорр. показателю EBITDA снизилось до 1,0x. Ну а если учесть небольшую среднюю ставку фондирования в 10%, к долговой нагрузке у меня вопросов нет.

Что по дивидендам?

За прошлый год Полюс выплатил более 200 рублей на акцию, что позволило дивидендным инвесторам заработать 12,7% доходности. За первое полугодие этого года компания направит еще порядка 71 рубля на акцию. Это еще 3,2% доходности, а учитывая рост чистой прибыли, есть шансы снова увидеть двузначные годовые доходности. Вкупе с позитивной конъюнктурой делают идею весьма актуальной. Но не забывайте про потенциальную коррекцию золота и падение производства золота.

❗️Не является инвестиционной рекомендацией

♥️ Золотые мои, ваш лайк поднимает настроение скромного аналитика на весь день. Лайк в обмен на аналитическую статью и лучики тепла в вашу сторону - отличная сделка. Спасибо!

Новые облигации ЕвроТранс-001Р-08 сроком на пять лет. Стоит ли участвовать?

"ЕвроТранс" - один из крупнейших независимых топливных операторов на рынке Московского региона. Компания входит в утвержденный Минэкономразвития России перечень системообразующих предприятий российской экономики.

Всего компании принадлежат 55 автозаправочных комплексов "Трасса", 41 бензовоз, нефтебаза, завод по производству стеклоомывающей жидкости, фабрика-кухня по производству продукции для собственных кафе, а также четыре ресторана площадью 800 кв. м каждый.

Параметры выпуска ЕвроТранс 001Р-08:

• Рейтинг: A-(RU) (стабильный) от АКРА, ruA- (стабильный) от "Эксперт РА"

• Номинал: 1000Р

• Объем двух выпусков: 4,5 млрд.₽

• Срок обращения: 5 лет

• Купон: 21,0% (1-24 купон), 19,0% (25-36 купон), 17,0% (37-48 купон), 15,0% (49-60 купон);

• Общий ориентир по доходности: 21,67% годовых

• Периодичность выплат: ежемесячно

• Амортизация: (24, 36, 48 по 20%)

• Оферта: отсутствует

• Квал: не требуется

• Дата книги: 30 сентября

• Начало торгов: 03 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 107 млрд руб. (+30% г/г).

• Валовая прибыль: 10,6 млрд руб. (+53,6% г/г).

• Операционная прибыль: 9,3 млрд руб. (+55% г/г)

• Чистая прибыль: 3,2 млрд руб. (+45% г/г).

Есть и негативные моменты:

• Сумма заемных средств увеличилась на 26%.

• Финансовые расходы растут опережающими темпами (+52%).

• Высокая долговая нагрузка: Коэффициент Net Debt/EBITDA достиг 2,8х при целевом уровне компании ниже 2,0х.

В обращении находятся 7 выпусков биржевых облигаций компании на 19,3 млрд рублей и четыре классических выпуска на 9,8 млрд рублей:

• ЕвроТранс 002Р-02 #RU000A108D81 Доходность: 20,57%. Купон: 16,50%. Текущая купонная доходность: 18,59% на 5 лет 6 месяцев, ежемесячно, имеется амортизация

• ЕвроТранс БО-001Р-06 #RU000A10ATS0 Доходность: 18,68%. Купон: 25,00%. Текущая купонная доходность: 20,18% на 4 года 6 месяцев, ежемесячно

Что готов предложить нам рынок долга в качестве альтернативы:

• ТГК-14 001Р-07 #RU000A10BPF3 (22,05%) ВВВ на 4 года 7 месяцев, 4 раза в год.

• ГК Самолет БО-П18 #RU000A10BW96 (21,37%) А на 3 года 8 месяцев, ежемесячно

• Атомэнергопром 001P-08 #RU000A10CT33 (15,59%) ААА на 4 года 11 месяцев, 4 раза в год

• РЖД БО 001P-44R #RU000A10C8C0 (15,11%) ААА на 3 года 4 месяца, ежемесячно

• СИБУР Холдинг 001Р-07 #RU000A10C8T4 (15,10%) ААА на 3 года 4 месяца, ежемесячно

С большим уровнем риска можно рассмотреть:

• Брусника 002Р-04 #RU000A10C8F3 (22,49%) А- на 2 года 11 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,63%) А- на 2 года 9 месяцев

• ГЛОРАКС оббП04 #RU000A10B9Q9 (20,77%) ВВВ на 2 года 5 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (25,52%) А на 1 год 11месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (19,97%) А на 1 год 10 месяцев

Что по итогу: Стартовый купон выглядит привлекательно. Если существенно его не порежут, то у бумаги сохраняется спекулятивный апсайд. Однако держать её до погашения я не стал бы из-за сложной структуры, включающей амортизацию и понижающийся купон.

На первичном рынке оставил заявку на участие: АФК Система 002Р-05 купон 20,5% и Самолет БО-П20 предварительный купон 21-21,25%. А что сами из последнего покупали? Всех по традиции благодарю за внимание и проставленные реакции под постом.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор_рынка #новости #новичкам

'Не является инвестиционной рекомендацией

Русал – выручка растёт, а толку нет

Мировые цены на алюминий продолжают оставаться в фокусе внимания - котировки после весеннего падения к ~$2400 за тонну, пытаются преодолеть отметку в $2700. Но для инвесторов важнее другое: как крупнейший российский экспортер алюминия проходит период высокой волатильности. Сегодня у меня на столе отчет Русала по МСФО за первое полугодие 2025 года.

💿 Итак, выручка компании за отчетный период выросла на 32% до $7,5 млрд, чему способствовали рост продаж и восстановление цен на алюминий. Алюминий остаётся ключевым драйвером: $6,1 млрд выручки, а глинозем принес $0,9 млрд. По регионам лидер - Азия ($3,98 млрд, рост 68% г/г). Европа и СНГ стабильны, Америка просела.

В остальном картина выглядит хуже. Скорр. EBITDA снизилась на 5% до $748 млн. Операционная прибыль сократилась почти вдвое до $252 млн. Затраты тоже подросли, снижая прибыльность. Чистый убыток $87 млн против прибыли $565 млн годом ранее. Виной тому рост процентных расходов (с $176 млн до $584 млн). Курсовые разницы на крепком рублей выросли, равно как и налоговые отчисления.

Дивидендов от Норникеля нет, и не предвидится. Операционный денежный поток вышел в плюс: $888 млн, против отрицательных $403 млн годом ранее. Капзатраты увеличены до $783 млн, денежные средства сократились до $1,1 млрд. Но меня беспокоит другое:

1️⃣ У Русала высокая долговая нагрузка и чистый долг/EBITDA 4,9x. Растущие процентные расходы съедают операционный результат. Раньше помогал поток дивидендов от доли в ГМК, но теперь Потанин выводит деньги через Быстринский ГОК и Т-технологии.

2️⃣ Волатильность цен на металлы и курсовые колебания повышают риски для будущих отчётов. Ослабление рубля вроде бы началось, но этого не хватает. В рублях отчетность выглядела бы еще печальнее, но Русал любит долларовые отчеты, несмотря ни на что.

3️⃣ Рост капвложений требует дополнительных источников финансирования. А откуда их брать при таких ставках?

Русал остаётся глобальным игроком с сильными позициями в Азии и высоким интересом к алюминию. Но финансовая картина говорит сама за себя: бизнес работает на грани, где рост выручки не конвертируется в прибыль. Это делает акции привлекательными лишь для тех, кто готов играть на ожиданиях девальвации рубля и дальнейшего роста цен на алюминий.

❗️Не является инвестиционной рекомендацией

♥️ Трамп что-то сказал, Песков заявил, рынок с этим Русалом летят куда-то. Одно радует - когда вы ставите лайк моим статьям. Вот прям на душе как-то радостно становится. Спасибо, Друзья!

Московская биржа. Отчет за 2 кв 2025 по МСФО

Тикер: #MOEX

Текущая цена: 168.1

Капитализация: 382.7 млрд.

Сектор: Финансы

Сайт: https://www.moex.com/ru/exchange/investors.aspx

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 5.6

P\BV - 1.62

ROE - 29%

Активы\Обязательства - 1.02

Что нравится:

✔️ средства клиентов увеличились на 7% к/к (1.08 -> 1.15 трлн);

✔️ рост чистых процентных доходов на 12.8% к/к (11.5 -> 13 млрд);

✔️ комиссионные доходы за полугодие выросли на 20.8% г/г (30.1 -> 36.3 млрд);

✔️чистая прибыль увеличилась на 16% к/к (13 -> 15.1 млрд);

Что не нравится:

✔️ за полугодие чистые процентные доходы снизились на 55.4% г/г (55.1 -> 24.5 млрд) на фоне снижения процентных доходов на 39.6% г/г (49.1 -> 29.7 млрд);

✔️ уменьшение комиссионных доходов на 3.4% к/к (14.5 -> 18.5 млрд);

✔️ убыток по финансовым инструментам и активам -254 млн, что правда меньше прошлого квартала, в котором он был -634 млн. За полугодие результат хуже 1 полугодия 2024 года (-976 млн против -6 млн);

✔️ за полугодие чистая прибыль уменьшилась на 28.1% г/г (38.3 -> 27.9 млрд). На это повлияли как падение процентных доходов, так и возросшие на 41.5% г/г общие и административные расходы.

Дивиденды:

Целевой уровень доли прибыли, направляемой на выплату дивидендов, определяется как отношение величины свободного денежного потока на собственный капитал. Минимальное значение уровня доли прибыли, направляемой на выплату дивидендов, составляет 50% от чистой прибыли по МСФО.

В соответствии с сайтом Доход прогнозный размер дивиденда за 2025 год равен 13.91 руб. на акцию (ДД 8.27% от текущей цены)

Мой итог:

Второй квартал вышел более позитивным, чем предыдущий. После снижения суммы средств клиентов в 1 квартале 2025, снова перешли к росту. Хотя она все равно пока меньше, чем была на конец 2024 года (1.21 трлн). Этот рост отразился на увеличение процентных доходов за квартал. В противовес этому снизились комиссионные доходы на фоне падения объемов торгов на 25% (12.3 -> 9.2 трлн).

Если же сравнивать полугодия, то здесь повода для оптимизма мало. Рост только в комиссионных доходах, тогда как чистые процентные доходы просели очень прилично. Из позитивных фактов можно отметить снижение расходов на персонал на 7.3%, вот только общие и административные расходы выросли сильнее. А еще высвобождение резерва под ожидаемые кредитные убытки на 1.8 млрд. Но итог все равно такой, что чистая прибыль заметно уменьшилась.

Важно отметить изменение структуры доходов. Если год назад в операционных доходах процентные занимали 58% против 42% комиссионных, то в этом году комиссионных уже 60%. С учетом постепенного снижения ключевой ставки, такой сдвиг будет "играть на руку", так как в большей степени доходы будут зависеть от объемов торгов, а не от процентной ставки и средств клиентов на счетах. Надо только, чтобы эти объемы наращивались, но пока биржа, скорее, отпугивает инвесторов и трейдеров.

Пока сложно сказать о перспективах компании. Можно предположить, что за год компания заработает 50-52 млрд, что дает форвардный P\E около 7.5. С учетом оценки сайта Доход по дивиденду получается не очень "вкусно". Надо будет смотреть динамику Московской биржи в следующих кварталах. Можно еще отметить идею возврата зарубежных инвесторов на нашу площадку, но пока вероятность такого развития события мала.

На текущий момент Мосбиржа выглядит не так интересно. Пока стоит постоять в стороне от этой истории и дождаться отчетов за следующие периоды. Расчетная справедливая цена - 188.3 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

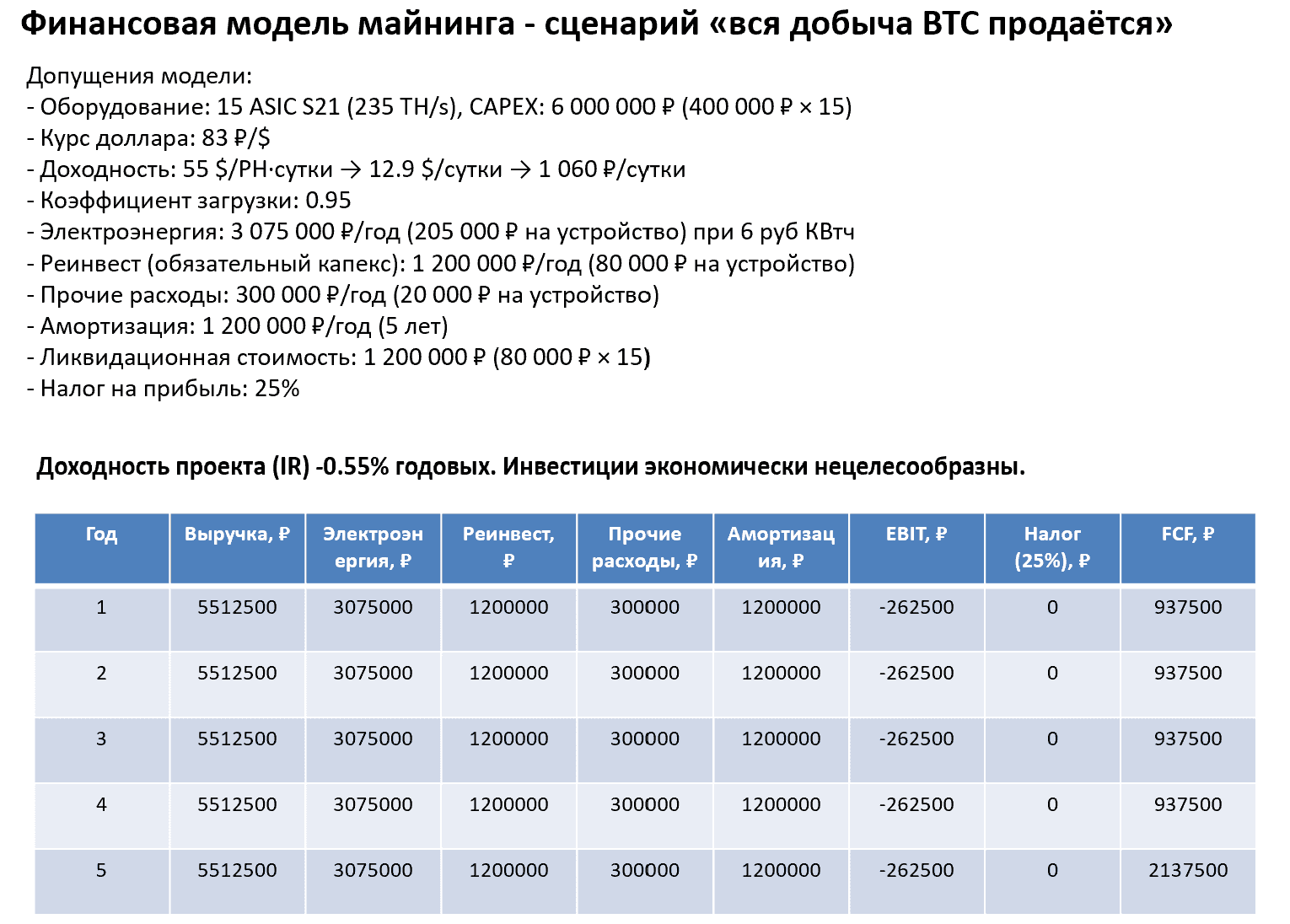

Исследование: финансовое моделирование в майнинге и почему майнинг убыточен в текущих условиях

Аннотация

В условиях рекордного роста сложности сети и падения доходности (hashprice) майнинг всё чаще рассматривается не как «быстрый бизнес», а как капиталоёмкая отрасль с долгим горизонтом инвестиций. Предлагаемое исследование демонстрирует базовую финансовую модель для сценария, когда вся добыча BTC продаётся.

Результаты исследования аналитической группы Кипарис Велс Менеджмент показывают, что при тарифе 6 ₽/кВт·ч и обязательном реинвестировании капитальных затрат в размере 20% от первоначальных инвестиций проект вложения капитала в майнинг биткоина оказывается убыточным. Даже продажа оборудования по остаточной стоимости не обеспечивает возврат вложений, а IRR составляет –0,55% годовых.

Таким образом, представленная работа иллюстрирует «чистую эффективность инвестиций» и объясняет, почему в отрасли усиливается дискуссия о стратегиях накопления BTC как альтернативе классической модели. Чтение материала будет полезно инвесторам, операторам и аналитикам, так как он формирует основу для сопоставления различных инвестиционных подходов и закладывает фундамент для будущих стандартов оценки проектов в майнинге биткоина.

Текущая ситуация в майнинге биткоина и цель исследования

2025 года стал очередной вехой в развитии индустрии майнинга. Сложность сети Биткойна достигла нового рекордного уровня — около 142,3 триллиона, а глобальный хэшрейт впервые превысил 1,1 ZettaHash/s. Между тем, hashprice (доход на единицу мощности) в долларах продолжает падать. В середине сентября он составлял всего $50–53 за PH/сутки, что значительно ниже уровней прошлых месяцев. Для сравнения, ещё в августе показатель поднимался до $60 за PH/сутки, что временно вселяло определённый оптимизм среди участников рынка.

Такие условия создают серьёзные вызовы для промышленного майнинга в России. Маржинальность проектов низкая, операционные расходы растут (особенно электроэнергия), конкуренция усиливается, а инвесторы становятся всё более чувствительными к тарифам и стратегическим сценариям (накопление BTC vs. продажа).

Майнинг перестаёт быть «быстрым» бизнесом и всё больше приобретает черты капиталоёмкого промышленного производства. Это объективно создаёт необходимость выработки единых стандартов оценки инвестиционных проектов и формирования общего аналитического пространства для инвесторов, операторов и консалтинговых компаний. Указанные обстоятельства формируют дополнительный запрос на более глубокую проработку финансовых моделей в майнинге, включая учёт международных практик и стандартов, которые уже начинают складываться в отрасли.

Цель исследования — сформулировать базовые условия моделирования инвестиционных проектов в майнинге и предложить их определение. Такой подход позволит в дальнейшем унифицировать методику оценки, повысить прозрачность для инвесторов и сопоставимость различных сценариев развития.

Отличительной особенностью данного исследования является то, что мы впервые вводим в расчёты понятие обязательного капитального вложения (mandatory CAPEX), которое ранее практически не использовалось в оценке проектов в майнинге.

Использование этого подхода связано с тем, что майнинг постепенно превращается в сферу с чертами классической капиталоёмкой деятельности, для которой характерны регулярные инвестиции в обновление и модернизацию оборудования. Такой вид затрат необходимо учитывать как отдельную категорию, поскольку именно он обеспечивает поддержание жизнеспособности сети. Этот фактор напрямую связан с концепцией security budget (бюджет безопасности сети). Без постоянных вложений в обновление парка оборудования сеть не сможет поддерживать необходимый уровень безопасности и стабильности, а значит, не будет обладать долгосрочной инвестиционной перспективой.

Подходы в аналитическом сообществе майнинга и базовые допущения принятие в модели

В аналитическом сообществе и среди компаний, инвестирующих в майнинг и предоставляющих услуги хостинга (таких как Промайнер, Битривер и другие), существует точка зрения, что майнинг сохраняет рентабельность при инвестиционном горизонте не менее 5 лет и при условии, что накопленные BTC не продаются, а накапливаются на балансе компании. Сторонники этой позиции исходят из предположения о долгосрочном росте курса Биткойна, что позволяет перекрывать текущую низкую доходность и даже убытки от операционной деятельности. Такой подход делает майнинг не просто бизнесом по добыче, а своеобразным механизмом накопления BTC.

Мы безусловно рассмотрим этот сценарий отдельно. Однако для начала сосредоточимся на «чистом» случае, когда вся добыча немедленно реализуется для формирования денежного потока. Это позволяет оценить чистую эффективность инвестиций без учёта курсовой переоценки.

Базовые допущения в финансовой модели

Модель разработана для компании, действующей на территории России и применяющей общий режим налогообложения. Предполагается, что компания не ведёт иной деятельности, кроме майнинга, а все доходы и расходы связаны исключительно с этой сферой. Инвестиционный период принят равным 5 годам. По его завершении оборудование предполагается реализовать по остаточной стоимости, равной 20% от первоначальных инвестиций. Такой подход отражает практику вторичного рынка, где отслужившие устройства сохраняют определённую ценность и могут быть проданы розничным майнерам или операторам с доступом к дешёвой электроэнергии.

Оборудование: 15 ASIC Antminer S21 (235 TH/s). Современные устройства с высокой энергоэффективностью, которые фактически задают отраслевой стандарт. Их энергоэффективность составляет 17–18 J/TH, что примерно на 15–40% лучше по сравнению с моделями предыдущих поколений (например, Antminer S19 XP с ~21,5 J/TH и Antminer S19j Pro с ~29,5 J/TH). Выбор именно этой модели в рачатах обусловлен тем, что она отражает доминирующий технологический уровень и чаще всего используется в инвестиционном моделировании для майнинга.

Первоначальные инвестиции (CAPEX, с НДС): 6 000 000 ₽ (400 000 ₽ × 15). В расчётах используется розничная рыночная цена закупки партии оборудования. Важно учитывать, что в модели не используется скидка на объём: по оценкам, при заказах от 1000 устройств поставщики предоставляют дисконты порядка 10%, что делает закупку заметно выгоднее для крупнейших игроков. Здесь же мы сознательно исключаем этот фактор, чтобы смоделировать сценарий, наиболее доступный для большинства инвесторов и компаний среднего масштаба.

Курс доллара: 83 ₽/$ — актуальный уровень для расчётов по состоянию на сентябрь 2025 г. В модели мы намеренно игнорируем фактор валютной переоценки, исходя из предположения, что динамика рубля будет синхронизирована с изменением стоимости электроэнергии. Поскольку в модели не заложена инфляция, такой упрощённый подход выглядит оправданным и позволяет сосредоточиться на ключевых параметрах — себестоимости электроэнергии и капитальных вложениях.

Выручка в сутки: 55 $/PH·сутки → 12.9 $/сутки → 1 060 ₽/сутки на одно устройство. Этот показатель рассчитан исходя из текущего уровня hashprice, который отражает фактический доход майнера за единицу вычислительной мощности в день. Использование этого значения делает модель максимально приближённой к реальной рыночной ситуации, поскольку hashprice является интегральным индикатором, учитывающим и цену BTC, и сложность сети.

Коэффициент загрузки оборудования: 0,95 — показатель учитывает простои, профилактическое обслуживание, перебои в подаче электроэнергии и сетевой инфраструктуре. Значение 0,95 взято из практики и заявляется крупнейшими хостинг-провайдерами как усреднённый уровень доступности оборудования в течение года. Такой допуск делает модель более реалистичной, чем расчёт при 100% времени работы.

Электроэнергия: 3 075 000 ₽/год (205 000 ₽ на устройство) при тарифе 6 ₽/кВт·ч. В расчётах принят именно этот уровень, так как он соответствует средним тарифам на электроэнергию для промышленных потребителей в России. Использование 6 ₽/кВт·ч позволяет смоделировать консервативный сценарий — типовые условия хостинга, где компании не имеют доступа к льготной генерации или субсидированным тарифам. Это делает модель репрезентативной для большинства участников рынка, которые вынуждены работать по стандартным договорам энергоснабжения.

Реинвест (обязательный CAPEX): 1 200 000 ₽/год (20% CAPEX). Впервые в модели введено понятие mandatory CAPEX — обязательного капитального вложения, отражающего необходимость ежегодного обновления парка оборудования. Такой подход заимствован из практики капиталоёмких отраслей (энергетика, добыча ресурсов) и учитывает, что без регулярных инвестиций жизнеспособность сети снижается. Это напрямую связано с концепцией security budget: без поддержания вычислительной мощности невозможно гарантировать долгосрочную безопасность сети.

Прочие расходы: 300 000 ₽/год (20 000 ₽ на устройство), что составляет примерно 5% от балансовой стоимости оборудования. В эту категорию включены административные издержки, услуги связи, охрана и сопутствующие сервисы. Важно отметить, что эта статья также отражает затраты на содержание компании, на балансе которой ведётся майнинг, включая бухгалтерию, юридическое сопровождение и операционное управление.

Амортизация: 1 200 000 ₽/год (3 года амортизационный период).

Ликвидационная стоимость: 1 200 000 ₽ (80 000 ₽ × 15). Принято, что через срок эксплуатации оборудование может быть реализовано по цене около 20% от первоначальной стоимости. Эта оценка основана на типовой динамике рынка ASIC-майнеров, где устройства, утратившие актуальность для высокомаржинального майнинга, сохраняют определённую ценность — их можно продать в сегменте розничных майнеров, использовать в условиях дешёвой энергии или реализовать на вторичном рынке.

Налог на прибыль: 25%. Принят базовый уровень корпоративного налогообложения, действующий для компаний в России на общем режиме. В модели предполагается, что компания занимается исключительно майнингом, поэтому налог рассчитывается только с учётом финансового результата этой деятельности без перекрёстного учёта иных источников дохода.

Финансовая модель (результаты) смотрите в презентации

Выводы

Для сценария «вся добыча BTC продаётся» финансовое моделирование показывает, что при тарифе 6 ₽/кВт·ч и уровне обязательных реинвестиций в размере 20% от стартовых капитальных затрат проект оказывается убыточным. Так, при первоначальных инвестициях в размере 6 000 000 ₽ совокупный свободный денежный поток за пять лет составит около 5,89 млн ₽, включая реализацию оборудования по остаточной стоимости (20% от первоначальных вложений, или 1,2 млн ₽).

Таким образом, даже с учётом продажи оборудования капитал не возвращается в полном объёме: срок окупаемости не достигается, а внутренняя норма доходности (IRR) составляет около –0,55% годовых, что указывает на отсутствие инвестиционного смысла проекта в текущих условиях.

Предложенный расчёт отражает «чистую эффективность инвестиций» и демонстрирует, что при текущих рыночных условиях майнинг в России без учёта курсового роста BTC и стратегии накопления актива на балансе не окупается.

Именно поэтому в профессиональной среде и возникает дискуссия: рассматривать ли майнинг исключительно как источник денежного потока или же как инструмент долгосрочного накопления BTC, где ключевую роль играет динамика цены криптовалюты и способность компании выдерживать инвестиционный горизонт не менее 5 лет.

В дальнейшем исследовании мы перейдём к моделированию этой стратегии, рассмотрим динамику накопления BTC на балансе компании и оценим её эффективность с учётом прогнозируемого роста курса криптовалюты. Это позволит сопоставить два подхода и определить, какой из них может стать основой для инвестиционных решений в условиях высокой конкуренции и структурных изменений в майнинге.

🪙Власти Бельгии ужесточили требования к разблокировке активов россиян — РБК Инвестиции

«Регулятор Бельгии применяет 3 новые практики»:

1️⃣ Если раньше брокер-гарант, к которому переводятся разблокированные активы, мог быть зарегистрирован в Великобритании или Швейцарии, то теперь это должна быть исключительно европейская компания.

2️⃣ Раньше отказ в получении лицензии можно было обжаловать в течение определенного времени после его получения. Сейчас процедура обжалования постепенно перестает работать, остается судиться в вышестоящей инстанции.

3️⃣ Регулятор Бельгии стал внимательно относиться к тому, чтобы инвесторы и их активы, заявленные по линии индивидуальной разблокировки, также присутствовали в коллективной заявке, ранее поданной брокером.

Новые выпуски облигаций АФК Система 2Р4 (фикс) и 2Р5 (флоатер). Стоит ли участвовать?

Наверняка многим инвесторам данная компания хорошо известна, но пройти мимо вступления никак нельзя:

АФК «Система» - публичная инвестиционная компания с диверсифицированным портфелем активов в таких отраслях как телекоммуникации, лесопромышленность, сельское хозяйство, медицинские услуги, розничная торговля, туризм, фармацевтика, девелопмент, IT, энергетика и др.

Параметры выпуска Система 002Р-04:

• Рейтинг: АА- (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 10 млрд.₽

• Срок обращения: 4 года

• Купон: не выше 17,00% годовых (YTM не выше 18,39%% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: по 12,5% от номинальной стоимости в дату выплаты 27, 30, 33, 36, 39, 42, 45, 48 купонов.

• Оферта: отсутствует

• Квал: не требуется

• Дата книги: 24 сентября

• Начало торгов: 26 сентября

Параметры выпуска Система 002Р-05:

• Рейтинг: АА- (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 10 млрд.₽

• Срок обращения: 2 года

• Купон: КС+350 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата книги: 24 сентября

• Начало торгов: 26 сентября

Финансовые результаты за 6 месяцев 2025 года:

• Выручка: 321,1 млрд руб., рост на 6,3% год к году;

• Показатель скорр. OIBDA: 94,5 млрд руб., рост на 3,2% год к году;

• Маржинальность EBITDA: 29,4% — на уровне прошлого квартала;

• Чистый убыток в доле АФК «Система» — 50,2 млрд руб. (прибыль 2,9 млрд руб. во II квартале 2024 года).

Основная причина убытка — огромный долг, обслуживание которого обошлось группе в 162 млрд руб. за полгода.

Жесткая ДКП продолжает истощать холдинг. Процентные расходы поглощают операционную прибыль, а рефинансирование долга в условиях высоких ставок выглядит крайне сложным.

При улучшении настроений на рынке Система может вывести на IPO ряд своих «дочек». Среди возможных претендентов: Cosmos hotel group, Медси и Биннофарм Групп. Вот только подобный сценарий осуществим только при резком снижении ключевой ставки.

В обращении на Московской бирже имеются порядка 32 выпусков, что лишний раз показывается насколько компании не просто обслуживать долговые обязательства.

Все длинные выпуски с офертой, что не позволяет на длительный срок зафиксировать высокую доходность. В качестве исключения можно выделить последнее размещение:

• АФК Система 002P-02 #RU000A10BPZ1 Доходность: 17,48%. Купон: 22,75%. Текущая купонная доходность: 20,50% на 1 год 7 месяцев, ежемесячно

• АФК Система 002P-03 #RU000A10BY94 Доходность: 17,47%. Купон: 21,50%. Текущая купонная доходность: 19,85% на 1 год 6 месяцев, ежемесячно

Что готов нам предложить рынок долга:

• Брусника 002Р-04 #RU000A10C8F3 (22,34%) А- на 2 года 11 месяцев

• ВУШ 001P-04 #RU000A10BS76 (20,63%) А- на 2 года 9 месяцев

• ГЛОРАКС оббП04 #RU000A10B9Q9 (19,68%) ВВВ на 2 года 5 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (24,80%) А на 1 год 11месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (19,17%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (18,28%) А- на 1 год 10 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (19,22%) А- на 1 год 7 месяцев

Из флоатеров выделили бы:

• Группа Позитив 001Р-01 #RU000A109098 (АА) Текущая цена: 995Р Купон: КС+1,7% на 1 года 8 месяцев, ежемесячно

• Балтийский лизинг БО-П11 #RU000A108P46 (АА-) Текущая цена: 968Р Купон: КС+2,3% на 1 года 7 месяцев, ежемесячно

• ПАО «КАМАЗ» БО-П14 #RU000A10ASW4 (АА-) Текущая цена: 1022Р Купон: КС+3,4% на 1 года 3 месяца, ежемесячно

Что по итогу: Особой инвестиционной привлекательности в новом выпуске АФК Системы при всех известных проблемах, я не вижу. На долговом рынке можно найти предложения куда интереснее и с большей премией за риск, поэтому прохожу мимо.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#облигации #аналитика #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Головной офис М.Видео переехал в новую штаб-квартиру «М.Видео Центр» в Сколково

ПАО «М.видео» завершила процесс переезда в новую штаб-квартиру под новым названием «М.Видео Центр» в бизнес-центре «Орбион» в районе инновационного кластера «Сколково».

В новом офисе площадью более 11 700 м² объединены все ключевые подразделения компании, включая основной бизнес М.Видео, IT-компанию М.Тех, финтех-платформу «Директ Кредит» и сервисное направление М.Мастер.

До настоящего времени офисные подразделения Компании располагались в четырёх разных зданиях бизнес-центра «Новь» на Нижней Красносельской улице, что усложняло коммуникацию между командами. Новый офис в бизнес-центре «Орбион», расположенном в районе инновационного кластера «Сколково», обеспечивает современный уровень инфраструктуры. В едином современном пространстве будут работать около 2 500 сотрудников, что позволит повысить эффективность внутренних процессов, ускорить принятие решений и укрепить синергию между командами.

💬 Генеральный директор Компании М.Видео Феликс Либ :

«Название „М.Видео Центр“ символизирует не только центральный офис, но и новую точку притяжения, где формируются ключевые решения, определяющие развитие российского рынка розничной и интернет-торговли. Теперь все наши команды работают в едином современном пространстве, что позволит нам быстрее принимать решения, эффективнее взаимодействовать и формировать новый облик М.Видео, как главного эксперта по технике и современного омникального игрока на рынке электроники».

Переезд также позволит Компании оптимизировать расходы на аренду, при этом повысив уровень офисной инфраструктуры. Современное здание, недавно введенное в эксплуатацию, построено по высоким стандартам и отвечает актуальным требованиям к организации рабочих пространств.

🍽️ Философия FREE и еда 🍽️

Представьте: каждый месяц уходит 12 500 ₽, и кажется, что это нормальные обязательные траты. Но потом ты разбираешься глубже и понимаешь — часть этих расходов можно просто «выключить». Так я запустил свои первые фонды — #mobilefree и #жкхfree.

📱 Опыт с мобильной связью

Раньше я платил около 4 500 ₽ в месяц за связь на семью. После внимательного разбора тарифов и условий оказалось, что вполне хватает пакета за 1 600 ₽. Разница — почти 3 000 ₽ ежемесячно. На горизонте года это даёт экономию в 50 000 ₽. И это деньги, которые раньше просто уходили из кармана. Теперь они либо работают в инвестициях, либо радуют меня в других сферах.

Как IVA Technologies проходит путь от амбициозных планов к суровой реальности ⁉️

💭 Разбираем причины пересмотра стратегических целей и оцениваем новые перспективы развития...

💰 Финансовая часть (1 п 2025)

📊 Компания сообщила о сохранении выручки на уровне предыдущего года, составившем 1,07 млрд рублей и о снижении чистой прибыли до 307,5 млн рублей. Причиной стали увеличение расходов на амортизацию, рост объемов нематериальных активов и инвестиции в кадровый потенциал, направленные на достижение стратегических целей.

↗️ Показатель EBITDA увеличился на 11%, достигнув отметки в 2,3 млрд рублей, а приток денежных средств от основной деятельности вырос почти в 3,5 раза по сравнению с прошлым годом.

💳 Капитальные затраты увеличились на 75%, составив 973 млн рублей, преимущественно вложенных в развитие нематериальных активов, обеспечивающих будущее преимущество компании. Отношение чистого долга к EBITDA уменьшилось до 0,27х, а без учета аренды — до 0,18х, отражая улучшение финансовой устойчивости бизнеса.

🤷♂️ Ожидаемый рост выручки в 2025 году составит около 25%, а в 2026 году увеличится до 50% благодаря эффекту низкой базы прошлого года и потенциальному улучшению рыночной ситуации. Эти показатели заметно уступают первоначальным ожиданиям самой компании, согласно которым выручка должна была достигнуть уровня 6–7 миллиардов рублей.

💤 Провала нет, но трудности могут затянуться. Важно, что компания осознаёт проблемы и располагает планом по их устранению.

✔️ Развитие

🤓 Компания «Технологические инвестиции „ФТИ“», занимающаяся вложениями в перспективные технологические стартапы, совместно с IVA Technologies заявили о запуске совместной программы партнерства. Основная цель партнерства заключается в стимулировании разработки передовых продуктов IVA Technologies в сфере унифицированных коммуникаций, видеоконференций, технологий искусственного интеллекта и защиты информационных систем. Это, в свою очередь, значительно укрепляет позиции компании и улучшает её долгосрочные перспективы.

💸 Дивиденды

🤑 Согласно своей дивидендной политике компания намерена распределять минимум 25% скорректированной чистой прибыли среди акционеров при условии низкого уровня закредитованности (соотношение чистого долга к EBITDA должно быть менее 2х).

📌 Итог

🧐 В 2024 году IVA Technologies не достигла поставленных целей по выручке, и сложная экономическая ситуация вкупе с переносом инвестиционных планов на последующие периоды приведет к замедлению её роста в 2025 году. Лишь в 2026 году возможно некоторое восстановление динамики вследствие ожидаемого смягчения кредитно-денежной политики государства.

🔀 Компании пришлось столкнуться с резким падением ключевых показателей рентабельности в 2024 году. Предполагается, что при сложившихся обстоятельствах компания сосредоточится на повышении эффективности своей деятельности, способствуя восстановлению рентабельности. Среднесрочная задача — стабилизация маржи на среднем уровне, характерном для отечественных разработчиков программного обеспечения.

🎯 ИнвестВзгляд: Идеи нет.

📊 Фундаментальный анализ: 🟰 Держать - компания активно работает над улучшением своего положения, но в финансовой части не всё стабильно, а реализация планов пока оставляет желать лучшего.

💣 Риски: ☁️ Умеренные - растущие капитальные затраты и необходимость повышения эффективности компенсируются низким уровнем долга и стратегическим партнёрством с ФТИ.

💯 Ответ на поставленный вопрос: IVA Technologies столкнулась с трудностями при реализации амбициозных планов, показывая замедление темпов роста и отклонение от изначально заявленных финансовых ориентиров. Среди причин — экономические условия, высокие инвестиционные расходы и снижение рентабельности. Тем не менее компания сохранила финансовую устойчивость, реализовала меры повышения эффективности и сейчас стала подходить к поставленным целям более реалистично.

✍️ С Вас подписка! Если уже подписаны, то оставляйте реакции.

$IVAT #Финансы #Аналитика #Технологии #Бизнес #Инвестиции #Развитие #Партнёрство #Рынок #Экономика #Дивиденды #Отчетность #Компания #Анализ

🔝Наталья Борисова назначена на должность финансового директора

В роли финансового директора Наталья сосредоточится на повышении операционной эффективности, строгом контроле расходов и развитии системы риск-менеджмента. Управленческие компетенции Натальи помогут компании усилить финансовую устойчивость и обеспечить долгосрочный рост в период макроэкономической турбулентности.

С 2019 по 2024 год Наталья возглавляла финансовый блок Делимобиля, выстраивала процессы управления корпоративными финансами, оптимизировала расходы и участвовала в трансформации компании в публичную. С 2024 года курировала международные проекты каршеринга в структурах мажоритарного акционера Делимобиля, что позволило ей расширить экспертизу и управленческий опыт на глобальном уровне.

Бывший финансовый директор Михаил Лойко покидает компанию. За последний год под его руководством были осуществлены инвестиции в операционную и IT-инфраструктуру, которые создают фундамент для дальнейшего развития сервиса.

Стоит ли верить обещаниям руководства Диасофт ⁉️

💭 Анализируем, насколько реалистичны новые обещания руководства после периода завышенных ожиданий...

💰 Финансовая часть (2 кв 2025)

🤓 Второй календарный квартал 2025 года для компании учитывается как результат первого квартала финансового года.

📊 Компания показала значительный рост финансовых показателей за отчетный период. Выручка увеличилась на 12% и достигла отметки в 2,4 млрд рублей. Законтрактованная выручка выросла на 23%, составив 23,9 млрд рублей, что свидетельствует о высоком уровне спроса на продукцию и услуги среди клиентов.

😎 Показатели операционной эффективности также демонстрируют положительную динамику: рентабельность по EBITDA составляет 17,6%, показатель EBITDAC равен 79,6 млн рублей, чистая прибыль достигает 252,9 млн рублей.

👨💻 Значительные инвестиции в исследования и разработки (R&D) свидетельствуют о стратегии расширения рынка и развития новых продуктов. За указанный период затраты на разработку ПО составили 341,7 млн рублей.

💳 Финансовое положение компании остается устойчивым благодаря отсутствию долговой нагрузки и сильной денежной позиции, что привело к наличию отрицательного чистого долга.

✔️ Планируемые цели на 2025 год

🔥 Доход — 12,5 млрд рублей. Показатель EBITDA — 4,5–5 млрд рублей. Отсутствие чистого долга.

👌 Рассмотрим вероятность достижения указанных ориентиров. Увеличение выручки до отметки в 12,5 миллиарда рублей предполагает средний ежегодный рост порядка 16,5%, что соответствует среднерыночному уровню в условиях стабильного развития отрасли. Предполагая, что компания способна компенсировать неудачи 2024-го года подписыванием крупных контрактов в следующем периоде, цель представляется достижимой. Вопрос возникает относительно размера маржи EBITDA, уровень которой зависит от будущей динамики расходов. Тем не менее, начиная с 2025 года ожидается восстановление нормальной рентабельности в диапазоне 40–43%. Сохранять чистую финансовую позицию позволит переход на выплату дивидендов в размере 50% от показателя EBITDA. Таким образом, картина получается достаточно целостная.

🔀 Тем не менее остается открытым вопрос о перспективах развития после завершения 2025 года, поскольку конкретные долгосрочные ориентиры не обозначены, хотя ранее делались прогнозы на много лет вперед. Скорее всего, дальнейший рост компании будет происходить синхронно с рынком либо чуть превышать его темпы, что делает прежние уверенные обещания стремительных темпов расширения маловероятными.

💸 Дивиденды

🤑 Предполагаемая величина выплат за 2025 год составляет 50% от EBITDA, а впоследствии переходит к выплате в объеме 100% от FCF.

📌 Итог

🫰 Фактически предприятие представляет собой качественный актив, способный приносить доход и стабильно выплачивать дивиденды. Ошибочный расчет возможностей роста в 2024 году привел к финансовым потерям, но начиная с 2025 года руководство приступило к исправлению ошибок и стало действовать осмотрительнее.

🤔 Ключевая проблема компании — несоответствие заявленных целей фактическим результатам. Случай компании Диасофт наглядно показывает, как чрезмерные амбиции и ошибочные стратегические решения могут привести к серьезным финансовым последствиям.

🎯 ИнвестВзгляд: Актив удерживается в долгосрочном портфеле, просадка существенная, но у компании есть все ресурсы для роста.

📊 Фундаментальный анализ: 🟰 Держать - финансовая стабильность при отсутствии долговой нагрузки могла бы дать другую оценку, но неопределённость долгосрочных перспектив не даёт повода её поставить.

💣 Риски: ☁️ Умеренные - невозможность точной оценки будущего роста и растущие операционные расходы оказывают влияние как на саму компанию, так и на её котировки.

✅ Привлекательные зоны для покупки: 2300р

💯 Ответ на поставленный вопрос: К обещаниям, которые ставит руководство в своих прогнозах, нужно относиться с реализмом и лёгкой долей скептицизма.

⏰ В работе уже следующий материал. Не пропустите.

$DIAS #DIAS #Диасофт #Инвестиции #Анализ #Стратегия #Развитие #Цель #Прогноз #акции #биржа

Как убытки Аренадата превратятся в прибыль ⁉️

💭 Анализ текущего состояния и перспектив развития Аренадата...

💰 Финансовая часть (1 п 2025)

📊 Выручка уменьшилась на 42% и достигла отметки в 1,4 млрд рублей. Операционный денежный поток (OIBDAC) и чистый инвестиционный доход (NIC) остаются отрицательными, достигнув значений минус 1,5 млрд и минус 1,1 млрд рублей соответственно. Стоит отметить, что доходы российских компаний-разработчиков программного обеспечения сильно зависят от сезона: основной объем продаж традиционно приходится на вторую половину года, в то время как затраты распределяются относительно равномерно на протяжении всего календарного периода. Это объясняет снижение показателей операционной прибыли и чистого дохода, что является распространённой чертой отрасли.

🫰 С января текущего года компания сосредоточила усилия на оптимизации издержек, продолжая жестко контролировать расходы на оплату труда сотрудников, рекламные кампании и продвижение продукции.

💪 Финансовая устойчивость поддерживается благодаря отсутствию долгового бремени. За первые шесть месяцев 2025 года компания продемонстрировала положительную динамику свободного денежного потока, размер которого превысил отметку в 0,1 млрд рублей.

💸 Дивиденды / 🫰 Оценка

🤑 По прогнозам, компания сохранит стабильную выплату дивидендов, а уровень дивидендной доходности останется одним из самых высоких среди российских разработчиков ПО.

😎 Руководство компании продолжает уверенно заявлять о высоких темпах роста в течение года. Однако важно пристально следить за реализацией заявленных целей. Несмотря на то, что выполнение плана позволит бизнесу развиваться активно даже на фоне экономического спада, текущая стоимость акций всё равно выглядит завышенной.

📌 Итог

🤔 Наблюдается значительное снижение маржинальности прибыли и показателя OIBDAC, что является тревожным сигналом, учитывая долгосрочную тенденцию ухудшения рентабельности бизнеса. Хотя первое полугодие носит скорее ознакомительный характер. Более 80% потенциальной выручки должно прийтись на второе полугодие.

✔️ Аренадата продолжает активно расширять продуктовую линейку как за счет внутренних разработок, так и через стратегические приобретения. Потенциал для роста клиентской базы остается значительным. Существенным конкурентным преимуществом компании также выступает высокий уровень клиентской поддержки.

🧐 Главные приоритеты включают разработку инновационных и надежных решений для обработки данных, освоение новых рынков для расширения ассортимента услуг, а также внедрение передовых технологий искусственного интеллекта, которые будут способствовать дальнейшему росту бизнеса в ближайшие годы.

👌 Руководство подчеркивает, что в условиях улучшения геополитической обстановки компания не столкнется с угрозами, поскольку её продукция полностью соответствует уровню зарубежных аналогов и успешно конкурирует с ними.

🎯 ИнвестВзгляд: Среднесрочно этот актив представляет особый интерес ввиду огромного потенциала роста. Показатели в финансовой части должны расти, что будет способствовать еще и увеличению дивидендов. Высокая оценка не смущает — при стабилизации результатов бизнеса она придет в норму.

📊 Фундаментальный анализ: 🟰 Держать - хотя компания демонстрирует положительные стороны, такие как отсутствие долга и растущие продажи, существенное снижение выручки и отрицательные показатели OIBDAC и NIC вызывают опасения.

💣 Риски: ⛈️ Высокие - наблюдается существенная волатильность результатов и неопределённость в реализации планов с крайне высокой конкуренцией в секторе.

✅ Привлекательные зоны для покупки: ТЕКУЩИЕ (Доля увеличена) / 100р

💯 Ответ на поставленный вопрос: Убытки Аренадаты обусловлены спецификой российского рынка ПО: большинство сделок совершаются во второй половине года, а расходы распределяются равномерно. Поэтому второе полугодие исторически будет сильнее в финансовой части.

👀 Готовится ещё одна интересная публикация.

$DATA $DATA #Аренадата #Анализ #Инвестиции #Дивиденды #Бизнес #Аналитика

Магнит - проценты съели всю прибыль

Все больше компаний в России остро реагируют на высокую ключевую ставку и повышенные операционные расходы. Отсюда и проблема с рентабельностью, которую мы видим в их отчетах. Сегодня у меня на столе отчет Магнита за первое полугодие 2025 года. Предлагаю разобрать его подробнее.

🍏 Итак, выручка компании за отчетный период выросла на 14,6% до 1,7 трлн рублей. Немного проигрывает в темпах роста своему главному конкуренту - X5 с 21,2% роста, но все еще приемлемо. Сопоставимые продажи увеличились на 9,8%, средний чек на 9,3%, LFL-трафик всего на 0,4%.

Продуктовую инфляцию мы конечно обогнали, однако вместе с ней значительно выросли и операционные расходы. Так, коммерческие, общехозяйственные и административные расходы подросли на 15,2% до 322,7 млрд рублей. Тем не менее операционная прибыль все же выросла на 11% до 73 ярдов. Рентабельность операционной прибыли (OPM) осталась на уровне прошлого года в 4,4%.

📊 Неплохие результаты, но дальше начинаются проблемы. Финансовые расходы выросли сразу на 72% до 79,9 млрд рублей. Драйвили эту статью расходы на обслуживание долга: проценты по кредитам и займам (+45% до 21,3 млрд), проценты по облигациям (x6,5 до 18,5 млрд) и обязательства по аренде (+35% до 38,6 млрд рублей). В итоге получаем чистую прибыль по полугодию в размере 155 млн рублей, против 17 млрд годом ранее.

↗️ Такие расходы обусловлены ростом чистого долга до безумных 992,3 млрд рублей. Соотношение чистого долга к EBITDA составило 3,2x. Тут еще заметен и эффект от приобретения 82,38% акций Азбуки Вкуса с ее долгом в 5,8 млрд рублей. На текущий момент нет ни единого основания полагать, что долг и расходы на его обслуживания снизятся в ближайшей перспективе.

Открытым остается вопрос погашения «квазиказначейского» пакета акций, которые компания умудрилась с дисконтом выкупить у иностранных инвесторов. Сам по себе выкуп - позитивен, но инвесторам ни холодно, ни жарко от этого. Тут либо погасить должны, увеличив прибыль на акцию, либо надо точки роста искать в другом. В обозримом будущем таковых не вижу.

❗️Не является инвестиционной рекомендацией

Пользователи краудлендинговой платформы

Как выглядит современный рынок краудлендинга?

Мы уже писали, что краудлендинг – новый вид инвестирования, с одной стороны, и привлечения средств – с другой. Банк России отчитывается о 65 операторах краудлендинговых платформ на сегодня. Объем же привлеченных через краудлендинг средств уже к концу 2023 года составлял 27,5 млрд рублей.

В 2023 году инвесторы краудлендинговых платформ получили в среднем 18% годовых. Напомним, что размер ключевой ставки в прошлом году постепенно повышался с 7,5% до 16%, то есть в среднем составлял 12%. Получается, инвесторы краудлендинговых платформ получили на 6% годовых больше при вложении в проекты малого и среднего бизнеса, чем если бы они положили эти деньги на банковский депозит.

Портреты инвесторов краудлендинговой платформы

Чаще всего инвесторами выступают физические лица, такие, как наш герой Степан. Их больше половины. Остальные, соответственно, – юридические лица. Если брать возрастные критерии, то это мужчины и женщины среднего возраста. Степану примерно 38 лет. А вот женщины-инвесторы (назовем героиню Ольга) чуть старше: им в среднем 42 года. Связано ли это с недоверием к инновационным вложениям или с чем-то еще, статистика Банка России умалчивает. Зато известно, что Степан инвестирует в 1,5 раза чаще Ольги. Возможно, мужчины чаще привыкли рисковать. Ольга и Степан живут в Москве, Московской области и Санкт-Петербурге. Это логично, потому что жители крупных городов имеют более высокие доходы, значит, у них больше средств высвобождается для инвестирования.

Количество инвесторов краудлендинговых платформ постоянно увеличивается. Это связано с двумя определяющими факторами:

низким барьером входа (например, инвестору краудлендинговой платформы «ИнвойсКафе» достаточно начать с 400 рублей);

широкой диверсификацией предложений заемщиков (много различных проектов).

Также Степану и Ольге удобно пользоваться услугой автоинвестирования. Они выбирают:

сумму, которую готовы вложить;

желаемый срок инвестирования;

минимальную ставку доходности;

периодичность выплат;

рейтинг заемщика/проекта.

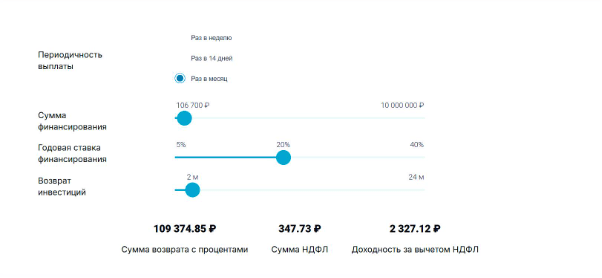

Так выглядит расчет доходности на краудфандинговой платформе «ИнвойсКафе»