Поиск

Какой секрет успешной стратегии лежит в основе Мать и Дитя ⁉️

💭 Анализируем ключевые факторы роста и потенциал дальнейшего развития...

💰 Финансовая часть (1 п 2025)

📊 Выручка увеличилась на 22,2%, достигнув отметки в 19,264 млрд рублей, преимущественно за счет повышения объемов амбулаторного обслуживания, стационарного лечения и услуг в области женского здоровья. Рост обусловлен увеличением числа пациентов и средним размером чека. Рост чистой прибыли зафиксирован на уровне 3,6%, достигнув показателя в 5,064 млрд рублей.

🧐 EBITDA поднялась на 15,1%, составив 5,823 млрд рублей. Несмотря на положительную динамику, рентабельность снизилась до 30,2% против 32,1% годом ранее, вследствие увеличения затрат на оплату персонала, вызванных открытием новых клиник.

💱 Денежный поток от основной деятельности вырос на 15,8%, составив 6,047 млрд рублей. Вместе с тем капитальные расходы увеличились почти вдвое — на 43,2%, составив 1,355 млрд рублей, поскольку компания инвестирует в модернизацию существующих больниц и развитие новых клиник.

💳 Компания продолжает избегать привлечения заемных средств.

✔️ Операционная часть (2 кв 2025)

👍 Объем амбулаторных посещений клиники значительно возрос, увеличившись на 53,2% по сравнению с аналогичным периодом прошлого года и достигнув уровня 943,8 тысяч посещений. Средний чек также показал заметный прирост: в Москве он поднялся на 13,7%, до 6,7 тысяч рублей, а в регионах — на 11%, до 2,6 тысячи рублей.

🛏️ При снижении количества проведенных койко-дней на 2%, до 36 тысяч , число хирургических вмешательств увеличилось на 19,9%. Этот показатель стал результатом успешного функционирования недавно присоединённых медицинских центров «Эксперт». Благодаря этому средний чек также существенно повысился: в столице он достиг 127,7 тысяч рублей (+24,6%), а в регионах — 50 тысяч рублей (+17,7%).

💸 Дивиденды

🤑 Из-за крупных расходов, связанных с покупкой новых активов, акционеры получат не больше 50% от полученной прибыли, что приведёт к снижению размера дивидендов. Однако уже в следующем — 2026 году — ситуация изменится в лучшую сторону: размер выплат может увеличиться до 100% свободного денежного потока (FCF) благодаря росту общей прибыли компании.

🤷♂️ Вместе с тем нельзя исключать, что руководство предпочтёт направить свободные денежные средства на реализацию дальнейших стратегически важных проектов. Такой сценарий представляется гораздо более выгодным решением, нежели простое распределение средств среди акционеров. Таким образом, в долгосрочной перспективе развитие компании и укрепление её позиций на рынке окажутся приоритетнее текущих высоких дивидендных выплат.

📌 Итог

🔥 Компании удалось достичь положительных результатов в основном за счёт естественного развития своего бизнеса, хотя влияние оказала интеграция сети «Эксперт». Активное расширение временно снижает показатели предприятия. Дальнейшие планы расширения посредством сделок слияния и поглощения (M&A) приведут к ограничению размера дивидендных выплат, однако это компенсируется быстрым темпом роста выручки и прибыли в следующих периодах.

🎯 ИнвестВзгляд: Актив крайне привлекателен: здесь прогнозируются естественный рост и увеличение дивидендов.

📊 Фундаментальный анализ: ✅ Покупать - успешная интеграция новых активов, ограниченный уровень долговой нагрузки создают перспективы для устойчивого органического роста.

💣 Риски: ☁️ Умеренные - активное привлечение кадров, рост зарплат, усиление конкуренции в медицинской сфере и та же необходимость интеграции новых активов оказывают сильное влияние.

✅ Привлекательные зоны для покупки: 1225р / 1100р

💯 Ответ на поставленный вопрос: Ключевой фактор успеха — это сбалансированный подход к развитию, где органический рост сочетается с разумными M&A сделками, а забота о качестве услуг дополняется эффективным финансовым менеджментом. Секретов нет.

👇 Реакции к посту приветствуются.

$MDMG #MDMG #медицина #здоровье #инвестиции #акции #дивиденды #финансы #бизнес #развитие #стратегия

💻 АО «Ресейл-АйТи», входящее в Группу МГКЛ, получило аккредитацию Минцифры как ИТ-компания

Аккредитация подтверждает, что «Ресейл Маркет» развивается как полноценная ИТ-платформа, а технологическая часть нашей экосистемы усиливается официальным статусом.

Включение в список аккредитованных Минцифры IT-компаний даёт нам ряд льгот:

– сниженная ставка налога на прибыль (5% вместо стандартной);

– льготные страховые взносы;

– освобождение от НДС при реализации российского ПО и цифровых сервисов.

Эти меры позволяют направлять больше ресурсов на развитие продукта, совершенствование алгоритмов онлайн-оценки, расширение модульной архитектуры и интеграцию с офлайн-сетью.

📈 Экосистема Группы МГКЛ становится не только шире, но и глубже по технологическому наполнению. Аккредитация закрепляет позицию компании как игрока, который строит будущее ресейла на ИТ-основе.

Можно ли заработать на акциях ВИ.ру в ближайшие годы ⁉️

💭 Разбираем, какие факторы могут повлиять на доходность инвестиций в акции компании в ближайшие годы...

💰 Финансовая часть (1 п 2025)

📊 Компания продемонстрировала рост основных финансовых показателей за первое полугодие 2025 года. Выручка увеличилась на 14% и достигла 86,8 млрд рублей, чему способствовали повышение среднего чека и расширение клиентской базы. Валовая прибыль поднялась на 29%, составив 28,4 млрд рублей, при этом валовая рентабельность во втором квартале превысила 33%. Это стало возможным благодаря концентрации усилий на высокодоходном секторе B2B и увеличению доли товаров под собственными торговыми марками и эксклюзивных импортных продуктов.

👌 Показатель EBITDA вырос на 26%, до 7,4 млрд рублей, вследствие повышения доходов и мер по контролю денежных расходов. Несмотря на убыток первого квартала, чистая прибыль за полгода составила 192 млн рублей, включая прибыль второго квартала в размере 861 млн рублей. Улучшение договорных условий с поставщиками позволило достичь свободного денежного потока в объеме 8 млрд рублей.

✔️ Операционная часть (2 кв 2025)

🤷♂️ Количество заказов за второй квартал составило 7,17 млн, что на 14,2% превышает первый квартал, однако снизилось на 9,6% по сравнению с прошлогодним показателем. Итоговые показатели за первое полугодие показали снижение количества заказов на 6,1% до уровня 12,8 млн.

🤓 Такое положение дел обусловлено сложностью экономической ситуации и конкуренцией среди маркетплейсов. Несмотря на это, компания продолжает активно расширять ассортимент продукции и укреплять позиции собственных торговых марок.

🏗️ Деятельность компании определяется в том числе и положением дел на строительном рынке, испытывающем в настоящее время затруднения ввиду высоких процентных ставок и уменьшения объемов инвестиций.

🫰 Оценка

🧐 Мультипликаторы соответствует уровню, приближённому к средним показателям российского розничного рынка. Компания заслуженно получает премию благодаря наличию развитой технологической инфраструктуры и ориентации на онлайн-продажи. Вместе с тем, учитывая наличие умеренного свободного денежного потока, замедление темпов развития и низкую дивидендную доходность, данная премия должна быть минимально выражена либо вовсе отсутствовать в современных рыночных реалиях.

📌 Итог

📛 Бизнес-модель ВИ.ру имеет определённые риски, такие как зависимость выручки от изменений в уровне дохода населения и конкуренция на рынке. Однако акцент на развитии корпоративного сектора снижает эти риски, обеспечивая дополнительную устойчивость.

🛜 ВИ.ру делает ставку на развитие онлайн-продаж корпоративным покупателям в России, рассматривая этот сектор как ключевой элемент своей стратегии и двигатель роста доходов. Ожидается, что в будущем компания укрепит позиции в данном направлении, что положительно скажется на увеличении объема продаж. Рост удельного веса корпоративных клиентов и продукции под собственными торговыми марками позволит поддерживать высокую рентабельность.

😎 Несмотря на текущую турбулентность, компания демонстрирует признаки устойчивости и имеет потенциал для выхода на траекторию устойчивого роста.

🎯 ИнвестВзгляд: Идея не просматривается, в краткосрочной перспективе котировки будут под давлением.

📊 Фундаментальный анализ: 🟰 Держать - бизнес устойчивый, а текущие проблемы связаны больше с рыночной ситуацией, нежели внутренними факторами.

💣 Риски: ☁️ Умеренные - высокая чувствительность к внешним факторам, а также усиливающаяся конкуренция на рынке маркетплейсов являются вполне естественными, но давление оказывают серьёзное.

💯 Ответ на поставленный вопрос: Замедление темпов роста, кризис в строительной отрасли и справедливая оценка по мультипликаторам не дают поводов позитивно смотреть на котировки. Заработать вряд ли получится.

💪 Благодарим Вас за поддержку! Пусть ваши инвестиции приносят результат!

$VSEH #VSEH #ВИру #финансы #инвестиции #бизнес #отчетность #отчет #аналитика #Акции #Анализ

Ставка ЦБ как приговор: почему даже снижение не разгонит рынок

Накануне заседания совета директоров ЦБ, итоги которого спрогнозировать непросто, инвесторы проявили осторожность. В результате торгов основные фондовые индикаторы завершили сессию снижением: индекс МосБиржи потерял 0,21%, закрывшись на отметке 2908,14 пункта, индекс РТС опустился на 1% до уровня 1069,43 пункта.

Внезапное обострение геополитической обстановки «польский кейс» остановило позитивную динамику рынка. Внешние угрозы и риторика сдерживают интерес к российским акциям, из-за чего инвесторы продолжают сидеть в консервативных инструментах — облигации и фонды денежного рынка.

Стимулирующего эффекта от смягчения монетарной политики ЦБ не видно, поскольку рынок по-прежнему движется в первую очередь отталкиваясь от геополитического фона.

Бенефициары снижения ставки простояли торговую неделю в боковом движении, так и не вызвав интерес покупателя. Волатильность в основном присутствовала в акциях экспортеров и компаний получающих выручку в валюте.

Не уйти ниже 2900 пунктов по итогу торгов позволило заявление от Еврокомиссии, что обсуждать детали и сроки нового, 19-го пакета санкций против России пока преждевременно. Полученная отсрочка, позволит на время рынку выдохнуть и позитивно скажется на общем настроении.

Ожидания по ставке: Поскольку инфляция и потребительский спрос в экономике оказались ниже прогнозов ЦБ, это открывает пространство для более активного решения. Однако, учитывая традиционную осторожность регулятора, ожидаю снижения ставки лишь до 16,5% с сохранением умеренно-жесткой риторики.

При таком решении ЦБ покупка рисковых активов в краткосрочной перспективе выглядит рискованно. Я планирую распродать спекулятивную часть портфеля, чтобы снизить риски, и буду выжидать. Долгосрочные инвесторы, напротив, могут получить возможность купить активы по более привлекательным ценам.

Мысли вслух: Отсутствие завершения военного конфликта создает на рынке идеальные условия для спекуляций, где главными факторами становятся азарт и склонность к риску.

Также стоит отметить: масштаб сегодняшнего смягчения политики ЦБ напрямую определит длительность паузы до следующего. Данный факт лишний раз доказывает, что удачный момент для инвестиций в акции обязательно наступит, но лишь в будущем, минуя текущий год при ставке в экономике 12-14%.

Из корпоративных новостей:

Астра планирует инвестировать в развитие облачной платформы Astra Cloud ₽1 млрд до конца 2025 года

Делимобиль подтвердил планы по обратному выкупу акций

Мосбиржа с 16 сентября снимет запрет на короткие позиции по акциям Эталон

Новатэк третий танкер с российского завода Арктик СПГ 2 выгрузился и покинул терминал в Китае в среду

Аэрофлот в сентябре возобновит международные полеты из Краснодара. Рейсы будут выполняться в Ереван, Стамбул и Дубай

• Лидеры: ВТБ #VTBR (+5,33%), ЮГК #UGLD (+3,42%), Циан #CNRU (+3,17%), IVA #IVAT (+2,16%), Алроса #ALRS (+1,8%).

• Аутсайдеры: Эталон #ETLN (-3,08%), Novabev #BELU (-2%), НЛМК #NLMK (-1,9%), Ростелеком #RTKM (-1,86%).

12.09.2025 - пятница

• #VSEH - закрытие реестра по дивидендам 1 руб (дивгэп)

• #MGKL - Группа МГКЛ опубликует операционные результаты за 8 мес. 2025 г.

• #KAZT - ВОСА КуйбышевАзот; выплата дивидендов - 6 мес. 2025 г. (рекомендация СД 4,00 руб/ао и 4,00 руб/ап)

• Заседание Совета директоров Банка России по ключевой ставке (13:30)

• Пресс-конференция Председателя Банка России Набиуллиной (15:00)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #купоны #инвестор #инвестиции #новости #мегановости

'Не является инвестиционной рекомендацией

Когда Мосэнерго снова станет привлекательным для инвесторов ⁉️

💭 Проанализируем текущее положение компании и определим ключевые факторы, влияющие на её инвестиционную привлекательность...

💰 Финансовая часть (за 2024 год)

🧐 Прибыль Мосэнерго сократилась до 10,9 млрд рублей, продемонстрировав падение на 44% относительно показателя 2023 года. Несмотря на увеличение годовой выручки на 6%, показатели прибыли от реализации продукции и итоговая чистая прибыль уменьшились вследствие повышения затрат на производство на 10%. Ключевой фактор снижения чистой прибыли — начисление отложенного налога на прибыль в объеме 6,19 млрд рублей. Если исключить этот элемент, уменьшение доходов выглядело бы менее выраженным. Помимо прочего, вызывает беспокойство рост капитальных расходов до уровня около 30 млрд рублей.

✅ Затраты на приобретение долгосрочных активов в отчетном периоде достигли отметки в 23,8 млрд рублей, что оказалось меньше уровня 2023 года - 25,6 млрд рублей. Таким образом, инвестиции компании в 2024 году оказались ниже, чем годом ранее.

⚡ Акции потеряли привлекательность из-за прекращения публикации полной финансовой отчетности начиная с конца 2022 года, что делает оценку текущего состояния компании затруднительной.

✔️ Операционная часть (2 кв 2025)

🔀 Во втором квартале компания зафиксировала небольшой рост производства электроэнергии (+0,5%) по сравнению с аналогичным периодом прошлого года, достигнув объема в 14 миллиардов киловатт-часов. Однако за первое полугодие общий объем выработки сократился на 2% относительно предыдущего года, главным образом из-за слабых результатов первого квартала. Оценить этот рост можно как незначительный. Одним из положительных моментов является повышение тарифов на газ с 1 июля, что приведет к росту цен на электроэнергию и положительно скажется на финансовых результатах второго полугодия.

💸 Дивиденды

📛 Отсутствие выплаты после их рекомендации ухудшает предсказуемость и вызывает вопросы к корпоративному управлению.

🤑 Практики дивидендных выплат способно положительно отразиться на репутации компании. Вместе с тем ограниченная прозрачность корпоративной политики и низкая предсказуемость будущих платежей существенно снижают положительное влияние самих дивидендов.

📌 Итог

❗ Инвесторы лишены возможности получить объективную картину финансового положения предприятия, вследствие чего возникают серьёзные сомнения относительно реальной деятельности компании.

⚡ Электроэнергетика является важным инфраструктурным сектором экономики, и даже незначительные изменения объемов производства не оказывают значительного влияния на общую ситуацию. Компания представляет собой зрелый бизнес, демонстрирующий высокую стабильность функционирования. Тем не менее, перспективы существенного увеличения прибыли и иных ключевых финансовых показателей являются весьма ограниченными. Рост активов и доходов происходит преимущественно естественным образом, через органическое развитие и поддержание текущей инфраструктуры. Значительных прорывов или масштабных инвестиционных проектов ожидать не приходится.

🎯 ИнвестВзгляд: Инвестирование в компанию, чья финансовая прозрачность оставляет желать лучшего, сопряжено с высокими рисками. Реальные экономические проблемы серьёзно влияют на принятие взвешенных инвестиционных решений — в том числе и предсказуемость дивидендов. Идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - негативные моменты в финансовой части нивелируется стабильностью компании.

💣 Риски: ⛈️ Высокие - ограниченный естественный потенциал, отказ от выплаты дивидендов и отсутствие полной отчетности создают лишь лишние вопросы.

💯 Ответ на поставленный вопрос: Мосэнерго снова привлечёт инвесторов, когда обеспечит прозрачность своей деятельности, продемонстрирует стабильность в финансовой части и начнёт выплачивать дивиденды.

✍️ С Вас подписка! Если уже подписаны, то оставляйте реакции.

$MSNG #MSNG #Мосэнерго #электроэнергетика #инвестиции #акции #дивидеды #Бизнес #Аналитика #идея #прогноз

Грузия становится лидером финтеха: как страна построила банк занимающий лидирующие позиции

Статья посвящается Дню сбора урожая в Грузии — Ртвели (отмечается в сентябре). Страна может гордиться не только традициями земледелия, но и тем, что входит в число лидеров по финтеху. Пожелаем ей больше плодов на всех почвах.

#Грузия #финтех #инвестиции #капитал

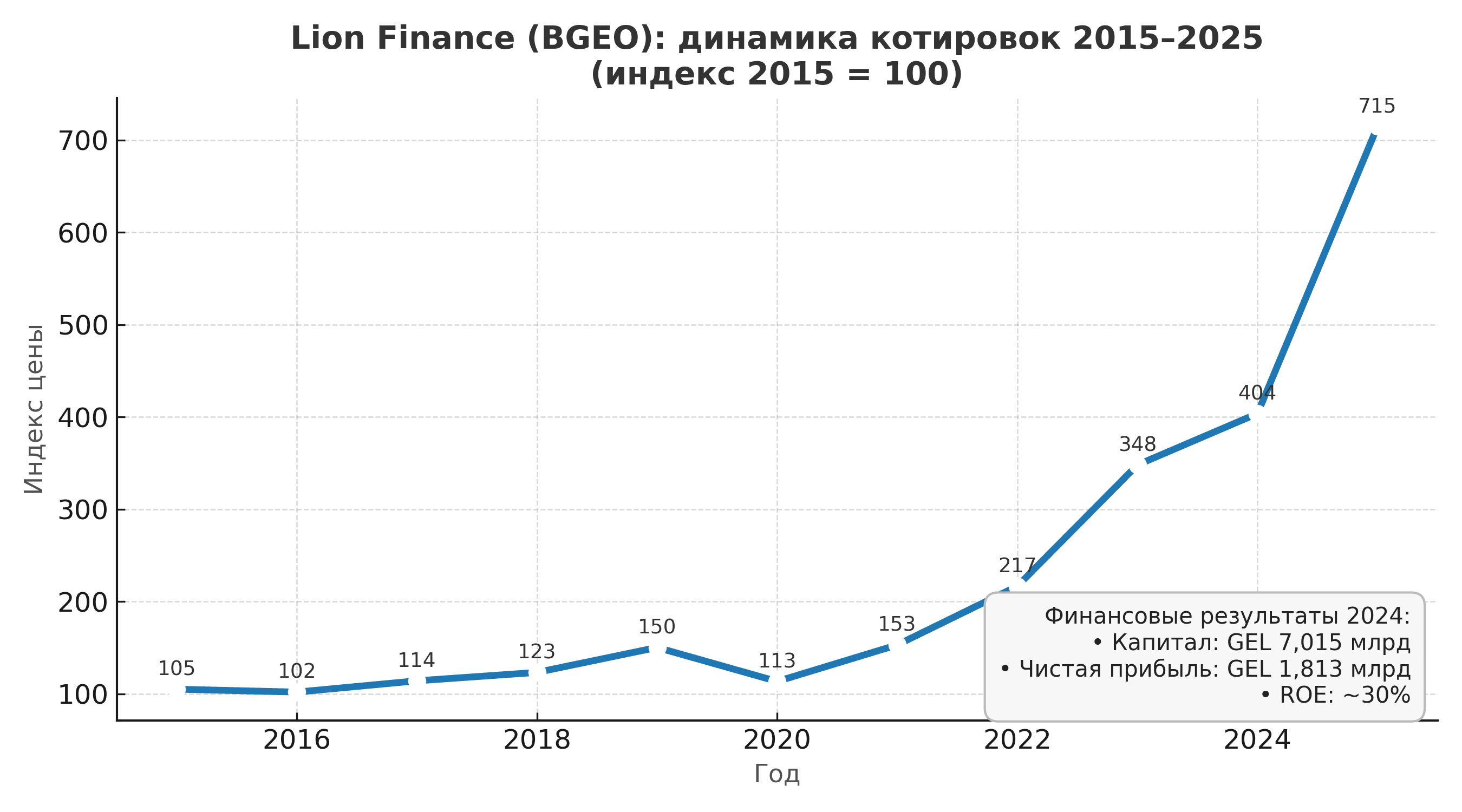

За короткое время Грузия прошла путь от потребителя технологий к их создателю. Самый заметный пример — Банк Грузии, тикер (BGEO на Лондонской бирже). Банк сумел выстроить полноценную цифровую платформу: все ключевые продукты доступны онлайн, платежи и эквайринг работают как источник данных для анализа, а вокруг сформирована экосистема сервисов для клиентов и бизнеса. В статье мы рассмотрим, какие условия помогли Грузии запустить рост финтеха, и как Банк Грузии стал одной из самых быстрорастущих банковских историй на Лондонской бирже.

Значение для страны и инвесторов

Грузия долгое время воспринималась как страна с ограниченными внутренними ресурсами, где экономика держалась на туризме и денежных переводах. Но за последнее десятилетие ситуация изменилась: появилась новая компетенция — создание собственных финтех‑решений. Это стало драйвером роста и дало возможность выходить за пределы страны. В 2025 году Банк Грузии официально был переименован в Lion Finance Group, подчеркнув амбиции и мультигеографический фокус. Сегодня капитализация группы на Лондонской бирже составляет порядка £3,1 млрд, что делает её одним из заметных игроков FTSE 250. За последние пять лет этот показатель вырос более чем в 2 раза: в 2020 году капитализация была на уровне около £1,4–1,5 млрд, а к 2025 году банк уверенно вошёл в «средний вес» европейских публичных финансовых структур.

Сделка по покупке армянского Ameriabank закрепила результат и превратила Банк Грузии в регионального игрока. По совокупности показателей — прибыльность, рентабельность капитала, темпы цифрового роста и международная экспансия — банк доказал свою конкурентоспособность не только на локальном, но и на международном уровне.

За последние пять лет акции BGEO показали впечатляющий рост, став одними из наиболее динамичных в банковском секторе Лондона. Прибыльность и рост капитализации позволяют сравнивать Грузинский Банк с ведущими игроками Восточной Европы: польскими PKO Bank Polski (капитализация около $24,6 млрд) и mBank, венгерским OTP Bank (около $22,8 млрд).

Несмотря на меньший масштаб по сравнению с этими гигантами, грузинский банк демонстрирует сопоставимую динамику рентабельности капитала и входит в число лидеров региона по уровню цифровизации. В 2024 году журнал Global Finance признал Bank of Georgia World’s Best Digital Bank, а также наградил его титулами Best Consumer Digital Bank globally и в категории Центральной и Восточной Европы (CEE).

По внедрению онлайн‑сервисов и доле клиентов в цифровых каналах Банк Грузии занимает одно из первых мест среди банков Восточной Европы, опережая многих конкурентов. Это подтверждает, что Банк Грузии способен конкурировать за внимание глобальных инвесторов на равных с гораздо более крупными структурами.

Факторы роста капитализации банка и его доли на рынке: цифровизация, человеческий капитал и эффективная судебная система

Дорога к успеху для Банка Грузии не была легкой. В основе роста находится гармоничное сочетание условий: поддержка со стороны государства, наличие человеческого капитала и готовность законодательной и судебной систем защищать интересы международного капитала. Указанные элементы сформировали фундамент, на котором грузинский банк смог выстроить устойчивую модель развития.

Так, Нацбанк Грузии внедрил реформы, упростившие доступ финтех‑компаний к платёжным рельсам, а парламент принял законы о защите прав инвесторов и прозрачности. Судебная практика по коммерческим спорам показала готовность реально защищать интересы иностранных акционеров. Одновременно университеты и корпоративные академии готовили специалистов для цифрового сектора.

Всё это создало уникальную комбинацию условий, где технологии получили пространство для быстрого роста. По данным Всемирного банка (отчёт Doing Business 2020), Грузия вошла в число стран Восточной Европы с самым высоким прогрессом по индикатору «Защита прав миноритарных инвесторов». IFC в обзорах 2022–2023 годов подчёркивал, что реформа платёжной инфраструктуры и развитие цифровых сервисов в банковской системе Грузии создают модель для региона. ЕБРР в ежегодном Transition Report также отмечал положительный эффект реформ в финансовом секторе, включая запуск проектов по цифровизации и поддержку финтех‑стартапов.

Включение Грузии в топ рейтинги по открытости бизнеса и цифровизации показывают: успех Банка Грузии не случайность, а результат системной работы государства и бизнеса. Национальный банк выстроил современную инфраструктуру: ускоренные платежи, элементы open banking и прозрачные правила игры для финтеха. Небольшой, но концентрированный рынок позволил банкам масштабировать инвестиции в технологии и быстро видеть эффект.

Вокруг банков сформировалось активное сообщество специалистов: разработчиков, аналитиков и продакт‑менеджеров. Они внедряют практики цифровизации и делают продукты быстрее и удобнее. Следует отметить, что Лондонский листинг заставил банк соблюдать строгие стандарты, что укрепило доверие инвесторов и снизило дисконт за «страновой риск».

Все эти факторы не остались в теории: они напрямую повлияли на экономику, бизнес и клиентов. Их результаты видны в росте безналичных расчётов, в расширении возможностей для малого и среднего бизнеса и в улучшении качества жизни обычных клиентов.

Что может быть полезно российскому инвестору из опыта Банка Грузии

История Банка Грузии интересна не только для региона, но и для российского инвестора, особенно в нынешних условиях. Опыт Грузии показывает, что даже небольшая экономика способна вырастить банк международного уровня, если совпали несколько факторов: продуманная регуляторная политика, открытость для капитала и ставка на технологии.

Для инвестора это хороший пример того, как сочетание прозрачных правил игры и цифрового фокуса создаёт доверие к банковской системе. Когда транзакции становятся быстрыми и дешёвыми, а защита миноритариев закреплена в законе и подтверждается судебной практикой, рынок получает приток внешних средств. Это не теория — именно так удалось сформировать среду, в которой Bank of Georgia за несколько лет превратился в Lion Finance и вышел на Лондонскую биржу.

Важный урок и в том, что ставка на финтех даёт ощутимый экономический эффект. Использование транзакционных данных для кредитования МСБ и развитие экосистемы цифровых сервисов сделали банк более устойчивым и рентабельным, чем многие более крупные конкуренты в Восточной Европе. Для российского инвестора это сигнал: рост возможен не только за счёт масштаба, но и за счёт скорости внедрения технологий и качества управления.

И, наконец, публичность. Лондонский листинг дисциплинирует менеджмент и задаёт планку прозрачности, которая важна для глобальных инвесторов. Для россиян это напоминание: наличие международного листинга и признание в таких рейтингах, как Global Finance, — это не только про имидж, но и про реальную защиту вложений.

В целом, грузинский кейс — это не просто «история успеха маленькой страны», а показатель того, что грамотное сочетание реформ и технологий способно привлечь внимание капитала даже в условиях жёсткой конкуренции.

Подборка интересных облигаций №9

В эту пятницу, 12 сентября, состоится заседание ЦБ по вопросу ключевой ставки. Большинство участников рынка считают, что будет принято решение о снижении ключа на 2%. Очередные позитивные данные по недельной инфляции и заявления важных лиц на ВЭФ о необходимости снижения ставки, стерли из памяти и дефицит бюджета, и ускорение кредитования с денежной массой.

Хотелось бы обратить внимание на 3 важных момента:

1️⃣Снижение ставки не означает, что трудности компаний с высоким долгом остаются позади. Скорее наоборот, реализация рисков может еще наступить. Выходящая отчетность за первое полугодие показывает нам, как непросто уже приходится многим компаниям. Кредитный риск – это не только вероятность дефолта, но и дальнейшее ухудшение финансовой устойчивости вместе со снижением кредитного рейтинга, что может существенно отразиться на котировках.

2️⃣Снижение доходностей забежало далеко вперед относительно снижения КС. В случае, если все пойдет не совсем по плану, инвесторов может ждать разочарование. Мы уже видели совсем недавно коррекцию на фоне не самых позитивных вышедших данных. Регулятор может снижать ставку более низкими темпами, чем ждет рынок, или вовсе сделать паузу. В случае «черного лебедя» направление движения может измениться.

3️⃣Снижение ключевой ставки – фактор в пользу ослабления рубля. Которое, по всей видимости, уже началось.

Исходя из этого, я внимательно отношусь к выбору эмитентов и обращаю внимание не только на рейтинг, но и на отчетность (пример – КАМАЗа с рейтингом AA- и отрицательной EBITDA). Также, не делаю ставку на однозначное развитие позитивного сценария.

Безусловно, цикл снижения ключевой ставки – отличная возможность заработать. Воспользоваться моментом надо, но не стоит класть яйца в одну корзину. Тем более, что инвестиции в облигации по определению имеют консервативный характер.

Ну и небольшая диверсифицированная подборка:

◼ Газпнф3P8R (флоатер, +1,05% к ставке, погашение - декабрь 26г.)

◼ РостелP16R (доходность 14,84%, погашение - апрель 27г.)

◼ ОФЗ 26233 (доходность 13,75%, погашение - июль 35г.)

◼ НОВАТЭК1Р5 (доходность 6,44% (в $), погашение январь 30г.)

❗Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX подвел итоги допэмиссии для мотивации сотрудников.

Размещено 678,6 тыс. акций по цене 4393₽ за штуку — это всего 0,17% капитала.

Бумаги входят в ранее зарегистрированный выпуск до 3,7 млн акций, но фактически размещено лишь 18,34% от этого объёма.

Размещение шло с 15 по 20 августа и направлено на долгосрочную программу мотивации, акции будут переданы администратору "ЕСОП СПВ".

«Ренессанс жизнь» запускает собственный паевой инвестиционный фонд

«Ренессанс жизнь», входящая в Группу Ренессанс страхование, сообщает о запуске открытого паевого инвестиционного фонда рыночных финансовых инструментов «Ренессанс жизнь – Разумные инвестиции».

Новый фонд нацелен на формирование портфеля из высоконадёжных облигаций ведущих корпоративных эмитентов, акций перспективных российских компаний и государственных ценных бумаг.

Стратегическая цель фонда – стабильное превышение доходности над уровнем инфляции и ставками по банковским депозитам.

«Запуск собственного фонда – это важный шаг в развитии нашей инвестиционной экосистемы. Это позволяет нам напрямую управлять активами клиентов, обеспечивая высочайший уровень прозрачности, контроля над рисками и эффективности затрат. Теперь мы можем самостоятельно определять инвестиционную стратегию под конкретные нужды страховых продуктов, оперативно реагировать на рыночные изменения и корректировать портфель в соответствии со своей общей риск-политикой. Снижение затрат за счет отказа от комиссий сторонним фондам позволит увеличить доходность вложений для наших клиентов. Кроме того, фонд - это дополнительный источник дохода, в том числе за счет привлечения клиентов в ПИФ - синергию и развитие нестрахового бизнеса. Мы будем предлагать продуты ПИФа не только клиентам по страхованию жизни, но и другим инвесторам через свои каналы продаж как самостоятельный инвестиционный продукт,» - отметил генеральный директор «Ренессанс жизнь» Олег Киселев.

Озон. Отчет за 2024 и 1 пол 2025 по МСФО

Тикер: #OZON

Текущая цена: 4315

Капитализация: 933.8 млрд.

Сектор: Ритейл

Сайт: https://ir.ozon.com/ru

Мультипликаторы (на основе последних 12 месяцев):

P\E - отрицательная чистая прибыль

P\(E среднее за 3 года) - отрицательная чистая прибыль последние годы

P\BV - отрицательная балансовая стоимость

P\S - 1.17

ROE - 18.4%

ND\EBITDA - 2.9

EV\EBITDA - 12.23

Активы\Обязательства - 0.88

Анализ отчета за 2024 г

Что нравится:

- выручка выросла на 45.1% г/г (424.3 -> 615.7 млрд);

Что не нравится:

- компания не приносит прибыль с 2022 года. Причем за последний год убыток увеличился на 39.3% г/г (-42.7 -> -59.4 млрд);

- чистый долг вырос на 62.6% г/г (171.4 -> 278.8 млрд). Но за счет роста EBITDA соотношение ND\EBITDA улучшилось с 26.79 до 6.96. Тем не менее долговая нагрузка остается высокой;

- отрицательная балансовая стоимость -132.5 млрд;

- сильный рост дебиторской задолженности +79.3% г/г (7.2 -> 12.8 млрд);

- почти в 8 раз увеличился чистый финансовый расход (5.8 -> 44.7 млрд);

Анализ отчета за 1 пол 2025 г

Что нравится:

- выручка выросла на 75.8% г/г (244.4 -> 429.7 млрд);

- здесь отдельно отмечу, что за 2 кв 2025 получена чистая прибыль +359 млн, но по результатам полугодия все еще убыток -7.5 млрд (в 1 пол 2024 был убыток -28 млрд);

Что не нравится:

- чистый долг вырос на 7.3% п/п (278.8 -> 299 млрд). За счет роста EBITDA получилось улучшить показатель ND\EBITDA LTM до 2.9, но долговая нагрузка все еще высокая;

- рост чистого финансового расхода на 43.5% г/г (24.2 -> 34.7 млрд);

- балансовая стоимость остается отрицательной. Более того минус увеличился (-132.5 -> -140.3 млрд);

Дивиденды:

Компания находится в процессе редомициляции, которая должна завершиться до конца 2025 года. Руководство Озон будет принимать решение по дивидендам после завершения этого процесса.

Мой итог:

Уже несколько лет компания активно вкладывается в развитие и захваты рынка. Поддерживаются высокие темпы роста выручки (например, выручка за 1 полугодие 2025 уже составляет 70% от выручки за 2024 год). В особенности в своей отчетности Озон обращает внимание на показатель GMV (оборот от продаж, включая выручку от услуг). За полугодие он показал рост на 49% г/г (1.2 -> 1.8 трлн). За это же срок количество заказов увеличилось на 53% (640.1 -> 980.3 млн. шт), а активных покупателей на 18% (51.1 -> 60.5 млн).

С недавнего времени бурное развитие также получило направление финтеха. За 1.5 года количество активных пользователей увеличилось с 18.6 до 34.4 млн. Привлеченные средства клиентов составили 348.6 млрд на конец 1 пол 2025 против 94.4 млрд на этот же период 2024 года. Сумма займов клиентам выросла на 72.7% г/г (58 -> 100.2 млрд).

Вот только такой активный рост не конвертируется в прибыль. Впервые за несколько кварталов (прошлый раз в 1 кв 2023) была получена чистая прибыль (хотя и в небольшом размере). При этом у Озон пока еще остается высокая долговая нагрузка. Свободный денежный поток хоть и показывает высокий рост (186.4 млрд за 1 пол 2025 против 14.6 млрд за 1 пол 2024), но это в основном за счет увеличения кредиторской задолженности, а также включения в операционный поток средств клиентов финтеха (к слову, в своих презентациях в расчет чистого долга они также включают средства клиентов, что, мягко говоря, очень некорректно и в разборе чистый долг учтен без них).

Озон остается компанией роста, но сейчас все выглядит так, что входить по текущим уже слишком поздно. Лично я все больше начинаю склоняться к более консервативным компания, которые уже показывают понятные результаты и могут давать отдачу от вложений. Здесь же пока ставка с риском, а сейчас еще и дорогая ставка. Прибыли пока нет, балансовая стоимость отрицательная, долговая нагрузка приличная. Плюс надо завершить процесс редомициляции.

Точно не моя история. Прохожу мимо. Расчетная справедливая цена - 4637 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Спасет ли китайский гигант М.Видео или добьет ⁉️

💭 Проанализируем, как сочетание убыточной деятельности и роста онлайн-продаж создает уникальную ситуацию, а возможное партнерство добавляет новые переменные...

💰 Финансовая часть / ✔️ Операционная часть (1 п 2025)

📊 Валовая прибыль компании снизилась до 27 млрд рублей, в основном из-за роста расходов на продвижение товаров и предоставления скидок покупателям, включая усиление конкурентной борьбы. Выручка компании за первое полугодие 2025 года составила 171,2 млрд рублей, сократившись на 15,2% по сравнению с прошлым годом. Причиной стало замедление спроса на бытовую технику и электронику, вызванное жесткими условиями монетарной политики и уменьшением доступности кредитов. EBITDA значительно снизилась до 3,8 млрд рублей.

🤷♂️ Чистый убыток составил 25,2 млрд рублей. Коммерческие, общие и административные расходы (SG&A) сократились на 1,2 млрд рублей за счет закрытия нерентабельных торговых точек, уменьшения зарплат персонала и сокращения комиссионных платежей маркетплейсам.

🛍️ Онлайн-продажи заняли доминирующую позицию, составив 78% от общего товарооборота (против 73% годом ранее), благодаря активному продвижению цифровых платформ и мобильных приложений. Клиентская база увеличилась на 4,4 миллиона человек, достигнув отметки в 79,4 миллиона. Сервис «М.Комбо» набрал более 200 тысяч подписчиков, большинство из которых впервые воспользовались услугами сети.

📱 Программы trade-in и выкуп техники обеспечили стремительный рост продаж восстановленных устройств. Эта услуга позволяет обменивать старые смартфоны на новую продукцию и была запущена относительно недавно.

🪓 Группа представила новый сервис рассрочки «Порублю», позволяющий оплачивать покупки частями без участия банков. Сервис рассчитан на приобретение товаров стоимостью до 20 тысяч рублей, оплата производится равными долями в течение шести недель без проверки платежеспособности клиента и процентов. Сейчас услуга доступна исключительно на веб-сайтах и в мобильных приложениях компании.

🗞️ Собственники

🇨🇳 Китайская корпорация JD.com, занимающая лидирующие позиции в области электронной торговли, приобретёт контроль над немецким ритейлером Ceconomy, что сделает её косвенным владельцем части российского холдинга М.Видео. По информации источников, данная сделка предусматривает покупку структуры Media-Saturn-Holding GmbH, владеющей долей в 15% акций М.Видео.

💪 Китайский гигант намерен не ограничиваться формальным участием, а планирует активно развивать своё присутствие на российском рынке.

📌 Итог

😎 Новая бизнес-модель компании демонстрирует рост операционных результатов, хотя в финансовой части ситуация усугубляется. Компания продолжает трансформироваться, увеличивая свою долю рынка по сравнению с конкурентами, несмотря на сложности, и имеет чёткий план развития. Сейчас есть достаточная поддержка для преодоления текущих трудностей — банкротство исключается, но давление на котировки из-за достаточно высокой долговой нагрузки будет сильным. Сделка с JD.com может существенно повлиять на стратегию развития компании и укрепить ее позиции на рынке. Но здесь пока больше вопросов, чем ответов.

🎯 ИнвестВзгляд: Идеи здесь нет, даже несмотря на улучшение операционных показателей. Внушительная долговая нагрузка сильно портит общую картину.

📊 Фундаментальный анализ: ⛔ Продавать - несмотря на позитивные операционные изменения и развитие новых сервисов, финансовые показатели находятся в глубокой отрицательной зоне.

💣 Риски: ⛈️ Высокие - пытаясь нивелировать рыночные риски (предоставляя скидки и введя программу «Порублю»), компания лишь усугубляет финансовые проблемы, а сделка с JD.com может «сломать» бизнес-модель. Хотя, может, оно и к лучшему…

💯 Ответ на поставленный вопрос: Сделка способна стабилизировать положение М.Видео, но сама по себе не гарантирует спасения.

️👇 Реакции к посту приветствуются.

$MVID #MVID #МВидео #Ритейл #Электроника #Финансы #Бизнес #Инвестиции #JDcom #Китай #Бизнес #Стратегия #Развитие

Стоит ли вкладываться в Нижнекамскнефтехим сейчас ⁉️

💭 Разберем, что скрывается за цифрами и какие перспективы открываются перед инвесторами...

💰 Финансовая часть (1п 2025)

📊 Компания продемонстрировала значительный рост финансовых показателей. Чистая прибыль составила 26,48 млрд рублей, увеличившись на 34,6% по сравнению с аналогичным периодом предыдущего года. Выручка предприятия достигла 136,7 млрд рублей, что на 13,2% больше прошлогоднего показателя. Наиболее заметный прирост зафиксирован в сегменте эластомеров (+29%), доходившем до 40,9 млрд рублей, а также полуфабрикатов и прочей продукции нефтехимии (+17,4%, до 24,2 млрд рублей). Продажи полиолефинов выросли на 6,9% (до 18,2 млрд рублей).

↘️ Однако некоторые направления показали снижение: объем реализации пластиков и продуктов органического синтеза сократился на 6,1% (до 31,7 млрд рублей); реализация метил-трет-бутилового эфира (МТБЭ) и топливных компонентов уменьшилась на 12,4% (до 7,5 млрд рублей); объемы сбыта сжиженного углеводородного газа упали на 0,8% (до 2,3 млрд рублей).

🔀 Операционная прибыль увеличилась на 16,4% (до 19,7 млрд рублей), доходы от курсовых разниц выросли почти втрое (до 15,4 млрд рублей), что способствовало росту прибыли до налогообложения на 48,6% (до 35,7 млрд рублей). Несмотря на общий позитивный тренд, показатель EBITDA показал лишь незначительный рост (+1,3%) до 31,6 млрд рублей, при этом рентабельность по этому показателю снизилась до 23,1%.

👌 Компания завершила реализацию некоторых крупных инвестиционных проектов: ввод в эксплуатацию новой установки этилена мощностью 600 тысяч тонн в год и создание производств, включая установку этилбензола, стирола, полистирола, премиального металлоценового полиэтилена и гексена. Общий объем инвестиций превысил 380 млрд рублей.

💸 Дивиденды / 🫰 Оценка

💪 Несмотря на неблагоприятные внешние условия и активную фазу капитальных вложений, компания стабильно выплачивает дивиденды своим акционерам. Многие российские лидеры рынка в схожей ситуации демонстрируют гораздо меньшую заботу о правах миноритариев, отказываясь от любых выплат. Однако, после завершения периода интенсивных инвестиций, начиная с 2028 года, ожидается значительный рост финансовых результатов, увеличение чистой прибыли и существенный прирост свободного денежного потока (FCF), что вновь откроет возможность выплаты щедрых дивидендов.

⏫ Рыночная стоимость компании не выглядит завышенной. Перспективы развития бизнеса и снижение ключевой ставки в ближайшие два-три года создают потенциал для существенного увеличения стоимости акций.

📌 Итог

😎 Несмотря на некоторое сокращение рентабельности, компания демонстрирует устойчивый финансовый рост и развитие производственных мощностей. Несмотря на предстоящий длительный период повышенных капитальных вложений и относительно скромных дивидендных выплат на протяжении последующих трех лет, эти меры являются необходимыми инвестициями в будущее развитие компании. Важно подчеркнуть, что НКНХ сохраняет выплату дивидендов, что само по себе является положительной тенденцией. Еще большее удовлетворение вызывает тот факт, что программа расширения производственных мощностей успешно продвигается вперед.

🎯 ИнвестВзгляд: Экономическая обстановка и необходимость долгосрочного финансирования серьезных проектов будут давить на котировки, особенно в краткосрочной перспективе — ведь формально ухудшают финансовое положение.

📊 Фундаментальный анализ: 🟰 Держать - фундаментальные основы для долгосрочного роста заложены, но сейчас компания находится в фазе крупных инвестиций.

💣 Риски: ☁️ Умеренные - зависимость от рыночной конъюнктуры и влияние санкций не дают компании свободно дышать, иначе уровень рисков можно было бы поставить на "Низкие".

💯 Ответ на поставленный вопрос: Вкладывать в НКНХ сейчас целесообразно для тех, кто ориентируется на долгосрочную перспективу. Краткосрочные инвестиции сопряжены с давлением на котировки.

💪 Пусть ваши инвестиции приносят результат!

$NKNC $NKNCP #NKNC #NKNCP #НКНХ #Нижнекамскнефтехим #Нефтехимия #Инвестиции #Анализ #Акции #Стратегия #Дивиденды #Капиталовложения

🏤 Мегановости 🗞 👉📰

1️⃣ ЦБ опросил аналитиков, и их ожидания по экономике на 2025 год стали скромнее.Прогноз роста ВВП снижен с 1,4% до 1,2%.

Инфляция ожидается 6,4% вместо 6,8%.

Прогноз по ключевой ставке скорректирован до 19% с 19,3%.

Безработица почти не изменилась — 2,3%.

Курс доллара к концу года прогнозируется около 85,5₽ вместо 86,4₽.

Ранее ЦБ представил сценарии до 2028 года, где в базовом варианте рост экономики в 2025 году составит 1–2%, а инфляция снизится до 6–7%.