Поиск

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Инвестиции в ПИФы, «суперквалифицированные» инвесторы и снижение уровня возмещения банкам

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, недельная инфляция с 23 по 29 сентября составила 0,13%. Годовая инфляция осталась на уровне 8,1%.

— С начала года вложения инвесторов в ПИФы приблизились к 830 млрд руб., однако на отчетной неделе с 22 по 28 сентября совокупные притоки средств в инструмент сократились почти в девять раз: чистый приток составил всего 2,7 млрд руб., что на 89,3% меньше показателя предыдущей недели. Лидером по привлечению средств остается сегмент фондов облигаций, куда за более чем семь месяцев было направлено 507,1 млрд руб.

— Председатель комитета Госдумы по финансовому рынку Анатолий Аксаков допустил снижение ключевой ставки Банка России до 15% к концу года. По его мнению, ЦБ продолжит смягчение денежно-кредитной политики, и ставка может плавно снижаться с текущих 17% с шагом в один процентный пункт на предстоящих заседаниях 24 октября и 19 декабря.

🗨️ «Несмотря на обнадеживающие данные по инфляции, позволяющие предположить снижение ключевой ставки до 15% к концу года, информационный фон вызывает определенные сомнения относительно скорости этого процесса. В частности, рынок труда остается перегретым, что усиливает инфляционное давление. Помимо этого, планы по увеличению налогов способствуют формированию проинфляционных ожиданий», — комментирует Анатолий Клинков, директор по взаимодействию с инвесторами ГК «А101».

— Банк России в 2026 году планирует обсудить с участниками рынка действующие требования к квалификации инвесторов и возможные их изменения. Также регулятор намерен изучить вопросы инвестирования в криптовалюты, включая возможность создания категории «суперквалифицированных» инвесторов.

📊 Новости строительной отрасли и ипотечного кредитования:

— На фоне общего замедления строительной отрасли наблюдается сокращение числа вакансий. Согласно данным Индекса здоровья российского бизнеса, во втором квартале 2025 года количество вакансий в строительстве снизилось на 20% по сравнению с аналогичным периодом прошлого года.

🗨️ «Это коснулось не всех видов работ и, соответственно, не всех строительных профессий. Стоит учитывать, что цикл девелоперских проектов достаточно длинный — порядка двух лет. И с 2024 года на рынке наблюдается снижение стартов новых проектов. То есть недостатка нет, например, в монолитчиках или специалистах по каменной кладке. А квалифицированные специалисты по внутренним инженерным системам по-прежнему в большом дефиците — они заняты на проектах в высокой степени готовности, которые массово запускались в 2022-2023 годах», — комментирует Елена Леликова, директор по закупкам ГК «А101».

— Минфин рассматривает возможность снижения уровня возмещения банкам по семейной ипотеке после 1 ноября. Как сообщил замминистра финансов Иван Чебесков, вопрос находится в стадии обсуждения, и ведомство анализирует ситуацию, чтобы в ближайшее время принять решение. Ранее компенсации банкам по льготным программам уже были снижены.

— По данным ВТБ, российские банки выдали в сентябре 2025 года ипотечных кредитов на 405 млрд руб., что на 11% превышает показатель аналогичного месяца прошлого года. Таким образом, совокупный объем ипотечных выдач за первые девять месяцев года составил более 2,6 трлн руб., что, примерно на треть ниже результатов за тот же период 2024 года.

— По данным вице-премьера Марата Хуснуллина, более 2,4 млн российских семей улучшили жилищные условия с начала 2025 года, а с 2019 года эта цифра превысила 26 млн семей. За восемь месяцев текущего года было введено 67,5 млн кв. метров жилья, а до конца года планируется ввести еще не менее 100 млн.

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

🚀 10 облигаций с жирными купонами и высокой доходностью от 20% до 27% годовых

Продолжаем богатеть на облигациях. Начинаем цикл подборок облигаций “из грязи в князи”. Сегодня рейтинг BB+ и BBB-, высокая текущая купонная доходность, отсутствие оферт и все облигации на год и больше, поехали!

Данная подборка для тех, кому, возможно, скучно жить, но еще не МММ. Рейтинг говорит сам за себя, риски есть как и везде, но здесь они повыше.

Также можете ознакомиться с подборками облигаций, которые могут заинтересовать инвестора:

🔷 Пассивный доход на длинных ОФЗ. Фиксируем 14% годовых

🔷10 облигаций с ежемесячным купоном (NEW!!!🔥)

🔷 10 облигаций с высоким купоном. Рейтинг А

🔷 10 высокодоходных облигаций с рейтингом ВВВ и ниже (слабоумие и отвага)

💸 Виллина 001P-01

● ISIN: RU000A10A505

● Цена: 100,9%

● Купон: 28% (69,81 ₽) купончик со временем становится меньше

● Дата погашения: 22.11.2027

● Купонов в год: 4

● Рейтинг: BBB-

● Текущая купонная доходность: 27,7%

💸 ТД РКС 002Р-05

● ISIN: RU000A10BQM7

● Цена: 105,7%

● Купон: 28% (23,01 ₽)

● Дата погашения: 20.05.2028

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 26%

💸 ВЕРАТЕК-01

● ISIN: RU000A10A0H8

● Цена: 101,4%

● Купон: 26% (64,82 ₽)

● Дата погашения: 03.11.2027

● Купонов в год: 4

● Рейтинг: BBB-

● Текущая купонная доходность: 25,3%

💸 ТЕХНО Лизинг 001Р-07

● ISIN: RU000A10BBG1

● Цена: 104,4%

● Купон: 27% (22,19 ₽) купончик со временем становится меньше

● Дата погашения: 16.03.2030

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 25,3%

💸 ПАО "ТГК-14" 001Р-03

● ISIN: RU000A10AEF9

● Цена: 126%

● Купон: 26,5% (21,78 ₽)

● Дата погашения: 10.02.2028

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 20,7%

💸 ГЛОРАКС 001P-03

● ISIN: RU000A10ATR2

● Цена: 111%

● Купон: 28% (23,01 ₽)

● Дата погашения: 27.01.2027

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 24,8%

💸 ДжетЛенд БО-01

● ISIN: RU000A107G63

● Цена: 104,9%

● Купон: 21% (17,26 ₽)

● Дата погашения: 06.12.2026

● Купонов в год: 12

● Рейтинг: BB+

● Текущая купонная доходность: 20,4%

💸 ЭкономЛизинг 001Р-08

● ISIN: RU000A10B081

● Цена: 111%

● Купон: 27% (22,19 ₽)

● Дата погашения: 18.02.2028

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 23,9%

💸 ГК Сегежа 003P-06R

● ISIN: RU000A10CB66

● Цена: 100,2%

● Купон: 23,5% (19,32 ₽)

● Дата погашения: 25.01.2028

● Купонов в год: 12

● Рейтинг: BB+

● Текущая купонная доходность: 22,9%

💸 АйДи Коллект 001P-01

● ISIN: RU000A10B2P6

● Цена: 110,7%

● Купон: 26% (21,37 ₽)

● Дата погашения: 27.02.2028

● Купонов в год: 12

● Рейтинг: BB+

● Текущая купонная доходность: 23,4%

Не стал брать самое дно, типа B и B-, так как там уже такой запредельный риск, что доходности падают из-за него. Так сказать золотая середина, с большими, конечно, рисками, но еще, если совсем отчаянные, то терпимо. Есть выпуски на три и более лет, при прочих равных, можно зафиксировать, ну совсем вкусную доходность, но на разумную долю. Диверсификацию никто не отменял.

А в целом, во всех облигациях, независимо от рейтинга, есть один риск, который может накрыть их всех разом. Он называется инфляция, если она у нас пойдет не по плану ЦБ, а чуть выше, то фиксированные доходности будут съедаться, об этом тоже стоит помнить и не забывать.

В своем портфеле, согласно своей стратегии, я облигациям отвел долю в 10%, сейчас упор делаю на валютные облигации. Также все еще интересны ОФЗ.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Облигации Уральская сталь 001Р-06 (фикс) и 001Р-07 (флоатер). Риски все выше

На рынке долга наблюдается тренд на рост доходности облигаций, вызванный неопределенностью относительно динамики снижения ключевой ставки. В этих условиях новые выпуски размещаются с более привлекательными условиями. Правда уровень риска - не становится меньше:

«Уральская Сталь» — крупный металлургический холдинг полного цикла, расположенный в Новотроицке, Оренбургская область, производящий чугун, широкий спектр сталей (включая уникальные мостовые, коррозионностойкие, криогенные) и литые изделия.

Параметры выпуска Уральская сталь БО-001Р-06:

• Рейтинг: A(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: не выше 20,00% годовых (YTM не выше 21,94% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Сбор заявок: до 08 октября

• Дата размещения: 13 октября

Параметры выпуска Уральская сталь БО-001Р-07:

• Рейтинг: A(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2 года

• Купон: КС+425 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: только для квалов

• Сбор заявок: до 08 октября

• Дата размещения: 13 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 57 979 млн руб. Отмечается значительное снижение выручки на 31,2% из-за укрепления рубля и ухудшения конъюнктуры рынка.

• EBITDА: 152 млн руб. Наблюдается катастрофическое падение операционной рентабельности.

• CAPEX: 4 736 млн руб. Инвестиции в основные средства сохраняются на высоком уровне.

• Долгосрочные обязательства: 55,2 млрд руб. (-3,8% г/г);

• Краткосрочные обязательства: 96,8 млрд руб. (-1,0% г/г);

• Соотношение Чистый Долг/EBITDA на уровне 5,4x (0,86х на конец 2023 года и 2,12х на конец первого полугодия 2024г.).

В феврале 2025 года АКРА понизило кредитный рейтинг компании до уровня A(RU), изменив прогноз на «Негативный». Это связано с высокой вероятностью сохранения средних уровней по долговой нагрузке и обслуживанию долга в 2025 году.

В обращении находятся три выпуска биржевых облигаций компании на 24 млрд рублей, выпуск биржевых бондов на 350 млн юаней и биржевой выпуск на $20 млн:

• Уральская Сталь БО 001Р-05 #RU000A10CLX3 Доходность — 20,48%. Купон: 18,50%. Текущая купонная доходность: 18,55% на 2 года 4 месяца, ежемесячно

Новый выпуск с фикс купоном привлекателен за счет повышенной доходности на старте, что создает потенциал для роста котировок. Покупать на долгосрок, я бы не рекомендовал.

Похожие выпуски облигаций по уровню риска:

• Брусника 002Р-04 #RU000A10C8F3 (23,17%) А- на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,34%) А- на 2 года 8 месяцев

• Патриот Групп 001Р-01 #RU000A10B2D2 (24,89%) ВВВ на 2 года 4 месяца

• ГЛОРАКС оббП04 #RU000A10B9Q9 (22,01%) ВВВ на 2 года 4 месяца

• Сегежа Групп 003P-06R #RU000A10CB66 (26,01%) ВВ- на 2 года 3 месяца

• Делимобиль 1Р-03 #RU000A106UW3 (25,57%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (19,59%) А- на 1 год 9 месяцев

• ТГК-14 выпуск 2 #RU000A106MW0 (22,36%) ВВВ на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,44%) А- на 1 год 7 месяцев

Что по итогу: Риск в данной истории пропорционален потенциальной доходности. Эмитент предлагает высокую доходность для своего рейтинга, а дефицит подобных бумаг на рынке может обеспечить краткосрочный рост котировок после размещения.

Однако фундаментальные показатели компании ослабевают: растет долговая нагрузка, ухудшается операционная эффективность, так что выбор за Вами. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #обзор_рынка #инвестор #инвестиции #новичкам #риск #подборка

'Не является инвестиционной рекомендацией

🔥Итоги 4 лет и 1 месяца инвестиций. Покупки сентября. Пассивный доход растет. Портфель 2,1 млн ₽

Продолжаю открыто делиться с вами итогами своего инвестирования. Позади 4 года и 1 месяц, как я внес на брокерский счет первую тысячу рублей. Время подбить все цифры и подвести итоги августа 2025 года, поехали!

💼 Портфель на 1 сентября 2025

В мой портфель входят 4 брокера (Т-Инвестиции, А-Инвестиции, СберИнвестиции и БКС) и по состоянию на 1 сентября 2025, сумма на всех счетах составляла 2 184 000 ₽.

💸 Пополнения

В сентябре пополнил портфель на 36 000 ₽.

Пополнения за 9 месяцев 2025 года составили 290 500 ₽.

🤑Сколько всего проинвестировал в 2025 году?

За восемь месяцев пополнения извне на счет 290 500 ₽, реинвестирование на данный момент составляет 110 148 ₽. В общей сложности пока вышло 400 648 ₽. Вместе с реинвестом планирую приобрести активов минимум на полмиллиона рублей, как пойдет дальше, посмотрим.

😐 Что произошло с портфелем за сентябрь?

Прекрасно отрицательно поивестировал в сентябре. Портфель стал меньше несмотря на внесения и небольшой реинвест от купонов, в сентябре кроме купонов других выплат не получал. Закрепился выше отметки в 2 млн ₽, вниз пока не пробил и на этом уже хорошо.

Мой портфель

Сумма вложений и их стоимость

Проинвестировано: 1 559 500 ₽

Общее состояние портфеля: 2 133 579 ₽

Доходность на основе XIRR: 15,9% годовых.

Портфель за сентябрь получил рост наоборот в 50 400 ₽, и это без учета пополнений и поступлений купонов, с ними минус 87 680 ₽. Готовлюсь к октябрю, пополнения может быть чуть увеличу,а там еще и дивиденды осенние, будем покупать, одним словом.

🍸 События сентября

● Считал пассивный доход за 8 месяцев 2025.

● Список акций к покупке на сентябрь, с краткими комментариями

● Дивидендно прошелся по Газпром нефти, пока все плохо, но это пока

● Акции в перспективе ближайших 12 месяцев с высокими дивидендами.

● Дивидендная прожарочка Мать и Дитя

● 10 облигаций с ежемесячными выплатами. Рейтинг А+ и выше

● Пассивный доход на длинных ОФЗ. Фиксируем 13%+ и ждем апсайд цены

● Перспективы Сбербанка и его дивиденды

В сентябре у меня был план и я его придерживался. Моя стратегия (наконец-то я про нее вам рассказал), знакомьтесь, она позволяет мне не обращать внимание на истеричек на рынке и регулярно, на еженедельной основе, покупать дивидендные акции, облигации и немного золота.

🛍 Покупки сентября

Акции:

● Мать и Дитя: 5 шт.

● НоваБев Групп:13 шт.

● Газпром нефть: 16 шт.

● Роснефть: 4 шт.

● Новатэк: 1 шт.

● Русагро: 4 шт.

Облигации:

ЛСР 1Р11, Брусника 2Р4, ОФЗ 26230, ОФЗ 26243, ОФЗ 26250, ОФЗ 26233

Золото:

BCSG: 128 шт.

GOLD: 1113 шт.

💰 Дивиденды 2025

Дивидендно-купонная зарплата на сегодняшний день:

● Январь: 15389 ₽

● Февраль: 0 ₽

● Март: 0 ₽

● Апрель: 6 997 ₽

● Май: 3 563 ₽

● Июнь: 28 012 ₽

● Июль: 8 898 ₽

● Август: 44 500 ₽

● Сентябрь: 1 283 ₽

Здесь показывал пример модельного портфеля акций с облигациями, который можно использовать для формирования регулярного денежного потока в месяцы отсутствия дивидендов

💰 Дивиденды за все время

● 2022 – 26 000 ₽

● 2023 – 57 000 ₽

● 2024 – 159 299 ₽

● 2025 – 110 148 ₽

Напомню, что в начале года я приблизительно подсчитал прогнозные выплаты. Минимум – это 216 000 рублей, а для того, чтобы превзойти прошлогодний результат в два раза, необходимо получить 320 000 рублей. Так что, минимум буду считать за умеренный результат, а 320 000 за результат отличный.

UPD: По предварительным подсчетам в 2025 году, если удастся чуть превзойти прошлый результат, буду очень доволен. Отчеты плохие, нефтяникам вообще не позавидуешь, а вот в следующем году буду уже ждать туземун по пассивному доходу, ведь никто мне не запрещает ждать.)

В планах продолжать инвестировать, работать и зарабатывать. Еженедельно, спокойно, несмотря на все страшилки, которые гуляют в инфополе. Впереди зима, а чтобы не поехать кукухой, также желаю вам не читать советских газет по утрам, а лучше вообще никаких не читайте, только если твиты Трампа для веселья.

Кайфуем, радуемся жизни и продолжаем покупать только качественные и хорошие активы. Всех обнял!

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Облигации Электрорешения 001P-02. Купон до 22,5% на 2 года без оферт и амортизации

Впервые изучаю деятельность данной компании. Высокий размер купона вызывает вопросы и требует более детального анализа отчётности, так что поехали:

ООО «Электрорешения» – российский производитель электротехнического оборудования под международным брендом EKF, который разрабатывает и продает комплексные решения в области электроснабжения и автоматизации для промышленных, гражданских и инфраструктурных объектов.

Производственная база компании включает две собственные площадки во Владимирской области, испытательную лабораторию, конструкторское бюро, а также сеть логистических комплексов в России. Общая численность сотрудников – более 2 тыс. человек.

Параметры выпуска Электрорешения 001P-02:

• Рейтинг: ВВВ (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 1 млрд рублей

• Срок обращения: 2 года

• Купон: не выше 22,50% годовых (YTM не выше 24,98% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 02 октября

• Дата размещения: 07 октября

Финансовые результаты по РСБУ за 2024 год:

• Выручка: 21,7 млрд руб. (+31,0% г/г);

• Чистая прибыль: 750,5 млн руб. (-29,5% г/г);

• Валовая прибыль — 36%, рост к 2023 году;

• Долгосрочные обязательства: 3,0 млрд руб. (+63,2% г/г);

• Краткосрочные обязательства: 13,6 млрд руб. (+39,6% г/г).

Долговая нагрузка на конец 2024 г. сохранилась на комфортном уровне. Чистый долг составил 3,7 млрд руб., увеличение относительно прошлого года на 13,3%. Остатки денежных средств составили 2,2 млрд руб., что обеспечивает компании достаточный запас финансовой устойчивости.

В настоящее время в обращении находятся 1 выпуск биржевых облигаций на 1 млрд рублей:

• Электрорешения выпуск 1 #RU000A106HF5 Доходность: 21,61%. Купон: 12,30%. Текущая купонная доходность: 12,62% на 9 месяцев, 4 раза в год

Что готов предложить нам рынок долга в качестве альтернативы:

• Брусника 002Р-04 #RU000A10C8F3 (22,50%) А- на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (20,80%) А- на 2 года 8 месяцев

• Патриот Групп 001Р-01 #RU000A10B2D2 (24,74%) ВВВ на 2 года 4 месяца

• ГЛОРАКС оббП04 #RU000A10B9Q9 (21,25%) ВВВ на 2 года 4 месяца

• Сегежа Групп 003P-06R #RU000A10CB66 (25,65%) ВВ- на 2 года 3 месяца

• Делимобиль 1Р-03 #RU000A106UW3 (25,57%) А на 1 год 10 месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (19,49%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (19,59%) А- на 1 год 9 месяцев

• ТГК-14 выпуск 2 #RU000A106MW0 (21,77%) ВВВ на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,40%) А- на 1 год 7 месяцев

Что по итогу: Новое размещение выглядит перспективно в сравнении с уже торгующимся аналогом, предлагая возможность зафиксировать более высокую доходность на 2 года без оферты и амортизации.

Основные риски выпуска — отсутствие актуальной отчётности по МСФО за 2024 год и «негативный» прогноз от АКРА. Это не позволяет объективно оценить привлекательность высокой доходности к погашению.

Уровень риска в моем облигационном портфеле и без того высокий, поэтому добавлять "кота в мешке" не стану, чего и вам рекомендую. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #обзор #отчет #новости #инвестор #инвестиции #новичкам

'Не является инвестиционной рекомендацией

IPO — история о росте, доверии и расширении возможностей

Вчера в общих чертах рассказал о подкасте, который мы записали с Александром Зюриковым, "Под Эгидой". Сегодня хочу выделить свои основные мысли.

Итак, главное, о чем мы порой забываем. IPO — это не только способ привлечь деньги на развитие. Это реально важный этап в росте компании. Ее выход на большую сцену, демонстрация готовности компании к полной прозрачности и соблюдению корпоративной культуры.

Основное преимущество IPO — возможность объективно оценить компанию “рынком”. Когда это происходит, доверие со стороны инвесторов и партнеров растет. Соответственно, бизнес может выгоднее привлекать дальнейшее финансирование, например, через выпуск облигаций без залогов.

Доступность IPO растет, благодаря снижению требований Мосбиржи к компаниям малого и среднего масштаба + цифровизации + развитию коммуникаций. Теперь компании напрямую могут общаться с инвесторами (соцсети, telegram-каналы и др.)

Начался цикл снижения ключевой ставки ЦБ РФ. Мы ожидаем рост активности в IPO и SPO. Для инвесторов — это новые возможности.

Немного о подготовке. Да, это сложный процесс. Много параметров, по которым проверяется готовность компании. Начиная от юридических моментов (ООО → АО), до построения прозрачной структуры, позволяющей выйти на биржу.

Еще раз подчеркну: IPO — это позитивный шаг к развитию бизнеса, а не вынужденная мера в поисках денег. Это история о росте, доверии и расширении возможностей.

✅ Совет для инвесторов: четко понимать, в какой бизнес ты инвестируешь.

✅ Совет для компаний: идти на биржу, будучи реально готовыми.

Конечно, сложно передать все нюансы беседы в посте. Надеюсь, вы все же посмотрите подкаст!

@pro100IPO

#видео

#подЭгидой

Путь к 2650 открыт: три причины, почему падение рынка еще не окончено

Попытка индекса МосБиржи в утренние часы закрепиться над уровнем сопротивления в 2740 пунктов вновь не увенчалось успехом, как и неделей ранее.

Давление на котировки оказывает усиление геополитических рисков на фоне циркулирующих слухов о поставках крылатых ракет Tomahawk Украине, а также отсутствие прогресса в переговорах.

В результате рынок обвалился до 2677,02 п. По итогам основных торгов индекс МосБиржи снизился на 1,54%, до 2684,09 пункта, РТС – на 0,65%, до 1020,36 пункта.

На рынке облигаций также преобладал пессимизм. Индекс ОФЗ (-0,4%) снижается без существенного отскока на протяжении трёх недель. Рост безрисковой доходности оказывает дополнительное давление на акции.

Цены на нефть добавили негатива: Стоимость Brent рухнула более чем на 3%, несмотря на недавний рост до $70. Причиной стало возобновление экспорта из Ирака в Турцию, что увеличило мировое предложение на 150+ тыс. баррелей в день. Также давление на котировки усиливают и ожидания, что ОПЕК+ решит нарастить добычу почти на 140 тыс. баррелей на онлайн-встрече 5 октября.

Сильней всего распродаже подверглись акции технологических компаний. Это связано с новостями о том, что Минфин планирует повысить льготный тариф страховых взносов для IT-сектора до 15%. Тем самым, на один сектор с господдержкой стало меньше.

Но есть и те, кто чувствует себя не так плохо: Акции электросетевого сегмента отыгрывают информацию о том, что Минэкономразвития внесло в правительство новый макропрогноз на 2025–2028 годы, где повышены тарифы на передачу электроэнергии по единой энергосети.

Стоит отметить, что на этой неделе ожидается важное выступление Путина, способное задать направление рынку на ближайшую перспективу. Однако существенного роста ждать не приходиться. Осознание, что снижение ключевой ставки замедлится или приостановится на продолжительный период будет сдерживать интерес к рисковым инструментам.

Что по технике: Третий пробой уровня 2700 пунктов за короткий срок — тревожный сигнал. Если он подтвердится, а стимулов для покупок не появится, то нас ждет продолжение движения вниз по нисходящему каналу до следующей значимой отметки — 2650 пунктов.

Триггеров для роста, как не было, так и нет, поэтому самое очевидное - находится с минимальным участием в текущей волатильности. В той ситуации, в которой оказалась российская экономика, фондовый рынок может и дальше снижаться, останавливаясь лишь на время перед новым погружением.

Из корпоративных новостей:

Т-Технологии акционеры одобрили дивиденды за 2кв 2025г в размере 35 руб/акция (ДД 1,1%), отсечка - 6 октября.

ВТБ Набсовет на этой неделе обсудит динамику акций госбанка, от которой зависит вознаграждение топ-менеджеров.

Абрау-Дюрсо акциз на пиво в РФ в 2026 году может вырасти на 10%, на вино - на 31%

Газпром увеличил добычу газа в 1п 2025г на 0,64% г/г до 209,5 млрд кубов, реализовано на внутреннем и внешнем рынках 185 млрд кубов (-0,9% г/г)

МосБиржа установила значение коэффициента Free-float обыкновенных акций Озон равным 33%

Алроса на закупку драгоценных металлов и камней в РФ в 2026-2028 гг планируется направлять ₽51,5 млрд ежегодно - проект бюджета.

• Лидеры: Полюс #PLZL (+3,18%), ОГК-2 #OGKB (+2,3%), Норникель #GMKN (+1,47%), ФосАгро #PHOR (+1,43%).

• Аутсайдеры: Позитив #POSI (-6,34%), Диасофт #DIAS (-6%), Астра #ASTR (-5,3%), IVA #IVAT (-5,1%).

30.09.2025 - вторник

• #EUTR - ЕвроТранс ВОСА по дивидендам за 2 квартал 2025 года в размере 8,18 руб/акция

• #PLZL - Полюс ВОСА по дивидендам за 1 полугодие 2025 года в размере 70,85 руб/акция

• #PHOR - ФосАгро последний день с дивидендом 273 руб

• #MDMG - Мать и дитя СД по дивидендам.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #обзор_рынка #аналитика #инвестор #инвестиции #биржа #рынок #новости #новичкам

'Не является инвестиционной рекомендацией

Обзор облигационного портфеля на 2025 год. Рекордная доходность и новые сделки

Пришло время обсудить публичные стратегии! Я снова начинаю это делать и покажу вам сделки из моего облигационного портфеля, где в прошлом месяце было много новых покупок.

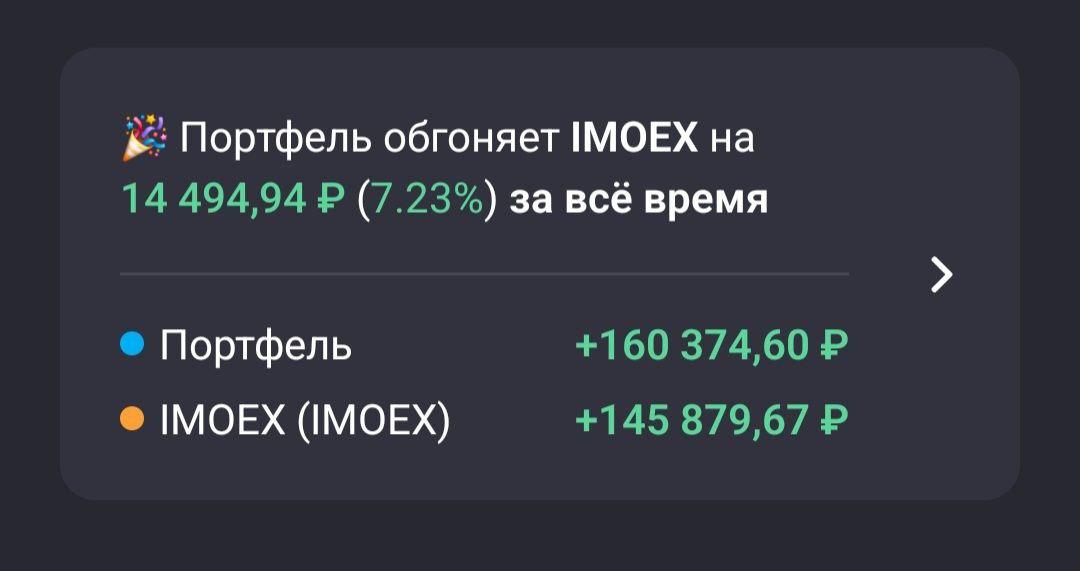

Напомню, что первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +3,03%

• За все время: +7,23%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС таких вариантов стало на порядок меньше.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке: Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 20 бумаг:

Вместо перечисления всех бумаг, я предлагаю ознакомиться со структурой портфеля на приложенном скриншоте — он наглядно показывает распределение долей. Более полезным будет разбор сделок за последний месяц: расскажу, что было куплено и почему:

• ВУШ 001P-04 #RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 19,63% на 2 года 7 месяцев, ежемесячно

Бизнес компании переживает не лучшие времена. Это прекрасно видно, как по отчетам, так и по нисходящему тренду котировок, которые в поисках очередной точки опоры.

В банкротство Whoosh я не верю - в крайнем случае, компанию поглотит более крупный игрок, такой как Яндекс или же МТС. Поэтому решил увеличить долю этих облигаций, пока они скорректировались в цене.

• Делимобиль 1Р-03 #RU000A106UW3 (А) Купон: 13,70%. Текущая купонная доходность: 15,86% на 1 год 10 месяцев, ежемесячно

Цена облигации ниже номинала практически на 16%, что при пересмотре КС позволит раньше зафиксировать профит заработав на росте тела. Акции данной компании я бы не держал из за высокой вероятности допки в первом квартале 2026 года. Доходность к погашению при реинвестирования купона свыше 25%.

Сделки на первичном рынке:

• АФК Система 002P-05 #RU000A10CU55 (АА-) Флоатер. Купон: КС+3,5% на 1 год 11 месяцев, ежемесячно

Флоатеры в нынешнее время с пересмотром налоговой базы снова актуальны. Инфляция перестанет замедляться прежними темпами, а значит оснований для ЦБ пересматривать ставку в пользу резкого снижения сводится практически к нулю.

• Облигации Самолет БО-П20. Предварительный купон: 21-21,25% Срок обращения: 1 год. Сбор заявок до 30 сентября. Оставил заявку на 15 000.

Статистика за все время:

• Текущая стоимость портфеля: 215 455,18

• Ежегодный купонный доход - 27 975,23

• Ежемесячный купонный доход - 2 331,27

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Решил действовать на опережение, именно поэтому полученные купоны идут на покупку следующих фондов:

• #TMOS - Крупнейшие компании РФ

• #TITR - Российские Технологии

• #TLCB - Локальные валютные облигации

Общая доля фондов в структуре портфеля: 3,9%

Простая и понятная стратегия не требующая постоянного контроля рыночных настроений. Как по мне, получается отличная диверсификация.

В планах на следующий месяц: сократить долю в облигациях Монополия и М.Видео. Уровень риска в них становится выше, что повышает вероятность потери денег.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор #обучение #новичкам

'Не является инвестиционной рекомендацией

💸 Что лучше депозита? На мой взгляд — облигации. И вот почему 💸

Представьте: банк может снизить ставки по вкладам, а ваш купон по облигации уже зафиксирован и приходит по расписанию. В этот момент понимаешь, что деньги могут работать не только «лежанием», но и планом.

🚀 Продолжаю создавать пассивный доход. Еженедельное инвестирование №211

Инфляция немного подросла, рубль пока стронг, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 91,2%

● Облигации: 4,9%

● Золото: 2,46%

В акциях доли по компаниям от 5 до 15%. Облигациям отведено 10% от портфеля, доля одной облигации не более 5%, а золоту 5%, как защитному активу

Постепенно, экологичным способом, не трогая акции, довожу доли в портфеле по классам активов до запланированных.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по плану на сентябрь, намечены компании, которые приобретаются в приоритете, а дальше по ситуации.

● Мать и Дитя MDMG: 2 шт.

● Газпром нефть SIBN: 4 шт.

● НоваБев Групп BELU: 5 шт.

Выставлял лимитные заявки на Газпром нефть и НовБев Групп, сработали как надо, а потом оказалось, можно еще пониже, но я сюда в наше казино на работу не устраивался, чтобы мониторить цены каждые 5 минут, поэтому и так сойдет.

💰 Облигации

ОФЗ 26250: 2шт.

ОФЗ 26233: 2шт.

С облигациями ничего н выдумываю, не больше 5% на эмитента, выплаты от 4 до 12 раз в год, более менее кредитный рейтинг, в принципе, готово. В данный момент небольшой упор на валютные выпуски из-за крепкого рубля, которому пора вниз.

🥇 Золото

● Вим Золото GOLD: 484 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 11 000 ₽.

За год вложил в фондовый рынок 290 500 ₽.

Цель на 2025 год: 350 000 ₽.

Росстат представил данные по инфляции, на прошлой неделе она составила 0,08%, до этого было 0,04%. Эльвира Набиуллина заявила, что повышение НДС до 22% разово вызовет инфляцию, в долгосроке повышение НДС будет иметь меньший эффект. Рубль пока перестал слабеть, нефть тоже не особо дорожает, а значит бюджету в 2025-м хорошо не будет,

Очередная грустная неделя на рынке, ниже 2700 не уехали, на этом и спасибо. Все эффекты скорейшей гойды прошли. Даже трамп перестал писать гневные посты, а Рубио говорит, что Европе надо отказаться от наших энергоресрусов, тогда все будет хорошо. Невыполнимые условия, невыполнимые требования, а США уже хочет умыть руки, но пока не получается. Переговоры о переговорах тоже прекратились. рынку нужен сильный эмоциональный фон, чтобы опять, либо улететь в космос, либо погрузиться на дно. Вялотекущий боковикс некоторыми всплесках на эмоциях

Убираем от себя инфошум, а то с ума сойти можно, работаем, инвестируем, покупаем хорошие качественные активы и радуемся жизни. Все это прекратится, будем вспоминать сегодняшние цены как подарок на распродаже, ну или не будем. Кто еще не инвестирует, могли бы присоединиться, тут весело.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

МТС Банк - четыре причины для роста

ЦБ РФ все чаще дает тревожные сигналы по банковскому сектору. И действительно, многие банки в летние месяцы сократили чистую прибыль, но не МТС Банк. Лишь за 2 месяца этого года (июль-август) банку удалось показать чистую прибыль по РСБУ в 4,2 млрд рублей, что выше аналогичных показателей прошлого года на 60% и составляет 73% от всех доходов за первое полугодие.

Такая стремительная динамика привлекла мое внимание и сегодня я хотел бы поговорить о факторах роста МТС Банка, но сначала парочка цифр из отчета. Итак, чистая прибыль МТС Банка за 8 месяцев 2025 года составила 10 млрд рублей, вернувшись к благоприятным уровням 2024 года. При этом Банк сохраняет один из самых стабильных показателей стоимости риска (COR) в 6,0%. Далее по пунктам.

📊 Ставка

Каждое снижение ключевой ставки ЦБ на 1% может добавлять порядка 1,5 млрд рублей к чистой прибыли. Учитывая сохраняющийся тренд на снижение ключа до конца года, можно рассчитывать еще на 2-3 млрд чистой прибыли дополнительно. Однозначно, МТС Банк является бенефициаром снижения ставки!

💸 Валюта

Удивительно, но Банк получает «плюшки» и от ослабления национальной валюты. Один рубль девальвации приносит около 100 млн рублей к чистой прибыли. Экономисты уже давно говорят о необходимости резкой девальвации хотя бы к уровням 90 рублей за доллар. К ним уже присоединились политики и Минэкономразвития, прогнозирующие 92+ рублей на конец года. 8-10 рублей девальвации принесет около 1 млрд допом к чистой прибыли.

Облигации

На балансе МТС Банка на конец отчетного периода находилось корпоративных и государственных облигаций на сумму 180 млрд рублей с удержанием до погашения (HTM). Такая диверсификация активов позволяет зарабатывать повышенный купонный доход (потенциальных 5-6 млрд в 2025 году), а fixed income нивелирует волатильность инструмента.

Оценка

Средняя по сектору оценка банков составляет 0,7 по мультипликатору P/BV. Это средние цифры, по факту у топов они даже выше. МТС Банк все еще стоит 0,4 P/BV, что открывает перспективы для восстановления капитализации.

Всего 4 фактора показывают потенциал Банка на среднесрочную перспективу. Осталось дождаться решительных действий ЦБ со ставкой и девальвацией рубля. Ну а все остальные внутренние факторы сделают свое дело.

❗️Не является инвестиционной рекомендацией

Ламбумиз на Форуме в Сибири

ПАО «Ламбумиз» принял участие в работе Форума, организованного нашим финансовым консультантом — компанией Юнисервис Капитал.

На мероприятии эксперты обсудили ключевые темы для бизнеса и инвесторов:

📈 рынок облигаций как инструмент инвестирования и привлечения капитала;

📊 подготовку и проведение IPO;

💰 Private Equity и сделки M&A.

Никита Демидов, заместитель директора по IR:

«Мне с коллегами было очень приятно посетить и выступить на столь профессионально организованном и представительном по составу спикеров и участников Форуме.

Наши партнёры из компании Юнисервис Капитал в очередной раз подтвердили высокий уровень экспертизы в области привлечения финансирования и работы на рынках капитала.

Уверен, что Форум станет регулярным событием и будет привлекать всё больше новых компаний».

Для Ламбумиз участие в таких мероприятиях — это возможность обменяться опытом, обсудить актуальные тренды и укрепить позиции на рынке.📈

Аналитики «Атон» выпустили стратегический обзор, отметив и потенциал RENI

Взгляд аналитиков в обзоре «Стратегия на российском фондовом рынке. Холодная осень» на рынок: процесс снижения процентных ставок начался, однако рынок акций пока не реагирует на этот тренд и уже много месяце колеблется вокруг уровня 2 800 пунктов.

Они объясняют эту ситуацию следующими причинами: на геополитическом уровне отсутствуют значимые положительные события, сохраняется санкционная риторика; крепкий курс рубля и низкие цены на сырье ухудшают финансовые показатели российских экспортеров, доля которых в индексе Мосбиржи превышает 60%; замедление экономического роста в России, сокращение прибыли публичных компаний, ухудшение кредитных портфелей банков; рост дефицита бюджета, повышение налогов (НДС) и готовность ЦБ РФ долго поддерживать жесткую ДКП при необходимости; большой приток денежных средств инвесторов на рынок облигаций, предлагающих большую доходность, чем срочные депозиты, и большую определенность, чем сегмент акций.

До конца 2025 года ЦБ РФ, по их мнению, может еще понизить ключевую ставку на 100 - 200 б.п., а рубль ослабнуть, что может поддержать рынок акций, но других сильных драйверов роста рынка пока не видно, поэтому он продолжит торговаться в диапазоне 2 700 2 900 пунктов по индексу.

Оценка рынка: по их оценкам, медиана мультипликатора P/E за 2025 год составляет 7,0х, а за 2026 год 5,9 x, что является относительно высоким уровнем для российского рынка. Значение мультипликатора выросло относительно уровня, указанного в нашей предыдущей стратегии, несмотря на снижение цен акций, и связано с понижением наших прогнозов по прибылям компаний на фоне замедления экономического роста и слабых цен на сырьевые товары.

Предпочтения в акциях: «Т-Технологии», «Яндекс», «Хэдхантер», Х5, «Полюс», «ЛУКОЙЛ», «НОВАТЭК», «Озон», «Мать и дитя». Если тренд на снижение процентных ставок станет более выраженным, тактически хорошую динамику (выше рынка) до конца года могут показать компании с относительно высоким уровнем долга, например, «Ростелеком», АФК «Система», акции девелоперов. Средняя годовая дивидендная доходность ТОП 20 компаний по ожидаемой дивидендной доходности, по оценкам, сейчас составляет 13%.

По их мнению, «Ренессанс» продолжает демонстрировать устойчивый рост: общий объем собранных премий за 1 е полугодие 2025 года увеличился на 25,6% г/г до 40,8 млрд руб., а ROE компании остается высоким 31,1%. Во втором полугодии ожидается более сильная динамика, обусловленная сезонным ростом продаж полисов и вероятным ослаблением рубля. Мы считаем, что российский страховой рынок имеет значительный потенциал роста, чему способствуют как увеличение объемов накопительного страхования, так и повышение интереса к страховым продуктам на фоне изменений налоговой политики (прогрессивная ставка налога может стимулировать спрос на страховые решения). Компания сочетает сильную рентабельность с высокой стабильностью корпоративного управления, что поддерживает потенциал ее долгосрочного роста.

Целевая цена по акциям RENI на горизонте 12 месяцев – 165 рублей, что предполагает потенциал роста более 50% от текущих уровней.

Новые облигации ЕвроТранс-001Р-08 сроком на пять лет. Стоит ли участвовать?

"ЕвроТранс" - один из крупнейших независимых топливных операторов на рынке Московского региона. Компания входит в утвержденный Минэкономразвития России перечень системообразующих предприятий российской экономики.

Всего компании принадлежат 55 автозаправочных комплексов "Трасса", 41 бензовоз, нефтебаза, завод по производству стеклоомывающей жидкости, фабрика-кухня по производству продукции для собственных кафе, а также четыре ресторана площадью 800 кв. м каждый.

Параметры выпуска ЕвроТранс 001Р-08:

• Рейтинг: A-(RU) (стабильный) от АКРА, ruA- (стабильный) от "Эксперт РА"

• Номинал: 1000Р

• Объем двух выпусков: 4,5 млрд.₽

• Срок обращения: 5 лет

• Купон: 21,0% (1-24 купон), 19,0% (25-36 купон), 17,0% (37-48 купон), 15,0% (49-60 купон);

• Общий ориентир по доходности: 21,67% годовых

• Периодичность выплат: ежемесячно

• Амортизация: (24, 36, 48 по 20%)

• Оферта: отсутствует

• Квал: не требуется

• Дата книги: 30 сентября

• Начало торгов: 03 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 107 млрд руб. (+30% г/г).

• Валовая прибыль: 10,6 млрд руб. (+53,6% г/г).

• Операционная прибыль: 9,3 млрд руб. (+55% г/г)

• Чистая прибыль: 3,2 млрд руб. (+45% г/г).

Есть и негативные моменты:

• Сумма заемных средств увеличилась на 26%.

• Финансовые расходы растут опережающими темпами (+52%).

• Высокая долговая нагрузка: Коэффициент Net Debt/EBITDA достиг 2,8х при целевом уровне компании ниже 2,0х.

В обращении находятся 7 выпусков биржевых облигаций компании на 19,3 млрд рублей и четыре классических выпуска на 9,8 млрд рублей:

• ЕвроТранс 002Р-02 #RU000A108D81 Доходность: 20,57%. Купон: 16,50%. Текущая купонная доходность: 18,59% на 5 лет 6 месяцев, ежемесячно, имеется амортизация

• ЕвроТранс БО-001Р-06 #RU000A10ATS0 Доходность: 18,68%. Купон: 25,00%. Текущая купонная доходность: 20,18% на 4 года 6 месяцев, ежемесячно

Что готов предложить нам рынок долга в качестве альтернативы:

• ТГК-14 001Р-07 #RU000A10BPF3 (22,05%) ВВВ на 4 года 7 месяцев, 4 раза в год.

• ГК Самолет БО-П18 #RU000A10BW96 (21,37%) А на 3 года 8 месяцев, ежемесячно

• Атомэнергопром 001P-08 #RU000A10CT33 (15,59%) ААА на 4 года 11 месяцев, 4 раза в год

• РЖД БО 001P-44R #RU000A10C8C0 (15,11%) ААА на 3 года 4 месяца, ежемесячно

• СИБУР Холдинг 001Р-07 #RU000A10C8T4 (15,10%) ААА на 3 года 4 месяца, ежемесячно

С большим уровнем риска можно рассмотреть:

• Брусника 002Р-04 #RU000A10C8F3 (22,49%) А- на 2 года 11 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,63%) А- на 2 года 9 месяцев

• ГЛОРАКС оббП04 #RU000A10B9Q9 (20,77%) ВВВ на 2 года 5 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (25,52%) А на 1 год 11месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (19,97%) А на 1 год 10 месяцев

Что по итогу: Стартовый купон выглядит привлекательно. Если существенно его не порежут, то у бумаги сохраняется спекулятивный апсайд. Однако держать её до погашения я не стал бы из-за сложной структуры, включающей амортизацию и понижающийся купон.

На первичном рынке оставил заявку на участие: АФК Система 002Р-05 купон 20,5% и Самолет БО-П20 предварительный купон 21-21,25%. А что сами из последнего покупали? Всех по традиции благодарю за внимание и проставленные реакции под постом.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор_рынка #новости #новичкам

'Не является инвестиционной рекомендацией

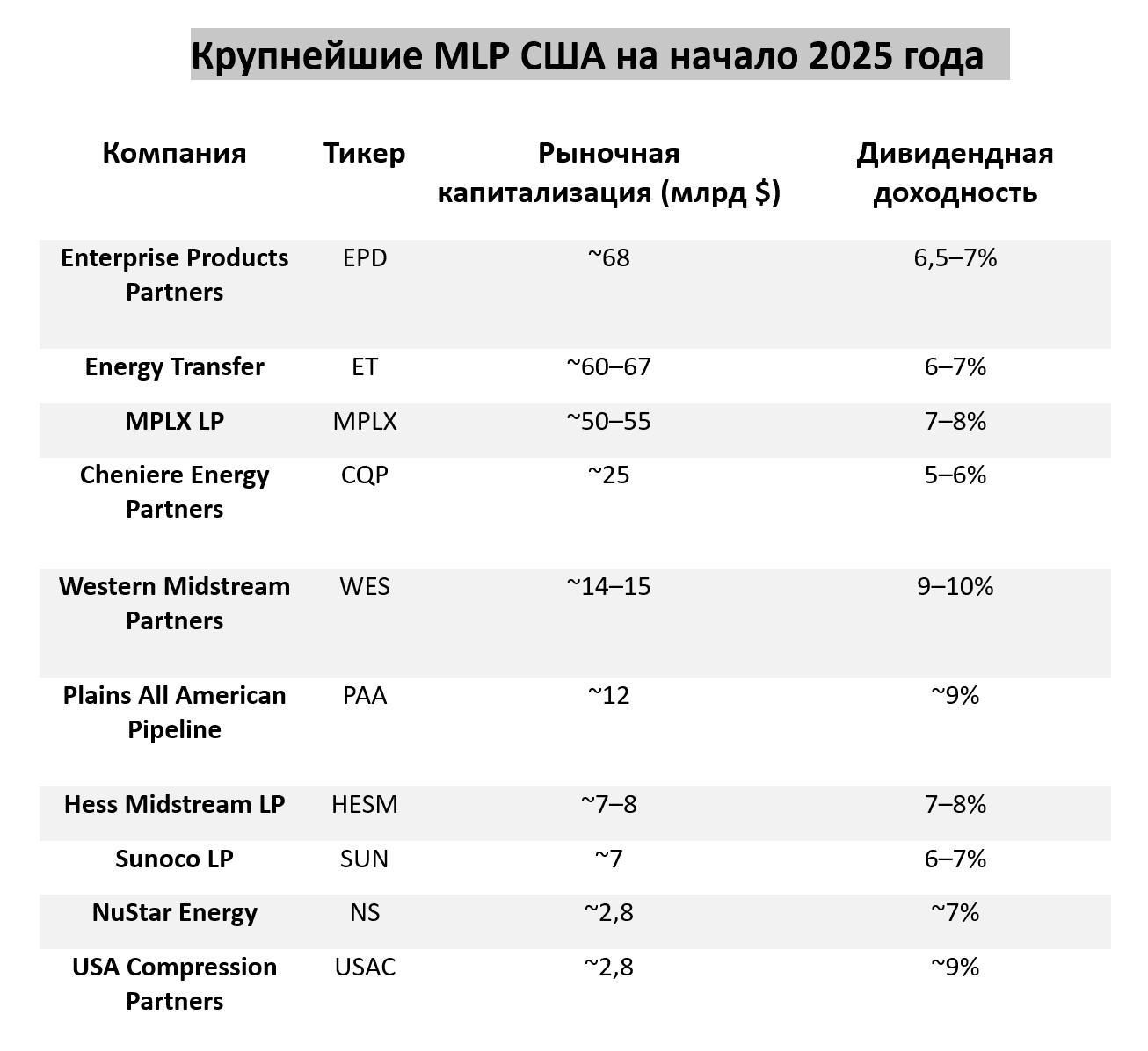

Master Limited Partnerships: нефтегазопроводная инфраструктура США с дивидендной доходностью 8% год

Введение

В последние годы в США всё большее внимание инвесторов привлекает форма Master Limited Partnerships (MLP) — публичных партнёрств, применяемых в сфере нефтегазопроводной инфраструктуры. Эта модель объединяет стабильность долгосрочных контрактов с высокой дивидендной доходностью, что делает её востребованным инструментом для частных и институциональных инвесторов.

Статья, посвящённая MLP, заслуживает внимания не только как обзор инвестиционной возможности на американском рынке, но и как источник идей для осмысления будущего российской инфраструктуры. В России в ближайшие годы предстоит масштабное обновление и расширение транспортной и энергетической логистики. В этой связи зарубежный опыт, особенно примеры устойчивого финансирования инфраструктуры через механизмы коллективных инвестиций, может оказаться ценным для поиска новых моделей и инструментов.

Таким образом, чтение статьи позволяет не только лучше понять американский рынок и его инвестиционные механизмы, но и поставить вопрос о применимости подобных подходов в российских условиях.

Нефтегазопроводные MLP: как работает модель и почему она интересна инвесторам

Когда речь заходит о недвижимости и инвестициях в неё в США, большинство вспоминают о REITs — фондах недвижимости. Они считаются самой распространённой и эффективной формой коллективных вложений в «кирпич и бетон». Однако американское корпоративное право предлагает ещё один уникальный инструмент, который во многом даже эффективнее — MLP (Master Limited Partnership).

Форма MLP объединяет в себе гибкость партнёрства и прозрачность публичной компании. Сфера её применения лежит не в области жилья или офисов, а в куда более стратегической отрасли — нефтегазопроводных системах. Речь идёт о магистральных трубопроводах, терминалах и мощностях для хранения нефти и газа.

Благодаря такой структуре инвесторы получают возможность вкладываться в «кровеносную систему» энергетики США. Доходность обеспечивается не столько спекулятивным ростом котировок, сколько стабильным денежным потоком от транспортировки и хранения углеводородов. Средняя дивидендная доходность крупнейших MLP в 2025 году составляет 7–8% годовых, а в ряде случаев — выше. Такая комбинация высокой доходности и предсказуемости выплат делает MLP одним из самых привлекательных инструментов для долгосрочных инвесторов.

Для частного инвестора доступ к сегменту MLP открыт не только через покупку отдельных бумаг крупнейших MLP, но и через индексные решения. Например, индекс Alerian MLP и созданные на его основе ETF позволяют получить диверсифицированное участие в секторе, охватывая ведущих игроков сразу. Это облегчает вход и делает сектор MLP таким же привычным объектом для портфельных инвесторов, как REITs или энергетические компании. По оценкам отраслевых исследователей, совокупная рыночная капитализация всего MLP-сегмента США в 2025 году составляет порядка $250–260 млрд, что подчёркивает его значимость и сопоставимость с целыми секторами фондового рынка США.

Что такое MLP и почему они интересны инвестору. Применение в России.

MLP это особая форма публичных партнёрств, чьи бумаги обращаются на бирже так же свободно, как акции. В отличие от традиционных корпораций, они освобождены от корпоративного налога, что позволяет прибыли не «застревает» на уровне компании, а напрямую распределяется среди партнёров-инвесторов. Такая модель позволяет направлять до 90% денежного потока в виде регулярных выплат, что делает MLP одними из самых доходных инструментов фондового рынка США.

Если REITs строят свой бизнес на квартирах, офисах и торговых центрах, то MLP работают с энергетическими артериями экономики. В их активах — магистральные трубопроводы, подземные хранилища газа, нефтяные терминалы и компрессорные станции. Эти объекты редко попадают в новостные заголовки, но именно они обеспечивают бесперебойное снабжение промышленности и домохозяйств. Для инвестора главное то, что денежный поток здесь формируется по тарифной модели — на основе долгосрочных контрактов. Это делает доходы MLP предсказуемыми, а дивидендные выплаты — стабильными.

В России подобного института не существует. Причины кроются в устройстве законодательства и налоговой системы:

· у нас нет механизма сквозного налогообложения, который позволил бы избежать двойного налога на прибыль;

· регулирование в энергетике традиционно централизовано и завязано на крупные госкомпании;

· инфраструктурные проекты обычно финансируются через акционерные общества, проектные компании или закрытые фонды (ЗПИФы).

Фактически российский инвестор лишён возможности напрямую вкладываться в магистральные нефтегазопроводы и получать регулярные дивидендные платежи по аналогии с MLP в США. Подобные проекты остаются сферой крупных госкомпаний — «Транснефти», «Газпрома», «Роснефти». Поэтому инструменты уровня MLP в России пока заменяются более традиционными схемами — облигациями или фондами недвижимости.

Итоги инвестиций в MLP за 9 мес. 2025 года: устойчивость и щедрые выплаты дивидендов

Сектор MLP в 2025 году снова подтверждает репутацию «дивидендной машины». С начала 2025 года индекс полной доходности Alerian MLP (AMZX), отслеживающий крупнейшие публичные партнёрства в энергетической инфраструктуре, вырос примерно на 5–6%. В условиях стагнации цен на сырьё и сохраняющейся высокой ставки ФРС такой результат выглядит более чем убедительным.

Главным источником дохода стали регулярные выплаты. Средняя доходность крупнейших MLP сегодня составляет 7–8% годовых, а отдельные компании, такие как Western Midstream (WES) и Plains All American (PAA), превысили планку в 9–10%. Для сравнения дивидендная доходность индекса S&P 500 остаётся ниже 2%, то есть в несколько раз меньше.

Высокие выплаты и стабильность денежных потоков делают MLP уникальным инструментом. По сути, инвестор получает не ставку на спекулятивный рост котировок, а доступ к устойчивому денежному потоку инфраструктурных активов, которые в энергетике играют роль «кровеносной системы».

Таблица с крупнейшими MLP, величиной их капитализации и дивидендной доходностью представлена в приложении.

Перспективы сектора: новые возможности и риски остаться вне тренда в связи с "зеленым" переходом

На первый взгляд может показаться, что эпоха MLP уходит: энергетический переход, рост инвестиций в «зелёные» проекты и ужесточение регулирования в США могут поставить под сомнение будущее трубопроводного бизнеса. Однако на деле ситуация куда сложнее. Рассмотрим по пунктам точки роста и ресурсы которые позволят сектору MLP сохранить важное присутствие в экономике хранения и транспортировки энергоресурсов в перспективе.

Во-первых, роль инфраструктуры остаётся системообразующей. США уже сейчас — крупнейший в мире экспортер СПГ и один из лидеров по поставкам нефти. Все эти объёмы должны транспортироваться и храниться, а значит, спрос на услуги midstream-компаний будет сохраняться долгие годы. Новые терминалы СПГ и проекты по расширению мощностей газопроводов напрямую связаны с ростом глобальной энергетической роли США.

Во-вторых, бизнес-модель MLP менее чувствительна к волатильности сырьевых цен. Большая часть дохода формируется по тарифным контрактам на транспортировку и хранение углеводородов. Это делает денежные потоки стабильными даже при падении цен на нефть или газ — фактор, который особенно ценят долгосрочные инвесторы.

В-третьих, высокая дивидендная доходность остаётся серьёзным конкурентным преимуществом. На фоне ставок ФРС и доходности казначейских облигаций MLP способны предложить премию в 300–500 базисных пунктов. Для инвесторов, ищущих стабильный доход, это аргумент в пользу сектора.

Наконец, MLP могут стать частью энергетического перехода. Уже сегодня обсуждаются проекты, где трубопроводная инфраструктура используется не только для нефти и газа, но и для транспортировки CO₂ в рамках технологий улавливания и хранения углерода (CCS), а также для будущих водородных проектов. Таким образом, у сектора есть шанс встроиться в новую энергетическую архитектуру, сохранив свою значимость.

В совокупности это означает, что, несмотря на вызовы, MLP сохраняют привлекательность как инструмент для инвесторов. Они остаются уникальным способом получать высокий текущий доход, обеспеченный стратегическими активами, без которых невозможно представить экономику США.

Отскок от 2700: технический анализ и фундаментальные причины падения рынка

Российский рынок на старте торгов возобновил снижение, причем на минимуме падение индекса Мосбиржи достигало почти 3%. Причины все те же: геополитика, санкции и нарастающий дефицит бюджета.

Рынок вчера оценивал новости по бюджету и налогам. Информации поступило очень много, поэтому постараюсь передать только основное:

Минфин сообщил, что предложил повысить ставку НДС до 22% с 20% с 1 января 2026 года. Такое решение принесет бюджету около 1,2 трлн рублей дополнительных доходов.

Из негативного: Увеличение налога может сократит растущий дефицит бюджета, но краткосрочно приведёт к росту инфляции на 1–1,5 п. п. Этот шаг может замедлить скорость снижения ключевой ставки и даже побудить ЦБ взять паузу.

Также предлагается отменить льготный тариф страховых взносов для малого и среднего бизнеса, в торговле, стройке и добыче, и установить общие тарифы — 30% до предельной базы и 15% свыше базы.

Кроме того, министерство представило проект федерального бюджета на ближайшие 3 года. Дефицит бюджета определен в размере 1,6% ВВП в 2026 году, 1,2% ВВП в 2027 году и 1,3% ВВП в 2028 году. Изначально дефицит на этот год планировался на уровне 1,17 трлн рублей. Затем его повысили до 3,8 трлн.

Позитивным моментом стало, что Минэкономразвития понизило прогноз по инфляции в РФ в 2025 году до 6,8% с 7,6% и ожидает ее ослабления до 4% уже к концу 2026 года.

Цели по росту ВВП были обозначены как 7% за 3 года, что неплохо в условиях остывающей экономики. Кроме того, Минэкономразвития заявило, что у экономики России есть резерв, и потенциал роста может быть не ниже 3% в год.

Геополитический фон: Встреча Сергея Лаврова с Марко Рубио на полях Генассамблеи ООН прошла, можно сказать, штатно. Стороны обменялись мнениями по украинскому конфликту, но ничего нового мы так и не услышали. Трамп продолжает давить на страны ЕС, чтобы те отказались от российских энергоресурсов.

С точки зрения теханализа - индекс Мосбиржи оттолкнулся от уровня поддержки 2700 пунктов, с ложным пробоем до 2677 пунктов, который быстро был выкуплен. Индекс все еще выглядит локально перепроданным, оставаясь у нижней границы многомесячного боковика для продолжения роста важно закрепляться выше 2750 пунктов.

Ближе к пятнице российский рынок может оказаться под давлением. Страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России.

Из корпоративных новостей:

Ozon пока не планирует защищать котировки от навеса после возобновления торгов. Также, на текущий момент ретейлер не рассматривает возможность IPO для Ozon-банка, входящего в контур компании.

Мечел сальдированный убыток угольных компаний РФ в январе-июле составил 225 млрд руб. против убытка 3,1 млрд руб годом ранее.

Мосбиржа с 25 сентября добавит 320 выпусков облигаций 113 эмитентов на вечерние торги. Общее количество облигаций увеличится до 1630 ценных бумаг.

• Лидеры: Магнит #MGNT (+5,77%), ПИК #PIKK (+4,7%), Самолет #SMLT (+4,43%), Россети #FEES (+3,8%).

• Аутсайдеры: Хэндерсон #HNFG (-2%), Башнефть #BANE (-1,85%), МТС Банк #MBNK (-1,23%).

25.09.2025 - четверг

• #BSPB - Банк Санкт-Петербург ВОСА по дивидендам за 1п 2025г в размере 16,61 руб/обычка и 0,22 руб/преф

• #VKCO - ВК Госа в заочной форме

• #HEAD - Хэдхантер последний день с дивидендом 233 руб

• #T - Т-Технологии проведет ВОСА. В повестке вопрос утверждения дивидендов за 1 полугодие 2025 г. (ранее СД рекомендовал 35 р)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #обзор #инвестор #инвестиции #новости

'Не является инвестиционной рекомендацией