Поиск

Новый флоатер от МТС 002Р-13. Купон КС+2,0% на 5 лет. Стоит ли участвовать?

Сейчас только ленивый не выходит на рынок долга с флоатером. Все верят, что снижение ключевой ставки не будет быстрым. Насколько это интересно и сколько на этом можно заработать. Давайте разбираться:

ПАО «МТС» - компания, предоставляющая телекоммуникационные услуги, цифровые и медийные сервисы в России и Белоруссии. активно развивает собственную экосистему, включающую различные цифровые сервисы, IT-решения, финтех продукты и многое другое. Большая часть акций компании принадлежит АФК "Система".

Параметры выпуска МТС 002Р-13:

• Рейтинг: ААА (стабильный) от Эксперт РА

• Номинал: 1000Р

• Объем: не менее 10 млрд рублей

• Срок обращения: 5 лет

• Купон: КС + 200 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: put через 2 года (право инвестора предъявить облигации к выкупу)

• Квал: не требуется

• Дата книги: 13 октября

• Начало торгов: 16 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 370,9 млрд руб. (+11,6% г/г) Главными источниками роста стали телеком, цифровые сервисы и финтех-направление.

• Чистая прибыль: 8,9 млрд руб. (-81,4% г/г) В МТС связали это с ростом процентных расходов и амортизационных отчислений.

• Долгосрочные обязательства: 524,3 млрд руб. (+31,7% за 6 месяцев);

• Краткосрочные обязательства: 1,2 трлн руб. (+7,2% за 6 месяцев);

• Чистый долг: 430,4 млрд рублей, что на 2,8% выше уровня первого квартала. При этом долговая нагрузка остаётся стабильной: коэффициент Net Debt / LTM OIBDA удержался на отметке 1,7.

В обращении на Московской бирже имеются больше 20 выпусков. Из них выделил самые интересные:

• МТС 002P-11 #RU000A10BP79 Доходность — 17,29%. Купон: 19,00%. Текущая купонная доходность: 18,30% на 4 года 6 месяцев, ежемесячно. Оферта: 23 ноября 2026

• МТС 002P-12 #RU000A10BW62 Доходность — 17,11%. Купон: 18,00%. Текущая купонная доходность: 17,62% на 4 года 7 месяцев, ежемесячно. Оферта: 25 июня 2026

Выпусков много, вот только все они с офертой, что не позволит зафиксировать высокую доходность на длительный срок.

Похожие выпуски от других эмитентов::

• РЖД 001Р-28R #RU000A106ZL5 (ААА) Купон: КС+1,2% на 5 лет, ежемесячно

• Аэрофлот П02-БО-02 #RU000A10CS75 (АА) Купон: КС+1,6% на 5 лет, ежемесячно

• Россети 001Р-11R #RU000A107CG2 (ААА) Купон: КС+1,05% на 4 года 2 месяца, ежемесячно

• Газпром капитал выпуск 14 #RU000A1087J8 (ААА) Купон: КС+1,3% на 3 года 4 месяца, ежемесячно

• Норникель БО-001Р-07 #RU000A1083A6 (ААА) Купон: КС+1,3% на 3 года 3 месяца, ежемесячно

• МТС 002P-02 #RU000A1078S8 (ААА) Купон: КС+1,25% на 3 года 1 месяц, 4 раза в год

• Инарктика 002Р-03 #RU000A10B8P3 (А+) Купон: КС+3,4% на 2 года 4 месяца, ежемесячно

• АФК Система 002P-05 #RU000A10CU55 (АА-) Купон: КС+3,5% на 2 года, ежемесячно

• Группа Позитив 001Р-01 #RU000A109098 (АА) Купон: КС+1,7% на 1 года 7 месяцев, ежемесячно

• Балтийский лизинг БО-П11 #RU000A108P46 (АА-) Купон: КС+2,3% на 1 года 6 месяцев, ежемесячно

• ПАО «КАМАЗ» БО-П14 #RU000A10ASW4 (АА-) Купон: КС+3,4% на 1 года 2 месяца, ежемесячно

Если вы планируете инвестировать на короткий срок, то стоит обратить внимание на флоатеры: сейчас они интереснее облигаций с фиксированным купоном.

По сути, они предлагают лучшую доходность, чем банковские вклады: пока депозиты и сверхнадёжные облигации дают доходность на уровне или ниже ключевой ставки, флоатеры позволяют получить по ней премию.

Что по итогу: Новый выпуск предлагает лучшие условия, чем доступный на рынке флоатер МТС 2Р-05. Это выражается в повышенной купонной ставке и возможности получать доход каждый месяц, что повышает ликвидность выплат.

При сохранении стартовых параметров у выпуска есть небольшая премия как к своим выпускам, так и к бумагам других эмитентов в рейтинговой группе. Существенным минусом является наличие оферты, так что выбор за Вами. Я же предпочту пройти мимо данного предложения.

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#облигации #аналитика #новости #мегановости #обзор_рынка #купоны #новичкам #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Три угрозы для инвестора: что обвалило рынок и куда он движется?

Российский рынок акций понёс максимальные за полгода потери. Индекс Мосбиржи в ходе торгов обвалился на 4,5% к закрытию предыдущей сессии — до 2548,37 пункта. Более значительные потери IMOEX в этом году фиксировались только дважды: 9 апреля (падение на 5,37%) и 7 апреля 2024 года (–4,86%).

Как я уже не раз отмечал в своих утренних обзорах, рост котировок индекса был возможен лишь в отсутствие негативных новостей. Как только на первый план вышла геополитика, весь позитив быстро испарился.

Негативную динамику торгов задали заявления замглавы МИД Сергея Рябкова. Он констатировал, что импульс к урегулированию украинского конфликта, возникший после саммита на Аляске, полностью исчерпан. Кроме того, Москва не получила от Вашингтона ответа на свои инициативы по ДСНВ, в связи с чем вопрос о продлении договора в настоящее время не обсуждается.

Также опасения эскалации до уровня новой холодной войны, вызванные взаимными обвинениями США и России по поводу возможных поставок Украине дальнобойных ракет «Томагавк», спровоцировали массовые распродажи на российском фондовом рынке.

Санкционная повестка: Появилась новая дата для утверждения 19-го пакета санкций ЕС против России: теперь его рассмотрение в Европарламенте может состояться 22–23 октября в рамках очередного саммита Евросоюза. При этом Венгрия и Словакия, стремясь добиться уступок в своих экономических интересах, рассчитывают отсрочить принятие этих ограничительных мер.

Но негатив на этом не заканчивается: Инфляция в России за последнюю неделю составила 0,23%, с начала года цены выросли на 4,53%, годовая инфляция в РФ на 6 октября выросла до 8,1%. Можно с уверенностью заявить, что ускорение темпов роста потребительских цен будет воспринято как еще один сигнал в пользу паузы в цикле снижения ставки на октябрьском заседании ЦБ.

Что по технике: Индекс закрылся ниже психологически важной отметки в 2600 пунктов, что создает негативный сигнал для рынка. При сохранении текущего давления высока вероятность тестирования уровня поддержки в зоне 2640-2650. Учитывая слабость рынка, стоит быть к этому готовым.

Следующей целью может стать отметка 2500п, однако для такого развития событий потребуются новые негативные факторы, а именно — конкретные решения в сторону эскалации и ужесточения санкционного давления.

Трамп отдает себе отчет, что полный разрыв дипломатических отношений с Россией неприемлем. Сохранение рабочего диалога является для него необходимым условием для продолжения переговоров по урегулированию конфликта в Украине. Таким образом, его риторика, скорее всего, не выйдет за рамки практической плоскости.

Из корпоративных новостей:

Совкомбанк #SVCB ведет переговоры о приобретении одного из крупнейших игроков на рынке страхования жизни — компании Капитал life.

Ozon #OZON планирует запустить собственную управляющую компанию, а в дальнейшем получить брокерскую лицензию.

Группа Астра #ASTR и DIS Group создают технологический альянс для развития отечественных ИТ-решений.

Novabev #BELU акционеры утвердили дивиденды за 1п 2025г в размере 20 руб/акция (ДД 5%), отсечка - 18 октября

ПИК СД рассмотрит вопрос об отмене дивидендной политики. Также СД рекомендовал провести обратный сплит акций с коэффициентом 100 к 1.

СПБ Биржа порядка 10 эмитентов готовятся выйти на рынок капитала, разместить акции и облигации

Яндекс #YDEX СД принял решение о допэмиссии для целей реализации программы долгосрочной мотивации.

• Аутсайдеры: ПИК #PIKK (-9,67%), СПБ Биржа #SPBE (-8,56%), Whoosh #WUSH (-7,82%), Мечел-ап #MTLRP (-7,7%).

09.10.2025 - четверг

• #OZPH - Озон Фарм дата окончания размещения акций допвыпуска

• #NKHP - НКХП последний день с дивидендом 6.54 руб.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #инвестор #инвестиции #обзор_рынка #новичкам #трейдинг

'Не является инвестиционной рекомендацией

Являются ли акции Ленэнерго источником стабильного дохода в условиях нестабильного рынка ⁉️

💭 Рассмотрим, почему акции Ленэнерго могут стать тем самым «тихим оазисом» для инвесторов, ищущих стабильность в море волатильности...

💰 Финансовая часть (2 кв 2025)

📊 Рост выручки составил 18,3%, чистая прибыль увеличилась на 1,7% год к году. Валовая прибыль от передачи электроэнергии поднялась на 28,7% относительно прошлогоднего периода. Валовая прибыль от технологического присоединения также показала положительную динамику — плюс 27,4%. Операционная рентабельность улучшилась до 33%, тогда как ранее была на уровне 28%.

🧐 Темпы роста чистой прибыли замедлились вследствие изменения величины прочей прибыли и убытков, составивших минус 0,4 млрд рублей во втором квартале текущего года, по сравнению с 1,9 млрд годом ранее. Однако решающее значение приобретёт четвёртый квартал, когда идут обесценения, которых в этом году может не быть.

💪 Финансовое положение компании укрепляется благодаря росту резервов. Если учитывать финансовые вложения преимущественно в виде депозитных инструментов, общий объём резервов достиг отметки в 22,2 млрд рублей, а чистый доход от процентов за квартал составил 1,7 млрд рублей.

💸 Дивиденды

🤑 Ожидается значительный прирост дивидендов ввиду низкого уровня обесценений, причем их полное отсутствие способно дополнительно повысить прибыль компании в 2025 году. Хотя акции быстро восстановились и достигли исторических максимумов, перспективная дивидендная доходность остается высокой, предполагая дальнейший потенциал роста котировок.

🫰 Оценка

👌 Расчет оценки производится исключительно применительно к привилегированным акциям, учитывая их рыночную стоимость и соответствующую долю прибыли, закрепленную уставом. Форвардный P/E на ближайшие годы находится в диапазоне 7,1-7,5.

📌 Итог

🔥 Компания демонстрирует отличные показатели, операционная маржа впечатляет, компания располагает значительными резервами, а возможное снижение объемов обесценений по итогам года обеспечит значительное увеличение прибыли и повышение размера дивидендов за 2025 год.

🎯 ИнвестВзгляд: Интерес к акциям сохраняется и при текущих ценовых уровнях, поскольку потенциальный рост стоимости может оказаться выше расчетного значения из-за недооцененности бумаг инвесторами или ускоренного увеличения прибыли вследствие снижения объема обесценений.

📊 Фундаментальный анализ: ✅ Покупать - учитывая хорошие перспективы развития бизнеса и потенциально высокий уровень дивидендной доходности, акции выглядят привлекательно для покупки.

💣 Риски: ☀️ Низкие - внешние факторы оказывают незначительное влияние на компанию, а сама компания характеризуется устойчивостью и надежностью.

✅ Привлекательная зона для покупки: 243р / 234р (а-п)

💯 Ответ на поставленный вопрос: Компания демонстрирует сильные финансовые результаты, обеспечивает стабильность выплат и располагает значительными резервами, поддерживая высокие темпы роста. Долгосрочная стратегия приобретения акций выглядит оправданной. Да, акции-п Ленэнерго представляют собой привлекательную инвестиционную возможность даже в условиях нестабильного рынка.

🤷♂️ Данный обзор не является индивидуальной инвестиционной рекомендацией. Инвестиции сопряжены с рисками, а фундамент инвестиций — самостоятельность мышления и здоровое недоверие!

⏰ Благодарим Вас за поддержку! Следующий материал уже в работе...

$LSNG $LSNGP #LSNG #LSNGP #Ленэнерго #Акции #Инвестиции #Дивиденды #Аналитика #Энергетика #ИнвестПортфель #идея #прогноз #обзор

Облигации Почта России 003Р-01 (фикс) и 003Р-02 (флоатер). Весомые причины пройти мимо

Пожалуй, сложно найти человека, который хоть раз не сталкивался с услугами этой компании. Сложности и недофинансирование видны, и этого не скрывают сами работники, выполняющие свои функции в отсутствие современной техники. Сегодня предлагаю заглянуть чуть глубже и понять, как обстоят дела с финансовой точки зрения:

АО «Почта России» — крупнейший федеральный почтовый и логистический оператор России, работающий во всех регионах страны.

Компания оказывает все виды услуг почтовой связи, осуществляет денежные переводы и доставку пенсий, обеспечивает прием платежей от населения, а также предоставляет логистические услуги. Почта России на 100% находится в собственности государства.

Параметры выпуска Почта России 003Р-01:

• Рейтинг: AА(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: КБД + 350 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Сбор заявок: до 09 октября

• Дата размещения: 14 октября

Параметры выпуска Почта России 003Р-02:

• Рейтинг: A(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: КС+300 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: только для квалов

• Сбор заявок: до 09 октября

• Дата размещения: 14 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 107,2 млрд руб. (-2,8% г/г);

• Чистый убыток: 23,8 млрд руб. (рост в 2 раза г/г);

• Субсидии из бюджета: 327 млн рублей, что в три раза больше, чем за весь 2024 год.

• Производительность почтовой сети: увеличилась на 5,3%

• Долгосрочные обязательства: 96,6 млрд руб. (-18,5% г/г);

• Краткосрочные обязательства: 211,3 млрд руб. (-27,3% г/г).

В настоящее время в обращении находится 16 выпусков биржевых облигаций компании на 115 млрд рублей:

Из аналогов с похожими параметрами на вторичном рынке можно выделить выпуски ПочтаР2Р04 #RU000A1055Y4 (YTP 18,21%) оферта: через 22 месяца, ПочтаР2Р01 #RU000A104V75 (YTP 18,1%) оферта: через 19 месяцев.

Похожие выпуски облигаций по уровню риска:

• Брусника 002Р-04 #RU000A10C8F3 (22,88%) А- на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,53%) А- на 2 года 8 месяцев

• Патриот Групп 001Р-01 #RU000A10B2D2 (24,89%) ВВВ на 2 года 4 месяца

• ГЛОРАКС оббП04 #RU000A10B9Q9 (21,09%) ВВВ на 2 года 4 месяца

• Сегежа Групп 003P-06R #RU000A10CB66 (26,01%) ВВ- на 2 года 3 месяца

• Делимобиль 1Р-03 #RU000A106UW3 (25,27%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (21,07%) А- на 1 год 9 месяцев

• ТГК-14 выпуск 2 #RU000A106MW0 (22,01%) ВВВ на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,12%) А- на 1 год 7 месяцев

Что по итогу: На основании анализа можно сделать вывод о нецелесообразности участия в размещении. Это обусловлено откровенно слабым финансовым состоянием эмитента и отсутствием премии к доходности на вторичном рынке.

В сравнении с флоатерами, куда интереснее выглядит: АФК Система 002P-05 #RU000A10CU55 Купон: КС+350 б.п. на 2 года. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#облигации #обзор #отчет #аналитика #инвестор #инвестиции #обзор_рынка #новичкам

'Не является инвестиционной рекомендацией

Отскок есть, триггеров нет. Опасная зона для покупателей. За чем стоит следить?

Не найдя поддержки в виде позитивных новостей, российский рынок приостановил свое восхождение. Индекс МосБиржи метался в течение дня, раз за разом пытаясь штурмовать недельный максимум, но каждый раз откатывался назад. В итоге амплитуда его движений постепенно сужалась, указывая на выжидательную позицию инвесторов.

Стоит отметить, что, несмотря на значительный рост в начале недели, о развороте долгосрочного нисходящего тренда говорить не стоит, пока мы не видим фундаментальных поводов для покупок акций широким фронтом.

По-прежнему в среднесрочные портфели нужно включать лишь точечные бумаги, основной капитал стоит держать в облигациях, а акциями лучше торговать спекулятивно, если ваш инвестиционный горизонт не превышает года.

Индексы МосБиржи и РТС стремятся в район 2690 пунктов и 1030 пунктов соответственно, где могут встретиться с сопротивлением продавцов. Оптимизма могут добавить данные по недельной инфляции, при условии, стабилизации показателей.

Ралли продолжается: политическая нестабильность в США продолжает быть катализатором роста золота. Из-за шатдауна и отсутствия компромисса в Конгрессе инвесторы активно переводят капитал в защитные активы, что впервые подняло цену выше $4000. Дополнительную поддержку также оказывают ожидания того, что ФРС на заседании в конце октября понизит ставку.

Из позитивного: Минфин подтвердил сохранение действующего механизма топливного демпфера, обеспечивающего предсказуемость доходов нефтяных компаний, а правительство поручило отсрочить уплату акциза на жидкую сталь и НДПИ на железную руду до 1 декабря, что временно снизит налоговую нагрузку на металлургию.

Вернуть рынки к падению могут новости, которые сейчас отошли на второй план. Речь идет об окончательном решении по крылатым ракетам «Томагавк». Для России этот шаг является «красной линией», которую Трамп не решается перейти.

Также значительный вес в коррекционных движениях на рынке имеет санкционное давление. ЕС до сих пор окончательно не утвердил 19-й санкционный пакет. Удивить российскую экономику новыми запретами сложно, но на настроения инвесторов и их готовность скупать акции это, безусловно, повлияет. Всем удачных торгов и взвешенных торговых решений.

Из корпоративных новостей:

Самолет планирует в октябре выпустить конвертируемые облигации на несколько миллиардов.

ФосАгро рассчитывает до конца года утвердить стратегию развития мощностей на ближайшие пять лет.

МТС IPO Юрента и AdTech технически готовы к концу года, но многое зависит от рыночных условий.

М.Видео объявила о запуске стратегического партнерства с Яндекс Доставкой. Теперь товары компании можно получать через сервис Яндекс Доставка в ПВЗ Яндекс Маркета.

Россети готовы строить системы накопления энергии в разных регионах России.

Абрау-Дюрсо российское вино могут начать продавать онлайн во 2кв 2026г.

Северсталь позиция по дивидендам неизменна: нужно миновать пик сapex и выйти на позитивный FCF.

СПБ биржа запустила торги фьючерсами на мировые индексы и биткоин.

Группа Позитив российская IT-отрасли по объему реализации в первом полугодии 2025 года показала рост в 15%.

• Лидеры: СПБ Биржа #SPBE (+9,7%), МТС #MTSS (+3,4%), ВК #VKCO (+3,35%), НЛМК #NLMK (+2,96%), Позитив #POSI (+2,82%).

• Аутсайдеры: ТМК #TRMK (-1,64%), Сургутнефтегаз #SNGSP (-1,4%), Мечел #MTLRP (-1,3%), ЮГК #UGLD (-0,9%).

8.10.2025 - среда

• #AFLT - Аэрофлот СД о реализации стратегии развития и цифровой трансформации группы Аэрофлот.

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #новости #аналитика #инвестор #инвестиции #обучение #новичкам #обзор_рынка

'Не является инвестиционной рекомендацией

Облигации Селигдар 001P-06. Купон до 17,25% на 2,5 года без оферт и амортизации

ПАО «Селигдар» — российский полиметаллический холдинг, который занимается горнодобычей и добычей металлов: золота, серебра, олова, меди, вольфрама.

Компания входит в топ-10 крупнейших российских компаний по объёмам годовой добычи золота и является крупнейшим производителем рудного олова в России.

Параметры выпуска Селигдар 001P-06:

• Рейтинг: ruA+ (Эксперт РА, прогноз "Негативный")

• Номинал: 1000Р

• Объем: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: не выше 17,25% годовых (YTM не выше 18,68% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 09 октября

• Дата размещения: 14 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Консолидированная выручка: 28,4 млрд рублей, увеличилась относительно показателя прошлого года на 36%.

• Выручка от реализации золота: 23,9 млрд рублей, увеличилась на 7,1 млрд рублей.

• Показатель EBITDA: 11,6 млрд рублей, рост к прошлому году — 42%.

• Рентабельность по EBITDA: 41%.

• Долгосрочные обязательства: 80,6 млрд руб. (+15,0% г/г);

• Краткосрочные обязательства: 94,8 млрд руб. (+8,4% г/г);

• Чистый Долг/ скорр. EBITDA: 3,26x.

Агентство «Эксперт РА» подтвердило кредитный рейтинг ПАО «Селигдар» на уровне ruA+, однако пересмотрело прогноз по нему в сторону ухудшения — со «стабильного» на «негативный».

К такому решению агентство подтолкнул ряд факторов:

• Рост долга: Активные инвестиции компании привели к увеличению долговой нагрузки.

• Дорогие кредиты: Ужесточение денежно-кредитной политики ЦБ РФ сделало обслуживание долга более затратным.

• Проблемы с оборотом: Замедлилась скорость оборота товарно-материальных запасов.

• Влияние цены на золото: Рост котировок золота привел к увеличению стоимости «золотых» обязательств компании.

Главный просчет: Выпуск «золотых облигаций» с привязкой номинала к цене золота стал, на мой взгляд, стратегической ошибкой менеджмента:

Выпущенные в апреле 2023 года по цене 4186,3 рубля за грамм, эти бумаги сегодня, на фоне роста цены золота, создают значительную долговую нагрузку с учетом еще и 5% купона.

Компания демонстрирует хороший рост выручки, вот только значительная часть дохода уходит на погашение долговых обязательств.

На данный момент в обращении находятся 8 выпусков облигаций. Из них выделил бы:

• Селигдар 001Р-03 #RU000A10B933 Доходность: 19,14%, Купон: 23,25%. Текущая купонная доходность: 21,25% на 1 год 11 месяцев, ежемесячно

• Селигдар 001Р-04 #RU000A10C5L7 Доходность: 19,00%, Купон: 19,00%. Текущая купонная доходность: 18,33% на 2 года 3 месяца, ежемесячно

Что готов предложить нам рынок долга:

• Группа ЛСР 001Р-11 #RU000A10CKY3 (17,64%) А на 2 года 10 месяцев

• ВИС ФИНАНС БО П09 #RU000A10C634 (17,83%) А+ на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,11%) А- на 2 года 8 месяцев

• ГЛОРАКС оббП04 #RU000A10B9Q9 (22,61%) ВВВ на 2 года 5 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (25,37%) А на 1 год 10 месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (19,78%) А на 1 год 9 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (20,91%) А- на 1 год 9 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,28%) А- на 1 год 7 месяцев

Что по итогу: К явным недостаткам стоит отнести растущую долговую нагрузку и возможность пересмотра рейтинга надежности в сторону его понижения. Также новое размещение явно проигрывает своим аналогам.

Например, выпуск «Селигдар4Р» с погашением через 2,3 года и доходностью к погашению 19,0% выглядит гораздо привлекательнее. Не вижу здесь инвестиционной идеи, поэтому проходим мимо. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #новости #обзор_рынка #инвестор #инвестиции #новичкам #обучение

'Не является инвестиционной рекомендацией

Что возьмёт верх: техника отскока или суровая реальность? К чему готовиться инвестору

В начале торговой недели российский фондовый рынок продемонстрировал мощный разворот. Сначала индекс МосБиржи снижался ниже 2600п, но затем бодро вырос закрывшись выше 2650п. Подъему рынка способствовали накопленная перепроданность после пяти недель снижения подряд, а также принудительное закрытие позиций (маржин-коллы), которое можно было наблюдать на торгах выходного дня.

Пока всё выглядит как обычный технический отскок, так как новостной фон в эти дни был нейтральным. Для дальнейшего восстановления котировкам может понадобиться больше оснований, хотя закрылись мы крайне позитивно. Преодоление и консолидация выше 2650 пунктов создадут предпосылки для роста к следующему значимому сопротивлению в диапазоне 2690-2700п.

Суровая реальность: Рынок продолжает оставаться во власти новостей и спекуляций. В нём практически нет длинных денег. Фундаментально признаков для оптимизма тоже немного: финансовые показатели большинства компаний падают, а экономика замедляется. Предстоящий сезон отчётов станет подтверждением тому, что время сейчас играет против рынка акций, который в нынешних условиях не способен идти в рост.

Ключевым внутренним риском остается траектория смягчения денежно-кредитных условий и их влияние на инвестиционную и потребительскую активности.

Наш рынок постепенно начинает готовиться к сохранению ключевой ставки ЦБ на уровне 17% до конца года, разговоров об этом все больше. Причина кроется сразу в нескольких проинфляционных факторах. Так, например, вклад повышения НДС в инфляцию зампред Банка России Заботкин оценил на уровне 0,6-0,8 процентного пункта.

Замедление экономики может подпитывать спекулятивный интерес к акциям компаний-должников, однако реальный эффект мы увидим ближе к заседанию ЦБ: Индекс деловой активности (PMI) в сфере услуг в сентябре 2025 года снизился до 47 пунктов против 50 пунктов месяцем ранее. Темпы падения стали максимальными с декабря 2022 года.

Ну и как же оставить этот пост без яркого пятна геополитики? Правильно — никак: Ближе уже к закрытию торгов на российском рынке в дело вступил президент США: Трамп заявил, что уже принял решение по поставкам ракет Tomahawk в Украину.

Он также сказал, что должен узнать, где они будут использованы и отметил, что не стремится к эскалации. Пояснять, какое именно будет принято решение, он не стал.

Впереди ожидается волатильный день, который может положить конец текущему отскоку. Однако пока рынок держится выше отметки в 2600 пунктов, сохраняется умеренный оптимизм в отношении силы «быков».

Из корпоративных новостей:

РусАгро #RAGR суд оставил под стражей основателя компании Вадима Мошковича и бывшего гендиректора компании Максима Басова. В деле могут появиться новые фигуранты, включая арбитражных управляющих и оценщиков.

Газпром #GAZP поставки природного газа из России в Китай по трубопроводу "Сила Сибири - 2" начнутся в 2030-х годах вне зависимости от геополитической ситуации в мире.

ЕвроТранс #EUTR первым внедрил новые сверхмощные зарядные станции для электромобилей на своих АЗК.

Группа Астра #ASTR первой в России интегрировала в облако квантовый генератор случайных чисел.

Займер #ZAYM акционеры утвердили дивиденды за 2кв 2025г в размере 4,73 руб/акция (ДД 3,3%), отсечка - 14 октября

ИИ-дочка Софтлайн - Холдинг Фабрика ПО — запланировала IPO до конца года. В ходе IPO планируется привлечь ₽3–5 млрд.

• Лидеры: IVA #IVAT (+9,5%), Мечел #MTLR (+5,96%), ПИК #PIKK (+5,35%).

• Аутсайдеры: БСП #BSPB (-3,22%), Икс 5 #X5 (-1,9%), Позитив #POSI (-1,38%), ВК #VKCO (-0,75%).

07.10.2025 - вторник

• #BELU - Белуга ВОСА по дивидендам за 1 полугодие 2025 года в размере 20 руб/акция.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #обзор_рынка #инвестор #инвестиции #обзор #новости #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Облигации Уральская кузница 001P-02. Купон до 13,00% на 3 года в валюте. Какие есть риски?

Данный эмитент для рынка долга не новый. Ранее он выходил с дебютным рублёвым размещением, теперь как видим, время пришло для предложения в валюте. Предлагаю оценить риски и потенциальную доходность:

ПАО «Уральская кузница» создано на базе «Чебаркульского металлургического завода», выпускает штампованные поковки из проката углеродистых и легированных марок стали, жаропрочных и титановых сплавов. С 2003 года входит в группу Мечел $MTLR

Параметры выпуска УралКуз 001P-02:

• Рейтинг ПАО "Мечел": A- (RU) от АКРА прогноз "Негативный"

• Номинал: 100 ¥

• Объем выпуска: 100 млн CNY

• Срок обращения: 3 года

• Купон: не выше 13,00% годовых (YTM не выше 13,80% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 08 октября

• Дата размещения: 13 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 10,4 млрд руб. (-9,0% г/г);

• Чистая прибыль: 4,3 млрд руб. (+3,7% г/г);

• Долгосрочные обязательства: 815,3 млн руб. (+20,7% г/г);

• Краткосрочные обязательства: 6,7 млрд руб. (-18,7% г/г);

• Отношение чистого долга к EBITDA: по итогам 2024 года находится на уровне 0,2х. При этом стоит помнить про высокую долговую нагрузку материнской компании – группы Мечел.

Снижение рейтинга «Мечел» агентство АКРА объяснило ростом долговой нагрузки на фоне сокращения операционного денежного потока. Причиной этого стало падение цен на ключевую продукцию компании.

В настоящее время на бирже торгуется только рублевый выпуск, поэтому сравнивать новое предложение будем сразу с другими компаниями:

• Уральская кузница оббП01 #RU000A10C6M3 Доходность — 20,91%. Купон: 20,00%. Текущая купонная доходность: 19,60% на 1 год 9 месяцев, ежемесячно

Что готов предложить нам рынок долга:

• Полипласт П02-БО-11 #RU000A10CTH9 CNY (11,98%) А- на 1 год 11 месяцев

• КИФА БО-01 #RU000A10CM89 CNY (13,70%) ВВВ на 1 год 10 месяцев

С большим уровнем риска можно рассмотреть:

• Инвест КЦ 001P-01 #RU000A10BQV8 USD (А-) Доходность: 11,24% на 2 года 8 месяцев

• Полипласт П02-БО-09 #RU000A10CH11 USD (А-) Доходность: 10,72% на 2 года 3 месяца

• Уральская Сталь БО-001Р-04 #RU000A10BS68 USD (А) Доходность: 11,62% на 2 года 2 месяца

Что по итогу: В сравнении с рыночными аналогами, начальные условия от УралКуз предполагают умеренную премию, создавая потенциал для роста котировок после размещения. Продолжительный срок обращения также является конкурентным преимуществом, давая инвесторам возможность зафиксировать привлекательную валютную доходность на длительный период.

Инфраструктурные сложности и привязка к компании Мечел - главные риски, которые нужно здраво оценивать. Окончательный выбор всегда за вами, я же планирую с умеренной долей от депозита принять участие в размещении. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #рынок #биржа #валюта #обзор_рынка #новичкам #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Ожидания от следующей недели по рынку. Продолжится ли падение?

Российский фондовый рынок обновил минимум с начала года. За последнюю торговую неделю индекс МосБиржи снизился на 4,5%, и, закрывшись ниже отметки в 2600 пунктов, указывает на высокую вероятность продолжения нисходящего движения. Это произошло на фоне падения нефтяных котировок до уровней начала июня и существенного укрепления рубля.

Грядущий понедельник начнется с дивидендных гэпов, и главный вопрос заключается в том, будет ли попытка выкупа на рынке. На торгах выходного дня индекс продолжил стремительно снижаться обновив минимальные значения 2564 пунктов.

Не исключаю, что на рынке могло начаться принудительное закрытие позиций (маржин-коллы) они обычно происходит при пробитии стратегически важных значений. В воскресенье часть потерь удалось отыграть на фоне ожидаемого решения ОПЕК+ по увеличению добычи нефти на 137 тыс б/с.

На настроения инвесторов также влияют дальнейшая динамика ключевой ставки и геополитическая неопределенность. Все это в совокупности не оставляет оснований на коротком инвестиционном горизонте делать выбор в пользу акций.

Экономика стремительно замедляется: Индекс PMI в сфере услуг РФ в сентябре снизился до 47 пунктов с 50 пунктов месяцем ранее. Вероятность снижения ставки в октябре увеличивается. Если ее не снизить хотя бы на 1 п.п. в октябре, то разговоры о высокой вероятности рецессии станут снова актуальны.

Может казаться, что в данный момент ждать позитива для рынка неоткуда. Однако далеко не все коррекции заканчиваются с появлением хороших новостей. Часто рост начинается просто потому, что поток плохих новостей иссякает.

Таким поводом для снижения градуса эскалации может стать след новость: Имеется высокая вероятность, что Украина, скорее всего, не получит от США крылатые ракеты «Томагавк». Для России этот шаг является «красной линией», которую Трамп не готов пересекать.

Это решение также объясняется практическими соображениями: ежегодное производство этих ракет в США составляет менее 200 единиц, что ограничивает их поставки даже союзникам. Более того, у Украины отсутствуют необходимые пусковые установки для их применения.

Что по технике: Если смотреть на график индекса МосБиржи широкими мазками, то после закрытия ниже 2600 пунктов следующей значимой целью становится уровень 2370п, с промежуточной поддержкой на 2550 и 2500 пунктах. Я не люблю паниковать, но исключать худший сценарий не стоит.

Демонстрацией силы и интереса со стороны инвесторов станет возврат с последующим закреплением выше 2600 пунктов. Пока эти разговоры — это лишь попытки поймать отскок. Перспектив для возобновления долгосрочного растущего тренда не видно.

На этой неделе продолжим искать идеи в рынке долга и, поверьте, там есть на что обратить внимание. Всех с началом новой торговой недели.

Из корпоративных новостей:

Европлан намерен рекомендовать СД рассмотреть дивиденды за 2025 год в размере 7 млрд руб (58,3 руб/акц, ДД 11%)

ОАК в 2025 году выпустит почти на 50% больше новых самолетов, чем в 2024 году.

• Лидеры: Озон Фарма #OZPH (+6,92%), Сургутнефтегаз #SNGSP (+3,28%), ЭсЭфАй #SFIN (+3,1%).

• Аутсайдеры: ИКС 5 #X5 (-4%), Самолет #SMLT (-3,76%), ВК #VKCO (-3,7%), СПБ Биржа #SPBE (-3,65%).

06.10.2025 - понедельник

• #SMLT - Самолет операционные результаты за 3 квартал и 9 месяцев 2025 г.

• #AVAN - Авангард последний день с дивидендом 24,79 руб.

• #T - Т-Технологии закрытие реестра по дивидендам 35 руб. (дивгэп)

• #BSPB - Банк Санкт-Петербург закрытие реестра по дивидендам (16,61 руб. для ао, 0,22 руб. - для ап) (дивгэп)

• #NVTK - Новатэк закрытие реестра по дивидендам 35,5 руб. (дивгэп)

• #OZPH - Озон Фарма закрытие реестра по дивидендам 0,25 руб. (дивгэп).

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #новичкам #обзор_рынка

'Не является инвестиционной рекомендацией

Российский рынок у критической черты: Что может стать точкой разворота?

На российском рынке акций сохраняется пессимизм. Словесные интервенции в виде выступления президента РФ на Валдайском форуме не стали драйвером для восстановления уверенности инвесторов.

Президент затронул вопросы политики, мироустройства, экономики. Президент России назвал чушью рассуждения о планах России напасть на НАТО, а также заявил, что Россия показала высочайшую степень устойчивости, противостоя санкциям.

Однако факторы, обуславливающие коррекцию, не только остаются в силе, но и усиливаются на фоне продолжающегося противостояния, в котором стороны прощупывают "красные линии" оппонента.

Геополитические риски, а также перспективы паузы в цикле смягчения денежно-кредитной политики - мощное комбо при котором "большие деньги" долгое время будут обходить рынок акций стороной.

Очередной фактор давления - это цена нефть Brent, которая впервые почти за 4 месяца опустилась ниже $65 за баррель. Опасения увеличения поставок нефти со стороны участников ОПЕК+ угрожают избыточным предложением, что вместе с ослабленным экономической активности способно оказать серьезное давление на нефтяные котировки.

Что по технике: Индекс МосБиржи приближается к важному уровню поддержки в 2600 пунктов, находящемуся на дне торгового канала. Сложились все классические предпосылки для разворота — рынок перепродан, основной негатив в цене. Однако вместо ожидаемого отскока мы наблюдаем вялую негативную динамику. Это говорит о том, что медвежий тренд исчерпывает себя не резким обвалом, а постепенным истощением.

Изменить ситуацию может либо новость геополитического характера, либо массовое закрытие "коротких" позиций (маржин-колл). Обычно такие распродажи начинаются возле стратегических "круглых" уровней, когда кажется, что падение уже не может продолжиться.

Таким рубежом, по всей видимости, является зона 2600–2580 пунктов (линия восходящего тренда в форме треугольника). Думаю, на этом уровне произойдёт распродажа, но то, насколько активно её отыграют покупатели, будет зависеть от новостного фона.

В ближайшие дни в центре внимания окажется вопрос о поставках «Томагавков». Если их одобрят, то можно ставить крест на восстановлении. Если не одобрят — возможна попытка отскока в район 2650 пунктов.

Из корпоративных новостей:

Банк Санкт-Петербург СД одобрил новый обратный выкуп с целью поддержать рыночную капитализацию. Байбэк будет проходить с 6 октября 2025 года по 20 мая 2026 года. Банк выкупит акции на сумму до ₽5 млрд.

МосБиржа запретила короткие продажи по акциям Озон Фармацевтики. В рамках допэмиссии компания размещает акции по преимущественному праву с 3 по 9 октября, по 42 ₽ за бумагу.

Самолет 6 октября опубликует операционные результаты за 3 кв и 9 мес 2025 года.

Соллерс сообщает о старте продаж флагманских полноприводных пикапов Sollers ST9.

Магнит разработал новый концепт магазинов "у дома".

• Лидеры: ВК #VKCO (+2,47%), БСП #BSPB (+2,26%), Мечел #MTLR (+1,7%), Совкомбанк #SVCB (+1,38%).

• Аутсайдеры: Whoosh #WUSH (-5,33%), ЮГК #UGLD (-4,84%), Сегежа #SGZH (-4,74%), ФосАгро #PHOR (-3,8%).

03.10.2025 - пятница

• #ZAYM - Займер ВОСА по дивидендам за 1 кв 2025 года

• #OZPH - Озон Фарм последний день с дивидендом 0,25 руб

• #BSPB - Банк Санкт-Петербург последний день по дивидендам за 1п 2025г в размере 16,61 руб/обычка и 0,22 руб/преф

• #NVTK - Новатэк последний день с дивидендом 35.5 руб.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #обзор_рынка #инвестор #инвестиции #новости #трейдинг #новичкам

'Не является инвестиционной рекомендацией

Налоговая реформа как проверка на прочность. ВИ.ру проходит её уверенно 💪

НДС растет, УСН сжимается — инициатива Минфина изменит правила игры. Формально это пока обсуждение, но уже ясно, как это отразится на рознице, e-commerce, рынке DIY и бизнесе ВИ.ру. Сейчас расскажем!

📌 Повышение ставки НДС заставит всех участников рынка адаптировать системы, пересматривать контракты, обновлять ценники. Это коснется и нас, однако для ВИ.ру, где 74% выручки формируется за счёт B2B-клиентов, влияние будет заметно мягче, чем для игроков, ориентированных на конечного потребителя.

Для компаний, работающих с В2В-клиентами, рост ставки скорее транзитный эффект, чем дополнительная нагрузка — цена товара без НДС для обеих сторон сделки не меняется, а сам налог впоследствии принимается к вычету при перепродаже. Наша стратегия системного движения в B2B подтверждает свою устойчивость.

📌 Снижение лимита УСН с 60 до 10 млн рублей станет серьезным испытанием для мелких предпринимателей, но не для ВИ.ру — 1Р-игрока с моделью прямых закупок у надёжных производителей, способных обеспечить сертификацию и широкий ассортимент для B2B-клиентов.

Сильнее всего под воздействие попадают мелкие предприниматели: селлеры на маркетплейсах, владельцы строительных магазинов и торговых точек. Это также создаст давление на площадки, модель которых строится на тысячах мелких продавцов — будь то маркетплейсы или строительные рынки.

В целом налоговые инициативы Минфина способны заметно повлиять на расстановку сил на рынке. Для части компаний они станут ударом по марже и бизнес-модели, для других — стимулом ускорить адаптацию. Но очевидно, что устойчивость и прозрачность бизнеса превращаются в ключевое конкурентное преимущество, позволяющее пройти налоговую перестройку с минимальными потерями и даже с возможностью укрепить позиции на рынке.

#обзор #быстреерынка #Ви2В #всепроВИ

Облигации Уральская сталь 001Р-06 (фикс) и 001Р-07 (флоатер). Риски все выше

На рынке долга наблюдается тренд на рост доходности облигаций, вызванный неопределенностью относительно динамики снижения ключевой ставки. В этих условиях новые выпуски размещаются с более привлекательными условиями. Правда уровень риска - не становится меньше:

«Уральская Сталь» — крупный металлургический холдинг полного цикла, расположенный в Новотроицке, Оренбургская область, производящий чугун, широкий спектр сталей (включая уникальные мостовые, коррозионностойкие, криогенные) и литые изделия.

Параметры выпуска Уральская сталь БО-001Р-06:

• Рейтинг: A(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: не выше 20,00% годовых (YTM не выше 21,94% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Сбор заявок: до 08 октября

• Дата размещения: 13 октября

Параметры выпуска Уральская сталь БО-001Р-07:

• Рейтинг: A(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2 года

• Купон: КС+425 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: только для квалов

• Сбор заявок: до 08 октября

• Дата размещения: 13 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 57 979 млн руб. Отмечается значительное снижение выручки на 31,2% из-за укрепления рубля и ухудшения конъюнктуры рынка.

• EBITDА: 152 млн руб. Наблюдается катастрофическое падение операционной рентабельности.

• CAPEX: 4 736 млн руб. Инвестиции в основные средства сохраняются на высоком уровне.

• Долгосрочные обязательства: 55,2 млрд руб. (-3,8% г/г);

• Краткосрочные обязательства: 96,8 млрд руб. (-1,0% г/г);

• Соотношение Чистый Долг/EBITDA на уровне 5,4x (0,86х на конец 2023 года и 2,12х на конец первого полугодия 2024г.).

В феврале 2025 года АКРА понизило кредитный рейтинг компании до уровня A(RU), изменив прогноз на «Негативный». Это связано с высокой вероятностью сохранения средних уровней по долговой нагрузке и обслуживанию долга в 2025 году.

В обращении находятся три выпуска биржевых облигаций компании на 24 млрд рублей, выпуск биржевых бондов на 350 млн юаней и биржевой выпуск на $20 млн:

• Уральская Сталь БО 001Р-05 #RU000A10CLX3 Доходность — 20,48%. Купон: 18,50%. Текущая купонная доходность: 18,55% на 2 года 4 месяца, ежемесячно

Новый выпуск с фикс купоном привлекателен за счет повышенной доходности на старте, что создает потенциал для роста котировок. Покупать на долгосрок, я бы не рекомендовал.

Похожие выпуски облигаций по уровню риска:

• Брусника 002Р-04 #RU000A10C8F3 (23,17%) А- на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,34%) А- на 2 года 8 месяцев

• Патриот Групп 001Р-01 #RU000A10B2D2 (24,89%) ВВВ на 2 года 4 месяца

• ГЛОРАКС оббП04 #RU000A10B9Q9 (22,01%) ВВВ на 2 года 4 месяца

• Сегежа Групп 003P-06R #RU000A10CB66 (26,01%) ВВ- на 2 года 3 месяца

• Делимобиль 1Р-03 #RU000A106UW3 (25,57%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (19,59%) А- на 1 год 9 месяцев

• ТГК-14 выпуск 2 #RU000A106MW0 (22,36%) ВВВ на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,44%) А- на 1 год 7 месяцев

Что по итогу: Риск в данной истории пропорционален потенциальной доходности. Эмитент предлагает высокую доходность для своего рейтинга, а дефицит подобных бумаг на рынке может обеспечить краткосрочный рост котировок после размещения.

Однако фундаментальные показатели компании ослабевают: растет долговая нагрузка, ухудшается операционная эффективность, так что выбор за Вами. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #обзор_рынка #инвестор #инвестиции #новичкам #риск #подборка

'Не является инвестиционной рекомендацией

Идеальный шторм: почему российский рынок остался без поддержки

Российскому рынку не хватает стимулов для роста. Инвесторы не видят позитивных сигналов ни от смягчения монетарной политики, ни от снижения геополитической напряженности.

Ситуацию усугубляет умеренно жесткая позиция ЦБ по ключевой ставке, которая вызывает опасения, что к концу года ставка будет не ниже 16%. Это своего рода плата за геополитические риски и повышение налогов.

По итогам основной сессии индекс МосБиржи увеличился на 0,1% и составил 2686,4 пункта, а долларовый индекс РТС прибавил 0,3%, поднявшись до 1023,7 пунктов.

На фоне сохраняющейся высокой геополитической напряжённости вчера Дональд Трамп выступил со смешанными сигналами. С одной стороны, он подчеркнул необходимость дипломатического урегулирования между Россией и Украиной и выразил готовность выступить посредником на переговорах.

С другой — заявил о демонстрации силы как действенном методе давления, подтвердив отправку к российским берегам одной-двух атомных субмарин, хотя и выразил надежду, что до их использования дело не дойдёт.

Ранее в СМИ появлялись сообщения о возможных поставках Украине крылатых ракет Tomahawk, что уже вызывало обеспокоенность рынков и усиливало геополитические риски.

Сегодня страны ЕС также должны обсудить план использования замороженных российских активов. Изменить текущую ситуацию способны только конкретные шаги, а именно — организация прямых переговоров по украинскому вопросу. Рынок больше не реагирует на словесные интервенции, которых недостаточно даже для формирования технического отскока.

Что по технике: Индекс МосБиржи на вечерней сессии закончил торги в районе 2678,65 пункта. Днем ранее котировки опустились ниже исторического уровня поддержки в 2700 пунктов. В случае сохранения давления на рынок существует высокая вероятность снижения к ближайшему уровню поддержки в 2650 пунктов и совсем не обязательно, что он выстоит.

Из корпоративных новостей:

Совкомбанк собирается рассмотреть вопрос выплаты второй части дивидендов за 2024 год в начале 4кв 2025 года.

Новатэк танкер с 7-м грузом подсанкционного "Арктик СПГ 2" пришвартован в китайском порту

НКХП акционеры одобрили дивиденды за 1п 2025г в размере 6,54 руб/акция (ДД 1,3%), отсечка - 10 октября

Эталон акционеры одобрили допэмиссию в размере 400 млн акций по открытой подписке

Магнит сделку РЕПО перенесли на 2 октября 2026 года. Весь спекулятивный рост сошел на нет.

Хэдхантер намерен запустить специализированный портал, посвященный работе на Северном Кавказе, в начале 2026г

Софтлайн объявляет о покупке свыше 1 млн акций за неделю в рамках обратного выкупа и подтверждает намерение продолжать покупки акций.

АФК Система дочерняя организация Cosmos Hotel Group подтверждает интерес к IPO, ждет подходящий момент

М.Видео в лидерах роста на новости о возможном увеличении доли в компании китайским ритейлером.

Черкизово в 1п 2025г увеличило продажу курятины на 9,7% г/г до 488 тыс т, индейки - на 5,7% г/г до 26,9 тыс т, продажи свинины снизились на 10,2% до 92,9 тыс т

• Лидеры: М.Видео #MVID (+35,6%), ЭсЭфАй #SFIN (+5,93%), Икс 5 #X5 (+4%), ЛСР #LSRG (+3,5%), Эн+ #ENPG (+3,47%).

• Аутсайдеры: ММК #MAGN (-3,12%), ЮГК #UGLD (-3,03%), Софтлайн #SOFL (-2,87%), Сургутнефтегаз #SNGSP (-2,03%).

01.10.2025 - среда

• #MOEX - МосБиржа объем торгов за сентябрь

• #PHOR - ФосАгро закрытие реестра по дивидендам 273 руб (дивгэп)

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

• Индекс производственной активности PMI (сент) (12:00 мск, пред.: 48,7).

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #инвестор #инвестиции #фондовый_рынок #обзор_рынка #новости

'Не является инвестиционной рекомендацией

Путь к 2650 открыт: три причины, почему падение рынка еще не окончено

Попытка индекса МосБиржи в утренние часы закрепиться над уровнем сопротивления в 2740 пунктов вновь не увенчалось успехом, как и неделей ранее.

Давление на котировки оказывает усиление геополитических рисков на фоне циркулирующих слухов о поставках крылатых ракет Tomahawk Украине, а также отсутствие прогресса в переговорах.

В результате рынок обвалился до 2677,02 п. По итогам основных торгов индекс МосБиржи снизился на 1,54%, до 2684,09 пункта, РТС – на 0,65%, до 1020,36 пункта.

На рынке облигаций также преобладал пессимизм. Индекс ОФЗ (-0,4%) снижается без существенного отскока на протяжении трёх недель. Рост безрисковой доходности оказывает дополнительное давление на акции.

Цены на нефть добавили негатива: Стоимость Brent рухнула более чем на 3%, несмотря на недавний рост до $70. Причиной стало возобновление экспорта из Ирака в Турцию, что увеличило мировое предложение на 150+ тыс. баррелей в день. Также давление на котировки усиливают и ожидания, что ОПЕК+ решит нарастить добычу почти на 140 тыс. баррелей на онлайн-встрече 5 октября.

Сильней всего распродаже подверглись акции технологических компаний. Это связано с новостями о том, что Минфин планирует повысить льготный тариф страховых взносов для IT-сектора до 15%. Тем самым, на один сектор с господдержкой стало меньше.

Но есть и те, кто чувствует себя не так плохо: Акции электросетевого сегмента отыгрывают информацию о том, что Минэкономразвития внесло в правительство новый макропрогноз на 2025–2028 годы, где повышены тарифы на передачу электроэнергии по единой энергосети.

Стоит отметить, что на этой неделе ожидается важное выступление Путина, способное задать направление рынку на ближайшую перспективу. Однако существенного роста ждать не приходиться. Осознание, что снижение ключевой ставки замедлится или приостановится на продолжительный период будет сдерживать интерес к рисковым инструментам.

Что по технике: Третий пробой уровня 2700 пунктов за короткий срок — тревожный сигнал. Если он подтвердится, а стимулов для покупок не появится, то нас ждет продолжение движения вниз по нисходящему каналу до следующей значимой отметки — 2650 пунктов.

Триггеров для роста, как не было, так и нет, поэтому самое очевидное - находится с минимальным участием в текущей волатильности. В той ситуации, в которой оказалась российская экономика, фондовый рынок может и дальше снижаться, останавливаясь лишь на время перед новым погружением.

Из корпоративных новостей:

Т-Технологии акционеры одобрили дивиденды за 2кв 2025г в размере 35 руб/акция (ДД 1,1%), отсечка - 6 октября.

ВТБ Набсовет на этой неделе обсудит динамику акций госбанка, от которой зависит вознаграждение топ-менеджеров.

Абрау-Дюрсо акциз на пиво в РФ в 2026 году может вырасти на 10%, на вино - на 31%

Газпром увеличил добычу газа в 1п 2025г на 0,64% г/г до 209,5 млрд кубов, реализовано на внутреннем и внешнем рынках 185 млрд кубов (-0,9% г/г)

МосБиржа установила значение коэффициента Free-float обыкновенных акций Озон равным 33%

Алроса на закупку драгоценных металлов и камней в РФ в 2026-2028 гг планируется направлять ₽51,5 млрд ежегодно - проект бюджета.

• Лидеры: Полюс #PLZL (+3,18%), ОГК-2 #OGKB (+2,3%), Норникель #GMKN (+1,47%), ФосАгро #PHOR (+1,43%).

• Аутсайдеры: Позитив #POSI (-6,34%), Диасофт #DIAS (-6%), Астра #ASTR (-5,3%), IVA #IVAT (-5,1%).

30.09.2025 - вторник

• #EUTR - ЕвроТранс ВОСА по дивидендам за 2 квартал 2025 года в размере 8,18 руб/акция

• #PLZL - Полюс ВОСА по дивидендам за 1 полугодие 2025 года в размере 70,85 руб/акция

• #PHOR - ФосАгро последний день с дивидендом 273 руб

• #MDMG - Мать и дитя СД по дивидендам.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #обзор_рынка #аналитика #инвестор #инвестиции #биржа #рынок #новости #новичкам

'Не является инвестиционной рекомендацией

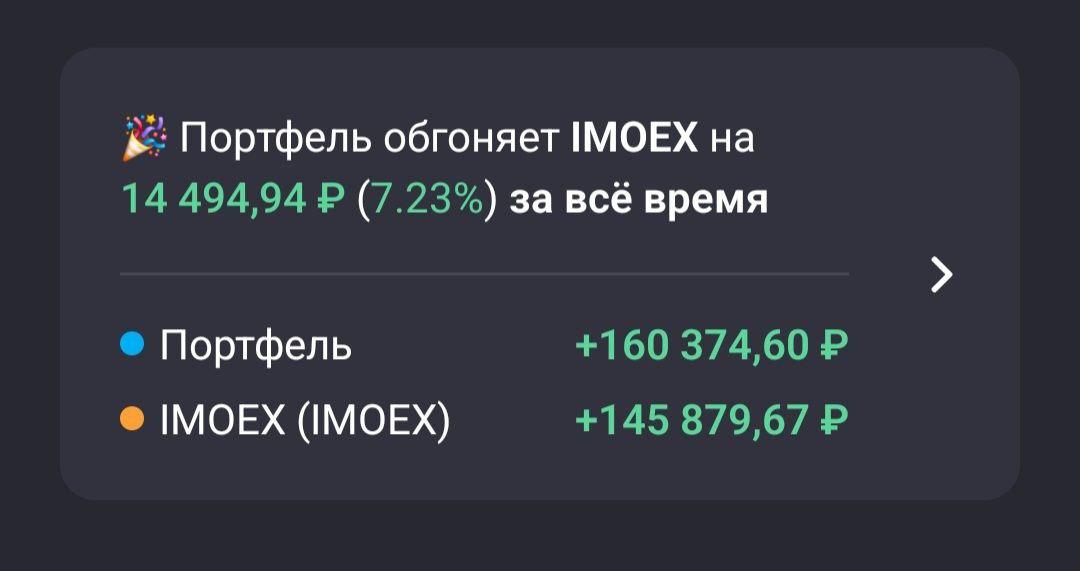

Обзор облигационного портфеля на 2025 год. Рекордная доходность и новые сделки

Пришло время обсудить публичные стратегии! Я снова начинаю это делать и покажу вам сделки из моего облигационного портфеля, где в прошлом месяце было много новых покупок.

Напомню, что первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +3,03%

• За все время: +7,23%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС таких вариантов стало на порядок меньше.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке: Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 20 бумаг:

Вместо перечисления всех бумаг, я предлагаю ознакомиться со структурой портфеля на приложенном скриншоте — он наглядно показывает распределение долей. Более полезным будет разбор сделок за последний месяц: расскажу, что было куплено и почему:

• ВУШ 001P-04 #RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 19,63% на 2 года 7 месяцев, ежемесячно

Бизнес компании переживает не лучшие времена. Это прекрасно видно, как по отчетам, так и по нисходящему тренду котировок, которые в поисках очередной точки опоры.

В банкротство Whoosh я не верю - в крайнем случае, компанию поглотит более крупный игрок, такой как Яндекс или же МТС. Поэтому решил увеличить долю этих облигаций, пока они скорректировались в цене.

• Делимобиль 1Р-03 #RU000A106UW3 (А) Купон: 13,70%. Текущая купонная доходность: 15,86% на 1 год 10 месяцев, ежемесячно

Цена облигации ниже номинала практически на 16%, что при пересмотре КС позволит раньше зафиксировать профит заработав на росте тела. Акции данной компании я бы не держал из за высокой вероятности допки в первом квартале 2026 года. Доходность к погашению при реинвестирования купона свыше 25%.

Сделки на первичном рынке:

• АФК Система 002P-05 #RU000A10CU55 (АА-) Флоатер. Купон: КС+3,5% на 1 год 11 месяцев, ежемесячно

Флоатеры в нынешнее время с пересмотром налоговой базы снова актуальны. Инфляция перестанет замедляться прежними темпами, а значит оснований для ЦБ пересматривать ставку в пользу резкого снижения сводится практически к нулю.

• Облигации Самолет БО-П20. Предварительный купон: 21-21,25% Срок обращения: 1 год. Сбор заявок до 30 сентября. Оставил заявку на 15 000.

Статистика за все время:

• Текущая стоимость портфеля: 215 455,18

• Ежегодный купонный доход - 27 975,23

• Ежемесячный купонный доход - 2 331,27

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Решил действовать на опережение, именно поэтому полученные купоны идут на покупку следующих фондов:

• #TMOS - Крупнейшие компании РФ

• #TITR - Российские Технологии

• #TLCB - Локальные валютные облигации

Общая доля фондов в структуре портфеля: 3,9%

Простая и понятная стратегия не требующая постоянного контроля рыночных настроений. Как по мне, получается отличная диверсификация.

В планах на следующий месяц: сократить долю в облигациях Монополия и М.Видео. Уровень риска в них становится выше, что повышает вероятность потери денег.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор #обучение #новичкам

'Не является инвестиционной рекомендацией

Аналитики «Атон» выпустили стратегический обзор, отметив и потенциал RENI

Взгляд аналитиков в обзоре «Стратегия на российском фондовом рынке. Холодная осень» на рынок: процесс снижения процентных ставок начался, однако рынок акций пока не реагирует на этот тренд и уже много месяце колеблется вокруг уровня 2 800 пунктов.

Они объясняют эту ситуацию следующими причинами: на геополитическом уровне отсутствуют значимые положительные события, сохраняется санкционная риторика; крепкий курс рубля и низкие цены на сырье ухудшают финансовые показатели российских экспортеров, доля которых в индексе Мосбиржи превышает 60%; замедление экономического роста в России, сокращение прибыли публичных компаний, ухудшение кредитных портфелей банков; рост дефицита бюджета, повышение налогов (НДС) и готовность ЦБ РФ долго поддерживать жесткую ДКП при необходимости; большой приток денежных средств инвесторов на рынок облигаций, предлагающих большую доходность, чем срочные депозиты, и большую определенность, чем сегмент акций.

До конца 2025 года ЦБ РФ, по их мнению, может еще понизить ключевую ставку на 100 - 200 б.п., а рубль ослабнуть, что может поддержать рынок акций, но других сильных драйверов роста рынка пока не видно, поэтому он продолжит торговаться в диапазоне 2 700 2 900 пунктов по индексу.

Оценка рынка: по их оценкам, медиана мультипликатора P/E за 2025 год составляет 7,0х, а за 2026 год 5,9 x, что является относительно высоким уровнем для российского рынка. Значение мультипликатора выросло относительно уровня, указанного в нашей предыдущей стратегии, несмотря на снижение цен акций, и связано с понижением наших прогнозов по прибылям компаний на фоне замедления экономического роста и слабых цен на сырьевые товары.

Предпочтения в акциях: «Т-Технологии», «Яндекс», «Хэдхантер», Х5, «Полюс», «ЛУКОЙЛ», «НОВАТЭК», «Озон», «Мать и дитя». Если тренд на снижение процентных ставок станет более выраженным, тактически хорошую динамику (выше рынка) до конца года могут показать компании с относительно высоким уровнем долга, например, «Ростелеком», АФК «Система», акции девелоперов. Средняя годовая дивидендная доходность ТОП 20 компаний по ожидаемой дивидендной доходности, по оценкам, сейчас составляет 13%.

По их мнению, «Ренессанс» продолжает демонстрировать устойчивый рост: общий объем собранных премий за 1 е полугодие 2025 года увеличился на 25,6% г/г до 40,8 млрд руб., а ROE компании остается высоким 31,1%. Во втором полугодии ожидается более сильная динамика, обусловленная сезонным ростом продаж полисов и вероятным ослаблением рубля. Мы считаем, что российский страховой рынок имеет значительный потенциал роста, чему способствуют как увеличение объемов накопительного страхования, так и повышение интереса к страховым продуктам на фоне изменений налоговой политики (прогрессивная ставка налога может стимулировать спрос на страховые решения). Компания сочетает сильную рентабельность с высокой стабильностью корпоративного управления, что поддерживает потенциал ее долгосрочного роста.

Целевая цена по акциям RENI на горизонте 12 месяцев – 165 рублей, что предполагает потенциал роста более 50% от текущих уровней.

Негатив поглощен, роста нет. В чем загвоздка? К чему готовиться инвестору

Казалось бы, весь возможный негатив котировки российского рынка в себя вобрали, но роста как не было так и нет. В чем же причина и как долго ждать изменения рыночной конъектуры:

По итогам сессии индекс МосБиржи и Индекс ОФЗ потеряли больше 0,5%. Давление оказывают сохраняющаяся геополитическая напряжённость и неопределённость перспектив дальнейшего снижения ключевой ставки.

Вчерашнее выступление главы Банка России Эльвира Набиуллина не дало оснований поверить, что инфляционные риски с принятым бюджетом подконтрольны и то, что в ближайшем будущем регулятор вернется к более прозрачному циклу снижения ключевой ставки.

В остальном же, если отбросить шум и громкие заголовки, видно, что реальных причин для сильного роста или падения у рынка просто нет.

Трамп продолжает серию встреч со сторонниками России по закупке энергоресурсов. Ему крайне важно воспользоваться моментом объединения против общего врага и под шумок провернуть намеченные планы.

Эскалация не думает идти на убыль: Европейские дипломаты предупредили Кремль, что НАТО готово жестко ответить на дальнейшие нарушения воздушного пространства, включая сбивание российских самолетов. Вряд ли они пойдут на подобные шаги, но их риторика об «неуправляемой России» — эффективная тактика запугивания.

Закрытие индекс демонтирует слабое, что повышает вероятность дальнейшей коррекции. Последнюю неделю котировка индекса пребывает в диапазоне 2680-2760п и крайний торговой день не вселяет надежд на слом нисходящего движения.

Нейтральный новостной фон и так называемый "эффект пятницы" может не оставить оснований переносить позиции через выходные дни. Также сегодня Страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России, что безусловно скажется на перспективах роста. Всем отличного пятничного настроения и удачных торговых решений.

Из корпоративных новостей:

Озон Фарма акционеры одобрили дивиденды за 2кв 2025г в размере 0,25 руб/акция (ДД 0,5%), отсечка - 6 октября.

Х5 запустила в Калининграде новый распределительный центр торговой сети "Пятёрочка"

Европлан государство планирует направить 37,2 млрд руб. на льготные автокредиты и лизинг в 2026 году

Интер РАО и Киргизия прорабатывают строительство ТЭС мощностью 500 МВт.

Инарктика в I кв 2026 г рассмотрит вопрос о дивидендах за 2025 г.

Газпром запуск проекта Сахалин-3 запланирован на 2028 год, его газ будет идти в Китай и на Дальний Восток РФ.

Соллерс выпустил первую партию новых пикапов Sollers ST9 на производственной площадке Ульяновского автомобильного завода.

• Лидеры: Циан #CNRU (+2,2%), ОГК-2 #OGKB (+0,97%), ВИ.ру #VSEH (+0,95%), Озон Фарма #OZPH (+0,9%).

• Аутсайдеры: Магнит #MGNT (-4,78%), Позитив #POSI (-3,32%), Пик #PIKK (-3,1%), Русал #RUAL (-2,83%).

26.09.2025 - пятница

• #GEMA - ММЦБ последний день с дивидендом 5 руб

• #NAUK - НАУКА НПО последний день с дивидендом 7.59 руб

• #AVAN - Авангард проведет ВОСА. В повестке вопрос утверждения дивидендов за 1 полугодие 2025 г. (ранее СД рекомендовал 24,79 руб.)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #обзор_рынка

'Не является инвестиционной рекомендацией

Новые облигации ЕвроТранс-001Р-08 сроком на пять лет. Стоит ли участвовать?

"ЕвроТранс" - один из крупнейших независимых топливных операторов на рынке Московского региона. Компания входит в утвержденный Минэкономразвития России перечень системообразующих предприятий российской экономики.

Всего компании принадлежат 55 автозаправочных комплексов "Трасса", 41 бензовоз, нефтебаза, завод по производству стеклоомывающей жидкости, фабрика-кухня по производству продукции для собственных кафе, а также четыре ресторана площадью 800 кв. м каждый.

Параметры выпуска ЕвроТранс 001Р-08:

• Рейтинг: A-(RU) (стабильный) от АКРА, ruA- (стабильный) от "Эксперт РА"

• Номинал: 1000Р

• Объем двух выпусков: 4,5 млрд.₽

• Срок обращения: 5 лет

• Купон: 21,0% (1-24 купон), 19,0% (25-36 купон), 17,0% (37-48 купон), 15,0% (49-60 купон);

• Общий ориентир по доходности: 21,67% годовых

• Периодичность выплат: ежемесячно

• Амортизация: (24, 36, 48 по 20%)

• Оферта: отсутствует

• Квал: не требуется

• Дата книги: 30 сентября

• Начало торгов: 03 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 107 млрд руб. (+30% г/г).

• Валовая прибыль: 10,6 млрд руб. (+53,6% г/г).

• Операционная прибыль: 9,3 млрд руб. (+55% г/г)

• Чистая прибыль: 3,2 млрд руб. (+45% г/г).

Есть и негативные моменты:

• Сумма заемных средств увеличилась на 26%.

• Финансовые расходы растут опережающими темпами (+52%).

• Высокая долговая нагрузка: Коэффициент Net Debt/EBITDA достиг 2,8х при целевом уровне компании ниже 2,0х.

В обращении находятся 7 выпусков биржевых облигаций компании на 19,3 млрд рублей и четыре классических выпуска на 9,8 млрд рублей:

• ЕвроТранс 002Р-02 #RU000A108D81 Доходность: 20,57%. Купон: 16,50%. Текущая купонная доходность: 18,59% на 5 лет 6 месяцев, ежемесячно, имеется амортизация

• ЕвроТранс БО-001Р-06 #RU000A10ATS0 Доходность: 18,68%. Купон: 25,00%. Текущая купонная доходность: 20,18% на 4 года 6 месяцев, ежемесячно

Что готов предложить нам рынок долга в качестве альтернативы:

• ТГК-14 001Р-07 #RU000A10BPF3 (22,05%) ВВВ на 4 года 7 месяцев, 4 раза в год.

• ГК Самолет БО-П18 #RU000A10BW96 (21,37%) А на 3 года 8 месяцев, ежемесячно

• Атомэнергопром 001P-08 #RU000A10CT33 (15,59%) ААА на 4 года 11 месяцев, 4 раза в год

• РЖД БО 001P-44R #RU000A10C8C0 (15,11%) ААА на 3 года 4 месяца, ежемесячно

• СИБУР Холдинг 001Р-07 #RU000A10C8T4 (15,10%) ААА на 3 года 4 месяца, ежемесячно

С большим уровнем риска можно рассмотреть:

• Брусника 002Р-04 #RU000A10C8F3 (22,49%) А- на 2 года 11 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,63%) А- на 2 года 9 месяцев

• ГЛОРАКС оббП04 #RU000A10B9Q9 (20,77%) ВВВ на 2 года 5 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (25,52%) А на 1 год 11месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (19,97%) А на 1 год 10 месяцев

Что по итогу: Стартовый купон выглядит привлекательно. Если существенно его не порежут, то у бумаги сохраняется спекулятивный апсайд. Однако держать её до погашения я не стал бы из-за сложной структуры, включающей амортизацию и понижающийся купон.

На первичном рынке оставил заявку на участие: АФК Система 002Р-05 купон 20,5% и Самолет БО-П20 предварительный купон 21-21,25%. А что сами из последнего покупали? Всех по традиции благодарю за внимание и проставленные реакции под постом.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор_рынка #новости #новичкам

'Не является инвестиционной рекомендацией

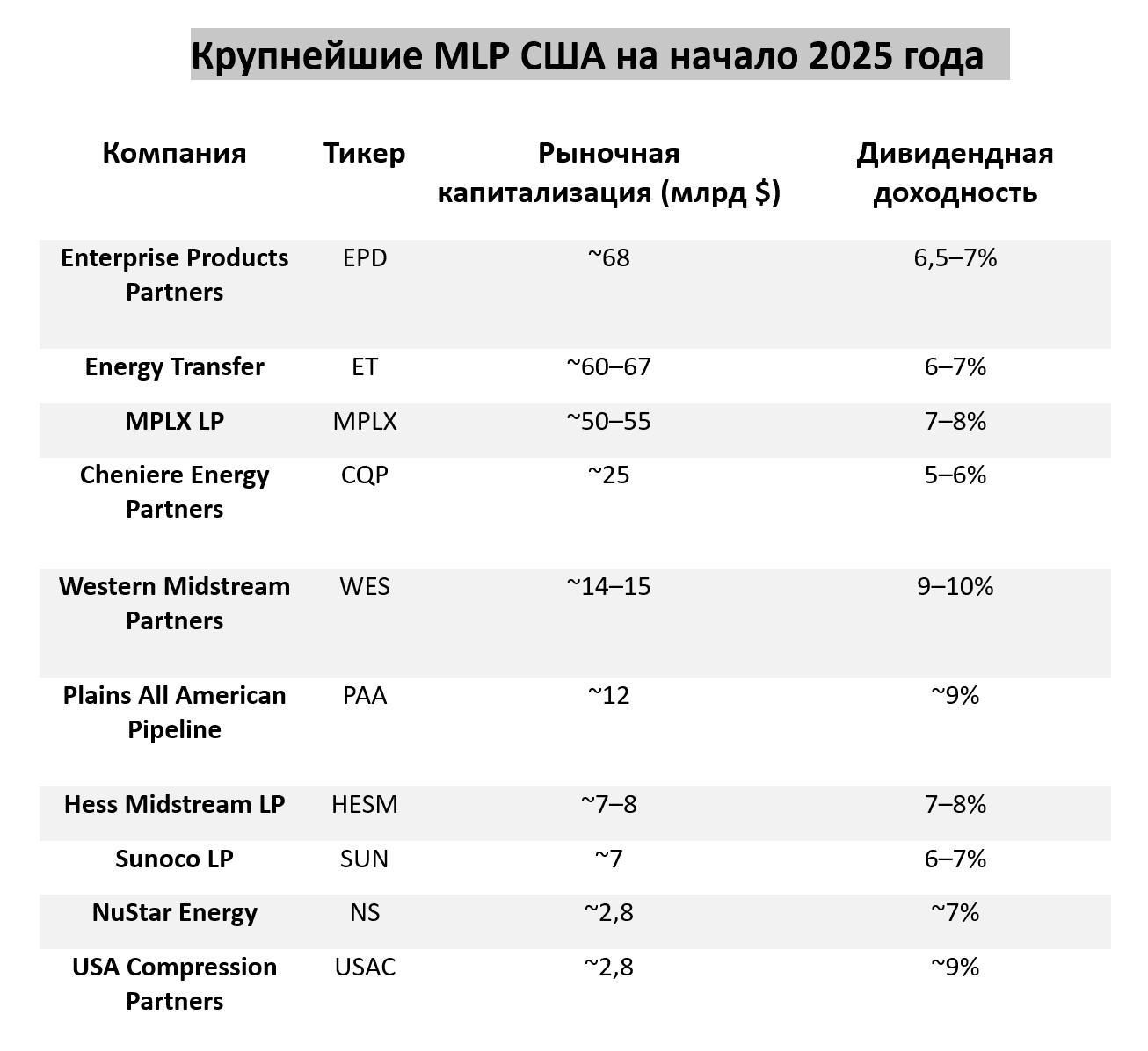

Master Limited Partnerships: нефтегазопроводная инфраструктура США с дивидендной доходностью 8% год

Введение

В последние годы в США всё большее внимание инвесторов привлекает форма Master Limited Partnerships (MLP) — публичных партнёрств, применяемых в сфере нефтегазопроводной инфраструктуры. Эта модель объединяет стабильность долгосрочных контрактов с высокой дивидендной доходностью, что делает её востребованным инструментом для частных и институциональных инвесторов.

Статья, посвящённая MLP, заслуживает внимания не только как обзор инвестиционной возможности на американском рынке, но и как источник идей для осмысления будущего российской инфраструктуры. В России в ближайшие годы предстоит масштабное обновление и расширение транспортной и энергетической логистики. В этой связи зарубежный опыт, особенно примеры устойчивого финансирования инфраструктуры через механизмы коллективных инвестиций, может оказаться ценным для поиска новых моделей и инструментов.

Таким образом, чтение статьи позволяет не только лучше понять американский рынок и его инвестиционные механизмы, но и поставить вопрос о применимости подобных подходов в российских условиях.

Нефтегазопроводные MLP: как работает модель и почему она интересна инвесторам

Когда речь заходит о недвижимости и инвестициях в неё в США, большинство вспоминают о REITs — фондах недвижимости. Они считаются самой распространённой и эффективной формой коллективных вложений в «кирпич и бетон». Однако американское корпоративное право предлагает ещё один уникальный инструмент, который во многом даже эффективнее — MLP (Master Limited Partnership).

Форма MLP объединяет в себе гибкость партнёрства и прозрачность публичной компании. Сфера её применения лежит не в области жилья или офисов, а в куда более стратегической отрасли — нефтегазопроводных системах. Речь идёт о магистральных трубопроводах, терминалах и мощностях для хранения нефти и газа.

Благодаря такой структуре инвесторы получают возможность вкладываться в «кровеносную систему» энергетики США. Доходность обеспечивается не столько спекулятивным ростом котировок, сколько стабильным денежным потоком от транспортировки и хранения углеводородов. Средняя дивидендная доходность крупнейших MLP в 2025 году составляет 7–8% годовых, а в ряде случаев — выше. Такая комбинация высокой доходности и предсказуемости выплат делает MLP одним из самых привлекательных инструментов для долгосрочных инвесторов.

Для частного инвестора доступ к сегменту MLP открыт не только через покупку отдельных бумаг крупнейших MLP, но и через индексные решения. Например, индекс Alerian MLP и созданные на его основе ETF позволяют получить диверсифицированное участие в секторе, охватывая ведущих игроков сразу. Это облегчает вход и делает сектор MLP таким же привычным объектом для портфельных инвесторов, как REITs или энергетические компании. По оценкам отраслевых исследователей, совокупная рыночная капитализация всего MLP-сегмента США в 2025 году составляет порядка $250–260 млрд, что подчёркивает его значимость и сопоставимость с целыми секторами фондового рынка США.

Что такое MLP и почему они интересны инвестору. Применение в России.

MLP это особая форма публичных партнёрств, чьи бумаги обращаются на бирже так же свободно, как акции. В отличие от традиционных корпораций, они освобождены от корпоративного налога, что позволяет прибыли не «застревает» на уровне компании, а напрямую распределяется среди партнёров-инвесторов. Такая модель позволяет направлять до 90% денежного потока в виде регулярных выплат, что делает MLP одними из самых доходных инструментов фондового рынка США.

Если REITs строят свой бизнес на квартирах, офисах и торговых центрах, то MLP работают с энергетическими артериями экономики. В их активах — магистральные трубопроводы, подземные хранилища газа, нефтяные терминалы и компрессорные станции. Эти объекты редко попадают в новостные заголовки, но именно они обеспечивают бесперебойное снабжение промышленности и домохозяйств. Для инвестора главное то, что денежный поток здесь формируется по тарифной модели — на основе долгосрочных контрактов. Это делает доходы MLP предсказуемыми, а дивидендные выплаты — стабильными.

В России подобного института не существует. Причины кроются в устройстве законодательства и налоговой системы:

· у нас нет механизма сквозного налогообложения, который позволил бы избежать двойного налога на прибыль;

· регулирование в энергетике традиционно централизовано и завязано на крупные госкомпании;

· инфраструктурные проекты обычно финансируются через акционерные общества, проектные компании или закрытые фонды (ЗПИФы).

Фактически российский инвестор лишён возможности напрямую вкладываться в магистральные нефтегазопроводы и получать регулярные дивидендные платежи по аналогии с MLP в США. Подобные проекты остаются сферой крупных госкомпаний — «Транснефти», «Газпрома», «Роснефти». Поэтому инструменты уровня MLP в России пока заменяются более традиционными схемами — облигациями или фондами недвижимости.

Итоги инвестиций в MLP за 9 мес. 2025 года: устойчивость и щедрые выплаты дивидендов

Сектор MLP в 2025 году снова подтверждает репутацию «дивидендной машины». С начала 2025 года индекс полной доходности Alerian MLP (AMZX), отслеживающий крупнейшие публичные партнёрства в энергетической инфраструктуре, вырос примерно на 5–6%. В условиях стагнации цен на сырьё и сохраняющейся высокой ставки ФРС такой результат выглядит более чем убедительным.

Главным источником дохода стали регулярные выплаты. Средняя доходность крупнейших MLP сегодня составляет 7–8% годовых, а отдельные компании, такие как Western Midstream (WES) и Plains All American (PAA), превысили планку в 9–10%. Для сравнения дивидендная доходность индекса S&P 500 остаётся ниже 2%, то есть в несколько раз меньше.

Высокие выплаты и стабильность денежных потоков делают MLP уникальным инструментом. По сути, инвестор получает не ставку на спекулятивный рост котировок, а доступ к устойчивому денежному потоку инфраструктурных активов, которые в энергетике играют роль «кровеносной системы».

Таблица с крупнейшими MLP, величиной их капитализации и дивидендной доходностью представлена в приложении.

Перспективы сектора: новые возможности и риски остаться вне тренда в связи с "зеленым" переходом

На первый взгляд может показаться, что эпоха MLP уходит: энергетический переход, рост инвестиций в «зелёные» проекты и ужесточение регулирования в США могут поставить под сомнение будущее трубопроводного бизнеса. Однако на деле ситуация куда сложнее. Рассмотрим по пунктам точки роста и ресурсы которые позволят сектору MLP сохранить важное присутствие в экономике хранения и транспортировки энергоресурсов в перспективе.

Во-первых, роль инфраструктуры остаётся системообразующей. США уже сейчас — крупнейший в мире экспортер СПГ и один из лидеров по поставкам нефти. Все эти объёмы должны транспортироваться и храниться, а значит, спрос на услуги midstream-компаний будет сохраняться долгие годы. Новые терминалы СПГ и проекты по расширению мощностей газопроводов напрямую связаны с ростом глобальной энергетической роли США.

Во-вторых, бизнес-модель MLP менее чувствительна к волатильности сырьевых цен. Большая часть дохода формируется по тарифным контрактам на транспортировку и хранение углеводородов. Это делает денежные потоки стабильными даже при падении цен на нефть или газ — фактор, который особенно ценят долгосрочные инвесторы.

В-третьих, высокая дивидендная доходность остаётся серьёзным конкурентным преимуществом. На фоне ставок ФРС и доходности казначейских облигаций MLP способны предложить премию в 300–500 базисных пунктов. Для инвесторов, ищущих стабильный доход, это аргумент в пользу сектора.

Наконец, MLP могут стать частью энергетического перехода. Уже сегодня обсуждаются проекты, где трубопроводная инфраструктура используется не только для нефти и газа, но и для транспортировки CO₂ в рамках технологий улавливания и хранения углерода (CCS), а также для будущих водородных проектов. Таким образом, у сектора есть шанс встроиться в новую энергетическую архитектуру, сохранив свою значимость.

В совокупности это означает, что, несмотря на вызовы, MLP сохраняют привлекательность как инструмент для инвесторов. Они остаются уникальным способом получать высокий текущий доход, обеспеченный стратегическими активами, без которых невозможно представить экономику США.

Отскок от 2700: технический анализ и фундаментальные причины падения рынка

Российский рынок на старте торгов возобновил снижение, причем на минимуме падение индекса Мосбиржи достигало почти 3%. Причины все те же: геополитика, санкции и нарастающий дефицит бюджета.

Рынок вчера оценивал новости по бюджету и налогам. Информации поступило очень много, поэтому постараюсь передать только основное:

Минфин сообщил, что предложил повысить ставку НДС до 22% с 20% с 1 января 2026 года. Такое решение принесет бюджету около 1,2 трлн рублей дополнительных доходов.

Из негативного: Увеличение налога может сократит растущий дефицит бюджета, но краткосрочно приведёт к росту инфляции на 1–1,5 п. п. Этот шаг может замедлить скорость снижения ключевой ставки и даже побудить ЦБ взять паузу.

Также предлагается отменить льготный тариф страховых взносов для малого и среднего бизнеса, в торговле, стройке и добыче, и установить общие тарифы — 30% до предельной базы и 15% свыше базы.

Кроме того, министерство представило проект федерального бюджета на ближайшие 3 года. Дефицит бюджета определен в размере 1,6% ВВП в 2026 году, 1,2% ВВП в 2027 году и 1,3% ВВП в 2028 году. Изначально дефицит на этот год планировался на уровне 1,17 трлн рублей. Затем его повысили до 3,8 трлн.

Позитивным моментом стало, что Минэкономразвития понизило прогноз по инфляции в РФ в 2025 году до 6,8% с 7,6% и ожидает ее ослабления до 4% уже к концу 2026 года.

Цели по росту ВВП были обозначены как 7% за 3 года, что неплохо в условиях остывающей экономики. Кроме того, Минэкономразвития заявило, что у экономики России есть резерв, и потенциал роста может быть не ниже 3% в год.

Геополитический фон: Встреча Сергея Лаврова с Марко Рубио на полях Генассамблеи ООН прошла, можно сказать, штатно. Стороны обменялись мнениями по украинскому конфликту, но ничего нового мы так и не услышали. Трамп продолжает давить на страны ЕС, чтобы те отказались от российских энергоресурсов.

С точки зрения теханализа - индекс Мосбиржи оттолкнулся от уровня поддержки 2700 пунктов, с ложным пробоем до 2677 пунктов, который быстро был выкуплен. Индекс все еще выглядит локально перепроданным, оставаясь у нижней границы многомесячного боковика для продолжения роста важно закрепляться выше 2750 пунктов.

Ближе к пятнице российский рынок может оказаться под давлением. Страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России.

Из корпоративных новостей: