Поиск

Пользователи краудлендинговой платформы

Как выглядит современный рынок краудлендинга?

Мы уже писали, что краудлендинг – новый вид инвестирования, с одной стороны, и привлечения средств – с другой. Банк России отчитывается о 65 операторах краудлендинговых платформ на сегодня. Объем же привлеченных через краудлендинг средств уже к концу 2023 года составлял 27,5 млрд рублей.

В 2023 году инвесторы краудлендинговых платформ получили в среднем 18% годовых. Напомним, что размер ключевой ставки в прошлом году постепенно повышался с 7,5% до 16%, то есть в среднем составлял 12%. Получается, инвесторы краудлендинговых платформ получили на 6% годовых больше при вложении в проекты малого и среднего бизнеса, чем если бы они положили эти деньги на банковский депозит.

Портреты инвесторов краудлендинговой платформы

Чаще всего инвесторами выступают физические лица, такие, как наш герой Степан. Их больше половины. Остальные, соответственно, – юридические лица. Если брать возрастные критерии, то это мужчины и женщины среднего возраста. Степану примерно 38 лет. А вот женщины-инвесторы (назовем героиню Ольга) чуть старше: им в среднем 42 года. Связано ли это с недоверием к инновационным вложениям или с чем-то еще, статистика Банка России умалчивает. Зато известно, что Степан инвестирует в 1,5 раза чаще Ольги. Возможно, мужчины чаще привыкли рисковать. Ольга и Степан живут в Москве, Московской области и Санкт-Петербурге. Это логично, потому что жители крупных городов имеют более высокие доходы, значит, у них больше средств высвобождается для инвестирования.

Количество инвесторов краудлендинговых платформ постоянно увеличивается. Это связано с двумя определяющими факторами:

низким барьером входа (например, инвестору краудлендинговой платформы «ИнвойсКафе» достаточно начать с 400 рублей);

широкой диверсификацией предложений заемщиков (много различных проектов).

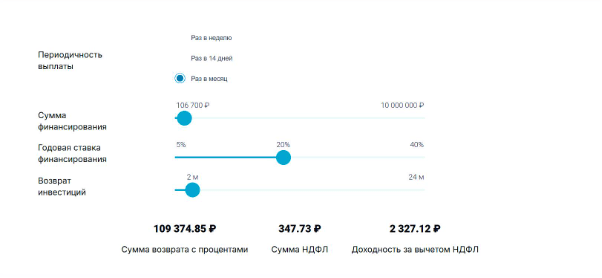

Также Степану и Ольге удобно пользоваться услугой автоинвестирования. Они выбирают:

сумму, которую готовы вложить;

желаемый срок инвестирования;

минимальную ставку доходности;

периодичность выплат;

рейтинг заемщика/проекта.

Так выглядит расчет доходности на краудфандинговой платформе «ИнвойсКафе»

Облигации Органик Парк БО-П02. Что скрывается за сверхдоходностью?

«Органик Парк» является производственным актив группы Bionovatic, выпускающей микробиологические препараты для сельского хозяйства. Производство осуществляется на заводе в Казани с годовой мощностью 6 тыс. тонн.

Параметры выпуска Органик Парк БО-П02:

• Рейтинг: BB+(RU), прогноз «Стабильный»

• Номинал: 1000Р

• Объем: 100 млн рублей

• Срок обращения: 3 года

• Купон: не выше 24,00% годовых (YTM не выше 26,83% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: нет

• Оферта: Call-оферта через 1 год (даёт право эмитенту выкупить облигацию у инвестора без его согласия в назначенную дату).

• Квал: не требуется

• Дата сбора книги заявок: 16 сентября

• Дата размещения: 19 сентября

Финансовые результаты РСБУ за 6 месяцев 2025 года:

• Выручка: 259,4 млн руб., снижение на 12,22% по сравнению с 1 полугодием 2024 года (295,51 млн руб.).

• Чистая прибыль: 23,38 млн руб., сокращение на 19,21% (28,94 млн руб. в 1 полугодии 2024 года).

• Активы: 544,4 млн руб., снижение по сравнению с 580,82 млн руб. годом ранее.

• Внеоборотные активы: 184,02 млн руб..

• Оборотные активы: 360,38 млн руб., рост на 25,48%.

• Капитал и резервы: 104,02 млн руб., увеличение на 2,31%.

• Долгосрочные обязательства: 285,11 млн руб., рост на 24,77%.

• Краткосрочные обязательства: 155,27 млн руб., что на 38,05% меньше аналогичного показателя в 1 полугодии 2024 года.

Период устойчивого роста сменился спадом в текущем году, что отразилось на ее основных финансовых показателях. Наблюдается одновременное сокращение и выручки, и прибыли. Финансовое здоровье организации ухудшилось: рентабельность просела, а операционные расходы стали расти быстрее, чем доходы.

Также компания не может похвастаться исполнительностью платить в срок:

• В 2019 году компания несвоевременно исполнила кредитные обязательства перед «МСП Банком».

• В 2021 году Промсвязьбанк взыскивал с Органик Парка деньги через суд, но дело закончилось мировым соглашением.

Кроме того, в 2018–2020 годах Органик Парк получал иски от ПАО «Сбербанк» о ненадлежащем исполнении обязательств по банковским счетам и расчётам.

В обращении находятся один выпуск биржевых облигаций на 100 млн рублей:

• Органик Парк БО-П01 #RU000A10AZN8 Доходность: 22,72%. Купон: 29,50%. Текущая купонная доходность: 24,93% на 2 года 4 месяца, ежемесячно.

С сопоставимым уровнем риска на бирже, как по мне торгуются следующие эмитенты:

• АПРИ БО-002Р-11 #RU000A10CM06 (26,63%) ВВВ на 2 года 10 месяцев, с амортизацией

• Кокс оббП04 #RU000A10C741 (22,53%) А- на 2 года 10 месяцев, с офертой 25.01.2027 (по уровню долговой нагрузки ожидаю понижение рейтинга)

Что готов предложить нам рынок долга:

• Брусника 002Р-04 #RU000A10C8F3 (21,96%) А- на 2 года 11 месяцев

• ВУШ 001P-04 #RU000A10BS76 (20,56%) А- на 2 года 9 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (23,64%) А на 1 год 11месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (17,87%) А- на 1 год 10 месяцев

• АФК Система 002P-02 #RU000A10BPZ1 (17,21%) АА- на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (18,00%) А- на 1 год 8 месяцев

Что по итогу: Обычно я избегаю выпуски, имеющими подобный рейтинг надежности и не имеющих собственных акций на бирже, поскольку вижу в них высокий риск остаться без денег. Исключение было сделано лишь для эмитента «Сегежа» в связи с наличием у него ликвидных акций на бирже. Это теоретически позволяет провести дополнительную эмиссию в случае, если доступ к долговому рынку будет ограничен.

Чего нельзя сказать про «Органик Парк» который к тому же демонстрирует ряд тревожных сигналов: высокий уровень долга, регулярные задержки с публикацией отчетности и проблемы с обслуживанием текущей задолженности, говорят сами за себя. Есть смысл не жадничать и пройти мимо.

✅️ Всех благодарю за внимание и поддержку постов. Еще больше аналитики и идей по рынку именно здесь:

Наш телеграм канал

'Не является инвестиционной рекомендацией

«МОШЕННИЧЕСТВО В ИНВЕСТИЦИЯХ: КАК РАСПОЗНАТЬ И ЗАЩИТИТЬ СВОИ ДЕНЬГИ?»

Вас постоянно окружают заманчивые инвестиционные предложения?

Устали сомневаться в честности менеджеров и брокеров?

Готовитесь выйти на новый уровень доходов, но боитесь потерять всё?

Этот вебинар перевернёт ваше представление об инвестициях навсегда!

Вы узнаете:

- Как точно определить признаки мошенничества ещё ДО вложения средств

- Какие стратегии используют самые хитрые финансовые преступники

- Чем опасны хайпы, пирамиды и псевдоброкеры

- Какие методы защитят ваш капитал даже в условиях кризиса

- Почему большинство теряют деньги и как избежать ошибок новичков

- Экспертные советы и практические рекомендации

Получите доступ к проверенным инструментам анализа инвестиций всего за один вечер!

Когда: 25 сентября в 20.00

Где: Онлайн-платформа

Бесплатно , но количество мест ограничено! Зарегистрируйтесь уже сейчас и присоединяйтесь к команде умных инвесторов, которые защищают и умножают свои активы профессионально!

Это ВАШ шанс сделать первые шаги к финансовым успехам и стабильности — не упустите его!

#акции #фондовыйрынок #трейдинг #дивиденды #обучениеторговле #инвестиции #форекс

Почему падение рынка еще не закончилось: обзор ключевых уровней и главных рисков

Пятничное обвальное падение на российском финансовом рынке было спровоцировано решением регулятора снизить ключевую ставку лишь на 1 процентный пункт, до 17% годовых. Данное решение не оправдало ожиданий инвесторов, которые прогнозировали снижение до 16% в связи с замедлением годовой инфляции и дефляцией в августе.

Как заявила председатель Банка России Эльвира Набиуллина, выбор стоял между снижением на 1% и сохранением текущего уровня. В пользу осторожного подхода сыграли такие факторы, как увеличение бюджетного дефицита и рост инфляционных ожиданий. Следующее заседание по ключевой ставке запланировано на 24 октября.

Нужно понимать, что 17% — всё ещё очень высокая ставка, которая не способна запустить инвестиционный цикл заново. Люди продолжат сохранять деньги на депозитах, а бизнес не будет брать новые кредиты для развития.

Учитывая четко выраженную позицию регулятора о неспешном смягчении денежно-кредитной политики, актуальность облигаций с плавающим купоном (флоатеров) не снижается. В связи с этим, мы сегодня рассмотрим данный сегмент рынка, взяв в качестве примера размещение «Аэрофлота».

Из негативного: До конца октября нужно будет сверстать бюджет на ближайшие три года и все больше ходят разговоров о пересмотре налоговой базы, в частности: Кабмин рассматривает повышение НДС с 20% до 22%. Окончательного вердикта нет, но, по словам чиновников, альтернативы повышению налогов нет: иначе дыру в бюджете не закрыть.

Санкционный фактор ускорил падение индекса: Президент США угрожает санкциями против наших банков и нефтегазового сектора, а также новыми пошлинами для Китая и Индии за покупку российских энергоносителей.

США также предложили странам G7 принять запрет на страхование морских перевозок и разработать "механизм изъятия" замороженных суверенных российских активов. Подобное настроение Трампа вызвано отсутствием прогресса по украинскому вопросу.

Однако вчера рынок начал немного приходить в себя: Страны НАТО должны полностью отказаться от российской нефти и только потом США рассмотрят усиление санкционного давления. Следует отметить, что Трамп выдвинул в адрес ЕС заведомо невыполнимое условие, принять которое будет крайне сложно.

Вторичные санкции в действии: США ввели санкции против компаний стран, поставляющих продукцию в Россию. Под ограничения попадут 23 китайских компании, три турецких, две — из ОАЭ, по одной — из Индии, Ирана, Сингапура и Тайваня. Япония в свою очередь, снижает порог цены на импорт сырой нефти из России с $60 долларов до $47,6.

Что дальше: По итогам недели индекс завершил торги ниже уровня 2850 пунктов. Высока вероятность дальнейшей коррекции на фоне сегодняшнего заседания ЕС, посвященного обсуждению 19-го пакета санкций.

Дополнительным фактором давления станет экспирация фьючерсов (18-19 сентября), которая традиционно сопровождается повышенной волатильностью и часто совпадает с локальными минимумами индекса. Ближайшие значимые уровни поддержки расположены в области 2800 пунктов и в зоне незакрытого ценового гэпа около 2790 пунктов.

Из корпоративных новостей:

МГКЛ #MGKL по итогам января — августа выручка увеличилась в 3,3 раза к году ранее

Ростелеком #RTKM купил 51% разработчика цифровых решений для ретейла АСТОР

Промомед #PRMD и вьетнамская фармкомпания договорились о сотрудничестве

ФосАгро #PHOR акционеры одобрили решение о выплате дивидендов за первое полугодие в 273 рубля на акцию

• Лидеры: Циан #CNRU (+1,73%), БСП #BSPB (+1,43%).

• Аутсайдеры: Самолет #SMLT (-4,93%), СПБ Биржа #SPBE (-4,6%), ЛСР #LSRG (-4,58%), Эталон #ETLN (-4,46%).

15.09.2025 - понедельник

• ЕС представит новый пакет санкций против России

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #обзор_рынка #новости #мегановости #инвестор #инвестиции #новичкам #трейдинг

'Не является инвестиционной рекомендацией

Финансовые привычки делающие тебя счастливым. Основано на личном опыте

Финансовое положение зависит не только от того, кем человек работает и сколько получает. Важно и как он себя ведет: обращается с деньгами, общается с людьми и даже заботится о себе. В данном посте хотел бы разобрать, какими привычками стоит обзавестись, если вы хотите улучшить свое благосостояние:

Считаем доходы и расходы

Все об этом знают, но не делают. Учет расходов позволит определить размер ежемесячных обязательных платежей, проанализировать куда еще уходят деньги, возможно, вы выявите необязательные траты. Можно пользоваться специальными программами и приложениями, вести таблицу в Excel или просто записывать в блокнот. Анализ доходов и расходов позволит планировать семейный бюджет на неделю, месяц или более продолжительный срок.

Пользуемся только своими деньгами

Есть случаи, когда без кредита или займа обойтись сложно. Например, при приобретении квартиры. В любом случае нужно планировать все, в том числе и крупные покупки, и создать соответствующую статью расходов. Также следует помнить: копить деньги, пока не погашены кредиты, бесполезно.

Прятать от себя свободные деньги

Спрячьте от себя свободные деньги, чтобы не появился соблазн потратить. Можно создать отдельный счет в онлайн-банке и скрыть его с экрана. Или покупать валюту наличными: не пойдешь же в моменте менять их на рубли. История показывает, что доллары не будут лишними. Отработайте этот навык сейчас, и через пять лет вы скажете себе «спасибо»

Отказываемся от ненужных расходов

Мы часто совершаем спонтанные покупки. Не всегда это следствие нашей несдержанности, часто мы становимся жертвами маркетинга. В случае, если все-таки хочется приобрести что-то незапланированное прямо сейчас, можно попробовать отложить это решение: на 30 минут, полдня или даже сутки. И взвесить все «за» и «против». Возможно, спустя время, столь необходимая вещь уже не будет казаться такой привлекательной.

Найти источник пассивного дохода

Пассивный доход могут приносить, например, банковские вклады, сдача недвижимости в аренду или инвестиции на финансовых рынках. Вклады считаются наиболее доступным и понятным вариантом —их можно пополнить даже на минимальную сумму и получать стабильный доход.

Также продумайте, какие навыки вам стоит прокачать, какие знакомства завести, чтобы получать больше денег. Что конкретно нужно делать, чтобы претендовать на крутую вакансию или открыть бизнес. Решив больше зарабатывать, вам придется развивать себя: и профессионально расти, а деньги будут бонусом этого развития.

Повышать уровень нормы

Понемногу разрешайте себе пробовать что-то большее, но только не в ущерб бюджету, не в долг. Можно, к примеру, вместо трех джинсов купить одни, но подороже, которые будете долго носить и радоваться. Можно выпить кофе в дорогом модном кафе, проехаться классом «комфорт» на «Сапсане» или в отпуске неделю пожить в хостеле, а одну ночь — в хорошем отеле.

Примерьте на себя эту атмосферу. Старайтесь немного «смотреть вверх». Кто-то живет с зарплатой в 30 000 рублей и думает, что по-другому никак. А кто-то смотрит вокруг и думает: «Ок, у других получилось жить лучше, я тоже попробую».

Празднование побед: Счастливые люди всегда празднуют маленькие победы на своем пути. Они понимают, что само чувство движения вперед приносит больше радости, чем достижение конечной точки назначения.

Начните сегодня хотя бы с одной из этих небольших, намеренных привычек, приносящих счастье, и наблюдайте, как со временем будет расти ваша способность к процветанию, удовлетворению и удовольствию.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #инвестор #инвестиции #мотивация #обучение #новичкам

'Не является инвестиционной рекомендацией

🪙 Зачем ВТБ проводит допэмиссию? И интересно ли это для инвесторов?

Основные причины носят стратегический характер и связаны с последствиями санкций 2022 года:

1. Восстановление капитала. Это главная причина. После введения санкций и заморозки части активов ВТБ столкнулся с колоссальными убытками (в 2022 году убыток составил 613 млрд руб.). Санкции также привели к необходимости списать значительную часть активов.

2. Финансирование будущего роста. Восстановленный капитал позволит банку:

- Наращивать кредитование: активнее выдавать кредиты как бизнесу (юридическим лицам), так и населению, особенно в приоритетных отраслях (ипотека, IT, промышленность).

- Увеличивать долю на рынке: использовать временную слабость некоторых иностранных и частных игроков, ушедших с рынка.

- Инвестировать в технологии: развивать цифровые сервисы (ВТБ Онлайн), что критически важно в современной банковской деятельности.

3. Повышение финансовой устойчивости. Увеличение капитала делает банк более устойчивым к любым будущим экономическим потрясениям и кризисам.

Эмиссия проводится в пользу государства (Минфин РФ). Это значит, что новые акции выкупятся за счет средств Фонда национального благосостояния (ФНБ). Это предотвращает давление на рыночную цену акций, так как не будет массового предложения новых бумаг на бирже.

Почему это может быть интересно для инвестора?

1. Инвестиция в «очищенный» актив. Покупая акции ВТБ сейчас, вы инвестируете не в банк, несущий бремя прошлых убытков, а в банк, который только что получил мощную подпитку капиталом и имеет четкий план на будущее. Фактически, прошлые проблемы были "закрыты" деньгами государства. 🤯

2. Восстановление дивидендов. Это ключевой момент для многих инвесторов. После допэмиссии и восстановления капитала банк может продолжит выплачивать дивиденды.

3. Рост бизнеса и, как следствие, котировок. С новым капиталом ВТБ может наращивать прибыль более агрессивно. Рост прибыли в перспективе ведет к росту стоимости акций. Инвестор может рассчитывать не только на дивиденды, но и на курсовой рост.

4. Доступ к акциям системообразующего банка. ВТБ — это квазигосударственный банк №2 в стране, "национальный чемпион". Инвестируя в него, вы по сути делаете ставку на восстановление всей российской экономики, так как его судьба тесно с ней связана.

5. Ценовая привлекательность. Акции ВТБ все еще торгуются на исторически низких уровнях (например, с большим дисконтом к балансовой стоимости - P/BV). Допэмиссия может стать катализатором, который заставит рынок переоценить бумагу.

Какие есть риски?

- Разводнение капитала. Хотя эмиссия направляется государству, количество акций в обращении увеличивается. Это ведет к снижению доли каждого текущего акционера и показателя EPS (прибыль на акцию). Однако рынок обычно учитывает это заранее.

- Макроэкономические риски. Экономика России все еще находится под давлением санкций, и это может ограничивать рост прибыли банка.

- Время восстановления дивидендов. Никто не может дать 100% гарантии, что дивиденды будут выплачиваться, хотя банк к этому стремится.

Итог.

Допэмиссия ВТБ — это не экстренная мера по спасению, а стратегический шаг по завершению реабилитации после санкционного шока 2022 года и платформа для будущего роста. В теории конечно....

Это долгосрочная инвестиция. Не ИИР.

Возможная чистая прибыль за 2025 год- 500 млрд. Плюс получат деньги от допки - 80-90 млрд. И от продажи активов ( типа Россгострах), это ещё около 100 млрд.

На самом деле не совсем понятно нужна ли вообще допка, вроде бы денег и так должно хватать. 🤷♂️

Всего акций - 5370 млн, станет 6570 млн после доп эмиссии. Тогда прибыль на акцию может составить 76 рублей и более, при цене акции в 75 р. Див доходность может быть дикая, в районе 25-50%.

Если будет конечно. И всё зависит от того какой процент прибыли пойдёт на дивиденды.

Идея кажется интересной. Но нужно учитывать все риски ВТБ.

Помните как проходило народное IPO?

#допка #втб

🍎 Фонд, который кормит 🍎

Когда-то я поймал себя на мысли: а зачем я вообще работаю за еду? Звучит смешно, но ведь ежемесячно на питание уходит около 100 тысяч рублей. Получается, часть зарплаты буквально улетает в тарелку. А что, если перевернуть эту игру и сделать так, чтобы деньги сами кормили меня?

🌱 Идея фонда на еду

Именно тогда у меня родилась дерзкая мысль: сформировать отдельный фонд под названием #едаfree. Его задача проста, но практически революционна – заставить накопленный капитал генерировать те самые 100 тысяч ₽ ежемесячно, чтобы расходы на продукты и кафе больше не зависели от зарплаты. На первый взгляд звучит как фантастика. Но стоит прикинуть цифры – и цель оказывается вполне реальной и достижимой при должном упорстве и дисциплине.

Финансовая драма вокруг ключевой ставки

Центробанк балансирует на тонкой грани между двумя вызовами. С одной стороны — борьба с инфляцией (да, она снижается, но все равно высокая), с другой — необходимость стимулировать замедляющуюся экономику, поддерживать доступность кредитов и инвестиционный спрос.

ЦБ в роли канатоходца

Опустит ставку резко — инфляция разгонится с новой силой, контроль над ценами будет потерян. Удержит ставку высокой — деньги в экономике будут дороги, бизнес не сможет развиваться, а рост ВВП — медленный и печальный (тоже удар по социальной и инвестиционной активности).

Размер снижения “ключа” будет для нас индикатором того, как ЦБ видит текущую экономическую ситуацию.

💥 Снизят на 200 пунктов, значит, всё пока очень тяжело, и нужно срочно запускать экономику, дать ей свободы и топлива.

💥 Снизят на 100 пунктов — всё идет примерно по плану, который был намечен в июне, и регулятор действует осторожно в условиях стабильности.

💥 Не снизят вовсе (маловероятно) — значит, инфляция снова набирает обороты и заставляет ЦБ держать жесткую ДКП, и никакой “расслабухи” для рынка.

Вот ЦБ и играет в игру с постепенным снижением ставки. Пытается “не спугнуть” инфляционные ожидания, не “уронить” доверие к рублю, не потерять инвесторов (тех, которые остались)...

Поэтому каждое заседание и каждое решение ЦБ вызывает такой большой резонанс на рынках и среди финансистов — любое неверное движение обернется серьезными последствиями.

Вывод

Ставка сейчас — это не только [ценный мех] цифра, но и [3-4 кг диетического, легкоусваиваемого мяса] индикатор экономического здоровья. Эдакий инструмент для склейки сложного пазла из инфляции, роста, доверия бизнеса и людей.

И все ждут, кто кого переиграет — рынок ЦБ или наоборот. Вот это напряженность! Добавим сюда массу неопределенностей — и станет понятно, почему тема ключевой ставки — один из самых захватывающих драматических сериалов в нашей экономике.

Алексей Примак

https://t.me/ifitpro

#ставка

🔥ТОП-10 облигаций с жирным купоном от 19% и высокой доходностью

Продолжаем богатеть на облигациях. Сегодня топ выпуск для инвесторов со стальными фаберже и рассчитывающие на высокую доходность. Внутри у нас рейтинг ВВВ- и ВВВ, жирные купоны от 19%, доходность за 20% годовых, погнали смотреть.

Совсем скоро уже снизят ставку, снизят же? Потом, если снизят, то таких доходностей уже не найдете. Экономике тяжело, все уже это знают, все признают, а наш Темнейший, что за всю хурму, что происходит мы расплатились инфляцией, с которой боролись высокими ставками, чуточку, кажись, перегнули, ну а по-другому, как? Придется ставку снижать, экономику разгонять, инфляция, привет.

Также можете ознакомиться с подборками облигаций, которые могут заинтересовать инвестора:

🔷10 облигаций с ежемесячным купоном (NEW!!!🔥)

🔷 10 коротких облигаций с доходностью до 22%

🔷 10 высокодоходных облигаций с рейтингом ВВВ и ниже (слабоумие и отвага)

🔷10 облигаций с высоким рейтингом А и выше с ежемесячным купоном

💸 ОилРесурс БО-01

● ISIN: RU000A108B83

● Цена: 91,5%

● Купон: 19% (15,62 ₽)

● Дата погашения: 07.04.2027

● Купонов в год: 12

● Рейтинг: ВВВ

● Доходность к погашению (YTM): 27,3%

💸 РегионСпецТранс-01

● ISIN: RU000A109NM3

● Цена: 100,4%

● Купон: 23,5% (19,32 ₽)

● Дата погашения: 15.09.2027

● Купонов в год: 12

● Рейтинг: ВВВ-

● Доходность к погашению (YTM): 25,8%

💸 Патриот Групп 001Р-01

● ISIN: RU000A10B2D2

● Цена: 111,4%

● Купон: 27% (22,19 ₽)

● Дата погашения: 26.02.2028

● Купонов в год: 12

● Рейтинг: ВВВ

● Доходность к погашению (YTM): 23,1%

💸 ЦРС Садко 001P-01

● ISIN: RU000A109SX9

● Цена: 105,5%

● Купон: 23,5% (58,59 ₽)

● Дата погашения: 11.10.2028

● Купонов в год: 4

● Рейтинг: ВВВ

● Доходность к погашению (YTM): 22%

💸 Алтимейт Эдьюкейшн БО-П01

● ISIN: RU000A10C7C2

● Цена: 102,5%

● Купон: 19,75% (16,23 ₽)

● Дата погашения: 14.07.2028

● Купонов в год: 12

● Рейтинг: ВВВ

● Доходность к погашению (YTM): 20,2%

💸 ЛЕГЕНДА БО 002Р-04

● ISIN: RU000A10C6Z5

● Цена: 104%

● Купон: 20,25% (16,64 ₽)

● Дата погашения: 18.07.2027

● Купонов в год: 12

● Рейтинг: ВВВ

● Доходность к погашению (YTM): 19,2%

💸 ЭкономЛизинг 001Р-08

● ISIN: RU000A10B081

● Цена: 110,9%

● Купон: 27% (22,19 ₽)

● Дата погашения: 18.02.2028

● Купонов в год: 12

● Рейтинг: ВВВ-

● Доходность к погашению (YTM): 23,3%

💸 Виллина 001P-01

● ISIN: RU000A10A505

● Цена: 106,7%

● Купон: 28% (69,81 ₽)

● Дата погашения: 22.11.2027

● Купонов в год: 4

● Рейтинг: ВВВ-

● Доходность к погашению (YTM): 24,8%

💸 ТД РКС 002Р-06

● ISIN: RU000A10C758

● Цена: 100%

● Купон: 25% (20,55 ₽)

● Дата погашения: 13.07.2028

● Купонов в год: 12

● Рейтинг: ВВВ-

● Доходность к погашению (YTM): 28%

Еще не мусорные, но и высоким рейтингом не пахнет, но доходность оправдывает, возможно, взятый на себя риск. Преимущество данной подборки в жирнющих купонах для достойного кешфлоу, ведь все мы любим получать живые деньги, а не радоваться выросшим котировкам, теша свое самолюбие, какие мы крутые инвесторы.

У некоторых выпусков есть маленькие нюансы, с купоном, который амортизируется, но это все через год, так что просто будьте чуть внимательнее, а так есть выпуски на 2 и 3 года с достойными выплатами, если лебедь темного цвета не прилетит в гости к какой-то из компаний. Пользуйтесь, выбирайте и не благодарите, а хотя, нет, благодарите. Всем отличных инвестиций, диверсификации и здравого рассудка.

В своем портфеле, согласно своей стратегии, я облигациям отвел долю в 10%, сейчас упор делаю на валютные облигации, видали как рубль рванул, а ведь были сомневающиеся.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

🪙Как выбрать самый выгодный и подходящий именно вам вклад?

Шаг 1: Определите свои цели и задачи

Сначала ответьте на вопросы:

На какой срок вы готовы расстаться с деньгами? (3 месяца, 1 год, 3 года?)

Вам может срочно понадобиться часть денег? Или вы уверены, что не будете трогать сумму до конца срока?

Планируете ли вы пополнять вклад в течение срока?

Ваша главная цель: максимальный доход или сохранение средств с минимальным риском?

Шаг 2: Изучите ключевые параметры вклада.

Это основа для сравнения предложений разных банков.

1. Процентная ставка

Это главный, но не единственный показатель доходности.

Сравнивайте эффективную ставку. Из-за капитализации итоговая доходность будет выше заявленной.

Вклады с ежемесячной капитализацией обычно выгоднее, чем с выплатой процентов в конце срока.

2. Срок вклада

Чем длиннее срок — тем выше ставка. Но не всегда. Иногда у банков есть специальные предложения на короткие сроки.

Не кладите деньги на длинный срок "на всякий случай", если есть вероятность, что они понадобятся раньше. Досрочное снятие ведет к потере процентов.

3. Капитализация процентов

Проценты начисляются не только на первоначальную сумму, но и на уже начисленные ранее проценты. Это очень важно! Всегда выбирайте вклад с капитализацией, если цель — максимальный доход.

4. Пополнение и частичное снятие

Пополнение: Позволяет докладывать деньги и увеличивать итоговый доход. Идеально для накопления.

Частичное снятие: Позволяет снять часть суммы без потери процентов на оставшиеся деньги. Удобно для "подушки безопасности", но ставка по таким вкладам обычно ниже.

5. Пролонгация (продление)

Автоматическое продление вклада по истечении срока. Важно проверить, на каких условиях происходит пролонгация: часто ставка при продлении равна ставке по вкладу "до востребования" (минимальная), а не первоначальной.

6. Минимальная сумма

Учитывайте, хватит ли ваших сбережений на открытие вклада.

Шаг 3: Учитывайте дополнительные условия и риски.

1. Страхование вкладов: Убедитесь, что банк является участником системы страхования вкладов (АСВ). Это гарантирует возврат до 1.4 млн рублей (включая проценты) в случае отзыва лицензии у банка.

Совет: Если сумма больше 1.4 млн, лучше разложить ее по разным банкам.

2. Надежность банка: Самые высокие ставки часто предлагают небольшие и менее известные банки (в т.ч. онлайн-банки), чтобы привлечь клиентов. Крупные "системообразующие" банки (Сбер, ВТБ, Т и др.) предлагают чуть более низкие ставки, но их надежность выше. Здесь вам нужно найти баланс между доходностью и спокойствием.

3. Специальные предложения. Для пенсионеров, молодежи, зарплатных клиентов банка. Часто по ним действуют повышенные ставки.

4. Налоги: С 2021 года с доходов по вкладам свыше 1 млн руб. (и с разницы между доходностью и ключевой ставкой ЦБ+5%) нужно платить НДФЛ (13%). Банк сам рассчитывает и удерживает налог.

Шаг 4: Где и как искать и сравнивать?

Агрегаторы банковских услуг - самый удобный способ.

Можно прямо в теме финансов Яндекса сравнить разные вклады по доходности.

Фильтры позволяют быстро отобрать вклады по нужным параметрам (сумма, срок, пополнение и т.д.). Тут есть ссылки на сайты банков и вся подробная информация.

Удачи в выборе вкладов и помните, что самый выгодный вклад — это тот, который максимально соответствует вашим финансовым планам и дает вам ощущение надежности.

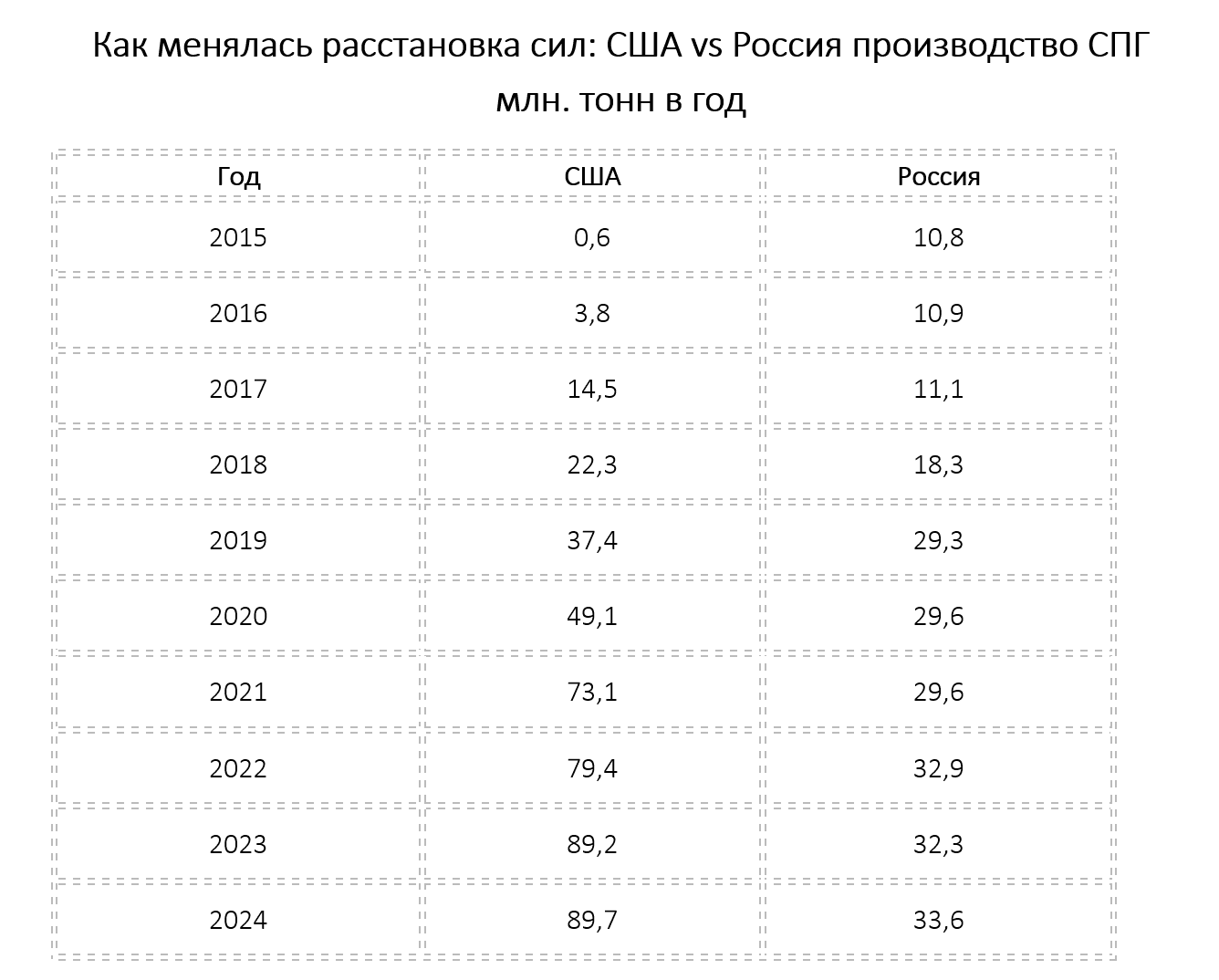

Америка и СПГ: как США за десять лет стали лидером мирового газового рынка

Ещё недавно мало кто верил, что США способны бросить вызов России, Катару и Австралии в экспорте СПГ. В начале 2010‑х Америка всерьёз обсуждала проекты импорта газа, опасаясь дефицита собственного ресурса и будучи зависимой от внешних поставок. Тогда казалось, что роль США на мировом газовом рынке будет второстепенной и периферийной. Но всего за одно десятилетие ситуация перевернулась. Сегодня американский газ не просто заполняет европейские терминалы, он формирует новые правила игры на глобальном энергетическом рынке и стал геополитическим инструментом не меньшей значимости, чем доллар или военные альянсы.

В этой статье мы рассматриваем, какие факторы стали основой стремительного роста присутствия США на рынке, как страна, которая ещё 10 лет назад имела нулевую отметку по экспорту СПГ, сумела превратиться в лидера отрасли и диктует свои условия на мировых энергетических торгах. США превратились в символ того, как сочетание ресурсов, технологий, конкуренции и капитализма способно в короткие сроки изменить мировой баланс сил, иронично оставив Россию с её «трубопроводными мечтами» за бортом стремительно меняющегося энергетического порядка.

От первых скромных партий СПГ в 2016 году к «газовой сверхдержаве» на рынке СПГ в 2025 году.

История началась в 2016 году. Именно тогда с терминала Sabine Pass в Луизиане отправился первый танкер со сжиженным газом в Европу. Объёмы были скромными, но важен был сам факт: страна, ещё недавно считавшая себя зависимой от импорта, стала экспортером. Этот момент можно считать точкой отсчёта «американской газовой эры». В ретроспективе он выглядит символичным: США словно перелистнули страницу и открыли новую главу энергетической истории. Тогда мало кто верил, что единичная партия может превратиться в индустрию, которая через несколько лет будет диктовать цены и условия в Европе и Азии. Но именно так и произошло. Символический старт быстро превратился в стратегический разворот — от роли импортёра к роли глобального игрока, чьё присутствие стало определять не только энергетику, но и геополитику. Этот шаг показал, что США способны не просто «войти» в рынок, но и изменить его правила, а заодно — ослабить традиционных игроков, включая Россию, которая ещё долго жила иллюзией, что мир останется зависимым от её трубопроводов.

Дальше события развивались стремительно. Сланцевая революция обеспечила дешёвый и практически неисчерпаемый ресурс. Частный капитал привнёс десятки миллиардов долларов инвестиций в инфраструктуру. Конкуренция между девелоперами — Cheniere, Sempra, Venture Global, NextDecade — ускорила строительство терминалов, снизила риски и стимулировала инновации. За считанные годы в США выросла целая индустрия, в которой каждая компания стремилась доказать свою эффективность.

К 2019 году экспорт достиг 37 млн тонн, а к 2024-му — почти 90 млн тонн. В этот момент Америка окончательно утвердилась в статусе мирового лидера. Прогноз на 2025 год находится вблизи отметки 100 млн тонн, что делает США безоговорочным лидером в этом сегменте энергетического бизнеса.

Европа как якорь спроса на СПГ из США

Ключевым драйвером стала Европа. После кризиса 2022 года европейские страны резко сократили зависимость от российского трубопроводного газа и сделали ставку на СПГ. Это стало «моментом истины» для американских компаний. Из портов Мексиканского залива до Роттердама танкер идёт всего две недели — намного быстрее, чем из Персидского залива. Американская контрактная модель позволяла перенаправлять грузы туда, где цена выше, что идеально совпало с потребностями европейских покупателей.

В 2024 году почти половина европейского импорта СПГ пришлась на США. Для американской индустрии это стало стратегическим закреплением на рынке, а для Европы — гарантия диверсификации и энергобезопасности. Россия в этот момент могла только язвительно напоминать о своих трубопроводах, которые из стратегического актива превратились в символ уязвимости.

Как менялась расстановка сил: США vs Россия производство СПГ млн. тонн в год см. таблицу

До 2018 года Россия удерживала лидерство за счёт «Сахалина-2» и запуска «Ямала СПГ». Но затем американская кривая производства СПГ пошла резко вверх, а российский экспорт стабилизировался на уровне «30+ млн тонн». С 2021 года США стали безоговорочным лидером. Ирония в том, что у России есть гигантские запасы, но нет той системы, которая превращает ресурс в глобальное преимущество. В итоге США вырвались вперёд, а Москва осталась в роли наблюдателя.

Формула успеха: почему именно США

Прежде чем перейти к деталям, важно отметить — именно ресурсная база стала краеугольным камнем американского успеха. Henry Hub в 2024 году — стоил всего $2,2 за MBtu. Это в разы дешевле цен в Европе и Азии и в несколько раз ниже, чем в пиковые периоды на азиатском рынке СПГ. Дешёвый ресурс стал фундаментом конкурентоспособности, позволил компаниям строить бизнес-модель с долгосрочной устойчивостью и уверенно планировать экспортные программы. Фактически, низкая цена на внутреннем рынке превратилась в главный инструмент завоевания глобальной доли рынка.

Другой аспект — контракты. Здесь американцы сделали то, что оказалось настоящей революцией для рынка. Вместо традиционной привязки к нефти в долгосрочных контрактах они ориентировались на прозрачный и ликвидный индекс Henry Hub. Это позволило покупателям точно понимать формулу цены и минимизировать риски. Второй фактор — свобода назначения (destination flexibility): каждая партия может быть перенаправлена туда, где цена выше, будь то Европа или Азия. Третий элемент — условия FOB (Free On Board), когда ответственность за доставку берёт на себя покупатель. Всё это превратило американский СПГ в гибкий инструмент для трейдеров и энергетических компаний. Именно поэтому в 2022–2024 годах США смогли мгновенно развернуть свои поставки в Европу и занять критическую долю рынка, тогда как конкуренты оставались скованными жёсткими контрактами и бюрократическими ограничениями.

Краеугольным камнем успеха выступили также инфраструктура и частный капитализм. США не только добывают газ, но и умеют быстро доставлять его к морю. Огромные газопроводы из Пермского бассейна и Хейнсвилла, глубокие порты Техаса и Луизианы, расширенный канал Корпус-Кристи.

В отличие от многих стран, где экспортом СПГ управляют государственные монополии, в США доминирует частный сектор. Конкуренция компаний и доступ к капиталу обеспечили скорость, о которой Катар и Австралия могут только мечтать. Venture Global построила Calcasieu Pass за 68 месяцев — мировой рекорд по срокам. Россия на этом фоне выглядит консервативно: один «Ямал СПГ» и много амбиций.

Капиталовложения: деньги, которые построили лидерство

Суммарные инвестиции в американскую индустрию СПГ по оценкам разных источников составляют порядка $170–180 млрд, а с учётом скрытых издержек и инфляции строительства — уже ближе к $200 млрд. По данным EIA и отраслевых отчётов Reuters и S&P Global, именно такие суммы были вложены в терминалы, магистральные газопроводы и порты. Это колоссальный объём капитала, который охватывает не только сами заводы по сжижению, но и комплексную инфраструктуру — от газопроводов до портов. Эта сумма включает:

Терминалы (Sabine Pass, Freeport, Cameron, Corpus Christi, Calcasieu Pass и др.) — около $70 млрд.

Новые стройки 2024–2027 гг. (Plaquemines, Golden Pass, Port Arthur, Rio Grande, Corpus Christi Stage 3) — ещё ~$73 млрд.

Газопроводы и порты — минимум $12–15 млрд.

На деле вложения ещё выше, если учитывать сопутствующую инфраструктуру upstream и логистику. Индустрия СПГ в США — это не только заводы по сжижению, но и тысячи километров газопроводов, инвестиции в энергетические компании и порты мирового класса.

«Один процент идея, девяносто девять процентов исполнение»

Формула успеха США в сегменте СПГ на первый взгляд проста, но за этой кажущейся очевидностью скрывается целый комплекс факторов. Идея превращать дешёвый газ в экспортный продукт возникала в разных странах, но лишь США сумели реализовать её в масштабах, изменивших мировой рынок. Здесь сыграл роль американский капитализм: десятки проектов конкурировали между собой, капитал стремился в самые эффективные из них, решения принимались без долгих согласований и бюрократических проволочек. Ошибся — проиграл, но именно эта жёсткая конкуренция стала источником скорости и инноваций. Выиграл — получил доступ к миллиардным рынкам и возможность формировать новые правила торговли энергией. В этом контексте США доказали, что успех рождается не только из наличия ресурсов, но и из институциональной среды, где риск вознаграждается, а эффективность становится главным критерием развития.

Эта модель — противоположность централизованным монополиям. Она рискованнее, но при этом несравненно результативнее. Именно поэтому США сумели за десятилетие построить целую индустрию, которая сегодня формирует архитектуру глобальной энергетики и задаёт новые стандарты на мировом рынке. Россия же, напротив, предпочла делать ставку на «великую трубу» и долгосрочные трубопроводные маршруты, словно не заметив, что мир ускорился и меняется быстрее, чем прокладываются километры стали под землёй. В итоге американская ставка на конкуренцию и гибкость позволила создать современный экспортный кластер, а российский подход привёл к стагнации и зависимости от узкого круга покупателей. Этот контраст особенно заметен в 2020‑е годы: пока США закрепляют лидерство и расширяют мощность СПГ‑терминалов, Москва всё чаще вынуждена объяснять партнёрам, почему её газ не доходит туда, где он нужен рынку.

Вызовы впереди

Конечно, конкуренты не стоят на месте. Катар уже объявил о расширении добычи и мощностей до 142 млн тонн к 2030 году, и эта программа модернизации делает его главным претендентом на дуэль с США в Азии. Австралия сохраняет сильные позиции на азиатском рынке и будет бороться за китайский и японский сегменты, пытаясь удержать традиционных покупателей. При этом и у США есть риски: инфляция в строительстве, удорожание труда, политические паузы в выдаче разрешений и экологические вызовы могут замедлить темп ввода мощностей. Но в отличие от конкурентов, американская система управления и финансирования позволяет быстрее реагировать на вызовы и компенсировать их за счёт гибкости. Этот момент принципиален: там, где Катар или Австралия зависят от долгосрочных циклов, США опираются на динамику и конкуренцию. В итоге именно способность адаптироваться и удерживать лидерство при внешних рисках делает американскую модель более устойчивой в долгосрочной перспективе.

Но главное преимущество США — система. Здесь есть всё: дешёвый ресурс, гибкая контрактная модель, мощная инфраструктура и капитал, готовый работать. Даже если отдельные проекты сталкиваются с трудностями, вся экосистема остаётся устойчивой.

Как завершается 2025 год на рынке СПГ

В 2025 году США планируют перешагнуть отметку в 100 млн тонн экспорта СПГ. Это станет новым рекордом и окончательно закрепит статус страны как «энергетического якоря» для Европы и ключевого игрока для Азии. Европа, по оценкам, получит более 50% своего импорта СПГ из США, а в Азии американский газ начнёт теснить австралийский. Более того, американские компании ожидают запуск новых мощностей в Техасе и Луизиане, что позволит сохранить темп роста и превысить планку в 110 млн тонн к 2026 году. Таким образом, 2025‑й станет не только годом рекорда, но и точкой закрепления долгосрочного тренда: США окончательно превращаются в центр глобального рынка СПГ, от решений и контрактов которого будут зависеть цены и энергетическая безопасность целых регионов.

Для России же 2025 год станет годом неприятных открытий, американский экспорт превысит российский в три раза. Иронично, что страна с самыми большими запасами газа в мире останется в роли догоняющего и, по всей видимости, уже вряд ли когда‑либо сможет догнать США. Причина проста: отсутствие конкуренции и частного капитала, ставка на трубопроводные проекты прошлого века и медлительность в принятии решений. Всё это делает российский экспорт структурно ограниченным и неспособным конкурировать с гибкой и масштабируемой моделью США.

США стали лидером на рынке СПГ не случайно. Это результат сочетания природных ресурсов, инфраструктуры и институциональной среды, где идея превращается в бизнес благодаря конкуренции и капиталу.

Американская история СПГ — это наглядный пример того, как «1% идея, 99% исполнение» работает в реальной экономике. И этот опыт будет определять мировой энергетический баланс ещё долгие годы. США показали, что лидерство в XXI веке — это не только богатые недра, но и способность быстро превратить их в работающий бизнес-механизм.

🍗 Работаешь за еду?

Представь: ты вкалываешь только чтобы не умереть с голоду. Звучит дико, но многие живут именно так. Ежедневный бег по кругу – дом, работа, магазин. В итоге твоё главное достижение за день: тарелка супа на столе. Это реальность выживания, а не свободы. Ещё древние мудрецы говорили: «Еда должна быть доступна всем, и человек не должен работать за еду». Иначе мы превращаемся в заложников собственного желудка — как раб на галерах или хомяк в колесе, бегущий за кусочком корма.

Инвестор за выходные: Руководство по созданию пассивного дохода

Книга позиционируется как практическое руководство для начинающих инвесторов, обещая научить создавать пассивный доход буквально за выходные.

Автор, Семён Кибало, пытается донести основы инвестирования простым языком, что делает книгу доступной даже для тех, кто далёк от финансов. Однако стоит ли она внимания? Разберём подробнее.

Книга охватывает ключевые темы:

• Основы пассивного дохода (депозиты, акции, облигации, недвижимость, ПИФы).

• Психология инвестирования и управление рисками.

• Советы по выбору инструментов.

Практические цитаты:

• "Не ждите идеальной суммы — начинайте с 1000 рублей в месяц. Лучший инвестиционный план — тот, который вы реально выполняете."

• "Если не понимаете, как работает актив — не вкладывайтесь. Ваши деньги должны работать в понятных вам сферах."

• "Настоящий пассивный доход начинается тогда, когда вы можете месяц не проверять свои инвестиции — и они продолжают приносить деньги."

• "Инвестиции похожи на посадку дерева: первые 3 года видишь только палку в земле, но через 10 лет получаешь тень и плоды."

• "Большинство начинающих инвесторов теряют деньги не из-за кризиса, а из-за трех ошибок: нет плана, нет терпения, нет подушки безопасности."

Стоит ли читать?

«Инвестор за выходные» – это неплохой стартовый гайд. Информация предоставляется в простой форме, помимо практических советов, имеются рекомендации о книгах, фильмах, сайтах, которые помогут погрузиться в тему инвестиций.

Из минусов: Книга даёт общее понимание инвестиций, но не заменяет глубокого изучения темы. Если вы ждёте пошаговой системы или уникальных стратегий, стоит обратиться к более специализированной литературе.

На сайте «Литрес» средний рейтинг произведения — 4,8 (на основе 278 оценок)

Из более профессиональной литературы, основываясь личным опытом, предложил бы также прочесть:

• «Покупай дешево, продавай дорого» Стивена Наймара.

• «Заметки в инвестировании. Книга об инвестициях и управлении капиталом» УК Арсагера

• «Манифест инвестора» Уильяма Бернстайна – основы диверсификации.

• «Разумный инвестор» Бенджамина Грэма – фундаментальный анализ.

• «Психология инвестиций» Карла Ричардса – как не поддаваться эмоциям.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#книга #обучение #мотивация #обзор #рецензия #инвестор #инвестиции #фондовый_рынок #новичкам

'Не является инвестиционной рекомендацией

Хватит кормить лося или когда закрывать убыточную позицию? Практические советы

Давайте начнём с того, что у вас не должно возникать таких вопросов, так как перед входом в сделку вы всегда должны понимать, где вы закроете сделку с прибылью, а где закроете с убытком и какой размер его будет.

Но если уж вы сидите в таких сделках давайте разберёмся, что делать?

Точка 0. Уберите эмоции - они вам ни к чему. Важно осознать факт, что сейчас вы уже в этой сделке и убыток уже есть. Он не зафиксирован, но все же в моменте просадка имеется и нужно с ней как-то работать.

Дальше мы начинаем смотреть на размер этого убытка, и тут начинаются варианты развития:

• Убыток есть, но его размер не катастрофический. Тогда выставляете стоп от текущих значений и ждете. Либо сработает стоп, либо сделка вернётся к точке вашего входа, и вы сможете закрыть ее в 0 или легкий плюс.

• Убыток достаточно большой и вы чувствуете, что он морально съедает вас. Мешает торговать другие идеи и просто нормально существовать вне рынка.

В таком случае - закрыли и забыли. Забыли про потерянные деньги, но никогда не забывайте про горький опыт. Вы за него заплатили, а многие уроки в нашей жизни стоят достойно дорого.

Обязательно выносите уроки из каждой сделки, которую вы совершаете, неважно, закрыта она в плюс или в минус.

Пара полезных советов для новичков:

• Никогда не пытайтесь отбить потерянные деньги и делать это основной целью торговли. Такие действия в 90% случаях приводят к необдуманным сделкам, которые, в свою очередь, снова приводят к убыткам

• Забудьте про слово усреднение - это не усреднение, а накопление и увеличение убытков. Из личного опыта, видел тех людей, которые из небольшой интрадей сделки, в которой стоп был буквально 0.5%, наусреднялись до всего депозита и потеряли от него больше половины.

• Передвигайте ваши стопы за ценой. Таков способ поможет минимизировать убытки и максимизировать прибыль при трендовых движениях.

Лучшее, что вы можете сделать - это выработать торговую стратегию/план, который будете безукоризненно следовать. Таким образов у вас не будет лишних сомнений, как лучше поступить в той или иной сделке. Все действия будут известны вам заранее!

И самого главное - никогда не давайте убыткам выходить за рамки вашей рыночной жизни, чтобы они мешали вам нормально жить по всем параметрам: финансы, моральное состояние, время и т.д.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #облигации #обучение #новичкам #мотивация #аналитика #инвестор #инвестиции #трейдинг #фондовый_рынок

'Не является инвестиционной рекомендацией