Поиск

🚀 Продолжаю создавать пассивный доход. Еженедельное инвестирование №211

Инфляция немного подросла, рубль пока стронг, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 91,2%

● Облигации: 4,9%

● Золото: 2,46%

В акциях доли по компаниям от 5 до 15%. Облигациям отведено 10% от портфеля, доля одной облигации не более 5%, а золоту 5%, как защитному активу

Постепенно, экологичным способом, не трогая акции, довожу доли в портфеле по классам активов до запланированных.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по плану на сентябрь, намечены компании, которые приобретаются в приоритете, а дальше по ситуации.

● Мать и Дитя MDMG: 2 шт.

● Газпром нефть SIBN: 4 шт.

● НоваБев Групп BELU: 5 шт.

Выставлял лимитные заявки на Газпром нефть и НовБев Групп, сработали как надо, а потом оказалось, можно еще пониже, но я сюда в наше казино на работу не устраивался, чтобы мониторить цены каждые 5 минут, поэтому и так сойдет.

💰 Облигации

ОФЗ 26250: 2шт.

ОФЗ 26233: 2шт.

С облигациями ничего н выдумываю, не больше 5% на эмитента, выплаты от 4 до 12 раз в год, более менее кредитный рейтинг, в принципе, готово. В данный момент небольшой упор на валютные выпуски из-за крепкого рубля, которому пора вниз.

🥇 Золото

● Вим Золото GOLD: 484 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 11 000 ₽.

За год вложил в фондовый рынок 290 500 ₽.

Цель на 2025 год: 350 000 ₽.

Росстат представил данные по инфляции, на прошлой неделе она составила 0,08%, до этого было 0,04%. Эльвира Набиуллина заявила, что повышение НДС до 22% разово вызовет инфляцию, в долгосроке повышение НДС будет иметь меньший эффект. Рубль пока перестал слабеть, нефть тоже не особо дорожает, а значит бюджету в 2025-м хорошо не будет,

Очередная грустная неделя на рынке, ниже 2700 не уехали, на этом и спасибо. Все эффекты скорейшей гойды прошли. Даже трамп перестал писать гневные посты, а Рубио говорит, что Европе надо отказаться от наших энергоресрусов, тогда все будет хорошо. Невыполнимые условия, невыполнимые требования, а США уже хочет умыть руки, но пока не получается. Переговоры о переговорах тоже прекратились. рынку нужен сильный эмоциональный фон, чтобы опять, либо улететь в космос, либо погрузиться на дно. Вялотекущий боковикс некоторыми всплесках на эмоциях

Убираем от себя инфошум, а то с ума сойти можно, работаем, инвестируем, покупаем хорошие качественные активы и радуемся жизни. Все это прекратится, будем вспоминать сегодняшние цены как подарок на распродаже, ну или не будем. Кто еще не инвестирует, могли бы присоединиться, тут весело.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Ожидания от следующей недели по рынку. К чему готовиться инвестору

Всю прошлую торговую неделю Индекс МосБиржи отчаянно боролся за 2700 пунктов. Нотки оптимизма появились за несколько часов до закрытия основной сессии после выступления Лукашенко. Он заявил, что на столе есть хорошие предложения по урегулированию военного конфликта, которые на Аляске были услышаны Дональдом Трампом.

Он также заявил, что хотел бы поговорить с Владимиром Зеленским, так как настало время вступить в консультации и договориться об окончании конфликта. Ответа с украинской стороны за выходные дни не последовало.

В моменте это взбодрило рынок, но обольщаться я бы не стал. Впереди — множество факторов, которые могут полностью нивелировать пятничный рост. Сегодня должен быть представлен проект бюджета на 2026 год, и хотя основные параметры налоговой нагрузки уже известны, сюрпризы также не исключены.

Из того, что способно держать рынок на плаву: США и Россия осенью проведут третий раунд переговоров по устранению взаимных раздражителей. Глава МИД России сообщил, что достиг такой договоренности с главой Госдепартамента США Марко Рубио.

Дмитрий Песков анонсировал крупное выступление президента России Владимира Путина на этой неделе.

Нефтяные котировки продолжают рост на фоне сохранения рисков перебоев с поставками нефти из России в случае ужесточения западных санкций и новых атак на энергетическую инфраструктуру страны.

Из негативного: Власти США обсуждают возможность поставок ракет Tomahawk НАТО для передачи Киеву, окончательное решение за Трампом, — Вэнс Также в интервью Fox News он заявил, что за последние пару недель россияне отказались участвовать в двусторонних встречах с украинцами, они отказались участвовать в трехсторонних встречах с президентом и другими представителями США и Украины.

Страны ЕС (1 октября) также должны обсудить план использования замороженных российских активов. Я скептически отношусь к возможности полного воплощения этих мер в жизнь. На то есть две ключевые причины: во-первых, это ведет к эскалации и риску прямого столкновения НАТО с Россией, а во-вторых — подрывает основы международного права и доверие к европейской финансовой системе.

Что по технике: Уровень 2700 пунктов удержан, но это не гарантирует его прочности. С преобладающим негативом и отсутствием причин для роста, следующей целью продолжить отскок видится 2740 пунктов — уровень, дважды остановивший рост на прошлой неделе. Чуть выше проходит EMA 100 - возле 2763 пункта, но эти цели возможны при поступлении конкретики по снижению градуса эскалации.

Из корпоративных новостей:

Лукойл снизил добычу углеводородов в 1п 2025г на 3,9% г/г до 2,2 млн барр н.э/сут.

Банк Санкт-Петербург акционеры утвердили дивиденды за 1п 2025г в размере 16,61 руб/обычка (ДД 5%) и 0,22 руб/преф (ДД 0,4%), отсечка - 6 октября

Татнефть акционеры утвердили дивиденды за 1п 2025г в размере 14,35 руб на обычку (ДД 2,2%) и преф (ДД 2,4%), отсечка - 14 октября

Новатэк акционеры утвердили дивиденды за 1п 2025г в размере 35,5 руб/акция (ДД 3,2%), отсечка - 6 октября

РуссНефть увеличила добычу нефти в 1п 2025г на 1,74% г/г до 3,043 млн т

• Лидеры: IVA #IVAT (+11,5%), РусАгро #RAGR (+3,2%), Аренадата #DATA (+2,9%), Татнефть #TATN (+2,5%).

• Аутсайдеры: Хэдхантер #HEAD (-5,44%), ЮГК #UGLD (-1,85%), Совкомфлот #FLOT (-1,24%).

29.09.2025 - понедельник

• #SIBN - Газпром нефть собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 17,3 руб.)

• #NKHP - НКХП собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 6,54 руб.)

• #ETLN - Эталон акционеры компании примут решение о проведении SPO

• #NAUK - НПО Наука закрытие реестра по дивидендам 7,59 рублей (дивгэп)

• #GEMA - ММЦБ закрытие реестра по дивидендам 5 руб. (дивгэп)

• #YDEX - Яндекс закрытие реестра по дивидендам 80 руб. (дивгэп)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #новости #мегановости #инвестор #инвестиции #фондовый_рынок #обучение #новичкам

'Не является инвестиционной рекомендацией

Когда инвестиции превращаются в казино: правовые и моральные пределы геймификации

Статья посвящена феномену геймификации инвестиций — превращению трейдинга в «игру с призами» и скрытию реальных убытков клиентов. Автор показывает, как с подобными практиками борются в США, ЕС, Великобритании и Индии, и почему Россия рискует повторить их ошибки.

В статье анализируются рекламные акции с «инвестиционными турнирами», которые балансируют на грани между маркетингом и азартными играми. Особое внимание уделено правовым аспектам: от нарушений закона «О рекламе» до возможности применения ст. 169 ГК РФ, которая признаёт ничтожными сделки, противные основам правопорядка и нравственности.

Материал будет полезен инвесторам, юристам, регуляторам и всем, кто интересуется рисками цифровых финансовых сервисов. Он объясняет, почему геймификация инвестиций — это не безобидный маркетинг, а угроза финансовой культуре и доверию к рынку.

Иллюзия игры вместо инвестиций

Многие российские банки и брокеры сегодня активно продвигают «инвестиционные турниры» под яркими лозунгами вроде «Торгуй и побеждай». Клиенту обещают драйв соревнования, призовые фонды, места в рейтинге лучших трейдеров.

Рынок подаётся как спортивная арена, где можно взять «кубок инвестора». Но нигде не сказано главное: сколько участников прошлых турниров потеряли деньги, сколько счетов оказалось обнулено и каков реальный баланс между выигравшими и проигравшими. Наоборот, рекламные материалы создают иллюзию, будто победа — это почти неизбежный результат. В действительности же статистика всегда неумолима: большинство участников в подобных состязаниях оказывается в минусе. И именно эта информация замалчивается, хотя в международной практике — например, в ЕС — брокеры обязаны прямо писать в рекламе: «76% счетов теряют деньги при торговле».

Международные регуляторы действуют жёстче. В Евросоюзе брокеры обязаны раскрывать процент убыточных счетов (часто это 70–80% клиентов). В Великобритании FCA исследует влияние push-уведомлений и игровых механик и требует от компаний доказывать, что их интерфейсы не вредят инвестору. В США Robinhood штрафовали за то, что геймификация подталкивала неопытных клиентов к убыткам. В Индии SEBI и вовсе запретил «игровые инвестиции» и фэнтези-торговлю.

На этом фоне российские брокеры действуют вразрез с международными стандартами и нарушают не только нормы закона о рекламе, но и нормы морали и нравственности: они замалчивают реальные последствия турниров, не раскрывают статистику убыточности и подают торговлю как развлечение.

Особенно агрессивную позицию в этом сегменте занимает Т-Банк, который превратил турниры в постоянный маркетинговый инструмент. В отличие от конкурсов Московской биржи или разовых акций у других брокеров, Т-Банк проводит их систематически и сопровождает прямыми призывами: «Торгуй и побеждай», «Выходи в лидеры», «Забери приз». Однако проблема не ограничивается одними турнирами ТБанка.

Московская биржа ежегодно проводит конкурс «Лучший частный инвестор» (ЛЧИ), где участники соревнуются по доходности. БКС и Цифра Брокер также регулярно вовлекают клиентов в соревнования и акции, стимулируя активную торговлю.

Да, эти мероприятия формально отличаются по формату и подаче, но их объединяет одно: инвестиции подаются как игра, а риски остаются в тени. По сути, речь идёт не просто о стимулирующей акции, а о навязывании игрового формата торговли: клиенту внушается, что рынок — это арена для соревнования, где можно обойти соперников и получить вознаграждение. При этом банк умалчивает, что абсолютное большинство участников таких турниров остаётся в проигрыше.

В этой связи закономерно возрастает вероятность, что в ближайшее время инвестиционные платформы, активно продвигающие подобные рекламные кампании и турниры, столкнутся с судебными разбирательствами и публичным осуждением. Следовательно, необходимо оценить юридические перспективы таких процессов и то, каким образом продвижение геймифицированных продуктов наносит их организаторам не только регуляторный, но и репутационный ущерб.

Юридическая перспектива: реклама или азартная игра?

Рекламные акции с «инвестиционными турнирами» балансируют на грани сразу нескольких ограничений. Закон «О рекламе» запрещает вводить потребителя в заблуждение и обязывает раскрывать условия конкурсов. Однако банки и брокеры показывают красивые призы и рейтинги, но умалчивают о том, что большинство участников теряют деньги. Это уже искажение информации.

Вторая проблема — сходство с рекламой азартных игр. По закону нельзя создавать впечатление, что участие в акции гарантирует доход. Между тем слоганы вроде «Торгуй и побеждай» прямо внушают именно это.

Отдельным аргументом против инвестиционных турниров может стать ст. 169

Гражданского кодекса РФ, согласно которой ничтожными признаются сделки, совершённые с целью, заведомо противной основам правопорядка и нравственности. Фактически такие турниры маскируют под «финансовое образование» и «развлечение» то, что по сути является аналогом азартной игры: риск ради призов, соревновательный азарт, манипуляция поведенческими слабостями клиента. Всё это противоречит не только нормам закона об азартных играх, но и базовым принципам добросовестной деятельности на финансовом рынке.

Да, российские суды применяют ст. 169 крайне осторожно. Но её можно использовать как дополнительный юридический заслон, который усиливает позицию: речь идёт не о споре по условиям акции, а о деятельности, противоречащей общественным интересам и наносящей удар по доверию к финансовой системе.

Таким образом, у ФАС, ЦБ РФ и судебной системы уже есть инструменты, чтобы поставить барьер агрессивной геймификации финансовых инструментов. Достаточно признать, что подобные акции вводят клиентов в заблуждение и создают вокруг инвестиций шлейф азарта. А значит, выбор прост: либо раскрывать всю правду о проигравших, либо отказаться от таких практик вовсе.

Инвестиции — не игра, а механизм созидания и накопления

Общество может ясно осудить практику превращения инвестиций в азартную игру, а суды и регуляторы — встать на сторону интересов граждан, а не банковских маркетологов.

Существующее российское законодательство уже сегодня даёт все основания для активных действий против «инвестиционных турниров». Государство может обязать их организаторов раскрывать реальную статистику — сколько счетов оказалось в убытке, сколько обнулилось, каков баланс между выигравшими и проигравшими, — или вовсе запретить подобные акции как нарушающие закон о рекламе и нормы морали.

Из этого следуют простые шаги для России: ФАС и ЦБ РФ могут обязать банки раскрывать статистику убыточных счетов в турнирах, также можно рассмотреть запрет геймифицированной рекламы инвестиций, по примеру Индии.

Инвестиционные платформы обязаны предупреждать клиентов не только о шансах на приз, но и о том, что большинство участников несут убытки.

Регуляторы — ЦБ РФ и ФАС — могут занять более проактивную позицию, вводя ограничения и даже полный запрет на геймификацию инвестиций. В противном случае российский рынок рискует окончательно превратиться в площадку «финансовых игр», где выигрывает лишь организатор, а тысячи людей остаются в проигрыше. Инвестиции должны оставаться инструментом созидания и накопления, а не развлечением с элементами игромании.

#инвестиции #азар #геймификация

Master Limited Partnerships: нефтегазопроводная инфраструктура США с дивидендной доходностью 8% год

Введение

В последние годы в США всё большее внимание инвесторов привлекает форма Master Limited Partnerships (MLP) — публичных партнёрств, применяемых в сфере нефтегазопроводной инфраструктуры. Эта модель объединяет стабильность долгосрочных контрактов с высокой дивидендной доходностью, что делает её востребованным инструментом для частных и институциональных инвесторов.

Статья, посвящённая MLP, заслуживает внимания не только как обзор инвестиционной возможности на американском рынке, но и как источник идей для осмысления будущего российской инфраструктуры. В России в ближайшие годы предстоит масштабное обновление и расширение транспортной и энергетической логистики. В этой связи зарубежный опыт, особенно примеры устойчивого финансирования инфраструктуры через механизмы коллективных инвестиций, может оказаться ценным для поиска новых моделей и инструментов.

Таким образом, чтение статьи позволяет не только лучше понять американский рынок и его инвестиционные механизмы, но и поставить вопрос о применимости подобных подходов в российских условиях.

Нефтегазопроводные MLP: как работает модель и почему она интересна инвесторам

Когда речь заходит о недвижимости и инвестициях в неё в США, большинство вспоминают о REITs — фондах недвижимости. Они считаются самой распространённой и эффективной формой коллективных вложений в «кирпич и бетон». Однако американское корпоративное право предлагает ещё один уникальный инструмент, который во многом даже эффективнее — MLP (Master Limited Partnership).

Форма MLP объединяет в себе гибкость партнёрства и прозрачность публичной компании. Сфера её применения лежит не в области жилья или офисов, а в куда более стратегической отрасли — нефтегазопроводных системах. Речь идёт о магистральных трубопроводах, терминалах и мощностях для хранения нефти и газа.

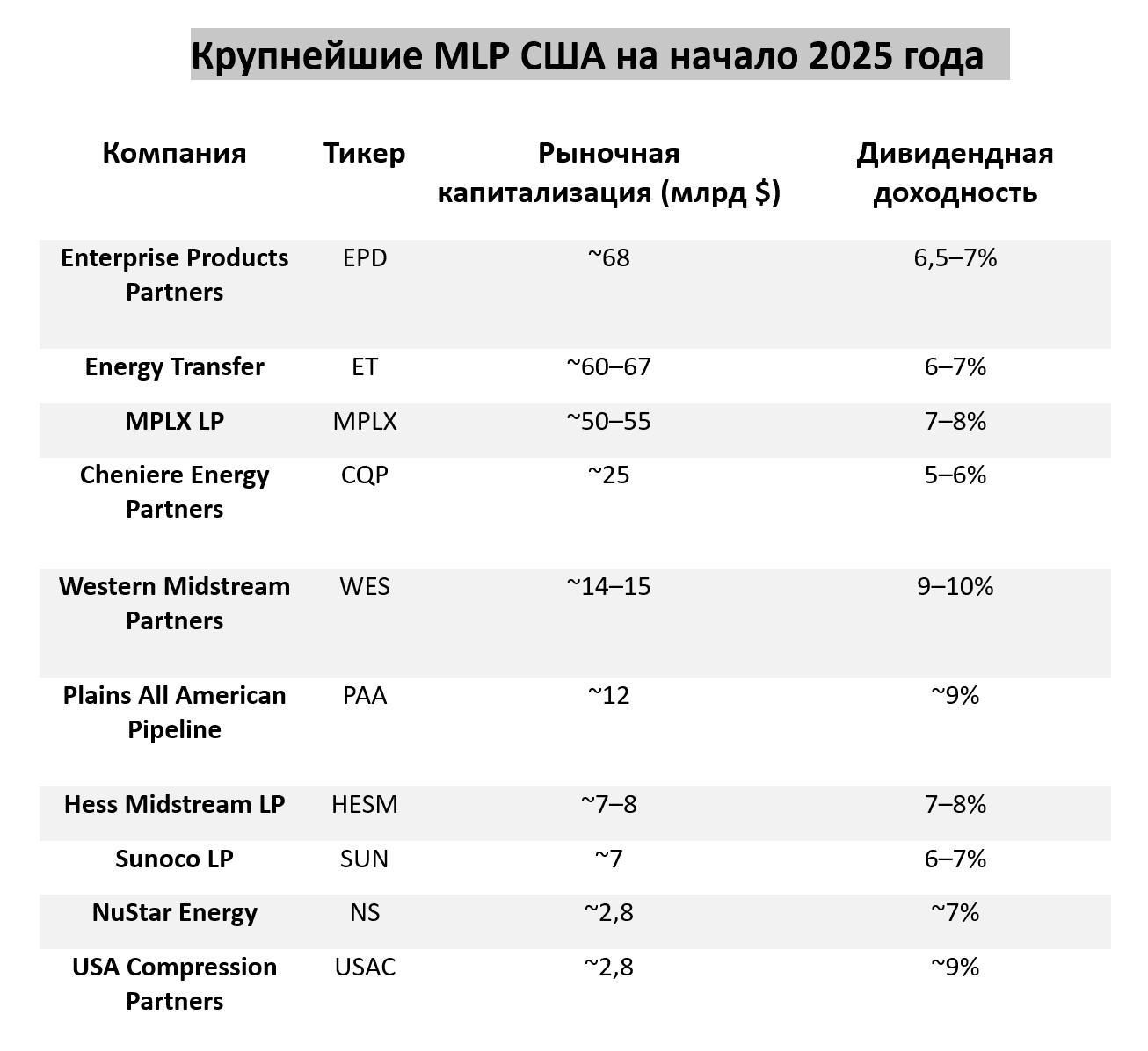

Благодаря такой структуре инвесторы получают возможность вкладываться в «кровеносную систему» энергетики США. Доходность обеспечивается не столько спекулятивным ростом котировок, сколько стабильным денежным потоком от транспортировки и хранения углеводородов. Средняя дивидендная доходность крупнейших MLP в 2025 году составляет 7–8% годовых, а в ряде случаев — выше. Такая комбинация высокой доходности и предсказуемости выплат делает MLP одним из самых привлекательных инструментов для долгосрочных инвесторов.

Для частного инвестора доступ к сегменту MLP открыт не только через покупку отдельных бумаг крупнейших MLP, но и через индексные решения. Например, индекс Alerian MLP и созданные на его основе ETF позволяют получить диверсифицированное участие в секторе, охватывая ведущих игроков сразу. Это облегчает вход и делает сектор MLP таким же привычным объектом для портфельных инвесторов, как REITs или энергетические компании. По оценкам отраслевых исследователей, совокупная рыночная капитализация всего MLP-сегмента США в 2025 году составляет порядка $250–260 млрд, что подчёркивает его значимость и сопоставимость с целыми секторами фондового рынка США.

Что такое MLP и почему они интересны инвестору. Применение в России.

MLP это особая форма публичных партнёрств, чьи бумаги обращаются на бирже так же свободно, как акции. В отличие от традиционных корпораций, они освобождены от корпоративного налога, что позволяет прибыли не «застревает» на уровне компании, а напрямую распределяется среди партнёров-инвесторов. Такая модель позволяет направлять до 90% денежного потока в виде регулярных выплат, что делает MLP одними из самых доходных инструментов фондового рынка США.

Если REITs строят свой бизнес на квартирах, офисах и торговых центрах, то MLP работают с энергетическими артериями экономики. В их активах — магистральные трубопроводы, подземные хранилища газа, нефтяные терминалы и компрессорные станции. Эти объекты редко попадают в новостные заголовки, но именно они обеспечивают бесперебойное снабжение промышленности и домохозяйств. Для инвестора главное то, что денежный поток здесь формируется по тарифной модели — на основе долгосрочных контрактов. Это делает доходы MLP предсказуемыми, а дивидендные выплаты — стабильными.

В России подобного института не существует. Причины кроются в устройстве законодательства и налоговой системы:

· у нас нет механизма сквозного налогообложения, который позволил бы избежать двойного налога на прибыль;

· регулирование в энергетике традиционно централизовано и завязано на крупные госкомпании;

· инфраструктурные проекты обычно финансируются через акционерные общества, проектные компании или закрытые фонды (ЗПИФы).

Фактически российский инвестор лишён возможности напрямую вкладываться в магистральные нефтегазопроводы и получать регулярные дивидендные платежи по аналогии с MLP в США. Подобные проекты остаются сферой крупных госкомпаний — «Транснефти», «Газпрома», «Роснефти». Поэтому инструменты уровня MLP в России пока заменяются более традиционными схемами — облигациями или фондами недвижимости.

Итоги инвестиций в MLP за 9 мес. 2025 года: устойчивость и щедрые выплаты дивидендов

Сектор MLP в 2025 году снова подтверждает репутацию «дивидендной машины». С начала 2025 года индекс полной доходности Alerian MLP (AMZX), отслеживающий крупнейшие публичные партнёрства в энергетической инфраструктуре, вырос примерно на 5–6%. В условиях стагнации цен на сырьё и сохраняющейся высокой ставки ФРС такой результат выглядит более чем убедительным.

Главным источником дохода стали регулярные выплаты. Средняя доходность крупнейших MLP сегодня составляет 7–8% годовых, а отдельные компании, такие как Western Midstream (WES) и Plains All American (PAA), превысили планку в 9–10%. Для сравнения дивидендная доходность индекса S&P 500 остаётся ниже 2%, то есть в несколько раз меньше.

Высокие выплаты и стабильность денежных потоков делают MLP уникальным инструментом. По сути, инвестор получает не ставку на спекулятивный рост котировок, а доступ к устойчивому денежному потоку инфраструктурных активов, которые в энергетике играют роль «кровеносной системы».

Таблица с крупнейшими MLP, величиной их капитализации и дивидендной доходностью представлена в приложении.

Перспективы сектора: новые возможности и риски остаться вне тренда в связи с "зеленым" переходом

На первый взгляд может показаться, что эпоха MLP уходит: энергетический переход, рост инвестиций в «зелёные» проекты и ужесточение регулирования в США могут поставить под сомнение будущее трубопроводного бизнеса. Однако на деле ситуация куда сложнее. Рассмотрим по пунктам точки роста и ресурсы которые позволят сектору MLP сохранить важное присутствие в экономике хранения и транспортировки энергоресурсов в перспективе.

Во-первых, роль инфраструктуры остаётся системообразующей. США уже сейчас — крупнейший в мире экспортер СПГ и один из лидеров по поставкам нефти. Все эти объёмы должны транспортироваться и храниться, а значит, спрос на услуги midstream-компаний будет сохраняться долгие годы. Новые терминалы СПГ и проекты по расширению мощностей газопроводов напрямую связаны с ростом глобальной энергетической роли США.

Во-вторых, бизнес-модель MLP менее чувствительна к волатильности сырьевых цен. Большая часть дохода формируется по тарифным контрактам на транспортировку и хранение углеводородов. Это делает денежные потоки стабильными даже при падении цен на нефть или газ — фактор, который особенно ценят долгосрочные инвесторы.

В-третьих, высокая дивидендная доходность остаётся серьёзным конкурентным преимуществом. На фоне ставок ФРС и доходности казначейских облигаций MLP способны предложить премию в 300–500 базисных пунктов. Для инвесторов, ищущих стабильный доход, это аргумент в пользу сектора.

Наконец, MLP могут стать частью энергетического перехода. Уже сегодня обсуждаются проекты, где трубопроводная инфраструктура используется не только для нефти и газа, но и для транспортировки CO₂ в рамках технологий улавливания и хранения углерода (CCS), а также для будущих водородных проектов. Таким образом, у сектора есть шанс встроиться в новую энергетическую архитектуру, сохранив свою значимость.

В совокупности это означает, что, несмотря на вызовы, MLP сохраняют привлекательность как инструмент для инвесторов. Они остаются уникальным способом получать высокий текущий доход, обеспеченный стратегическими активами, без которых невозможно представить экономику США.

🏤 Мегановости 🗞 👉📰

1️⃣ Мишустин сообщил, что с 1 января 2026 года МРОТ в России увеличится до 27 093₽ против нынешних 22 440₽.

Рост составит более 20% и затронет зарплаты 4,5 млн человек.

Премьер подчеркнул, что минимальная оплата труда уже выше прожиточного минимума и будет продолжать индексироваться.

Дефицит бюджета и игра Трампа: что сильнее ударит по карману инвесторов?

На новостном рынке все меняется за доли минуты и вчерашний день не стал исключением. Какое-то время рыночные котировки подрастали на отсутствии негативных новостей.

Поддержку также оказали слова Марко Рубио, который заявил, что Киеву следует пойти на договоренности для урегулирования конфликта на Украине. Стали вырисовываться легкие очертания на смягчение эскалации, но выступление Трампа на Генассамблее ООН в Нью-Йорке возвернуло участников торгов к суровой реальности.

Президент США Дональд Трамп заявил, что Украина при поддержке Евросоюза способна бороться и выиграть всю свою территорию обратно. Он также добавил, что у России "большие экономические проблемы" и для Украины "настало время действовать", но в любом случае желает Москве и Киеву "всего наилучшего".

Также он повторил призыв к ЕС полностью отказаться от российских нефти и газа и заявил, что намерен обсудить с премьером Венгрии Виктором Орбаном вопрос о прекращении закупок российской нефти.

На данный момент условия является нереальными, так как ЕС сможет отказаться от энергоносителей из РФ лишь 2027 году, а отказаться от Китайских и Индийских товаров она с большой долей вероятности вообще не сможет.

Трамп грамотно разыгрывает эту партию. Ему важно добиться от слабой Европы отказа от закупок российских энергоресурсов, чтобы потом диктовать им свои условия. Сейчас он им говорит то, что они хотят от него услышать, но после, когда цели будут достигнуты - риторика очень быстро поменяется.

Внутренние проблемы: Расходы России на обслуживание госдолга за I полугодие 2025 года выросли в 1,5 раза г/г, до ₽1,58 трлн. Госдолг России составляет около 13,7% ВВП, и его структура преимущественно рублевая, что минимизирует валютные риски. Это не критично, но приятного мало, так как мы видим ее негативное влияние практически на все экономические процессы.

Также инвесторов тревожит дефицит бюджета и возможные источники его покрытия. От этого во многом будет зависеть политика ЦБ в вопросе смягчения денежно-кредитных условий.

До дня принятия бюджета еще есть время, и мы наверняка вернемся к возможным изменениям: повышению НДС, пересмотру налогов для самозанятых и повышению утилизационного сбора. Не исключено, что до 29 сентября в этот список что-нибудь да добавится.

Из корпоративных новостей:

Новатэк Арктик СПГ-2 продолжает наращивать импорт в Китай. С конца августа уже 6 судов с СПГ прибыло в южный Китай и два ещё на подходе.

Татнефть нефтедобыча в первом полугодии упала на 1,8% год к году, а добыча газа выросла на 2,3%. EBITDA компании сократилась на 36%, а свободный денежный поток — в 3,2 раза.

Норникель экспорт меди из РФ в Китай за 8 мес 2025г вырос в 2 раза г/г до $3,3 млрд.

Ростелеком прорабатывает решения для безопасности мессенджера Max.

Промомед россияне в 2025 году на треть нарастили закупки аналогов «Оземпика» - до 16,8 млрд руб

Газпром ликвидирует несколько промежуточных или недействующих структур.

Русал может принять участие в реконструкции алюминиевого завода в Египте.

Т-Банк прибыль по РСБУ за 8 месяцев 2025 года сократилась на 14% г/г до ₽33,3 млрд

• Лидеры: Позитив #POSI (+4,1%), БСП #BSPB (+2,9%), Хэдхантер #HEAD (+2,38%), Сегежа #SGZH (+2,3%).

• Аутсайдеры: Сургутнефтегаз #SNGSP (-2,03%), Whoosh #WUSH (-1,23%), Европлан #LEAS (-1,2%), Астра $ASTR (-1,15%).

24.09.2025 - среда

• #NVTK - Новатэк ВОСА по дивидендам за 1 полугодие 2025 года в размере 35,5 руб /акция

• #TATN #TATNP - Татнефть ВОСА по дивидендам за 1П2025 в размере 14,35 руб. на обычку и преф

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #новости #мегановости #аналитика #инвестор #инвестиции

'Не является инвестиционной рекомендацией

День Икс 29 сентября: покупать или ждать? Обзор ключевых уровней и рисков

Российский рынок на фоне пятничной распродажи продолжил нисходящее движении и на старте новой торговой недели, котировки в моменте опускались более чем на 1,5%.

Коррекция усилилась на сообщении о выступлении Владимира Путина, который должен был сделать важное заявление на совещании с членами Совбеза РФ. Сразу поползли слухи о возможной мобилизации, которая аккурат была объявлена три года назад, но ничего подобного участники торгов не услышали.

Индекс Мосбиржи достаточно технично оттолкнулся от сильного уровня поддержки 2700п от которого два раза в этом году мы наблюдали реакцию со стороны покупателей.

С точки зрения техники, закрытие выше 2740п оставляет надежды, что восстановление продолжится. О полноценном развороте, я бы не говорил, уровни по отскоку у меня остаются прежними - 2780-2800п. Для большего нужны конкретные триггеры.

Индекс гособлигаций RGBI: опустился ниже 117 пунктов впервые с 16 июля 2025 года. ОФЗ снижаются в ожидании параметров бюджета на 2026 год и плановый период 2027-2028 годов, а также налоговых изменений.

Спешить с покупками я бы не стал. До дня икс - 29 сентября, чуть меньше недели, и за это время может поступить много противоречивой информации.

События за которыми стоит следить: Завтра в Нью-Йорке стартует 80-я сессия Генеральная Ассамблея ООН, которая пройдет с 23 по 29 сентября. Россию представит глава МИД Сергей Лавров.

Его выступление ожидается в конце недели - в субботу, 27 сентября. До этого, как пишут СМИ, должна состояться его встреча с госсекретарем США Марко Рубио на полях форума. Также сообщается о встрече в Нью-Йорке Владимира Зеленского и Дональда Трампа.

Российский президент в преддверии начала мероприятий Генассамблеи сообщил, что наша страна готова добровольно придерживаться условий Договора о сокращении стратегических наступательных вооружений (ДСНВ) еще год после истечения договора. На вечерней сессии рост усилился на новости, что Трампу это предложение оказалось по нраву.

Помимо геополитических вопросов в фокусе внимания инвесторов по прежнему остается проект бюджета, величина его дефицита и меры по наполнению играют важную роль по возможному вектору снижения ключевой ставки. Всех беспокоит возможный рост инфляции на фоне возможного повышения НДС.

В пятницу страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России.

По итогу: пока только ожидания встреч на международном уровне и сильнейшая перепроданность акций подталкивают рынок вперед.

Неопределенности в рынке предостаточно, и желание предугадать, куда же пойдет индекс Мосбиржи, равнозначно гаданию на кофейной гуще.

Для снижения волатильности портфеля стоит сфокусировать внимание на долговом рынке - иксов тут не будет, но за спокойный сон, вы сами себе скажите спасибо.

Сегодня, по традиции, в поиске идей, разберем первичный рынок долга, так что не прощаюсь.

Из корпоративных новостей:

ГК Элемент #ELMT купила 51% акций производителя промышленных роботов Эйдос Робототехника.

Яковлев #IRKT чистый долг в 1п 2025г вырос на 77% г/г до 100,4 млрд руб, в том числе в связи с задержкой оплат от заказчиков.

Транснефть Венгрия выступает против любых санкций и ограничений ЕС на поставки нефти из РФ.

М.Видео СД предложил утвердить допэмиссию 1,5 млрд акций по открытой подписке.

• Лидеры: Whoosh #WUSH (+3,6%), Совкомбанк #SVCB (+2,47%), Транснефть #TRNFP (+2,2%), ФосАгро #PHOR (+1,88%), ЮГК #UGLD (+1,75%).

• Аутсайдеры: М.Видео #MVID (-24,6%), Самолет #SMLT (-4,35%), Ростелеком #RTKM (-3,66%).

23.09.2025 - вторник

• #KAZT #KAZTP - Закрытие реестра по дивидендам КуйбышевАзот - 6 мес. 2025 г. (4,00 руб/ао и 4,00 руб/ап)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #новости #аналитика #инвестор #инвестиции #новичкам #трейдинг #мегановости

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Акции "М.Видео" $MVID обвалились почти на 20% до 63,7₽, а на минимуме дня опускались до 61,8₽ — таких уровней не было с 2009 года.

Мосбиржа остановила торги через дискретный аукцион.

Причина падения — обсуждение допэмиссии: совет директоров предложил разместить 1,5 млрд акций на 15 млрд₽, решение акционеры примут 13 октября.

Рынок негативно воспринял новость о возможном размывании долей, что вызвало резкий рост объема торгов — почти 1,4 млрд₽ за день.

Лукойл - разбор отчета, перспектив и байбэка

Ключевым рынком сбыта российской нефти по-прежнему остается азиатский рынок во главе с Китаем. При этом объем поставок нефти в Китай за первое полугодие 2025 года сократился на 10,8% до 49,1 млн тонн. Учитывая поступательное снижение цен на нефть и курс реализации в этом периоде, доходы наших нефтяников остаются под давлением. На примере отчета Лукойла разбираемся в деталях.

⛽️ Итак, выручка компании за полугодие упала на 16,9% до 3,6 трлн рублей. Объемы продаж Лукойл не раскрывает, но по косвенным признакам можно предположить, что они остались на уровне прошлого года. А вот снижение в денежном выражении обусловлено падением цен на нефть и сохраняющимся дисконтом к нашей Urals.

Ранее США ввели пошлины в отношении Индии, призывая и другие страны присоединиться к ограничениям, вызванным покупкой российской нефти. Не думаю, что данные пошлины останутся незамеченными и в какой-то степени поставки сократятся. Также нужно учитывать, что ЕС намерен отказаться от российской нефти к 2028 году.

💸 Санкционная война продолжается. В моменте она не привела к существенному снижению доходов наших нефтяников, но в долгосрочной перспективе будет их сдерживать. Единственной точкой роста тут может служить девальвация рубля. Правда этого можно ждать еще ни один месяц.

Затратная часть Лукойла по итогам полугодия немного снизилась, но этого не хватило, чтобы сдержать падение операционной прибыли. Она схлопнулась практически в два раза до 344,7 млрд рублей. Чистая прибыль также упала в два раза до 288,6 млрд рублей. Вторая половина года едва ли нас сможет порадовать, так как общий тренд остается негативный.

🤑 Теперь давайте о более позитивных вещах поговорим. В конце августа СД компании принял решение о погашении квазиказначейских акций в количестве, не превышающем 76 млн штук и провела выкуп своих акций на сумму 654 млрд рублей. Лукойл продолжает придерживаться лучших корпоративных практик, выкупая свои акции. Причем делает она это с премией к рынку. Единственное, что остается понять, у кого она их выкупает? Неужели один из крупных мажоров выходит из актива?..

Пару слов надо сказать и о дивидендах. За 2024 год акционеры получили порядка 15,6% доходности. Учитывая схлопывание чистой прибыли, по итогам 2025 года таких щедрых выплат ждать не стоит. Ближайшие перспективы наших нефтяников туманны. В сложной конъюнктуре формировать позиции всегда было выгодным занятием, но хотелось бы увидеть цены пониже для этого.

❗Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Сбер" $SBER 24 сентября представит и сразу запустит в продажу умное кольцо Sber Smart Ring с ИИ GigaChatMAX.

Кольцо весит меньше 5 г, работает до недели без подзарядки и через датчики передает данные о состоянии организма в приложение, где ИИ дает советы по образу жизни.

Продажи пойдут через re:Store и "М.Видео".

Изначально гаджет показали еще в декабре 2024 года, но запуск отложили.

Испытание на прочность: до каких значений возможен отскок по рынку?

Российский рынок акций открылся ростом, однако затем волна распродаж возобновилась, и в моменте Индекс МосБиржи опускался ниже 2780 пунктов закрыв по ходу движения августовский гэп.

Во второй половине дня удалось отыграть часть дневных потерь после заявлений президента США Дональда Трампа о том, что ему придётся сесть за стол переговоров между Россией и Украиной, а украинскому президенту Владимиру Зеленскому — пойти на сделку, чтобы добиться завершения конфликта.

Обсуждение девятнадцатого пакета санкций ЕС, запланированное на сегодня, не состоится и будет перенесено. Основная причина — необходимость скоординировать новые ограничения с партнёрами по G7.

Хотя такая отсрочка выглядит как позитивный сигнал, но она является временной. Ожидается, что доработанный пакет санкций будет рассмотрен примерно через две недели.

Что по технике: Индекс МосБиржи, потеряв стратегический уровень поддержки 2850 пунктов, медленно, но верно снижается к нижней границе ценового коридора в район 2700 пунктов.

Чтобы попытаться переломить нисходящую динамику в течение дня, необходимо закрытие выше 2830 пунктов. Рынок у нас новостной и ничего исключать нельзя, но сильно уповать на чудо, я бы не стал.

Принимайте решения, основываясь на конкретных данных — это даст вам больше уверенности в правильности своих действий. Многие активы в данный момент подошли к сильным уровням поддержки, что повышает вероятность технического отскока. Его минимальной целью будет снятие перепроданности.

Вечером после закрытия основной торговой сессии выйдут данные по недельной инфляции, которые также способны изменить текущую расстановку сил на рынке.

Из корпоративных новостей:

Икс 5 #X5 тестирует новый формат ультрамалых магазинов «Налету!»: первые точки открыты в Москве и Петербурге.

Самолет продал проект Рублевские кварталы девелоперской компании Брусника за ₽3,5–6 млрд для снижения долговой нагрузки.

Новабев #BELU продажи алкогольной продукции в РФ за 8 мес 2025г снизились на 11,4% г/г

Банк Санкт-Петербург отчитался по РСБУ за восемь месяцев: год к году чистая прибыль упала на 6,2%, рентабельность капитала составила 22,8%

Мосбиржа ввела запрет на шорты в акциях ВТБ #VTBR на период допэмиссии. Сбор заявок проходит с 16-18 сентября. Допэмиссия пройдёт по цене не дороже 73,9 рублей за акцию.

Ozon #OZON стартует запрет на короткие позиции в связи с редомициляцией.

Яндекс #YDEX внедряет инструмент для создания сайтов для бизнеса с помощью нейросетей.

• Лидеры: Whoosh #WUSH (+3,9%), ТМК #TRMK (+3,45%), Самолет #SMLT (+3,06%), ПИК #PIKK (+2,1%), ЮГК #UGLD (+2,06%).

• Аутсайдеры: БСП #BSPB (-4,1%), Фикс Прайс #FIXR (-3,6%), ГТМ #GTRK (-3%).

17.09.2025 - среда

• Посольский круглый стол в Москве с участием Лаврова и глав дипмиссий более 100 стран на тему Украины.

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #обзор_рынка #инвестор #инвестиции #новости #мегановости #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Т-Банк $T выпустил в App Store замаскированное приложение Clanstrix, которое после установки отображается как "Т-Б".

Ранее пробовал маскировку под сервис рыбаков, но его удалили.

После санкций 2023 года банки начали выпускать замаскированные версии — от "Учета надоя" до игр.

Ход показывает, что банки ищут обходные пути для клиентов iOS.

Почему 2800 пунктов — не предел? Индекс может уйти ниже перед отскоком

Российский фондовый рынок адаптируется к изменившимся условиям: намеренное замедление темпов смягчения денежно-кредитной политики со стороны ЦБ и угрозы новых санкций от Трампа продолжают оказывать давление на котировки. Под влиянием этих факторов торги завершились снижением, которое, однако, замедлилось к концу сессии.

По итогам торговой сессии котировки индекса приблизились к сильной области поддержки 2800-2790 пунктов, где ранее образовался незакрытый ценовой гэп. При нейтральном новостном фоне возможна попытка развития технического отскока. Закрепление внутри дня выше уровня 2850 пунктов может нарушить нисходящий тренд, поэтому важно следить за поведением цены при приближении к этой отметке.

Однако активность покупателей будет сдерживать высокая вероятность дальнейшей эскалации на фоне заседания ЕС, посвящённого обсуждению 19-го пакета санкций.

Дополнительным фактором давления станет экспирация фьючерсов (18-19 сентября), которая традиционно сопровождается повышенной волатильностью и часто совпадает с формированием локальных минимумов индекса. В связи с этим говорить о развороте тренда пока преждевременно.

США обозначили свои будущие действия в отношении России: Европа должна отказаться от российских энергоносителей и ввести пошлины в отношении Китая и Индии, только после этого Вашингтон рассмотрит усиление санкций против России.

Вот только эти условия неприемлемы для Евросоюза, который опасается оказаться заложником торговой войны между Вашингтоном и Пекином. Поэтому постепенно подобная угроза должна нивелироваться, снизив градус санкционного давления на Россию и ее торговых партнеров.

Тем, кого беспокоит текущая волатильность, я по-прежнему рекомендую консервативную стратегию: оставаться вне рисковых активов, инвестируя в облигации и фонды денежного рынка.

Придерживаться этой стратегии стоит, как минимум до середины октября. К тому времени прояснится ситуация с бюджетом, и начнет появляться спекулятивный интерес к акциям в преддверии следующего заседания ЦБ.

Из корпоративных новостей:

Озон Фарма объявляет о выходе на рынок нового препарата Иммунотрезан — современного решения для поддержки иммунитета и борьбы с усталостью

Делимобиль запустил веб-интерфейс для аренды автомобилей, чтобы пользователи, которые еще не знакомы с каршерингом, могли бесшовно забронировать авто

ЮГК прокуратура потребовала снести цеха в Пластовском округе

Яндекс #YDEX акционеры одобрили дивиденды за 1п 2025г в размере 80 руб/акция (ДД 1,9%), отсечка - 29 сентября

Газпром #GAZP Минфином обсуждается изменение налоговой нагрузки со следующего года

Дочка Fix Price c 1 по 12 сентября приобрела 13,7 млн акций компании на Мосбирже, бумаги могут быть использованы в рамках программы мотивации сотрудников

ФосАгро #PHOR Евросоюз сократил импорт удобрений из РФ в июле 2025г в годовом выражении почти впятеро, а в месячном выражении практически в 8 раз

Эталон планирует вернуться к вопросу о выплате дивидендов после выхода на чистую прибыль

ОГК-2 СД рекомендовал дивиденды за 2024 год в размере 0,0598167018 руб/акция (ДД 14,7%), отсечка - 5 ноября

• Лидеры: ДВМП #FESH (+2,73%), ОГК-2 #OGKB (+2,4%), Лента #LENT (+1,94%), Озон Фарма #OZPH (+1,8%).

• Аутсайдеры: Эталон #ETLN (-5%), Whoosh #WUSH (-4,65%), Ростелеком #RTKM (-4,47%), Совкомбанк #SVCB (-3,68%).

16.09.2025 - вторник

• #ETLN - Эталон снятие запрета на короткие продажи

• #HEAD - Хэдхантер внеочередное общее собрание акционеров по дивидендам за 1 полугодие 2025г. — 233 руб./акция

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #инвестор #инвестиции #обзор_рынка

'Не является инвестиционной рекомендацией

Банкротство Lehman Brothers, или как один банк запустил мировой кризис

Сегодня, 15 сентября, ровно 17 лет, как обанкротился американский инвестиционный банк Lehman Brothers. Это стало крупнейшим крахом в истории Уолл-стрит и символом мирового финансового кризиса 2008 года. Время вспомнить уроки финансового кризиса.

Первопричиной кризиса стали рисковые ипотечные кредиты и сложные финансовые инструменты, созданные на их основе. Годы дешевых денег стимулировали банки выдавать займы, предоставлять дешевые потребительские кредиты и кредитовать клиентов с высоким уровнем риска. Потребители активно брали кредиты, используя заемные средства для покупки различных активов и, в частности, жилья. Это привело к постепенному формированию жилищного пузыря: цены на недвижимость росли стремительно и в итоге значительно превысили реальную стоимость домов, которые выступали залогом по кредитам. Согласно данным, доля рискованных ипотечных кредитов среди всех кредитов на покупку жилья увеличилась с 2,5% до почти 15% с конца 1990-х по 2004-2007 годы.

Рост такого кредитования подогревала практика секьюритизации. Банки не просто выдавали ипотеку — они объединяли сотни и тысячи таких займов вместе с другими видами потребительского долга, превращая их в облигации и продавая на рынках капитала. Эти инструменты получили название ипотечных ценных бумаг (Mortgage-Backed Securities, MBS). Покупая MBS, инвесторы — от хедж-фондов до пенсионных фондов — получали право на часть процентных выплат и возврат основного долга по включённым в них кредитам.

С июня 2004 по июнь 2006 года Федеральная резервная система США повысила ставку с 1,5% до 5,25%. Для миллионов заёмщиков с ипотекой на плавающей ставке это стало ударом: их платежи резко выросли, и число дефолтов начало стремительно расти. В то же время рынок жилья оказался перенасыщен, спрос ослаб, и цены на недвижимость пошли вниз. Проблемы быстро перекинулись на финансовые инструменты. Облигации MBS, основанные на низкокачественных ипотечных кредитах, начали терять стоимость. Это вызвало огромные убытки у банков, инвестиционных фондов и пенсионных систем, которые считали эти бумаги надежными вложениями. Так и начался кризис 2007-2008 года, а кульминацией кризиса стало 15 сентября 2008 года, когда американский инвестиционный банк Lehman Brothers объявил о банкротстве, активы которого на тот момент составляли $639 млрд.

Однако кризис стал и точкой перелома в финансовом мире. Чтобы остановить падение фондовых рынков, центральные банки начали массовые программы выкупа активов и снижали ставки до нуля. Правительства развернули пакеты поддержки экономики, например, в США запустили программу TARP (Troubled Asset Relief Program), благодаря которой в банковскую систему страны были вложены сотни миллиардов долларов. Впоследствии это стало началом новой эры сверхмягкой денежной политики и с 2008 года фондовые рынки существенно изменились: появились более строгие правила для банков, выросла роль риск-менеджмента и хеджирования.

Мировой финансовый кризис 2008 года стал болезненным уроком для всех участников экономики. Для политиков он показал необходимость более строгого регулирования финансовых рынков, системного надзора и механизмов предотвращения «эффекта домино». Для бизнеса кризис подчеркнул важность прозрачности, ответственного корпоративного управления и устойчивых моделей финансирования. Для инвесторов этот опыт стал напоминанием о ключевой роли диверсификации, управления рисками и критической оценке даже “Too Big To Fail” институтов.