Поиск

Игры разума: почему рынок растет, когда риски только множатся?

Российские акции в рублях продолжили рост на фоне ожиданий скорого снижения ключевой ставки ЦБ. Индекс МосБиржи подрос 0,49%, закрывшись на отметке 2935.96 пункта. Однако долларовый индекс РТС упал на 0.6% до 1111.08 пункта из-за ослабления рубля. На геополитической арене значимых изменений не произошло, и переговоры о мире не сдвинулись с мертвой точки.

С другой стороны, прозвучало заявление от постпреда НАТО: о том, что Украина допускает возможность заморозки конфликта по текущей линии соприкосновения в обмен на гарантии безопасности. Вот только подтверждения о подобной готовности со стороны Украины не последовало.

Помимо пятничного заседания ЦБ по ставке нас ожидает очередное испытание в виде 19-го пакета санкций ЕС: Ограничения могут коснуться НПЗ компаний в третьих странах, которые экспортируют российскую нефть в ЕС, а также торговые компании, работающие с ней. Из российских компаний, санкции могут коснуться Лукойл и Роснефть.

Франция и Германия в свою очередь, призывают ужесточить санкции против банков и криптобирж в Центральной Азии, работающих с РФ.

На вечерней сессии не обошлось без выступления Трампа: Он заявил, что решение конфликта на Украине казалось ему "самым простым" из всех, но ситуация осложнилась из-за "взаимной вражды" на уровне лидеров. По традиции, обвинил Россию в том, что она якобы оттягивает решения по конфликту на Украине.

Позитивные ожидания по звонку двух президентов канули в лету: Белый дом заявил, что пока не готов анонсировать новый телефонный разговор между Путиным и Трампом.

Из того, что настораживает: Дефицит бюджета России за январь-август составил 4,2 трлн рублей или же 1,9% ВВП, — предварительная оценка Минфина

• Нефтегазовые доходы: упали на 20% — с 7,6 до 6 трлн рублей.

• Ненефтегазовые доходы: выросли на 14% — с 15,5 до 17,7 трлн рублей.

Расходы бюджета выросли на 21%, в том числе, государственные закупки прибавили почти треть.

Правительству необходимо ликвидировать дефицит федерального бюджета. В этом контексте особый интерес представляет скорое представление обновлённой версии бюджета на 2026 год и плановый период 2027-2028 гг. Вариантов для исправления ситуации не так много и все они наверняка не понравятся участникам биржевых торгов.

Что по технике: Выход и закрепление выше 2920 пунктов разорвали прежний диапазон 2850–2920п. Дальнейший путь наверх преграждает сопротивление 2940-2950 пунктов, которое не взять по инерции — нужна свежая позитивная новость.

Идеальным триггером стала бы очередная дефляция, которая способна усилить основания для резкого решения ЦБ по снижению ставки, если конечно раньше позитивных ожиданий, не вмешается геополитика. Во второе, к сожалению, верится больше.

Из корпоративных новостей:

Эталон проведет допэмиссию объемом до 400 млн акций - материалы к ВОСА

Сбербанк отчет по РПБУ за 8 месяцев 2025 года: Чистая прибыль ₽119,6 млрд (+6,4% г/г) Рентабельность капитала 22,2%

ЮГК продажа госпакета ЮГК планируется в ближайшее время, заявил главы Минфина Антон Силуанов

Novabev #BELU производство крепкого алкоголя в России за 8 месяцев 2025 года снизилось на 5,6% г/г

Мать и дитя #MDMG объявляет об открытии клиники репродуктивного здоровья в Сургуте

Озон Фарма намерена закупать стеклянную медтару у китайской Cangzhou Four Stars Glass

Соллерс #SVAV продажи новых пикапов в августе 2025 года упали на 40% г/г и на 8% м/м

Новатэк #NVTK третий танкер с Арктик СПГ-2 пришел в Китай

• Лидеры: IVA #IVAT (+17,7%), ЮГК #UGLD (+3,08%), Сургутнефтегаз-п #SNGSP (+2,8%), Полюс #PLZL (+2,64%).

• Аутсайдеры: Эталон #ETLN (-3,57%), Транснефть #TRNFP (-1,28%), Озон Фарма #OZPH (-1,12%).

10.09.2025 - среда

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь.

#акции #обзор #аналитика #инвестор #инвестиции #фондовый_рынок #обучение #новости #мегановости

'Не является инвестиционной рекомендацией

Идеальный шторм для рубля: почему девальвация становится единственным выходом

Позитивная динамика российского рынка, наблюдавшаяся на протяжении дня, сменилась спадом к вечеру. Причиной стало обострение геополитики: Дональд Трамп выступил с призывом к странам ЕС полностью прекратить закупки российской нефти, в то время как сами европейские страны пытались оказать на него давление для введения ещё более жёстких антироссийских санкций.

Дополнительное давление оказало начало обсуждения продления на полгода персональных санкций против России, срок которых истекает 15 сентября. Пока консенсуса по этому вопросу нет.

Нефтяные котировки проседают на сообщениях о том, что ОПЕК+ все-таки рассмотрит вопрос об очередном увеличение добычи, тогда как недавно говорили о том, что картель возьмет паузу. Конкретика по данному вопросу должна поступить в ближайшее воскресенье.

Из позитивного: поддержку рынку продолжают оказывать полученные данные по динамике потребительских цен. Вновь зафиксировано снижение (дефляция), которое составило 0,08% после роста на 0,02% с 19 по 25 августа. По оценке Минэкономразвития, годовая инфляция снизилась до 8,28% по сравнению с 8,43% неделей ранее.

Индекс государственных облигаций RGBI подрос на 1%, достигнув отметки 121,05 пункта, что является максимальным значением за последние две недели. Рост спроса на ОФЗ связан с статистическими данными, указавшими на возобновление дефляции на недельном интервале и существенное замедление годовой инфляции.

МосБиржа продолжает консолидироваться в рамках широкого ценового коридора. Протестированный уровень поддержки 2850 пунктов подтвердил свою силу. При этом на дневных графиках сохраняется восходящий тренд, что позволяет рассматривать сценарий с возобновлением роста и тестированием уровня 3000 пунктов.

Решительное снижение ставки ЦБ может стать спекулятивным катализатором роста. Однако без мирного урегулирования конфликта вся эта волатильность — лишь «идеальный шторм», бушующий в пользу краткосрочных игроков.

Если вы не ожидаете перемирия до конца года, то акции нельзя назвать дешёвыми. Военные действия и санкции будут и дальше истощать бюджет, и единственным способом решить эту проблему, по сути, остаётся девальвация. Поэтому валютные инструменты всем нам в помощь.

Из корпоративных новостей:

Русал #RUAL планирует построить 3 ЦОДа, один в Иркутской области уже согласован, инвестиции в него составят 30 млрд руб

Ozon ожидает, что процедура регистрации МКПАО «Озон» завершится в октябре 2025 года

Ростелеком #RTKM IT-разработчик Базис (принадлежит дочке Ростелекома РТК-ЦОД) планирует провести IPO осенью-зимой 2025

Роснефть #ROSN и Китай подписали соглашение о доппоставке 2,5 млн т нефти в год через Казахстан

Новатэк #NVTK начал отгрузки СПГ с проекта Арктик СПГ - 2, первое судно уже зашло в Китай

СПБ Биржа #SPBE с 12 сентября снижает требования к free float с 10% до 5% для включения акций во второй котировальный список

Газпром #GAZP планирует в период с 2025 по 2029 год обустроить Южно-Киринское месторождение проекта Сахалин-3

Мосбиржа возобновляет торги обыкновенными акциями Эталон с 8 сентября 2025 года

• Лидеры: Озон Фарма #OZPH (+1,74%), Сургутнефтегаз #SNGSP (+1,17%), Эн+ #ENPG (+1,07%).

• Аутсайдеры: ВК #VKCO (-2%), Фикс Прайс #FIXR (-1,63%), РусАгро #RAGR (-1,58%), Селигдар #SELG (-1,58%).

05.09.2025 - пятница

• Восточный экономический форум (ВЭФ). День 3. Выступление президента России Владимира Путина на пленарном заседании

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #фондовый_рынок #обзор_рынка #новичкам #трейдинг #инвестор #инвестиции

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Инфляция в России за неделю снизилась с 8,43% до 8,28% благодаря падению цен на овощи. Дороже стали мясо, яйца и макароны. Бензин прибавил 0,3%, дизель — 0,1%.

Спасет ли китайский гигант М.Видео или добьет ⁉️

💭 Проанализируем, как сочетание убыточной деятельности и роста онлайн-продаж создает уникальную ситуацию, а возможное партнерство добавляет новые переменные...

💰 Финансовая часть / ✔️ Операционная часть (1 п 2025)

📊 Валовая прибыль компании снизилась до 27 млрд рублей, в основном из-за роста расходов на продвижение товаров и предоставления скидок покупателям, включая усиление конкурентной борьбы. Выручка компании за первое полугодие 2025 года составила 171,2 млрд рублей, сократившись на 15,2% по сравнению с прошлым годом. Причиной стало замедление спроса на бытовую технику и электронику, вызванное жесткими условиями монетарной политики и уменьшением доступности кредитов. EBITDA значительно снизилась до 3,8 млрд рублей.

🤷♂️ Чистый убыток составил 25,2 млрд рублей. Коммерческие, общие и административные расходы (SG&A) сократились на 1,2 млрд рублей за счет закрытия нерентабельных торговых точек, уменьшения зарплат персонала и сокращения комиссионных платежей маркетплейсам.

🛍️ Онлайн-продажи заняли доминирующую позицию, составив 78% от общего товарооборота (против 73% годом ранее), благодаря активному продвижению цифровых платформ и мобильных приложений. Клиентская база увеличилась на 4,4 миллиона человек, достигнув отметки в 79,4 миллиона. Сервис «М.Комбо» набрал более 200 тысяч подписчиков, большинство из которых впервые воспользовались услугами сети.

📱 Программы trade-in и выкуп техники обеспечили стремительный рост продаж восстановленных устройств. Эта услуга позволяет обменивать старые смартфоны на новую продукцию и была запущена относительно недавно.

🪓 Группа представила новый сервис рассрочки «Порублю», позволяющий оплачивать покупки частями без участия банков. Сервис рассчитан на приобретение товаров стоимостью до 20 тысяч рублей, оплата производится равными долями в течение шести недель без проверки платежеспособности клиента и процентов. Сейчас услуга доступна исключительно на веб-сайтах и в мобильных приложениях компании.

🗞️ Собственники

🇨🇳 Китайская корпорация JD.com, занимающая лидирующие позиции в области электронной торговли, приобретёт контроль над немецким ритейлером Ceconomy, что сделает её косвенным владельцем части российского холдинга М.Видео. По информации источников, данная сделка предусматривает покупку структуры Media-Saturn-Holding GmbH, владеющей долей в 15% акций М.Видео.

💪 Китайский гигант намерен не ограничиваться формальным участием, а планирует активно развивать своё присутствие на российском рынке.

📌 Итог

😎 Новая бизнес-модель компании демонстрирует рост операционных результатов, хотя в финансовой части ситуация усугубляется. Компания продолжает трансформироваться, увеличивая свою долю рынка по сравнению с конкурентами, несмотря на сложности, и имеет чёткий план развития. Сейчас есть достаточная поддержка для преодоления текущих трудностей — банкротство исключается, но давление на котировки из-за достаточно высокой долговой нагрузки будет сильным. Сделка с JD.com может существенно повлиять на стратегию развития компании и укрепить ее позиции на рынке. Но здесь пока больше вопросов, чем ответов.

🎯 ИнвестВзгляд: Идеи здесь нет, даже несмотря на улучшение операционных показателей. Внушительная долговая нагрузка сильно портит общую картину.

📊 Фундаментальный анализ: ⛔ Продавать - несмотря на позитивные операционные изменения и развитие новых сервисов, финансовые показатели находятся в глубокой отрицательной зоне.

💣 Риски: ⛈️ Высокие - пытаясь нивелировать рыночные риски (предоставляя скидки и введя программу «Порублю»), компания лишь усугубляет финансовые проблемы, а сделка с JD.com может «сломать» бизнес-модель. Хотя, может, оно и к лучшему…

💯 Ответ на поставленный вопрос: Сделка способна стабилизировать положение М.Видео, но сама по себе не гарантирует спасения.

️👇 Реакции к посту приветствуются.

$MVID #MVID #МВидео #Ритейл #Электроника #Финансы #Бизнес #Инвестиции #JDcom #Китай #Бизнес #Стратегия #Развитие

Хрупкое равновесие: почему даже хорошие новости не гарантируют роста

Российские фондовые индексы продемонстрировали восстановление в среду, прервав двухдневную серию падений на фоне сохраняющейся высокой волатильности. По итогам основных торгов индекс МосБиржи прибавил 0,78%, достигнув уровня 2867,55 пункта, а индекс РТС вырос на 0,46% до 1117,32 пункта.

Инвесторы пытаются найти хоть какие-то признаки оптимизма на фоне откровенно слабого отчетного сезона и нарастающего спада в экономике. Возврат к дефляции вернул оптимизм к резкому шагу ЦБ в вопросе ключевой ставки.

По данным Росстата, за неделю с 26 августа по 1 сентября цены снизились на 0,08%, против роста инфляции на 0,02% неделей ранее. Всего с начала года ИПЦ вырос на 4,1%. По оценкам Минэкономразвития, в годовом выражении инфляция замедлилась с 8,43% до 8,28%.

По ожиданиям аналитиков, 12 сентября Банк России может принять решение о снижении ключевой ставки на 200 базисных пунктов. Это приведет к падению процентов по банковским вкладам, сделав долговые инструменты более привлекательными для инвесторов. На акции позитивный эффект будет не долгим, так как они по-прежнему проигрывают в уровне риска и потенциальной дивидендной доходности.

Позитивным моментом также выступает пересмотр аналитиками прогноз по снижению средней ключевой ставке: с 19,3% до 19% в этом году, 13,8% до 13,2% — в следующем. Ожидания по росту ВВП тоже пересмотрены вниз — с 1,4% до 1,2% в этом году. По инфляции на конец года — с 6,8% до 6,4%.

Что дальше: Официальный визит Путина в Китай завершен. Президент отправляется во Владивосток для участия в ВЭФ. Президент РФ выступит на пленарной сессии форума 5 сентября в 6 утра по Москве.

• Спецпредставитель Америки Стив Уиткофф прибыл в Париж на фоне предстоящей сегодня встречи по Украине так называемой «коалиции желающих».

• Трамп в свою очередь, во время пресс-конференции с президентом Польши Навроцким заявил, что планирует в ближайшее время созвониться с Путиным. Плюс к этому, он анонсировал разговор с Зеленским. Легкие сподвижки в переговорном процессе уменьшили в моменте риск эскалации, но не более.

Из негативного: ОПЕК+ на воскресной встрече рассмотрит вопрос увеличения добычи, — источники Reuters. Это может снизить цену на топливо. Бюджет в сентябре и без того рискует недополучить 21 млрд рублей нефтегазовых доходов, сообщает Минфин.

Технический анализ указывает на формирование потенциальной разворотной модели, подтверждением чему послужил успешный тест линии тренда в качестве поддержки. Снижение рисков, связанных с вторичными санкциями, на фоне ожиданий снижения ключевой ставки может спровоцировать рост спекулятивного интереса. Однако чудес от решения по ставке ожидать не стоит.

Следует учитывать, что геополитическая обстановка остается ключевым фактором неопределенности, способным в любой момент нарушить текущий баланс. Решение — рискнуть или остаться в надежных активах — каждый принимает сам.

Из корпоративных новостей:

ВИ.ру #VSEH акционеры одобрили дивиденды за 1п 2025г в размере 1 руб/акция (ДД 1,3%), отсечка - 12 сентября

ФосАгро #PHOR цены на азотные, фосфорные и смешанные удобрения в августе продолжили расти, обновив максимумы с 2022 года

Ozon #OZON планирует построить к 2027 году новый логистический центр в Якутске

Аэрофлот #AFLT за 8 месяцев 2025г на 33% увеличила пассажиропоток на рейсах между Россией и Китаем

• Лидеры: РусГидро #HYDR (+3,1%), ТМК #TRMK (+2,12%), Сегежа #SGZH (+1,5%), ММК #MAGN (+1,33%).

• Аутсайдеры: Whoosh #WUSH (-3,36%), Ростелеком #RTKM (-1,8%), Позитив #POSI (-1,75%), Фикс Прайс #FIXR (-1,75%).

04.09.2025 - четверг

• Восточный экономический форум (ВЭФ). День 2

• Мосбиржа начнет торги мини-фьючерсами на акции Полюса

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор #отчет #аналитика #новости #инвестор #инвестиции #фондовый_рынок #обучение #трейдинг

'Не является инвестиционной рекомендацией

🪙 По данным Росстата, индекс потребительских цен за неделю с 26 августа по 1 сентября упал на 0,08% против роста на 0,02% неделей ранее. Всего с начала года ИПЦ вырос на 4,1%.

По оценкам Минэкономразвития, в годовом выражении инфляция замедлилась с 8,43% до 8,28%.

Инфляция замедляется, а ожидания не очень. Да и банки начали поднимать ставки по вкладам. Подозрительно. $SBER

🪙 Трамп о Путине: Я поговорю с ним в ближайшие несколько дней. Я буду знать, что делать с Россией после разговора с Путиным.

Поговорят и разойдутся...

🪙 IT-разработчик Базис (принадлежит дочке Ростелекома РТК-ЦОД) планирует провести IPO осенью-зимой 2025 года и привлечь до ₽5 млрд — РБК. $RTKM

🪙 Греф: ключевая ставка ЦБ на конец 2025 года будет на уровне 14%, но для оживления экономики страны необходима ставка в 12% и ниже.

🪙 НОВАТЭК. Компания подтвердила, что отгрузки СПГ с проекта «Арктик СПГ—2» начались и первый груз доставлен в Китай. Об этом сообщил заместитель председателя правления НОВАТЭКа Евгений Амбросов на Восточном экономическом форуме.

«Начались, первое судно зашло в Китай», — сказал Евгений Амбросов.

Евгений Амбросов также сообщил, что НОВАТЭК работает над альтернативными путями обеспечения проекта «Арктик СПГ—2» флотом, в том числе судами с высоким ледовым классом. 👍

$NVTK

#новости

🏤 Мегановости 🗞 👉📰

1️⃣ ЦБ опросил аналитиков, и их ожидания по экономике на 2025 год стали скромнее.Прогноз роста ВВП снижен с 1,4% до 1,2%.

Инфляция ожидается 6,4% вместо 6,8%.

Прогноз по ключевой ставке скорректирован до 19% с 19,3%.

Безработица почти не изменилась — 2,3%.

Курс доллара к концу года прогнозируется около 85,5₽ вместо 86,4₽.

Ранее ЦБ представил сценарии до 2028 года, где в базовом варианте рост экономики в 2025 году составит 1–2%, а инфляция снизится до 6–7%.

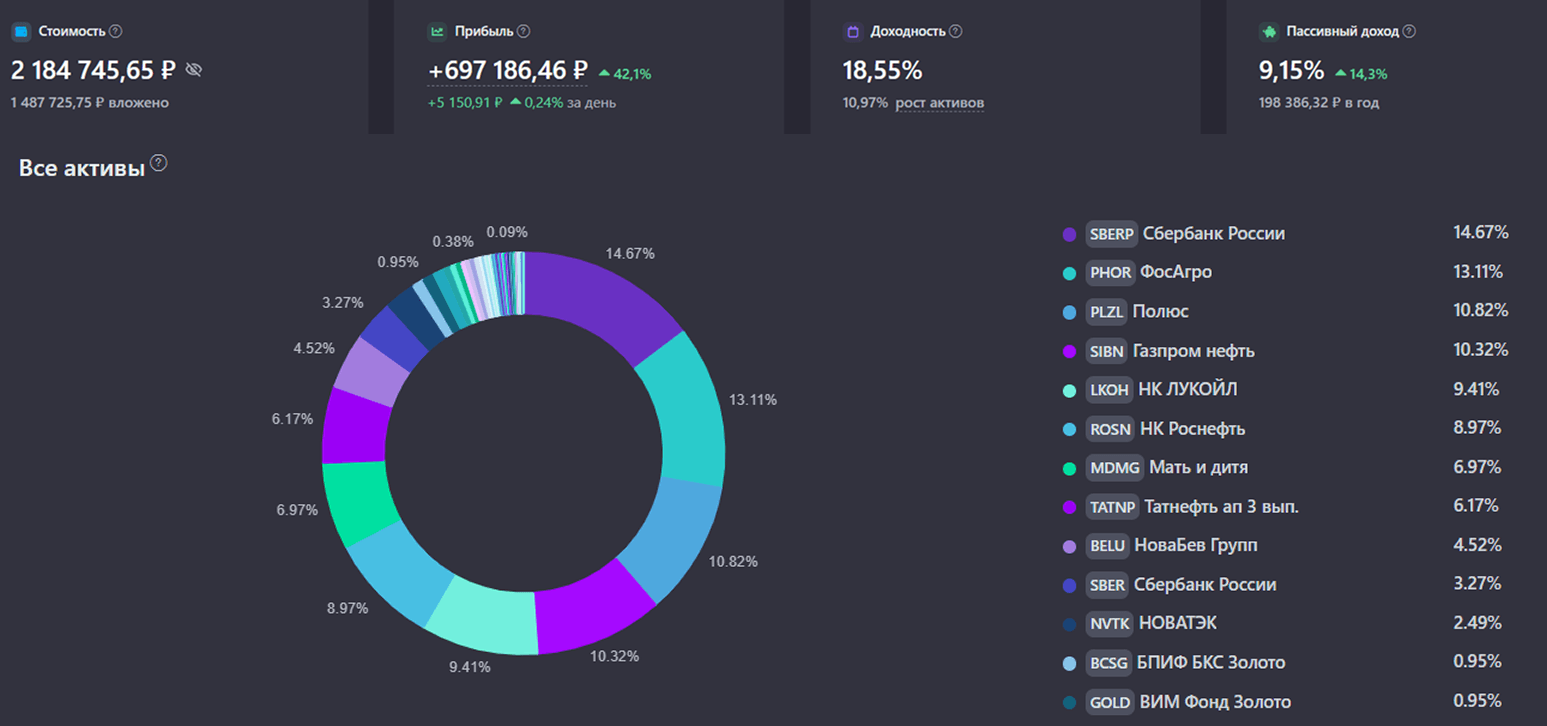

🔥 Показываю свой портфель акций по состоянию на 3 сентября 2025 года

Продолжаю открыто делиться с вами результатами своего инвестирования. Формирую портфель через дивидендные акции и облигации на нашем любимом казино. Вот уже почти 4 года на равных промежутках времени, равными частями инвестирую и делюсь с вами своими результатами. Сегодня актуальный состав портфеля акций, погнали смотреть.

💼 Мой портфель

До недавнего времени был в акциях на 100%. Портфель претерпел небольшие изменения, выделил 10% под облигации для создания постоянного кешфлоу, золоту выделено 5%, как защитному активу, таким образом распределение активов будет выглядеть следующим образом:

● Акции: 85%

● Облигации: 10%

● Золото: 5%

Вот тут показывал пример модельного портфеля, примерно, с таким же соотношением классов активов.

● Стоимость портфеля: 2 184 745 ₽

● Среднегодовая доходность: +18,5%

● Прибыль портфеля: +697 186 ₽

🥊 Мой портфель против MCFTRR

Веду невидимый бой с тенью под названием «Индекс Московской биржи полной доходности». За все время моего инвестирования, мой портфель обгоняет индекс на 375 879 ₽ или +20,8%. В какой-то момент мой портфель оторвался от индекса и эта разница сохраняется.

📉 Прибыль портфеля

Прибыль моего портфеля за все время моего инвестирования составляет 696 204 ₽. Сюда входят, как полученные дивиденды и купоны, так и бумажная прибыль, которую я не зафиксировал. Показатель постоянно пляшет из-за волатильных акций.

📈 Дивидендные акции по секторам

Нефть и газ

🛢️ Газпром нефть: 427 шт. (10,3% из 15%)

🛢️ Лукойл: 32 шт. (9,4% из 10%)

🛢️ Роснефть: 424 шт. (9% из 10%)

🛢️ Татнефть: 217 шт. (6,2% из 5%)

🏭 Новатэк: 44 шт. (2,5% из 5%)

Материалы

🚜 ФосАгро: 41 шт. (13,1% из 15%)

🌟 Полюс: 111 шт. (10,9% из 10%)

Финансы

🏦 Сбербанк: 1270 шт. (18% из 10%)

Здравоохранение

👩🍼 Мать и Дитя: 122 шт. (7% из 10%)

Товары повседневного спроса

🍷 НоваБев Групп: 221 шт. (4,5% из 10%)

🚜 Русагро: 77 шт. (0,5%)

Облигации

Корпоративные и ОФЗ: 4,2%

Золото

🔅 БКС Золото: 1 951 шт. (0,95%)

🔅 ВИМ Золото: 9 270 шт. (0,95%)

❌ Заблокированное

Китай и Finex: 2%

Когда доля заблокированного станет меньше одного процента, перестану их учитывать, а там глядишь, может и разблокируют. Неохота фонды Finex продавать с дисконтом в 75% от цены (хотя мысленно я с ними попрощался).

Распределение по классам активов

● Акции: 92,9%

● Облигации: 4,2%

● Фонды 1%

📈 Портфель по секторам

● Энергетика: 38%

● Материалы: 24,9%

● Финансы: 18,7%

● Здравоохранение: 7%

● Товары повседневного спроса: 5%

● Остальное: 5,6%

🟡 Пассивный доход на ближайшие 12 месяцев

По прогнозам на следующие 12 месяцев мой портфель наполнится на общую сумму 198 306 ₽.

Выплаты на ближайшие 12 месяцев - это прогноз, в реальности может быть больше, а может и не быть, но держать, как ориентир, вполне приемлемо. В конце года посчитаю, сколько получилось за 2025 год, прогноз был 216 000 ₽, на данный момент вышло 62 917 ₽, подробно про пассивный доход за 7 месяцев 2025 года.

🎯 Моя цель

Промежуточная цель, к которой я стремлюсь – это 1 000 000 рублей дивидендами и купонами в год с учетом инфляции. По данным сервиса учета инвестиций, цель будет достигнута в 2035 году.

Продолжаю придерживаться своей стратегии на протяжении почти четырех лет. Она мне помогает не сбиваться с пути, не обращать внимания на истерики и колебания рынка и двигаться к намеченной цели, к созданию капитала, с которым по жизни будет легче двигаться.

Договорнячок скоро! Россия продолжает ждать главную новость!

❗️ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал, чтобы не пропустить новые серии моих еженедельных покупок. Также у меня есть Дзен.

🪙 Сокращения и профессии будущего.

Вот вам немного информации на подумать:

- В январе 2025 года сообщалось о массовых сокращениях в IT-подразделении Ecom.tech Сбербанка, которое включает сервисы «Купер», «Мегамаркет», «Сберлогистика» и «Самокат». Предполагалось уволить от 30 до 50% сотрудников, включая руководителей и технических специалистов. $SBER

Официальная причина сокращений — оптимизация ресурсов и необходимость показать прибыльность бизнеса. Сотрудникам предлагали увольнение по соглашению сторон с выплатой трёх окладов. Альтернативный вариант — уход через два месяца с выплатой одного оклада.

- Сбер сократил число отделений с 2017 года по настоящее время с 16 тыс до примерно 11 тыс отделений. Плюс идет оптимизация различных дочек и подрядных организаций. Айтишников уже столько не надо. Да и вообще банковских работников.

Оно и понятно, зачем столько человек то нужно? Если у Т-банка сотрудников примерно 20 тыс, то у Сбера около 300 тыс. Один сотрудник Сбера приносить около 14 млн рублей выручки компании в год, а у Т-банка – 34 млн. КПД побеждает. $T

Всем нужно платить ЗП, плюс за аренду помещений… В общем оптимизация расходов. Думаю что тенденция может сохранится.

Плюс хотят сократить еще 20 процентов штата центрального аппарата в ближайшее время. Эффективные менеджеры, настало ваше время.

- Самолёт за год сократил численность сотрудников на 31% - до 6,77 тыс человек — пишут РИА Недвижимость.

«Изменение среднесписочной численности сотрудников „Самолета“ во многом объясняется проведением мероприятий по работе с эффективностью, в рамках которых мы планомерно и взвешенно занимаемся оценкой и продажей непрофильных активов и бизнесов группы и внедрением мероприятий, направленных на повышение производительности труда. В частности, внедрение инструментов ИИ», — прокомментировали динамику численности сотрудников в пресс-службе девелопера.

ИИ заменяет строителей? Вряд ли, просто сейчас столько строить уже не нужно и компания избавляется от «лишних работников». $SMLT

- С августа 2025 года «РЖД» перевела сотрудников центрального аппарата и управлений дорог на особый график: до конца года они обязаны брать по два дня неоплачиваемого отпуска ежемесячно.

Кроме того, с августа 2025 года сотрудникам сократили на 50% доплаты за совмещение и переработки, а также закрыли возможность компенсировать потери за счёт работы в выходные. $RU000A10C8C0

Если тут есть сотрудники РЖД, то напишите как у вас дела. Все это правда или нет?

Несколько лет назад общался с одним электриком, который работал в РЖД. Он рассказал про одну интересную схему. Вначале они ремонтировали и обслуживали электрооборудование, а затем стали плотниками-сантехниками-электриками одним росчерком пера. Тех кто не захотел так работать, те просто перестали работать. ЗП вроде бы не подняли. Тоже интересная тема.

- Про переход на 4х дневную рабочую систему думаю вы и так уже знаете. Так уже поработали на АвтоВАЗе и других предприятиях. На некоторых металлургических предприятиях начались оптимизации.

Не от хорошей жизни, а потому что производить столько пока не нужно. Хотя может быть труба в Китай сможет загрузить заводы. $TRMK

Есть мнение, что у нас в стране рекордно низкая безработица. Возможно так оно и есть, но регулярные оптимизации работников происходят.

В 2023 году я делал пост на тему профессий будущего. Думаю что эта информация уже не очень актуальна. Особенно про работников из IT. $YDEX

В любом случае могут быть актуальными те профессии, которые сложно будет заменить роботами, ИИ или более низкоквалифицированными специалистами. Это могут быть врачи, педагоги, инженеры, или даже сантехники-электрики, так как роботы пока не научились ставить розетки или чинить трубы. Пока не научились...

А вот работники из сферы информационных технологий или банковские работники, даже таксисты и чиновники могут быть в зоне риска. 🤷♂️

#30letniy_pensioner #сбер #т #яндекс #ржд

🏤 Мегановости 🗞 👉📰

1️⃣ Совет директоров "Новабев групп" $BELU рекомендовал дивиденды 20₽ на акцию за первое полугодие 2025 года.

Реестр под дивиденды закроют 18 октября.

Компания остаётся щедрой на выплаты: в прошлом году акционеры получили 25₽ на акцию. Бизнес устойчив, а дивидендная политика предсказуема.

Инвесторы ждут новостей из Китая: какие бумаги могут получить поддержку?

Российский рынок несмотря на внутридневной рост до уровня 2925,38 пункта, закрылся в минусе, не сумев сохранить уровень выше 2900 пунктов. Низкая активность инвесторов объясняется пессимистичными ожиданиями из-за отсутствия сдвигов в урегулировании украинского конфликта и нарастающих признаков замедления темпов экономического роста.

Основные торги индекс МосБиржи закрыл просадкой на 0,43% до 2886,97 пункта, индекс РТС потерял 0,55%, снизившись до 1130,8 пункта. На вечерней сессии настроения остались негативные, индекс МосБиржи снижается на 0,4% до 2888,16 пункта.

Драйверами на сегодняшний день могут стать новости из Китая, где с визитом находится президент РФ Владимир Путин. Ранее помощник президента Юрий Ушаков говорил, что «Газпром» и корпорация CNPC планируют подписать три ключевых документа. Антонов не исключил, что какие-то соглашения будут подписаны и с «Роснефтью», а также Новатэком. Эти бумаги на особом счету у спекулянтов в эти дни.

Ралли продолжается: Цены на золото и серебро обновили максимумы на фоне роста ожиданий снижения ставки ФРС на заседании 17 сентября. Спрос на драгоценные металлы также вырос из-за того, что неоднократная критика в адрес ФРС со стороны президента США Дональда Трампа усилила опасения по поводу потери независимости регулятора, выполняющего функции центрального банка страны.

Из негативного: Экономика замедляется темпами быстрее, чем прогнозировалось. Если раньше ожидали темпы роста 1,5%, то сейчас уже - 1,2% рост ВВП. Соответственно, и ресурсная база тоже сжимается, поэтому придется мобилизовывать ресурсы.

Лидеры ряда стран ЕС, генсек НАТО Марк Рютте и глава Еврокомиссии Урсула фон дер Ляйен обсудят украинское урегулирование 4 сентября в Париже по приглашению президента Франции Эммануэля Макрона, пишет Financial Times со ссылкой на трех дипломатов.

По ее данным, на встрече будут присутствовать те, кто встречался с президентом США Дональдом Трампом в Вашингтоне 18 августа, - премьер Британии Кир Стармер и канцлер ФРГ Фридрих Мерц.

Что по технике: На дневном графике индекс МосБиржи остается в фазе консолидации: любые попытки роста выше 2900–2925 встречают продажи, интерес к покупкам поддерживается на снижении к 2850–2860 пунктов. Отсутствие выраженных драйверов не позволяет рынку выйти из диапазона.

📍 Из корпоративных новостей:

ФосАгро Россия нарастила поставки удобрений в Индию, Китай и Латинскую Америку на 20% год к году

МосБиржа общий объем торгов в августе 2025 года вырос на 14,4% г/г до ₽143,5 трлн

ВинЛаб в 1п 2025г увеличил выручку на четверть по сравнению с прошлым годом, до ₽47,5 млрд

ТГК-14 выручка по МСФО в январе — июне выросла на 15% год к году, а прибыль снизилась на 37%

ЕвроТранс СД рекомендовал акционерам дивиденды за 2кв 2025г в размере 8,18 руб/акция (ДД 6,1%, отсечка - 20 октября

• Лидеры: Эн+ $ENPG (+3,43%), ЕвроТранс $EUTR (+2,3%), РусГидро $HYDR (+1,8%), Novabev $BELU (+1,53%).

• Аутсайдеры: Магнит $MGNT (-3,7%), Мечел $MTLR (-3,7%), Система $AFKS (-2,75%), Сегежа $SGZH (-2,38%).

02.09.2025 - вторник

• $GAZP - Газпром и Китайская национальная нефтегазовая корпорация (CNPC) подпишут соглашения

• $BELU - СД Новабев даст рекомендации по дивидендам и определит дату ВОСА

• $PRMD - Вебинар для инвесторов Промомед, посвященный операционным и финансовым результатам за II кв. и I полугодие 2025 г. (15:00 мск)

• Пресс-конференция по проекту Основных направлений единой государственной ДКП на 2026-2028 гг. (15:00 мск)

• Трёхсторонние переговоры Россия - Китай - Монголия, а также российско-китайские переговоры с участием делегации из России. Переговоры Путина и Си Цзиньпина.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обзор_рынка #трейдинг #инвестор #инвестиции #обучение #новичкам #новости #фондовый_рынок

'Не является инвестиционной рекомендацией

Ожидания от следующей недели по рынку. К чему готовиться инвестору

Всю прошлую неделю рынок торговался в узком боковике под влиянием отсутствия прогресса и конкретики по поводу встречи президентов РФ и Украины по урегулированию военного конфликта. Украина затягивает переговорный процесс, главный нерешенный вопрос – территориальный. Киев не готов признавать за Россией регионы, вошедшие в её состав.

Однако, позитивный рыночный настрой сохраняется на фоне предстоящего визита президента России Владимира Путина в Китай. В рамках визита запланировано:

• Участие в военном параде, посвящённом 80-й годовщине Победы во Второй мировой войне.

• Участие в саммите ШОС в Тяньцзине (31 августа – 1 сентября).

• Ряд двусторонних встреч с руководителями других государств. Саммит ШОС посетят в общей сложности более 20 глав государств, включая Индию.

Основные надежды рынка связаны с Газпромом поскольку ожидается заключение соглашений с китайской корпорацией CNPC. Также пройдёт трехсторонняя встреча лидеров России, Китая и Монголии. Напомним, что именно через Монголию планировали провести трубопровод «Северный поток-2». На фоне предстоящих договорённостей спекулятивным оптимизмом наполняются акции Новатэк и Роснефть.

После завершения визита в КНР президент Путин направится во Владивосток, где пробудет 4 и 5 сентября. Там пройдет Восточный экономический форум (ВЭФ) с 3 по 6 сентября на площадке кампуса Дальневосточного федерального университета. Все эти события будут спекулятивно удерживать рынок от коррекций, но для похода индекса МосБиржи выше 2950 пунктов нужна будет конкретика.

Возвращение инфляции: по данным Росстата, инфляция в России за неделю с 19 по 25 августа составила 0,02% после пяти недель дефляции. Как отмечается в обзоре Минэкономразвития на основе данных Росстата, в годовом выражении инфляция на 25 августа замедлилась до 8,43% после 8,46% неделей ранее.

До заседания ЦБ по ключевой ставке осталось 9 торговых сессий, а значит все сильнее фокус внимания будет смещаться на это событие. Потенциально такие бумаги, как Совкомбанк, Европлан, ВУШ, Делимобиль, Самолет, Система, Сегежа, Мечел и многие другие погрязшие в долговых обязательствах компании вполне могут показать динамику лучше рынка.

Спекулятивно у нас открывается возможность на отсутствии геополитического негатива в отдельных историях хорошо заработать, но для уверенного долгосрочно тренда на рост рынка это будет недостаточно. Без окончания военного конфликта и снижения ключевой ставки в район 12%-14% это все больше видится полем игры для спекулянтов. Инвестору же, пока рано выходить из инструментов долгового рынка.

Из корпоративных новостей:

РусАгро год к году выручка за шесть месяцев по МСФО выросла на 21%, а скорректированная EBITDA — на 22%

Мать и дитя в январе — июне выручка по МСФО увеличилась на 22%, а EBITDA — на 15% год к году — компания.

Сегежа в первом полугодии выручка по МСФО упала на 8%, чистый убыток — 22 млрд ₽ против минус 11 млрд ₽ годом ранее

Лукойл по итогам шести месяцев выручка по МСФО сократилась на 17% в годовом выражении, чистая прибыль — на 51%. СД изъявляет желание погасить до 76 млн квазиказначейских акций компании

Самолет выручка по МСФО по итогам шести месяцев осталась на уровне прошлого года, чистая прибыль сократилась на 61%

• Лидеры: Самолет $SMLT (+2,82%), Лукойл $LKOH (+2,46%), СПБ Биржа $SPBE (+2,1%), Газпром $GAZP (+1,6%).

• Аутсайдеры: Селигдар $SELG (-4,48%), Озон Фарма $OZPH (-4,12%), Сегежа $SGZH (-4,1%).

01.09.2025 - понедельник

• $VSEH - ВсеИнструменты.ру собрание акционеров по дивидендам за 1 полугодие 2025 года (рекомендация - 1 руб./акция, текущая дивдоходность 1,26%)

• $OZON - Озон собрание акционеров по вопросу редомициляции

• $MOEX - МосБиржа объемы торгов за август

• $MGKL - МГКЛ вступает в силу новый закон, ужесточение по ломбардам

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #новости #мегановости #инвестор #инвестиции #фондовый_рынок #аналитика #трейдинг #новичкам #обучение

'Не является инвестиционной рекомендацией

НЛМК в шторме: выживет ли металлургический гигант ⁉️

💭 Разберём, насколько серьёзны угрозы для будущего компании...

💰 Финансовая часть (1 п 2025)

📊 Компания сообщила о снижении ключевых показателей своей деятельности в годовом выражении. Выручка уменьшилась на 15,3%, составив 439 млрд рублей, что объясняется падением мировых цен на сталь до 20% в рублёвом эквиваленте и слабым внутренним спросом. Операционная прибыль упала на 59%, достигнув уровня 54,8 млрд рублей. Значительное уменьшение показателя EBITDA — на 46%, до 84 млрд рублей — обусловлено сокращением объёмов производства на 5% в годовом исчислении и снижением стоимости основной продукции.

😎 Прибыль до налогообложения снизилась на 42%, остановившись на отметке 60,4 миллиарда рублей. Чистая прибыль также значительно сократилась — на 45%, составив 44,9 миллиарда рублей. Свободный денежный поток практически исчез вследствие снижения прибыли и роста капитальных расходов. Общий долг группы составляет 66,8 миллиарда рублей, а чистый долг минимален.

💸 Дивиденды

📛 НЛМК пока не выплачивает дивиденды. Причиной отсутствия выплат называют сложную ситуацию в отрасли и аналогичное поведение конкурентов. Это способствует тому, что чистый долг компании практически отсутствует, обеспечивая ей устойчивость перед лицом нестабильной рыночной ситуации. Ввиду ожидаемого низкого денежного потока в 2025 году и недостаточной корпоративной прозрачности, компания, вероятно, воздержится от выплаты дивидендов в ближайшей перспективе.

📌 Итог

✍️ НЛМК переживает сложный период. Компания действует осторожно, накапливает ресурсы и ждёт наступления более благоприятных времен. Отсутствие дивидендов свидетельствует о вынужденной финансовой сдержанности и стремлении сохранить устойчивость в условиях нестабильного рынка.

🤷♂️ Финансовые показатели окажутся под значительным влиянием негативных факторов, среди которых выделяются нестабильность мирового рынка стали, замедление экономического развития России и неблагоприятная ситуация с ценами на стальную продукцию.

⛔ Кроме того, существует угроза торговой напряженности, связанной с Китаем, крупнейшим потребителем металла. Если спрос внутри страны упадет, Китай может увеличить объемы экспорта, прибегнув к снижению цен ради сохранения объемов производства. Это неизбежно приведет к понижению глобальных ценовых уровней, ухудшая положение всей отрасли.

🏭 К тому же НЛМК продолжает сохранять дисконт, обусловленную неясностью относительно зарубежных подразделений и ограниченностью доступной финансовой информации. Существует риск внезапной реализации угроз, способных негативно сказаться на доходах предприятия либо спровоцировать продажу активов по существенно заниженным ценам.

🎯 ИнвестВзгляд: Инвестиции в чёрную металлургию, включая НЛМК, остаются преждевременными. Инвестировать в компанию стоит только после убедительных признаков завершения кризиса.

📊 Фундаментальный анализ: ⛔ Продавать - ухудшение показателей в финансовой части, негативные экономические факторы, отсутствие позитивных сигналов не дают даже задуматься о другой оценке в данный момент.

💣 Риски: ⛈️ Высокие - недостаточная прозрачность, возможные санкции, слабая прогнозируемость перспектив еще сильнее сгущают тучи.

💯 Ответ на поставленный вопрос: Компания на плаву даже в таком шторме — о рисках выживания самого бизнеса речи не идёт. В текущих условиях говорить о выживании в классическом понимании преждевременно: скорее, речь идёт о способности компании пережить кризис с минимальными потерями, сохранив ключевые активы и рыночные позиции.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$NLMK #NLMK #НЛМК #металлургия #финансы #инвестиции #экономика #идея #прогноз #обзор #аналитика

Сегежа Групп: итоги 1 полугодия 2025 года

Несмотря на сложную рыночную конъюнктуру — высокую ключевую ставку, спад в строительстве и ценовое давление на экспортных рынках, — компания делает шаги, которые закладывают фундамент для восстановления и роста.

🏤 Мегановости 🗞 👉📰

1️⃣ СД HeadHunter $HEAD рекомендовал дивиденды за I полугодие 2025 — 233 ₽ на акцию.

Это выше обещанных в мае 200 ₽.

ВОСА пройдёт 16 сентября, реестр закроют 27 сентября, выплаты планируют в начале октября.

Компания снова радует акционеров щедрыми дивидендами, превысив собственные ожидания.

2️⃣ "Совкомфлот" $FLOT ушёл в убыток по МСФО в 435 млн $ за первое полугодие 2025.

Год назад была прибыль 324 млн $

Выручка упала на 39% до 618 млн $

Операционный результат — тоже в минус: убыток 346 млн $ вместо прошлогодней прибыли 367 млн $

Даже прибыль от эксплуатации судов сократилась вдвое — до 306 млн $

Скорректированная чистая прибыль сохранилась, но минимальная — всего 19,5 млн $

⛽️ Спрос на российскую нефть от индийских НПЗ начал расти, — Reuters.

Всё благодаря возросшим скидкам: если в июле она составляла 1-1,5 доллара за баррель, то в августе — 2,7 доллара за бочку.

🪙 МФК CarMoney сменит название.

«Смарттехгрупп» (СТГ) — владелец микрофинансовой компании CarMoney — решил переименовать ее в «ПСБ Финанс».

В сентябре 2024 года «Смарттехгрупп» и ПСБ объявили о стратегическом партнерстве для реализации ряда совместных задач.

🪙 ЦБ уличил члена совета директоров «Ашинского метзавода» в инсайдерской торговле акциями этой компании.

Банк России установил, что член совета директоров ПАО «Ашинский метзавод» Михаил Папкин использовал инсайдерскую информацию и получил прибыль, купив и продав на росте обыкновенные акции AMEZ.

🪙 Казахстан обогнал Россию и Китай по ВВП на человека — Forbes.Казахстан.

В 2025 году показатель ВВП в Казахстане составил $14,77 тыс. на душу населения, что выше, чем у России ($14,26 тыс.) и Китая ($13,69 тыс.)

✈️ Где ChatGPT под запретом в 2025 году 🌍

Представьте, что вы приехали в страну, открыли ноутбук, чтобы задать ChatGPT важный вопрос… и получили сообщение: «Сервис недоступен в вашем регионе». Без VPN, без обходных путей — просто пустой экран.

В 2025 году ChatGPT официально недоступен в 20 странах. Причины разные: от жёсткой цензуры до сложных юридических нюансов.

Неоднозначные заявления Трампа остудили аппетит к риску. К чему готовиться инвестору

На старте торговой недели котировки индекса МосБиржи поднимались выше 3000 пунктов: инвесторы отыгрывали новости о предстоящей встрече президентов США и РФ. Однако закрепиться на этом уровне рынку акций не удалось.

Акции перешли к снижению после неоднозначных заявлений Дональда Трампа о том, что его встреча с Владимиром Путиным «пробная» и что он может выйти из переговорного процесса по Украине. Также Трамп заявил, что недоволен словами Зеленского о том, что тому потребуется конституционное одобрение по вопросам территорий.

Самое неприятное в этой ситуации – отсутствие ясности по ключевым, даже фундаментальным вопросам. Россия не считает Зеленского легитимным партнером, а значит любые соглашения с ним юридически ничтожны. Территориальный вопрос тоже повис в воздухе – стороны годами не могут найти компромисс. При таком раскладе искать позитив в этом хаосе неопределенности – задача почти безнадежная.

Рынок продолжает балансировать в условиях неопределенности. С одной стороны, инвесторы надеются на прорыв в российско-американских отношениях и прогресс в урегулировании украинского кризиса. С другой — перекупленность акций усиливает давление: многие игроки готовы фиксировать прибыль при любом негативном сигнале. В такой обстановке даже незначительные новости или спекуляции могут спровоцировать резкие колебания котировок в течение недели.

Из позитивного: Президент США Дональд Трамп подписал указ о приостановке действия повышенных пошлин для Китая ещё на 90 дней. Продление «перемирия» смягчит опасения по поводу тарифной войны, которая грозит парализовать торговлю между США и Китаем, а также может открыть Трампу путь для визита в Китай для встречи с председателем Си Цзиньпином в конце октября.

Что по технике: Для продолжения восходящего движения важно закрепиться выше 3000 пунктов. Дальнейшей целью станет апрельский пик 3052 пункта, однако в связи с перекупленностью индекса и туманными перспективами диалога России и США растет риск коррекции. Ее целью наиболее вероятен возврат к поддержке 2920-2900п, а в случае разочарования инвесторов результатами встречи президентов РФ и США 15 августа, вероятна более глубокая коррекция в район 2700 пунктов.

За последнюю неделю сильней всего росли компании находящиеся под санкциями: Газпром, Новатэк, СПБ Биржа, Сегежа, Аэрофлот. Решил частично зафиксировать в них долю, чтобы минимизировать риски излишней волатильности. Часть высвободившихся средств переложил в акции эмитентов способных переоцениваться без влияния геополитики.

Основной фокус на компании реагирующие на ставку, а также надежных игроков внутреннего рынка они умеренно росли в отличии от санкционных экспортеров: Х5, Магнит, Рени, Совкомбанк, РусАгро, Северсталь, Софтлайн.

Из корпоративных новостей:

Сбер РСБУ за январь – июль 2025 года: Чистая прибыль ₽971,5 млрд (+6,8% г/г), Рентабельность капитала 22,1%

Софтлайн акции загнали в планку после новостей о том, что Sk Capital инвестировала 5 млрд руб. и получила свыше 10% акций компании

КуйбышевАзот СД рекомендовал дивиденды за 1п 2025г в размере 4Р на обычку (ДД 0,8%) и преф (ДД 0,8%), отсечка - 23 сентября

• Лидеры: ВСМПО-АВИСМА $VSMO (+9,32%), ТГК-14 (+6,66%), Северсталь $CHMF (+5,35%).

• Аутсайдеры: Самолет $SMLT (-3,02%), Полюс $PLZL (-2,5%), Хэдхантер $HEAD (-1,28%).

12.08.2025 - вторник

• $RTKM - Ростелеком последний день с дивидендом 2,71 руб/ао и 6,25 руб/ап

• $AFLT - Аэрофлот операционные результаты за июль 2025г.

• $ALRS - Алроса финансовые результаты по МСФО за I полугодие 2025г.

• $DIAS - Диасофт финансовые результаты по МСФО за 3 мес. 2025г.

• $HNFG - Henderson данные о выручке за июль 2025г.

• $MGKL - МГКЛ операционные результаты за июль 2025г.

• $PRMD - Промомед операционные результаты за II кв. 2025г.

• $UPRO - Юнипро финансовые результаты по РСБУ за 6 мес. 2025г.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #обзор_рынка #фондовыйрынок #аналитика #инвестор #инвестиции #новости #мегановости #обучение #трейдинг #новичкам

'Не является инвестиционной рекомендацией