Поиск

Обладает ли ФосАгро значительным потенциалом ⁉️

💭 Проведем анализ инвестиционной привлекательности компании...

💰 Финансовая часть (2 кв 2025)

📊 Выручка увеличилась на 13,8% во втором квартале по сравнению с аналогичным периодом прошлого года, однако чистая прибыль сократилась на 19,7%. Основная причина снижения доходов по отношению к первому кварталу — уменьшение объема продаж. В первом квартале были реализованы накопленные ранее запасы продукции. Значительное снижение прибыли обусловлено влиянием курсовых разниц, кроме того, уменьшилась валовая рентабельность бизнеса.

↗️ Показатель EBITDA продемонстрировал положительную динамику, увеличившись на 28,3%.

💳 Общий чистый долг сократился благодаря позитивному влиянию свободного денежного потока (FCF), а также отмене выплат дивидендов за первый квартал. Соотношение долга к EBITDA составляет 1,2х, что является комфортным уровнем задолженности для возможного восстановления дивидендных выплат.

💱 Значительная доля прироста FCF обусловлена снижением существенной дебиторской задолженности, образовавшейся в конце 2024 года. Однако вскоре этот фактор перестанет оказывать существенное влияние, и уже в третьем квартале его вклад практически сойдет на нет.

💪 Общая картина остается благоприятной, особенно учитывая предположительный новый цикл роста цен на удобрения и возможную дальнейшую девальвацию рубля.

👌 По планам компании, к 2030 году планируется увеличить объем производства на 16% относительно показателей 2024 года. Такой темп трудно считать быстрым ростом, однако динамика сохраняется.

💸 Дивиденды / 🫰 Оценка

🤔 Прогноз будущих дивидендов на 2026 год не предполагает значительного увеличения, хотя возможность повышения остаётся открытой, если расходы на капитальные вложения останутся стабильными. У компании также имеется резерв повышения ликвидности посредством оптимизации управления оборотным капиталом, включая потенциальное улучшение условий международных расчётов. Это позволит снизить дебиторскую задолженность минимум на 20–30 миллиардов рублей, что потенциально способно обеспечить единовременное повышение дивидендов на сумму 155–230 рублей на акцию.

🫤 Исходя из 100 рублей за доллар к концу 2026 года (прогнозы Министерства экономического развития) и стоимости фосфорных удобрений в диапазоне 670–700 долларов за тонну получаем оценку P/E около 6-6,5. Оценивать компанию как дешевую при таком раскладе сложно

📌 Итог

🤷♂️ Компания демонстрирует достойные финансовые показатели. Рост цен на фосфорные удобрения обеспечит высокие результаты в третьем и четвёртом кварталах текущего года, если цены сохранятся на текущем уровне плюс возможна дополнительная поддержка от возможной девальвации российского рубля. Существует возможность одноразового улучшения финансовых результатов за счёт оптимизации оборотного капитала. Основной неопределенностью остаются будущие цены на удобрения в 2026 году и колебания валютного курса. Даже при оптимистичном сценарии роста курсов и сохранения высоких цен на продукцию, ожидаемые результаты оказываются обычными, а стратегия расширения производства не предусматривает быстрого роста.

🎯 ИнвестВзгляд: Интересные идеи по развитию компании могли бы оправдать высокую оценку и изменить общий взгляд, но пока идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - несмотря на устойчивое положение и комфортный уровень долгов, значимых катализаторов роста не просматривается.

💣 Риски: ☁️ Умеренные - сильное влияние на показатели компании оказывают цены на удобрения и колебания валютного курса.

💯 Ответ на поставленный вопрос: Хотя компания демонстрирует стабильные финансовые результаты и способна выплачивать дивиденды, отсутствие амбициозных планов роста и зависимость от внешних факторов не позволяют говорить о значительном потенциале.

✍️ С Вас подписка! Если уже подписаны, то оставляйте реакции.

$PHOR #PHOR #Инвестиции #Акции #Дивиденды #Риски #Инвестирование #Биржа #ФосАгро #удобрения #бизнес #анализ

НМТП. Отчет за 2 кв 2025 по МСФО

Тикер: #NMTP

Текущая цена: 8.32

Капитализация: 160.2 млрд.

Сектор: Транспортировка

Сайт: https://ncsp.ru/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 4.34

P\BV - 0.91

P\S - 2.25

ROE - 21.3%

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - 2.26

Активы\Обязательства - 3.45

Что нравится:

✔️ чистая прибыль увеличилась на 6.8% к/к (10.4 -> 11.1 млрд);

✔️ свободный денежный поток вырос на 17.9% к/к (7 -> 8.3 млрд) и за полугодие на 3.7% г/г (14.8 -> 15.3 млрд);

✔️ чистая денежная позиция (отрицательный чистый долг) увеличилась на 77.9% к/к (14.9 -> 26.5 млрд);

✔️ рост чистого финансового дохода на 39.2% к/к (1.7 -> 2.3 млрд) и за полугодие в 2.2 раза (1.9 -> 4 млрд);

✔️ очень хорошее соотношение активов и обязательств, которое, правда, заметно уменьшилось за квартал с 4.59 до 3.45.

Что не нравится:

✔️ снижение выручки на 5% к/к (19.8 -> 18.8 млрд) и за полугодие выручка выросла всего на 0.2% г/г (38.6 -> 38.7 млрд);

✔️ чистая прибыль за полугодие уменьшилась на 1.4% к/к (21.9 -> 21.6 млрд). Причины - налог на прибыль вырос на 42% (5 -> 7.2 млрд) и убыток от курсовых разниц -3.1 млрд.

Дивиденды:

Согласно стратегии развития до 2029 года компания будет направлять на дивиденды не менее 50% от чистой прибыли по МСФО, принимая во внимание размер свободного денежного потока.

В соответствии с данными сайта Доход прогнозный размер дивиденда за 2025 год равен 0.9568 руб. на акцию (ДД 11.5% от текущей цены).

Мой итог:

Пока это прям один из островков стабильности на нашем непростом рынке.

Компания продолжает сохранять свою эффективность, несмотря на снижение в перевалке грузов (в порту Приморска сокращение на 4,6% г/г, в порту Новороссийска без изменений). По неофициальным данным выручку поддержало увеличение портовых тарифов. Рентабельность у НМТП просто запредельная (операционная - 65.1%, по чистой прибыли - 51.8%). За квартал немного уменьшилась выручка и операционная прибыль, но за счет более высоких нетто финансовых доходов и меньших убытков от курсовых разница чистая прибыль даже выше прошлого квартала. За полугодие прибыль уменьшилась, но не по операционным причинам.

Основная идея в акциях компании - строительство нового перегрузочного комплекс. Планируется, что грузооборот комплекса будет не менее 6 млн т/г сухих грузов с возможностью дальнейшего наращивания до 12 млн т. Объем инвестиций в проект порядка 120 млрд руб. Ожидается, что реализация проекта будет завершена в 2027 г. Логично, что эти инвестиции будут отражаться в капитальных затратах. Это было заметно уже в 2024 году (Capex вырос в 3 раза г/г до 20 млрд). В 1 пол 2025 цифры пока скромнее (6.8 млрд), но подобная картина была и в прошлом году, когда в 1 полугодии кап. затраты были 3.3 млрд, а во 2 полугодии уже 16.7 млрд. Тем не менее, пока за счет высокой рентабельности у НМТП хороший уровень FCF (сопоставимый с 1 пол 2024, вот только в нем Capex был меньше).

С учетом того, что второе полугодие в силу сезонности бизнеса будет скорее всего слабее первого, то можно ожидать результаты за 2025 год сопоставимые с результатами прошлого года. То есть, прибыль в районе 38-39 млрд, что дает P\E 2025 = 4.1 и стоимость меньше 1 баланса. Уже неплохо, а если учитывать будущий запуск нового перегрузочного комплекса, то даже хорошо. Правда пока геополитическая ситуация не успокоилась, то есть немалые риски продолжения атак беспилотников различного типа на порты компании (да и атаки на НПЗ также уменьшают перевозимые объемы).

Акции компании не так давно добавил в свой портфель и держу с долей в 3.08% (лимит - 3%). Пока лимит в 3%, но думаю над тем, чтобы его увеличить (как минимум до 4%). Надо только решить за счет какого актива. Расчетная справедливая цена - 11.1 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

📉 Когда рынок играет против тебя 🥶

Кажется, что наш фондовый рынок в последние годы проверяет инвесторов на прочность. С 2022 по 2025 год надежды сменяются разочарованиями, а красные цифры в терминале стали чем-то вроде фона для утреннего кофе.

Транснефть. Отчет за 2 кв по МСФО

Тикер: #TRNFP

Текущая цена: 1231

Капитализация: 977.8 млрд.

Сектор: Транспортировка

Сайт: https://транснефть.рф/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 3.53

P\BV - 0.33

P\S - 0.69

ROE - 9.6%

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - 1.29

Активы\Обязательства - 4.37

Что нравится:

✔️ чистая денежная позиция (отрицательный чистый долг) увеличилась на 13.4% к/к (214 -> 242.7 млрд);

✔️ рост чистого финансового дохода на 37.1% к/к (20.9 -> 28.6 млрд) и за полугодие в 2.2 раза (22.8 -> 49.4 млрд);

✔️ отличное соотношение активов и обязательств, которое, правда, уменьшилось за квартал с 4.93 до 4.37.

Что не нравится:

✔️ снижение выручки на 1% к/к (361.6 -> 357.9 млрд) и за полугодие выручка выросла всего на 0.3% г/г (717.2 -> 719.5 млрд);

✔️ отрицательный FCF -19.7 млрд против -10.5 млрд в 1 кв 2025. Полугодие (-30.2 млрд) также уступает прошлогоднему (+50 млрд в 1 пол 2024);

✔️ чистая прибыль снизилась на 8.3% к/к (84.2 -> 77.2 млрд) и за полугодие на 9.2% г/г (177.8 -> 161.4 млрд). Основная причина - возросший в 2 раза г/г налог на прибыль (47.4 -> 97.8 млрд).

Дивиденды:

В настоящее время дивиденды определяются на основе распоряжения Правительства РФ в размере не менее 50 % от нормализованной (с исключением ряда доходных статей) чистой прибыли по МСФО. Нормализованной является чистая прибыль компании без учета доли в прибыли зависимых и совместно контролируемых компаний; доходов, полученных от переоценки финансовых вложений; положительного сальдо курсовых разниц и прочих нерегулярных (разовых) неденежных составляющих чистой прибыли.

В соответствии с данными сайта Доход прогнозный размер дивиденда за 2025 год равен 203.48 руб. на акцию (ДД 16.5% от текущей цены).

Мой итог:

В целом, компания нормально отработала второй квартал с учетом того, что в рамках ОПЕК+ еще действовало снижение добычи и экспорт находится под санкционным давлением. Есть снижение чистой прибыль год к году, но это обусловлено ростом налога на прибыль с 25 до 40% (прибыль до налогообложения выросла на 15.1% г/г). На снижение квартальной прибыли повлияли уменьшение операционной рентабельности с 27.4 до 24.9% и более слабые прочие доходы (8.6 -> 2.3 млрд).

Можно ожидать, что в 3 квартале результаты будут сопоставимы со 2 кварталом, но дальше на объемы транспортировки должно повлиять решение ОПЕК+ об увеличение добычи нефти, которое было принято в сентябре этого года. К операционным рискам можно отнести нарастающие атаки БПЛА на нефтегазовую и транспортную инфраструктуру.

Неприятно, что второй квартал подряд у Транснефти отрицательный свободный денежный поток. И это при том, что в ближайшие годы ежегодные капитальные затраты ожидаются в размере 350 млрд (и если смотреть на Capex 1 полугодия в сумме 159.4 млрд, то пока идут по этому плану).

Компания получает хорошие финансовые доходы за счет денежной подушки, но здесь стоит учитывать, что у Транснефти в кредиторской задолженности "висит" долг по дивидендам в размере 153 млрд, который в следующем квартале значительно уменьшит отрицательный чистый долг, что повлияет и на процентный доход. К слову, снижение ключевой ставки здесь также играет не в плюс компании. Хотя с учетом больших капитальных затрат ослабление ДКП может стать позитивным фактором, если чистый долг перейдет в положительную зону.

Если экстраполировать результаты полугодия на весь год, то получается, что P\E 2025 = 3.03 плюс стоимость в треть баланса. С учетом ожидаемых дивидендов с ДД в районе 15% получается очень даже интересная история.

Акции компании держу в портфеле с долей в 5.14% (лимит - 5%). Рассчитываю на хороший дивиденд в 2025 году, а дальше буду следить за результатами и Capex'ом. Расчетная справедливая цена - 1608 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Спекулятивная надежда: что ждет рынок у отметки 2600. К чему готовиться инвестору

Ситуация на рынке по-прежнему складывается против тех, кто по мере снижения индекса пытается поймать его на отскоке. Акции компаний остаются под давлением из-за геополитических рисков и грядущего усиления фискальной нагрузки, что влечет за собой снижение темпов смягчения монетарной политики.

Данные по инфляции оказались достаточно позитивными: несмотря, что недельный показатель продолжил увеличиваться, годовой возобновил сокращение. Инфляция в августе 2025 года замедлилась до 8,14% г/г после 8,79% г/г в июле 2025 года, сообщает Минэкономразвития РФ. С начала года потребительские цены выросли на 4,29%.

Также рынок испытывает давление со стороны дешевеющей нефти и крепкого рубля. Кроме того, инвесторы находятся в ожидании новых антироссийских санкций. Согласовать их в короткий срок не получается, но процесс постоянно движется в сторону закручивания гаек.

Санкционное давление: G-7 близка к соглашению об усилении санкций против нефтяных доходов России. Согласно проекту, обсуждаются ограничения для ключевых секторов российской экономики - энергетики, финансов, военной промышленности, а также меры против стран и организаций, помогающих России обходить санкции и поддерживающих ее военные усилия.

Страны Евросоюза еще не согласовали полный запрет на импорт российского сжиженного природного газа, поскольку у некоторых из них нет альтернативного поставщика газа. Также ЕС пока не достигли консенсуса по использованию замороженных активов РФ.

В качестве зеркальных действий, Россия может национализировать и затем быстро распродать иностранные активы в рамках нового механизма приватизации в ответ на любые шаги Европы по изъятию российских активов за рубежом.

Что по технике: Индекс МосБиржи пробил 2700 пунктов и стремительно движется к новой стратегической поддержке 2600п. Если геополитика не подкинет сюрпризов, то стоит ждать попытки отскока. Спекулятивным драйвером может стать предстоящее выступление Владимира Путина на Валдае.

Принципиально нового, что способно развернуть рынки там не прозвучит, но спекулятивный интерес может возобладать над возможными рисками пойти ниже.

Из корпоративных новостей:

Полюс акционеры утвердили дивиденды за первое полугодие 2025 года в размере 70,85 руб./акция (ДД 2,9%). Отсечка — 13 октября

ЕвроТранс акционеры утвердили дивиденды за 2кв 2025г в размере 8,18 руб/акция (ДД 6,1%), отсечка - 20 октября

Новатэк завод «Арктик СПГ 2» достиг рекордных показателей добычи благодаря успешным продажам в Китае

Газпром нефть акционеры утвердили дивиденды за первое полугодие 2025 г. в размере 17,30 руб./акция (ДД 3,47 %). Отсечка — 13 октября

ЮГК может быть выкуплен УГМК через «Атлас майнинг». Это поглощение может стать тревожным сигналом для держателей акций ЮГК. Репутация у будущего мажоритария жесткая: дивиденды — не приоритет, прозрачность минимальная.

Мать и дитя СД рекомендовал дивиденды за 1п 2025г в размере 42 руб/акция (ДД 3,4%), отсечка - 20 октября

Софтлайн приобретает 51% доли компании BeringPro, входящей в Топ-10 ИТ-консалтинговых компаний России.

• Лидеры: Селигдар #SELG (+1%), IVA #IVAT (+0,78%), Мать и дитя #MDMG (+0,67%), ДВМП #FESH (+0,6%).

• Аутсайдеры: М.Видео #MVID (-16,5%), ЮГК #UGLD (-10,1%), Мечел #MTLR (-5,56%), Астра #ASTR (-4,38%).

02.10.2025 - четверг

• #OZPH - Озон Фарм последний день подачи заявки на преимущественное право приобретения акций в рамках SPO.

• #YDEX - Яндекс СД по вопросу увеличения УК для реализации Программы долгосрочной мотивации.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #инвестор #инвестиции #рынок #биржа #новичкам

'Не является инвестиционной рекомендацией

🔥Итоги 4 лет и 1 месяца инвестиций. Покупки сентября. Пассивный доход растет. Портфель 2,1 млн ₽

Продолжаю открыто делиться с вами итогами своего инвестирования. Позади 4 года и 1 месяц, как я внес на брокерский счет первую тысячу рублей. Время подбить все цифры и подвести итоги августа 2025 года, поехали!

💼 Портфель на 1 сентября 2025

В мой портфель входят 4 брокера (Т-Инвестиции, А-Инвестиции, СберИнвестиции и БКС) и по состоянию на 1 сентября 2025, сумма на всех счетах составляла 2 184 000 ₽.

💸 Пополнения

В сентябре пополнил портфель на 36 000 ₽.

Пополнения за 9 месяцев 2025 года составили 290 500 ₽.

🤑Сколько всего проинвестировал в 2025 году?

За восемь месяцев пополнения извне на счет 290 500 ₽, реинвестирование на данный момент составляет 110 148 ₽. В общей сложности пока вышло 400 648 ₽. Вместе с реинвестом планирую приобрести активов минимум на полмиллиона рублей, как пойдет дальше, посмотрим.

😐 Что произошло с портфелем за сентябрь?

Прекрасно отрицательно поивестировал в сентябре. Портфель стал меньше несмотря на внесения и небольшой реинвест от купонов, в сентябре кроме купонов других выплат не получал. Закрепился выше отметки в 2 млн ₽, вниз пока не пробил и на этом уже хорошо.

Мой портфель

Сумма вложений и их стоимость

Проинвестировано: 1 559 500 ₽

Общее состояние портфеля: 2 133 579 ₽

Доходность на основе XIRR: 15,9% годовых.

Портфель за сентябрь получил рост наоборот в 50 400 ₽, и это без учета пополнений и поступлений купонов, с ними минус 87 680 ₽. Готовлюсь к октябрю, пополнения может быть чуть увеличу,а там еще и дивиденды осенние, будем покупать, одним словом.

🍸 События сентября

● Считал пассивный доход за 8 месяцев 2025.

● Список акций к покупке на сентябрь, с краткими комментариями

● Дивидендно прошелся по Газпром нефти, пока все плохо, но это пока

● Акции в перспективе ближайших 12 месяцев с высокими дивидендами.

● Дивидендная прожарочка Мать и Дитя

● 10 облигаций с ежемесячными выплатами. Рейтинг А+ и выше

● Пассивный доход на длинных ОФЗ. Фиксируем 13%+ и ждем апсайд цены

● Перспективы Сбербанка и его дивиденды

В сентябре у меня был план и я его придерживался. Моя стратегия (наконец-то я про нее вам рассказал), знакомьтесь, она позволяет мне не обращать внимание на истеричек на рынке и регулярно, на еженедельной основе, покупать дивидендные акции, облигации и немного золота.

🛍 Покупки сентября

Акции:

● Мать и Дитя: 5 шт.

● НоваБев Групп:13 шт.

● Газпром нефть: 16 шт.

● Роснефть: 4 шт.

● Новатэк: 1 шт.

● Русагро: 4 шт.

Облигации:

ЛСР 1Р11, Брусника 2Р4, ОФЗ 26230, ОФЗ 26243, ОФЗ 26250, ОФЗ 26233

Золото:

BCSG: 128 шт.

GOLD: 1113 шт.

💰 Дивиденды 2025

Дивидендно-купонная зарплата на сегодняшний день:

● Январь: 15389 ₽

● Февраль: 0 ₽

● Март: 0 ₽

● Апрель: 6 997 ₽

● Май: 3 563 ₽

● Июнь: 28 012 ₽

● Июль: 8 898 ₽

● Август: 44 500 ₽

● Сентябрь: 1 283 ₽

Здесь показывал пример модельного портфеля акций с облигациями, который можно использовать для формирования регулярного денежного потока в месяцы отсутствия дивидендов

💰 Дивиденды за все время

● 2022 – 26 000 ₽

● 2023 – 57 000 ₽

● 2024 – 159 299 ₽

● 2025 – 110 148 ₽

Напомню, что в начале года я приблизительно подсчитал прогнозные выплаты. Минимум – это 216 000 рублей, а для того, чтобы превзойти прошлогодний результат в два раза, необходимо получить 320 000 рублей. Так что, минимум буду считать за умеренный результат, а 320 000 за результат отличный.

UPD: По предварительным подсчетам в 2025 году, если удастся чуть превзойти прошлый результат, буду очень доволен. Отчеты плохие, нефтяникам вообще не позавидуешь, а вот в следующем году буду уже ждать туземун по пассивному доходу, ведь никто мне не запрещает ждать.)

В планах продолжать инвестировать, работать и зарабатывать. Еженедельно, спокойно, несмотря на все страшилки, которые гуляют в инфополе. Впереди зима, а чтобы не поехать кукухой, также желаю вам не читать советских газет по утрам, а лучше вообще никаких не читайте, только если твиты Трампа для веселья.

Кайфуем, радуемся жизни и продолжаем покупать только качественные и хорошие активы. Всех обнял!

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Газпром. Отчет за 2 кв 2025 по МСФО

Тикер: #GAZP

Текущая цена: 118.5

Капитализация: 2.8 трлн.

Сектор: Нефтегаз

Сайт: https://www.gazprom.ru/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 1.97

P\BV - 0.15

P\S - 0.26

ROE - 8.1%

ND\EBITDA - 1.84

EV\EBITDA - 2.61

Активы\Обязательства - 2.56

Что нравится:

✔️ положительный FCF за полугодие +235.3 млрд против -627.7 млрд в 1 пол 2024;

✔️ чистый финансовый доход увеличился в 2.5 раза г/г (212.7 -> 528.4 млрд);

✔️ хорошее отношение активов к обязательствам, которое еще увеличилось за квартал с 2.51 до 2.56.

Что не нравится:

✔️ снижение выручки на 22.3% к/к (2.81 -> 2.18 трлн) и за полугодие на 1.9% г/г (5.1 -> 4.99 трлн);

✔️ отрицательный FCF -20.1 млрд против +255.4 млрд в 1 кв 2025;

✔️ чистый долг увеличился на 6.2% г/г (5.53 -> 5.87 трлн). ND\EBITDA вырос с 1.72 до 1.84;

✔️ чистый финансовый доход уменьшился на 85.3% к/к (460.6 -> 67.8 млрд);

✔️ чистая прибыль уменьшилась на 51% к/к (694.4 -> 340.1 млрд) и за полугодие на 5.6% г/г (1.1 -> 1.03 трлн);

Дивиденды:

Дивидендная политика предусматривает выплату дивидендов в целевом размере 50% от чистой прибыли по МСФО (с учетом корректировки на курсовые разницы и обесценение активов). Дивиденды могут уменьшаться, если отношение ND\EBITDA > 2.5.

О ближайших выплатах дивидендов информация отсутствует. Скорее всего, выплаты не стоит ожидать из-за слабого FCF и больших будущих капитальных затрат.

Мой итог:

Второй квартал вышел слабее первого. Выручка просела из-за падения экспортных объемов, сильного рубля и снижения цен на сырье. Ухудшилась операционная рентабельность с 17.1 до 15.8%. Сильно уменьшился нетто финансовый доход, так как во 2 квартале прибыль по курсовым разницам оказалась заметно ниже (170 млрд против 511 млрд). В итоге чистой прибыли получено в половину меньше, чем в 1 квартале.

Свободный денежный поток во 2 квартале отрицательный. И это еще в нем не учитываются почти 226 млрд капитализированных процентов (в 1 квартале 121 млрд). Чистый долг приближается уже к 6 трлн, а ND\EBITDA вырос до 1.84 (хотя это еще не критичное значение).

Вообще, если говорить про Газпром, то здесь основной вопрос в том, верить или не верить в планы компании по глобальному развороту рынка сбыта на Восток и Юг. У Газпрома есть несколько проектов, которые при реализации позволят восполнить потерю газового рынка Европы при успешной их реализации:

- увеличение поставок по "Силе Сибири" с 38 до 44 млрд куб (27-28 гг);

- реализация "Сила Сибири - 2" на 50 млрд куб (31-35 гг);

- поставки в Киргизию и Узбекистан до 12 млрд кубов (в 2024 заключен контракт с Казахстаном на транзит газа);

- соглашение с Казахстаном об увеличении поставок (25-26 гг);

- прорабатывается вариант с поставками в Иран до 10 млрд куб;

- реализация Каспийского потока через Иран на Восток и Юг с мощностью до 110 млрд кубов.

Здесь же стоит сказать, что на руку Газпрому играет индексация тарифов на внутреннем рынке. А еще можно упомянуть запуск в 2025 г оставшихся линий на Амурском ГПЗ (производство этана и СУГ) и завершение постройку комплекса в Усть-Луге в 2026 г (переработка газа и производство СПГ).

Оборотная сторона всего этого - огромные капитальные затраты (на 2025 запланировано 1.5 трлн, но за полугодие они уже составляют почти 1.2 трлн). То есть, в ближайшие годы FCF будет сильно страдать, а также, наверняка, будет расти долговая нагрузка. И в таком случае, инвестор с очень большой вероятность рискует не увидеть дивиденды еще несколько лет.

Я держу акции Газпром с лимитом в 3% от портфеля, но с учетом будущего большого Capex`а еще не решил, оставлять ли позицию в долгосрок в надежде на получение хорошей отдачи в будущем (все-таки компания стоит очень дешево по мультипликаторам) или "поиграть" в краткосрочную спекуляцию и продать акции при ближайшем ощутимом росте. Буду следить за развитием ситуации. Расчетная справедливая цена - 186 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

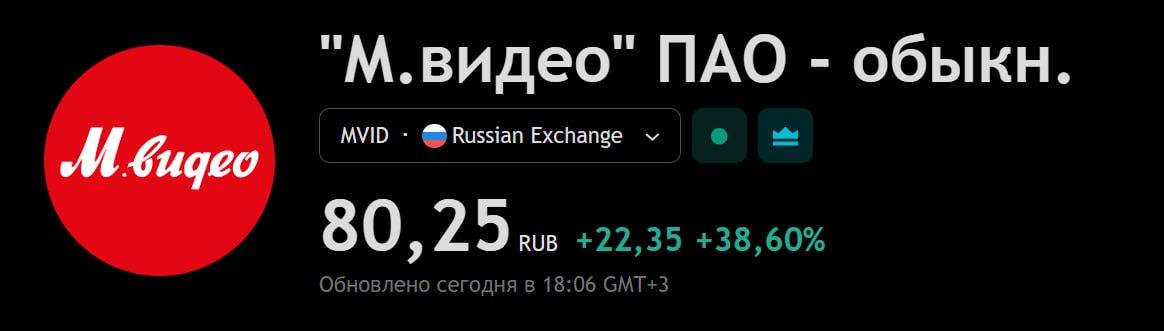

Акции «М.Видео» растут уже почти на 40% на фоне новостей о планах JD. com по увеличению своей доли в компании

InvestFunt.ru

💰 Мой портфель акций на 30 сентября 2025 года. Прибыль +640 000 ₽ за все время

Продолжаю делиться с вами результатами своего инвестирования. Формирую портфель через дивидендные акции и облигации в нашем любимом казино. Позади 4 года. Сегодня смотрим актуальный состав портфеля акций, погнали!

💼 Мой портфель

До недавнего времени был в акциях на 100%. Портфель претерпел небольшие изменения, выделил 10% под облигации для создания постоянного денежного потока, золоту выделено 5%, как защитному активу, таким образом распределение активов будет выглядеть следующим образом:

● Акции: 85%

● Облигации: 10%

● Золото: 5%

Вот тут показывал пример модельного портфеля, примерно, с таким же соотношением классов активов.

● Стоимость портфеля: 2 167 491 ₽

● Среднегодовая доходность: +16,7%

● Прибыль портфеля: +643 989 ₽

🥊 Мой портфель против MCFTRR

Веду невидимый бой с тенью под названием «Индекс Московской биржи полной доходности». За все время моего инвестирования, мой портфель обгоняет индекс на 456 828 ₽ или +26,7%. В какой-то момент мой портфель оторвался от индекса и эта тенденция сохраняется.

📈 Прибыль портфеля

Прибыль моего портфеля за все время моего инвестирования составляет 643 551 ₽. Сюда входят, как полученные дивиденды и купоны, так и бумажная прибыль, которую я не зафиксировал. Показатель постоянно пляшет из-за волатильных акций, по в последнее время радует.

Переходим к самому главному, к составу акций моего портфеля. Ваши предпочтения и интересы могут не совпадать с моими, и в принципе, это нормально.

💰 Дивидендные акции по секторам

Нефть и газ

🛢️ Газпром нефть: 443 шт. (10,2% из 15%)

🛢️ Лукойл: 32 шт. (8,98% из 10%)

🛢️ Роснефть: 428 шт. (8,2% из 10%)

🛢️ Татнефть: 217 шт. (5,9% из 5%)

🏭 Новатэк: 46 шт. (2,3% из 5%)

Материалы

🚜 ФосАгро: 41 шт. (13,7% из 15%)

🌟 Полюс: 111 шт. (12,4% из 10%)

Финансы

🏦 Сбербанк: 1270 шт. (16,8% из 10%)

Здравоохранение

👩🍼 Мать и Дитя: 127 шт. (7,2% из 10%)

Товары повседневного спроса

🍷 НоваБев Групп: 234 шт. (4,2% из 10%)

🚜 Русагро: 82 шт. (0,45%)

Облигации

Корпоративные и ОФЗ: 4,9%

Золото

🔅 БКС Золото: 2 174 шт. (1,2%)

🔅 ВИМ Золото: 10 854 шт. (1,3%)

❌ Заблокированное

Китай и Finex: 1,8%

Когда доля заблокированного станет меньше одного процента, перестану их учитывать, а там глядишь, может и разблокируют. Неохота фонды Finex продавать с дисконтом в 75% от цены (хотя мысленно я с ними попрощался).

Распределение по классам активов

● Акции: 91,1%

● Облигации: 4,9%

● Золото 2,5%

Постепенно привожу доли к целевым значением. Еще в мае был полностью в акциях. Делаю все экологичным способом, то есть акции не трогаю и не продаю. Все за счет дивидендов, купонов и внешних поступлений.

📈 Портфель по секторам

● Энергетика: 36%

● Материалы: 27,3%

● Финансы: 17,5%

● Здравоохранение: 7,1%

● Товары повседневного спроса: 4,7%

● Остальное: 7,4%

💰 Пассивный доход на ближайшие 12 месяцев

По прогнозам на следующие 12 месяцев мой портфель наполнится на общую сумму 190 074 ₽.

Выплаты на ближайшие 12 месяцев - это прогноз, в реальности может быть больше, а может и не быть, но держать, как ориентир, вполне приемлемо. В конце года посчитаю, сколько получилось за 2025 год, прогноз был 216 000 ₽, на данный момент вышло 108 865 ₽, подробно про пассивный доход за 8 месяцев 2025 года.

Смотрю и кайфую как со временем уменьшаются прогнозные выплаты по дивидендам, в принципе, как и текущие.

🎯 Моя цель

Промежуточная цель, к которой я стремлюсь – это 1 000 000 рублей дивидендами и купонами в год с учетом инфляции. По данным сервиса учета инвестиций, цель будет достигнута в 2035 году. также наблюдается отрицательный рост и в промежуточной цели. Еще в начале года сервис рисовал 2031-й год, сейчас 2035-й. Тут помогут регулярные пополнения, которые со временем собираюсь только увеличивать.

Продолжаю придерживаться своей стратегии на протяжении четырех лет. Она мне помогает не сбиваться с пути, не обращать внимания на истерики и колебания рынка и двигаться к намеченной цели, к созданию капитала, с которым по жизни будет легче двигаться. А вы как, дивидендные террористы, инвестируете в акции?

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

М.Видео. Отчет за 1 пол 2025 по МСФО

Тикер: #MVID

Текущая цена: 63.6

Капитализация: 11.4 млрд.

Сектор: Ритейл

Сайт: https://mvideoeldorado.ru/ru/shareholders-and-investors

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - убыток за 12 месяцев

P\BV - отрицательная балансовая стоимость

P\S - 0.03

ROE - убыток за 12 месяцев

ND\EBITDA - 4.56

EV\EBITDA - 4.9

Активы\Обязательства - 0.98

Что нравится:

✔️ дебиторская задолженность снизилась на 26.2% п/п (37.5 -> 27.7 млрд).

Что не нравится:

✔️ выручка снизилась на 15.2% г/г (201.9 -> 171.2 млрд);

✔️ отрицательный FCF, который упал в 3.6 раза г/г (-8.2 -> -30 млрд);

✔️ чистый долг увеличился на 4.1% п/п (153.4 -> 159.7 млрд). ND\EBITDA вырос с 4.07 до 4.86;

✔️ увеличение чистого финансового расхода на 62.4% г/г (16.1 -> 26.1 млрд);

✔️ убыток вырос в 2.4 раза г/г (-10.3 -> -25.2 млрд). Причины такого результата - уменьшение выручки, сохранение высокой себестоимости реализации (валовая прибыль снизилась с 20.6 до 15.8%), а также возросший нетто финансовый расход;

✔️ активы меньше обязательств (соотношение 0.98) и, как следствие, отрицательная балансовая стоимость.

Дивиденды:

Дивидендная политика предусматривает выплату в размере не менее 100% чистой прибыли с исключением доли прибыли (убытка) ассоциированных и совместных предприятий.

Из-за отсутствия прибыли компания не выплачивает дивиденды с 2021 года.

Мой итог:

Буквально несколько дней назад компания объявила о планах разместить дополнительные 1.5 млрд акций. Количество, конечно, впечатляет. Текущих акционеров "размоет" более чем в 9 раз (!!!). Если размещение пройдет по цене 60 руб (что совсем не факт), то компания соберет 90 млрд руб.

И вот совсем нет уверенности, что даже такой объем дополнительного капитала поможет компании. В 1 полугодии М.Видео убыточна уже на операционном уровне. И нет каких-то факторов, которые должны переломить тенденцию в будущем. А в дополнение к этому еще высокий нетто финансовый расход. Здесь могло бы хоть как-то помочь заметное снижение ключевой ставки, но пока и этого не ожидается.

Пока ситуация напоминает закручивающуюся спираль, когда на каждом витке становится только хуже. Не так давно компания уже проводила дополнительную эмиссию по закрытой подписке на 30 млрд, но этого не хватило, и теперь SPO на сумму примерно в 3 раза большую.

"Черный" дыра для денег, в которой адекватному инвестору делать нечего.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

💩 Акции «М.Видео» подскочили на утренней сессии почти на 10%.

Сеть магазинов электроники и бытовой техники «М.видео» ведет переговоры со стратегическими инвесторами по участию в предстоящей допэмиссии. Часть договоренностей находится в завершающей стадии, в частности с китайской JD. com – крупнейшим онлайн-ритейлером Китая, пишет издание. Эксперты не исключили, что при участии в допэмиссии JD.com может получить в сумме блокирующий пакет – 25% плюс 1 акция.

Почему бы и не продать такой "качественный" актив китайцам...

$MVID

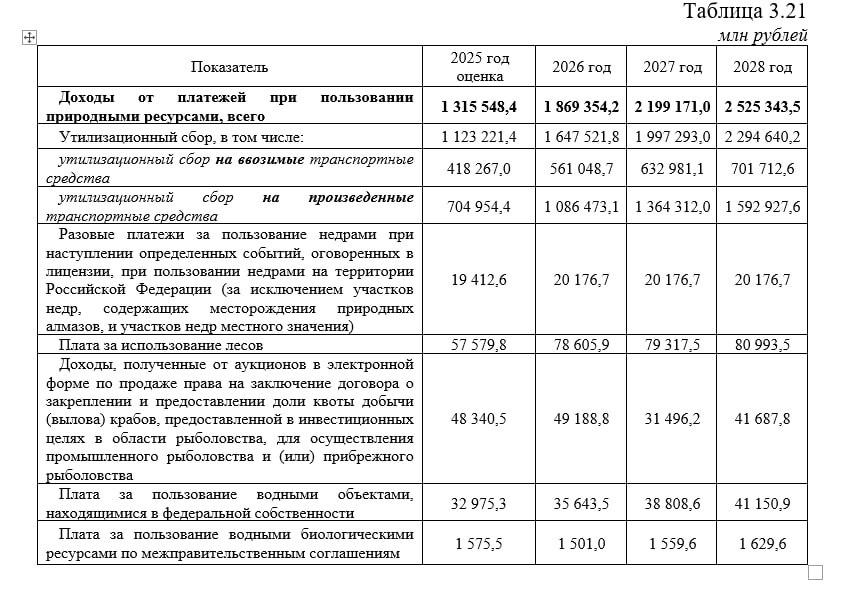

🪙 Предлагаемые изменения в механизме расчета утильсбора не повлияют на доступность самых массовых категорий автомобилей — глава Минпромторга РФ, ТАСС.

По словам Антона Алиханова, доля автомобилей с двигателем мощностью до 160 л. С. Превышает 80% в российском автопарке. Для наиболее массовых и востребованных у россиян категорий авто сохранятся льготные суммы утильсбора.

Государство планирует заработать дополнительно 520 млрд рублей в следующем году благодаря росту утиль сбора.

🔌 У нас цель, как у менеджмента компании «Интер РАО», это вклад в будущее страны.

У нас нет задачи бегать за розничным инвестором и растить нашу капитализацию, которая есть, получается, только предмет психологической реакции большого количества людей, — топ-менеджер компании Тамара Меребашвили. $IRAO

Если раньше представители компании ждали прихода иностранных инвесторов, то теперь им российские инвесторы не интересны.

Как там было... Вернуть доверие?

🪙 С 1 января 2026 российская отрасль программного обеспечения может лишиться нулевой ставки НДС для коммерческого ПО.

До этого анонсировали отмену льгот по налогам для работников IT компаний. Похоже их решили добить до того как они встанут на ноги.

Это все может снизить спрос на ПО, увеличит цены и т.д. Про рост прибыли можно пока забыть.

$ASTR $POSI $SOFL

$DIAS

Путь к 2650 открыт: три причины, почему падение рынка еще не окончено

Попытка индекса МосБиржи в утренние часы закрепиться над уровнем сопротивления в 2740 пунктов вновь не увенчалось успехом, как и неделей ранее.

Давление на котировки оказывает усиление геополитических рисков на фоне циркулирующих слухов о поставках крылатых ракет Tomahawk Украине, а также отсутствие прогресса в переговорах.

В результате рынок обвалился до 2677,02 п. По итогам основных торгов индекс МосБиржи снизился на 1,54%, до 2684,09 пункта, РТС – на 0,65%, до 1020,36 пункта.

На рынке облигаций также преобладал пессимизм. Индекс ОФЗ (-0,4%) снижается без существенного отскока на протяжении трёх недель. Рост безрисковой доходности оказывает дополнительное давление на акции.

Цены на нефть добавили негатива: Стоимость Brent рухнула более чем на 3%, несмотря на недавний рост до $70. Причиной стало возобновление экспорта из Ирака в Турцию, что увеличило мировое предложение на 150+ тыс. баррелей в день. Также давление на котировки усиливают и ожидания, что ОПЕК+ решит нарастить добычу почти на 140 тыс. баррелей на онлайн-встрече 5 октября.

Сильней всего распродаже подверглись акции технологических компаний. Это связано с новостями о том, что Минфин планирует повысить льготный тариф страховых взносов для IT-сектора до 15%. Тем самым, на один сектор с господдержкой стало меньше.

Но есть и те, кто чувствует себя не так плохо: Акции электросетевого сегмента отыгрывают информацию о том, что Минэкономразвития внесло в правительство новый макропрогноз на 2025–2028 годы, где повышены тарифы на передачу электроэнергии по единой энергосети.

Стоит отметить, что на этой неделе ожидается важное выступление Путина, способное задать направление рынку на ближайшую перспективу. Однако существенного роста ждать не приходиться. Осознание, что снижение ключевой ставки замедлится или приостановится на продолжительный период будет сдерживать интерес к рисковым инструментам.

Что по технике: Третий пробой уровня 2700 пунктов за короткий срок — тревожный сигнал. Если он подтвердится, а стимулов для покупок не появится, то нас ждет продолжение движения вниз по нисходящему каналу до следующей значимой отметки — 2650 пунктов.

Триггеров для роста, как не было, так и нет, поэтому самое очевидное - находится с минимальным участием в текущей волатильности. В той ситуации, в которой оказалась российская экономика, фондовый рынок может и дальше снижаться, останавливаясь лишь на время перед новым погружением.

Из корпоративных новостей:

Т-Технологии акционеры одобрили дивиденды за 2кв 2025г в размере 35 руб/акция (ДД 1,1%), отсечка - 6 октября.

ВТБ Набсовет на этой неделе обсудит динамику акций госбанка, от которой зависит вознаграждение топ-менеджеров.

Абрау-Дюрсо акциз на пиво в РФ в 2026 году может вырасти на 10%, на вино - на 31%

Газпром увеличил добычу газа в 1п 2025г на 0,64% г/г до 209,5 млрд кубов, реализовано на внутреннем и внешнем рынках 185 млрд кубов (-0,9% г/г)

МосБиржа установила значение коэффициента Free-float обыкновенных акций Озон равным 33%

Алроса на закупку драгоценных металлов и камней в РФ в 2026-2028 гг планируется направлять ₽51,5 млрд ежегодно - проект бюджета.

• Лидеры: Полюс #PLZL (+3,18%), ОГК-2 #OGKB (+2,3%), Норникель #GMKN (+1,47%), ФосАгро #PHOR (+1,43%).

• Аутсайдеры: Позитив #POSI (-6,34%), Диасофт #DIAS (-6%), Астра #ASTR (-5,3%), IVA #IVAT (-5,1%).

30.09.2025 - вторник

• #EUTR - ЕвроТранс ВОСА по дивидендам за 2 квартал 2025 года в размере 8,18 руб/акция

• #PLZL - Полюс ВОСА по дивидендам за 1 полугодие 2025 года в размере 70,85 руб/акция

• #PHOR - ФосАгро последний день с дивидендом 273 руб

• #MDMG - Мать и дитя СД по дивидендам.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #обзор_рынка #аналитика #инвестор #инвестиции #биржа #рынок #новости #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Акционеры "Т-Технологий" $T одобрили дивиденды за II квартал — 35₽ на акцию.

На выплаты направят 9,4 млрд₽, реестр закроется 6 октября. Компания сохраняет политику ежеквартальных дивидендов и планирует направлять до 30% прибыли по МСФО.

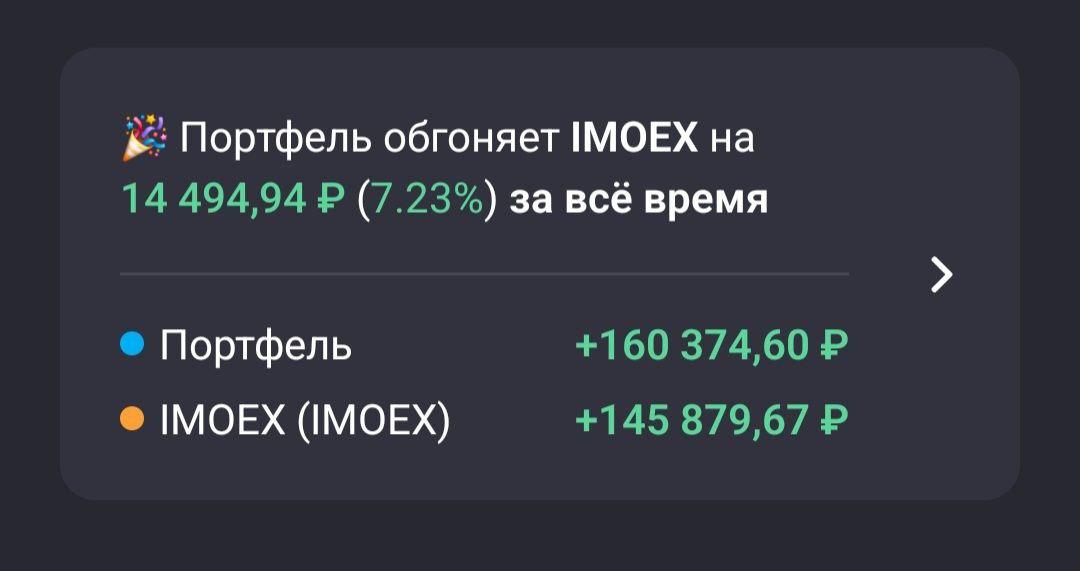

Обзор облигационного портфеля на 2025 год. Рекордная доходность и новые сделки

Пришло время обсудить публичные стратегии! Я снова начинаю это делать и покажу вам сделки из моего облигационного портфеля, где в прошлом месяце было много новых покупок.

Напомню, что первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +3,03%

• За все время: +7,23%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС таких вариантов стало на порядок меньше.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке: Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 20 бумаг:

Вместо перечисления всех бумаг, я предлагаю ознакомиться со структурой портфеля на приложенном скриншоте — он наглядно показывает распределение долей. Более полезным будет разбор сделок за последний месяц: расскажу, что было куплено и почему:

• ВУШ 001P-04 #RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 19,63% на 2 года 7 месяцев, ежемесячно

Бизнес компании переживает не лучшие времена. Это прекрасно видно, как по отчетам, так и по нисходящему тренду котировок, которые в поисках очередной точки опоры.

В банкротство Whoosh я не верю - в крайнем случае, компанию поглотит более крупный игрок, такой как Яндекс или же МТС. Поэтому решил увеличить долю этих облигаций, пока они скорректировались в цене.

• Делимобиль 1Р-03 #RU000A106UW3 (А) Купон: 13,70%. Текущая купонная доходность: 15,86% на 1 год 10 месяцев, ежемесячно

Цена облигации ниже номинала практически на 16%, что при пересмотре КС позволит раньше зафиксировать профит заработав на росте тела. Акции данной компании я бы не держал из за высокой вероятности допки в первом квартале 2026 года. Доходность к погашению при реинвестирования купона свыше 25%.

Сделки на первичном рынке:

• АФК Система 002P-05 #RU000A10CU55 (АА-) Флоатер. Купон: КС+3,5% на 1 год 11 месяцев, ежемесячно

Флоатеры в нынешнее время с пересмотром налоговой базы снова актуальны. Инфляция перестанет замедляться прежними темпами, а значит оснований для ЦБ пересматривать ставку в пользу резкого снижения сводится практически к нулю.

• Облигации Самолет БО-П20. Предварительный купон: 21-21,25% Срок обращения: 1 год. Сбор заявок до 30 сентября. Оставил заявку на 15 000.

Статистика за все время:

• Текущая стоимость портфеля: 215 455,18

• Ежегодный купонный доход - 27 975,23

• Ежемесячный купонный доход - 2 331,27

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Решил действовать на опережение, именно поэтому полученные купоны идут на покупку следующих фондов:

• #TMOS - Крупнейшие компании РФ

• #TITR - Российские Технологии

• #TLCB - Локальные валютные облигации

Общая доля фондов в структуре портфеля: 3,9%

Простая и понятная стратегия не требующая постоянного контроля рыночных настроений. Как по мне, получается отличная диверсификация.

В планах на следующий месяц: сократить долю в облигациях Монополия и М.Видео. Уровень риска в них становится выше, что повышает вероятность потери денег.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор #обучение #новичкам

'Не является инвестиционной рекомендацией

🚀 Продолжаю создавать пассивный доход. Еженедельное инвестирование №211

Инфляция немного подросла, рубль пока стронг, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 91,2%

● Облигации: 4,9%

● Золото: 2,46%

В акциях доли по компаниям от 5 до 15%. Облигациям отведено 10% от портфеля, доля одной облигации не более 5%, а золоту 5%, как защитному активу

Постепенно, экологичным способом, не трогая акции, довожу доли в портфеле по классам активов до запланированных.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по плану на сентябрь, намечены компании, которые приобретаются в приоритете, а дальше по ситуации.

● Мать и Дитя MDMG: 2 шт.

● Газпром нефть SIBN: 4 шт.

● НоваБев Групп BELU: 5 шт.

Выставлял лимитные заявки на Газпром нефть и НовБев Групп, сработали как надо, а потом оказалось, можно еще пониже, но я сюда в наше казино на работу не устраивался, чтобы мониторить цены каждые 5 минут, поэтому и так сойдет.

💰 Облигации

ОФЗ 26250: 2шт.

ОФЗ 26233: 2шт.

С облигациями ничего н выдумываю, не больше 5% на эмитента, выплаты от 4 до 12 раз в год, более менее кредитный рейтинг, в принципе, готово. В данный момент небольшой упор на валютные выпуски из-за крепкого рубля, которому пора вниз.

🥇 Золото

● Вим Золото GOLD: 484 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 11 000 ₽.

За год вложил в фондовый рынок 290 500 ₽.

Цель на 2025 год: 350 000 ₽.

Росстат представил данные по инфляции, на прошлой неделе она составила 0,08%, до этого было 0,04%. Эльвира Набиуллина заявила, что повышение НДС до 22% разово вызовет инфляцию, в долгосроке повышение НДС будет иметь меньший эффект. Рубль пока перестал слабеть, нефть тоже не особо дорожает, а значит бюджету в 2025-м хорошо не будет,

Очередная грустная неделя на рынке, ниже 2700 не уехали, на этом и спасибо. Все эффекты скорейшей гойды прошли. Даже трамп перестал писать гневные посты, а Рубио говорит, что Европе надо отказаться от наших энергоресрусов, тогда все будет хорошо. Невыполнимые условия, невыполнимые требования, а США уже хочет умыть руки, но пока не получается. Переговоры о переговорах тоже прекратились. рынку нужен сильный эмоциональный фон, чтобы опять, либо улететь в космос, либо погрузиться на дно. Вялотекущий боковикс некоторыми всплесках на эмоциях

Убираем от себя инфошум, а то с ума сойти можно, работаем, инвестируем, покупаем хорошие качественные активы и радуемся жизни. Все это прекратится, будем вспоминать сегодняшние цены как подарок на распродаже, ну или не будем. Кто еще не инвестирует, могли бы присоединиться, тут весело.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Роснефть. Отчет за 2 кв 2025 по МСФО

Тикер: #ROSN

Текущая цена: 424.1

Капитализация: 4.5 трлн.

Сектор: Нефтегаз

Сайт: https://www.rosneft.ru/Investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 8.08

P\BV - 0.5

P\S - 0.49

ROE - 6.1%

ND\EBITDA - 1.6

EV\EBITDA- 3.45

Активы\Обязательства - 1.8

Что нравится:

✔️ положительный FCF +164 млрд против -17 млрд в 1 кв 2025.

Что не нравится:

✔️ снижение выручки на 13.3% к/к (2.28 -> 1.98 трлн) и за полугодие на 17.6% г/г (5.17 -> 4.26 трлн);

✔️ за полугодие положительный денежный поток уменьшился на 62.4% г/г (391 -> 147 млрд);

✔️ ND\EBITDA вырос за квартал с 1.35 до 1.6;

✔️чистая прибыль снизилась на 49.5% к/к (277 -> 140 млрд) и за полугодие на 55.7% г/г (942 -> 417 млрд). Основные причины - потеря в выручке, а также рост производственных и операционных расходов на 27.6% г/г (413 -> 527 млрд);

✔️ отношение активов к обязательствам не изменилось и находится ниже комфортных 2.

Дивиденды:

Согласно дивидендной политике компании, целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли по МСФО с периодичностью по меньшей мере два раза в год.

В соответствии с данными сайта Доход прогнозный размер дивиденда за 1 полугодие 2025 года равен 10.94 руб. на акцию (ДД 2.58% от текущей цены).

Мой итог:

Большинство аналитиков ожидало слабый 2 квартал, что и произошло. На фоне низких цен на нефть и крепкого рубля уменьшилась выручка, а рост расходов еще больше усугубил ситуацию. В итоге в половину просела прибыль как год к году, так и при сравнении последних двух кварталов.

Операционные показатели также снизились г/г:

- добыча жидких углеводородов -3.8% (92.8 -> 89.3 млн т);

- объем переработки нефти -5.4% (40.9 -> 38.7 млн т);

- добыча газа -16% (46.8 -> 39.3 млрд куб м).

По хорошему, у компании на данный момент только один позитивный фактор, на который делают ставку инвесторы в компанию, а именно запуск флагманского проекта "Восток Ойл". Но и его сроки периодически сдвигаются правее. Вроде как, первый этап ввода проекта запланирован на 2026 год, но продолжающееся санкционное давление может этому помешать.

Ближайшие перспективы пока туманны. Рубль ослаб, но пока не очень значительно. Цены на нефть нестабильны, а решение ОПЕК+ по увеличению добычи будут придавливать их к низу. Капитальные затраты пока еще будут на высоком уровне из-за работа по Восток Ойлу. Демпферные выплаты сильно уменьшились. А еще периодически НПЗ компании подвергаются атакам беспилотников.

Дивиденды за 2025 год уже почти наверняка не порадуют инвесторов. По примерным расчетам за 1 полугодие 2025 года ожидается выплата в районе 11 руб. Если к этому добавить прогноз сайта Доход на 2 полугодие (13.68 руб), то получается ДД 5.81%. Не впечатляет.

Основную часть позиции набирал раньше и сильно выше, но делать резких движений и продавать акции Роснефти не хочу. Вера в среднесрочные перспективы компании у меня остается, поэтому недавно чуть добирал позицию. Сейчас держу акции Роснефти на 3.96% от портфеля (с целевой долей в 5%). Буду готов добрать позицию по цене близкой к 400 руб. Расчетная справедливая цена - 522 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

🏤 Мегановости 🗞 👉📰

1️⃣ "Татнефть" $TATN выплатит дивиденды за первое полугодие по 14,35₽ на акцию.

Реестр закроется 14 октября.

Компания по политике направляет на дивиденды не меньше половины прибыли.

Прибыль по МСФО упала на 64,2% до 54,21 млрд ₽

Полюс. Отчет за 1 пол 2025 по МСФО

Тикер: #PLZL

Текущая цена: 2309

Капитализация: 3.14 трлн.

Сектор: Драгоценные металлы

Сайт: https://polyus.com/ru/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 9.03

P\BV - 13.53

P\S - 4.15

ROE - 149.8%

ND\EBITDA - 0.88

EV\EBITDA - 6.3

Активы\Обязательства - 1.25

Что нравится:

✔️ рост выручки на 24.8% г/г (248.2 -> 300.6 млрд);

✔️ свободный денежный поток вырос на 60.5% г/г (88.5 -> 142 млрд);

✔️ снижение чистого долга на 18.7% г/г (624.6 -> 507.6 млрд). ND\EBITDA уменьшился с 1.16 до 0.88;

✔️ дебиторская задолженность снизилась на 74.8% г/г (119.8 -> 30.2 млрд) за счет погашения дебиторки за аффинированное золото и золотосодержащие продукты;

✔️ чистая прибыль увеличилась на 20.5% г/г (143.2 -> 172.5 млрд)

Что не нравится:

✔️ чистый финансовый доход увеличился на 16.1% г/г (21 -> 24.4 млрд);

✔️ отношение активов к обязательствам подросло с 1.12 до 1.25, но все равно еще остается некомфортным.

Дивиденды:

Дивидендная политика подразумевает дивиденды каждые полгода по 30% от EBITDA, если отношение ND\EBITDA < 2 (хотя в новой редакции СД может рекомендовать выплачивать и в большем размере). Если коэффициент превышает 2.5, решение принимает Совет директоров исходя из различных факторов.

Совет директоров Полюса рекомендовал акционерам выплатить дивиденды по результатам 1 полугодия 2025 года в размере 70.85 руб (ДД 3.07% от текущей цены). Последний день покупки - 10.10.2025.

Мой итог:

В отличии от своих "собратьев" по золотодобыче Селигдара и ЮГК (у каждого свои проблемы), Полюс отлично смог воспользоваться конъюктурой рынка. Несмотря на то, что снизился объем производства на 11% г/г (1.47 -> 1.31 млн унций) и объем продаж золото на 5.4% г/г (1.26 -> 1.19 млн унций), рост выручки обеспечило повышение средней цены реализации на 30.4% г/г (193.9 -> 252.8 тыс руб за унцию).

Компания получила хорошую прибыль, но стоит отметить, что весомую ее часть составляет прибыль от переоценки производных финансовых инструментов и инвестиций (20.5 млрд против 8.3 млрд в 1 пол 2024) и прибыль по курсовым разницам (49.7 млрд против 1 пол). Тем не менее все это позволило нивелировать снизившуюся операционную рентабельность (64.1 -> 59.5%), рост расходов и повышенный налог на прибыль.

Также стоит отметить, что долговая нагрузка была заметно снижена.

Что по рискам? Логично, что один из них - безудержный рост цен на золото последнее время. Будет ли он продолжаться? Никто не знает. Пока в мире неспокойно, то, наверняка рост продолжится. Но гарантии нет. Также стоит добавить, что в 2025-2027 годах ожидается снижение производства золота до 2.5-2.6 млн унций (против 3 млн в 2024) в связи со снижением содержанием золото в руде на месторождении Олимпиада (на него приходится 51% реализации металла, а также это месторождение было самым рентабельным в прошлом году). С другой стороны, этим рискам можно противопоставить два положительных фактора: начало работ и накопление сырья на месторождении Сухой лог (крупнейшее по запасам золоторудное месторождение в мире) и постепенная девальвация рубля. Работы на Сухом логе, правда, прилично увеличили капитальные затраты.

Стоит упомянуть про пакет казначейских акций. Кто-то предполагает, что они могут быть погашены, но в отчетности за полугодие указано, что у компании есть долгосрочные планы поощрения членов руководства в форме обычных акций. Скорее всего на это и будут направлены эти акции. Как минимум, какая-то их часть.

Полюс оценивается очень дорого (с опорой на полугодовые данные P\E = 9 за 2025 год и P\BV почти 13.5). Но при этом очень немаленькая вероятность, что цены на золото продолжат свой рост в силу очень нестабильной геополитической ситуации, а значит и у компании результаты как минимум не ухудшатся.

Ранее я не покупал акции компании, а сейчас уже опасаюсь, что ралли в золоте все-таки может приостановиться, поэтому сейчас не планирую добавлять Полюс в свой портфель. Если будет коррекция, то там уже можно посмотреть. Расчетная справедливая цена - 2397 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Можно ли охарактеризовать текущее положение ММК как критическое ⁉️

💭 Разбираем финансовые показатели компании и оцениваем перспективы восстановления...

💰 Финансовая часть (2 кв 2025)

📊 За отчетный период выручка снизилась на 2,2%, составив 155,1 млрд рублей, чистая прибыль достигла лишь 2,4 млрд рублей. Операционная маржа остается низкой. Показатель EBITDA незначительно увеличился, однако продолжает оставаться на критически низком уровне.

🧐 Отсутствие дивидендных выплат способствует сохранению резервного фонда.

💱 Во втором квартале зафиксирован отрицательный свободный денежный поток (FCF) объемом 4,3 млрд рублей, что закономерно объясняет отсутствие выплаты дивидендов. При текущих рыночных условиях предприятие неспособно обеспечить положительный FCF даже при отсутствии инвестиций в основной капитал. Таким образом, наличие резерва является оправданным решением.

✔️ Операционная часть (2 кв 2025)

🔲 Выпуск чугуна увеличился на 8,8% по сравнению с первым кварталом 2025 года и достиг объема 2 375 тысяч тонн благодаря завершению ремонтных работ на домне №6. Объем производства стали сократился на 18,2% (за полгода), составив 5 193 тысячи тонн, главным образом вследствие замедления экономической активности в России ввиду высокой кредитной ставки.

🤓 Объем выплавленной стали вырос на 1,8% по отношению к предыдущему кварталу, достигнув отметки в 2 620 тысяч тонн, что отражает традиционное весеннее повышение деловой активности. Несмотря на это, показатель остается на 22,4% ниже прошлогоднего значения.

⚫ Реализация металлоизделий группы составила 2 493 тысячи тонн, продемонстрировав прирост на 2,7%, преимущественно за счёт увеличения поставок горячекатаного проката. Реализовано премиум-продукции 992 тысячи тонн, уменьшившись на 2,0% по сравнению с первым кварталом, в первую очередь из-за падения спроса на толстый лист стана 5000 со стороны трубопрокатчиков. Премиальные товары занимают долю в 39,8% от общего объёма реализации.

📌 Итог

💪 Ожидается восстановление сектора к 2026 году. Если прогнозы оправдаются, компания станет привлекательной инвестицией. При росте курса валюты в 2026 году и оживления рынка на фоне уменьшения капитальных расходов возможно достижение максимальной будущей дивидендной доходности.

📛 Ухудшение рыночной обстановки способно привести компанию к убыткам. Можно предположить, что 2025 год окажется непростым, с некоторым улучшением показателей во второй половине года, достаточным для сохранения положительной чистой прибыли и возможности выплаты скромных дивидендов. Основные надежды связаны с периодом 2026–2027 годов, когда ожидается снижение капитальных затрат и рост строительной активности, способствующие восстановлению цен на стальную продукцию.

🤔 Снижение ключевой ставки создает предпосылки для постепенного восстановления строительного сектора и последующего наращивания объемов строительства, что в перспективе позволит вернуть ключевые показатели к прежним уровням, однако этот процесс потребует определенного времени.

🎯 ИнвестВзгляд: Тем, кто рассчитывает на восстановление отрасли в ближайшие два-три года, акции ММК представляют интерес в плане потенциальной переоценки.

📊 Фундаментальный анализ: 🟰 Держать - текущая ситуация характеризуется существенными финансовыми проблемами и низкими операционными показателями. Хотя есть позитивные прогнозы на 2026-2027 годы.

💣 Риски: ⛈️ Высокие - критически низкие финансовые показатели с существенным падением производства и глобальной зависимостью от внешних факторов сгущают тучи над компанией.

✅ Привлекательные зоны для покупки: ТЕКУЩИЕ (Доля увеличена) / 29р

💯 Ответ на поставленный вопрос: ММК находится в сложном, но не критическом положении. Компания демонстрирует признаки адаптации к текущим условиям. Постепенное оздоровление внешней среды позволит компании восстановить свои позиции.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MAGN #MAGN #ММК #Металлургия #Финансы #Инвестиции #Анализ #Дивиденды #Потенциал #Акции

Т-Технологии. Отчет за 2 кв 2025 по МСФО

Тикер: #T

Текущая цена: 3139

Капитализация: 842.1 млрд.

Сектор: Банки

Сайт: https://t-technologies.ru/investors/shares/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 5.38

P\BV - 1.16

NIM - 11%

ROE - 28.9%

Активы\Обязательства - 1.16

Что нравится:

✔️ кредитный портфель вырос на 9.8% к/к (2.7 -> 3 трлн);

✔️ чистый процентный доход вырос на 7.4% к/к (114.8 -> 123.3) и за полугодие на 57.8% г/г (150.9 -> 238.1 млрд);

✔️ увеличение чистого комиссионного дохода на 13.1% (33 -> 34 млрд) и за полугодие на 51.1% г/г (42.4 -> 64 млрд);

✔️ рост чистой процентной маржи за квартал с 10.3 до 10.8%;

✔️ рост чистой прибыли на 39.7% к/к (33.5 -> 46.7 млрд) и на 75.4% г/г (45.7 -> 80.2 млрд). Основная причина - рост ЧПД без после оценочного резерва на 48.2% г/г (106.8 -> 158.3 млрд) и рост комиссионного дохода.

Что не нравится:

✔️

Дивиденды:

Действующая дивидендная политика предполагает выплату до 30% чистой прибыли за год.

Совет директоров группы Т-Технологии рекомендовал выплатить дивиденды за 2 квартал 2025 года в размере 35 руб на акцию (ДД 1.11% от текущей цены). Акционеры должны утвердить это решение 25.09.2025. Последний день покупки - 03.10.2025.

Мой итог:

В отчете компании в большей степени надо обращать внимание на сравнение показателей квартал к кварталу, так как увеличение показателей за полугодие в основном связаны с поглощением Росбанка. Но и за квартал показатели прилично подросли. Увеличился кредитный портфель, что отразилось на росте процентного дохода. Увеличился и чистый комиссионный доход. Количество клиентов выросло с 50 до 51.4 млн, вырос также размер кредитного портфеля. Единственный момент, заметно, что есть замедление роста (прирост в 1 квартале к/к был 5%, тогда как во 2 квартале уже 3%). Каждый процент роста будет даваться все тяжелее. Немного снизилось и активное количество пользователей приложения (33.5 -> 33.3 млн).

Прибыль выросла даже несмотря на значительное увеличение административных и прочих операционных расходов на 78.4% г/г (76 -> 132.5 млрд). Хотя есть и положительный момент в виде снижения затрат на привлечение клиентов на 7.4% г/г (38.8 -> 35.9 млрд). Еще на прибыль повлияла переоценка пакета акций Яндекса в размере 9.9% (+5.7 млрд), над которым компания получили контроль в рамках консолидации.

Обязательно стоит отметить хорошую диверсификацию банка по направлениям, которая позволяет не зависеть полностью от кредитования. Структура чистой выручки:

- розничное кредитование - 39%;

- услуги для бизнеса - 26%

- розничные транзакционные и лайфстайл услуги - 18%;

- страхование - 8%;

- ИнвестТех - 5%;

- прочие операции - 5%.

Если экстраполировать результаты полугодия на весь год, то получаем P\E = 4 (оценка на уровне Сбербанка). И это при ROE = 28.9% (а руководство компании подтверждает планы по достижению ROE > 30% за год). Очень и очень интересно.

Акции компании держу в портфеле и недавно добирал до лимита в 3%. Считаю, что если кто-то еще не приобрел Т-Технологии в свой портфель, то сейчас очень хорошая возможность это сделать. Расчетная справедливая цена - 4205 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции