Оценка стоимости компании «Самолет» на 3 квартал 2024 года.

Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

Метод дисконтированных денежных потоков основывается на суммировании всех будущих денежных потоков, приведенных к текущему моменту времени, после чего из полученной суммы вычитается долг компании. В результате этого процесса мы получаем чистую стоимость бизнеса.

О компании.

Компания «Самолет» является одним из ведущих застройщиков в России, специализирующимся на жилой недвижимости. Она занимает значительную долю на рынке жилья, предлагая разнообразные проекты от эконом-класса до премиум-класса. Продуктовая линейка включает в себя как многоквартирные дома, так и индивидуальные жилые комплексы.

Исходные данные.

Мы должны проанализировать исторические данные, чтобы спрогнозировать, каких результатов компания сможет достичь в будущем. Для этого мы воспользуемся следующими сведениями:

1. Финансовые показатели берем из РСБУ с 2022 по настоящее время поквартально.

2. Период прогнозирования — 2 года (2024 — 2026).

3. Предположим, что консервативный рост составит 5,0% в год.

4. Средний процент по кредитам берем из «Статистического бюллетеня Банка России» от 06.12.2024 — 8,02% в долларах и 14,51% в рублях.

5. Коэффициент free-float обыкновенных акций составляет 9%.

6. За последние три месяца средний дневной объем торгов обыкновенными акциями составлял 2 798 951 087 рублей в день.

Вы можете увидеть, как изменялся финансовый результат поквартально в 2024 году, на диаграммах в этой галерее:

1 квартал 2024

2 квартал 2024

3 квартал 2024

На Московской бирже обращаются акции головной компании, основным источником дохода которой являются поступления от зависимых дочерних обществ.

На диаграмме отчётливо видна высокая долговая нагрузка компании, которая в десятки раз превышает её итоговую чистую прибыль.

Если рассмотреть динамику чистой прибыли с 2022 года, то можно увидеть, что в 2022 и 2023 годах она была положительной. Однако в третьем квартале 2024 года был получен убыток, который, вероятно, увеличится и в четвёртом квартале того же года.

Подготовка к оценке стоимости компании.

Приступим к расчету возможной стоимости одной акции «Самолет» по методу дисконтированных денежных потоков. Для этого мы найдем средние значения показателей из финансовых результатов с 2022 года:

1. Компания относится к сектору Homebuilding.

2. Медианное значение доли себестоимости в выручке компании составляет 0,00%. Основным источником дохода являются поступления от зависимых дочерних обществ. Собственная выручка ГК Самолет представлена выручкой по договорам поручительства, а по этому виду выручки отсутствуют затраты и, соответственно, себестоимость.

3. Медианное значение доли коммерческих расходов в выручке также составляет 0,00%. Причина отсутствия коммерческих расходов аналогична причинам отсутствия себестоимости. Подробности можно найти выше.

4. Среднее соотношение управленческих расходов к выручке составляет -21,65%. Это типичная ситуация для компаний, у которых собственная выручка невелика, а основной доход поступает из других источников.

5. Доля от участия в других организациях в общей выручке составляет 114,71%. Это одна из ключевых статей дохода компании.

6. Доля процентов к получению от выручки составляет 166,84%. Это также важный источник дохода компании.

7. Медианное значение доли сальдо от выручки составляет -15,48%.

8. Медианное значение доли амортизации в выручке составляет 0,60%. Этот показатель соответствует средним значениям для данного сектора и свидетельствует о разумном использовании основных средств.

9. Среднее значение доли капитальных вложений в объёме выручки составляет -0,27%. Это свидетельствует о том, что компания не несёт значительных капитальных расходов по сравнению со своими доходами. Такой результат можно объяснить тем, что прибыль поступает от деятельности, для которой не требуется крупных вложений.

10. Медианное значение доли изменения неденежного оборотного капитала в выручке достигает 294,53%.

Ретроспективные темпы роста чистой прибыли и дивидендов.

В прошлом году компания показала рост чистой прибыли на 11,47%. Среди всех застройщиков, представленных на Московской бирже, это самый низкий показатель, за исключением «Инграда», который, в отличие от остальных, столкнулся с падением чистой прибыли.

В 2021 и 2022 годах компания предпринимала попытки выплачивать дивиденды в размере 82 рублей в год. Однако в остальное время она не радовала своих акционеров. В настоящее время компания не выплачивает дивиденды.

Расчет средневзвешенной стоимости капитала.

Для расчета модели WACC нам потребуются:

1. Размер безрисковой ставки берем равной ставке Treasury Yield 30 Years — 4,38% в долларах.

2. Размер премии за страновой риск (Россия) — 3,67% в долларах.

3. Размер премии за риск вложения в акции — 7,79% в долларах.

4. Размер премии за риск инвестирования в компании с низкой капитализацией — 2,46% в долларах.

5. Размер премии за специфический риск компании — 2,00% в долларах.

В ходе расчета % в долларах будет переведен в % в рублях.

Делаем расчет средневзвешенной стоимости капитала (WACC), который равен 17,62%. Этот показатель влияет на итоговую оценку стоимости компании: чем выше WACC, тем ниже стоимость будущих денежных потоков при дисконтировании.

Итоговый расчет стоимости компании.

Прежде чем перейти к описанию результатов, важно отметить, что обязательства компании значительно превышают ожидаемые общие денежные потоки. В результате стоимость одной акции становится отрицательной.

Конечно, в реальной жизни такое произойти не может, поскольку никто не готов платить за владение компанией больше, чем она стоит. Это вполне нормально. Однако стоит учесть, что по нашей модели компания пока направляет все свои прибыли, и даже больше, на погашение долга.

Сценарий №1: Консервативный прогноз.

Если выручка компании будет консервативно расти по 5% в год, то просуммировав весь предполагаемый доход и разделив на количество акций получим, что одна обыкновенная акция «Самолет» может стоить -3 670,95 рублей. Это означает снижение стоимости акций на 504,74% относительно рыночной котировки.

Сценарий №2: Ожидаемый темп роста.

Ожидаемый темп роста компании рассчитывается как произведение коэффициента реинвестирования на рентабельность капитала и составляет 13,43%.Если выручка компании продолжит меняться на уровне ожидаемого темпа роста (13,43%) в год, то просуммировав весь предполагаемый доход и разделив на количество акций получим стоимость одной обыкновенной акции «Самолет» равной -3 996,87 рублей. Это также указывает на снижение стоимости акций относительно рыночной котировки более чем на 540%.

Этот обзор — лишь один из множества аналитических материалов, которые я подготавливаю. Полный список моих расчётов вы можете найти в моём телеграм-канале.

Если у меня не хватает времени на написание обзора по конкретному расчёту, я также делюсь ссылкой на его Google-таблицу в своём канале. Сейчас в этой таблице уже более 100 тикеров компаний и каждый день она пополняется! Буду рад видеть вас среди своих подписчиков!

P.S. Если материал оказался для вас полезным, то не забудьте пожалуйста поставить ему лайк. Если оказался бесполезным - напишите в комментариях почему. Спасибо.

Данный текст не является индивидуальной инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг.

#SMLT

#Самолет

- Я бы добавил еще сюда дефицит рабочей силы на рынке, как они будут достраивать следующие проекты, на этом всем капекс приобретет шарообразную форму размером со вселенную и тот факт, что им и правда перезанимать придется возможно при ставке 23-25%... Голый Король, которого видимо опять спасать будем всей страной

- ребята могут пробовать опять проворачивать схемки, что-то вроде ипотеки под 0,0000001 процент, где в стоимость уже вложат пару миллионов и толкнут выше рынка свои скворечники. Не даром заговорили о рассрочках на веки вечные)))

🟢 Геополитика и энергетика:

☑️ Словакия угрожает Украине блокировкой помощи ЕС, если не возобновится транзит газа $GAZP в Европу. Премьер-министр Словакии Роберт Фицо заявил, что вся помощь Украине от ЕС будет заблокирована, если транзит газа не будет возобновлен.

☑️ ЕС вводит пошлины на сельхозпродукцию и удобрения #PHOR из России и Белоруссии. Эти меры не затронут экспорт в третьи страны.

🟢 Экономика:

☑️ X5 Group #X5 демонстрирует рост выручки четвертый квартал подряд благодаря продовольственной инфляции, расширению сети, росту онлайн-сегмента и "Чижика". SberCIB рекомендует "покупать" акции X5 Group с таргетом 3600 рублей (+17%).

☑️ Объем жилищного строительства #SMLT #PIKK в России в декабре 2024 года упал на 19,1% по сравнению с декабрем 2023 года (13 млн 924,5 тыс. кв. м).

☑️ Количество введенных в эксплуатацию нефтяных скважин в России снизилось на 12% в 2024 году по сравнению с 2023 годом (до 7610 единиц).

🟢 "Русал":

☑️ "Русал" #RUAL приобрел 30% китайского производителя глинозема HWNM за $264 млн, что обеспечит доступ к 1,4 млн тонн глинозема в год. Эта сделка компенсирует потерю доступа к поставкам глинозема из Николаевского завода и Австралии.

☑️ "Русал" оптимизирует мощности по выпуску алюминия на 250 тысяч тонн (6,5% годового производства) из-за роста цен на глинозем, опережающего рост цен на алюминий. Компания вынуждена закупать более трети глинозема по биржевым ценам.

☑️ Импорт глинозема в России находится на 12-м месте в очередности перевозок РЖД, а экспорт алюминия - на 10-м, что усложняет логистику.

☑️ 2025 год будет сложным для "Русала". Из-за высокой себестоимости производства.

🟢 Дивиденды:

☑️ "Русагро" #AGRO планирует утвердить дивидендную политику на заседании совета директоров 30 января. Инвесторы с интересом ожидают решения компании по дивидендам.

🟢 Санкции и нефть:

☑️ Россия отправляет в Индию санкционную нефть #ROSN на танкерах, попавших под санкции США. Три партии арктической нефти и два груза с Сахалина были отправлены в Индию на танкерах, внесенных в санкционный список Минфина США 10 января. Индия разрешает заходить в порты только танкерам, загрузившимся до 10 января, при условии прибытия до 27 февраля.

☑️ ЕС ввел санкции против 79 танкеров #FESH, перевозящих нефть и метан из России, в рамках 15 пакетов санкций против РФ.

🟢 Зерно:

Экспорт российского зерна #NKHP в 2024 году достиг рекордных 72 млн тонн, включая страны ЕАЭС (68,6 млн тонн в 2023 году). Ключевые импортеры: Египет (11,1 млн тонн), Турция (7,2 млн тонн), Иран (5,6 млн тонн).

🟢 Автопром:

☑️ Минпромторг рассматривает возможность увеличения скидки для тягачей до 1,7 млн рублей (ранее 850 тыс. рублей) в рамках программы льготного лизинга. #KMAZ

☑️ Производство легковых автомобилей в России выросло на 38% в 2024 году, а производство LCV #SVAV увеличилось на 27%. Общее производство увеличилось на 33%.

☑️ Путин пообещал поддержку экспорту российского автопрома, в частности, "АвтоВАЗу". По словам президента, существует программа поддержки несырьевого экспорта и увеличения экспорта автомобилей. Вопрос в наполнении программы "реальными деньгами".

#нефть #недвижимость #газ #удобрения #санкции #акции #инвестиции

#хочу_в_дайджест

Новости дня.

🟢 Украина и переговоры: Первый вице-премьер Украины Юлия Свириденко заявила о возможности переговоров с Владимиром Путиным в 2025 году, но только при условии укрепления оборонного потенциала Украины. Она также выразила надежду на прекращение боевых действий в 2025 году.

🟢 Трамп, Россия и Украина: The Times пишет, что ни Россия, ни Украина не собираются сдаваться, поэтому Трампу придется использовать "кнут и пряник" для достижения мира. "Кнут" может включать вторичные санкции против России, Индии и Китая, а также увеличение экспорта нефти и газа из США. Для Украины "пряником" могут стать новые поставки оружия, а "кнутом" – требование расширить призыв мужчин 18–25 лет и пойти на территориальные уступки. Согласие Зеленского на понижение призывного возраста будет для него политическим крахом, считает издание. Россия, как неоднократно заявлял Владимир Путин, готова к переговорам с учетом своих интересов и интересов жителей новых территорий.

Вице-спикер Совфеда Константин Косачев считает, что понимание Трампом украинского кризиса "ниже плинтуса".

🟢 Вклады россиян: Власти намерены стимулировать россиян вкладывать накопления (более 50 трлн рублей) в ипотеку, а не тратить их, чтобы избежать инфляции.

🟢 Газ в Европе: Запасы газа в европейских ПХГ упали ниже 59%, суточный отбор превысил 1 млрд куб. м – впервые с 2021 года. Текущие запасы – четвертые по величине в истории для января, но скоро могут упасть ниже уровня прошлого года. С начала отопительного сезона ЕС отобрал из ПХГ более 43 млрд куб. м.

🟢 Саудовская Аравия и США: Саудовская Аравия планирует увеличить торговлю и инвестиции в США на $600 млрд.

🟢 Продажи новостроек в Москве: В 2024 году продажи новостроек в Москве упали на 25% до 87,1 тыс. ДДУ.

#LSRG #PIKK #SMLT

🟢 IPO в России: В 2025 году на российском рынке ожидается от 15 до 20 сделок IPO.

🟢 ММК #MAGN: В 4 квартале 2024 года выплавка чугуна снизилась на 9,9% до 2130 тыс. тонн, производство стали – на 4,4% до 2369 тыс. тонн, продажи металлопродукции – на 4,7% до 2363 тыс. тонн.

🟢 Фрахт угля: Ставки морского фрахта угля из России в Индию, Китай и Южную Корею снизились на 2–30% в начале года из-за падения спроса. #RASP #MTLR

🟢 Мировой угольный кризис: NEFT Research прогнозирует кризис в мировой угольной промышленности как минимум до 2027 года. Выход из кризиса возможен при сокращении добычи и предложения, что позволит стабилизировать цены на уровне $91–97 за тонну.

🟢 Продажи алкоголя в России: В 2024 году продажи игристых вин выросли на 8,6% до 23,5 млн дал, водки – на 0,6% до 76 млн дал, коньяка – на 2,1% до 14,1 млн дал, ликеро-водочных изделий – на 17,7% до 16,7 млн дал. Общие продажи алкоголя выросли на 4,4% до 121,3 млн дал.

🟢 Майнинг: "Россети" #FEES предложили координировать размещение майнинг-центров в регионах с избытком электроэнергии и ввести специальные тарифы для майнеров.

🟢 Акционерная стоимость: Банк России рекомендовал эмитентам разработать стратегии повышения акционерной стоимости на 3–10 лет и публиковать их с годовой отчетностью.

🟢 ВТБ и переводы в Турцию: С 19 января ВТБ #VTBR начал предоставлять возможность переводов в турецких лирах в любые банки Турции.

🟢 Маркетплейсы: Темпы роста оборота селлеров на маркетплейсах замедлились до 20% в 2024 году (против 28% в 2023 году). Средняя наценка продавцов выросла с 10% до 20–30% (и до 40% по некоторым категориям).

🟢 Ozon и ПВЗ: Ozon #OZON отменяет сервисный сбор для владельцев ПВЗ с 1 февраля 2025 года и увеличивает доход за выдачу международных заказов.

#IPO #ипотека #вклады #недвижимость #новости #вклады #трамп #украина #газ

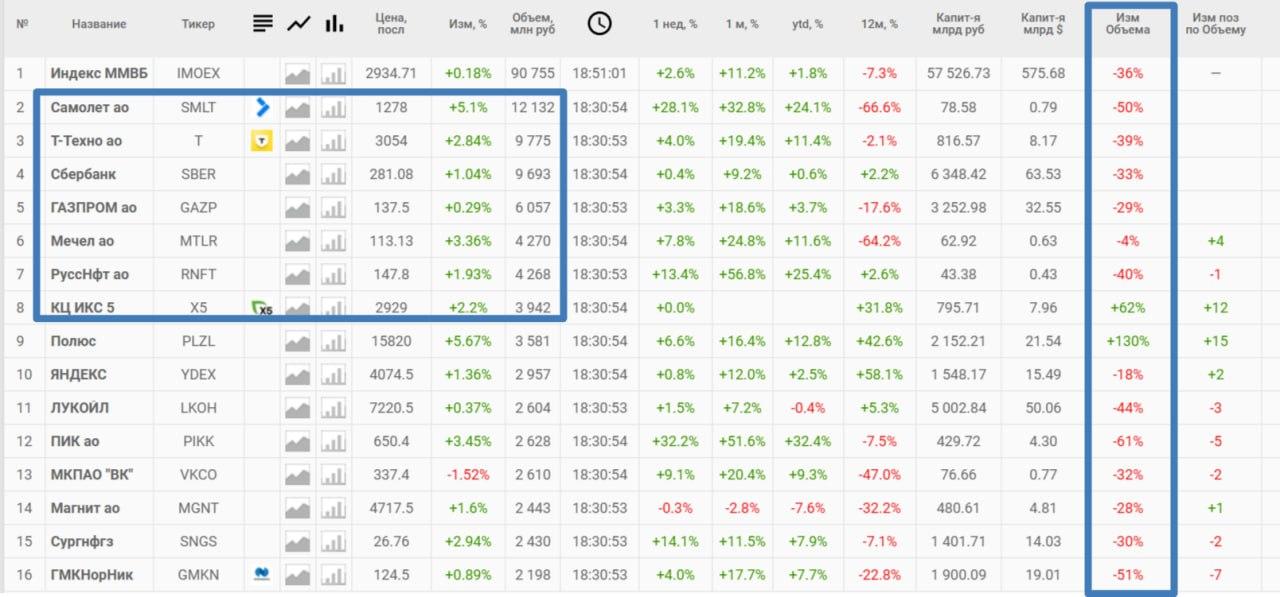

Рынок абсолютно спекулятивный, вернее, даже так - лудоманский на 300%

Обороты упали на 30-50% почти по всем акциям.

А в лидерах по оборотам при этом — компании третьего эшелона #SMLT, #MTLR и #RNFT,

неужели тут серьезно можно говорить о росте всего рынка сейчас и о среднесрочных инвестициях?

Пропали гигантские обороты в #T Тинькофф ( да, я пишу по старинке, так привычнее), либо все шорты закрыли, либо все акции уже купли-продали-раздали кому и как надо. А если Покупателей по таким ценам больше нет — вероятна сильная фиксация.

С другой стороны #PLZL Полюс — абсолютный красавец, недельный график хорош, так ведь и по цели уехать может, а у нас теперь сейчас позиции нет.

И как входить с такими огромными стопами?

Пока значит никак, опасно.

Подожду следующего трамвая.

По ходу дела золотой поезд может поехать далее,

ведь рост подтверждается графиком самого металла драгоценного,

а главное — графиками акций иностранных золото и серебро производителей, таких как #NEM, #WPM, #KGC и других.

Очень сильно пролили валюту сегодня — похожая ситуация была перед Новым годом в конце декабря — возможно, что сейчас перед налоговым периодом продавали вынужденно.

Мое мнение — валюта будет стоить дороже, см. БМВ Аромата.

Держать сбережения и деньги на мой взгляд как раз разумно в валюте, но ведь у большинства задача стоит наспекулировать здесь и сейчас с плечом, это всегда требует очень большой сноровки, запаса времени и огромного внимания, безусловно.

В тоже самое время металлурги сегодня утром показали направление, ждем остальные подтверждения в течение нескольких дней, все шортовыносы ранее уже прошли, даже #SNGS Сургутнефтегаз Ао вынесли уже.

Не к добру все это, жду коррекцию в #IMOEX2 индексе Мосбиржи в область 2650 +-30 и всех фишках, а возможно даже разворот сильно вниз на продолжение нисходящего тренда от весны 2024 года.

AROMATH — едко и метко о фондовом рынке.

#aromath #АнтонРомашов #акции #инвестиции #психотрейдинг #обзор #прогноз #индексМосБиржи

Годовая инфляция растёт, ключевая ставка не снижается, санкции оккупировали, а российский фондовый рынок РАСТЁТ! Рассмотрим события вчерашнего дня и их влияние на котировки.

Последние данные по инфляции в России представляют собой неоднозначную картину. С одной стороны, инфляция с 1 по 13 января составила 0,67%, а декабрьская инфляция замедлилась до 1,32% с 1,43% в ноябре, что значительно ниже ожидаемых 1,57%. Годовая инфляция за 2024 год — 9,52%, после 7,42% в 2023 году.

То есть, годовая инфляция продолжает ускоряться, что может стать причиной для беспокойства ЦБ. Несмотря на то, что многие участники рынка надеются на скорое снижение ключевой ставки, сохраняющаяся тенденция к росту инфляции может заставить регулятора повременить со смягчением денежно-кредитной политики. Возможно, ЦБ придется повысить ключевую ставку на заседании в феврале. Вопрос об этом остается открытым.

Позитивным фактором сегодня для российского рынка стало частичное разрешение США на операции с рядом российских банков, включая Сбербанк #SBER, ВТБ, Газпромбанк, Альфа-Банк, Совкомбанк #SVCB, БСП, Санкт-Петербург #BSPB, Зенит, ВЭБ. Аналогичные послабления коснулись и некоторых компаний ТЭК: Газпром шельфпроект, Роснефтефлот, Совкомфлот, Газпром нефть.

Индекс МосБиржи на вечерней сессии превысил 2900 пунктов, обновив максимум с начала месяца и достигнув уровня, не виданного с 14 августа 2024 года.

В то же время, на рынке нефти сохраняется напряженная ситуация, связанная с санкциями. Судовые брокеры отмечают увеличение количества перевалок нефти с судна на судно и использование небольших портов. Растет количество «застрявшей» сырой нефти.

Российское правительство обсуждает меры поддержки ключевых отраслей экономики: жилищного строительства #SMLT, производства автомобилей #SVAV и железнодорожного подвижного состава.

«Норникель» #GMKN планирует инвестировать более 25 млрд рублей в проект по вскрытию и отработке запасов медно-никелевых рудников, что позволит увеличить объемы добычи руды до 7 млн тонн в год.

Российские фармацевтические компании (#OZPH, #PRMD) наращивают разработку сложных лекарств, в то время, как до этого больше занимались простыми аналогами.

Российский фондовый рынок, а точнее, его инвесторы, похоже, устали от длительного снижения и обращают больше внимания на позитивные факты и новости, хотя негатива тоже хватает.

Кстати, аналитики «Финама» тоже настроены на позитив и дают прогноз роста по индексу Мосбиржи до 3200-3300 пунктов к концу 2025 года.

Как настрой? Ждёте роста или снижения фондового рынка?

#ключевая_ставка #инфляция #инвестиции_в_России #идеи #новости #акции #нефть #индекс_мосбиржи #прогноз