Пользователи краудлендинговой платформы

Как выглядит современный рынок краудлендинга?

Мы уже писали, что краудлендинг – новый вид инвестирования, с одной стороны, и привлечения средств – с другой. Банк России отчитывается о 65 операторах краудлендинговых платформ на сегодня. Объем же привлеченных через краудлендинг средств уже к концу 2023 года составлял 27,5 млрд рублей.

В 2023 году инвесторы краудлендинговых платформ получили в среднем 18% годовых. Напомним, что размер ключевой ставки в прошлом году постепенно повышался с 7,5% до 16%, то есть в среднем составлял 12%. Получается, инвесторы краудлендинговых платформ получили на 6% годовых больше при вложении в проекты малого и среднего бизнеса, чем если бы они положили эти деньги на банковский депозит.

Портреты инвесторов краудлендинговой платформы

Чаще всего инвесторами выступают физические лица, такие, как наш герой Степан. Их больше половины. Остальные, соответственно, – юридические лица. Если брать возрастные критерии, то это мужчины и женщины среднего возраста. Степану примерно 38 лет. А вот женщины-инвесторы (назовем героиню Ольга) чуть старше: им в среднем 42 года. Связано ли это с недоверием к инновационным вложениям или с чем-то еще, статистика Банка России умалчивает. Зато известно, что Степан инвестирует в 1,5 раза чаще Ольги. Возможно, мужчины чаще привыкли рисковать. Ольга и Степан живут в Москве, Московской области и Санкт-Петербурге. Это логично, потому что жители крупных городов имеют более высокие доходы, значит, у них больше средств высвобождается для инвестирования.

Количество инвесторов краудлендинговых платформ постоянно увеличивается. Это связано с двумя определяющими факторами:

низким барьером входа (например, инвестору краудлендинговой платформы «ИнвойсКафе» достаточно начать с 400 рублей);

широкой диверсификацией предложений заемщиков (много различных проектов).

Также Степану и Ольге удобно пользоваться услугой автоинвестирования. Они выбирают:

сумму, которую готовы вложить;

желаемый срок инвестирования;

минимальную ставку доходности;

периодичность выплат;

рейтинг заемщика/проекта.

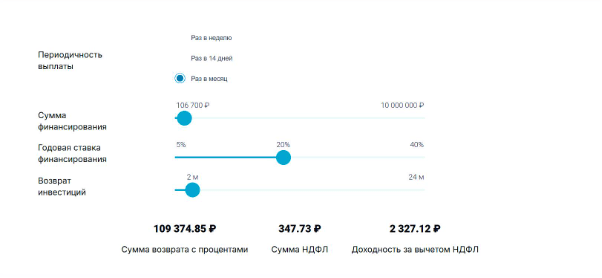

Так выглядит расчет доходности на краудфандинговой платформе «ИнвойсКафе»

Краудлендинг – это просто?

Для многих краудлендинг – новое понятие в финансировании. А новое кажется непонятным и сложным. Тем не менее, в августе 2024 года объем выданных краудлендинговыми площадками средств за месяц составил 2,34 млрд руб. Этот показатель постоянно растет, особенно за последний год, когда инфляция не компенсируется банковскими депозитами, несмотря на поднятие ключевой ставки ЦБ 13 сентября до 19% годовых.

Инвесторов краудлендинговых платформ защищает принятый в 2019 году Федеральный закон №259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ». Он определил, что кредитный краудлендинг – это предоставление займов юридическим или физическим лицам на основе договора займа или договора микрозайма.

Также закон установил ограничения для инвесторов и заемщиков. Согласно им, неквалифицированный инвестор не может инвестировать свыше 600000 рублей в год с помощью одной платформы. У квалифицированного лимит больше – 10 млн рублей. В свою очередь, заемщик не может привлекать свыше 1 млрд рублей в год через одну платформу и не более 100 млн рублей от одного инвестора. Эти ограничения защищают пользователей платформ и способствуют диверсификации как инвестиционных средств, так и кредитов.

Краудлендинговые платформы, согласно закону №259-ФЗ, обязаны иметь:

лицензию на осуществление деятельности по привлечению инвестиций с использованием инвестиционных платформ, выданную Центробанком РФ;

собственный капитал свыше 5 млн рублей;

правила и процедуры для идентификации и проверки инвесторов и заемщиков;

критерии оценки рисков и доходности проектов;

систему персональных данных и информацию о сделках;

систему раскрытия информации о собственной деятельности, о проектах, инвесторах и заемщиках.

Как пользоваться краудлендинговой платформой?

Как начать инвестировать в проекты малого и среднего бизнеса, рассмотрим на примере краудлендинговой платформы «ИнвойсКафе».

Для начала ознакомьтесь с правилами платформы. Инвестором может быть:

1) физическое лицо – гражданин Российской Федерации (РФ), достигшее 18 лет, в том числе обладающее статусом индивидуального предпринимателя, являющееся резидентом РФ;

2) юридическое лицо, созданное по законодательству Российской Федерации, с которым оператор платформы заключил договор об оказании услуг по содействию в инвестировании.

Дальше регистрируетесь на сайте, выбрав кнопку «Инвестор», категорию инвестора, например, «частное лицо» и указав телефон и e-mail: