Поиск

Российские нефтекомпании в затяжном кризисе: что повлекло идеальный шторм для нефтяников в 2025 году

Спад финансовых результатов в первом полугодии 2025 года

Российские нефтяные компании столкнулись с резким ухудшением финансовых показателей по итогам первого полугодия 2025 года. Выручка и прибыль крупнейших игроков сократились двузначными темпами, отражая совокупное влияние падения мировых цен на нефть, санкционных скидок и укрепления рубля.

Ниже приведены ключевые финансовые результаты нескольких ведущих компаний за 1 полугодие 2025 года (с изменением к аналогичному периоду 2024 года):

«Роснефть»: Выручка снизилась на 17,6%, до 4,263 трлн руб., EBITDA – до 1,054 трлн руб. Чистая прибыль упала на 68% – до 245 млрд руб. Руководство отмечает негативное влияние высоких ставок ЦБ РФ и разовых списаний

«Лукойл»: Чистая прибыль сократилась вдвое – до 287,0 млрд руб. против 591,5 млрд руб. годом ранее. Выручка упала почти на 17%, до 3,6 трлн руб. Операционная прибыль и EBITDA снизились примерно на 50% и 38% соответственно.

«Газпром нефть»: Прибыль по МСФО составила 150,5 млрд руб., что на 54,2% ниже уровня прошлого года. Выручка уменьшилась на 12,1% (до 1,775 трлн руб.), EBITDA – на 27,6% (до 510 млрд руб.). Дивиденды за полугодие снижены втрое (17,3 руб. на акцию против 51,96 руб. годом ранее) ввиду падения прибыли.

«Татнефть»: Чистая прибыль упала на 64,2%, до 54,21 млрд руб. (против 151,5 млрд руб. годом ранее). Выручка снизилась на ~5,7%, а операционная прибыль сократилась почти вдвое.

«РуссНефть»: Прибыль уменьшилась более чем втрое – до ~11,8 млрд руб. по МСФО за полугодие.

«Сургутнефтегаз»: из-за курсовой разницы компания показала чистый убыток 452,7 млрд руб. по РСБУ (годом ранее – прибыль ~139,9 млрд руб.). Укрепление рубля привело к обесценению огромных валютных запасов компании, что и обусловило рекордный убыток.

Совокупность этих показателей отражает кризисные явления в отрасли. Судя по всему, всё самое плохое, что могло произойти с нефтедобытчиками, произошло – падение цен на нефть, скидки на российскую нефть, укрепление нацвалюты, рост издержек и налогов образовали своего рода идеальный шторм для нефтяников в 2025 году.

Все издержки выросли, а рублевая цена нефти на уровне 2015–2016 годов

Одним из индикаторов кризиса является снижение рублевой выручки за баррель нефти до уровней середины 2010-х годов. Если пересчитать цену нефти в рублях, учитывая нынешний курс, картина для компаний выглядит тревожно. Например, при цене Urals около $55 за баррель и курсе ~80 ₽/$, нефтяники получают порядка 4 400 ₽ за баррель. Это сопоставимо с показателями 2015–2016 годов: тогда при нефти ~$50 и курсе ~60 ₽ за $ доход составлял около 3 000 ₽ за баррель. Казалось бы, номинально текущая рублевая цена выше, однако за прошедшие 10 лет рубль обесценился почти вдвое из-за инфляции.

С учётом накопленной инфляции, 3 200 ₽ 2015 года эквивалентны примерно 6 300 ₽ в ценах 2025 года. Таким образом, фактическая (реальная) рублёвая выручка нефтяников сейчас даже ниже, чем в пик предыдущего нефтяного кризиса.

Аналитики РБК в 2015 году отмечали, что рублёвая цена нефти заложена в бюджете примерно на уровне 3 165 ₽ за баррель, и падение её ниже грозит стимулированием девальвации со стороны властей. Сегодня этот ориентир уже пройден в реальном выражении. Каждый проданный баррель приносит нефтекомпаниям примерно столько же рублей, сколько 10 лет назад, хотя расходы за это время значительно возросли.

Для примера, средняя цена Urals во втором квартале 2025 г. опускалась до ~$55, курс рубля тогда колебался около 80–85 ₽/$. Это даёт ~4 500 ₽/барр. Для сравнения, во втором квартале 2016 г. Urals стоила ~$45 при курсе ~65 ₽/$ – около 2 925 ₽/барр. За 2016–2025 гг. потребительские цены в РФ выросли более чем в 1,5 раза, поэтому 2 900 ₽ 2016 г. ≈ 5 000–5 500 ₽ в ценах 2025 г. Получается,

нынешняя рублёвая выручка с барреля нефти даже меньше в реальном выражении, чем в 2016 году, когда нефтяники переживали прошлый обвальный спад цен.

см. динамику цен нефти в рублях с 2015 по 2025 гг. в таблице

Укрепление рубля, высокие издержки процентные ставки давят на денежный поток компаний

Укрепление рубля стало серьезным стресс-фактором для отрасли. Национальная валюта заметно усилилась в первой половине 2025 года (на ~21% к доллару с начала января по август) благодаря высоким ставкам ЦБ, экспортным ограничением капитала и прочим мерам. Для нефтяных экспортёров это обернулось снижением рублёвых доходов при тех же затратах в рублях. Крепкий рубль сокращает выручку в нацвалюте, из которой компании финансируют операционные расходы, налоги и инвестиции. Как подчеркнула «Роснефть», укрепление рубля наряду с удешевлением нефти стало одной из причин падения её финансовых показателей в первом полугодии. Аналогичные тренды отмечались и в других компаниях.

Одновременно сократился экспортный приток валюты из-за санкций. Россия вынуждена продавать нефть с дисконтом относительно Brent, что вкупе с укреплением рубля и ценовым потолком G7 привело к тому, что скидки на российскую нефть расширились. Игорь Сечин (глава «Роснефти») отмечал, что ужесточение санкций ЕС и США увеличило дисконт Urals, усилив давление на выручку.

Кроме того, внутренние тарифы и расходы росли быстрее, чем падали доходы: тарифы естественных монополий (Транснефть, РЖД и др.) были проиндексированы на 10–14%, обгоняя инфляцию, что дополнительно давит на издержки нефтяников. Таким образом, финансовый результат сжимается с двух сторон – выручка падает, а часть расходов (транспорт, логистика, проценты по кредитам) растёт.

Высокие внутренние процентные ставки – ещё один фактор, ухудшающий денежный поток.

Ключевая ставка ЦБ РФ долгое время держалась на двузначном уровне (в 2023 г. достигала 12–13%), что удорожает обслуживание долга. По словам Сечина, «запретительно высокая» ставка повышает расходы на проценты, сокращает прибыль и подрывает инвестиционный потенциал компаний.

Рост фискальной нагрузки ухудшил операционные показатели компаний отрасли

Рост фискальной нагрузки также усугубил ситуацию. В 2022–2023 годах правительство РФ приняло ряд мер, повышающих налоги для нефтегазового сектора. В частности, с 2023 года введены временные повышенные ставки НДПИ и экспортных пошлин, призванные дополнительно изъять доходы отрасли в бюджет на фоне его дефицита. Соответствующий закон, подписанный Президентом, предусматривает увеличение налоговой нагрузки на нефтедобывающие компании в 2023–2025 гг. – за счёт повышения НДПИ на нефть бюджет получит дополнительно 629 млрд руб.

По оценкам Минфина, совокупно налоговые изъятия у отрасли (нефть+газ) в эти три года увеличатся на несколько триллионов рублей. Примеры таких изъятий: повышение налога на прибыль до 34% для экспортеров СПГ (2023–2025) и дополнительный сбор с «Газпрома» по 50 млрд руб. в месяц.

Для нефтяников же ключевое – это изменение расчёта НДПИ и демпфера. В итоге нефтяные компании отдают в бюджет до 75–80% прибыли в виде налогов и пошлин. Фактически, при умеренных ценах и крепком рубле, чистая маржа нефтедобычи стала минимальной. Эксперты указывают, что за последнее десятилетие нефтяники перечислили в бюджет около 67 трлн руб., а доля изымаемой прибыли выросла до ~76%. Любое усиление налогового бремени сразу отражается на финансовых результатах компаний и их возможностях инвестировать в рост.

Правда, рост налогов несколько компенсировался сокращением нефтяных субсидий на внутреннем рынке: из-за удешевления нефти уменьшились выплаты по демпферу топливным компаниям. Однако в целом фискальная нагрузка на отрасль сегодня максимальна за десятилетие. Высокие налоги на фоне низкой рублёвой цены нефти привели к тому, что чистые прибыли обвалились даже сильнее, чем выручка, – как мы видим по отчетам всех компаний. В итоге отрасль встала перед выбором: либо сокращать инвестиции, либо наращивать долги для их финансирования (что затруднено высокой ставкой и санкционными ограничениями).

Чем отвечает нефтяники на текущий кризис: снижение издержек и новые технологии

Одним из способов смягчить кризисную ситуацию компании видят жёсткую оптимизацию операционных расходов. В условиях, когда доходы просели, нефтяники стремятся максимально снизить себестоимость добычи. Все крупные игроки объявили о программах экономии: пересматриваются контракты с подрядчиками, сокращаются неэффективные затратные проекты, внедряется режим строгой бережливости.

Например, «Роснефть» заявила о системной работе по сокращению операционных затрат до минимального уровня – несмотря на рост тарифов естественных монополий. Аналогичные меры предпринимают и другие компании, фокусируясь на повышении рентабельности каждого барреля.

Особую ставку нефтекомпании делают на внедрение современных технологий для повышения эффективности. Цифровизация, автоматизация и использование искусственного интеллекта (ИИ) помогают снижать издержки, оптимизировать процессы и принимать более взвешенные решения. В последние годы нефтяной сектор РФ активно инвестирует в цифровые решения – от интеллектуального бурения до предиктивной аналитики в геологоразведке.

Например, «Роснефть» разработала и внедрила систему ИИ «РН-Нейросети» для оптимизации разработки месторождений. Это ПО подбирает оптимальные варианты бурения новых скважин и методов увеличения нефтеотдачи, учитывая геологические данные. В результате внедрения система позволяет увеличить добычу и одновременно снизить операционные затраты; по оценке компании, прибыль от разработки месторождения может вырасти до 30%. Фактически нейросеть быстро перебирает тысячи вариантов сценариев и находит наиболее экономически выгодный, что снижает затраты на бурение и повышает нефтеотдачу. Цифровые решения такого рода ускоряют процессы, исключают ошибки (человеческий фактор) и позволяют экономить миллиарды рублей.

Другой пример – системы предиктивного обслуживания оборудования на базе машинного обучения. «Газпром нефть» и другие компании используют аналитику больших данных, чтобы прогнозировать поломки насосов, компрессоров и предотвратить аварийные простои. Это сокращает непроизводительные потери и ремонтные расходы. Также нефтяники внедряют технологии дистанционного мониторинга месторождений, беспилотники для обследования трубопроводов, роботизацию рутинных операций на промыслах. Все эти новшества позволяют при меньших затратах поддерживать высокий уровень добычи и безопасности.

Отдельно стоит отметить усилия по повышению эффективности капитальных вложений. В условиях ограниченного капитала компании более тщательно отбирают инвестпроекты, рассчитывают их отдачу. Шире применяются проекты внедрения (pilot projects), когда новая технология или методика апробируется на небольшом участке, прежде чем тиражироваться – это снижает риск потратить деньги впустую. Компании обмениваются лучшими практиками, совместно инвестируют в технологические кластеры. Например, государство и бизнес развивают полигон Баженовского проекта (разработка трудноизвлекаемых запасов в свите Баженовской свиты) с привлечением цифровых решений, что в перспективе должно снизить себестоимость добычи на этих сложных запасах.

Таким образом, оптимизация операционных и капитальных затрат стала ключевой стратегией нефтяников в кризис. Использование новых технологий, включая ИИ, даёт ощутимый эффект, повышая контроль за расходами и отдачу от инвестиций. Хотя за один год радикально изменить структуру затрат невозможно, постепенно цифровая трансформация помогает отрасли выстоять под прессом неблагоприятной конъюнктуры.

Расчёт на ослабление рубля как источник долгосрочной стабильности и восстановления инвестиционной активности в отрасли

В среднесрочной перспективе нефтяная отрасль рассчитывает на более слабый рубль, который мог бы вернуть ей приемлемый уровень рублёвой выручки. Считается, что текущий курс (~80 ₽/$) избыточно крепок для экономики, ориентированной на экспорт сырья. Экспортеры заинтересованы в девальвации рубля, поскольку это прямо увеличивает их доходы в национальной валюте. По оценкам аналитиков, бюджету и нефтекомпаниям комфортен курс порядка 100 ₽ за доллар. Такой уровень был бы ближе к равновесному с учётом инфляции последних лет и позволил бы компенсировать часть выпадающих доходов.

Эксперты инвестиционных компаний отмечают, что район ₽100/$ является балансом интересов: при таком курсе экспортеры получают больше рублей за валютную выручку, бюджет выигрывает от дополнительных нефтегазовых доходов, а импортеры и население ещё не испытывают критического давления цен.

В начале 2025 года курс уже подходил к этой отметке (достигал 97–98 руб./$), и многие прогнозы на конец года предполагают возврат в диапазон 95–105 руб. за доллар. Собственно, чтобы вернуть рублёвую цену нефти к приемлемому уровню, властям может потребоваться допустить ослабление рубля. В 2015 году в схожей ситуации рынок наблюдал подобные действия: когда рублёвая цена нефти падала ниже ~3 200 ₽, курс нацвалюты корректировался.

Сейчас, по сравнению с 2022–2023 годами, у правительства меньше стимулов искусственно поддерживать крепкий рубль. Напротив, растущий дефицит бюджета толкает Минфин к валютным интервенциям с обратным знаком – покупать валюту для пополнения резервов (в рамках бюджетного правила), что ослабляет рубль. Кроме того, в августе 2023 г. Банк России возобновил продажи юаней из ФНБ, но объём этих интервенций невелик и не смог развернуть тренд на укрепление рубля.

В отрасли ожидают, что к концу 2025 г. рубль все же девальвирует ближе к фундаментально обоснованному уровню. Если, скажем, средняя цена нефти Urals будет $60, а инфляция за 2015–2025 гг. суммарно около 100%, то эквивалент курса, компенсирующий инфляцию, составит порядка 105 ₽/$ (чтобы рублёвая цена барреля вернулась к уровню 2015 г. в реальном выражении). Многие нефтяные топ-менеджеры негласно называют «комфортным» курс 90–100 руб. за доллар для планирования бюджета компаний. Такое ослабление позволило бы увеличить рублёвые доходы экспортёров на 10–25% относительно текущих, что могло бы частично восстановить их платежеспособность.

Конечно, точные сроки и масштабы возможной девальвации непредсказуемы и зависят от множества факторов – от конъюнктуры нефтяного рынка до санкций и монетарной политики ЦБ. Однако консенсус экспертов склоняется к тому, что курс 80 ₽ не удержится длительно. Уже осенью 2025 г. влияние сезонных факторов (увеличение импорта, выплата дивидендов иностранцам, возможное снижение ставки ЦБ) может ослабить рубль. Для нефтянки это был бы желанный тренд: каждые лишние 10 ₽ в курсе дают порядка +600 млрд руб. годовых доходов отрасли (при экспорте ~200 млн т нефти). Именно поэтому компании спокойно смотрят на перспективу более дешёвого рубля – это естественный механизм балансировки экономики.

#нефть #кризис #инвестиции #капитал #urals #акции

🏤 Мегановости 🗞 👉📰

1️⃣ В России хотят ограничить количество банковских карт у одного человека — не больше 10.

Мера входит во второй пакет инициатив против кибермошенничества и направлена на борьбу с "дропперами", которые передают карты мошенникам.

Для обычных граждан это ограничение почти не скажется, но массовый оборот десятков и сотен карт будет пресечён.

🏤 Мегановости 🗞 👉📰

1️⃣ Роскомнадзор подтвердил: в Telegram и WhatsApp частично блокируют звонки.

Причина — рост мошенничества и угроз безопасности.

Эти мессенджеры, по данным РКН, игнорируют требования о борьбе с обманом.

Раньше мошенники звонили через подмену номеров, но система «Антифрод» это перекрыла.

Теперь они ушли в мессенджеры, а те, по мнению властей, не хотят защищать россиян.

РКН считает, что меры необходимы для защиты от мошенников и диверсий.

Стоит ли инвесторам продолжать держать бумаги Астры вопреки снижению котировок ⁉️

💭 Анализируем финансовое состояние и стратегические перспективы Группы Астра, чтобы определить, стоит ли удерживать её акции в инвестиционном портфеле...

💰 Финансовая часть / ✔️ Операционная часть (I кв 2025)

🤔 Деятельность группы компаний Астра отличается ярко выраженным сезонным характером, причем около 70% поставок приходится на вторую половину года, тогда как расходы распределяются равномерно в течение всего периода.

↗️ Отгрузки продукции в первом квартале продемонстрировали прирост на 3% относительно аналогичного показателя прошлого года, достигнув объема в 1,9 миллиарда рублей. Доходность бизнеса выросла значительно — на 70%, составив 3,1 миллиарда рублей, что стало возможным благодаря учету доходов прошлых периодов и увеличению прибыли от поддержки реализованных решений.

💪 Показатели операционной эффективности также улучшились: скорректированный показатель EBITDA увеличился до уровня 0,5 миллиарда рублей, а скорректированная чистая прибыль достигла отметки в 0,26 миллиарда рублей.

💳 Благодаря грамотному финансовому менеджменту группа поддерживает стабильно низкую долговую нагрузку, располагая значительными объемами свободных денежных средств. Несмотря на строгий режим кредитно-денежной политики, компания продолжает активно финансировать инновационные проекты и техническое перевооружение. По состоянию на конец первого квартала 2025 года коэффициент отношения чистого долга к LTM скорректированной EBITDA составил отрицательное значение (-0,01x), свидетельствуя о наличии избытка ликвидности над уровнем обязательств.

✅ Развитие

🤖 Астра и производитель робототехники TECHNORED заключили соглашение о сотрудничестве, направленное на разработку и реализацию комплексных решений в области промышленной автоматизации. Партнерство предусматривает организацию полного цикла производства роботизированных систем, начиная от проектирования и заканчивая внедрением автоматизированных технологий непосредственно в производственные процессы предприятия.

👥 Совет директоров одобрил проведение обратной покупки до двух миллионов собственных акций, что составляет приблизительно один процент от общего количества акций компании. Реальное количество приобретаемых ценных бумаг будет определяться рядом обстоятельств, среди которых финансовые возможности компании, рыночная стоимость акций, достижение целевых показателей долгосрочной мотивационной программы руководства и ведущих специалистов. Кроме того, была запущена новая программа долгосрочного стимулирования персонала, цель которой заключается в увеличении чистой прибыли вдвое к концу 2026 года по сравнению с показателями 2024-го.

📌 Итог

💻 Акции российских разработчиков программного обеспечения находятся под давлением неблагоприятных внешних условий, однако Группа Астра выделяется как одна из основных выгодоприобретателей процесса замещения иностранных IT-продуктов отечественными решениями.

🔥 Тем не менее, компания успешно развивает собственный бизнес через расширение ассортимента продуктов и укрепление позиций на государственном уровне, несмотря на замедление роста рынка и угрозы возвращения зарубежных игроков. Несмотря на высокие ставки и кредиты, чистый долг остаётся низким.

🎯 ИнвестВзгляд: Актив продолжаем удерживать в портфеле, несмотря на просадку. Потенциал для роста сохраняется. При возможности доля будет только увеличиваться.

💯 Ответ на поставленный вопрос: Акции Астры представляют собой привлекательную возможность для инвесторов, готовых принять краткосрочную волатильность ради будущих прибылей. Компания имеет чёткую стратегию развития, крепкий баланс и стабильные денежные потоки. Поэтому акции имеет смысл удерживать или даже увеличивать долю, особенно при просадках.

👇 Держите в портфеле? Какой результат?

$ASTR #ASTR #астра #инвестиции #финансы #технологии #Инвесторы #Трейдеры #Рынок #Биржа #Портфель

Ренессанс против банков: кто победит в битве за сбережения россиян ⁉️

💭 Рассматриваем, как страховая компания, используя современные технологии и налоговые преимущества, бросает вызов устоявшемуся лидерству банков.

💰 Финансовая часть (ОСБУ 1 п 2025)

📊 Компания продемонстрировала рост страховой выручки на 9,5%, достигнув отметки в 35,8 миллиардов рублей. Доход от страховых операций остался стабильным — около 3,9 миллиарда рублей. Значительно увеличился доход от инвестиционной деятельности, составив 6,8 миллиарда рублей (почти трехкратное увеличение). Это способствовало росту чистой прибыли вдвое, до уровня 6,2 миллиарда рублей.

🤔 Основной причиной увеличения выручки стало развитие направлений автострахования физических лиц и добровольного медицинского страхования. Вместе с тем, некоторые сегменты бизнеса испытывают давление, включая страхование грузов, автомобилей юридических лиц и ипотеки. Наиболее динамично развивается сегмент накопительного страхования жизни. Средняя сумма страхового полиса по этому направлению находится в диапазоне 500–600 тысяч рублей.

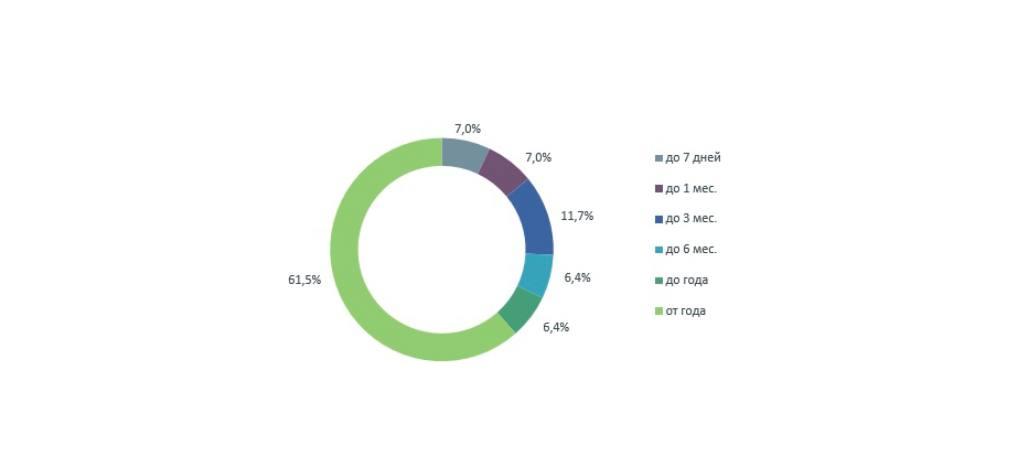

🤓 Причины увеличения спроса на накопительные программы связаны с активным продвижением через различные каналы продаж, спросом на продукты сроком два-три года. Более трети всех проданных страховок приходится именно на такие долгосрочные договоры. Дополнительным стимулом служит возможность снижения налоговой базы благодаря программам накопительного страхования, особенно в условиях планируемого введения прогрессивной шкалы налога на доходы физических лиц (НДФЛ).

🧐 Конкурентами по накопительному страхованию выступают банковские вклады, а не другие страховые организации. Стратегия компании заключается в создании платформы-маркетплейса, предоставляющей доступ к широкому спектру сторонних инвестиционных инструментов, включая собственные паевые инвестиционные фонды (ПИФы).

😎 Таким образом, ключевым направлением развития является расширение линейки финансовых услуг, предоставляемых клиентам в едином удобном интерфейсе.

💸 Дивиденды

🤑 Дивиденды выплачиваются дважды в год. Если во втором полугодии произойдёт укрепление курса иностранных валют одновременно со снижением ключевой ставки, то компания получит дополнительную выгоду как от эффекта девальвации национальной валюты, так и от положительной переоценки своего инвестиционного портфеля.

📌 Итог

💪 Несмотря на высокую ключевую ставку, Группа продолжает эффективно функционировать. Если ставка продолжит снижаться, ожидается дополнительный спрос на приобретение жилья и транспортных средств, что положительно скажется на продажах страховок, несмотря на возможное сокращение инвестиционного дохода. Возможная переоценка портфеля инвестиций также способна поддержать финансовые показатели компании.

❗ Показатель RoTE ((чистая прибыль/материальные активы)*100%) планируется удерживать на уровне свыше 30%. Ключевой задачей следующего года станет успешность деятельности в сегменте life. Ожидается умеренный рыночный рост порядка 15-20%.

🎯 ИнвестВзгляд: Ренессанс отличается широким ассортиментом продуктов и высоким качеством различных направлений бизнеса, уделяя особое внимание повышению их рентабельности и эффективности. Компания планирует продолжать реализацию своей дивидендной стратегии и в дальнейшем. Качественный актив — продолжаем удерживать в портфеле, а при возможности доля будет только увеличиваться.

💯 Ответ на поставленный вопрос: Несмотря на сильную конкуренцию со стороны банков, компания демонстрирует способность эффективно конкурировать и привлекать клиентов своими уникальными предложениями. В краткосрочной перспективе граждане традиционно выбирают проверенные инструменты — банковские депозиты. Однако тенденции последних лет указывают на растущую популярность накопительных страховых полисов, предлагающих повышенную доходность и налоговые льготы. Победителя тут не будет, но одно можно сказать точно: Ренессанс уверенно бросает вызов традиционным игрокам финансового рынка.

👇 Держите в своем портфеле акции Ренессанса?

$RENI #RENI #Ренессанс #Страхование #Накопления #Инвестиции

Займер - мультипродуктовый гигант ⁉️

💭 Разбираемся, почему компания активно трансформируется, но при этом рыночная оценка не отражает весь потенциал роста...

💰 Финансовая часть (1 кв 2025 МСФО)

📊 Доходы от процентов за первые три месяца 2025 года достигли отметки в 5 миллиардов рублей, продемонстрировав прирост на 12,2% по сравнению с аналогичным периодом предыдущего года благодаря увеличению объема предоставленных кредитов. За этот же период чистая прибыль удвоилась, достигнув уровня 916 миллионов рублей.

👤 Генеральный директор ПАО МФК «Займер», Роман Макаров, прокомментировал итоги первого квартала следующим образом: «Наш отчетный период оказался успешным. Мы расширили число выданных займов новым заемщикам, усилили развитие комиссионных услуг и впервые внедрили практический кейс собственного коллекторского подразделения».

🧐 Кроме того, компания отметила ряд значимых событий прошедшего периода:

- приобретение платформы Seller Capital позволило выйти на рынок микрофинансовых услуг,

- продолжается расширение возможностей виртуальной карты с кредитным лимитом,

- запущено тестирование POS-кредитования на внешнем рынке.

🔥 Макаров подчеркнул важность стратегических шагов, направленных на диверсификацию бизнеса и разработку новой продуктовой линейки, что позволит компании гибко реагировать на изменения регулирующего законодательства.

🫰 Комиссионные доходы также демонстрируют устойчивый рост с четвертого квартала 2024 года, что смягчило влияние повышения налогов на прибыль и судебных издержек, связанных с возвратом долгов.

💭 Анализируя ключевые финансовые показатели:

- Несмотря на традиционно низкий сезонный характер первых трех месяцев года, рентабельность капитала значительно увеличилась с 15,4% до 28%, отражая высокую эффективность операций.

- Отдача на активы предприятия (ROA) возросла с 12,4% до 22,3%, демонстрируя существенный рост доходности бизнеса.

- Процентная маржа осталась стабильной, однако в первом квартале текущего года показатель незначительно повысился по сравнению с предыдущими показателями.

🤓 Что касается резервов, то наблюдается значительное увеличение в абсолютных значениях по сравнению с последним кварталом 2024 года, несмотря на уменьшение показателя год к году. Увеличение резервов обусловлено привлечением большего числа новых клиентов, необходимостью покрытия рисков и продления сроков судебного процесса вследствие недавней правовой реформы. Компания продолжает поддерживать низкий уровень проблемных задолженностей, удерживая достаточный запас прочности.

💼 Портфель организации активно пополняется клиентами, ранее воспользовавшимися услугами повторно, что способствует снижению доли просрочки. Стратегия формирования резервов сохраняется неизменной, обеспечивая устойчивость и надежность финансовой структуры.

🥸 Операционная маржа демонстрирует стремительный рост, особенно заметный в первом квартале 2025 года, когда операционные затраты существенно сократились по сравнению с четвертым кварталом 2024-го. Это стало возможным главным образом за счет уменьшения затрат на информационные технологии, хотя доля маркетинга оставалась высокой ввиду активного расширения клиентской базы. Руководство подчеркивает временный характер сокращения расходов на программное обеспечение, предполагая возможное повышение данной статьи бюджета в будущем.

🫰 Оценка

🤷♂️ Компания с таким высоким показателем рентабельности собственного капитала (ROE свыше 30%) продолжает оставаться недооцененной, торгуясь всего лишь в 1,13х к собственному капиталу. Для примера, конкурирующая организация Т-Технологии имеет оценку стоимости примерно в 1,5х выше своего капитала.

🔥 Займер делает серьезные инвестиции в новые сферы деятельности, что создает предпосылки для оживления интереса инвесторов. Если рынок сможет увидеть позитивные последствия этих вложений, это станет драйвером роста цен на акции компании.

💸 Дивиденды

🤑 Компания выплатила дивиденды за первый квартал 2025 года в размере 458 млн рублей — это 4,58 рубля на одну акцию. За четвёртый квартал 2024-го выплачивалось 9,13 рубля на акцию. Таким образом, половина полученной прибыли за первый квартал текущего года ушла на выплату дивидендов. Оставшаяся часть прибыли будет направлена на дальнейшее развитие и расширение бизнеса.

✔️ Развитие

💳 Бизнес активно перестраивается и переходит от простой схемы предоставления краткосрочных микрозаймов ("займы до зарплаты") к формированию полноценного мультикомплексного продукта. Сейчас компания сосредоточена на развитии направлений среднесрочного кредитования (IL), предлагает потребителям новые виды финансовых инструментов, такие как виртуальная карта с кредитной линией и внедряет услугу POS-кредитования. Эти шаги помогают привлечь новую аудиторию и повышают способность бизнеса быстро приспосабливаться к изменениям регулирования сектора микрокредитования.

🏦 Компания приобрела 100% акций банка «ЕВРОАЛЬЯНС» за 490 млн рублей. Сделка позволит Займер выйти на банковский рынок и расширить спектр предоставляемых услуг. Компания планирует предлагать кредитные продукты как физическим лицам, так и бизнесу, а также развивать технологии для осуществления платежей.

😎 Одним из важных элементов стратегии является развитие собственной службы взыскания долгов, ООО ПКО "ПроФи": приобретается первая партия долговых обязательств, проводятся исследования рынка перед последующими покупками аналогичных пакетов долгов.

🥸 Важнейшим событием стал процесс слияния и поглощения компаний: состоялось успешное присоединение платформы Seller Capital, специализирующейся на финансировании продавцов на торговых площадках онлайн-рынка. Этот шаг открывает доступ к перспективному рынку e-commerce и признается руководством компании важным элементом долгосрочной стратегии развития.

🧐 Помимо этого, завершён процесс интеграции с крупным финансовым посредником, началась проверка эффективности системы POS-кредитования в реальных условиях открытого рынка. Одновременно запущен публичный релиз виртуальных карт с кредитным лимитом. Таким образом, компания активно осваивает новые направления деятельности, укрепляет позиции на рынке финансов и закладывает основу для дальнейшего устойчивого роста.

📌 Итог

💪 Компания эффективно функционирует и успешно преодолевает отраслевые трудности. Стратегические покупки и развитие новых направлений положительно отразятся на результатах бизнеса и рыночной оценке акций. Как только рынок убедится в способности компании справляться с возникающими проблемами, произойдет переоценка ценных бумаг, несмотря на временное снижение размера дивидендов по сравнению с уровнем 2023–2024 годов.

🎯 Инвестиционный взгляд: Акции недооценены относительно конкурентов. Тем не менее, рынки настороженно воспринимают активность Банка России в сфере регулирования микрофинансовых организаций, что может отразится в снижении привлекательности акций. Такие риски трудно поддаются прогнозированию.

💯 Ответ на поставленный вопрос: Компания демонстрирует все признаки трансформации в мультипродуктового гиганта. При успешной реализации стратегии диверсификации и позитивном восприятии рынком новых направлений бизнеса возможно значительное повышение инвестиционной привлекательности компании.

👇 Если вам понравился обзор и хочется получать больше интересных материалов и полезных инсайтов — приглашаю вас присоединиться и стать частью нашего сообщества. 🙌Подписывайтесь, чтобы ничего не пропустить!

$ZAYM #ZAYM #Займер #МФО #Рентабельность #Диверсификация #Инвестиции #Акции #Бизнес #Аналитика

🏤 Мегановости 🗞 👉📰

1️⃣ "Т-Технологии" $T не исключают сотрудничества с "Яндексом" $YDEX , в том числе совместных продуктов.

Об этом сказал глава IR компании.

Пока конкретных планов нет, но компании видят потенциал для обмена опытом и улучшения продуктов.

Недавно СП "Т-Технологий" и "Интерроса" — "Каталитик пипл" — приобрело 9,95% в "Яндексе".

"Т-Технологии" также открыты к партнёрству с другими экосистемами. Контрольным акционером компании является "Интеррос", владеющий 41,4%.

Еженедельный дайджест новостей отрасли

Главные новости недели:

• GloraX получил кредитный рейтинг BBB+ со стабильным прогнозом от Национального кредитного рейтингового агентства (НКР) — важное достижение, подтверждающее нашу финансовую устойчивость и надежность.

• Получено разрешение на ввод GloraX Premium Белорусская — нашего флагманского проекта в самом центре Москвы. Этот шаг положительно скажется на наших денежных потоках и укрепит финансовые показатели GloraX.

• Вошли в топ-3 девелопера страны по версии рейтинга Движение.ру за кратные темпы развития компании в 2024 году.

Новости отрасли:

🔍 Росстат: ввод жилья в России в первом квартале 2025 года вырос почти на 9% — до 32 млн квадратных метров. В марте было сдано 10,6 млн кв. м, что на 21% больше, чем в аналогичный период 2024 года. Рост объемов ввода свидетельствует об оживлении рынка жилой недвижимости, что позитивно влияет на финансовые показатели девелоперов.

Подробнее: https://realty.ria.ru/20250414/zhile-2011168553.html

🔍 Меры поддержки: Президент России Владимир Путин поручил в кратчайшие сроки подготовить проекты поручений по вопросам развития строительной отрасли и незамедлительно приступить к их реализации. Поддержка рынка недвижимости способствует росту спроса на жильё и укреплению позиций застройщиков.

Подробнее: https://realty.ria.ru/20250415/ih-2011451059.html

🔍 Интерфакс: Доля застройщиков, использующих технологии информационного моделирования (ТИМ), увеличилась до 38%. Количество регионов, где ТИМ применяется в жилищном строительстве, выросло с 65 до 79. GloraX уже давно внедрила технологию BIM — информационное моделирование на основе 3D-моделей, которые служат цифровыми базами данных для наших проектов.

Подробнее: https://www.interfax-russia.ru/realty/news/uzhe-38-zastroyshchikov-v-rf-rabotayut-s-tim

#RU000A108132 #RU000A1053W3 #RU000A10ATR2 #RU000A10B9Q9

Когортный анализ как инструмент оценки инвестиций в малом бизнесе

В бизнесе когортный анализ известен как метод оценки поведения клиентов, но его принципы можно эффективно применить и для анализа вложений. В таком подходе роль когорты играет не группа покупателей, а совокупность связанных между собой продаж или проектов. Например, в онлайн-ритейле когорта – это партия закупленного товара; в строительстве – отдельный объект недвижимости (квартира, дом, домик для глэмпинга); в контрактном производстве – конкретный заказ или партия продукции. Анализ по когортам позволяет проследить окупаемость вложений и динамику выручки каждой такой группы с течением времени. Ниже рассмотрим, как правильно формировать подобные когорты, какие метрики использовать для оценки их эффективности, почему такой анализ важен для финансового планирования и учета, чем он отличается от стандартного помесячного учета, а также приведем практические примеры применения.

Формирование когорт для оценки вложений

Правильное определение когорты – ключевой шаг, от которого зависит корректность анализа. В контексте инвестиций в малом бизнесе под когортой понимается группа продаж или проектов, объединенных общим признаком во времени и сути вложения. Формировать такие когорты нужно логично, отражая реальный цикл инвестиции. Ниже приведены примеры того, как допустимо и недопустимо объединять реализации в одну когорту:

Онлайн-ритейл (закупки товара): Обоснованно считать когортой каждую партию товара, закупленную в определенный момент. Например, товары, закупленные одной оптовой поставкой, образуют когорту – мы инвестировали в них определенную сумму единовременно и будем отслеживать возврат этих средств. Некорректно объединять в одну когорту несвязанные закупки, например, товары разных категорий, закупленные в разное время. Если смешать в когорту позиции с разными датами закупки или условиями поставки, данные не будут сопоставимы и выводы исказятся. Правильнее создавать отдельные когорты по каждой партии закупки или по каждой категории товара в рамках определенного периода, чтобы анализ был релевантным задаче.

Строительство и недвижимость: В небольшом девелоперском проекте естественной когортой станет конкретный объект – например, отдельная квартира или дом, в который вложены средства. Каждый объект имеет свою себестоимость (вложения на строительство) и свою выручку от продажи, что позволяет рассматривать его как самостоятельную инвестиционную когорту. Допустимо также объединять в когорту несколько однотипных объектов, запущенных в одном проекте и в схожие сроки (например, домики глэмпинга, построенные по одной технологии в рамках одного сезона). Недопустимо смешивать в одной когорте объекты, сильно различающиеся по типу или находящиеся на разных стадиях реализации. Например, объединение в одну группу строительства домов, один из которых начат в прошлом году, а другой только планируется, нарушит хронологию инвестиций и затруднит оценку окупаемости. Когорты должны отражать единый цикл вложения, иначе сравнение их показателей приведет к ошибочным выводам.

Контрактное производство (заказы и проекты): Здесь когортой логично считать каждый отдельный контракт или заказ. Например, партия пошива одежды по одному клиентскому заказу или тираж печатной продукции для конкретного клиента – это каждая своя когорта. В рамках одного заказа есть определенные затраты (материалы, труд) и доход (оплата клиента), и их нужно анализировать отдельно. Неправильно объединять разные заказы в одну когорту только на основании близких дат или общего клиента, если по сути это разные проекты с разными экономическими условиями. Исключение – если заказы действительно связаны (скажем, этапы одного проекта, разбитого на части). В иных случаях смешение нескольких проектов помешает понять, какой из них реально окупился, а какой нет.

Каждый проект – своя мини-инвестиция, и объединять их следует только при явном смысловом единстве (например, повторные заказы одного клиента можно рассмотреть вместе для анализа долгосрочных отношений, но для оценки вложений лучше разделять по контрактам).

При формировании когорт важно задавать правильный период и критерий группировки, исходя из целей анализа. Ошибкой будет выбрать несоответствующий временной интервал или признак, не помогающий решить задачу. Например, если оценивается оборотность закупок, то когорты нужно формировать по датам закупки товара (и последующим продажам), а не по датам продаж конечным покупателям. Общий принцип – участники когорты должны иметь общий “старт” инвестиций, после которого мы отслеживаем динамику выручки и возврата средств. Соблюдение этого принципа обеспечивает чистоту когортного анализа и сравнимость результатов между разными группами.

Метрики для оценки эффективности когорт

Определив когорты, необходимо решить, какие метрики помогут оценить успех каждой инвестиции или партии продаж. В отличии от классического когортного анализа клиентов, где смотрят на удержание или LTV, при анализе вложений упор делается на показатели окупаемости, рентабельности и скорости возврата средств. Рассмотрим ключевые метрики, которые можно рассчитывать для таких когорт, и что они показывают:

1. ROI (Return on Investment, рентабельность инвестиций): Базовый показатель окупаемости, который показывает отношение прибыли к вложенным средствам. Для каждой когорты ROI можно считать по классической формуле: (выручка от когорты – затраты на когорту) / затраты * 100%. Этот коэффициент отвечает на вопрос, сколько прибыли принес каждый вложенный рубль. В контексте товарных запасов ROI часто называют GMROI (Gross Margin ROI) – сколько рублей маржи получено с каждого рубля, вложенного в товар. Важно отметить, что ROI учитывает совокупный результат за весь период жизни когорты, поэтому его полезно сравнивать с альтернативными вложениями капитала. Например, если ROI партии товара = 50%, а вложения в другую категорию или депозит могли бы дать 30%, то первая инвестиция эффективнее. ROI интегрирует в себе сразу несколько параметров бизнеса – закупочную цену, цену продажи, объем продаж и размер вложений в запасы. Поэтому анализ ассортимента по ROI позволяет сразу видеть, какие товары (или проекты) самые сильные по отдаче, а какие – слабые.

2. Период окупаемости / Оборачиваемость: Этот показатель отражает скорость, с которой инвестиция возвращает вложенные деньги. В торговле обычно используют термин оборачиваемость запасов – аналог срока окупаемости для товара. Он может измеряться в днях (сколько дней требуется, чтобы товарная партия продалась полностью) или в количестве циклов в год. Когортный анализ позволяет точно вычислить, за какой период каждая партия (или проект) окупилась – например, партия товара X окупилась за 3 месяца. Высокая скорость оборачиваемости означает, что деньги быстро возвращаются и могут быть инвестированы снова. Медленная оборачиваемость сигнализирует о зависших средствах. Часто ROI рассматривают вместе с оборачиваемостью: инвестиция может иметь высокий процент рентабельности, но если цикл продаж слишком длинный, это ухудшает годовую доходность. И наоборот, даже умеренный ROI может быть приемлемым при очень быстрой окупаемости. Поэтому в анализе когорт стоит учитывать баланс «доходность vs скорость». Например, период окупаемости (payback period) – один из стандартных методов оценки инвестпроектов, наряду с ROI и IRR.

3. XIRR (Extended Internal Rate of Return, внутренняя норма доходности с непериодическими потоками): Это более продвинутый показатель, который особенно полезен, если поступления от когорты распределены во времени неравномерно. Функция XIRR рассчитывает внутреннюю норму доходности инвестиции с учетом конкретных дат всех cash-flow (оттоков и притоков денежных средств). Проще говоря, XIRR показывает эффективную годовую ставку доходности вашей инвестиции, принимая во внимание, когда именно произошли вложения и возвраты. Этот показатель незаменим, когда нужно сравнить проекты с разной длительностью и графиком платежей. Например, одна партия товара могла полностью продаться за 1 месяц, а другая продается полгода – их простой ROI может быть одинаковым (скажем, 30%), но XIRR у первой будет гораздо выше, потому что деньги вернулись раньше и могли быть реинвестированы. XIRR по сути является аналогом IRR (internal rate of return) для случаев, когда промежутки между платежами не равны одному периоду. В малом бизнесе часто используют Excel для расчета подобных вещей: XIRR позволяет посчитать годовую доходность проекта с точностью до дня. В инвестиционных бизнес-планах, например в сфере недвижимости или гостеприимства, IRR – один из ключевых показателей: так, в типичном бизнес-плане по открытию глэмпинга может быть заложен IRR порядка 63%, что указывает на быстрый возврат средств за 1–2 сезона.

4. Маржинальность и прибыльность: Классические показатели прибыли также применимы на уровне каждой когорты. Можно рассчитывать валовую маржу (отношение валовой прибыли к выручке когорты) и чистую прибыль по каждой партии товара или проекту. Маржинальность показывает, насколько выгоден товар/проект без учета сроков – например, когорта может иметь маржинальность 30% (т.е. 30 копеек с рубля остается в виде валовой прибыли). Но сама по себе маржинальность не учитывает, за какое время получена эта прибыль. Поэтому для оценки вложений маржу обязательно следует рассматривать вместе с показателями, учитывающими время (оборачиваемость, ROI в годовом выражении и т.д.). Тем не менее, анализ маржинальности полезен, чтобы выявить, не слишком ли низкую прибыль дает когорта даже при длительной продаже. Если по когортам видно, что некоторые проекты едва выходят в плюс или дают нулевую маржу, это сигнал пересмотреть цены или затраты по ним.

5. Просадка по выручке и денежным потокам: Под «просадкой» обычно понимают временное падение показателей относительно предыдущего уровня. В когортном анализе инвестиций можно отслеживать просадку по выручке каждой когорты – например, после начального пика продаж новой партии может наступить период спада, когда продажи резко снижаются. Этот показатель важен для понимания жизненного цикла товара или проекта. Резкая просадка выручки когорт может означать исчерпание спроса или, скажем, сезонный фактор. Кроме того, для инвестиционных проектов полезно измерять максимальный отрицательный денежный поток (peak negative cash flow) – то есть, какую минимальную точку прошла кривая накопленного дохода. Проще говоря, какова была максимальная «яма», в которой находился проект до выхода в плюс. Эта “просрочка” инвестированных средств показывает, какой объем денег был заморожен в пике и сколько времени проект находился в минусе, прежде чем окупился. В совокупности с ROI и сроком окупаемости, такой показатель дает более полное представление о рисках: две когорты могут в итоге дать одинаковую прибыль, но у одной просадка была глубокой и долгой (требовала больших авансовых вложений и терпения), а у другой – незначительной.

6. Другие показатели: В зависимости от специфики бизнеса можно учитывать и другие метрики. Например, NPV (чистая приведенная стоимость) – если нужно оценить проект с учетом стоимости денег во времени, дисконтируя будущие потоки. В малом бизнесе NPV применяется реже, но принцип тот же – считать каждую когортную инвестицию как мини-проект, который должен иметь положительную приведенную стоимость. Также можно оценивать волатильность продаж внутри когорты (насколько равномерно шли продажи по месяцам), остаточную стоимость (непроданный остаток товара как часть вложений) и т.д. Главное – выбирать метрики, которые отвечают на практические вопросы: окупилась ли инвестиция, сколько принесла прибыли, за какое время и с какими колебаниями.

Важно сочетать несколько метрик для всесторонней оценки. Например, просто высокий ROI в процентах не гарантирует успех, если оборачиваемость низкая. Как отмечают специалисты по управлению запасами, нельзя смотреть только на выручку или маржу в отрыве – нужно анализировать и скорость оборота, и отдачу на капитал. Когортный подход облегчает такие расчеты: имея данные по каждой группе (сколько вложили и сколько получили по месяцам), легко посчитать и ROI, и сроки, и прочие показатели. Это дает целостную картину эффективности вложений в разрезе каждой партии товаров или каждого проекта.

Значение когортного анализа для планирования и учета

В малом бизнесе ресурсы ограничены, поэтому точная оценка отдачи от каждой вложенной копейки крайне важна. Когортный анализ превращает абстрактные цифры выручки и затрат в понятную картину: какие вложения действительно работают, а какие – нет. Вот почему данный подход ценен для финансового планирования, контроля эффективности и даже для бухгалтерского (управленческого) учета:

1. Прогнозирование денежных потоков и предотвращение кассовых разрывов. Анализируя когорты, предприниматель понимает цикл сделки или проекта и может предсказать, когда вернутся вложенные деньги. Например, зная, что партия товара, закупленная в январе, обычно продается в течение трёх месяцев, можно прогнозировать поступление выручки в марте-апреле и заранее планировать закупки на этот период. Когортный анализ позволяет «заглянуть вперед» и увидеть, сколько денег компания заработает в следующем месяце или квартале с уже сделанных инвестиций. Это важно для составления бюджетов и управления оборотным капиталом. Более того, такой подход помогает предупреждать кассовые разрывы – ситуации, когда денег внезапно не хватает. Имея когортные таблицы, видно, когда произойдет пик выплат (например, оплата партии товара) и когда ожидать возврата. Если обнаруживается разрыв (выплаты раньше поступлений), можно подготовить финансирование или скорректировать план. Практики отмечают, что с когортным анализом риск остаться без денег снижается, поскольку заранее видны проблемные места и их можно сгладить.

2. Оценка эффективности вложений и обоснование решений. Когортный подход дисциплинирует владельца малого бизнеса – каждый проект или закупка рассматриваются как инвестиция, которая должна отчитаться за себя. Это сильно помогает в решениях, куда направлять ресурсы. Зная показатели рентабельности по каждой когортной инвестиции, вы можете понять, сколько фактически зарабатываете на каждом проекте и насколько он окупается. Такой анализ быстро выявляет убыточные или малоэффективные направления: если какая-то когорта показала низкий ROI или не окупилась в разумный срок, это сигнал пересмотреть стратегию или вовсе отказаться от подобных вложений. В то же время становится ясно, какие проекты приносят наибольшую прибыль – именно на них стоит делать упор. Внутренний учет, разделенный по когортам, превращается в аналог управленческого учета по проектам: руководитель видит реальную отдачу каждого направления. Это лучше, чем усредненные показатели по всему бизнесу, которые могут скрывать проблемы. Например, общая месячная выручка может расти, но только когортный анализ покажет, что рост дает одна-две удачные когорты, в то время как другие буксуют. В итоге решения по развитию становятся более обоснованными: деньги вкладываются туда, где наибольшая окупаемость, а неэффективные расходы сокращаются.

3. Финансовое планирование и бюджетирование. Включение когортного анализа в процессы планирования позволяет строить бюджеты «снизу-вверх». Вместо того чтобы гадать, какой будет выручка следующего месяца, предприниматель складывает прогнозы по всем активным когортам (например, по всем запущенным проектам и товарам в продаже). Это дает более точный и прозрачный прогноз. Кроме того, зная типичные показатели когорт, можно планировать расширение: например, если средний ROI на партию товара = 20% за квартал, то вложив в 5 таких партий, можно ожидать определенный прирост прибыли. Когортный анализ также помогает выявить сезонность и лаги. В логистическом бизнесе отмечали, что с когортным подходом становится понятно, что временная просадка выручки сейчас – это следствие провала по заявкам два месяца назад. Значит, планируя бюджет, нужно учитывать, что в спокойные месяцы ранее было меньше стартов проектов, и заложить соответствующий спад, а не паниковать. В целом, когортный анализ делает финансовое планирование более проактивным: вы видите причинно-следственные связи в динамике бизнеса и можете заранее реагировать на них, вместо того чтобы действовать постфактум.

4. Контроль и улучшение бизнес-процессов. Разбив показатели на когорты, малый бизнес получает инструмент для контроля качества работы. Например, в сервисном проектном бизнесе (агентстве) внедрение учета по проектам позволило легко заметить, если вдруг появится убыточный проект. Руководство сразу видит, где компания в плюсе, а где – в минусе, хотя параллельно ведутся десятки проектов. Это упрощает контроль: не нужно помнить по каждому клиенту – достаточно взглянуть на отчет по когортам. Если какой-то проект просел по маржинальности, его можно детально разобрать: возможно, перерасходовано время или материалов. Таким образом, когортный анализ способствует постоянному улучшению процессов: вы точно знаете, какие этапы или виды работ “проедают” прибыль в каждом проекте, и можете оптимизировать их. В торговле по когортам можно отследить, не завис ли товар на складе, не пора ли уценить остатки или усилить маркетинг по тем категориям, где продажи не оправдывают вложений.

5. Управленческий учет и бухгалтерия. С точки зрения учета, когортный анализ вносит структуру в финансовые данные. По сути, он требует разделять доходы и расходы по их источникам – партиям товара, объектам, заказам. В малом бизнесе нередко ведут учет «общей кучей», что затрудняет потом понять, откуда прибыль, а где убыток. При когортном подходе каждая продажа соотносится с конкретными затратами. Это сближает управленческий учет с проектным: становится легко подготовить отчеты о рентабельности по направлениям. Кроме того, такой детализированный учет помогает при налоговом планировании и инвентаризации: проще списывать себестоимость именно проданных когорт, видно остатки незакрытых проектов и т.д. Например, для строительного проекта можно чётко рассчитать прибыль по завершению объекта и соотнести ее с затратами, что упрощает бухгалтерское закрытие проекта и анализ отклонений бюджета. В итоге когортный анализ обеспечивает прозрачность финансов: владельцу малого бизнеса понятно, где и как образуется прибыль, и эти данные подтверждены учетными расчетами.

Таким образом, когортный анализ играет роль связующего звена между операционной деятельностью и финансами. Он переводит язык бухгалтерских цифр в плоскость понятных единиц бизнеса – отдельных проектов, закупок, сделок. Предприниматели, внедрившие такой подход, отмечают, что без него работают словно вслепую, рискуя принять неверные решения. Когортный учет же даёт уверенность в цифрах и позволяет управлять бизнесом на основании данных, а не интуиции.

Отличия от помесячного и общего учета продаж

Возникает вопрос: а чем описанный подход отличается от привычного помесячного учета или просто анализа общего объема продаж? Разве нельзя теми же метриками оперировать в обычной отчетности? Разница существенная, и вот основные моменты:

Привязка выручки к источнику инвестиций. Помесячный учет группирует все продажи, произошедшие в течение месяца, независимо от того, к каким вложениям они относятся. Например, в одном месяце вы продали товар из новой закупки и товар, залежавшийся со склада с прошлого года – они оба попадут в выручку месяца. В когортном же анализе продажи разделены: видно, сколько принесла каждая партия. Это позволяет привязать доходы к тем расходам, которые их породили. Принцип соответствия доходов и расходов реализуется лучше, чем в традиционной помесячной отчетности. В итоге показатели вроде ROI или маржи считаются по каждой инвестиции, а не усредненно. Это устраняет «перекрестное субсидирование» в анализе, когда прибыльные товары скрывают убытки от неприбыльных. В месячной прибыли все смешано, а когортный анализ раскладывает по полочкам.

Учет временных лагов и сезонности. Обычная месячная отчетность не указывает, из-за чего произошел рост или спад продаж – она просто фиксирует факт. Когортный анализ же показывает причины динамики. Как мы приводили пример, падение выручки в марте может быть следствием того, что в январе было мало закупок (когорты января слабые). В помесячном учете это выглядело бы как «плохой март», и владелец мог бы ошибочно винить мартовские действия (например, слабый маркетинг). Но когортный подход вскрывает, что корни проблемы в прошлом. Таким образом, когортный анализ добавляет измерение времени: он связывает прошлые вложения с будущими результатами. Помесячный учет лишен этой цепочки – там каждый месяц автономен. Особенно важно это в бизнесах с длинным циклом (стройка, проекты) – там месячные показатели вообще мало что скажут, пока проект не завершен.

Детализация vs агрегирование. Помесячная отчетность агрегирует показатели на уровне всего бизнеса или крупных категорий. Когортный анализ, напротив, детализирует до единиц реализации. Такая детализация позволяет задавать конкретные вопросы: “Почему партия товара А окупилась хуже, чем партия B, хотя продавались в одно время?” или “Какая из наших стройплощадок дала наибольшую отдачу на рубль вложений?”. Сводный отчет по месяцу не даст ответа – он покажет среднее по больнице. Таким образом, когортный анализ ближе к методу управления по отклонениям: можно сравнивать когорты между собой и относительно среднего, выявляя отклонения и разбираясь в их причинах.

Проверка гипотез и экспериментов. Если малый бизнес пробует новую стратегию (например, акцию по распродаже старого товара или новый канал сбыта), то помесячные продажи до/после акции могут не дать ясной картины – на них влияет много факторов. С когортным же анализом можно выделить когорту товара, участвовавшего в распродаже, и посмотреть, улучшился ли ее ROI или скорость продажи по сравнению с предыдущими партиями. Это более точная оценка эффекта. В интернет-маркетинге когортный анализ давно используют для сравнения каналов и ROMI, а в малом бизнесе по товарам и проектам он так же помогает чисто проверить окупаемость тех или иных действий, отсекая посторонние влияния.

Простота выявления проблем. Когда все данные валом по месяцу, обнаружить, что где-то проблема, можно лишь по косвенным признакам. Например, снизилась общая маржинальность – непонятно, то ли скидки дали, то ли состав ассортимента изменился. Когортный анализ сразу укажет, в какой группе упала маржа. Это облегчает поиск узких мест. В агентском бизнесе, как мы упоминали, при росте числа проектов руководитель уже не помнит по памяти все детали, и без когорт ему сложно сказать, где прибыль просела. Специальные отчеты по проектам (когортам) решают эту проблему и масштабируются вместе с бизнесом – хоть 5 проектов, хоть 80, принцип тот же. Помесячный учет не масштабируется в плане информативности: при усложнении бизнеса он дает все более усредненную картину.

Иными словами, когортный анализ дополняет помесячный учет, а не отменяет его. Ежемесячные отчеты нужны для общего понимания и внешней отчетности (налоги, кредиты и т.д.), тогда как когортный анализ – это инструмент внутренней аналитики, позволяющий видеть скрытое за сводными цифрами. Он показывает бизнес «в разрезе» инвестиционных единиц, тогда как обычный учет – «сверху». Разница в перспективе: макро vs микро. В идеале малый бизнес использует оба подхода: например, отчет о прибылях и убытках по месяцам плюс реестр ROI по когортам. Тогда можно связать одно с другим: месячная прибыль = сумма результатов всех когорт, закрытых в этом месяце (или частично вносящих вклад). Если цифры не сходятся, это повод проверить учет. Таким образом, когортный анализ еще и повышает достоверность учета – сложно что-то упустить, когда ты смотришь на данные под разными углами.

Наглядный пример отличия: представьте себе магазин, который ввел когортный анализ и заметил, что прибыль в одном из месяцев упала. Вместо того чтобы сразу винить текущие продажи, владелец посмотрел на когортный отчет и увидел: просела выручка именно по тем товарам, что были закуплены два месяца назад (слабая когорта). То есть, проблема не в активности менеджеров сейчас, а в ошибке закупки ранее. Без когортного подхода такая причинно-следственная связь могла остаться незамеченной, и решения принимались бы на неверных предположениях.

Примеры применения когортного анализа на практике

Практический опыт малого бизнеса уже демонстрирует пользу подхода, когда когорты – это инвестиции или проекты. Рассмотрим несколько примеров/кейсов, где такой анализ принес результаты:

1. Розничная торговля (магазин у дома). Небольшие продуктовые магазины часто сталкиваются с предложениями от поставщиков закупить большой объем товара с существенной скидкой. На первый взгляд скидка выглядит выгодно, и без аналитики владельцы склонны соглашаться. Однако применение когортного анализа запасов проливает свет на истинную эффективность таких сделок. В одном кейсе собственник с помощью аналитиков внедрил расчет ROI по каждой закупке товара. Выяснилось, что «заманчивые» оптовые партии с большой скидкой на деле морозят деньги: товар закуплен сверх меры, лежит на полках, ассортиментное разнообразие страдает, а выручка растет медленно. После появления прозрачного калькулятора окупаемости директора магазинов стали отказываться от всех предложений «купи больше – получи скидку». Они увидели, что лучше закупать меньше, но чаще: пусть скидка меньше или ее нет вовсе, зато оборачиваемость выше и ROI капитала существенно возрастает. Этот пример показывает силу когортного подхода: разбив продажи по партиям закупки, бизнес изменил стратегию закупок и улучшил финансовые показатели. Фактически, стали учитывать не только цену закупки, но и стоимость хранения и упущенной выгоды – интегрально через ROI.

2. Проектный бизнес (креативное агентство). Агентство, выполняющее проекты для клиентов, внедрило управленческий учет по каждому проекту как когорту. Ранее они просто смотрели общую прибыль фирмы, но это не давало понимания, какой проект приносит сколько денег. После разделения бюджета по проектам выяснилось, что рентабельность проектов различается: какие-то дают 30% прибыли, а какие-то едва выходят в ноль. Благодаря этому агентство смогло определить самых прибыльных клиентов и видов услуг. Более того, сразу стало заметно, если вдруг проект уходит в минус – раньше такое могло скрываться за счет прибыли других заказов. Теперь же каждая команда видит свой P&L: сколько потратили часов и внешних расходов, сколько выручки от клиента. Руководитель агентства Алексей Рожков отмечает, что без такого учета работать сложнее: когда проектов больше десятка, невозможно интуитивно помнить, где прибыль, а где убыток. Когортный анализ (проектный учет) позволил им контролировать рентабельность в режиме реального времени и принимать меры: если по какому-то проекту план/факт расходится или маржа падает, можно оперативно либо пересмотреть условия с клиентом, либо оптимизировать процессы. В результате агентство сумело перестать «работать в минус» и увеличить общую прибыль за счет фокуса на показателях по когортам-проектам.

3. Малое производство на заказ. Представим небольшое швейное производство, выполняющее разовые заказы на пошив партии одежды. Допустим, поступают заказы разного объема: один на 100 изделий, другой на 500. Руководитель решает проанализировать каждую партию отдельно. В итоге выясняется, что заказ на 500 изделий хотя и принес больше выручки, но имел большие скрытые затраты: срочный найм дополнительных швей, сверхурочные, брак. Когда посчитали полную прибыль по заказу, ROI получился ниже, чем у меньшего заказа, который выполнили штатными силами без спешки. Такой когортный анализ учит малый бизнес правильно оценивать выгодность разных типов заказов. В данном примере швейный цех может решить в будущем брать крупные заказы только с надбавкой за сложность, либо ограничивать объемы, чтобы не терять в рентабельности. Хотя конкретных цифр здесь нет, сценарий типичен: только разложив доходы и расходы по проектам, мелкое производство обнаруживает, что «не все то золото, что блестит» – самый денежный контракт может оказаться наименьше прибыльным после учета всех издержек. Многие владельцы бизнесов отмечают, что внедрение проектного учета открыло им глаза на истинную доходность услуг или продуктов. Это помогает устанавливать правильные цены и минимизировать неожиданные перерасходы.

4. Глэмпинг (малый гостиничный бизнес). Рассмотрим кейс из сферы туризма – открытие небольшого глэмпинг-отеля на 5 домиков. Инвестор вложил средства в строительство каждого домика, обустройство территории и продвижение. Применяя когортный анализ, он рассматривает каждый домик как отдельный инвестиционный проект: сколько стоило построить и оборудовать и сколько приносит дохода от аренды. Оказалось, что домики отличаются по заполняемости: те, что с лучшим видом на озеро, бронируются чаще и уже за первый сезон покрыли 70% вложений, а менее удачно расположенные – только 40%. ROI первых значительно выше. Кроме того, инвестор учел график поступления денег: летом спрос высокий (потоки положительные), зимой почти нулевой. Для честной оценки он применил метод расчета IRR: по итогам финансовой модели внутренняя норма доходности бизнеса составила ~63% годовых. Это высокий показатель, достигнутый за счет быстрого выхода на окупаемость (практически за два сезона). Однако когортный анализ по каждому объекту показал, что не все части бизнеса равноценны: возможно, стоит инвестировать в улучшение менее популярных домиков или изменить ценовую политику. В планах у владельца – расшириться еще на 2–3 объекта, но благодаря когортному подходу он будет вкладывать деньги с пониманием, какой тип домика и сервис дают лучшую отдачу. Этот пример иллюстрирует, как даже в рамках одного малого бизнеса можно внутри увидеть разные «коши» эффективности и целенаправленно повышать общую прибыль, работая над отстающими когортами.

5. Логистические услуги (B2B-сектор). Вернемся к истории про логистическую компанию, с которой мы начинали. Ее руководитель, используя когортный анализ сделок, сумел предсказывать падения и подъемы выручки, исходя из активности клиентов в предыдущие месяцы. Например, он знал: если в январе мало новых заявок, то в марте будет провал по доходам. Это знание спасло от необдуманных шагов – вместо того чтобы паниковать и «рубить с плеча» (например, увольнять сотрудников из-за низкой выручки в марте), компания спокойно пережила спад, понимая его природу. Более того, анализ когорт клиентов показал, сколько обычно времени проходит от заявки до оплаты, и сколько денег приносят разные каналы привлечения клиентов. Это позволило оптимизировать маркетинг – вкладывать больше в те источники, где цикл сделки короче и ROI выше, и не винить отдел продаж без причины, когда задержки связаны, скажем, с праздниками. Этот случай хоть и не про товарные запасы, но полностью подтверждает ценность когортного мышления: решения принимаются на основании данных, а не эмоций, и компания видит цепочку «вложение – результат» от начала до конца.

Приведенные примеры показывают универсальность когортного анализа для малого бизнеса. Будь то торговля, услуги или производство – везде, где есть вложение ресурсов с последующей отдачей, метод группировки по когортам помогает измерить эту отдачу и найти пути ее улучшения. Особенно актуально это в России для малого и микробизнеса, где счет идет на каждую тысячу рублей: некоторые проекты могут тянуть бизнес вниз, пока другие приносят прибыль, и задача владельца – обнаружить это как можно раньше. Когортный анализ становится своего рода фонариком, высвечивающим прибыльные и убыточные зоны.

Заключение. Использование когортного анализа вне традиционного маркетинга – для оценки партий товаров, проектов и заказов – зарекомендовало себя как мощный инструмент управленческой аналитики. В малом бизнесе, где нет роскоши крупных резервов, такой подход позволяет говорить о финансах на языке конкретных действий: каждая вложенная сумма прослеживается до конечного результата. Правильно сформированные когорты и продуманные метрики (ROI, XIRR, оборачиваемость и пр.) дают понимание, какие инвестиции себя оправдывают, а какие – нет. Когортный анализ помогает избежать ошибочных управленческих решений, подкрепляя интуицию реальными цифрами причинно-следственных связей. Он дополняет стандартный учет и отчётность, предоставляя детализированный взгляд на бизнес-процессы. Для малого бизнеса в РФ этот подход особенно ценен: в условиях нестабильности и ограниченного доступа к кредитам важно максимально эффективно использовать собственные средства. Когортный анализ вписывается в эту философию бережливости и осознанного роста. Недаром те, кто однажды внедрил его, уже не представляют, как можно вести дело без подобной аналитики. Это один из случаев, когда инструмент, пришедший из сферы big data и маркетинга, прекрасно работает и на уровне небольшой фирмы, повышая финансовую грамотность предпринимателя и шансы бизнеса на успех.

Выручка Делимобиля в 2024 году выросла на 34% до 27,9 млрд рублей

📢Делимобиль объявляет аудированные финансовые результаты по МСФО за 2024 год. Согласно заявленной стратегии роста компания активно инвестировала в масштабирование сервиса, технологии и развитие операционной инфраструктуры, что обеспечит устойчивые темпы роста в перспективе, сократит издержки и позволит укрепить позиции на растущем рынке.

📊Выручка Делимобиля за 2024 год увеличилась на 34% год к году до рекордных 27,9 млрд рублей, при этом выручка от предоставления услуг каршеринга выросла на 36% год к году и достигла 22,7 млрд рублей. На фоне растущей популярности каршеринга и повышенного спроса на свои услуги компания нарастила автопарк до 31,7 тыс. машин и расширила географию присутствия до 13 городов.

📊Показатель EBITDA по итогам 2024 года составил 5,8 млрд рублей, рентабельность по показателю EBITDA – 21%. Компания активно инвестировала в развитие бизнеса, удвоила площади собственных СТО на фоне увеличения стоимости и продолжительности обслуживания автомобилей у партнеров, активно нанимала и обучала технический персонал в условиях дефицита кадров и высокой инфляции стоимости труда, а также продолжила совершенствование ИТ-платформы.

📊Чистая прибыль компании в 2024 году составила 8 млн рублей. На показателе чистой прибыли отразились интенсивные инвестиции в масштабирование, которые сопровождались ростом расходов на обслуживание крупнейшего в отрасли автопарка, увеличение финансовых обязательств и прочих расходов.

📊Чистый долг/EBITDA составил 5,1х на фоне расширения парка опережающими темпами и роста процентных расходов, в связи с значительным увеличением ключевой ставки ЦБ до 21%. Компания продолжит работу по повышению операционной эффективности, последовательному снижению долговой нагрузки и ожидает снижения показателя Чистый долг/EBITDA по итогам 2025 года до уровня ниже 3,0x.

Менеджмент рекомендует Совету директоров рассмотреть приобретение размещенных акций Делимобиля на организованных торгах (обратный выкуп) для программ долгосрочной мотивации сотрудников. Основной акционер ПАО «Каршеринг Руссия» –ООО «Делимобиль Холдинг» уведомил компанию о том, что не будет продавать акции в рамках планируемого обратного выкупа акций.

Подробнее на официальном сайте: https://invest.delimobil.ru/tpost/yui4rt6tc1-viruchka-delimobilya-v-2024-godu-virosla

Отчёт Сбера.

🍏 Работа с клиентами.

Если смотреть на Сбер как на актив, то Сбер конечно же хорош.

За последние 10 лет акции компании выросли на 310%, а привилегированные так вообще на 500%. Див доходность тоже неплохая, за последние 10 лет инвесторы получили около 130 рублей одними дивидендами и это при цене акций в 76 рублей. Ну то есть, если просто держать акции Сбера и не продавать, то можно было бы увеличить капитал в 4,8 раза. Индекс МосБиржи за это время вырос всего в 2 раза. С учётом дивидендов конечно же больше, но всё таки меньше Сбера.

Компания стабильно увеличивает финансовые потоки, но за счёт чего это реализуется и как это влияет на клиентов?

Недавно мне Сбер прислал сообщение, что по моей зарплатной карте теперь будет начисляться комиссия. Картой почти не пользуюсь, денег на ней почти нет, так что для Сбера это не очень выгодно. Обслуживание "золотой" карты стоит 7000 р в год. Обычная Сбер карта - 0 р, если совершать покупки от 5000 р. А если не совершать, то 150 р в месяц. Плюс Сбер ещё любит брать деньги за СМС информирование. Это ещё около 99 в месяц.

То есть брать с клиентов по 3000 рублей в год за "обслуживание" одной карты - это нормально. При этом полно банков, которые за это не берут не рубля.

А если учитывать количество клиентов Сбера (почти 110 млн), то это вообще золотая жила. Понятно, что часть этих клиентов - это бюджетники, пенсионеры, студенты... Но на них Сбер тоже зарабатывает. Как минимум пользуется деньгами на счетах.

Никогда не был особо лояльным клиентом Сбера, так как не видел выгоды в том, чтобы активно пользоваться их услугами. Вклады у них обычно не самые интересные, кредитами я тоже не пользуюсь, за переводы они всегда тоже берут хорошую комиссию... Но деньги банк зарабатывать умеет.

Если смотреть отчет за 2024 год, то чистая прибыль в четвертом квартале составила ₽353,1 млрд (₽411,1 млрд млрд в третьем квартале).

По итогам 2024 года чистая прибыль достигла ₽1580,3 млрд. Это конечно же много, но лишь на 4,8% больше, чем год назад.

Чистый процентный доход вырос на 12%, до ₽824,4 млрд.

Чистый комиссионный доход прибавил 9,8%, до ₽231,1 млрд.

Рентабельность капитала составила 24%. Хорошо, но есть банки и с лучшими показателями: БСП, Т-технологии, даже у Совкома рентабельность была выше.

Чистая процентная маржа снизилась на 0,3 п.п., до 6,01%.

Расходы Сбербанка на резервы составили ₽135,4 млрд за квартал (рост в 4,5 раз) и ₽413 млрд за 12 месяцев (+55,8%).

Количество активных клиентов физлиц составило 109,9 млн. За год рост всего на 1,4 млн или на +1,2%. Не сказать, что это очень много. Банк уже слишком большой, чтобы расти высокими темпами.

Видимо нас ожидает дивиденд в районе 35 рублей на акцию или около 11%. Если темпы роста сохранятся, то за 2025 год дивиденд может быть около 41 рубля или 13%. Не сказать, что это очень высокая доходность. Облигации сейчас могут дать больший доход. 🤷♂️

Акции Сбера держу и докупаю их, но у меня складывается ощущение, что уже пора смотреть и на другие бумаги в секторе. Конечно же снижение ставки может благотворно повлиять на получение прибыли банками. Кредиты станут дешевле, а значит бизнес будет более активно пользоваться кредитами и для застройщиков ситуация упроститься. Правда и остальные банки, чья доля на рынке значительно ниже, будут выжимать максимум из этой ситуации.

В целом «политика» Сбера по отношению к клиентам мне не нравится. Похоже на то что делает Ростелеком или Мегафон. Что-то вы платите слишком мало, давайте мы вам повысим тариф… Понятно, инфляция, ключевая ставка, всем тяжело.

Сейчас офисы Сбера выглядят значительно лучше, чем несколько лет назад. В некоторых можно даже кофе попить ( или телевизор купить) или посидеть на нормальных диванах, да и работники перестали хамить, подключать непонятные услуги и отправлять в отделение «по месту прописки». Да и проконсультировать они тоже могут. Но в целом осадок от такого отношения к клиентам остается.

Видимо это именно такой тип компании, акции которой держать можно, а услугами пользоваться нет большого желания. Ну или это лишь мое субъективное мнение.

Делитесь впечатлениями от посещения офисов Сбера и от вашего взаимодействия с банком.

Успешных инвестиций.

https://t.me/pensioner30

#сбер #отчет #акции #банк #финансы

Х5 или Магнит?

Потребительский сектор. Х5 или Магнит?

При выборе акций компаний из потребительского сектора важно учитывать несколько ключевых факторов… Разберем на примере Магнита и Х5.

1. Финансовое состояние компании

- Доходы и прибыль: Анализируйте выручку и чистую прибыль компании за последние годы. Важно понимать, растет ли бизнес стабильно или наблюдаются значительные колебания.

Выручка Магнита за 5 лет выросла с 1,3 до 2,5 трлн рублей. Прибыль – с 9,5 до 58 млрд рублей. Х5, выручка: 1,7 – 3,7 трлн, прибыль: 19,5 – 78 млрд. Выручка Х5 растет быстрее, а чистая прибыль – быстрее у Магнита. Но это темпы роста, в абсолютных значениях Х5 все таки впереди.

- Долговая нагрузка: Высокий уровень долга может указывать на финансовые трудности, особенно если компания испытывает сложности с обслуживанием своих обязательств.

У Магнита уровень долговой нагрузки выше.

- Рентабельность: Показатели рентабельности активов (ROA), капитала (ROE) и продаж (ROS) помогут оценить эффективность использования ресурсов компанией. Здесь первенство за Х5. Х5 – 3 из 3.

2. Тенденции рынка и конкуренция

- Положение на рынке: Оценивайте долю компании на рынке, её конкурентную позицию относительно других игроков. Лидеры рынка обычно имеют больше возможностей для роста.

- Конкуренты: Изучайте конкурентов компании, их стратегии и успехи. Если у компании есть уникальные преимущества перед другими игроками, это хороший знак.

- Тренды в отрасли: Обратите внимание на общие тенденции в секторе. Например, рост онлайн-продаж, изменение предпочтений потребителей, новые технологии и т.п.

У обеих компаний наблюдается рост числа магазинов год от года, но у Магнита магазинов – 30 тыс ,а у Х5 – 27 тыс с копейками. Магнит +1.

3. Продуктовая линейка и инновации

- Ассортимент продукции: Разнообразие продуктов и услуг компании говорит о её устойчивости к изменениям спроса. Важно также следить за новинками и обновлениями ассортимента.

- Инновационность: Компании, активно внедряющие инновационные продукты и услуги, часто обладают большим потенциалом для роста.

Думаю, что компании внедряют примерно одни и те же инновации: жесткие дискаунтеры ( типа Чижика) и пытаются в онлайн-торговлю и прочие цифровые бизнесы. Пятерка еще и развивает 5Post. Не знаю есть ли аналог у Магнита.

«Ростелеком»: можно ли показывать хорошие результаты при жёсткой ДКП?

Согласно данным по МСФО, выручка компании $RTKM за III квартал выросла на 11% по сравнению с аналогичным периодом прошлого года и составила 193,0 млрд руб. 👆Однако, несмотря на рост выручки, показатель OIBDA увеличился всего на 1%, достигнув 75,1 млрд руб., а рентабельность по OIBDA снизилась с 42,6% до 38,9%.

📊 В то время как компания продолжает показывать доходы, чистый убыток в III квартале составил 6,7 млрд руб., что существенно контрастирует с чистой прибылью в 13,6 млрд руб. в III квартале 2023 года. Капитальные вложения компании заметно возросли на 26%, достигнув 39,5 млрд руб. или 20,5% от выручки, что свидетельствует о продолжении активного инвестирования в развитие инфраструктуры и технологий.

📈За 9 месяцев 2024 года выручка «Ростелекома» также продемонстрировала положительную динамику, увеличившись на 10% и составив 546,1 млрд руб. Показатель OIBDA за этот период вырос на 6% и составил 222,3 млрд руб., хотя рентабельность по OIBDA немного снизилась с 42,0% до 40,7%. Чистая прибыль за 9 месяцев 2024 года составила 19,3 млрд руб., что значительно ниже 40,5 млрд руб. за аналогичный период 2023 года.

Тем не менее, компании удалось сохранить уровень капитальных вложений на высоком уровне, 🤔увеличив их на 47%, что составило 113,4 млрд руб. или 20,8% от выручки. Однако свободный денежный поток (FCF) за 9 месяцев 2024 года упал до 21,5 млрд руб. по сравнению с 84,2 млрд руб. в 2023 году, что также говорит о сложностях в управлении денежными потоками.

🤐Чистый долг «Ростелекома» на начало октября 2024 года составил 628,8 млрд руб., увеличившись на 12% с начала года. Отношение чистого долга к показателю OIBDA составляет 2,1, что указывает на определенную финансовую нагрузку компании.

🗣" Учитывая неопределенность в отношении макроэкономических факторов, менеджмент продолжает воздерживаться от прогнозов по основным финансовым показателям в привычном для инвесторов виде" - Анна Трегубенкова.

Что ещё важно ❓️

Количество стойко-мест в дата-центрах "Ростелекома" увеличилось почти на 20%, что позволило ему значительно опередить конкурентов. Более 850 организаций доверяют компании безопасность своей ИТ-инфраструктуры, что свидетельствует о высоком уровне доверия к ее решениям. В этом квартале были представлены новые облачные платформы и усовершенствованные системы киберзащиты, способные эффективно защищать данные клиентов.

Компания также активно развивает платформу Госуслуг ✍️, что привело к увеличению зарегистрированных пользователей до 109 миллионов. В сфере здравоохранения "Ростелеком" продолжает внедрять цифровые технологии, что уже позволило значительно увеличить количество результатов лабораторных исследований и электронных записей на прием к врачу.

🧐 Вывод:

Стратегия компании сосредоточена на развитии ключевых секторов экономики и оказании надежных услуг, но несмотря на рост выручки и капитальных вложений, «Ростелеком» сталкивается с вызовами, отраженными в снижении показателей прибыльности и свободного денежного потока. По словам Трегубенковой, сложные макроэкономические условия в части стоимости заемного капитала и уровня инфляции продолжают оказывать давление на финансовые расходы компании.

С ТЕБЯ 👍

#обзор_компании

©Биржевая Ключница

ЦФА: что это за инструмент и какие у него перспективы

Рынок цифровых финансовых активов (ЦФА) только начал развиваться, но за счет растущего интереса инвесторов и низкой базы его объем стремительно растет и измеряется уже 12-значными числами. Постараюсь проанализировать текущее состояние рынка ЦФА и оценить его перспективы на горизонте нескольких лет.