Поиск

Ждать ли дивиденды от Юнипро и вернется ли компания под крыло Uniper ⁉️

💭 Рассмотрим самые острые вопросы, касающиеся компании...

💰 Финансовая часть (1 п 2025)

📊 Выручка группы Юнипро в первом полугодии 2025 года достигла 64,1 млрд рублей, увеличившись на 1,8% по сравнению с аналогичным периодом прошлого года. Основной причиной роста стала продажа электроэнергии, объем которой увеличился на 26,3%, благодаря росту производства энергии станциями Юнипро на 7%.

🏭 Однако выручка от продажи мощности снизилась на 32,8%. Это произошло из-за окончания договора о предоставлении мощности (ДПМ), перехода на оплату мощности по конкурентному отбору и регулируемых договоров на одном из блоков Березовской ГРЭС. Несмотря на снижение доходов от мощности, группа смогла компенсировать часть потерь за счёт начала оплаты мощности нового блока на Сургутской ГРЭС-2, повышения цен на рынке мощностей и ежегодной индексации тарифов.

🤑 Итоговая чистая прибыль Юнипро за первое полугодие 2025 года составила 20,9 млрд рублей.

✔️ Операционная часть (1 п 2025)

⚡ Электростанции Юнипро в период с января по июнь 2025 года произвели на 7% больше электроэнергии по сравнению с аналогичным периодом 2024 года, достигнув объема выработки в 29,5 млрд кВт·ч. Основное увеличение объемов произошло благодаря второй по величине станции Юнипро — Березовской ГРЭС, расположенной во II ценовой зоне, которая увеличила производство на 45% до 6,3 млрд кВт·ч. Это связано преимущественно с уменьшением нагрузки на сибирские ГЭС. Что касается станций, расположенных в I ценовой зоне, то их выработка осталась неизменной на уровне прошлого года и составила 23,2 млрд кВт·ч.

🤔 За указанный период было произведено 1 027 тысяч гигакалорий тепла, что на 13% меньше показателя за аналогичный период предыдущего года. Причиной снижения стало изменение погодных условий.

💸 Дивиденды

🤑 Начиная с 2022 года основной причиной интереса инвесторов к акциям Юнипро служили предположения о потенциально высокой дивидендной доходности, если бы были возобновлены выплаты. Теоретически компания имела возможность выплатить дивиденды за 2021–2024 годы, обеспечив доходность на уровне до 40% к текущим котировкам.

❗ Тем не менее, компания развеяла все оптимистичные ожидания инвесторов, так как, обновленная программа инвестиций предусматривает беспрецедентные вложения объемом 327 млрд рублей в течение ближайших семи лет. Это обстоятельство делает капитальные нужды компании приоритетом номер один.

📌 Итог

💪 Юнипро демонстрирует выдающиеся результаты в плане эффективности среди российских теплоэнергетических компаний, сохраняя стабильность и положительный денежный поток, подкрепленные значительным объемом ликвидных средств. Эти характеристики выделяют компанию как одну из самых надежных на отечественном энергетическом рынке. Вместе с тем, анонсированная инвестиционная программа исключает вероятность распределения значительных дивидендов в ближайшем будущем.

🎯 ИнвестВзгляд: Масштабные инвестиции и отсутствие дивидендов создают значительные риски. Идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - Юнипро сохраняет финансовую устойчивость и операционную эффективность, но масштабные инвестиции и отсутствие дивидендов создают неопределённость.

💣 Риски: ☀️ Низкие - компания находится в самом стабильном и предсказуемом секторе. Стратегия ясна на годы вперёд, а финансовая устойчивость сводит риски практически к нулю. К теоретическим рискам можно отнести обратный переход под контроль Uniper, но для этого потребуется потепление геополитической обстановки и годы, если не десятилетия.

💯 Ответ на поставленный вопрос: Нет, дивиденды ждать не стоит, поскольку компания направляет средства на крупную инвестиционную программу. Возвращение Юнипро под контроль Uniper также маловероятно из-за текущих геополитических реалий.

✨ Подписывайтесь, скоро выйдет новый материал.

$UPRO #UPRO #Юнипро #Дивиденды #Инвестиции #Энергетика #Биржа #Uniper #ИнвестИдеи

🏤 Мегановости 🗞 👉📰

1️⃣ На покупку "Росгосстраха" у ВТБ $VTBR появился еще ряд претендентов, среди них "Балтийский лизинг".

При этом Андрей Костин не исключает, что продажа может вовсе не состояться — банк рассматривает вариант оставить страховщика в группе из-за растущего спроса на массовое страхование.

🏤 Мегановости 🗞 👉📰

1️⃣ Президент "Элемента" $ELMT Илья Иванцов заявил, что компания не собирается уходить с биржи.

Для делистинга нужно 95% голосов, а в свободном обращении больше 10% акций.

Сейчас бумаги стоят около 13 коп. против 22,36 коп. на IPO в 2024 году.

За I полугодие 2025 выручка упала на 19% до 16,1 млрд ₽, прибыль — на 47% до 2 млрд ₽. Иванцов напомнил, что цель государства — рост числа публичных компаний. Ранее обсуждалась продажа доли АФК "Системы" $AFKS в "Элементе" Сберу $SBER, тогда и появились слухи о делистинге.

Исследование: финансовое моделирование в майнинге и почему майнинг убыточен в текущих условиях

Аннотация

В условиях рекордного роста сложности сети и падения доходности (hashprice) майнинг всё чаще рассматривается не как «быстрый бизнес», а как капиталоёмкая отрасль с долгим горизонтом инвестиций. Предлагаемое исследование демонстрирует базовую финансовую модель для сценария, когда вся добыча BTC продаётся.

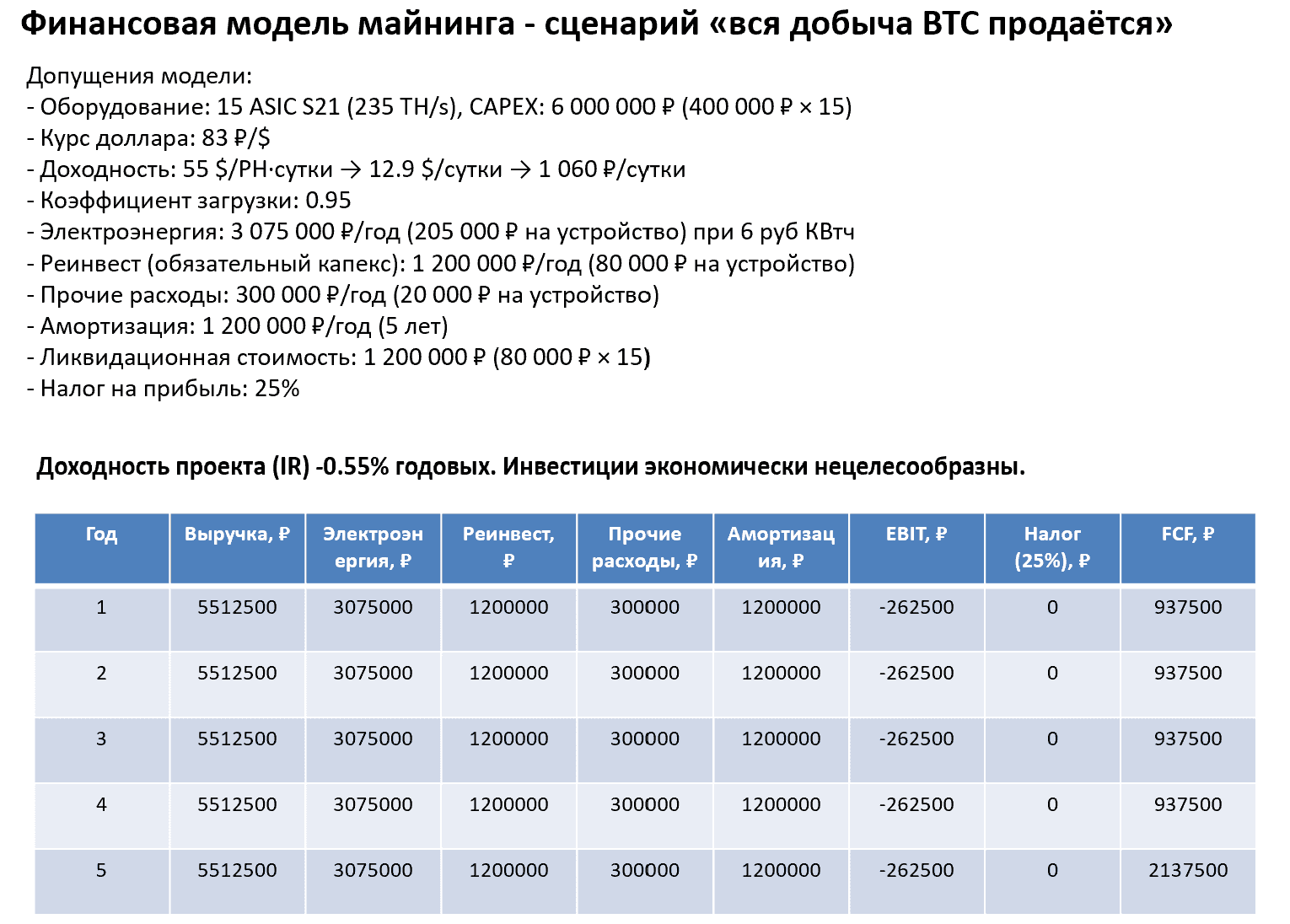

Результаты исследования аналитической группы Кипарис Велс Менеджмент показывают, что при тарифе 6 ₽/кВт·ч и обязательном реинвестировании капитальных затрат в размере 20% от первоначальных инвестиций проект вложения капитала в майнинг биткоина оказывается убыточным. Даже продажа оборудования по остаточной стоимости не обеспечивает возврат вложений, а IRR составляет –0,55% годовых.

Таким образом, представленная работа иллюстрирует «чистую эффективность инвестиций» и объясняет, почему в отрасли усиливается дискуссия о стратегиях накопления BTC как альтернативе классической модели. Чтение материала будет полезно инвесторам, операторам и аналитикам, так как он формирует основу для сопоставления различных инвестиционных подходов и закладывает фундамент для будущих стандартов оценки проектов в майнинге биткоина.

Текущая ситуация в майнинге биткоина и цель исследования

2025 года стал очередной вехой в развитии индустрии майнинга. Сложность сети Биткойна достигла нового рекордного уровня — около 142,3 триллиона, а глобальный хэшрейт впервые превысил 1,1 ZettaHash/s. Между тем, hashprice (доход на единицу мощности) в долларах продолжает падать. В середине сентября он составлял всего $50–53 за PH/сутки, что значительно ниже уровней прошлых месяцев. Для сравнения, ещё в августе показатель поднимался до $60 за PH/сутки, что временно вселяло определённый оптимизм среди участников рынка.

Такие условия создают серьёзные вызовы для промышленного майнинга в России. Маржинальность проектов низкая, операционные расходы растут (особенно электроэнергия), конкуренция усиливается, а инвесторы становятся всё более чувствительными к тарифам и стратегическим сценариям (накопление BTC vs. продажа).

Майнинг перестаёт быть «быстрым» бизнесом и всё больше приобретает черты капиталоёмкого промышленного производства. Это объективно создаёт необходимость выработки единых стандартов оценки инвестиционных проектов и формирования общего аналитического пространства для инвесторов, операторов и консалтинговых компаний. Указанные обстоятельства формируют дополнительный запрос на более глубокую проработку финансовых моделей в майнинге, включая учёт международных практик и стандартов, которые уже начинают складываться в отрасли.

Цель исследования — сформулировать базовые условия моделирования инвестиционных проектов в майнинге и предложить их определение. Такой подход позволит в дальнейшем унифицировать методику оценки, повысить прозрачность для инвесторов и сопоставимость различных сценариев развития.

Отличительной особенностью данного исследования является то, что мы впервые вводим в расчёты понятие обязательного капитального вложения (mandatory CAPEX), которое ранее практически не использовалось в оценке проектов в майнинге.

Использование этого подхода связано с тем, что майнинг постепенно превращается в сферу с чертами классической капиталоёмкой деятельности, для которой характерны регулярные инвестиции в обновление и модернизацию оборудования. Такой вид затрат необходимо учитывать как отдельную категорию, поскольку именно он обеспечивает поддержание жизнеспособности сети. Этот фактор напрямую связан с концепцией security budget (бюджет безопасности сети). Без постоянных вложений в обновление парка оборудования сеть не сможет поддерживать необходимый уровень безопасности и стабильности, а значит, не будет обладать долгосрочной инвестиционной перспективой.

Подходы в аналитическом сообществе майнинга и базовые допущения принятие в модели

В аналитическом сообществе и среди компаний, инвестирующих в майнинг и предоставляющих услуги хостинга (таких как Промайнер, Битривер и другие), существует точка зрения, что майнинг сохраняет рентабельность при инвестиционном горизонте не менее 5 лет и при условии, что накопленные BTC не продаются, а накапливаются на балансе компании. Сторонники этой позиции исходят из предположения о долгосрочном росте курса Биткойна, что позволяет перекрывать текущую низкую доходность и даже убытки от операционной деятельности. Такой подход делает майнинг не просто бизнесом по добыче, а своеобразным механизмом накопления BTC.

Мы безусловно рассмотрим этот сценарий отдельно. Однако для начала сосредоточимся на «чистом» случае, когда вся добыча немедленно реализуется для формирования денежного потока. Это позволяет оценить чистую эффективность инвестиций без учёта курсовой переоценки.

Базовые допущения в финансовой модели

Модель разработана для компании, действующей на территории России и применяющей общий режим налогообложения. Предполагается, что компания не ведёт иной деятельности, кроме майнинга, а все доходы и расходы связаны исключительно с этой сферой. Инвестиционный период принят равным 5 годам. По его завершении оборудование предполагается реализовать по остаточной стоимости, равной 20% от первоначальных инвестиций. Такой подход отражает практику вторичного рынка, где отслужившие устройства сохраняют определённую ценность и могут быть проданы розничным майнерам или операторам с доступом к дешёвой электроэнергии.

Оборудование: 15 ASIC Antminer S21 (235 TH/s). Современные устройства с высокой энергоэффективностью, которые фактически задают отраслевой стандарт. Их энергоэффективность составляет 17–18 J/TH, что примерно на 15–40% лучше по сравнению с моделями предыдущих поколений (например, Antminer S19 XP с ~21,5 J/TH и Antminer S19j Pro с ~29,5 J/TH). Выбор именно этой модели в рачатах обусловлен тем, что она отражает доминирующий технологический уровень и чаще всего используется в инвестиционном моделировании для майнинга.

Первоначальные инвестиции (CAPEX, с НДС): 6 000 000 ₽ (400 000 ₽ × 15). В расчётах используется розничная рыночная цена закупки партии оборудования. Важно учитывать, что в модели не используется скидка на объём: по оценкам, при заказах от 1000 устройств поставщики предоставляют дисконты порядка 10%, что делает закупку заметно выгоднее для крупнейших игроков. Здесь же мы сознательно исключаем этот фактор, чтобы смоделировать сценарий, наиболее доступный для большинства инвесторов и компаний среднего масштаба.

Курс доллара: 83 ₽/$ — актуальный уровень для расчётов по состоянию на сентябрь 2025 г. В модели мы намеренно игнорируем фактор валютной переоценки, исходя из предположения, что динамика рубля будет синхронизирована с изменением стоимости электроэнергии. Поскольку в модели не заложена инфляция, такой упрощённый подход выглядит оправданным и позволяет сосредоточиться на ключевых параметрах — себестоимости электроэнергии и капитальных вложениях.

Выручка в сутки: 55 $/PH·сутки → 12.9 $/сутки → 1 060 ₽/сутки на одно устройство. Этот показатель рассчитан исходя из текущего уровня hashprice, который отражает фактический доход майнера за единицу вычислительной мощности в день. Использование этого значения делает модель максимально приближённой к реальной рыночной ситуации, поскольку hashprice является интегральным индикатором, учитывающим и цену BTC, и сложность сети.

Коэффициент загрузки оборудования: 0,95 — показатель учитывает простои, профилактическое обслуживание, перебои в подаче электроэнергии и сетевой инфраструктуре. Значение 0,95 взято из практики и заявляется крупнейшими хостинг-провайдерами как усреднённый уровень доступности оборудования в течение года. Такой допуск делает модель более реалистичной, чем расчёт при 100% времени работы.

Электроэнергия: 3 075 000 ₽/год (205 000 ₽ на устройство) при тарифе 6 ₽/кВт·ч. В расчётах принят именно этот уровень, так как он соответствует средним тарифам на электроэнергию для промышленных потребителей в России. Использование 6 ₽/кВт·ч позволяет смоделировать консервативный сценарий — типовые условия хостинга, где компании не имеют доступа к льготной генерации или субсидированным тарифам. Это делает модель репрезентативной для большинства участников рынка, которые вынуждены работать по стандартным договорам энергоснабжения.

Реинвест (обязательный CAPEX): 1 200 000 ₽/год (20% CAPEX). Впервые в модели введено понятие mandatory CAPEX — обязательного капитального вложения, отражающего необходимость ежегодного обновления парка оборудования. Такой подход заимствован из практики капиталоёмких отраслей (энергетика, добыча ресурсов) и учитывает, что без регулярных инвестиций жизнеспособность сети снижается. Это напрямую связано с концепцией security budget: без поддержания вычислительной мощности невозможно гарантировать долгосрочную безопасность сети.

Прочие расходы: 300 000 ₽/год (20 000 ₽ на устройство), что составляет примерно 5% от балансовой стоимости оборудования. В эту категорию включены административные издержки, услуги связи, охрана и сопутствующие сервисы. Важно отметить, что эта статья также отражает затраты на содержание компании, на балансе которой ведётся майнинг, включая бухгалтерию, юридическое сопровождение и операционное управление.

Амортизация: 1 200 000 ₽/год (3 года амортизационный период).

Ликвидационная стоимость: 1 200 000 ₽ (80 000 ₽ × 15). Принято, что через срок эксплуатации оборудование может быть реализовано по цене около 20% от первоначальной стоимости. Эта оценка основана на типовой динамике рынка ASIC-майнеров, где устройства, утратившие актуальность для высокомаржинального майнинга, сохраняют определённую ценность — их можно продать в сегменте розничных майнеров, использовать в условиях дешёвой энергии или реализовать на вторичном рынке.

Налог на прибыль: 25%. Принят базовый уровень корпоративного налогообложения, действующий для компаний в России на общем режиме. В модели предполагается, что компания занимается исключительно майнингом, поэтому налог рассчитывается только с учётом финансового результата этой деятельности без перекрёстного учёта иных источников дохода.

Финансовая модель (результаты) смотрите в презентации

Выводы

Для сценария «вся добыча BTC продаётся» финансовое моделирование показывает, что при тарифе 6 ₽/кВт·ч и уровне обязательных реинвестиций в размере 20% от стартовых капитальных затрат проект оказывается убыточным. Так, при первоначальных инвестициях в размере 6 000 000 ₽ совокупный свободный денежный поток за пять лет составит около 5,89 млн ₽, включая реализацию оборудования по остаточной стоимости (20% от первоначальных вложений, или 1,2 млн ₽).

Таким образом, даже с учётом продажи оборудования капитал не возвращается в полном объёме: срок окупаемости не достигается, а внутренняя норма доходности (IRR) составляет около –0,55% годовых, что указывает на отсутствие инвестиционного смысла проекта в текущих условиях.

Предложенный расчёт отражает «чистую эффективность инвестиций» и демонстрирует, что при текущих рыночных условиях майнинг в России без учёта курсового роста BTC и стратегии накопления актива на балансе не окупается.

Именно поэтому в профессиональной среде и возникает дискуссия: рассматривать ли майнинг исключительно как источник денежного потока или же как инструмент долгосрочного накопления BTC, где ключевую роль играет динамика цены криптовалюты и способность компании выдерживать инвестиционный горизонт не менее 5 лет.

В дальнейшем исследовании мы перейдём к моделированию этой стратегии, рассмотрим динамику накопления BTC на балансе компании и оценим её эффективность с учётом прогнозируемого роста курса криптовалюты. Это позволит сопоставить два подхода и определить, какой из них может стать основой для инвестиционных решений в условиях высокой конкуренции и структурных изменений в майнинге.

🪙 Есть ли шанс на благоприятный исход для компании Мечел ?

На текущий момент у «Мечела» есть шансы на благоприятный исход, но они сопряжены с очень высокими рисками. Да и вероятность их крайне мала.

Аргументы ЗА благоприятный исход:

1. Структура собственности: Компания частная, контролируется Игорем Зюзиным. Это позволяет принимать быстрые и непопулярные решения (как, например, продажа активов) без оглядки на миноритарных акционеров.

Но как и в случае ЮГК, все может закончится в один день. $MTLR $UGLD

2. Качественные активы: «Мечел» владеет одними из лучших в России активов по добыче коксующегося угля (необходим для выплавки стали). Это стратегически важный и востребованный товар, особенно на азиатских рынках.

3. Вертикальная интеграция: Компания контролирует всю цепочку: от добычи угля и железной руды до производства высококачественной стали. Это дает ей стабильность.

4. Благоприятная рыночная конъюнктура: В отдельные периоды высокие цены на уголь и металлы (как, например, было в 2021-2022 гг.) позволяют компании генерировать значительную денежную прибыль и направлять ее на погашение долгов.

5. Поддержка государства: Как системообразующее предприятие с большим числом работников, «Мечел» может рассчитывать на определенную поддержку государства в критических ситуациях, чтобы избежать социального взрыва в регионах присутствия.

Аргументы ПРОТИВ:

1. Все та же долговая нагрузка: Чистый долг по-прежнему огромен. Любой спад на рынке сырьевых товаров немедленно ухудшает способность компании его обслуживать.

2. Высокие процентные ставки: Обслуживание долга съедает львиную долю денежного потока.

3. Санкционные риски: Риск ужесточения санкций сохраняется. Это блокирует доступ к технологиям и капиталам.

4. Устаревшие фонды: Многие активы требуют модернизации, на которую при текущей долговой нагрузке просто нет средств.

5. Зависимость от конъюнктуры рынка: Судьба «Мечела» напрямую зависит от цен на уголь и сталь, которые крайне волатильны и зависят от глобальной экономической ситуации.

Вывод.

Шанс на благоприятный исход у «Мечела» есть, но он невысок и условен. Его будущее по-прежнему висит на волоске.

Наиболее вероятный сценарий — это продолжение борьбы за выживание. Компания будет:

· Стараться рефинансировать и продлевать сроки платежей по долгам.

· Активно продавать непрофильные или второстепенные активы для сокращения долга.

· Направлять всю свободную денежную массу на погашение обязательств, а не на развитие.

· Молиться на высокие цены на уголь.

Окончательное решение долговой проблемы возможно только в случае либо очередной масштабной реструктуризации при участии государства, либо при длительном периоде сверхвысоких цен на ее продукцию, что маловероятно. Таким образом, история «Мечела» — это наглядный урок того, как агрессивный рост за счет долга может сделать компанию заложником макроэкономических обстоятельств.

#мечел #югк

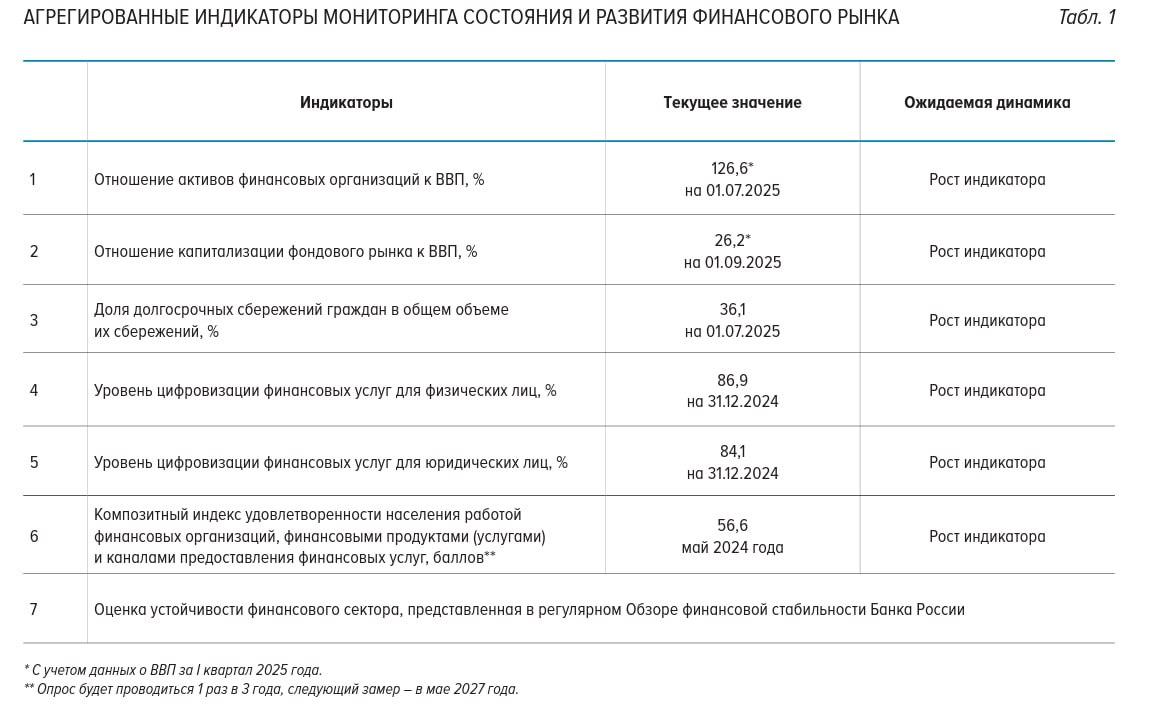

🪙 Капитализация фондового рынка к ВВП по итогам августа составила 26,2%, следует из данных Банка России.

В начале 2022 года капитализация фондового рынка составляла 46,7% от ВВП. 🤷♂️

Игры разума: почему рынок растет, когда риски только множатся?

Российские акции в рублях продолжили рост на фоне ожиданий скорого снижения ключевой ставки ЦБ. Индекс МосБиржи подрос 0,49%, закрывшись на отметке 2935.96 пункта. Однако долларовый индекс РТС упал на 0.6% до 1111.08 пункта из-за ослабления рубля. На геополитической арене значимых изменений не произошло, и переговоры о мире не сдвинулись с мертвой точки.

С другой стороны, прозвучало заявление от постпреда НАТО: о том, что Украина допускает возможность заморозки конфликта по текущей линии соприкосновения в обмен на гарантии безопасности. Вот только подтверждения о подобной готовности со стороны Украины не последовало.

Помимо пятничного заседания ЦБ по ставке нас ожидает очередное испытание в виде 19-го пакета санкций ЕС: Ограничения могут коснуться НПЗ компаний в третьих странах, которые экспортируют российскую нефть в ЕС, а также торговые компании, работающие с ней. Из российских компаний, санкции могут коснуться Лукойл и Роснефть.

Франция и Германия в свою очередь, призывают ужесточить санкции против банков и криптобирж в Центральной Азии, работающих с РФ.

На вечерней сессии не обошлось без выступления Трампа: Он заявил, что решение конфликта на Украине казалось ему "самым простым" из всех, но ситуация осложнилась из-за "взаимной вражды" на уровне лидеров. По традиции, обвинил Россию в том, что она якобы оттягивает решения по конфликту на Украине.

Позитивные ожидания по звонку двух президентов канули в лету: Белый дом заявил, что пока не готов анонсировать новый телефонный разговор между Путиным и Трампом.

Из того, что настораживает: Дефицит бюджета России за январь-август составил 4,2 трлн рублей или же 1,9% ВВП, — предварительная оценка Минфина

• Нефтегазовые доходы: упали на 20% — с 7,6 до 6 трлн рублей.

• Ненефтегазовые доходы: выросли на 14% — с 15,5 до 17,7 трлн рублей.

Расходы бюджета выросли на 21%, в том числе, государственные закупки прибавили почти треть.

Правительству необходимо ликвидировать дефицит федерального бюджета. В этом контексте особый интерес представляет скорое представление обновлённой версии бюджета на 2026 год и плановый период 2027-2028 гг. Вариантов для исправления ситуации не так много и все они наверняка не понравятся участникам биржевых торгов.

Что по технике: Выход и закрепление выше 2920 пунктов разорвали прежний диапазон 2850–2920п. Дальнейший путь наверх преграждает сопротивление 2940-2950 пунктов, которое не взять по инерции — нужна свежая позитивная новость.

Идеальным триггером стала бы очередная дефляция, которая способна усилить основания для резкого решения ЦБ по снижению ставки, если конечно раньше позитивных ожиданий, не вмешается геополитика. Во второе, к сожалению, верится больше.

Из корпоративных новостей:

Эталон проведет допэмиссию объемом до 400 млн акций - материалы к ВОСА

Сбербанк отчет по РПБУ за 8 месяцев 2025 года: Чистая прибыль ₽119,6 млрд (+6,4% г/г) Рентабельность капитала 22,2%

ЮГК продажа госпакета ЮГК планируется в ближайшее время, заявил главы Минфина Антон Силуанов

Novabev #BELU производство крепкого алкоголя в России за 8 месяцев 2025 года снизилось на 5,6% г/г

Мать и дитя #MDMG объявляет об открытии клиники репродуктивного здоровья в Сургуте

Озон Фарма намерена закупать стеклянную медтару у китайской Cangzhou Four Stars Glass

Соллерс #SVAV продажи новых пикапов в августе 2025 года упали на 40% г/г и на 8% м/м

Новатэк #NVTK третий танкер с Арктик СПГ-2 пришел в Китай

• Лидеры: IVA #IVAT (+17,7%), ЮГК #UGLD (+3,08%), Сургутнефтегаз-п #SNGSP (+2,8%), Полюс #PLZL (+2,64%).

• Аутсайдеры: Эталон #ETLN (-3,57%), Транснефть #TRNFP (-1,28%), Озон Фарма #OZPH (-1,12%).

10.09.2025 - среда

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь.

#акции #обзор #аналитика #инвестор #инвестиции #фондовый_рынок #обучение #новости #мегановости

'Не является инвестиционной рекомендацией

💰 Стоит ли продавать облигации перед отчётностью? 💰

Представьте себе инвестора, который уже несколько лет собирает портфель корпоративных облигаций. Каждое утро он открывает приложение брокера и первым делом смотрит не котировки акций, а динамику своих бондов. Но вот приближается дата квартального отчёта эмитента, и в голове возникает знакомый вопрос: «Не пора ли сбросить бумаги? А вдруг цифры окажутся плохими, цена упадёт, и я потеряю доход?»

Этот страх понятен: отчётность для компаний всегда событие. Акции на ней часто двигаются резко — минус 10% за день уже никого не удивляет. Но с облигациями всё устроено иначе.

Корпоративная облигация — это не инструмент для короткой спекуляции. Её фундаментальная ценность строится на двух вещах: готовности компании платить по долгам и текущих процентных ставках в экономике. Поэтому сама по себе публикация отчётности редко становится шоком для держателей облигаций, если только в ней не вскрываются серьёзные проблемы — например, рост долговой нагрузки или убытки, ставящие под вопрос выплату купонов.

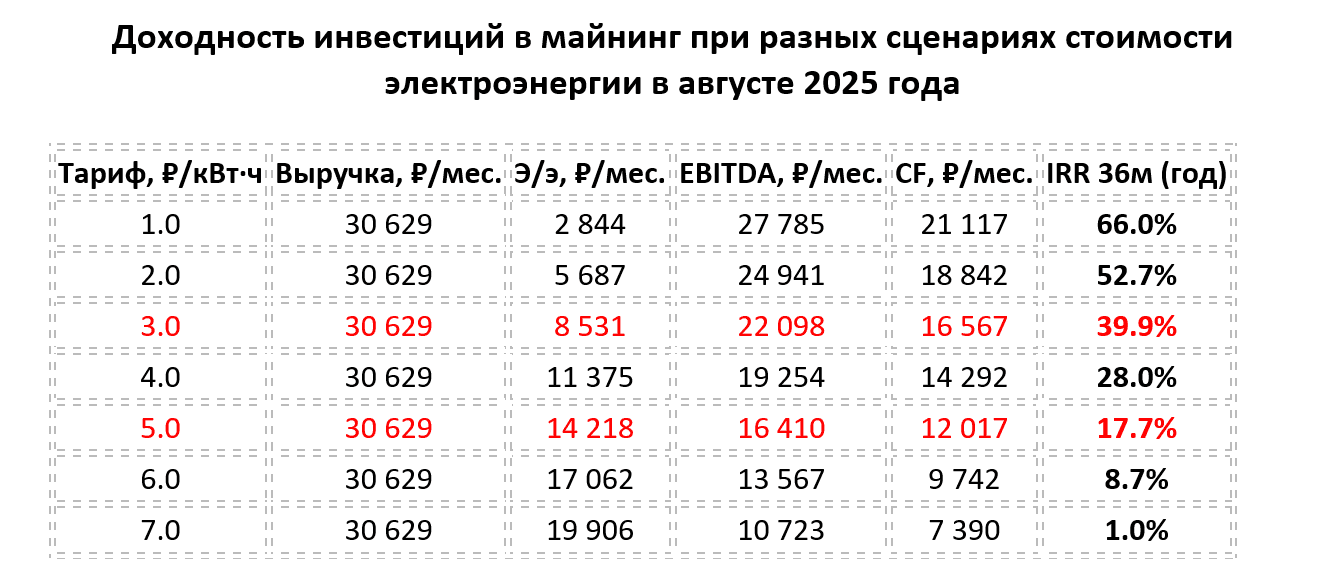

ОКУПАЕМОСТЬ ИНВЕСТИЦИЙ В МАЙНИНГ: ИНВЕСТИЦИИ УБЫТОЧНЫ ДЛЯ БОЛЬШИНСТВА СЦЕНАРИЕВ

Окупаемость инвестиций в майнинг: инвестиции убыточны при стоимости электроэнергии от 5 руб. кВт·ч и выше.

Август подходит к завершению, и для участников рынка майнинга Биткойна наступает период подведения промежуточных итогов. Средний доход на 1 петахэш мощности в последние недели составил порядка 55 USD в сутки, что позволяет инвесторам задуматься о перспективах окупаемости вложений в оборудование. Такой показатель стал важным индикатором для анализа рентабельности: с одной стороны, это отражает текущий уровень доходов майнеров, а с другой — служит отправной точкой для оценки устойчивости бизнес-модели на горизонте нескольких лет.

Для тех, кто рассматривает возможность входа в майнинг, важно понимать, что экономика проекта складывается не только из цены оборудования и текущего дохода, но и из комплекса факторов:

-стоимости электроэнергии,

-уровня загрузки оборудования,

-регулярных расходов на обслуживание и поддержание вычислительной мощности оборудования

-потенциальной ликвидационной стоимости техники по окончании её жизненного цикла.

Кроме того, существенную роль играет динамика хэшрейта сети и цен на Биткойн, которые напрямую влияют на распределение вознаграждения между участниками рынка.

В этой статье мы рассмотрим какой срок окупаемости характерен для инвестиции в майнинг и предложим практическую модель сценарного моделирования для подобных инвестиций выбрав в качестве оборудования для инвестирования один из наиболее современных асиков S21 235 ths. ъ

Моделированием предусмотрено что майнинг реализуется через юридическое лицо по модели хостинга. Инвестиционный горизонт определен как равный трем годам и далее по сценарию предлагается продажа оборудования за 29% от первоначальной стоимости.

Сценарий моделирования

Для анализа была построена финансовая модель окупаемости одного ASIC-устройства с мощностью 235 TH/s. Модель отражает ключевые параметры, характерные для майнинговых проектов в текущих условиях, и позволяет просчитать денежные потоки, а также внутреннюю норму доходности на трёхлетнем горизонте. В расчётах учтены следующие вводные условия и допущения:

Стоимость оборудования (CAPEX): 400 000 ₽

Курс доллара: 82 ₽/$

Выработка: 235 TH/s = 0.235 PH/s

Доходность: 55 $/PH·сутки → 12.93 $/сутки → 1 061 ₽/сутки (с учётом курса)

Коэффициент загрузки оборудования: 0.95 (учёт простоя, обслуживания, перебоев)

Энергопотребление: 4.1 кВт × 24 ч × 0.95 = 93.5 кВт·ч/сутки

Диапазон тарифов на электроэнергию: от 1 до 7 ₽/кВт·ч (шаг 0.2)

Амортизация оборудования: линейная, срок службы — 3 года

Налог на прибыль: 25% (начисляется при положительном EBIT)

Ежегодный обязательный реинвест: 10% от стоимости оборудования (≈40 000 ₽ в год), что учитывает необходимость замены и обновления части оборудования в процессе эксплуатации для сохранения вычислительной мощности

Ликвидационная стоимость: перепродажа устройства через 36 месяцев по цене 20% от первоначальной стоимости (≈80 000 ₽).

Таким образом, модель учитывает как текущие операционные параметры, так и долгосрочные обязательства по поддержанию парка оборудования, что делает её максимально приближённой к реальной картине. Дополнительным фактором устойчивости служит учёт остаточной стоимости оборудования, позволяющий смягчить падение доходности к концу жизненного цикла.

Выводы и рекомендации для потенциальных инвесторов в майнинг

Анализ демонстрирует, что при тарифах на электроэнергию до 3 ₽/кВт·ч инвестиции в майнинг могут обеспечивать высокую доходность, достигая 40–66% годовых.

Однако при увеличении тарифа выше 5 ₽/кВт·ч эффективность резко падает, а на уровне 7 ₽/кВт·ч проект практически теряет экономический смысл: IRR снижается до 1%, что сопоставимо с безрисковыми вложениями в банковские депозиты.

Таким образом, в текущих условиях майнинг остаётся привлекательным только для тех участников, у которых есть доступ к дешёвой электроэнергии или возможности интеграции с генерацией, позволяющие существенно сократить себестоимость. Для остальных инвесторов вложения в оборудование при текущем хэшпрайсе выглядят неоправданными и несут высокий риск недостаточной окупаемости.

Важным ориентиром для рынка становится баланс между ценой Биткойна, ростом сложности сети и тарифами на энергоресурсы. Пока этот баланс складывается не в пользу большинства майнеров, осторожный подход к инвестициям в оборудование представляется более рациональным. В то же время стоит отметить, что при благоприятных изменениях цен на криптовалюту или снижении издержек проектные показатели могут улучшиться, однако рассчитывать на это в качестве базового сценария не стоит.

#майнинг #биткоин #инвестиции #хэшпрайс

Финансовые результаты за 1 полугодие 2025 года

Делимобиль объявляет неаудированные финансовые результаты за 1 полугодие 2025 года, подготовленные в соответствии с МСФО

Ключевые финансовые показатели за 1П 2025 года:

🟢Выручка Делимобиля за 1П 2025 года увеличилась на 16% год к году до 14,7 млрд рублей.

Показатель каршеринговая и прочая выручка* вырос на 12% год к году до 11,8 млрд рублей. Выручка от предоставления услуг каршеринга – Мы продолжаем наблюдать рост спроса на услуги каршеринга – число пользователей Компании выросло на 19% – до 12,4 млн. На доступность сервиса для клиентов в 1П повлияли решение менеджмента ограничить рост автопарка и нарушения в работе геолокационных сервисов и мобильного интернета.

Прочая выручка – за 1П 2025 года прочая выручка составила 363 млн руб. по сравнению с 29 млн руб. за 1П 2024 года. Большая ее часть приходится на выручку от рекламных контрактов – данное направление является высокомаржинальным для Компании.

🟢Выручка от реализации транспортных средств, включая тариф Навсегда (далее – выручка от продажи машин)

Важной частью эффективной бизнес-модели полного цикла управления автопарком является продажа машин после завершения своего функционирования в рамках сервиса. По итогам 1П 2025 года выручка от реализации автомобилей составила 848 млн руб. (+170% г. к г.). В конце 2024 года Компания запустила тариф Навсегда – аренда автомобиля сроком на несколько лет с последующим выкупом в собственность клиентом. Делимобиль сохраняет планы по продаже 4-5 тыс. машин по итогам 2025 года (с учетом тарифа Навсегда).

🟢EBITDA

Показатель EBITDA по итогам 1П 2025 года составил 1,9 млрд руб. (рентабельность по показателю EBITDA – 13%) против 2,9 млрд руб. в 1П 2024 года (рентабельность по показателю EBITDA – 23%). Для дальнейшего эффективного роста бизнеса Делимобиль контролирует прибыльность на уровне каждой машины и обеспечивает максимальный баланс спроса и предложения благодаря умному ценообразованию и оптимальному перераспределению машин, а также повышает эффективность работы с автопарком.

🟢Финансовые расходы и доходы

Финансовые расходы выросли на 54% г. к г. (увеличение на 1,1 млрд руб.) и составили 3,1 млрд руб. Финансовые доходы составили 170 млн руб. за 1П 2025 против 702 млн руб. за 1П 2024.

🟢Чистый убыток/прибыль

Чистый убыток Компании в 1П 2025 года составил -1,9 млрд руб. против 523 млн руб. чистой прибыли в 1П 2024 года.

В 1П 2025 года на выручку повлияли одноразовые факторы; себестоимость выросла из-за завершения цикла выстраивания операционной инфраструктуры, а финансовые расходы увеличились за счет высокого уровня ключевой ставки.

🟢Долг и долговая нагрузка

Долговой портфель составил 30,9 млрд руб. на конец 1П 2025 года по сравнению с 31,4 млрд руб. на конец 2024 года.

На 30.06.2025 15,4 млрд руб. относится к облигациям, займам и кредитам (50% кредитного портфеля), а 15,5 млрд руб. (50% кредитного портфеля) приходится на лизинговые контракты.

ℹ️Подробнее на официальном сайте Делимобиля: https://invest.delimobil.ru/tpost/fev1bzurh1-viruchka-delimobilya-za-1p-2025-goda-uve

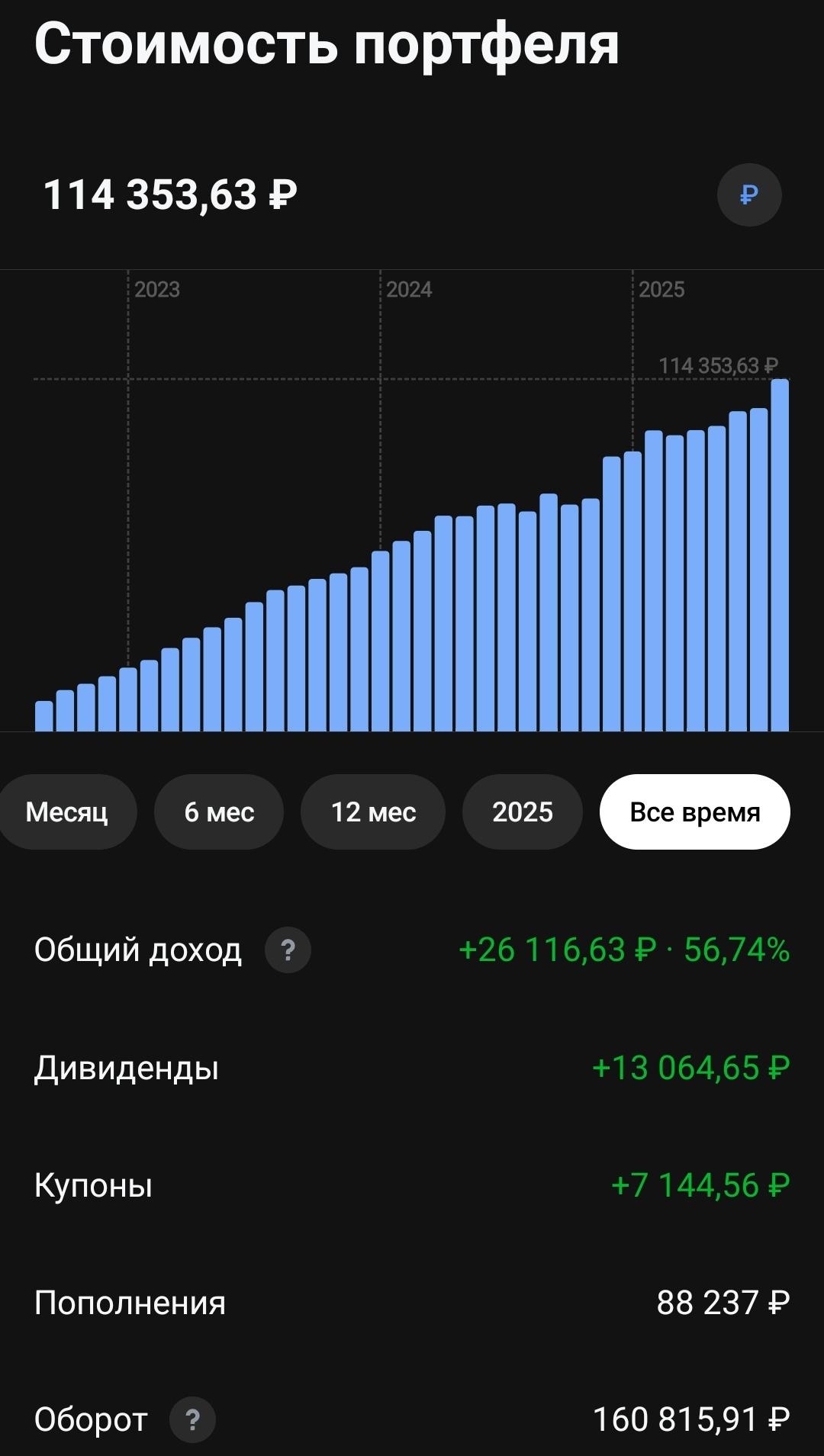

💡Pocket_money. Нам скоро 3 года!

Портфель продолжает расти. Акции растут в цене, облигации тоже. Работает как еженедельное пополнение, так и рост активов.

Размер портфеля:

Октябрь - 73,6 к

Ноябрь - 75,5 к

Декабрь - 89,2 к

Январь - 91,2 к

Май - 97,9 к.

Июнь - 102 к.

Август - 114,3 к. 🔝

Первое пополнение было в сентябре 2022 года ( скоро будет 3 года) - 10 тыс рублей, еженедельное пополнение - по 500 рублей. Всего пополнений на 87 к.

Текущая сумма - 114,3 к.

Счёт вырос на 27 тыс рублей. Доходность за всё время + 31%. Немного, зато стабильно.

За всё время получил дивидендами и купонами 20,2 тыс, а за 12 месяцев около 11 тыс рублей. На пассивный доход за год можно купить примерно 84 раза кофе с булочкой ( если покупать в Пятерочке) или 36 раз съесть шаурму. Или можно оплачивать себе связь, интернет и другие расходы.

При этом активы из нашего портфеля можно не продавать, в расчёт идут только полученные дивиденды и купоны.

Цены везде разные, но карманные деньги уже начинают кормить нашего гипотетического школьника).

💡Активы в портфеле.

Около 26 процентов портфеля - облигации (цель - 30-35%) остальное - акции, фонды, золото. Ребалансировку делаю периодически во время новых покупок. Уже пора докупать облигации.

🎄Состав портфеля.

Компании из энергетического сектора в портфеле: Роснефть, Новатэк, Татнефть, Газпром, Лукойл.

Электроэнергетика: РусГидро, Интер РАО, Россети Центр, Россети Московский регион.

Финансовый сектор: Сбербанк, БСП.

Металлургия: Северсталь, ММК, НЛМК.

Здравоохранение: Мать и дитя.

ИТ, Телеком: Ростелеком прив.

Отдаю предпочтение компаниям, которые стабильно платят и повышают дивиденды. Самая большая доля - Сбер, Лукойл, Татнефть.

💡Что покупал в последние месяцы?

В основном фонд денежного рынка. Покупка и продажа - 0 рублей, доход примерно как от вклада, так что можно держать долго.

Акции: Сбер + Роснефть,

Облигации: Яндекс Финтех 1.

Продолжаем инвестировать.

#pocket_money #портфель

Российский IT-единорог в санкционной реальности: как IVA сохраняет 2 млрд прибыли

Компания IVA Technologies (ПАО «ИВА») резидент ОЭЗ «Иннополис», специализируется на разработке экосистемы корпоративных коммуникаций и предлагает широкий спектр продуктов, включая программное обеспечение, облачные сервисы и аппаратные решения. Вот ключевые продукты из её портфолио:

1. Программные платформы и сервисы

— IVA MCU:

Флагманская платформа для видеоконференцсвязи (ВКС), поддерживающая многоточечные сессии, субтитры, онлайн-перевод и интеграцию с корпоративными системами. Лидер среди российских ВКС-решений по версии Market.CNews .

— IVA One:

Суперприложение для корпоративных коммуникаций, объединяющее мессенджер, видеозвонки, почту, календарь, управление задачами и ИИ-помощников (например, IVA Terra для транскрибации и суммаризации переговоров) .

— IVA Connect:

Корпоративный мессенджер с шифрованием данных и поддержкой групповых чатов .

— «ВКурсе»:

Облачный сервис ВКС, занявший 3-е место в рейтинге российских решений для связи .

— IVA GPT:

Бизнес-помощник на базе искусственного интеллекта для автоматизации рутинных задач .

2. Оборудование

— IP-телефоны:

Модели IVA Advanced, IVA Advanced M и видеотелефон IVA, сертифицированные как оборудование российского происхождения .

— Видеотерминалы:

IVA Room (для переговорных) и IVA Largo (премиум-сегмент для больших залов) .

— Сетевое оборудование:

Пограничный контроллер сессий IVA SBC для защиты коммуникаций и IVA IP GW (шлюз телефонии) .

3. Решения для безопасности и инфраструктуры

— IVA MS:

Система мониторинга и управления ИТ-инфраструктурой .

— Интеграции с экосистемой безопасности:

Совместимость с российскими СУБД (Postgres Pro), ОС (РЕД ОС 8), межсетевыми экранами (Weblock WAF, «Гарда WAF») для защиты от сетевых атак .

Особенности продуктовой стратегии

— Акцент на ИИ:

Решения вроде IVA Terra используют ИИ для обработки речи и анализа данных .

— Импортонезависимость:

Вся продукция включена в реестры Минцифры и Минпромторга РФ, что важно для госзаказчиков .

— Экосистемный подход:

Продукты интегрированы в единую платформу IVA, что позволяет клиентам масштабировать решения от офисного уровня до ЦОД .

Продукты IVA Technologies охватывают 95% потребностей бизнеса в корпоративных коммуникациях и ориентированы на замещение иностранных аналогов в условиях санкций. В 2024 году 28% выручки компании принесли новые продукты экосистемы, а к 2025 году ожидается рост этой доли до 35% .

Основные клиенты 1. Государственный сектор:

— Федеральные органы власти (например, проекты для Минцифры).

— Госкомпании: «Роскосмос», предприятия ОПК. Соглашение с «Роскосмосом» включает внедрение решений для защищённой связи.

2. Корпоративный сектор:

— Крупные российские компании: клиентами являются 620+ организаций из энергетики, финансов, телекома.

— Пример: внедрение платформы IVA MCU (видеоконференцсвязь) в топ-5 банков РФ и нефтегазовых холдингов.

3. Партнёрская сеть:

— 220+ партнёров-дистрибьюторов (например, интеграторы типа «Софтлайн»), продвигающих продукты IVA в регионах и за рубежом.

4. Международные рынки:

— Старт экспорта в Казахстан, Вьетнам, Индию через партнёрские соглашения (например, членство на KASE).

Отзывы о продуктах

Позитивные аспекты:

— Лидерство в сегменте ВКС:

По данным TelecomDaily, IVA MCU занимает 33% корпоративного рынка видеосвязи. Клиенты отмечают стабильность и интеграцию с российским ПО (например, ОС «РЕД ОС»).

— Сертификация и безопасность:

Оборудование (IVA Largo, IVA Room) включено в реестр ТОРП Минпромторга, что подтверждает полную локализацию и соответствие требованиям госзаказчиков.

— ИИ-функционал:

Цифровые помощники (IVA Terra) для транскрибации переговоров получили положительные оценки за точность распознавания речи после партнёрства с AIRI-МТУСИ.

Сложность масштабирования:

Аналитики CNews указывают, что 28% выручки 2024 года принесли новые продукты, но их внедрение у крупных клиентов часто откладывается на 6–12 месяцев.

Что говорят партнёры и эксперты

— Повышение кредитного рейтинга:

Агентство НКР повысило рейтинг ПАО «ИВА» до А-.ru (2025), выделив низкую долговую нагрузку и рентабельность 64%.

— Стратегические инвесторы:

Фонд технологических инвестиций приобрёл долю в компании, что усилило доверие к её экспортному потенциалу.

Финансовое состояние

Выручка (3.29 млрд руб. в 2024 г.):

— 88% (2.92 млрд руб.) — продажа лицензий на ПО.

— 10% (335 млн руб.) — техподдержка.

— 2% (42 млн руб.) — прочие доходы (продажа оборудования, консультации).

— Рост выручки: +47% г/г (2023: 2.24 млрд руб.).

Расходы и формирование прибыли:

Структура расходов ПАО «ИВА» в 2024 г.

1. Себестоимость продаж (253.2 млн руб.):

— 36% — зарплаты сотрудников (90.5 млн руб.);

— 27% — амортизация активов (67.9 млн руб.);

— 16% — закупка товаров для перепродажи (39.3 млн руб.);

— Остальное — материалы, логистика и др.

2. Коммерческие расходы (344.6 млн руб.):

— 44% — оплата труда коммерческого отдела (151.5 млн руб.);

— 22% — маркетинг (76.3 млн руб.);

— 21% — конференции и обучение (72.8 млн руб.).

3. Управленческие расходы (301.7 млн руб.):

— 48% — зарплаты администрации (145.3 млн руб.);

— 16% — амортизация офисного оборудования (48 млн руб.);

— 8% — консалтинговые услуги (23.9 млн руб.).

4. Прочие расходы (261.9 млн руб.):

— 58% — резервы по сомнительным долгам (153 млн руб. — созданы под риски непогашения дебиторки);

— 17% — курсовые разницы, штрафы, комиссии (44.6 млн руб.);

— 25% — прочие операционные издержки (например, выплаты совету директоров, парковка).

Ключевые драйверы прибыли:

1. Гигантская маржа на ПО:

— Себестоимость лицензий почти нулевая (разработка уже завершена), поэтому 88% выручки (2.92 млрд руб.) дает сверхприбыль.

2. Контроль издержек:

— Себестоимость снизилась на 19% г/г, хотя выручка выросла на 47%.

3. Налоговые льготы:

— Текущий налог на прибыль = 0 (льгота для IT-компаний), отложенный налог (8 млн руб.) — бухгалтерская проводка, а не реальный платеж.

О чем говорят цифры?

— Риск №1: 153 млн руб. резервов по сомнительным долгам — признак проблем с оплатой у клиентов (дебиторка = 2.14 млрд руб. — 39% активов!).

— Риск №2: Коммерческие расходы выросли в 9 раз (с 37 млн в 2023 г. до 345 млн в 2024 г.). Если новые клиенты не окупят вложения — прибыль упадет.

— Сильная сторона: Управленческие расходы выросли лишь на 26% при росте выручки на 47% — это эффективное масштабирование.

Долговая нагрузка:

— Краткосрочные займы: 481 млн руб. (включая проценты).

— Долгосрочные обязательства: 135 млн руб. (аренда).

— Чистые активы: 4.51 млрд руб. (рост на 56% г/г).

— Коэффициент финансового рычага (D/E): 0.21 (низкая долговая нагрузка).

— Покрытие долгов денежными средствами: 45% (деньги: 219 млн руб. vs краткосрочные долги 481 млн руб.).

Ключевые финансовые показатели:

— Ликвидность: Коэффициент текущей ликвидности = 2.86 (норма >2).

— Рентабельность активов (ROA): 39% (2023: 47%).

— Инвестиции: 1.97 млрд руб. направлено на создание НМА (разработка ПО).

Стратегия:

— Инвестиции в R&D: Увеличение НМА в 4.5 раза (до 2.5 млрд руб.) для разработки новых продуктов (IVA ONE, IVA TERRA).

— Экспансия: Покупка долей в дочерних компаниях (АО «ВКурсе» — 80%, ООО «НТЦ» — 100%).

— Выход на биржу: В 2024 г. акции компании размещены на Московской бирже.

— Риски: Санкционное давление, рост налоговой ставки до 5% с 2025 г., высокая дебиторская задолженность (2.14 млрд руб., 39% активов).

Что говорят аналитики?

На основе анализа консенсус-прогнозов аналитиков IVA Technologies (RU:IVAT)

Консенсус-прогноз:

— Рекомендация: «Покупать» (на основе 2 независимых аналитических отчетов) .

— Целевая цена:

— ПСБ: 323 ₽ (+81.5% от текущих ~178 ₽) .

— Ньютон Инвестиции: 345 ₽ (+93.8%) .

— Текущая цена: 177.8–178.2 ₽ (данные на 13.08.2025) .

Ключевые фундаментальные показатели:

— P/E: 9.41, P/S: 5.37 – ниже медианы сектора ИТ в РФ .

— Выручка (прогноз): 1.77 млрд ₽ в 2025 г., рост на 69.9% за год .

— Капитализация: 17.85 млрд ₽ .

Риски:

— Волатильность из-за новостного фона (политика, санкции).

— Ограниченное число аналитиков (2 прогноза) .

Заключение:

Компания демонстрирует агрессивный рост за счет инвестиций в собственные IT-продукты, сохраняя высокую рентабельность. Низкая долговая нагрузка и льготное налогообложение поддерживают финансовую устойчивость. Главные риски — зависимость от господдержки и управление дебиторской задолженностью. Стратегия направлена на захват рынка через технологические инновации.

Больше полезной аналитики в нашем TG

t.me/xyzcapitalru

🏤 Мегановости 🗞 👉📰

1️⃣ Во II квартале 2025 года реальные располагаемые доходы россиян выросли на 7% год к году.

За полугодие рост составил 7,8%, при прогнозе Минэкономразвития на 2025 год в 5,9%.

2️⃣ "Транснефть-Сервис" $TRNFP подключается к делу о взыскании 485,1 млн ₽ за ликвидацию разлива мазута после крушения двух танкеров в Керченском проливе в декабре 2024 года.

Ответчики считают часть затрат лишними и требуют доказательств.

Отдельно Росприроднадзор требует почти 85 млрд ₽ за ущерб природе, а власти Анапы — 0,6 млрд ₽ за свои расходы.

Покупаем акции РусАгро или бежим прочь ⁉️

💭 Разберем финансовые показатели компании и определим, стоит ли рассматривать её акции для инвестирования.

💰 Финансовая часть

📊 Организация объявила о смене формата публикации финансовой отчетности согласно международным стандартам финансовой отчетности (МСФО), перейдя от ежеквартальных отчетов к полугодовым. 27 августа 2025 года планируется одновременная публикация результатов деятельности за второй квартал и первое полугодие 2025 года совместно с консолидированными показателями по МСФО. Это изменение мотивировано стремлением оптимизировать нагрузку на сотрудников финансового отдела и управленческие структуры компании.

💳 Следует подчеркнуть, что к концу 2024 года показатель долговой нагрузки группы компаний (соотношение чистого долга к EBITDA) увеличился до 1,8х против 1,2х на начало периода. Такой прирост обусловлен инвестициями в развитие бизнеса и заключением сделки по приобретению полного пакета акций Группы Компаний "Агро-Белогорье", что привело к уменьшению ликвидности на сумму около 14,8 миллиардов рублей. Несмотря на увеличение задолженности, её общий уровень остаётся приемлемым благодаря значительной доле заимствований, полученных на льготных условиях с поддержкой Министерства сельского хозяйства.

✔️ Операционная часть (2 кв 2025)

↗️ Выручка компании выросла на 23%, составив 88,2 миллиарда рублей до учета внутрисегментных операций. За первое полугодие общая выручка увеличилась на 20%, достигнув отметки в 171 миллиард рублей. Этот рост обусловлен несколькими факторами: объединением финансовых показателей группы компаний «Агро-Белогорье», улучшением ценовой ситуации в секторе мяса и увеличением доходов масложирового направления благодаря росту экспорта.

🧈 Масложировое направление: производство сырого растительного масла упало на 21% до 228 тысяч тонн из-за запланированной приостановки завода в Аткарске для модернизации. Реализация масложировых продуктов уменьшилась на 1%. Продажа промышленных жиров снизилась на 12% вследствие снижения покупательской способности россиян и укрепления национальной валюты.

🧁 Сахарная отрасль: объем произведенного сахара вырос на 7% до 58 тысяч тонн, что связано с изменением графика переработки свекловичной патоки. Продажи сахара увеличились на 8% — на дополнительные 10 тысяч тонн.

🥩 Мясной сектор: производство живой массы свиней повысилось на 73% до 137 тысяч тонн преимущественно за счет присоединения показателей группы «Агро-Белогорье». Объем продаж свинины поднялся на 83% до 115 тысяч тонн.

🌾 Сельхозбизнес: продажа зерна упала на 20% до 152 тысяч тонн. Количество проданной пшеницы снизилось на 64%, тогда как реализация кукурузы удвоилась из-за повышения урожая и расширения посевных площадей в Приморском крае. Поставки масличных культур сократились на 49 тысяч тонн, продажи соевых бобов уменьшились на 35 тысяч тонн ввиду переноса активного периода торговли на декабрь предыдущего года.

💸 Дивиденды

🤑 Совет директоров РусАгро предложил отказаться от выплаты дивидендов за 2024 год. Вся чистая прибыль, составляющая свыше двух миллиардов трехсот миллионов рублей, останется в распоряжении общества и будет направлена на инвестиционные цели и развитие бизнеса.

📌 Итог

💳 Долговая нагрузка РусАгро не пугает, так как этот рост вызван инвестиционной программой расширения бизнеса и покупкой контрольного пакета группы «Агро-Белогорье».

🤷♂️ Производственные итоги второго квартала 2025 года нейтральны: компания сосредоточилась на реализации масштабных инвестиционных проектов, направленных на улучшение бизнес-показателей в будущем.

🎯 ИнвестВзгляд: Отсутствие дивидендных выплат и наличие судебных разбирательств негативно влияют на инвестиционное восприятие компании. Не покупаем и не бежим, если акции уже в портфеле.

💯 Ответ на поставленный вопрос: Несмотря на отказ от дивидендов и некоторые сложности в операционной части, компания демонстрирует уверенный рост выручки и осуществляет крупные стратегически важные проекты, направленные на дальнейшее расширение и диверсификацию бизнеса. Однако, краткосрочно котировки могут быть под давлением.

👇 Совпадает взгляд с Вашим?

$RAGR #RAGR #РусАгро #RusAgro #агробизнес #бизнес #инвестиции #акции #дивиденды #рынок #фанализ #экономика #финансы