Поиск

Что думают студенты-инвесторы об изменении КС и влиянии на экономику

Провел оффлайн семинар на тему прогнозов по ставке. С приближением заседания ЦБ 12 сентября мы обсуждали со студентами, что ждёт экономику и на сколько ЦБ снизит или повысит ставку. Пришло примерно 80 человек.

Это живое обсуждение отражает разные взгляды на состояние экономики и инфляции, на роль и задачи Центробанка. Я подготовил этот пост на основе дискуссий участников семинара, хочу обратить внимание читателей на реальные настроения и аргументы обычных инвесторов, а не на мнения аналитиков.

Куда стоит двигать ключевую ставку?

Все отметили, что текущая ситуация неоднозначная. С одной стороны, дефляция и снижение ВВП — классические аргументы в пользу снижения ставки. С другой — инфляция продолжает “жарить” экономику без остановки. Некоторые студенты отмечают, что скачок вниз в два процента был бы ошибкой, учитывая, что рынок сам фактически “ужесточил” условия кредитования. Другие говорят о продолжающемся росте цен на продукты и услуги, несмотря на сигналы “дефляции”.

Распределение мнений студентов

В ходе обсуждений выявил следующие настроения:

За снижение ставки: около 45% участников считают, что ставка должна снизиться хотя бы на 1-2%, чтобы поддержать экономику, облегчить кредитование и стимулировать производство.

Против снижения: около 35% уверены, что ставка должна остаться прежней или даже возрасти, ведь инфляция и рост цен продолжаются, и снизить ставку сейчас — риск дополнительного разгона инфляционных процессов.

Нейтральные/сдержанные: примерно 20% не видят смысла менять ставку сейчас или затрудняются с однозначным прогнозом, полагая, что решение должно строиться на более глубоком анализе макроэкономических данных.

Кратко выделю главные аргументы "за" и "против"

За снижение: состояние многих отраслей (строительство, металлургия, угольная промышленность) печальное, ставки по кредитам высокие, развитие тормозится. Крепкий рубль и проблемы с исполнением бюджета требуют поддержки бизнеса. Ожидания: снижение ставки активизирует спрос и инвестиции, особенно в строительном секторе, где наблюдается спад.

Против снижения: увеличение потребительских цен и рост инфляционных ожиданий (до 13,5% и выше) усилится. Рост объемов денежной массы М2 на фоне отрицательных доходностей по депозитам создаст риск ускорения инфляции. Ухудшающаяся доходность сбережений грозит проблемами пенсионной системы. Плюс еще возможное увеличение дефицита бюджета. ЦБ вынужден держать жесткую ДКП. Некоторые считают, что нынешняя ставка уже смягчена рынком, и новая просадка ставки может привести к новым спиралям цен.

Особое внимание — малому бизнесу и рынку облигаций

При обсуждении прозвучало, что малый и средний бизнес часто остается вне поля зрения при изменении КС, и это правда. Когда выразили мнение, что МСБ переживает ситуацию не так остро, как крупные игроки, (был пример, что за долгосрочные кредиты крупные предприятия платят до 17%), аудитория практически освистала выступающего. Видимо, он не знал, что многие инвесторы — владельцы небольшого собственного бизнеса. И они привели множество других примеров. О том, что “хоть бы не закрыться, какое тут развитие”.

Подведу итоги: аналитика и ожидания

В целом, студенты-инвесторы с оптимизмом смотрят на возможность снижения КС на 1-2% в ближайшие месяцы. Правда, существуют опасения, что если инфляция не будет стабилизирована, ЦБ вернется к повышению ставки. Сложно найти баланс между поддержкой экономики и контролем над инфляцией, учитывая, что КС — не только макроэкономический инструмент, но и политическое решение, зависит от глобальной и внутренней ситуации + ожиданий рынка.

Наш разговор показал, что вокруг изменения КС “бродит” множество разных мнений. Одни видят в снижении шанс оживить экономику и помочь бизнесу, другие боятся раскачки инфляционных процессов и ухудшения финансовой стабильности.

ЦБ 12 сентября должен найти компромисс между экономическими вызовами и инфляционными рисками. И здесь мнение сообщества инвесторов — важный индикатор ожиданий и доверия.

#ставка

https://t.me/ifitpro

Инвесторы ждут новостей из Китая: какие бумаги могут получить поддержку?

Российский рынок несмотря на внутридневной рост до уровня 2925,38 пункта, закрылся в минусе, не сумев сохранить уровень выше 2900 пунктов. Низкая активность инвесторов объясняется пессимистичными ожиданиями из-за отсутствия сдвигов в урегулировании украинского конфликта и нарастающих признаков замедления темпов экономического роста.

Основные торги индекс МосБиржи закрыл просадкой на 0,43% до 2886,97 пункта, индекс РТС потерял 0,55%, снизившись до 1130,8 пункта. На вечерней сессии настроения остались негативные, индекс МосБиржи снижается на 0,4% до 2888,16 пункта.

Драйверами на сегодняшний день могут стать новости из Китая, где с визитом находится президент РФ Владимир Путин. Ранее помощник президента Юрий Ушаков говорил, что «Газпром» и корпорация CNPC планируют подписать три ключевых документа. Антонов не исключил, что какие-то соглашения будут подписаны и с «Роснефтью», а также Новатэком. Эти бумаги на особом счету у спекулянтов в эти дни.

Ралли продолжается: Цены на золото и серебро обновили максимумы на фоне роста ожиданий снижения ставки ФРС на заседании 17 сентября. Спрос на драгоценные металлы также вырос из-за того, что неоднократная критика в адрес ФРС со стороны президента США Дональда Трампа усилила опасения по поводу потери независимости регулятора, выполняющего функции центрального банка страны.

Из негативного: Экономика замедляется темпами быстрее, чем прогнозировалось. Если раньше ожидали темпы роста 1,5%, то сейчас уже - 1,2% рост ВВП. Соответственно, и ресурсная база тоже сжимается, поэтому придется мобилизовывать ресурсы.

Лидеры ряда стран ЕС, генсек НАТО Марк Рютте и глава Еврокомиссии Урсула фон дер Ляйен обсудят украинское урегулирование 4 сентября в Париже по приглашению президента Франции Эммануэля Макрона, пишет Financial Times со ссылкой на трех дипломатов.

По ее данным, на встрече будут присутствовать те, кто встречался с президентом США Дональдом Трампом в Вашингтоне 18 августа, - премьер Британии Кир Стармер и канцлер ФРГ Фридрих Мерц.

Что по технике: На дневном графике индекс МосБиржи остается в фазе консолидации: любые попытки роста выше 2900–2925 встречают продажи, интерес к покупкам поддерживается на снижении к 2850–2860 пунктов. Отсутствие выраженных драйверов не позволяет рынку выйти из диапазона.

📍 Из корпоративных новостей:

ФосАгро Россия нарастила поставки удобрений в Индию, Китай и Латинскую Америку на 20% год к году

МосБиржа общий объем торгов в августе 2025 года вырос на 14,4% г/г до ₽143,5 трлн

ВинЛаб в 1п 2025г увеличил выручку на четверть по сравнению с прошлым годом, до ₽47,5 млрд

ТГК-14 выручка по МСФО в январе — июне выросла на 15% год к году, а прибыль снизилась на 37%

ЕвроТранс СД рекомендовал акционерам дивиденды за 2кв 2025г в размере 8,18 руб/акция (ДД 6,1%, отсечка - 20 октября

• Лидеры: Эн+ $ENPG (+3,43%), ЕвроТранс $EUTR (+2,3%), РусГидро $HYDR (+1,8%), Novabev $BELU (+1,53%).

• Аутсайдеры: Магнит $MGNT (-3,7%), Мечел $MTLR (-3,7%), Система $AFKS (-2,75%), Сегежа $SGZH (-2,38%).

02.09.2025 - вторник

• $GAZP - Газпром и Китайская национальная нефтегазовая корпорация (CNPC) подпишут соглашения

• $BELU - СД Новабев даст рекомендации по дивидендам и определит дату ВОСА

• $PRMD - Вебинар для инвесторов Промомед, посвященный операционным и финансовым результатам за II кв. и I полугодие 2025 г. (15:00 мск)

• Пресс-конференция по проекту Основных направлений единой государственной ДКП на 2026-2028 гг. (15:00 мск)

• Трёхсторонние переговоры Россия - Китай - Монголия, а также российско-китайские переговоры с участием делегации из России. Переговоры Путина и Си Цзиньпина.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обзор_рынка #трейдинг #инвестор #инвестиции #обучение #новичкам #новости #фондовый_рынок

'Не является инвестиционной рекомендацией

RENI рекомендует: Теория игр и фондовый рынок, или уроки Джона Мейнарда Кейнса

Теория игр — это раздел математики и экономики, который изучает, как люди принимают решения, когда результат зависит не только от них самих, но и от действий других участников. Теория игр применяется во всех аспектах жизни. В бизнесе компании проводят ценовую политику на основе того, что делают их конкуренты, политики принимают решения, учитывая реакцию других государств, а на фондовом рынке инвесторы стараются предсказать, как поведут себя акции компаний на основе того, что думают о них другие инвесторы.

Пример того, как теория игр присутствует в финансах, можно увидеть в игре одного из величайших экономистов XX века Джона Мейнарда Кейнса, которую он предложил в своей главной работе «Общая теория занятости, процента и денег. Кейнс предложил любопытную игру: участникам показывают 100 фотографий людей и просят выбрать лицо, которое, по их мнению, другие участники сочтут самым привлекательным. Если участник игры выбрал не того, кто нравится лично тебе, а того, кого выберет большинство – участник выигрывает. Смысл в том, что успех зависит не от вкуса одного участника, а от умения понимать, как думают другие участники игры.

Кейнс сравнил эту игру с инвестициями. Инвесторам важно не только выбирать акции, основываясь на своем анализе, но и инвестировать в акции, которые считаются популярными у других игроков. Это создает эффект «второго порядка мышления», который заставляет вдумчиво подходить к инвестированию: важно предугадать не только реальную ценность актива, а «поведение толпы». Соответственно, на фондовом рынке цены часто отражают не только объективную стоимость компании, а коллективные ожидания инвестиционного сообщества. Поэтому цены на рынке могут показывать высокую волатильность даже в отсутствие каких-либо фундаментальных изменений в финансовых показателях компаний, если коллективное представление о всеобщем настроении изменится.

Теория игр помогает понять, как эмоции, ожидания и стратегии других инвесторов влияют на котировки и почему рынок не всегда рационален. На практике, чтобы лучше принимать решения на фондовом рынке, изучайте не только отчеты компаний, но и настроения рынка через блогерские сообщества, т/г каналы и отчеты брокеров. Иногда рациональные решения уступают место коллективной психологии, поэтому настоящее преимущество получают те, кто умеют мыслить комплекснее и на шаг дальше.

Манипуляции на новостном рынке. К чему готовиться инвестору

Российский рынок совершил мощный рывок вверх на фоне официальных подтверждений подготовки встречи президента России Владимира Путина с президентом США Дональдом Трампом. Днем рост превышал 5%, а котировки индекса поднимались выше 2900 пунктов выйдя с начала года в положительную зону. По итогам основной сессии индекс МосБиржи прибавил 4,04%, до 2876,43 пункта, РТС - 5,10%, до 1141,45 пункта.

Но радость на фоне стремительного роста российского рынка продлилась недолго. Во второй половине дня рост сменился фиксацией позиций. Коррекция последовала на новости о том, что встреча президентов США и России Дональда Трампа и Владимира Путина может состояться только при условии, если последний согласится на переговоры с президентом Украины Владимиром Зеленским и проведет их в первую очередь.

Данное сообщение было мгновенно растиражировано ведущими иностранными агентствами. Участники торгов восприняли это как негативный сигнал, учитывая принципиальную позицию России по вопросу легитимности украинского руководства.

Однако позже оптимизм вернулся – после уточнения, что Трамп не рассматривает контакт с Зеленским как обязательное условие для диалога с российским президентом. Это смягчило опасения инвесторов, позволив рынку частично восстановиться. Это лишний раз доказывает, как фейковые взбросы могут перевернуть ситуацию, мгновенно меняя рыночные настроения.

Санкции увеличивают дефицит бюджета: по предварительным данным Минфина, дефицит федерального бюджета РФ в январе-июле резко увеличился и составил 4,9 трлн руб., или 2,2% ВВП, что значительно превышает дефицит в 1,4 трлн руб. за аналогичный период 2024 г.

Общие расходы правительства выросли на 20,8% в годовом исчислении до 25,19 трлн руб., в то время как доходы увеличились всего на 2,8% до 20,32 трлн руб. Происходит это вследствие неблагоприятного сочетания низких цен на нефть, крепкого рубля, высоких процентных ставок и замедления роста экономики.

Что по технике: Индекс МосБиржи может демонстрировать осторожный рост на фоне ожиданий встречи лидеров России и США. Преодоление уровня 2900 пунктов откроет дорогу к тестированию психологически важной отметки 3000 пунктов. Однако ближе к дате переговоров не исключена коррекция, так как инвесторы могут начать фиксировать прибыль на фоне неопределенности относительно результатов саммита.

В текущей ситуации по ощущениям, как будто поздно забегать в последний вагон. Тем кто, имеет позиции в акциях, чувствительных к геополитике, целесообразно сохранить их. Тем же, кто только рассматривает вход в рынок, возможно, стоит дождаться более привлекательных уровней или обратить внимание на недооцененные активы, например, на бумаги, которые могут получить импульс от потенциального смягчения денежно-кредитной политики.

Из корпоративных новостей:

Совкомбанк $SVCB РСБУ 1п 2025г: чистая прибыль ₽3,94 млрд против прибыли ₽27,84 млрд годом ранее

Юнипро МСФО 1п 2025г: Выручка ₽64,12 млрд (+1,8% г/г), Чистая прибыль ₽20,89 млрд (-3,7% г/г)

OZON $OZON отчет по МСФО за II кв 2025 года: Чистая прибыль ₽359 млн против убытка в ₽28 млрд, Выручка ₽227,6 млрд (+87% г/г)

ФосАгро $PHOR МСФО 6 мес 2025г: Выручка ₽298,56 млрд (+23,6% г/г), Чистая прибыль ₽75,54 млрд (+41,3% г/г)

Яндекс $YDEX СД 13 августа определит цену размещения допэмиссии акций для реализации Программы долгосрочной мотивации

• Лидеры: СПБ Биржа $SPBE (+8,35%), Юнипро $UPRO (+6,07%), Новатэк $NVTK (+4%), Аэрофлот $AFLT (+3,4%).

• Аутсайдеры: IVA $IVAT (-4,3%), Ростелеком $RTKM (-1,64%), Лента $LENT (-1,44%).

08.08.2025 - пятница

$RAGR - повторное ГОСА Группы РусАгро; распределение прибыли/убытков, выплата дивидендов 2024 г.

• Крайний день для принятия вторичных санкций против России.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #обзор_рынка #фондовый_рынок #новости #мегановости #трейдинг #обучение #новичкам #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Рост вопреки давлению. Причины и потенциал дальнейшего движения вверх

Предстоящие дни без лишнего преувеличения могут стать переломными в определении дальнейшего направления рыночных котировок. Если политическое напряжение снизится, а ограничения окажутся не слишком жёсткими, это даст рынку стимул для роста. В противном случае не исключён новый виток паники, и индекс Мосбиржи может опуститься ниже 2650 пунктов в поисках дна.

Также на этой неделе инвесторов ждёт непростой период: истекает срок, отведённый Дональдом Трампом для урегулирования ситуации на Украине (8 августа), выйдут данные по инфляции за июль, ЦБ РФ представит обзор дискуссии по ключевой ставке и комментарии к среднесрочному прогнозу, а компании продолжат публиковать отчётность.

Трамп заявил, что США существенно повысят пошлины для Индии, потому что страна закупает российскую нефть. По его словам, сегодня Индия не только покупает огромные объёмы российской нефти, но и продаёт большую часть приобретённой нефти на открытом рынке с большой прибылью.

Несмотря, что от визита Уиткоффа (6-7 августа) никто особо не ждет прорывных договоренностей: из-за достаточно четкой и бескомпромиссной позиции России по многим вопросам. Однако сам факт диалога между Москвой и США положительно влияет на настроения инвесторов. Рынок любит подобные моменты закладывать в котировки заблаговременно, а затем по факту, фиксировать завышенный оптимизм.

Но с чем же связан вчерашний отскок:

• Достаточная мягкая риторика Пескова на ежедневном брифинге, даровала надежду рынку, что к эскалации никто не стремится. Это в моменте понизило градус обмена ядерными угрозами.

• Также получение потенциальной отсрочки до конца лета от вторичных санкций: Политики входящие в Сенат США в августе разъезжаются по своим штатам и вернутся к работе в Вашингтоне в начале сентября.

• Индия и Китай подтвердили намерения и дальше закупать российскую нефть, несмотря на угрозы санкций США.

Что по технике: Индекс МосБиржи продолжает консолидацию в диапазоне 2700–2840 пунктов. Для подтверждения восходящего сценария рынку важно закрепиться выше 2775 (SMA 50). В случае успеха следующей целью будет выступать пробой сопротивления 2840, а при преодолении линии 100 дневной скользящей средней, открывается потенциал движения к 2900 пунктов.

Уровни и потенциал для будущего роста - это все прекрасно, но при принятии торговых решений важно отталкиваться от реальной картины мира. Как мы прекрасно понимаем, невозможно решить в короткий срок фундаментальные противоречия, а значит рост имеет ограниченный потенциал, и нужно вовремя забрать карты со стола.

Из корпоративных новостей:

Софтлайн $SOFL отчёт по РСБУ за 1п 2025: Чистая прибыль ₽111 млн руб (+48% г/г), Выручка ₽10 млрд руб. (-23% г/г)

Яндекс $YDEX СД рекомендовал дивиденды по итогам первого полугодия в ₽80 на акцию.

Норникель $GMKN МСФО 6 мес 2025г: Выручка $6,46 млрд (+15,3% г/г), Чистая прибыль $0,84 млрд (+1,6% г/г)

КЛВЗ Кристалл РСБУ за 1П 2025: Прибыль — 56,89 млн руб. (+42% г/г), Выручка — 1,663 млрд руб. (+3,5% г/г).

ЕвроТранс правительство РФ направит 5,5млрд руб. на строительство 2 тыс. станций для электромобилей, что удвоит их число в России

Европлан $LEAS за первое полугодие 2025г. рынок лизинга с новыми и подержанными легковыми и коммерческими автомобилями рухнул на 40,3%

Камаз грузовики в России продают с 25% скидкой из-за затоваривания рынка.

• Лидеры: СПБ Биржа $SPBE (+4,68%), Новатэк $NVTK (+3,65%), Газпром $GAZP (+3,43%), Лента $LENT (+3,25%).

• Аутсайдеры: IVA Technologies $IVAT (-1,46%), Эн+ $ENPG (-1,07%), Камаз $KMAZ (-0,74%), Позитив $POSI (-0,63%).

05.08.2025 - вторник

• $RTKM - Ростелеком операционные результаты и финансовые результаты по МСФО за II кв. и 6 мес. 2025 г.

• Банк России огласит объёмы покупки/продажи валюты за август (12:00 мск)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #новости #инвестор #инвестиции #фондовыйрынок #обзоррынка #дивиденды #обучение #трейдинг

'Не является инвестиционной рекомендацией

🧘 Как замедлиться и понять, что для тебя действительно важно? 🌫️

Обычно всё происходит вот так: идёшь себе вперёд, живёшь на автопилоте, день за днём. Дела, встречи, экраны, уведомления. Где-то глубоко внутри — желание стабильности. Хочется, чтобы ничего не рушилось, не трясло, чтобы всё шло по плану. Но реальность — она другая. Вдруг случается что-то неожиданное, и ты понимаешь: стабильность — это мираж. Иллюзия. И придётся учиться быть в этом изменчивом мире, где каждый новый день не похож на предыдущий.

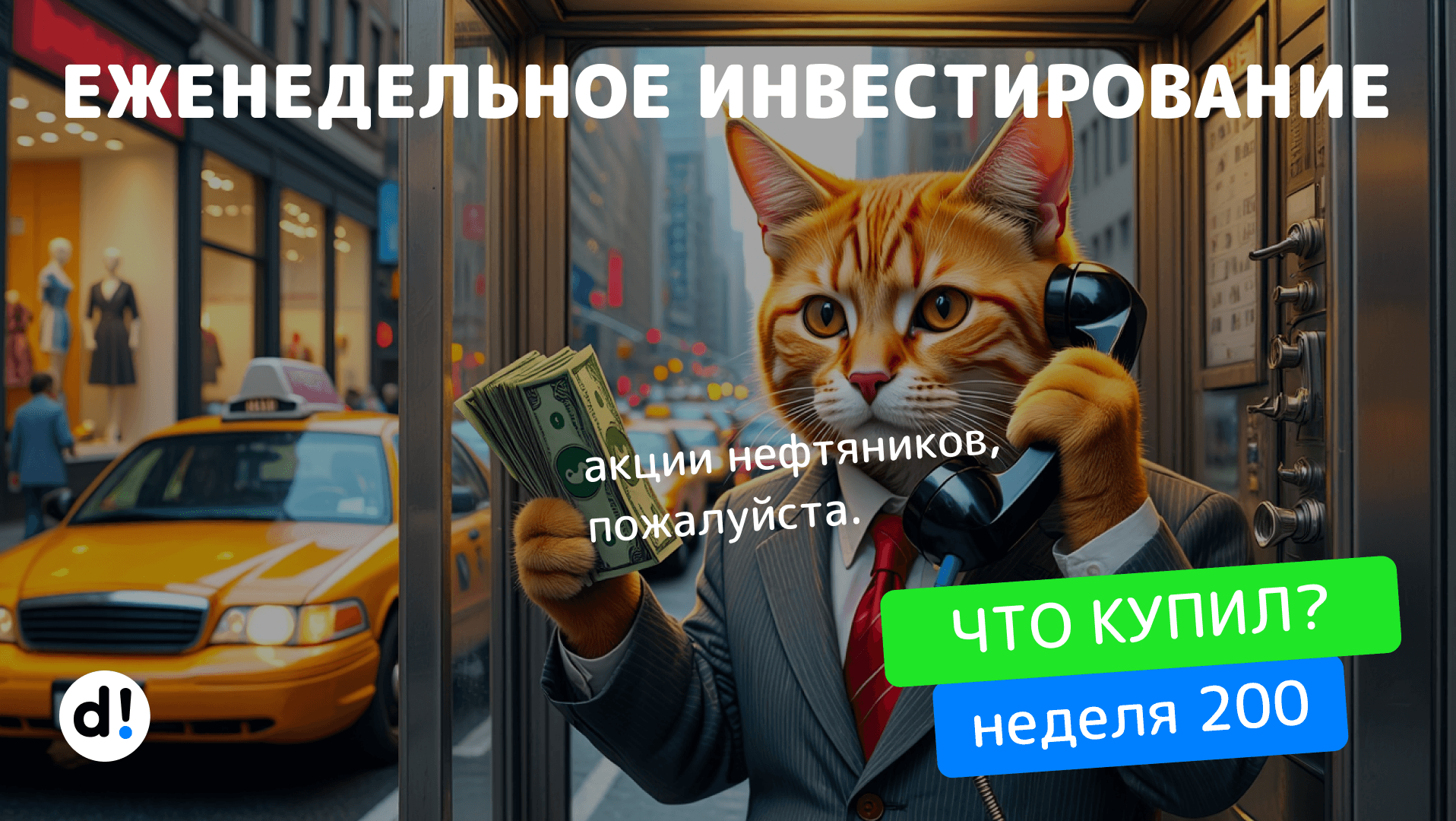

🤑 Создание пассивного дохода. Какие акции купил? Еженедельное инвестирование №200

Рынок корректируется, настроения у инвесторов не очень, а я продолжаю покупать активы несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, пока вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Чтобы не потеряться, вот мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

Ближе к концу недели закидываю на брокерский счет определенную сумму денег и совершаю покупки, очень редко продажи. Эта неделя не стала исключением, закинул деньги на БС и пошел покупать активы со скидкой.

Стратегия со временем видоизменяется, но основная часть - это 💰 дивидендные акции РФ, которые со временем превращаются в “старые” деньги, когда на вложенный некогда рубль, отдача с каждым годом все больше.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 94%

● Облигации: 3,4%

● Золото: 1,9%

В акциях доли по компаниям от 5 до 15%. 15%, считаю максимальным весом компании в портфеле.

Облигации занимают 10% от общего портфеля, внутри облигаций не более 5% на одного эмитента, если это не ОФЗ, государственные бумаги могут выходить за этот предел, так как надежнее эмитента быть просто не может.

Золоту отведено 5%, как защитному активу.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по июльскому плану покупок, добавляя в свой портфель облигации для постоянного денежного потока.

● Роснефть ROSN: 6 шт.

● Газпром нефть SIBN: 6 шт.

● НоваБев Групп BELU: 4 шт.

● Мать и Дитя MDMG: 1 шт.

● Русагро RAGR: 5 шт.

На прошлой неделе сделал упор на акции, так как рынок совсем не собирается расти. Подбирал падающих нефтяников, продолжаю методично доводить до целевых значений в 10% две компании: BELU, сейчас 4,6% и MDMG, сейчас 5,9%.

Рассчитываю на ракету в RAGR при положительном исходе для нас, миноритарных акционеров. В противном случае тяжело будет нашей фонде становиться популярной, если постоянно все будет отжиматься, набрал 65 папир пока.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 ТОП-10 компаний, которые платят дивиденды даже в кризис!

🔥 ТОП-10 с самыми стабильными дивидендами

🔥 10 компаний с самыми высокими дивидендами в 2025 году

💰 Облигации

● Аэрофьюлз 2Р5 RU000A10C2E9 : 2 шт. (на размещении)

Постепенно доля облигаций в портфеле увеличивается, достигнув 3,4% из отведенных 10%. Стараюсь набирать облиги с фиксированным купоном и желательным периодом выплат каждый месяц. психологический момент для головы. получение зарплаты сделало свое дело и теперь хочется и тут, в нашем казино, постоянно получать выплаты, а не ждать дивиденды по несколько месяцев.

✅ Подборки облигаций, которые могут заинтересовать инвестора:

💠 12 облигаций с ежемесячными купонами выше 23%, как зарплата

💠 7 облигаций с высоким купоном выше 23% и рейтингом А

💠 10 облигаций с купоном до 27%, рейтинг BBB и выше

💠 10 облигаций лучше вкладов и с высоким рейтингом А-

🥇 Золото

● БКС Золото BCSG: 45 шт.

● ВИМ Золото GOLD: 230 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 8 000 ₽.

За год вложил в фондовый рынок 199 000 ₽.

Цель на 2025 год: 350 000 ₽.

Нас ждут непростые времена, нефть дешевая, бюджет не сходится, СВО требует денег, а рыжий клоун из-за океана и любитель твитов хочет лишить Россию бабла от нефтеэкспорта через 500% пошлины. Что ж, будем наблюдать, как поведут себя наши азиатские партнеры.

Продолжаю покупать только хорошие качественные активы для своего светлого будущего, в котором мы вместе с вами обязательно окажемся.

❗️ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал, чтобы не пропустить новые серии моих еженедельных покупок.

🔥 Создание пассивного дохода. Что купил? Еженедельное инвестирование №199

Рынок корректируется, настроения у инвесторов не очень, а я продолжаю покупать активы несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, пока вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Чтобы не потеряться, вот мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

Ближе к концу недели закидываю на брокерский счет определенную сумму денег и совершаю покупки, очень редко продажи. Эта неделя не стала исключением, закинул деньги на БС и пошел покупать активы со скидкой.

Стратегия со временем видоизменяется, но основная часть - это 💰 дивидендные акции РФ, которые со временем превращаются в “старые” деньги, когда на вложенный некогда рубль, отдача с каждым годом все больше.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

а вот так фактически:

● Акции: 94,2%

● Облигации: 3,2%

● Золото: 1,79%

В акциях доли по компаниям от 5 до 15%. 15%, считаю максимальным весом компании в портфеле.

Облигации занимают 10% от общего портфеля, внутри облигаций не более 5% на одного эмитента, если это не ОФЗ, государственные бумаги могут выходить за этот предел, так как надежнее эмитента быть просто не может.

Золоту отведено 5%, как защитному активу.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

🔷 Акции

Инвестирую по июльскому плану покупок, добавляя в свой портфель облигации для постоянного денежного потока.

● НоваБев Групп BELU: 6 шт.

● Мать и Дитя MDMG: 3 шт.

● Русагро RAGR: 4 шт.

Российский рынок снижается на новостях геополитики, о возможном введении новых санкций, в общем опять эмоции бьют через край и инвесторы с неустойчивой психикой могут совершать необдуманные действия.

На прошлой неделе реинвестировал еще часть дивидендов с июня, прикупив несколько акций компаний, которые не дотягивают до целевых значений.

Геополитика, дивгэпы, а тут еще инфляция в 0,79% подъехала, все это тянет рос.рынок вниз. Что делать инвестору, каждому решать самому, я свой выбор сделал и регулярно рассказываю о своих действиях.

🔷 Облигации

● Позитив 1Р3 RU000A10BWC6 : 2 шт.

● ОФЗ 26230 SU26230RMFS1: 2 шт.

● ОФЗ 26233 SU26233RMFS5: 2 шт.

● ОФЗ 26240 SU26240RMFS0: 2 шт.

● ОФЗ 26244 SU26244RMFS2: 2 шт.

● ОФЗ 26247 SU26247RMFS5: 2 шт.

Еженедельное пополнение на прошлой неделе отнес в облигации, купил ОФЗ и Позитив 1Р3, который не удалось взять на размещении. Судя по индексу, на следующей неделе покупки пройдут без облигаций, очень сильно просели акции интересных компаний.

🔷 Золото

● БКС Золото BCSG: 50 шт.

● ВИМ Золото GOLD: 233 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 7 000 ₽.

За год вложил в фондовый рынок 191 000 ₽.

Цель на 2025 год: 350 000 ₽.

Продолжаю покупать только хорошие качественные активы, больше зарабатывать, больше откладывать для своего светлого будущего и формирования пассивного дохода.

❗️Моя главная задача – получение денежного потока через дивиденды и купоны.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 ТОП-10 компаний, которые платят дивиденды даже в кризис!

🔥 ТОП-10 с самыми стабильными дивидендами

🔥 10 компаний с самыми высокими дивидендами в 2025 году

🔥 ТОП-10 дивидендных акций от Газпромбанка на 2025 год!

🔥 ТОП-7 дивидендных акций на 2025 год

Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал, чтобы не пропустить новые серии моих еженедельных покупок.

Трейдинг: иллюзия точности и реальность непредсказуемости

🔣 Давайте представим себе ситуацию, когда привычная нам таблица умножения внезапно стала нестабильной. Утром дважды два равно четырем, днем — пяти, а завтра — вовсе трем. Выглядит абсурдно, правда? Ведь именно стабильность и предсказуемость делают науку наукой. Законы физики неизменны, а таблица Менделеева едина для всех времен и народов.

🤔 Однако в мире финансов ситуация совершенно иная. Биржевая торговля кардинально отличается от классической науки своим непостоянством и отсутствием четких закономерностей. Здесь царствует случайность, динамика и отсутствие абсолютных истин.

🤷♂️ Если бы трейдинг был наукой, Нобелевские премии по экономике давали бы только постфактум — как в физике. Но пока что даже лауреаты ошибаются.

Почему биржа не похожа на науку ⁉️

1️⃣ Во-первых, финансовые рынки — это хаос. Они зависят от множества факторов, включая экономические показатели, политические события, настроения инвесторов и даже погоду. Все это делает невозможным создание универсальной формулы успеха.

2️⃣ Во-вторых, трейдеры часто сталкиваются с противоречивыми сигналами. Например, индикаторы технического анализа могут указывать на рост, тогда как фундаментальные факторы свидетельствуют о падении. Как выбрать правильный путь? Ответ прост: нельзя.

3️⃣ Третья причина — психологический фактор. Эмоции влияют на решения трейдеров сильнее, чем любые математические модели. Страх потери денег, жадность, надежда на чудо — все это создает дополнительную неопределенность.

🗿 Ярким примером неудачи научного подхода в трейдинге стал крах хедж-фонда LTCM в 1998 году. Несмотря на участие двух нобелевских лауреатов и сотни специалистов, фонд потерял миллиарды долларов. Причина проста: рынок оказался сложнее любых моделей и расчетов. Этот случай напоминает нам, что математика и статистика полезны, но недостаточны. Финансовый мир требует гибкости, интуиции и умения адаптироваться к изменениям.

Итак, что мы можем извлечь из этого обсуждения ⁉️

- Биржа — это искусство: Научитесь чувствовать рынок, понимать его сигналы и быстро реагировать на изменения.

- Осторожнее с моделями: Даже самые точные расчеты могут оказаться бесполезными перед лицом неожиданных событий.

- Психология важнее математики: Контролируйте эмоции, учитесь управлять своими страхами и желаниями.

- Постоянство — миф: Нет идеального метода торговли, работающего вечно. Важно уметь менять стратегию в зависимости от ситуации.

💡 Помните: рынок никогда ничего не “должен”. Он просто есть, со всеми своими непредсказуемыми движениями и сюрпризами.

📌 Практический совет: Не верьте обещаниям о “гарантированной прибыли” и “точных расчетах”. Успех на рынке приходит к тем, кто понимает его истинную природу и готов работать с вероятностями, а не с гарантиями.

👇 Есть вопросы по теме? Задавайте их ниже — ответим всем!

#трейдинг #финансы #инвестиции #рынок #деньги #обучение #новичкам #торговля #экономика

Телефонный разговор Путина с Трампом не оправдал надежд. К чему готовиться инвестору

Российский фондовый рынок по итогу закрытия основной торговой сессии подрос. Индекс МосБиржи прибавил 0,3% и составил 2 823,34 п., индекс РТС вырос на 0,12% - до 1 128,94 п. Но на вечерней сессии рост сошел на нет.

На ожиданиях скорого разговора Владимира Путина и Дональда Трампа индекс Мосбиржи находился в зеленой зоне, но после новостей об итогах звонка перешел к снижению. Трамп снова ставил вопрос о скорейшем прекращении военных действий. Путин отметил, что продолжается поиск политического переговорного решения конфликта.

Однако, по итогу телефонного разговора рынок конкретики так и не получил. В подвешенном состоянии до сих пор остаются вопросы по личной встрече президентов. Встреча делегаций по устранению раздражителей тоже не получила развития.

ЦБ вновь дал сигнал о высокой вероятности снижения ключевой ставки в июле. Глава Банка России Эльвира Набиуллина заявила, что ЦБ в июле будет рассматривать снижение ключевой ставки, если не произойдет ничего непредвиденного. По ее словам, скорее будет обсуждаться шаг этого снижения. Окончательное решение будет зависеть от ситуации и его заранее нельзя гарантировать.

Цены на "черное золото" продолжают испытывать давление из-за приближающегося дедлайна по торговым соглашениям США с ЕС и Японией – если договорённости не будут достигнуты к 9 июля, вступят в силу новые американские пошлины. Ситуацию усложняет предстоящее заседание ОПЕК+, на котором, как ожидается, будет принято решение об увеличении добычи на 411 тысяч баррелей в сутки.

Дополнительное негативное влияние оказали слабые данные по сфере услуг Китая, указывающие на замедление роста, а также неожиданный рост нефтяных запасов в США на 3,8 млн баррелей (при прогнозируемом снижении). Спрос на бензин также сократился, что усилило пессимистичные настроения на рынке.

Закрытие индекс демонтирует слабое, что повышает вероятность дальнейшей коррекции в область поддержки 2780-2770п. Нейтральный новостной фон и так называемый "эффект пятницы" может не оставить оснований переносить позиции через выходные дни. Всем отличного пятничного настроения и удачных торговых решений.

Из корпоративных новостей:

ГК Элемент планирует инвестировать 6,6 млрд руб в Завод полупроводниковых приборов в Йошкар-Оле.

Магнит начал выпускать продукты питания для партнёров на своих заводах.

ЮГК активно падают из-за иска Генпрокуратуры, которая требует конфискации активов Константина Струкова

М.Видео изучает формат дискаунтеров в рамках работы над новой стратегией.

Башнефть одобрили дивиденды за 2024 год в размере 147,31 руб на обычку (ДД 7,8%) и преф (ДД 12,7%), отсечка - 14 июля

МТС количество поездок на электросамокатах МТС Юрент в 1п 2025г выросло на 37% г/г до 54,1 млн

• Лидеры: ПИК $PIKK (+4,48%), Совкомфлот $FLOT (+4,1%), Циан $CNRU (+4%), Хэдхантер $HEAD (+3,63%).

• Аутсайдеры: Ленэнерго $LSNGP (-10,7%), ЮГК $UGLD (-9,3%), Диасофт $DIAS (-2,95%), ОВК $UWGN (-2,3%).

04.07.2025 - пятница

• $ABRD - последний день с дивидендом 5,01Р

• $AQUA - последний день с дивидендом 10,00Р

• $MGKL - последний день с дивидендом 0,15Р

• $MRKU - последний день с дивидендом 0,03741Р

• $MTSS - последний день с дивидендом 35,00Р

Наш телеграм канал

Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#новости #аналитика #обзоррынка #фондовый_рынок #инвестор #экономика #инфляция #геополитика #рынок #биржа #новичкам

'Не является инвестиционной рекомендацией

Получит ли поддержку решительный отскок по рынку. К чему готовиться инвестору

Основная торговая сессия завершилась снижением основных индикаторов. Индекс Московской биржи просел на 0,5% и закрылся на уровне 2745 пунктов. Индекс РТС опустился на 0,7% и завершил торговую сессию на отметке 1110 пунктов.

Нефтяные котировки за два дня потеряли 14% на фоне снижения напряженности на Ближнем Востоке. По словам президента США Дональд Трампа, Иран и Израиль достигли договоренности о полном прекращении огня. Стоимость марки Brent падала ниже $66 за баррель. Позднее небольшую часть потерь удалось отыграть.

На вечерней сессии акции технологического сектора получили поддержку в лице президента РФ: Правительство и Банк России до октября текущего года должны подготовить предложения по стимулированию IPO технологических компаний на российском рынке, а также проработать налоговые льготы для физических лиц, владеющих акциями публичных компаний, купленными на российском рынке при размещении.

При этом планируется отменить ограничения по минимальному сроку владения этими акциями и максимальному размеру дохода для получения налоговых преференций.

С фундаментальной точки зрения российский рынок может сохранять относительную устойчивость, особенно при сохранении ожиданий снижения ставки и ослаблении геополитических рисков. Однако существенное падение нефти способно ограничить потенциал роста.

Улучшение геополитической ситуации в российско-украинских отношениях может стать отличным катализатором для продолжения роста в сторону 2780-2800 пунктов. Конкретика по очередному раунду переговоров должна поступить до конца недели.

Однако омрачить рыночные настроения может степень жёсткости санкционного удара: Дипломаты Европейского союза заявили, что ожидают достижения соглашения на саммите ЕС по 18-му пакету санкций против России, который Словакия и Венгрия используют в качестве козыря для получения уступок по российским энергоносителям.

Сегодня по окончании основной сессии выйдут данные по недельной инфляции. Для рынка важно видеть продолжающийся тренд на ее замедление.

Из корпоративных новостей:

Озон Фармацевтики акционеры одобрили дивиденды за 1кв 2025г в размере 0,28 руб/акция (ДД 0,6%), отсечка - 3 июля

МТС акционеры утвердили дивиденды за 2024 год в размере 35 руб/акция (ДД 15%), отсечка - 7 июля

Самолет успешно разместил облигации серии БО-П18, увеличив объём размещения с 5 до 15 млрд рублей

ВК подписан указ о создании национального мессенджера, интегрированного с Госуслугами.

Россети Московский регион акционеры утвердили дивиденды за 2024 год в размере 0,15 руб/акция (ДД 11%). Отсечка — 8 июля

• Лидеры: СПБ Биржа $SPBE (+9,12%), ВК $VKCO (+4,38%), Аэрофлот $AFLT (+3,36%), ПИК $PIKK (+3,08%).

• Аутсайдеры: РуссНефть (-4%), Россети Центр (-1,56%), Роснефть (-1,4%).

25.06.2025 - среда

• $MOEX - День акционера Московской биржи (10:00 мск)

• $RAGR - судебное заседание по делу основателя РусАгро Вадима Мошковича и бывшего гендиректора Максима Басова (13:10 мск)

• $MRKC - закрытие реестра по дивидендам 0,067638 руб (дивгэп)

• $HNFG - Хендерсон операционные результаты за май 2025 г.

• $CNRU - ГОСА ЦИАН; распределение прибыли, выплата дивидендов - 2024 г. (рекомендация СД - дивиденды не выплачивать)

• $ELFV - ГОСА ЭЛ5-Энерго; распределение прибыли/убытков, выплата дивидендов - 2024 г. (рекомендация СД - дивиденды не выплачивать)

• $ENPG - ГОСА Эн+ Груп; распределение прибыли/убытков - 2024 г. (рекомендация СД - дивиденды не выплачивать)

• $MRKV - ГОСА Россети Волга; распределение прибыли/убытков, выплата дивидендов - 2024 г. (рекомендация СД 0,0074 руб)

• $SIBN - ГОСА Газпром нефть; распределение прибыли, выплата дивидендов - 2024 г. (рекомендация СД 27,21 руб)

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#новости #мегановости #инвесторам #дивиденды #аналитика #обзор #экономика #фондовый_рынок #инфляция #компании #бизнес

'Не является инвестиционной рекомендацией

С Днём России! 🇷🇺

Пусть каждый день будет наполнен гордостью за нашу страну, вдохновением и хорошими новостями.

Желаю вам мира, стабильности, новых достижений и отличного настроения! 🫡

💡Промпт на создание обложки к поздравлению:

Создайте фотографию вышитой нашивки крупным планом в квадратном формате (1:1), выполненную по мотивам главных достопримечательностей России. Дизайн должен содержать четкую интерпретацию оригинального предмета вышивки в мультяшном стиле с богатой текстурой нитей и яркими цветами. Форма нашивки может варьироваться (круглая, овальная, экранированная, в виде силуэта), но изображение на выходе должно оставаться квадратным. Используйте национальные цвета представленной страны — например, в тексте, на кайме или небольших декоративных вставках, черпая вдохновение из флага, чтобы подчеркнуть местную идентичность. Добавьте вышитый текст с заглавными буквами, название страны, изогнутый или прямой. Используйте мягкий фон из белоснежной ткани и естественное освещение, чтобы подчеркнуть текстуру и глубину.

🤔 Вдохновение вокруг нас 🧑💻

💬 Неделька выдалась по-настоящему энергичной! В понедельник — запуск MVP (да, мы это сделали!), во вторник — нашли ошибки (и не испугались), в среду — с боевым настроем закрыли часть багов, в четверг — снова ловим баги, а сегодня... исправляем! Вот так и движемся вперед: шаг за шагом, падение — подъем, ошибка — исправление. Каждый день в строю, потому что развитие — это путь, а не разовая цель.

💡Новости и инвестиции. Или почему торговать стало "не очень интересно".

Новости оказывают значительное влияние на инвестиции, но степень этого влияния зависит от множества факторов.

Вот ключевые аспекты, которые стоит учитывать:

1. Типы новостей и их воздействие.

- Экономические данные:

Отчеты о ВВП, инфляции, занятости или процентных ставках (например, решения ФРС или ЕЦБ) могут мгновенно изменить настроения рынка. Например, неожиданный рост инфляции часто приводит к падению акций из-за страха ужесточения монетарной политики.

- Корпоративные события: Финансовые отчеты, слияния, скандалы или изменения в руководстве влияют на отдельные акции. Например, слабая прибыль Газпрома может обрушить котировки. $GAZP

- Технологии и инновации: Анонсы прорывов (например, в области ИИ или зеленой энергетики) могут взвинтить акции компаний-лидеров. Или создание препарата, который эффективно борется с ожирением ( Промомед). $PRMD

- Политика и геополитика:

Выборы, торговые войны (например, США-Китай), санкции или конфликты вызывают глобальную волатильность.

Сейчас российский рынок живёт в ожидании... Кто полетит в Турцию, что скажет Трамп, а Путин? А Мединский ( и какая у него сейчас должность и статус)? Как пройдут переговоры? Какую рубашку и штаны надел Зеленский?

Если честно, то следить за этим уже надоедает. Причём эта шарманка играет уже с конца прошлого года, если не дольше. Каждый тянет одеяло на себя, а расплачиваются за это обычные люди.

2. Есть ещё краткосрочные и долгосрочные эффекты.

- Краткосрочно: Новости часто вызывают резкие колебания. Например, твиты Илона Маска о биткойне или Dogecoin моментально меняют их курс. Однако такие движения могут быть кратковременными.

- Долгосрочно: Фундаментальные факторы (прибыль компании, макроэкономические тренды) обычно перевешивают новостной шум. Например, пандемия COVID-19 обрушила рынки, но восстановление экономики и стимулы привели к росту в последующие годы.

Для инвестора логичнее всего смотреть на долгосрочные тренды, но когда политика "везде", то сложно принимать качественные решения. Тем более что новости могут меняться каждый час... Если не чаще.

3. Психология инвесторов.

- Эмоциональные реакции:

Страх (например, во время кризиса 2008 г.) или жадность (как в случае с мемными акциями в 2021 г.) ведут к иррациональным решениям. Новости усиливают эти эмоции, провоцируя панику или FOMO (Fear of Missing Out).

- Эффект стадности.

Инвесторы часто следуют за толпой, усугубляя тренды. Новости о росте биткойна могут спровоцировать массовые покупки, раздувая пузырь.

А новость об отмене дивидендов, даже у качественных компаний, может привести к их распродаже. Хотя фундаментально компания остаётся сильной.

В общем на новостном фоне завязано чуть ли не 90% всех торгов сейчас, ну или мне так кажется. Можно даже отчёты не смотреть, достаточно читать новости и посты про Трампа и других политиков).

Ставьте 👍, если согласны.

#новости #политика #газпром