Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX и VK $VKCO продлили на два года соглашение о редиректе с yandex ru на "Дзен".

Агрегатор сохранит поиск "Яндекса" и рекламу через его сеть, доходы будут делиться по модели revenue share.

"Дзен" и "Новости" VK купил у "Яндекса" в 2022 году.

Gартнёрство сохраняется, обе стороны продолжают зарабатывать на трафике и рекламе.

Обвал после 3000 пунктов: почему ралли МосБиржи может быть коротким?

Российский рынок показал разнонаправленную динамику в начале торговой недели. Индекс МосБиржи укрепился на 0,7%, достигнув уровня 2921,62 пункта, в то время как долларовый индекс РТС снизился на 0,26% до 1117,78 пункта на фоне ослабления национальной валюты.

Частично рынок получил поддержку ожиданием телефонных переговоров между лидерами двух стран США и России, возможность которых подтвердил накануне Трамп. Также драйвером роста наших акций выступает позитивное сочетание дорожающей нефти и дешевеющего рубля.

Главным камнем преткновения на пути роста становится геополитика и санкционное давление: Еврокомиссия намерена предложить на рассмотрение стран ЕС 19-й пакет антироссийских санкций к 12 сентября. Планируется, что в черный список будут включены два банка центральноазиатских государств и ряд региональных банков РФ.

Также ЕС рассматривает возможность введения новых санкций против России, которые затронут не только банки, но и торговлю нефтью, отменив действующие исключения, которыми сейчас пользуется Роснефть. Франция и Германия в свою очередь, предлагают ЕС ввести ограничения против Лукойла, ее "дочки" Litasco.

Но рыночные котировки пока на все эти заявления стараются не реагировать. Ожидания рынка сводятся к тому, что Трамп, как и прежде, займет нейтралитет по вторичным санкциям, что пока предотвращает давление на рынок. В результате главным объектом внимания становятся итоги заседания ЦБ РФ, где основной интригой является масштаб снижения ключевой ставки (прогноз: 100-200 б.п).

Аргументами в пользу более сильного снижения ставки эксперты называют рост экономики ниже прогнозов ЦБ и замедление инфляции быстрее, чем ожидал регулятор. Однако высокие инфляционные ожидания населения и неопределенность относительно динамики расходов бюджета могут побудить Банк России к более сдержанному снижению.

При всех текущих данных я сохраняю консервативную позицию: на новости о ставке, если и будет индекс МосБиржи выше 3000 пунктов, то будет он кратковременным. Затем последует коррекция: рынок вспомнит, что 16% — неподъёмная цена денег для экономики, а санкции ЕС усугубляют ситуацию, лишая почвы для оптимизма.

Сформированные длинные позиции (список компаний, которые я приобретал в расчете на снижение ставки, указан в предыдущем посте) я планирую постепенно закрывать по мере роста рынка. Высвобождаемые средства буду реинвестировать в корпоративные облигации.

Первые подборки бумаг с актуальной доходностью начну публиковать с сегодняшнего дня. Планирую разбить эти обзоры на несколько публикаций в зависимости от сроков до погашения. Так что надеюсь на ваш интерес и поддержку.

Из корпоративных новостей:

Алроса начнет в 2026 году геологоразведочные работы для поиска полиметаллических полезных ископаемых в пределах Якутской алмазоносной провинции

М.Видео СД на заседании может предложить акционерам отказаться от допэмиссии по закрытой подписке обратно на открытую

Яндекс каршеринг Яндекс.Драйв в сентябре заработает в Нижнем Новгороде

Магнит планирует до конца года открыть 150 магазинов Заряд

Аэрофлот до конца года планирует подписать твердые контракты на 90 самолетов МС-21

• Лидеры: ОАК #UNAC (+7,2%), Яковлев #IRKT (+4,7%), ЮГК #UGLD (+3,93%), Сургутнефтегаз-п #SNGSP (+2,9%).

• Аутсайдеры: Эталон #ETLN (-9,17%), М.Видео #MVID (-2,88%), Аренадата #DATA (-1,42%), ДВМП #FESH (-1,24%).

09.09.2025 - вторник

• #SBER - Сбербанк финансовые результаты по РПБУ за 8 мес. 2025 г.

• #MOEX - СД Московской биржи; о Программе долгосрочной мотивации, основанной на акциях ПАО Московская Биржа (Программа-2023)

• #YDEX - ВОСА Яндекс; выплата дивидендов - I полугодие 2025 г. (рекомендация СД 80 руб)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #новости #мегановости #инвестор #инвестиции #обзор_рынка #трейдинг #новичкам

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX подвел итоги допэмиссии для мотивации сотрудников.

Размещено 678,6 тыс. акций по цене 4393₽ за штуку — это всего 0,17% капитала.

Бумаги входят в ранее зарегистрированный выпуск до 3,7 млн акций, но фактически размещено лишь 18,34% от этого объёма.

Размещение шло с 15 по 20 августа и направлено на долгосрочную программу мотивации, акции будут переданы администратору "ЕСОП СПВ".

Яндекс. Отчет за 2 кв 2025 г МСФО

Тикер: #YDEX

Текущая цена: 4304

Капитализация: 1.7 трлн.

Сектор: IT

Сайт: https://ir.yandex.ru/

Мультипликаторы (на основе последних 12 месяцев):

P\E скорр - 16.8

P\BV - 5.76

P\S - 1.34

ROE - 34.2%

ND\EBITDA - 0.31

EV\EBITDA - 8.01

Активы\Обязательства - 1.34

Что нравится:

- рост выручки за квартал на 8.5% к/к (306.5 -> 332.5 млрд) и за полугодие на 33.8% г/г (477.6 -> 639 млрд);

- чистая прибыль +16.2 млрд в отчетном квартале против убытка -10.8 млрд в 1 кв. 2025. За 1 пол 2025 чистая прибыль +5.4 млрд против убытка -11.7 млрд в 1 пол 2024;

- свободный денежный поток увеличился в 4 раза к/к (6.9 -> 27.6 млрд);

Что не нравится:

- скорректированный чистый долг вырос на 14.3% к/к (99.1 -> 86.7 млрд);

- за полугодие свободный денежный поток снизился на 18.8% г/г (42.5 -> 34.5 млрд);

- чистый процентный расход увеличился на 22.3% к/к (10.3 -> 12.6 млрд). По полугодиям увеличение вообще почти в 2 раза г/г (11.7 -> 22.8 млрд);

Дивиденды:

Дивидендная политика не содержит конкретных указаний на порядок определения дивидендов. Компания планирует осуществлять дивидендные выплаты два раза в год.

На сайте Доход указана прогнозируемая доходность в размере 160 руб. (ДД 3.71% от текущей цены) за 2025 год.

Мой итог:

Отчетный квартал Яндекс отработал вполне нормально. По сегментам следующие результаты к/к ( в скобках указан % сегмента от всей выручки):

- поиск и портал +1.4% (30.6%);

- городские сервисы +3.1% (48.6%);

- плюс и развлекательные сервисы -8.6%; (7.7%);

- сервисы объявлений -14% (2.1%)

- прочие инициативы +15.3% (11%).

Как видно, рост есть в сегментах, которые наиболее представлены в общей выручке. Правда, все также не во всех сегментах порядок с рентабельностью по скорр. EBITDA:

- поиск и портал +51.1%;

- городские сервисы +1.7%;

- плюс и развлекательные сервисы +8.5%;

- сервисы объявлений -10.3%;

- прочие инициативы -19.8%.

Стоит отметить, что в отличии от прошлого квартала во 2-м получена чистая прибыль (нескорректированная). Яндекс, как обычно, отражает в отчете скорректированную прибыль, где помимо прочего не учитывает расходы по вознаграждениям на основе акций. Писал об этом в прошлом обзоре и укажу здесь, что это странная практика с учетом того, что программа мотивации будет работать еще не один год. Если все-таки учесть эти расходы, то P\E из расчета полугодовых результатов получается равен 25.6, что, конечно, является совсем недешевой оценкой. Но можно отметить положительный момент, что расходы по вознаграждениям уменьшились на треть к/к (16.5 -> 11.5 млрд), хотя все равно это круто. Считай 70% от прибыли за этот квартал.

Все также смотрю с определенным скепсисом на Яндекс в текущей ситуации. Да, есть хороший рост выручки, но вместе с этим растут операционные расходы, чистый долг (а за ним и процентные расходы). Программа мотивации забирает приличный кусок прибыли. И при это всем оценивается компания дорого. Если брали ранее дешево, то держать можно, но покупать по текущим не стоит. Расчетная справедливая цена - 5098 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

🪙Whoosh отчитался за 6 месяцев 2025 года по МСФО.

Отчет ожидаемо слабый. ⏬

Убыток Whoosh по МСФО за 6 месяцев 2025 года составил ₽1,89 млрд против прибыли ₽0,259 млрд в предыдущем году.

Выручка сократилась на 14,8% до ₽5,37 млрд против ₽6,3 млрд годом ранее.

Зато количество зарегистрированных аккаунтов увеличилось на 26% г/г до 30,5 млн СИМ, сервис представлен в 71 городе (+18% г/г).

Но на финансах компании это не отразилось.

В общем, пока самокаты не едут. 🤷♂️

Причины такого отчёта:

Падение за период количества поездок в РФ, связанным в первую очередь с погодными, макроэкономическими факторами, и снижением средней продолжительности поездки.

При этом есть значительный рост выручки на 175% г/г в странах Латинской Америки.

Так же считаю, что конкуренты (Яндекс и МТС) оттягивают на себя долю рынка.

В будущем можем увидеть рост долговой нагрузки, может быть новый выпуск облигаций. Пока занимать не так страшно, запас есть.

$YDEX $MTSS

$WUSH #отчет

🏤 Мегановости 🗞 👉📰

1️⃣ В России хотят ограничить количество банковских карт у одного человека — не больше 10.

Мера входит во второй пакет инициатив против кибермошенничества и направлена на борьбу с "дропперами", которые передают карты мошенникам.

Для обычных граждан это ограничение почти не скажется, но массовый оборот десятков и сотен карт будет пресечён.

🏤 Мегановости 🗞 👉📰

1️⃣ "НОВАТЭК" $NVTK рекомендовал дивиденды за I полугодие — 35,5 ₽ на акцию, что выше ожиданий рынка (32,6 ₽).

Реестр закроют 6 октября, а акционеры утвердят выплату 24 сентября.

Компания заработала 237 млрд ₽ прибыли, прогнозировали 39 ₽, но компания традиционно платит меньше за полугодие, а по итогам года доводит до нормы.

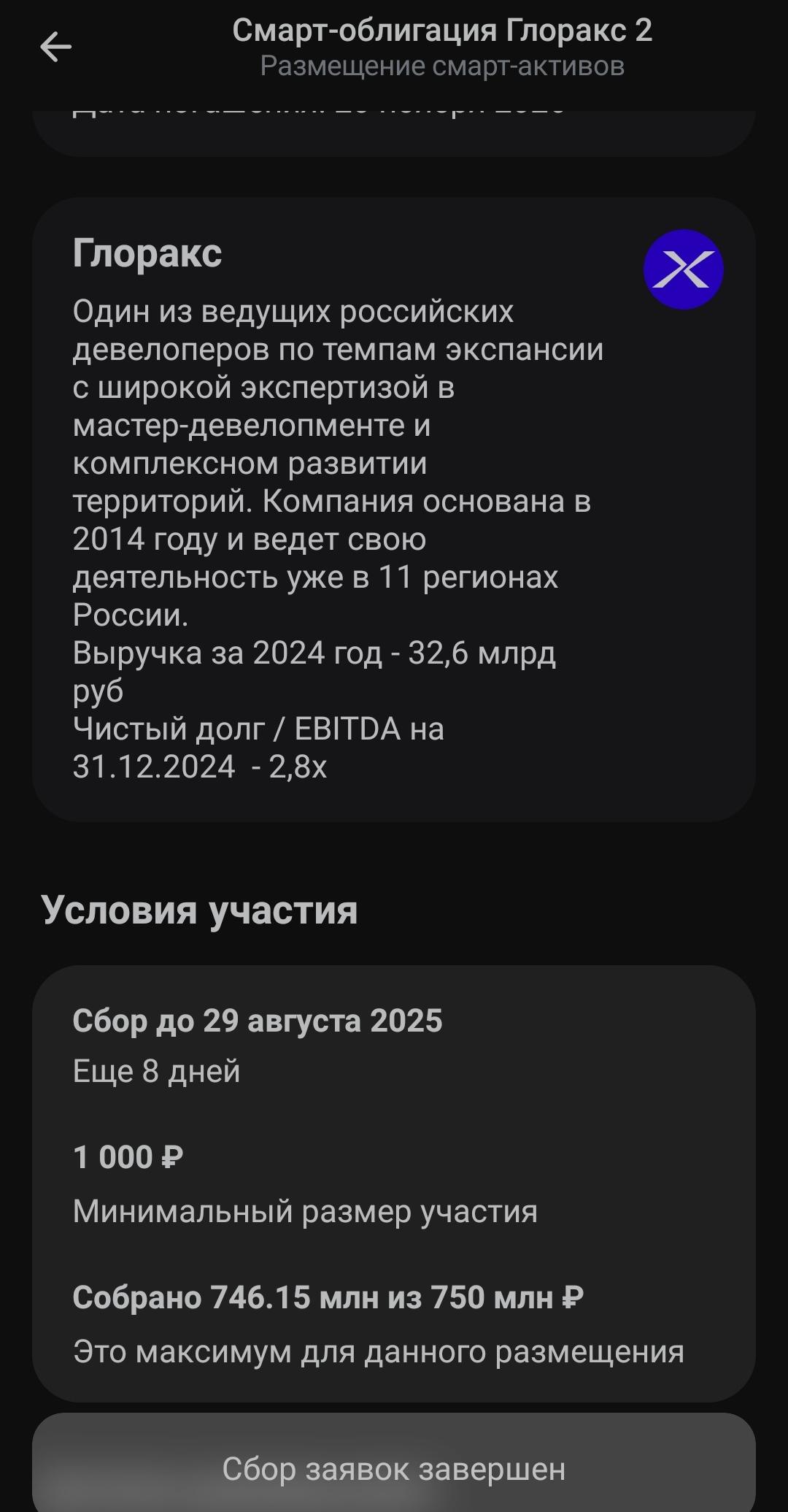

🪙 Теперь не только облигации, но ещё и ЦФА разбирают быстро.

ЦФА от Глоракса с доходностью в 21%. Их уже нет, хотя сбор был до 29 авг.

Обычные облигации дают доходность чуть ниже.

До этого так же активно скупали облигации Т-Поток с купоном в 16%.

А до них облигации Яндекс Финтех.

Какой то прям бум облигаций и ЦФА.

Вчера обратил внимание, что у некоторых ЦФА есть одна особенность. Спред между покупкой и продажей может достигать 30 рублей. То есть почти 3 процента от стоимости.

То есть на вторичном рынке может быть совсем не выгодно покупать. Такая вот ликвидность.

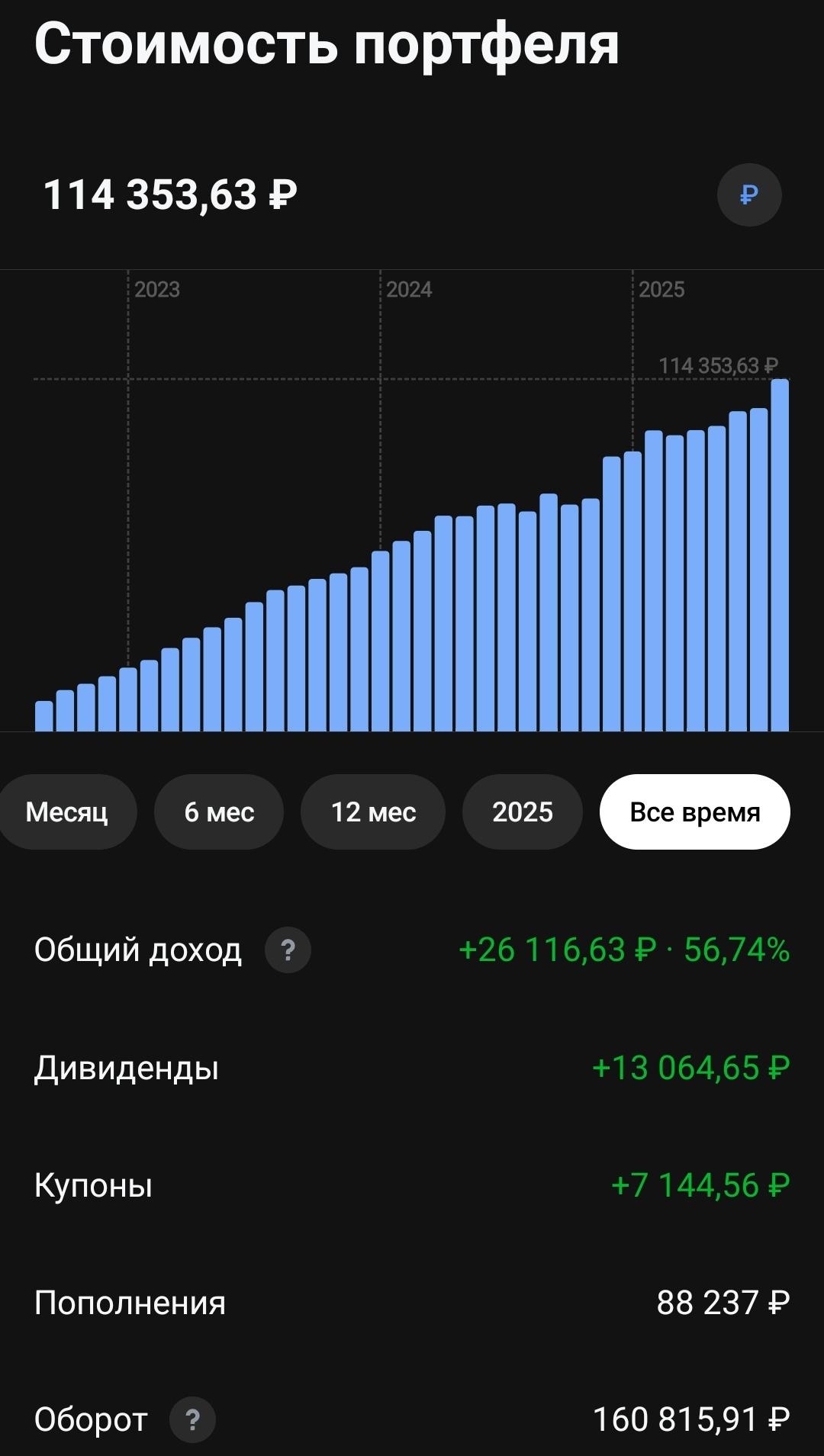

💡Pocket_money. Нам скоро 3 года!

Портфель продолжает расти. Акции растут в цене, облигации тоже. Работает как еженедельное пополнение, так и рост активов.

Размер портфеля:

Октябрь - 73,6 к

Ноябрь - 75,5 к

Декабрь - 89,2 к

Январь - 91,2 к

Май - 97,9 к.

Июнь - 102 к.

Август - 114,3 к. 🔝

Первое пополнение было в сентябре 2022 года ( скоро будет 3 года) - 10 тыс рублей, еженедельное пополнение - по 500 рублей. Всего пополнений на 87 к.

Текущая сумма - 114,3 к.

Счёт вырос на 27 тыс рублей. Доходность за всё время + 31%. Немного, зато стабильно.

За всё время получил дивидендами и купонами 20,2 тыс, а за 12 месяцев около 11 тыс рублей. На пассивный доход за год можно купить примерно 84 раза кофе с булочкой ( если покупать в Пятерочке) или 36 раз съесть шаурму. Или можно оплачивать себе связь, интернет и другие расходы.

При этом активы из нашего портфеля можно не продавать, в расчёт идут только полученные дивиденды и купоны.

Цены везде разные, но карманные деньги уже начинают кормить нашего гипотетического школьника).

💡Активы в портфеле.

Около 26 процентов портфеля - облигации (цель - 30-35%) остальное - акции, фонды, золото. Ребалансировку делаю периодически во время новых покупок. Уже пора докупать облигации.

🎄Состав портфеля.

Компании из энергетического сектора в портфеле: Роснефть, Новатэк, Татнефть, Газпром, Лукойл.

Электроэнергетика: РусГидро, Интер РАО, Россети Центр, Россети Московский регион.

Финансовый сектор: Сбербанк, БСП.

Металлургия: Северсталь, ММК, НЛМК.

Здравоохранение: Мать и дитя.

ИТ, Телеком: Ростелеком прив.

Отдаю предпочтение компаниям, которые стабильно платят и повышают дивиденды. Самая большая доля - Сбер, Лукойл, Татнефть.

💡Что покупал в последние месяцы?

В основном фонд денежного рынка. Покупка и продажа - 0 рублей, доход примерно как от вклада, так что можно держать долго.

Акции: Сбер + Роснефть,

Облигации: Яндекс Финтех 1.

Продолжаем инвестировать.

#pocket_money #портфель

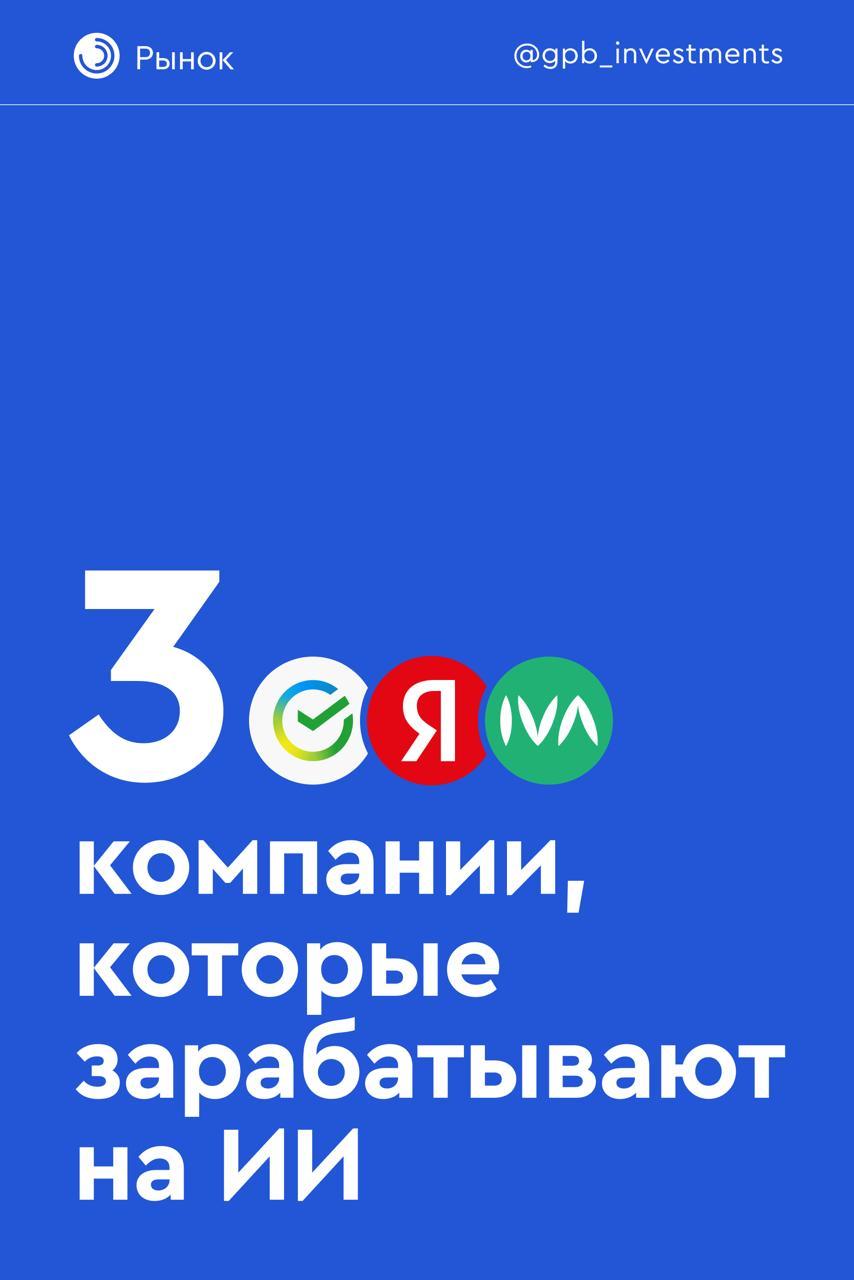

Iva technologies вошла в топ-3 компаний, зарабатывающих на ИИ

Большие языковые модели, нейросети и машинное обучение — то, что сегодня принято называть технологиями искусственного интеллекта уже вовсю помогают компаниям открывать новые горизонты в продуктах, обслуживании клиентов и наращивании прибыли. Аналитики сервиса Газпромбанк Инвестиции выделили три компании, которые наиболее активно имплементируют технологии ИИ в свои ключевые бизнес-направления.

Среди эмитентов:

🔹 Сбербанк (https://gazprombank.investments/applink/instrument/529)

🔹 Яндекс (https://gazprombank.investments/applink/catalog/instrument/60276/price)

🔹 IVA Technologies (https://gazprombank.investments/applink/catalog/instrument/60020/price)

Подробнее о бизнесе компаний — в карточках.

#IVA_Technologies $IVAT

🏤 Мегановости 🗞 👉📰

1️⃣ Выручка МТС $MTSS за II квартал выросла на 14,4% до 195,4 млрд ₽ благодаря телеком-бизнесу и новым направлениям.

При этом чистая прибыль упала на 61% — до 2,8 млрд ₽ из-за роста процентов по долгам и амортизации.

OIBDA выросла на 11,3% до 72,7 млрд ₽.

Капзатраты снизились почти на 10% — до 28,1 млрд ₽.

Чистый долг — 430,4 млрд ₽.

ИТ-рынок в России: тренды и реальные игроки.

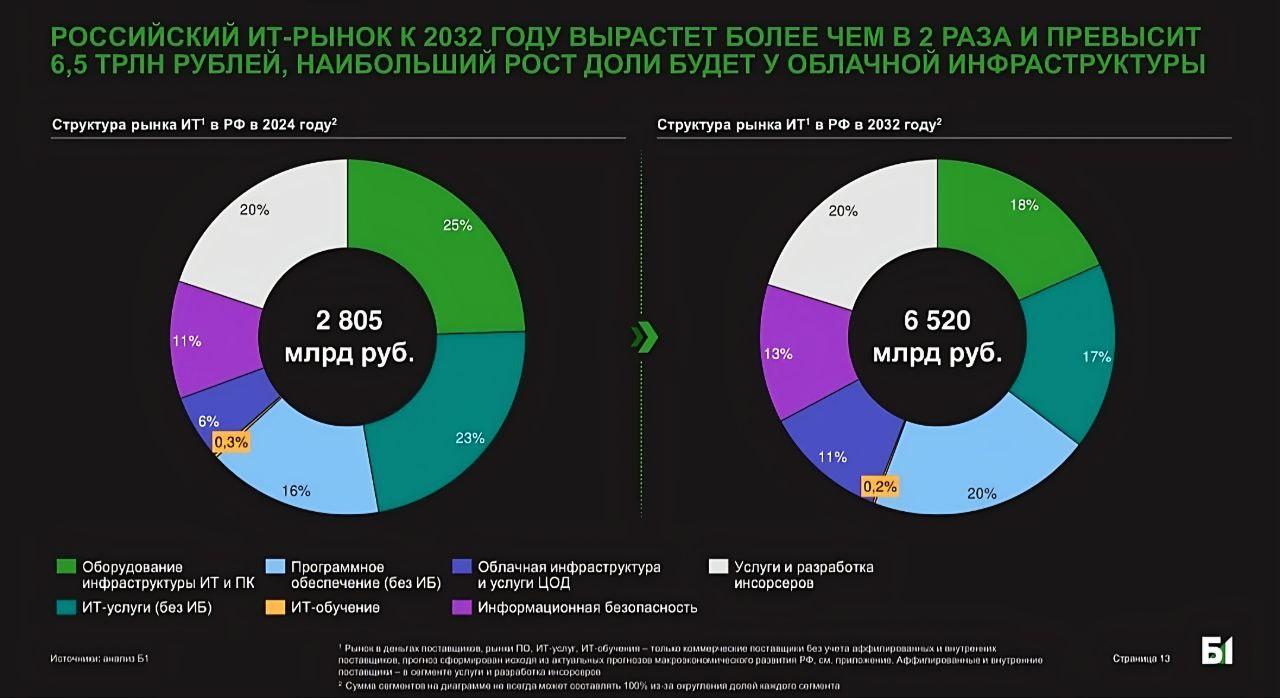

Я уже не первый раз обращаю ваше внимание на исследования Б1. И не случайно: именно они позволяют трезво оценить, как меняется структура российского ИТ-рынка. Сегодня ИТ занимает 2,4% ВВП страны, и этот показатель продолжает расти.

Только в 2024 г. коммерческий рынок ПО и ИТ-услуг превысил 1,1 трлн руб. — это сопоставимо с крупнейшими секторами экономики.

Уход глобальных вендоров стал драйвером роста: тиражное ПО выросло почти в 1,6 раза, ИТ-услуги — в 1,4. И это лишь начало: к 2032 г. рынок ПО может превысить 1,3 трлн руб., а ИТ-услуг — 1,1 трлн руб.

Самый частый комментарий под такими постами 😅: "Интересно, но ничего непонятно". Поэтому сегодня я попробую разобрать для вас данные на примерах и простым языком.

🔷️ Заказная разработка

Фундамент для цифровизации компаний. В 2024 г. объём сегмента составил 150 млрд руб., к 2032 г. прогнозируется рост до 282 млрд руб. По данным Б1, лидеры — FabricaONE.AI, БФТ-Холдинг и Ланит, а на топ-15 игроков приходится около 65% рынка.

👉 Один из драйверов — кадровый дефицит + оптимизация разработки: компании не могут быстро масштабировать собственные команды и обращаются к внешним подрядчикам. На бирже ближе всего к этому сегменту — Софтлайн $SOFL , а среди потенциальных кандидатов на IPO называют Rubytech.

🔷️ AI-ПО и аналитика

Искусственный интеллект перестал быть хайпом и стал инфраструктурной необходимостью. Объём сегмента ИИ-ПО и бизнес-ПО в 2024 г. составил 48 млрд руб., а к 2032 г. может вырасти до 286 млрд руб., показывая ежегодный рост до 30%.

👉 Сейчас в этом сегменте развиваются Сбер AI $SBER , Яндекс $YDEX , МТС AI $MTSS , NTechLab.

Среди потенциальных кандидатов на IPO — VK Tech, FabricaONE.AI

🔷️ Low-code и RPA

Автоматизация через low-code и роботизацию процессов растёт на 19–25% в год. По прогнозам, к 2032 г. более трети сегмента займёт RPA (Robotic Process Automation или роботизированная автоматизация процессов). Сегодня топ-3 игрока — PIX Robotics (30%), FabricaONE.AI (Robin, 22%) и Primo RPA (22%).

👉 Публичных "чистых" RPA-компаний пока нет, но в блоке low-code можно рассматривать Диасофт $DIAS и Цифровые привычки $DGTL .

🔷️ Информационная безопасность

Рост киберугроз и уход зарубежных вендоров сделали ИБ отдельным драйвером. Сегмент развивается вместе с AI и облаками, формируя спрос на новые продукты и обучение специалистов.

👉 Среди публичных лидеров выделяется Positive Technologies $POSI . Из кандидатов на IPO ждём Solar.

🔷️ ИТ-обучение

Кадровый дефицит усиливает и спрос на обучение. В B2B сегменте объём рынка составил 8 млрд руб. в 2024 г. и может достичь 13 млрд руб. к 2032-му. В топ-3 игроков входят 1С, учебный центр Специалист и FabricaONE.AI.

👉 В B2C EdTech проекты есть у Яндекса $YDEX и VK $VKCO — но это лишь часть их экосистем, а не основной бизнес.

Зато профильный игрок, такой как Netology Group —специализирующаяся на онлайн-образовании полного цикла, вполне могла бы стать участником биржевого рынка.

🔷️ Инфраструктурное ПО

Сюда входят операционные системы, базы данных и платформы управления данными. По данным Б1, объём сегмента в 2024 г. составил 146 млрд руб., а к 2032-му может вырасти до 327 млрд.

👉 На бирже его иллюстрирует «Астра» $ASTR , а в числе профильных игроков выделяется Аренадата $DATA , специализирующаяся на СУБД.

🔷️ Инженерное ПО

Его объём в 2024 г. составил 42 млрд руб., к 2032 г. прогнозируется рост до 98 млрд.

👉 На этом направлении работает Нанософт, которая рассматривает IPO.

🧐 Вывод

Российский рынок ИТ-услуг и ПО остаётся фрагментированным: более 50 крупных и сотни средних игроков борются за внимание и чеки клиентов. В ближайшие годы цифровую экономику будут формировать компании из сегментов AI, аналитики и заказной разработки — здесь сходятся и спрос, и технологии. 😉 Главное — не путать реальный продукт с витриной: в ИТ хватает фантиков, и задача инвестора — отличить одно от другого.

Ставьте 👍

#обзор_рынка #обзор_компании

©Биржевая Ключница

💡Пенсионный портфель. Часть 63.

Последний раз писал про этот портфель 19 июня.

Портфель за это время подрос с 239 до 271 тыс рублей. Незаметно перешагнули отметку в четверть миллона рублей. Так глядишь и половинку разменяем.

Портфель растет, а это главное.

На счету скопилось около 13 тыс в фонде денежного потока TMON. $TMON

Портфель за месяц подрос на 23,7 тыс, дивидендами получил 6,19 тыс рублей, купонами 1000 р. Немного, но это почти треть от всех дивидендов за год.

Теперь кстати приложение Т-Инвестиции оценивает будущие дивиденды и купоны. Интересная функция. В среднем в этом портфеле они будут равны 0,5-1,1 тыс рублей. Посмотрим, проверим)

🪙Структура портфеля:

Акции - 65%, облигации - 28%. Есть ещё фонды, но часть их заблокирована-заморожена, а часть - это фонд TMON, деньги из которого скоро будут переложены в другие активы.

Почти 45% портфеля - это Сбер, Лукойл и Татнефть. Такая вот диверсификация. $SBER $LKOH $TATN

🍏За эти последние 2 месяца купил акции Сбера, Роснефти, облигации Яндекс Финтех 1.

Так же погасились облигации М.Видео 3 выпуск.

Буду докупать облигации, так как их доля снизилась из за роста акций. Цель по облигациям - 30-35%.

Ведение счета занимает минимум времени, автопополнение работает, нужно только не забывать совершать покупки. Автопополнение - 1200 р в неделю, начиналось всё с 1000 р.

Данному портфелю уже больше 3,5 лет, в октябре этого года будет 4.

Основная задача данного портфеля: показать что даже небольшие суммы ( 1000 - 1100 - 1200 рублей в неделю) способны создать капитал, а в идеале создать денежный поток, который будет выше средней пенсии в РФ.

На 2024 год средний размер страховой пенсии в РФ составил 22,5 тыс рублей. Основная цель - догнать и перегнать. Пассивный доход за год составил 28,6 тыс рублей... Это даже немного больше средней пенсии. А текущий уровень накоплений уже равен 12 средним пенсиям, пару месяцев назад было 10,6. Растем.

В идеале нужно накопить около 2,7 млн рублей или 120 средних пенсий, тогда купонно-дивидендный поток будет примерно равен среднегодовой пенсии россиянина или даже больше. В прошлом году цель была - 2,5 млн. Цели растут, пенсии тоже. 🤷♂️

Продолжаем инвестировать.

#приветпенсия #пенсионный_портфель

Рынок бодро откупили в ожидании саммита в Анкоридже. Варианты развития событий

Котировки индекса большую часть дня пребывали в минусе, но к вечеру удалось выбраться в плюс. Рост российского рынка поддержали слова министра финансов США, назвавшего встречу на Аляске "прелюдией" к новым переговорам. Однако накануне он предупредил: если саммит лидеров РФ и США пройдет неудачно, Вашингтон готов ужесточить санкционное давление на Москву и ее союзников.

Дополнительным позитивом выступило заявление Трампа о том, что он не планирует вводить новые санкции против России и делает ставку на дипломатическое урегулирование. Также президент Америки не исключил рассмотреть идею сокращения численности сил США в Европе ради желаемого результата.

Судя по всему, США активно добиваются урегулирования военного конфликта, но остается неясным, на какие уступки готова пойти Россия — как в территориальных вопросах, так и в вопросе легитимности украинской власти.

По некоторым данным, Путин может предложить временное прекращение боевых действий в качестве жеста доброй воли, чтобы, как минимум, избежать новых санкций, а как максимум — дождаться смены власти на Украине и получить более лояльного переговорщика для заключения мира.

Встреча Путина и Трампа состоится сегодня в 22:00 мск на Аляске. Центральной темой станет урегулирование украинского кризиса, нормализация отношений и снятие санкций с России.

📍 Переговоры начнутся с личной беседы президентов, затем к обсуждению присоединятся делегации, а завершится всё совместной пресс-конференцией. Однако вряд ли конкретные итоги станут известны до закрытия основной торговой сессии. Скорее всего, реакция рынка последует уже на следующий день в субботу — сессия выходного дня:

• 09:50–10:00 мск — аукцион открытия

• 10:00–19:00 мск — торговый период.

Ценовые границы будут ограничены плюс-минус 3% от последней текущей цены пятницы. Это касается не только субботы, но и воскресенья. То есть, если уже в субботу цена акции упрется в свой верхний или нижний потолок, в воскресенье он по-прежнему будет действовать.

Рынку нужны не расплывчатые обещания, а конкретные договоренности. Минимум – четкие сроки следующих раундов переговоров. Оптимальный вариант – публикация хотя бы предварительной "дорожной карты" с базовыми принципами урегулирования.

Учитывая масштаб подготовительной работы, сомневаюсь, что стороны ограничатся просто обменом мнений – должны проступить хотя бы контуры будущих компромиссов, особенно по самым болезненным территориальным вопросам. В против случае, вовремя выйти из стремительно дешевеющих инвестиционных активах удастся единицам.

На остатках утреннего позитива есть желание закрыть часть позиций, которые не готов переносить через выходные. Слишком многое сейчас стоит на кону – ставки высоки, а риски непредсказуемы.

📍 Из корпоративных новостей:

ТГК-14 РСБУ 1п 2025г: Выручка ₽10,81 млрд (+14,5% г/г), Чистая прибыль ₽0,42 млрд (-32,1% г/г)

Яндекс СД определил цену допэмиссии акций для реализации Программы мотивации в размере 4393₽

Газпром - Монголия, РФ и КНР могут вскоре провести переговоры по проекту Сила Сибири 2

Русал экспорт алюминия по железной дороге в январе-июле 2025г вырос на 27% г/г до 2,1 млн т

Интер РАО чистая прибыль по МСФО в 1п 2025г составила 82,9 млрд руб. против 79,54 млрд годом ранее

• Лидеры: РусАгро $RAGR (+3,93%), Русал $RUAL (+3,46%), Роснефть $ROSN (+3,33%), Ozon $OZON (+2,63%).

• Аутсайдеры: Займер $ZAYM (-2,98%), ТГК-14 $TGKN (-2,96%), ТГК-1 $TGKA (-2,32%), Ростелеком $RTKM (-1,97%).

15.08.2025 - пятница

• $HEAD - Хэдхантер финансовые результаты за II кв. 2025 г.

• $RASP - Распадская финансовые результаты по МСФО за I полугодие 2025 г.

• $SVCB - Совкомбанк финансовые результаты по МСФО за I полугодие 2025 г. (15:00 мск)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #инвестор #инвестиции #фондовый_рынок #рынок #биржа #обучение #новичкам

'Не является инвестиционной рекомендацией

Основные опасения и надежды от встречи Трампа с Путиным. К чему готовиться инвестору

Российский рынок несмотря на негативное начало дня к вечеру смог отыграть часть утраченных позиций. Индекс МосБиржи закрылся ростом на 0,44%, поднявшись до 2977,18 пункта, индекс РТС окреп на 0,18% до 1174,23 пункта.

За последнюю неделю, начиная с вечера 7 августа, президент России провел более 10 телефонных разговоров с мировыми лидерами. С каждым из них он обсудил как итоги встречи со спецпосланником США Уиткоффом, так и предстоящую встречу с Трампом 15 августа в Анкоридже на Аляске.

Сложно принять за чистую монету недавние заявления Дональда Трампа о том, что предстоящая в пятницу встреча с Владимиром Путиным носит исключительно "ознакомительный" характер и сведётся лишь к обмену мнениями. По степени информирования и диалога с главами других государств в это верится с трудом.

Исторический опыт показывает, что подобные саммиты редко ограничиваются формальностями. Вполне вероятно, что за декларацией о "пробном характере" переговоров последуют конкретные шаги, о которых стороны предпочтут объявить позже.

Реальные договоренности: прорыва в урегулировании украинского конфликта на этой встрече ждать не стоит – стороны пока слишком далеки от компромисса. Однако Трамп и Путин могут наметить некую дорожную карту – общие принципы дальнейшего взаимодействия, которые позволят хотя бы начать движение к нормализации отношений между РФ и США.

Более реалистичным и конкретным результатом может стать возобновление авиасообщения между странами – этот вопрос уже давно обсуждается и технически вполне решаем. В любом случае, даже если встреча не приведет к радикальным изменениям, она может стать шагом к снижению напряженности и налаживанию более предсказуемого диалога.

На фоне этого в Евросоюзе провели экстренное заседание из-за опасений по поводу возможной сделки, заключенной без участия Киева и Брюсселя. Тем временем президент США Дональд Трамп допустил, что Киеву придется пойти на обмен территориями для заключения мира.

Ожидается, что сегодня Трамп и Вэнс проведут онлайн-переговоры с Зеленским и европейскими союзниками перед саммитом с Путиным. Интересно, будет узнать подробности.

Что по технике: Котировки индекса МосБиржи зависли в середине боковика над поддержкой 2950п. Если ее удерживаем, есть шанс сходить к 3015п / 3050п. Для подтверждения интереса со стороны покупателя нужно закрепиться выше 2970п, что по итогу вчерашней торговой сессии получилось сделать.

Пробивая данную поддержку, открывается дорога к след. уровням: 2938п / 2920п. Ниже уйти можем только по итогу пятничного переговорного процесса.

Из корпоративных новостей:

Алроса МСФО: 2кв 2025г: Выручка ₽67,9 млрд (+11,8% г/г), Чистая прибыль ₽24,5 млрд (рост в 3,3 раза г/г)

Аэрофлот операционные результаты за 7 мес 2025г: пассажирские перевозки увеличились на 1,2% г/г до 31,6 млн чел

Промомед финансовый прогноз на 2025 год: рост выручки на 75% при рентабельности EBITDA 40%

Юнипро РСБУ 1п 2025г: Выручка ₽67,47 млрд (+3% г/г), Чистая прибыль ₽20,68 млрд (-5% г/г)

• Лидеры: М.Видео $MVID (+4,88%), ВК $VKCO (+4,08%), IVA $IVAT (+3,55%), Аэрофлот $AFLT (+3,07%).

• Аутсайдеры: ММК $MAGN (-3,02%), Совкомбанк $SVCB (-2%), Северсталь $CHMF (-1,8%).

13.08.2025 - среда

• $RTKM - закрытие реестра по дивидендам 2,71 руб/ао и 6,25 руб/ап (дивгэп)

• $VKCO - VK операционные и финансовые результаты по МСФО за II кв. и I полугодие 2025 г.

• $X5 - X5 Group финансовые результаты по МСФО за II кв. и 6 мес. 2025 г.

• $HEAD - СД Хэдхантер; выплата дивидендов - I полугодие 2025 г.

• $YDEX - СД Яндекс; об определении цены размещения дополнительных обыкновенных акций - реализация программы долгосрочной мотивации

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #инвестор #инвестиции #обучение #трейдинг #новости #новичкам #фондовый_рынок #обзор_рынка

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Сбербанк $SBER в июле заработал 144,9 млрд ₽ по РСБУ (+2,7%), рентабельность капитала — 21,5%.

Корпкредиты выросли на 1,4%, розница снизилась на 0,3%.

Процентные доходы в июле +23,7% до 263,1 млрд ₽, комиссии –3,3%.

Расходы на резервы в июле выросли в 2,1 раза, операционные — на 12%.

Манипуляции на новостном рынке. К чему готовиться инвестору

Российский рынок совершил мощный рывок вверх на фоне официальных подтверждений подготовки встречи президента России Владимира Путина с президентом США Дональдом Трампом. Днем рост превышал 5%, а котировки индекса поднимались выше 2900 пунктов выйдя с начала года в положительную зону. По итогам основной сессии индекс МосБиржи прибавил 4,04%, до 2876,43 пункта, РТС - 5,10%, до 1141,45 пункта.

Но радость на фоне стремительного роста российского рынка продлилась недолго. Во второй половине дня рост сменился фиксацией позиций. Коррекция последовала на новости о том, что встреча президентов США и России Дональда Трампа и Владимира Путина может состояться только при условии, если последний согласится на переговоры с президентом Украины Владимиром Зеленским и проведет их в первую очередь.

Данное сообщение было мгновенно растиражировано ведущими иностранными агентствами. Участники торгов восприняли это как негативный сигнал, учитывая принципиальную позицию России по вопросу легитимности украинского руководства.

Однако позже оптимизм вернулся – после уточнения, что Трамп не рассматривает контакт с Зеленским как обязательное условие для диалога с российским президентом. Это смягчило опасения инвесторов, позволив рынку частично восстановиться. Это лишний раз доказывает, как фейковые взбросы могут перевернуть ситуацию, мгновенно меняя рыночные настроения.

Санкции увеличивают дефицит бюджета: по предварительным данным Минфина, дефицит федерального бюджета РФ в январе-июле резко увеличился и составил 4,9 трлн руб., или 2,2% ВВП, что значительно превышает дефицит в 1,4 трлн руб. за аналогичный период 2024 г.

Общие расходы правительства выросли на 20,8% в годовом исчислении до 25,19 трлн руб., в то время как доходы увеличились всего на 2,8% до 20,32 трлн руб. Происходит это вследствие неблагоприятного сочетания низких цен на нефть, крепкого рубля, высоких процентных ставок и замедления роста экономики.

Что по технике: Индекс МосБиржи может демонстрировать осторожный рост на фоне ожиданий встречи лидеров России и США. Преодоление уровня 2900 пунктов откроет дорогу к тестированию психологически важной отметки 3000 пунктов. Однако ближе к дате переговоров не исключена коррекция, так как инвесторы могут начать фиксировать прибыль на фоне неопределенности относительно результатов саммита.

В текущей ситуации по ощущениям, как будто поздно забегать в последний вагон. Тем кто, имеет позиции в акциях, чувствительных к геополитике, целесообразно сохранить их. Тем же, кто только рассматривает вход в рынок, возможно, стоит дождаться более привлекательных уровней или обратить внимание на недооцененные активы, например, на бумаги, которые могут получить импульс от потенциального смягчения денежно-кредитной политики.

Из корпоративных новостей:

Совкомбанк $SVCB РСБУ 1п 2025г: чистая прибыль ₽3,94 млрд против прибыли ₽27,84 млрд годом ранее

Юнипро МСФО 1п 2025г: Выручка ₽64,12 млрд (+1,8% г/г), Чистая прибыль ₽20,89 млрд (-3,7% г/г)

OZON $OZON отчет по МСФО за II кв 2025 года: Чистая прибыль ₽359 млн против убытка в ₽28 млрд, Выручка ₽227,6 млрд (+87% г/г)

ФосАгро $PHOR МСФО 6 мес 2025г: Выручка ₽298,56 млрд (+23,6% г/г), Чистая прибыль ₽75,54 млрд (+41,3% г/г)

Яндекс $YDEX СД 13 августа определит цену размещения допэмиссии акций для реализации Программы долгосрочной мотивации

• Лидеры: СПБ Биржа $SPBE (+8,35%), Юнипро $UPRO (+6,07%), Новатэк $NVTK (+4%), Аэрофлот $AFLT (+3,4%).

• Аутсайдеры: IVA $IVAT (-4,3%), Ростелеком $RTKM (-1,64%), Лента $LENT (-1,44%).

08.08.2025 - пятница

$RAGR - повторное ГОСА Группы РусАгро; распределение прибыли/убытков, выплата дивидендов 2024 г.

• Крайний день для принятия вторичных санкций против России.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #обзор_рынка #фондовый_рынок #новости #мегановости #трейдинг #обучение #новичкам #инвестор #инвестиции

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Фосагро" $PHOR выплатит дивиденды — 387 ₽ на акцию за I полугодие 2025.

Дата закрытия реестра — 1 октября. Голосование — 11 сентября.

Также представили стратегию до 2030 года — рост производства на 16%, до 13,7 млн т.

Основной прирост — фосфорные удобрения, особенно за счёт Волховского комплекса.

Азотные — на уровне прошлого года. Всего произведено 6,12 млн т, продажи выросли на 2,8%.

Активно инвестируют: с 2013 вложили 500 млрд ₽, из них 200 млрд ₽ — за последние 3 года.

Планы по строительству новых мощностей пока отложены.

Ключевые рынки с ростом продаж — Индия, Африка и Европа.