Поиск

✨ Лукойл, что с дивидендами? Будут ли жирные выплаты? Как окупились вложения за 5 лет? перспективы

До недавнего времени, компания Лукойл имела статус дивидендного аристократа всея Руси. Дивиденды росли из года в год, но в 2025-м этим планам сбыться, скорее всего, не суждено. Давай разбираться, что с дивидендами, какие перспективы у одной из самой популярной бумаги среди частных инвесторов.

Все знают, но, «Лукойл» – одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире.

❗ Предыдущие прожарки компаний, преимущественно дивидендных:

💠 Алроса, 💠 Газпром, 💠 Интер РАО,💠 Полюс,💠 Ростелеком, 💠 Татнефть, 💠 Лукойл, 💠 Мать и Дитя, 💠 Газпром нефть, 💠 Сбербанк

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

За последнее время с компанией произошло много чего хорошего, за исключением финансовых показателей за 1П 2025 года, пожалуй, с этих цифр и начнем.

Цифры за 1П 2025

● Выручка: 3,6 трлн ₽ (-17%);

● Чистая прибыль: 288,6 млрд ₽ (-51,2%).

● Лукойловская кубыха: 144 млрд ₽

Финансовые показатели у любого нашего нефтяника, примерно одинаково отвратительные, однако акции Лукойла держались намного лучше рынка, на то есть причины, о них ниже.

Кубыха подсократилась, на выкупы акций нужны бабосики.

Дивидендная политика

Дивидендная политика Лукойла предполагает выплаты дважды в год, на дивиденды направляется не менее 100% свободного денежного потока, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций.

Ожидаемый дивиденд

По прогнозам от УК Доход, дивиденд на ближайшие 12 месяцев составляет 931 ₽ на акцию, что составляет 15,8% доходности.

За 9 месяцев прогноз в районе 361 ₽ с доходностью 6%.

С учетом погашения квазиказначйского пакета, аналитики из различных инвестодомов, дают коридор по дивиденду за 1П 2025 года в районе 450-530 ₽ на акцию. Как будет на деле, узнаем совсем скоро.

Дивиденды за последние 5 лет

● 2021 – 553 ₽ (8,1%)

● 2022 – 793 ₽ (17,2%)

● 2023 – 885 ₽ (14,2%)

● 2024 – 1012 ₽ (13,8%)

● 2025 – 541 ₽ (7,9%)

Если бы вы купили акции на 100 000 ₽ в январе 2021 года, у вас бы имелось 19 акций. Дивиденды за это время составили 62 549 ₽ очищенными от налогов. Окупаемость почти 62%. Домашнее задание: какая доходность получилась бы при реинвестировании дивидендов.

Можно посмотреть, сколько бы получили, вложившись в Фосагро.

Что с ценой акций?

Февральская гойда, телефонные разговоры лидеров толкнули акции на 7 770 ₽. Потом как всегда бывает в таких случаях, инвесторы проснулись с жутким похмельем и поняли, что договорнячка пока нет.

Байбэк акций на 654 млрд ₽ и план по выкупу квазиказначейских акций не более 76 млн штук очень сильно поддерживали цену акций.

Ну а сейчас точка входа называется, почему бы и да!

Личная доходность и окупаемость вложений

На сегодняшний день в моем портфеле 32 акции компании. Средняя цена покупки – 4992 ₽.

Вложено в компанию Лукойл: 159 747 ₽

Дивидендов получено: 65 731 ₽

Окупаемость вложений: 41,1%.

Что еще?

Увеличение добычи со стороны ОПЕК+, цена на нефть. Все это не поможет финансовым показателям компании. Видится выручка во 2П 2025 на том же уровне, что и в первом.

Крепкий рубль в условиях высокой ключевой ставки также не помогает много зарабатывать. Огромная часть элиты спит и видит доллар по 90-100 ₽. Скорее, тут вопрос времени реализации данной хотелки от элитариев. Где будут цены на тот момент, неизвестно, но экспортерам крепкий рубль не помогает.

При погашении квазиказначейских акций выплаты по дивидендам будут увеличиваться, так выплаты будут распределяться на меньшее количество акций. Для дивидендных террористов – это явно позитив.

Заключение

Хорошая нефтяная компания с отличным менеджментом. Явно развернуты лицом к инвесторам и относятся к ним с уважением. Байбэки, погашение квазиказначейских акций, все это частного инвестора может только радовать. Про рынок нефти и крепкий рубль уже сказано многое. Ждем структурный дефицит нефти из-за недоинвестирования в разведку, добычу, технологии на фоне “зеленой” шизы в последнее десятилетие.

Пока рынок дает кому-то возможности, а кому-то утрату нервных клеток на фоне красных цифр, паники и бега по потолку с криками “шеф, все пропало”, каждый сам решает для себя, как ему поступать в данной ситуации. Буду продолжать владеть акциями Лукойла и других наших нефтяников, и регулярно докупать их в свой портфель. Всех обнял!

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 Дивиденды сентября 2025

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

💰 Что с дивидендами, ФосАгро? Подходят ли акции для получения пассивного дохода? Какие перспективы?

Продолжаем дивидендные прожарки компаний на нашем фондовом рынке. Сегодня посмотрим на одного из главных игроков по удобрениям на нашем земном шарике.

ФосАгро – крупнейший европейский производитель фосфорных удобрений и мировой лидер в производстве фосфатного сырья. Продуктовая линейка компании включает 50 марок удобрений, которые реализуются в 100 странах по всему миру для сельскохозяйственной отрасли.

❗ Предыдущие прожарки компаний, преимущественно дивидендных:

💠 Алроса, 💠 Газпром, 💠 Интер РАО,💠 Полюс,💠 Ростелеком, 💠 Татнефть, 💠 Лукойл, 💠 Мать и Дитя, 💠 Газпром нефть, 💠 Сбербанк

Цифры за 1П 2025

● Выручка: 298,5 млрд ₽ (+23,6% г/г);

● Чистая прибыль: 75,5 млрд ₽ (+41% г/г);

● Свободный денежный поток 56,5 млрд ₽ (+112,3% г/г)

Начнем с того, что отчет просто шикарный. Все цифры радуют глаз. Цены на удобрения растут. Если еще и рубль начнет слабеть и уйдет к 90-100 ₽, то с таким комбо выручка у ФосАгро улетит в небеса. Чистая прибыль за 1П 2025 почти переехала всю прибыль 2024 года.

Дивидендная политика

Компания старается выплачивать дивиденды каждый квартал. Все зависит от соотношения долг/EBITDA, чем он ниже,тем выше дивиденд, при показателе долг/EBITDA меньше 1х на дивиденды направят свыше 75% от FCF, от 1х до 1,5х, на дивиденды 50-75% FCF, свыше 1,5х, на дивы менее 50% FCF. Запомнили, поехали дальше.

Ожидаемый дивиденд

По прогнозам УК Доход, на ближайшие 12 месяцев ожидается 474 ₽ на акцию, что при текущей цене дает около 7% дивидендной доходности.

Ближайший дивиденд прогнозируют очень консервативным, в районе 183 ₽ и доходностью 2,7%. Посмотрим, что будет на деле.

Дивиденды за последние 5 лет

● 2021: 558 ₽ (10,5%)

● 2022: 1098 ₽ (16,4%)

● 2023: 1020 ₽ (14%)

● 2024: 552 ₽ (9,9%)

● 2025: 360 ₽ (5,2%)

Если бы вы купили акции на 100 000 ₽ в январе 2021 года, у вас бы имелось 30 акций. Дивиденды за это время составили 93 646 ₽ очищенными от налогов. Окупаемость почти 100%. Что будет в следующие 5 лет никто вам не скажет, но при сегодняшних стартовых позициях, акции ФосАгро выглядят привлекательно.

Что с ценой акций?

Мировые цены на удобрения растут, а цена акций, с учетом нашей специфики, в которой очень много эмоций и во многом зависит от геополитики, можно сказать топчутся в боковике, но чувствуют себя лучше рынка. Пока есть дисконт цены акций к цене на удобрения. Ждем переоценку и щедрые дивиденды.

Что еще?

Компания завершает свой цикл инвестпрограмм, в которые за 3-4 года вложили около 270 млрд ₽.

Менеджмент компании принял решение о постепенном снижении долговой нагрузки. Это очень важно, поскольку дивидендная политика отталкивается от того, насколько высока или низка долговая нагрузка. Хороший знак для частного инвестора.

Заключение

Считаю компанию одной из лучших в нашем любимом казино, особенно для тех, кто собирается инвестировать долго и получать дивиденды. Менеджмент на высоте: в свое время удачно справились со всеми возможными ограничениями и санкциями. В прошлый цикл роста удобрений, платили ну очень хорошие дивиденды. Да и даже в тяжелое время платили исправно с маленькими поправками.

Продолжаем ждать переоценки акций, относительно цен на мировые удобрения, компания торгуется дешево, а также ослабление рубля, которое все ждут, но оно не наступает. Держу акции компании и активно добавляю в свой портфель. Компания занимает второе место после Сбера.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 Дивиденды сентября 2025

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Каким инвесторам стоит рассмотреть акции Сбербанка ⁉️

💭 Анализируем финансовые показатели лидера банковского сектора и определяем, кому целесообразно включить акции Сбера в свой портфель...

💰 Финансовая часть (9 мес 2025)

📊 Чистые процентные доходы Сбербанка увеличились на 16,6%, достигнув отметки в 2,2 трлн рублей благодаря росту объема активных операций. Однако чистые комиссионные доходы сократились на 2,2% за тот же период, составив 538,8 млрд рублей, главным образом из-за изменений в методике признания доходов от банковских услуг крупных клиентов.

💳 При этом расходы на формирование резервов и переоценку кредитов снизились на 17,3%, упав до уровня 410,6 млрд рублей. Кредитный риск банка оставался стабильным на уровне около 1,5% годовых, несмотря на колебания курса валюты. Операционные затраты, напротив, выросли на 14,5%, достигнув суммы в 798,7 млрд рублей, причем сентябрьские показатели продемонстрировали рост на 18,5% по сравнению с аналогичным периодом предыдущего года.

🔝 Итоговая чистая прибыль банка увеличилась на 6,4%, достигнув значения в 1,27 трлн рублей, а рентабельность собственного капитала составила 22,4%. Коэффициенты достаточности базового и основного капитала немного уменьшились, отражая увеличение объемов кредитования, однако общий коэффициент капитализации остался на высоком уровне в 12,9%.

🤔 В целом, чтобы выполнить ожидания по прибыли на 2025 год, Сберу нужно 2 полугодие закрыть хотя бы на уровне прошлого года, не обязательно даже показывать прирост.

💸 Дивиденды

🤓 Можно не ожидать значительного повышения дивидендов по результатам 2025 года ввиду практически отсутствия роста прибыли. Более того, нельзя исключить вероятность некоторого снижения годовой прибыли, если уровень высоких резервов останется неизменным. Вместе с тем можно рассчитывать на позитивные изменения в 2026 году, обусловленные дальнейшим снижением КС.

📌 Итог

🧐 Нейтрально-положительные результаты. Отмечается устойчивый прирост кредитного портфеля в сентябре. К негативным аспектам относится дальнейшее сокращение величины чистых комиссионных доходов. Ключевые показатели стабильны, и у банка имеются возможности повысить эффективность путем уменьшения убытков от второстепенных направлений, которые до сих пор генерируют убыток более 100 млрд руб. в год.

🟢 Сбер является лидером российского банковского рынка, обладая более чем 30% активов всей банковской системы страны. Банк обслуживает порядка 111 миллионов физических лиц, что составляет около 75% населения России. Деятельность Сбера охватывает широкий спектр направлений финансового бизнеса: предоставление потребительских и корпоративных займов, инвестиционно-банковские услуги, управление инвестициями и прочими финансовыми сервисами.

🎯 ИнвестВзгляд: Это, пожалуй, самый стабильный и понятный актив на рынке. Долю следует только наращивать.

📊 Фундаментальный анализ: ✅ Покупать - банк сохраняет лидирующие позиции благодаря уникальной финансовой устойчивости и эффективности управления.

💣 Риски: ☁️ Умеренные - конкуренция в банковской сфере находится на запредельном уровне, а регуляторные риски также оказывают давление. Второстепенные внебанковские активы ухудшают финансовые показатели.

✅ Привлекательные зоны для покупки: ТЕКУЩИЕ / 276р

💯 Ответ на поставленный вопрос: Это отличный инвестиционный кейс. Акции Сбербанка стоит рассмотреть консервативным инвесторам, стремящимся к стабильности и надёжности вложений, особенно подойдёт для долгосрочных инвестиций, и для тех, кто формирует дивидендный портфель.

🤷♂️ Данный обзор не является индивидуальной инвестиционной рекомендацией. Инвестиции сопряжены с рисками, а фундамент инвестиций — самостоятельность мышления и здоровое недоверие!

⏰ Благодарим Вас за поддержку! Следующий материал уже в работе...

$SBER $SBERP #SBER #SBERP #Сбербанк #Сбер #Инвестиции #Акции #Дивиденды #Портфель #Биржа #Финансы

🏤 Мегановости 🗞 👉📰

1️⃣ Сбербанк $SBER за 9 месяцев 2025 года заработал по РСБУ 1,27 трлн ₽ — это на 6,4% больше, чем годом ранее.

Рентабельность капитала достигла 22,4%.

Чистые процентные доходы выросли на 16,6% до 2,2 трлн ₽, комиссионные слегка снизились.

Расходы на резервы упали на 17,3%, а операционные — выросли на 14,5%.

Коэффициент достаточности капитала держится на уровне 12,9%, что говорит о высокой устойчивости банка.

🌪 Как создать положительный денежный поток, когда рынок штормит 🌪

Каждый инвестор мечтает о ситуации, когда деньги приходят независимо от курса акций и новостей. Не угадывать, не пережидать, не ловить «дно», а просто получать доход, пока другие гадают, «что там сделает ЦБ».

Так строится машина денежного потока. И это — не магия. Это система.

🏤 Мегановости 🗞 👉📰

1️⃣ Сбербанк $SBER планирует выплатить за 2025 год 50% прибыли в виде дивидендов — этот уровень уже заложен в бюджет.

Минимальный коэффициент достаточности капитала останется 13,3%.

Банк считает запас прочности достаточным и продолжит наращивать капитал за счёт стабильной прибыли.

🏤 Мегановости 🗞 👉📰

1️⃣ Сбербанк $SBER тестирует оплату по отпечатку ладони — биометрическую альтернативу оплате улыбкой.

Эта технология позволит банку самостоятельно собирать данные, не передавая их государству.

Для внедрения не нужны новые устройства — подойдут терминалы, которые уже принимают оплату по лицу.

🏤 Мегановости 🗞 👉📰

1️⃣ В сентябре число инвесторов на Мосбирже $MOEX выросло до 38,6 млн человек, счетов стало 73,1 млн.

Физлица вложили рекордные 317 млрд ₽, в основном в облигации.

Популярные акции — Сбербанк $SBER, ЛУКОЙЛ $LKOH, Газпром $GAZP, ВТБ $VTBR и Яндекс $YNDX.

🏤 Мегановости 🗞 👉📰

1️⃣ "Полюс" $PLZL заплатит дивиденды за первое полугодие — 70,85₽ на акцию.

Реестр под дивиденды закроется 13 октября.

Компания сохранила цель выплачивать 30% от EBITDA, которая за период выросла на 32% до рекордных $2,7 млрд.

💰 Мой портфель акций на 30 сентября 2025 года. Прибыль +640 000 ₽ за все время

Продолжаю делиться с вами результатами своего инвестирования. Формирую портфель через дивидендные акции и облигации в нашем любимом казино. Позади 4 года. Сегодня смотрим актуальный состав портфеля акций, погнали!

💼 Мой портфель

До недавнего времени был в акциях на 100%. Портфель претерпел небольшие изменения, выделил 10% под облигации для создания постоянного денежного потока, золоту выделено 5%, как защитному активу, таким образом распределение активов будет выглядеть следующим образом:

● Акции: 85%

● Облигации: 10%

● Золото: 5%

Вот тут показывал пример модельного портфеля, примерно, с таким же соотношением классов активов.

● Стоимость портфеля: 2 167 491 ₽

● Среднегодовая доходность: +16,7%

● Прибыль портфеля: +643 989 ₽

🥊 Мой портфель против MCFTRR

Веду невидимый бой с тенью под названием «Индекс Московской биржи полной доходности». За все время моего инвестирования, мой портфель обгоняет индекс на 456 828 ₽ или +26,7%. В какой-то момент мой портфель оторвался от индекса и эта тенденция сохраняется.

📈 Прибыль портфеля

Прибыль моего портфеля за все время моего инвестирования составляет 643 551 ₽. Сюда входят, как полученные дивиденды и купоны, так и бумажная прибыль, которую я не зафиксировал. Показатель постоянно пляшет из-за волатильных акций, по в последнее время радует.

Переходим к самому главному, к составу акций моего портфеля. Ваши предпочтения и интересы могут не совпадать с моими, и в принципе, это нормально.

💰 Дивидендные акции по секторам

Нефть и газ

🛢️ Газпром нефть: 443 шт. (10,2% из 15%)

🛢️ Лукойл: 32 шт. (8,98% из 10%)

🛢️ Роснефть: 428 шт. (8,2% из 10%)

🛢️ Татнефть: 217 шт. (5,9% из 5%)

🏭 Новатэк: 46 шт. (2,3% из 5%)

Материалы

🚜 ФосАгро: 41 шт. (13,7% из 15%)

🌟 Полюс: 111 шт. (12,4% из 10%)

Финансы

🏦 Сбербанк: 1270 шт. (16,8% из 10%)

Здравоохранение

👩🍼 Мать и Дитя: 127 шт. (7,2% из 10%)

Товары повседневного спроса

🍷 НоваБев Групп: 234 шт. (4,2% из 10%)

🚜 Русагро: 82 шт. (0,45%)

Облигации

Корпоративные и ОФЗ: 4,9%

Золото

🔅 БКС Золото: 2 174 шт. (1,2%)

🔅 ВИМ Золото: 10 854 шт. (1,3%)

❌ Заблокированное

Китай и Finex: 1,8%

Когда доля заблокированного станет меньше одного процента, перестану их учитывать, а там глядишь, может и разблокируют. Неохота фонды Finex продавать с дисконтом в 75% от цены (хотя мысленно я с ними попрощался).

Распределение по классам активов

● Акции: 91,1%

● Облигации: 4,9%

● Золото 2,5%

Постепенно привожу доли к целевым значением. Еще в мае был полностью в акциях. Делаю все экологичным способом, то есть акции не трогаю и не продаю. Все за счет дивидендов, купонов и внешних поступлений.

📈 Портфель по секторам

● Энергетика: 36%

● Материалы: 27,3%

● Финансы: 17,5%

● Здравоохранение: 7,1%

● Товары повседневного спроса: 4,7%

● Остальное: 7,4%

💰 Пассивный доход на ближайшие 12 месяцев

По прогнозам на следующие 12 месяцев мой портфель наполнится на общую сумму 190 074 ₽.

Выплаты на ближайшие 12 месяцев - это прогноз, в реальности может быть больше, а может и не быть, но держать, как ориентир, вполне приемлемо. В конце года посчитаю, сколько получилось за 2025 год, прогноз был 216 000 ₽, на данный момент вышло 108 865 ₽, подробно про пассивный доход за 8 месяцев 2025 года.

Смотрю и кайфую как со временем уменьшаются прогнозные выплаты по дивидендам, в принципе, как и текущие.

🎯 Моя цель

Промежуточная цель, к которой я стремлюсь – это 1 000 000 рублей дивидендами и купонами в год с учетом инфляции. По данным сервиса учета инвестиций, цель будет достигнута в 2035 году. также наблюдается отрицательный рост и в промежуточной цели. Еще в начале года сервис рисовал 2031-й год, сейчас 2035-й. Тут помогут регулярные пополнения, которые со временем собираюсь только увеличивать.

Продолжаю придерживаться своей стратегии на протяжении четырех лет. Она мне помогает не сбиваться с пути, не обращать внимания на истерики и колебания рынка и двигаться к намеченной цели, к созданию капитала, с которым по жизни будет легче двигаться. А вы как, дивидендные террористы, инвестируете в акции?

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

🏤 Мегановости 🗞 👉📰

1️⃣ На покупку "Росгосстраха" у ВТБ $VTBR появился еще ряд претендентов, среди них "Балтийский лизинг".

При этом Андрей Костин не исключает, что продажа может вовсе не состояться — банк рассматривает вариант оставить страховщика в группе из-за растущего спроса на массовое страхование.

🚀 Что с дивидендами Сбербанк? Прибыль Растет. Ожидаются рекордные дивиденды. Какие перспективы?

Вот и добрались до зеленой кеш-машины, тут даже и прожаривать нечего, тут Герман Оскарович и команда зарабатывают деньги, чтобы потом часть прибыли направить на дивиденды. Посмотрим на самую популярную бумагу в нашем любимом казино, посчитаем дивиденды и глянем, какие перспективы у зеленого банка.

🏦 Сбербанк – крупнейший банк в России, Центральной и Восточной Европе, один из ведущих международных финансовых институтов. Сбер также является системно значимым банком и одной из крупнейших экосистем страны.

❗ Предыдущие прожарки компаний, преимущественно дивидендных:

💠 Алроса, 💠 Газпром, 💠 Интер РАО,💠 Полюс,💠 Ростелеком, 💠 Татнефть, 💠 Лукойл, 💠 Мать и Дитя, 💠 Газпром нефть

💪 Самая популярная компания среди частных инвесторов, самая прибыльная компания по списку Forbes в 2024 году, монстр одним словом

📊 Цифры за 8 месяцев 2025 года

● Чистая прибыль: 1 119,6 трлн ₽ (+6,4% г/г)

● Рентабельность капитала (ROE): 22,2%

● Процентные доходы: 2 трлн ₽ (+15,4% г/г)

● Комиссионные доходы: 475,6 млрд ₽ (-2,1% г/г)

Как сказал Пьянов на одном из форумов, ROE за 20% - это суперлига, где Сбер, в принципе, занимает первое место.

Клиенты Сбера

● Активные клиенты: 110,3 млн человек

● Активные пользователи Сбербанк Онлайн: 86,6 млн человек

💰 Дивидендная политика

Согласно дивидендной политике, Сбербанк выплачивает 50% чистой прибыли по МСФО. Такие дивиденды будут поддерживаться при уровне достаточности капитала в 13.3%.

💰 Ожидаемый дивиденд

Сбербанк уже заработал 1 119,6 трлн ₽. На данный момент при соблюдении выплаты 50% от чистой прибыли дивиденд составляет 24,8 ₽ на акцию. Текущая дивидендная доходность 8,5%. Маловато будет, но еще 4 месяца, думаю, не подкачают.

Аналитики из УК Доход верят в сберовские 36,4 ₽ по итогам 2025 года.

💰 Дивиденды за последние 5 лет

● 2020 – 18,7 ₽ (8,23%)

● 2021 – 18,7 ₽ (5,84%)

● 2023 – 25 ₽ (10,49%)

● 2024 – 33,3 ₽ (10,52%)

● 2025 – 34,84 ₽ (10,65%)

В 2022-м году дивиденды не выплатили по объективным причинам, в остальном банк продолжает радовать.

📊 Что с ценой акций?

С первого неподнятия ключевой ставки в декабре 2024-го года, цена за два месяца выросли с 230 до 320, теперь болтаются в диапазоне 290-310 ₽ за акцию. При такой цене дивиденды от Сбера на уровне дальних ОФЗ, с поправкой, что дивиденды, иногда такое бывает, они растут, а в ОФЗ выплаты фиксированы.

Заключение

Снижение ключевой ставки будет хорошо влиять на банк, уже отметили, что в августе оживилось кредитование. Вообще, Сбер – одна из немногих компаний, которая на всем цикле жесткой ДКП продолжала генерить прибыль. Как пойдут дела, когда наступит похмемлье после вертолетных денег и бюджетного импульса, когда экономику просто залили деньгами, вот тут главный вопрос, что будет с банком и его кредитным портфелем?

Вообще, Сбер как прокси на всю нашу экономику, которой сейчас, честно говоря, не очень. Вроде сам президент обещал не трогать дополнительными поборами компании, но дефицит бюджета, а Сбер зарабатывает неприлично много. Ни на что не намекаю, но Россия – страна сюрпризов.

Сам продолжаю и буду продолжать держать акции Сбербанка в своем портфеле. Доля в портфеле на акции зеленого банка на уровне 10%. На данный момент их у меня 17%, Экологичным способом снижаю долю до целевой, покупая другие активы. Ждем рекордную прибыль банка и рекордные дивиденды в следующем году. Ждать хороших новостей никто не запрещал. Успешных всем инвестиций.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

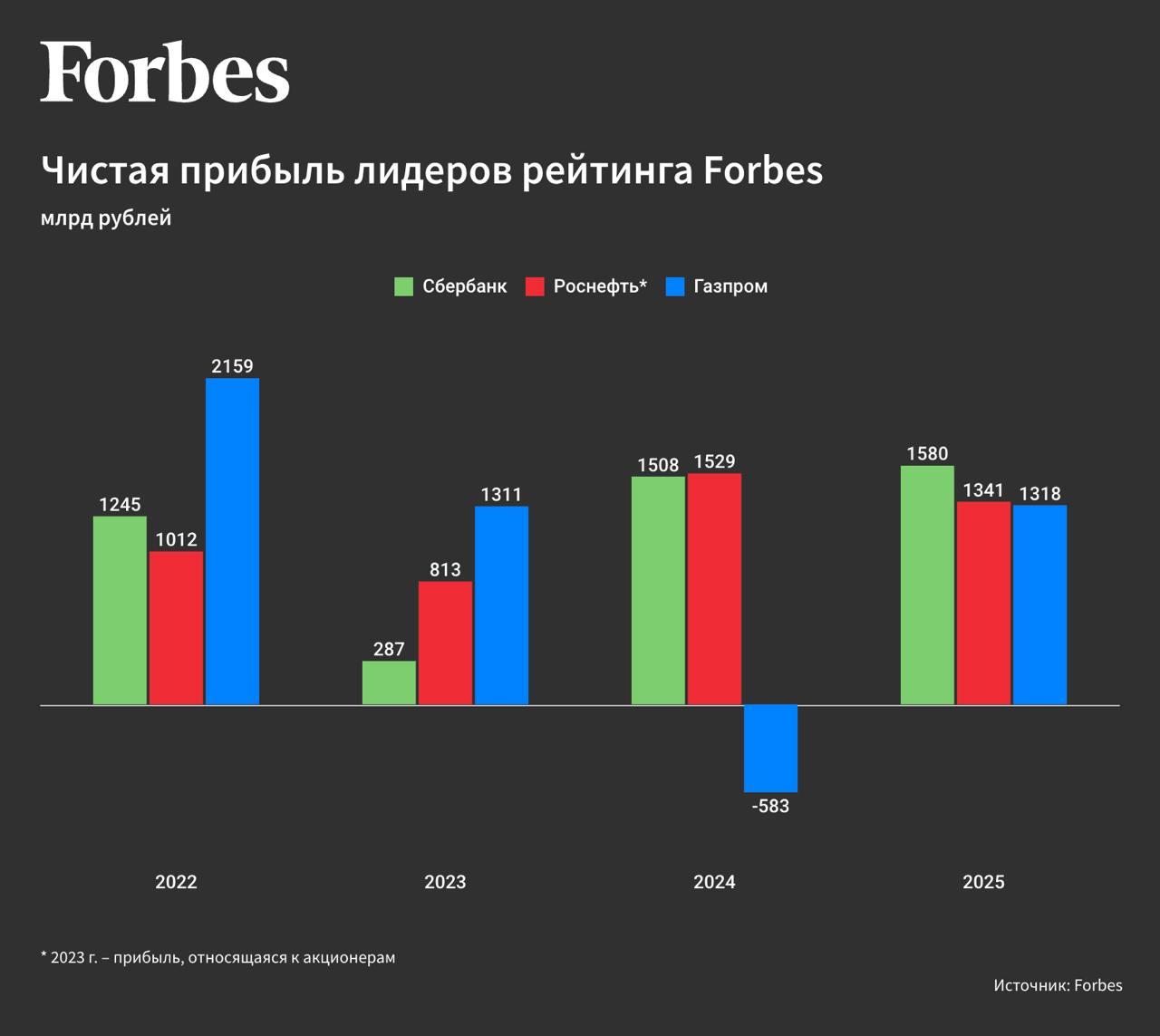

🏆 Сбербанк возглавил рейтинг 100 крупнейших компаний по прибыли, Роснефть и Газпром на втором и третьем местах — Forbes

🪙 Российский металлургический уголь на восточных рынках подорожал на 8–11% и достиг годового максимума на фоне китайского спроса — ЦЦИ — Ъ.

🪙 ЦБ планирует обязать компании, выходящие на IPO, включать прогнозные показатели в проспект эмиссии ценных бумаг. Документ доработают и примут до конца года, а вступит он в силу осенью 2026-го — РБК.

🪙 Мосбиржа планирует полностью импортозаместить всю IT-инфраструктуру к 2027 году. Сумма реализации проекта не раскрывается — Ведомости.

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Инфляционные ожидания, риск рассрочек и снижение ставок по ипотеке

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, недельная инфляция со 9 по 15 сентября составила 0,4%. Годовая инфляция замедлилась до 8,1% с 8,16%.

— По данным опроса ИНФОМ по заказу ЦБ, инфляционные ожидания населения РФ в сентябре снизились до 12,6% с 13,5% в августе. Наибольшее снижение инфляционных ожиданий показали респонденты со сбережениями: в сентябре этот показатель упал до 10,8%. У людей без сбережений ожидания снизились на 0,5 п. п. в месячном выражении.

— По данным Председателя Правительства РФ, капитализация российского фондового рынка должна достичь двух третей ВВП. Планируется привлечь к 2030 году 1 трлн рублей от иностранных инвесторов, сделав рынок доступным для зарубежного капитала.

— По данным Мосбиржи, до конца 2025 года может состояться до пяти IPO. Пока с начала года было проведено только одно. Как отметила представитель биржи Наталья Логинова, новый бум на рынке IPO возможен при снижении ключевой ставки до 4-8%.

🗨️«Увеличение числа IPO и капитализации рынка — комплексная задача. Сегодня в экономике аккумулированы значительные сбережения в депозитах населения. С понижением ключевой ставки часть этих средств начнет переходить в другие инструменты — акции, облигации, недвижимость. Для активного перераспределения капитала в акции нужно не только повышение качества и прозрачности эмитентов, но и стабильность рыночной и новостной среды внутри страны и на глобальном уровне», — комментирует Анатолий Клинков, директор по взаимодействию с инвесторами ГК «А101».

— С 15 сентября 2025 года Московская биржа запускает маркетинговую программу, в рамках которой на треть снижает комиссию за заключение сделок с паями паевых инвестиционных фондов (ПИФ). Комиссия за сделки с паями биржевых, открытых, интервальных и закрытых ПИФов, обращающимися на Московской бирже, составит: 0,02% в режиме основных торгов 0,01% на аукционах открытия, закрытия, в режиме переговорных сделок и др.

📊 Новости строительной отрасли и ипотечного кредитования:

— По данным Банка России, рассрочки застройщиков могут нести риски для клиентов, поскольку в случае отказа банка клиент может потерять квартиру и внесенные деньги. Глава ЦБ Эльвира Набиуллина считает, что, в отличие от ипотеки, рассрочка не имеет законодательных механизмов защиты и квартира до полной оплаты не переходит в собственность покупателя.

🗨️«Рассрочка, безусловно, несет в себе значительные риски для всех участников сделки, и ключевой из них – отсутствие надежной защиты прав потребителей, о чем справедливо говорит регулятор. Как показывает практика, покупатели часто неверно оценивают свои долгосрочные финансовые возможности, что ведет либо к вероятности задержек платежей, либо к отсутствию возможности совершить финальную закрывающую выплату», — комментирует Рустам Азизов, директор по ипотечным продажам и внедрению финансовых инструментов ГК «А101».

— Владимир Путин поручил Правительству РФ проанализировать условия предоставления льготной ипотеки на сельских территориях для участников программ «Земский учитель», «Земский доктор», «Земский фельдшер», «Земский работник культуры» и «Земский тренер». Цель — выявить существующие препятствия для получения кредитов и при необходимости подготовить изменения в законодательство.

— Программа льготной ипотеки на вторичное жилье может быть расширена на 87 населенных пунктов Дальнего Востока и Арктики, где сейчас такая возможность доступна только по семейной ипотеке. Это позволит около 160 тыс. многодетных семей претендовать на кредит под 2%.

— Сбербанк снизил ставки рыночной ипотеки на 1-2 п.п. Минимальные ставки теперь начинаются от 17,4% на новостройки. ВТБ и ДОМ.РФ также анонсировали планы по удешевлению своих ипотечных программ. ПСБ снизил ставки заранее до 20,69%. При этом в ВТБ считают, что большая часть сделок по-прежнему придется на льготные программы, так как рыночная ипотека остается дорогой.

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

Кому пора на выход из индексов Московской биржи? Что изменится

Московская биржа с 19 сентября изменит состав основных индексов. Изменения в индексе происходят 4 раза в год: в третью пятницу марта, июня, сентября и декабря. Сегодня посмотрим на изменения, а также для новичков напомню что такое индексы:

Индекс – показатель, рассчитываемый МосБиржей на основании сделок с ценными бумагами, совершенных на торгах биржи, и отражающий изменение суммарной стоимости определённой группы ценных бумаг.

На российском фондовом рынке есть два основных индекса: индекс Мосбиржи и индекс РТС.

Индекс МосБиржи показывает относительный уровень капитализации включенных в его расчет компаний.

Математически индекс представляет собой отношение средневзвешенной капитализации рынка текущего торгового дня к предыдущему, умноженное на предыдущее значение индекса.

Другими словами, график IMOEX отображает динамику стоимости рынка в накопленном выражении, так как рост капитализации умножается на значение предыдущего индекса.

База расчёта пересматривается ежеквартально на основании ряда критериев, основными из которых являются капитализация акций, ликвидность акций, значение коэффициента free-float и отраслевая принадлежность эмитента акций.

Индекс Мосбиржи (IMOEX) – это индекс, взвешенный по рыночной капитализации. Включает наиболее ликвидные акции крупнейших российских эмитентов, их виды экономической деятельности относятся к основным секторам экономики. Рассчитывается в рублях. Запущен в 1997 году с начальным значением 100 пунктов.

Индекс IMOEX2 – значение индекса МосБиржи за весь торговый день, включая дополнительную вечернюю сессию. Запущен в 2020 г. с начальным значением 2763,74 пункта.

Индекс РТС (RTSI) – индекс, взвешенный по рыночной капитализации. Включает наиболее ликвидные акции крупнейших российских эмитентов. Индекс был запущен в 1995 г. с начальным значением 100 пунктов. Рассчитывается в долларах.

Теперь к главному: кто же попадет в индексы, а кому было указано на дверь:

• В индексы Мосбиржи и РТС войдут: обыкновенные акции Корпоративного центра Икс 5 #X5

• Из индексов исключат бумаги: Группы Астра #ASTR РусГидро #HYDR и Россети

• В индекс голубых фишек включат: акции Корпоративного центра Икс 5 и исключат бумаги Хэдхантер #HEAD

• В индекс средней и малой капитализации войдут: акции Россети Волга $MRKV

Планы на будущее:

• На очереди к исключению:

Юнипро #UPRO

• В лист ожидания на включение попадают:

Циан #CNRU

Лента #LENT

РусАгро #RAGR

Самолет #SMLT

ЭсЭфАй #SFIN

Включение Х5 в индекс с весом 3,5% означает, что индексные фонды будут обязаны купить акции компании пропорционально новому весу.

Это приведёт к притоку капитала примерно в 1,4 млрд руб., что сопоставимо со средним дневным объемом торгов бумагами Х5 в сентябре. Соответственно, такой приток может существенно подогреть интерес к акциям ритейлера.

Топ-10 компаний по весу в индексе Мосбиржи (за день до ребалансировки):

• Лукойл 14,23%;

• Сбербанк 12,46%;

• Газпром 12,09%;

• Татнефть 5,75%;

• Т-технологии 5,47%;

• Новатэк 5,12%;

• Полюс 4,57%.

• Яндекс 4,49%;

• Норникель 4,15%;

• Роснефть 3,36%;

В пятницу, помимо Х5, скорректируют веса и других голубых фишек: доля Лукойла #LKOH вырастет на 1%, Сбера #SBER — на 0,3%, а вес Газпрома #GAZP напротив, уменьшится на 1,4%. Скорее всего, это вызовет незначительные колебания у LKOH и GAZP, в то время как у SBER расстановка сил должна пройти без существенных изменений.

Спекулятивно приобрел только Х5: просадка в акциях на фоне общей распродажи по рынку, формирует отличные уровни, как на долгосрок под обещанные дивы, так и под покупку фондами акций данного эмитента.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обучение #новости #мегановости #инвестор #инвестиции

'Не является инвестиционной рекомендацией

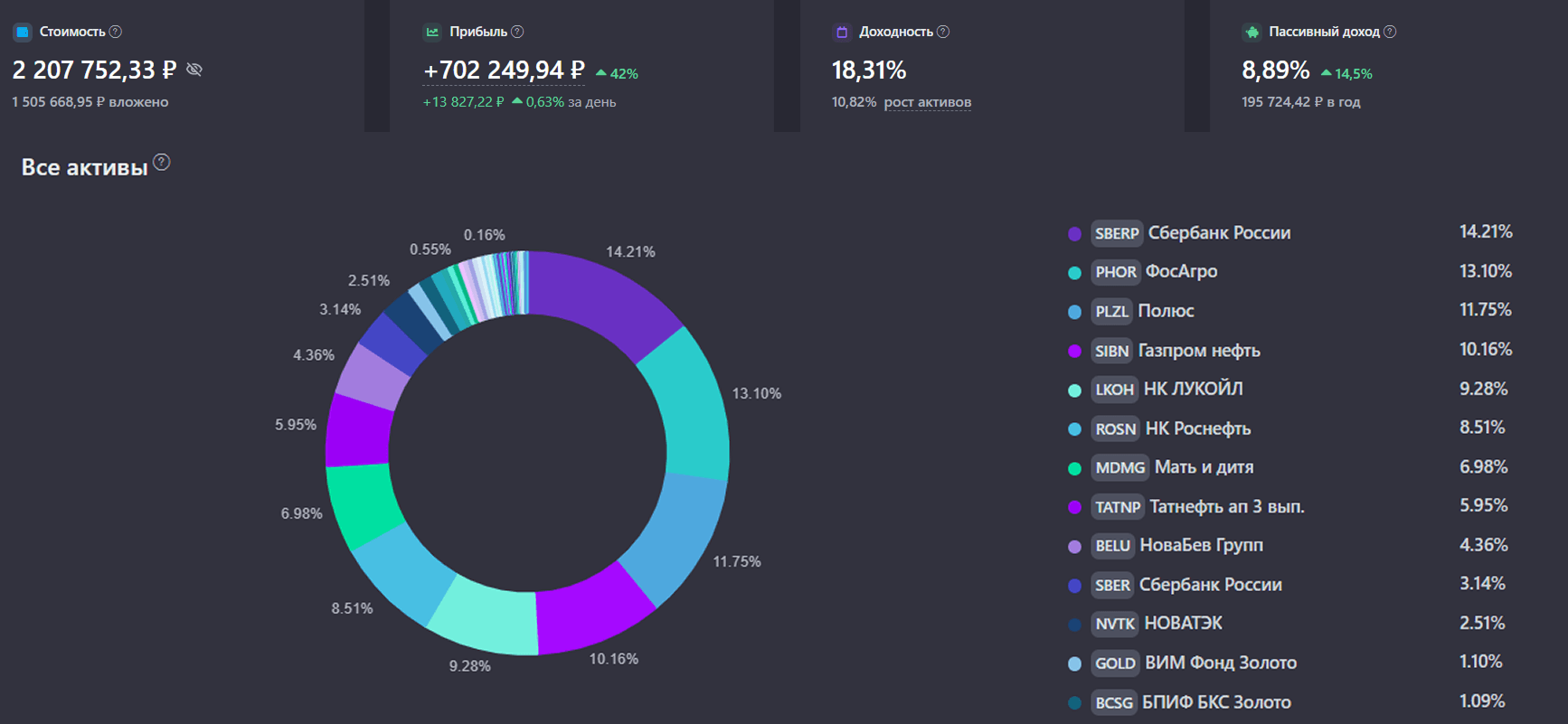

🔥 Мой портфель акций по состоянию на 16 сентября 2025 года. Капитал 2,2 млн ₽

Продолжаю открыто делиться с вами результатами своего инвестирования. Формирую портфель через дивидендные акции и облигации на нашем любимом казино. Позади 4 года как я на равных промежутках времени, равными частями инвестирую и делюсь с вами своими результатами. Сегодня актуальный состав портфеля акций, погнали смотреть!

💼 Мой портфель

До недавнего времени был в акциях на 100%. Портфель претерпел небольшие изменения, выделил 10% под облигации для создания постоянного кешфлоу, золоту выделено 5%, как защитному активу, таким образом распределение активов будет выглядеть следующим образом:

● Акции: 85%

● Облигации: 10%

● Золото: 5%

Вот тут показывал пример модельного портфеля, примерно, с таким же соотношением классов активов.

● Стоимость портфеля: 2 207 752 ₽

● Среднегодовая доходность: +18,3%

● Прибыль портфеля: +702 249 ₽

🥊 Мой портфель против MCFTRR

Веду невидимый бой с тенью под названием «Индекс Московской биржи полной доходности». За все время моего инвестирования, мой портфель обгоняет индекс на 438 173 ₽ или +24,7%. В какой-то момент мой портфель оторвался от индекса и эта тенденция сохраняется.

📉 Прибыль портфеля

Прибыль моего портфеля за все время моего инвестирования составляет 702 089 ₽. Сюда входят, как полученные дивиденды и купоны, так и бумажная прибыль, которую я не зафиксировал. Показатель постоянно пляшет из-за волатильных акций, по в последнее время радует.

📈 Дивидендные акции по секторам

Нефть и газ

🛢️ Газпром нефть: 433 шт. (10,2% из 15%)

🛢️ Лукойл: 32 шт. (9,3% из 10%)

🛢️ Роснефть: 428 шт. (8,5% из 10%)

🛢️ Татнефть: 217 шт. (6% из 5%)

🏭 Новатэк: 46 шт. (2,5% из 5%)

Материалы

🚜 ФосАгро: 41 шт. (13,2% из 15%)

🌟 Полюс: 111 шт. (11,8% из 10%)

Финансы

🏦 Сбербанк: 1270 шт. (17,4% из 10%)

Здравоохранение

👩🍼 Мать и Дитя: 124 шт. (7% из 10%)

Товары повседневного спроса

🍷 НоваБев Групп: 229 шт. (4,4% из 10%)

🚜 Русагро: 82 шт. (0,5%)

Облигации

Корпоративные и ОФЗ: 4,7%

Золото

🔅 БКС Золото: 2 082 шт. (1,1%)

🔅 ВИМ Золото: 9 921 шт. (1,1%)

❌ Заблокированное

Китай и Finex: 1,8%

Когда доля заблокированного станет меньше одного процента, перестану их учитывать, а там глядишь, может и разблокируют. Неохота фонды Finex продавать с дисконтом в 75% от цены (хотя мысленно я с ними попрощался).

Распределение по классам активов

● Акции: 91,7%

● Облигации: 4,7%

● Фонды 2,8%

📈 Портфель по секторам

● Энергетика: 37%

● Материалы: 26%

● Финансы: 18,2%

● Здравоохранение: 7%

● Товары повседневного спроса: 4,9%

● Остальное: 6,9%

🟡 Пассивный доход на ближайшие 12 месяцев

По прогнозам на следующие 12 месяцев мой портфель наполнится на общую сумму 195 724 ₽.

Выплаты на ближайшие 12 месяцев - это прогноз, в реальности может быть больше, а может и не быть, но держать, как ориентир, вполне приемлемо. В конце года посчитаю, сколько получилось за 2025 год, прогноз был 216 000 ₽, на данный момент вышло 108 865 ₽, подробно про пассивный доход за 8 месяцев 2025 года.

🎯 Моя цель

Промежуточная цель, к которой я стремлюсь – это 1 000 000 рублей дивидендами и купонами в год с учетом инфляции. По данным сервиса учета инвестиций, цель будет достигнута в 2035 году.

Продолжаю придерживаться своей стратегии на протяжении четырех лет. Она мне помогает не сбиваться с пути, не обращать внимания на истерики и колебания рынка и двигаться к намеченной цели, к созданию капитала, с которым по жизни будет легче двигаться. А вы как, дивидендные террористы, инвестируете в акции?

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Роял Капитал - ветеран ВДО и его новый выпуск облигаций

В последние недели облигационный рынок буквально бурлит от количества новых размещений, и просто физически невозможно уследить за всеми предложениями. Изредка я заглядываю и в более рискованный сегмент ВДО. Сегодня именно тот случай, поэтому решил снова обратить внимание на «Роял Капитал».

Компания «Роял Капитал» уже более десяти лет успешно работает в сфере автолизинга. Эмитента можно по праву назвать ветераном ВДО, поскольку на долговом рынке компания присутствует с 2018 года, пережила коронакризис, долгий период жесткой ДКП и уже погасила восемь выпусков, обеспечив себе репутацию надёжного заёмщика. Примечательно, что последний выпуск эмитент успешно погасил 10 сентября 2025 года.

📊 По итогам первой половины 2025 года «Роял Капитал» продемонстрировал рост выручки на 31,4% до 252 млн рублей. Партнерами компании по параллельному импорту выступают такие титаны рынка, как Сбербанк Лизинг, Газпромбанк Автолизинг, Европлан, РЕСО-Лизинг. Само сотрудничество с подобными именами служит лучшей гарантией надежности и прозрачности бизнеса.

Модель бизнеса компании проста и эффективна: за счет заемных средств «Роял Капитал» ввозит автомобили, которые затем продаются с гарантированной высокой маржей. В итоге получается довольно высокая долговая нагрузка, но часть ее обеспечена будущими продажами. Также подкупает смелый шаг менеджмента - трансформация бизнес-модели и выход в сегмент автопроизводства. Уже в октябре эмитент планирует начать продажи собственных легких коммерческих автомобилей под брендом Normax.

Создавая вертикально интегрированную систему, где собственные авто будут реализовываться через сформированную дилерскую сеть, собственный лизинг, «Роял Капитал» демонстрирует готовность к масштабированию бизнеса. Инвестфонд Sonoyta Capital принял решение войти в капитал компании, что, вероятно, связано именно с развитием бренда Normax.

📈 5 сентября 2025 года компания разместила новый облигационный выпуск с кодом ISIN RU000A10CN47, датой погашения 20 августа 2028 года, ставкой ежемесячного фиксированного купона в 29% годовых и эффективной доходностью к погашению в 33,2%, без оферт и амортизаций.

Такие доходности обеспечиваются как повышенным риском (у Роял Капитал кредитный рейтинг находится на уровне «B» от НРА), так и перспективной бизнес моделью. Инвесторам стоит тщательно оценить все риски перед принятием инвестиционного решения, но и не забывать более детально изучать бизнесы компаний.

❗️Не является инвестиционной рекомендацией

Игры разума: почему рынок растет, когда риски только множатся?

Российские акции в рублях продолжили рост на фоне ожиданий скорого снижения ключевой ставки ЦБ. Индекс МосБиржи подрос 0,49%, закрывшись на отметке 2935.96 пункта. Однако долларовый индекс РТС упал на 0.6% до 1111.08 пункта из-за ослабления рубля. На геополитической арене значимых изменений не произошло, и переговоры о мире не сдвинулись с мертвой точки.

С другой стороны, прозвучало заявление от постпреда НАТО: о том, что Украина допускает возможность заморозки конфликта по текущей линии соприкосновения в обмен на гарантии безопасности. Вот только подтверждения о подобной готовности со стороны Украины не последовало.

Помимо пятничного заседания ЦБ по ставке нас ожидает очередное испытание в виде 19-го пакета санкций ЕС: Ограничения могут коснуться НПЗ компаний в третьих странах, которые экспортируют российскую нефть в ЕС, а также торговые компании, работающие с ней. Из российских компаний, санкции могут коснуться Лукойл и Роснефть.

Франция и Германия в свою очередь, призывают ужесточить санкции против банков и криптобирж в Центральной Азии, работающих с РФ.

На вечерней сессии не обошлось без выступления Трампа: Он заявил, что решение конфликта на Украине казалось ему "самым простым" из всех, но ситуация осложнилась из-за "взаимной вражды" на уровне лидеров. По традиции, обвинил Россию в том, что она якобы оттягивает решения по конфликту на Украине.

Позитивные ожидания по звонку двух президентов канули в лету: Белый дом заявил, что пока не готов анонсировать новый телефонный разговор между Путиным и Трампом.

Из того, что настораживает: Дефицит бюджета России за январь-август составил 4,2 трлн рублей или же 1,9% ВВП, — предварительная оценка Минфина

• Нефтегазовые доходы: упали на 20% — с 7,6 до 6 трлн рублей.

• Ненефтегазовые доходы: выросли на 14% — с 15,5 до 17,7 трлн рублей.

Расходы бюджета выросли на 21%, в том числе, государственные закупки прибавили почти треть.

Правительству необходимо ликвидировать дефицит федерального бюджета. В этом контексте особый интерес представляет скорое представление обновлённой версии бюджета на 2026 год и плановый период 2027-2028 гг. Вариантов для исправления ситуации не так много и все они наверняка не понравятся участникам биржевых торгов.

Что по технике: Выход и закрепление выше 2920 пунктов разорвали прежний диапазон 2850–2920п. Дальнейший путь наверх преграждает сопротивление 2940-2950 пунктов, которое не взять по инерции — нужна свежая позитивная новость.

Идеальным триггером стала бы очередная дефляция, которая способна усилить основания для резкого решения ЦБ по снижению ставки, если конечно раньше позитивных ожиданий, не вмешается геополитика. Во второе, к сожалению, верится больше.

Из корпоративных новостей:

Эталон проведет допэмиссию объемом до 400 млн акций - материалы к ВОСА

Сбербанк отчет по РПБУ за 8 месяцев 2025 года: Чистая прибыль ₽119,6 млрд (+6,4% г/г) Рентабельность капитала 22,2%

ЮГК продажа госпакета ЮГК планируется в ближайшее время, заявил главы Минфина Антон Силуанов

Novabev #BELU производство крепкого алкоголя в России за 8 месяцев 2025 года снизилось на 5,6% г/г

Мать и дитя #MDMG объявляет об открытии клиники репродуктивного здоровья в Сургуте

Озон Фарма намерена закупать стеклянную медтару у китайской Cangzhou Four Stars Glass

Соллерс #SVAV продажи новых пикапов в августе 2025 года упали на 40% г/г и на 8% м/м

Новатэк #NVTK третий танкер с Арктик СПГ-2 пришел в Китай

• Лидеры: IVA #IVAT (+17,7%), ЮГК #UGLD (+3,08%), Сургутнефтегаз-п #SNGSP (+2,8%), Полюс #PLZL (+2,64%).

• Аутсайдеры: Эталон #ETLN (-3,57%), Транснефть #TRNFP (-1,28%), Озон Фарма #OZPH (-1,12%).

10.09.2025 - среда

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь.

#акции #обзор #аналитика #инвестор #инвестиции #фондовый_рынок #обучение #новости #мегановости

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX и VK $VKCO продлили на два года соглашение о редиректе с yandex ru на "Дзен".

Агрегатор сохранит поиск "Яндекса" и рекламу через его сеть, доходы будут делиться по модели revenue share.

"Дзен" и "Новости" VK купил у "Яндекса" в 2022 году.

Gартнёрство сохраняется, обе стороны продолжают зарабатывать на трафике и рекламе.