Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ "Татнефть" $TATN выплатит дивиденды за первое полугодие по 14,35₽ на акцию.

Реестр закроется 14 октября.

Компания по политике направляет на дивиденды не меньше половины прибыли.

Прибыль по МСФО упала на 64,2% до 54,21 млрд ₽

Отскок от 2700: технический анализ и фундаментальные причины падения рынка

Российский рынок на старте торгов возобновил снижение, причем на минимуме падение индекса Мосбиржи достигало почти 3%. Причины все те же: геополитика, санкции и нарастающий дефицит бюджета.

Рынок вчера оценивал новости по бюджету и налогам. Информации поступило очень много, поэтому постараюсь передать только основное:

Минфин сообщил, что предложил повысить ставку НДС до 22% с 20% с 1 января 2026 года. Такое решение принесет бюджету около 1,2 трлн рублей дополнительных доходов.

Из негативного: Увеличение налога может сократит растущий дефицит бюджета, но краткосрочно приведёт к росту инфляции на 1–1,5 п. п. Этот шаг может замедлить скорость снижения ключевой ставки и даже побудить ЦБ взять паузу.

Также предлагается отменить льготный тариф страховых взносов для малого и среднего бизнеса, в торговле, стройке и добыче, и установить общие тарифы — 30% до предельной базы и 15% свыше базы.

Кроме того, министерство представило проект федерального бюджета на ближайшие 3 года. Дефицит бюджета определен в размере 1,6% ВВП в 2026 году, 1,2% ВВП в 2027 году и 1,3% ВВП в 2028 году. Изначально дефицит на этот год планировался на уровне 1,17 трлн рублей. Затем его повысили до 3,8 трлн.

Позитивным моментом стало, что Минэкономразвития понизило прогноз по инфляции в РФ в 2025 году до 6,8% с 7,6% и ожидает ее ослабления до 4% уже к концу 2026 года.

Цели по росту ВВП были обозначены как 7% за 3 года, что неплохо в условиях остывающей экономики. Кроме того, Минэкономразвития заявило, что у экономики России есть резерв, и потенциал роста может быть не ниже 3% в год.

Геополитический фон: Встреча Сергея Лаврова с Марко Рубио на полях Генассамблеи ООН прошла, можно сказать, штатно. Стороны обменялись мнениями по украинскому конфликту, но ничего нового мы так и не услышали. Трамп продолжает давить на страны ЕС, чтобы те отказались от российских энергоресурсов.

С точки зрения теханализа - индекс Мосбиржи оттолкнулся от уровня поддержки 2700 пунктов, с ложным пробоем до 2677 пунктов, который быстро был выкуплен. Индекс все еще выглядит локально перепроданным, оставаясь у нижней границы многомесячного боковика для продолжения роста важно закрепляться выше 2750 пунктов.

Ближе к пятнице российский рынок может оказаться под давлением. Страны ЕС проведут первое заседание по согласованию предложения Еврокомиссии по 19-му пакету санкций против России.

Из корпоративных новостей:

Ozon пока не планирует защищать котировки от навеса после возобновления торгов. Также, на текущий момент ретейлер не рассматривает возможность IPO для Ozon-банка, входящего в контур компании.

Мечел сальдированный убыток угольных компаний РФ в январе-июле составил 225 млрд руб. против убытка 3,1 млрд руб годом ранее.

Мосбиржа с 25 сентября добавит 320 выпусков облигаций 113 эмитентов на вечерние торги. Общее количество облигаций увеличится до 1630 ценных бумаг.

• Лидеры: Магнит #MGNT (+5,77%), ПИК #PIKK (+4,7%), Самолет #SMLT (+4,43%), Россети #FEES (+3,8%).

• Аутсайдеры: Хэндерсон #HNFG (-2%), Башнефть #BANE (-1,85%), МТС Банк #MBNK (-1,23%).

25.09.2025 - четверг

• #BSPB - Банк Санкт-Петербург ВОСА по дивидендам за 1п 2025г в размере 16,61 руб/обычка и 0,22 руб/преф

• #VKCO - ВК Госа в заочной форме

• #HEAD - Хэдхантер последний день с дивидендом 233 руб

• #T - Т-Технологии проведет ВОСА. В повестке вопрос утверждения дивидендов за 1 полугодие 2025 г. (ранее СД рекомендовал 35 р)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #обзор #инвестор #инвестиции #новости

'Не является инвестиционной рекомендацией

Россети Урал. Отчет за 2 кв 2025 по МСФО

Тикер: #MRKU

Текущая цена: 0.389

Капитализация: 34 млрд.

Сектор: Электрогенерация

Сайт: https://rosseti-ural.ru/ir/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 4.2

P\BV - 0.47

P\S - 0.29

ROE - 11.4%

ND\EBITDA - 0.9

EV\EBITDA - 2.28

Активы\Обязательства - 1.98

Что нравится:

✔️ рост выручки за полугодие на 6.8% г/г (55.7 -> 59.5 млрд);

✔️ чистый финансовый расход уменьшился на 63.5% к/к (828.8 -> 302.6 млрд);

Что не нравится:

✔️ выручка снизилась на 12.8% к/к (31.8 -> 27.7 млрд);

✔️ отрицательный свободный денежный поток -2.8 млрд против +1.7 млрд в 1 кв 2025. За полугодие получился отрицательный FCF -1.1 млрд, что хуже 1 пол 2024, в котором он был равен +5.5 млрд;

✔️ чистый долг увеличился на 12.2% к/к (19.8 -> 22.2 млрд);

✔️ рост чистого финансового расхода за полугодие в 2.5 раза г/г (0.5 -> 1.1 млрд);

✔️ чистая прибыль уменьшилась на 29.6% к/к (3.1 -> 2.2 млрд) и за полугодие на 46.2% г/г (9.8 -> 5.3 млрд);

✔️ соотношение активов к обязательствам немного уменьшилось с 2.06 до 1.98.

Дивиденды:

Дивидендная политика предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

В соответствии с сайтом Доход прогнозный размер дивиденда за 2025 год равен 0.0556 руб. на акцию (ДД 14.29% от текущей цены)

Мой итог:

За полугодие полезный отпуск уменьшился на 3.2% г/г (30.9 -> 29.9 млрд кВт-ч). Уровень потерь снизился с 5.91 до 5.57%. Средний чек заметно вырос не так значительно, как в других компаниях структуры, а именно на 14.5% г/г (1650 -> 1889 руб/МВт-ч).

Также как и в других компаниях холдинга, у Урала есть сезонная просадка во 2 квартале, поэтому сильно обращать внимание на снижение к/к не стоит. Но важный момент, что рост выручки за полугодие намного меньше, чем у других "сестер", не говоря уже о чистой прибыли, которая показала потерю г/г. На падение прибыли повлияли слабый рост выручки, снижение операционной рентабельности с 17.4 до 13.8%, а также увеличение нетто финансовых расходов. Да, в прошлом периоде был дополнительный доход в размере 2.4 млрд от продажи Екатеринбургэнергосбыта, но даже если не учитывать его, то все равно получаем снижение чистой прибыли на 28.4%.

К плюсам компании можно отнести стабильную выплату дивидендов в последние годы с хорошей доходностью (от 12.2 до 22%). Если опираться на расчеты сайта Доход, то за 2025 год Россети Урал могут выплатить 14%. В принципе, это вполне реально, так как за полгода компания заработала 5.3 млрд, а с учетом индексации тарифов на услуги по передачи электроэнергии по сетям ЕНЭС на 11.5% со 2 полугодия 2025 во второй половине года может быть заработано еще 7-8 млрд. Таким образом прибыль будет сопоставима с 2024 годом, но только в нем был разовый доход от продажи, о котором писалось выше.

В целом, эта история выглядит не такой интересной, как другие компании Россетей (в том числе, по мультипликаторам), поэтому у меня нет акций компании в портфеле и на текущий момент нет планов по их покупке. Если же у вас есть в портфеле акции компании, то их вполне можно держать дальше. Свой денежный поток они принесут. Расчетная справедливая цена - 0.54 руб.

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Кому пора на выход из индексов Московской биржи? Что изменится

Московская биржа с 19 сентября изменит состав основных индексов. Изменения в индексе происходят 4 раза в год: в третью пятницу марта, июня, сентября и декабря. Сегодня посмотрим на изменения, а также для новичков напомню что такое индексы:

Индекс – показатель, рассчитываемый МосБиржей на основании сделок с ценными бумагами, совершенных на торгах биржи, и отражающий изменение суммарной стоимости определённой группы ценных бумаг.

На российском фондовом рынке есть два основных индекса: индекс Мосбиржи и индекс РТС.

Индекс МосБиржи показывает относительный уровень капитализации включенных в его расчет компаний.

Математически индекс представляет собой отношение средневзвешенной капитализации рынка текущего торгового дня к предыдущему, умноженное на предыдущее значение индекса.

Другими словами, график IMOEX отображает динамику стоимости рынка в накопленном выражении, так как рост капитализации умножается на значение предыдущего индекса.

База расчёта пересматривается ежеквартально на основании ряда критериев, основными из которых являются капитализация акций, ликвидность акций, значение коэффициента free-float и отраслевая принадлежность эмитента акций.

Индекс Мосбиржи (IMOEX) – это индекс, взвешенный по рыночной капитализации. Включает наиболее ликвидные акции крупнейших российских эмитентов, их виды экономической деятельности относятся к основным секторам экономики. Рассчитывается в рублях. Запущен в 1997 году с начальным значением 100 пунктов.

Индекс IMOEX2 – значение индекса МосБиржи за весь торговый день, включая дополнительную вечернюю сессию. Запущен в 2020 г. с начальным значением 2763,74 пункта.

Индекс РТС (RTSI) – индекс, взвешенный по рыночной капитализации. Включает наиболее ликвидные акции крупнейших российских эмитентов. Индекс был запущен в 1995 г. с начальным значением 100 пунктов. Рассчитывается в долларах.

Теперь к главному: кто же попадет в индексы, а кому было указано на дверь:

• В индексы Мосбиржи и РТС войдут: обыкновенные акции Корпоративного центра Икс 5 #X5

• Из индексов исключат бумаги: Группы Астра #ASTR РусГидро #HYDR и Россети

• В индекс голубых фишек включат: акции Корпоративного центра Икс 5 и исключат бумаги Хэдхантер #HEAD

• В индекс средней и малой капитализации войдут: акции Россети Волга $MRKV

Планы на будущее:

• На очереди к исключению:

Юнипро #UPRO

• В лист ожидания на включение попадают:

Циан #CNRU

Лента #LENT

РусАгро #RAGR

Самолет #SMLT

ЭсЭфАй #SFIN

Включение Х5 в индекс с весом 3,5% означает, что индексные фонды будут обязаны купить акции компании пропорционально новому весу.

Это приведёт к притоку капитала примерно в 1,4 млрд руб., что сопоставимо со средним дневным объемом торгов бумагами Х5 в сентябре. Соответственно, такой приток может существенно подогреть интерес к акциям ритейлера.

Топ-10 компаний по весу в индексе Мосбиржи (за день до ребалансировки):

• Лукойл 14,23%;

• Сбербанк 12,46%;

• Газпром 12,09%;

• Татнефть 5,75%;

• Т-технологии 5,47%;

• Новатэк 5,12%;

• Полюс 4,57%.

• Яндекс 4,49%;

• Норникель 4,15%;

• Роснефть 3,36%;

В пятницу, помимо Х5, скорректируют веса и других голубых фишек: доля Лукойла #LKOH вырастет на 1%, Сбера #SBER — на 0,3%, а вес Газпрома #GAZP напротив, уменьшится на 1,4%. Скорее всего, это вызовет незначительные колебания у LKOH и GAZP, в то время как у SBER расстановка сил должна пройти без существенных изменений.

Спекулятивно приобрел только Х5: просадка в акциях на фоне общей распродажи по рынку, формирует отличные уровни, как на долгосрок под обещанные дивы, так и под покупку фондами акций данного эмитента.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обучение #новости #мегановости #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Россети Юг. Отчет за 2 кв 2025 по МСФО

Тикер: #MRKY

Текущая цена: 0.087

Капитализация: 13.2 млрд.

Сектор: Электрогенерация

Сайт: https://rosseti-yug.ru/aktsioneru-investoru/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 2.05

P\BV - 1.3

P\S - 0.19

ROE - 63.5%

ND\EBITDA - 2.41

EV\EBITDA - 3.76

Активы\Обязательства - 1.21

Что нравится:

✔️ рост выручки за полугодие на 48.4% г/г (25.7 -> 38.2 млрд);

✔️ чистая прибыль за полугодие увеличилась на 26.8% г/г (1.1 -> 1.4 млрд);

Что не нравится:

✔️ выручка снизилась на 12.6% к/к (20.4 -> 17.8 млрд);

✔️ отрицательный свободный денежный поток -1.1 млрд против +94 млн в 1 кв 2025. В итоге за полугодие получается отрицательный FCF -1.04 млрд, что, правда, лучше 1 кв 2024, в котором он был равен -3.1 млрд;

✔️ чистый долг увеличился на 4.4% к/к (22.4 -> 23.4 млрд);

✔️ рост чистого финансового расхода на 6.3% к/к (1.03 -> 1.11 млрд) и за полугодие на 63% г/г (1.6 -> 2.1 млрд);

✔️ чистая прибыль уменьшилась на 73.3% к/к (1.1 -> 0.3 млрд);

✔️ дебиторская задолженность растет второй квартал подряд и за полугодие выросла на 38.9% п/п (4.9 -> 6.9 млрд);

✔️слабое соотношение активов к обязательствам (активы выше всего на 20%).

Дивиденды:

Дивидендная политика предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

Компания не выплачивает дивиденды с 2018 года. Пока прибыль направляется на покрытие убытка прошлых лет (4.8 млрд на окончание отчетного периода) и развитие.

Мой итог:

За полугодие полезный отпуск уменьшился на 3.7% г/г (12.4 -> 11.9 млрд кВт-ч), но при этом уменьшился и уровень потерь с 8.91 до 8.84%. Средний чек заметно вырос на 53.4% г/г (1953 -> 2996 руб/МВт-ч).

Как и во всех компания структуры, у Юга есть сезонная просадка во 2 квартале, поэтому сильно обращать внимание на снижение к/к не стоит. Выручка и прибыли за полугодие показали хороший рост. Заметный минус в сравнении с другими "сестрами", которые анализировал (Центр, ЦиП, Волга, МР, Северо-Запад) - высокий уровень потерь (почти 8.84% против максимум 6%).

Если сравнить компанию по мультипликаторам с вышеупомянутыми компаниями структуры, то получается некоторая разнонаправленность. У Юга P\BV выше 1, хотя у остальных он ниже. Также у Россети Юг выше долговая нагрузка и самое слабое соотношение активов к обязательствам. При этом Юг по P\E стоит дешевле остальных, что, впрочем, оправдано с учетом описанного выше, а также отсутствия дивидендных выплат с 2018 года. Но, скорее всего, в ближайшее время компания уже сможет вернуться к выплатам.

В этом должно помочь присоединение другой дочерней компании холдинга Россети - Россети Кубань, для чего планируется выпустить свыше 540 млрд акций. Коэффициент конвертации в одну обыкновенную акцию Россети Юг составит 0.000737954 акций Россети Кубань (на конец 2024 года у Кубани в обращении 398 966 076 обычных акций). По результатам 2024 года присоединяемая компания увеличила выручку на 18% г/г (75.1 -> 88.6 млрд) и чистую прибыль на 68.2% г/г (6.8 -> 11.5 млрд), но что еще важно, на балансе Россети Кубань находится 13.5 млрд нераспределенной прибыли, что с лихвой покрывает накопленный убыток Юга в размере 5 млрд. Тут только стоит не упускать тот момент, что на дополнительной эмиссии акционеров Россети Юг прилично "размоет", так как сейчас в обращении 151.6 млрд акций, а при присоединении добавится еще 540 (почти в 4 раз больше от текущего количества).

Насколько это интересная история сказать сложно. С одной стороны, к компании генерирующей прибыль присоединяется еще одна прибыльная компания. С другой стороны, это произойдет благодаря очень ощутимому "размытию" доли текущих акционеров. И непонятно, насколько результаты объединенной компании будут лучше или хуже других компаний холдинга. Скорее всего, здесь стоит дождаться завершения присоединения и потом уже принимать решение. Расчетная справедливая цена - 0.121 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

🏤 Мегановости 🗞 👉📰

1️⃣ Инфляция в России с 9 по 15 сентября замедлилась до 0,04% против 0,1% неделей ранее.

Годовой уровень — 8,02%.

Цены на овощи продолжают снижаться, но медленнее: картофель −1,5%, морковь −2,9%, яблоки −2,4%.

При этом дорожают томаты (+6,4%), яйца (+0,8%) и сахар (+0,2%).

Бензин вырос в 79 регионах, особенно в Чечне (+4,5%) и Тамбовской области (+4,7%).

🔥 ТОП-10 лучших дивидендных акций с доходностью от 12% до 17% на ближайшие 12 месяцев от УК Доход

Продолжаем богатеть на дивидендах. Что будет, если вместе собрать трех аналитиков? Правильно, они постараются выдать прогнозы по дивидендам. не знаю, сколько их у Дохода, но прогнозы по дивидендам у них есть всегда. Раз в месяц отслеживаем ТОП-10 компаний с самыми жирными выплатами, но пока прогнозными, погнали!

Прикол акций в том, что со временем дивидендные выплаты становятся больше на тот вложенный рубль, на который вы когда-то купили акции. За этот риск инвесторы и платят. просто у нас сейчас аномальная ситуация с высокими процентами по вкладам, и вообще, с активами с фиксированным доходом.

Продолжаться это вечно не сможет и не будет, так что те, кто смотрит немного дальше своего носа, на будущее так сказать, могут обратить внимание на акции со стабильными, хорошими дивидендами. Список ниже – это не самые лучшие дивидендные акции, а список компаний, которые по прогнозам УК Доход могут обогатить инвестора больше всех, идем смотреть!

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🫡 Переходим к 10 компаниям с самой высокой дивидендной доходностью на ближайшие 12 месяцев по оценке УК “Доход”.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 ТОП-10 компаний, которые платят дивиденды даже в кризис!

🔥 ТОП-10 с самыми стабильными дивидендами

🔥 Евротранс EUTR

• Дивиденд: 23,65 ₽

• Дивидендная доходность: 17%.

• Цена акции: 139 ₽ (1 лот – 1 акция)

На данный момент у данной конторы маячат самые высокие дивиденды.

🔥 Россети Центр MRKC

• Дивиденд: 0,119 ₽

• Дивидендная доходность: 16,5%.

• Цена акции: 0,72 ₽ (1 лот – 1 000 акций)

🔥 МТС MTSS

• Дивиденд: 35 ₽

• Дивидендная доходность: 16,4%.

• Цена акции: 213 ₽ (1 лот – 10 акций)

🔥 Транснефть-п TRNFP

• Дивиденд: 194,2 ₽

• Дивидендная доходность: 15,3%.

• Цена акции: 1 270 ₽ (1 лот – 1 акция)

🔥 Лукойл LKOH

• Дивиденд: 931 ₽

• Дивидендная доходность: 14,6%.

• Цена акции: 6 372 ₽ (1 лот – 1 акция)

🔥 ЭсЭфАй SFIN

• Дивиденд: 167,8 ₽

• Дивидендная доходность: 14,4%.

• Цена акции: 1 160 ₽ (1 лот – 1 акция)

🔥 Банк Санкт-Петербург BSPB

• Дивиденд: 47 ₽

• Дивидендная доходность: 14,2%.

• Цена акции: 330 ₽ (1 лот – 10 акций)

🔥 Займер ZAYM

• Дивиденд: 20,5 ₽

• Дивидендная доходность: 14,2%.

• Цена акции: 144 ₽ (1 лот – 10 акций)

🔥 Хэдхантер HEAD

• Дивиденд: 427,45 ₽

• Дивидендная доходность: 12,2%

• Цена акции: 3 500 ₽ (1 лот – 1 акция)

🔥 НоваБев Групп BELU

• Дивиденд: 50 ₽

• Дивидендная доходность: 12,1%.

• Цена акции: 412 ₽ (1 лот – 1 акция)

Следует помнить, что прогнозы - дело неблагодарное, а доходность может измениться как в одну, так и в другую сторону. Но тут ребята пользуются имеющимися у них данными, выстраивают прогнозные графики будущих прибылей у компаний. Как один из вариантов, на который будете опираться при выборе эмитента, почему бы и да.

Из всех представленных покемонов, в моем портфеле имеется лишь Лукойл, неожиданно залетевший сюда НоваБев, а у вас?

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Россети Северо-Запад. Отчет за 1 пол 2025 по МСФО

Тикер: #MRKZ

Текущая цена: 0.09025

Капитализация: 3.8 млрд.

Сектор: Электрогенерация

Сайт: https://www.rosseti-sz.ru/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - убыток за последние 12 месяцев

P\BV - 0.42

P\S - 0.12

ROE - убыток за последние 12 месяцев

ND\EBITDA - 0.53

EV\EBITDA - 1.38

Активы\Обязательства - 1.39

Что нравится:

✔️ рост выручки за полугодие на 29.2% г/г (29.6 -> 38.2 млрд);

✔️ снижение дебиторской задолженности на 25.3% к/к (6.1 -> 4.6 млрд);

✔️ чистый финансовый расход за полугодие снизился на 36.9% г/г (946 -> 597 млн);

Что не нравится:

✔️ снижение выручки на 16.6% к/к (20.9 -> 17.4 млрд);

✔️ отрицательный свободный денежный поток -0.9 млрд против положительного +0.3 млрд в 1 кв 2025. Если сравнивать полугодия, то здесь также прошлый период лучше (-615 млн в 1 пол 2025 против +397 млн в 1 пол 2024);

✔️ чистый долг увеличился на 13% к/к (4.7 -> 5.3 млрд);

✔️ рост чистого финансового расхода на 8.6% к/к (286 -> 311 млн);

✔️ убыток -270 млн против прибыли 2 млрд в 1 кв 2025. За полугодие прибыль снизилась на 28.7% г/г (2.5 -> 1.8 млрд). Основная причина - наличие в 2024 году разовой прибыли от выбытия дочернего предприятия.

✔️ слабое соотношение активов к обязательствам, которое еще и снизилось за квартал с 1.41 до 1.39.

Дивиденды:

Дивидендная политика предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

Компания не выплачивает дивиденды с 2020 года из-за неудовлетворительных финансовых результатов.

Мой итог:

За полугодие полезный отпуск уменьшился на 1.4% г/г (16.6 -> 16.4 млрд кВт-ч), но при этом уменьшился и уровень потерь с 5.36 до 5.11%. Средний чек ощутимо вырос на 36.9% г/г (1592 -> 2179 руб/МВт-ч).

Есть "сезонное" снижение результатов к/к (2 и 3 квартал хуже 1 и 4). Падение прибыли за полугодие в первую очередь связано с разовых статей: прибыль от выбытия дочернего предприятия в размере 1.2 млрд и прибыль от прекращенной деятельности в размере 141 млн. Если скорректировать прибыль на эти статьи, то г/г будет рост прибыли на 54.3% (1.1 -> 1.8 млрд). Правда, стоит еще отметить снижение операционной рентабельности с 8.1 до 7.3%, но это было нивелировано хорошим ростом выручки.

Не очень пока дела со свободным денежным поток. Хотя здесь и стоит смотреть уже на результаты всего года (в 2024 1 полугодие было тоже невыдающимся 0.4 млрд, а закончили с +7.4 млрд). Еще один интересный вопрос будет или нет убыток от обесценения основных средств и иных активов в конце года? В 2023 он был, а в 2024 уже отсутствовал. Если и в 2025 его не будет, то можно рассчитывать на хорошую динамику по прибыли год к году, так как за 1 полугодие этого года компания заработала столько же, сколько за весь прошлый год. Также держим в голове индексацию тарифов на услуги по передачи электроэнергии по сетям ЕНЭС на 11.5% с 01.07.2025. Возможно, при хороших результатах будет положительное решение по дивидендам за 2025 год. Здесь же стоит добавить, что впервые за несколько лет у компании на балансе появилась нераспределенная прибыль.

В итоге получается интересный вариант, который сейчас еще выглядит рискованным, но в случае положительных результатов котировки могут вырасти на несколько десятков процентов. Это может быть интересной как спекулятивной, так и инвестиционной историей. У меня акций компании нет и вряд ли буду добавлять в основной портфель (там и так есть 3 представителя Россетей), а вот в спекулятивном плане можно подумать. Расчетная справедливая цена - 0.13 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX выплатит дивиденды 80₽ на акцию за I полугодие 2025 года.

Реестр закроется 29 сентября.

Компания второй год подряд держит дивиденды на том же уровне, прибыль при этом снизилась на 2% до 43,2 млрд ₽.

Облигации Аэрофлот П02-БО-02. Ставка ЦБ + 1,9% на 5 лет с ежемесячным купоном

ПАО «Аэрофлот» — крупнейшая авиационная группа России, одна из старейших в мире. Основным аэропортом базирования является Международный аэропорт Шереметьево.

В «Аэрофлот» входят три перевозчика, которые работают под брендами «Аэрофлот», «Победа» и «Россия», а также ряд других компаний, занимающихся наземным обслуживанием воздушного флота, подготовкой летного состава, разработкой программного обеспечения и др.

Параметры выпуска Аэрофлот П02-БО-02:

• Рейтинг: АА (АКРА, прогноз «Стабильный»)

• Номинал: 1000Р

• Объем выпуска: 30 млрд рублей

• Срок обращения: 5 лет

• Купон: КС + 1,9%

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 15 сентября до 15:00

• Дата размещения: 19 сентября

Финансовые результаты за 6 месяцев 2025 года:

• Выручка выросла на 10% и достигла 414,8 млрд рублей.

• Пассажиропоток увеличился до 25,9 млн человек, а пассажирооборот (объём перевозок) вырос на 3,7%.

• Доходы от грузовых перевозок выросли на 5,6%, до 15,1 млрд рублей, несмотря на падение объёмов.

• Дополнительные услуги принесли 9,1 млрд рублей (+4,2%).

• Операционные расходы без учёта прочих статей увеличились на 14,3% и достигли 409,4 млрд рублей.

• Чистая прибыль за шесть месяцев — 74,3 млрд рублей, но после корректировки и вычета издержек показатель упал до 4,3 млрд рублей.

• Чистый долг сократился на 20% и составил 476 млрд рублей, а соотношение чистого долга к EBITDA снизилось с 2,5х до 2,3х.

На бирже торгуются 2 выпуска облигаций на сумму 69,65 млрд рублей:

• Аэрофлот выпуск 1 #RU000A103943 Доходность: 16,37%, Купон: 8,35%. Текущая купонная доходность: 8,76% на 8 месяцев, 4 раза в год

• Аэрофлот П02-БО-01 #RU000A10BGJ4 Флоатер. Текущая цена: 1019Р. Купон: КС+2,4% на 2 года 6 месяцев, ежемесячно

Что готов предложить нам рынок долга:

• РЖД 001Р-28R #RU000A106ZL5 (ААА) Текущая цена: 1000Р Купон: КС+1,2% на 5 лет, ежемесячно

• Россети 001Р-11R #RU000A107CG2 (ААА) Текущая цена: 993Р Купон: КС+1,05% на 4 года 3 месяца, ежемесячно

• Газпром капитал выпуск 14 #RU000A1087J8 (ААА) Текущая цена: 996Р Купон: КС+1,3% на 3 года 5 месяцев, ежемесячно

• Норникель БО-001Р-07 #RU000A1083A6 (ААА) Текущая цена: 998Р Купон: КС+1,3% на 3 года 4 месяца, ежемесячно

• МТС 002P-02 #RU000A1078S8 (ААА) Текущая цена: 990Р Купон: КС+1,25% на 3 года 2 месяца, 4 раза в год

• АФК Система 001Р-31 #RU000A1098F3 (АА-) Текущая цена: 931Р Купон: КС+2,2% на 3 года 2 месяца, 4 раза в год

• Инарктика 002Р-03 #RU000A10B8P3 (А+) Текущая цена: 1016Р Купон: КС+3,4% на 2 года 5 месяцев, ежемесячно

• Группа Позитив 001Р-01 #RU000A109098 (АА) Текущая цена: 1001Р Купон: КС+1,7% на 1 года 8 месяцев, ежемесячно

• Балтийский лизинг БО-П11 #RU000A108P46 (АА-) Текущая цена: 968Р Купон: КС+2,3% на 1 года 7 месяцев, ежемесячно

• ПАО «КАМАЗ» БО-П14 #RU000A10ASW4 (АА-) Текущая цена: 1020Р Купон: КС+3,4% на 1 года 3 месяца, ежемесячно

Что по итогу: Инвесторы уже имеют доступ к флоатеру этого эмитента (Аэрофл2Б01), который торгуется с небольшой премией к номиналу. Новый выпуск, хотя и имеет более длинный срок, не предлагает особой премии по доходности.

В преддверии снижения ключевой ставки держать длинные флоатеры невыгодно. Поэтому более долгий срок нового выпуска, скорее всего, будет воспринят рынком как недостаток, а не преимущество, что не позволит его цене вырасти после размещения.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #обзор_рынка #аналитика #инвестор #инвестиции #новичкам #обучение #идея

'Не является инвестиционной рекомендацией

Россети Волга. Отчет за 2 кв 2025 по МСФО

Тикер: #MRKV

Текущая цена: 0.1239

Капитализация: 23.3 млрд.

Сектор: Электрогенерация

Сайт: https://www.rossetivolga.ru/ru/aktsioneram_i_investoram/

Мультипликаторы (за последние 12 месяцев):

P\E - 3.48

P\BV - 0.49

P\S - 0.22

ROE - 14%

ND\EBITDA - 0.02

EV\EBITDA - 1.3

Активы\Обязательства - 2.25

Что нравится:

✔️ рост выручки за полугодие на 53.1% г/г (38.7 -> 59.4 млрд);

✔️ чистый финансовый доход за квартал +3.5 млн (в 1 кв 2025 был финансовый расход -180 млн). За полугодие чистый финансовый расход снизился на 70% г/г (588 -> 177 млн);

✔️ за полугодие свободный денежный поток увеличился в 3 раза г/г (0.4 -> 1.3 млрд);

✔️ чистая прибыль за полугодие выросла в 3.2 раза г/г (1.4 -> 4.5 млрд). Причина - заметный рост выручки и улучшение операционной рентабельности с 6.26 до 10.46%;

✔️ за квартал отношение активов к обязательством незначительно изменилось на 0.01, а так остается на комфортном уровне выше 2.

Что не нравится:

✔️ выручка снизилась на 12.3% к\к (31.6 -> 27.7 млрд);

✔️ за квартал отрицательный свободный денежный поток -1.4 млрд против положительного +2.7 млрд в 1 кв 2025;

✔️ чистый долг стал положительным (334 млн), тогда как в прошлом квартале был отрицательным -762 млн;

✔️ уменьшилась чистая прибыль на 49.7% к/к (3 -> 1.5 млрд);

Дивиденды:

Дивидендная политика предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

По данным сайта Доход за 2025 прогнозируется выплата дивидендов в размере 0.0168 руб. (ДД 13.56% от текущей цены).

Мой итог:

Очередной представитель Россетей и очередная хорошая компании в их структуре.

Снова ремарка, что снижение квартальных результатов непоказательно из-за сезонности бизнеса. Можно только отметить, что в сравнении с двумя другим "сестрами" Московский Регион и Центр, здесь потери выручки в период "не сезона" более заметны.

За полугодие полезный отпуск уменьшился на 1.7% г/г (25.1 -> 24.7 млрд кВт-ч), но при этом уменьшился и уровень потерь с 5.42 до 5.25%. Средний чек же вырос просто феноменально на 55% г/г (1509 -> 2339 руб/МВт-ч).

Напомню, что в рамках прогноза чистая прибыль Россети Волга в 2025 году ожидается на уровне 12.2 млрд руб. Амбициозные планы с учетом текущих 4.5 млрд за полугодие. Хотя, как и другим "сестрам", здесь в помощь индексация тарифов на услугу по передачи электроэнергии по сетям ЕНЭС на 11.5% с 01.07.2025. И есть еще один нюанс. В предыдущие годы у компании не было убытка от обесценения основных средств (у МР, Центра и ЦиП они регулярны последние годы), но, возможно, и здесь появится. Все-таки прибыль в пределах 10 млрд выглядит более реальной, но надо будет посмотреть, что будет в 3 квартале.

Стоит отметить еще такой момент, что при текущей цене и прогнозных даже 10 млрд за год будущий P\E за 2025 будет равен 2.3 (при стоимости в половину баланса и ROE 14%). Выглядит довольно интересно.

Акции компании держу в портфеле с долей 1.84%. Вообще, была мысль дождаться роста цены и закрыть позицию в рамках уменьшения количества компаний в портфеле, но взглянув еще раз на отчетность и сравнив 4 "сестры" по показателям (Центр, МР, ЦиП и Волга), думаю все-таки оставлю эту компанию в своем портфеле. Расчетная справедливая цена - 0.1767 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Россети Центр и Приволжье. Отчет за 2 кв 2025 по МСФО

Тикер: #MRKP

Текущая цена: 0.519

Капитализация: 58.5 млрд.

Сектор: Электросети

Сайт: https://mrsk-cp.ru/stockholder_investor/investor_analytics/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 3.33

P\BV - 0.55

P\S - 0.39

ROE - 16.6%

ND\EBITDA - 0.07

EV\EBITDA - 1.33

Активы\Обязательства - 2.21

Что нравится:

✔️ рост выручки за полугодие на 12.2% г/г (67.8 -> 76.1 млрд);

✔️ снижение чистого финансового расхода на 15.1% к/к (279.6 -> 237.4 млн);

✔️ чистый долг уменьшился на 80.7% к/к (18 -> 3.5 млрд). Обычный долг почти не изменился, но зато сильно выросла денежная позиция (13.6 -> 28.6 млрд);

✔️ рост чистой прибыли за полугодие на 10.6% г/г (10.8 -> 12 млрд);

✔️ дебиторская задолженность снижается 2 квартала подряд. За квартал снижение на 12.1% к/к (18.9 -> 16.6 млрд);

✔️ отношение активов к обязательствам остается комфортным, хотя и немного уменьшилось за квартал (с 2.25 до 2.21);

Что не нравится:

✔️ выручка снизилась на 13.1% к/к (40.7 -> 35.4 млрд);

✔️ в 1 пол 2025 чистый финансовый расход -517 млн, тогда как в 1 пол 2024 был финансовый доход +16.9 млн;

✔️ отрицательный свободный денежный поток -2.4 млрд против положительного +6.8 млрд в 1 кв 2025. За полугодие FCF снизился на 50.8% г/г (8.9 -> 4.4 млрд);

✔️ чистая прибыль снизилась на 29% к/к (7 -> 5 млрд);

Дивиденды:

Дивидендная политика компании предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом значение чистой прибыли может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

В соответствии с данными сайта Доход за 2025 год прогнозируется выплата дивидендов в размере 0.0585 руб (ДД 11.27% от текущей цены).

Мой итог:

В полугодии немного снизился полезный отпуск г/г (26.4 -> 26 млрд кВт/ч), а также увеличился уровень потерь с 6.89 до 6.95% (это, кстати, один из самых низких показателей по всем сетям). Зато рост среднего тарифа на 12% г/г (2417 -> 2714 руб/МВт-ч) нивелировал все потери.

Как и писал в обзорах на другие Россети, в результатах электросетей есть выраженная сезонность, поэтому не стоит обращать большого внимания на снижение показателей квартал к кварталу. За полугодие же есть рост выручки и чистой прибыли. Неприятно только ощутимое снижение свободного денежного потока, которое произошло в первую очередь из-за увеличившихся выплат по налогу на прибыль и процентным выплатам.

Компания очень близка к тому, чтобы чистый долг ушел в отрицательную зону и Россети ЦиП стала получать стабильный чистый финансовый доход. Возможно, это уже произойдет во 2 полугодии текущего года. Как и для других сетей, позитивом будет индексация тарифов на услугу по передачи электроэнергии по сетям ЕНЭС на 11.5% с 01.07.2025, что должно отразится в отчетах за следующие кварталы. Также позитивным фактом является рост операционной рентабельности г/г с 19.7 до 21.7%.

Наряду с Россети Центр и Россети Московский регион, этот "сетевик" остается также интересным для инвестирования. По расчетам его потенциальная доходность уступает двум другим обозначенным компаниям, с другой по P\E и EV\EBITDA компания стоит дешевле (ND\EBITDA также меньше). Для себя я выбрал Центр и МР. Но если Россети ЦиП уже есть у вас в портфеле, то их вполне можно держать в качестве дивидендного актива, да и, возможно, дешевизна по мультипликатором будет более весовым фактором. Расчетная справедливая цена - 0.73 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX и VK $VKCO продлили на два года соглашение о редиректе с yandex ru на "Дзен".

Агрегатор сохранит поиск "Яндекса" и рекламу через его сеть, доходы будут делиться по модели revenue share.

"Дзен" и "Новости" VK купил у "Яндекса" в 2022 году.

Gартнёрство сохраняется, обе стороны продолжают зарабатывать на трафике и рекламе.

Россети Московский Регион. Отчет за 2 кв 2025 по МСФО

Тикер: #MSRS

Текущая цена: 1.49

Капитализация: 72.6 млрд.

Сектор: Электросети

Сайт: https://rossetimr.ru/#

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 4.65

P\BV - 0.31

P\S - 0.29

ROE - 6.7%

ND\EBITDA - 0.77

EV\EBITDA - 1.66

Активы\Обязательства - 1.8

Что нравится:

- за полугодие выросла выручка на 9.3% г/г (119 -> 130.1 млрд);

- рост чистой прибыли за полугодие на 22.6% г/г (13.6 -> 16.6 млрд);

Что не нравится:

- снижение выручки на 11.6% к/к (69 -> 61 млрд);

- отрицательный свободный денежный поток -250 млн. Хотя это выше 1 кв 2025, где FCF был -7.7 млрд. За полугодие сравнение явно не в пользу текущего полугодия (-7.9 млрд против +5.4 млрд в 1 пол 2024). Причина в сильно увеличившихся капитальных затратах (34.3 -> 52.9 млрд);

- чистый долг увеличился на 2% к/к (61.6 -> 62.9 млрд). ND\EBITDA немного ухудшился (с 0.73 до 0.77);

- рост чистый финансового дохода на 22.7% к/к (2.1 -> 2.6 млрд) и за полугодие в 2.6 раза г/г (1.8 -> 4.7 млрд);

- чистая прибыль снизилась на 45.1% к/к (10.7 -> 5.9 млрд);

Дивиденды:

Дивидендная политика компании предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет.

Прогнозный дивиденд за 2025 год в соответствии с сайтом Доход равен 0.1947 руб. на акцию (ДД 13.07% от текущей цены).

Мой итог:

В принципе, можно повторить все тезисы разбора прошлого квартала. Продолжается рост чистого долга и долговой нагрузки (хотя она еще остается вполне комфортной). Это отражается и в росте чистых финансовых расходов. Свободный денежный поток также отрицательный, но все-таки это не такой минус, как в прошлом квартале (при сопоставимом операционном денежном потоке капитальные затраты снизились с 30.3 до 22.6 млрд). Скорее всего, общие капитальные затраты за год превысят сумму прошлого года (текущие затраты уже составляют 66.5% от прошлогодних).

В плане чистой прибыли можно ожидать, что она будет больше предыдущего года. За полугодие уже есть хороший прирост, а впереди еще индексация тарифов по передачи электроэнергии по сетям ЕНЭС на 11.5%. Неприятный сюрприз может только прилететь со стороны обесценения ОС и НМА (в 2024 году убыток по нему внес большую лепту в уменьшении прибыли).

Как итог, Россети МР остается для меня интересной компанией в плане долгосрочного инвестирования. Будущее снижение капитальных затрат, ослабление процентной нагрузки на фоне снижения ключевой ставки, ежегодная индексация тарифов. Все это должно улучшать финансовые результаты год от года. При этом компания выплачивает дивиденды с хорошей доходностью. Акции компании есть в портфеле с долей в 4.06%. Расчетная справедливая цена - 2.18 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Стоит ли инвестировать в Россети Центр ⁉️

💭 Оцениваем перспективы компании в инвестиционном аспекте...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании за 6 месяцев 2025 года составила 71,0 млрд рублей, что на 8,9% выше показателя аналогичного периода 2024 года (65,2 млрд рублей). Чистая прибыль достигла 5,4 млрд рублей, показав рост на 34% по сравнению с 2024 годом (4,0 млрд рублей). Показатель EBITDA вырос почти на 11%, достигнув 19,8 млрд рублей. Рост показателя объясняется увеличением выручки и эффективностью операционной деятельности. Общий уровень долга снизился на 22%, до 29,7 млрд рублей.

🤔 Объем инвестиций в основные средства сократился примерно на 25%, составляя около 12 млрд рублей. Причина сокращения связана с оптимизацией инвестиционных проектов и уменьшением потребности в новых мощностях. Важно отметить, что системы электроснабжения находятся в хорошем состоянии — аварийных нет. Тем не менее компания уже запланировала статьи расходов на модернизацию сетей.

🧐 Деятельность группы регулируется государством, что обеспечивает стабильность доходов, но создает ограничения на тарифы и инвестиции. В 2025 году прогнозируется средний уровень индексации тарифов примерно на 12,6%, что позволит сохранить высокую маржинальность бизнеса и высокие темпы прироста выручки, начиная со второй половины года.

🫰 Оценка

💪 Значительный прирост тарифов гарантирует положительные финансовые результаты компании в течение ближайших одного-двух лет, при этом ключевые мультипликаторы привлекательны.

💸 Дивиденды

🤓 В феврале 2018 года была принята новая дивидендная политика: "Компания рассматривает выплату дивидендов в размере не менее 50% от чистой прибыли, рассчитанной по МСФО, как одну из своих основных целей. Это решение учитывает потребности компании в финансировании инвестиционных проектов и возможные изменения финансовых результатов, связанных с деятельностью по технологическому присоединению."

🧐 Ситуация с дивидендами достаточно сложная, поскольку из расчетной базы дивидендов исключаются фактически произведённые капиталовложения, финансируемые за счёт чистой прибыли, полученной от регулируемых видов деятельности согласно утверждённым Министерством энергетики инвестиционным программам.

🤷♂️ Согласно плану на 2025 год предусмотрены инвестиционные расходы в размере 1,89 млрд рублей, а на 2026 год — 1,79 млрд рублей. Причём реальная сумма инвестиций может превысить запланированную, что приведет к уменьшению размера выплачиваемых дивидендов.

🤑 За 2024 год выплачено 0,067638 руб. на одну акцию, что дало доходность 10,51%. По всей видимости, это крайние дивиденды, превышающие 10% на несколько лет вперёд.

📌 Итог

⚡ Эта компания привлекает меньше внимания инвесторов и является менее предсказуемой по сравнению с другими бумагами сектора — например, Ленэнерго. Плюс возможен сюрприз с ростом корректировок дивидендной базы и снижением дивидендов на этом фоне.

👌 Тем не менее, пока ситуация выглядит благоприятно: повышение тарифов способствует поддержанию высокого уровня маржинальности и росту чистой прибыли.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: 🟰 Держать - компании стабильна, но потенциал роста ограничен регуляторными факторами.

💣 Риски: ☁️ Умеренные - будущая нестабильность дивидендных выплат и зависимость от инвестпрограмм не даю повода поставить "Низкий" уровень.

💯 Ответ на поставленный вопрос: Да, стоит рассматривать как инструмент для долгосрочного инвестирования. Подходит для умеренно консервативных инвесторов. Имеет смысл увеличивать долю актива при просадках рынка. В краткосрочной перспективе котировки могут оказаться под давлением.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MRKC #MRKC #Дивиденды #Инвестиции #Электроэнергетика #Энергетика #Акции #деньги #финансы #биржа #портфель #риски

Стоит ли инвестировать в Россети Центр ⁉️

💭 Оцениваем перспективы компании в инвестиционном аспекте...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании за 6 месяцев 2025 года составила 71,0 млрд рублей, что на 8,9% выше показателя аналогичного периода 2024 года (65,2 млрд рублей). Чистая прибыль достигла 5,4 млрд рублей, показав рост на 34% по сравнению с 2024 годом (4,0 млрд рублей). Показатель EBITDA вырос почти на 11%, достигнув 19,8 млрд рублей. Рост показателя объясняется увеличением выручки и эффективностью операционной деятельности. Общий уровень долга снизился на 22%, до 29,7 млрд рублей.

🤔 Объем инвестиций в основные средства сократился примерно на 25%, составляя около 12 млрд рублей. Причина сокращения связана с оптимизацией инвестиционных проектов и уменьшением потребности в новых мощностях. Важно отметить, что системы электроснабжения находятся в хорошем состоянии — аварийных нет. Тем не менее компания уже запланировала статьи расходов на модернизацию сетей.

🧐 Деятельность группы регулируется государством, что обеспечивает стабильность доходов, но создает ограничения на тарифы и инвестиции. В 2025 году прогнозируется средний уровень индексации тарифов примерно на 12,6%, что позволит сохранить высокую маржинальность бизнеса и высокие темпы прироста выручки, начиная со второй половины года.

🫰 Оценка

💪 Значительный прирост тарифов гарантирует положительные финансовые результаты компании в течение ближайших одного-двух лет, при этом ключевые мультипликаторы привлекательны.

💸 Дивиденды

🤓 В феврале 2018 года была принята новая дивидендная политика: "Компания рассматривает выплату дивидендов в размере не менее 50% от чистой прибыли, рассчитанной по МСФО, как одну из своих основных целей. Это решение учитывает потребности компании в финансировании инвестиционных проектов и возможные изменения финансовых результатов, связанных с деятельностью по технологическому присоединению."

🧐 Ситуация с дивидендами достаточно сложная, поскольку из расчетной базы дивидендов исключаются фактически произведённые капиталовложения, финансируемые за счёт чистой прибыли, полученной от регулируемых видов деятельности согласно утверждённым Министерством энергетики инвестиционным программам.

🤷♂️ Согласно плану на 2025 год предусмотрены инвестиционные расходы в размере 1,89 млрд рублей, а на 2026 год — 1,79 млрд рублей. Причём реальная сумма инвестиций может превысить запланированную, что приведет к уменьшению размера выплачиваемых дивидендов.

🤑 За 2024 год выплачено 0,067638 руб. на одну акцию, что дало доходность 10,51%. По всей видимости, это крайние дивиденды, превышающие 10% на несколько лет вперёд.

📌 Итог

⚡ Эта компания привлекает меньше внимания инвесторов и является менее предсказуемой по сравнению с другими бумагами сектора — например, Ленэнерго. Плюс возможен сюрприз с ростом корректировок дивидендной базы и снижением дивидендов на этом фоне.

👌 Тем не менее, пока ситуация выглядит благоприятно: повышение тарифов способствует поддержанию высокого уровня маржинальности и росту чистой прибыли.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: 🟰 Держать - компании стабильна, но потенциал роста ограничен регуляторными факторами.

💣 Риски: ☁️ Умеренные - будущая нестабильность дивидендных выплат и зависимость от инвестпрограмм не даю повода поставить "Низкий" уровень.

💯 Ответ на поставленный вопрос: Да, стоит рассматривать как инструмент для долгосрочного инвестирования. Подходит для умеренно консервативных инвесторов. Имеет смысл увеличивать долю актива при просадках рынка. В краткосрочной перспективе котировки могут оказаться под давлением.

👍 - спасибо, полезно

👎 - не понравился пост

🤔 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$MRKC #MRKC #Дивиденды #Инвестиции #Электроэнергетика #Энергетика #Акции #деньги #финансы #биржа #портфель #риски

Россети Центр. Отчет за 2 кв 2025 г по МСФО

Тикер: #MRKC

Текущая цена: 0.73

Капитализация: 30.8 млрд.

Сектор: Электросети

Сайт: https://www.mrsk-1.ru/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 3.88

P\BV - 0.46

P\S - 0.21

ROE - 11.8%

ND\EBITDA - 1.05

EV\EBITDA - 1.95

Активы\Обязательства - 1.71

Что нравится:

- рост выручки за полугодие на 9% г/г (65.2 -> 71 млрд);

- чистый финансовый расход уменьшился на 4.4% к/к (1.7 -> 1.6 млрд);

- чистая прибыль за полугодие увеличилась на 34% г/г (4 -> 5.4 млрд);

- снижение дебиторской задолженности на 9.3% к/к (9.6 -> 8.7 млрд). Стоит отметить, что она планомерно снижается с 2022 года;

- чистый долг уменьшился на 1.2% к/к (1.691 -> 1.617 млрд). ND\EBITDA уменьшился с 1.1 до 1.05.

Что не нравится:

- снижение выручки на 11% к/к (37.6 -> 33.4 млрд);

- отрицательный свободный денежный поток -326 млн против +2.7 млрд в 1 кв 2025;

- рост чистого финансового расхода за полугодие на 27.5% г/г (2.6 -> 3.3 млрд);

- чистая прибыль снизилась на 35.2% к/к (3.3 -> 2.1 млрд);

Дивиденды:

Дивидендная политика компании предусматривает выплаты 50% скорректированной чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО.

В соответствии информации сайта Доход прогнозный дивиденд за 2025 год равен 0.1123 руб. на акцию (15.38%)

Мой итог:

В текущем полугодии отмечено небольшое снижение полезного отпуска на 3.4% г/г (24.7 -> 23.9 млрд кВт/ч), а также увеличился уровень потерь с 10.24 до 10.3%. Но рост среднего тарифа на 11% (2473 -> 2746 руб/МВт-ч) перекрыл снижение в полезном отпуске. Можно также отдельно отметить рост выручки от услуг по техническому присоединению (+58.1% г/г), хотя и эта статья занимает только 4.9% от всей выручки.

Обращать большое внимание на снижение показателей квартал к кварталу не стоит, так как у бизнеса есть заметная сезонность (2 и 3 квартал хуже 1 и 4). А в сравнении за полугодие у компании все в порядке. Немного настораживает только рост капитальных затрат (+30.3% г/г), так как в соответствии с планами они должны были быть меньше прошлого года. Но, возможно, за счет 2 полугодия получится вписаться в план.

Вообще, во 2 полугодии 2025 года можно рассчитывать на еще более сильные результаты. Во-первых, с 01.07.2025 были проиндексированы тарифы на услугу по передачи электроэнергии по сетям ЕНЭС на 11.5%. Во-вторых, при дальнейшем снижении ключевой ставки будут снижаться и нетто процентные расходы. Оба фактора должны положительно отразиться на выручке компании.

В обзоре годового отчета было указано предположение, что вряд ли котировки компании будут значительно расти, и как же приятно ошибаться в таких вещах. С того момента Россети Центр прибавили в цене более чем 20%. Акции компании продолжаю держать в портфеле с долей 1.99% (практически доступный лимит в 2%). По мере роста портфеля буду добирать акции компании в пределах лимита на просадках и дивгэпе (если, конечно, не изменятся условия). Расчетная справедливая цена - 1.054 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

🏤 Мегановости 🗞 👉📰

1️⃣ С 19 сентября 2025 акции X5 $X5 войдут в индексы Мосбиржи и РТС.

Из них исключат "Астру" #ASTR, "Русгидро" #HYDR и "Россети" #FEES

В лист ожидания на включение попали "Самолет" #SMLT, "Русагро" #RAGR, "Циан" #CIAN, "Лента" #LENT и SFI #SFIN

Акции "Юнипро" #UPRO, напротив, внесли в лист ожидания на исключение.

🏤 Мегановости 🗞 👉📰

1️⃣ МТС $MTSS вернула в нераспределённую прибыль 17 млрд ₽ невостребованных дивидендов за 2021 год.

По закону срок обращения акционеров истёк, и обязательство компании по выплате прекратилось.

Теперь эта сумма может пойти на дивиденды будущих лет.

Текущая дивполитика МТС гарантирует не менее 35 ₽ на акцию ежегодно, в 2024 году выплачено 35 ₽ (68,6 млрд ₽).

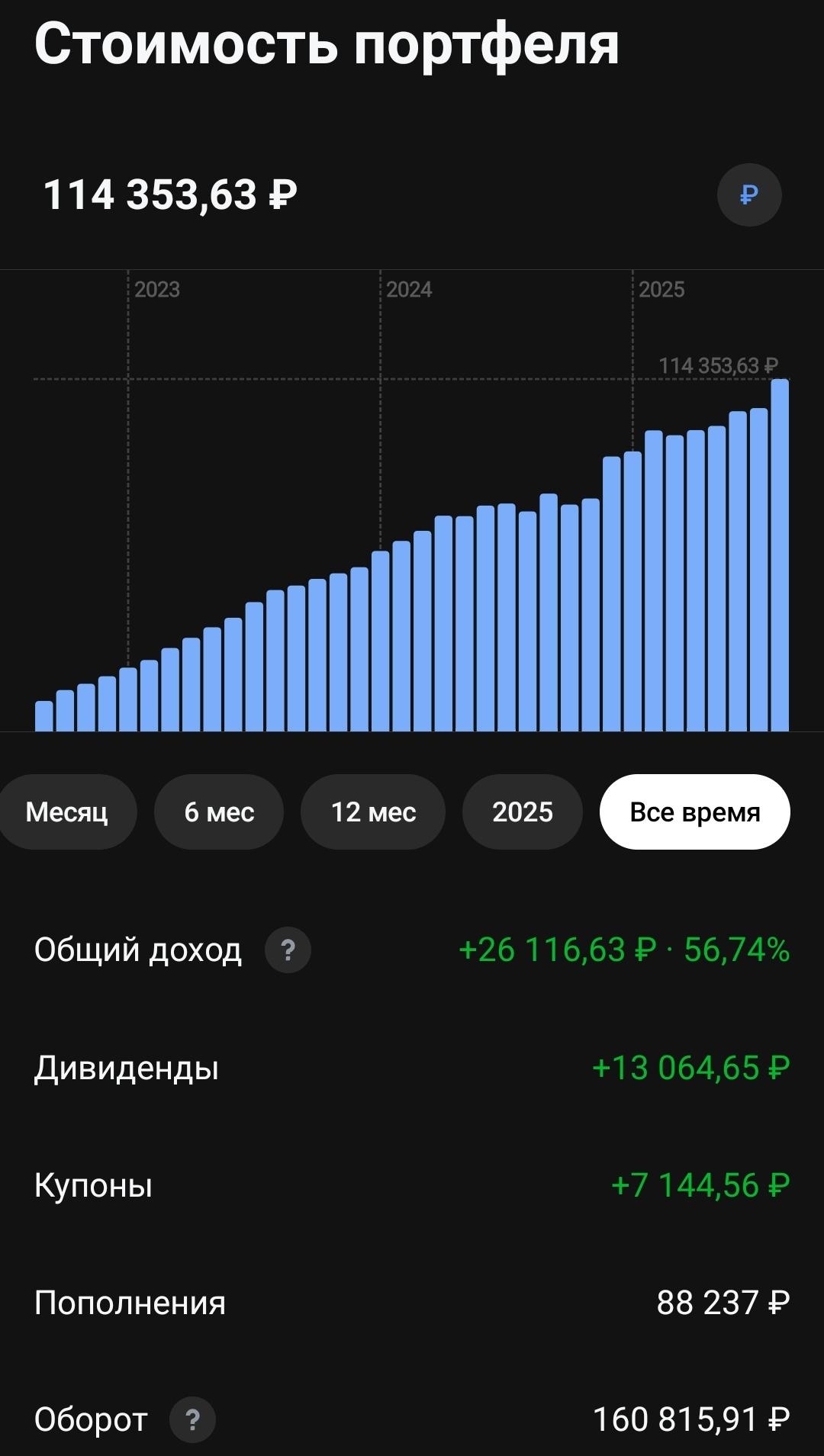

💡Pocket_money. Нам скоро 3 года!

Портфель продолжает расти. Акции растут в цене, облигации тоже. Работает как еженедельное пополнение, так и рост активов.

Размер портфеля:

Октябрь - 73,6 к

Ноябрь - 75,5 к

Декабрь - 89,2 к

Январь - 91,2 к

Май - 97,9 к.

Июнь - 102 к.

Август - 114,3 к. 🔝

Первое пополнение было в сентябре 2022 года ( скоро будет 3 года) - 10 тыс рублей, еженедельное пополнение - по 500 рублей. Всего пополнений на 87 к.

Текущая сумма - 114,3 к.

Счёт вырос на 27 тыс рублей. Доходность за всё время + 31%. Немного, зато стабильно.

За всё время получил дивидендами и купонами 20,2 тыс, а за 12 месяцев около 11 тыс рублей. На пассивный доход за год можно купить примерно 84 раза кофе с булочкой ( если покупать в Пятерочке) или 36 раз съесть шаурму. Или можно оплачивать себе связь, интернет и другие расходы.

При этом активы из нашего портфеля можно не продавать, в расчёт идут только полученные дивиденды и купоны.

Цены везде разные, но карманные деньги уже начинают кормить нашего гипотетического школьника).

💡Активы в портфеле.

Около 26 процентов портфеля - облигации (цель - 30-35%) остальное - акции, фонды, золото. Ребалансировку делаю периодически во время новых покупок. Уже пора докупать облигации.

🎄Состав портфеля.

Компании из энергетического сектора в портфеле: Роснефть, Новатэк, Татнефть, Газпром, Лукойл.

Электроэнергетика: РусГидро, Интер РАО, Россети Центр, Россети Московский регион.

Финансовый сектор: Сбербанк, БСП.

Металлургия: Северсталь, ММК, НЛМК.

Здравоохранение: Мать и дитя.

ИТ, Телеком: Ростелеком прив.

Отдаю предпочтение компаниям, которые стабильно платят и повышают дивиденды. Самая большая доля - Сбер, Лукойл, Татнефть.

💡Что покупал в последние месяцы?

В основном фонд денежного рынка. Покупка и продажа - 0 рублей, доход примерно как от вклада, так что можно держать долго.

Акции: Сбер + Роснефть,

Облигации: Яндекс Финтех 1.

Продолжаем инвестировать.

#pocket_money #портфель