Поиск

Европлан. Отчет за 2 кв 2025 по МСФО

Тикер: #LEAS

Текущая цена: 628.9

Капитализация: 75.5 млрд.

Сектор: Лизинг и шеринг

Сайт: https://europlan.ru/investor

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 9.41

P\BV - 1.63

P\S - 1.76

ROE - 17.4%

Активы\Обязательства - 1.22

Что нравится:

✔️ чистый непроцентный доход вырос на 17.8% к/к (3.9 -> 4.5 млрд) и за полугодие на 19.8% г/г (7 -> 8.4 млрд);

✔️ снижение чистого долга на 12.7% к/к (186.5 -> 162.7 млрд);

✔️ свободный денежный поток вырос на 10.3% к/к (24.3 -> 26.9 млрд);

Что не нравится:

✔️ чистый процентный доход снизился на 11.6% к/к (6.3 -> 5.6 млрд) и за полугодие на 0.4% г/г (11.97 -> 11.93 млрд);

✔️ чистый инвестиции в лизинг снизились на 11.3% к/к (227.5 -> 201.9 млрд);

✔️ падение чистой прибыли на 67.3% к/к (1.4 -> 0.5 млрд) и за полугодие на 78.5% г/г (8.8 -> 1.9 млрд). Основная причина - рост общего размера резервов под различные виды в 4.7 раза (2.7 -> 12.7 млрд).

Дивиденды:

Дивидендная политика предусматривает направление на дивиденды не менее 50% от чистой прибыли по МСФО (может быть и меньше в случае, если средств потребуются на наращивание портфеля.

В соответствии с данными сайта Доход в ближайшие 12 месяцев прогнозируется выплата дивидендов в общем размере 71.83 руб (ДД 11.42% от текущей цены).

Мой итог:

Второй квартал подряд идет снижение лизингового портфеля, что отражается на снижение чистых процентных доходов. Здесь, правда, компании удалось перекрыть это снижение ростом чистых непроцентных доходов. Как итог за полугодие общий чистый доход даже вырос на 7% (19 -> 20.3 млрд). Также положительным фактом является снижение общих, административных расходов и расходов на персонал (-4% г/г).

Вот только значительный рост резервирования свел все эти усилия на нет. Причем за 2 квартал объемы только увеличились (6.9 млрд во 2 кв против 5.8 млрд в 1 кв). Итог - заметное снижение чистой прибыли.

На фоне таких результатов менеджмент Европлана скорректировал свой прогноз по итогам на 2025 год:

- лизинговый портфель: 171.3 млрд. (было 233.6 млрд).

- чистая процентная маржа: 8.7% (было 8.6%).

- непроцентный доход к среднему портфелю: 7.4% (было 6.2%).

- стоимость риска: 9.5% (было 6,3%).

- ROE: 7.6% (было 15.3%).

Обращает на себя внимание увеличение прогноза по стоимости риска (текущий CoR = 7.8%), но это не значит, что будет дальнейший рост объемов резервирования. Скорее всего, это следствие прогноза по уменьшению лизингового портфеля.

Компания подтвердила, что планирует выплатить 10.5 млрд дивидендов по итогам 2025 год (из них 3.5 млрд уже выплачено), но у некоторых аналитиков есть сомнения на этот счет по причине того, что компании нужен будет запас денежных средств в такую тяжелую годину.

Уже понятно, что за 2025 год компания не покажет хороших результатов. Но цикл ослабления ДКП начался, значит можно рассчитывать, что в следующем году деловая и проектная активность начнет оживать, а за ней будет оживать и бизнес Европлана. Продолжаю держать акции компании в портфеле (доля 1.99%) и это один из активов с явной ставкой на постепенное снижение "ключа". Единственный момент, что есть вариант вместо Европлана держать акции ЭсЭфАй (который владеет долей в 87.5% компании). Он также есть у меня в портфеле, но я подумываю над тем, что может стоит долю Европлана переложить в ЭсЭфАй. Такое прокси владение получается даже чуть дешевле, но у ЭсЭфАй есть и свои риски (за владельцем компании тянется след не очень хороших решений в пользу миноритариев).

Расчетная справедливая цена - 801 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Рост вопреки давлению. Причины и потенциал дальнейшего движения вверх

Предстоящие дни без лишнего преувеличения могут стать переломными в определении дальнейшего направления рыночных котировок. Если политическое напряжение снизится, а ограничения окажутся не слишком жёсткими, это даст рынку стимул для роста. В противном случае не исключён новый виток паники, и индекс Мосбиржи может опуститься ниже 2650 пунктов в поисках дна.

Также на этой неделе инвесторов ждёт непростой период: истекает срок, отведённый Дональдом Трампом для урегулирования ситуации на Украине (8 августа), выйдут данные по инфляции за июль, ЦБ РФ представит обзор дискуссии по ключевой ставке и комментарии к среднесрочному прогнозу, а компании продолжат публиковать отчётность.

Трамп заявил, что США существенно повысят пошлины для Индии, потому что страна закупает российскую нефть. По его словам, сегодня Индия не только покупает огромные объёмы российской нефти, но и продаёт большую часть приобретённой нефти на открытом рынке с большой прибылью.

Несмотря, что от визита Уиткоффа (6-7 августа) никто особо не ждет прорывных договоренностей: из-за достаточно четкой и бескомпромиссной позиции России по многим вопросам. Однако сам факт диалога между Москвой и США положительно влияет на настроения инвесторов. Рынок любит подобные моменты закладывать в котировки заблаговременно, а затем по факту, фиксировать завышенный оптимизм.

Но с чем же связан вчерашний отскок:

• Достаточная мягкая риторика Пескова на ежедневном брифинге, даровала надежду рынку, что к эскалации никто не стремится. Это в моменте понизило градус обмена ядерными угрозами.

• Также получение потенциальной отсрочки до конца лета от вторичных санкций: Политики входящие в Сенат США в августе разъезжаются по своим штатам и вернутся к работе в Вашингтоне в начале сентября.

• Индия и Китай подтвердили намерения и дальше закупать российскую нефть, несмотря на угрозы санкций США.

Что по технике: Индекс МосБиржи продолжает консолидацию в диапазоне 2700–2840 пунктов. Для подтверждения восходящего сценария рынку важно закрепиться выше 2775 (SMA 50). В случае успеха следующей целью будет выступать пробой сопротивления 2840, а при преодолении линии 100 дневной скользящей средней, открывается потенциал движения к 2900 пунктов.

Уровни и потенциал для будущего роста - это все прекрасно, но при принятии торговых решений важно отталкиваться от реальной картины мира. Как мы прекрасно понимаем, невозможно решить в короткий срок фундаментальные противоречия, а значит рост имеет ограниченный потенциал, и нужно вовремя забрать карты со стола.

Из корпоративных новостей:

Софтлайн $SOFL отчёт по РСБУ за 1п 2025: Чистая прибыль ₽111 млн руб (+48% г/г), Выручка ₽10 млрд руб. (-23% г/г)

Яндекс $YDEX СД рекомендовал дивиденды по итогам первого полугодия в ₽80 на акцию.

Норникель $GMKN МСФО 6 мес 2025г: Выручка $6,46 млрд (+15,3% г/г), Чистая прибыль $0,84 млрд (+1,6% г/г)

КЛВЗ Кристалл РСБУ за 1П 2025: Прибыль — 56,89 млн руб. (+42% г/г), Выручка — 1,663 млрд руб. (+3,5% г/г).

ЕвроТранс правительство РФ направит 5,5млрд руб. на строительство 2 тыс. станций для электромобилей, что удвоит их число в России

Европлан $LEAS за первое полугодие 2025г. рынок лизинга с новыми и подержанными легковыми и коммерческими автомобилями рухнул на 40,3%

Камаз грузовики в России продают с 25% скидкой из-за затоваривания рынка.

• Лидеры: СПБ Биржа $SPBE (+4,68%), Новатэк $NVTK (+3,65%), Газпром $GAZP (+3,43%), Лента $LENT (+3,25%).

• Аутсайдеры: IVA Technologies $IVAT (-1,46%), Эн+ $ENPG (-1,07%), Камаз $KMAZ (-0,74%), Позитив $POSI (-0,63%).

05.08.2025 - вторник

• $RTKM - Ростелеком операционные результаты и финансовые результаты по МСФО за II кв. и 6 мес. 2025 г.

• Банк России огласит объёмы покупки/продажи валюты за август (12:00 мск)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #аналитика #новости #инвестор #инвестиции #фондовыйрынок #обзоррынка #дивиденды #обучение #трейдинг

'Не является инвестиционной рекомендацией

До истечения дедлайнов остается совсем немного времени. К чему готовиться инвестору

Российские фондовые индексы завершили торги в минусе, продолжив негативную динамику. Давление на рынок оказывают заявления Дональда Трампа о возможных новых санкциях и сроках урегулирования украинского кризиса. Падение сдерживает рост нефтяных котировок, который также отчасти связан с последними политическими заявлениями.

На закрытии торгов:

• Индекс МосБиржи опустился до 2726,24 пункта (-1,2%)

• Индекс РТС снизился до 1049,46 пункта (-0,7%)

Таким образом, несмотря на поддержку со стороны сырьевого сектора, инвесторы сохраняют осторожность в ожидании дальнейшего развития геополитической ситуации.

Цены на нефть продолжили рост после недавнего подъёма на 3%. Фьючерсы на Brent колеблются в районе $73–73,5 за баррель. Основной причиной поддержки цен стали опасения по поводу возможного введения США дополнительных пошлин на страны, закупающие энергоресурсы у России.

В частности Дональд Трамп объявил о повышении импортных пошлин для Индии до 25% с 1 августа, подчеркнув, что эта страна, наряду с Китаем, является одним из главных покупателей российской нефти. Кроме того, он заявил, что Индия понесёт дополнительные финансовые издержки сверх этих 25% в качестве штрафа за приобретение российской нефти и вооружений.

Сезонная дефляция в действии: По данным Росстата, с 22 по 28 июля потребительские цены уменьшились на 0,05%. Такое же снижение фиксировалось и на предыдущей неделе. До этого дефляция наблюдалась только в сентябре 2024 года.

Инфляция также снижается: Согласно мониторингу Минэкономразвития, годовая инфляция продолжает замедляться: к 28 июля она составила 9,02% против 9,17% неделей ранее.

Несмотря на давление со стороны инфополя, Индекс Мосбиржи пока остается в рамках зоны поддержки 2730-2700 пунктов. Ее пробой может усугубить коррекционное движение, но для этого нужны новые вводные.

Совсем скоро истекают дедлайны по товарным соглашениям (1 августа) и урегулированию военного конфликта на Украине (8 августа). Главная волатильность впереди, а значит исключать финальную распродажу не стоит. Трамп продолжит давить на оппонентов и обещать гораздо больших негативных последствий, чем сможет решится. Паниковать - запрещается.

Из корпоративных новостей:

Новатэк МСФО 1п 2025г: Выручка выросла на 6,9% г/г до ₽804,3 млрд, Чистая прибыль снизилась на 34%.

Камаз Росстандарт запретил продажу в России грузовиков некоторых моделей грузовых китайских авто из-за угроз безопасности.

Ozon получил согласие кипрского регулятора на редомициляцию в РФ.

Лукойл РСБУ 6 мес 2025г: Выручка ₽1,398 трлн (-4,9% г/г), Чистая прибыль ₽327 млрд (-5,2% г/г)

Норникель РСБУ 1п 2025г: Выручка ₽456,5 млрд (+7% г/г), Чистая прибыль ₽58,56 млрд (-15% г/г)

Аэрофлот чистая прибыль по РСБУ за I полугодие 2025 выросла в 3,1 раза г/г, до 107,8 млрд руб.

НМТП РСБУ 1п 2025г: Выручка ₽18,77 млрд (+6,2% г/г), Чистая прибыль ₽29,81 млрд (+2,7% г/г)

Европлан РСБУ 1п 2025г: Выручка ₽31,91 млрд (+10,4% г/г), Чистая прибыль ₽1,65 млрд (снижение в 5,2 раза г/г)

Интер РАО РСБУ 1п 2025г: Выручка ₽23,98 млрд (+18,3% г/г), Чистая прибыль ₽13,71 млрд (-31,5% г/г).

• Лидеры: Камаз $KMAZ (+6,2%), Софтлайн $SOFL (+2,66%), ВК $VKCO (+2,4%).

• Аутсайдеры: IVA $IVAT (-4,25%), Европлан $LEAS (-2,72%), Эн+ $ENPG (-2,42%), Хэдхантер $HEAD (-2,08%).

31.07.2025 - четверг

• $GECO - Генетико финансовые результаты по РСБУ за 6 мес. 2025 г.

• $MDMG - Мать и дитя операционные результаты за II кв. 2025 г.

• $OKEY - О’кей Груп операционные результаты за II кв. и I полугодие 2025 г.

• $VTBR - ВТБ финансовые результаты по МСФО за II кв. и 6 мес. 2025 г.

• $TRMK - ВОСА ТМК; о реорганизации ПАО «ТМК» в форме присоединения; об увеличении УК путем размещения дополнительных акций.

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #аналитика #фондовый_рынок #обзор_рынка #инвестор #инвестиции #обучение #новости #мегановости #новичкам

'Не является инвестиционной рекомендацией

Российский рынок начал сомневаться в серьезности намерений Трампа. К чему готовиться инвестору

Индекс МосБиржи завершил основную сессию в зеленой зоне благодаря ослаблению рубля и удорожанию нефти. По итогам торгов индекс поднялся на 1%, достигнув отметки в 2758,28 пункта. Индекс РТС, в свою очередь, просел ввиду слабых позиций российской валюты сразу на 2,24%, оказавшись на уровне 1056,83 пункта.

Долгожданный многими процесс девальвации, кажется стартовал: Ослабление рубля начало проявляться после 25 июля, когда ЦБ сократил ключевую ставку сразу на 2 процентных пункта – до 18% годовых. Обычно такие шаги центробанков приводят к снижению курса национальной валюты, тогда как ужесточение денежно-кредитной политики, наоборот, поддерживает её.

Для российских экспортёров и федерального бюджета излишне сильный рубль нежелателен, так что его снижение было ожидаемым. Заявления Трампа, вероятно, лишь стали поводом для спекулятивного давления на курс. С момента решения ЦБ доллар вырос против рубля на 1,7 рубля и сейчас торгуется выше 82 рублей, преодолев психологически важный уровень в 80 рублей.

Котировки индекса на нейтральном фоне пытались отыграть часть потерь прошлой торговой сессии, пока на первый план снова не вышли угрозы и новый дедлайн для России по урегулированию военного конфликта.

Но на самом деле, не все так плохо, как может показаться на первый взгляд. Вполне возможно, что Трамп снова заявит о переносе сроков — вместо десяти дней речь пойдет о месяце или даже 90 днях, как в случае с Китаем.

Кроме того, если Белый дом введет новые дополнительные пошлины и тарифы, скорее всего, будет множество исключений для отдельных стран и товаров. В итоге реальное воздействие этих мер окажется слабее, чем ожидалось.

Механизм реализации жестких антироссийских мер, которыми грозится Америка, пока абсолютно не ясен, и инвесторы, по-видимому, перестав бояться, откупили часть вечернего коррекционного движения.

Однако, последние пять лет в мире показали, что нет ничего невозможного, поэтому спешить набивать карманы в моменте подешевевшими акциями, я бы не спешил. Мы еще можем увидеть финальную распродажу и только потом на выдохе пойти вверх.

Из корпоративных новостей:

Европлан в 1п 2025г увеличил продажи авто с пробегом на 19,4% г/г.

Сбер получил 859 млрд рублей чистой прибыли по МСФО в 1 полугодии против 816 млрд рублей годом ранее.

Henderson выручка за 1п 2025г выросла на 17,2% г/г до 10,78 млрд руб.

Черкизово РСБУ 1п 2025г: Выручка ₽11,37 млрд (+4,6% г/г), Чистая прибыль ₽4,39 млрд (-34% г/г)

Россети Северо-Запад РСБУ 1п 2025г: Выручка ₽37,61 млрд (+29,7% г/г), Чистая прибыль ₽0,92 млрд (снижение в 3,15 раза г/г).

Россети Сибирь РСБУ 1п 2025г: Выручка ₽60,29 млрд (+61,8% г/г), Убыток ₽19,9 млн против убытка ₽522 млн годом ранее

Юнипро в 1п 2025г увеличили выработку электроэнергии на 7% г/г до 29,5 млрд кВт.ч.

Газпром РСБУ 1п 2025г: Выручка ₽3,05 трлн (+4,2% г/г), убыток ₽10,76 млрд против убытка ₽480,6 млрд годом ранее

Яндекс отчет по МСФО за II кв 2025 года: Выручка — ₽332,5 млрд (+33% г/г), Скорр. чистая прибыль группы ₽30,4 млрд (+34% г/г).

• Лидеры: Норникель $GMKN (+5,0%), Эн+ $ENPG (+4,4%), Сегежа $SGZH (+4,3%), ФосАгро $PHOR (+3,8%).

• Аутсайдеры: Россети Центр $MRKC (-4,84%), IVA Technologies $IVAT (-4,8%), Мать и дитя $MDMG (-2,86%).

30.07.2025 - среда

• $AFLT - Аэрофлот финансовые результаты по РСБУ за 6 мес. 2025 г.

• $HYDR - РусГидро финансовые результаты по РСБУ за I полугодие 2025 г.

• $LEAS - Европлан финансовые результаты по РСБУ за 6 мес. 2025 г.

• $NVTK - Новатэк финансовые результаты по МСФО за I полугодие 2025 г.

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #фондовыйрынок #обзоррынка #инвестор #инвестиции #трейдинг #обучение #новичкам

'Не является инвестиционной рекомендацией

Российский рынок заложил в свои котировки завышенный оптимизм. К чему готовиться инвестору

Внешний фон, несмотря на санкционное давление, остается умеренно позитивным для российского рынка. Новостями, сдерживающими фиксацию по рынку, являются сообщения о третьем раунде российско-украинских переговоров. Место встречи Стамбул ориентировочные даты 24-25 июля.

Ожидается, что будут обсуждаться обмен пленными, безопасность инфраструктуры и гуманитарная помощь. Диалог - это хорошо, но повестка встречи носит больше технический характер, который не способен переставить рынок выше, если не будет конкретики по урегулированию военного конфликта.

Также подогревает интерес вероятность личной встречи президентов России и США в Пекине, если американский лидер приедет в КНР на запланированные в сентябре мероприятия по случаю 80-й годовщины победы над милитаристской Японией.

Российский рынок завершил основную сессию уверенным ростом. Индекс МосБиржи подрос на 1,33%, до 2821,78 пункта, РТС - на 1,32%, до 1134,88 пункта. Ложкой дегтя стало, что Лондон добавил в санкционные списки 135 танкеров, якобы связанных с Россией. Также Великобритания ввела санкции против швейцарской компании Litasco Middle East DMCC, которую Минфин считает связанной с Лукойлом.

Настоящее ралли внутри торговой сессии прошло в акциях золотодобытчиков. Золото дорожает на фоне ослабления доллара США, в ожидании новостей в отношении пошлин. С приближением крайнего срока введения пошлин 1 августа внимание рынка будет сосредоточено на том, будут ли объявлены торговые соглашения или введены пошлины.

Технически индекс МосБиржи закрепился выше ключевого значения на уровне 2800 пунктов. Областью сильного сопротивления выступает 2850-2860 пунктов. Для того, чтобы пойти выше рынку может понадобиться конкретика, а не просто завышенный оптимизм. В подобной ситуации есть смысл крыть спекулятивные лонги во избежание разочарований.

Из корпоративных новостей:

Элемент $ELMT дочерняя компания купила контролирующую долю в разработчике роботов.

ПИК $PIKK ведет переговоры о продаже бизнес-центра Frame Workplace, строящегося рядом с Белорусским вокзалом.

Русал в первом полугодии нарастил экспорт алюминия по железной дороге на 26%.

Норникель понизил прогноз выпуска никеля и меди в 2025 г на 4%, палладия — на 1%, платины — на 2%

Селигдар оценил капзатраты на строительство ЗИФ Хвойное в 15 млрд рублей.

ФосАгро $PHOR поставки российского карбамида в США выросли в два раза после введения Трампом 10% пошлин для большинства стран.

Европлан $LEAS операционные результаты за первую половину года. Новый бизнес в легковом сегменте упал на 60%, а в сегментах коммерческого транспорта и самоходной техники — на 69 и 61%.

Северсталь $CHMF во втором квартале выручка снизилась на 16% год к году, а EBITDA — на 36%. Продажи при этом выросли на 4%

• Лидеры: Селигдар $SELG (+11,15%), ЭН+ $ENPG (+6,55%), Русал $RUAL (+5,15%), Полюс $PLZL (+4,10%)

• Аутсайдеры: Самолет $SMLT (-2,17%), Мать и дитя $MDMG (-2,17%), Банк Санкт-Петербург $BSPB (-1,84%), Аэрофлот $AFLT (-1,73%)

22.07.2025 - вторник

Без корпоративных событий

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #мегановости #инвестор #инвестиции #обзоррынка #фондовый_рынок #аналитика #дивиденды #новичкам #трейдинг

'Не является инвестиционной рекомендацией

🪙 Европлан операционные результаты за I полугодие 2025 года:

Компания закупила и передал в лизинг около 13 тыс. ед. автотранспорта и техники (-56% г/г) на сумму ₽43,4 млрд (-65% г/г).

Новый бизнес в легковом сегменте составил ₽16 млрд (-60% г/г). $LEAS

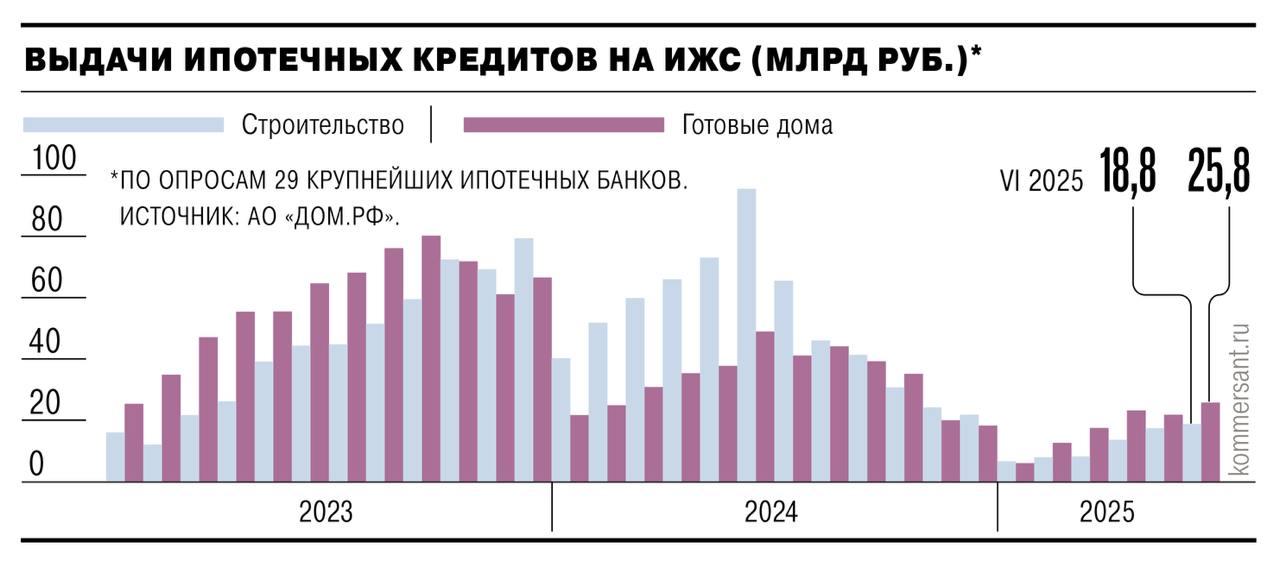

🪙 Объем ипотечных кредитов на ИЖС и покупку готовых домов в июне достиг ₽45 млрд — максимум за 7 месяцев. Основной драйвер рынка — льготные программы, на которые приходится 98% всех выдач — Ъ

🪙 Общий объем ж/д погрузки в России по итогам 2025 года может снизиться на 7% — до 1,1 млрд тонн, что станет самым низким показателем с 2002 года — Ведомости.

$RU000A10BTA6

🪙 РусГидро просит перенести ввод энергоблоков Нерюнгринской ГРЭС на 2028–2029 годы из-за задержек от Силовых машин и предлагает повысить базовую доходность проектов на Дальнем Востоке с 12,5% до 14% — Ъ $HYDR

🪙Сегодня 21.07 ожидаем следующие события:

Северсталь: Операционные и финансовые результаты по МСФО за 6 мес. $CHMF

ГМК Норникель: Итоги производственной деятельности за 1П 2025 г.

#новости

Продолжится ли рост на предстоящей неделе или весь оптимизм в цене? К чему готовиться инвестору

Индекс Мосбиржи на прошлой неделе стремительно подрос на 5,4%, отыграв падение прошлой недели. Даже дивидендные гэпы от крупнейших компаний не помешали этому росту. Однако, если смотреть с начала года, то Индекс находится в минусе 3,41%, чего нельзя сказать про облигации, которые получили второе дыхание на фоне ожиданий резкого снижения ключевой ставки ЦБ.

Заметный скачок котировок произошел после того, как президент Украины Владимир Зеленский заявил о необходимости активизировать переговорный трек и не это несмотря, что послы ЕС все же согласовали 18-й пакет санкций против России.

В итоге, под ограничения попадут газопроводы «Северный поток», а также 105 судов так называемого «теневого флота», которые Брюссель связывает с поставками российской нефти. Санкции коснутся и нефтеперерабатывающего завода «Роснефти» в Индии. Кроме того, страны ЕС согласовали снижения потолка цен на нефть из России. Также около 20 российских банков будут отключены от международной платёжной системы SWIFT и столкнутся с полным запретом на транзакции.

Ключевое событие — это, конечно же, опорное заседание ЦБ в пятницу. Кроме изменения процентной ставки, будут даны новые прогнозы на ближайшие месяцы, на ближайшие полгода по текущим экономическим показателям в российской экономике.

На торгах выходного дня индекс ММВБ пробил 2800 пунктов в преддверии нового раунда переговоров между Россией и Украиной. Ожидания по третьему раунду достаточно низкие, никто не верит в какой-то прогресс, но тем не менее сам факт переговоров вызывает на рынке умеренный позитив.

Дальнейшую поддержку может оказать поступление дивидендов в ближайшие две-три недели после отсечек на счета инвесторов. Однако более долгосрочные перспективы российского рынка могут быть не столь оптимистичны на фоне утверждения товарных пошлин до 1 августа и санкций со стороны конгресса США на Россию, если переговорный процесс в течении 50-ти дней не приведет к прекращению военных действий.

Инфляция в России замедляется – за неделю она составила 0,02%, а в годовом выражении на эту дату снизилась до 9,34%. Однако инфляционные ожидания населения в июле сохранились на уровне 13%.

Технически, мы получили бодрое закрытие, перекрыв предыдущую свечу, а значит подрасти вполне можем на факте того, что санкционные риски ушли на время с горизонта общей видимости. Областью сильного сопротивления выступает 2850-2860 пунктов. Для того, чтобы пойти выше рынку может понадобиться конкретика, а не просто завышенный оптимизм.

Из корпоративных новостей:

Элемент $ELMT инвестирует ₽4,4 млрд в производство силовых транзисторов.

Северсталь $CHMF завершила программу переоснащения сталеплавильного передела ЧерМК.

Т-Технологии $T кредитный портфель вырос в июне на 2,7% к месяцу ранее.

Алроса $ALRS добыча алмазов на севере Канады приостановлена, сотни сотрудников уволены.

ЛСР $LSRG в первом полугодии стоимость заключённых контрактов снизилась на 20%, а объём в квадратных метрах — на 31% год к году.

Камаз, Соллерс $SVAV со слов президента поддержка российского автопрома является обязанностью властей

Мечел $MTLR угольным компаниям предоставят отсрочку по налогам и страховым взносам.

Яндекс $YDEX купил 50% компании SolidSoft, которая работает в сфере информационной безопасности.

• Лидеры: Норникель $GMKN (+5,47%), СПБ Биржа $SPBE (+4,97%).

• Аутсайдеры: Сбер Банк $SBER (-5,8%), Аэрофлот $AFLT (-2,87%),

21.07.2025 - понедельник

• $LEAS - Европлан операционные результаты за 6 мес. 2025 г.

• $CHMF - Северсталь операционные и финансовые результаты по МСФО за 6 мес. 2025 г.

• $GMKN - Норникель операционные результаты за 1 полугодие 2025 г.

Наш телеграм канал

Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #инвестор #инвестиции #фондовый_рынок #обзоррынка #дивиденды #биржа #индекс #новичкам

'Не является инвестиционной рекомендацией

Доброе утро, друзья!

Вчера отработало куча шортовых сценариев из моих разборов, индекс сломил нисходящую структуру - это стало негативным фактором и цена получила импульс.

Пока предполагаю откат до 2900 - локальный уровень от которого может возникнуть интерес к рынку.

Сегодня выйдет отчет по инфляции в 19:00 и месячный ВВП (за март) - на этом рынок будет держать фокус.

Мой план на день: искать шортовые точки входа с ограничением рисков через стопы

Какие это могут быть ситуации?

- Пробои значимых отметок вниз

- Ложные пробои значимых отметок сопротивления

- Выходы из боковиков

- Слом восходящих трендовых линий

Данные движения я буду отторговывать на импульс, то есть моя задача найти ту точку от которой цена пойдет очень быстро в нужное направление и скорее всего через фьючерс, чтобы прибыль ощущалась, параллельно торговле буду разбирать активы и прописывать более среднесрочные сценарии при которых буду отрабатывать сделки.

Отчеты по акциям РФ сегодня: (обязательно составляйте для список значимых событий и до них лучше позиций не открывать, а вот после уже можно попробовать отрабоотать и забрать хотя бы часть движения, если рынок не ожидал к примеру таких данных)

🇷🇺 $GAZP: Отчёт МСФО 2024

🇷🇺 $VKCO: ВОСА по допэмиссии: цена размещения — 324,9 руб

🇷🇺 $LEAS: Отчетность по РСБУ за 1 кв.2025

Подписывайся на мой телеграмм канал, чтобы не пропустить прибыльные торговые идеи, а также я обучаю новичков трейдингу с полного нуля!

Новые дивиденды.

🪙 Набсовет ВТБ рекомендовал выплатить дивидендами 25,58 рублей на акцию. Дивдоходность — 29%.

Последний раз банк выплачивал дивиденды в 2021 году по итогам 2020-го.

На прошлой неделе зампред банка Дмитрий Пьянов допускал возможность допэмиссии.

- А оно вам точно надо?) По мне так очень сомнительно... выплатить дивиденды, а потом допка. Только если спекулятивно заходить.

Да и дивиденды не гарантированы, но допэмиссия скорее да, чем нет. $VTBR

🪙 Совет директоров «Европлана» рекомендовал дивиденды по итогам 2024 года в размере ₽29 на акцию. Доходность — 4,4%. Последний день для покупки акций под дивиденды — 5 июня. $LEAS

🪙 Совет директоров «ЭсЭфАй» рекомендовал по итогам 2024 года дивиденды в размере ₽83,5 на акцию. Доходность — 5,6%.

Последний день для покупки акций под дивиденды — 6 июня. Окончательное решение по дивидендам примут акционеры компании на общем собрании 29 мая.

Тут всё чётко. 👍 $SFIN

🪙 Совет директоров «ВИ.ру» (бренд «ВсеИнструменты.ру») рекомендовал не выплачивать дивиденды по итогам 2024 года. $VSEH

#дивиденды #sfi #втб

🏤 Мегановости 🗞 👉📰

1️⃣ ЦИАН $CIAN показал рост выручки и прибыли за 2024 год и до конца года решит, платить ли дивиденды.

Компания завершила обмен расписок на акции, 3 апреля начнутся торги на Мосбирже под тикером $CNRU и стартует buyback до 3 млрд ₽.

В IV квартале 2024 года выручка выросла на 5% до 3,4 млрд ₽, скорр. EBITDA — на 21% до 908 млн ₽. Основной рост дал ключевой бизнес, реклама выросла, ипотечный сегмент просел. Прибыль — 789 млн ₽.

🏤 Мегановости 🗞 👉📰

1️⃣ Суд передал государству 100% долей нефтесервисной группы "Борец", ранее находившихся под контролем иностранных владельцев, включая признанного иноагентом Леонида Невзлина.

Генпрокуратура доказала, что стратегическая компания фактически управлялась из-за рубежа, несмотря на попытки замаскировать иностранное владение.

В 2024 году с её счетов было выведено более 2 млрд ₽.

Суд постановил немедленно передать доли в госсобственность.

$RU000A107BR1 $RU000A105ZX2 $RU000A105GN3

💡SFI. Отчет за 2024 год.

Посмотрел онлайн-презентацию результатов SFI за 2024 год. В ней приняли участие заместитель генерального директора SFI Олег Андриянкин и IR-директор Антон Гольцман.

За компанией слежу с прошлого года.

Компания владеет такими активами : Европлан (87,5%), Страховой дом ВСК (49%) и М.Видео-Эльдорадо (10%).

🍏Европлан. Чистая прибыль за 2024 год – 14,9 млрд рублей. Заплатили дивиденды – 9 млрд.

Плюс получили средства от IPO.

🍏ВСК. Страховая компания.

Чистая прибыль – 11,1 млрд. Доля SFI - 49%.

💡Итоги холдинга за 2024 год.

Операционный доход – 43,3 млрд рублей.

Прибыль на акцию - 435 р.

Чистая прибыль – 22,9 млрд. +18%.

Активы – 353,9 млрд. +13%.

Дивиденды будут стараться выплачивать в полном объеме. По див политике – 75% от чистой прибыли.

Финальный дивиденд возможен, но в принципе уже за 2024 год все выплатили.

Будущие дивиденды.

Если Европлан принесет SFI около 10 млрд руб, а ВСК - 2 млрд руб. Размер выплаты составит около 240 руб. на акцию. Это около 16% дивидендной доходности к текущей цене. Неплохо, если конечно не будет сюрпризов.

Имеет смысл обращать внимание на отчеты по РСБУ. Чистая прибыль по МСФО и РСБУ не сильно отличаются.

Полностью погасили долг компании– 10,7 млрд. Долговая нагрузка будет оставаться околонулевой. 👍

АКРА уже пересмотрела кредитный рейтинг компании. 👍

В этом году речь про IPO ВСК не идет.

Дисконт по холдингу – 15-20%. В планах растить капитализацию дочерних компаний и оставаться эффективными.

М.Видео. Допэмиссия не состоялась, но SFI планирует и дальше поддерживать компанию.

Отчет позитивный. Продолжаю наблюдать за компанией, акции в портфеле продолжаю держать.

$SFIN $LEAS $MVID

#отчет #30letniy_pensioner

#sfi #европлан #мвидео

Итоги недели с 14 по 21 февраля

Всем привет!

По итогам прошлой недели акции SFI продемонстрировали позитивную динамику, увеличившись в цене за период сразу на 11,12%. При этом индекс Мосбиржи прибавил 3,09% на фоне геополитических событий.

Напомним, с минувшего четверга акции SFI входят в список инструментов, торги которыми доступны во время утренней сессии.

А вот какой была прошедшая неделя для наших компаний:

Акции Европлана стали доступны на утренних торгах СПБ Биржи

С 22 февраля бумаги LEAS включены в утреннюю сессию СПБ Биржи. Это открывает возможность для дополнительного притока ликвидности и расширения базы инвесторов.

Европлан выплатил купонный доход по облигациям

21 февраля Европлан своевременно выполнил обязательства перед инвесторами, выплатив 115,17 млн рублей в рамках двенадцатого купонного дохода по облигациям серии БО-05.

ВСК представила стратегию по Open API на форуме «Кибербезопасность в финансах»

Член Совета директоров ВСК Ольга Сорокина рассказала о масштабировании искусственного интеллекта в бизнес-процессы страховой компании, что позволит повысить скорость обработки данных и качество клиентского сервиса.

М.Видео-Эльдорадо объявила о смене генерального директора

Совет директоров назначил Феликса Либа на должность CEO с 21 февраля. Новый руководитель сфокусируется на повышении операционной эффективности и развитии клиентского сервиса.

Инвестиционный холдинг SFI запускает серию видеоинтервью

Первыми гостями SFI стали топ-менеджеры лизинговой компании «Европлан», в которой SFI владеет 87,5% акций. IR-директор холдинга Антон Гольцман поговорил с заместителями генерального директора «Европлана» Анатолием Аминовым и Натальей Гинзбург об операционных результатах компании в 2024 году, факторах ее инвестиционной привлекательности в текущих условиях и о том, в чем сегодня заключаются ее конкурентные преимущества.

Будни МосБиржи.

Неделя прошлая прошла под знаком потери доли рынка Positive Technologies и перехода её к Касперскому, ждем новое IPO на хайпе. $POSI

Селигдар отставший от собратьев золотодобытчиков взлетел на 24%, Менеджмент поспешил заявить публично о том, что никакой нераскрытой информации нет, которая может повлиять на котировки. Странно, другие компании после взлета молчат. Да и после падения молчат, как Позитив. $SELG

Текущая неделя пройдет под знаком заседания ЦБ в пятницу. Новостные трейдеры будут торговать поток геополитических новостей. Так, например, в выходные на микрообъемах выкупили рынок после заголовка о том, что Трамп в интервью сообщил, что звонил Путину.

В остальном ничего интересного, ждем пятницу, где в режиме онлайн ознакомимся с решение ЦБ.

Из корпоративных событий понедельника:

💿 $GMKN — Финансовые результаты по МСФО за 12 мес. 2024г.

🚗 $LEAS — Операционные результаты за 12 мес. 2024г.

Спасибо, что вы с нами: подводим итоги 2024 и делимся планами на 2025

💫 Уходящий 2024 год был насыщенным. Мы провели SPO и стали первой компанией, которая после IPO на новом рынке успешно провела вторичное размещение. Благодаря сделке доля нашего free-float увеличилась до 15%, число акционеров выросло до 200 000, а капитализация достигла 100 млрд рублей.