Поиск

Потанин купил Яндекс / Падение доходов Европлана / Что будет с АЛРОСой?

Интеррос Потанина выкупил долю Яндекса, поставив под сомнение будущее инвест-идеи. Европлан слабо отчитался по итогам первого квартала 2025 года, а индийские органщики алмазов АЛРОСы ушли на летние каникулы. Сегодня подготовил для вас интересную нарезку с моего вебинара, в котором разобрался в деталях. Ссылки уже готовы👇

YouTube | https://youtu.be/MlY0ZW194hE

VK Видео | https://vk.com/video-148221312_456239536

Rutube | https://rutube.ru/video/416e99886d60c846edfa1f99b8c743d4/

Дзен | https://dzen.ru/video/watch/683b657f610de85547a0bfd0

Тайминги:

00:00 Вступление

00:14 Алроса

04:47 Европлан

08:43 Яндекс

☕️ Заваривайте чаёк, готовьте печеньки и мы начинаем! Лайк тоже не забудьте прожать под видео!

🪙 Роснефть МСФО 1 кв. 2025 г:

Выручка ₽2,28 трлн (-8,5% г/г)

Чистая прибыль ₽170 млрд (+7,6% г/г).

— Добыча углеводородов составила 61,2 млн т н. э.

— Добыча жидких углеводородов – 44,6 млн т

— Добыча газа – 20,2 млрд куб. м

— Показатель EBITDA составил 598 млрд руб (-15,5%)

— Удельные операционные затраты на добычу – 3 долл./барр. н. э. $ROSN

Так же достаточно слабо отчитались Газпром и Транснефть.

#MGKL: Купонные выплаты по облигациям за май — 59 040 000 руб.

✨ В мае ПАО «МГКЛ» в срок и в полном объёме исполнило обязательства перед инвесторами — на купонные выплаты направлено 59 040 000 руб.

💼 Выплаты произведены по следующим выпускам:

• 001P-05 — 24 930 000 ₽

• 001P-06 — 9 450 000 ₽

• 001P-07 — 24 660 000 ₽

📊 Все инвесторы получили причитающиеся купоны без задержек. Компания поддерживает прозрачность и стабильность расчётов, а график выплат — полностью в рабочем режиме.

🏤 Мегановости 🗞 👉📰

1️⃣ "Газпром" $GAZP в I квартале 2025 заработал 660 млрд ₽ по МСФО.

Прибыль выросла на 1%, превысив прогнозы.

Выручка тоже +1%, до 2,81 трлн ₽.

EBITDA упала на 7%, до 844 млрд ₽.

Чистый долг снизился на 10%, до 5,1 трлн ₽.

Показатель Чистый долг/EBITDA упал до 1,68 — минимально с конца 2022 года.

Компания чуть выросла по прибыли, стала устойчивее по долгам, но сильного роста пока не видно

📊 Аренда: весенняя передышка

Семь месяцев непрерывного роста предложения на рынке аренды жилья в стране.

В Москве средняя цена аренды средней квартиры составила 90 тыс. руб. в месяц (-1% к марту),

в городах-миллионниках — 35 тыс. руб. (без изменения),

в крупных городах — 31 тыс. руб. (+1%),

исключением стал Санкт-Петербург, где аренда выросла на 7%, до 51 тыс. руб. — впервые с августа 2024 года.

Москва: насыщение предложения и спад цен

"Объем предложения жилья в аренду в Москве за январь — март 2025 года вырос на 27%" — это вдвое выше, чем год назад.

"Ставки аренды в апреле снизились на 1%, до 90 тыс. руб. за лот",

"относительно декабря 2024 года падение составляет около 11%" — тогда аренда была на уровне 101 тыс. руб.

(см пост выше ☝️)

🏘️ Регионы: динамика

"В городах-миллионниках стоимость аренды в апреле осталась на уровне 35 тыс. руб., снижение к декабрю — 8%",

"в крупных городах (500 тыс. – 1 млн чел.) аренда выросла на 1%, до 31 тыс. руб. (-6% к декабрю)"

Есть города где бурный рост предложения:

"Челябинск +75%, Нижний Новгород +55%, Краснодар +52%, Омск +51%"

Примеры аренды по типам квартир в Москве:

Студия: В районе Хорошевский, студия площадью 32 м² предлагается за 79 990 руб./мес.

Студии у меня в "Спутнике" сдаются за 45 и 50 тр/мес, а в Митино за 57тр/мес.

Однушка:

В Беговом районе средняя стоимость аренды однокомнатной квартиры в апреле выросла на 24,6%, до 107,8 тыс. руб./мес.

Двушка:

В Москве средняя цена аренды двухкомнатной квартиры составила 66 800 руб./мес., снизившись на 1,3%

Трешка:

Аренда трехкомнатной квартиры может достигать 109 200 руб./мес.

Я кстати себе 2-3 комн. квартиру около Садового кольца ищу, и думаю 🤔 пора реалити шоу запускать в сторис "Как Володя себе квартиру у школы искал" 🤣

🔮 Прогнозы: ставки вернутся к росту?

"Ставки долгосрочной аренды могут возобновить рост к сентябрю"

Аналитики предполагают, что причиной может стать "постепенная адаптация к текущим условиям и формирование отложенного спроса, который активизируется после снижения ипотечных ставок"

(Источник: Циан)

Мнение:

Арендный рынок успокоился — но временно. После стремительного роста осенью 2024 году рынок словно выдохнул: предложение выросло, цены пока застыли. "Локальные качели" около 7% роста в Петербурге пока выглядят как выбросы на фоне общего боковика.

В Москве аренда просела уже на 11% от декабрьских пиков, но в остальном по стране рынок держится ровно.

P.S.

Вопрос не в том, пойдут ли цены вверх — а в том, когда. Лично я делаю ставку на сентябрь ибо бизнес сезон всегда толкал среднюю цену вверх! А пока арендаторы (в том числе и я) получили редкую возможность взять объект дешевле рынка. Стоит ей воспользоваться. 🤝

#аналитика #мнение #жоков

Как могут реализовываться риски в облигациях? Или пример того, как можно получить минус 20% за день

Друзья, кто-то уже слышал новости про ТГК-14, о задержании председателя совета директоров, который обвиняется в мошеничестве в особо крупном размере. Понятно, что это негативно влияет на котировки акций компании, но самое плохое, что это еще влияет и на облигации. Многие покупают их, чтобы получать стабильный денежный поток и не следить за рынком. Да, это не самый надежный эмитент (рейтинг BBB+), но и не лютый ВДО. Но фишка даже не в этом, ладно бы старые выпуски только торговались, но в понедельник было новое размещение, и торги начинались ровно в день после новости о задержании топ-менеджера.

Причем мы тоже в нем участвовали, и вообще очень много игроков участвовали в данном выпуске, но выставляли заявки «с ограничением купона». И это нас спасло. Как это работае? Когда происходит размещение, эмитент говорит: ориентир по купону, например, 24%. А дальше, в ходе размещения, если спрос большой, то купон снижается. Условно, снизили купон до 23% - посмотрели, сколько игроков готовы участвовать, потом снизили до 22% - снова смотрят. И т.д., пока не найдется равновесие в «спросе» и «предложении».

Рыночные игроки, анализируют купон, и решают, с каким купоном интересно участвовать в размещении. И вот в данном выпуске было интересно участвовать с купоном не ниже 23%, а итоговый купон установили на уровне 21,5%. И это просто спасло кучу инвесторов, в том числе нас. Потому что наши заявки не удовлетворились! То есть даже мы готовы были участвовать в размещении, ничего не предвещало беды (хоть мы и планировали выйти через пару месяцев, а не держать до конца).

Но есть и еще один прикол: компания увеличила объем размещения с 1 млрд руб. до 6,5 млрд руб.!! Представляете, сколько людей и/или компаний туда засело? Ну а дальше, не знаю, поняли ли вы уже, что произошло или нет…

Котировки открылись в минус 20%! Представляете, консервативно так, потерять 20% за 1 день на облигациях. Вложили 6,5 ярдов, на следующий день уже 5,2 ярда. Вот такие «простые инвестиции» на российском рынке)

И мы даже не будем обсуждать дальше, что облигация может упасть и на 50%, потому что до сих пор непонятно, что будет с компаний. Но сам факт, что в консервативном инструменте можно вот так «влипнуть» на ровном месте - для новичков должен быть очень настораживающим. В последнее время это не единственный пример: Домодедово, Борец, Русагро, теперь еще и ТГК-14. Приходится постоянно держать руку на пульсе. Российский рынок - безжалостный и беспощадный, и приходится как-то на в таких условиях еще и пытаться зарабатывать, а не терять…

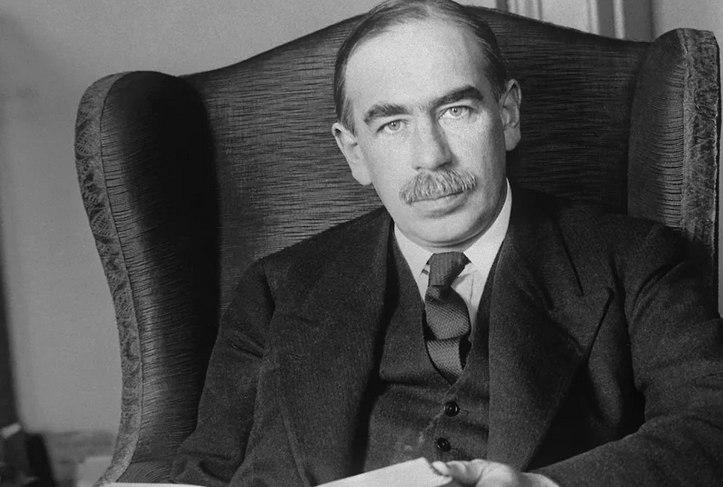

Кейнс, IPO и игры разума

Все ли великие экономисты — успешные инвесторы? Вы будете сильно удивлены, узнав, что Кейнс был спекулянтом: он любил ловить дно, терпел любые просадки и поэтому дважды разорялся!

Джон Кейнс — английский экономист, основатель новой экономической теории. Кейнсианство — это ответ на последствия Великой депрессии в США.

Его работа «Общая теория занятости, процента и денег», опубликованная в 1936 году, посвящена тому, как выйти из кризиса, что, как и когда делать государству со спросом и предложением при помощи ДКП.

Фактически, именно Кейнс изобрёл для нас макроэкономику, и поэтому я называю его экономическим философом!

А каким же он был инвестором?

Есть книга Джона Васика про Кейнса-инвестора: оказывается, он был одним из основателей стоимостного инвестирования и диверсификации. Да-да, именно он, а не Грэм и Баффетт!

Но при этом Кейнс дважды разорялся из-за спекуляций. Что удивительно, разбогатеть он не стремился — для него это было, скорее, увлечение и игра разума. Торговал он «по чуйке», а «чуйка» у философа от экономики была будь здоров!

Не повторять: опасно торговать «по чуйке!» Ведь мы знаем, что интуиция — это прежде всего знания и опыт. Кстати, терпимость к риску у Кейнса была повышенной — именно это его и сгубило дважды, ведь волатильность никто не отменял.

В 1929 году Кейнс потерял почти 80% капитала — подвели инвестиции в американские железнодорожные и энергетические компании. А вот производитель моторов Austin находился в его портфеле всю жизнь, а умер Кейнс очень богатым человеком. Богатым его сделали дивидендные компании.

Акции, которые платили дивиденды и могли пережить политические и экономические кризисы, он всегда докупал, практически никогда не продавая.

Кстати, Кейнс в целом избегал участия в IPO, особенно технологических компаний (с 1919 по 1938 годы на Лондонской фондовой бирже было много технологических IPO). Но Кейнс, за редким исключением, не участвовал в них напрямую. Он покупал преимущественно в периоды, когда рынок был менее «горячим».

Интересный нюанс. Принцип buy and hold он использовал, управляя фондом Кембриджа. Так что богатство этого колледжа заложено Кейнсом. Во все падения и кризисы он покупал, даже когда руководство пыталось заставить его продать все акции фонда.

Итак, выводы Кейнса-инвестора:

❇️ Нет лучшего актива в долгосрочной перспективе, чем акции!

❇️ Не обращайте внимания на краткосрочные шумы, используйте падения для покупки акций, если вы верите в их стоимость.

❇️ Не забывайте о долгосрочной цели вашего инвестирования.

❇️ Рынки не полностью эффективны и могут быть иногда иррациональными.

Используйте эти моменты для долгосрочных инвестиций!

И ещё… свою собственную экономическую теорию он считал абсолютно бесполезной для успеха в инвестициях!

Как вы думаете, как бы Кейнс оценил действия властей последних лет? Моё мнение — однозначно отрицательно! Все эти программы смягчения, отрицательные процентные ставки и мягкая ДКП, по мнению Кейнса, совершенно точно должны быть отменены и не продолжаться после рецессии.

https://t.me/pro100IPO

#Кейнс

Еженедельный дайджест новостей отрасли

Главные новости недели:

• Получили разрешение на строительство 1-ой очереди GloraX Кольский, нашего первого проекта в Мурманске. Общая площадь проекта составит 180 тыс. кв. м, из которых 119 тыс. кв. м — чистая продаваемая площадь.

• Успешно согласовали проект планировки территории (ППТ) GloraX Романовка, нашего первого проекта КРТ в Ленинградской области. В рамках проекта планируется возведение 4 очередей жилых домов, школы, двух детсадов и поликлиники. Благодаря нашей экспертизе в КРТ и мастер-девелопменте нам удалось оперативно утвердить ППТ – с момента анонса проекта прошло чуть больше полугода.

Новости отрасли:

🔍 Российские банки готовятся к снижению ключевой ставки. Девять из топ-10 организаций снизили ставки по вкладам перед заседанием ЦБ, которое пройдет 6 июня – в результате, средняя доходность опустилась до минимальных уровней с августа прошлого года. Растет вероятность, что ключевую опустят уже на предстоящем заседании – в крайнем случае это произойдет в июле-августе. Потенциальное снижение КС подстегнет рост спроса на жилье, что позитивно повлияет на девелоперов.

Подробнее: https://iz.ru/1893025/evgenii-grachev/stavochnym-poryadkom-dohodnost-vkladov-vernulas-k-urovnyu-avgusta-2024-go

🔍 Банк России: ипотечное кредитование в апреле увеличилось на 0,4% после 0,2% в марте. Объем выдачи ипотеки вырос на 13% - до 290 млрд рублей. Основной объем кредитов (около 85%) обеспечили госпрограммы, в особенности «Семейная ипотека», выдачи последней выросли до 219 млрд рублей. Стабильность на ипотечном рынке стимулирует продажи жилья и укрепляет финансовые показатели девелоперов, в том числе GloraX.

Подробнее: https://www.cbr.ru/Collection/Collection/File/55911/razv_bs_25_04.pdf

🔍 В Центробанке отметили, что большинство застройщиков сохранят финансовую устойчивость в 2025 году, а строящиеся объекты будут завершены. Произойдет это за счет сформированного в последние годы запаса финансовой прочности, который позволяет застройщикам спокойно работать в условиях высоких рыночных ставок и прекращения массовой льготной ипотеки.

Подробнее: https://www.interfax-russia.ru/realty/news/bolshinstvo-zastroyshchikov-sohranyat-finansovuyu-ustoychivost-v-2025-godu-cb-rf

🔍 Минфин: ужесточать или менять условия выдачи льготной ипотеки не планируется, о чем заявил глава ведомства Антон Силуанов. Он также отметил, что в министерстве ожидают снижения ставок в экономике и сокращение расходов по госпрограммам.

Подробнее: https://realty.rbc.ru/news/683439199a7947ed65553c13

#RU000A108132 #RU000A1053W3 #RU000A10ATR2 #RU000A10B9Q9

Встречайте А101 в новом выпуске подкаста SFI

🎉В преддверии выходных публикуем очередной выпуск нашего подкаста! Отошли (ненадолго) от периметра активов $SFIN и решили пообщаться с одним из крупнейших девелоперов столичного региона – компанией A101.

В гости к нам пришли IR-директор компании Анатолий Клинков и заместитель коммерческого директора Оксана Моисеева. В интервью мы обсудили сегодняшнее состояние рынка девелопмента, отличие А101 от других девелоперов, подходы компании к созданию комфортной городской среды, перспективы инвестиций в разные объекты жилой икоммерческой недвижимости.

🌟Специальная активность для внимательных зрителей: ответьте в комментариях на вопрос от А101, заданный в конце подкаста. Тот, кто предложит самый креативный вариант, получит символический сувенир от компании – строительную каску!

Не забудьте подписаться на наши каналы, чтобы быть в курсе новых выпусков подкаста:

ВК https://vkvideo.ru/video-221406532_456239049

RUTUBE https://rutube.ru/video/2ff870db4cbd4eed978acfaa8c4ef1d9/

YouTube https://youtu.be/8Cen-70-VrI?si=Q3zMmzDU8to1s1no

И напоминаем, что всегда рады вашим предложениям о том, какие компании и из каких отраслей вы хотели бы видеть в нашем подкасте.

Анализ финансовых результатов «Интер РАО» за I квартал 2025 года: между амбициями и вызовами

Отчет $IRAO отражает неоднозначную картину: компания демонстрирует уверенный рост доходов, но сталкивается с давлением на прибыль из-за стремительного увеличения затрат. Давайте разберем, что стоит за цифрами.

🔷️ Финансовые итоги: свет и тени

◼️ Выручка: подскочила на 12,6%, достигнув 441,3 млрд руб. Это яркий сигнал о том, что компания продолжает наращивать присутствие на рынке.

◼️ EBITDA: выросла на 11,5% до 54,6 млрд руб., что говорит о неплохой операционной эффективности, хотя и не без оговорок.

◼️ Операционная прибыль: снизилась на 1,5% до 39,9 млрд руб., что намекает на проблемы с маржинальностью.

◼️ Чистая прибыль: просела на 1,6% до 47,2 млрд руб., и это, пожалуй, главный звоночек для инвесторов — рост доходов не конвертируется в итоговый результат.

◼️ Операционные расходы: взлетели на 14,6% до 405,4 млрд руб., обгоняя темпы роста выручки. Это как бежать марафон с утяжелителями на ногах.

◼️ Капитальные расходы: выросли на 69,3% до 33,5 млрд руб., что объясняется крупными инфраструктурными проектами, но создает нагрузку на текущую ликвидность.

🔷️ Сегменты: где компания выигрывает, а где теряет

1. Электрогенерация в РФ: выручка выросла на 18,7%, EBITDA — на 18,5%. Ввод новых блоков, таких как на Нижневартовской ГРЭС, добавил очков.

2. Теплогенерация в РФ: выручка +5,0%, EBITDA +0,3%. Рост цен на мощность и электроэнергию едва перекрывает увеличение затрат на топливо и ремонты.

3. Трейдинг: выручка +19,5%, EBITDA +36,6%. Экспорт в дружественные страны стал настоящим драйвером, показывая, что внешние рынки, при правильном подходе, могут быть золотой жилой.

4. Сбыт в РФ: выручка и EBITDA +15,1%. Покупка двух поставщиков и цифровизация процессов сыграли свою роль, хотя это скорее тактический, чем стратегический рывок.

5. Энергомашиностроение: выручка +22,4%, EBITDA +90,1%. Этот сегмент — настоящая находка, демонстрируя, как диверсификация может стать спасательным кругом.

6. Инжиниринг: выручка -11,1%, EBITDA -63,7%. Завершение крупных проектов оставило сегмент в тени.

7. Зарубежные активы: выручка -24,6%, EBITDA -84,4%. Снижение поставок газа и низкие тарифы — это как пытаться грести против течения.

🔷️ Что движет и что тормозит?

Двигатели роста:

- Диверсификация: как подчеркнул гендиректор Сергей Дрегваль, компания делает ставку на энергомашиностроение и экспорт, что уже приносит плоды.

- Модернизация: обновление энергоблоков и запуск новых мощностей укрепляют позиции на внутреннем рынке.

- Экспорт: рост стоимости поставок в дружественные страны — это геополитический маневр, который может стать долгосрочным преимуществом.

Тормоза:

- Расходы: рост операционных затрат на 14,6% — дыра в лодке, которую пока не удается залатать.

- Зарубежный спад: международный сегмент тянет вниз, и без кардинальных решений здесь не обойтись.

- Капзатраты: увеличение на 69,3% — это инвестиция в будущее, но в настоящем оно бьет по балансу.

🔷️ Финансовая устойчивость и взгляд вперед

С долгом в 15,4 млрд руб. и огромными денежными остатками в 249,86 млрд руб., «Интер РАО» выглядит финансово крепкой. Это дает свободу для маневров — будь то новые проекты вроде Новоленской ТЭС или Харанорской ГРЭС, или потенциальные сделки M&A, о которых упомянул член правления. Участие в механизмах отбора мощности

(КОМ НГО) также открывает двери для роста.

🧐 Вывод :

«Интер РАО» напоминает шахматного игрока, который делает смелые ходы, жертвуя пешками ради будущей атаки. Рост выручки и амбициозные проекты внушают оптимизм, но без жесткого контроля над расходами и перезагрузки зарубежного направления компания рискует застрять в середине пути.

Инвесторам стоит следить за тем, сможет ли компания превратить свои стратегические замыслы в реальную прибыль, или же затраты продолжат съедать плоды роста.

Ставьте 👍

#обзор_компании #IRAO

©Биржевая Ключница

Группа Arenadata в топ-10 технологических компаний России! 🚀

Всем привет!

Заканчиваем неделю хорошими новостями — Группа Arenadata вошла в топ-10 лидеров, формирующих новую технологическую экономику России по версии рейтинга «ТЕХУСПЕХ – 2025»!

🌟 Рейтинг «ТЕХУСПЕХ» оценивает компании по динамике выручки, инновационной активности, способности создавать новые продукты и выходить на международные рынки.

👤Сергей Золотарев, директор по стратегическому развитию Группы Arenadata, отметил:

«Для нас это не только значимое достижение, но и подтверждение того, что стратегический фокус на развитие отечественных ИТ-решений, устойчивый рост и инвестиции в инновации дают ощутимый результат. Благодарим организаторов рейтинга за высокую оценку, а нашу команду — за ежедневную работу на результат».

🔗 Подробнее в новости>>

#DATA #ИТ

Дивидендные акции, плановый «техосмотр»: Сургутнефтегаз (привилегированные)

В период «горячего» дивидендного сезона мы

продолжаем анализировать основные

российские дивидендные акции с позиций

технического анализа.

На этот раз

подвергнем плановому «техосмотру» еще

один старый дивидендный «хит» нашего

рынка: привилегированные акции

Сургутнефтегаза. 20 мая текущего года

Совет директоров Сургутнефтегаза

рекомендовал собранию акционеров

выплатить дивиденды в размере 8,5 руб.

на привилегированную акцию, что

предполагает текущую дивидендную

доходность 16,8%.

Доходность очень хорошая,

но стоит напомнить, какие акции могут

считаться дивидендными. Здесь существуют

два сугубо практических критерия:

1. Выплаты дивидендов должны быть стабильными. Тут все понятно: выплата разового, даже очень большого дивиденда, еще не делает акцию дивидендной. Для этого нужны регулярные, пусть и не столь высокие дивиденды.

2. Дивиденды, регулярно выплачиваемые в течение многих лет, должны серьезно влиять на итоговую доходность инвестора. Это значит, полная доходность дивидендной акции (прирост курсовой стоимости акции + выплаченные за весь период владения дивиденды) должна в основном формироваться именно за счет выплаченных дивидендов.

Рассмотрим

сначала, соответствуют Акции Сургутнефтегаза

(прив.) этим критериям. Взглянем на табл. 1 (все рисунки внизу текста).

Кроме

показателей текущего дивиденда и текущей

дивидендной доходности, в этой таблице

несколько интересных показателей.

Например, приведен коэффициент

стабильности выплаты дивидендов. Этот

коэффициент показывает, насколько

регулярно компания выплачивает дивиденды

и повышает их размер. Этот показатель

можно рассчитывать самостоятельно, но

проще не тратить на это время, а

воспользоваться уже готовыми расчетами,

что я и сделал. Подробное описание

методики расчета этого коэффициента

приведено здесь:

https://www.dohod.ru/ik/analytics/dividend/pdf/dsi.pdf.

Само значение коэффициента стабильности

дивидендных выплат для Сургутнефтегаза

(прив.) взято с этого же аналитического

ресурса.

Коэффициент стабильности

может принимать значения от 0 до1. Значение

0 говорит о том, что компания не платит

дивидендов как минимум два последних

года и никаких выводов о стабильности

и повышении дивидендов сделать нельзя.

Другое крайнее значение, равное 1, говорит

о том, что дивиденды по акциям компании

повышались 7 лет подряд и вероятно будут

повышаться и далее. Как ни странно, такие

компании России есть, это тот же Лукойл,

например. А вот рассматриваемый нами

Сургутнефтегаз имеет коэффициент

стабильности 0,5, что совсем неплохо, и

вероятность выплат дивидендов в будущем

весьма высока. В общем, с точки зрения

стабильности выплат у этих акций все

более-менее хорошо.

Теперь,

собственно, о вкладе дивидендов в

доходность «префов» Сургутнефтегаза.

В таблице приведена историческая

дивидендная доходность за последние

25 лет, начиная с 2000 года. Также приведена

историческая доходность от прироста

курсовой стоимости акций за тот же срок

25 лет, не учитывая дивиденды. И наконец,

рассчитана полная доходность

Сургутнефтегаза -преф за 25 лет, как сумма

дивидендной доходности и доходности

от прироста курсовой стоимости.

Далее,

в крайнем правом столбце таблицы

рассчитан коэффициент улучшения

доходности за счет дивидендов на всем

периоде 25 лет, как отношение полной

доходности к дивидендной. Этот коэффициент

равен 2,5. То есть, дивиденды улучшили

историю доходности Сургутнефтегаза

(преф.) в 2,5 раза. Это очень хороший

коэффициент. Таким образом, как по

стабильности выплат, так и по вкладу

дивидендов в доходность акций, бумаги

Сургутнефтегаза (прив.) действительно

являются классическими дивидендными

акциями.

Теперь, собственно, перейдём к «техосмотру».

Попробуем рассмотреть ситуацию с акциями

Сургутнефтегаза (прив.) с точки зрения

технического анализа биржевых графиков (рисунок внизу текста)

Рис. 1. На рис. 1 показан

ежедневный график Сургутнефтегаза

(прив.) за последние три года.

Основные

примечательные моменты на этом графике:

- Среднесрочный растущий тренд (зеленая линия 1) был сломлен еще июле-августе 2024 г. Область слома тренда обозначена, как область С на рис.1

- После слома растущего тренда рынок двигался в «боковом» тренде, ограниченном линиями 3 и 4. Была даже неудачная попытка этого «боковика» вверх в феврале текущего 2025 г. (обозначена, как область А)

- В мае текущего года акции Сургутнефтегаза(прив.) пытаются пробить вниз линию поддержки 3 и выйти из «боковика» вниз. Область прорыва вниз обозначена, как область B.

- Среднесрочно направленность рынка вниз подтверждает падающая кривая, скользящая средняя линия с периодом расчета 135 дней, взвешенная по объему торгов (синяя линия 2).

В общем,

среднесрочный график говорит о

понижательном тренде, по крайней мере

в краткосрочной перспективе.

А что же нам скажет краткосрочный,

внутридневной (часовой) график?

Рис. 2

На рис. 2 в

верхней части представлен график

технического индикатора – индекса

спроса (demand index,

синяя кривая). В нижней части представлен

внутридневной (часовой) график акций

Сургутнефтегаза (прив.) за последние

два месяца.

Индекс спроса

обычно показывает, насколько текущее

движение рынка (неважно, рост или падение)

подтверждается объемом торгов. Если

индекс спроса растет одновременно с

ростом цены — это говорит о росте спроса

на акции. Точно также и на падении- если

индекс спроса падает на падении рынка,

это говорит о падении спроса на акции

и о дальнейшем снижении рынка. А вот

если на падающем рынке индекс спроса

растет - это может говорить о росте спроса

на падающие акции.

Если такое расхождение

происходит вблизи какого-либо сильного

уровня поддержки — это еще более

усиливает сигнал о возможном развороте

вверх. И именно такую ситуацию расхождения

мы наблюдаем сейчас при сравнительном

анализе графика цены и кривой индекса

спроса. Цена падает последние три дня

и достигла промежуточного уровня

поддержки 50 руб., (отмечено красной

стрелкой). При этом индекс спроса растет

(зеленая стрелка на кривой индекса

спроса).

Налицо ситуация так называемого

«бычьего» расхождения. Что очень

интересно, подобное же «бычье» расхождение

наблюдалось на рынке совсем недавно- в

первой декаде апреля. Эта ситуация также

показана на ценовом графике и кривой

индекса спроса красной и зеленой

стрелкой. Как видим, в апреле этот сигнал

сработал, и рынок отскочил от 50 руб.

вверх. Вероятно, что-то подобное может

произойти и сейчас.

На самом деле, и это

видно на графике, рынок уже начал этот

отскок, акции Сургута (прив.) уже выросли

до 51,5. Получается, что более долгосрочный

график(дневной) говорит нам скорее о

падении, а краткосрочный график говорит

о возможном отскоке наверх.

Как в таком

случае лучше действовать, если

предположить, что акции Сургутнефтегаза

нужны инвестору именно для покупки под

предстоящие дивидендные выплаты, а не

для каких-то краткосрочных спекуляций?

Наиболее логично здесь будет действовать

следующим образом:

- Не стоит покупать бумаги Сургутнефтегаз (прив.) по текущей рыночной цене в районе 51,5 руб. Логично подождать развития событий дальше. Тем более, что времени до даты отсечения еще достаточно- более полутора месяцев.

- Если рынок продолжит отскок наверх, то с у высокой долей вероятности он достигнет верхней линии среднесрочного «боковика» (красная линия 4 на рис. 2). - Если рынок далее пробьет этот падающий тренд вверх, то имеет смысл войти в эти акции под предстоящий дивиденд, поскольку в этом случае велика вероятность развития преддивидендного «разгона» этих акций и далее. Область пробоя этого тренда – это примерно 52,5 руб. за акцию. (обозначена как область D на рис. 2)

- Если же пробоя линии сопротивления на уровне 52,5 руб. не произойдет, то вероятен откат рынка вниз вплоть до 50 руб. и даже ниже, в этом случае можно спокойно «ловить» бумаги Сургутнефтегаза(прив.) под дивиденды по более низким и интересным ценам.

Именно такая

тактика для покупки бумаг Сургутнефтегаза

(прив.) представляется оптимальной. А в

целом же рыночная ситуация с точки

зрения технического анализа представляет

довольно-таки хороший шанс зайти в столь

популярные и действительно, дивидендные

акции спокойно и по интересным ценам.

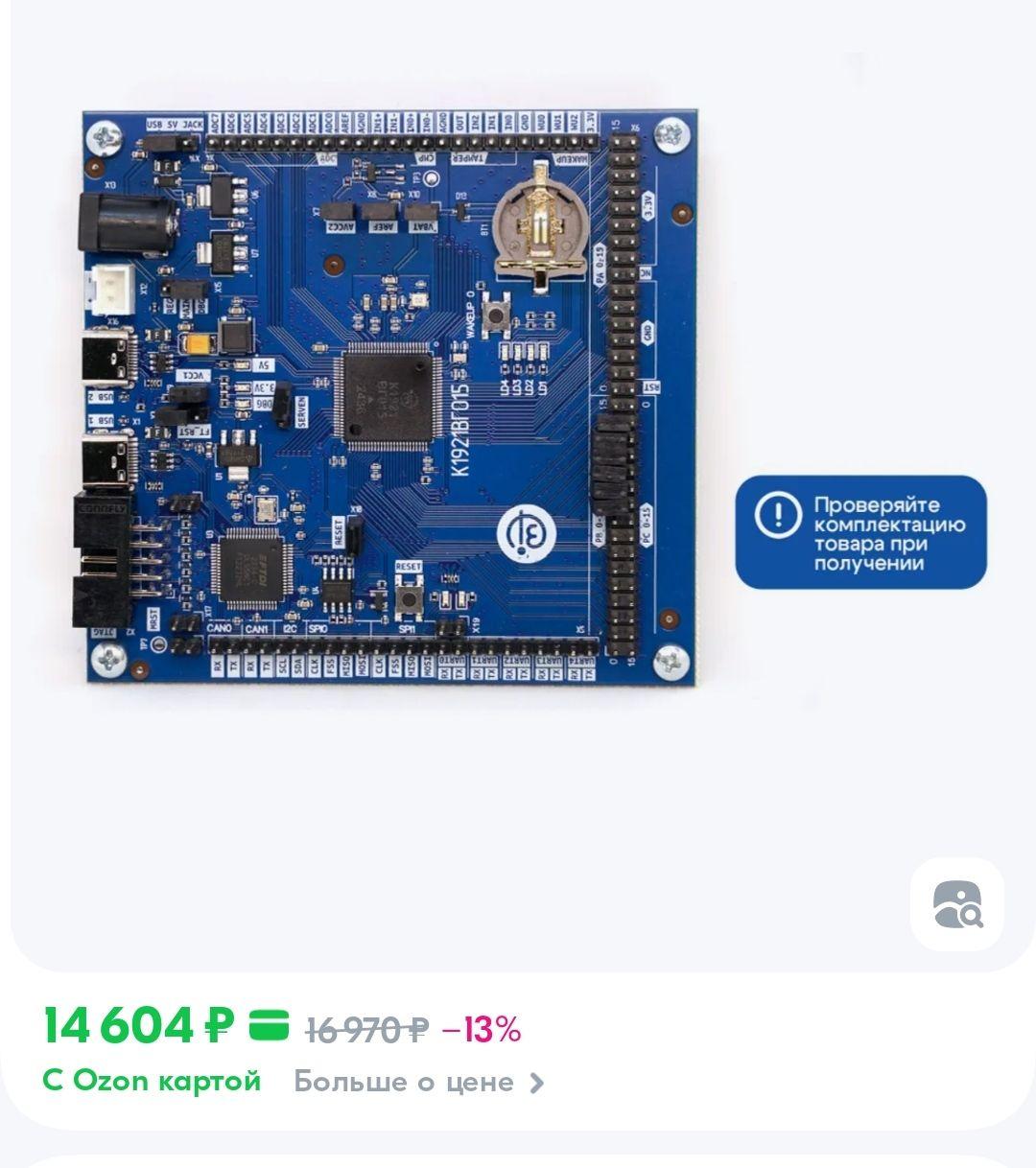

🪙Элемент и контроллер К1921ВГ015.

15 мая был на семинаре-вебинаре компании Элемент. Речь шла про быстрый старт контроллера К1921ВГ015.

Специалисты рассказали как правильно с ним работать и какие уже существующие проекты есть.

Плюсы контроллера:

- Много памяти. 1 мб Flash и 256 кБ ОЗУ. Кто то скажет что мало, мол у меня в телефоне больше... Но это значительно больше, чем у возможных конкурентов и для контроллера это более чем достаточно.

4 таймера – один 32 разрядный, и три – 16 разрядных. Например, у контроллера Atmega8535, с которым я работал во время обучения, всего 3 таймера, причем разрядность ниже.

На борту есть контроллеры UART и I2C, CPI и много других страшных аббревиатур. Но кому то это все нужно для работы.

- Запустили в продажу отладочную плату в мае 2025 года. Можно купить на Озоне. Но цена...

- Цена контроллера около 500 р. Цена платы - 14 600 р. Пока дорого.

Arduino, STM32 и даже оригинальные платы стоят дешевле. Можно купить за 500 - 2000 р уже готовую плату (причем даже не всегда Китай), а можно даже купить другой отечественный контроллер на плате за 7500 р.

Это контроллер Амур от Микрона, который тоже в ходит в группу Элемент.

Естественно, там железо может быть другим и более слабым, но все таки цена пока не для массового потребителя. $ELMT

Предположим у меня есть проект, какой-то не сильно сложный ( несколько входов-выходов, таймеры, какие то датчики...). Если я могу купить китайскую плату за 500 р и все сделать на ней, то зачем покупать то же самое за 14 600 р и разбираться с новым ПО и применять магию танцев с бубнами?

- Как это всё дело запустить и заставить работать?

Мне показалось что процесс долгий и немного сложный. Во всяком случае с теми контроллерами, с которыми я работал, было как будто бы немного проще. Хотя с данной отладочной платой я и не работал. Документация и инструкции есть, так что разобраться можно. Нужно самому поработать, чтобы понять и сделать вывод.

Поддержка тоже есть и она помогает.

- Область применения.

Очень круто, что инженеры начали внедрять данный контроллер и делятся своим опытом. Примеры: системы умного дома, умные счетчики эл энергии, приборы для учета и контроля сотрудников, системы видеонаблюдения, различные датчики. Но есть некоторые замечания и проблемы, которые решаются. Чем больше будет проектов, тем больше опыта и соответственно новых проектов, и устройств на базе данного контроллера.

- У компании есть план по (захвату мира) созданию целого семейства контроллеров минимум до 2027 года, причем часть контроллеров будут полностью производиться под крышей НИИЭТ и компании Элемент.

🍏Другие новости:

- Компания начала платить дивиденды. Небольшие, но это большой плюс.

- Запустили производство блоков питания для серверов, есть дочерняя компания по развитию робототехники в России.

Финансовые показатели:

- Выручка по итогам года увеличилась на 23% до 44 млрд рублей за счет роста объемов производства электронной компонентной базы, а также роста выручки по направлению точное машиностроение.

- EBITDA выросла на 28% год к году до 11 млрд рублей. Рентабельность по EBITDA за отчетный период увеличилась до 25% в сравнении с 24% годом ранее.

- Чистая прибыль увеличилась на 56% до 8,3 млрд рублей. Рентабельность по чистой прибыли выросла с 15% в 2023 году до 19% по итогам 2024 года.

- Чистый финансовый долг составил 2,1 млрд рублей. Соотношение чистого долга к EBITDA сократилось до 0,2х.

- Средняя стоимость долга сократилась с 9% в 2023 году до 8,3% по итогам 2024 года.

- Совокупные инвестиции на реализацию стратегической программы развития, включающие капитальные затраты и выполнение опытно-конструкторских работ по разработке оборудования и технологий, составили 22 млрд рублей. 👍

🍏Компания мне нравится, они делают реально нужные вещи. Акции держу с прошлого года. На российском рынке подобных компаний немного, в финансовом плане компания растет и остается открытой для инвесторов.

#элемент #акции #контроллер