Поиск

«Ренессанс жизнь» запускает собственный паевой инвестиционный фонд

«Ренессанс жизнь», входящая в Группу Ренессанс страхование, сообщает о запуске открытого паевого инвестиционного фонда рыночных финансовых инструментов «Ренессанс жизнь – Разумные инвестиции».

Новый фонд нацелен на формирование портфеля из высоконадёжных облигаций ведущих корпоративных эмитентов, акций перспективных российских компаний и государственных ценных бумаг.

Стратегическая цель фонда – стабильное превышение доходности над уровнем инфляции и ставками по банковским депозитам.

«Запуск собственного фонда – это важный шаг в развитии нашей инвестиционной экосистемы. Это позволяет нам напрямую управлять активами клиентов, обеспечивая высочайший уровень прозрачности, контроля над рисками и эффективности затрат. Теперь мы можем самостоятельно определять инвестиционную стратегию под конкретные нужды страховых продуктов, оперативно реагировать на рыночные изменения и корректировать портфель в соответствии со своей общей риск-политикой. Снижение затрат за счет отказа от комиссий сторонним фондам позволит увеличить доходность вложений для наших клиентов. Кроме того, фонд - это дополнительный источник дохода, в том числе за счет привлечения клиентов в ПИФ - синергию и развитие нестрахового бизнеса. Мы будем предлагать продуты ПИФа не только клиентам по страхованию жизни, но и другим инвесторам через свои каналы продаж как самостоятельный инвестиционный продукт,» - отметил генеральный директор «Ренессанс жизнь» Олег Киселев.

Ренессанс - уверенный рост на сложном рынке

На прошлой неделе все компании разом опубликовали свои отчеты за первое полугодие 2025 года. Работы уйма, поэтому ударно продолжаем знакомиться с результатами их деятельности. Сегодня у меня на столе отчет нашего публичного страховщика - Группу Ренессанс страхование.

🏦 Итак, суммарные страховые премии компании за отчетный период выросли на 26% и достигли 92,2 млрд рублей. Основной драйвер — накопительное страхование жизни (НСЖ), премии по которому увеличились почти в два раза (+99,5%) и достигли 52,7 млрд. Доля Life-сегмента в структуре бизнеса компании выросла до 63% в 2025 году, что отражает высокий спрос на накопительные продукты в условиях высоких ставок и привлекательных доходностей инвестиций.

Более скромные результаты показал сегмент non-life, премии которого практически остались на уровне прошлого года в 34,2 млрд рублей. При этом автострахование снижается из-за падения рынка новых автомобилей (–26% г/г), а вот КАСКО для физических лиц выросло на 13%, продажи страховых решений экосистемам прибавили 46%.

Тут важно понимать, что Ренессанс является бенефициаром смягчения денежно-кредитной политики. По мере снижения ставки ЦБ, спрос на non-life продукты начнет восстанавливаться.

А тем временем инвестиционный портфель за полугодие вырос на 11,5% до рекордных 262 млрд рублей. Его структура на текущий момент выглядит следующим образом: 40% приходится на корпоративные облигации, 25% на депозиты и денежные средства, еще 24% на госбумаги, и по 6% и 5% на прочие активы и акции соответственно.

Сбалансированная структура портфеля и сохранение высокой ключевой ставки ЦБ обеспечивают дополнительную доходность. Средняя годовая рентабельность собственного капитала (ROATE) по итогам периода составила 30,3%, а достаточность капитала удерживается на комфортном уровне — 118% при нормативе в 105%.

📊 Чистая прибыль тем временем снизилась на 14,7% до 4,6 млрд рублей. Такая динамика обусловлена преимущественно неденежными факторами. Применение нового стандарта МСФО 17 изменило порядок учёта премий и резервов. В первом полугодии сложилась нетипичная ситуация, когда положительная переоценка портфеля от снижения ставки была перекрыта ростом переоценки резервов. Из негативного еще отмечу снижение портфеля акций и валютную переоценку из-за укрепления рубля. Думаю результат был бы на несколько млрд рублей выше и может быть перенесен на будущие периоды.

Ренессанс продолжает усиливать продуктовую диверсификацию, развивает экосистемы, масштабирует digital-направления и удерживает высокую рентабельность. Это позволяет компании оставаться одним из лидеров рынка и сохранять привлекательность для инвесторов. Ну а вишенкой на торте служат дивиденды в размере 4,1 рубля на акцию за первое полугодие.

❗️Не является инвестиционной рекомендацией

Стоит ли инвестировать в акции CarMoney ⁉️

💭 Анализируем финансовую отчетность и прогнозы на ближайшие года...

🎩 Ребрендинг

🗞️ Публичное акционерное общество «СмартТехГрупп» (ПАО «СТГ») официально сообщило о старте первого этапа ребрендинга своей дочерней компании CarMoney. Это мероприятие инициировано в рамках утвержденной Стратегии развития на период 2025-2028 годов, предусматривающей преобразование из моно-продуктовой в много-продуктовую компанию и выпуск новых предложений в рамках экосистемы ПСБ.

🤷♂️ Первый этап включает смену названия микро-финансово-кредитной компании «КарМани» на новое название — «ПСБ Финанс». Одновременно с этим начнется реализация программы совместного брендинга, которая затронет дизайн официального веб-сайта, страницы регистрации пользователей, клиентские кабинеты и прочие коммуникационные элементы сервиса CarMoney.

❗ Несмотря на изменения в наименовании, юридическое лицо сохранит действующий бренд CarMoney, реквизиты и банковские счета останутся прежними. Пользователям и партнерам не потребуется перезаключать существующие контракты или повторно оформить доверительные полномочия. Переименование не повлияет на юридический статус уже подписанных соглашений.

👣 Следующие шаги по ребрендингу запланированы на 2026 год, подробности будут представлены позже.

💰 Финансовая часть (1 п 2025)

📊 Компания продемонстрировала рост основных финансовых показателей. Выручка увеличилась на 4%, составив 1,7 млрд рублей. Операционная прибыль (OIBDA) выросла на 1% и составила 962 млн рублей. Общий объем активов вырос на 36% и достиг отметки в 9,8 млрд рублей благодаря расширению кредитного портфеля, инвестициям в ИТ-инфраструктуру и интеграции с партнерами.

💳 Привлечённые средства увеличились на 38% до 3,8 млрд рублей, однако доля заемного капитала сократилась ниже 40%. Собственный капитал увеличился на 32% до 5,3 млрд рублей вследствие дополнительной эмиссии акций в пользу стратегического партнера.

✔️ Операционная часть (1 п 2025)

💼 Размер портфеля займов компании составил 5,9 млрд рублей, увеличившись на 20% по сравнению с аналогичным периодом предыдущего года. Объем выдачи займов за первое полугодие 2025 года достиг 2,1 млрд рублей, что представляет собой увеличение на 17% относительно прошлого года и является лучшим результатом за последние пять лет.

👥 Число клиентов ПСБ Финанс увеличилось на 23% и составило 122 тысячи человек, причем примерно 80% из них являются новыми клиентами, что свидетельствует об успешности применяемой стратегии привлечения. Основной упор делается на работу с надежными заемщиками, чей средний доход в первом полугодии вырос на 28% и составил 187 тысяч рублей. Такой доход позволяет клиентам комфортно осуществлять платежи по кредитам на автомобили, составляющие в среднем 30,5 тысяч рублей в месяц. Средняя сумма займа на автомобиль возросла до 416 тысяч рублей, а срок кредитования увеличился на 16%, достигнув 18,3 месяца. За первые полгода 2025 года 82% всех займов ПСБ Финанс были оформлены полностью дистанционно, что отражает высокий уровень автоматизации и оптимизации процессов компании.

💸 Дивиденды

🤑 Если предположить выплату половины чистой прибыли в виде дивидендов, то по прогнозам их можно ожидать по итогам 2025 года с кратным увеличением в будущем.

✔️ Планы / Развитие

💪 Важным достижением стало введение нового продукта «Заем на покупку автомобиля» в мае, первого шага в реализации стратегии развития, принятой ранее в 2025 году. Во второй половине года планируется запустить дополнительные кредитные продукты, предназначенные для сегмента близких к банкам услуг, включая крупный необеспеченный займ с условиями, аналогичными банковским. Также будет запущена цифровая платформа автокредитования, позволяющая банкам и микрофинансовым организациям выдавать кредиты и займы на приобретение автомобилей всех типов.

🧐 Предположительно, исходя из планов компании, суммарная прибыль за период 2025–2028 годов составит около 5,3 миллиарда рублей. Добавляя сюда средства от дополнительной эмиссии акций, получаем собственный капитал примерно в размере 10,7 миллиарда рублей к концу 2028 года. Из этого следует, что 1,5 миллиарда рублей компания предполагает направить на выплату дивидендов.

🤔 Прогнозируя будущее состояние компании, заметно замедление темпов роста прибыли в 2025 и 2026 годах с последующим значительным ускорением в 2027-м. При этом остается непонятным, почему ROE в указанные годы будет оставаться таким низким, несмотря на традиционно высокую эффективность основного направления бизнеса, способного обеспечивать возврат капитала на уровне 15–20%.

🤷♂️ Непонятно, каким образом удается достичь показателя возврата на собственный капитал (ROE) свыше 30%, ведь ранее предприятие демонстрировало существенно меньшие значения. Следовательно, перспективы исполнения обозначенной стратегии остаются туманными.

💭 К 2028 году компания ставит цель увеличить число активных клиентов еще на 10 тысяч человек. Это вполне достижимо.

📌 Итог

🤓 Компания добилась значительных успехов, показав исторический максимум объема выданных кредитов. Компания приступила к процессу преобразования, начав первый этап ребрендинга, включающего изменение наименования операционной структуры и подготовку совместной маркетинговой кампании с партнерским банком, что подчеркивает глубину перемен и высокий уровень взаимодействия с ключевым партнером.

📛 Однако, неожиданно звучит заявление о предстоящем многократном увеличении масштабов бизнеса и прибыли, начиная с 2027 года. Возникает закономерный вопрос: кому адресованы подобные заявления, ведь объективно такой взрывной рост маловероятен.

😎 Компании предстоит сложная задача, связанная с необходимостью эффективного управления ресурсами и успешным внедрением инноваций. Реализация заявленных планов потребует серьезных усилий и благоприятных внешних условий, без которых достижение целевых показателей представляется крайне затруднительным.

🎯 ИнвестВзгляд: Долгосрочно актив имеет сильный потенциал, особенно в моменте рост котировок может быть взрывным. Доля в портфеле увеличена.

📊 Фундаментальный анализ: ✅ Покупать - потенциал роста бизнеса, планы по расширению продуктовой линейки и ожидаемые дивидендные выплаты делают акции компании привлекательными.

💣 Риски: ☁️ Умеренные - несмотря на стабильную работу и чёткий план развития, амбициозные цели по росту требуют дополнительных ресурсов и времени на реализацию. Важно, что существующие риски находятся под контролем.

✅ Привлекательные зоны для покупки: 1,76р / 1,65р / 1,51р

💯 Ответ на поставленный вопрос: Да, стоит рассмотреть инвестиции в акции CarMoney. Компания показывает положительные финансовые результаты, активно развивает новые продукты и увеличивает кредитный портфель. Диверсификация бизнес-модели улучшает устойчивость и повышает привлекательность акций.

✍️ С Вас подписка! Если уже подписаны, то оставляйте реакции.

$CARM #CARM #CarMoney #ПСБФинанс #СТГ #Инвестиции #Акции #МФО #Портфель #Дивиденды #Финансы #Ребрендинг #Рынок #Отчетность

💬 «Пока банки будут развивать универсальный кредитный продукт, игроки альтернативного кредитования продолжат искать незанятые ниши, недоступные банкам», — пишет Коммерсантъ.

💰 Именно в этой нише МГКЛ запускает свой новый проект «Ресейл Инвест». Рынок позитивно оценил сделку: эксперты называют её логичным шагом и подчёркивают, что опыт группы в ломбардном бизнесе даёт платформе уникальное конкурентное преимущество перед другими игроками.

📈Новая структура позволит селлерам получать займы под залог товаров, а в дальнейшем — выходить малому и среднему бизнесу на закрытые размещения акций. Для МГКЛ это ещё один драйвер роста и шаг к формированию полноценной экосистемы.

https://www.kommersant.ru/doc/8007969

🧩 Новая компания в Группе МГКЛ

В периметр Группы вошла новая структура — ООО «Ресейл Инвест», дочерняя компания АО «Ресейл-АйТи», развивающего онлайн-платформу Ресейл Маркет.

📌 Что это значит для бизнеса:

— Ресейл Инвест будет разивать инвестиционную платформу для финансирования селлеров

— На первом этапе компания будет сфокусирована на выдаче займов под залог товаров предпринимателей и селлеров

— В перспективе — развитие универсальной площадки, где будут доступны не только займы, но и закрытые размещения акций компаний малого и среднего бизнеса.

💡 Благодаря Ресейл Инвест селлеры смогут быстрее привлекать оборотные средства под залог собственных товаров и направлять их на развитие. Это решение особенно актуально для предпринимателей, которым сложно получить доступ к банковскому кредитованию.

Алексей Лазутин, генеральный директор ПАО «МГКЛ»:

«Опыт выдачи займов под залог ценных вещей, хорошо отработанный в ломбардном бизнесе, мы распространяем и на ресейл. Для малого бизнеса это возможность получить быстрый доступ к финансированию, а для нас — развитие нового сегмента экосистемы и вклад в поддержку предпринимательства в стране».

Российский IT-единорог в санкционной реальности: как IVA сохраняет 2 млрд прибыли

Компания IVA Technologies (ПАО «ИВА») резидент ОЭЗ «Иннополис», специализируется на разработке экосистемы корпоративных коммуникаций и предлагает широкий спектр продуктов, включая программное обеспечение, облачные сервисы и аппаратные решения. Вот ключевые продукты из её портфолио:

1. Программные платформы и сервисы

— IVA MCU:

Флагманская платформа для видеоконференцсвязи (ВКС), поддерживающая многоточечные сессии, субтитры, онлайн-перевод и интеграцию с корпоративными системами. Лидер среди российских ВКС-решений по версии Market.CNews .

— IVA One:

Суперприложение для корпоративных коммуникаций, объединяющее мессенджер, видеозвонки, почту, календарь, управление задачами и ИИ-помощников (например, IVA Terra для транскрибации и суммаризации переговоров) .

— IVA Connect:

Корпоративный мессенджер с шифрованием данных и поддержкой групповых чатов .

— «ВКурсе»:

Облачный сервис ВКС, занявший 3-е место в рейтинге российских решений для связи .

— IVA GPT:

Бизнес-помощник на базе искусственного интеллекта для автоматизации рутинных задач .

2. Оборудование

— IP-телефоны:

Модели IVA Advanced, IVA Advanced M и видеотелефон IVA, сертифицированные как оборудование российского происхождения .

— Видеотерминалы:

IVA Room (для переговорных) и IVA Largo (премиум-сегмент для больших залов) .

— Сетевое оборудование:

Пограничный контроллер сессий IVA SBC для защиты коммуникаций и IVA IP GW (шлюз телефонии) .

3. Решения для безопасности и инфраструктуры

— IVA MS:

Система мониторинга и управления ИТ-инфраструктурой .

— Интеграции с экосистемой безопасности:

Совместимость с российскими СУБД (Postgres Pro), ОС (РЕД ОС 8), межсетевыми экранами (Weblock WAF, «Гарда WAF») для защиты от сетевых атак .

Особенности продуктовой стратегии

— Акцент на ИИ:

Решения вроде IVA Terra используют ИИ для обработки речи и анализа данных .

— Импортонезависимость:

Вся продукция включена в реестры Минцифры и Минпромторга РФ, что важно для госзаказчиков .

— Экосистемный подход:

Продукты интегрированы в единую платформу IVA, что позволяет клиентам масштабировать решения от офисного уровня до ЦОД .

Продукты IVA Technologies охватывают 95% потребностей бизнеса в корпоративных коммуникациях и ориентированы на замещение иностранных аналогов в условиях санкций. В 2024 году 28% выручки компании принесли новые продукты экосистемы, а к 2025 году ожидается рост этой доли до 35% .

Основные клиенты 1. Государственный сектор:

— Федеральные органы власти (например, проекты для Минцифры).

— Госкомпании: «Роскосмос», предприятия ОПК. Соглашение с «Роскосмосом» включает внедрение решений для защищённой связи.

2. Корпоративный сектор:

— Крупные российские компании: клиентами являются 620+ организаций из энергетики, финансов, телекома.

— Пример: внедрение платформы IVA MCU (видеоконференцсвязь) в топ-5 банков РФ и нефтегазовых холдингов.

3. Партнёрская сеть:

— 220+ партнёров-дистрибьюторов (например, интеграторы типа «Софтлайн»), продвигающих продукты IVA в регионах и за рубежом.

4. Международные рынки:

— Старт экспорта в Казахстан, Вьетнам, Индию через партнёрские соглашения (например, членство на KASE).

Отзывы о продуктах

Позитивные аспекты:

— Лидерство в сегменте ВКС:

По данным TelecomDaily, IVA MCU занимает 33% корпоративного рынка видеосвязи. Клиенты отмечают стабильность и интеграцию с российским ПО (например, ОС «РЕД ОС»).

— Сертификация и безопасность:

Оборудование (IVA Largo, IVA Room) включено в реестр ТОРП Минпромторга, что подтверждает полную локализацию и соответствие требованиям госзаказчиков.

— ИИ-функционал:

Цифровые помощники (IVA Terra) для транскрибации переговоров получили положительные оценки за точность распознавания речи после партнёрства с AIRI-МТУСИ.

Сложность масштабирования:

Аналитики CNews указывают, что 28% выручки 2024 года принесли новые продукты, но их внедрение у крупных клиентов часто откладывается на 6–12 месяцев.

Что говорят партнёры и эксперты

— Повышение кредитного рейтинга:

Агентство НКР повысило рейтинг ПАО «ИВА» до А-.ru (2025), выделив низкую долговую нагрузку и рентабельность 64%.

— Стратегические инвесторы:

Фонд технологических инвестиций приобрёл долю в компании, что усилило доверие к её экспортному потенциалу.

Финансовое состояние

Выручка (3.29 млрд руб. в 2024 г.):

— 88% (2.92 млрд руб.) — продажа лицензий на ПО.

— 10% (335 млн руб.) — техподдержка.

— 2% (42 млн руб.) — прочие доходы (продажа оборудования, консультации).

— Рост выручки: +47% г/г (2023: 2.24 млрд руб.).

Расходы и формирование прибыли:

Структура расходов ПАО «ИВА» в 2024 г.

1. Себестоимость продаж (253.2 млн руб.):

— 36% — зарплаты сотрудников (90.5 млн руб.);

— 27% — амортизация активов (67.9 млн руб.);

— 16% — закупка товаров для перепродажи (39.3 млн руб.);

— Остальное — материалы, логистика и др.

2. Коммерческие расходы (344.6 млн руб.):

— 44% — оплата труда коммерческого отдела (151.5 млн руб.);

— 22% — маркетинг (76.3 млн руб.);

— 21% — конференции и обучение (72.8 млн руб.).

3. Управленческие расходы (301.7 млн руб.):

— 48% — зарплаты администрации (145.3 млн руб.);

— 16% — амортизация офисного оборудования (48 млн руб.);

— 8% — консалтинговые услуги (23.9 млн руб.).

4. Прочие расходы (261.9 млн руб.):

— 58% — резервы по сомнительным долгам (153 млн руб. — созданы под риски непогашения дебиторки);

— 17% — курсовые разницы, штрафы, комиссии (44.6 млн руб.);

— 25% — прочие операционные издержки (например, выплаты совету директоров, парковка).

Ключевые драйверы прибыли:

1. Гигантская маржа на ПО:

— Себестоимость лицензий почти нулевая (разработка уже завершена), поэтому 88% выручки (2.92 млрд руб.) дает сверхприбыль.

2. Контроль издержек:

— Себестоимость снизилась на 19% г/г, хотя выручка выросла на 47%.

3. Налоговые льготы:

— Текущий налог на прибыль = 0 (льгота для IT-компаний), отложенный налог (8 млн руб.) — бухгалтерская проводка, а не реальный платеж.

О чем говорят цифры?

— Риск №1: 153 млн руб. резервов по сомнительным долгам — признак проблем с оплатой у клиентов (дебиторка = 2.14 млрд руб. — 39% активов!).

— Риск №2: Коммерческие расходы выросли в 9 раз (с 37 млн в 2023 г. до 345 млн в 2024 г.). Если новые клиенты не окупят вложения — прибыль упадет.

— Сильная сторона: Управленческие расходы выросли лишь на 26% при росте выручки на 47% — это эффективное масштабирование.

Долговая нагрузка:

— Краткосрочные займы: 481 млн руб. (включая проценты).

— Долгосрочные обязательства: 135 млн руб. (аренда).

— Чистые активы: 4.51 млрд руб. (рост на 56% г/г).

— Коэффициент финансового рычага (D/E): 0.21 (низкая долговая нагрузка).

— Покрытие долгов денежными средствами: 45% (деньги: 219 млн руб. vs краткосрочные долги 481 млн руб.).

Ключевые финансовые показатели:

— Ликвидность: Коэффициент текущей ликвидности = 2.86 (норма >2).

— Рентабельность активов (ROA): 39% (2023: 47%).

— Инвестиции: 1.97 млрд руб. направлено на создание НМА (разработка ПО).

Стратегия:

— Инвестиции в R&D: Увеличение НМА в 4.5 раза (до 2.5 млрд руб.) для разработки новых продуктов (IVA ONE, IVA TERRA).

— Экспансия: Покупка долей в дочерних компаниях (АО «ВКурсе» — 80%, ООО «НТЦ» — 100%).

— Выход на биржу: В 2024 г. акции компании размещены на Московской бирже.

— Риски: Санкционное давление, рост налоговой ставки до 5% с 2025 г., высокая дебиторская задолженность (2.14 млрд руб., 39% активов).

Что говорят аналитики?

На основе анализа консенсус-прогнозов аналитиков IVA Technologies (RU:IVAT)

Консенсус-прогноз:

— Рекомендация: «Покупать» (на основе 2 независимых аналитических отчетов) .

— Целевая цена:

— ПСБ: 323 ₽ (+81.5% от текущих ~178 ₽) .

— Ньютон Инвестиции: 345 ₽ (+93.8%) .

— Текущая цена: 177.8–178.2 ₽ (данные на 13.08.2025) .

Ключевые фундаментальные показатели:

— P/E: 9.41, P/S: 5.37 – ниже медианы сектора ИТ в РФ .

— Выручка (прогноз): 1.77 млрд ₽ в 2025 г., рост на 69.9% за год .

— Капитализация: 17.85 млрд ₽ .

Риски:

— Волатильность из-за новостного фона (политика, санкции).

— Ограниченное число аналитиков (2 прогноза) .

Заключение:

Компания демонстрирует агрессивный рост за счет инвестиций в собственные IT-продукты, сохраняя высокую рентабельность. Низкая долговая нагрузка и льготное налогообложение поддерживают финансовую устойчивость. Главные риски — зависимость от господдержки и управление дебиторской задолженностью. Стратегия направлена на захват рынка через технологические инновации.

Больше полезной аналитики в нашем TG

t.me/xyzcapitalru

«МГКЛ»: что важно понимать инвестору, читающему отчеты компании

Мы регулярно публикуем прозрачные отчёты, отражающие финансовые показатели и ключевые итоги работы. Однако за цифрами и статистикой скрывается более глубокая реальность — понимание того, как мы развиваемся каждый день, строим устойчивый бизнес и готовимся к будущему. Именно эти неочевидные, но важные детали формируют нашу долгосрочную устойчивость и создают ценность для инвесторов.

Вот пять ключевых аспектов, которые помогают понять, как мы строим успешный и надёжный бизнес:

1️⃣ Системность роста

Ломбардный бизнес, ресейл и оптовая торговля золотом развиваются параллельно и дополняют друг друга. Клиенты, процессы и экспертиза между направлениями перетекают, создавая эффект экосистемы.

2️⃣ Команда с глубокой экспертизой

В «Мосгорломбарде» работают оценщики с десятилетиями опыта. Их навыки постоянно обновляются — у нас есть собственная корпоративная школа оценщиков, где сотрудники проходят регулярное обучение и повышение квалификации.

3️⃣ Технологическая основа

За простой для клиента онлайн-оценкой стоит интеграция с внутренними базами, автоматизация документооборота и безопасные платёжные решения. Архитектура строится так, чтобы поддерживать масштабирование без потери качества сервиса.

4️⃣ Культура ответственности

Для каждого типа вещей у нас свои стандарты хранения: шубохранилище с контролем температуры и влажности, безопасные сейфы для ценностей, круглосуточное видеонаблюдение во всех отделениях и онлайн-мониторинг для мгновенной реакции на экстренные ситуации.

5️⃣ Гибкость в стратегических решениях

Мы оперативно реагируем на изменения спроса: добавляем новые категории товаров, адаптируем процессы и внедряем цифровые сервисы там, где они дают максимальный эффект.

📌 Для инвестора это значит: за цифрами в отчете стоит компания, ориентированная на долгосрочное развитие, гибкая в принятии решений и сохраняющая высокие стандарты качества и ответственности.

🏗 Инфраструктура вместо витрины: как бизнесы группы МГКЛ создают технологическую основу ресейла

В группе МГКЛ каждое направление — офлайн-розница, оптовая торговля, ресейл и цифровые сервисы — не работает в отрыве от остальных. Мы строим единую инфраструктуру, которая объединяет онлайн и офлайн и даёт синергию для всей экосистемы.

📌 Как это работает:

— Офлайн-розница обеспечивает широкую сеть приёма и выдачи товаров.

— Оптовое направление даёт гибкость в управлении ликвидностью и товарными потоками.

— Онлайн-платформа «Ресейл Маркет» добавляет цифровой канал и новые инструменты для клиентов и партнёров.

— AI- и IT-инструменты помогают оценивать, учитывать и управлять товаром в реальном времени.

💡 Такой подход позволяет не просто запускать новые сервисы, а создавать технологическую основу ресейла, в которой каждое направление усиливает другое. Это не «отдельные витрины», а взаимосвязанная система, где данные и процессы работают на общую цель.

Результат: мы можем масштабироваться быстрее, снижая издержки и сохраняя контроль качества на всех уровнях.

Ozon: вышли из зоны убыточности

Ozon показал первую в истории чистую прибыль без костылей в виде разовых доходов.

👀 +359 млн рублей прибыли во втором квартале — вроде бы немного, но в контексте всей предыдущей истории компании — это важный рубеж. Маркетплейс, который всегда был “про рост, а не про прибыль”, теперь и про деньги.

📈 Выручка выросла на 87% г/г до 227,6 млрд. Основной вклад — услуги маркетплейса (+100%) и финтех (+198%).

📊 Валовая прибыль выросла в 3,7 раза и достигла 57,5 млрд — это уже весомо. При этом операционные расходы в доле от оборота сократились — с 4,5% до 3,9%. То есть бизнес не просто рос, но и становился эффективнее.

📈 Всё это вылилось в резкий рост EBITDA — 39,2 млрд руб., год назад она была отрицательной. За один квартал компания заработала почти столько же, сколько за весь 2024 год. И главное — это не результат одной удачной вертикали: в плюсе как e-commerce (24,5 млрд), так и финтех (14,7 млрд). Структура прибыли становится устойчивой — сразу на двух опорах.

Если смотреть глубже:

🔷️ Маркетплейс стал более жирным:

— GMV: 958,4 млрд руб. (+51%)

— Частотность заказов: 30 в год на пользователя

— Активных покупателей: 60,5 млн

🔷️ E-commerce дал положительную EBITDA — 24,5 млрд, вместо убытка годом ранее. Нормальная такая развилка.

🔷️ Финтех — полноценный двигатель

— Выручка: 46,2 млрд (+164%)

— EBITDA: 14,7 млрд (+149%)

— Займы: 100,2 млрд

— Остатки клиентов: 349 млрд (почти в 4 раза рост год к году)

— 55% всех операций по Ozon-карте происходят вне маркетплейса — финтех вышел за пределы экосистемы и начинает конкурировать с классическими банками.

🤔 Вывод

Если не вникать — можно подумать, что у Ozon всё как всегда: рост, финтех, GMV. Но детали выдают главное и это - улучшение прогнозов компании на 2025:

— EBITDA: 100–120 млрд руб. за год

— Выручка финтеха вырастет на 80%+, а не 70%, как ожидали в начале года

— GMV увеличится на 40%

В 14:00 стартует стрим — послушаю, как команда комментирует смену таргетов и долгожданную редомициляцию. Ссылка ТУТ

📈 1,5 года после IPO: как МГКЛ растёт после выхода на биржу

Для ПАО «МГКЛ» IPO стало отправной точкой для масштабного роста и развития качественной истории компании на рынке капитала.

📊 Мы кратно выросли:

— по итогам 2023 года выручка группы составила 2,2 млрд рублей, а только за первое полугодие 2025 года — уже 10 млрд рублей;

— в 2023 году количество клиентов составляло 92 тыс., а к первому полугодию 2025 года база увеличилась до 103,6 тыс. человек.

📌 Этот рост — доказательство эффективности выбранной стратегии, в основе которой:

— масштабирование розничной сети и развитие онлайн-каналов;

— инвестиции в ресейл-направление и цифровизацию;

— создание экосистемы МГКЛ, которая объединяет все наши направления бизнеса и усиливается за счёт платформы «Ресейл Маркет». Она связывает онлайн и офлайн, нацелена на привлечение новых клиентов и повышение эффективности работы всей группы.

💡 Что значит публичный статус для инвесторов?

— мы обязаны быть максимально открыты: регулярно раскрываем операционные и финансовые показатели, отвечаем на вопросы инвестсообщества;

— для нас это дисциплина и доверие, для инвесторов — прозрачность и понимание стратегии;

— мы делимся прибылью: дивидендная политика предусматривает выплату до 50% от чистой прибыли по МСФО, и мы последовательно её придерживаемся.

🔎 IPO для МГКЛ — возможность расти быстрее и работать эффективнее. А для инвесторов — это доступ к динамично развивающейся компании, которая создаёт долгосрочную стоимость.

🔄 Ресейл в составе экосистемы: зачем он нам как группе

Для группы «МГКЛ» «Ресейл Маркет» — это не просто новая вертикаль, а ключевой элемент экосистемы, который усиливает каждое направление бизнеса.

📌 Зачем нам ресейл:

— он повышает оборачиваемость залогов: товары, не выкупленные в ломбарде, быстрее находят нового владельца через витрину;

— он расширяет аудиторию: платформа удобна для молодых клиентов, которым проще продать или купить вещь онлайн;

— он создаёт новые точки входа в экосистему: клиенты из ресейла переходят в другие сервисы группы;

— он формирует дополнительную выручку за счёт комиссии и оборота, снижая долю процентной зависимости.

💡 Мы выстраиваем сквозную модель: от офлайн-оценки до онлайн-продажи, от хранения до логистики. Ресейл помогает объединять форматы и привычки разных поколений потребителей.

💼 Московская биржа зарегистрировала восьмой выпуск облигаций ПАО «МГКЛ» на 1 млрд рублей

Московская биржа зарегистрировала восьмой выпуск облигаций ПАО «МГКЛ» в рамках программы биржевых облигаций.

📊 Объём выпуска — 1 млрд рублей.

📌 Привлечённые инвестиции будут направлены на ускоренное развитие бизнеса.

В фокусе — развитие экосистемы:

— увеличить количество офлайн-отделений более чем на 50%;

— продолжается масштабирование экосистемы — от ресейла и ломбардной сети до цифровых сервисов.

💬 Алексей Лазутин, генеральный директор ПАО «МГКЛ»:

«Рынок товаров вторичного потребления демонстрирует органичный и стремительный рост, и мы намерены использовать эту возможность для масштабирования бизнеса с привлечением дополнительных инвестиций.

В планах — масштабирование розничной сети более чем на 50%. Кроме того, мы реализуем новые проекты в направлениях ресейла и оптовой торговли драгоценными металлами, что позволит увеличить объёмы продаж в этих сегментах».

📎 Подробности о параметрах размещения мы раскроем позже — следите за обновлениями.

Социальная сеть или технологический конгломерат: куда ведёт VK её новая стратегия ⁉️

💭 Сегодня компания стремится трансформироваться в крупный технологический холдинг, охватывающий широкий спектр направлений: социальные сети, цифровую инфраструктуру, бизнес-решения и образовательные сервисы. Разбираемся подробнее...

💰 Финансовая часть (1 кв 2025)

🧿 В первом квартале 2025 года компания VK значительно улучшила свою финансовую эффективность, увеличив показатель EBITDA примерно в пять раз — до 5 миллиардов рублей благодаря снижению операционных расходов и сохранению темпов роста доходов. Это улучшение наблюдалось во всех ключевых направлениях деятельности: социальных сетях, сервисах экосистемы, технологическом бизнесе VK Tech и образовательном секторе.

👨💼 По мнению руководства, достигнутые показатели свидетельствуют о завершении активной фазы инвестиций и перехода к оптимизации существующих продуктов, что позволит сократить затраты и повысить прибыльность.

💪 VK подтверждает ожидания по достижению скорректированной EBITDA свыше 10 миллиардов рублей по итогам 2025 года. Основные драйверы роста включают следующие направления:

- Реклама: VK сосредоточится на развитии новых форматов рекламы, включая социальную коммерцию и работу с влиятельными лицами (инфлюенсерами). Особенно акцентируется внимание на платформе VK Видео, где планируется развивать различные рекламные инструменты, такие как нативная интеграция, подписки и лицензионная деятельность.

- VK Tech: Бизнес-подразделение VK Tech продолжает демонстрировать высокие темпы роста, превышающие средние показатели рынка корпоративных решений (рост ожидается на уровне 24%). Уже в первом квартале была зафиксирована существенная динамика роста выручки подразделения (+64%), несмотря на ярко выраженную сезонность отрасли.

😎 Кроме того, VK намерена продолжить оптимизацию структуры расходов, сократив издержки на оплату труда сотрудников, создание медиа-контента и продвижение продукции. По предварительным оценкам, уже в текущем году компания сможет достичь запланированного уровня прибыли.

🧐 Помимо увеличения операционной эффективности, руководство также намерено снизить долговую нагрузку, одновременно повышая уровень отдачи от вложений. Ключевыми инвестициями последних лет были новые технологии, инфраструктуры и платформы, обеспечившие компании надежную основу для дальнейшего развития и расширения доли рынка.

📊 Таким образом, итоги первого квартала позволяют сделать вывод, что компания уверенно движется к выполнению поставленных целей, укрепляя позиции как в российском сегменте онлайн-сервисов, так и в смежных отраслях.

🫰 Допэмиссия

🤷♂️ Это один из способов улучшения финансовой ситуации компании VK. Взятие кредитов под текущие процентные ставки становится невыгодным, поэтому компания предпочла временно уменьшить долю капитала каждого акционера, сохранив при этом контроль над бизнесом.

❗ Компания выпустила 345,03 млн обыкновенных акций по цене 324,9 рубля каждая, что позволило привлечь около 112 миллиардов рублей. Средства запланировано направить на уменьшение долгового бремени. Участниками закрытого размещения стали закрытые паевые инвестиционные фонды, основными инвесторами которых выступают крупные российские акционеры.

✔️ Развитие

💪 Создается многофункциональный сервис обмена информацией на платформе Max, обеспечивающий защищенное общение и доступ к государственным и коммерческим цифровым услугам. Этот проект объединяет возможности различных российских онлайн-сервисов. Ранее о том, что национальный мессенджер планируется развивать на базе сервиса ВК, сообщал глава Минцифры Максут Шадаев.

🎦 Платформа VK Видео нацелена на дальнейшее увеличение рекламной выручки, удерживая лидирующие позиции среди российских видеостриминговых сервисов. Основная задача состоит в предоставлении авторам возможностей для заработка через рекламу и партнёрские программы. Хотя воспроизвести алгоритмы YouTube технически возможно, достижение аналогичных результатов потребует значительных усилий.

🧐 Бизнес-направление VK Tech демонстрирует уверенный рост, превосходящий рыночные тенденции в области программного обеспечения для предприятий. Ожидается, что среднегодовой прирост VK Tech превысит общий рынок корпоративного ПО, достигающего 24% ежегодно. VK рассматривает возможность выхода VK Tech на публичное размещение акций (IPO), однако точные сроки пока неизвестны.

📌 Итог

🥸 Компании провела дополнительную эмиссию акций, что стало необходимым решением для укрепления финансового положения. Параллельно с этим VK внедряет новые подходы к развитию рекламных инструментов, особое внимание уделяя влиянию лидеров мнений (инфлюенсеров) и социальным сетям электронной торговли.

😎 Важно подчеркнуть необходимость повышения общей эффективности, поскольку простой количественный рост без соответствующей прибыльности вряд ли удовлетворяет ожидания инвесторов.

🎯 ИнвесВзгляд: Государственное участие в структуре компании не позволяет ей раскрыть свой потенциал, а дополнительная эмиссия акций и долговая нагрузка оптимизма не прибавляют. При иных обстоятельствах — это был бы крайне привлекательный актив. Но сейчас идеи нет.

💯 Ответ на поставленный вопрос: VK переходит от статуса социальной сети к роли технологического конгломерата, стремясь расширить своё влияние далеко за пределы традиционного сегмента соцсетей. Стратегия компании направлена на интеграцию цифровых услуг различного характера — от образовательных платформ и видеохостинга до разработки инновационных технологических решений для бизнеса. Новые проекты, такие как платформа Max и развитие VK Tech, демонстрируют стремление VK занять ключевое положение в цифровой экономике страны. Однако успех зависит от способности эффективно управлять финансовыми ресурсами, снижать долги и повышать общую рентабельность. Решение провести дополнительную эмиссию акций свидетельствует о желании укрепить финансовое положение, но вызывает опасения относительно распределения рисков и контроля. Если VK удастся сбалансированно развиваться и сохранять высокую доходность, компания действительно станет крупным игроком на технологической арене.

👇 Какие перспективы видите у компании? Держите в своем портфеле?

$VKCO #VKCO #технологии #инвестиции #бизнес #VKTech #Max #Стратегия #Инновации #Экосистема #допэмиссия #IPO

Премиальный рост в регионах - секрет успеха АПРИ

Знаете ли вы, что в регионах новостройки дорожают быстрее столичных? Вот и я не знал до тех пор, пока не начал разбирать регионального девелопера - компанию АПРИ ее отчет за первый квартал 2025 года по МСФО. Предлагаю и вам чуть подробнее узнать о компании и оценить ее перспективы на ближайший год.

Итак, АПРИ - ключевой игрок на рынке жилищного строительства Челябинска, но этим география не ограничивается. Проекты компании уже реализуются в Екатеринбурге, Ленинградской области, Железноводске и Приморье, а экспансия в новые регионы строится через партнёрства с локальными и финансовыми партнерами. Такой подход минимизирует риски и ускоряет масштабирование - стратегия, которая уже принесла плоды.

"С момента выхода на биржу в августе 2024 года бумаги АПРИ прибавили 40%. Вы не ослышались. На фоне общего спада в отрасли и падения рынка, результат отличный. Компания одна из немногих в своем сегменте публикует МСФО отчетность ежеквартально, поэтому данных для анализа достаточно."

Несмотря на снижение выручки в отчетном периоде на 17,4% до 4,9 млрд рублей, вызванное падением ипотечного спроса, компания демонстрирует феноменальную гибкость. Продажи премиальных объектов, таких как «Твоя привилегия» в Челябинске и Екатеринбурге, «Парковый премиум» и ЖК «Грани», растут двузначными темпами, несмотря на общую коррекцию рынка.

📊 Спустившись глубже в отчётность, мы обнаруживаем весьма ободряющие цифры. Валовая прибыль выросла на 18%, достигнув 2,5 млрд рублей. Это стало возможным благодаря грамотному управлению расходами и оптимизации себестоимости строительства. В условиях сложного рынка подобное достижение особенно ценно.

Валовая маржа компании составила впечатляющие 51%, значительно превосходя средние показатели конкурентов, колеблющиеся в районе 30%. Теперь становится понятным, почему акции АПРИ так уверенно росли после IPO. Чистая прибыль за отчётный период увеличилась на 13%, достигнув 0,8 млрд рублей, а причитающаяся акционерам компании на 58%, за счет снижения доли держателей неконтролирующих долей в дочерних компаниях. Отличный итог, достигнутый вопреки высокому уровню ключевой ставки.

🏦 Заседание ЦБ, намеченное на конец июля, может стать триггером для рынка. Есть основания полагать, что регулятор не только снизит ключевую ставку, но и пересмотрит прогнозы по инфляции, открыв путь к дальнейшему смягчению денежно-кредитной политики. Это создаст благоприятные условия для оживления ипотечного кредитования и последующего роста спроса на новое жильё.

АПРИ доказал, что умеет зарабатывать даже в шторм. Уникальная бизнес-модель, фокус на растущие рынки и умение создавать экосистемы вместо просто домов выгодно выделяют его на фоне конкурентов. А значит и мне надо пристальнее к ним присмотреться.

❗️Не является инвестиционной рекомендацией

Дивидендная ловушка МТС: почему рост долгов опаснее, чем кажется ⁉️

💭 Цель данного обзора — разобраться, насколько устойчива текущая бизнес-модель МТС и какие риски несет для акционеров существующая дивидендная политика компании.

💰 Финансовая часть (1 кв 2025)

📊 Доходы увеличиваются на 8,8% год к году, показатель EBITDA повысился на 7%. Важно отметить, что Федеральная антимонопольная служба критикует компанию за повышение тарифов, хотя темпы роста доходов уступают увеличению индексации тарифов для энергетиков и той же Транснефти. По итогам квартала произошел небольшой рост оборотного капитала.

💱 Валовая рентабельность бизнеса снижается, что является негативным фактором. Свободный денежный поток (без учета банковской деятельности) вновь оказался отрицательным — минус 13,5 миллиарда рублей за квартал. Основная причина — увеличение оборотного капитала, несмотря на это, даже без учета последнего показателя положительного результата достичь не удалось.

💸 Дивиденды

🤷♂️ Дивидендная стратегия МТС на период с 2024 по 2026 год предусматривает ежегодные выплаты акционерам в размере минимум 35 рублей на каждую акцию. Средства для выплаты дивидендов заемные, собственных не хватает. Это приводит к дальнейшему росту задолженности и увеличению процентных платежей.

🆕 IPO

👌 Компания намерена вывести на биржу три подразделения: МТС Линк, МТС Exolve и MTS Web Services (MWS). MTS Web Services была создана в конце 2024 года и объединяет все информационные технологические бизнесы группы. МТС Линк занимается предоставлением услуг видеосвязи, а МТС Exolve предлагает облачную платформу для коммуникаций с клиентами.

🧐 Одним из ключевых факторов успешного выхода «дочек» на биржу является снижение ключевой ставки ниже уровня 10%. Ранее в МТС уже заявляли о намерениях провести IPO двух других подразделений — МТС AdTech (реклама) и Юрент (прокат самокатов), но решение отложено в ожидании лучших экономических условий.

✔️ Развитие

Компания МТС планирует потратить 22 миллиарда рублей на обновление своей телекоммуникационной сети до конца 2028 года. За этот срок планируется замена свыше 12 тысяч компонентов сети в 29 регионах страны. Ожидается, что данная модернизация позволит увеличить скорость передачи данных в десять раз на загруженных участках сети, уменьшить задержку сигнала, снизить риск отказов базового оборудования и повысить среднюю скорость интернета как мобильного, так и стационарного сегмента связи.

👩👦👦 МТС решила расширить свою аудиторию путем разработки собственных мобильных приложений, ориентированных на детскую аудиторию. Одним из первых проектов стал запуск детской игры «Киба» на платформе Telegram Mini App, включающей набор простых мини-игр с элементарными правилами, преимущественно развивающего характера.

🧾 Кроме того, компания готовится представить детальную стратегию дальнейшего развития различных направлений бизнеса внутри своей экосистемы, что даст четкое представление о возможностях роста отдельных сегментов. Дополнительно рассматривается вариант продажи непрофильных активов.

📌 Итог

⭕ МТС — компания с устойчивым потребительским спросом, высокой доходностью по показателю EBITDA и регулярными дивидендными выплатами. Сохранение текущей дивидендной доходности компании требует значительного увеличения долговой нагрузки. Вместе с тем долг оказывает давление на прибыль, денежный поток слаб. Свободный денежный поток способен стабилизироваться лишь в случае сокращения капитальных затрат. Остается непонятным, сможет ли МТС в этом году целиком переложить повышение расходов на тарифы («антимонопольщики» запрещают устанавливать «желательные» цены).

🎯 ИнвестВзгляд: Дивидендная история закапывает компанию в долги. История роста отсутствует. Идеи здесь нет.

💯 Ответ на поставленный вопрос: МТС не может финансировать ни выплату дивидендов, ни развитие бизнеса. Это создает замкнутый круг, где для поддержания дивидендов компания вынуждена брать новые кредиты, что только усугубляет проблему.

👇 С Вас "Лайк"

$MTSS #MTSS #МТС #дивиденды #инвестиции #телеком #анализ #бизнес #биржа #рынок #акции #IPO

Как Займер меняет финтех?

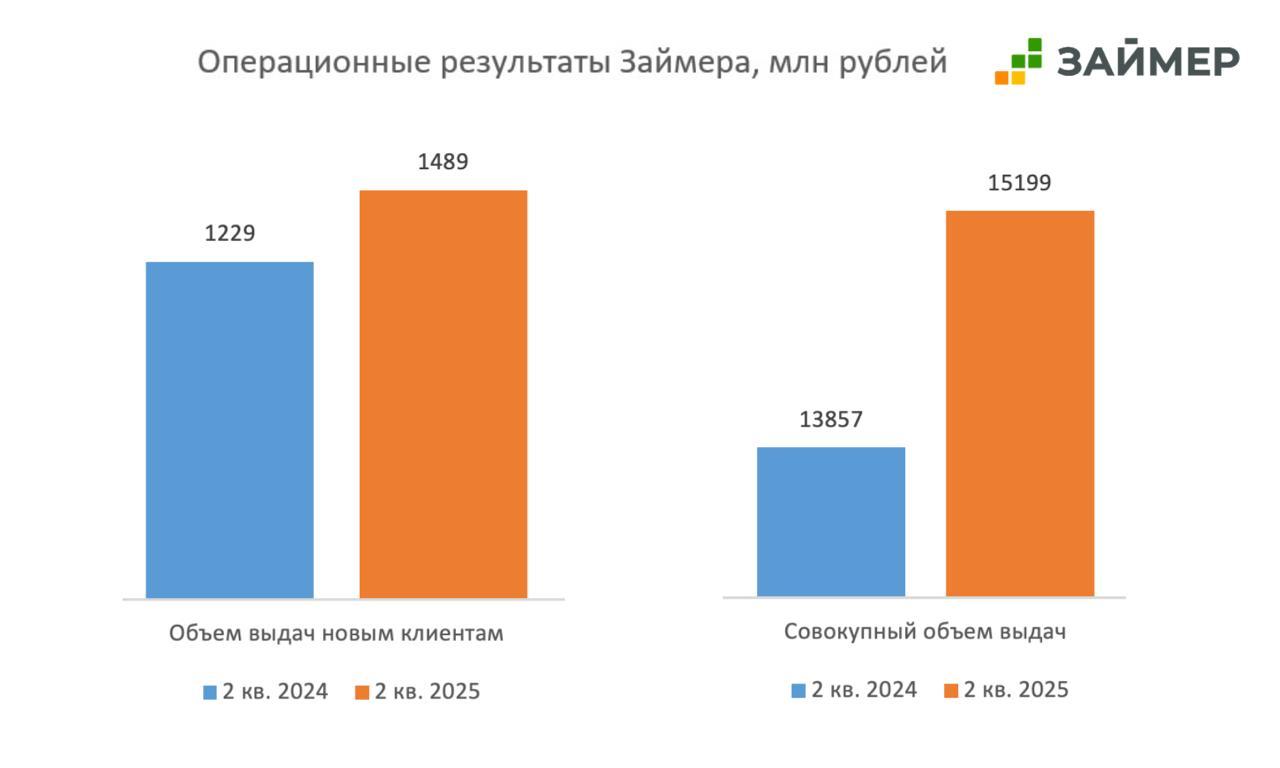

Объемы банковского кредитования физических лиц продолжают падать. На этом фоне микрофинансовая отрасль, отнюдь, может сделать рывок. А значит нам стоит обратить внимание на свежий операционный отчёт за первое полугодие 2025 года одного из лидеров рынка МФО - компании Займер.

💵 Итак, объемы выдачи займов компании за второй квартал выросли на 9,7% до 15,2 млрд рублей. Темпы роста ускоряются по сравнению с началом года за счет активной работы по привлечению новых клиентов. Так, выдачи для них выросли за период на 21,2% до 1,5 млрд рублей.

Такие темпы роста требуют определенных затрат на маркетинг, однако вложения быстро окупаются, ведь секрет успеха микрофинансистов: 91% выдач приходится на повторных клиентов, которые становятся основой стабильного и надежного дохода компании в долгосрочной перспективе.

Займер методично стирает границы между МФО и банками. Запуск виртуальных карт с кредитным лимитом (их выдано на 146 млн. рублей) и PoS-займов (покупка товаров с рассрочкой) - лишь начало. Приобретение банка «Евроальянс» завершает пазл. Теперь компания может предложить клиентам полный спектр финансовых услуг. Это не просто диверсификация - это перезагрузка позиционирования на рынке.

🤗 В условиях борьбы за качественных заемщиков эмитент делает ставку на лояльность. Расширение линейки - не дань моде, а стратегический ход. Клиент больше не заёмщик - он участник экосистемы, где каждый шаг повышает его ценность для компании. На этом фундаменте Займер строит новую эру микрофинансирования.

«Мы обогащаем базу данных и обновляем наши скоринг-модели, что позволяет нам выдавать большие объемы займов новым клиентам и тестировать новые продукты на открытом рынке на нашей целевой аудитории», - отметил гендиректор Займера Роман Макаров.

Операционные результаты Займера по полугодию вселяют оптимизм. Жесткий регуляторный прессинг на банки открыл для МФО «окно возможностей» - пока кредитные финучреждения сбавляют обороты, Займер развивает свою экспансию в секторе.

❗️Не является инвестиционной рекомендацией

⚖️ Принципы работы с долгом: зачем нам структура, а не просто деньги

В ПАО «МГКЛ» мы используем только облигационный долг — это наш осознанный выбор. Для нас долг — не просто «деньги сегодня», а управляемый инструмент для устойчивого масштабирования бизнеса.

📌 Почему мы опираемся именно на облигации:

— Облигационный рынок даёт прозрачные и предсказуемые условия: ставка, срок обращения и график выплат понятны всем участникам.

— Такая структура позволяет нам заранее планировать, когда и на что пойдут привлечённые средства.

— Мы сохраняем сбалансированное соотношение долга и собственного капитала: это ключ к стабильности бизнеса и доверию инвесторов

💡 Мы показываем, что привлечённые инвестиции работают на рост:

✔️ привлеченные средства мы направляем на развитие наших ключевых направлений — розничной сети, ресейла и технологий;

✔️ благодаря этому мы демонстрируем кратный рост финансовых показателей при сохранении прозрачности и контроля за долговой нагрузкой;

✔️ правильная структура заимствований помогает нам своевременно выполнять обязательства перед инвесторами, включая выплату дивидендов.

🔍 Итог прост: мы используем долг как часть экосистемы, где основой остаётся операционная эффективность и рост собственного капитала.