Поиск

Стоит ли покупать акции Henderson ⁉️

💭 Оцениваем инвестиционный потенциал...

💰 Финансовая часть / ✔️ Операционная часть (1 п 2025)

📛 Ранее Henderson не сумел достичь целевых показателей ежегодного прироста на уровне 30%, теперь же необходимо оценить, насколько эффективно компания работает в 2025 году.

🤔 Темпы увеличения месячной выручки остаются нестабильными, однако общий рост доходов за первые шесть месяцев составил 17,3% относительно аналогичного периода прошлого года, достигнув суммы в 10,8 млрд рублей. Компания уже испытывает трудности с достижением даже 20%-го показателя прироста, а перспективы дальнейшего развития выглядят ещё менее оптимистично.

🛍️ Выручка онлайн-продаж увеличились на 38,5% по сравнению с аналогичным периодом прошлого года, достигнув суммы в 2,52 млрд рублей. Доля продаж составляет 23,6% от общей выручки компании.

👔 Выручка сети от офлайн-продаж розничных магазинов возросла на 11,7% по сравнению с прошлым годом, составив 8,15 млрд рублей. Несмотря на снижение количества посетителей сопоставимых точек продажи на 7%, рост доходов в сопоставимых точках увеличился на 4,1%. Если инфляция продолжит замедляться вместе с ростом цен в магазинах, LFL-выручка может оказаться отрицательной, что повлечёт снижение уровня прибыли.

💳 Компания обладает низкой долговой нагрузкой: на конец 2024 года отношение чистого долга к EBITDA составляло всего 0,1х. В первом квартале 2025 года были досрочно погашены выпущенные ранее облигации и около 0,8 млрд рублей краткосрочных займов. Однако в мае 2025 года компания выпустила новый облигационный займ объемом 1,8 млрд рублей. Эти средства планируется направить на погашение существующих краткосрочных кредитов, поскольку условия публичного рынка оказались выгоднее. Таким образом, ожидается, что в 2025 году компания не станет привлекать дополнительные заимствования, так как собственных денежных потоков достаточно для финансирования капитальных расходов.

💸 Дивиденды

🤑 Henderson платит минимум 50% чистой прибыли в виде дивидендов дважды в год, пока долговая нагрузка остается умеренной (чистый долг/EBITDA менее 2,5). По итогам I квартала 2025 года выплачено 20 рублей на акцию, что составило ровно половину чистой прибыли. Ожидается сохранение текущего подхода, с приоритетом инвестиций в бизнес, обеспечивая баланс между стабильными дивидендами и возможностями для развития.

📌 Итог

🖼️ Картина складывается далеко не радужная. Даже если удастся обеспечить увеличение на 17% в 2025 году, перспектива повторения подобного результата в следующем году вызывает сомнения на фоне тенденции к снижению среднего чека покупателей. Специфичные риски, характерные именно для этого бизнеса и отсутствующие в классическом розничном секторе, делают актив с "особым шармом".

👌 Но важно понимать, что одним из главных преимуществ является её нацеленность на сегмент доступного премиум-класса. Продукция бренда отличается высоким качеством используемых материалов и современным дизайном, при этом цена остаётся доступной и даже немного ниже аналогичных предложений зарубежных и российских конкурентов.

🎯 ИнвестВзгляд: Хотя и не удалось поддержать планируемые темпы роста, актив удерживается в портфеле, так как долгосрочно у компании все стабильно.

📊 Фундаментальный анализ: 🟰 Держать - компания сохраняет финансовую устойчивость, несмотря на снижение темпов роста и падение посещаемости офлайн-магазинов.

💣 Риски: ☁️ Умеренные - сложности выполнения поставленных целей и зависимость потребительского спроса не дают права поставить уровень "Низкие", хотя сама бизнес-модель устойчива.

✅ Привлекательные зоны для покупки: 540р / 527р

💯 Ответ на поставленный вопрос: Компания сохраняет устойчивость, но потенциал роста ограничен. Имеет смысл удерживать акции, а наращивать позиции при просадках.

⭐ Поддержите своими лайками — это лучший стимул продолжать публиковать свежие обзоры компаний!

$HNFG #HNFG #Henderson #акции #инвестиции #дивиденды #ритейл #анализ #биржа #трейдинг #портфель #тренды #бизнес

Владислав Бакальчук займется цифровой трансформацией М.Видео-Эльдорадо

Известный российский предприниматель и создатель Wildberries Владислав Бакальчук займется цифровой трансформацией М.Видео-Эльдорадо

IT звучит модно и прибыльно, но как устроен этот рынок на самом деле? Почему одни компании растут, другие падают, а специалистов заменяет ИИ?

ИТ-рынок в России: тренды и реальные игроки.

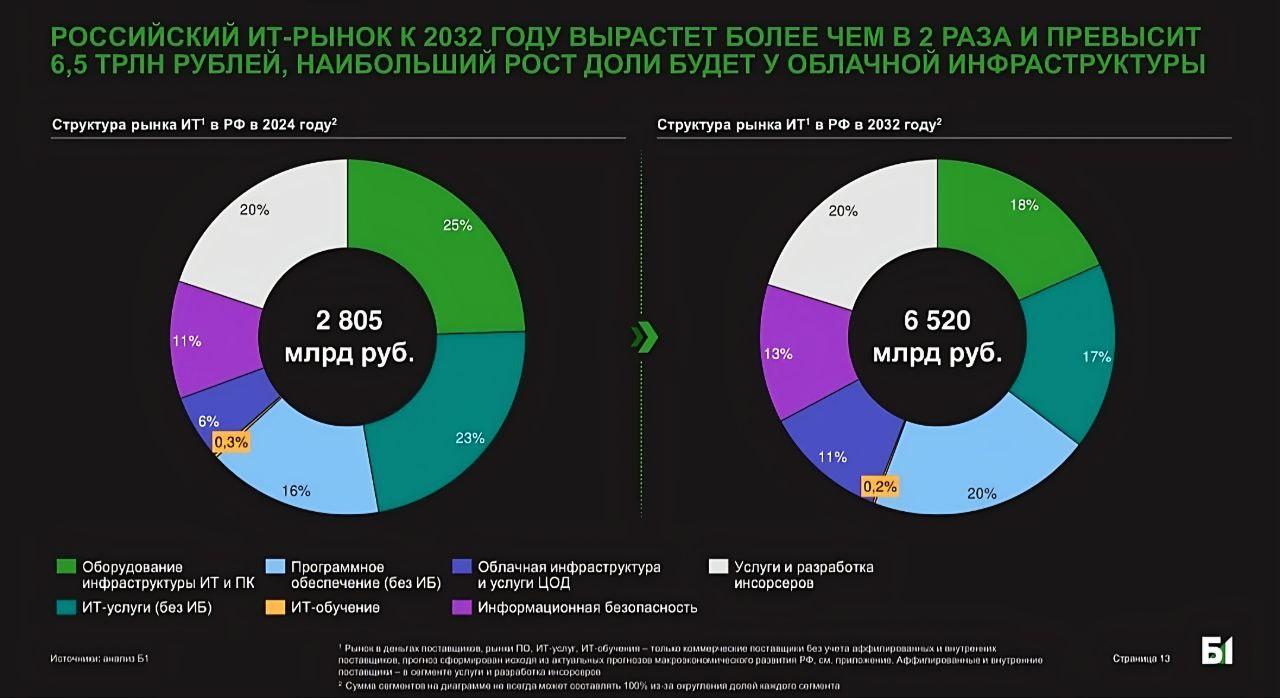

Я уже не первый раз обращаю ваше внимание на исследования Б1. И не случайно: именно они позволяют трезво оценить, как меняется структура российского ИТ-рынка. Сегодня ИТ занимает 2,4% ВВП страны, и этот показатель продолжает расти.

Только в 2024 г. коммерческий рынок ПО и ИТ-услуг превысил 1,1 трлн руб. — это сопоставимо с крупнейшими секторами экономики.

Уход глобальных вендоров стал драйвером роста: тиражное ПО выросло почти в 1,6 раза, ИТ-услуги — в 1,4. И это лишь начало: к 2032 г. рынок ПО может превысить 1,3 трлн руб., а ИТ-услуг — 1,1 трлн руб.

Самый частый комментарий под такими постами 😅: "Интересно, но ничего непонятно". Поэтому сегодня я попробую разобрать для вас данные на примерах и простым языком.

🔷️ Заказная разработка

Фундамент для цифровизации компаний. В 2024 г. объём сегмента составил 150 млрд руб., к 2032 г. прогнозируется рост до 282 млрд руб. По данным Б1, лидеры — FabricaONE.AI, БФТ-Холдинг и Ланит, а на топ-15 игроков приходится около 65% рынка.

👉 Один из драйверов — кадровый дефицит + оптимизация разработки: компании не могут быстро масштабировать собственные команды и обращаются к внешним подрядчикам. На бирже ближе всего к этому сегменту — Софтлайн $SOFL , а среди потенциальных кандидатов на IPO называют Rubytech.

🔷️ AI-ПО и аналитика

Искусственный интеллект перестал быть хайпом и стал инфраструктурной необходимостью. Объём сегмента ИИ-ПО и бизнес-ПО в 2024 г. составил 48 млрд руб., а к 2032 г. может вырасти до 286 млрд руб., показывая ежегодный рост до 30%.

👉 Сейчас в этом сегменте развиваются Сбер AI $SBER , Яндекс $YDEX , МТС AI $MTSS , NTechLab.

Среди потенциальных кандидатов на IPO — VK Tech, FabricaONE.AI

🔷️ Low-code и RPA

Автоматизация через low-code и роботизацию процессов растёт на 19–25% в год. По прогнозам, к 2032 г. более трети сегмента займёт RPA (Robotic Process Automation или роботизированная автоматизация процессов). Сегодня топ-3 игрока — PIX Robotics (30%), FabricaONE.AI (Robin, 22%) и Primo RPA (22%).

👉 Публичных "чистых" RPA-компаний пока нет, но в блоке low-code можно рассматривать Диасофт $DIAS и Цифровые привычки $DGTL .

🔷️ Информационная безопасность

Рост киберугроз и уход зарубежных вендоров сделали ИБ отдельным драйвером. Сегмент развивается вместе с AI и облаками, формируя спрос на новые продукты и обучение специалистов.

👉 Среди публичных лидеров выделяется Positive Technologies $POSI . Из кандидатов на IPO ждём Solar.

🔷️ ИТ-обучение

Кадровый дефицит усиливает и спрос на обучение. В B2B сегменте объём рынка составил 8 млрд руб. в 2024 г. и может достичь 13 млрд руб. к 2032-му. В топ-3 игроков входят 1С, учебный центр Специалист и FabricaONE.AI.

👉 В B2C EdTech проекты есть у Яндекса $YDEX и VK $VKCO — но это лишь часть их экосистем, а не основной бизнес.

Зато профильный игрок, такой как Netology Group —специализирующаяся на онлайн-образовании полного цикла, вполне могла бы стать участником биржевого рынка.

🔷️ Инфраструктурное ПО

Сюда входят операционные системы, базы данных и платформы управления данными. По данным Б1, объём сегмента в 2024 г. составил 146 млрд руб., а к 2032-му может вырасти до 327 млрд.

👉 На бирже его иллюстрирует «Астра» $ASTR , а в числе профильных игроков выделяется Аренадата $DATA , специализирующаяся на СУБД.

🔷️ Инженерное ПО

Его объём в 2024 г. составил 42 млрд руб., к 2032 г. прогнозируется рост до 98 млрд.

👉 На этом направлении работает Нанософт, которая рассматривает IPO.

🧐 Вывод

Российский рынок ИТ-услуг и ПО остаётся фрагментированным: более 50 крупных и сотни средних игроков борются за внимание и чеки клиентов. В ближайшие годы цифровую экономику будут формировать компании из сегментов AI, аналитики и заказной разработки — здесь сходятся и спрос, и технологии. 😉 Главное — не путать реальный продукт с витриной: в ИТ хватает фантиков, и задача инвестора — отличить одно от другого.

Ставьте 👍

#обзор_рынка #обзор_компании

©Биржевая Ключница

В новом выпуске подкаста SFI – «Циан». Включайте!

Всем привет! Если вы когда-нибудь искали жильё, то наверняка пользовались услугами платформы «Циан». Этот сервис, появившийся в самом начале двухтысячных годов, давно стал одним из главных инструментов по поиску недвижимости в России, которым пользуются миллионы людей. Сегодня «Циан» – это целая IT-платформа с аналитикой, big data, сервисами для разных сегментов аудитории и даже собственными разработками в сфере искусственного интеллекта. А еще это публичная компания, акции которой можно приобрести на бирже. В новом выпуске подкаста SFI – «Циан».

🚀 Команда аналитиков «Эйлер» встретилась с «Озон Фармацевтика»

Делимся с вами записью сессии вопросов и ответов между «Озон Фармацевтика» и экспертами компании «Эйлер». Обсуждали тренды и вызовы рынка, а также ключевые планы компании. 💊📊

🎥 Смотрите запись эфира

💬 митап Positive Hack Talks в Джакарте собрал более 370 специалистов в сфере кибербезопасности

Город и страна для проведения митапа выбраны не случайно. Индонезия — одна из фокусных стран для развития нашего международного бизнеса. Данные нашего исследования показывают, что больше четверти объявлений, касающихся Юго-Восточной Азии, на форумах в дарквебе связаны с Индонезией. Подавляющая часть успешных кибератак на организации этой страны (62%) приводит к утечкам данных, а в топ-3 атакуемых областей — промышленность, государственный и финансовый секторы. В последние годы Индонезия значительно продвинулась в укреплении ИТ-инфраструктуры и расширении программ цифровой грамотности для населения. Однако стремительное развитие технологий требует срочного усиления мер кибербезопасности.

«Достижение высокого уровня киберустойчивости компаний, отраслей и целых государств во многом зависит от развития профессиональных кадров, — сказала Елена Гришаева, региональный директор Positive Technologies по Юго-Восточной Азии. — За последний год наша компания договорилась о сотрудничестве с ведущими учебными заведениями Индонезии, чтобы готовить новых специалистов по ИБ и усиливать киберзащиту в стране и во всем регионе. Митап в Джакарте — новый важный шаг в этом направлении».

🔥 Спикеры из Индии, Индонезии, Филиппин и России поделились опытом и уникальными инсайтами, послушать их собрались эксперты, начинающие исследователи кибербезопасности и студенты. Во время выступлений участники обсудили тренды в области кибербезопасности, разобрали реальные примеры из практики, а позже смогли пообщаться с коллегами по отрасли в неформальной обстановке.

Мы запустили серию международных митапов по безопасности в 2024 году. Первые мероприятия прошли в Бангалоре (Индия) и Ханое (Вьетнам) в октябре и ноябре, а также в Каире (Египет) — в марте 2025 года.

#POSI #позитив

💼 Чему инвестора учат кейсы ЮГК и РусАгро: риск мажоритария

В последние месяцы на рынке произошло несколько резонансных событий, связанных с мажоритарными акционерами в крупных частных компаниях. Примеры #UGLD и #RAGR наглядно продемонстрировали: риск мажоритарного акционера вновь стал значимым фактором для инвесторов.

📉 Возврат корпоративных рисков: Ранее инвестиционные решения базировались в основном на калькулируемых параметрах:

— Макроуровень: ключевая ставка, валютный курс, инфляция и т.п.;

— Мезоуровень: отраслевые тренды, цикличность, регуляторные риски;

— Микроуровень: финансовые показатели, дивиденды, долговая нагрузка.

Корпоративные риски, особенно связанные с мажоритариями, игнорировались. Сегодня это опрометчиво. Надёжность и поведение контролирующего акционера становится отдельной переменной инвестиционной модели и начинает непосредственно влиять на инвестиционную привлекательность конкретного актива.

Сюда же относится риск смены менеджмента. Уход ключевых фигур (например, Герман Греф из Сбербанка) может моментально снизить капитализацию. В то же время, в ряде случаев рынок может позитивно интерпретировать обновление управленческой команды. Компании называть не буду, но вы и так их знаете.

💰Классификация компаний по уровню риска мажоритария: Для более взвешенных решений инвестору стоит составить классификатор по перечню компаний и разделить их по категориям/уровню риска и исходя из классификатора принимать решения. Тоже делю компании на 3 группы:

1. Компании с государственным участием. Риск мажоритария минимален, но государственное влияние создаёт специфические риски: рост фискальной нагрузки (примеры: #GAZP, #TRNFP), ограничение дивидендов (#FLOT). Однако бывают и позитивные кейсы — как, например, дивиденды #VTBR;

2. Компании с “government-friendly” мажоритариями. Контролирующие акционеры активно взаимодействуют с государством и встроены в повестку (например: #NVTK, #GMKN, #CHMF). Здесь риск внезапных неблагоприятных решений ниже;

3. Компании с повышенными рисками (не придумал как более деликатно назвать данную категорию). Эмитенты с низкой прозрачностью или слабой коммуникацией с регуляторами. Пример — #MLTR. Здесь корпоративный риск значительно выше.

⚠️ Итоговый вывод: теперь в алгоритм отбора компаний добавляется обязательная переменная - пристальный взгляд на мажоритарного акционера. Признаюсь, раньше тоже пренебрегал данным риском, однако, ситуация диктует новую реальность и игнорировать его - повышать вероятность потерять капитал. Возможно, стоит подумать над предельной долей частных компаний в портфеле, как минимум на ближайшие 1-2 года.

👉 Подписывайтесь на Телеграмм-канал!

📘 Годовой отчет Segezha Group за 2024 год - опубликован

В условиях динамичного рынка открытость и честность остаются фундаментом нашей работы. Как единственная публичная компания в российском ЛПК, мы осознаем свою ответственность и неизменно придерживаемся принципов прозрачности и прямого диалога.

Обзор мирового страхового рынка: итоги 2024 года и прогноз на 2025 год

Команда RENI регулярно следит за тем, что происходит в мире в секторе страхования, мониторит тренды и анализирует результаты крупнейших игроков. Представляем краткий свод того, что произошло в мировом страховании в 1 квартале 2025 года.

Рынок страхования ускорил свой рост в последние 3 года. По данным Swiss Re, в 2024 году объём премий вырос на внушительные 9,7% г/г и достиг $7,9 трлн, из которых сегмент Life составил $3.4 млрд, а Non-Life $4.5 млрд.

В 2025 году, по прогнозам Swiss Re, темп будет ниже, но все же рынок покажет рост, на 2,9% г/г. Ожидается, что вырастут как Life, так и Non-life сегменты.

С начала 2025 года индекс публичных страховых компаний MSCI World Insurance вырос на 16%. Интересно, что с начала года динамика акций страховых компаний лучше, чем у мирового индекса MSCI World Equity и американского S&P 500, которые выросли на 5% и 1%, соответственно.

Аналитики отмечают, что ралли в акциях страхового сектора вызвано прежде всего благоприятной макроэкономической конъюнктурой - высокие ключевые ставки помогают страховым зарабатывать в их инвестиционных портфелях - и устойчивыми бизнес-моделями страховых компаний. По оценкам аналитиков, в текущий период турбулентности в мировой экономике акции страхового сектора сейчас являются «островком стабильности».

Результаты крупнейших игроков в 1 квартале 2025 года:

(1) Немецкий Allianz продемонстрировал стабильные финансовые результаты, нарастив общий размер бизнеса (+12% г/г) до 54 млрд евро и операционную прибыль (+6%) до 4,2 млрд евро. Тем не менее, чистая прибыль компании снизилась на 2% г/г до 2.6 млрд евро на фоне разовых налоговых корректировок.

(2) Американская страховая компания Progressive (крупнейшая по капитализации в мире, не считая Berkshire Hathaway) продолжает расти двухзначными темпами. Рост выручки составил 18% г/г до $20,4 млрд, а чистая прибыль выросла на 13% до $2,6 млрд, рентабельность собственного капитала достигла целых 34% благодаря высокомаржинальному андеррайтингу.

(3) Китайская страховая компания Ping An Insurance, которая успешно построила экосистему финансовых сервисов, слабо отчиталась по чистой прибыли, которая сократилась на 26% г/г до 27 млрд юаней в связи с падением инвестиционных доходов на 65% г/г ввиду волатильности на глобальных фондовых рынках. Однако, клиентская база компании в Китае выросла на 1% до ~245 млн человек.

(4) Швейцарская страховая компания Chubb пострадала от убытков, связанных с лесными пожарами в Калифорнии (страховые выплаты на $1,5 млрд), что привело к снижению чистой прибыли на 38% до $1,3 млрд, несмотря на рост премий на 5% до $15,1 млрд и роста инвестиционного дохода на 12% до $1,6 млрд.

Анонс мероприятий на июнь

Лето — традиционная пора деловых мероприятий: форумы, конгрессы, конференции. Июнь особенно насыщен встречами, где формируются ключевые тренды и обсуждаются решения, определяющие развитие отраслей.

В этом году большинство значимых площадок пройдут в Санкт-Петербурге — и команда МГКЛ будет на месте. Мы планируем активное участие, выступления, деловые встречи и обсуждения с инвесторами, партнёрами и представителями рынка.

📍 Где можно будет встретиться с нами:

▪️ 11 июня, Москва — VIII Конгресс ломбардов и комиссионных магазинов

▪️ 18–21 июня, Санкт-Петербург — Петербургский международный экономический форум (ПМЭФ)

▪️ 26 июня, Санкт-Петербург — XV Российский M&A конгресс: Белые ночи 2025

▪️ 28 июня, Санкт-Петербург — Smart-Lab CONF 2025

Если вы тоже планируете быть на площадках — будем рады обсудить перспективы, поделиться своим видением и познакомить ближе с нашей работой.

В 1 квартале 2025 года «Озон Фармацевтика» существенно опережает рынок

По оценкам независимых отраслевых агентств «Альфа Ресерч и Маркетинг» и «DSM Group» рынок лекарственных препаратов в денежном выражении за первый квартал 2025 года вырос на 10-17% и составил 701-772 млрд руб. На рынке отмечаются следующие тренды:

✅ в 1 квартале дженерики выросли сильнее, чем оригинальные препараты (DSM Group);

✅ средневзвешенная стоимость упаковки выросла на 15% год к году (включает эффект инфляции, микса в пользу более дорогих упаковок и укрупнение пачек);

✅ более высокие темпы роста рынка наблюдались в канале продаж государственных закупок, в рецептурных препаратах, ЖНВЛП продукции;

✅ в составе ТОП-15 брендов отмечается смена лидера – «Ксарелто» (действующее вещество «Ривароксабан») теряет лидерство в рейтинге после истечения срока патентной защиты в декабре 2024 года. Ранее «Озон Фармацевтика» рассказала про динамику отгрузок собственного дженерика под брендом «Круоксабан».

По данным независимых агентств Группа «Озон Фармацевтика» существенно опережает темпы роста рынка:

🔷согласно данным Sell out продажи «Озон Фармацевтика» на розничном коммерческом рынке в денежном выражении растут на 30-33% год к году – в разы быстрее рыночных показателей;

🔷из ТОП-15 производителей в рублях самый быстрый рост отмечается у «Озон Фармацевтика», в упаковках растет лишь два производителя, включая «Озон Фармацевтика» (DSM Group).

Отраслевые эксперты прогнозируют рост рынка лекарственных препаратов на 10-15% в 2025 году (до 2,8-2,9 трлн руб.) в первую очередь за счет инфляции, индексации расходов вне федеральных государственных программ, а также выделения бюджетных средств на льготное лекарственное обеспечение и закупку лекарственных препаратов для лечебно-профилактических учреждений.

22 апреля аналитическое агентство DSM Group и «Озон Фармацевтика» представили совместное исследование «Драйверы роста фармрынка», посвященное ключевым трендам фармацевтической отрасли в России. По итогам года «Озон Фармацевтика» возглавила рейтинг отечественных производителей дженериков в коммерческом сегменте.

Читайте подробнее в нашем релизе

💡Новости и инвестиции. Или почему торговать стало "не очень интересно".

Новости оказывают значительное влияние на инвестиции, но степень этого влияния зависит от множества факторов.

Вот ключевые аспекты, которые стоит учитывать:

1. Типы новостей и их воздействие.

- Экономические данные:

Отчеты о ВВП, инфляции, занятости или процентных ставках (например, решения ФРС или ЕЦБ) могут мгновенно изменить настроения рынка. Например, неожиданный рост инфляции часто приводит к падению акций из-за страха ужесточения монетарной политики.

- Корпоративные события: Финансовые отчеты, слияния, скандалы или изменения в руководстве влияют на отдельные акции. Например, слабая прибыль Газпрома может обрушить котировки. $GAZP

- Технологии и инновации: Анонсы прорывов (например, в области ИИ или зеленой энергетики) могут взвинтить акции компаний-лидеров. Или создание препарата, который эффективно борется с ожирением ( Промомед). $PRMD

- Политика и геополитика:

Выборы, торговые войны (например, США-Китай), санкции или конфликты вызывают глобальную волатильность.

Сейчас российский рынок живёт в ожидании... Кто полетит в Турцию, что скажет Трамп, а Путин? А Мединский ( и какая у него сейчас должность и статус)? Как пройдут переговоры? Какую рубашку и штаны надел Зеленский?

Если честно, то следить за этим уже надоедает. Причём эта шарманка играет уже с конца прошлого года, если не дольше. Каждый тянет одеяло на себя, а расплачиваются за это обычные люди.

2. Есть ещё краткосрочные и долгосрочные эффекты.

- Краткосрочно: Новости часто вызывают резкие колебания. Например, твиты Илона Маска о биткойне или Dogecoin моментально меняют их курс. Однако такие движения могут быть кратковременными.

- Долгосрочно: Фундаментальные факторы (прибыль компании, макроэкономические тренды) обычно перевешивают новостной шум. Например, пандемия COVID-19 обрушила рынки, но восстановление экономики и стимулы привели к росту в последующие годы.

Для инвестора логичнее всего смотреть на долгосрочные тренды, но когда политика "везде", то сложно принимать качественные решения. Тем более что новости могут меняться каждый час... Если не чаще.

3. Психология инвесторов.

- Эмоциональные реакции:

Страх (например, во время кризиса 2008 г.) или жадность (как в случае с мемными акциями в 2021 г.) ведут к иррациональным решениям. Новости усиливают эти эмоции, провоцируя панику или FOMO (Fear of Missing Out).

- Эффект стадности.

Инвесторы часто следуют за толпой, усугубляя тренды. Новости о росте биткойна могут спровоцировать массовые покупки, раздувая пузырь.

А новость об отмене дивидендов, даже у качественных компаний, может привести к их распродаже. Хотя фундаментально компания остаётся сильной.

В общем на новостном фоне завязано чуть ли не 90% всех торгов сейчас, ну или мне так кажется. Можно даже отчёты не смотреть, достаточно читать новости и посты про Трампа и других политиков).

Ставьте 👍, если согласны.

#новости #политика #газпром