Поиск

Завершён раунд привлечения капитала в АО «Ресейл-АйТи»

АО «Ресейл-АйТи» (входит в Группу МГКЛ и развивает онлайн ресейл платформу «Ресейл Маркет») официально завершило раунд размещения акций. 300 млн рублей были привлечены от розничных инвесторов в течение месяца после старта, а сегодня процесс можно считать полностью закрытым: акции зачислены на лицевые счета всех участников в реестре.

📌 Этот раунд стал важным этапом в развитии технологического блока экосистемы МГКЛ. Интерес со стороны инвесторов подтвердил востребованность стратегического вектора компании и доверие к бизнес-модели.

Привлечённые средства направляются на развитие платформы:

– совершенствование алгоритмов онлайн-оценки и модульной архитектуры;

– расширение функционала платформы «Ресейл Маркет»;

– интеграцию цифровых сервисов с офлайн-сетью

– расширение товарного ассортимента;

– поддержку продавцов.

Напомним, что ранее в экосистеме была запущена инвестиционная платформа «Ресейл Инвест», которая станет дополнительным инструментом для привлечения капитала селлерами «Ресейл Маркета».

Мы благодарим всех инвесторов за участие и поддержку нашей стратегии. Завершение раунда — это не только формальное закрытие сделки, но и подтверждение того, что МГКЛ уверенно трансформируется в цифровой холдинг, сочетающий проверенный временем опыт и новые технологичные решения.

Российские коммуникационные сервисы выходят на рынок Узбекистана

Национальный оператор связи Узбекистана UZTELECOM и российская компания IVA Technologies подписали меморандум о сотрудничестве.

Стороны договорились о запуске пилотных проектов в инфраструктуре UZTELECOM, включая внедрение единой платформы для корпоративных коммуникаций. Технологическое партнерство охватывает как on-premise, так и облачные форматы внедрения, что будет способствовать долгосрочной стратегии цифровизации региона.

Максим Смирнов, заместитель генерального директора IVA Technologies, отметил:

«UZTELECOM — крупнейший оператор Узбекистана, которому доверяют более 12 миллионов пользователей. То, что именно такой стратегический партнёр выбрал IVA Technologies — важное подтверждение конкурентоспособности и зрелости российских продуктов. Это сотрудничество позволит IVA Technologies усилить стратегию по выходу на международные рынки, а UZTELECOM — расширить свой портфель цифровых решений. Уверен, что наши совместные проекты создадут новый уровень цифровых коммуникаций для государственных структур и бизнеса Узбекистана, открывая новые возможности для делового взаимодействия».

Фото: пресс-служба UZTELECOM.

#IVA_Technologies #UZTELECOM $IVAT

🔥 Самые ожидаемые дивиденды в октябре 2025 года. Кто и сколько заплатит?

Продолжаем богатеть на дивидендах. Стартовал осенний дивидендный сезон, который плавно превратится в зимний. Особого энтузиазма они не придают, но посмотреть кто и на сколько обогатит инвесторов, надо обязательно, Пойдем посмотрим вместе.

Переходим к компаниям, а пока можете взглянуть на другие интересные подборки:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

⚡ Новатэк NVTK

● Дивиденд: 35,5 ₽ (ДД: 3,15%)

● Цена акции: 1 117 ₽ (1 лот – 1 шт.)

● Последний день покупки: 11.09.2025

⚡ Банк СПБ ао BSPB

● Дивиденд: 16,61 ₽ (ДД: 4,9%), у ап ДД 0,38%

● Цена акции: 342 ₽ (1 лот – 10 шт.)

● Последний день покупки: 03.10.2025

⚡ Т-Технологии T

● Дивиденд: 35 ₽ (ДД: 1,12%)

● Цена акции: 3 144 ₽ (1 лот – 1 шт.)

● Последний день покупки: 03.10.2025

⚡ Озон Фармацевтика OZPH

● Дивиденд: 0,25 ₽ (ДД: 0,49%)

● Цена акции: 51,16 ₽ (1 лот – 10 шт.)

● Последний день покупки: 03.10.2025

⚡ Авангард ао AVAN

● Дивиденд: 24,79 ₽ (ДД: 3,44%)

● Цена акции: 715 ₽ (1 лот – 1 шт.)

● Последний день покупки: 06.10.2025

⚡ НКХП NKHP

● Дивиденд: 6,54 ₽ (ДД: 1,12%)

● Цена акции: 500 ₽ (1 лот – 10 шт.)

● Последний день покупки: 09.10.2025

⚡ Полюс PLZL

● Дивиденд: 70,85 ₽ (ДД: 1,12%)

● Цена акции: 2 354 ₽ (1 лот – 1 шт.)

● Последний день покупки: 10.10.2025

⚡ Газпром нефть SIBN

● Дивиденд: 17,3 ₽ (ДД: 3,44%)

● Цена акции: 505 ₽ (1 лот – 1 шт.)

● Последний день покупки: 10.10.2025

⚡ Татнефть TATN и TATNP

● Дивиденд: 14,35 ₽ (ДД: 2,24% ао, 2,39% ап)

● Цена акции: 644 ₽ (1 лот – 1 шт.)

● Последний день покупки: 13.10.2025

⚡ Светофор SVET ао

● Дивиденд: 0,1 ₽ (ДД: 0,59%)

● Цена акции: 17,2 ₽ (1 лот – 1 шт.)

● Последний день покупки: 13.10.2025

⚡ Светофор SVETP ап

● Дивиденд: 4,22 ₽ (ДД: 3,29%)

● Цена акции: 42,85 ₽ (1 лот – 1 шт.)

● Последний день покупки: 13.10.2025

⚡ Самараэнерго SAGO и SAGOP

● Дивиденд: 0,234 ₽ (ДД: 7,31% ао, 7,41% ап)

● Цена акции: 3,2 ₽ (1 лот – 1 000 шт.)

● Последний день покупки: 14.10.2025

⚡ НоваБев Групп BELU

● Дивиденд: 20 ₽ (ДД: 5,04%)

● Цена акции: 398 ₽ (1 лот – 1 шт.)

● Последний день покупки: 16.10.2025

⚡ ЕвроТранс EUTR

● Дивиденд: 8,18 ₽ (ДД: 5,92%)

● Цена акции: 138 ₽ (1 лот – 1 шт.)

● Последний день покупки: 17.10.2025

💸 Какие выплаты жду в свой портфель?

Из представленных компаний, в моем портфеле присутствуют Новатэк, Полюс, Газпром нефть, Татнефть и НоваБев. В общей сложности капнет на счет около 21 700 ₽, уже очищенными от налогов. Дивидендный сезон в этом году, ну очень скромный, а в следующем году может быть еще скромнее. Но как говорится, пружина сжимается, а иксы неизбежны, нужно только подождать, как пел Егор Летов.

Чего ждать в ближайшее время?

Продолжаем не ждать хороших выплат по дивидендам от компаний. Конъюнктура этому совершенно не располагает, но приобретать качественные активы с прицелом на будущее никто не запрещал, по сравнению с матами в интернете, которые наши госдумовские работники внесли на рассмотрение, после такого только и охота, что материться.

Вклады и облигации, все еще доходнее акций, но покупая фиксированный доход, можно пропустить станцию с названием “дешевые акции”. Но тут каждый сам оценивает риски, которые готов на себя брать. А вы, террористы дивидендные, от кого ждете выплаты?

Я продолжу придерживаться своей стратегии и формировать свой портфель в соотношении 90/10/5, где 90% – дивидендные акции, 10% – облигации, 5% – золото. Продолжаем ждать главную и счастливое будущее, в котором вы вместе с вами обязательно окажемся.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Обзор облигационного портфеля на 2025 год. Рекордная доходность и новые сделки

Пришло время обсудить публичные стратегии! Я снова начинаю это делать и покажу вам сделки из моего облигационного портфеля, где в прошлом месяце было много новых покупок.

Напомню, что первая сделка была совершена 19.05.2025 года. За это время портфель продемонстрировал отличный рост. Прямое подтверждение тому, что мы выбрали подходящий тайминг для формирования облигационной стратегии.

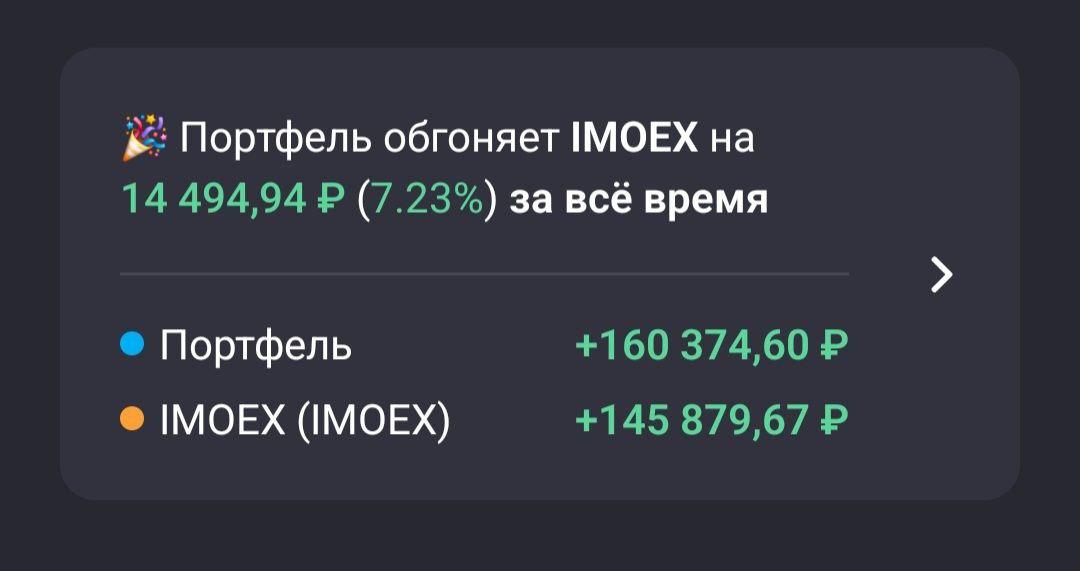

Динамика значений по сравнению с Индексом МосБиржи:

• За последний месяц: +3,03%

• За все время: +7,23%

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС таких вариантов стало на порядок меньше.

Инвестиционный портфель диверсифицирован под разные события на фондовом рынке: Помимо корпоративных выпусков, имеются валютные инструменты в качестве хеджа (фактор геополитики), длинные ОФЗ (отыграть рост тела облигации на моменте перехода к циклу смягчения ДКП) и фонды (на крупные компании, которые являются флагманами индекса МосБиржи).

Сейчас в портфеле 20 бумаг:

Вместо перечисления всех бумаг, я предлагаю ознакомиться со структурой портфеля на приложенном скриншоте — он наглядно показывает распределение долей. Более полезным будет разбор сделок за последний месяц: расскажу, что было куплено и почему:

• ВУШ 001P-04 #RU000A10BS76 (А-) Купон: 20,25%. Текущая купонная доходность: 19,63% на 2 года 7 месяцев, ежемесячно

Бизнес компании переживает не лучшие времена. Это прекрасно видно, как по отчетам, так и по нисходящему тренду котировок, которые в поисках очередной точки опоры.

В банкротство Whoosh я не верю - в крайнем случае, компанию поглотит более крупный игрок, такой как Яндекс или же МТС. Поэтому решил увеличить долю этих облигаций, пока они скорректировались в цене.

• Делимобиль 1Р-03 #RU000A106UW3 (А) Купон: 13,70%. Текущая купонная доходность: 15,86% на 1 год 10 месяцев, ежемесячно

Цена облигации ниже номинала практически на 16%, что при пересмотре КС позволит раньше зафиксировать профит заработав на росте тела. Акции данной компании я бы не держал из за высокой вероятности допки в первом квартале 2026 года. Доходность к погашению при реинвестирования купона свыше 25%.

Сделки на первичном рынке:

• АФК Система 002P-05 #RU000A10CU55 (АА-) Флоатер. Купон: КС+3,5% на 1 год 11 месяцев, ежемесячно

Флоатеры в нынешнее время с пересмотром налоговой базы снова актуальны. Инфляция перестанет замедляться прежними темпами, а значит оснований для ЦБ пересматривать ставку в пользу резкого снижения сводится практически к нулю.

• Облигации Самолет БО-П20. Предварительный купон: 21-21,25% Срок обращения: 1 год. Сбор заявок до 30 сентября. Оставил заявку на 15 000.

Статистика за все время:

• Текущая стоимость портфеля: 215 455,18

• Ежегодный купонный доход - 27 975,23

• Ежемесячный купонный доход - 2 331,27

По мере снижения ключевой ставки привлекательность долгового рынка будет снижаться и как только купонная доходность сравняется с дивидендами компаний, то тогда рынок акций начнет расти быстрее за счет притока "новых" денег.

Решил действовать на опережение, именно поэтому полученные купоны идут на покупку следующих фондов:

• #TMOS - Крупнейшие компании РФ

• #TITR - Российские Технологии

• #TLCB - Локальные валютные облигации

Общая доля фондов в структуре портфеля: 3,9%

Простая и понятная стратегия не требующая постоянного контроля рыночных настроений. Как по мне, получается отличная диверсификация.

В планах на следующий месяц: сократить долю в облигациях Монополия и М.Видео. Уровень риска в них становится выше, что повышает вероятность потери денег.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #инвестор #инвестиции #обзор #обучение #новичкам

'Не является инвестиционной рекомендацией

🚀 Продолжаю создавать пассивный доход. Еженедельное инвестирование №211

Инфляция немного подросла, рубль пока стронг, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 91,2%

● Облигации: 4,9%

● Золото: 2,46%

В акциях доли по компаниям от 5 до 15%. Облигациям отведено 10% от портфеля, доля одной облигации не более 5%, а золоту 5%, как защитному активу

Постепенно, экологичным способом, не трогая акции, довожу доли в портфеле по классам активов до запланированных.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по плану на сентябрь, намечены компании, которые приобретаются в приоритете, а дальше по ситуации.

● Мать и Дитя MDMG: 2 шт.

● Газпром нефть SIBN: 4 шт.

● НоваБев Групп BELU: 5 шт.

Выставлял лимитные заявки на Газпром нефть и НовБев Групп, сработали как надо, а потом оказалось, можно еще пониже, но я сюда в наше казино на работу не устраивался, чтобы мониторить цены каждые 5 минут, поэтому и так сойдет.

💰 Облигации

ОФЗ 26250: 2шт.

ОФЗ 26233: 2шт.

С облигациями ничего н выдумываю, не больше 5% на эмитента, выплаты от 4 до 12 раз в год, более менее кредитный рейтинг, в принципе, готово. В данный момент небольшой упор на валютные выпуски из-за крепкого рубля, которому пора вниз.

🥇 Золото

● Вим Золото GOLD: 484 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 11 000 ₽.

За год вложил в фондовый рынок 290 500 ₽.

Цель на 2025 год: 350 000 ₽.

Росстат представил данные по инфляции, на прошлой неделе она составила 0,08%, до этого было 0,04%. Эльвира Набиуллина заявила, что повышение НДС до 22% разово вызовет инфляцию, в долгосроке повышение НДС будет иметь меньший эффект. Рубль пока перестал слабеть, нефть тоже не особо дорожает, а значит бюджету в 2025-м хорошо не будет,

Очередная грустная неделя на рынке, ниже 2700 не уехали, на этом и спасибо. Все эффекты скорейшей гойды прошли. Даже трамп перестал писать гневные посты, а Рубио говорит, что Европе надо отказаться от наших энергоресрусов, тогда все будет хорошо. Невыполнимые условия, невыполнимые требования, а США уже хочет умыть руки, но пока не получается. Переговоры о переговорах тоже прекратились. рынку нужен сильный эмоциональный фон, чтобы опять, либо улететь в космос, либо погрузиться на дно. Вялотекущий боковикс некоторыми всплесках на эмоциях

Убираем от себя инфошум, а то с ума сойти можно, работаем, инвестируем, покупаем хорошие качественные активы и радуемся жизни. Все это прекратится, будем вспоминать сегодняшние цены как подарок на распродаже, ну или не будем. Кто еще не инвестирует, могли бы присоединиться, тут весело.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

ТД ММК: фокус на клиента

В любой высококонкурентной ситуации улучшай клиентский сервис и выпускай новую продукцию. На том и строится политика продаж в Группе ММК. О стратегии, позволяющей удерживать ведущие позиции на рынках проката и металлообработки, в ходе конференции «Сервисные металлоцентры: оборудование, технологии, рынок» рассказали директор по продажам ММК Иван Радюкевич и директор ООО «Торговый дом ММК» Григорий Щуров.

Главное из сказанного от Ивана Радюкевича:

🔷 ММК вывел на рынок два уникальных решения по прокату с покрытием: с инновационным коррозионностойким покрытием под брендом MAGProtect и с декоративным покрытием под торговой маркой SteelArt Design.

🔷 Компания предлагает потребителям комплексные решения с дополнительными услугами по очистке, резке и бланкингу через партнёрские сервисные металлоцентры.

🔷 Развиваются собственные мощности по переработке металлопроката на базе недавно запущенного современного сервисного центра.

Цифры по итогам 8 месяцев 2025 года от Григория Щурова:

🔷 Объём заказов в розничных точках ТД вырос в 1,3 раза.

🔷 Продажи через корпоративный маркетплейс удвоились и достигли 163 тыс. тонн.

🔷 Число заказов через OZON выросло в 1,6 раза.

🔷 Автотранспортом клиентам доставлено 177 тыс. тонн продукции (за 19 тыс. рейсов), что дало экономический эффект в 168 млн рублей.

🔷 Среднемесячный объём металлопереработки вырос с 9,35 тыс. тонн до 13 тыс. тонн.

🔷 Ассортимент представлен 10 тыс. номенклатурных позиций на складах в 37 городах России.

🔷 Собственные складские площади расширены до 113 тыс. кв. м.

🔷 Время погрузки машины сократилось более чем вдвое – до 32 минут.

Подробнее:

https://mmk.ru/ru/press-center/news/torgovyy-dom-mmk-delaet-stavku-na-kompleksnyy-klientskiy-servis-/

$magn #mmk #ммк

Аналитики «Атон» выпустили стратегический обзор, отметив и потенциал RENI

Взгляд аналитиков в обзоре «Стратегия на российском фондовом рынке. Холодная осень» на рынок: процесс снижения процентных ставок начался, однако рынок акций пока не реагирует на этот тренд и уже много месяце колеблется вокруг уровня 2 800 пунктов.

Они объясняют эту ситуацию следующими причинами: на геополитическом уровне отсутствуют значимые положительные события, сохраняется санкционная риторика; крепкий курс рубля и низкие цены на сырье ухудшают финансовые показатели российских экспортеров, доля которых в индексе Мосбиржи превышает 60%; замедление экономического роста в России, сокращение прибыли публичных компаний, ухудшение кредитных портфелей банков; рост дефицита бюджета, повышение налогов (НДС) и готовность ЦБ РФ долго поддерживать жесткую ДКП при необходимости; большой приток денежных средств инвесторов на рынок облигаций, предлагающих большую доходность, чем срочные депозиты, и большую определенность, чем сегмент акций.

До конца 2025 года ЦБ РФ, по их мнению, может еще понизить ключевую ставку на 100 - 200 б.п., а рубль ослабнуть, что может поддержать рынок акций, но других сильных драйверов роста рынка пока не видно, поэтому он продолжит торговаться в диапазоне 2 700 2 900 пунктов по индексу.

Оценка рынка: по их оценкам, медиана мультипликатора P/E за 2025 год составляет 7,0х, а за 2026 год 5,9 x, что является относительно высоким уровнем для российского рынка. Значение мультипликатора выросло относительно уровня, указанного в нашей предыдущей стратегии, несмотря на снижение цен акций, и связано с понижением наших прогнозов по прибылям компаний на фоне замедления экономического роста и слабых цен на сырьевые товары.

Предпочтения в акциях: «Т-Технологии», «Яндекс», «Хэдхантер», Х5, «Полюс», «ЛУКОЙЛ», «НОВАТЭК», «Озон», «Мать и дитя». Если тренд на снижение процентных ставок станет более выраженным, тактически хорошую динамику (выше рынка) до конца года могут показать компании с относительно высоким уровнем долга, например, «Ростелеком», АФК «Система», акции девелоперов. Средняя годовая дивидендная доходность ТОП 20 компаний по ожидаемой дивидендной доходности, по оценкам, сейчас составляет 13%.

По их мнению, «Ренессанс» продолжает демонстрировать устойчивый рост: общий объем собранных премий за 1 е полугодие 2025 года увеличился на 25,6% г/г до 40,8 млрд руб., а ROE компании остается высоким 31,1%. Во втором полугодии ожидается более сильная динамика, обусловленная сезонным ростом продаж полисов и вероятным ослаблением рубля. Мы считаем, что российский страховой рынок имеет значительный потенциал роста, чему способствуют как увеличение объемов накопительного страхования, так и повышение интереса к страховым продуктам на фоне изменений налоговой политики (прогрессивная ставка налога может стимулировать спрос на страховые решения). Компания сочетает сильную рентабельность с высокой стабильностью корпоративного управления, что поддерживает потенциал ее долгосрочного роста.

Целевая цена по акциям RENI на горизонте 12 месяцев – 165 рублей, что предполагает потенциал роста более 50% от текущих уровней.

📿 Нейтральный ум 📿

Когда-то я заметил: самые большие ошибки мы совершаем не потому, что не знаем математику или не умеем читать отчёты компаний. А потому что позволяем эмоциям управлять решениями.

🧘 Йога как инструмент перезагрузки

В моей жизни появился способ «чистить» ум так же, как зубная щётка чистит зубы. Йога и медитация снимают лишний шум, и то, что казалось мегаважным, вдруг становится просто одной из задач в списке. Не катастрофа, не пожар, не «срочно». Всего лишь дело, которое можно спокойно сделать и поставить галочку

📌 Сегодня команда МГКЛ принимает участие в XVII Российском конгрессе Private Equity и XIII Форуме венчурных инвесторов.

🤝 Приглашаем вас на наш стенд — будем рады пообщаться и ответить на вопросы.

🎤 В программе конгресса генеральный директор ПАО «МГКЛ» Алексей Лазутин выступит в сессии «Private equity в эпоху цифрового суверенитета: новые стратегии инвестиций в цифровую экономику», которая пройдёт с 17:35 до 18:30.

Обновление условий тарифа "Акционер"

Рады сообщить отличную новость!

Мы снизили требования для подключения эксклюзивного тарифа «Акционер». Теперь для того, чтобы воспользоваться лучшими условиями инвестирования с JetLend, вам достаточно обладать 5 000 акциями компании.

Тариф «Акционер» открывает особые условия инвестирования. Ключевая привилегия — доступ к стратегии “Флагманская” с выкупом потерь. Платформа выкупает дефолты и инвестор получает только чистый процентный доход.

Дополнительные преимущества:

• Приоритетное распределение денежных средств на первичном и вторичном рынках

• Закрытый чат с основателями и командой JetLend.

Подробнее о тарифе «Акционер» по ссылке - https://drive.google.com/file/d/1-m-wMCtFNspjb9IES4sp9kB-AG8t0J9B/view

Как подключить тариф:

• Убедитесь, что вы владеете минимум 5 000 акций компании JetLend (учитываются акции у брокера или регистратора)

• Загрузите подтверждающие документы в личном кабинете: «Настройки» → «Тарифы» → «Акционер» → «Перейти на тариф».

Откройте для себя преимущества тарифа «Акционер» и начните инвестировать с максимальной защитой и доходностью уже сейчас.

$RU000A107G63 $JETL

💰 Создаем пассивный доход на длинных ОФЗ. Фиксируем 13% доходности и ждем переоценки

Продолжаем богатеть на облигациях. На этот раз на качественных бондах федерального займа. Можно зафиксировать хорошую доходность, больше 10% годовых, и как приятный бонус, ждать переоценки тела самой облигации.

На данный момент ключевая ставка шагает уверенным 17%-м шагом по стране. Но как говорят аналитики, а говорить они умеют хорошо, к концу года мы можем ожидать снижения ключа до 14-15%.

Что будет влиять на ставку?

Факторов много, один из самых важных – это СВО, которая еще не завершена, а это все не бесплатно и государству откуда-то надо брать деньги на ее проведение. Несрастающийся бюджет, который дефицитный по причине той же СВО. Ну и наша любимая инфляция, которая вроде как снижается, но ожидания по инфляции у населения не особо падают.

Ждем бюджет на следующую трехлетку, а пока можно смело предположить, что за весь этот праздник жизни платить будут все, через налоги и через инфляцию.

Также можете ознакомиться с подборками облигаций, которые могут заинтересовать инвестора:

🔷10 облигаций с ежемесячным купоном (NEW!!!🔥)

🔷 10 коротких облигаций с доходностью до 22%

🔷 10 высокодоходных облигаций с рейтингом ВВВ и ниже (слабоумие и отвага)

Высокая ключевая ставка в любом случае с нами не навсегда, ЦБ уже аккуратно ее начал снижать, значит, деревья снова будут зелеными, а небо голубым.

На фоне корпоративных бондов, фондов денежного рынка и некоторых вкладов, но надо понимать, что вклады краткосрочные, ОФЗшки дают 12-14% на текущий момент, что вполне неплохо, если посмотреть чуть дальше своего носа.

Специально для вас разбил для вас длинные ОФЗ по некоторым категориям, чтобы вам было проще выбрать то, что вам подходит.

1.По текущей доходности

2.По дальности погашения

3.По цене

Также составил свой личный ТОП-5 из длинных ОФЗ, который является очень интересным, по крайней мере, для меня

ТОП-5 ОФЗ с хорошей доходностью и возможным апсайдом цены

💸 ОФЗ 26233

● Цена: 575 ₽

● Купон: 30,42 ₽

● Текущая купонная доходность: 10,6%

💸 ОФЗ 26230

● Цена: 614 ₽

● Купон: 30,42 ₽

● Текущая купонная доходность: 12,5%

💸 ОФЗ 26250

● Цена: 870 ₽

● Купон: 59,84 ₽

● Текущая купонная доходность: 13,8%

💸 ОФЗ 26248

● Цена: 879 ₽

● Купон: 61,08 ₽

● Текущая купонная доходность: 13,9%

💸 ОФЗ 26246

● Цена: 878 ₽

● Купон: 59,84 ₽

● Текущая купонная доходность: 13,6%

Данный ТОП - это мое представление о прекрасном и с вашим может не совпадать, что совершенно нормально. В этой комбинации получаем хорошую доходность и возможность апсайда цены при снижении ключа. Кто и что захочет выбрать, решать вам.

Можно поиграться и сделать доход из ОФЗ на каждый месяц, благо количество ОФЗ позволяет закрыть все месяцы в году. Кому-то комфортно будет сидеть в двух-трех бумагах под разные цели.

Во времена всякого рода запретов, спасибо, что еще не запретили здравый рассудок, слава Богу не запрещена диверсификация, а биржа работает в исправном режиме и мы все с вами еще не на заводе. Все прекрасно, инвестируем.

В своем портфеле, согласно своей стратегии, я облигациям отвел долю в 10%, сейчас упор делаю на валютные облигации. Также все еще интересны ОФЗ.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

📆 ВИ.ру на ключевых инвестиционных событиях этой осени

Друзья, осень — время не только для ремонта и строительства, но и для живого общения с вами. Команда ВИ.ру планирует выступить на крупнейших инвест событиях, где мы расскажем о наших результатах, стратегии и планах. Ждем вас!

📌25 октября: SmartLab Conf

Подробности и регистрация https://conf.smart-lab.ru/

📌 29 ноября: Profit Conf

Подробности и регистрация https://profitconf.ru/

📌 30 ноября: Invest Leaders Forum

Подробности и регистрация https://investleaders.pro/

💬 А на каких ещё мероприятиях вы хотели бы видеть представителей ВИ.ру? И какие темы интересуют вас больше всего? Делитесь вашими предложениями в комментариях — мы учтём их при планировании графика.

Все предстоящие события мы публикуем в Календаре инвестора на нашем сайте: https://ir.vseinstrumenti.ru/calendar

Будем рады личным встречам и открытому диалогу! А всей важной информацией мы также продолжим делиться здесь. Подписывайтесь, чтобы не пропустить ;)

#мероприятия #SmartLab #ProfitConf #InvestLeaders #КалендарьИнвестора

Елена Бехтина в числе лучших высших руководителей в стране

Елена Бехтина, член совета директоров и председатель комитета по стратегии Делимобиля вошла в рейтинг «Топ-1000 российских менеджеров», его ежегодно с 2021 года составляют Ассоциация менеджеров и ИД «Коммерсантъ». Елена вошла в число лучших высших руководителей в сфере «Транспорта». Основной принцип формирования рейтинга лидеров в отраслях и по направлениям — «Лучшие выбирают лучших».

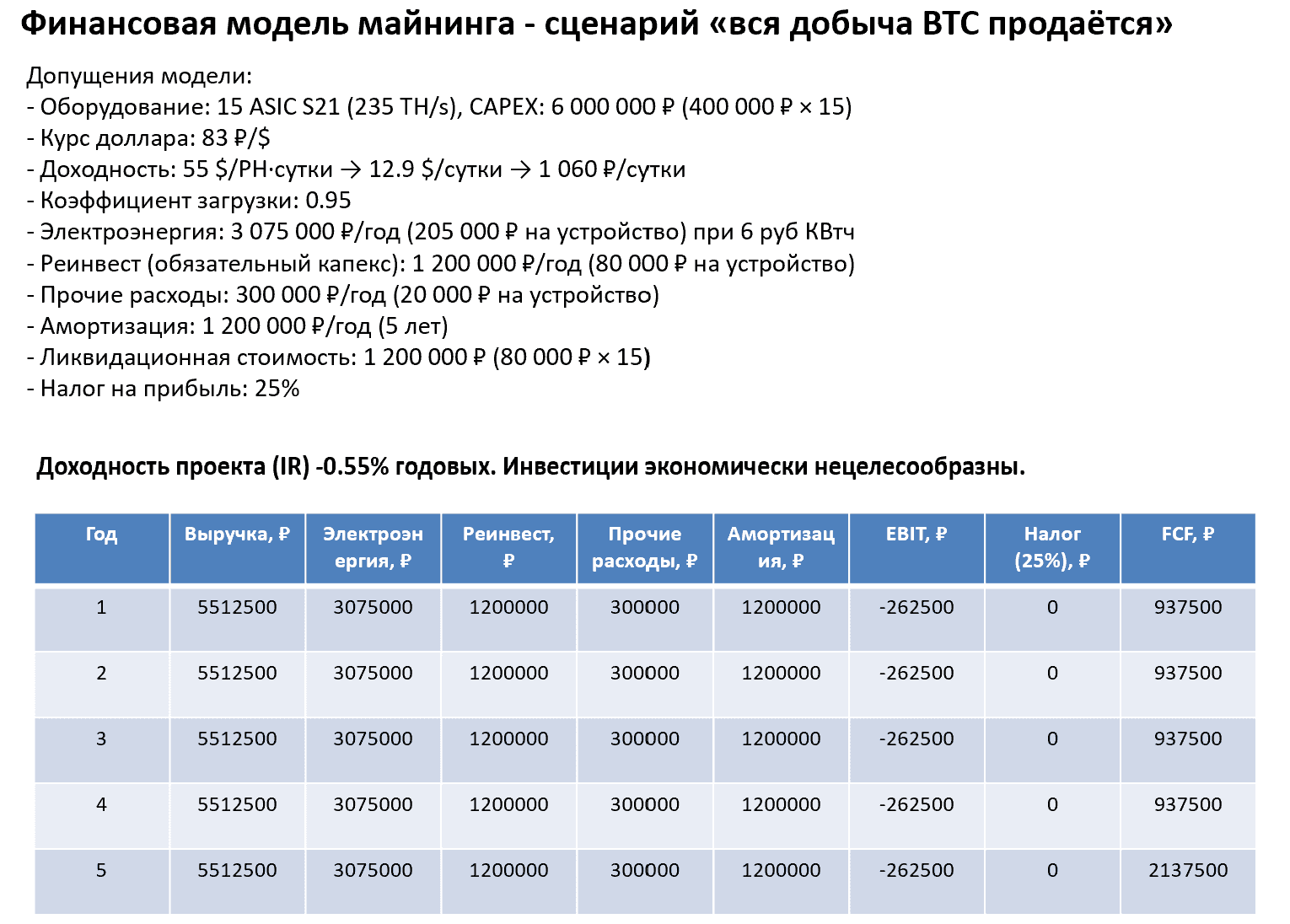

Исследование: финансовое моделирование в майнинге и почему майнинг убыточен в текущих условиях

Аннотация

В условиях рекордного роста сложности сети и падения доходности (hashprice) майнинг всё чаще рассматривается не как «быстрый бизнес», а как капиталоёмкая отрасль с долгим горизонтом инвестиций. Предлагаемое исследование демонстрирует базовую финансовую модель для сценария, когда вся добыча BTC продаётся.

Результаты исследования аналитической группы Кипарис Велс Менеджмент показывают, что при тарифе 6 ₽/кВт·ч и обязательном реинвестировании капитальных затрат в размере 20% от первоначальных инвестиций проект вложения капитала в майнинг биткоина оказывается убыточным. Даже продажа оборудования по остаточной стоимости не обеспечивает возврат вложений, а IRR составляет –0,55% годовых.

Таким образом, представленная работа иллюстрирует «чистую эффективность инвестиций» и объясняет, почему в отрасли усиливается дискуссия о стратегиях накопления BTC как альтернативе классической модели. Чтение материала будет полезно инвесторам, операторам и аналитикам, так как он формирует основу для сопоставления различных инвестиционных подходов и закладывает фундамент для будущих стандартов оценки проектов в майнинге биткоина.

Текущая ситуация в майнинге биткоина и цель исследования

2025 года стал очередной вехой в развитии индустрии майнинга. Сложность сети Биткойна достигла нового рекордного уровня — около 142,3 триллиона, а глобальный хэшрейт впервые превысил 1,1 ZettaHash/s. Между тем, hashprice (доход на единицу мощности) в долларах продолжает падать. В середине сентября он составлял всего $50–53 за PH/сутки, что значительно ниже уровней прошлых месяцев. Для сравнения, ещё в августе показатель поднимался до $60 за PH/сутки, что временно вселяло определённый оптимизм среди участников рынка.

Такие условия создают серьёзные вызовы для промышленного майнинга в России. Маржинальность проектов низкая, операционные расходы растут (особенно электроэнергия), конкуренция усиливается, а инвесторы становятся всё более чувствительными к тарифам и стратегическим сценариям (накопление BTC vs. продажа).

Майнинг перестаёт быть «быстрым» бизнесом и всё больше приобретает черты капиталоёмкого промышленного производства. Это объективно создаёт необходимость выработки единых стандартов оценки инвестиционных проектов и формирования общего аналитического пространства для инвесторов, операторов и консалтинговых компаний. Указанные обстоятельства формируют дополнительный запрос на более глубокую проработку финансовых моделей в майнинге, включая учёт международных практик и стандартов, которые уже начинают складываться в отрасли.

Цель исследования — сформулировать базовые условия моделирования инвестиционных проектов в майнинге и предложить их определение. Такой подход позволит в дальнейшем унифицировать методику оценки, повысить прозрачность для инвесторов и сопоставимость различных сценариев развития.

Отличительной особенностью данного исследования является то, что мы впервые вводим в расчёты понятие обязательного капитального вложения (mandatory CAPEX), которое ранее практически не использовалось в оценке проектов в майнинге.

Использование этого подхода связано с тем, что майнинг постепенно превращается в сферу с чертами классической капиталоёмкой деятельности, для которой характерны регулярные инвестиции в обновление и модернизацию оборудования. Такой вид затрат необходимо учитывать как отдельную категорию, поскольку именно он обеспечивает поддержание жизнеспособности сети. Этот фактор напрямую связан с концепцией security budget (бюджет безопасности сети). Без постоянных вложений в обновление парка оборудования сеть не сможет поддерживать необходимый уровень безопасности и стабильности, а значит, не будет обладать долгосрочной инвестиционной перспективой.

Подходы в аналитическом сообществе майнинга и базовые допущения принятие в модели

В аналитическом сообществе и среди компаний, инвестирующих в майнинг и предоставляющих услуги хостинга (таких как Промайнер, Битривер и другие), существует точка зрения, что майнинг сохраняет рентабельность при инвестиционном горизонте не менее 5 лет и при условии, что накопленные BTC не продаются, а накапливаются на балансе компании. Сторонники этой позиции исходят из предположения о долгосрочном росте курса Биткойна, что позволяет перекрывать текущую низкую доходность и даже убытки от операционной деятельности. Такой подход делает майнинг не просто бизнесом по добыче, а своеобразным механизмом накопления BTC.

Мы безусловно рассмотрим этот сценарий отдельно. Однако для начала сосредоточимся на «чистом» случае, когда вся добыча немедленно реализуется для формирования денежного потока. Это позволяет оценить чистую эффективность инвестиций без учёта курсовой переоценки.

Базовые допущения в финансовой модели

Модель разработана для компании, действующей на территории России и применяющей общий режим налогообложения. Предполагается, что компания не ведёт иной деятельности, кроме майнинга, а все доходы и расходы связаны исключительно с этой сферой. Инвестиционный период принят равным 5 годам. По его завершении оборудование предполагается реализовать по остаточной стоимости, равной 20% от первоначальных инвестиций. Такой подход отражает практику вторичного рынка, где отслужившие устройства сохраняют определённую ценность и могут быть проданы розничным майнерам или операторам с доступом к дешёвой электроэнергии.

Оборудование: 15 ASIC Antminer S21 (235 TH/s). Современные устройства с высокой энергоэффективностью, которые фактически задают отраслевой стандарт. Их энергоэффективность составляет 17–18 J/TH, что примерно на 15–40% лучше по сравнению с моделями предыдущих поколений (например, Antminer S19 XP с ~21,5 J/TH и Antminer S19j Pro с ~29,5 J/TH). Выбор именно этой модели в рачатах обусловлен тем, что она отражает доминирующий технологический уровень и чаще всего используется в инвестиционном моделировании для майнинга.

Первоначальные инвестиции (CAPEX, с НДС): 6 000 000 ₽ (400 000 ₽ × 15). В расчётах используется розничная рыночная цена закупки партии оборудования. Важно учитывать, что в модели не используется скидка на объём: по оценкам, при заказах от 1000 устройств поставщики предоставляют дисконты порядка 10%, что делает закупку заметно выгоднее для крупнейших игроков. Здесь же мы сознательно исключаем этот фактор, чтобы смоделировать сценарий, наиболее доступный для большинства инвесторов и компаний среднего масштаба.

Курс доллара: 83 ₽/$ — актуальный уровень для расчётов по состоянию на сентябрь 2025 г. В модели мы намеренно игнорируем фактор валютной переоценки, исходя из предположения, что динамика рубля будет синхронизирована с изменением стоимости электроэнергии. Поскольку в модели не заложена инфляция, такой упрощённый подход выглядит оправданным и позволяет сосредоточиться на ключевых параметрах — себестоимости электроэнергии и капитальных вложениях.

Выручка в сутки: 55 $/PH·сутки → 12.9 $/сутки → 1 060 ₽/сутки на одно устройство. Этот показатель рассчитан исходя из текущего уровня hashprice, который отражает фактический доход майнера за единицу вычислительной мощности в день. Использование этого значения делает модель максимально приближённой к реальной рыночной ситуации, поскольку hashprice является интегральным индикатором, учитывающим и цену BTC, и сложность сети.

Коэффициент загрузки оборудования: 0,95 — показатель учитывает простои, профилактическое обслуживание, перебои в подаче электроэнергии и сетевой инфраструктуре. Значение 0,95 взято из практики и заявляется крупнейшими хостинг-провайдерами как усреднённый уровень доступности оборудования в течение года. Такой допуск делает модель более реалистичной, чем расчёт при 100% времени работы.

Электроэнергия: 3 075 000 ₽/год (205 000 ₽ на устройство) при тарифе 6 ₽/кВт·ч. В расчётах принят именно этот уровень, так как он соответствует средним тарифам на электроэнергию для промышленных потребителей в России. Использование 6 ₽/кВт·ч позволяет смоделировать консервативный сценарий — типовые условия хостинга, где компании не имеют доступа к льготной генерации или субсидированным тарифам. Это делает модель репрезентативной для большинства участников рынка, которые вынуждены работать по стандартным договорам энергоснабжения.

Реинвест (обязательный CAPEX): 1 200 000 ₽/год (20% CAPEX). Впервые в модели введено понятие mandatory CAPEX — обязательного капитального вложения, отражающего необходимость ежегодного обновления парка оборудования. Такой подход заимствован из практики капиталоёмких отраслей (энергетика, добыча ресурсов) и учитывает, что без регулярных инвестиций жизнеспособность сети снижается. Это напрямую связано с концепцией security budget: без поддержания вычислительной мощности невозможно гарантировать долгосрочную безопасность сети.

Прочие расходы: 300 000 ₽/год (20 000 ₽ на устройство), что составляет примерно 5% от балансовой стоимости оборудования. В эту категорию включены административные издержки, услуги связи, охрана и сопутствующие сервисы. Важно отметить, что эта статья также отражает затраты на содержание компании, на балансе которой ведётся майнинг, включая бухгалтерию, юридическое сопровождение и операционное управление.

Амортизация: 1 200 000 ₽/год (3 года амортизационный период).

Ликвидационная стоимость: 1 200 000 ₽ (80 000 ₽ × 15). Принято, что через срок эксплуатации оборудование может быть реализовано по цене около 20% от первоначальной стоимости. Эта оценка основана на типовой динамике рынка ASIC-майнеров, где устройства, утратившие актуальность для высокомаржинального майнинга, сохраняют определённую ценность — их можно продать в сегменте розничных майнеров, использовать в условиях дешёвой энергии или реализовать на вторичном рынке.

Налог на прибыль: 25%. Принят базовый уровень корпоративного налогообложения, действующий для компаний в России на общем режиме. В модели предполагается, что компания занимается исключительно майнингом, поэтому налог рассчитывается только с учётом финансового результата этой деятельности без перекрёстного учёта иных источников дохода.

Финансовая модель (результаты) смотрите в презентации

Выводы

Для сценария «вся добыча BTC продаётся» финансовое моделирование показывает, что при тарифе 6 ₽/кВт·ч и уровне обязательных реинвестиций в размере 20% от стартовых капитальных затрат проект оказывается убыточным. Так, при первоначальных инвестициях в размере 6 000 000 ₽ совокупный свободный денежный поток за пять лет составит около 5,89 млн ₽, включая реализацию оборудования по остаточной стоимости (20% от первоначальных вложений, или 1,2 млн ₽).

Таким образом, даже с учётом продажи оборудования капитал не возвращается в полном объёме: срок окупаемости не достигается, а внутренняя норма доходности (IRR) составляет около –0,55% годовых, что указывает на отсутствие инвестиционного смысла проекта в текущих условиях.

Предложенный расчёт отражает «чистую эффективность инвестиций» и демонстрирует, что при текущих рыночных условиях майнинг в России без учёта курсового роста BTC и стратегии накопления актива на балансе не окупается.

Именно поэтому в профессиональной среде и возникает дискуссия: рассматривать ли майнинг исключительно как источник денежного потока или же как инструмент долгосрочного накопления BTC, где ключевую роль играет динамика цены криптовалюты и способность компании выдерживать инвестиционный горизонт не менее 5 лет.

В дальнейшем исследовании мы перейдём к моделированию этой стратегии, рассмотрим динамику накопления BTC на балансе компании и оценим её эффективность с учётом прогнозируемого роста курса криптовалюты. Это позволит сопоставить два подхода и определить, какой из них может стать основой для инвестиционных решений в условиях высокой конкуренции и структурных изменений в майнинге.

🔥 10 облигаций с жирными ежемесячными купонами и высокой доходностью до 22% годовых

Продолжаем богатеть на облигациях. Добрались до рейтинга А+ и АА-. Можно сказать, высший эшелон. Ежемесячный купон, высокая текущая доходность, в общем, кайф, погнали смотреть!

Все облигации в данной подборке на год и больше, а также без оферт, чтобы вы про них не забыли и вас не накуканили.

Также можете ознакомиться с подборками облигаций, которые могут заинтересовать инвестора:

🔷10 облигаций с ежемесячным купоном (NEW!!!🔥)

🔷 10 коротких облигаций с доходностью до 22%

🔷 10 высокодоходных облигаций с рейтингом ВВВ и ниже (слабоумие и отвага)

💸 КАМАЗ ПАО БО-П15

● ISIN: RU000A10BU31

● Цена: 104,6%

● Купон: 18% (14,79 ₽)

● Дата погашения: 10.06.2027

● Купонов в год: 12

● Рейтинг: АА-

● Текущая купонная доходность: 17%

💸 ДельтаЛизинг 001P-02

● ISIN: RU000A10B0J3

● Цена: 108%

● Купон: 24% (19,73 ₽) с амортизацией

● Дата погашения: 19.02.2028

● Купонов в год: 12

● Рейтинг: АА-

● Текущая купонная доходность: 21,9%

💸 ГТЛК БО 002P-08

● ISIN: RU000A10BQB0

● Цена: 108,4%

● Купон: 19,5% (16,03 ₽)

● Дата погашения: 18.5.2028

● Купонов в год: 12

● Рейтинг: АА-

● Текущая купонная доходность: 17,7%

💸 АФК Система БО 002Р-03

● ISIN: RU000A10BY94

● Цена: 106,6%

● Купон: 21,5% (17,67 ₽)

● Дата погашения: 24.03.2027

● Купонов в год: 12

● Рейтинг: АА-

● Текущая купонная доходность: 19,8%

💸 Уральская Сталь БО-001Р-05

● ISIN: RU000A10CLX3

● Цена: 99,7%

● Купон: 18,5% (15,21 ₽)

● Дата погашения: 15.02.2028

● Купонов в год: 12

● Рейтинг: А+

● Текущая купонная доходность: 18,3%

💸 Селигдар 001Р-03

● ISIN: RU000A10B933

● Цена: 110%

● Купон: 23,25% (19,11 ₽)

● Дата погашения: 25.09.2027

● Купонов в год: 12

● Рейтинг: А+

● Текущая купонная доходность: 20,79%

💸 Селигдар 001Р-04

● ISIN: RU000A10C5L7

● Цена: 103,6%

● Купон: 19% (15,62 ₽)

● Дата погашения: 08.01.2028

● Купонов в год: 12

● Рейтинг: А+

● Текущая купонная доходность: 18%

💸 Р-Вижн 001Р-02

● ISIN: RU000A10B7W1

● Цена: 115%

● Купон: 24,5% (20,14 ₽)

● Дата погашения: 18.03.2028

● Купонов в год: 12

● Рейтинг: А+

● Текущая купонная доходность: 20,9%

💸 ХЭНДЕРСОН 001P-01

● ISIN: RU000A10BQC8

● Цена: 106,5%

● Купон: 19,5% (16,03 ₽)

● Дата погашения: 24.05.2027

● Купонов в год: 12

● Рейтинг: А+

● Текущая купонная доходность: 18%

💸 ПАО Абрау – Дюрсо 002P-01

● ISIN: RU000A10C6W2

● Цена: 100,8%

● Купон: 15,5% (12,74 ₽)

● Дата погашения: 19.01.2027

● Купонов в год: 12

● Рейтинг: А+

● Текущая купонная доходность: 15%

Вот такой получился список для получения ежемесячного на облигациях с добротным рейтингом А+ и выше. Каждый эмитент – кандидат на попадание в портфель. Абрау-Дюрсо смотрится слабее других по текущей доходности, но компания надежная. Дельта-Лизинг по доходности здесь лидер.

Не очаровывайтесь, чтобы не разочаровываться, ну и конечно, уже как мантра – диверсификацию никто не запрещал. На разумную долю, согласно вашему риск-профилю.

В своем портфеле, согласно своей стратегии, я облигациям отвел долю в 10%, сейчас упор делаю на валютные облигации. Также все еще интересны ОФЗ.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Ждать ли изменений в стратегии РусГидро ⁉️

💭 Анализируем, какие изменения могут произойти в стратегии компании...

💰 Финансовая часть (1 п 2025)

📊 Выручка составила 358 млрд рублей, увеличившись на 13,7% относительно аналогичного периода прошлого года. Показатель EBITDA достиг отметки в 98,3 млрд рублей, продемонстрировав рост на 30,6%. Чистая прибыль достигла уровня в 31,6 млрд рублей, поднявшись на 33,6%.

🤔 Основной причиной роста доходов стало увеличение объема продаж электроэнергии и мощности, включая распространение рыночных механизмов ценообразования на Дальнем Востоке с начала текущего года. Однако позитивному финансовому результату помешали значительные проценты по займам, вызванные высоким уровнем ключевой ставки Центробанка и ростом задолженности компании в рамках большой инвестиционной программы. Дополнительно повлияли повышенные налоговые выплаты.

⤴️ Активы компании выросли на 9%, составив на конец июня 2025 года 1,488 трлн рублей, главным образом благодаря увеличению стоимости основных фондов вследствие инвестиций.

🫤 Инвестиционные затраты составили порядка 56 миллиардов рублей, что привело к отрицательной динамике свободного денежного потока и дальнейшему росту чистого долга.

✔️ Операционная часть (1 п 2025)

⚡ Группа РусГидро произвела в общей сложности 71,9 млрд кВт·ч электроэнергии, включая производство на Богучанской ГЭС, что на 6,2% меньше показателей предыдущего года. Из общего объёма производства доля гидроэлектростанций и гидроаккумулирующих электростанций составила 56,1 млрд кВт·ч, снизившись на 6,9%, тогда как тепловые станции произвели 15,6 млрд кВт·ч, сократив выпуск на 3,3%.

🤓 Отпуск тепловой энергии в Дальневосточном федеральном округе сократился на 0,9% и составил 17,0 млн гигакалорий. Полезный отпуск энергосбытовыми компаниями увеличился на 0,8%, достигнув 26,3 млрд кВт·ч.

💡 Установленная электрическая мощность объектов группы выросла на 34 МВт, достигнув показателя в 38 608 МВт, включая Богучанскую ГЭС. Это было обусловлено модернизацией гидроэлектростанций.

💸 Дивиденды

📛 Введён мораторий на выплату дивидендов до 2030 года, что позволит направить чистую прибыль на реализацию инвестиционной программы. Ожидаемый совокупный эффект от этого решения составит примерно 175,8 млрд рублей до 2030 года.

🫰 Оценка

🤔 Акции РусГидро сложно считать привлекательными. Их цена соответствует среднему уровню индекса Московской биржи по мультипликатору P/E, но при этом дивидендов инвесторы не получают. Оценивая компанию по будущим показателям, видно, что стоимость акций не кажется низкой: форвардный P/E составляет 4,6x, а форвардный EV/EBITDA равен 4,4x. Таким образом, текущая оценка компании несколько выше средней среди аналогичных предприятий этого сектора.

↗️ Инвестиции

📛 Компания осуществляет значительные капиталовложения, но они приносят минимальную отдачу.

🤑 Компания получит дополнительную помощь благодаря продлению действия дальневосточной надбавки до 2035 года. Примерно половина этой суммы, составляющая около 15,2 млрд рублей ежегодно, будет направлена непосредственно на финансирование инвестиций РусГидро.

📌 Итог

🤷♂️ Грандиозные планы, по всей видимости, указывают на «путь в никуда», поскольку, несмотря на амбициозные проекты, текущая ситуация свидетельствует, что компании необходим путь с серьезной корректировкой стратегии — что маловероятно из-за регулятора в лице государства.

🎯 ИнвестВзгляд: Идеи нет

📊 Фундаментальный анализ: ⛔ Продавать - необходимость обслуживания долга уже привела к приостановке дивидендных выплат, а растущие масштабные инвестиции дают минимальный эффект.

💣 Риски: ☁️ Умеренные - запланированные крупные капиталовложения и увеличивающаяся долговая нагрузка в условиях жесткой денежно-кредитной политики несут повышенные риски, но господдержка нивелирует этот момент.

💯 Ответ на поставленный вопрос: Изменений в стратегии управления и развития ждать не стоит. Государство планирует на годы вперед и не особенно любит вносить корректировки в проекты.

🔥 Думаете по-другому?

$HYDR #HYDR #РусГидро #Энергетика #Инвестиции #Дивиденды #Акции #Гидроэнергетика #Энергетика #идея #прогноз #обзор

НПФ «Ренессанс Накопления» отмечает первый год работы на рынке

Негосударственный пенсионный фонд «Ренессанс Накопления», входящий в состав Группы Ренессанс страхование, отмечает первую годовщину с начала своей работы.

За первый год работы Фонд не только успешно интегрировался в высококонкурентный рынок накопительных финансовых продуктов, но и продемонстрировал устойчивую операционную модель развития. НПФ привлек в программу долгосрочных сбережений более 1,5 миллиарда рублей.

Годовщина работы Фонда - это важный этап в реализации стратегии Группы Ренессанс страхование по диверсификации бизнес-модели и созданию комплексной экосистемы финансовых сервисов для клиентов.

Владислав Гусев, генеральный директор НПФ «Ренессанс Накопления», отметил: «Первый год работы стал для нас периодом становления и выбора стратегии. Мы создали надежную операционную платформу и сформировали предложение, которое уже нашло отклик у наших клиентов, число которых превысило 23 тысячи человек».