Поиск

🏤 Мегановости 🗞 👉📰

1️⃣ Группа "Т-Технологии" $T запускает собственное бюро кредитных историй — АО "Т-БКИ".

ЦБ уже внёс его в реестр, компания зарегистрирована по адресу Т-Банка.

Руководителем стал Андрей Антоненко, связанный с банком с 2023 года.

В холдинге считают, что рынок кредитных историй имеет высокий потенциал для технологичных решений.

🪙Отчет за январь – август 2025 года.

- Что это пролетело? Это было лето.

Несколько месяцев не делал полноценных отчетов по своему портфелю. Нужно исправлять ситуацию.

С начала года портфель вырос с примерно с 9 млн до 10 млн рублей. Это если учитывать все: акции, облигации, накопительные счета, вклады, валюта и т.д. Можно сказать, что программа минимум на этот год выполнена, но можно и лучше).

Портфель растет в основном благодаря пополнениям, дивидендам и купонам. Акции с начала года не особо растут, а вот в облигациях есть рост и это радует.

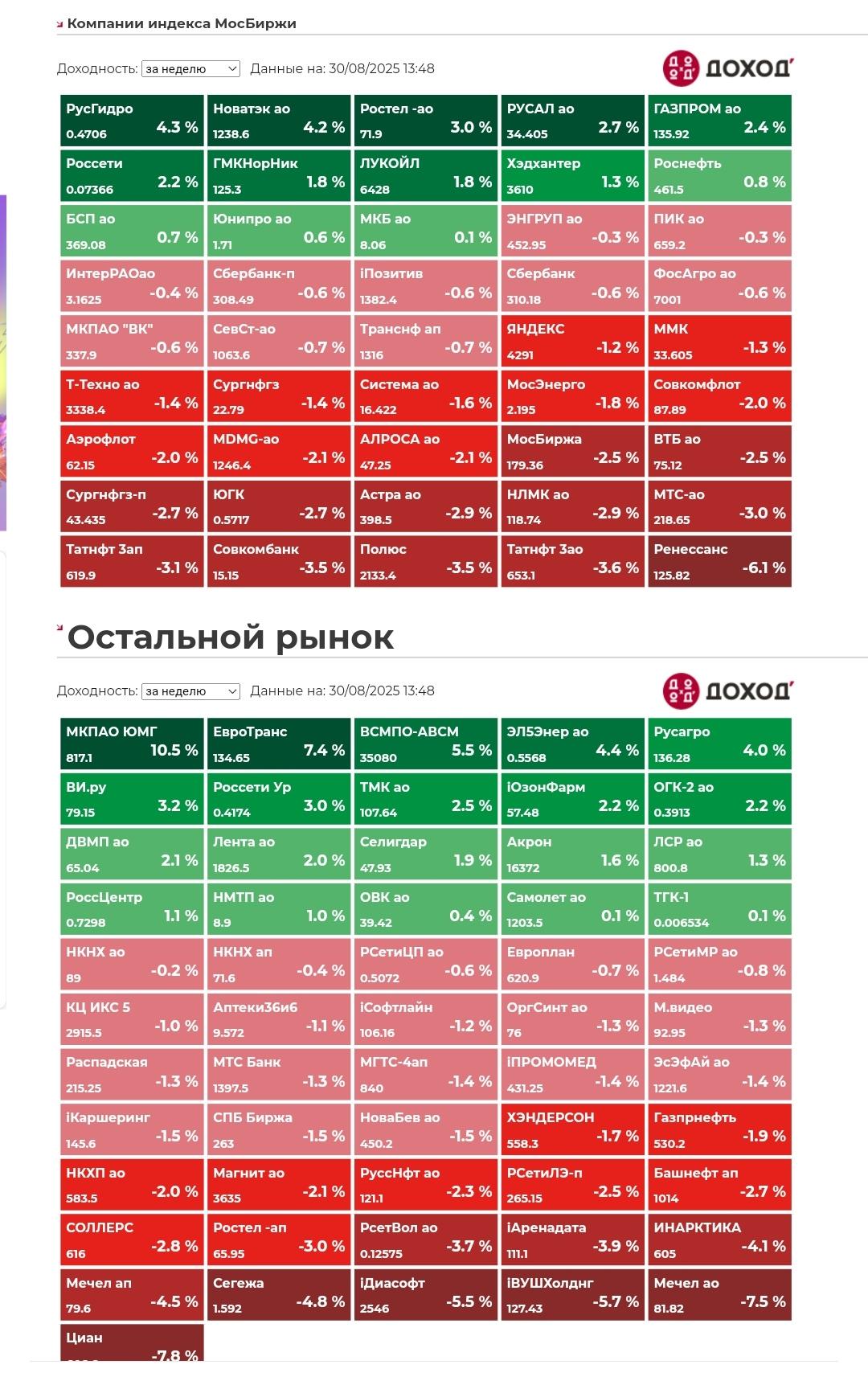

Индекс Мосбиржи с января вырос примерно на полпроцента, а за 12 месяцев на 7 процентов. Достаточно слабый результат, но весь рост может быть впереди.

Глава Мосбиржи ( Виктор Жидков) считает, что дисконт российского бизнеса к мировым аналогам достигает 70%. Ну то есть надо брать. Российский бизнес то есть...

Ну и новые IPO могут быть не за горами. А это значит что российские инвесторы смогут купить дешевый бизнес по высокой цене). Шутка, но не совсем.

Основным драйвером роста остается геополитика. Поэтому для многих торговля по новостям – это сейчас самая рабочая схема. Хотя новости сейчас такие себе. Трампа сказал, Трамп пригрозил и остановил 6 войн за 6 месяцев. Трамп поехал куда то, пожал руку… Трамп не появляется на публике уже несколько дней. Неужели и он тоже в холодильнике?

Дивидендный сезон закончился, впереди малый див сезон ( осень-зима). Уже сейчас видно, что основные поставщики дивидендов будут эти дивиденды снижать. Компании отчитываются с переменным успехом. А нефтегаз так вообще очень слабо.

Но есть и положительные или нейтральные отчеты.

Инвесторы все так же ожидании перемирия и снижения ключевой ставки. Подождем еще, а что нам остается?

Отдельные небольшие портфели ( Пенсионный, #pocket_money, облигационный) пока так же неплохо растут. Стратегии автоследования тоже в росте и пробивают свои исторические максимумы. Особенно облигационная.

Купоны. Дивиденды.

За 9 месяцев получил в виде дивидендов 364 тыс рублей, а купонами - 303 тыс.

А за последний месяц – 170+51к. Считаю, что это хороший результат.

Основные дивиденды получил от Роснефти, Сбера, Транснефти. Дивиденды частично реинвестировал в эти же компании, частично переложил в облигации.

Осталось не так много времени до конца года, всего 4 месяца. Поэтому самое время сверится со своими планами, возможно что-то еще можно успеть. Отдохнуть, поработать, поинвестировать.

Настоящие трейдеры и криптоинвесторы сегодня пошли в школу, так что станет немного посвободнее и возможно веселее).

Пишите как провели лето, что удалось сделать, что нет. Как поживают ваши портфели?

Всем хорошего дня.

#портфель

Софтлайн - это испытание для смелых ⁉️

💭 Разбираем, почему инвестиционный взгляд остаётся позитивным, несмотря на многочисленные риски...

💰 Финансовая часть (1 п 2025)

🤔 Оборот составил 46,1 млрд рублей, продемонстрировав увеличение на 8%. Из общей суммы выручки треть - 15,9 млрд рублей, были получены от реализации собственных решений компании. Показатель валовой прибыли также вырос на 10%, достигнув отметки в 17,4 млрд рублей. Большая часть этой прибыли, а именно 68%, была обеспечена продажей высокоэффективных продуктов собственной разработки.

👨💼 Финансовый директор Софтлайна Артем Тараканов подчеркнул успешность первого полугодия 2025 года, отметив позитивную динамику всех ключевых финансовых показателей, включая обороты, валовую прибыль и скорректированную EBITDA. Особое внимание было уделено росту продаж собственных решений, характеризующемуся двузначными темпами прироста.

🗞️ Инвесткомпания Sk Capital, контролируемая ВЭБ.РФ и фондом Сколково, инвестировала 5 млрд рублей в группу компаний Softline, став крупным миноритарием с долей более 10%. Сделка может снизить размер чистого долга. Влияние можно будет увидеть по итогам 3 квартала.

💸 Дивиденды

🤷♂️ На годовом общем собрании акционеров компании Софтлайн, прошедшем 30 июня, было принято решение не выплачивать дивиденды за 2024 год. Ранее совет директоров предлагал выплату дивидендов в размере 2,5 рубля на акцию. Несмотря на отказ от выплаты дивидендов, собрание отметило принятие ряда ключевых решений, ориентированных на обеспечение устойчивого увеличения стоимости компании в долгосрочной перспективе.

🫰 Оценка

🤑 Организация подтвердила свою прогнозную оценку на 2025 год, ожидаемый уровень выручки составит порядка 150 миллиардов рублей, а показатель EBITDA ожидается в диапазоне между 9 и 10,5 миллиардами рублей. Оценивая положение дел исходя из уровня прибыли предприятия, нельзя назвать такие показатели низкими. Согласно прогнозным ожиданиям, предприятие должно выйти на положительный финансовый результат в течение текущего года и продемонстрировать существенный рост прибыли в следующем, 2026-м году, что позволит объективно оценить стоимость всей организации.

📌 Итог

🧐 Полугодие показало отличные результаты в развитии внутренних бизнес-направлений компании. Однако структура бизнеса остается сложной и становится ещё сложнее из-за регулярных сделок по слияниям и поглощениям, что делает затруднительным прогнозирование будущих финансовых показателей.

💪 Факторы роста включают импортозамещение в сфере информационных технологий, переход на производство собственных высокоэффективных решений и расширение внутреннего продуктового портфеля. Особенно значительный вклад в рост валовой прибыли внесли облачные сервисы, программное обеспечение и собственная аппаратура. Наибольший объем прироста доходов обеспечил сектор услуг, куда вошли крупные приобретения компаний.

📛 Решение об отказе от дивидендов обусловлено стратегическими приоритетами компании, направленными на долгосрочное развитие и укрепление позиций на рынке, несмотря на позитивные текущие финансовые результаты.

🎯 ИнвестВзгляд: актив удерживается в портфеле — здесь возможно увидеть так называемую «ракету»

📊 Фундаментальный анализ: ✅ Покупать - компания направляет ресурсы на стратегические цели и проекты расширения бизнеса, показатели в финансовой части обнадеживают.

💣 Риски: ⛈️ Высокие - дополнительно к потенциальному возвращению зарубежных поставщиков, высокой конкуренции подключаются вероятное сокращение государственной поддержки и скорость интеграции купленных предприятий.

✅ Привлекательные зоны для покупки: 102,5р / 100р

💯 Ответ на поставленный вопрос: Компания демонстрирует уверенный рост основных финансовых показателей, привлекая инвестиции и укрепляя позиции на рынке ИТ-решений, но многочисленные риски могут сыграть злую шутку. Да, этот актив для смелых.

👇 Реакции к посту приветствуются.

$SOFL #SOFL #Софтлайн #Softline #анализ #обзор #прогноз #риски #потенциал #идея

А101 - разбираем свежий отчет за полугодие 2025 года и перспективы

Несмотря на сложную конъюнктуру в сегменте строительства жилой недвижимости, ряд компаний умудряются сохранять устойчивость и отвоевывать долю рынка. Так, на конец июня 2025 года Группа А101 заняла третью строчку рейтинга по объему строительства в Москве с 1,9 млн кв. м. Сегодня предлагаю разобрать свежий отчет компании за первое полугодие 2025 года и прикинуть перспективы компании.

🧱 Итак, выручка А101 за отчетный период составила 73,8 млрд рублей. Такая динамика обеспечивается увеличением строительной готовности реализуемых проектов - по итогам первого полугодия строй готовность составляла 67%. В натуральном выражении объемы продаж к 2024 году ожидаемо просели из-за отмены ряда льготных программ, но к 2023 году рост составил 20% до 160 тыс. кв. м., в денежном на 38% до 44 млрд рублей.

Вообще, динамика вышеуказанных метрик выглядит оптимистично. Поддерживает результаты увеличение средних цен квадратного метра жилой недвижимости на 4% до 265 тыс. рублей., коммерческой на 8%. Ну и не будем забывать об основном инструменте продаж в виде семейной ипотеки. Компания также может стать бенефициаром снижения ставки, что существенно оживит сектор и позволит нарастить объемы проектирования и строительства.

💡 Важно отметить, что А101 реализует концепция комплексного развития территорий «15-минутный город», при которой все необходимые для жизни объекты (магазины, школы, парки, спорт) расположены в радиусе 15 минут пешком или на велосипеде от дома, обеспечивая комфорт и снижая зависимость от автомобиля. Все это позволяет сохранять привлекательность со стороны покупателей квартир в ЖК компании.

Я лично убедился в привлекательности такой концепции, прогулявшись по ЖК «Прокшино», «Скандинавия» и «Дзен-кварталы». Об этом расскажу в отдельном видео.

📊 Вернемся к отчету. FFO (Funds From Operations), или средства от операционной деятельности составили на конец отчетного периода 25,4 млрд рублей. Такой уровень показывает способность А101 без проблем обслуживать свои кредитные обязательна, и в целом, финансовую устойчивость застройщика. Также важным показателем является отношение остатков на эскроу-счетах к проектному финансированию. У А101 - это отличные 1,4x.

На долговом рынке компания представлена всего одним выпуском облигаций БО-001Р-01 с эффективной доходностью в 15,8%, фиксированным ежемесячным купоном в 17% и датой погашения в мае 2027 года. Ну а учитывая устойчивые позиции в секторе и реализуемую стратегию, с радостью буду ждать новые выпуски в будущем.

❗️Не является инвестиционной рекомендацией

«Эксперт РА» подтвердил рейтинг «Ренессанс страхование» на уровне ruAA

Агентство отмечает высокие размерные характеристики ПАО «Группа Ренессанс Страхование» и положение на рынке, а также темпы роста. Компания относится к первому размерному классу с активами в 109,5 млрд рублей и собственным капиталом в 67,9 млрд рублей. По итогам 2024 года страховой портфель продемонстрировал рост на 15,1%, а собственные средства на 30.06.2025 увеличились на 23,5% г/г. Прогноз по рейтингу – стабильный.

Также подчеркивается стабильность бизнеса компании с широкой диверсификацией по видам страхования, включая каско, ОСАГО и добровольное медицинское страхование, по географии присутствия в 86 регионах России и по каналам продаж. Структура страхового портфеля характеризуется высокой стабильностью.

Финансовые результаты компании оцениваются как комфортные: рентабельность капитала составляет 19,7%, рентабельность продаж 15,8%. Результат оказания страховых услуг является положительным. Компания демонстрирует высокие показатели ликвидности.

Агентство выделяет высокое качество управления, включая продуманную систему риск-менеджмента, опыт урегулирования крупных убытков и исключительно надежную перестраховочную защиту. Отдельно отмечена высокая социально-экономическая значимость компании, которая выступает дополнительным фактором поддержки рейтинга.

Ожидания от следующей недели по рынку. К чему готовиться инвестору

Всю прошлую неделю рынок торговался в узком боковике под влиянием отсутствия прогресса и конкретики по поводу встречи президентов РФ и Украины по урегулированию военного конфликта. Украина затягивает переговорный процесс, главный нерешенный вопрос – территориальный. Киев не готов признавать за Россией регионы, вошедшие в её состав.

Однако, позитивный рыночный настрой сохраняется на фоне предстоящего визита президента России Владимира Путина в Китай. В рамках визита запланировано:

• Участие в военном параде, посвящённом 80-й годовщине Победы во Второй мировой войне.

• Участие в саммите ШОС в Тяньцзине (31 августа – 1 сентября).

• Ряд двусторонних встреч с руководителями других государств. Саммит ШОС посетят в общей сложности более 20 глав государств, включая Индию.

Основные надежды рынка связаны с Газпромом поскольку ожидается заключение соглашений с китайской корпорацией CNPC. Также пройдёт трехсторонняя встреча лидеров России, Китая и Монголии. Напомним, что именно через Монголию планировали провести трубопровод «Северный поток-2». На фоне предстоящих договорённостей спекулятивным оптимизмом наполняются акции Новатэк и Роснефть.

После завершения визита в КНР президент Путин направится во Владивосток, где пробудет 4 и 5 сентября. Там пройдет Восточный экономический форум (ВЭФ) с 3 по 6 сентября на площадке кампуса Дальневосточного федерального университета. Все эти события будут спекулятивно удерживать рынок от коррекций, но для похода индекса МосБиржи выше 2950 пунктов нужна будет конкретика.

Возвращение инфляции: по данным Росстата, инфляция в России за неделю с 19 по 25 августа составила 0,02% после пяти недель дефляции. Как отмечается в обзоре Минэкономразвития на основе данных Росстата, в годовом выражении инфляция на 25 августа замедлилась до 8,43% после 8,46% неделей ранее.

До заседания ЦБ по ключевой ставке осталось 9 торговых сессий, а значит все сильнее фокус внимания будет смещаться на это событие. Потенциально такие бумаги, как Совкомбанк, Европлан, ВУШ, Делимобиль, Самолет, Система, Сегежа, Мечел и многие другие погрязшие в долговых обязательствах компании вполне могут показать динамику лучше рынка.

Спекулятивно у нас открывается возможность на отсутствии геополитического негатива в отдельных историях хорошо заработать, но для уверенного долгосрочно тренда на рост рынка это будет недостаточно. Без окончания военного конфликта и снижения ключевой ставки в район 12%-14% это все больше видится полем игры для спекулянтов. Инвестору же, пока рано выходить из инструментов долгового рынка.

Из корпоративных новостей:

РусАгро год к году выручка за шесть месяцев по МСФО выросла на 21%, а скорректированная EBITDA — на 22%

Мать и дитя в январе — июне выручка по МСФО увеличилась на 22%, а EBITDA — на 15% год к году — компания.

Сегежа в первом полугодии выручка по МСФО упала на 8%, чистый убыток — 22 млрд ₽ против минус 11 млрд ₽ годом ранее

Лукойл по итогам шести месяцев выручка по МСФО сократилась на 17% в годовом выражении, чистая прибыль — на 51%. СД изъявляет желание погасить до 76 млн квазиказначейских акций компании

Самолет выручка по МСФО по итогам шести месяцев осталась на уровне прошлого года, чистая прибыль сократилась на 61%

• Лидеры: Самолет $SMLT (+2,82%), Лукойл $LKOH (+2,46%), СПБ Биржа $SPBE (+2,1%), Газпром $GAZP (+1,6%).

• Аутсайдеры: Селигдар $SELG (-4,48%), Озон Фарма $OZPH (-4,12%), Сегежа $SGZH (-4,1%).

01.09.2025 - понедельник

• $VSEH - ВсеИнструменты.ру собрание акционеров по дивидендам за 1 полугодие 2025 года (рекомендация - 1 руб./акция, текущая дивдоходность 1,26%)

• $OZON - Озон собрание акционеров по вопросу редомициляции

• $MOEX - МосБиржа объемы торгов за август

• $MGKL - МГКЛ вступает в силу новый закон, ужесточение по ломбардам

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #новости #мегановости #инвестор #инвестиции #фондовый_рынок #аналитика #трейдинг #новичкам #обучение

'Не является инвестиционной рекомендацией

🪙 Роснефть МСФО 6 мес 2025 г:

Выручка ₽4,26 трлн (-17,6% г/г)

Чистая прибыль ₽245 млрд (снижение в 3,2 раза г/г)

EBITDA ₽1,05 трлн (-36,1% г/г)

Несмотря на негативный внешний фон, Роснефть продолжает неукоснительно придерживаться дивидендной политики, осуществляя выплату дивидендов непрерывно с 2000 г. — Сечин.

Ещё один слабый отчет от нефтегазовой компании. $ROSN

🍎Магнит

Оборот (GMV) сегмента электронной коммерции "Магнита" по итогам I полугодия 2025 года продемонстрировал рост в 1,8 раза и составил 77,6 млрд рублей, говорится в сообщении ритейлера.

📍 82% текущей выручки генерируется за пределами Москвы и Санкт-Петербурга.

В сегмент входят собственные и партнерские онлайн-проекты ритейлера (экспресс-доставка, регулярная доставка, онлайн-аптека), а также маркетплейс "Магнит Маркет".

Среднее количество заказов в день выросло в 1,5 раза, до 268,54 тыс. Средний чек с НДС поднялся на 16,8% и составил 1 597 рубля.

$MGNT

При этом отчет за 1 полугодие очень слабый.

— Общая выручка выросла на 14.6% год к году, до ₽1,67 трлн.

— Показатель EBITDA увеличился на 10,7% год к году, до ₽85,6 млрд.

— Рентабельность по EBITDA составила 5,1% против 5,3% годом ранее.

— По состоянию на конец июня чистый долг составил ₽430,6 млрд против ₽252,8 млрд на конец 2024 года.

— Соотношение чистый долг / EBITDA составило 2,4x, при том что в конце 2024 года было на уровне 1,5х.

— Сопоставимые продажи (LFL) увеличились на 9,8% на фоне роста LFL среднего чека на 9,3% и роста LFL трафика на 0,4%;

«Магнит» завершил приобретение розничного бизнеса «Азбука Вкуса» и начал консолидировать его

результаты с 20 мая 2025 года.

Прибыль упала, долг растёт, рентабельность падает. Такой вот "качественный " актив.

Дивиденды кто-то ещё ждёт?

#отчет

#роснефть #магнит

🪙На неделе была целая куча отчётов. В основном отчеты негативные, но есть и позитив.

Неожиданно сильный отчет от Новабев. Выручка выросла на 20%, прибыль на 4%.

https://t.me/otchet30/1609

Ленэнерго. Выручка ₽68,46 млрд (+13,8% г/г).

Чистая прибыль ₽20,41 млрд (+7,5% г/г)

https://t.me/otchet30/1610

Относительно неплохой отчет от Газпрома. Хотя долг всё ещё высокий.

https://t.me/otchet30/1607

Аэрофлот. Рост выручки и прибыли, но рентабельность по EBITDA снизилась.

https://t.me/otchet30/1605

РусГидро. Рост прибыли и выручки благодаря гос субсидиям.

https://t.me/otchet30/1600

Промомед. Рост почти по всем показателям.

https://t.me/otchet30/1599

Ренессанс Страхование. Рост портфеля + рост чистой прибыли. https://t.me/otchet30/1596

Полюс. Рост фин показателей, при снижении объемов производства. + дивиденды.

https://t.me/otchet30/1593

Мать и дитя отчиталась о росте EBITDA на 15% в первом полугодии. Выручка и прибыль тоже выросли. $MDMG

Русагро: рост финансовых показателей есть, но риски в компании остаются. Судебные дела и всё такое. $RAGR

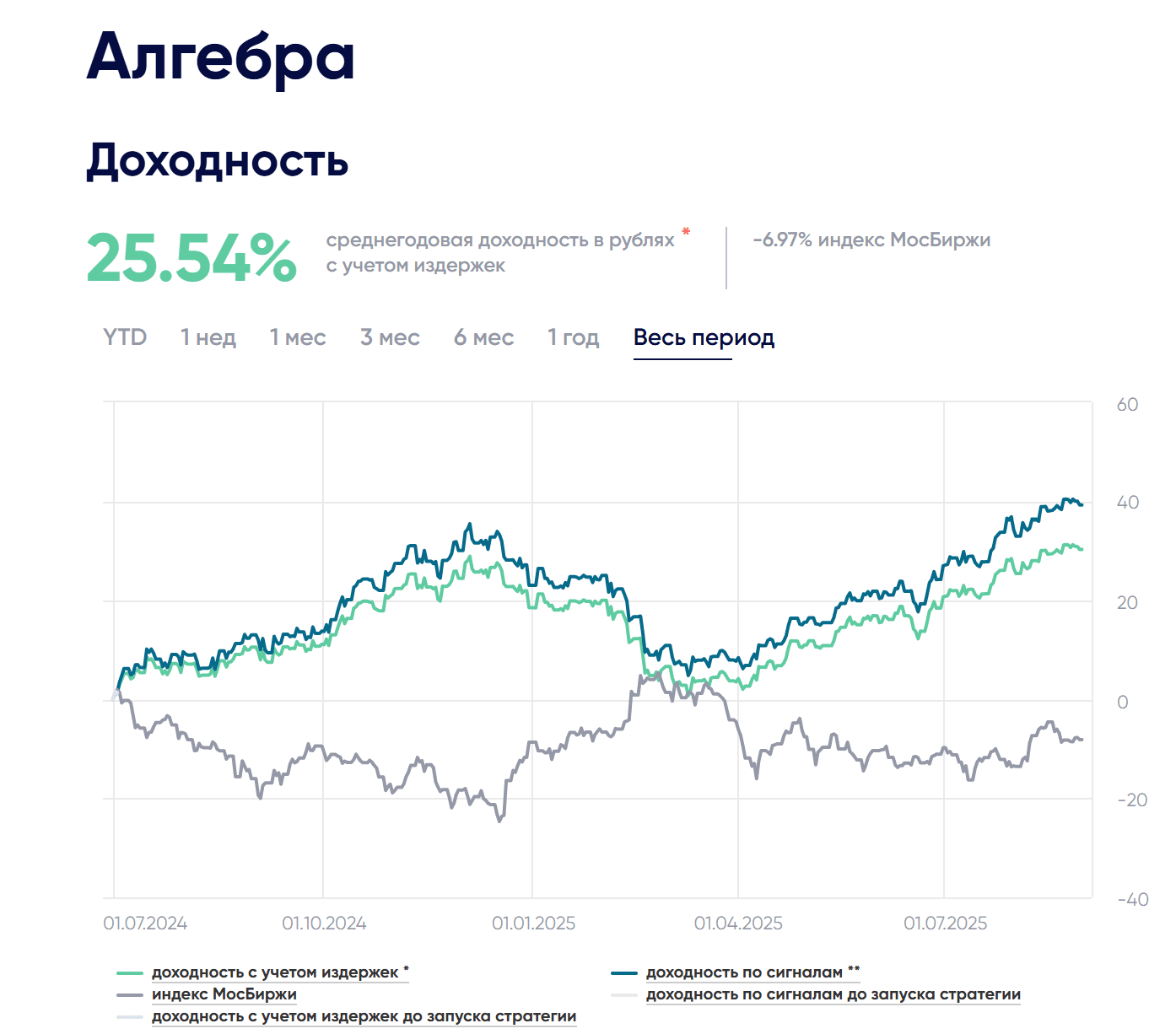

Фьючерсная стратегия «Алгебра»: результаты торговли за период 25–29 августа 2025 года и прогнозы

За отчётный период 25–29 августа 2025 года стратегия «Алгебра» показала снижение на 0,7%. По данным графика, среднегодовая доходность в рублях с учётом издержек — 25.54%, тогда как индекс МосБиржи продемонстрировал отрицательный результат −6.97% за сравнимый горизонт.

С момента запуска стратегии в июле 2024 года накопленная доходность к концу августа 2025 составила около 34% (чистая доходность).

В течение недели были сокращены короткие позиции по природному газу, при этом сохраняется базовая шорт-позиция весом около 14% стоимости портфеля.

Текущая структура портфеля

-Фонд денежного рынка — около 80% (ликвидность и маржинальное обеспечение).

-Фьючерсы на индекс Nasdaq (длинные позиции) — около 50%.

-Валютные фьючерсы — около 50% (хеджирование FX-рисков).

-Природный газ (короткая позиция) — около 14%.

*Примечание: доли отражают брутто-экспозиции по деривативам и могут суммарно превышать 100% из-за маржинальной природы инструментов.

Прогноз до конца 2025 года

Годовая доходность стратегии может увеличиться до уровня около 30%.

В пересчёте на весь период с июля 2024 по декабрь 2025 это соответствует накопленной доходности порядка 48% .

Основные драйверы ожидаемого роста:

-доход от коротких позиций по природному газу (экспирации октябрь–ноябрь 2025),

-возможное ослабление рубля,

-доходность ликвидной части (ФДР),

-сохранение роста американского фондового рынка.

Стратегия «Алгебра» демонстрирует устойчивую результативность, опережая индекс МосБиржи более чем на 30 п.п. Среднегодовая доходность в рублях составляет 25.54%, а прогноз до конца 2025 года предполагает рост годовой доходности до 30% и достижение совокупной доходности с момента запуска в июле 2024 года на уровне 50%.

Информация о стратегии

#автоследование

#инвестиции

#трейдинг

#фьючерс

#насдак

#природны_газ

Озон Фармацевтика: фокус на здоровье нации

Российский фармацевтический сектор стремительно набирает обороты, превращаясь в магнит для капиталовложений. Сегодня мы проанализируем перспективы одного из лидеров отрасли — компании «Озон Фармацевтика», сквозь призму финансового отчёта за первое полугодие 2025 года .

💊 Итак, выручка эмитента за отчётный период выросла на 16% до 13,3 млрд рублей. Компания по продажам конечным потребителям (Sell-out) продолжает опережать рынок более чем в два раза, завоёвывая лояльность клиентов широким ассортиментом и качественной дистрибуцией.

Необходимо подчеркнуть, что на результаты второго квартала повлияла высокая база прошлого года - компания работала над увеличением представленности ассортимента и делала большие отгрузки дистрибьютерам. Кроме того в бизнесе эмитента присутствует сезонность, и второй квартал традиционно является слабым, поэтому во втором полугодии следует ожидать ускорения роста бизнеса.

Руководство компании подтверждает свой прогноз по росту выручки на уровне не менее 25% на текущий год. Позитивные сигналы поступают уже сейчас: в июле - августе отмечается ускорение продаж, подтверждая правильность выбранного вектора развития.

📊 Чистая прибыль в отчётном периоде сократилась на 11% до 1,7 млрд рублей. Жёсткая ДКП, которая спровоцировала рост процентных расходов, а также повышение налога на прибыль с текущего года оказывают давление на доходную часть бизнеса.

Соотношение чистый долг/EBITDA на середину года составило 1x, что вполне приемлемо. Важно отметить, что средства, привлечённые в результате недавнего SPO, ещё не учтены в расчёте чистого долга. Само SPО позволило не только увеличить free float, но и удвоить среднедневной объём торгов, который в июле составил 249 млн рублей. Бумагу расторговывают, ликвидность растёт.

💊 Также обратил внимание, что компания уже готовится к регистрации первого биосимиляра, клинические исследования которого успешно завершены. Биосимиляры — это высокомаржинальные лекарственные препараты, и их появление в портфеле эмитента может стать импульсом для дальнейшего роста.

«Озон Фармацевтика» - это комбо из регулярных дивидендов и стабильных двузначных темпов роста бизнеса, что делает акции эмитента востребованными среди инвесторов. Совет директоров уже рекомендовал к выплате 275 млн рублей дивидендов за 6 месяцев 2025 года. В одном из своих портфелей акции компании лично я держу.

❗️Не является инвестиционной рекомендацией

📝 Еженедельный дайджест от ГК «А101» с комментариями экспертов

Ставки по вкладам, зеленые инвестиции и рост поступлений на эскроу-счета

📊 Новости в мире финансов и инвестиций:

— По данным Росстата, недельная инфляция с 19 по 25 августа составила 0,2%. Годовая инфляция замедлилась до 8,48% с 8,49%.

— По данным Банка России, максимальные ставки по вкладам опустились до 15,85% во второй декаде августа. В первой декаде максимальные ставки по депозитам в крупнейших банках России составляли 15,96%. При этом два месяца назад этот показатель находился на уровне 18,4%.

— Банк России предложил признавать цену IPO рыночной, чтобы снизить налогообложение для инвесторов. Аналогичный подход планируется и для SPO: рыночной будет считаться цена в день начала торгов. Сейчас налог рассчитывается от разницы между ценой размещения и минимальной ценой в первый торговый день, что часто приводит к завышенным налоговым обязательствам.

— С 26 августа Московская биржа допустила к вечерним торгам еще 987 облигаций. Теперь их общее количество 1320. В список новых бумаг войдут как корпоративные, так и муниципальные облигации. С начала 2025 года физ. лица вложили в облигации на Мосбирже 1,25 трлн рублей, что в два раза превышает показатель прошлого года.

— Объем зеленых инвестиций в России достиг исторического максимума в 375,3 млрд рублей, однако их номинальный рост составил лишь 1,1% (4 млрд руб.), что является минимальным показателем с 2016 года. Более 70% этих средств было направлено на новое строительство.

📊 Новости строительной отрасли и ипотечного кредитования:

— По данным Банка России, поступление средств на счета эскроу ускорилось: в июле прирост составил 113 млрд рублей (1,7%) после роста на 0,7% в июне. Аналитики ЦБ связывают рост с некоторым оживлением на рынке ипотеки и поступлением оплат по рассрочке.

— В рамках программы комплексного развития территорий (КРТ) на участке в 22,14 га в Коммунарке построят более 183 тыс. кв. метров недвижимости для производств и офисов. Объем инвестиций в проект составит 33,7 млрд рублей.

По итогам июля 2025 года на вторичном рынке Москвы был зафиксирован прирост активности на 17% по сравнению с уровнем июня, что, по мнению аналитиков, может спровоцировать дальнейший рост цен на жилье.

🗨️«Такая вероятность весьма высока. И связана она также с показателями растущего вследствие снижения ставки ЦБ спроса и сохраняющегося при этом на рынке дефицита жилья в сегменте новостроек. На данный момент на рынке наблюдается увеличение спроса. Рыночная ипотека стала доступнее как для новостроек, так и для «вторички», в первую очередь благодаря решениям регулятора», — комментирует Рустам Азизов, директор по ипотечным продажам и внедрению финансовых инструментов ГК «А101».

— По данным Национального бюро кредитных историй (НБКИ), банки Санкт-Петербурга и Ленинградской области во второй половине 2025 года отклоняют более половины заявок на ипотеку. Так, в июле уровень одобрения в северной столице составил лишь 45%, а в области — 43,3%. За месяц показатель отказов вырос на 7,3 и 6,7 процентного пункта соответственно, что свидетельствует о значительном ужесточении кредитной политики.

$RU000A108KU4

#А101 #новости #дайджест #девелопмент #строительство #недвижимость #аналитика #ипотека #экспертыА101

«Ламбумиз» представил финансовые итоги 2 квартала 2025 г. по МСФО

За отчетный период лидер рынка картонной неасептической упаковки для молока и молочной продукции продемонстрировал рост чистой прибыли на 10% по сравнению с аналогичным периодом прошлого года.

Основные финансовые показатели за первое полугодие 2025 года:

- Чистая прибыль составила 138 млн руб., прирост на 10,1%, к данным аналогичного периода прошлого года.

- Выручка составила 1 380,6 млн руб., снизившись на 2,97%. Сокращение выручки связано со снижением цены на основную упаковку на 4% к данным годом ранее.

Доля основной продукции продолжает оставаться стабильно высокой (84,8%): продажи составили 1,17 млрд руб.

✔Устойчивый рост продаж одноразовой посуды (+11,9%): объем продаж по данному направлению достиг показателя в 56,4 млн руб.

Основные финансовые показатели за последние 12 мес. (LTM) на 30.06.2025 г:

Показатель EBITDA LTM составил 469,2 млн руб., снизившись на 7,9% к данным 2024 года.

Основные балансовые показатели на 30.06.2025 год:

Активы компании выросли на 8,3% или 189 млн руб. к данным 2024 года и составили 2 465,5 млн руб. Основными факторами роста стали увеличение запасов (+61,5 млн руб.) в связи с наращиванием производства картона и ламинированного картона, прирост основных средств (+54,4 млн руб.) за счет приобретения оборудования.

Высокая ликвидность баланса: коэффициент текущей ликвидности составляет 4,2, что свидетельствует о высокой способности компании выполнять свои краткосрочные обязательства.

Собственный капитал компании вырос на 8,2% или 138 млн руб. к данным 2024 года и составил 1 825 млн руб. Нераспределенная прибыль составила 976,9 млн руб.

Финансовый долг прирос на 39,5 млн руб. или 36,6% к данным 2024 года и составил 147,5 млн руб., рост связан с приобретением оборудования.

✔ При этом чистый долг компании отрицательный -485,1 млн руб. Компания обладает значительным запасом денежных средств (632,6 млн руб.), что обеспечивает отрицательный чистый долг и позволяет финансировать текущую деятельность за счет собственных средств, а также получать дополнительных доход в виде процента по депозитам, которые на 30.06.2025 года составил 53 млн руб.

💰 Стоит ли продавать облигации перед отчётностью? 💰

Представьте себе инвестора, который уже несколько лет собирает портфель корпоративных облигаций. Каждое утро он открывает приложение брокера и первым делом смотрит не котировки акций, а динамику своих бондов. Но вот приближается дата квартального отчёта эмитента, и в голове возникает знакомый вопрос: «Не пора ли сбросить бумаги? А вдруг цифры окажутся плохими, цена упадёт, и я потеряю доход?»

Этот страх понятен: отчётность для компаний всегда событие. Акции на ней часто двигаются резко — минус 10% за день уже никого не удивляет. Но с облигациями всё устроено иначе.

Корпоративная облигация — это не инструмент для короткой спекуляции. Её фундаментальная ценность строится на двух вещах: готовности компании платить по долгам и текущих процентных ставках в экономике. Поэтому сама по себе публикация отчётности редко становится шоком для держателей облигаций, если только в ней не вскрываются серьёзные проблемы — например, рост долговой нагрузки или убытки, ставящие под вопрос выплату купонов.

📊Первое полугодие позади: финансовые и операционные результаты ГК «А101»

Группа компаний «А101» подвела финансовые и операционные итоги первого полугодия 2025 года.

🏘️Объем строительства Группы составил 1,9 млн кв. м. Мы сохраняем консервативный подход к планированию и ориентируемся на текущую ситуацию на ипотечном рынке. При этом объемы проектирования поддерживаем на уровне 2023-2024 годов для наращивания темпов строительства при снижении ипотечных ставок в будущем.

📌Новые проекты ГК «А101», которые недавно стартовали:

— В июне получили разрешение на строительство дома №7 в квартале «Парк» в районе «Деснаречье». Проект включает семь корпусов комфорт-класса общей площадью 139 тыс. кв. м. с более чем 1 500 квартирами.

— В августе получили разрешение на строительство дома №5 в «Дзен-кварталах». Дом состоит из трех корпусов высотой 8, 12 и 21 этаж и имеет общую площадь 43 тыс. кв. м., включает 382 квартиры, подземный паркинг на 198 машино-мест и 32 коммерческих помещения площадью 2 163 кв. м. В этом доме также стартовали продажи жилых и коммерческих помещений.

📈Объем продаж ГК «А101» составил 160 тыс. кв. м, или 44 млрд руб. По сравнению с аналогичным периодом 2023 года рост составил 20% по площади и 38% в денежном выражении. Снижение показателей относительно первого полугодия 2024 года связано с отменой льготных ипотечных программ, а также является частью консервативной стратегии компании в условиях изменений на рынке. Основным инструментом продаж остается семейная ипотека, а доля рассрочек не превышает 15% и продолжает постепенно сокращаться.

📈Средняя цена жилой недвижимости выросла до 265 тыс. руб./кв.м (+4% г/г), коммерческой — до 304 тыс. руб./кв.м (+8% г/г). Наш продукт остается доступным даже в рамках действующих ипотечных программ.

📈Выручка достигла 73,8 млрд руб. благодаря росту строительной готовности объектов — 67% в первом полугодии 2025 года. FFO составил 25,4 млрд руб., что подтверждает статус ГК «А101» как финансово устойчивой компании, способной выполнять свои кредитные обязательства. Совокупные активы выросли на 3% по сравнению с концом 2024 года и достигли 380,5 млрд руб.

💰Долговая нагрузка остается комфортной: поступления на эскроу-счета покрывают обязательства по проектному финансированию с коэффициентом 1,4. Раскрытие эскроу-счетов после ввода объектов обеспечивает стабильный денежный поток. В первом полугодии мы ввели в эксплуатацию семь жилых объектов: четыре в «Скандинавия Центр», один в «Бунинских кварталах» и два в «Дзен-кварталах». А также два коммерческих объекта: многофункциональный центр с паркингом в Коммунарке и отдельный паркинг в «Испанских кварталах».

🎯Устойчивая позиция ГК «А101» — это результат продуманной стратегии. Нам удалось в условиях роста ключевой ставки и сокращения ипотечных программ сохранить объемы проектирования, благодаря консервативному управлению рисками и сбалансированному портфелю проектов разных классов.

$RU000A108KU4

#А101 #девелопмент #строительство #инвестиции #недвижимость #ПроектыА101 #РайоныА101 #НоваяМоскваА101

Fix Price на распутье: стоит ли инвестировать ⁉️

💭 Разбираем основные риски и возможности для инвесторов...

💰 Финансовая часть (1 п 2025)

📊 Выручка компании составила 148 млрд рублей, увеличившись на 4,5% по сравнению с предыдущим периодом. Скорректированная EBITDA снизилась на 35% и достигла отметки в 9 млрд рублей. Чистая прибыль уменьшилась на 56% и составила 3,9 млрд рублей. Показатель чистого долга улучшился и теперь составляет 9,8 млрд рублей по сравнению с 11,8 млрд на конец 2024 года. Отношение скорректированного чистого долга к EBITDA также улучшилось и составило 0,3х против 0,4х на конец предыдущего отчетного периода.

🤓 Финансовые показатели оказались слабыми. Увеличение выручки произошло преимущественно благодаря росту среднего чека на 5,2%, что отражает влияние инфляции. Однако сопоставимый трафик (LfL) упал на 4,3%. Несмотря на это, компания продолжает расширять свою розничную сеть, открыв за последние шесть месяцев 300 новых торговых точек.

🤔 Также отмечается снижение рентабельности EBITDA с 9,7% до 6,1%. Основной причиной стало увеличение затрат на оплату труда персонала, составившее 16,5% от общей выручки, тогда как в первой половине 2024 года этот показатель составлял лишь 13,4%.

❗ Компанией было объявлено о старте программы обратного выкупа акций (buyback) с 1 сентября текущего года, предусматривающей приобретение до 1% своего уставного капитала.

✔️ Операционная часть

🛍️ Во втором квартале наблюдалось активное расширение торговой сети. Наибольшее количество новых магазинов было открыто в России: в Московской области появилось 22 новых точки, в Краснодарском крае — 14, в Кемеровской и Нижегородской областях — по восемь. Магазины сети Fix Price открылись впервые в 29 населённых пунктах, включая 12 отдалённых деревень и станиц России и Казахстана.

👥 По состоянию на июль 2025 года, среднее количество штатных сотрудников сети превысило отметку в 49 тысяч человек.

💸 Дивиденды

🤑 Долг компании незначителен, что позволяет ей выплачивать дивиденды. Согласно обновленной дивидендной политике, размер выплат планируется установить на уровне 50% от чистой прибыли по МСФО. Ожидается первая выплата по результатам 2025 года.

📌 Итог

💪 Fix Price продолжает развиваться. Сейчас спрос на товары с низкой ценой растет, и Fix Price продолжает адаптировать ассортимент под нужды покупателей. Компания расширяет категории товаров, предлагает сезонные товары и работает над увеличением трафика.

🥱 Несмотря на положительную динамику отдельных метрик, долгосрочные перспективы компании остаются неопределёнными из-за стагнации посещаемости магазинов и необходимости значительных инвестиций в развитие. Предполагается, что эти проблемы временные, так как в компании видят проблему и работают над их устранением.

🧐 Хотя темпы роста бизнеса отстают от уровня инфляции, компания продолжает активно развивать торговую сеть, генерируя свободный денежный поток и обеспечивая положительную чистую прибыль. Возможность выплаты дивидендов также сохраняется. При благоприятных изменениях в макроэкономической ситуации ожидается улучшение финансовых показателей компании.

🎯 ИнвестВзгляд: Актив удерживается в среднесрочном портфеле.

📊 Фундаментальный анализ: 🟰 Держать - баланс позитивных (финансовая устойчивость и потенциал для развития) и негативных факторов (падающий трафик и растущие издержки) не даёт возможности дать иную оценку.

💣 Риски: ☁️ Умеренные — с вероятным пересмотром в сторону "⛈️ Высокие", при условии, что долг и издержки начнут неконтролируемо расти.

✅ Привлекательная зона для покупки: 0,83р

💯 Ответ на поставленный вопрос: Fix Price нельзя назвать безоговорочно привлекательным объектом для инвестиций, но при стабилизации финансовых и операционных показателей компания может показать рост.

❗ И важный момент: не забудьте поставить лайк, написать комментарий и подписаться, если вам нравятся подобные обзоры❗

$FIXR #FIXR #инвестиции #FixPrice #анализ #бизнес #акции #риски #Ритейл #Дивиденды #Трейдинг #Биржа

Самолет: рост EBITDA на фоне давления долга и высокой ставки

Девелоперский сектор в 2025-м работает в стрессовых условиях. Высокая ключевая ставка и сворачивание программ льготной ипотеки усилили давление на спрос, а стоимость заимствований для компаний отрасли выросла кратно. В таких условиях результаты ГК «Самолет» $SMLT за первое полугодие 2025 года особенно показательны: девелопер показывает рост операционной прибыли и выполнение планов по продажам, но чистая прибыль проседает из-за дорогого финансирования.

Финансовые итоги

Выручка — 170,97 млрд руб. (на уровне прошлого года: 170,82 млрд руб.)

EBITDA — 52,08 млрд руб. (+21% г/г)

Скорректированная EBITDA — 57,5 млрд руб. (+7% г/г)

Чистая прибыль — 1,84 млрд руб. (–61% г/г, против 4,72 млрд руб. годом ранее)

Чистый корпоративный долг — 128,1 млрд руб. (на конец 2024 было 116,1 млрд руб.)

Продажи — 121 млрд руб.(553 тыс. кв. м), что составляет 96% от прогноза компании на период.

🔷️ Эскроу и денежные потоки

Традиционно по МСФО у «Самолета» фиксируется отток по операционной деятельности — 116,2 млрд руб. за 1П 2025. Но важно понимать специфику: средства дольщиков хранятся на эскроу-счетах и засчитываются банком в погашение проектного финансирования, минуя отчет о движении денежных средств. Если бы эти деньги сначала поступали на счета компании, отток выглядел бы куда мягче — 43,1 млрд руб. Это технический эффект модели, а не реальный кассовый разрыв.

🔷️ География и структура выручки

Основной рынок по-прежнему Москва и МО (149,7 млрд руб. против 156,7 млрд руб. годом ранее), однако регионы и Санкт-Петербург усиливают позиции: выручка там выросла почти на 50% — до 21,3 млрд руб. Таким образом, «Самолет» постепенно снижает зависимость от столичных проектов, диверсифицируя бизнес.

🔷️ Рентабельность и долг

Рост EBITDA на 21% при стагнирующей выручке указывает на улучшение операционной маржи. Но итог для акционеров смазан: чистая прибыль просела из-за роста процентных расходов. Обслуживание долга обошлось в 52,3 млрд руб. против 39,4 млрд руб. годом ранее (+33%). Это следствие высокой ключевой ставки и расширения долгового портфеля.

Долговая модель становится всё более чувствительной к монетарной политике: компания активно использует проектное финансирование и корпоративные кредиты, а процентная нагрузка напрямую бьёт по прибыли.

🔷️ Корпоративные события

В отчётном периоде компания избавилась от части непрофильных активов. Продажа «Клиентского сервиса» и ЗПИФ «Самолет. Инвестиции в недвижимость» принесла разовые доходы на 2 млрд руб +. Это поддерживает баланс, но не решает фундаментальную проблему дорогого долга.

🔷️ Дивиденды

Формально «Самолет» придерживается политики выплаты не менее 50% скорректированной чистой прибыли по МСФО при сохранении умеренной долговой нагрузки (ориентир — Net Debt/EBITDA ≤3x). Однако по итогам 1П 2025 скорр. EBITDA выросла, но чистая прибыль просела, а долг увеличился. В таких условиях вероятность дивидендов в этом году невелика: компания может предпочесть удержать средства для снижения долговой нагрузки и финансирования проектов.

👀 Перспективы

Сильные продажи и рост EBITDA подтверждают, что бизнес-модель устойчива. Но ключевой вопрос на ближайшие кварталы — динамика ключевой ставки ЦБ.

Сегодняшний отчёт — сигнал двойственный: девелопер выполняет планы и усиливает позиции в регионах, но финансовая модель остаётся заложницей дорогих денег. Для инвесторов это история про баланс риска и масштаба: «Самолет» растёт, но рост пока обходится слишком дорого. Возможно, сейчас лучшее решение — обратить внимание на облигации компании.

➡️ P.S. Последние дни поток отчетностей зашкаливает. Но не все компании одинаково интересны для вас, читателей. Напишите в комментариях, за кем вы хотите следить чаще — буду делать акцент именно на этих эмитентах.

Ставьте 👍

#обзор_компании #SMLT

©Биржевая Ключница