Поиск

МГКЛ хорошо отчитался

Вышли предварительные операционные результаты группы «МГКЛ» за 9 месяцев 2025 г.

🔹Выручка $MGKL показывает рост в 3,2 раза по сравнению с аналогичным периодом прошлого года и составила около 18,3 млрд ₽, что вдвое выше, чем за весь прошлый 2024 год.

📊 Количество розничных клиентов группы подросло до 168,8 тысяч человек. Рост год к году составил +16%.

💪 Общие активы (товары в ресейле + залоговые займы) увеличились год к году на +12%, до 1,67 млрд ₽.

〽️ Продолжил сокращение доля товаров, хранящихся свыше 1 квартала. Теперь таких товаров всего 10%, вместо 15% годом ранее.

🗣 Генеральный директор ПАО «МГКЛ» Алексей Лазутин говорит о возможных M&A сделках: «Мы продолжаем сохранять фокус на сегменте ресейла, тестируя различные сервисы для продавцов и клиентов нашей ресейл платформы. Одновременно работаем над повышением эффективности ломбардного направления и расширением розничной сети, рассматривая в том числе возможности неорганического роста».

Пишите ✍️ есть ли у вас акции МГКЛ?

Поставь лайк 👍 этому посту.

Материал канала t.me/DolgosrochniyInvestor

🚀 Рост операционных показателей за 9 месяцев 2025 года

📈 GloraX демонстрирует ускорение темпов роста благодаря масштабной региональной экспансии, последовательному запуску новых проектов и активному увеличению объемов строительства. За 9 месяцев 2025 года мы превысили результаты всего 2024 года и выполнили более 70% годового плана, озвученного на Дне инвестора.

✅ Основные операционные показатели за 9 месяцев 2025 года:

• Объем заключенных договоров вырос на 88% г/г и составил 154,9 тыс. кв. м

• Продажи в денежном выражении увеличились на 56% до 31,6 млрд рублей

• Количество заключенных договоров выросло на 119% до 4 680

• Средняя цена за кв. м – 210 тыс. рублей

• Доля сделок с использованием ипотеки – 68%

• Доля продаж региональных проектов по объему проданных площадей увеличилась в 9 раз до 63%

✅ Операционные показатели за 3 квартал 2025 года:

• Объем заключенных договоров вырос на 172% г/г до 45,9 тыс. кв. м

• Продажи в денежном выражении увеличились на 107% до 9,6 млрд рублей

• Количество договоров выросло на 160% до 1 186

• Средняя цена за кв. м – 212 тыс. рублей

• Ипотечные сделки – 67% от общего количества

• Региональные проекты составили 65% от объема продаж (против 12% годом ранее)

Рост операционных показателей стал результатом ускоряющейся региональной экспансии, активного вывода новых проектов и увеличения объема текущего строительства до 746 тыс. кв. м. Существенный вклад внесли продажи в регионах, доля которых выросла до 63% за счёт масштабирования присутствия и интеграции новых активов. Стабильный спрос поддерживается высоким уровнем ипотечных сделок (68%), во многом благодаря доступности льготных программ.

По сопоставимым проектам средняя цена выросла на 15%, в то время как общее снижение средней цены обусловлено ростом доли продаж региональных проектов комфорт-класса, что подтверждает устойчивый спрос и сбалансированную ценовую политику. До конца года GloraX продолжит активную реализацию портфеля и запуск новых очередей, уверенно продвигаясь к достижению всех стратегических целей на 2025 год.

🔗 Пресс-релиз: https://glorax.com/investors/press-center/press-releases/oper-results-9m-2025

#GloraX #результаты #недвижимость #строительство #девелопмент

#RU000A108132 #RU000A10ATR2 #RU000A10B9Q9

Битва за 2600: надежды на спекулятивный отскок сохраняются. К чему готовиться инвестору

Российский рынок провёл день в борьбе с самим собой. С одной стороны — осторожные попытки роста, с другой — давящий груз негатива. Как только покупатели начинали брать инициативу, их тут же отбрасывали назад. Финал дня оказался предсказуемым: индексы в красной зоне, а надежды на скорый отскок — под вопросом.

Рынок падает, но есть и светлые пятна. Минфин готов поддержать перспективные секторы, выступая для них гарантом стабильности:

• Минфином России был разработан проект о предоставлении металлургическим предприятиям отсрочки по уплате акцизов на жидкую сталь и НДПИ на железную руду.

• Минфин принял решение оставить налог на прибыль для банков на прежнем уровне. Кредитным организациям нужен капитал в условиях высоких рисков, а бюджет получит свое дивидендами.

• Также Минфин против повышения налогов для нефтегазовых компаний. Накануне стало известно, что власти изменили порядок выплаты демпфера. Это позволит нефтеперерабатывающим заводам «держать» цены на бензин.

Частично поддержку получил многострадальный IT-сектор: Минпромторг анонсировал возобновление с будущего года программы поддержки для компаний, которые переходят на российское ПО. Параллельно ведомство планирует ввести отдельные меры стимулирования для создания особо сложных программных продуктов.

Ситуация на рынке неоднозначна: правительство демонстрирует избирательный подход, поддерживая отдельные отрасли. Однако эти точечные послабления пока не способны переломить общий пессимизм инвесторов.

Цены на серебро и золота взлетели до новых рекордных уровней: Рост получил дополнительное ускорение после заявления президента США Дональда Трампа о введении с 1 ноября 100%-ных пошлин на китайский экспорт.

Геополитический фон: Рынок чутко реагирует на противоречивые сигналы из США. Дональд Трамп поручил спецпосланнику Стивену Уиткоффу сосредоточиться на урегулировании конфликта вокруг Украины, что в моменте обрадовало инвесторов. Но новость о визите Владимира Зеленского в Вашингтон 17 октября заставила котировки развернуться.

Главным вопросом остается решение президента США по поставке ракет Tomahawk Украине. Его пока нет. До конца текущей недели ожидание нового витка эскалации будет оказывать давление на рыночные котировки.

Что по дальнейшем ожиданиям: Общая картина на рынке тревожная, и в среднесрочной перспективе стоит сохранять осторожность при покупке акций. Однако на краткосрочном горизонте сохраняются предпосылки для отскока: рынок перепродан и находится у ключевого уровня поддержки в районе 2600 пунктов по индексу Мосбиржи. Закрытие выше этих значений открывает дорогу в сторону 2650п, но для этого нужно дождаться более четких сигналов.

Из корпоративных новостей:

Озон Фарма #OZPH акции включены в первый уровень листинга Московской Биржи.

Акрон #AKRN за 9 месяцев 2025г. увеличил производство товарной продукции на 9%, до 6,85 млн т, на 23% вырос выпуск промышленной продукции.

Группа Аэрофлот #AFLT в сентябре снизила перевозки пассажиров на 5,7%

Фикс Прайс в период с 29 сентября по 10 октября 2025 года приобрела 33,5 млн своих акций в рамках buyback. Теперь общее количество выкупленных бумаг составляет 79,7 млн акций

• Лидеры: Фикс Прайс #FIXR (+8,04%), Астра #ASTR (+4,46%), Позитив #POSI (+3,98%), Ростелеком #RTKM (+3,55%).

• Аутсайдеры: Газпром нефть #SIBN (-4,56%), Ленэнерго-ап #LSNGP (-4,2%), Россети Центр #MRKC (-3,7%).

14.10.2025 - вторник

• #MGKL - Мосгорломбард операционные результаты за 9 месяцев 2025 года

• #TATNP #TATN - Татнефть закрытие реестра с дивидендом 14.35 руб (дивгэп)

• ДОМ. РФ: СД обсудит подачу заявки на листинг акций

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #обзор_рынка #инвестор #инвестиции #новости #мегановости #трейдинг #новичкам

'Не является инвестиционной рекомендацией

⚡️Итоги 9М 2025: растем быстрее рынка!

Публикуем операционные результаты ВИ.ру за 3 квартал и 9 месяцев 2025 года.

На фоне стагнации рынка DIY ВИ.ру показывает устойчивую динамику и увеличивает рыночную долю — наша выручка выросла на 7% в 3 квартале и на 12% за 9 месяцев.

🚀 Ключевые драйверы роста:

• B2B-сегмент: +16,7% выручки в третьем квартале, +21,9% за 9 месяцев

• Рост числа корпоративных клиентов: +10%

• Доля собственных торговых марок достигла 13,7%

Каким инвесторам стоит рассмотреть акции Сбербанка ⁉️

💭 Анализируем финансовые показатели лидера банковского сектора и определяем, кому целесообразно включить акции Сбера в свой портфель...

💰 Финансовая часть (9 мес 2025)

📊 Чистые процентные доходы Сбербанка увеличились на 16,6%, достигнув отметки в 2,2 трлн рублей благодаря росту объема активных операций. Однако чистые комиссионные доходы сократились на 2,2% за тот же период, составив 538,8 млрд рублей, главным образом из-за изменений в методике признания доходов от банковских услуг крупных клиентов.

💳 При этом расходы на формирование резервов и переоценку кредитов снизились на 17,3%, упав до уровня 410,6 млрд рублей. Кредитный риск банка оставался стабильным на уровне около 1,5% годовых, несмотря на колебания курса валюты. Операционные затраты, напротив, выросли на 14,5%, достигнув суммы в 798,7 млрд рублей, причем сентябрьские показатели продемонстрировали рост на 18,5% по сравнению с аналогичным периодом предыдущего года.

🔝 Итоговая чистая прибыль банка увеличилась на 6,4%, достигнув значения в 1,27 трлн рублей, а рентабельность собственного капитала составила 22,4%. Коэффициенты достаточности базового и основного капитала немного уменьшились, отражая увеличение объемов кредитования, однако общий коэффициент капитализации остался на высоком уровне в 12,9%.

🤔 В целом, чтобы выполнить ожидания по прибыли на 2025 год, Сберу нужно 2 полугодие закрыть хотя бы на уровне прошлого года, не обязательно даже показывать прирост.

💸 Дивиденды

🤓 Можно не ожидать значительного повышения дивидендов по результатам 2025 года ввиду практически отсутствия роста прибыли. Более того, нельзя исключить вероятность некоторого снижения годовой прибыли, если уровень высоких резервов останется неизменным. Вместе с тем можно рассчитывать на позитивные изменения в 2026 году, обусловленные дальнейшим снижением КС.

📌 Итог

🧐 Нейтрально-положительные результаты. Отмечается устойчивый прирост кредитного портфеля в сентябре. К негативным аспектам относится дальнейшее сокращение величины чистых комиссионных доходов. Ключевые показатели стабильны, и у банка имеются возможности повысить эффективность путем уменьшения убытков от второстепенных направлений, которые до сих пор генерируют убыток более 100 млрд руб. в год.

🟢 Сбер является лидером российского банковского рынка, обладая более чем 30% активов всей банковской системы страны. Банк обслуживает порядка 111 миллионов физических лиц, что составляет около 75% населения России. Деятельность Сбера охватывает широкий спектр направлений финансового бизнеса: предоставление потребительских и корпоративных займов, инвестиционно-банковские услуги, управление инвестициями и прочими финансовыми сервисами.

🎯 ИнвестВзгляд: Это, пожалуй, самый стабильный и понятный актив на рынке. Долю следует только наращивать.

📊 Фундаментальный анализ: ✅ Покупать - банк сохраняет лидирующие позиции благодаря уникальной финансовой устойчивости и эффективности управления.

💣 Риски: ☁️ Умеренные - конкуренция в банковской сфере находится на запредельном уровне, а регуляторные риски также оказывают давление. Второстепенные внебанковские активы ухудшают финансовые показатели.

✅ Привлекательные зоны для покупки: ТЕКУЩИЕ / 276р

💯 Ответ на поставленный вопрос: Это отличный инвестиционный кейс. Акции Сбербанка стоит рассмотреть консервативным инвесторам, стремящимся к стабильности и надёжности вложений, особенно подойдёт для долгосрочных инвестиций, и для тех, кто формирует дивидендный портфель.

🤷♂️ Данный обзор не является индивидуальной инвестиционной рекомендацией. Инвестиции сопряжены с рисками, а фундамент инвестиций — самостоятельность мышления и здоровое недоверие!

⏰ Благодарим Вас за поддержку! Следующий материал уже в работе...

$SBER $SBERP #SBER #SBERP #Сбербанк #Сбер #Инвестиции #Акции #Дивиденды #Портфель #Биржа #Финансы

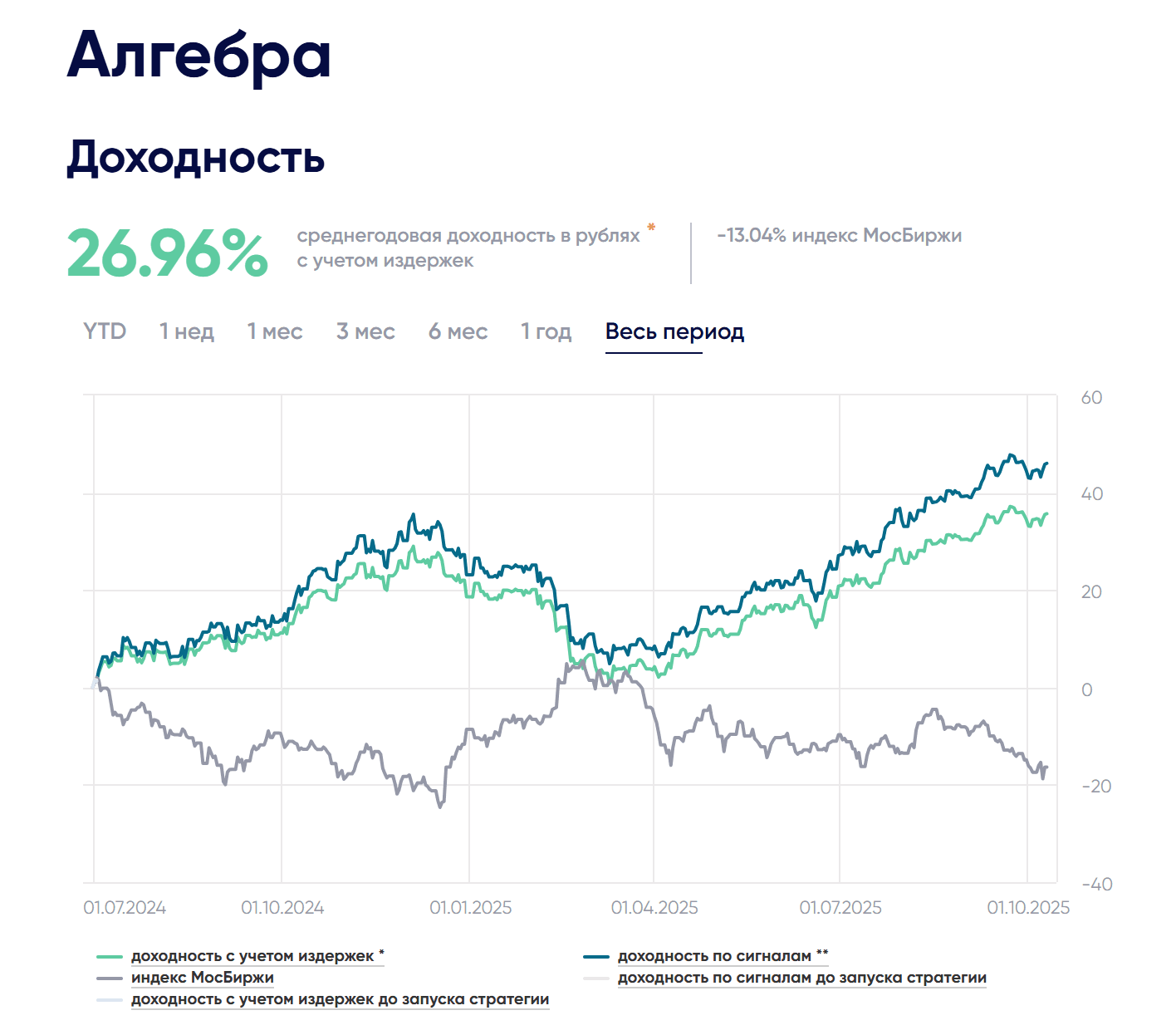

Фьючерсная стратегия Алгебра: присвоен высокий рейтинг как признак доверия и ответственности

Дорогие подписчики и гости блога!

Стратегии «Алгебра» в БКС присвоен рейтинг 4.86 из 5 возможных. Это один из самых высоких результатов среди всех стратегий на платформе БКС финтаргет.

Такая оценка означает, что риск-аналитики БКС высоко оценили защитный потенциал стратегии, её устойчивость в стрессовых условиях, а также ёмкость и качество автоследования. По всем ключевым метрикам «Алгебра» получила отличные результаты. Отдельно отмечу, что важнейшим этапом проверки любой стратегии является методология анализа и отбора торговых идей. Сейчас БКС активно развивает формат, в котором клиенту предлагается прозрачная и аргументированная инвестиционная идея.

Открытое и профессиональное общение с участниками рынка — основа доверия. Поэтому я планирую продолжать делиться аналитикой и исследованиями в социальных сетях и блогах, сохраняя формат открытого диалога и системного подхода к инвестированию.

Готовятся публикации по теме факторного инвестирования в управлении портфелем. Особое внимание будет уделено анализу и оценке цикличности цены на природный газ. Также будут затронуты вопросы связанные с актуальностью инвестиций в индекс Насдак и как это направление реализуется в портфеле используя фьючерсный рынок ММВБ (срочная секция).

Динамика стратегии «Алгебра» опережает индекс полной доходности МосБиржи более чем на 40% с момента запуска (1 июля 2024 года).

Кроме того, портфель показывает результат на 15% выше индекса Nasdaq, что подтверждает устойчивость стратегии даже в условиях высокой волатильности глобальных рынков. Важная характеристика стратегии — рост доходности не сопровождается увеличением волатильности. Это позволяет формировать чистую альфу, то есть стабильное превышение доходности над бенчмарками при сопоставимом уровне риска.

Астра. Отчет за 2 кв 2025 по МСФО

Тикер: #ASTR

Текущая цена: 269.45

Капитализация: 56.9 млрд.

Сектор: IT

Сайт: https://astra.ru/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 11.1

P\BV - 7.26

P\S - 2.99

ROE - 70.1%

ND\EBITDA - 0.23

EV\EBITDA - 8.04

Активы\Обязательства - 1.89

Что нравится:

✔️ выручка выросла на 10.1% к/к (3.1 -> 3.5 млрд) и за полугодие на 34.5% г/г (4.9 -> 6.6 млрд);

✔️ чистая прибыль увеличилась в 2.6 раза к/к (183.7 -> 476.8 млн) за счет уменьшение затрат на исследование и разработку, а также снижения общих и административных расходов;

Что не нравится:

✔️ отрицательный денежный поток -1.9 млрд в отчетном квартале, тогда как в 1 кв 2025 он был +2.8 млрд. За полугодие FCF уменьшился на 50.1% г/г (1.7 -> 0.8 млрд);

✔️ снова появился чистый долг 1.7 млрд (в 1 кв 2025 он был отрицательным -151 млн);

✔️ чистый финансовый доход хоть и положительный +79 млн, но это меньше 1 кв 2025 (+129 млн). За полугодие он снизился на 51.9% г/г (433.3 -> 208.6 млн);

✔️ снижение чистой прибыли за полугодие на 53% г/г (1.4 -> 0.7 млрд). Причины - снижение операционной рентабельности с 16.36 до 10.17%, уменьшение нетто финансового дохода и выплата налога на прибыль в 1 пол 2025 в размере 45 млн (тогда как в 1 пол 2024 было возмещение в сумме +282 млн);

✔️ соотношение активов и обязательство уменьшилось за квартал с 2 до 1.89 и вышло из комфортных значений;

Дивиденды:

При выработке рекомендаций по размеру дивидендов Совет директоров ориентируется на показатель скорректированной чистой прибыли, рассчитанный на основании отчетности по МСФО в зависимости от показателя Чистый долг / Скорр. EBITDA.

По информации сайта Доход за 1 пол 2025 прогнозируется выплата в размере 3.61 руб на акцию (ДД 1.34% от текущей цены).

Мой итог:

Очередная компания пострадавшая от высокой ключевой ставке. И дело не в долговой нагрузке и процентных расходах (Астра даже имеет нетто финансовый доход, хотя здесь есть влияние "ключа" на снижение получаемого доход).

Проблема в том, что большинство клиентов просто "замораживают" свои проекты до лучших времен и это сказывается на результатах компании. Да, есть достаточно весомый прирост выручки, но это обусловлено признанием выручки по отгрузкам, которые были выполнены ранее. Если же сравнивать динамику отгрузок, то картина так себе (в млн руб):

- 1п 2023 +68.9% г/г (3377);

- 2п 2023 +78.2% (7871);

- 1п 2024 +63.8% (5533);

- 2п 2024 +84.3% (14506);

- 1п 2025 +4.3% (5771).

То есть, после "жирных" приростов в более чем 60%, в этом полугодии это совершенно скромные 4.3%. Понятно, что у компаний типы Астры 1 полугодие не показатель, так как основной объем отгрузок приходится на конец года, но все же динамика налицо.

Заметно уменьшилась чистая прибыль на фоне выросших расходов (+21.3% г/г). Кстати, с учетом появления чистого долга и просевшего нетто финансового дохода можно ожидать, что во 2 пол будет уже нетто финансовый расход.

Ну и, конечно, стоит сказать о "темном лебеде", прилетевшим со стороны правительства РФ. Им были согласованы с 2026 года отмена нулевой ставки НДС на покупку российского ПО из реестра отечественного софта и повышение ставки страховых взносов с 7.6% до 15%. Оба изменения однозначно негативно повлияют на операционные и финансовые результаты Астры в следующем году. Увеличение страховых взносов по разным оценкам может "отъесть" 7-10% чистой прибыли, отмена же нулевой ставки автоматически повышает цену продуктов компании на 20% и пока сложно сказать насколько сильно это ударит по Астре (несвязанные с государством клиенты могут сделать выбор в пользу чего-то иного или просто отложить переход на ПО компании в долгий ящик).

Еще стоит упомянуть негатив в виде исключения в сентябре акций Астры из индекса Мосбиржи. Это очередной удар по котировкам.

Акции компании были в моем портфеле с долей в 2.34% и с высокой средней (брал еще в 2024 на вере в рост IT), но все-таки решил продать (несмотря на большого "лося)". Дальше буду смотреть по ситуации.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Новый флоатер от МТС 002Р-13. Купон КС+2,0% на 5 лет. Стоит ли участвовать?

Сейчас только ленивый не выходит на рынок долга с флоатером. Все верят, что снижение ключевой ставки не будет быстрым. Насколько это интересно и сколько на этом можно заработать. Давайте разбираться:

ПАО «МТС» - компания, предоставляющая телекоммуникационные услуги, цифровые и медийные сервисы в России и Белоруссии. активно развивает собственную экосистему, включающую различные цифровые сервисы, IT-решения, финтех продукты и многое другое. Большая часть акций компании принадлежит АФК "Система".

Параметры выпуска МТС 002Р-13:

• Рейтинг: ААА (стабильный) от Эксперт РА

• Номинал: 1000Р

• Объем: не менее 10 млрд рублей

• Срок обращения: 5 лет

• Купон: КС + 200 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: put через 2 года (право инвестора предъявить облигации к выкупу)

• Квал: не требуется

• Дата книги: 13 октября

• Начало торгов: 16 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 370,9 млрд руб. (+11,6% г/г) Главными источниками роста стали телеком, цифровые сервисы и финтех-направление.

• Чистая прибыль: 8,9 млрд руб. (-81,4% г/г) В МТС связали это с ростом процентных расходов и амортизационных отчислений.

• Долгосрочные обязательства: 524,3 млрд руб. (+31,7% за 6 месяцев);

• Краткосрочные обязательства: 1,2 трлн руб. (+7,2% за 6 месяцев);

• Чистый долг: 430,4 млрд рублей, что на 2,8% выше уровня первого квартала. При этом долговая нагрузка остаётся стабильной: коэффициент Net Debt / LTM OIBDA удержался на отметке 1,7.

В обращении на Московской бирже имеются больше 20 выпусков. Из них выделил самые интересные:

• МТС 002P-11 #RU000A10BP79 Доходность — 17,29%. Купон: 19,00%. Текущая купонная доходность: 18,30% на 4 года 6 месяцев, ежемесячно. Оферта: 23 ноября 2026

• МТС 002P-12 #RU000A10BW62 Доходность — 17,11%. Купон: 18,00%. Текущая купонная доходность: 17,62% на 4 года 7 месяцев, ежемесячно. Оферта: 25 июня 2026

Выпусков много, вот только все они с офертой, что не позволит зафиксировать высокую доходность на длительный срок.

Похожие выпуски от других эмитентов::

• РЖД 001Р-28R #RU000A106ZL5 (ААА) Купон: КС+1,2% на 5 лет, ежемесячно

• Аэрофлот П02-БО-02 #RU000A10CS75 (АА) Купон: КС+1,6% на 5 лет, ежемесячно

• Россети 001Р-11R #RU000A107CG2 (ААА) Купон: КС+1,05% на 4 года 2 месяца, ежемесячно

• Газпром капитал выпуск 14 #RU000A1087J8 (ААА) Купон: КС+1,3% на 3 года 4 месяца, ежемесячно

• Норникель БО-001Р-07 #RU000A1083A6 (ААА) Купон: КС+1,3% на 3 года 3 месяца, ежемесячно

• МТС 002P-02 #RU000A1078S8 (ААА) Купон: КС+1,25% на 3 года 1 месяц, 4 раза в год

• Инарктика 002Р-03 #RU000A10B8P3 (А+) Купон: КС+3,4% на 2 года 4 месяца, ежемесячно

• АФК Система 002P-05 #RU000A10CU55 (АА-) Купон: КС+3,5% на 2 года, ежемесячно

• Группа Позитив 001Р-01 #RU000A109098 (АА) Купон: КС+1,7% на 1 года 7 месяцев, ежемесячно

• Балтийский лизинг БО-П11 #RU000A108P46 (АА-) Купон: КС+2,3% на 1 года 6 месяцев, ежемесячно

• ПАО «КАМАЗ» БО-П14 #RU000A10ASW4 (АА-) Купон: КС+3,4% на 1 года 2 месяца, ежемесячно

Если вы планируете инвестировать на короткий срок, то стоит обратить внимание на флоатеры: сейчас они интереснее облигаций с фиксированным купоном.

По сути, они предлагают лучшую доходность, чем банковские вклады: пока депозиты и сверхнадёжные облигации дают доходность на уровне или ниже ключевой ставки, флоатеры позволяют получить по ней премию.

Что по итогу: Новый выпуск предлагает лучшие условия, чем доступный на рынке флоатер МТС 2Р-05. Это выражается в повышенной купонной ставке и возможности получать доход каждый месяц, что повышает ликвидность выплат.

При сохранении стартовых параметров у выпуска есть небольшая премия как к своим выпускам, так и к бумагам других эмитентов в рейтинговой группе. Существенным минусом является наличие оферты, так что выбор за Вами. Я же предпочту пройти мимо данного предложения.

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#облигации #аналитика #новости #мегановости #обзор_рынка #купоны #новичкам #инвестор #инвестиции

'Не является инвестиционной рекомендацией

Всё выше и выше

Группа ММК улучшила позиции в ежегодном рэнкинге ESG-прозрачности агентства «Эксперт РА», заняв 11-место. В отраслевом разрезе ММК подтвердил статус одного из лидеров устойчивого развития. Базовый инструмент ранжирования 200 крупнейших компаний и предприятий - анализ нефинансовых отчетов за 2024 год.

Директор по устойчивому развитию и связям с инвесторами ММК Ярослава Врубель:

«Мы видим на практике, что внедрение и реализация ESG-принципов внутри головной компании и дочерних обществ влияет на их конкурентоспособность и финансовые результаты, отражается на благополучии сотрудников, лояльности клиентов и партнеров. Эффективность наших усилий в данном случае обеспечивается проникновением треков устойчивого развития во все аспекты деятельности ММК, как во внутреннем, так и во внешнем периметрах. Важно и то, что глобальные и точечные социальные, экологические, корпоративные программы запускаются Группой ММК с четким пониманием результатов, которых мы хотим достичь. Инициативы по улучшению экологии, созданию комфортных условий для работы и семейной жизни, проекты поддержки старшего поколения и инклюзивности в обществе признаются успешными только, если они реально меняют жизнь людей к лучшему или ощутимо улучшают бизнес-показатели».

Подробнее: https://mmk.ru/ru/press-center/news/gruppa-mmk-uluchshila-pokazateli-v-globalnom-esg-renkinge-agentstva-ekspert-ra/ #ММК #mmk $MAGN

Мать и дитя. Отчет за 1 пол 2025 по МСФО

Тикер: #MDMG

Текущая цена: 1237

Капитализация: 92.9 млрд.

Сектор: Потребительский

Сайт: https://www.mcclinics.ru/investors/

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 9.31

P\BV - 2.73

P\S - 2.54

ROE - 29.5%

ND\EBITDA - отрицательный чистый долг

EV\EBITDA - 7.82

Активы\Обязательства - 3.6

Что нравится:

✔️ выручка выросла на 22.2% г/г (15.8 -> 19.3 млрд);

✔️ увеличение FCF на 9.7% г/г (4.3 -> 4.7 млрд);

✔️ чистый финансовый доход +416.8 млн, хотя в 1 пол 2024 он был выше (+776.5 млн);

✔️ чистая прибыль увеличилась на 3.6% г/г (4.9 -> 5.1 млрд);

✔️ отличное соотношение активов и обязательств, хотя за полгода уменьшилось с 4.75 до 3.6.

Что не нравится:

✔️ чистый долг остался отрицательным, но за полугодие вырос на 91.6% п/п (-4.7 -> -0.4 млрд);

✔️ дебиторская задолженность выросла на 46.3% п/п (0.9 -> 1.3 млрд).

Дивиденды:

Дивидендная политика группы предусматривает возможность распределения на дивиденды до 100% чистой прибыли компании, в том числе накопленной, если таковая имеется, на основании консолидированной финансовой отчетности по МСФО.

Совет директоров Мать и дитя рекомендовал выплатить дивиденды за 1 пол 2025 в размере 42 руб на акцию (ДД 3.4% от текущей цены). Последний день покупки - 17.10.2025.

Мой итог:

Скала и глыба. Даже на слабом рынке Мать и дитя стоит против него. Что совсем неудивительно, если посмотреть на результаты, которые не устают радовать инвесторов в компанию. Какие же факторы успеха?

Во-первых, компания закрыла сделку по поглощению сети клиник "Эксперт". Благодаря этому к группе присоединились 3 госпиталя и 18 клиник (что расширило также географию компании). Это отразилось на росте выручки, причем в регионах она выросла сильнее, чем в Москве и Московской области (за полугодие г/г):

- госпитали Москва +16.1%;

- госпитали регионы +22.9%;

- клиники Москва и МО +25%;

- клиник регионы +39.5%.

Хотя логично, что приобретение "Эксперта" имеет и негативные моменты. Рост операционных расходов (в основном, это затраты на персонал с +28.3% г/г), рост процентных расходов по аренде. Ну и уменьшение денежной подушки (отрицательный чистый долг сильно просел).

Во-вторых, рост операционных показателей (за полугодие г/г):

- амбулаторные посещения +32.9%;

- операции +13.4%;

- принятые роды +10.3%;

- пункции ЭКО +8.2%.

LFL-выручка выросла в 1 квартале на 15.3% г/г, во 2 квартале на 15.1% г/г. Есть рост и среднего чека (от 5.9 до 21.9% в зависимости от местоположения и сегмента).

В-третьих, сектор находится под поддержкой государства, в частности, ставка налога на прибыль 0% (эффективная ставка налога в 1 полугодии 2025 - 0.25%).

Бизнес компании продолжает расширяться. Открыты клиники в Сургуте и Самаре (эффект от них будет уже во 2 полугодии). В 2027-208 гг ожидается открытие ключевых медицинских центров Лапино-3 и Лапино-Юг (оба в в Москве). Также есть информация, что "на карандаше" у компании 5 M&A, но к этим сделкам они подходят с огромной осторожностью и не факт, что они будут проведены. Кстати, по словам руководства кредитоваться будут только при ставке ниже 14% (так что и с этой стороны пока не стоит ждать M&A).

Некоторым негативным фактором для краткосрочных инвесторов является рост капитальных затрат (в 1 пол 2025 +43.2% г/г), который с учетом будущих проектов, скорее всего, будет только ускоряться. Это повлияет на свободный денежный поток, прибыль и дивиденды (возможно, их перестанут выплачивать в какой-то момент). Но для долгосрочного инвестора это может дать окно возможностей для входа в позицию по более приятной цене. Сейчас оценка у Мать и дитя явно недешевая и цена близка к справедливой, но она определенно соответствует такому качественному бизнесу.

Акций компании нет в портфеле, о чем сильно сожалею. Буду ждать подходящего момента для покупки (как вариант, снижение на "расстроенных" краткосрочных инвесторах). Расчетная справедливая цена - 1300 руб.

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

Являются ли акции Ленэнерго источником стабильного дохода в условиях нестабильного рынка ⁉️

💭 Рассмотрим, почему акции Ленэнерго могут стать тем самым «тихим оазисом» для инвесторов, ищущих стабильность в море волатильности...

💰 Финансовая часть (2 кв 2025)

📊 Рост выручки составил 18,3%, чистая прибыль увеличилась на 1,7% год к году. Валовая прибыль от передачи электроэнергии поднялась на 28,7% относительно прошлогоднего периода. Валовая прибыль от технологического присоединения также показала положительную динамику — плюс 27,4%. Операционная рентабельность улучшилась до 33%, тогда как ранее была на уровне 28%.

🧐 Темпы роста чистой прибыли замедлились вследствие изменения величины прочей прибыли и убытков, составивших минус 0,4 млрд рублей во втором квартале текущего года, по сравнению с 1,9 млрд годом ранее. Однако решающее значение приобретёт четвёртый квартал, когда идут обесценения, которых в этом году может не быть.

💪 Финансовое положение компании укрепляется благодаря росту резервов. Если учитывать финансовые вложения преимущественно в виде депозитных инструментов, общий объём резервов достиг отметки в 22,2 млрд рублей, а чистый доход от процентов за квартал составил 1,7 млрд рублей.

💸 Дивиденды

🤑 Ожидается значительный прирост дивидендов ввиду низкого уровня обесценений, причем их полное отсутствие способно дополнительно повысить прибыль компании в 2025 году. Хотя акции быстро восстановились и достигли исторических максимумов, перспективная дивидендная доходность остается высокой, предполагая дальнейший потенциал роста котировок.

🫰 Оценка

👌 Расчет оценки производится исключительно применительно к привилегированным акциям, учитывая их рыночную стоимость и соответствующую долю прибыли, закрепленную уставом. Форвардный P/E на ближайшие годы находится в диапазоне 7,1-7,5.

📌 Итог

🔥 Компания демонстрирует отличные показатели, операционная маржа впечатляет, компания располагает значительными резервами, а возможное снижение объемов обесценений по итогам года обеспечит значительное увеличение прибыли и повышение размера дивидендов за 2025 год.

🎯 ИнвестВзгляд: Интерес к акциям сохраняется и при текущих ценовых уровнях, поскольку потенциальный рост стоимости может оказаться выше расчетного значения из-за недооцененности бумаг инвесторами или ускоренного увеличения прибыли вследствие снижения объема обесценений.

📊 Фундаментальный анализ: ✅ Покупать - учитывая хорошие перспективы развития бизнеса и потенциально высокий уровень дивидендной доходности, акции выглядят привлекательно для покупки.

💣 Риски: ☀️ Низкие - внешние факторы оказывают незначительное влияние на компанию, а сама компания характеризуется устойчивостью и надежностью.

✅ Привлекательная зона для покупки: 243р / 234р (а-п)

💯 Ответ на поставленный вопрос: Компания демонстрирует сильные финансовые результаты, обеспечивает стабильность выплат и располагает значительными резервами, поддерживая высокие темпы роста. Долгосрочная стратегия приобретения акций выглядит оправданной. Да, акции-п Ленэнерго представляют собой привлекательную инвестиционную возможность даже в условиях нестабильного рынка.

🤷♂️ Данный обзор не является индивидуальной инвестиционной рекомендацией. Инвестиции сопряжены с рисками, а фундамент инвестиций — самостоятельность мышления и здоровое недоверие!

⏰ Благодарим Вас за поддержку! Следующий материал уже в работе...

$LSNG $LSNGP #LSNG #LSNGP #Ленэнерго #Акции #Инвестиции #Дивиденды #Аналитика #Энергетика #ИнвестПортфель #идея #прогноз #обзор

Облигации Почта России 003Р-01 (фикс) и 003Р-02 (флоатер). Весомые причины пройти мимо

Пожалуй, сложно найти человека, который хоть раз не сталкивался с услугами этой компании. Сложности и недофинансирование видны, и этого не скрывают сами работники, выполняющие свои функции в отсутствие современной техники. Сегодня предлагаю заглянуть чуть глубже и понять, как обстоят дела с финансовой точки зрения:

АО «Почта России» — крупнейший федеральный почтовый и логистический оператор России, работающий во всех регионах страны.

Компания оказывает все виды услуг почтовой связи, осуществляет денежные переводы и доставку пенсий, обеспечивает прием платежей от населения, а также предоставляет логистические услуги. Почта России на 100% находится в собственности государства.

Параметры выпуска Почта России 003Р-01:

• Рейтинг: AА(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: КБД + 350 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Сбор заявок: до 09 октября

• Дата размещения: 14 октября

Параметры выпуска Почта России 003Р-02:

• Рейтинг: A(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: КС+300 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: только для квалов

• Сбор заявок: до 09 октября

• Дата размещения: 14 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 107,2 млрд руб. (-2,8% г/г);

• Чистый убыток: 23,8 млрд руб. (рост в 2 раза г/г);

• Субсидии из бюджета: 327 млн рублей, что в три раза больше, чем за весь 2024 год.

• Производительность почтовой сети: увеличилась на 5,3%

• Долгосрочные обязательства: 96,6 млрд руб. (-18,5% г/г);

• Краткосрочные обязательства: 211,3 млрд руб. (-27,3% г/г).

В настоящее время в обращении находится 16 выпусков биржевых облигаций компании на 115 млрд рублей:

Из аналогов с похожими параметрами на вторичном рынке можно выделить выпуски ПочтаР2Р04 #RU000A1055Y4 (YTP 18,21%) оферта: через 22 месяца, ПочтаР2Р01 #RU000A104V75 (YTP 18,1%) оферта: через 19 месяцев.

Похожие выпуски облигаций по уровню риска:

• Брусника 002Р-04 #RU000A10C8F3 (22,88%) А- на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,53%) А- на 2 года 8 месяцев

• Патриот Групп 001Р-01 #RU000A10B2D2 (24,89%) ВВВ на 2 года 4 месяца

• ГЛОРАКС оббП04 #RU000A10B9Q9 (21,09%) ВВВ на 2 года 4 месяца

• Сегежа Групп 003P-06R #RU000A10CB66 (26,01%) ВВ- на 2 года 3 месяца

• Делимобиль 1Р-03 #RU000A106UW3 (25,27%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (21,07%) А- на 1 год 9 месяцев

• ТГК-14 выпуск 2 #RU000A106MW0 (22,01%) ВВВ на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,12%) А- на 1 год 7 месяцев

Что по итогу: На основании анализа можно сделать вывод о нецелесообразности участия в размещении. Это обусловлено откровенно слабым финансовым состоянием эмитента и отсутствием премии к доходности на вторичном рынке.

В сравнении с флоатерами, куда интереснее выглядит: АФК Система 002P-05 #RU000A10CU55 Купон: КС+350 б.п. на 2 года. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#облигации #обзор #отчет #аналитика #инвестор #инвестиции #обзор_рынка #новичкам

'Не является инвестиционной рекомендацией

Облигации Селигдар 001P-06. Купон до 17,25% на 2,5 года без оферт и амортизации

ПАО «Селигдар» — российский полиметаллический холдинг, который занимается горнодобычей и добычей металлов: золота, серебра, олова, меди, вольфрама.

Компания входит в топ-10 крупнейших российских компаний по объёмам годовой добычи золота и является крупнейшим производителем рудного олова в России.

Параметры выпуска Селигдар 001P-06:

• Рейтинг: ruA+ (Эксперт РА, прогноз "Негативный")

• Номинал: 1000Р

• Объем: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: не выше 17,25% годовых (YTM не выше 18,68% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 09 октября

• Дата размещения: 14 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Консолидированная выручка: 28,4 млрд рублей, увеличилась относительно показателя прошлого года на 36%.

• Выручка от реализации золота: 23,9 млрд рублей, увеличилась на 7,1 млрд рублей.

• Показатель EBITDA: 11,6 млрд рублей, рост к прошлому году — 42%.

• Рентабельность по EBITDA: 41%.

• Долгосрочные обязательства: 80,6 млрд руб. (+15,0% г/г);

• Краткосрочные обязательства: 94,8 млрд руб. (+8,4% г/г);

• Чистый Долг/ скорр. EBITDA: 3,26x.

Агентство «Эксперт РА» подтвердило кредитный рейтинг ПАО «Селигдар» на уровне ruA+, однако пересмотрело прогноз по нему в сторону ухудшения — со «стабильного» на «негативный».

К такому решению агентство подтолкнул ряд факторов:

• Рост долга: Активные инвестиции компании привели к увеличению долговой нагрузки.

• Дорогие кредиты: Ужесточение денежно-кредитной политики ЦБ РФ сделало обслуживание долга более затратным.

• Проблемы с оборотом: Замедлилась скорость оборота товарно-материальных запасов.

• Влияние цены на золото: Рост котировок золота привел к увеличению стоимости «золотых» обязательств компании.

Главный просчет: Выпуск «золотых облигаций» с привязкой номинала к цене золота стал, на мой взгляд, стратегической ошибкой менеджмента:

Выпущенные в апреле 2023 года по цене 4186,3 рубля за грамм, эти бумаги сегодня, на фоне роста цены золота, создают значительную долговую нагрузку с учетом еще и 5% купона.

Компания демонстрирует хороший рост выручки, вот только значительная часть дохода уходит на погашение долговых обязательств.

На данный момент в обращении находятся 8 выпусков облигаций. Из них выделил бы:

• Селигдар 001Р-03 #RU000A10B933 Доходность: 19,14%, Купон: 23,25%. Текущая купонная доходность: 21,25% на 1 год 11 месяцев, ежемесячно

• Селигдар 001Р-04 #RU000A10C5L7 Доходность: 19,00%, Купон: 19,00%. Текущая купонная доходность: 18,33% на 2 года 3 месяца, ежемесячно

Что готов предложить нам рынок долга:

• Группа ЛСР 001Р-11 #RU000A10CKY3 (17,64%) А на 2 года 10 месяцев

• ВИС ФИНАНС БО П09 #RU000A10C634 (17,83%) А+ на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,11%) А- на 2 года 8 месяцев

• ГЛОРАКС оббП04 #RU000A10B9Q9 (22,61%) ВВВ на 2 года 5 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (25,37%) А на 1 год 10 месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (19,78%) А на 1 год 9 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (20,91%) А- на 1 год 9 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,28%) А- на 1 год 7 месяцев

Что по итогу: К явным недостаткам стоит отнести растущую долговую нагрузку и возможность пересмотра рейтинга надежности в сторону его понижения. Также новое размещение явно проигрывает своим аналогам.

Например, выпуск «Селигдар4Р» с погашением через 2,3 года и доходностью к погашению 19,0% выглядит гораздо привлекательнее. Не вижу здесь инвестиционной идеи, поэтому проходим мимо. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #новости #обзор_рынка #инвестор #инвестиции #новичкам #обучение

'Не является инвестиционной рекомендацией

Стоит ли покупать акции Русала прямо сейчас ⁉️

💭 Анализируем текущее положение компании и ее инвестиционную привлекательность...

💰 Финансовая часть (1 п 2025)

📊 Объем произведенного алюминия сократился на 2%, продажа металла увеличилась на 22% благодаря использованию запасов. За счет роста цен на металл общая выручка достигла 7,52 млрд долларов, увеличившись на 32%. Однако себестоимость продукции поднялась почти на 40%, составив 6,11 млрд долларов. EBITDA оказалась ниже прошлогоднего уровня на 4,8%, достигнув отметки в 748 млн долларов, а рентабельность EBITDA упала до 10%. Несмотря на положительную динамику валовой прибыли (+7,7%), операционная прибыль резко снизилась на 42,7%.

💳 Результатом стало появление чистого убытка в размере 87 млн долларов, тогда как в прошлом году компания зафиксировала чистую прибыль в 565 млн долларов. Кроме того, повышение расходов и усиление национальной валюты привели к негативному свободному денежному потоку (-127 млн долларов). Вследствие этого чистый долг увеличился на 15%, достигнув суммы в 7,4 млрд долларов, а соотношение долгового бремени к EBITDA ухудшилось до 5,1х по сравнению с прошлым показателем в 4,3х.

✔️ Операционная часть (1 п 2025)

🏭 Заводы Русала значительно нарастили железнодорожный экспорт алюминия — на 26%, достигнув объема в 1,78 млн тонн. Общий объем перевозки алюминия с заводов компании вырос на 15% и составил 2,03 млн тонн. Однако внутренние российские поставки сократились почти на треть — до 250 тысяч тонн. Ранее российское предприятие Белая Калитва («Алюминий Металлург Рус») тоже занималось транспортировкой металла внутри страны.

⚠️ Несмотря на рост объемов поставок, большая часть предыдущего года характеризовалась снижением экспорта алюминия из-за введения новых ограничений. Весной 2024 года США и Великобритания наложили эмбарго на российский алюминий, медь и никель, изготовленные после апрельского запрета. Это усилило проблемы с внешними платежами и снизило объемы международных продаж цветных металлов.

⏯️ Компания начала испытания микрокремнезема в аграрной компании. Это удобрение частично заменит традиционные азотно-фосфорно-калийные удобрения. Эксперименты показали его эффективность в повышении стрессоустойчивости и продуктивности растений, а также способности аккумулировать влагу. Испытания проходят в Хакасии на 45 демо-полях. При успешном завершении будет начата сертификация.

🇮🇳 Русал завершил первую стадию сделки по приобретению 26% акций индийского завода Pioneer Aluminium Industries Limited за $243,75 млн. Ранее было объявлено о намерении приобрести до 50% долей в компании. Завод обладает проектной мощностью 1,5 тонны в год, сделка осуществляется поэтапно.

📌 Итог

🤷♂️ Компания продолжает сталкиваться с трудностями в поддержании достаточной рентабельности вследствие увеличения стоимости исходных материалов для изготовления алюминия. Санкционное послабление может вызвать сильную переоценку котировок, но это спекуляции, а не инвестиции. Фундаментально у компании проблемы, и текущие котировки отражают реальность: Русал не выглядит дешёвым для бизнеса с нестабильными финансовыми результатами и отсутствием дивидендных выплат.

🤔 Компания находится в состоянии балансирования между успехом и рисками, где успех во многом зависит от внешних факторов и способности менеджмента эффективно управлять текущей ситуацией.

🎯 ИнвестВзгляд: Идеи нет.

📊 Фундаментальный анализ: 🟰 Держать - нестабильные финансовые результаты вполне предсказуемы, но потенциал у компании при стабилизации геополитической напряженности достаточно высокий.

💣 Риски: ⛈️ Высокие - зависимость от рыночной конъюнктуры, неблагоприятные внешние условия и значительное увеличение долговой нагрузки делают риски крайне значительными.

💯 Ответ на поставленный вопрос: Решение о покупке лучше отложить до появления позитивных изменений.

👌 Не игнорируйте возможность поставить лайк!

$RUAL #RUAL #Русал #акции #инвестиции #финансы #риски #биржа #металлургия #алюминий #промышленность #санкции #развитие

Как Мосгорломбард и Ресейл Маркет дополняют друг друга

🔹 Мосгорломбард — сеть ломбардов с более чем 100-летней историей. Его ключевая задача — предоставление клиентам краткосрочного займа под залог имущества. Ломбард формирует устойчивый поток товаров, часть которого попадает в оборот ресейл направления компании.

🔹 Ресейл Маркет — цифровая платформа для купли-продажи вещей с историей. Она обеспечивает быстрый онлайн-выкуп, удобную продажу и доступ к широкой аудитории покупателей.

📌 В связке эти направления создают замкнутый цикл:

— залоговые вещи, не востребованные клиентами, быстро находят нового владельца через платформу;

— оценка и экспертиза, накопленная в ломбарде, используется для развития технологий онлайн-оценки;

— для потребителей это прозрачность, скорость и возможность выбора;

— для компании — повышение оборачиваемости товаров и масштабируемости бизнеса.

📊 Такой симбиоз делает экосистему ПАО «МГКЛ» устойчивой и позволяет наращивать результаты в обоих направлениях: ломбард обеспечивает приток активов, а ресейл превращает их в оборот и доход.

Следует ли покупать акции Газпрома при такой дешёвой оценке ⁉️

💭 Рассмотрим, насколько оправданным может быть вложение средств в акции газового гиганта...

💰 Финансовая часть (1 п 2025)

📊 Компания продемонстрировала рост выручки на 4,2%, достигнув отметки в 3,05 триллиона рублей. Одновременно чистый убыток значительно уменьшился — с 480,6 миллиарда рублей до 10,76 миллиарда рублей. Показатель валовой прибыли увеличился на 65%, составив 941 миллиард рублей. Кроме того, кредиторская задолженность сократилась почти на треть, опустившись с 1,474 триллиона рублей до 1,07 триллиона рублей.

💱 Свободный денежный поток (FCF) сохраняется положительным. При внимательном рассмотрении финансовых потоков с учетом всех процентных расходов, включая капитализируемые, складывается следующая картина: компания демонстрирует слабую общую прибыльность, зависящую от благоприятной рыночной ситуации. Примером служат периоды высоких газовых цен и роста курса доллара — такие условия наблюдались в 2014 и 2021 годах.

🤔 Прогноз на текущий год выглядит неблагоприятным: рынок сбыта в Европе утрачен, что негативно скажется на результатах деятельности. Теоретически ситуация улучшится при значительном укреплении рубля во втором полугодии, но пока перспективы остаются сложными. Выплата дивидендов маловероятна даже при наличии положительного свободного денежного потока, так как приоритет, вероятно, будет отдан снижению долгового бремени, а дополнительные средства правительство может изъять через налоги.

💸 Дивиденды / 🫰 Оценка

📛 Для полной картины долгосрочной привлекательности бизнеса важно учитывать следующее. Низкое значение мультипликатора P/E или EV/EBITDA выглядят привлекательно, но если компания настолько капиталоёмкая, как Газпром, её свободные денежные средства поглощаются операционной деятельностью, а миноритарные акционеры остаются ни с чем. Государство получает свою долю через высокие налоги. Ранее, когда имелись существенные денежные ресурсы, выплачивались дивиденды, иногда даже приходилось занимать для этого. Сейчас, потеряв доступ к европейскому рынку, положение стало гораздо сложнее.

📌 Итог

🧐 Наблюдаем относительно средние результаты, и следующие периоды ожидаются даже слабее. Основной сегмент бизнеса продолжит функционировать стабильно, однако потеря европейского рынка серьёзно ограничивает потенциал доходов. Историческая динамика показывает слабые показатели свободного денежного потока (FCF), и даже в случае масштабного улучшения внешней среды эффект для компании будет незначителен, поскольку европейские продажи прекратились, а вероятность отмены санкций невелика.

🇨🇳 Сила Сибири функционирует на пределе возможностей, следовательно, в ближайшее время ожидать роста экспорта газа в Китай не приходится. Полностью переключиться на поставки в Азию потребует значительных временных затрат, причем объемы не смогут достичь уровня прежних объемов экспорта в Европу.

🤷♂️ Текущая ситуация не благоприятствует выплате дивидендов. Дивидендные мечты сбудутся не скоро.

🎯 ИнвестВзгляд: Идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - компания остаётся крупным игроком на энергетическом рынке, ей ничего не угрожает; перенаправление бизнеса на внутренний рынок и на Восток даст свои плоды со временем.

💣 Риски: ⛈️ Высокие - потеря европейского рынка, долговая нагрузка и неопределённость с дивидендами не дают право поставить другую оценку.

💯 Ответ на поставленный вопрос: Нет, не следует. На сегодняшний день привлекательность данной инвестиции определяется исключительно возможностью снятия санкций. В таком сценарии акция способна удвоиться вследствие восстановления европейских рынков, повышения прибыли и FCF, а также начала выплат дивидендов в рамках дивидендной политики. Тем не менее, текущая оценка вполне справедлива.

❗ И важный момент: не забудьте поставить лайк, написать комментарий и подписаться, если вам нравятся подобные обзоры❗

$GAZP #GAZP #Газпром #Китай #Азия #Энергетика #инвестиции #биржа #дивиденды #санкции #финансы #экономика

Облигации Уральская кузница 001P-02. Купон до 13,00% на 3 года в валюте. Какие есть риски?

Данный эмитент для рынка долга не новый. Ранее он выходил с дебютным рублёвым размещением, теперь как видим, время пришло для предложения в валюте. Предлагаю оценить риски и потенциальную доходность:

ПАО «Уральская кузница» создано на базе «Чебаркульского металлургического завода», выпускает штампованные поковки из проката углеродистых и легированных марок стали, жаропрочных и титановых сплавов. С 2003 года входит в группу Мечел $MTLR

Параметры выпуска УралКуз 001P-02:

• Рейтинг ПАО "Мечел": A- (RU) от АКРА прогноз "Негативный"

• Номинал: 100 ¥

• Объем выпуска: 100 млн CNY

• Срок обращения: 3 года

• Купон: не выше 13,00% годовых (YTM не выше 13,80% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 08 октября

• Дата размещения: 13 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 10,4 млрд руб. (-9,0% г/г);

• Чистая прибыль: 4,3 млрд руб. (+3,7% г/г);

• Долгосрочные обязательства: 815,3 млн руб. (+20,7% г/г);

• Краткосрочные обязательства: 6,7 млрд руб. (-18,7% г/г);

• Отношение чистого долга к EBITDA: по итогам 2024 года находится на уровне 0,2х. При этом стоит помнить про высокую долговую нагрузку материнской компании – группы Мечел.

Снижение рейтинга «Мечел» агентство АКРА объяснило ростом долговой нагрузки на фоне сокращения операционного денежного потока. Причиной этого стало падение цен на ключевую продукцию компании.

В настоящее время на бирже торгуется только рублевый выпуск, поэтому сравнивать новое предложение будем сразу с другими компаниями:

• Уральская кузница оббП01 #RU000A10C6M3 Доходность — 20,91%. Купон: 20,00%. Текущая купонная доходность: 19,60% на 1 год 9 месяцев, ежемесячно

Что готов предложить нам рынок долга:

• Полипласт П02-БО-11 #RU000A10CTH9 CNY (11,98%) А- на 1 год 11 месяцев

• КИФА БО-01 #RU000A10CM89 CNY (13,70%) ВВВ на 1 год 10 месяцев

С большим уровнем риска можно рассмотреть:

• Инвест КЦ 001P-01 #RU000A10BQV8 USD (А-) Доходность: 11,24% на 2 года 8 месяцев

• Полипласт П02-БО-09 #RU000A10CH11 USD (А-) Доходность: 10,72% на 2 года 3 месяца

• Уральская Сталь БО-001Р-04 #RU000A10BS68 USD (А) Доходность: 11,62% на 2 года 2 месяца

Что по итогу: В сравнении с рыночными аналогами, начальные условия от УралКуз предполагают умеренную премию, создавая потенциал для роста котировок после размещения. Продолжительный срок обращения также является конкурентным преимуществом, давая инвесторам возможность зафиксировать привлекательную валютную доходность на длительный период.

Инфраструктурные сложности и привязка к компании Мечел - главные риски, которые нужно здраво оценивать. Окончательный выбор всегда за вами, я же планирую с умеренной долей от депозита принять участие в размещении. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #рынок #биржа #валюта #обзор_рынка #новичкам #инвестор #инвестиции

'Не является инвестиционной рекомендацией