Поиск

Генеральный директор «Озон Фармацевтика» Олег Минаков в интервью рассказал о компании и трендах

Олег Минаков, генеральный директор «Озон Фармацевтика», в эксклюзивном интервью «Моноклю» рассказал об истории успеха компании на рынке дженериков, о нынешних и будущих драйверах ее развития и об изменении рыночных трендов.

«Преимущество дженериков в том, они выходят на уже сформированный рынок. Оригинальный препарат присутствует на нем десять-двадцать лет, формируя спрос. Когда патент истекает, ниша для дженериков открывается. Наша задача — войти в нее первыми или в числе первых.

Нашим аналитикам приходится работать с огромным объемом информации, чтобы мы были впереди конкурентов. Например, специалисты изучают, какие молекулы будут востребованы, какие тренды формируются в медицине. И проанализировав эти сведения, мы приступаем к получению регистрационного удостоверения и запускаем препарат в производство.

Ежегодно мы регистрируем порядка 30‒40 новых препаратов, это около 600 миллионов рублей инвестиций. За счет пайплайна более чем из 200 перспективных молекул мы рассчитываем обеспечить рост на шесть-семь лет вперед».

🔍 Полное интервью доступно по ссылке

Когда Мосэнерго снова станет привлекательным для инвесторов ⁉️

💭 Проанализируем текущее положение компании и определим ключевые факторы, влияющие на её инвестиционную привлекательность...

💰 Финансовая часть (за 2024 год)

🧐 Прибыль Мосэнерго сократилась до 10,9 млрд рублей, продемонстрировав падение на 44% относительно показателя 2023 года. Несмотря на увеличение годовой выручки на 6%, показатели прибыли от реализации продукции и итоговая чистая прибыль уменьшились вследствие повышения затрат на производство на 10%. Ключевой фактор снижения чистой прибыли — начисление отложенного налога на прибыль в объеме 6,19 млрд рублей. Если исключить этот элемент, уменьшение доходов выглядело бы менее выраженным. Помимо прочего, вызывает беспокойство рост капитальных расходов до уровня около 30 млрд рублей.

✅ Затраты на приобретение долгосрочных активов в отчетном периоде достигли отметки в 23,8 млрд рублей, что оказалось меньше уровня 2023 года - 25,6 млрд рублей. Таким образом, инвестиции компании в 2024 году оказались ниже, чем годом ранее.

⚡ Акции потеряли привлекательность из-за прекращения публикации полной финансовой отчетности начиная с конца 2022 года, что делает оценку текущего состояния компании затруднительной.

✔️ Операционная часть (2 кв 2025)

🔀 Во втором квартале компания зафиксировала небольшой рост производства электроэнергии (+0,5%) по сравнению с аналогичным периодом прошлого года, достигнув объема в 14 миллиардов киловатт-часов. Однако за первое полугодие общий объем выработки сократился на 2% относительно предыдущего года, главным образом из-за слабых результатов первого квартала. Оценить этот рост можно как незначительный. Одним из положительных моментов является повышение тарифов на газ с 1 июля, что приведет к росту цен на электроэнергию и положительно скажется на финансовых результатах второго полугодия.

💸 Дивиденды

📛 Отсутствие выплаты после их рекомендации ухудшает предсказуемость и вызывает вопросы к корпоративному управлению.

🤑 Практики дивидендных выплат способно положительно отразиться на репутации компании. Вместе с тем ограниченная прозрачность корпоративной политики и низкая предсказуемость будущих платежей существенно снижают положительное влияние самих дивидендов.

📌 Итог

❗ Инвесторы лишены возможности получить объективную картину финансового положения предприятия, вследствие чего возникают серьёзные сомнения относительно реальной деятельности компании.

⚡ Электроэнергетика является важным инфраструктурным сектором экономики, и даже незначительные изменения объемов производства не оказывают значительного влияния на общую ситуацию. Компания представляет собой зрелый бизнес, демонстрирующий высокую стабильность функционирования. Тем не менее, перспективы существенного увеличения прибыли и иных ключевых финансовых показателей являются весьма ограниченными. Рост активов и доходов происходит преимущественно естественным образом, через органическое развитие и поддержание текущей инфраструктуры. Значительных прорывов или масштабных инвестиционных проектов ожидать не приходится.

🎯 ИнвестВзгляд: Инвестирование в компанию, чья финансовая прозрачность оставляет желать лучшего, сопряжено с высокими рисками. Реальные экономические проблемы серьёзно влияют на принятие взвешенных инвестиционных решений — в том числе и предсказуемость дивидендов. Идеи здесь нет.

📊 Фундаментальный анализ: 🟰 Держать - негативные моменты в финансовой части нивелируется стабильностью компании.

💣 Риски: ⛈️ Высокие - ограниченный естественный потенциал, отказ от выплаты дивидендов и отсутствие полной отчетности создают лишь лишние вопросы.

💯 Ответ на поставленный вопрос: Мосэнерго снова привлечёт инвесторов, когда обеспечит прозрачность своей деятельности, продемонстрирует стабильность в финансовой части и начнёт выплачивать дивиденды.

✍️ С Вас подписка! Если уже подписаны, то оставляйте реакции.

$MSNG #MSNG #Мосэнерго #электроэнергетика #инвестиции #акции #дивидеды #Бизнес #Аналитика #идея #прогноз

Игры разума: почему рынок растет, когда риски только множатся?

Российские акции в рублях продолжили рост на фоне ожиданий скорого снижения ключевой ставки ЦБ. Индекс МосБиржи подрос 0,49%, закрывшись на отметке 2935.96 пункта. Однако долларовый индекс РТС упал на 0.6% до 1111.08 пункта из-за ослабления рубля. На геополитической арене значимых изменений не произошло, и переговоры о мире не сдвинулись с мертвой точки.

С другой стороны, прозвучало заявление от постпреда НАТО: о том, что Украина допускает возможность заморозки конфликта по текущей линии соприкосновения в обмен на гарантии безопасности. Вот только подтверждения о подобной готовности со стороны Украины не последовало.

Помимо пятничного заседания ЦБ по ставке нас ожидает очередное испытание в виде 19-го пакета санкций ЕС: Ограничения могут коснуться НПЗ компаний в третьих странах, которые экспортируют российскую нефть в ЕС, а также торговые компании, работающие с ней. Из российских компаний, санкции могут коснуться Лукойл и Роснефть.

Франция и Германия в свою очередь, призывают ужесточить санкции против банков и криптобирж в Центральной Азии, работающих с РФ.

На вечерней сессии не обошлось без выступления Трампа: Он заявил, что решение конфликта на Украине казалось ему "самым простым" из всех, но ситуация осложнилась из-за "взаимной вражды" на уровне лидеров. По традиции, обвинил Россию в том, что она якобы оттягивает решения по конфликту на Украине.

Позитивные ожидания по звонку двух президентов канули в лету: Белый дом заявил, что пока не готов анонсировать новый телефонный разговор между Путиным и Трампом.

Из того, что настораживает: Дефицит бюджета России за январь-август составил 4,2 трлн рублей или же 1,9% ВВП, — предварительная оценка Минфина

• Нефтегазовые доходы: упали на 20% — с 7,6 до 6 трлн рублей.

• Ненефтегазовые доходы: выросли на 14% — с 15,5 до 17,7 трлн рублей.

Расходы бюджета выросли на 21%, в том числе, государственные закупки прибавили почти треть.

Правительству необходимо ликвидировать дефицит федерального бюджета. В этом контексте особый интерес представляет скорое представление обновлённой версии бюджета на 2026 год и плановый период 2027-2028 гг. Вариантов для исправления ситуации не так много и все они наверняка не понравятся участникам биржевых торгов.

Что по технике: Выход и закрепление выше 2920 пунктов разорвали прежний диапазон 2850–2920п. Дальнейший путь наверх преграждает сопротивление 2940-2950 пунктов, которое не взять по инерции — нужна свежая позитивная новость.

Идеальным триггером стала бы очередная дефляция, которая способна усилить основания для резкого решения ЦБ по снижению ставки, если конечно раньше позитивных ожиданий, не вмешается геополитика. Во второе, к сожалению, верится больше.

Из корпоративных новостей:

Эталон проведет допэмиссию объемом до 400 млн акций - материалы к ВОСА

Сбербанк отчет по РПБУ за 8 месяцев 2025 года: Чистая прибыль ₽119,6 млрд (+6,4% г/г) Рентабельность капитала 22,2%

ЮГК продажа госпакета ЮГК планируется в ближайшее время, заявил главы Минфина Антон Силуанов

Novabev #BELU производство крепкого алкоголя в России за 8 месяцев 2025 года снизилось на 5,6% г/г

Мать и дитя #MDMG объявляет об открытии клиники репродуктивного здоровья в Сургуте

Озон Фарма намерена закупать стеклянную медтару у китайской Cangzhou Four Stars Glass

Соллерс #SVAV продажи новых пикапов в августе 2025 года упали на 40% г/г и на 8% м/м

Новатэк #NVTK третий танкер с Арктик СПГ-2 пришел в Китай

• Лидеры: IVA #IVAT (+17,7%), ЮГК #UGLD (+3,08%), Сургутнефтегаз-п #SNGSP (+2,8%), Полюс #PLZL (+2,64%).

• Аутсайдеры: Эталон #ETLN (-3,57%), Транснефть #TRNFP (-1,28%), Озон Фарма #OZPH (-1,12%).

10.09.2025 - среда

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь.

#акции #обзор #аналитика #инвестор #инвестиции #фондовый_рынок #обучение #новости #мегановости

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX и VK $VKCO продлили на два года соглашение о редиректе с yandex ru на "Дзен".

Агрегатор сохранит поиск "Яндекса" и рекламу через его сеть, доходы будут делиться по модели revenue share.

"Дзен" и "Новости" VK купил у "Яндекса" в 2022 году.

Gартнёрство сохраняется, обе стороны продолжают зарабатывать на трафике и рекламе.

Америка и СПГ: как США за десять лет стали лидером мирового газового рынка

Ещё недавно мало кто верил, что США способны бросить вызов России, Катару и Австралии в экспорте СПГ. В начале 2010‑х Америка всерьёз обсуждала проекты импорта газа, опасаясь дефицита собственного ресурса и будучи зависимой от внешних поставок. Тогда казалось, что роль США на мировом газовом рынке будет второстепенной и периферийной. Но всего за одно десятилетие ситуация перевернулась. Сегодня американский газ не просто заполняет европейские терминалы, он формирует новые правила игры на глобальном энергетическом рынке и стал геополитическим инструментом не меньшей значимости, чем доллар или военные альянсы.

В этой статье мы рассматриваем, какие факторы стали основой стремительного роста присутствия США на рынке, как страна, которая ещё 10 лет назад имела нулевую отметку по экспорту СПГ, сумела превратиться в лидера отрасли и диктует свои условия на мировых энергетических торгах. США превратились в символ того, как сочетание ресурсов, технологий, конкуренции и капитализма способно в короткие сроки изменить мировой баланс сил, иронично оставив Россию с её «трубопроводными мечтами» за бортом стремительно меняющегося энергетического порядка.

От первых скромных партий СПГ в 2016 году к «газовой сверхдержаве» на рынке СПГ в 2025 году.

История началась в 2016 году. Именно тогда с терминала Sabine Pass в Луизиане отправился первый танкер со сжиженным газом в Европу. Объёмы были скромными, но важен был сам факт: страна, ещё недавно считавшая себя зависимой от импорта, стала экспортером. Этот момент можно считать точкой отсчёта «американской газовой эры». В ретроспективе он выглядит символичным: США словно перелистнули страницу и открыли новую главу энергетической истории. Тогда мало кто верил, что единичная партия может превратиться в индустрию, которая через несколько лет будет диктовать цены и условия в Европе и Азии. Но именно так и произошло. Символический старт быстро превратился в стратегический разворот — от роли импортёра к роли глобального игрока, чьё присутствие стало определять не только энергетику, но и геополитику. Этот шаг показал, что США способны не просто «войти» в рынок, но и изменить его правила, а заодно — ослабить традиционных игроков, включая Россию, которая ещё долго жила иллюзией, что мир останется зависимым от её трубопроводов.

Дальше события развивались стремительно. Сланцевая революция обеспечила дешёвый и практически неисчерпаемый ресурс. Частный капитал привнёс десятки миллиардов долларов инвестиций в инфраструктуру. Конкуренция между девелоперами — Cheniere, Sempra, Venture Global, NextDecade — ускорила строительство терминалов, снизила риски и стимулировала инновации. За считанные годы в США выросла целая индустрия, в которой каждая компания стремилась доказать свою эффективность.

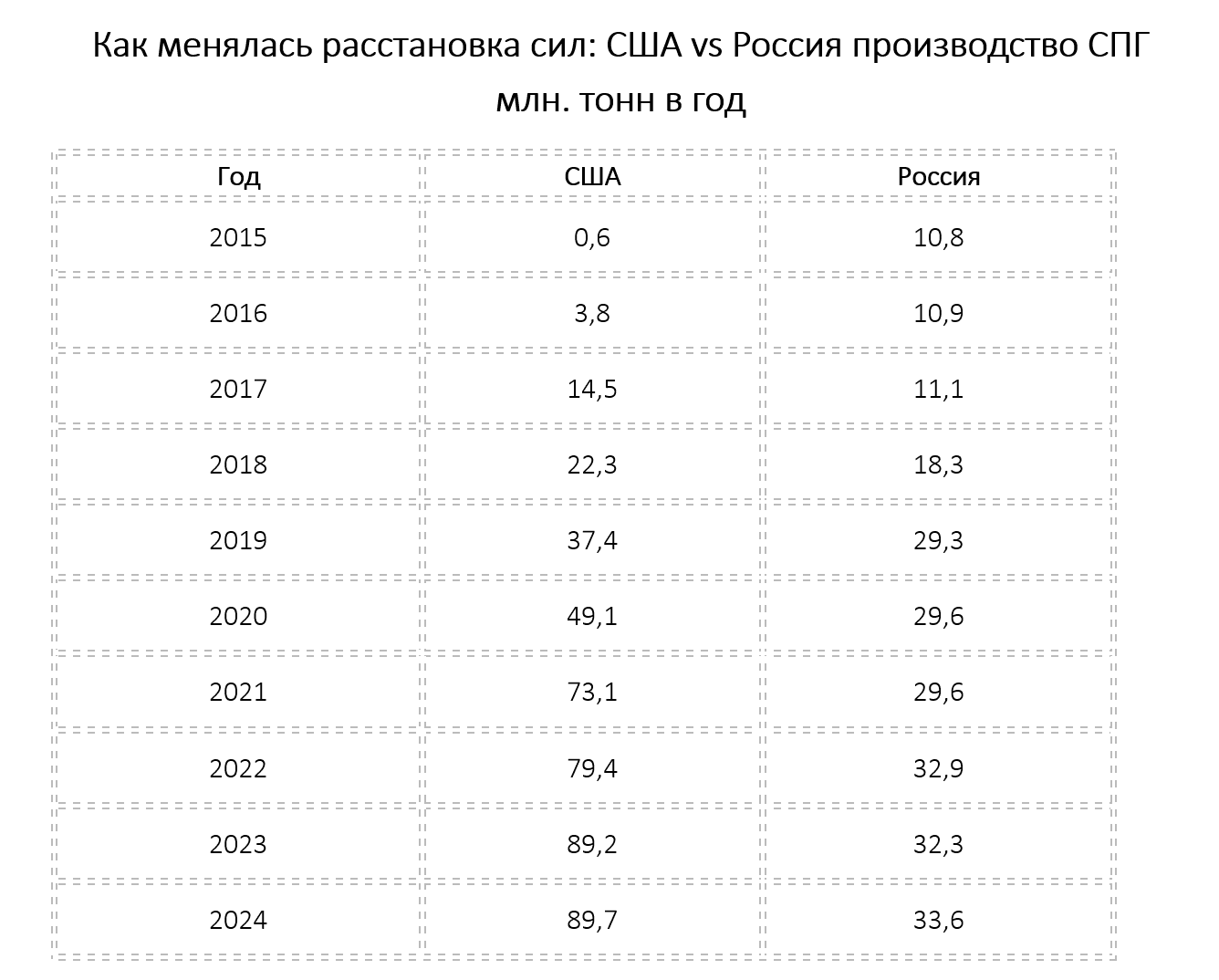

К 2019 году экспорт достиг 37 млн тонн, а к 2024-му — почти 90 млн тонн. В этот момент Америка окончательно утвердилась в статусе мирового лидера. Прогноз на 2025 год находится вблизи отметки 100 млн тонн, что делает США безоговорочным лидером в этом сегменте энергетического бизнеса.

Европа как якорь спроса на СПГ из США

Ключевым драйвером стала Европа. После кризиса 2022 года европейские страны резко сократили зависимость от российского трубопроводного газа и сделали ставку на СПГ. Это стало «моментом истины» для американских компаний. Из портов Мексиканского залива до Роттердама танкер идёт всего две недели — намного быстрее, чем из Персидского залива. Американская контрактная модель позволяла перенаправлять грузы туда, где цена выше, что идеально совпало с потребностями европейских покупателей.

В 2024 году почти половина европейского импорта СПГ пришлась на США. Для американской индустрии это стало стратегическим закреплением на рынке, а для Европы — гарантия диверсификации и энергобезопасности. Россия в этот момент могла только язвительно напоминать о своих трубопроводах, которые из стратегического актива превратились в символ уязвимости.

Как менялась расстановка сил: США vs Россия производство СПГ млн. тонн в год см. таблицу

До 2018 года Россия удерживала лидерство за счёт «Сахалина-2» и запуска «Ямала СПГ». Но затем американская кривая производства СПГ пошла резко вверх, а российский экспорт стабилизировался на уровне «30+ млн тонн». С 2021 года США стали безоговорочным лидером. Ирония в том, что у России есть гигантские запасы, но нет той системы, которая превращает ресурс в глобальное преимущество. В итоге США вырвались вперёд, а Москва осталась в роли наблюдателя.

Формула успеха: почему именно США

Прежде чем перейти к деталям, важно отметить — именно ресурсная база стала краеугольным камнем американского успеха. Henry Hub в 2024 году — стоил всего $2,2 за MBtu. Это в разы дешевле цен в Европе и Азии и в несколько раз ниже, чем в пиковые периоды на азиатском рынке СПГ. Дешёвый ресурс стал фундаментом конкурентоспособности, позволил компаниям строить бизнес-модель с долгосрочной устойчивостью и уверенно планировать экспортные программы. Фактически, низкая цена на внутреннем рынке превратилась в главный инструмент завоевания глобальной доли рынка.

Другой аспект — контракты. Здесь американцы сделали то, что оказалось настоящей революцией для рынка. Вместо традиционной привязки к нефти в долгосрочных контрактах они ориентировались на прозрачный и ликвидный индекс Henry Hub. Это позволило покупателям точно понимать формулу цены и минимизировать риски. Второй фактор — свобода назначения (destination flexibility): каждая партия может быть перенаправлена туда, где цена выше, будь то Европа или Азия. Третий элемент — условия FOB (Free On Board), когда ответственность за доставку берёт на себя покупатель. Всё это превратило американский СПГ в гибкий инструмент для трейдеров и энергетических компаний. Именно поэтому в 2022–2024 годах США смогли мгновенно развернуть свои поставки в Европу и занять критическую долю рынка, тогда как конкуренты оставались скованными жёсткими контрактами и бюрократическими ограничениями.

Краеугольным камнем успеха выступили также инфраструктура и частный капитализм. США не только добывают газ, но и умеют быстро доставлять его к морю. Огромные газопроводы из Пермского бассейна и Хейнсвилла, глубокие порты Техаса и Луизианы, расширенный канал Корпус-Кристи.

В отличие от многих стран, где экспортом СПГ управляют государственные монополии, в США доминирует частный сектор. Конкуренция компаний и доступ к капиталу обеспечили скорость, о которой Катар и Австралия могут только мечтать. Venture Global построила Calcasieu Pass за 68 месяцев — мировой рекорд по срокам. Россия на этом фоне выглядит консервативно: один «Ямал СПГ» и много амбиций.

Капиталовложения: деньги, которые построили лидерство

Суммарные инвестиции в американскую индустрию СПГ по оценкам разных источников составляют порядка $170–180 млрд, а с учётом скрытых издержек и инфляции строительства — уже ближе к $200 млрд. По данным EIA и отраслевых отчётов Reuters и S&P Global, именно такие суммы были вложены в терминалы, магистральные газопроводы и порты. Это колоссальный объём капитала, который охватывает не только сами заводы по сжижению, но и комплексную инфраструктуру — от газопроводов до портов. Эта сумма включает:

Терминалы (Sabine Pass, Freeport, Cameron, Corpus Christi, Calcasieu Pass и др.) — около $70 млрд.

Новые стройки 2024–2027 гг. (Plaquemines, Golden Pass, Port Arthur, Rio Grande, Corpus Christi Stage 3) — ещё ~$73 млрд.

Газопроводы и порты — минимум $12–15 млрд.

На деле вложения ещё выше, если учитывать сопутствующую инфраструктуру upstream и логистику. Индустрия СПГ в США — это не только заводы по сжижению, но и тысячи километров газопроводов, инвестиции в энергетические компании и порты мирового класса.

«Один процент идея, девяносто девять процентов исполнение»

Формула успеха США в сегменте СПГ на первый взгляд проста, но за этой кажущейся очевидностью скрывается целый комплекс факторов. Идея превращать дешёвый газ в экспортный продукт возникала в разных странах, но лишь США сумели реализовать её в масштабах, изменивших мировой рынок. Здесь сыграл роль американский капитализм: десятки проектов конкурировали между собой, капитал стремился в самые эффективные из них, решения принимались без долгих согласований и бюрократических проволочек. Ошибся — проиграл, но именно эта жёсткая конкуренция стала источником скорости и инноваций. Выиграл — получил доступ к миллиардным рынкам и возможность формировать новые правила торговли энергией. В этом контексте США доказали, что успех рождается не только из наличия ресурсов, но и из институциональной среды, где риск вознаграждается, а эффективность становится главным критерием развития.

Эта модель — противоположность централизованным монополиям. Она рискованнее, но при этом несравненно результативнее. Именно поэтому США сумели за десятилетие построить целую индустрию, которая сегодня формирует архитектуру глобальной энергетики и задаёт новые стандарты на мировом рынке. Россия же, напротив, предпочла делать ставку на «великую трубу» и долгосрочные трубопроводные маршруты, словно не заметив, что мир ускорился и меняется быстрее, чем прокладываются километры стали под землёй. В итоге американская ставка на конкуренцию и гибкость позволила создать современный экспортный кластер, а российский подход привёл к стагнации и зависимости от узкого круга покупателей. Этот контраст особенно заметен в 2020‑е годы: пока США закрепляют лидерство и расширяют мощность СПГ‑терминалов, Москва всё чаще вынуждена объяснять партнёрам, почему её газ не доходит туда, где он нужен рынку.

Вызовы впереди

Конечно, конкуренты не стоят на месте. Катар уже объявил о расширении добычи и мощностей до 142 млн тонн к 2030 году, и эта программа модернизации делает его главным претендентом на дуэль с США в Азии. Австралия сохраняет сильные позиции на азиатском рынке и будет бороться за китайский и японский сегменты, пытаясь удержать традиционных покупателей. При этом и у США есть риски: инфляция в строительстве, удорожание труда, политические паузы в выдаче разрешений и экологические вызовы могут замедлить темп ввода мощностей. Но в отличие от конкурентов, американская система управления и финансирования позволяет быстрее реагировать на вызовы и компенсировать их за счёт гибкости. Этот момент принципиален: там, где Катар или Австралия зависят от долгосрочных циклов, США опираются на динамику и конкуренцию. В итоге именно способность адаптироваться и удерживать лидерство при внешних рисках делает американскую модель более устойчивой в долгосрочной перспективе.

Но главное преимущество США — система. Здесь есть всё: дешёвый ресурс, гибкая контрактная модель, мощная инфраструктура и капитал, готовый работать. Даже если отдельные проекты сталкиваются с трудностями, вся экосистема остаётся устойчивой.

Как завершается 2025 год на рынке СПГ

В 2025 году США планируют перешагнуть отметку в 100 млн тонн экспорта СПГ. Это станет новым рекордом и окончательно закрепит статус страны как «энергетического якоря» для Европы и ключевого игрока для Азии. Европа, по оценкам, получит более 50% своего импорта СПГ из США, а в Азии американский газ начнёт теснить австралийский. Более того, американские компании ожидают запуск новых мощностей в Техасе и Луизиане, что позволит сохранить темп роста и превысить планку в 110 млн тонн к 2026 году. Таким образом, 2025‑й станет не только годом рекорда, но и точкой закрепления долгосрочного тренда: США окончательно превращаются в центр глобального рынка СПГ, от решений и контрактов которого будут зависеть цены и энергетическая безопасность целых регионов.

Для России же 2025 год станет годом неприятных открытий, американский экспорт превысит российский в три раза. Иронично, что страна с самыми большими запасами газа в мире останется в роли догоняющего и, по всей видимости, уже вряд ли когда‑либо сможет догнать США. Причина проста: отсутствие конкуренции и частного капитала, ставка на трубопроводные проекты прошлого века и медлительность в принятии решений. Всё это делает российский экспорт структурно ограниченным и неспособным конкурировать с гибкой и масштабируемой моделью США.

США стали лидером на рынке СПГ не случайно. Это результат сочетания природных ресурсов, инфраструктуры и институциональной среды, где идея превращается в бизнес благодаря конкуренции и капиталу.

Американская история СПГ — это наглядный пример того, как «1% идея, 99% исполнение» работает в реальной экономике. И этот опыт будет определять мировой энергетический баланс ещё долгие годы. США показали, что лидерство в XXI веке — это не только богатые недра, но и способность быстро превратить их в работающий бизнес-механизм.

Есть ли шанс на спасение для Распадской ⁉️

💭 Исследуем, как внешние и внутренние факторы повлияли на бизнес Распадской, и пытаемся понять, есть ли путь к финансовому оздоровлению.

💰 Финансовая часть / ✔️ Операционная часть (1 п 2025)

📊 Выручка упала до $699 млн (-$300 млн относительно прошлого периода) вследствие резкого снижения мировых цен на коксующийся уголь. Несмотря на сокращение добычи и инфляцию, денежные затраты на производство остались прежними ($65 за тонну) благодаря оптимизации процессов управления.

🤔 Показатель EBITDA оказался отрицательным — минус $99 млн, тогда как раньше составлял плюс $213 млн. Основной причиной стало значительное снижение цен и объемов реализации, а также укрепление российского рубля.

📛 Компания зафиксировала чистый убыток в размере $199 млн, увеличившись вдвое по сравнению с прошлым периодом ($99 млн). Отрицательный чистый денежный поток уменьшился до $-3 млн (был $-48 млн), благодаря сокращению инвестиций и улучшению структуры оборотного капитала. Капитальные расходы сократились до $113 млн (ранее были $152 млн).

🪨 Объем добычи рядового угля снизился до 8,9 млн тонн против 9,9 млн тонн годом ранее. Продажи упали на 10%, составив 6,4 млн тонн (против 7,1 млн тонн). Причинами стали уменьшение объемов добычи и ухудшение спроса как внутри России, так и на международном рынке, включая санкции.

⚠️ Таким образом, компания столкнулась с существенным падением финансовых показателей, вызванным ухудшением рыночных условий и внешним давлением.

💸 Дивиденды

🤷♂️ Компания решила не выплачивать дивиденды по итогам первого полугодия. Это связано с неудовлетворительными финансовыми результатами, снижением цен на уголь и сохраняющимся санкционным давлением. Последний раз дивиденды выплачивались за девять месяцев 2021 года. Решение выглядит закономерным ввиду слабых результатов компании и регистрации EVRAZ в иностранной юрисдикции.

🫰 Оценка

↗️ Если рассмотреть оптимистичный сценарий, согласно которому рынок достигнет дна в 2025 году, а в 2026 году цены восстановятся до уровня около 240 долларов за тонну, то бизнес сможет стабилизироваться, и текущие цены на акции окажутся справедливо оцененными.

📊 Согласно такому сценарию, компания оценивается в 3 EV/EBITDA и 6,3 P/E на 2026 год. Для Распадской это выглядит дорого, если не учитывать возможную редомициляцию Евраза и последующую выплату дивидендов через Распадскую. Без этого события разумнее ориентироваться на оценки 2017–2019 годов, когда норма составляла 3–3,5 P/E.

📌 Итог

⛔ В целом получается следующая картина: компания при текущей рыночной обстановке не приносит прибыли и генерирует отрицательные денежные потоки. Контролирующий акционер токсичен и выводит средства через дебиторскую задолженность.

🤷♂️ Можно рассчитывать на выход из кризиса и стабилизацию цен на уголь к 2026 году, что позволит достичь справедливой оценки по текущим ценам, но без потенциала существенного роста. Если же допустить вероятность нового роста цен на уголь, появится перспектива увеличения стоимости акций на 50%. В последнее время власти начали предпринимать ряд мер для оздоровления угольной отрасли. Если тенденция продолжится, и появятся дополнительные стимулы, это слегка выправило бы финансовое положение эмитента.

🎯 ИнвестВзгляд: Идеи здесь нет. Актив разве что для спекулянтов.

📊 Фундаментальный анализ: ⛔ Продавать - текущая ситуация характеризуется негативными финансовыми результатами, отсутствием дивидендных выплат и существенными операционными проблемами.

💣 Риски: ⛈️ Высокие - зависимость от внешних рыночных условий при растущем долговом бремени и отсутствие видимых перспектив не дают возможности поставить другую оценку.

💯 Ответ на поставленный вопрос: Шансы на улучшение финансового положения пока выглядят весьма ограниченными. Текущие проблемы создают сложную обстановку. Теоретически черная полоса может закончиться к 2026 году.

⏰ Подписывайтесь, чтобы не пропустить следующие материалы и пишите комментарии.

$RASP #RASP #Распадская #Уголь #Промышленность #Анализ #Инвестиции #Кризис #Дивиденды #Акции #Экономика

СНИЖАНИЕ КЛЮЧЕВОЙ СТАВКИ В БОРЬБЕ ЗА КОНТРОЛЬ НАД ИНФЛЯЦИЕЙ: АРГУМЕНТЫ ЗА И ПРОТИВ

На пленарном заседании ВЭФ‑2025 Владимир Путин предостерёг: если резко снизить ключевую ставку, цены пойдут вверх. Тезис прозвучал в момент, когда ключевая ставка уже опущена до 18% после июльского шага ЦБ на −200 б.п., а годовая инфляция замедлилась до 8,8% и, по прогнозу регулятора, в 2025‑м должна дойти до 6–7% (с возвращением к цели 4% в 2026‑м). Сентябрьское заседание ЦБ — на носу.

В статье оцениваются факторы и условия, при которых снижение ставки не вызывает инфляцию. Также мы затронем вопрос - почему инфляция нужна и полезна для системы государственных финансов и управления.

Аргументы в пользу снижения учетной ставки как фактора, способствующего снижению инфляции

Часть денег уйдёт в инвестиции, а не на рынок товаров. Понижение ставки делает банковские вклады менее выгодными, зато стимулирует вложения в долгосрочные активы – недвижимость, акции, облигации. Проще говоря, вместо того чтобы лежать на депозите или тратиться на быстрые покупки, деньги могут «перекочевать» в новостройки, на фондовый рынок или в корпоративные проекты. Это не разгоняет потребительские цены, а наоборот, частично стерилизует денежную массу: средства надолго «закопаны в бетон» или работают в бизнесе, не участвуя в ажиотажном спросе на товары дня.

По оценкам аналитиков, при снижении ключевой ставки из банковских депозитов населения на фондовый рынок может перетечь от 2,5 до 5 трлн рублей – колоссальная сумма. Ещё сотни миллиардов рублей могут быть направлены в закрытые фонды недвижимости. Такие инвестиции фактически выводят деньги из оборота на потребительском рынке, поэтому их приток не ведёт к росту цен на продукты или услуги. Да, потенциально это может надувать финансовые или строительные «пузыри», но это отдельный разговор. В контексте же потребительской инфляции отток сбережений в долгосрочные активы скорее снижает давление на цены, чем повышает.

Высокие ставки душат экономику – особенно в спад.

Обратная сторона монетарной медали: чрезмерно высокая ключевая ставка способна сама по себе создать проблемы с ценами и развитием. Когда кредиты дорогие, предприятия режут инвестиции, откладывают запуск новых производств – в будущем это грозит дефицитом предложения и, как ни парадоксально, может поддерживать инфляцию. Одновременно население, видя двузначные проценты по вкладам, не верит, что инфляция пойдёт на убыль, и предпочитает тратить сейчас, формируя инфляционные ожидания. Эксперты отмечают, что рекордные ставки по депозитам подогревают ожидания роста цен, а бизнес перекладывает растущие процентные издержки на покупателей. То есть чрезмерно жёсткая политика способна разгонять инфляцию, вместо того чтобы её остудить. Уже не говоря о том, что производство и потребление тормозятся: индексы цен производителей стоят на месте, склады заполнены непроданными товарами, предприятия переводят работников на неполный день из-за отсутствия спроса. Министерство экономического развития прямо предупреждает: кредитно-денежные условия сейчас втрое жёстче, чем в начале года, и это чревато охлаждением экономики. В условиях спада такая ситуация вредна – зачем усугублять проблему? Умеренное смягчение стимулирует бизнес брать кредиты и развиваться, а граждан – делать крупные покупки. Спрос оживится, предприятия смогут нарастить выпуск. А при разумном контроле за денежной массой это не вызовет “перегрева” цен, поскольку расширение предложения товаров будет поспевать за восстановлением спроса.

Аргументы за высокую ставку и сохранение умеренно высокой инфляции

Умеренная инфляция выгодна бюджету и росту ВВП.

Забавно, но факт: государству зачастую нужна определённая инфляция. Совсем низкий рост цен (близкий к нулю) – это стагнация экономики и выпадение доходов казны. А вот умеренно высокая инфляция – скажем, в районе

–8% – может сыграть на руку бюджету. Во-первых, рост номинального ВВП ускоряется, даже если реальные объёмы растут слабо. Это означает больше собираемых налогов в текущих ценах.

Во-вторых, инфляция частично выступает как “скрытый налог”: она обесценивает госдолг и обязательства государства в фиксированной сумме. Экономисты называют эффектом “soft default” («мягкий дефолт») ситуацию, когда государство формально исполняет свои долговые обязательства, но при этом за счёт инфляции фактическая нагрузка на бюджет и реальная ценность выплат уменьшается.

Проще говоря, если цены и зарплаты выросли, то, например, 1 рубль налогов в бюджет теперь приходится на меньший объём реальных товаров, чем раньше. Налоговые поступления в реальном выражении растут вместе с инфляцией, помогая снизить будущий бюджетный дефицит.

Конечно, тут важно не перестараться: гиперинфляция разрушительна и для экономики, и для финансирования госрасходов. Но умеренная инфляция (не двузначная) часто помогает правительству решать фискальные задачи. Не случайно в мире долгие годы целевые ориентиры центральных банков не равны нулю, а устанавливаются около 2–4% – небольшое постоянное подорожание смазывает «экономические шестерёнки», упрощая обслуживание долга и стимулируя деловую активность. В российских условиях 2025 года, с её растущими бюджетными расходами, инфляция чуть выше целевого уровня может сыграть позитивную роль – позволить собрать больше налогов и профинансировать приоритетные программы (при этом не обесценив рубль до опасного уровня).

Текущая высокая ставка – это плата за риски, а не только за инфляцию.

Нельзя забывать, что значительная часть причины, по которой ЦБ держал ставку такой высокой, – внешние и геополитические риски. Санкции, геополитическая неопределённость, волатильность курса рубля – всё это требовало от регулятора повышенной ставки, своего рода страхового барьера. Фактически в ставке заложена солидная премия за риск: за риск оттока капитала, за риск ослабления рубля, за риск внешних шоков. Но по мере снижения геополитической напряжённости эти риски будут уменьшаться. Сам Центробанк признаёт: улучшение внешних условий в случае разрядки геополитики окажет дезинфляционное влияние.

Проще говоря, если завтра ослабят санкции или утихнет международная турбулентность, то и давление на цены у нас снизится – а значит, держать ставку “запредельно высокой” больше не потребуется. Уже сейчас базовый прогноз регулятора на ближайшие годы предполагает постепенное угасание проинфляционных факторов и возвращение ставки к нейтральному уровню (около 7–8%) к 2027 году. Значит, тренд на понижение ставки – вопрос времени. Чем скорее снизятся внеэкономические риски, тем смелее Центробанк сможет смягчать политику без угрозы для цен и курса рубля. Пока же правительство старается со своей стороны минимизировать бюджетные дисбалансы и тем самым тоже готовит почву для более низкой ставки

Примеры: снижение ставки без всплеска цен. А можно ли снижать ставку не разгоняя инфляцию?

Возможность снижения учетной ставки и сохранение низкой инфляции достижима, что подтверждается, посмотрев на международный опыт. Не раз бывало, что центральные банки уменьшали ставки, а инфляция при этом оставалась под контролем – либо изначально была низкой, либо продолжила замедляться. Вот несколько характерных случаев:

США, 2019 год. Федеральная резервная система неожиданно перешла к снижению ставки – с ~2,5% до ~1,75% за год – несмотря на то, что рецессии не было. Эти превентивные «страховочные» смягчения политики не вызвали в Америке никакого ценового взрыва. Инфляция тогда держалась даже ниже целевых 2%, и ФРС как раз хотела её слегка разогнать, а не подавить. В итоге, снизив ставку, США поддержали экономический рост, а годовая инфляция осталась в пределах 1,8–2% – то есть цены росли умеренно, не ускорившись из-за действий регулятора.

Бразилия, 2017–2019 годы. Ещё более показательный пример: Банк Бразилии за короткое время решительно опустил ключевую ставку с двузначных значений до исторического минимума 6,5–7%. Это произошло на фоне того, что инфляция в стране стремительно снизилась после затяжной рецессии. В 2017 году бразильская инфляция упала до 2,8% – ниже официального целевого диапазона 4,5% ±1,5%. И даже на фоне такого радикального смягчения ДКП цены оставались покорными: их рост весь 2017 год был ниже нижней границы цели, во многом из-за слабого спроса и рекордного урожая. Центральный банк Бразилии тогда с конца 2016 по 2018 год снизил ставку с 14% до 6,5%, и лишь к 2019-му инфляция вернулась к ~4%, то есть строго в цель. Никакого “разноса” цен не случилось – напротив, дешёвые деньги помогли экономике оправиться от кризиса, а инфляция осталась умеренной.

Турция, начало 2010-х. Хотя современная Турция ассоциируется с очень высокой инфляцией, так было не всегда. В первой половине 2010-х турецкий ЦБ проводил довольно мягкую политику по указанию руководства страны – ставки там держались ниже, чем рекомендовала классическая наука, ради стимулирования роста. И несколько лет это не приводило к гиперинфляции. Инфляция в Турции с 2010 по 2015 год колебалась в основном в пределах 6–9% годовых. К примеру, в 2010-м цены выросли лишь на 6,4% – вполне приемлемый уровень. Да, впоследствии, ближе к концу десятилетия, инфляция ускорилась двузначно (и в 2022-м вовсе вышла из-под контроля). Но там сыграли роль и политические решения, и обвал лиры. А в начале 2010-х смягчение ставки не обернулось скачком цен: экономика Турции росла бурно (по 8–11% в год), а инфляция оставалась относительно умеренной. Этот кейс показывает, что многое зависит от сопровождающих условий – если одновременно растёт производство и укрепляется доверие к нацвалюте, то даже низкие ставки могут уживаться с приемлемой инфляцией.

Вывод: аккуратное снижение – шаг вперёд, а не назад

Российской экономике сейчас нужен толчок для роста, а бизнес и граждане – передышка от дорогих кредитов. Разумное ослабление денежно-кредитной политики возможно и необходимо, тем более что инфляция перестала бить рекорды и в промышленности наметилась даже дефляция. Главное – делать всё постепенно и продуманно: снизить ставку сначала до «нейтрально-стимулирующих» уровней, наблюдать за реакцией рынка. Монетаристы указывают, что прямая связь между ставкой и инфляцией далеко не механическая. Если добавочная ликвидность уходит в инвестиции и расширяет предложение товаров, то цены не ускорятся. Если у населения и бизнеса сформированы уверенные ожидания умеренной инфляции, то снижение ставки их не “раскрутит”. Наконец, если регулятор действует в унисон с правительством (которое не отпускает бюджет в необеспеченное плавание), то риски для макростабильности минимальны.

Опыт других стран и наша собственная логика подсказывают: не всякое смягчение ведёт к всплеску цен. Понижая ставку с нынешних высоких уровней, Банк России не совершит экономического преступления – напротив, он даст шанс экономике вырасти из стагнации. Да, делать это нужно осторожно, с оглядкой на инфляционные ориентиры. Но бояться самого факта снижения не стоит. Инфляция – важно, однако она не единственный показатель здоровья экономики. Куда хуже, если, борясь с ценами, задушить деловую активность и лишить страну развития. В 2025 году перед нами стоит задача вернуться к росту без потери контроля над ценами. И аккуратное снижение ключевой ставки – как раз тот инструмент, который при грамотном применении поможет достигнуть этой цели, не разгоняя инфляцию, а поддерживая и рубль, и производства, и доходы граждан одновременно.

Ключевую ставку можно и нужно снижать, когда для этого созрели условия. И сейчас такие условия постепенно появляются – инфляция берётся под узду, экономика остыла сверх меры, внешние угрозы понемногу проясняются. Значит, пора действовать. Умеренное смягчение политики не враг, а союзник нашей экономики – позволяющий ей подняться на ноги, не отпуская при этом цены в свободный полёт. Главное – сохранять баланс и не впадать в крайности, тогда выиграют все: и бизнес, и граждане, и государство. Ведь низкая ставка, как мы выяснили, совсем не обязательно означает высокую инфляцию. Это лишь инструмент, и в умелых руках он принесёт больше плюсов, чем минусов.

Новатэк. Отчет за 1 пол 2025 г МСФО

Тикер: #NVTK

Текущая цена: 1228

Капитализация: 3.7 трлн.

Сектор: Нефтегаз

Сайт: https://www.novatek.ru/ru/investors/

Мультипликаторы (на основе последних 12 месяцев):

P\E - 9.73

P\BV - 1.25

P\S - 2.33

ROE - 12.9%

ND\EBITDA - 0.11

EV\EBITDA - 3.84

Активы\Обязательства - 4.6

Что нравится:

- выручка выросла на 6.9% г/г (752.4 -> 804.3 млрд);

- чистый долг снизился на 23.5% (141.6 -> 108.4 млрд). ND\EBITDA уменьшился с 0.14 до 0.11;

- за полгода увеличилось отношение активов к обязательствам с 4.19 до 4.6;

- рост свободного денежного потока на 97.5% г/г (60.4 -> 119.3 млрд).

Что не нравится:

- чистая прибыль снизилась на 34.2% г/г (345.4 -> 227.3 млрд). Причины - снижение операционной рентабельности с 25.6 до 19.3% и уменьшение в 2 раза прочих доходов (187.5 -> 93.9 млрд). Это еще стоит учесть, что был начислен меньший налог на прибыль за счет экономии по отложенному налогу (21.5 млрд против 34.7 млрд в 1 пол 2024).

Дивиденды:

Согласно дивидендной политике компания выплачивает дивиденды дважды год на общую сумму не менее 50% от консолидированной чистой прибыли по МСФО, скорректированной на статьи, не относящиеся к основной деятельности и неденежные статьи.

Совет директоров рекомендовал выплатить дивиденды за первое полугодие 2025 года в размере 35.5 руб на акцию (ДД 2.89% от текущей цены).

Мой итог:

Нормальные результаты компании для текущих условий. На операционном уровне показала рост г/г:

- добыча газа +1.9% (41.7 -> 42.5 млн. куб. м.);

- производство жидких углеводородов +1.3% (6.8 -> 6.9 тыс. т.);

- продажи газа +0.5% (39.3 -> 39.5 млн. куб. м.).

Заработали меньше на фоне заметного увеличения расходов и уменьшения прочих доходов, но остальные аспекты в порядке. Долг снижается, а свободный денежный поток показал почти двукратный рост.

Тем не менее считаю, что пока не стоит покупать Новатэк в свои портфели (в моем его нет). Исходя из данных за полугодие текущая оценка компании равна примерно 8.2 P\E, и это недешево с учетом всех проблем компании и рисков (конкуренция с США на рынке СПГ, санкционное давление, растянутые сроки реализации Арктик СПГ-2). Пока продолжаю наблюдать и ждать более "вкусной" цены. Расчетная справедливая цена - 1270 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

🪙Ресурсное проклятие Анголы и Норвегии.

Недавно делал пост на подобную тему, только там была речь про гуано и Перу.

https://t.me/pensioner30/8463

Теперь же хотелось бы разобрать то, как две разные страны смогли ( или нет) разобраться со своим "нефтяным проклятием".

Ресурсное проклятие (или «парадокс изобилия») — это экономический феномен, при котором страны, обладающие значительными природными ресурсами (нефть, газ, алмазы), часто имеют более низкие экономические показатели, худшие институты и более высокий уровень конфликтов, чем страны, бедные ресурсами.

🪙Проявления проклятия в Анголе:

1. Полная зависимость от нефти: Нефть составляет около 90% экспорта, 70% доходов государства и более 50% ВВП Анголы. Это делает экономику крайне уязвимой к колебаниям мировых цен на нефть.

2. Отсутствие диверсификации: Сельское хозяйство и промышленность были заброшены после обретения независимости и в ходе гражданской войны. Даже продукты питания импортируются.

3. Коррупция и клептократия: Доходы от нефти сконцентрированы в руках узкой элиты, тесно связанной с правящей партией. Знаменитая дочь экс-президента Жозе Эдуарду душ Сантуша, Изабелла душ Сантуш, стала миллиардером, контролируя ключевые активы страны.

4. Неравенство и бедность: Несмотря на огромные доходы от нефти, Ангола остается одной из беднейших стран мира. Большинство населения живет за чертой бедности, не имея доступа к базовой инфраструктуре, чистой воде и качественному образованию.

5. «Голландская болезнь».Приток нефтедолларов привел к укреплению национальной валюты, что сделало неугледородный сектор (сельское хозяйство, производство) неконкурентоспособным и окончательно добило его.

6. Потерянный шанс. Периоды высоких цен на нефть (например, в 2000-х и начале 2010-х) не были использованы для инвестиций в человеческий капитал и диверсификацию экономики. Деньги тратились на текущие расходы и престижные проекты.

🪙Сравнение экономик Анголы и Норвегии.

Несмотря на схожую зависимость от нефти, Норвегия сознательно избежала ресурсного проклятия.

Управление доходами.

Ангола (А) Доходы тратятся через госбюджет, высокая коррупция и распыление средств. Норвегия (Н) Создан Государственный пенсионный фонд (Нефтяной фонд). Доходы от нефти поступают в фонд, а не в бюджет.

Прозрачность.

(А) Крайне низкая. Закрытые сделки, отсутствие общественного контроля.

(Н) Максимальная прозрачность. Все сделки и платежи публикуются. Фонд ежедневно отчитывается о своих инвестициях.

Диверсификация.

(А) Экономика не диверсифицирована. Промышленность и сельское хозяйство разрушены.

(Н) Высокоразвитая диверсифицированная экономика: судостроение, IT, рыболовство, гидроэнергетика, телекоммуникации.

Инвестиции

(А) Инвестиции в физическую инфраструктуру (часто неэффективные) и текущие расходы.

( Н) Инвестиции в будущее, фонд инвестирует в зарубежные активы (акции, облигации, недвижимость). Проценты от инвестиций тратятся на госбюджет (не более 3% в год).

Социальное равенство

(А) Одно из самых высоких уровней неравенства в мире. Элита сверхбогата, народ беден.

(Н) Одна из самых социально ориентированных стран. Низкое неравенство, высокие социальные стандарты.

Правовые институты.

(А) Слабые институты, верховенство права не соблюдается, власть сконцентрирована в одних руках.

(Н)Сильные демократические институты, верховенство права, низкий уровень коррупции.

Реакция на кризисы.

(А) Резкое падение доходов бюджета и ВВП при падении цен на нефть. Экономические кризисы, девальвация.

(Н) Экономика защищена. Падение цен на нефть слабо влияет на бюджет и уровень жизни, так как он финансируется за счет дивидендов фонда, а не прямой продажи нефти.

🪙Вывод

Ключевое различие между Анголой и Норвегией заключается не в нефти, а в институтах.

Норвегии имела развитые, зрелые демократические и правовые институты до начала нефтяного бума. Эти институты (верховенство права, низкая коррупция, прозрачность) позволили создать механизм (Нефтяной фонд) для управления богатством на благо всего общества.

🏤 Мегановости 🗞 👉📰

1️⃣ ЦБ опросил аналитиков, и их ожидания по экономике на 2025 год стали скромнее.Прогноз роста ВВП снижен с 1,4% до 1,2%.

Инфляция ожидается 6,4% вместо 6,8%.

Прогноз по ключевой ставке скорректирован до 19% с 19,3%.

Безработица почти не изменилась — 2,3%.

Курс доллара к концу года прогнозируется около 85,5₽ вместо 86,4₽.

Ранее ЦБ представил сценарии до 2028 года, где в базовом варианте рост экономики в 2025 году составит 1–2%, а инфляция снизится до 6–7%.

Что думают студенты-инвесторы об изменении КС и влиянии на экономику

Провел оффлайн семинар на тему прогнозов по ставке. С приближением заседания ЦБ 12 сентября мы обсуждали со студентами, что ждёт экономику и на сколько ЦБ снизит или повысит ставку. Пришло примерно 80 человек.

Это живое обсуждение отражает разные взгляды на состояние экономики и инфляции, на роль и задачи Центробанка. Я подготовил этот пост на основе дискуссий участников семинара, хочу обратить внимание читателей на реальные настроения и аргументы обычных инвесторов, а не на мнения аналитиков.

Куда стоит двигать ключевую ставку?

Все отметили, что текущая ситуация неоднозначная. С одной стороны, дефляция и снижение ВВП — классические аргументы в пользу снижения ставки. С другой — инфляция продолжает “жарить” экономику без остановки. Некоторые студенты отмечают, что скачок вниз в два процента был бы ошибкой, учитывая, что рынок сам фактически “ужесточил” условия кредитования. Другие говорят о продолжающемся росте цен на продукты и услуги, несмотря на сигналы “дефляции”.

Распределение мнений студентов

В ходе обсуждений выявил следующие настроения:

За снижение ставки: около 45% участников считают, что ставка должна снизиться хотя бы на 1-2%, чтобы поддержать экономику, облегчить кредитование и стимулировать производство.

Против снижения: около 35% уверены, что ставка должна остаться прежней или даже возрасти, ведь инфляция и рост цен продолжаются, и снизить ставку сейчас — риск дополнительного разгона инфляционных процессов.

Нейтральные/сдержанные: примерно 20% не видят смысла менять ставку сейчас или затрудняются с однозначным прогнозом, полагая, что решение должно строиться на более глубоком анализе макроэкономических данных.

Кратко выделю главные аргументы "за" и "против"

За снижение: состояние многих отраслей (строительство, металлургия, угольная промышленность) печальное, ставки по кредитам высокие, развитие тормозится. Крепкий рубль и проблемы с исполнением бюджета требуют поддержки бизнеса. Ожидания: снижение ставки активизирует спрос и инвестиции, особенно в строительном секторе, где наблюдается спад.

Против снижения: увеличение потребительских цен и рост инфляционных ожиданий (до 13,5% и выше) усилится. Рост объемов денежной массы М2 на фоне отрицательных доходностей по депозитам создаст риск ускорения инфляции. Ухудшающаяся доходность сбережений грозит проблемами пенсионной системы. Плюс еще возможное увеличение дефицита бюджета. ЦБ вынужден держать жесткую ДКП. Некоторые считают, что нынешняя ставка уже смягчена рынком, и новая просадка ставки может привести к новым спиралям цен.

Особое внимание — малому бизнесу и рынку облигаций

При обсуждении прозвучало, что малый и средний бизнес часто остается вне поля зрения при изменении КС, и это правда. Когда выразили мнение, что МСБ переживает ситуацию не так остро, как крупные игроки, (был пример, что за долгосрочные кредиты крупные предприятия платят до 17%), аудитория практически освистала выступающего. Видимо, он не знал, что многие инвесторы — владельцы небольшого собственного бизнеса. И они привели множество других примеров. О том, что “хоть бы не закрыться, какое тут развитие”.

Подведу итоги: аналитика и ожидания

В целом, студенты-инвесторы с оптимизмом смотрят на возможность снижения КС на 1-2% в ближайшие месяцы. Правда, существуют опасения, что если инфляция не будет стабилизирована, ЦБ вернется к повышению ставки. Сложно найти баланс между поддержкой экономики и контролем над инфляцией, учитывая, что КС — не только макроэкономический инструмент, но и политическое решение, зависит от глобальной и внутренней ситуации + ожиданий рынка.

Наш разговор показал, что вокруг изменения КС “бродит” множество разных мнений. Одни видят в снижении шанс оживить экономику и помочь бизнесу, другие боятся раскачки инфляционных процессов и ухудшения финансовой стабильности.

ЦБ 12 сентября должен найти компромисс между экономическими вызовами и инфляционными рисками. И здесь мнение сообщества инвесторов — важный индикатор ожиданий и доверия.

#ставка

https://t.me/ifitpro

Софтлайн - это испытание для смелых ⁉️

💭 Разбираем, почему инвестиционный взгляд остаётся позитивным, несмотря на многочисленные риски...

💰 Финансовая часть (1 п 2025)

🤔 Оборот составил 46,1 млрд рублей, продемонстрировав увеличение на 8%. Из общей суммы выручки треть - 15,9 млрд рублей, были получены от реализации собственных решений компании. Показатель валовой прибыли также вырос на 10%, достигнув отметки в 17,4 млрд рублей. Большая часть этой прибыли, а именно 68%, была обеспечена продажей высокоэффективных продуктов собственной разработки.

👨💼 Финансовый директор Софтлайна Артем Тараканов подчеркнул успешность первого полугодия 2025 года, отметив позитивную динамику всех ключевых финансовых показателей, включая обороты, валовую прибыль и скорректированную EBITDA. Особое внимание было уделено росту продаж собственных решений, характеризующемуся двузначными темпами прироста.

🗞️ Инвесткомпания Sk Capital, контролируемая ВЭБ.РФ и фондом Сколково, инвестировала 5 млрд рублей в группу компаний Softline, став крупным миноритарием с долей более 10%. Сделка может снизить размер чистого долга. Влияние можно будет увидеть по итогам 3 квартала.

💸 Дивиденды

🤷♂️ На годовом общем собрании акционеров компании Софтлайн, прошедшем 30 июня, было принято решение не выплачивать дивиденды за 2024 год. Ранее совет директоров предлагал выплату дивидендов в размере 2,5 рубля на акцию. Несмотря на отказ от выплаты дивидендов, собрание отметило принятие ряда ключевых решений, ориентированных на обеспечение устойчивого увеличения стоимости компании в долгосрочной перспективе.

🫰 Оценка

🤑 Организация подтвердила свою прогнозную оценку на 2025 год, ожидаемый уровень выручки составит порядка 150 миллиардов рублей, а показатель EBITDA ожидается в диапазоне между 9 и 10,5 миллиардами рублей. Оценивая положение дел исходя из уровня прибыли предприятия, нельзя назвать такие показатели низкими. Согласно прогнозным ожиданиям, предприятие должно выйти на положительный финансовый результат в течение текущего года и продемонстрировать существенный рост прибыли в следующем, 2026-м году, что позволит объективно оценить стоимость всей организации.

📌 Итог

🧐 Полугодие показало отличные результаты в развитии внутренних бизнес-направлений компании. Однако структура бизнеса остается сложной и становится ещё сложнее из-за регулярных сделок по слияниям и поглощениям, что делает затруднительным прогнозирование будущих финансовых показателей.

💪 Факторы роста включают импортозамещение в сфере информационных технологий, переход на производство собственных высокоэффективных решений и расширение внутреннего продуктового портфеля. Особенно значительный вклад в рост валовой прибыли внесли облачные сервисы, программное обеспечение и собственная аппаратура. Наибольший объем прироста доходов обеспечил сектор услуг, куда вошли крупные приобретения компаний.

📛 Решение об отказе от дивидендов обусловлено стратегическими приоритетами компании, направленными на долгосрочное развитие и укрепление позиций на рынке, несмотря на позитивные текущие финансовые результаты.

🎯 ИнвестВзгляд: актив удерживается в портфеле — здесь возможно увидеть так называемую «ракету»

📊 Фундаментальный анализ: ✅ Покупать - компания направляет ресурсы на стратегические цели и проекты расширения бизнеса, показатели в финансовой части обнадеживают.

💣 Риски: ⛈️ Высокие - дополнительно к потенциальному возвращению зарубежных поставщиков, высокой конкуренции подключаются вероятное сокращение государственной поддержки и скорость интеграции купленных предприятий.

✅ Привлекательные зоны для покупки: 102,5р / 100р

💯 Ответ на поставленный вопрос: Компания демонстрирует уверенный рост основных финансовых показателей, привлекая инвестиции и укрепляя позиции на рынке ИТ-решений, но многочисленные риски могут сыграть злую шутку. Да, этот актив для смелых.

👇 Реакции к посту приветствуются.

$SOFL #SOFL #Софтлайн #Softline #анализ #обзор #прогноз #риски #потенциал #идея

Как выживает Инарктика в эпоху санкций и кризиса ⁉️

💭 Рассмотрим, какие стратегии помогают бизнесу оставаться на плаву, когда внешние факторы работают против него...

💰 Финансовая часть (1 п 2025)

📊 Выручка снизилась значительно (примерно в два раза) — с 1,85 млрд рублей в первом полугодии 2024 года до 774 миллионов рублей в 2025 году. Итоговая чистая прибыль составила 524 млн рублей, что существенно ниже аналогичного периода прошлого года (1,76 млрд рублей). Операционные расходы остались примерно на уровне прошлого года. Однако заметны значительные процентные выплаты по займам (более 400 млн рублей), снижающие итоговую прибыль.

💳 Долгосрочные заемные средства выросли до 7 миллиардов рублей против 3 миллиарда на конец предыдущего года. Краткосрочные обязательства увеличились незначительно.

🧐 Высокая рентабельность компании обеспечивается эффективной логистикой и собственной системой выращивания молодняка. Тем не менее, санкции и увеличение затрат, включая расходы на рабочую силу, оказывают давление на доходность предприятия. Таким образом, несмотря на временные сложности, финансовые показатели Инарктики остаются стабильными.

✔️ Операционная часть

🚢 Весной 2025 года было введено в эксплуатацию обновленное живорыбное судно «Анатолий Фирсов». Судно обладает уникальной способностью перевозить до 173 тонн живой рыбы и является крупнейшим подобным кораблем в российском рыболовецком флоте. Этот корабль стал четвёртым живорыбным судном компании и позволил увеличить мощность транспортировки рыбы на более чем 50%.

🆕 Новая кормораздаточная баржа, строительство которой ведется на одной из российских верфей, сможет вмещать до 850 тонн корма, став одним из наиболее крупных судов подобного типа в арсенале компании. Ее ввод в эксплуатацию запланирован на 2026 год и обещает дальнейшее расширение возможностей по производству морепродуктов.

🎣 Операционная деятельность компании Инарктика характеризуется двумя ключевыми показателями: объемом реализации и объемом биомассы в воде.

🧊 Объем реализации: Это объем продаваемой рыбы, который существенно колеблется из-за особенностей производственного цикла. Рыба растет два года, что создает цикличность и приводит к неравномерности объемов продаж между сезонами.

🌊 Биомасса в воде: Данный показатель отражает общее количество живой рыбы, доступной для будущей реализации. Он подвержен значительным изменениям из-за сезонных колебаний температуры воды и заболеваний, влияющих на темп роста рыбы.

🤔 Эти процессы оказывают непосредственное влияние на бизнес-показатели компании, такие как выручка и прибыль, подчеркивая важность контроля качества водных ресурсов и своевременного реагирования на внешние риски.

📌 Итог

🤷♂️ Компания начинает испытывать финансовое напряжение, вызванное высоким уровнем долга и сокращением выручки, хотя относительная стабильность сохраняется.

🧐 Риски инвестирования остаются актуальны, особенно в свете возможных проблем с биологическим сырьем. Важно учитывать, что такие угрозы характерны для всех аграрных проектов. Небольшие санкции могут влиять на закупки зарубежного молодняка и кормов, но компания движется к большей независимости.

🎯 ИнвестВзгляд: Инвестиции целесообразны в долгосрочной перспективе. Доля в портфеле продолжает наращиваться.

📊 Фундаментальный анализ: 🟰 Держать - компании удается сохранять финансовую устойчивость даже в условиях внешней нестабильности.

💣 Риски: ☁️ Умеренные - основные риски связаны с долговой нагрузкой и внешними факторами, но наличие денежных средств и операционная эффективность позволяют их нивелировать.

✅ Привлекательные зоны для покупки: 620р / 595р

💯 Ответ на поставленный вопрос: Эффективная логистика, наращивание производственной инфраструктуры и собственная система выращивания молодняка — снижают зависимость от внешних факторов.

👌 Не игнорируйте возможность поставить лайк!

$AQUA #AQUA #Инарктика #инвестиции #аквакультура #рыбоводство #анализ #производство #риски #логистика

Как рождается сталь на Череповецком металлургическом комбинате Северстали $CHMF

А вы думали, куда я пропала 😅 Всё просто, пока одни пыхтят у монитора с надеждой понять направление рынка, я продолжаю изучать компании не только со стороны отчётности, но и с подробным погружением.

Первое впечатление — масштаб, который даже сложно представить. Это предприятие полного цикла, начиная от агломерации и доменного цеха, заканчивая прокатными станами — настоящий промышленный организм, простирающийся на территорию, словно маленький город в городе. Кстати, Северсталь занимает его четверть. Передвигаясь на автобусе с одной точки к другой, начинаешь понимать, куда уходит CAPEX 😅

Идут активные инвестиции в поддержку и развитие производственных мощностей, в 2025 г. инвестиции в ЧМК и другие дивизионы — порядка 169 млрд руб. на поддержание и развитие, также для повышения энергоэффективности и увеличения объёмов выпуска.

Сегодня не будет рассказа про показатели, вместо этого постараюсь вас погрузить в процесс производства.

🔷️ Этап 1. Подготовка руды

🔹️ Всё начинается с железной руды, которую доставляют в Череповец с месторождений Карелии и Кольского полуострова. Но руда сама по себе слишком мелкая и пылеобразная для домны. Поэтому её спекают. Представьте, что у вас есть мука, а это нужно превратить в кусочки пирога — это называют агломерат.

🔹️ Есть и другой вариант — окатыши, прочные гранулы одинакового размера. Их преимущество перед агломератом в том, что они прочнее, чище и обеспечивают более эффективную плавку.

Важно отметить, что в 2024–2026 гг. реализуется проект с инвестициями в 97 млрд руб. по строительству комплекса по производству железорудных окатышей мощностью 10 млн т в год. Этот комплекс позволит ЧМК обеспечить доменное производство собственным сырьём, а также увеличить мощность доменных печей.

🔥 По итогу к этому железорудному сырью (ЖРС) в печь добавляют кокс (топливо) и формируется шихта для доменной печи.