Поиск

Страховой рынок РФ продолжает расти: в 1 кв. 2025 года он прибавил 50% г/г

В 1 кв. 25 г. объём страхового рынка России увеличился почти в 1,5 раза, с 578,4 млрд руб. до 845,4 млрд руб. Доля сегмента Life превысила 50%. Данные содержатся в «Обзоре ключевых показателей деятельности страховщиков» от Банка России.

Как и годом ранее, практически весь рост обеспечил сегмент накопительного и инвестиционного страхования жизни (Life).

В сегменте ином, чем страхование жизни (Non-life), основной рост пришелся на страхование прочего имущества юридических лиц и граждан и ДМС.

Наибольшее снижение премий произошло в кредитном страховании жизни и страховании автокаско вслед за снижением объемов выдач кредитов и продаж автомобилей.

Объем выплат по договорам страхования в 1 кв. 2025 г. увеличился более чем в 2 раза г/г, до 602,5 млрд рублей.

Основной рост выплат в страховании жизни (Life) пришелся на НСЖ, а в страховании ином, чем страхование жизни, – на ДМС и страхование автокаско.

Количество жалоб на страховщиков снизилось на 44,6% г/г.

Совокупная чистая прибыль страховщиков за 1 кв. 25 г. выросла на 54% г/г, до 153 млрд руб. Вместе с тем в 1 кв. 25 г. страховщики получили убыток от отрицательной переоценки активов, номинированных в иностранной валюте, в связи с укреплением рубля. В итоге рентабельность страхового рынка составила 8,8%, а рентабельность капитала достигла 32,7%.

Число страховых организаций на рынке не изменилось - 131 компания. Доля топ-20 страховщиков по объему взносов превысила 90%.

Сегмент Life страхования

Первый квартал для рынка страхования жизни прошел успешно. По данным ЦБ, общие премии в сегменте увеличились в 2,2 раза г/г, по полисам ИСЖ рост премий за период - в 3,9 раза, по полисам НСЖ сборы увеличились на 85%.

Вместе с тем страховщики жизни, у которых была «большая подушка» из коротких полисов, проданных в 2024 году, могут почувствовать замедление темпов роста бизнеса.

Сегмент Non-life страхования

По итогам 1 кв. 2025 г. объем страховых премий в страховании имущества юридических лиц увеличился на 15,2% — до 40,7 млрд р., выплаты выросли более чем на треть. Взносы по страхованию имущества граждан в I квартале 2025 г. выросли на 12,4%, до 29,1 млрд руб.

Наибольшее снижение премий в сегменте Non-life произошло в кредитном страховании жизни и автокаско – вслед за падением объемов выдач кредитов и продаж автомобилей. Взносы по страхованию заемщиков (включая кредитное страхование жизни, страхование от НС и болезней и ДМС) снизились почти на 30% г/г, до 41,7 млрд рублей.

Объем взносов по страхованию автокаско снизился на 2,4% г/г, до 69,6 млрд рублей.

При этом, объем взносов по ОСАГО в 1 кв. 2025 г. вырос на 1,4% г/г, до 73,9 млрд рублей. Средняя цена полиса ОСАГО в 1 кв. 25 г. для обычных автомобилистов была в среднем на 5,1% ниже, чем годом ранее (7,3 тыс. рублей). Выплаты водителям по ОСАГО за 1 кв. составили 51,7 млрд руб.

Рынок страхования грузов по итогам I квартала 2025 г. вырос почти на 25%, до 13,5 млрд руб. Такой динамике способствовали изменение логистических цепочек, приводящее к удлинению маршрутов, и увеличение стоимости перевозимых грузов.

Прогноз RENI

При хорошем развитии событий мы в RENI надеемся на рост наших премий Life страхования в 2025 году около 44%. При реализации сценария умеренного развития бизнеса прирост сборов компании составит 15-20%.

В сегменте Non-life текущий прогноз, что наши премии Non-life останутся на уровень прошлого года или вырастут на 5% г/г. Все будет сильно зависеть от темпов снижения ключевой ставки и возобновления потребительского спроса.

Disclaimer: (1) Компания не несет каких-либо обязательств по обновлению или актуализации сведений, содержащихся в настоящем сообщении. (2) Использованы изображения ВСС.

🏤 Мегановости 🗞 👉📰

1️⃣ С 10 июня Мосбиржа $MOEX запускает фьючерсы на апельсиновый сок под кодом ORANGE.

Это расчетные контракты без физической поставки, торгуются в долларах за фунт, лот — 100 фунтов (около 22 000₽), исполнение — шесть раз в год.

Инструмент подходит для торговли и хеджирования цен.

Цены зависят от урожая, погоды и логистики.

У Мосбиржи уже есть фьючерсы на кофе и какао, а к концу 2024 года планируется более 30 новых инструментов.

🪙Лукойл и див гэп. Часть 2.

Перспективы компании по дивидендам:

🍏Сильные стороны:

- Четкая дивидендная политика: Лукойл придерживается правила выплаты 100% скорректированной чистой прибыли по МСФО (за вычетом CAPEX на поддержание добычи и обязательных платежей). Щедрая див политика.

- Финансовая устойчивость: Компания обладает низким долгом, значительными денежными потоками и сильной операционной эффективностью даже в санкционных условиях.

- Вертикальная интеграция: Контроль над цепочкой от добычи до розницы (заправки) помогает стабилизировать маржу.

- Гибкость: Способность переориентировать логистику (направление экспорта) в ответ на санкции.

- Реализация активов: Продажа международных активов (например, заправок в Европе) приносит значительные средства, часть которых также направляется на дивиденды.

🍎Риски и вызовы:

- Цены на нефть и газ: Ключевой драйвер прибыли. Существенное падение цен напрямую снизит дивидендный потенциал.

- Санкции: Риск дальнейших ограничений на экспорт нефтепродуктов, запретов на поставки оборудования, сложности с фрахтом и страхованием танкеров. Любое ужесточение ударит по выручке и издержкам.

- Налоговая нагрузка. Правительство РФ может корректировать налоги (НДПИ, ДПМ, прогрессивный НДД) в зависимости от цен на нефть и бюджетных потребностей, влияя на чистую прибыль.

- Курс рубля: Укрепление рубля снижает рублевую выручку от экспорта (хотя и удешевляет импорт оборудования).

- Необходимость инвестиций: Несмотря на политику, компания нуждается в инвестициях в новые проекты и поддержание инфраструктуры. Чрезмерный акцент на дивиденды в ущерб инвестициям может навредить в долгосрочной перспективе.

🪙Прогноз по дивидендам:

- Краткосрочная перспектива (2024-2025). Лукойл, скорее всего, сохранит статус одного из лидеров по дивидендной доходности на российском рынке. При стабильных ценах на нефть и отсутствии новых шоков, выплаты могут остаться на высоком уровне (рублевая доходность 9-11% годовых). Реализация активов может обеспечить дополнительные специальные дивиденды.

- Среднесрочная перспектива. Стабильно высокие дивиденды ожидаемы, но их абсолютный размер будет сильно зависеть от цен на нефть и налоговой политики государства.

Компания имеет потенциал для роста выплат, если цены на нефть останутся высокими. Однако риски санкций и изменения налоговой среды остаются главными угрозами.

Отчет Лукойла за 1 квартал 2025 года показывает существенное снижение чистой прибыли по сравнению с аналогичным периодом 2024 года. Чистая прибыль сократилась на 81.84%, до 16.32 млрд руб. Выручка также снизилась на 12.15%, до 584.05 млрд руб. Пока всё печально, но это отчёт РСБУ, лучше смотреть на МСФО, которого пока нет.

Выводы:

1. Скорость закрытия гэпа: В текущих условиях быстрого закрытия дивидендного гэпа ожидать не стоит. Более вероятно постепенное движение в течение месяцев, сильно зависящее от внешних факторов (нефть, санкции, рубль, ставки). Быстрое закрытие возможно только на волне очень позитивных новостей (по нефти или по смягчению санкционного фона), что сейчас маловероятно.

2. Перспективы дивидендов: Лукойл остается одним из самых привлекательных дивидендных игроков на российском рынке благодаря своей финансовой мощи и четкой политике выплат.

Высокие дивиденды в рублях (9-11% годовых) ожидаемы в ближайшие годы, но их стабильность и размер напрямую зависят от цен на нефть и отсутствия драконовских санкций или изменений в налогообложении.

#лукойл #гэп #дивиденды

🐄 Дойные коровы против лудоманских ставок 🎰

📈 Что такое фонды #free? Это ваши личные денежные коровы, которые доятся каждый месяц. Они приносят стабильный cashflow, чтобы платить за мобильную связь, ЖКХ, интернет — словом, всё то, что нельзя проигнорировать. Согласитесь, гораздо приятнее смотреть на счета, зная, что они уже покрыты вашими инвестициями.

Но! Как только мы выходим за пределы этих фондов, мы попадаем на поле непредсказуемости. Там могут быть облигации, но могут быть и акции — а у акций есть своя иерархия.

Дайджест холдинга SFI за неделю

Всем привет!

Последняя неделя весны оказалась умеренно позитивной для российского рынка. Индекс Мосбиржи прибавил 2,12%, котировки SFI и Европлана также выросли — на 1,85% и 0,50% соответственно. Бумаги М.Видео-Эльдорадо снизились на 0,53%.

Новости компаний:

В I квартале выручка «Группы Астра» превысила 3 млрд рублей

Публикуем неаудированные финансовые результаты за I квартал 2025 года. Подробнее о самых важных аспектах рассказываем ниже.

🪙 Роснефть МСФО 1 кв. 2025 г:

Выручка ₽2,28 трлн (-8,5% г/г)

Чистая прибыль ₽170 млрд (+7,6% г/г).

— Добыча углеводородов составила 61,2 млн т н. э.

— Добыча жидких углеводородов – 44,6 млн т

— Добыча газа – 20,2 млрд куб. м

— Показатель EBITDA составил 598 млрд руб (-15,5%)

— Удельные операционные затраты на добычу – 3 долл./барр. н. э. $ROSN

Так же достаточно слабо отчитались Газпром и Транснефть.

🏤 Мегановости 🗞 👉📰

1️⃣ "Газпром" $GAZP в I квартале 2025 заработал 660 млрд ₽ по МСФО.

Прибыль выросла на 1%, превысив прогнозы.

Выручка тоже +1%, до 2,81 трлн ₽.

EBITDA упала на 7%, до 844 млрд ₽.

Чистый долг снизился на 10%, до 5,1 трлн ₽.

Показатель Чистый долг/EBITDA упал до 1,68 — минимально с конца 2022 года.

Компания чуть выросла по прибыли, стала устойчивее по долгам, но сильного роста пока не видно

Анализ финансовых результатов «Интер РАО» за I квартал 2025 года: между амбициями и вызовами

Отчет $IRAO отражает неоднозначную картину: компания демонстрирует уверенный рост доходов, но сталкивается с давлением на прибыль из-за стремительного увеличения затрат. Давайте разберем, что стоит за цифрами.

🔷️ Финансовые итоги: свет и тени

◼️ Выручка: подскочила на 12,6%, достигнув 441,3 млрд руб. Это яркий сигнал о том, что компания продолжает наращивать присутствие на рынке.

◼️ EBITDA: выросла на 11,5% до 54,6 млрд руб., что говорит о неплохой операционной эффективности, хотя и не без оговорок.

◼️ Операционная прибыль: снизилась на 1,5% до 39,9 млрд руб., что намекает на проблемы с маржинальностью.

◼️ Чистая прибыль: просела на 1,6% до 47,2 млрд руб., и это, пожалуй, главный звоночек для инвесторов — рост доходов не конвертируется в итоговый результат.

◼️ Операционные расходы: взлетели на 14,6% до 405,4 млрд руб., обгоняя темпы роста выручки. Это как бежать марафон с утяжелителями на ногах.

◼️ Капитальные расходы: выросли на 69,3% до 33,5 млрд руб., что объясняется крупными инфраструктурными проектами, но создает нагрузку на текущую ликвидность.

🔷️ Сегменты: где компания выигрывает, а где теряет

1. Электрогенерация в РФ: выручка выросла на 18,7%, EBITDA — на 18,5%. Ввод новых блоков, таких как на Нижневартовской ГРЭС, добавил очков.

2. Теплогенерация в РФ: выручка +5,0%, EBITDA +0,3%. Рост цен на мощность и электроэнергию едва перекрывает увеличение затрат на топливо и ремонты.

3. Трейдинг: выручка +19,5%, EBITDA +36,6%. Экспорт в дружественные страны стал настоящим драйвером, показывая, что внешние рынки, при правильном подходе, могут быть золотой жилой.

4. Сбыт в РФ: выручка и EBITDA +15,1%. Покупка двух поставщиков и цифровизация процессов сыграли свою роль, хотя это скорее тактический, чем стратегический рывок.

5. Энергомашиностроение: выручка +22,4%, EBITDA +90,1%. Этот сегмент — настоящая находка, демонстрируя, как диверсификация может стать спасательным кругом.

6. Инжиниринг: выручка -11,1%, EBITDA -63,7%. Завершение крупных проектов оставило сегмент в тени.

7. Зарубежные активы: выручка -24,6%, EBITDA -84,4%. Снижение поставок газа и низкие тарифы — это как пытаться грести против течения.

🔷️ Что движет и что тормозит?

Двигатели роста:

- Диверсификация: как подчеркнул гендиректор Сергей Дрегваль, компания делает ставку на энергомашиностроение и экспорт, что уже приносит плоды.

- Модернизация: обновление энергоблоков и запуск новых мощностей укрепляют позиции на внутреннем рынке.

- Экспорт: рост стоимости поставок в дружественные страны — это геополитический маневр, который может стать долгосрочным преимуществом.

Тормоза:

- Расходы: рост операционных затрат на 14,6% — дыра в лодке, которую пока не удается залатать.

- Зарубежный спад: международный сегмент тянет вниз, и без кардинальных решений здесь не обойтись.

- Капзатраты: увеличение на 69,3% — это инвестиция в будущее, но в настоящем оно бьет по балансу.

🔷️ Финансовая устойчивость и взгляд вперед

С долгом в 15,4 млрд руб. и огромными денежными остатками в 249,86 млрд руб., «Интер РАО» выглядит финансово крепкой. Это дает свободу для маневров — будь то новые проекты вроде Новоленской ТЭС или Харанорской ГРЭС, или потенциальные сделки M&A, о которых упомянул член правления. Участие в механизмах отбора мощности

(КОМ НГО) также открывает двери для роста.

🧐 Вывод :

«Интер РАО» напоминает шахматного игрока, который делает смелые ходы, жертвуя пешками ради будущей атаки. Рост выручки и амбициозные проекты внушают оптимизм, но без жесткого контроля над расходами и перезагрузки зарубежного направления компания рискует застрять в середине пути.

Инвесторам стоит следить за тем, сможет ли компания превратить свои стратегические замыслы в реальную прибыль, или же затраты продолжат съедать плоды роста.

Ставьте 👍

#обзор_компании #IRAO

©Биржевая Ключница

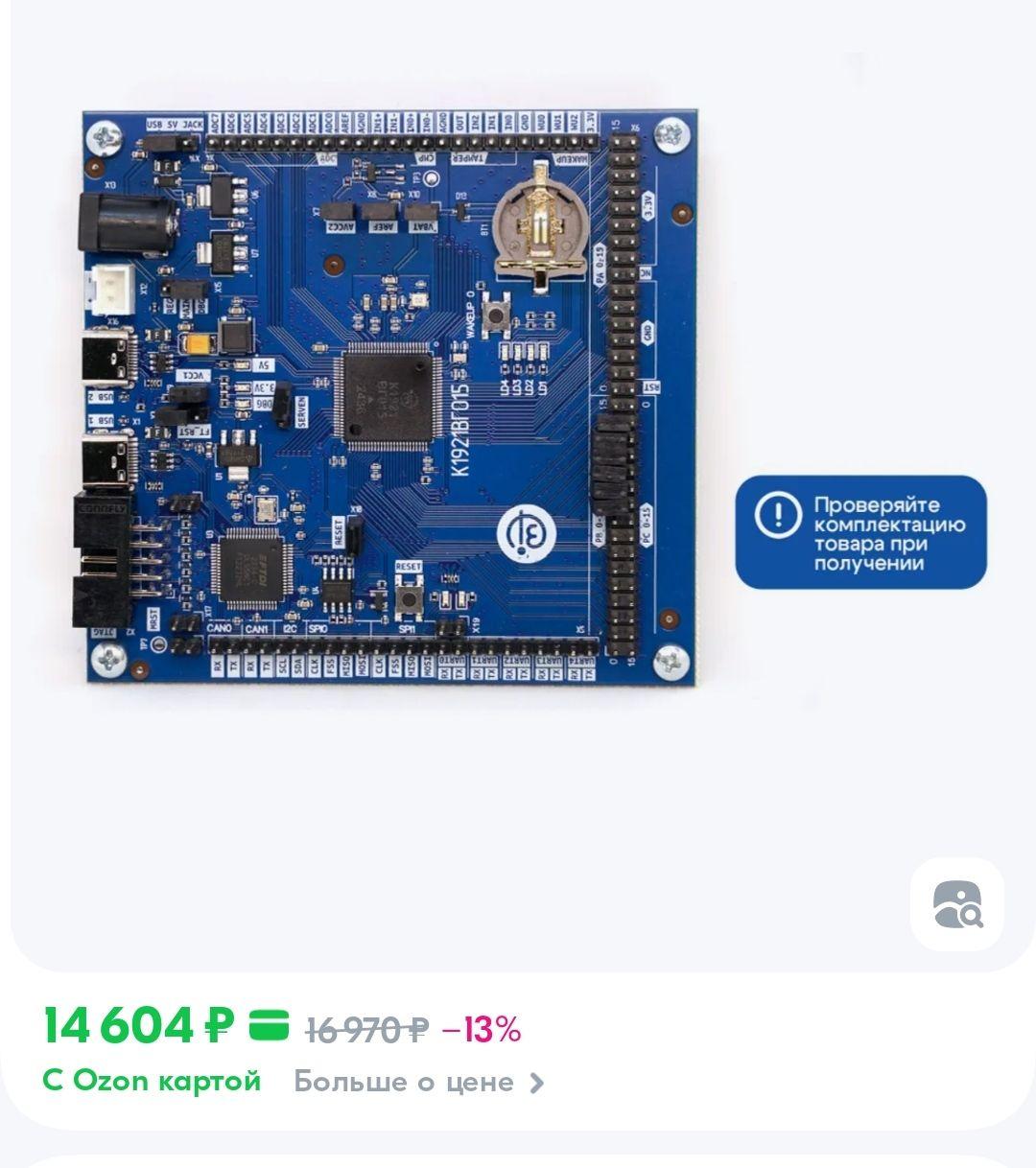

🪙Элемент и контроллер К1921ВГ015.

15 мая был на семинаре-вебинаре компании Элемент. Речь шла про быстрый старт контроллера К1921ВГ015.

Специалисты рассказали как правильно с ним работать и какие уже существующие проекты есть.

Плюсы контроллера:

- Много памяти. 1 мб Flash и 256 кБ ОЗУ. Кто то скажет что мало, мол у меня в телефоне больше... Но это значительно больше, чем у возможных конкурентов и для контроллера это более чем достаточно.

4 таймера – один 32 разрядный, и три – 16 разрядных. Например, у контроллера Atmega8535, с которым я работал во время обучения, всего 3 таймера, причем разрядность ниже.

На борту есть контроллеры UART и I2C, CPI и много других страшных аббревиатур. Но кому то это все нужно для работы.

- Запустили в продажу отладочную плату в мае 2025 года. Можно купить на Озоне. Но цена...

- Цена контроллера около 500 р. Цена платы - 14 600 р. Пока дорого.

Arduino, STM32 и даже оригинальные платы стоят дешевле. Можно купить за 500 - 2000 р уже готовую плату (причем даже не всегда Китай), а можно даже купить другой отечественный контроллер на плате за 7500 р.

Это контроллер Амур от Микрона, который тоже в ходит в группу Элемент.

Естественно, там железо может быть другим и более слабым, но все таки цена пока не для массового потребителя. $ELMT

Предположим у меня есть проект, какой-то не сильно сложный ( несколько входов-выходов, таймеры, какие то датчики...). Если я могу купить китайскую плату за 500 р и все сделать на ней, то зачем покупать то же самое за 14 600 р и разбираться с новым ПО и применять магию танцев с бубнами?

- Как это всё дело запустить и заставить работать?

Мне показалось что процесс долгий и немного сложный. Во всяком случае с теми контроллерами, с которыми я работал, было как будто бы немного проще. Хотя с данной отладочной платой я и не работал. Документация и инструкции есть, так что разобраться можно. Нужно самому поработать, чтобы понять и сделать вывод.

Поддержка тоже есть и она помогает.

- Область применения.

Очень круто, что инженеры начали внедрять данный контроллер и делятся своим опытом. Примеры: системы умного дома, умные счетчики эл энергии, приборы для учета и контроля сотрудников, системы видеонаблюдения, различные датчики. Но есть некоторые замечания и проблемы, которые решаются. Чем больше будет проектов, тем больше опыта и соответственно новых проектов, и устройств на базе данного контроллера.

- У компании есть план по (захвату мира) созданию целого семейства контроллеров минимум до 2027 года, причем часть контроллеров будут полностью производиться под крышей НИИЭТ и компании Элемент.

🍏Другие новости:

- Компания начала платить дивиденды. Небольшие, но это большой плюс.

- Запустили производство блоков питания для серверов, есть дочерняя компания по развитию робототехники в России.

Финансовые показатели:

- Выручка по итогам года увеличилась на 23% до 44 млрд рублей за счет роста объемов производства электронной компонентной базы, а также роста выручки по направлению точное машиностроение.

- EBITDA выросла на 28% год к году до 11 млрд рублей. Рентабельность по EBITDA за отчетный период увеличилась до 25% в сравнении с 24% годом ранее.

- Чистая прибыль увеличилась на 56% до 8,3 млрд рублей. Рентабельность по чистой прибыли выросла с 15% в 2023 году до 19% по итогам 2024 года.

- Чистый финансовый долг составил 2,1 млрд рублей. Соотношение чистого долга к EBITDA сократилось до 0,2х.

- Средняя стоимость долга сократилась с 9% в 2023 году до 8,3% по итогам 2024 года.

- Совокупные инвестиции на реализацию стратегической программы развития, включающие капитальные затраты и выполнение опытно-конструкторских работ по разработке оборудования и технологий, составили 22 млрд рублей. 👍

🍏Компания мне нравится, они делают реально нужные вещи. Акции держу с прошлого года. На российском рынке подобных компаний немного, в финансовом плане компания растет и остается открытой для инвесторов.

#элемент #акции #контроллер

🏤 Мегановости 🗞 👉📰

1️⃣ SFI $SFIN выплатит финальные дивиденды за 2024 год — 83,5 ₽ на акцию, всего 4 млрд ₽.

Реестр для дивидендов закроется 9 июня.

Ранее уже выплатили 227,6 ₽ на акцию за 9 месяцев.

По политике SFI дивиденды — минимум 75% от прибыли по РСБУ или free cash flow, если есть выплаты от дочек.

💊 «Озон Фармацевтика» представила финансовые и операционные результаты за 1 квартал 2025 года

+ Выручка увеличилась на 45%, до ₽6,9 млрд за счет роста по всем каналам продаж

+ Скорректированная EBITDA выросла на 61% до ₽2,5 млрд

+Рентабельность по скорр. EBITDA составила 36,4%

+Чистая прибыль выросла до ₽1 млрд (+28%)

- Свободный денежный поток (FCF) вышел в минус, составив -₽315 млн против положительного результата ₽2,13 млрд годом ранее.

Такй результат получился, так как операционный денежный поток (₽2,7 млрд) был распределен на процентные выплаты и вознаграждение за услуги факторинга, реализацию инвестиционной программы и инвестиции в оборотный капитал

- Капзатраты выросли в 3,4 раза, до ₽735 млн

+ Соотношение Чистый долг / EBITDA составило 1,1х

В компании подтвердили представленные ранее на Дне инвестора прогнозы на 2025 год — рост выручки на 25% и более, капитальные вложения – ₽3,5-4,5 млрд, целевой уровень чистый долг / EBITDA — 1,0–1,5х.

Неплохой отчёт, но смущает снижение FCF и рост капитальных затрат.

Так же совет директоров «Озон Фармацевтика» рекомендовал дивиденды по итогам I квартала 2025 года в размере ₽0,28 на акцию. Доходность такой выплаты — 0,54%, Последний день для покупки акций под дивиденды — 2 июля.

$OZON $OZPH #дивиденды #отчет #озон #фарма

«Озон Фармацевтика» объявляет финансовые и операционные результаты за 1 квартал 2025 года

📈 Выручка увеличилась до 6,9 млрд рублей (+45% г/г), многократно опережая динамику рынка, благодаря росту во всех каналах продаж.

📊 Валовая прибыль выросла до 3,2 млрд рублей (+74% г/г). Рентабельность по валовой прибыли увеличилась до 46,9% (+7,8 п.п. г/г). Существенное улучшение рентабельности стало возможным в первую очередь благодаря эффекту масштаба и развитию прямых контрактов с производителями сырья и упаковки.

📑 Показатель скорректированная EBITDA увеличился до 2,5 млрд рублей (+61% г/г). Основными драйверами роста стали: рост выручки, гибкий подход к ценообразованию и возможности Группы по адаптации портфеля выпускаемых препаратов к потребностям рынка.

📈 Рентабельность по скорректированной EBITDA выросла на 3,6 п.п. и достигла 36,4% — за счёт эффекта масштаба, мер по улучшению операционной эффективности и перехода на прямые закупки сырья и упаковки.

💰 Чистая прибыль выросла до 1,0 млрд руб. (+28% г/г). Рентабельность по чистой прибыли снизилась на 1,9 п.п. до 14,5%, в основном из-за роста чистых финансовых расходов (после присоединения «Мабскейл»). Эффективная ставка налога на прибыль составила 23%.

💸 Расчётное соотношение чистого долга к EBITDA составило 1,1x на конец 1 квартала 2025 года, что отражает сохранение финансовой устойчивости.

Соотношение чистого оборотного капитала к выручке улучшилось до 72% (+ 2 п.п. г/г).

Ключевые операционные показатели:

🔷 76,7 млн - объем выпущенных упаковок (+11% г/г).

🔷 89,4 рублей - средняя стоимость упаковки (+31% г/г)

🔷 539 регистрационных удостоверений (+34 г/г)

🔷 +40% г/г. - рост продаж в аптечном канале

🔷 +44% г/г. - рост выручки в e-commerce

🔷 +53% г/г. - рост выручки в государственных закупках

По оценкам независимых агентств «Альфа Ресерч и Маркетинг» и «DSM Group», рынок лекарственных препаратов в денежном выражении за первый квартал 2025 года вырос на 10%–17% и достиг 701–772 млрд руб. Рынок продолжает трансформироваться: усиливается роль дженериков, снижается доля безрецептурных препаратов, а потребление смещается в сторону более дорогих и укрупнённых упаковок. По итогам 2024 года «Озон Фармацевтика» стала лидером среди российских производителей дженериков в коммерческом сегменте и продолжает демонстрировать самый большой рост на рынке.

24 апреля 2025 года в рамках первого Дня инвестора Группа представила прогнозные ориентиры на 2025 год. «Озон Фармацевтика» подтверждает прогноз на 2025 год. Рост выручки ≥ 25%, капитальные вложения – 3,5-4,5 млрд руб., целевой уровень чистый долг / 12М EBITDA — 1,0–1,5х.

Подробности читайте в нашем релизе

🏤 Мегановости 🗞 👉📰

1️⃣ "Мосэнерго" $MSNG рекомендовал дивиденды за 2024 год — 0,226₽ на акцию.

Собрание акционеров — 24 июня, дивидендная отсечка — 8 июля 2025 года.

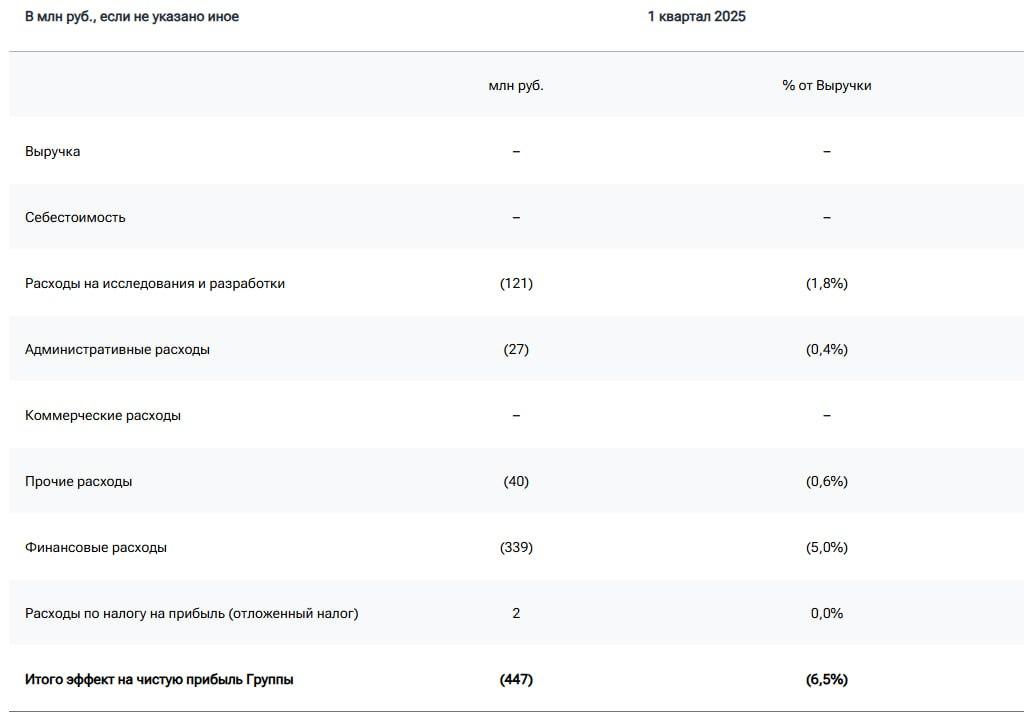

Ренессанс - успешный старт 2025-го

Согласно оценкам ЦБ и Эксперт РА, объем страховых премий на рынке России за период с 2012 по 2024 год вырос в 4,6 раза, и только за последний год на 61%. При этом он составляет всего 1,9% ВВП страны, против 7% в среднем в мире. Задел для роста у рынка имеется, а что по нашему публичному страховщику?

🏦Итак, суммарные премии Группы Ренессанс страхование за первый квартал 2025 года выросли на 22,6% до 40,8 млрд рублей. Основным, но не единственным драйвером роста становится сегмент НСЖ (накопительного страхования жизни). За отчетный период он вырос сразу на 116,3% до 22,2 млрд рублей и уже занимает более 50% в общих продажах.

Такая динамика обусловлена ростом интереса граждан к накоплениям в период высоких ставок и доходностей по инвестиционным инструментам. Если в 2024 году НСЖ занимала 30,9% страховых премий, то в 2025 году уже больше 54%. Более скромную динамику показал сегмент non-life (автострахование +2,7%, ДМС +6,5%), однако ожидается отложенный спрос на его продукты в случае смягчения ДКП в будущем.

💰Еще одним важным критерием оценки компании Ренессанс является ее инвестиционный портфель. По итогам первого квартала удалось нарастить его до 247,4 млрд рублей. Состав портфеля на конец марта состоял из корпоративных облигаций (39%), государственных и муниципальных (25%), акций (7%), депозитов и денежных средств (20%), прочее (9%).

Сбалансированный состав портфеля и удержание ключевой ставки ЦБ на высоких значениях позволяют получать дополнительную доходность и сохранять устойчивые темпы роста рентабельности. Так, средняя годовая рентабельность собственного капитала (RoATE) достигла 31,1%, при одновременном сохранении высокого уровня достаточности капитала в 130%.

📊При этом чистая прибыль по итогам квартала составила 2,5 млрд рублей, снизившись на 15,5% по отношению к 2024 году. Важно отметить, что снижение было вызвано неденежными статьями. Во-первых, компании пришлось переоценить вверх прибыль прошлого периода из-за применения нового стандарта МСФО 17. Во-вторых, влияние оказали валютные переоценки на 4,4 млрд рублей.

В текущей ситуации далеко не все компании демонстрируют сильные результаты по итогам первого квартала 2025 года. Рад, что Ренессанс показывает высокую продуктовую диверсификацию и качество бизнес-сегментов, а также делает акцент на их эффективности и маржинальности. А еще намерена придерживаться дивидендной политики и далее. Ранее Группа уже рекомендовала 6,4 рубля на акцию.

❗️Не является инвестиционной рекомендацией

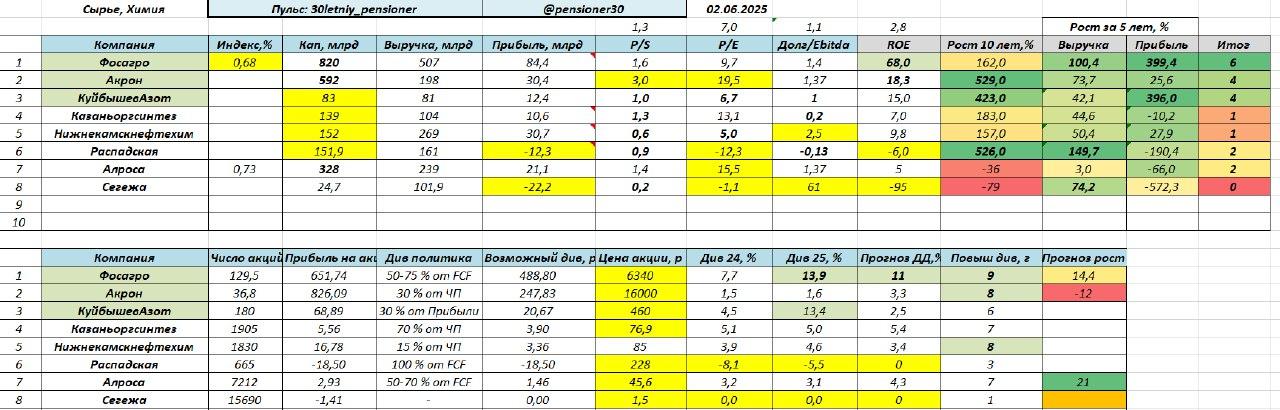

🪙 Удобрения и химия. Отчеты за 1 кв.

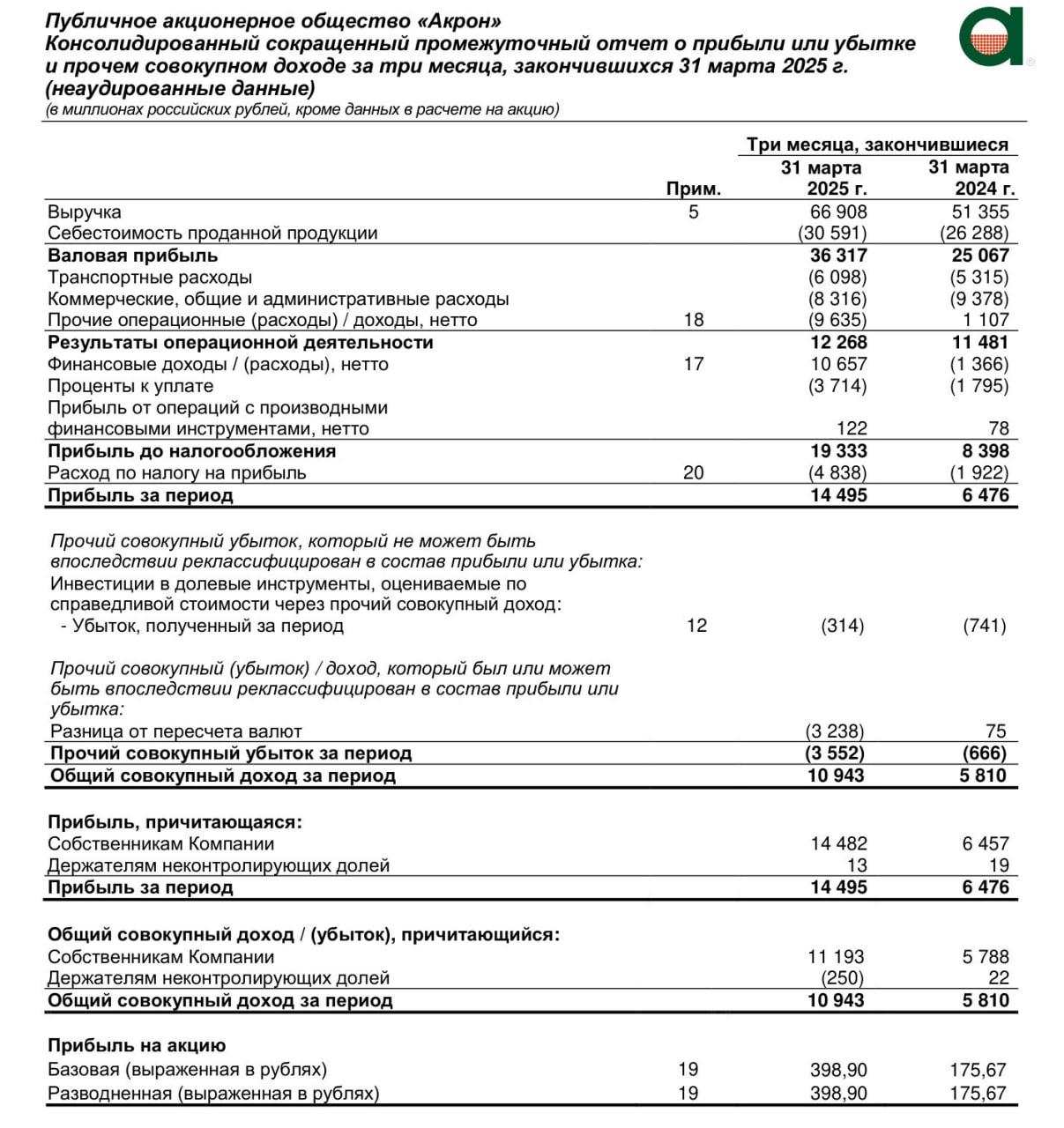

🪙Акрон. Отчет МСФО за 1 кв 2025.

- Прибыль на акцию выросла более, чем в 2 раза.

- Выручка тоже выросла, но скромнее. +30,3%, до ₽66,9 млрд

— EBITDA увеличилась на 92%, до₽ 26,34 млрд

— Рентабельность по EBITDA достигла 39% против 27% годом ранее.

— Чистая прибыль увеличилась в 2,24 раза, до ₽14,5 млрд.

— Чистый долг сократился на 5%, до ₽98,61 млрд

— Чистый долг/EBITDA составил 1,34х против 1,7х ранее.

Прибыль выросла, выручка тоже, долг сокращается. 👍

🪙 Если смотреть на Фосагро МСФО 1кв 2025г, то тут тоже всё очень даже хорошо. 👍

Выручка выросла на 33,6% г/г до 159,4 млрд руб

Чистая прибыль скорр. 36,72 млрд руб (+70,9% г/г).

Чистая прибыль +154%.

Свободный денежный поток вырос в 19 раз.

А чистый долг сократился с 325 до 262 млрд.

Тоже всё отлично.

🪙 Предприятия СИБУРа в Татарстане — НКНХ и КОС — показали рост выручки в 1 квартале 2025 года на 32% и 35% соответственно, достигнув 71,9 и 31,2 млрд рублей.

Прибыль от продаж тоже прибавила: +19,6% у НКНХ и +78,6% у КОС. Компании продолжают активные инвестиции, но при этом сохраняют дивидендные выплаты, несмотря на непростой фон по рынку.

Похоже что "химики" и производители удобрений чувствуют себя очень неплохо.

Думаю, что стоит присмотреться.

$PHOR $AKRN $NKNC $NKNCP

$KZOS $KZOSP

#отчет #новости #30letniy_pensioner

#что_купить #удобрения #химия

«Ламбумиз» представил финансовые итоги 1 квартала 2025 г. по РСБУ

Лидер рынка картонной неасептической упаковки для молока и молочной продукции объявляет итоги по РСБУ за 1 квартал 2025 года.

Выручка компании на 31.03.2025 за предыдущие 12 месяцев (LTM) составила 2,7 млрд руб., что на 3% больше значений за аналогичный период прошлого года (АППГ). Компания продолжила оптимизировать свои затраты: валовая прибыль LTM составила 835,8 млн руб., что на 8% больше АППГ, EBITDA осталась на уровне 517,5 млн руб.

Валовая рентабельность продолжила расти и достигла 31%, рентабельность по EBITDA зафиксирована на уровне 19,2%.

Чистая прибыль и EBITDA за 3 месяца 2025 года составили 81,7 млн руб. и 111 млн руб. соответственно, рост к 3 месяцам 2024 года — 9% и 7% соответственно.

Выручка по итогам 3 месяцев 2025 года незначительно снизилась до 655 млн руб., основной вклад внесло снижение цены на продукцию по причине усилившейся ценовой войны конкурентов. При этом следствием роста показателей прибыли стал заметный рост рентабельности в 1 квартале 2025 года.

Доля основной продукции в выручке (Gable Top и ТОПРОЛЛ) составила 84%, на 31.03.2025 LTM — 2,18 млрд руб. с незначительным снижением на 2,6% к данным 2024 года. Сохраняется рост направления одноразовой посуды: продажи достигли 139,6 млн руб. LTM, что на 2,5% больше данных за 2024 год.

Всего в штуках объем продаж одноразовой посуды за 3 месяца 2025 года в сравнении с 3 месяцами 2024 года вырос на 35%, в денежном выражении на 11,3%.