Поиск

Три угрозы для инвестора: что обвалило рынок и куда он движется?

Российский рынок акций понёс максимальные за полгода потери. Индекс Мосбиржи в ходе торгов обвалился на 4,5% к закрытию предыдущей сессии — до 2548,37 пункта. Более значительные потери IMOEX в этом году фиксировались только дважды: 9 апреля (падение на 5,37%) и 7 апреля 2024 года (–4,86%).

Как я уже не раз отмечал в своих утренних обзорах, рост котировок индекса был возможен лишь в отсутствие негативных новостей. Как только на первый план вышла геополитика, весь позитив быстро испарился.

Негативную динамику торгов задали заявления замглавы МИД Сергея Рябкова. Он констатировал, что импульс к урегулированию украинского конфликта, возникший после саммита на Аляске, полностью исчерпан. Кроме того, Москва не получила от Вашингтона ответа на свои инициативы по ДСНВ, в связи с чем вопрос о продлении договора в настоящее время не обсуждается.

Также опасения эскалации до уровня новой холодной войны, вызванные взаимными обвинениями США и России по поводу возможных поставок Украине дальнобойных ракет «Томагавк», спровоцировали массовые распродажи на российском фондовом рынке.

Санкционная повестка: Появилась новая дата для утверждения 19-го пакета санкций ЕС против России: теперь его рассмотрение в Европарламенте может состояться 22–23 октября в рамках очередного саммита Евросоюза. При этом Венгрия и Словакия, стремясь добиться уступок в своих экономических интересах, рассчитывают отсрочить принятие этих ограничительных мер.

Но негатив на этом не заканчивается: Инфляция в России за последнюю неделю составила 0,23%, с начала года цены выросли на 4,53%, годовая инфляция в РФ на 6 октября выросла до 8,1%. Можно с уверенностью заявить, что ускорение темпов роста потребительских цен будет воспринято как еще один сигнал в пользу паузы в цикле снижения ставки на октябрьском заседании ЦБ.

Что по технике: Индекс закрылся ниже психологически важной отметки в 2600 пунктов, что создает негативный сигнал для рынка. При сохранении текущего давления высока вероятность тестирования уровня поддержки в зоне 2640-2650. Учитывая слабость рынка, стоит быть к этому готовым.

Следующей целью может стать отметка 2500п, однако для такого развития событий потребуются новые негативные факторы, а именно — конкретные решения в сторону эскалации и ужесточения санкционного давления.

Трамп отдает себе отчет, что полный разрыв дипломатических отношений с Россией неприемлем. Сохранение рабочего диалога является для него необходимым условием для продолжения переговоров по урегулированию конфликта в Украине. Таким образом, его риторика, скорее всего, не выйдет за рамки практической плоскости.

Из корпоративных новостей:

Совкомбанк #SVCB ведет переговоры о приобретении одного из крупнейших игроков на рынке страхования жизни — компании Капитал life.

Ozon #OZON планирует запустить собственную управляющую компанию, а в дальнейшем получить брокерскую лицензию.

Группа Астра #ASTR и DIS Group создают технологический альянс для развития отечественных ИТ-решений.

Novabev #BELU акционеры утвердили дивиденды за 1п 2025г в размере 20 руб/акция (ДД 5%), отсечка - 18 октября

ПИК СД рассмотрит вопрос об отмене дивидендной политики. Также СД рекомендовал провести обратный сплит акций с коэффициентом 100 к 1.

СПБ Биржа порядка 10 эмитентов готовятся выйти на рынок капитала, разместить акции и облигации

Яндекс #YDEX СД принял решение о допэмиссии для целей реализации программы долгосрочной мотивации.

• Аутсайдеры: ПИК #PIKK (-9,67%), СПБ Биржа #SPBE (-8,56%), Whoosh #WUSH (-7,82%), Мечел-ап #MTLRP (-7,7%).

09.10.2025 - четверг

• #OZPH - Озон Фарм дата окончания размещения акций допвыпуска

• #NKHP - НКХП последний день с дивидендом 6.54 руб.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #инвестор #инвестиции #обзор_рынка #новичкам #трейдинг

'Не является инвестиционной рекомендацией

💵 Пассивный доход в сентябре 1 300 ₽. Сколько заработал за 9 месяцев 2025 года?

Пассивный доход от дивидендов нестабильный, в отличие от зарплаты на заводе, куда пойдут все инвесторы, если биржу закроют. Поэтому я решил разбавить поступающие дивидендные выплаты купонами от облигаций. Пойдем посмотрим, что получилось с моим пассивным доходом за 9 месяцев 2025 года.

❗Про пассивный доход в августе, рекордный месяц в этом году, писал здесь, Сентябрь прям поскромнее.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

👏 Пассивный доход за 9 месяцев 2025

В сентябре по дивидендам было затишье, основные осенние выплаты придутся на октябрь, которые по традиции равномерно буду реинвестировать обратно в рынок. Если посмотреть на выплаты, то в феврале и марте был ноль. Там и родилась идея добавления в портфель облигаций для получения денег каждый месяц.

● Январь: 15 389 ₽

● Апрель: 6 997 ₽

● Май: 3 618 ₽

● Июнь: 28 012 ₽

● Июль: 10 342 ₽

● Август: 44 504 ₽

● Сентябрь: 1 283 ₽

Всего за 9 месяцев вышло 110 154 ₽ или 12 239 ₽ в месяц.

Сентябрь детально:

● Выплат дивидендов не было

● Облигации: 1 283 ₽

Как дела обстояли в сентябре до этого?

● Сентябрь 2023: 18 ₽

● Сентябрь 2024: 574 ₽

● Сентябрь 2025: 1 283 ₽

Динамика положительная, это радует, дальше-больше.

Планы на 2025

За 2024 год я получил дивидендами 159 000 ₽. В начале года сервис по учету инвестиций выдал прогноз в 216 000 ₽.

Прогноз Snowball в начале года выглядел нейтрально, а я думал увеличить сумму прошлого года вдвое.

Теперь цель минимум выглядит так, чтобы перевалить за сумму прошлого года в 159к. Подсчитывая дивиденды и купоны оставшихся трех месяцев, вполне реально. На данный момент к концу года должен получить в районе 170 000 ₽.

Мой план действий

Пока все идет по плану. Основной упор на дивидендные выплаты, а купоны по облигациям для душевного спокойствия и регулярного поступления денежных средств.

❗Собрал модельный дивидендный портфель с добавлением облигаций, который можно взять за основу для своих инвестиций, а можно и не брать. Мой портфель по состоянию на 30 сентября выглядит вот так (клац).

Что изменилось с добавлением облигаций?

Начал появляться ежемесячный денежный поток. Пока смех и слезы, но это мы еще посмотрим. В мае выделил 10% от портфеля для облигаций.

Выплаты по облигациям:

● Май: 359 ₽

● Июнь: 425 ₽

● Июль: 755 ₽

● Август: 962 ₽

● Сентябрь: 1 283 ₽

Пассивный доход будет постепенно увеличиваться за счет регулярных пополнений и реинвестирования поступающих выплат. Акционная часть портфеля остается без изменений, акции будут приобретаться по моей стратегии инвестирования.

🚀 Доход за все время

● 2021: 1 386 ₽

● 2022: 26 164 ₽

● 2023: 56 505 ₽

● 2024: 159 299 ₽

● 2025 (9 месяцев): 110 154 ₽

Буду продолжать увеличивать пассивный доход от года к году. До 2025 года все получалось. Сейчас надо поднажать с пополнениями и грамотно реинвестировать входящий поток. Обо всем, что происходит с моим портфелем конечно же, буду открыто с вами делиться.

Главная цель инвестирования – жизнь с капиталом, чувствовать себя финансово защищенным и продолжать трудиться на работе, еще больше увеличивая свой капитал, часть из которого обязательного пойдет на приобретение недвижимости. А пока необходимо продолжать, больше зарабатывать и больше откладывать на свое светлое будущее, в котором мы с вами обязательно окажемся. Всем большой удачи и фарта. Всех обнял!

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 Дивиденды сентября 2025

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Отскок есть, триггеров нет. Опасная зона для покупателей. За чем стоит следить?

Не найдя поддержки в виде позитивных новостей, российский рынок приостановил свое восхождение. Индекс МосБиржи метался в течение дня, раз за разом пытаясь штурмовать недельный максимум, но каждый раз откатывался назад. В итоге амплитуда его движений постепенно сужалась, указывая на выжидательную позицию инвесторов.

Стоит отметить, что, несмотря на значительный рост в начале недели, о развороте долгосрочного нисходящего тренда говорить не стоит, пока мы не видим фундаментальных поводов для покупок акций широким фронтом.

По-прежнему в среднесрочные портфели нужно включать лишь точечные бумаги, основной капитал стоит держать в облигациях, а акциями лучше торговать спекулятивно, если ваш инвестиционный горизонт не превышает года.

Индексы МосБиржи и РТС стремятся в район 2690 пунктов и 1030 пунктов соответственно, где могут встретиться с сопротивлением продавцов. Оптимизма могут добавить данные по недельной инфляции, при условии, стабилизации показателей.

Ралли продолжается: политическая нестабильность в США продолжает быть катализатором роста золота. Из-за шатдауна и отсутствия компромисса в Конгрессе инвесторы активно переводят капитал в защитные активы, что впервые подняло цену выше $4000. Дополнительную поддержку также оказывают ожидания того, что ФРС на заседании в конце октября понизит ставку.

Из позитивного: Минфин подтвердил сохранение действующего механизма топливного демпфера, обеспечивающего предсказуемость доходов нефтяных компаний, а правительство поручило отсрочить уплату акциза на жидкую сталь и НДПИ на железную руду до 1 декабря, что временно снизит налоговую нагрузку на металлургию.

Вернуть рынки к падению могут новости, которые сейчас отошли на второй план. Речь идет об окончательном решении по крылатым ракетам «Томагавк». Для России этот шаг является «красной линией», которую Трамп не решается перейти.

Также значительный вес в коррекционных движениях на рынке имеет санкционное давление. ЕС до сих пор окончательно не утвердил 19-й санкционный пакет. Удивить российскую экономику новыми запретами сложно, но на настроения инвесторов и их готовность скупать акции это, безусловно, повлияет. Всем удачных торгов и взвешенных торговых решений.

Из корпоративных новостей:

Самолет планирует в октябре выпустить конвертируемые облигации на несколько миллиардов.

ФосАгро рассчитывает до конца года утвердить стратегию развития мощностей на ближайшие пять лет.

МТС IPO Юрента и AdTech технически готовы к концу года, но многое зависит от рыночных условий.

М.Видео объявила о запуске стратегического партнерства с Яндекс Доставкой. Теперь товары компании можно получать через сервис Яндекс Доставка в ПВЗ Яндекс Маркета.

Россети готовы строить системы накопления энергии в разных регионах России.

Абрау-Дюрсо российское вино могут начать продавать онлайн во 2кв 2026г.

Северсталь позиция по дивидендам неизменна: нужно миновать пик сapex и выйти на позитивный FCF.

СПБ биржа запустила торги фьючерсами на мировые индексы и биткоин.

Группа Позитив российская IT-отрасли по объему реализации в первом полугодии 2025 года показала рост в 15%.

• Лидеры: СПБ Биржа #SPBE (+9,7%), МТС #MTSS (+3,4%), ВК #VKCO (+3,35%), НЛМК #NLMK (+2,96%), Позитив #POSI (+2,82%).

• Аутсайдеры: ТМК #TRMK (-1,64%), Сургутнефтегаз #SNGSP (-1,4%), Мечел #MTLRP (-1,3%), ЮГК #UGLD (-0,9%).

8.10.2025 - среда

• #AFLT - Аэрофлот СД о реализации стратегии развития и цифровой трансформации группы Аэрофлот.

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #новости #аналитика #инвестор #инвестиции #обучение #новичкам #обзор_рынка

'Не является инвестиционной рекомендацией

💰 Рынок падает. Какие акции купить в октябре 2025? Мой личный список

Покупать акции надо вдолгую, тогда и сон будет крепче и лучше. Рынок падает, и возможно, упадет еще сильнее, для этого есть предпосылки, но не все так плохо, как может показаться, а такие моменты, они как раз для возможностей, повторюсь, если вдолгую.

😮 Что с рынком и стоит ли покупать акции РФ?

Ну что, бояре дивидендные и облигационные, мы снова с вами в декабре 2024 года, тогда индекс полз по дну в районе 2380 пунктов. Настроения были упаднические, но сначала вышла Эльвира Сахипзадовна и не подняла ключ, а затем на сцену влетел хэдлайнер февральского роста - Дональд Федорович, и понеслось. Разговоры телефонные, договорнячок будет, договорнячка не будет. Потом Анкоридж. Легко заметить, что рынком управляют эмоции.

Сейчас все опять разочаровались, и вообще, ууууу, томагавки и дроны в Европе. Кстати, томагавки или что-то их этой серии, как думают некоторые, последний козырь, чтобы Москве стало плохо, после которого, либо ответ, либо смягчения наших условий по мнению ЕС и Лондона.

Сейчас плохо всем, за исключением Полюса и может быть еще пары-тройки компаний. Нефтянка на дне, вспомнилась строчка из песни: больше ничего не будет, потому что хуже уже некуда. Но и тут дно может быть пробито, если вдруг начнут делать больно нашему теневому флоту.

Газпром тоже изучает марианскую впадину, для самых рисковых, возможно удачное время обратить на него внимание.

В общем, все всегда одно и тоже, только декорации разные. Цикл роста и процветания, потом кризис и так по кругу. Сейчас мы находимся на дне, что открывает возможности закупиться качественными активами по хорошей цене. При этом есть совершенно ненулевая вероятность опуститься ниже. Как всегда, каждый сам выбирает, что ему делать в этой ситуации.

Переходим к компаниям, которые на мой взгляд могут оказаться в портфеле инвестора, по крайней мере, в моем.

💼 В моем портфеле 11 компаний, каждой компании отведен свой вес согласно моей стратегии инвестирования, которую я доработал, допилил и представил вам, мои дорогие читатели.

✅ Газпром нефть SIBN

Компании плохо, в принципе, как и всем остальным нефтяникам, тут можно через запятую написать и красную, и желтую компании, но у меня в приоритете синий нефтяник. Тут тоже на вкус и цвет - фломастеры разные.

Санкции даже если не уйдут, толковый менеджмент компании с ними справится. Цикл дешевой нефти не вечен, а вот запасов у компании и инвестпроектов достаточно, чтобы в обозримом будущем делать качественно хорошо инвестору, который держит бумаги данной компании, через получение дивидендов.

Давние читатели прекрасно помнят, как я отношусь к акциям данной компании, последний обзор здесь.

✅ ФосАгро PHOR

Одна из немногих компаний, которая держалась до последнего и даже показывала рост. Но дивидендный гэп и дальнейшие настроения инвесторов сделали свое дело.

В экспортно-ориентированной экономике, компания с экспортом, ну мега важным продуктом для всего населения земли, почему бы и не держать данную бумагу в своем портфеле.

Хотелось бы подешевле, но радуемся тому, что есть. В моем портфеле ФосАгро входит в железобетонный ТОП-3.

Все главное и интересное про компанию вот здесь.

✅ Мать и Дитя MDMG

Частная медицина набирает обороты. а компания Мать и Дитя вкупе с деторождением развивается очень бодро, приобретая очень ценные активы.

Дивидендная избушка компании развернута передом к миноритарным акционерам.

Для разбавления экспортного риска в портфеле, контора, которой побоку, что происходит в мире, лишь бы наши сограждане только богатели и отдавали предпочтение частной медицины.

Последний отчет был хороший, обзор тут, Выручка растет, а а всякого рода инфляцию и другие расходы спокойно перекладывают в чек на клиентов. Супер гуд как для держателя акций компании.

Такой вот получился приоритетный план покупок на октябрь. Повторюсь еще раз, мы спокойно можем сходить еще ниже. Но, точно также как деревья не растут до небес, также даже у второго дна найдется окончательное дно.

Также стоит понимать, что купив сегодня все красное, завтра вы не проснетесь богаче в два раза. Акции сегодня - это игра вдолгую. год, два, три, а может и пять. Поэтому, выбирая во что вложиться, принимайте риски по времени, при расчете, когда вы собираетесь достигнуть своей цели. В России надо инвестировать долго. Всех обнял!

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 Дивиденды сентября 2025

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

«Ренессанс страхование» признана лидером в области ESG-прозрачности

ПАО «Группа Ренессанс Страхование» (MOEX: RENI) награждена дипломом за лидерство в ESG-прозрачности в категории «Страховые компании» на V ежегодной конференции ESG-day, организованной рейтинговым агентством «Эксперт РА». Эксперты отмечают лидерство компании в своей сфере в области раскрытия информации и прозрачности в сфере устойчивого развития. Награда также подтверждает эффективность в интеграции принципов устойчивого развития в бизнес-модель компании.

Мы рассматриваем устойчивое развитие как важную часть нашей корпоративной стратегии. Миссия Группы Ренессанс Страхование — «делать мир безопасным местом». При страховании имущества мы проводим аудит предприятий и составляем детальный план по снижению рисков. Клиентам по ДМС доступны чекапы, профилактика и другие полезные опции. Миссия нашего бизнеса по страхованию жизни — помогать людям нести ответственность за своих близких, чтобы они могли сохранить и улучшить качество жизни, независимо от ситуации.

Мы верим, что нашу жизнь можно сделать безопаснее и лучше, предотвращая неприятности, и мы гордимся, что результат нашей работы приносит людям пользу, оберегая их от нежелательных происшествий и потерь. Мы также прикладываем много усилий для того, чтобы наша компания была лучшим местом для развития и профессиональной самореализации. По результатам опроса за год, уровень удовлетворенности и вовлеченности сотрудников достиг высоких 89% и 90%, соответственно. Кроме того, компания получила «золото» в рейтинге Forbes «Лучшие работодатели России». Кроме того, мы помогаем нескольким благотворительным фондам.

Как единственная на данным момент страховая компания России в престижном Индексе Московской биржи, Группа стремится соответствовать наивысшим стандартам открытости в работе с инвесторами и другими заинтересованными сторонами, поэтому информация об устойчивом развитии подробна отражена в нашем Годовом отчете, доступном на сайте компании.

В полученном компанией ESG-рейтиге по итогам года аналитики «Эксперт РА» выделили несколько областей, где «Ренессанс страхование» демонстрирует наилучшие практики. Это управление социальными рисками, включая ответственные взаимоотношения с поставщиками. Компания обладает прозрачной системой мотивации и комплексным социальным пакетом, что способствует привлечению и удержанию талантов. Оценку выше среднерыночного уровня получило корпоративное управление компании за счет взвешенного подхода к управлению рисками. Наиболее эффективно компанией нивелируются риски в области противодействия коррупции, что свидетельствует о высокой эффективности внутренних систем контроля и корпоративной культуры. Особо была отмечена работа в области экологии через страхования электромобилей, кикшеринга и каршеринга.

🔥Итоги 4 лет и 1 месяца инвестиций. Покупки сентября. Пассивный доход растет. Портфель 2,1 млн ₽

Продолжаю открыто делиться с вами итогами своего инвестирования. Позади 4 года и 1 месяц, как я внес на брокерский счет первую тысячу рублей. Время подбить все цифры и подвести итоги августа 2025 года, поехали!

💼 Портфель на 1 сентября 2025

В мой портфель входят 4 брокера (Т-Инвестиции, А-Инвестиции, СберИнвестиции и БКС) и по состоянию на 1 сентября 2025, сумма на всех счетах составляла 2 184 000 ₽.

💸 Пополнения

В сентябре пополнил портфель на 36 000 ₽.

Пополнения за 9 месяцев 2025 года составили 290 500 ₽.

🤑Сколько всего проинвестировал в 2025 году?

За восемь месяцев пополнения извне на счет 290 500 ₽, реинвестирование на данный момент составляет 110 148 ₽. В общей сложности пока вышло 400 648 ₽. Вместе с реинвестом планирую приобрести активов минимум на полмиллиона рублей, как пойдет дальше, посмотрим.

😐 Что произошло с портфелем за сентябрь?

Прекрасно отрицательно поивестировал в сентябре. Портфель стал меньше несмотря на внесения и небольшой реинвест от купонов, в сентябре кроме купонов других выплат не получал. Закрепился выше отметки в 2 млн ₽, вниз пока не пробил и на этом уже хорошо.

Мой портфель

Сумма вложений и их стоимость

Проинвестировано: 1 559 500 ₽

Общее состояние портфеля: 2 133 579 ₽

Доходность на основе XIRR: 15,9% годовых.

Портфель за сентябрь получил рост наоборот в 50 400 ₽, и это без учета пополнений и поступлений купонов, с ними минус 87 680 ₽. Готовлюсь к октябрю, пополнения может быть чуть увеличу,а там еще и дивиденды осенние, будем покупать, одним словом.

🍸 События сентября

● Считал пассивный доход за 8 месяцев 2025.

● Список акций к покупке на сентябрь, с краткими комментариями

● Дивидендно прошелся по Газпром нефти, пока все плохо, но это пока

● Акции в перспективе ближайших 12 месяцев с высокими дивидендами.

● Дивидендная прожарочка Мать и Дитя

● 10 облигаций с ежемесячными выплатами. Рейтинг А+ и выше

● Пассивный доход на длинных ОФЗ. Фиксируем 13%+ и ждем апсайд цены

● Перспективы Сбербанка и его дивиденды

В сентябре у меня был план и я его придерживался. Моя стратегия (наконец-то я про нее вам рассказал), знакомьтесь, она позволяет мне не обращать внимание на истеричек на рынке и регулярно, на еженедельной основе, покупать дивидендные акции, облигации и немного золота.

🛍 Покупки сентября

Акции:

● Мать и Дитя: 5 шт.

● НоваБев Групп:13 шт.

● Газпром нефть: 16 шт.

● Роснефть: 4 шт.

● Новатэк: 1 шт.

● Русагро: 4 шт.

Облигации:

ЛСР 1Р11, Брусника 2Р4, ОФЗ 26230, ОФЗ 26243, ОФЗ 26250, ОФЗ 26233

Золото:

BCSG: 128 шт.

GOLD: 1113 шт.

💰 Дивиденды 2025

Дивидендно-купонная зарплата на сегодняшний день:

● Январь: 15389 ₽

● Февраль: 0 ₽

● Март: 0 ₽

● Апрель: 6 997 ₽

● Май: 3 563 ₽

● Июнь: 28 012 ₽

● Июль: 8 898 ₽

● Август: 44 500 ₽

● Сентябрь: 1 283 ₽

Здесь показывал пример модельного портфеля акций с облигациями, который можно использовать для формирования регулярного денежного потока в месяцы отсутствия дивидендов

💰 Дивиденды за все время

● 2022 – 26 000 ₽

● 2023 – 57 000 ₽

● 2024 – 159 299 ₽

● 2025 – 110 148 ₽

Напомню, что в начале года я приблизительно подсчитал прогнозные выплаты. Минимум – это 216 000 рублей, а для того, чтобы превзойти прошлогодний результат в два раза, необходимо получить 320 000 рублей. Так что, минимум буду считать за умеренный результат, а 320 000 за результат отличный.

UPD: По предварительным подсчетам в 2025 году, если удастся чуть превзойти прошлый результат, буду очень доволен. Отчеты плохие, нефтяникам вообще не позавидуешь, а вот в следующем году буду уже ждать туземун по пассивному доходу, ведь никто мне не запрещает ждать.)

В планах продолжать инвестировать, работать и зарабатывать. Еженедельно, спокойно, несмотря на все страшилки, которые гуляют в инфополе. Впереди зима, а чтобы не поехать кукухой, также желаю вам не читать советских газет по утрам, а лучше вообще никаких не читайте, только если твиты Трампа для веселья.

Кайфуем, радуемся жизни и продолжаем покупать только качественные и хорошие активы. Всех обнял!

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Идеальный шторм: почему российский рынок остался без поддержки

Российскому рынку не хватает стимулов для роста. Инвесторы не видят позитивных сигналов ни от смягчения монетарной политики, ни от снижения геополитической напряженности.

Ситуацию усугубляет умеренно жесткая позиция ЦБ по ключевой ставке, которая вызывает опасения, что к концу года ставка будет не ниже 16%. Это своего рода плата за геополитические риски и повышение налогов.

По итогам основной сессии индекс МосБиржи увеличился на 0,1% и составил 2686,4 пункта, а долларовый индекс РТС прибавил 0,3%, поднявшись до 1023,7 пунктов.

На фоне сохраняющейся высокой геополитической напряжённости вчера Дональд Трамп выступил со смешанными сигналами. С одной стороны, он подчеркнул необходимость дипломатического урегулирования между Россией и Украиной и выразил готовность выступить посредником на переговорах.

С другой — заявил о демонстрации силы как действенном методе давления, подтвердив отправку к российским берегам одной-двух атомных субмарин, хотя и выразил надежду, что до их использования дело не дойдёт.

Ранее в СМИ появлялись сообщения о возможных поставках Украине крылатых ракет Tomahawk, что уже вызывало обеспокоенность рынков и усиливало геополитические риски.

Сегодня страны ЕС также должны обсудить план использования замороженных российских активов. Изменить текущую ситуацию способны только конкретные шаги, а именно — организация прямых переговоров по украинскому вопросу. Рынок больше не реагирует на словесные интервенции, которых недостаточно даже для формирования технического отскока.

Что по технике: Индекс МосБиржи на вечерней сессии закончил торги в районе 2678,65 пункта. Днем ранее котировки опустились ниже исторического уровня поддержки в 2700 пунктов. В случае сохранения давления на рынок существует высокая вероятность снижения к ближайшему уровню поддержки в 2650 пунктов и совсем не обязательно, что он выстоит.

Из корпоративных новостей:

Совкомбанк собирается рассмотреть вопрос выплаты второй части дивидендов за 2024 год в начале 4кв 2025 года.

Новатэк танкер с 7-м грузом подсанкционного "Арктик СПГ 2" пришвартован в китайском порту

НКХП акционеры одобрили дивиденды за 1п 2025г в размере 6,54 руб/акция (ДД 1,3%), отсечка - 10 октября

Эталон акционеры одобрили допэмиссию в размере 400 млн акций по открытой подписке

Магнит сделку РЕПО перенесли на 2 октября 2026 года. Весь спекулятивный рост сошел на нет.

Хэдхантер намерен запустить специализированный портал, посвященный работе на Северном Кавказе, в начале 2026г

Софтлайн объявляет о покупке свыше 1 млн акций за неделю в рамках обратного выкупа и подтверждает намерение продолжать покупки акций.

АФК Система дочерняя организация Cosmos Hotel Group подтверждает интерес к IPO, ждет подходящий момент

М.Видео в лидерах роста на новости о возможном увеличении доли в компании китайским ритейлером.

Черкизово в 1п 2025г увеличило продажу курятины на 9,7% г/г до 488 тыс т, индейки - на 5,7% г/г до 26,9 тыс т, продажи свинины снизились на 10,2% до 92,9 тыс т

• Лидеры: М.Видео #MVID (+35,6%), ЭсЭфАй #SFIN (+5,93%), Икс 5 #X5 (+4%), ЛСР #LSRG (+3,5%), Эн+ #ENPG (+3,47%).

• Аутсайдеры: ММК #MAGN (-3,12%), ЮГК #UGLD (-3,03%), Софтлайн #SOFL (-2,87%), Сургутнефтегаз #SNGSP (-2,03%).

01.10.2025 - среда

• #MOEX - МосБиржа объем торгов за сентябрь

• #PHOR - ФосАгро закрытие реестра по дивидендам 273 руб (дивгэп)

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

• Индекс производственной активности PMI (сент) (12:00 мск, пред.: 48,7).

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #аналитика #инвестор #инвестиции #фондовый_рынок #обзор_рынка #новости

'Не является инвестиционной рекомендацией

Ожидания от следующей недели по рынку. К чему готовиться инвестору

Всю прошлую торговую неделю Индекс МосБиржи отчаянно боролся за 2700 пунктов. Нотки оптимизма появились за несколько часов до закрытия основной сессии после выступления Лукашенко. Он заявил, что на столе есть хорошие предложения по урегулированию военного конфликта, которые на Аляске были услышаны Дональдом Трампом.

Он также заявил, что хотел бы поговорить с Владимиром Зеленским, так как настало время вступить в консультации и договориться об окончании конфликта. Ответа с украинской стороны за выходные дни не последовало.

В моменте это взбодрило рынок, но обольщаться я бы не стал. Впереди — множество факторов, которые могут полностью нивелировать пятничный рост. Сегодня должен быть представлен проект бюджета на 2026 год, и хотя основные параметры налоговой нагрузки уже известны, сюрпризы также не исключены.

Из того, что способно держать рынок на плаву: США и Россия осенью проведут третий раунд переговоров по устранению взаимных раздражителей. Глава МИД России сообщил, что достиг такой договоренности с главой Госдепартамента США Марко Рубио.

Дмитрий Песков анонсировал крупное выступление президента России Владимира Путина на этой неделе.

Нефтяные котировки продолжают рост на фоне сохранения рисков перебоев с поставками нефти из России в случае ужесточения западных санкций и новых атак на энергетическую инфраструктуру страны.

Из негативного: Власти США обсуждают возможность поставок ракет Tomahawk НАТО для передачи Киеву, окончательное решение за Трампом, — Вэнс Также в интервью Fox News он заявил, что за последние пару недель россияне отказались участвовать в двусторонних встречах с украинцами, они отказались участвовать в трехсторонних встречах с президентом и другими представителями США и Украины.

Страны ЕС (1 октября) также должны обсудить план использования замороженных российских активов. Я скептически отношусь к возможности полного воплощения этих мер в жизнь. На то есть две ключевые причины: во-первых, это ведет к эскалации и риску прямого столкновения НАТО с Россией, а во-вторых — подрывает основы международного права и доверие к европейской финансовой системе.

Что по технике: Уровень 2700 пунктов удержан, но это не гарантирует его прочности. С преобладающим негативом и отсутствием причин для роста, следующей целью продолжить отскок видится 2740 пунктов — уровень, дважды остановивший рост на прошлой неделе. Чуть выше проходит EMA 100 - возле 2763 пункта, но эти цели возможны при поступлении конкретики по снижению градуса эскалации.

Из корпоративных новостей:

Лукойл снизил добычу углеводородов в 1п 2025г на 3,9% г/г до 2,2 млн барр н.э/сут.

Банк Санкт-Петербург акционеры утвердили дивиденды за 1п 2025г в размере 16,61 руб/обычка (ДД 5%) и 0,22 руб/преф (ДД 0,4%), отсечка - 6 октября

Татнефть акционеры утвердили дивиденды за 1п 2025г в размере 14,35 руб на обычку (ДД 2,2%) и преф (ДД 2,4%), отсечка - 14 октября

Новатэк акционеры утвердили дивиденды за 1п 2025г в размере 35,5 руб/акция (ДД 3,2%), отсечка - 6 октября

РуссНефть увеличила добычу нефти в 1п 2025г на 1,74% г/г до 3,043 млн т

• Лидеры: IVA #IVAT (+11,5%), РусАгро #RAGR (+3,2%), Аренадата #DATA (+2,9%), Татнефть #TATN (+2,5%).

• Аутсайдеры: Хэдхантер #HEAD (-5,44%), ЮГК #UGLD (-1,85%), Совкомфлот #FLOT (-1,24%).

29.09.2025 - понедельник

• #SIBN - Газпром нефть собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 17,3 руб.)

• #NKHP - НКХП собрание акционеров и утверждение дивидендов за 1 полугодие 2025 г. (рекомендация - 6,54 руб.)

• #ETLN - Эталон акционеры компании примут решение о проведении SPO

• #NAUK - НПО Наука закрытие реестра по дивидендам 7,59 рублей (дивгэп)

• #GEMA - ММЦБ закрытие реестра по дивидендам 5 руб. (дивгэп)

• #YDEX - Яндекс закрытие реестра по дивидендам 80 руб. (дивгэп)

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #аналитика #новости #мегановости #инвестор #инвестиции #фондовый_рынок #обучение #новичкам

'Не является инвестиционной рекомендацией

Бескупонные облигации: пришло ли их время? Что купить на долгосрок

Предлагаю сегодня более подробно разобраться в этом вопросе и найти для своих вложений выгодные варианты:

Большинство дисконтных (бескупонных) выпусков не предусматривают купонных выплат, однако есть и исключения. Например, дисконтная бумага «Газпром нефти» Газпн3Р15R предусматривает купонную доходность в символические 2,0% годовых, но основная доходность все равно строится на разнице между ценой покупки и номиналом бумаги.

Какие есть варианты на рынке:

• Газпром Нефть 003P-15R #RU000A10BK17 (ААА) Доходность — 15,67%. Купон: 2,00%. Текущая купонная доходность: 3,43% на 4 года 6 месяцев, ежемесячно

• Выпуски Сбербанка: SbD2R, SbD3R, SbD4R #RU000A10AS85 , SbD5R #RU000A10B0E4 и SbD6R.

• Однодневные дисконтные облигации: например, сегодня ВТБ разместит однодневные биржевые облигации серии КС-4-1048 объемом 100 млрд рублей по цене 99,9561% от номинала. Данная цена соответствует доходности к погашению 16,03% годовых.

Чем же эти бумаги оказались так привлекательны?

Дисконтные облигации — это долговые бумаги, которые продаются дешевле номинала и, как правило, не платят купоны. Доход инвестора формируется за счет разницы между ценой покупки и номинальной стоимостью, возвращаемой при погашении. Например, купив бумагу за ₽500, а погасив за ₽1000, инвестор зарабатывает ₽500.

Основные преимущества:

• Простота расчёта дохода — его легко рассчитать как разницу между ценой покупки и номинальной стоимостью.

• Меньший риск реинвестирования — инвесторам не нужно беспокоиться о реинвестировании этих выплат под выгодные ставки.

• Потенциальный рост капитала — инвесторы могут получить значительный прирост капитала, особенно если облигация куплена с большим дисконтом.

Из недостатков можно выделить:

• Отсутствие регулярного денежного потока — не подходят тем, кому нужны периодические выплаты.

• Более высокая чувствительность к изменениям ставок — цена таких бумаг сильнее колеблется при изменении рыночной конъюнктуры.

• Низкая ликвидность — особенно у корпоративных выпусков или бумаг второго эшелона.

В быстрое снижение ключевой ставки после последнего заседания ЦБ никто не верит и подобные варианты на рынке утратили свой интерес. На первый план выходят флоатеры, которые прекрасно себя чувствуют в момент, когда по КС мы вышли на плато.

Из корпоративных бумаг, сроком погашения до 5 лет выделил бы следующие выпуски:

• ТГК-14 001Р-07 #RU000A10BPF3 Доходность: 22,05%. Купон: 21,50%. Текущая купонная доходность: 20,51% на 4 года 7 месяцев, 4 раза в год.

• ГК Самолет БО-П18 #RU000A10BW96 Доходность: 21,37%. Купон: 24,00%. Текущая купонная доходность: 21,12% на 3 года 8 месяцев, ежемесячно

• ЕвроТранс БО-001Р-06 #RU000A10ATS0 Доходность: 19,44%. Купон: 25,00%. Текущая купонная доходность: 20,39% на 4 года 3 месяцев, ежемесячно

• Атомэнергопром 001P-08 #RU000A10CT33 Доходность: 15,59%. Купон: 14,70%. Текущая купонная доходность: 14,72% на 4 года 11 месяцев, 4 раза в год

• РЖД БО 001P-44R #RU000A10C8C0 Доходность: 15,11%. Купон: 13,95%. Текущая купонная доходность: 13,89% на 3 года 4 месяца, ежемесячно

• СИБУР Холдинг 001Р-07 #RU000A10C8T4 Доходность; 15,10%. Купон: 13,95%. Текущая купонная доходность: 13,89% на 3 года 4 месяца, ежемесячно

Также стоит помнить: при владении такой бумагой более трех лет инвестор освобождается от уплаты НДФЛ на доход от прироста капитала по таким облигациям, что делает их особенно привлекательными для физических лиц. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #новости #мегановости #аналитика #инвестор #инвестиции

'Не является инвестиционной рекомендацией

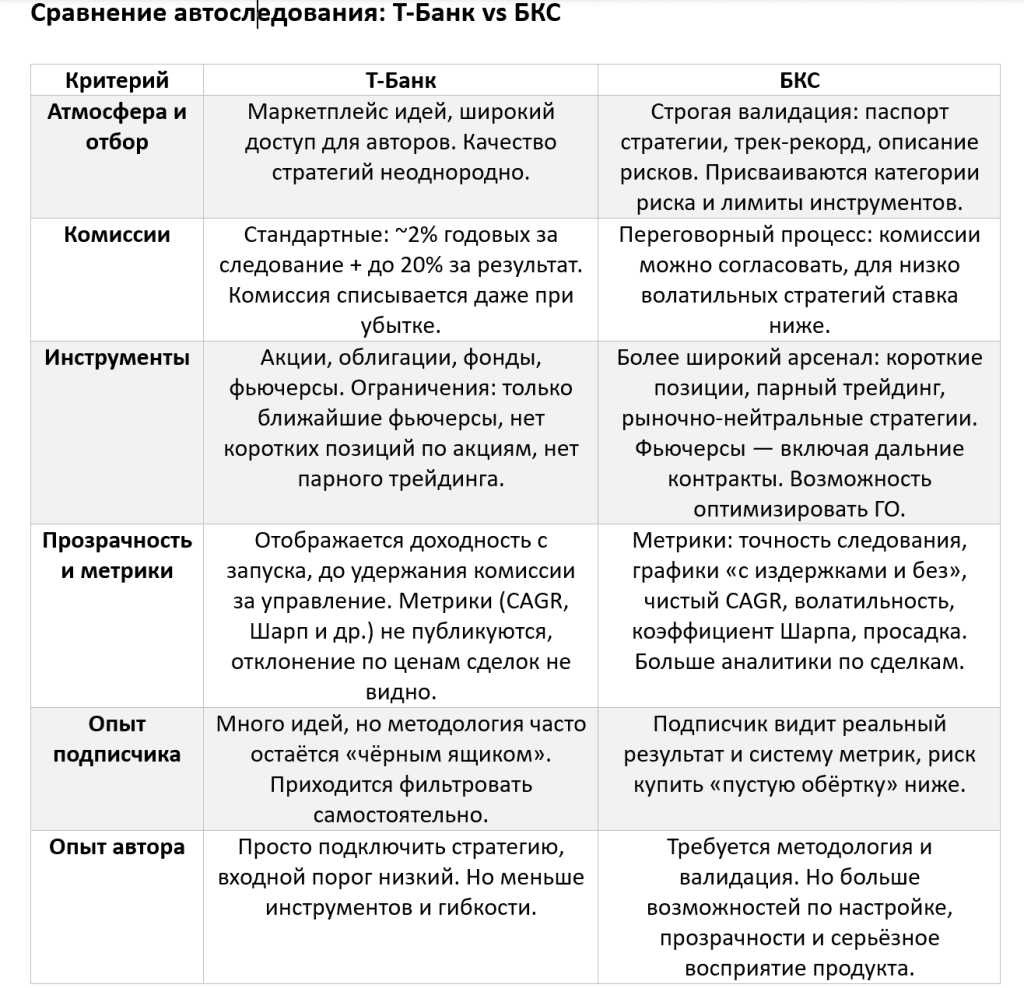

Автоследование в БКС и Т-Банк: взгляд автора стратегий и подписчика

Автоследование давно перестало быть нишевым инструментом и стало массовым сервисом, которым ежедневно пользуются тысячи инвесторов. Среди лидеров этого рынка в России — БКС и Т-Банк, две крупнейшие платформы, предлагающие на первый взгляд схожие услуги, но реализующие их по-разному.

Мой опыт взаимодействия с сервисами автоследования отличается тем, что я выступаю сразу в двух ролях. С одной стороны, являюсь автором стратегий на обеих платформах. С другой — подключаюсь к этим же стратегиям как инвестор, чтобы проверить, насколько корректно и удобно работает копирование сделок в реальных условиях. Таким образом, у меня есть возможность смотреть на сервис одновременно глазами управляющего и глазами подписчика.

В этой статье я намерен рассмотреть не рекламные обещания и не формальные описания условий, а внутреннюю механику работы автоследования. Где автору комфортнее работать и проще поддерживать стратегию? Где сделки копируются точнее ? Где сервис лучше справляется с задачей прозрачного взаимодействия между управляющим и подписчиками?

Моя цель — дать личную, но беспристрастную оценку, основанную на опыте работы сразу в двух системах. Здесь не будет попытки «продвинуть» одну из платформ, речь идёт исключительно об анализе качества услуги и удобства её использования. Я попробую показать, какая платформа в реальности предоставляет более надёжный и комфортный инструмент автоследования — как для автора, так и для инвестора.

Итак, рассмотрим автоследование поэтапно. Пройдём по каждому из критериев оценки — от того, какая атмосфера и подход создаются платформами для авторов и инвесторов, до того, каков личный опыт при копировании стратегий. Такой пошаговый разбор позволит увидеть картину целиком: где проще стартовать, где глубже аналитика, какие инструменты доступны и как устроена система комиссий.

1.Атмосфера и подход: в Т-Банк стратеги-зазывалы, в БКС стратеги-методологи

Когда я начал работать автором стратегий, а затем пробовал их копировать как подписчик, стало очевидно, что атмосфера в Т-Банк и в БКС ощущается совершенно по-разному.

В Т-Банк автоследование воспринимается скорее как маркетплейс идей. На витрине десятки стратегий самых разных авторов от новичков, только пробующих себя в роли авторов стратегий, до более опытных трейдеров. Для инвестора это, безусловно, плюс: выбор огромный, можно найти стратегию на любой вкус. Но одновременно это и минус: качество сильно различается, и зачастую возникает впечатление, что у сервиса требования к авторам не строгие, поэтому попасть в чисто «стратегов «проще. Для управляющего это тоже создаёт особую атмосферу — конкуренция строится не столько на методологии, сколько на умении привлечь внимание подписчиков.

Например, моя заявка на открытие стратегии в Т-Банке, по сути, выглядела как разговор в духе: “здравствуйте, у меня есть стратегия, я хочу её подключить”.

Формально я написал описание, но это было скорее формальностью. Никакой глубокой проверки методологии не требовалось — достаточно обозначить идею, назвать её «стратегией» и пройти стандартную процедуру.

В БКС процесс подачи заявка на присуждение статуса автора стратегии автоследования устроен строже и формальнее. Здесь чувствуется, что клиенту не предлагают случайных идей. Чтобы стратегия появилась на витрине сервиса БКС Финтаргет, недостаточно просто заявить о ней. Нужна её валидация: паспорт стратегии, описание рисков, подтверждённый трек-рекорд. Этот процесс выступает не столько фильтром, сколько индикатором качества — показывает, что стратегия прошла оценку на соответствие базовым требованиям.

Кроме того, в системе БКС существует присвоение стратегиям категорий риска (от консервативных до агрессивных) и установление лимитов по заявленным инструментам. Указанные меры означают, что стратегия не может использовать инструменты вне заявленного набора или превышать уровень риска, который она декларировала. Для инвестора такие индикаторы — дополнительная защита и ориентир при выборе стратегии.

2. Комиссии и издержки: когда теория сталкивается с практикой

Вопрос комиссий и издержек это один из самых чувствительных моментов в автоследовании. Именно он определяет, насколько инвестор ощущает справедливость сервиса, а управляющий оценивает честность отношений с подписчиками. Портфельная стратегия может показывать и рост, и просадки, но, если в моменты убытка инвестор продолжает платить, доверие к платформе резко снижается. Поэтому важно рассматривать не только тарифы «на бумаге», но и то, как они работают в реальности.

В Т-Банк условия для управляющих стандартизированы. Комиссия за следование фиксирована (примерно 2% годовых), комиссия за результат — до 20%. Для автора это удобно своей простотой: правила известны заранее и не подлежат обсуждению. Но минус в том, что гибкости нет. Система тарифов одинаковая для всех стратегий, независимо от их особенностей и волатильности. В итоге подписчик платит комиссию за следование даже в периоды убытков, что создаёт ощущение «двойного удара».

В БКС ситуация несколько иная. Здесь комиссия за следование и за результат определяется в процессе переговоров. Управляющий может согласовать условия с поддержкой автоследования. Более того, если стратегия демонстрирует низкую волатильность и ориентирована на консервативный результат, поддержка готова снизить ставку комиссии за следование. Для инвестора это дополнительный плюс: стоимость услуги автоследования лучше отражает реальный риск стратегии. Для автора стратегии это тоже комфортнее, так как условия можно подстроить под специфику подхода, а не «втиснуть» в универсальную сетку.

Мой вывод, в Т-Банк проще начать — там всё заранее определено. Но в БКС у автора больше пространства для переговоров и настройки, а у инвестора появляется ощущение справедливости: комиссия отражает не только сам факт подписки, но и характер работы стратегии.

3. Инструменты и глубина стратегий

Выбор инструментов это фундаментальный критерий при оценке платформы автоследования. От него зависит, какие стратегии в принципе могут быть реализованы и насколько гибко инвестор сможет управлять своим капиталом.

В Т-Банк спектр возможностей действительно широкий: доступны акции, облигации, фонды и фьючерсы, и на их основе можно строить стратегии. Для многих инвесторов этого достаточно. Однако перечень финансовых инструментов, особенно по фьючерсам, жёстко ограничен установленным набором. Как правило, к торговле допускаются только ближайшие контракты. Это упрощает сервис для массового клиента, но снижает гибкость для автора стратегии автоследования. Кроме того, отсутствуют ключевые элементы для профессиональной работы:

-короткие позиции в акциях недоступны, что исключает полноценные рыночно-нейтральные стратегии;

-парный трейдинг невозможен, так как нет возможности строить лонг/шорт-конструкции;

-по фьючерсам настройки более жёсткие, и оптимизировать гарантийное обеспечение под конкретный базовый актив нельзя.

В БКС инструментарий заметно шире. Здесь доступны короткие позиции, рыночно-нейтральные стратегии и парный трейдинг. Для фьючерсов подход более универсальный: платформа позволяет торговать не только ближайшими, но и дальними контрактами, что расширяет арсенал возможностей — от календарных спредов до более сложных арбитражных конструкций. Кроме того, для фьючерсных стратегий предусмотрена возможность оптимизировать гарантийное обеспечение (ГО) по базовому активу, что значительно повышает эффективность использования капитала.

Мой опыт показал, что в Т-Банк удобно запускать простые идеи на акциях, облигациях и базовые стратегии с фьючерсами, но как только речь заходит о более сложных методологиях, пространство для работы резко сужается. В БКС же я могу работать как методолог и использовать полный арсенал инструментов, гибко управлять ГО и предлагать подписчику более продуманный продукт.

Автоследование в Т-Банк это хорошая стартовая площадка для базовых стратегий. Но если цель — создавать системные решения с фьючерсными контрактами, нейтральными конструкциями и гибким управлением риском, то нужный простор предоставляет именно БКС.

4. Прозрачность и метрики: для ТБанка важен визуальный эффект, в БКС системность и прозрачность.

Прозрачность в автоследовании это основа доверия. Подписчик на стратегию автоследования должен понимать, насколько его результат совпадает с результатом автора и какие именно факторы формируют итоговую доходность.

В БКС раскрытие информации по портфелям автоследования сделано глубже. У стратегий публикуются конкретные показатели, например: «точность следования 99,98%». На графиках доходности отображаются две линии — с учётом издержек и без них. Подобное представление динамики портфелей позволяет инвестору отделить качество работы стратегии от влияния комиссий. Дополнительно рассчитывается показатель чистого CAGR — среднегодовая доходность после всех издержек. На его основе формируется целая система метрик эффективности: волатильность, коэффициент Шарпа, максимальная просадка и другие показатели риска/доходности. То есть инвестор видит не только динамику доходности, но и объективные параметры устойчивости стратегии.

В Т-Банк подход иной. Здесь публикуется динамика доходности стратегии до удержания комиссии за управление, а на карточке отражается только «грязный» результат без разделения на «чистый» и «с издержками». Показателя CAGR нет, а акцент делается на доходности с момента запуска стратегии. Метрики риска — волатильность, коэффициент Шарпа и т. д. в открытой карточке не рассчитываются. Система выглядит больше, как маркетинговая витрина, задача которой состоит в том, чтобы красиво показать рост стратегии, но без глубокой аналитики.

Мой вывод, в БКС инвестор получает полноценный набор инструментов для анализа стратегии — от точности следования и чистого CAGR до показателей эффективности. В Т-Банк информация подана упрощённо и ориентирована скорее на визуальный эффект, чем на аналитическую глубину.

5. Личный опыт подписчика

Когда я впервые попробовал автоследование в Т-Банк, у меня возникло ощущение, что витрина больше напоминает App Store. Авторов много, идей ещё больше, и внешне это производит впечатление разнообразия. Но разобраться, кто реально надёжен, а кто просто решил попробовать силы, оказалось непросто. Да, вероятно, каждая сделка формально проверяется службами риск-менеджмента банка, и это создаёт ощущение дополнительного контроля. Но методология автора для подписчика на стратегию всё равно остаётся «чёрным ящиком». Я вижу красивую динамику доходности и описание, но не получаю понимания, как именно работает стратегия и какие решения за ней стоят.

В БКС ситуация противоположная. Здесь невозможно «выдать себя за гуру» без валидации. Чтобы стратегия попала на витрину, автор обязан предоставить паспорт стратегии, описать риски и подтвердить трек-рекорд. Как подписчик, даже подключаясь к собственным стратегиям, я вижу более прозрачную картину: реальный результат, отдельное отображение доходности с учётом издержек и без них, а также полноценную аналитику по сделкам — от чистого CAGR до коэффициента Шарпа.

Мой вывод, в Т-Банк подписчик скорее ориентируется на витрину и доверяет формальному контролю банка, но при этом методология остаётся закрытой. В БКС я вижу реальный результат и более полную аналитику, поэтому опыт подписчика воспринимается как более честный и предсказуемый.

Выводы

Сравнивая опыт работы с автоследованием в Т-Банк и БКС, можно увидеть, что эти сервисы реализуют разные подходы.

Т-Банк предлагает широкий выбор стратегий, низкий порог входа и простой интерфейс. Это удобно для начинающих инвесторов, которые хотят попробовать разные стили без больших вложений. Однако здесь на первый план выходит маркетплейсный характер: авторов много, идей ещё больше, и инвестору самому приходится фильтровать качество. Несмотря на наличие формального контроля со стороны банка, методология автора остаётся менее прозрачной, а результаты отображаются в более упрощённой форме.

БКС работает по другой логике. Платформа предъявляет более строгие требования к авторам, так стратегии проходят валидацию, получают категорию риска и ограничения по инструментам. Инвестор видит расширенный набор метрик от чистого CAGR до коэффициента Шарпа, а также динамику доходности как с учётом издержек, так и без них. Подобные меры создают более аналитическую картину, но вместе с тем требует от автора больше усилий для подготовки и подтверждения своей методологии.

Таким образом, каждая система имеет свои преимущества. Т-Банк проще и доступнее для старта, но оставляет инвестору больше самостоятельной работы при выборе стратегий. БКС формализует процесс и даёт больше аналитики, но предъявляет более высокие требования к управляющим.

Итоговый выбор зависит от того, какие приоритеты у инвестора или автора - простота и доступность или глубина анализа и формализация.

🏤 Мегановости 🗞 👉📰

1️⃣ "Сбер" $SBER 24 сентября представит и сразу запустит в продажу умное кольцо Sber Smart Ring с ИИ GigaChatMAX.

Кольцо весит меньше 5 г, работает до недели без подзарядки и через датчики передает данные о состоянии организма в приложение, где ИИ дает советы по образу жизни.

Продажи пойдут через re:Store и "М.Видео".

Изначально гаджет показали еще в декабре 2024 года, но запуск отложили.

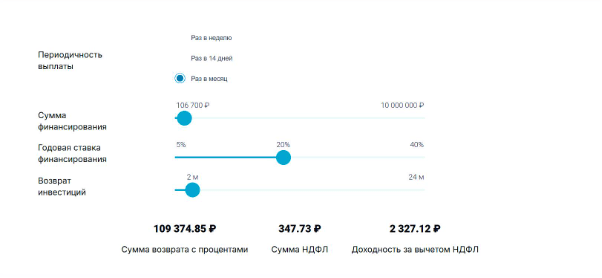

Пользователи краудлендинговой платформы

Как выглядит современный рынок краудлендинга?

Мы уже писали, что краудлендинг – новый вид инвестирования, с одной стороны, и привлечения средств – с другой. Банк России отчитывается о 65 операторах краудлендинговых платформ на сегодня. Объем же привлеченных через краудлендинг средств уже к концу 2023 года составлял 27,5 млрд рублей.

В 2023 году инвесторы краудлендинговых платформ получили в среднем 18% годовых. Напомним, что размер ключевой ставки в прошлом году постепенно повышался с 7,5% до 16%, то есть в среднем составлял 12%. Получается, инвесторы краудлендинговых платформ получили на 6% годовых больше при вложении в проекты малого и среднего бизнеса, чем если бы они положили эти деньги на банковский депозит.

Портреты инвесторов краудлендинговой платформы

Чаще всего инвесторами выступают физические лица, такие, как наш герой Степан. Их больше половины. Остальные, соответственно, – юридические лица. Если брать возрастные критерии, то это мужчины и женщины среднего возраста. Степану примерно 38 лет. А вот женщины-инвесторы (назовем героиню Ольга) чуть старше: им в среднем 42 года. Связано ли это с недоверием к инновационным вложениям или с чем-то еще, статистика Банка России умалчивает. Зато известно, что Степан инвестирует в 1,5 раза чаще Ольги. Возможно, мужчины чаще привыкли рисковать. Ольга и Степан живут в Москве, Московской области и Санкт-Петербурге. Это логично, потому что жители крупных городов имеют более высокие доходы, значит, у них больше средств высвобождается для инвестирования.

Количество инвесторов краудлендинговых платформ постоянно увеличивается. Это связано с двумя определяющими факторами:

низким барьером входа (например, инвестору краудлендинговой платформы «ИнвойсКафе» достаточно начать с 400 рублей);

широкой диверсификацией предложений заемщиков (много различных проектов).

Также Степану и Ольге удобно пользоваться услугой автоинвестирования. Они выбирают:

сумму, которую готовы вложить;

желаемый срок инвестирования;

минимальную ставку доходности;

периодичность выплат;

рейтинг заемщика/проекта.

Так выглядит расчет доходности на краудфандинговой платформе «ИнвойсКафе»

🪙 Зачем ВТБ проводит допэмиссию? И интересно ли это для инвесторов?

Основные причины носят стратегический характер и связаны с последствиями санкций 2022 года:

1. Восстановление капитала. Это главная причина. После введения санкций и заморозки части активов ВТБ столкнулся с колоссальными убытками (в 2022 году убыток составил 613 млрд руб.). Санкции также привели к необходимости списать значительную часть активов.

2. Финансирование будущего роста. Восстановленный капитал позволит банку:

- Наращивать кредитование: активнее выдавать кредиты как бизнесу (юридическим лицам), так и населению, особенно в приоритетных отраслях (ипотека, IT, промышленность).

- Увеличивать долю на рынке: использовать временную слабость некоторых иностранных и частных игроков, ушедших с рынка.

- Инвестировать в технологии: развивать цифровые сервисы (ВТБ Онлайн), что критически важно в современной банковской деятельности.

3. Повышение финансовой устойчивости. Увеличение капитала делает банк более устойчивым к любым будущим экономическим потрясениям и кризисам.

Эмиссия проводится в пользу государства (Минфин РФ). Это значит, что новые акции выкупятся за счет средств Фонда национального благосостояния (ФНБ). Это предотвращает давление на рыночную цену акций, так как не будет массового предложения новых бумаг на бирже.

Почему это может быть интересно для инвестора?

1. Инвестиция в «очищенный» актив. Покупая акции ВТБ сейчас, вы инвестируете не в банк, несущий бремя прошлых убытков, а в банк, который только что получил мощную подпитку капиталом и имеет четкий план на будущее. Фактически, прошлые проблемы были "закрыты" деньгами государства. 🤯

2. Восстановление дивидендов. Это ключевой момент для многих инвесторов. После допэмиссии и восстановления капитала банк может продолжит выплачивать дивиденды.

3. Рост бизнеса и, как следствие, котировок. С новым капиталом ВТБ может наращивать прибыль более агрессивно. Рост прибыли в перспективе ведет к росту стоимости акций. Инвестор может рассчитывать не только на дивиденды, но и на курсовой рост.

4. Доступ к акциям системообразующего банка. ВТБ — это квазигосударственный банк №2 в стране, "национальный чемпион". Инвестируя в него, вы по сути делаете ставку на восстановление всей российской экономики, так как его судьба тесно с ней связана.

5. Ценовая привлекательность. Акции ВТБ все еще торгуются на исторически низких уровнях (например, с большим дисконтом к балансовой стоимости - P/BV). Допэмиссия может стать катализатором, который заставит рынок переоценить бумагу.

Какие есть риски?

- Разводнение капитала. Хотя эмиссия направляется государству, количество акций в обращении увеличивается. Это ведет к снижению доли каждого текущего акционера и показателя EPS (прибыль на акцию). Однако рынок обычно учитывает это заранее.

- Макроэкономические риски. Экономика России все еще находится под давлением санкций, и это может ограничивать рост прибыли банка.

- Время восстановления дивидендов. Никто не может дать 100% гарантии, что дивиденды будут выплачиваться, хотя банк к этому стремится.

Итог.

Допэмиссия ВТБ — это не экстренная мера по спасению, а стратегический шаг по завершению реабилитации после санкционного шока 2022 года и платформа для будущего роста. В теории конечно....

Это долгосрочная инвестиция. Не ИИР.

Возможная чистая прибыль за 2025 год- 500 млрд. Плюс получат деньги от допки - 80-90 млрд. И от продажи активов ( типа Россгострах), это ещё около 100 млрд.

На самом деле не совсем понятно нужна ли вообще допка, вроде бы денег и так должно хватать. 🤷♂️

Всего акций - 5370 млн, станет 6570 млн после доп эмиссии. Тогда прибыль на акцию может составить 76 рублей и более, при цене акции в 75 р. Див доходность может быть дикая, в районе 25-50%.

Если будет конечно. И всё зависит от того какой процент прибыли пойдёт на дивиденды.

Идея кажется интересной. Но нужно учитывать все риски ВТБ.

Помните как проходило народное IPO?

#допка #втб

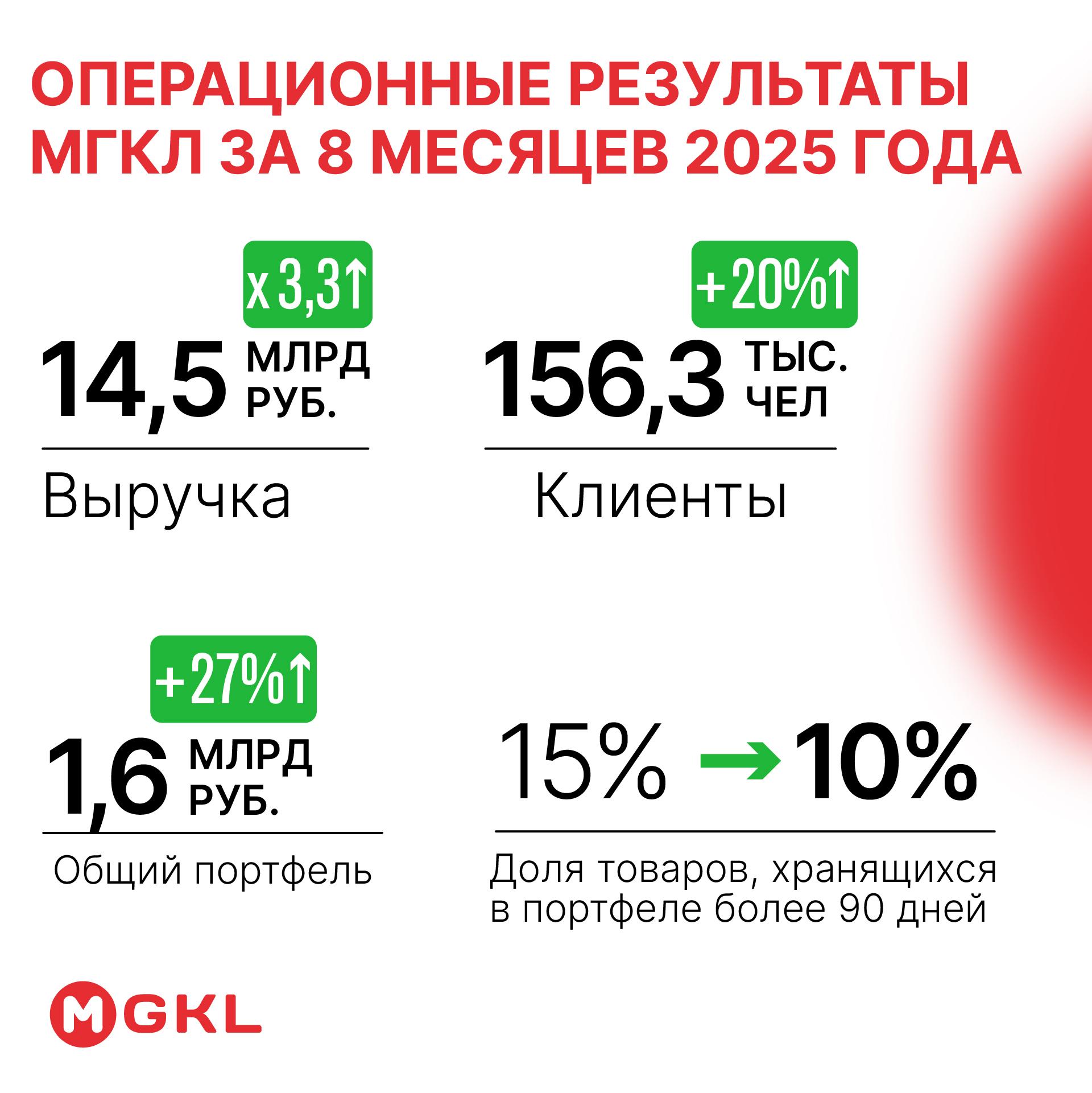

МГКЛ хорошо отчитался за 8 месяцев

Вышли операционные результаты МГКЛ, посмотрим, какие результаты показывает бизнес:

📈 Выручка: растёт в 3,3 раза (здесь и далее год-к-году), до 14,5 млрд ₽. Тут существенное опережение планов самой Компании – уже перевыполнили план на весь 2025 год.

📊 Количество клиентов $MGKL достигло 156,3 тысячи человек, что на 20% больше, чем годом ранее.

💰 Общие активы (товары в ресейле + залоговые займы) увеличились год-к-году на 27%, до 1,6 млрд ₽.

➡️ Продолжила улучшаться оборачиваемость: доля товаров, хранящихся свыше 1 квартала, снизилась до 10%, против 15% годом ранее.

👥 Компания уже переросла в многофункциональный цифровой холдинг. Менеджмент работает над диверсификацией бизнеса в экосистему в секторе залоговых займов и товаров вторичного рынка. Так, по словам генерального директора Алексея Лазутина: «Оптовое направление помогает наращивать выручку, ресейл – увеличивать число клиентов и повышать эффективность управления товарными остатками и ускорять их оборачиваемость».

Пишите ✍️, держите ли акции или облигации компании?

Поставь лайк 👍 этому посту.Материал канала t.me/DolgosrochniyInvestor

📈 Выручка МГКЛ за 8 месяцев — 14,5 млрд рублей (х3,3 к АППГ)

Группа МГКЛ публикует предварительные операционные результаты за январь–август 2025 года.

✅ Выручка — 14,5 млрд рублей, увеличилась в 3,3 раза к показателю аналогичного периода предыдущего года и уже превысила план на весь 2025 год

💰 Динамика остаётся устойчивой: растёт клиентская база, расширяется портфель, скорость оборота товаров увеличивается.

▶️ Рост клиентской базы — количество розничных клиентов увеличилось на 20% и достигло 156,3 тыс.

▶️ Расширение портфеля — совокупный объём залогов и товаров в ресейле вырос на 27% до 1,6 млрд рублей

▶️ Высокая оборачиваемость — доля товаров старше 90 дней сократилась с 15% до 10%

💬 Алексей Лазутин, генеральный директор ПАО «МГКЛ»:

«Операционные показатели Группы продолжают кратно расти, в том числе благодаря диверсификации бизнеса: оптовое направление помогает наращивать выручку, ресейл — увеличивать число клиентов и ускорять оборачиваемость, а ломбардное направление формирует основу для устойчивого роста. Благодаря комплексному развитию всех трёх направлений мы идём к стратегической цели — трансформации в многофункциональный цифровой холдинг, генерирующий прибыль от широкого спектра услуг».

🍎 Фонд, который кормит 🍎

Когда-то я поймал себя на мысли: а зачем я вообще работаю за еду? Звучит смешно, но ведь ежемесячно на питание уходит около 100 тысяч рублей. Получается, часть зарплаты буквально улетает в тарелку. А что, если перевернуть эту игру и сделать так, чтобы деньги сами кормили меня?

🌱 Идея фонда на еду

Именно тогда у меня родилась дерзкая мысль: сформировать отдельный фонд под названием #едаfree. Его задача проста, но практически революционна – заставить накопленный капитал генерировать те самые 100 тысяч ₽ ежемесячно, чтобы расходы на продукты и кафе больше не зависели от зарплаты. На первый взгляд звучит как фантастика. Но стоит прикинуть цифры – и цель оказывается вполне реальной и достижимой при должном упорстве и дисциплине.

🚀 GloraX в подкасте «Акционеры. Цифры» от Т-Инвестиций

Топ-менеджеры GloraX Глеб Шурпик и Петр Крючков стали гостями подкаста «Акционеры. Цифры» с Ириной Ахмадуллиной. В прямом эфире обсудили ключевые новости компании:

✅Мощные финансовые результаты за первое полугодие: рост выручки на 45%, чистой прибыли – в 3,7 раза. Рост обеспечен региональной экспансией, эффективной работой с землей и подрядчиками.

✅Реализация целей, озвученных на Дне инвестора: по операционным показателям план выполнен уже наполовину, по выручке достигнуто 42% от плана, по EBITDA — 58%. С учетом традиционно высокой активности рынка во втором полугодии ожидаем полное достижение всех целей.

✅Перспективы рынка девелопмента в ситуации смягчения денежно-кредитной политики, которое будет стимулировать спрос на жилье и снижение стоимости финансирования.

Также ответили на вопросы инвесторов о потенциальном выходе на биржу, возможности размещения новых выпусков облигаций, структуре проектов и роли льготной ипотеки в продажах GloraX.

🔍Запись подкаста можно найти на всех платформах:

Rutube: https://rutube.ru/video/ffd7fd7b0086c175c4ced9de49e15230/

VK Video: https://vk.com/video-202887315_456239865

YouTube: https://www.youtube.com/live/9YReD7u_u1A

#GloraX #новости #эфир #инвестиции #недвижимость #финансы #строительство #девелопмент

$RU000A108132 $RU000A10ATR2 $RU000A10B9Q9

🏤 Мегановости 🗞 👉📰

1️⃣ "Яндекс" $YDEX подвел итоги допэмиссии для мотивации сотрудников.

Размещено 678,6 тыс. акций по цене 4393₽ за штуку — это всего 0,17% капитала.

Бумаги входят в ранее зарегистрированный выпуск до 3,7 млн акций, но фактически размещено лишь 18,34% от этого объёма.

Размещение шло с 15 по 20 августа и направлено на долгосрочную программу мотивации, акции будут переданы администратору "ЕСОП СПВ".

💰Какие акции купить в сентябре 2025? Мой личный список

Покупать акции, когда отчеты просто отвратительные, у многих падение прибыли в 2 раза, а депозиты и облигации все еще дают хорошую доходность, совсем как будто не хочется. Потом обычно возникает чувство FOMO, но это же потом.

😮 Что с рынком и стоит ли покупать акции РФ?

Инвесторов второй раз за год жестко надули. Первый раз моча ударила в голову в феврале, якобы что, вот-вот и все закончится, хотя никаких предпосылок не было.

Второй раз – это эйфория Анкориджа. Трек, по которому движется РФ в плане окончания СВО в плане переговоров с братским народом из США не может не радовать.

Рынок за эти два периода сходил за 3000, а потом вернулся в свой грустный боковик. Расти не на чем, падать особо тоже.

Прилетела беда, откуда не ждали, как снег в декабре, и уже во всю красу наблюдаем эффект высокой ставки, с которой мы жили продолжительное время – это “прекрасные” отчеты компаний. Выживут сильнейшие, остальным будет еще больнее, да и те, у кого стабильный бизнес, низкая закредитованность, восстанавливаться будут долго.

Вдобавок дешевая нефть и крепкий рубль делают больно всему российскому бюджету.

Поэтому я не строю иллюзий и не жду в ближайшее время хороших дивидендов. Но, как говорил неоднократно, самое страшное, что могло произойти, не произошло. Экономика рыночная, не на военных рельсах, акционеров не расстреляли и на завод не отправили, остальное – мелочи жизни.

Перейдем к компаниям, которые можно рассмотреть к покупке

💼 В моем портфеле 11 компаний, каждой компании отведен свой вес согласно моей стратегии инвестирования, которую я доработал, допилил и представил вам, мои дорогие читатели.

✅ Газпром нефть SIBN

Бизнес-модель компании устойчивая, проекты развиваются. Доедают и переваривают санкции от бывшей администрации США, крепкий рубль и дешевую нефть.

Дивиденд за 1П 2025 ожидаемо мал и скромен (3,2%), котировки находятся на дне, а прибыль за 1П 2025 относительного 2024-го упала на 54%.

Поэтому, пока в моменте все не так радужно, почему бы не приобретать активы по хорошим ценам, хотя никто не отменяет того, что цены могут стать еще интереснее.

Давние читатели прекрасно помнят, как я отношусь к акциям данной компании, последний обзор здесь.

✅ Мать и Дитя MDMG

Частная медицина набирает обороты. а компания Мать и Дитя вкупе с деторождением развивается очень бодро, приобретая очень ценные активы.

Менеджмент развернут передом к миноритарным акционерам, приемлемая дивидендная политика, ту можно получить как рост самого актива, так и растущие со временем дивиденды.

Компания, которая слабо реагирует на геополитику, ей не очень важен курс рубля, но очень важна платежеспособность клиентов. И пока наши госучреждения оставляют желать лучшего, медицинский бизнес данной компании будет процветать.

Более подробно про Мать и Дитя.

✅ Роснефть ROSN

У компании есть огромный проект Восток Ойл. Работы на нем ведутся. В 2026 году планируют запускать первые объекты.

Смотрится по дивидендам хуже той же Газпром нефти и Лукойла, например. Но свою дивидендную политику соблюдают, а сами выплаты со временем только растут.

Промежуточную выплату за 2025 год ожидаю ниже среднего и скромного, платить дивиденды почти не из чего. Прибыль за 1П 2025 сократилась на 68% по сравнению с 2024 годом и составила 245 млрд ₽. Компания на дивиденд заработала 12,8 ₽. Дивидендную доходность посчитаете дома.

Дивидендный разбор компании тут.

Такой вот получился приоритетный план покупок на сентябрь. Кто бы что не говорил, наша экономика очень уж сильно зависит от нефтегазовых доходов и в ближайшие десятилетия навряд ли ситуация изменится, а здоровые люди всем нужны, так что компания от частной медицины не помешает.

Ваши представления о прекрасном могут отличаться, и это вполне нормально. Инвестируем здраво, диверсификацию никто не отменял, как и будущие щедрые дивиденды от стабильных и качественных компаний.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 Дивиденды сентября 2025

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен