Поиск

🪙 Дивидендный сезон продолжается.

Не смотря на трудности компании продолжают платить дивиденды. Разберем несколько компаний, которые планируют выплатить дивиденды.

«Мать и Дитя».

Компания выплатит за первое полугодие ₽42 на акцию. Дивдоходность — 3,4%.

Коэффициент выплаты составил 62% чистой прибыли, что укладывается в планы компании направлять на выплату дивидендов не менее 60% от чистой прибыли не реже двух раз в год.

Итоги за 1 полугодие 2025.

Общая выручка увеличилась на 22,2%, до 19,264 млрд руб., благодаря росту выручки, прежде всего от амбулаторного звена, стационарного лечения и направления женского здоровья на фоне роста пациентопотока и среднего чека.

EBITDA группы выросла на 15,1%, до 5,823 млрд руб.

Чистая прибыль увеличилась на 3,6%, до 5,064 млрд руб. Рентабельность по чистой прибыли составила 26,3% по сравнению с 31% в I полугодии прошлого года в связи с уменьшением чистых финансовых доходов. Плюс еще была покупка мед центров Эксперт.

Операционные показатели тоже на уровне:

Количество амбулаторных посещений увеличилось на 32,9% г/г, до 1,573 млн.

Количество принятых родов выросло на 10,3%, до 5,96 тыс.

🪙НОВАТЭК

Добыча природного газа на «Арктик СПГ – 2» в сентябре достигла 18 млн куб. м в сутки. Это максимум с начала работы в декабре 2023 года. По сравнению с предыдущим рекордом в августе 2025 года прирост составил 14%, подсчитали в БКС.

Вклад «Арктик СПГ – 2» в размер дивидендов НОВАТЭКа за 2026 год может составить до ₽20 на акцию, а общая выплата за 2026 год должна достичь ₽82. Так считают аналитики БКС.

Отчет за 1 полугодие 2025.

- Выручка от реализации выросла на 6,9% и составила 804,3 млрд руб.

- Нормализованная EBITDA уменьшилась на 1,8%, до 471,8 млрд руб.

- Нормализованная прибыль, относящаяся к акционерам ПАО «НОВАТЭК», без учета эффекта от курсовых разниц составила 237,1 млрд руб., что на 17% ниже показателя годом ранее.

- Чистый долг сократился на 22,5%, до 108 млрд руб.

В целом отчет даже можно назвать позитивным. Прибыль на акцию может составить 124 р по итогам года. Тогда див доходность может быть в районе 5,5 %, а в следующем году уже около 7 %. Кажется что не очень интересно, но думаю что основная идея здесь кроется не только лишь в дивидендах, а скорее в реализации продаж СПГ, а значит и росте акций.

Облигации Электрорешения 001P-02. Купон до 22,5% на 2 года без оферт и амортизации

Впервые изучаю деятельность данной компании. Высокий размер купона вызывает вопросы и требует более детального анализа отчётности, так что поехали:

ООО «Электрорешения» – российский производитель электротехнического оборудования под международным брендом EKF, который разрабатывает и продает комплексные решения в области электроснабжения и автоматизации для промышленных, гражданских и инфраструктурных объектов.

Производственная база компании включает две собственные площадки во Владимирской области, испытательную лабораторию, конструкторское бюро, а также сеть логистических комплексов в России. Общая численность сотрудников – более 2 тыс. человек.

Параметры выпуска Электрорешения 001P-02:

• Рейтинг: ВВВ (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 1 млрд рублей

• Срок обращения: 2 года

• Купон: не выше 22,50% годовых (YTM не выше 24,98% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 02 октября

• Дата размещения: 07 октября

Финансовые результаты по РСБУ за 2024 год:

• Выручка: 21,7 млрд руб. (+31,0% г/г);

• Чистая прибыль: 750,5 млн руб. (-29,5% г/г);

• Валовая прибыль — 36%, рост к 2023 году;

• Долгосрочные обязательства: 3,0 млрд руб. (+63,2% г/г);

• Краткосрочные обязательства: 13,6 млрд руб. (+39,6% г/г).

Долговая нагрузка на конец 2024 г. сохранилась на комфортном уровне. Чистый долг составил 3,7 млрд руб., увеличение относительно прошлого года на 13,3%. Остатки денежных средств составили 2,2 млрд руб., что обеспечивает компании достаточный запас финансовой устойчивости.

В настоящее время в обращении находятся 1 выпуск биржевых облигаций на 1 млрд рублей:

• Электрорешения выпуск 1 #RU000A106HF5 Доходность: 21,61%. Купон: 12,30%. Текущая купонная доходность: 12,62% на 9 месяцев, 4 раза в год

Что готов предложить нам рынок долга в качестве альтернативы:

• Брусника 002Р-04 #RU000A10C8F3 (22,50%) А- на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (20,80%) А- на 2 года 8 месяцев

• Патриот Групп 001Р-01 #RU000A10B2D2 (24,74%) ВВВ на 2 года 4 месяца

• ГЛОРАКС оббП04 #RU000A10B9Q9 (21,25%) ВВВ на 2 года 4 месяца

• Сегежа Групп 003P-06R #RU000A10CB66 (25,65%) ВВ- на 2 года 3 месяца

• Делимобиль 1Р-03 #RU000A106UW3 (25,57%) А на 1 год 10 месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (19,49%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (19,59%) А- на 1 год 9 месяцев

• ТГК-14 выпуск 2 #RU000A106MW0 (21,77%) ВВВ на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,40%) А- на 1 год 7 месяцев

Что по итогу: Новое размещение выглядит перспективно в сравнении с уже торгующимся аналогом, предлагая возможность зафиксировать более высокую доходность на 2 года без оферты и амортизации.

Основные риски выпуска — отсутствие актуальной отчётности по МСФО за 2024 год и «негативный» прогноз от АКРА. Это не позволяет объективно оценить привлекательность высокой доходности к погашению.

Уровень риска в моем облигационном портфеле и без того высокий, поэтому добавлять "кота в мешке" не стану, чего и вам рекомендую. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #обзор #отчет #новости #инвестор #инвестиции #новичкам

'Не является инвестиционной рекомендацией

Полюс - перспективы и риски

По данным World Gold Council, в первом полугодии 2025 года мировые ЦБ закупили 123 тонны золота, что на 7 тонн меньше, чем за аналогичный период 2024 года. При этом они же отметили, что в среднесрочной перспективе золото может подешеветь, если снизятся геополитические и торговые риски в мире. Последнего в обозримом будущем ждать не стоит, а вот снижение покупок ЦБ может возыметь эффект. На этом фоне будет полезно заглянуть в отчет Полюса.

⛏ Итак, выручка компании за отчетный период выросла на 23,3% до 300,6 млрд рублей. В долларах динамика чуть лучше, но укрепление национальной валюты в первом полугодии сдерживает выручку экспортера. При этом производство золота снизилось на 11% до 1,31 млн унций в следствии планового сокращения производства на Олимпиаде. А вот объемы реализации упали всего на 5% до 1,18 млн унций.

Так что повлияло на рост выручки?

Конечно же продолжающееся ралли цен на золото на мировых биржах. С начала 2025 года они продемонстрировали рост более чем на 45% до $3770 за тройскую унцию. С начала 2023 года котировки удвоились, отражая общий рост спроса за драгметалл. Поддерживает цены девальвация доллара к мировым валютам. С начала года доллар потерял более 10% по индексу DXY.

Косты продолжают расти по всем российским компаниям, Полюс не исключение. Себестоимость реализации выросла на 30,5% до 90,8 млрд рублей, операционные расходы увеличились почти в два раза до 34,7 млрд рублей. А вот доходы от курсовых переоценок на 49 ярдов и прибыль от переоценки производных финансовых активов на 20 млрд, позволили нарастить чистую прибыль на 32% до 172,5 млрд рублей.

📊 А еще радует снижение долговых обязательств Группы. За первое полугодие 2025 года долгосрочные кредиты и займы снизились на 11,6% до 767,7 млрд рублей. Краткосрочных практически нет, а денежные средства и их эквиваленты выросли на 20 ярдов до 181 млрд рублей. Отношение чистого долга к скорр. показателю EBITDA снизилось до 1,0x. Ну а если учесть небольшую среднюю ставку фондирования в 10%, к долговой нагрузке у меня вопросов нет.

Что по дивидендам?

За прошлый год Полюс выплатил более 200 рублей на акцию, что позволило дивидендным инвесторам заработать 12,7% доходности. За первое полугодие этого года компания направит еще порядка 71 рубля на акцию. Это еще 3,2% доходности, а учитывая рост чистой прибыли, есть шансы снова увидеть двузначные годовые доходности. Вкупе с позитивной конъюнктурой делают идею весьма актуальной. Но не забывайте про потенциальную коррекцию золота и падение производства золота.

❗️Не является инвестиционной рекомендацией

♥️ Золотые мои, ваш лайк поднимает настроение скромного аналитика на весь день. Лайк в обмен на аналитическую статью и лучики тепла в вашу сторону - отличная сделка. Спасибо!

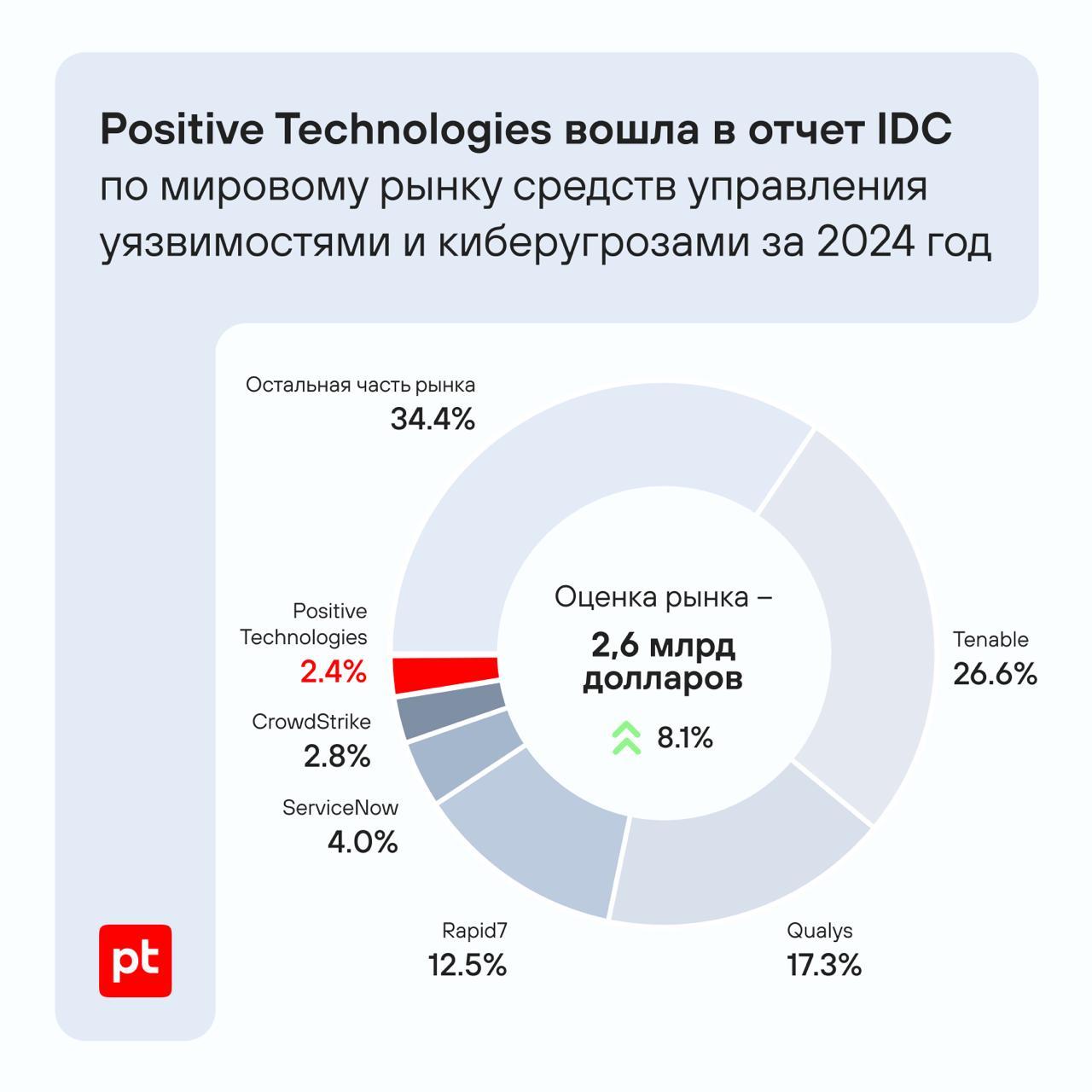

Positive Technologies вошла в топ-6 игроков мирового рынка средств управления уязвимостями

Эти данные отражены в отчете (https://www.securitylab.ru/news/563543.php?r=1) американской аналитической компании IDC за 2024 год, в который мы вошли наряду с другими крупными игроками, чьими продуктами пользуются по всему миру (в лидерах — Tenable, Qualys и Rapid7). Общий объем рынка оценивается в 2,6 млрд $.

Наши эксперты отмечают, что отчет отражает мировой тренд на эволюцию подхода к работе с рисками — от простого сканирования к риск-ориентированному управлению уязвимостями и комплексному управлению киберугрозами.

В России этот вектор задает наш продукт MaxPatrol VM (https://ptsecurity.com/ru-ru/products/mp-vm/?utm_source=tg_pt&utm_medium=IDC&utm_campaign=25_09), который уже признан лидером среди отечественных решений по управлению уязвимостями. В 2024 году он занимал 71% российского рынка в сегменте vulnerability management и принес компании 19% от общего объема отгрузок.

Новый подход к управлению киберугрозами на практике реализует наш метапродукт MaxPatrol Carbon (https://ptsecurity.com/ru-ru/products/carbon/?utm_source=tg_pt&utm_medium=IDC&utm_campaign=25_09), который позволяет моделировать потенциальные пути атак и проактивно управлять киберустойчивостью в масштабе всей инфраструктуры.

IDC прогнозирует стабильный рост этого рынка: на 10–11% ежегодно в перспективе до 2028 года. Драйверы роста — усложнение инфраструктуры компаний, рост количества угроз и потребность бизнеса в комплексных решениях, которые помогают видеть полную картину рисков. Мы продолжим развивать наши продукты, чтобы отвечать мировым трендам и опережать их, не давая хакерам шанса нанести компаниям неприемлемый ущерб.

#MaxPatrolVM #MaxPatrolCarbon

Русал – выручка растёт, а толку нет

Мировые цены на алюминий продолжают оставаться в фокусе внимания - котировки после весеннего падения к ~$2400 за тонну, пытаются преодолеть отметку в $2700. Но для инвесторов важнее другое: как крупнейший российский экспортер алюминия проходит период высокой волатильности. Сегодня у меня на столе отчет Русала по МСФО за первое полугодие 2025 года.

💿 Итак, выручка компании за отчетный период выросла на 32% до $7,5 млрд, чему способствовали рост продаж и восстановление цен на алюминий. Алюминий остаётся ключевым драйвером: $6,1 млрд выручки, а глинозем принес $0,9 млрд. По регионам лидер - Азия ($3,98 млрд, рост 68% г/г). Европа и СНГ стабильны, Америка просела.

В остальном картина выглядит хуже. Скорр. EBITDA снизилась на 5% до $748 млн. Операционная прибыль сократилась почти вдвое до $252 млн. Затраты тоже подросли, снижая прибыльность. Чистый убыток $87 млн против прибыли $565 млн годом ранее. Виной тому рост процентных расходов (с $176 млн до $584 млн). Курсовые разницы на крепком рублей выросли, равно как и налоговые отчисления.

Дивидендов от Норникеля нет, и не предвидится. Операционный денежный поток вышел в плюс: $888 млн, против отрицательных $403 млн годом ранее. Капзатраты увеличены до $783 млн, денежные средства сократились до $1,1 млрд. Но меня беспокоит другое:

1️⃣ У Русала высокая долговая нагрузка и чистый долг/EBITDA 4,9x. Растущие процентные расходы съедают операционный результат. Раньше помогал поток дивидендов от доли в ГМК, но теперь Потанин выводит деньги через Быстринский ГОК и Т-технологии.

2️⃣ Волатильность цен на металлы и курсовые колебания повышают риски для будущих отчётов. Ослабление рубля вроде бы началось, но этого не хватает. В рублях отчетность выглядела бы еще печальнее, но Русал любит долларовые отчеты, несмотря ни на что.

3️⃣ Рост капвложений требует дополнительных источников финансирования. А откуда их брать при таких ставках?

Русал остаётся глобальным игроком с сильными позициями в Азии и высоким интересом к алюминию. Но финансовая картина говорит сама за себя: бизнес работает на грани, где рост выручки не конвертируется в прибыль. Это делает акции привлекательными лишь для тех, кто готов играть на ожиданиях девальвации рубля и дальнейшего роста цен на алюминий.

❗️Не является инвестиционной рекомендацией

♥️ Трамп что-то сказал, Песков заявил, рынок с этим Русалом летят куда-то. Одно радует - когда вы ставите лайк моим статьям. Вот прям на душе как-то радостно становится. Спасибо, Друзья!

Татнефть. Отчет за 1 пол 2025 по МСФО

Тикер: #TATN, #TATNP

Текущая цена: 616 (АО), 588.2 (АП)

Капитализация: 1.4 трлн.

Сектор: Нефтегаз

Сайт: https://www.tatneft.ru/aktsioneram-i-investoram

Мультипликаторы (на основе данных за последние 12 месяцев):

P\E - 6.72

P\BV - 1.12

P\S - 0.72

ROE - 10.2%

ND\EBITDA - 0.02

EV\EBITDA - 3.62

Активы\Обязательства - 2.57

Что нравится:

✔️ снижение дебиторской задолженности на 21.6% п/п (215.5 -> 168.9 млрд);

Что не нравится:

✔️ выручка уменьшилась на 5.69% г/г (931.1 -> 878.1 млрд);

✔️ чистый финансовый расход -65 млн против финансового дохода 6.1 млрд в 1 пол 2024;

✔️ у компании появился хоть и небольшой, но чистый долг в размере 2.3 млрд, тогда как на конец 2024 он был отрицательным -117.7 млрд;

✔️ уменьшение свободного денежного потока на 29.7% г/г (118.7 -> 83.4)

✔️ чистая прибыль снизилась на 64.2% г/г (151.4 -> 54.2 млрд). Причины - снижение операционной рентабельности с 21.2 до 12.7%, чистый финансовый расход вместо дохода, а также значительный убыток по курсовым разницам (-23.2 млрд против -5.3 млрд в 1 полугодии 2024).

Дивиденды:

По дивидендной политике компания выплачивает не менее 50% прибыли по МСФО или РСБУ, в зависимости от большей величины. На оба типа акций дивиденд равный. Выплаты осуществляют 3 раза в год (за полугодие, 3 и 4 кварталы).

Совет директоров рекомендовал выплатить дивиденды за первое полугодие 2025 года в размере 14.35 руб на акцию обоих типов (ДД 2.27% (АО) и 2.38% (АП) от текущей цены). Окончательное решение примут акционеры на внеочередном общем собрании 24.09.2025 года. Последний день покупки - 13.10.2025.

Итог:

Отраслевая конъюнктура пока безжалостна. Практически все показатели за полгода ухудшились. Когда анализировался отчет за 2024, то компания выглядела достаточно симпатичной. Особенно, наличие чистого отрицательного долга. Но в итоге за полугодие пришли к тому, что он сдвинулся в положительную зону. Это также потянуло за собой появление чистого финансового расхода вместо дохода в 1 полугодии 2024. Уменьшилась выручка, а чистая прибыль так вообще просела очень значительно (хотя здесь и можно скорректировать на убыток по курсовым разницам, но при падении прибыли почти в 100 млрд эти 18 млрд разницы не сильно меняют ситуацию). Еще стоит отметить, что два непрофильных бизнеса компании (шинный "Ikon Tyres" и финансовый "банк Зенит") за 1 полугодие показали убытки (-1.1 млрд и -171 млн, соответственно).

Еще один неприятный сюрприз для инвесторов - снижение payout с 75% до 50%. Возможно, это разовое изменение только на 1 полугодия 2025, но с учетом текущей ситуации больше похоже на то, что он будет действовать и на последующие выплаты. По крайней мере, пока конъюнктура не улучшится. В этом плане результат может поддержать растущий доллар, но с другой стороны, увеличение добычи ОПЕК+ будет способствовать снижению цен на нефть, что может уравнять или даже перекрыть эффект от ослабления рубля.

При всех текущих минусах компания по мультипликаторам оценивается недешево. Если по P\E еще ниже основных конкурентов (Роснефть - 8.18, Лукойл - 7.92), то по P\BV оценка ощутимо дороже (Роснефть - 0.5, Лукойл - 0.82). Но при этом ожидаемая дивидендная доходность у Татнефти ниже (если ориентироваться на сайт Доход, то у Татнефти годовая ДД не выше 4.5%, у Роснефти около 6.7%, у Лукойла 14%). И у Роснефти есть "козырь" в виде проекта Восток Ойл.

Если есть желание купить нефтяника в свой портфель, то лучше смотреть в сторону Роснефти и Лукойла. Ранее плюсом Татнефти было наличие чистой денежной позиции, но за отчетный период этот плюс испарился. Расчетная справедливая цена - 636 руб (АО), 607 руб (АП).

*Не является инвестиционной рекомендацией

Присоединяйтесь также к моему Телеграм каналу

#Инвестиции #Акции

💰 Что с дивидендами, Мать и Дитя? Когда ждать жирных дивидендов? Перспективы компании

По финансовым показателям, по развитию бизнеса, по отношению к частным инвесторам, является на данный момент является одной из лучших компаний в нашем любимом казино, еще и алименты платит, шучу, дивиденды. Погнали посмотрим отчет за 1П 2025 и чем в ближайшее будущее данная контора может заинтересовать инвестора.

«Мать и дитя» – один из лидеров российского рынка частных медицинских услуг. Компания основана в 2006 году акушером-гинекологом Марком Курцером и сегодня занимает лидирующие позиции в стране в сфере женского и детского здоровья.

Цифры за 1П 2025

Выручка: 19,2 млрд ₽ (+22,2%)

Чистая прибыль: 10,2 млрд ₽ (+3,6%)

EBITDA: 5,82 млрд ₽ (+15,1%)

Денежные средства: 3,5 млрд ₽

По всем показателям рост. Выросший средний чек обеспечивает хороший рост выручки.Клиенты готовы платить за качественное медицинское обслуживание. Средний чек растет хорошими темпами и это отлично.

Дивидендная политика

Дивидендная политика «Матери и дитя» предусматривает возможность распределять на дивиденды до 100% чистой прибыли компании.

Дивиденды за последние 5 лет

История дивидендов после переезда короткая, но перспективная.

2024 – 183 ₽ (19,57%)

2025 – 22 ₽ (2,2%)

После переезда выплатили огромный православный дивиденд, далее в рамках дивидендной политики.

Ожидаемый дивиденд

Прогнозируемый дивиденд на ближайшие 12 месяцев составит 55,6 ₽ на акцию, что соответствует доходности 4,6%.

Что с ценой акций?

Держится намного лучше рынка. В меньшей степени на нее влияют геополитические моменты, что происходит с курсом рубля относительно других валют. Ну и котировки нефтяной бочки тоже особого значения для компании не имеют.

Потенциал роста есть. Ждем завершение инвестпроектов и выход на рентабельную мощность.

Что ещё?

При прочих равных, если не прилетят всякие черные летающие существа, в данной компании есть потенциал роста, как дивидендов, так и самой цены акции. Как говорится, надо просто подождать.

Средний чек растет быстрее инфляции, а самое главное, за услуги такого рода люди готовы платить. Московские госпитали приносят львиную долю выручки.

В цифрах мы еще не видим купленную ГК Эксперт, которая тоже скоро начнет генерить прибыль. Сдвигаются вправо сроки по двум московским госпиталям на 2027-2028 годы.

У компании нет заемных средств, живут так сказать на свои, что в нынешних условиях очень замечательно. Средства подсократились, но не куда-то утекли, а пошли на приобретение ГК Эксперт.

Заключение

Нет долгов, имеется запас денежных средств.

Ясная стратегия развития.

Хорошая дивидендная политика с возможностью выплаты 100% чистой прибыли.

Главный акционер заинтересован в выплате дивидендов.

Из-за отсутствия сильной политической крыши, могут присутствовать регуляторные риски.

Отличный рентабельный бизнес, с возможностью перекладывать инфляцию в цену опережающими темпами. Стратегия развития – консервативная, понятная бизнес-модель, заинтересованный главный акционер в выплате дивидендов.

На пути к хорошим дивидендам придется подождать завершения больших инвестпроектов в Москве, попутно можно получить рост самих котировок. Держу до лучших времен и активно докупаю.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 Дивиденды сентября 2025

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

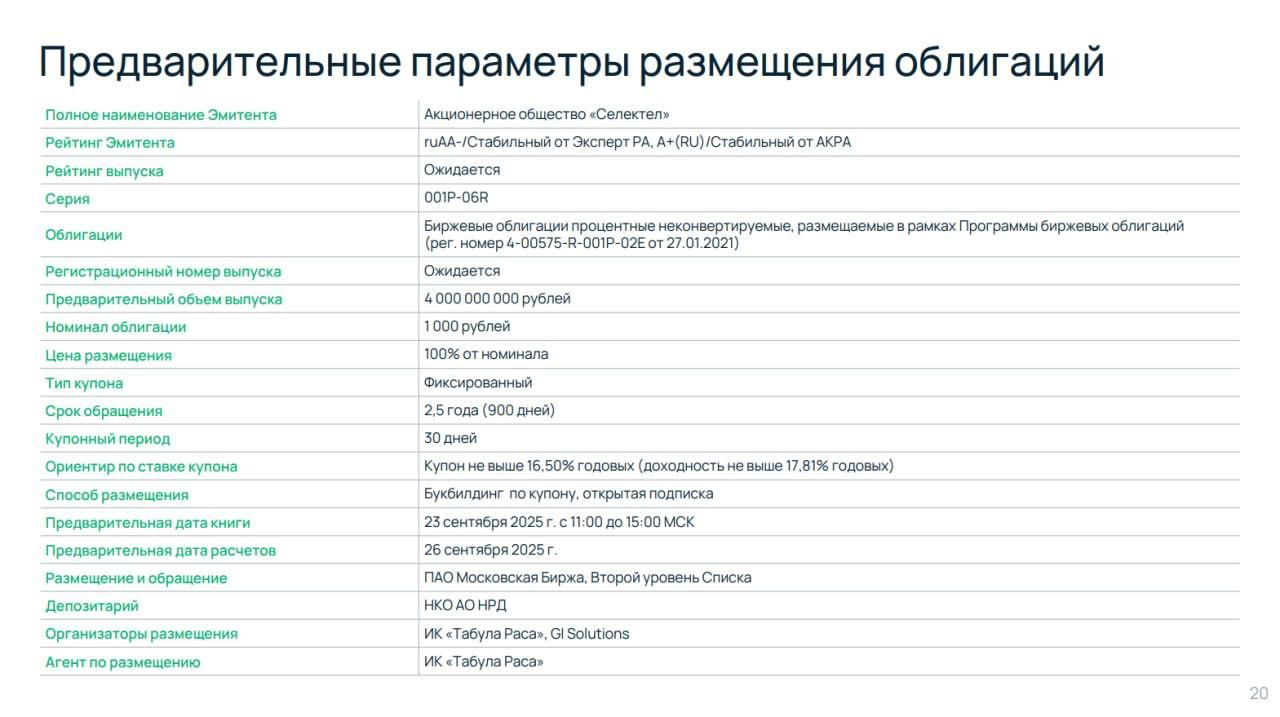

Selectel - облигации с перспективой роста

Облигации - важная составляющая любого портфеля, однако в последнее время поиск действительно привлекательных выпусков становится настоящей головоломкой. В конце августа мы с вами разбирали отчет компании Selectel, и я вскользь упомянул про их облигации. Сегодня хочу на этом остановиться детальнее.

🦖 Итак, 23 сентября компания проведет сбор заявок на выпуск биржевых облигаций серии 001P-06R, объемом 4 млрд рублей. Срок обращения составляет 2,5 года с фиксированным, ежемесячным купоном и ориентиром по годовой доходности не выше 16,50%. При этом эффективная доходность (YTM) составит до 17,81% годовых.

Эмитент отчитался о сильных финансовых результатах за первое полугодие, увеличив выручку и показатель EBITDA на 46% и 49% соответственно. Несмотря на жёсткую ДКП, Selectel демонстрирует стабильный рост.

📈 Коллеги из агентства iKS-Consulting недавно представили интересный обзор - индекс уверенности рынка IT-инфраструктуры, согласно которому IaaS-рынок продолжит расти в среднем на 26% ежегодно. Всё большее число компаний и госструктур внедряют искусственный интеллект и переходят на облачные платформы для разработки, тестирования и внедрения сложных интеллектуальных решений, что стимулирует развитие рынка.

Для Selectel, занимающего третью позицию на рынке IaaS с долей 9,2%, этот тренд может стать катализатором дальнейшего роста и усиления позиций. Что до его облигаций, то компания фактически предоставляет инвесторам возможность зафиксировать привлекательный купон в условиях смягчения ДКП.

Для сравнения, ОФЗ с аналогичным сроком предлагают доходность почти на 4% ниже. Корпоративные выпуски либо имеют схожую доходность с худшими параметрами долговой нагрузки и рейтингами, либо дают менее 16%. Соотношение чистый долг/EBITDA Selectel составляет приемлемые 1,7х, кредитный рейтинг АA- «стабильный» от ЭкспертРА, так что новый выпуск с оптимальным соотношением риска и доходности может привлечь инвесторов.

❗️Не является инвестиционной рекомендацией

Важность IR

Два дня назад был на полезном мероприятии, но только сейчас смог написать об этом, уж простите. Мосбиржа впервые собрала форум на 300 участников "Код IR: стратегия будущего".

Как многих затрагивает тема IR! Здесь были все! Топ-менеджеры, финдиректоры, консультанты, рейтинговые агентства. А для будущих эмитентов, которые также были на форуме, IR — прямо горячая тема.

Да, и впервые в России появилась IR-премия "Рынок выбирает". Победители — компании, которые не боятся отвечать на вопросы и рассказывать, куда движется их бизнес. Как сказал Виктор Жидков, председатель правления Мосбиржи, доверие инвесторов — это не просто красивые слова, а фундамент, на котором держится рынок. Построить этот мост между компаниями и рынком — задача номер один, ведь он связывает ожидания и реальные дела.

Помните, я говорил о том, что для роста количества долгосрочных инвесторов нужен комплексный подход? “Развитие финансовой грамотности на уровне государства, надо учить и рассказывать о преимуществах долгосрочного инвестирования. Возможно, бирже надо возглавить этот образовательный тренд”. И Мосбиржа реально сделала это, просто молодцы!

Немного личных наблюдений о том, что срезонировало — о роли IR. Многие сравнивали их с переводчиками с “птичьего” финансового языка на живой, понятный для инвесторов язык. Но самое важное — есть понимание, что старые подходы а-ля "Покупайте нас! Срочно!" уже не работают.

Как же мы за эти годы вырастили поколение, у которого в голове “спекуляции = инвестиции”? Этот подход надо менять кардинально. И мы к этому движемся, на сцену выходит новые люди, настоящие долгосрочные инвесторы, которые не паникуют из-за одной неудачной квартальной цифры. Настоящему инвестору не столь важен квартальный отчет, где на 0.1 не выполнили планы. Настоящий инвестор покупает в горизонт на годы и не задает глупые вопросы компании через IR-специалиста, "почему вот так произошло".

Я всегда говорил, что нужно растить эдаких “садовников” капитала, которые смотрят на компанию как на дерево, способное расти десятилетиями, а не как на курицу, несущую золотые яйца каждый день. Не важны мелкие провалы или шум в новостях, важны долгосрочная перспектива и устойчивость бизнеса. Получается, IR — это не переводчики финансовых текстов, а “проводники” в мир здорового инвестирования, они помогают инвесторам фильтровать шум и концентрироваться на главном.

В целом, форум показал весомость честной и открытой коммуникации, и обозначил новый тренд — уход от спекуляций в сторону стратегии долгосрочного инвестора. Такой подход точно станет ступенью для устойчивого роста российского рынка и доверия между бизнесом и его инвесторами.

Алексей Примак

https://t.me/ifitpro

#форумIR

🌱Годовой отчет ГК «А101» с операционными и ESG-показателями

ГК «А101» выпустила годовой отчет за 2024 год с финансовыми и операционными результатами, а также с достижениями в области устойчивого развития. Публикация будет интересна инвесторам, отраслевым экспертам, жителям и потенциальным покупателям.

📈 Мы вошли в тройку лидеров среди застройщиков Москвы по объему строительства, согласно данным Единого ресурса застройщиков (ЕРЗ). Объем продаж достиг 548 тыс. кв. метров, а выручка составила 150,6 млрд рублей. Этот результат демонстрирует эффективность нашей системы управления и постоянное совершенствование операционных и финансовых процессов.

🎯Отчет включает стратегию ГК «А101», основанную на экосистемном подходе, который позволяет создавать уникальный продукт, объединяющий образовательную, социальную и коммерческую инфраструктуру. Это обеспечивает жителям районов качественную и комфортную среду. Благодаря комплексному развитию территорий и созданию рабочих мест, наши проекты сохраняют актуальность в долгосрочной перспективе.

🏗️Наша бизнес-модель основана на управлении земельным банком и комплексном девелопменте жилой и коммерческой недвижимости, а также социальной и базовой инфраструктуры. Полный цикл работ реализуется благодаря собственному проектному институту.

📚 Для нас развитие социальной среды — важная часть концепции 15-минутного города. Такая стратегия повышает привлекательность наших районов для жителей и бизнес-сообщества. Только за 2024 год Группа построила и передала городу 4 детских сада и 1 образовательный центр. В данный момент на этапе проектирования и строительства находится более 20 объектов.

👶 Параллельно мы наполняем эти пространства яркими событиями. С 2021 года работает образовательное бюро, в которое входят педагоги, психологи, специалисты культуры, искусства и спорта. В 2024 году бюро провело 2465 мероприятий для 90 тыс. человек.

♻️Проекты ГК «А101» реализуются с учетом экологических инициатив, которые поддерживают ответственные жители. В 2024 году Группа стала первым застройщиком в России, запустившим в районах программу фудшеринга. Жители собрали и передали нуждающимся 192 кг нереализованной еды. Кроме того, было собрано более 5 тонн вторсырья и 1176 книг. Часть книг направили в фонд «Созидание» для участия в программе «Читающая Россия».

💬«Итоги прошлого года подтвердили, что успех ГК «А101» невозможен без вдумчивого и комплексного подхода, учитывающего все потребности современного человека. Столь впечатляющих результатов мы достигли благодаря приверженности стратегии устойчивого развития и принципам ESG. Наша главная ценность — это люди: сотрудники, жители, дольщики, владельцы бизнеса. Именно для них мы строим города, в которых хочется жить, растить детей и планировать свое будущее», — рассказывает Игнатий Данилиди, генеральный директор ГК «А101».

📌Ознакомьтесь с отчетом:

— https://new.a101.ru/company/investment/sustainable-development

— https://new.a101.ru/company/investment/disclosure

— https://cdn.a101.ru/mmedia/A101_AR.pdf

$RU000A108KU4

#А101 #девелопмент #строительство #инвестиции #недвижимость #ПроектыА101 #РайоныА101 #НоваяМоскваА101 #Годовой_отчет #ESG

Магнит - проценты съели всю прибыль

Все больше компаний в России остро реагируют на высокую ключевую ставку и повышенные операционные расходы. Отсюда и проблема с рентабельностью, которую мы видим в их отчетах. Сегодня у меня на столе отчет Магнита за первое полугодие 2025 года. Предлагаю разобрать его подробнее.

🍏 Итак, выручка компании за отчетный период выросла на 14,6% до 1,7 трлн рублей. Немного проигрывает в темпах роста своему главному конкуренту - X5 с 21,2% роста, но все еще приемлемо. Сопоставимые продажи увеличились на 9,8%, средний чек на 9,3%, LFL-трафик всего на 0,4%.

Продуктовую инфляцию мы конечно обогнали, однако вместе с ней значительно выросли и операционные расходы. Так, коммерческие, общехозяйственные и административные расходы подросли на 15,2% до 322,7 млрд рублей. Тем не менее операционная прибыль все же выросла на 11% до 73 ярдов. Рентабельность операционной прибыли (OPM) осталась на уровне прошлого года в 4,4%.

📊 Неплохие результаты, но дальше начинаются проблемы. Финансовые расходы выросли сразу на 72% до 79,9 млрд рублей. Драйвили эту статью расходы на обслуживание долга: проценты по кредитам и займам (+45% до 21,3 млрд), проценты по облигациям (x6,5 до 18,5 млрд) и обязательства по аренде (+35% до 38,6 млрд рублей). В итоге получаем чистую прибыль по полугодию в размере 155 млн рублей, против 17 млрд годом ранее.

↗️ Такие расходы обусловлены ростом чистого долга до безумных 992,3 млрд рублей. Соотношение чистого долга к EBITDA составило 3,2x. Тут еще заметен и эффект от приобретения 82,38% акций Азбуки Вкуса с ее долгом в 5,8 млрд рублей. На текущий момент нет ни единого основания полагать, что долг и расходы на его обслуживания снизятся в ближайшей перспективе.

Открытым остается вопрос погашения «квазиказначейского» пакета акций, которые компания умудрилась с дисконтом выкупить у иностранных инвесторов. Сам по себе выкуп - позитивен, но инвесторам ни холодно, ни жарко от этого. Тут либо погасить должны, увеличив прибыль на акцию, либо надо точки роста искать в другом. В обозримом будущем таковых не вижу.

❗️Не является инвестиционной рекомендацией

Газпром - надежда умирает последней

Стартуем новую рабочую неделю. На ней сосредоточимся на нефтегазовом секторе. Все силы сейчас бросил на разбор отчетов за полугодие. Сразу скажу, что даже невооруженным глазом видно, как высокая ставка сжирает доходы компаний. Правда Газпрома это не коснулось на этот раз. Сегодня разбираем его отчет и перспективы. Ну и конечно же по последним новостям из Поднебесной пробежимся.

⛽️ Итак, выручка компании за первое полугодие 2025 года символически снизилась на 1,9% до 5 трлн рублей. По-прежнему основной вклад в нее делает нефтяной сегмент в лице Газпромнефти. Так, выручка от продаж сырой нефти занимает долю в 44% от общих продаж, правда немного снизилась год к году до 2,2 трлн рублей. Мешают росту низкие цены на нефть, особенно это касается нашей Urals.

А вот продажи газа выросли за полугодие на 9,9% до 2,3 трлн рублей. Экспорт газа занимает долю в 69%. Напомню, что основные продажи идут через Турецкий и Голубой потоки, а также через Силу Сибири-1. Причем последний газопровод загружен почти на 100%. В планах нарастить продажи по нему до 45 млрд кубов газа в год.

🇨🇳 Также заметен сдвиг в сторону строительства новой ветки Сила Сибири-2 через Монголию. На встрече глав стран России и Китая были достигнуты важные договоренности, а по словам Алексея Миллера, проект поставок газа в Китай фактически уже реализуется. Тут важно понимать, что проект этот капиталоемкий и требует значительных временных затрат, да и с Монголией придется поделиться частью денег и газа. Однако в любом случае проект крайне перспективен.

📊 Вернемся к отчету. Операционные расходы Газпрома выросли за отчетный период на 4,3% до 4,2 трлн рублей. Финансовые доходы подскочили в два раза до 0,8 трлн, а финансовые расходы остались на уровне прошлого года. В итоге прибыль до налогообложения выросла сразу на 15,5%, а чистая прибыль составила увесистые 1 трлн рублей.

Ни одна статья по Газпрому не обходится без упоминания дивидендов. В прошлом году, несмотря на прибыль, Минфин не закладывал доходы от дивидендных выплат. В итоге акционеры остались без них. Текущая конъюнктура и оказываемое капзатратами влияние на свободный денежный поток тоже не благоволят выплатам, но надежда сохраняется. Бюджет недополучает значительную часть средств, поэтому буду держать кулачки, авось что-то и акционерам перепадет.

❗️Не является инвестиционной рекомендацией

Можно ли заработать на акциях ВИ.ру в ближайшие годы ⁉️

💭 Разбираем, какие факторы могут повлиять на доходность инвестиций в акции компании в ближайшие годы...

💰 Финансовая часть (1 п 2025)

📊 Компания продемонстрировала рост основных финансовых показателей за первое полугодие 2025 года. Выручка увеличилась на 14% и достигла 86,8 млрд рублей, чему способствовали повышение среднего чека и расширение клиентской базы. Валовая прибыль поднялась на 29%, составив 28,4 млрд рублей, при этом валовая рентабельность во втором квартале превысила 33%. Это стало возможным благодаря концентрации усилий на высокодоходном секторе B2B и увеличению доли товаров под собственными торговыми марками и эксклюзивных импортных продуктов.

👌 Показатель EBITDA вырос на 26%, до 7,4 млрд рублей, вследствие повышения доходов и мер по контролю денежных расходов. Несмотря на убыток первого квартала, чистая прибыль за полгода составила 192 млн рублей, включая прибыль второго квартала в размере 861 млн рублей. Улучшение договорных условий с поставщиками позволило достичь свободного денежного потока в объеме 8 млрд рублей.

✔️ Операционная часть (2 кв 2025)

🤷♂️ Количество заказов за второй квартал составило 7,17 млн, что на 14,2% превышает первый квартал, однако снизилось на 9,6% по сравнению с прошлогодним показателем. Итоговые показатели за первое полугодие показали снижение количества заказов на 6,1% до уровня 12,8 млн.

🤓 Такое положение дел обусловлено сложностью экономической ситуации и конкуренцией среди маркетплейсов. Несмотря на это, компания продолжает активно расширять ассортимент продукции и укреплять позиции собственных торговых марок.

🏗️ Деятельность компании определяется в том числе и положением дел на строительном рынке, испытывающем в настоящее время затруднения ввиду высоких процентных ставок и уменьшения объемов инвестиций.

🫰 Оценка

🧐 Мультипликаторы соответствует уровню, приближённому к средним показателям российского розничного рынка. Компания заслуженно получает премию благодаря наличию развитой технологической инфраструктуры и ориентации на онлайн-продажи. Вместе с тем, учитывая наличие умеренного свободного денежного потока, замедление темпов развития и низкую дивидендную доходность, данная премия должна быть минимально выражена либо вовсе отсутствовать в современных рыночных реалиях.

📌 Итог

📛 Бизнес-модель ВИ.ру имеет определённые риски, такие как зависимость выручки от изменений в уровне дохода населения и конкуренция на рынке. Однако акцент на развитии корпоративного сектора снижает эти риски, обеспечивая дополнительную устойчивость.

🛜 ВИ.ру делает ставку на развитие онлайн-продаж корпоративным покупателям в России, рассматривая этот сектор как ключевой элемент своей стратегии и двигатель роста доходов. Ожидается, что в будущем компания укрепит позиции в данном направлении, что положительно скажется на увеличении объема продаж. Рост удельного веса корпоративных клиентов и продукции под собственными торговыми марками позволит поддерживать высокую рентабельность.

😎 Несмотря на текущую турбулентность, компания демонстрирует признаки устойчивости и имеет потенциал для выхода на траекторию устойчивого роста.

🎯 ИнвестВзгляд: Идея не просматривается, в краткосрочной перспективе котировки будут под давлением.

📊 Фундаментальный анализ: 🟰 Держать - бизнес устойчивый, а текущие проблемы связаны больше с рыночной ситуацией, нежели внутренними факторами.

💣 Риски: ☁️ Умеренные - высокая чувствительность к внешним факторам, а также усиливающаяся конкуренция на рынке маркетплейсов являются вполне естественными, но давление оказывают серьёзное.

💯 Ответ на поставленный вопрос: Замедление темпов роста, кризис в строительной отрасли и справедливая оценка по мультипликаторам не дают поводов позитивно смотреть на котировки. Заработать вряд ли получится.

💪 Благодарим Вас за поддержку! Пусть ваши инвестиции приносят результат!

$VSEH #VSEH #ВИру #финансы #инвестиции #бизнес #отчетность #отчет #аналитика #Акции #Анализ

Игры разума: почему рынок растет, когда риски только множатся?

Российские акции в рублях продолжили рост на фоне ожиданий скорого снижения ключевой ставки ЦБ. Индекс МосБиржи подрос 0,49%, закрывшись на отметке 2935.96 пункта. Однако долларовый индекс РТС упал на 0.6% до 1111.08 пункта из-за ослабления рубля. На геополитической арене значимых изменений не произошло, и переговоры о мире не сдвинулись с мертвой точки.

С другой стороны, прозвучало заявление от постпреда НАТО: о том, что Украина допускает возможность заморозки конфликта по текущей линии соприкосновения в обмен на гарантии безопасности. Вот только подтверждения о подобной готовности со стороны Украины не последовало.

Помимо пятничного заседания ЦБ по ставке нас ожидает очередное испытание в виде 19-го пакета санкций ЕС: Ограничения могут коснуться НПЗ компаний в третьих странах, которые экспортируют российскую нефть в ЕС, а также торговые компании, работающие с ней. Из российских компаний, санкции могут коснуться Лукойл и Роснефть.

Франция и Германия в свою очередь, призывают ужесточить санкции против банков и криптобирж в Центральной Азии, работающих с РФ.

На вечерней сессии не обошлось без выступления Трампа: Он заявил, что решение конфликта на Украине казалось ему "самым простым" из всех, но ситуация осложнилась из-за "взаимной вражды" на уровне лидеров. По традиции, обвинил Россию в том, что она якобы оттягивает решения по конфликту на Украине.

Позитивные ожидания по звонку двух президентов канули в лету: Белый дом заявил, что пока не готов анонсировать новый телефонный разговор между Путиным и Трампом.

Из того, что настораживает: Дефицит бюджета России за январь-август составил 4,2 трлн рублей или же 1,9% ВВП, — предварительная оценка Минфина

• Нефтегазовые доходы: упали на 20% — с 7,6 до 6 трлн рублей.

• Ненефтегазовые доходы: выросли на 14% — с 15,5 до 17,7 трлн рублей.

Расходы бюджета выросли на 21%, в том числе, государственные закупки прибавили почти треть.

Правительству необходимо ликвидировать дефицит федерального бюджета. В этом контексте особый интерес представляет скорое представление обновлённой версии бюджета на 2026 год и плановый период 2027-2028 гг. Вариантов для исправления ситуации не так много и все они наверняка не понравятся участникам биржевых торгов.

Что по технике: Выход и закрепление выше 2920 пунктов разорвали прежний диапазон 2850–2920п. Дальнейший путь наверх преграждает сопротивление 2940-2950 пунктов, которое не взять по инерции — нужна свежая позитивная новость.

Идеальным триггером стала бы очередная дефляция, которая способна усилить основания для резкого решения ЦБ по снижению ставки, если конечно раньше позитивных ожиданий, не вмешается геополитика. Во второе, к сожалению, верится больше.

Из корпоративных новостей:

Эталон проведет допэмиссию объемом до 400 млн акций - материалы к ВОСА

Сбербанк отчет по РПБУ за 8 месяцев 2025 года: Чистая прибыль ₽119,6 млрд (+6,4% г/г) Рентабельность капитала 22,2%

ЮГК продажа госпакета ЮГК планируется в ближайшее время, заявил главы Минфина Антон Силуанов

Novabev #BELU производство крепкого алкоголя в России за 8 месяцев 2025 года снизилось на 5,6% г/г

Мать и дитя #MDMG объявляет об открытии клиники репродуктивного здоровья в Сургуте

Озон Фарма намерена закупать стеклянную медтару у китайской Cangzhou Four Stars Glass

Соллерс #SVAV продажи новых пикапов в августе 2025 года упали на 40% г/г и на 8% м/м

Новатэк #NVTK третий танкер с Арктик СПГ-2 пришел в Китай

• Лидеры: IVA #IVAT (+17,7%), ЮГК #UGLD (+3,08%), Сургутнефтегаз-п #SNGSP (+2,8%), Полюс #PLZL (+2,64%).

• Аутсайдеры: Эталон #ETLN (-3,57%), Транснефть #TRNFP (-1,28%), Озон Фарма #OZPH (-1,12%).

10.09.2025 - среда

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь.

#акции #обзор #аналитика #инвестор #инвестиции #фондовый_рынок #обучение #новости #мегановости

'Не является инвестиционной рекомендацией

Ежемесячный отчет перед акционерами

Прямой эфир для акционеров JetLend — уже сегодня

Уважаемые инвесторы,

8 сентября в 20:00 (МСК) приглашаем вас на ежемесячный эфир с IR-директором JetLend Раймондом Косчинским.

В эфире обсудим:

• ключевые финансовые и операционные результаты за август

• изменения на платформе и планы на ближайшие месяцы

• ответы на ваши вопросы

Подключиться можно по ссылкам:

• YouTube — https://youtube.com/live/WiUglHl0XpI?feature=share

• Rutube — https://rutube.ru/video/28f092728d99450cde504ec13fc5541a/

До встречи в прямом эфире!

$JETL

$RU000A107G63

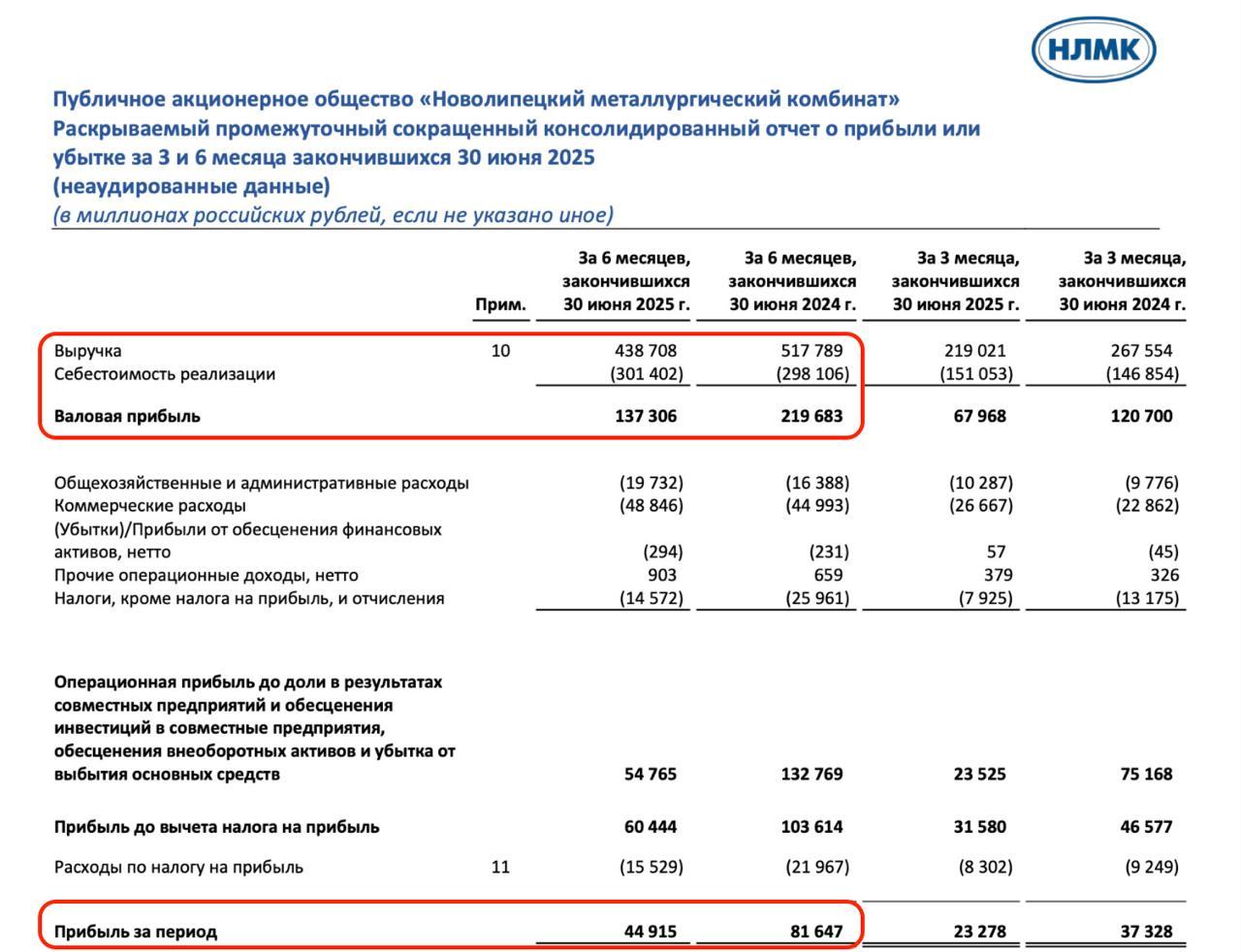

НЛМК - ожидаемо слабый отчет

Сектор черной металлургии продолжает оставаться под давлением. В 2025 году мировые цены на стальной прокат снизились на 5–8%, а большинство экспортных каналов заблокированы. Да еще и рубль окреп, о чем уже не раз писал. Ранее мы уже разбирали отчеты за первое полугодие 2025 года Северстали и провальный ММК, теперь очередь дошла и до НЛМК.

💿 Итак, выручка компании за отчетный период упала на 15,3% г/г до 438,7 млрд рублей. Внутренний рынок перестал быть спасательным кругом: премия внутренних цен к мировым, которая весной достигала 16%, в июне снизилась до 4%. При этом экспортные цены вернулись к уровням кризисного 2022 года, а Европа и США продолжают вводить тарифные ограничения против российской стали. Экспортные цены на российскую сталь в Черном море снизились до $440 за тонну и могут опуститься до $430.

Операционная прибыль просела на 59%, до 54,8 млрд рублей, а чистая прибыль сократилась на 45% и составила 44,9 млрд рублей. EBITDA снизилась почти вдвое - примерно до 84 млрд рублей. Главные факторы падения: слабая ценовая конъюнктура, снижение объемов экспорта, удорожание логистики.

💰 Кэш-подушка компании тает. За первые шесть месяцев 2025 года объем денежных средств сократился с 87,7 млрд рублей до 80 млрд, а отрицательный чистый долг, которым НЛМК гордился последние два года, не бесконечен. При этом капзатраты выросли на 12% до 51 млрд рублей, что резко ударило по свободному денежному потоку: FCF почти обнулился - до 1,2 млрд рублей против 62,7 млрд годом ранее.

А это уже вопрос о дивидендах. FCF является базой для выплат, и при текущей динамике ожидать дивидендов в ближайшие годы не стоит (характерно для всех компаний сектора). Прибавляем сюда увеличение налога на прибыль в 2025 году и получаем довольно мрачную картину.

В итоге, бумаги НЛМК сейчас выглядят идеей повышенного риска. Ставка на восстановление экспорта и рост цен на сталь может сыграть, но пока рынок и курс рубля работают против компании. Первая ставка у инвесторов идет на ослабление рубля, но вот долларовые цены реально слабы, а на одном лишь рубле ехать рискованно. Пока все так же смотрю со стороны. Покупать на текущих уровнях желания нет.

❗️Не является инвестиционной рекомендацией

Норникель. Отчет за 1 пол 2025 по МСФО

Тикер: #GMKN

Текущая цена: 123.7

Капитализация: 1.9 трлн.

Сектор: Цветная металлургия

Сайт: https://nornickel.ru/investors/

Мультипликаторы (на основе последних 12 месяцев):

P\E - 15.4

P\BV - 2.05

P\S - 1.51

ROE - 15.7%

ND\EBITDA - 1.56

EV\EBITDA - 5.35

Активы\Обязательства - 1.61

Что нравится:

- рост выручки на 10.2% г/г (509.2 -> 561.1 млрд);

- чистый долг снизился на 6.1% п/п (873 -> 820 млрд). Хотя ND\EBITDA по приблизительным подсчетам (на основе данных полугодия) повысился с 1.81 до 1.9;

- улучшилось соотношение активов к обязательствам с 1.54 до 1.61;

- свободный денежный поток увеличился в 2.3 раза г/г (53.7 -> 122 млрд);

Что не нравится:

- увеличился чистый финансовый расход на 40.2% г/г (34.6 -> 48.5 млрд);

- снижение чистой прибыли на 1.5% г/г (76.8 -> 75.7 млрд). И здесь несколько причин: снижение операционной рентабельности с 25.6 до 24.6%, увеличение финансового расхода, а также укрепление рубля. Если смотреть отчет компании в долларах, то там есть рост прибыли на 5.1%.

Дивиденды:

На данный момент собрание акционеров при выработке рекомендации по вопросу об определении размера дивидендов ориентируется на то, что размер годовых дивидендов по акциям должен составлять не менее 30% от EBITDA по МСФО.

Прогноз по дивидендам на будущие периоды отсутствует.

Мой итог:

Нормальное ровное полугодие для компании. И результаты были бы лучше, если бы не случилось сильное укрепление рубля. Тем не менее, Норникель смог увеличить выручку, а в прибыли потеряли не так много. Хорошо, что снизили чистый долг (как за счет уменьшение общего долга, так и за счет увеличения денежной позиции на счетах), и это должно в будущем отразится на уменьшении финансовых расходов. Также обращает на себя внимание рост свободного денежного потока, чего удалось добиться за счет высвобождения оборотного капитала.

Оценка компании все также остается недешевой. P\BV = 2.08, а расчетный P\E на основе полугодовых данных получается примерно 12.6 (это, правда, без учета ожиданий ослабления рубля во втором полугодие , а значит и увеличение рублевой прибыли). Я недавно вышел из позиции с неплохим плюсом (как и писал ранее, заменил ее на ВТБ). Пока буду наблюдать за результатами компании со стороны. Тем более вопрос выплаты дивидендов за 2025 пока находится в подвешенном состоянии. Расчетная справедливая цена - 144 руб.

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции

Ростелеком. Отчет за 2 кв 2025 по МСФО

Тикер: #RTKM, #RTKMP.

Текущая цена: 70.6 (АО), 64.1 (АП)

Капитализация: 245.2 млрд

Сектор: Телеком

Сайт: https://www.company.rt.ru/ir/

Мультипликаторы (на основе последних 12 месяцев):

P\E - 120.2

P\BV - 0.86

P\S- 0.3

ROE- 0.9%

ND\EBITDA - 1.86

EV\EBITDA - 2.65

Активы\Обязательства - 1.26

Что нравится:

- выручка выросла на 7% к/к (190 -> 203.4 млрд) и за полугодие на 11.5% г/г (353.1 -> 393.6 млрд);

Что не нравится:

- дебиторская задолженность постоянно растет с 2022 и рост за последние 2 квартала ускорился (за текущее полугодие рост в 2 раза больше, чем за весь 2024 год);

- отрицательный свободный денежный поток за отчетный квартал -8.3 млрд (хотя это и меньше прошлого квартала с -24.8 млрд). Неудивительно, что результат за полугодие уступает прошлому году (-33.1 млрд в 1 пол 2025 против +18.6 млрд в 1 пол 2024). Это связано с двукратным падением операционного денежного потока (капитальные затраты сопоставимы);

- чистый долг вырос на 1.7% к/к (696.6 -> 708.5 млрд);

- увеличился чистый финансовый расход на 5.3% к/к (28.1 -> 29.6 млрд) и за полугодие на 70.3% г/г (33.9 -> 57.8 млрд);

- чистая прибыль снизилась на 10.8% к/к (6.8 -> 6.1 млрд) и за полугодие на 50.7% г/г (26.1 -> 12.8 млрд). И здесь причина одна - рост финансовых расходов. Они перекрыли и рост выручки, и даже небольшой рост операционной рентабельности г/г (с 17.7 до 17.9%)

Дивиденды:

Дивидендная политика предполагает выплату дивидендов в размере не менее 50% от чистой прибыли по МСФО. Выплаты не производятся при превышении показателем Чистый долг/OIBDA значения 3. Также в соответствии с уставом Ростелеком обязуется выплачивать дивиденды по привилегированным акциям в размере 10% чистой прибыли по РСБУ разделенной на число прив. акций, которые составляют 25% уставного капитала компании, но не менее дивидендов по обыкновенных акциям.

В соответствии с данными сайта Доход за следующие 12 месяцев планируется выплата в размере 2 руб. на обычную (ДД 2.83% от текущей цены) и на привилегированную (ДД 3.12% от текущей цены).

Мой итог:

Ну что тут скажешь? В позитив попал только рост выручки, остальные показатели просели. Причем за квартал динамика только ухудшилась (ну кроме FCF на фоне более скромных капитальных затрат во 2 квартале). Еще можно добавить гипотетическое снижение ND\EBITDA, но здесь расчеты приблизительны (EBITDA по стандартной формуле с опорой на данные за полгода).

Ростелеком явно один из бенефициаров снижения ключевой ставки. Сейчас финансовые расходы просто "съедают" всю позитивную динамику. Еще стоит добавить, что впереди ожидается выплата дивидендов, а значит и снижение денежной позиции на счетах (на выплаты будет выделено примерно 10.1 млрд). Это увеличит чистый долг и ухудшит ND\EBITDA (где-то до 2.32, если смотреть на полугодовые данные). С учетом ослабления ДКП можно все-таки ожидать, что вторая половина года у компании будет немного лучше.

Несмотря на ухудшение динамики, мультипликаторы находятся примерно на уровне конца 2024 года (P\BV = 0.86 и P\E на основе полугода = 9.5). Не выглядит слишком дешево. Да и отношение активов к обязательствам у Ростелекома не самое лучшее (1.26).

Я не так давно полностью продал свою позицию по префам с +18% (еще до выхода отчета). И хотя причиной продажи было то, что апсайд Ростелекома стал уступать другим компаниям, но отчет за 2 кв 2025 подтвердил правильность моих действий. В целом, мне нравится компания и есть у нее козыри в виде вывода на IPO РТК-ЦОД и Solar и, возможно, на снижении цен подумаю о возвращении Ростелекома в свой портфель.

Расчетная справедливая цена - 85.7 (АО), 86 (АП).

Присоединяйтесь также к моему Телеграм каналу

*Не является инвестиционной рекомендацией

#Инвестиции #Акции