Поиск

Идеальный шторм для рубля: почему девальвация становится единственным выходом

Позитивная динамика российского рынка, наблюдавшаяся на протяжении дня, сменилась спадом к вечеру. Причиной стало обострение геополитики: Дональд Трамп выступил с призывом к странам ЕС полностью прекратить закупки российской нефти, в то время как сами европейские страны пытались оказать на него давление для введения ещё более жёстких антироссийских санкций.

Дополнительное давление оказало начало обсуждения продления на полгода персональных санкций против России, срок которых истекает 15 сентября. Пока консенсуса по этому вопросу нет.

Нефтяные котировки проседают на сообщениях о том, что ОПЕК+ все-таки рассмотрит вопрос об очередном увеличение добычи, тогда как недавно говорили о том, что картель возьмет паузу. Конкретика по данному вопросу должна поступить в ближайшее воскресенье.

Из позитивного: поддержку рынку продолжают оказывать полученные данные по динамике потребительских цен. Вновь зафиксировано снижение (дефляция), которое составило 0,08% после роста на 0,02% с 19 по 25 августа. По оценке Минэкономразвития, годовая инфляция снизилась до 8,28% по сравнению с 8,43% неделей ранее.

Индекс государственных облигаций RGBI подрос на 1%, достигнув отметки 121,05 пункта, что является максимальным значением за последние две недели. Рост спроса на ОФЗ связан с статистическими данными, указавшими на возобновление дефляции на недельном интервале и существенное замедление годовой инфляции.

МосБиржа продолжает консолидироваться в рамках широкого ценового коридора. Протестированный уровень поддержки 2850 пунктов подтвердил свою силу. При этом на дневных графиках сохраняется восходящий тренд, что позволяет рассматривать сценарий с возобновлением роста и тестированием уровня 3000 пунктов.

Решительное снижение ставки ЦБ может стать спекулятивным катализатором роста. Однако без мирного урегулирования конфликта вся эта волатильность — лишь «идеальный шторм», бушующий в пользу краткосрочных игроков.

Если вы не ожидаете перемирия до конца года, то акции нельзя назвать дешёвыми. Военные действия и санкции будут и дальше истощать бюджет, и единственным способом решить эту проблему, по сути, остаётся девальвация. Поэтому валютные инструменты всем нам в помощь.

Из корпоративных новостей:

Русал #RUAL планирует построить 3 ЦОДа, один в Иркутской области уже согласован, инвестиции в него составят 30 млрд руб

Ozon ожидает, что процедура регистрации МКПАО «Озон» завершится в октябре 2025 года

Ростелеком #RTKM IT-разработчик Базис (принадлежит дочке Ростелекома РТК-ЦОД) планирует провести IPO осенью-зимой 2025

Роснефть #ROSN и Китай подписали соглашение о доппоставке 2,5 млн т нефти в год через Казахстан

Новатэк #NVTK начал отгрузки СПГ с проекта Арктик СПГ - 2, первое судно уже зашло в Китай

СПБ Биржа #SPBE с 12 сентября снижает требования к free float с 10% до 5% для включения акций во второй котировальный список

Газпром #GAZP планирует в период с 2025 по 2029 год обустроить Южно-Киринское месторождение проекта Сахалин-3

Мосбиржа возобновляет торги обыкновенными акциями Эталон с 8 сентября 2025 года

• Лидеры: Озон Фарма #OZPH (+1,74%), Сургутнефтегаз #SNGSP (+1,17%), Эн+ #ENPG (+1,07%).

• Аутсайдеры: ВК #VKCO (-2%), Фикс Прайс #FIXR (-1,63%), РусАгро #RAGR (-1,58%), Селигдар #SELG (-1,58%).

05.09.2025 - пятница

• Восточный экономический форум (ВЭФ). День 3. Выступление президента России Владимира Путина на пленарном заседании

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #фондовый_рынок #обзор_рынка #новичкам #трейдинг #инвестор #инвестиции

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Инфляция в России за неделю снизилась с 8,43% до 8,28% благодаря падению цен на овощи. Дороже стали мясо, яйца и макароны. Бензин прибавил 0,3%, дизель — 0,1%.

🪙 По данным Росстата, индекс потребительских цен за неделю с 26 августа по 1 сентября упал на 0,08% против роста на 0,02% неделей ранее. Всего с начала года ИПЦ вырос на 4,1%.

По оценкам Минэкономразвития, в годовом выражении инфляция замедлилась с 8,43% до 8,28%.

Инфляция замедляется, а ожидания не очень. Да и банки начали поднимать ставки по вкладам. Подозрительно. $SBER

🪙 Трамп о Путине: Я поговорю с ним в ближайшие несколько дней. Я буду знать, что делать с Россией после разговора с Путиным.

Поговорят и разойдутся...

🪙 IT-разработчик Базис (принадлежит дочке Ростелекома РТК-ЦОД) планирует провести IPO осенью-зимой 2025 года и привлечь до ₽5 млрд — РБК. $RTKM

🪙 Греф: ключевая ставка ЦБ на конец 2025 года будет на уровне 14%, но для оживления экономики страны необходима ставка в 12% и ниже.

🪙 НОВАТЭК. Компания подтвердила, что отгрузки СПГ с проекта «Арктик СПГ—2» начались и первый груз доставлен в Китай. Об этом сообщил заместитель председателя правления НОВАТЭКа Евгений Амбросов на Восточном экономическом форуме.

«Начались, первое судно зашло в Китай», — сказал Евгений Амбросов.

Евгений Амбросов также сообщил, что НОВАТЭК работает над альтернативными путями обеспечения проекта «Арктик СПГ—2» флотом, в том числе судами с высоким ледовым классом. 👍

$NVTK

#новости

Озон Фармацевтика: фокус на здоровье нации

Российский фармацевтический сектор стремительно набирает обороты, превращаясь в магнит для капиталовложений. Сегодня мы проанализируем перспективы одного из лидеров отрасли — компании «Озон Фармацевтика», сквозь призму финансового отчёта за первое полугодие 2025 года .

💊 Итак, выручка эмитента за отчётный период выросла на 16% до 13,3 млрд рублей. Компания по продажам конечным потребителям (Sell-out) продолжает опережать рынок более чем в два раза, завоёвывая лояльность клиентов широким ассортиментом и качественной дистрибуцией.

Необходимо подчеркнуть, что на результаты второго квартала повлияла высокая база прошлого года - компания работала над увеличением представленности ассортимента и делала большие отгрузки дистрибьютерам. Кроме того в бизнесе эмитента присутствует сезонность, и второй квартал традиционно является слабым, поэтому во втором полугодии следует ожидать ускорения роста бизнеса.

Руководство компании подтверждает свой прогноз по росту выручки на уровне не менее 25% на текущий год. Позитивные сигналы поступают уже сейчас: в июле - августе отмечается ускорение продаж, подтверждая правильность выбранного вектора развития.

📊 Чистая прибыль в отчётном периоде сократилась на 11% до 1,7 млрд рублей. Жёсткая ДКП, которая спровоцировала рост процентных расходов, а также повышение налога на прибыль с текущего года оказывают давление на доходную часть бизнеса.

Соотношение чистый долг/EBITDA на середину года составило 1x, что вполне приемлемо. Важно отметить, что средства, привлечённые в результате недавнего SPO, ещё не учтены в расчёте чистого долга. Само SPО позволило не только увеличить free float, но и удвоить среднедневной объём торгов, который в июле составил 249 млн рублей. Бумагу расторговывают, ликвидность растёт.

💊 Также обратил внимание, что компания уже готовится к регистрации первого биосимиляра, клинические исследования которого успешно завершены. Биосимиляры — это высокомаржинальные лекарственные препараты, и их появление в портфеле эмитента может стать импульсом для дальнейшего роста.

«Озон Фармацевтика» - это комбо из регулярных дивидендов и стабильных двузначных темпов роста бизнеса, что делает акции эмитента востребованными среди инвесторов. Совет директоров уже рекомендовал к выплате 275 млн рублей дивидендов за 6 месяцев 2025 года. В одном из своих портфелей акции компании лично я держу.

❗️Не является инвестиционной рекомендацией

Успеют ли инвесторы поймать ракету с Novabev ⁉️

💭 Разберём финансовые показатели, дивидендную политику и планы по развитию, чтобы понять, стоит ли инвестировать...

💰 Финансовая часть / ✔️ Операционная часть (2 кв / 1 п 2025)

📊 Выручка сети супермаркетов ВинЛаб выросла существенно — на 25,8% во втором квартале и на 22,7% за первое полугодие. Увеличение выручки стало результатом повышения трафика покупателей и среднего чека покупок. Так, во втором квартале количество посетителей выросло на 14,2%, а средний чек увеличился на 10,2%; аналогичные показатели за первое полугодие составили 11,8% и 9,7% соответственно. Количество магазинов увеличилось за отчетный период на 90 единиц, доведя общее число торговых точек до 2131 магазина на июнь 2025 года. Продажи, рассчитанные по сопоставимым торговым площадям, показали положительный тренд: несмотря на незначительный рост посещаемости (+2,7% во втором квартале), основной вклад в динамику продаж внес рост среднего чека. Общий показатель сопоставимых продаж за первые шесть месяцев вырос на 8,9%, причем доля прироста, обеспеченная увеличением среднего чека, составила 8,7%. Отдельно отмечается значительное количество электронных заказов, выданных в магазинах сети в июне: порядка 280 тысяч заявок.

🍾 Во втором квартале общие отгрузки компании Novabev превысили отметку в 4 миллиона декалитров, показав прирост на 13%. За первое полугодие объем поставок достиг почти 7,2 миллионов декалитров, увеличившись на 5%. Что касается собственных товаров компании, их поставки выросли значительно больше: во втором квартале было отправлено около 3,2 миллионов декалитров продукции собственного производства, что на 16% больше аналогичного периода прошлого года. Итоги первого полугодия также позитивны — собственные товары были поставлены в объеме чуть менее 5,6 миллионов декалитров, что соответствует росту на 6%. Импортная продукция была доставлена в количестве примерно 765 тысяч декалитров во втором квартале, прибавив 5% относительно предыдущего года, тогда как за полгода этот показатель составил 1,5 миллионов декалитров.

👌 Компания демонстрирует стабильный рост чистой выручки свыше 15% ежегодно, причем значительный скачок в 2022 году обусловлен увеличением поставок продукции и ростом цен вследствие ухода зарубежных алкогольных брендов и сложностей с импортом. Движущим фактором является высокий уровень продовольственной инфляции, которая, вероятно, снизится ко второй половине 2025 года, приводя к снижению динамики выручки в последующие годы.

💳 Несмотря на наличие значительного долга и достаточно высоких процентных ставок, финансовое положение компании устойчиво благодаря большому объему свободных денежных средств. Компания намерена погасить существенную часть задолженности, включая выплаты по облигациям, без привлечения новых кредитов.

😎 Инвестиции компании направлены преимущественно на развитие розничной сети (примерно 40%), модернизацию существующей инфраструктуры и поддержку действующих активов. Ожидается дальнейшее повышение операционной эффективности бизнеса, способствующее улучшению финансовых показателей.

💸 Дивиденды

🤑 Novabev придерживается политики регулярных дивидендов, выплачиваемых два раза в год, составляющих минимум половину чистой прибыли по МСФО. После стабилизации операционной деятельности возможен возврат к выплате 100% прибыли акционерам без накопления резервов. В таком сценарии дивидендная доходность к концу 2027 года может составить до 130р. Это делает компанию одной из наиболее привлекательных среди конкурентов.

🤷♂️ Тем не менее, этот вариант развития событий остается оптимистичным сценарием. Возможны альтернативные исходы: отсутствие восстановления маржи, преждевременное прекращение роста сети или ухудшение внутренних финансовых показателей, что отрицательно скажется на показателях эффективности ВинЛаба.

🆕 IPO

🥸 Совет директоров Novabev в апреле 2025 года принял решение начать подготовку к первичному размещению акций своей торговой сети ВинЛаб. Хотя потребность в дополнительном финансировании отсутствует — долговая нагрузка компании приемлема, а операционная деятельность обеспечивает достаточный денежный поток — выход на биржу рассматривается скорее как возможность частично вывести средства (cash-out), обеспечив дополнительную финансовую гибкость для реализации долгосрочных стратегий развития.

❗ IPO ВинЛаб может вызвать спекулятивный рост акций. Но рыночная цена компании уже отражает её действительную ценность исходя из генерируемых ею денежных потоков.

✔️ Стратегия компании

🧐 Если компания выполнит заявленные планы по росту сети — будет открывать дополнительно 400 магазинов ежегодно, а также сохранит темпы роста алкогольного сегмента на уровне инфляции, то ожидается достижение следующих ориентиров: общая выручка приблизится к отметке 270 миллиардов рублей, из которых примерно 70 миллиардов будут приходиться на продажу собственной алкогольной продукции.

🤔 Однако подробная информация о конкретных мерах реализации данной стратегии отсутствует. Остается открытым вопрос о достаточности рыночной емкости для столь масштабного расширения розничной сети.

🫰 Тем не менее финансовое положение представляется весьма привлекательным. Соотношение цена/прибыль (P/E) на уровне 2,9 к 2029 году при полном распределении чистой прибыли на дивиденды обеспечит трехкратное повышение стоимости акций.

📌 Итог

💪 Деятельность компании во втором квартале 2025 года показала положительные результаты. Трудно однозначно утверждать, обусловлено ли это изменением структуры продаж в течение года либо действительно наблюдается реальный прирост темпов роста, однако общая тенденция положительная. Согласно ожиданиям, начиная с 2026 года компания должна демонстрировать стабильный рост показателя свободного денежного потока (FCF) и операционного денежного потока (OCF), что позволяет ей развивать бизнес без привлечения внешнего долгового капитала.

🆕 Проведение первичного публичного размещения акций («IPO») дочернего предприятия предоставит Novabev Group возможность дополнительно увеличить собственный капитал.

🤓 Объем выплачиваемых дивидендов зависит от размера свободного денежного потока (FCF). В ближайшие годы, в частности в 2025–2026 годах, высокий уровень капитальных вложений (CAPEX) и высокие ставки по займам ограничат возможности выплаты значительных дивидендов. Однако постепенное снижение кредитных ставок и укрепление операционных результатов приведут к увеличению доли распределяемой прибыли среди акционеров.

🎯 ИнвестВзгляд: Руководство эффективно управляет оборотным капиталом, стремясь увеличить приток денежных средств, вероятно, выбрав осторожную стратегию расширения в ближайшие годы. Это очень долгосрочная история. Смотрим на перспективу нескольких лет вперёд, цель и горизонт соответствующие. Доля в портфеле немного увеличена.

📊 Фундаментальный анализ: ✅ Покупать - учитывая стабильный рост выручки, рентабельность, низкую зависимость от займов и высокую дивидендную доходность, акции имеют потенциал для роста.

💣 Риски: ☁️ Умеренные - ограниченность экспортных возможностей, высокие затраты на CAPEX и возможное замедление темпов роста после нормализации рынка не позволяют оценить риски как «низкие», однако со временем ситуация может измениться, тогда и котировки станут совсем иными.

💯 Ответ на поставленный вопрос: Да, успеть можно, но всё нужно делать своевременно. Когда рынок даст переоценку компании, котировки будут далеко от текущих. Ракета уже в воздухе, но это не моментальный взлёт. Главное — ориентироваться на долгосрочную перспективу. Если вы видите «экспертов», которые говорят, что "сюда не стоит лезть" — перепроверьте их портфель, а не затарился ли он по полной?

👇 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$BELU #BELU #инвестиции #акции #анализ #бизнес #Novabev #дивиденды #IPO #риски #Novabev #ВинЛаб #идея #прогноз #обзор #аналитика

Мы выпустили модели PT NGFW для малого и среднего бизнеса ⭐️

Массовые отгрузки PT NGFW, межсетевого экрана нового поколения от Positive Technologies, стартовали в ноябре прошлого года. Продукт относится сразу к двум нишам: это и средство защиты, так как обеспечивает безопасность периметра компании от внешних угроз, и ИТ‑решение, от которого зависит доступность интернета для корпоративных пользователей и скорость доступа к внешним ресурсам.

💼 За первые полтора месяца со старта продаж (с 20 ноября по 31 декабря 2024 года) объем отгрузок PT NGFW составил 1,2 млрд рублей. А с начала этого года объем отгрузок продукта вплотную приблизился к 1 млрд рублей — он уже вносит существенный вклад в общие результаты компании.

🔥 Отличительная черта PT NGFW — его высокая производительность. Так, старшая модель PT NGFW 3040 позволяет обрабатывать данные на скорости 60 Гбит/с в режиме IPS и более 33 Гбит/с в режиме TLS-инспекции. Однако высокая скорость обработки трафика требуется далеко не всем компаниям.

В ответ на запросы со стороны клиентов мы расширили линейку программно-аппаратных комплексов (ПАК) PT NGFW с меньшей производительностью и по более доступной цене, представив модели PT NGFW 1005 и 1020. Они сохранили в себе все конкурентные преимущества PT NGFW — надежность, удобство использования и высокий уровень экспертизы для противодействия современным киберугрозам.

«Мы видим потребность рынка в более доступных моделях PT NGFW, поэтому расширяем модельный ряд продукта новыми аппаратными платформами. При этом новые модели PT NGFW не отличаются набором функций от других моделей линейки, а значит также позволяют построить защищенные распределенные сети благодаря новой функциональности в продукте, такой как поддержка защищенного VPN-соединения», — отметила Анна Комша, руководитель продуктовой практики PT NGFW в Positive Technologies.

Теперь в младшую линейку входят четыре модели: PT NGFW 1005, 1010, 1020 и 1050. Модели серии 10ХХ могут быть установлены не только в центрах обработки данных, но и в офисах компаний, поэтому наши специалисты уделили особое внимание промышленному дизайну этой линейки устройств. Все ПАК производятся на российских заводах по техническому заданию Positive Technologies.

➡️ Узнать больше о PT NGFW вы можете на нашем сайте.

#POSI #позитив

Дивидендная ловушка или золотая жила: что ждет Новатэк ⁉️

💭 Разбираем причины снижения прибыли компании Новатэк и объясняем, почему инвесторы продолжают верить в перспективность актива...

💰 Финансовая часть (1 п 2025)

🌀 Хотя Новатэк известен как газодобывающая компания, традиционно значительную часть её дохода составляли поступления от торговли жидкими углеводородами. Сейчас вклад газового направления (включая продажу газа внутри страны и реализацию СПГ) сравним с объёмом продаж жидких углеводородов. Уже в 2026 году ожидается, что газовый сектор выйдет вперёд и удержит лидирующие позиции в дальнейшем.

📊 Выручка увеличилась на 6,9%, достигнув отметки в 804,3 миллиарда рублей. Однако EBITDA снизилась на 1,8%, составив 471,8 миллиарда рублей. Чистая прибыль упала на 34%, но несмотря на снижение, чистые денежные средства от операционной деятельности выросли на 7,3%, составив 195,7 миллиарда рублей. Капитальные вложения значительно сократились — на 37,3%, до 76,4 миллиарда рублей. Чистый долг компании уменьшился на 22,5%, теперь составляя 108 миллиардов рублей.

✔️ Операционная часть

💪 Новатэк успешно развивает внутренний рынок, продавая природный газ и СПГ через сеть газопроводов и собственных заправочных комплексов. Основные поставки СПГ осуществляются с заводов в Магнитогорске и Высоцке, а крупнейшим проектом остается Ямал СПГ, обеспечивающий большую часть экспорта. Проект Арктик СПГ 2 испытывает трудности из-за нехватки газовозов и западных санкций, что замедляет выход на полную мощность. Дальнейшие проекты включают Мурманский и Обский СПГ.

🤷♂️ Компания активно увеличивает добычу жидких углеводородов, включая газовый конденсат и продукты его переработки. Большая часть сырья перерабатывается на заводах в Пуровске и Усть-Луге, откуда продукция экспортируется морем. Добычу поддерживает развитие новых залежей, но пик добычи ЖУВ уже близок, так как стареющие месторождения начинают снижать производство.

💸 Дивиденды

🤑 Финансовое положение стабильно, однако уровень выплат ограничен. Несмотря на внешние ограничения и непростую экономическую ситуацию, компания сохраняет положительную динамику ключевых показателей. Одновременно Новатэк подтверждает намерение следовать прежней стратегии распределения доходов среди акционеров посредством двух ежегодных платежей.

🫰 Оценка

🤔 Для оценки справедливой стоимости акций Новатэка использовался мультипликатор EV/нормализованная EBITDA, который отличается большей стабильностью по сравнению с чистой прибылью, так как не учитывает одноразовые расходы и валютные переоценки. Исторически средний уровень этого показателя составлял около 3,8x, начиная с 2019 года. Этот уровень взят за основу расчета, несмотря на то, что в этот период были учтены негативные геополитические факторы, повлиявшие на цену акций в 2022 году.

🧐 Учитывая прогнозируемое незначительное снижение нормализованной EBITDA в 2025 году и целевой коэффициент EV/EBITDA равный 3,8x, справедливая цена одной акции Новатэка составила около 1500р.

📌 Итог

♨️ Растущие объемы добычи жидких углеводородов, ориентированные преимущественно на разработку запасов, не входящих в соглашение ОПЕК+, а также запуск третьей производственной линии на предприятии в Усть-Луге позволяют компании увеличить производство высокодоходных товаров и улучшить финансовые результаты. Несмотря на санкции, запущена вторая серия СПГ-завода в Арктике и ожидается старт полноценной отгрузки топлива. Начало поставок станет существенным драйвером для роста бумаг.

🎯 ИнвестВзгляд: Актив подходит для тех долгосрочных инвесторов, кто готов терпеливо ожидать несколько лет до завершения текущих проектов и не опасается потенциальных серьёзных санкций, направленных против компании.

💯 Ответ на поставленный вопрос: Краткосрочная динамика вызывает беспокойство — долгосрочно компания выглядит привлекательно для инвесторов. Ловушки не просматриваются, для превращения в «золотую жилу» пока недостаточно ресурсов.

👇 Держите в портфеле?

$NVTK #NVTK #Новатэк #инвестиции #дивиденды #энергетика #СПГ #акции #биржа #финансы #бизнес #нефтегаз #экспорт

Дивидендная ловушка или золотая жила: что ждет Новатэк ⁉️

💭 Разбираем причины снижения прибыли компании Новатэк и объясняем, почему инвесторы продолжают верить в перспективность актива...

💰 Финансовая часть (1 п 2025)

🌀 Хотя Новатэк известен как газодобывающая компания, традиционно значительную часть её дохода составляли поступления от торговли жидкими углеводородами. Сейчас вклад газового направления (включая продажу газа внутри страны и реализацию СПГ) сравним с объёмом продаж жидких углеводородов. Уже в 2026 году ожидается, что газовый сектор выйдет вперёд и удержит лидирующие позиции в дальнейшем.

📊 Выручка увеличилась на 6,9%, достигнув отметки в 804,3 миллиарда рублей. Однако EBITDA снизилась на 1,8%, составив 471,8 миллиарда рублей. Чистая прибыль упала на 34%, но несмотря на снижение, чистые денежные средства от операционной деятельности выросли на 7,3%, составив 195,7 миллиарда рублей. Капитальные вложения значительно сократились — на 37,3%, до 76,4 миллиарда рублей. Чистый долг компании уменьшился на 22,5%, теперь составляя 108 миллиардов рублей.

✔️ Операционная часть

💪 Новатэк успешно развивает внутренний рынок, продавая природный газ и СПГ через сеть газопроводов и собственных заправочных комплексов. Основные поставки СПГ осуществляются с заводов в Магнитогорске и Высоцке, а крупнейшим проектом остается Ямал СПГ, обеспечивающий большую часть экспорта. Проект Арктик СПГ 2 испытывает трудности из-за нехватки газовозов и западных санкций, что замедляет выход на полную мощность. Дальнейшие проекты включают Мурманский и Обский СПГ.

🤷♂️ Компания активно увеличивает добычу жидких углеводородов, включая газовый конденсат и продукты его переработки. Большая часть сырья перерабатывается на заводах в Пуровске и Усть-Луге, откуда продукция экспортируется морем. Добычу поддерживает развитие новых залежей, но пик добычи ЖУВ уже близок, так как стареющие месторождения начинают снижать производство.

💸 Дивиденды

🤑 Финансовое положение стабильно, однако уровень выплат ограничен. Несмотря на внешние ограничения и непростую экономическую ситуацию, компания сохраняет положительную динамику ключевых показателей. Одновременно Новатэк подтверждает намерение следовать прежней стратегии распределения доходов среди акционеров посредством двух ежегодных платежей.

🫰 Оценка

🤔 Для оценки справедливой стоимости акций Новатэка использовался мультипликатор EV/нормализованная EBITDA, который отличается большей стабильностью по сравнению с чистой прибылью, так как не учитывает одноразовые расходы и валютные переоценки. Исторически средний уровень этого показателя составлял около 3,8x, начиная с 2019 года. Этот уровень взят за основу расчета, несмотря на то, что в этот период были учтены негативные геополитические факторы, повлиявшие на цену акций в 2022 году.

🧐 Учитывая прогнозируемое незначительное снижение нормализованной EBITDA в 2025 году и целевой коэффициент EV/EBITDA равный 3,8x, справедливая цена одной акции Новатэка составила около 1500р.

📌 Итог

♨️ Растущие объемы добычи жидких углеводородов, ориентированные преимущественно на разработку запасов, не входящих в соглашение ОПЕК+, а также запуск третьей производственной линии на предприятии в Усть-Луге позволяют компании увеличить производство высокодоходных товаров и улучшить финансовые результаты. Несмотря на санкции, запущена вторая серия СПГ-завода в Арктике и ожидается старт полноценной отгрузки топлива. Начало поставок станет существенным драйвером для роста бумаг.

🎯 ИнвестВзгляд: Актив подходит для тех долгосрочных инвесторов, кто готов терпеливо ожидать несколько лет до завершения текущих проектов и не опасается потенциальных серьёзных санкций, направленных против компании.

💯 Ответ на поставленный вопрос: Краткосрочная динамика вызывает беспокойство — долгосрочно компания выглядит привлекательно для инвесторов. Ловушки не просматриваются, для превращения в «золотую жилу» пока недостаточно ресурсов.

👇 Держите в портфеле?

$NVTK #NVTK #Новатэк #инвестиции #дивиденды #энергетика #СПГ #акции #биржа #финансы #бизнес #нефтегаз #экспорт

🏤 Мегановости 🗞 👉📰

1️⃣ Positive Technologies $POSI за полугодие увеличила отгрузки на 49% — до 7,4 млрд ₽. Продажи флагманских продуктов выросли на 60–130%. Особенно сильный рост у MaxPatrol VM и PT NAD.

Хорошо пошли и новые решения — межсетевой экран PT NGFW почти на 1 млрд ₽, сервис PT Dephaze и продукт для защиты данных.

Компания экономит: маркетинг –30%, ивенты –20%, но при этом Hack Days собрал 150 тыс. человек. Штат сократили до 2607, но наняли 130 спецов.

Финансовые показатели всё ещё в минусе, но улучшились. Основной убыток из-за процентов по долгам, которые сократят за счёт выпуска облигаций.

Цель — выйти к концу года на 33–38 млрд ₽ отгрузок. Большой рост ждут в 4 квартале.

🪙 НОВАТЭК представил финансовую отчетность по МСФО за первое полугодие 2025 года.

— Выручка выросла на 6,9% по сравнению с аналогичным периодом 2024 года, до ₽804,3 млрд — главным образом за счет увеличения реализации углеводородов

— Нормализованная EBITDA снизилась на 1,8%, до ₽471,8 млрд

— Чистая прибыль снизилась на 34,2%, до ₽ 227,29 млрд — вследствие роста амортизации, материальных и прочих расходов, а также снижения доходов от курсовых разниц и переоценки активов.

— Нормализованная прибыль, относящаяся к акционерам НОВАТЭКа, без учета эффекта от курсовых разниц составила ₽237,1 млрд, на 17% ниже, чем годом ранее.

— Операционные расходы выросли на 9,9%, до ₽628,4 млрд

— Чистый долг сократился на 22,5%, до ₽108,4 млрд

Операционный денежный поток НОВАТЭКа остался сильным, несмотря на снижение показателя EBITDA. Инвестиционные расходы были умеренными. В результате чистый денежный поток компании оказался положительным, а объем денежных средств на балансе вырос до ₽234,3 млрд.

🪙Отчет в целом неплохой.

Чистый долг компании сократился почти на четверть. Свободный денежный поток НОВАТЭКа остался положительным, несмотря на снижение показателя EBITDA.

Несмотря на санкции, запущена вторая серия СПГ-завода в Арктике и ожидается старт полноценной отгрузки топлива.

Это может быть драйвером роста в дальнейшем.

#новатэк #отчет

Рынок летят вниз, рубль остается крепким. Дивиденды, акции, облигации и самые интересные новости

Рынок отрицательно растет на геополитических сюрпризах Трампа, валюта выглядит привлекательной из-за крепкого рубля, а дивидендные гэпы добивают индекс. Обо всем самом интересном, как всегда в еженедельных новостях о мире финансов.

🔷 Индексы

IMOEX: 2 801 ➡ 2 642

RTS: 1 119 ➡ 1 068

RGBITR: 688 ➡ 690

Инвесторы грустят. Профит не ловится, рынок не растет. Ситуация на геополитической арене не приближает завершение конфликта, как многим хотелось, все ждут сюрприза от Трампа, который сам, как ходячий сюрприз. Вдобавок дивидендные гэпы помогают индексу отрицательно расти, все это открывает окно возможностей для долгосрочного инвестора.

Инвесторам повезло, а может и нет, в очередной раз запустилась машина времени, которая унесла нас в 2024 год, кто не успел закупиться или кто опять ходил расстроенный, что все дорого. Какая на этот раз причина?

В данной ситуации рынку может помочь снижение ключевой ставки. Ходят разговоры, что мы можем увидеть и 18% уже на следующем заседании ЦБ в июле.

🔷 Дивиденды

На дивидендном поле тишина, ждем июльских отсечек и уже чуть позже рекомендаций о промежуточных дивидендах за 1 полугодие 2025.

Ожидаемо разочаровали Юнипро, дивидендов за 2024 год не будет.

8 августа акционеры Русагро соберутся по вопросу дивидендов за 2024 год.

🔷 Инфляция

Инфляция в РФ за неделю составила 0,79%, неделей ранее было 0,07%. Повлияло повышение тарифов ЖКХ, необходимо посмотреть на данные следующей недели, они будут отражать общую динамику. Годовая инфляция снизилась до 9,45%.

🔷 Крепкий рубль - горе в бюджете

Рубль все также крепок. 77,8 ₽ за доллар. Аналитики ожидают, хотя они всегда что-то ожидают, а потом переобуваются в воздухе, что рубль начнет обесцениваться в августе. Данный месяц всегда негативный для рубля, к концу года ожидается в районе 90 за доллар.

Для тех, кто верит в дальнейшее укрепление рубля, я не знаю, что сказать, у рубля путь один, и это снижение из-за особенности нашей экспортно-ориентированной экономики.

🔷 Сырье и валюта

Золото: 3 372 $

Нефть: 70,48 $

Доллар: 77,8 ₽

🔷 Краткие новости интересных событий за неделю

● НоваБев отчиталась че, куда, кого? Операционные результаты за 1 полугодие 2025. Общие отгрузки выросли на 5% до 7,2 млн декалитров; магазинов ВинЛаб 2 131 штука. выручка магазинов выросла на 22,7%. Эта вертикально-интегрированная алкогольная компания еще себя покажет.

● Зеленая кеш-машина Сбер за 1 полугодие заработала 826,6 млрд ₽ (+7,5% г/г). На дивиденд за 2025 год выходит 18,3 ₽ на акцию.

● Сбер запустил фонд, который будет инвестировать в инструменты денежного рынка, а держатели паев будут получать выплаты каждый месяц. Комиссия за управление составит 1,4% от СЧА.

● Возвращение блудного золотодобытчика. С 14 июля возобновляются торги акциями ЮГК UGLD.

● Дефицит бюджета за 1п 2025 составил 3,6 трлн ₽ или 1,7% ВВП.

● Продолжаем ждать главную новость.

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

События разворачиваются по худшему сценарию. Распродажи набирают обороты

Российский рынок в отсутствии драйверов к росту продолжает коррекционное движение, оказавшись в моменте под давлением грядущих санкций, дефицита бюджета и крепкого рубля.

На вечерних торгах распродажа ускорилась на фоне заявлений Трампа о санкциях против России. Президент Америки заявил, что «очень решительно» изучает вариант согласия на проведение через Конгресс законопроекта по новым санкциям против России.

Согласно документу, если страна покупает продукцию у России и не помогает Украине, то на её продукцию, поставляемую в США, накладывается пошлина в размере 500%. Среди стран, которым может грозить мера: Индия и Китай, так как они поддерживают Россию, покупая у нее углеводороды. Также Трамп пригрозил введением 10% пошлин против стран БРИКС.

Однако, такое решение, если оно будет принято в долгосрочной перспективе ударит и по самой Америке. Ответ всего мира, не только РФ, будет очень простым. Когда контейнер из Индии или из Китая прибудет и будет обложен 500%-ной пошлиной, на этом долларовая экономика и прекратится. Она держится на том, что все продают товары в США. Если продавать товары в США будет невыгодно или опасно, то не будет никакого доллара.

Торговые войны тоже получили развитие: США продолжают отправлять письма торговым партнерам с уведомлениями о новых импортных пошлинах. Ранее Трамп направил новые письма премьерам и президентам ряда стран о введении тарифов с 1 августа. Уведомления получили: Сербия (35%), Босния и Герцеговина (30%), Тунис (25%), Индонезия (32%), Бангладеш (35%), Таиланд (36%), Камбоджа (36%).

Российский бенчмарк продолжает коррекционное движение, находясь под сильнейшим давлением. Ближайшим психологическим уровнем поддержки выступает отметка 2700 пунктов, от которой хотелось бы увидеть реакцию.

Также, если смотреть на поводырей индекса, то по многим эмитентам мы практически вплотную подошли к сильным уровням поддержки. Если опасения о жесткости санкционного давления не подтвердятся, то рыночные котировки получат хороший импульсный отскок.

Подлить масла в огонь могут данные недельной инфляции, которые выйдут по окончании основной торговой сессии. Недавняя индексация тарифов может негативно сказаться на сегодняшних результатах. Что по итогу, сведет на нет, ожидания решительных действий от регулятора по снижению ключевой ставки.

Из корпоративных новостей:

ФосАгро поставки удобрений из России в Индию с начала 2025г года выросли на 42% г/г.

Новабев отгрузки в годовом выражении выросли на 13% во втором квартале и на 5% — по итогам полугодия.

МГКЛ выручка в I полугодии выросла в 3,3 раза — до 10 млрд рублей.

Алроса запустила работы на алмазной трубке «Карпинского-2» в Архангельской области.

МТС запустил центр, который будет заниматься разработкой видеоигр.

Софтлайн с октября 2024г выкупила с рынка 7,9 млн акций, компания подтверждает планы по дальнейшему продолжению покупок.

РусГидро получило контроль в операторе геотермального проекта Зарубежнефти на Камчатке.

• Лидеры: Позитив $POSI (+5,03%), Ростелеком $RTKM (+3,8%), Хэдхантер $HEAD (+3,68%).

• Аутсайдеры: Диасофт $DIAS (-3,65%), Газпром нефть $SIBN (-2,4%), Татнефть $TATN (-2,28%).

09.07.2025 - среда

• $FIXR - Мосбиржа включит акции Фикс Прайс в котировальный список Первого уровня

• $MRKV - закрытие реестра по дивидендам 0,0074 руб (дивгэп)

• $X5 - закрытие реестра по дивидендам 648,00 руб (дивгэп)

• $ASTR - последний день с дивидендом 3,1475426377 руб

• $KZOS - последний день с дивидендом 4,15 руб/ао и 0,25 руб/ап

• $MOEX - последний день с дивидендом 26,11 руб.

• $SBER - Сбербанк финансовые результаты по РПБУ за 6 мес. 2025 г.

• Индекс потребительских цен (инфляция) в РФ (19:00 мск)

Наш телеграм канал

Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#новости #мегановости #дивиденды #акции #инвестор #инвестиции #фондовый_рынок #биржа #рынок #аналитика #обзор_рынка #новичкам #санкции

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ Торги акциями Fix Price $FIXP на Мосбирже начнутся 20 августа после конвертации GDR.

До этого — с 9 по 19 августа — сделки будут недоступны.

Компания провела редомициляцию с Кипра в Казахстан и создала юрлицо в России.

Fix Price — крупнейшая сеть магазинов фиксированных цен, 7282 точки в РФ и СНГ.

Ранее GDR компании сняли с торгов, теперь в листинге будут обыкновенные акции.

Работа кипит! Сварка, искры, факел!🔥

🔹Продолжаются работы по изготовлению факельной установки высотой 50 метров!

📢Факельные установки предназначены для обеспечения безопасности постоянных, периодических и аварийных сбросов горючих газов с их последующим сжиганием.

⏳На видео контрольная сборка частей факела, после которой будет производиться термическая обработка ствола, дробеструйная обработка, очистка и придание необходимой шероховатости, обеспыливание и обезжиривание поверхности перед покраской, нанесение лакокрасочного-покрытия и упаковка для отгрузки!

🔖Факельная установка совмещенная ФСУ-3,51ХЛ1 имеет высоту 50 метров, диаметр ствола факела Ду700/300. В комплекте поставки факельный оголовок ОФ-600/200 с тремя дежурными горелками, автоматической электроискровой системой розжига и контроля пламени, блоком управления факелом, блоком подготовки газа, трубопроводами, металлоконструкциями и КИПиА.

🏤 Мегановости 🗞 👉📰

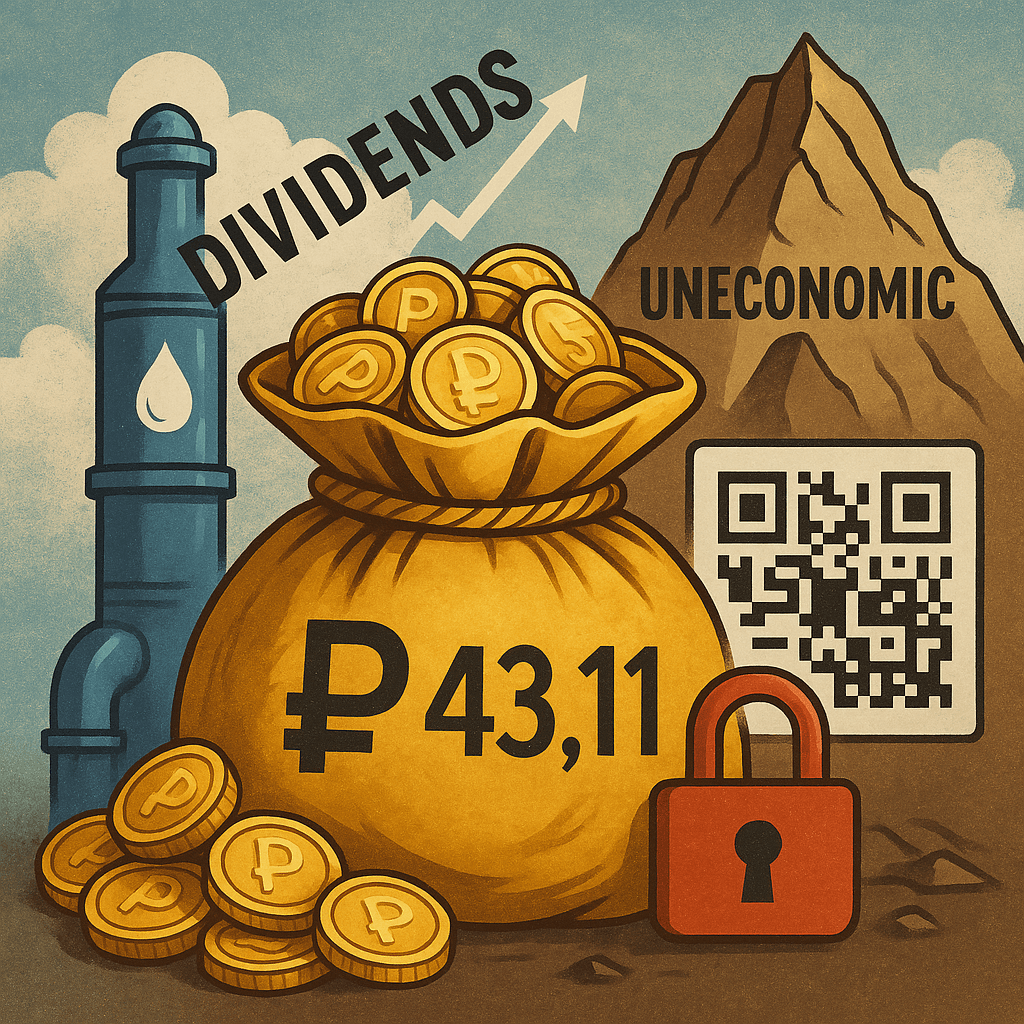

1️⃣ "Татнефть" $TATN может выплатить финальные дивиденды за 2024 год по 43,11₽ на акцию.

Суммарно за год — 98,7₽ на акцию.

Годовое собрание пройдет 22 мая очно.

Дата закрытия реестра — 15 июня.

Компания направляет на дивиденды не менее 50% прибыли по РСБУ или МСФО.

Прибыль за 2024 год: 251,4 млрд ₽ по РСБУ, 306 млрд ₽ по МСФО.

🔹Свеча рассеивания в ожидании отгрузки🔹

⚡️Спроектированная и изготовленная компанией РНГ-Инжиниринг свеча рассеивания ожидает отгрузки на месторождение заказчика.

🔖Данная свеча рассеивания СР-0,01-ХЛ1 имеет высоту 10 м, диаметр 200/200мм и предназначена для утилизации аварийных сбросов газов и паров путем рассеивания.

СР применяются при утилизации сбросов газов и паров от предохранительных клапанов, установленных на сосудах и аппаратах, работающих со средами, не относящимися к взрывоопасным и вредным веществам, а также при сбросе легких газов (метана, природного газа и водородсодержащего газа с отношением плотности газа к плотности воздуха не более 0,8).

КАТАЛОГ КОМПАНИИ: https://www.rogeng.ru/upload/iblock/386/xz193qt00t6477k8qhpnl4h4jac9obvn.pdf