Поиск

Новый флоатер от МТС 002Р-13. Купон КС+2,0% на 5 лет. Стоит ли участвовать?

Сейчас только ленивый не выходит на рынок долга с флоатером. Все верят, что снижение ключевой ставки не будет быстрым. Насколько это интересно и сколько на этом можно заработать. Давайте разбираться:

ПАО «МТС» - компания, предоставляющая телекоммуникационные услуги, цифровые и медийные сервисы в России и Белоруссии. активно развивает собственную экосистему, включающую различные цифровые сервисы, IT-решения, финтех продукты и многое другое. Большая часть акций компании принадлежит АФК "Система".

Параметры выпуска МТС 002Р-13:

• Рейтинг: ААА (стабильный) от Эксперт РА

• Номинал: 1000Р

• Объем: не менее 10 млрд рублей

• Срок обращения: 5 лет

• Купон: КС + 200 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: put через 2 года (право инвестора предъявить облигации к выкупу)

• Квал: не требуется

• Дата книги: 13 октября

• Начало торгов: 16 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 370,9 млрд руб. (+11,6% г/г) Главными источниками роста стали телеком, цифровые сервисы и финтех-направление.

• Чистая прибыль: 8,9 млрд руб. (-81,4% г/г) В МТС связали это с ростом процентных расходов и амортизационных отчислений.

• Долгосрочные обязательства: 524,3 млрд руб. (+31,7% за 6 месяцев);

• Краткосрочные обязательства: 1,2 трлн руб. (+7,2% за 6 месяцев);

• Чистый долг: 430,4 млрд рублей, что на 2,8% выше уровня первого квартала. При этом долговая нагрузка остаётся стабильной: коэффициент Net Debt / LTM OIBDA удержался на отметке 1,7.

В обращении на Московской бирже имеются больше 20 выпусков. Из них выделил самые интересные:

• МТС 002P-11 #RU000A10BP79 Доходность — 17,29%. Купон: 19,00%. Текущая купонная доходность: 18,30% на 4 года 6 месяцев, ежемесячно. Оферта: 23 ноября 2026

• МТС 002P-12 #RU000A10BW62 Доходность — 17,11%. Купон: 18,00%. Текущая купонная доходность: 17,62% на 4 года 7 месяцев, ежемесячно. Оферта: 25 июня 2026

Выпусков много, вот только все они с офертой, что не позволит зафиксировать высокую доходность на длительный срок.

Похожие выпуски от других эмитентов::

• РЖД 001Р-28R #RU000A106ZL5 (ААА) Купон: КС+1,2% на 5 лет, ежемесячно

• Аэрофлот П02-БО-02 #RU000A10CS75 (АА) Купон: КС+1,6% на 5 лет, ежемесячно

• Россети 001Р-11R #RU000A107CG2 (ААА) Купон: КС+1,05% на 4 года 2 месяца, ежемесячно

• Газпром капитал выпуск 14 #RU000A1087J8 (ААА) Купон: КС+1,3% на 3 года 4 месяца, ежемесячно

• Норникель БО-001Р-07 #RU000A1083A6 (ААА) Купон: КС+1,3% на 3 года 3 месяца, ежемесячно

• МТС 002P-02 #RU000A1078S8 (ААА) Купон: КС+1,25% на 3 года 1 месяц, 4 раза в год

• Инарктика 002Р-03 #RU000A10B8P3 (А+) Купон: КС+3,4% на 2 года 4 месяца, ежемесячно

• АФК Система 002P-05 #RU000A10CU55 (АА-) Купон: КС+3,5% на 2 года, ежемесячно

• Группа Позитив 001Р-01 #RU000A109098 (АА) Купон: КС+1,7% на 1 года 7 месяцев, ежемесячно

• Балтийский лизинг БО-П11 #RU000A108P46 (АА-) Купон: КС+2,3% на 1 года 6 месяцев, ежемесячно

• ПАО «КАМАЗ» БО-П14 #RU000A10ASW4 (АА-) Купон: КС+3,4% на 1 года 2 месяца, ежемесячно

Если вы планируете инвестировать на короткий срок, то стоит обратить внимание на флоатеры: сейчас они интереснее облигаций с фиксированным купоном.

По сути, они предлагают лучшую доходность, чем банковские вклады: пока депозиты и сверхнадёжные облигации дают доходность на уровне или ниже ключевой ставки, флоатеры позволяют получить по ней премию.

Что по итогу: Новый выпуск предлагает лучшие условия, чем доступный на рынке флоатер МТС 2Р-05. Это выражается в повышенной купонной ставке и возможности получать доход каждый месяц, что повышает ликвидность выплат.

При сохранении стартовых параметров у выпуска есть небольшая премия как к своим выпускам, так и к бумагам других эмитентов в рейтинговой группе. Существенным минусом является наличие оферты, так что выбор за Вами. Я же предпочту пройти мимо данного предложения.

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#облигации #аналитика #новости #мегановости #обзор_рынка #купоны #новичкам #инвестор #инвестиции

'Не является инвестиционной рекомендацией

🌪 Как создать положительный денежный поток, когда рынок штормит 🌪

Каждый инвестор мечтает о ситуации, когда деньги приходят независимо от курса акций и новостей. Не угадывать, не пережидать, не ловить «дно», а просто получать доход, пока другие гадают, «что там сделает ЦБ».

Так строится машина денежного потока. И это — не магия. Это система.

Три угрозы для инвестора: что обвалило рынок и куда он движется?

Российский рынок акций понёс максимальные за полгода потери. Индекс Мосбиржи в ходе торгов обвалился на 4,5% к закрытию предыдущей сессии — до 2548,37 пункта. Более значительные потери IMOEX в этом году фиксировались только дважды: 9 апреля (падение на 5,37%) и 7 апреля 2024 года (–4,86%).

Как я уже не раз отмечал в своих утренних обзорах, рост котировок индекса был возможен лишь в отсутствие негативных новостей. Как только на первый план вышла геополитика, весь позитив быстро испарился.

Негативную динамику торгов задали заявления замглавы МИД Сергея Рябкова. Он констатировал, что импульс к урегулированию украинского конфликта, возникший после саммита на Аляске, полностью исчерпан. Кроме того, Москва не получила от Вашингтона ответа на свои инициативы по ДСНВ, в связи с чем вопрос о продлении договора в настоящее время не обсуждается.

Также опасения эскалации до уровня новой холодной войны, вызванные взаимными обвинениями США и России по поводу возможных поставок Украине дальнобойных ракет «Томагавк», спровоцировали массовые распродажи на российском фондовом рынке.

Санкционная повестка: Появилась новая дата для утверждения 19-го пакета санкций ЕС против России: теперь его рассмотрение в Европарламенте может состояться 22–23 октября в рамках очередного саммита Евросоюза. При этом Венгрия и Словакия, стремясь добиться уступок в своих экономических интересах, рассчитывают отсрочить принятие этих ограничительных мер.

Но негатив на этом не заканчивается: Инфляция в России за последнюю неделю составила 0,23%, с начала года цены выросли на 4,53%, годовая инфляция в РФ на 6 октября выросла до 8,1%. Можно с уверенностью заявить, что ускорение темпов роста потребительских цен будет воспринято как еще один сигнал в пользу паузы в цикле снижения ставки на октябрьском заседании ЦБ.

Что по технике: Индекс закрылся ниже психологически важной отметки в 2600 пунктов, что создает негативный сигнал для рынка. При сохранении текущего давления высока вероятность тестирования уровня поддержки в зоне 2640-2650. Учитывая слабость рынка, стоит быть к этому готовым.

Следующей целью может стать отметка 2500п, однако для такого развития событий потребуются новые негативные факторы, а именно — конкретные решения в сторону эскалации и ужесточения санкционного давления.

Трамп отдает себе отчет, что полный разрыв дипломатических отношений с Россией неприемлем. Сохранение рабочего диалога является для него необходимым условием для продолжения переговоров по урегулированию конфликта в Украине. Таким образом, его риторика, скорее всего, не выйдет за рамки практической плоскости.

Из корпоративных новостей:

Совкомбанк #SVCB ведет переговоры о приобретении одного из крупнейших игроков на рынке страхования жизни — компании Капитал life.

Ozon #OZON планирует запустить собственную управляющую компанию, а в дальнейшем получить брокерскую лицензию.

Группа Астра #ASTR и DIS Group создают технологический альянс для развития отечественных ИТ-решений.

Novabev #BELU акционеры утвердили дивиденды за 1п 2025г в размере 20 руб/акция (ДД 5%), отсечка - 18 октября

ПИК СД рассмотрит вопрос об отмене дивидендной политики. Также СД рекомендовал провести обратный сплит акций с коэффициентом 100 к 1.

СПБ Биржа порядка 10 эмитентов готовятся выйти на рынок капитала, разместить акции и облигации

Яндекс #YDEX СД принял решение о допэмиссии для целей реализации программы долгосрочной мотивации.

• Аутсайдеры: ПИК #PIKK (-9,67%), СПБ Биржа #SPBE (-8,56%), Whoosh #WUSH (-7,82%), Мечел-ап #MTLRP (-7,7%).

09.10.2025 - четверг

• #OZPH - Озон Фарм дата окончания размещения акций допвыпуска

• #NKHP - НКХП последний день с дивидендом 6.54 руб.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #новости #инвестор #инвестиции #обзор_рынка #новичкам #трейдинг

'Не является инвестиционной рекомендацией

Облигации Почта России 003Р-01 (фикс) и 003Р-02 (флоатер). Весомые причины пройти мимо

Пожалуй, сложно найти человека, который хоть раз не сталкивался с услугами этой компании. Сложности и недофинансирование видны, и этого не скрывают сами работники, выполняющие свои функции в отсутствие современной техники. Сегодня предлагаю заглянуть чуть глубже и понять, как обстоят дела с финансовой точки зрения:

АО «Почта России» — крупнейший федеральный почтовый и логистический оператор России, работающий во всех регионах страны.

Компания оказывает все виды услуг почтовой связи, осуществляет денежные переводы и доставку пенсий, обеспечивает прием платежей от населения, а также предоставляет логистические услуги. Почта России на 100% находится в собственности государства.

Параметры выпуска Почта России 003Р-01:

• Рейтинг: AА(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: КБД + 350 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Сбор заявок: до 09 октября

• Дата размещения: 14 октября

Параметры выпуска Почта России 003Р-02:

• Рейтинг: A(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: КС+300 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: только для квалов

• Сбор заявок: до 09 октября

• Дата размещения: 14 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 107,2 млрд руб. (-2,8% г/г);

• Чистый убыток: 23,8 млрд руб. (рост в 2 раза г/г);

• Субсидии из бюджета: 327 млн рублей, что в три раза больше, чем за весь 2024 год.

• Производительность почтовой сети: увеличилась на 5,3%

• Долгосрочные обязательства: 96,6 млрд руб. (-18,5% г/г);

• Краткосрочные обязательства: 211,3 млрд руб. (-27,3% г/г).

В настоящее время в обращении находится 16 выпусков биржевых облигаций компании на 115 млрд рублей:

Из аналогов с похожими параметрами на вторичном рынке можно выделить выпуски ПочтаР2Р04 #RU000A1055Y4 (YTP 18,21%) оферта: через 22 месяца, ПочтаР2Р01 #RU000A104V75 (YTP 18,1%) оферта: через 19 месяцев.

Похожие выпуски облигаций по уровню риска:

• Брусника 002Р-04 #RU000A10C8F3 (22,88%) А- на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,53%) А- на 2 года 8 месяцев

• Патриот Групп 001Р-01 #RU000A10B2D2 (24,89%) ВВВ на 2 года 4 месяца

• ГЛОРАКС оббП04 #RU000A10B9Q9 (21,09%) ВВВ на 2 года 4 месяца

• Сегежа Групп 003P-06R #RU000A10CB66 (26,01%) ВВ- на 2 года 3 месяца

• Делимобиль 1Р-03 #RU000A106UW3 (25,27%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (21,07%) А- на 1 год 9 месяцев

• ТГК-14 выпуск 2 #RU000A106MW0 (22,01%) ВВВ на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,12%) А- на 1 год 7 месяцев

Что по итогу: На основании анализа можно сделать вывод о нецелесообразности участия в размещении. Это обусловлено откровенно слабым финансовым состоянием эмитента и отсутствием премии к доходности на вторичном рынке.

В сравнении с флоатерами, куда интереснее выглядит: АФК Система 002P-05 #RU000A10CU55 Купон: КС+350 б.п. на 2 года. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#облигации #обзор #отчет #аналитика #инвестор #инвестиции #обзор_рынка #новичкам

'Не является инвестиционной рекомендацией

Отскок есть, триггеров нет. Опасная зона для покупателей. За чем стоит следить?

Не найдя поддержки в виде позитивных новостей, российский рынок приостановил свое восхождение. Индекс МосБиржи метался в течение дня, раз за разом пытаясь штурмовать недельный максимум, но каждый раз откатывался назад. В итоге амплитуда его движений постепенно сужалась, указывая на выжидательную позицию инвесторов.

Стоит отметить, что, несмотря на значительный рост в начале недели, о развороте долгосрочного нисходящего тренда говорить не стоит, пока мы не видим фундаментальных поводов для покупок акций широким фронтом.

По-прежнему в среднесрочные портфели нужно включать лишь точечные бумаги, основной капитал стоит держать в облигациях, а акциями лучше торговать спекулятивно, если ваш инвестиционный горизонт не превышает года.

Индексы МосБиржи и РТС стремятся в район 2690 пунктов и 1030 пунктов соответственно, где могут встретиться с сопротивлением продавцов. Оптимизма могут добавить данные по недельной инфляции, при условии, стабилизации показателей.

Ралли продолжается: политическая нестабильность в США продолжает быть катализатором роста золота. Из-за шатдауна и отсутствия компромисса в Конгрессе инвесторы активно переводят капитал в защитные активы, что впервые подняло цену выше $4000. Дополнительную поддержку также оказывают ожидания того, что ФРС на заседании в конце октября понизит ставку.

Из позитивного: Минфин подтвердил сохранение действующего механизма топливного демпфера, обеспечивающего предсказуемость доходов нефтяных компаний, а правительство поручило отсрочить уплату акциза на жидкую сталь и НДПИ на железную руду до 1 декабря, что временно снизит налоговую нагрузку на металлургию.

Вернуть рынки к падению могут новости, которые сейчас отошли на второй план. Речь идет об окончательном решении по крылатым ракетам «Томагавк». Для России этот шаг является «красной линией», которую Трамп не решается перейти.

Также значительный вес в коррекционных движениях на рынке имеет санкционное давление. ЕС до сих пор окончательно не утвердил 19-й санкционный пакет. Удивить российскую экономику новыми запретами сложно, но на настроения инвесторов и их готовность скупать акции это, безусловно, повлияет. Всем удачных торгов и взвешенных торговых решений.

Из корпоративных новостей:

Самолет планирует в октябре выпустить конвертируемые облигации на несколько миллиардов.

ФосАгро рассчитывает до конца года утвердить стратегию развития мощностей на ближайшие пять лет.

МТС IPO Юрента и AdTech технически готовы к концу года, но многое зависит от рыночных условий.

М.Видео объявила о запуске стратегического партнерства с Яндекс Доставкой. Теперь товары компании можно получать через сервис Яндекс Доставка в ПВЗ Яндекс Маркета.

Россети готовы строить системы накопления энергии в разных регионах России.

Абрау-Дюрсо российское вино могут начать продавать онлайн во 2кв 2026г.

Северсталь позиция по дивидендам неизменна: нужно миновать пик сapex и выйти на позитивный FCF.

СПБ биржа запустила торги фьючерсами на мировые индексы и биткоин.

Группа Позитив российская IT-отрасли по объему реализации в первом полугодии 2025 года показала рост в 15%.

• Лидеры: СПБ Биржа #SPBE (+9,7%), МТС #MTSS (+3,4%), ВК #VKCO (+3,35%), НЛМК #NLMK (+2,96%), Позитив #POSI (+2,82%).

• Аутсайдеры: ТМК #TRMK (-1,64%), Сургутнефтегаз #SNGSP (-1,4%), Мечел #MTLRP (-1,3%), ЮГК #UGLD (-0,9%).

8.10.2025 - среда

• #AFLT - Аэрофлот СД о реализации стратегии развития и цифровой трансформации группы Аэрофлот.

• Инфляция (ИПЦ) РФ (недельная) - 19:00 мск

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#акции #новости #аналитика #инвестор #инвестиции #обучение #новичкам #обзор_рынка

'Не является инвестиционной рекомендацией

💰 НДС 22%: как это ударит по кошельку и рынку? 💰

Представьте: январь 2026 года, вы заходите в магазин за обычными покупками, а ценники кусаются чуть сильнее. Неужели новая волна инфляции? Отчасти да: с Нового года ставка НДС вырастет с 20% до 22%. Что стоит за этим решением и к чему готовиться бюджету, бизнесу и всем нам?

Облигации Селигдар 001P-06. Купон до 17,25% на 2,5 года без оферт и амортизации

ПАО «Селигдар» — российский полиметаллический холдинг, который занимается горнодобычей и добычей металлов: золота, серебра, олова, меди, вольфрама.

Компания входит в топ-10 крупнейших российских компаний по объёмам годовой добычи золота и является крупнейшим производителем рудного олова в России.

Параметры выпуска Селигдар 001P-06:

• Рейтинг: ruA+ (Эксперт РА, прогноз "Негативный")

• Номинал: 1000Р

• Объем: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: не выше 17,25% годовых (YTM не выше 18,68% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 09 октября

• Дата размещения: 14 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Консолидированная выручка: 28,4 млрд рублей, увеличилась относительно показателя прошлого года на 36%.

• Выручка от реализации золота: 23,9 млрд рублей, увеличилась на 7,1 млрд рублей.

• Показатель EBITDA: 11,6 млрд рублей, рост к прошлому году — 42%.

• Рентабельность по EBITDA: 41%.

• Долгосрочные обязательства: 80,6 млрд руб. (+15,0% г/г);

• Краткосрочные обязательства: 94,8 млрд руб. (+8,4% г/г);

• Чистый Долг/ скорр. EBITDA: 3,26x.

Агентство «Эксперт РА» подтвердило кредитный рейтинг ПАО «Селигдар» на уровне ruA+, однако пересмотрело прогноз по нему в сторону ухудшения — со «стабильного» на «негативный».

К такому решению агентство подтолкнул ряд факторов:

• Рост долга: Активные инвестиции компании привели к увеличению долговой нагрузки.

• Дорогие кредиты: Ужесточение денежно-кредитной политики ЦБ РФ сделало обслуживание долга более затратным.

• Проблемы с оборотом: Замедлилась скорость оборота товарно-материальных запасов.

• Влияние цены на золото: Рост котировок золота привел к увеличению стоимости «золотых» обязательств компании.

Главный просчет: Выпуск «золотых облигаций» с привязкой номинала к цене золота стал, на мой взгляд, стратегической ошибкой менеджмента:

Выпущенные в апреле 2023 года по цене 4186,3 рубля за грамм, эти бумаги сегодня, на фоне роста цены золота, создают значительную долговую нагрузку с учетом еще и 5% купона.

Компания демонстрирует хороший рост выручки, вот только значительная часть дохода уходит на погашение долговых обязательств.

На данный момент в обращении находятся 8 выпусков облигаций. Из них выделил бы:

• Селигдар 001Р-03 #RU000A10B933 Доходность: 19,14%, Купон: 23,25%. Текущая купонная доходность: 21,25% на 1 год 11 месяцев, ежемесячно

• Селигдар 001Р-04 #RU000A10C5L7 Доходность: 19,00%, Купон: 19,00%. Текущая купонная доходность: 18,33% на 2 года 3 месяца, ежемесячно

Что готов предложить нам рынок долга:

• Группа ЛСР 001Р-11 #RU000A10CKY3 (17,64%) А на 2 года 10 месяцев

• ВИС ФИНАНС БО П09 #RU000A10C634 (17,83%) А+ на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,11%) А- на 2 года 8 месяцев

• ГЛОРАКС оббП04 #RU000A10B9Q9 (22,61%) ВВВ на 2 года 5 месяцев

• Делимобиль 1Р-03 #RU000A106UW3 (25,37%) А на 1 год 10 месяцев

• Аэрофьюэлз 002Р-05 #RU000A10C2E9 (19,78%) А на 1 год 9 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (20,91%) А- на 1 год 9 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,28%) А- на 1 год 7 месяцев

Что по итогу: К явным недостаткам стоит отнести растущую долговую нагрузку и возможность пересмотра рейтинга надежности в сторону его понижения. Также новое размещение явно проигрывает своим аналогам.

Например, выпуск «Селигдар4Р» с погашением через 2,3 года и доходностью к погашению 19,0% выглядит гораздо привлекательнее. Не вижу здесь инвестиционной идеи, поэтому проходим мимо. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #новости #обзор_рынка #инвестор #инвестиции #новичкам #обучение

'Не является инвестиционной рекомендацией

🐋 Рынок ищет новое дно. Продолжаю создавать пассивный доход. Еженедельное инвестирование №212

Инфляция снова немного подросла, рубль отказывается падать, а я также не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Основная часть моего портфеля – это 💰 дивидендные акции РФ, так будет продолжаться пока биржу не запретят, а всех инвесторов не отправят на завод.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 90,5%

● Облигации: 5%

● Золото: 2,5%

В акциях доли по компаниям от 5 до 15%. Облигациям отведено 10% от портфеля, доля одной облигации не более 5%, а золоту 5%, как защитному активу

Постепенно, экологичным способом, не трогая акции, довожу доли в портфеле по классам активов до запланированных.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по плану на октябрь, намечены компании, которые приобретаются в приоритете, а дальше по ситуации.

● Мать и Дитя MDMG: 1 шт.

● НоваБев Групп BELU: 4 шт.

● Газпром нефть SIBN: 3 шт.

● Русагро RAGR: 3 шт.

● ФосАгро PHOR: 1 шт.

Вместо того, чтобы спокойно закупить в пятницу, искал моменты, когда все будет дешевле, и вроде даже нашел, но кто сказал, что это дно, ведь снизу могут постучаться.

💰 Облигации

ОФЗ 26250: 3 шт.

ОФЗ 26247: 2 шт.

С облигациями ничего не выдумываю, не больше 5% на эмитента, выплаты от 4 до 12 раз в год, более менее кредитный рейтинг, в принципе, готово. В данный момент небольшой упор на валютные выпуски из-за крепкого рубля, которому пора вниз.

🥇 Золото

● Вим Золото GOLD: 516 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 17 000 ₽.

За год вложил в фондовый рынок 307 500 ₽.

Цель на 2025 год: 350 000 ₽.

Сезонное отсутствие инфляции закончилось и она снова начала немного расти. За прошедшую неделю выросла до 0,13%. Пока все идет в рамках, обозначенными ЦБ, к своему таргету в 4% пока еще далеко, годовая на уровне 8%.

Глобально про то, как действовать долгосрочному инвестору, писал здесь. Писал, конечно, для себя, чтобы не забыть, но может кому-то понравятся мысли, изложенные в данном тексте.

Высокая ставка не помогает рублю слабеть, некоторые экспортеры из-за этого очень сильно расстраиваются, но тут нужен компромисс для импорта и экспорта. Наша экспортно-ориентированная экономика вместе с бюджетом тоже этому не рада, вдобавок цены на нефть оставляют желать лучшего. Но кто сказал, что будет легко. Рубль постепенно, конечно же, будут опускать вниз. Аналитики каждый раз переобуваются в прогнозировании рубля, но что он будет слабеть, можно сказать с уверенностью. Вопрос в скорости и времени.

Несмотря на весь инфошум, а то с ума сойти можно, работаем, инвестируем, покупаем хорошие качественные активы и радуемся жизни. Поиск нового дна закончится и пойдем покорять вершины. Облигации, вклады, все это хорошо, но здесь, в моменте, но если мы хотим быть богатыми долго, то и инвестировать необходимо тоже долго, вы же в России живете, ну камон!)

✅ Также интересно будет для инвестора в дивидендные акции:

🔥3 компании на долгосрок для дивидендного инвестора

🔥ТОП-10 дивидендных акций на ближайший год (прогноз от УК Доход)

🔥5 компаний со стабильными дивидендами

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

Облигации Уральская кузница 001P-02. Купон до 13,00% на 3 года в валюте. Какие есть риски?

Данный эмитент для рынка долга не новый. Ранее он выходил с дебютным рублёвым размещением, теперь как видим, время пришло для предложения в валюте. Предлагаю оценить риски и потенциальную доходность:

ПАО «Уральская кузница» создано на базе «Чебаркульского металлургического завода», выпускает штампованные поковки из проката углеродистых и легированных марок стали, жаропрочных и титановых сплавов. С 2003 года входит в группу Мечел $MTLR

Параметры выпуска УралКуз 001P-02:

• Рейтинг ПАО "Мечел": A- (RU) от АКРА прогноз "Негативный"

• Номинал: 100 ¥

• Объем выпуска: 100 млн CNY

• Срок обращения: 3 года

• Купон: не выше 13,00% годовых (YTM не выше 13,80% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 08 октября

• Дата размещения: 13 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 10,4 млрд руб. (-9,0% г/г);

• Чистая прибыль: 4,3 млрд руб. (+3,7% г/г);

• Долгосрочные обязательства: 815,3 млн руб. (+20,7% г/г);

• Краткосрочные обязательства: 6,7 млрд руб. (-18,7% г/г);

• Отношение чистого долга к EBITDA: по итогам 2024 года находится на уровне 0,2х. При этом стоит помнить про высокую долговую нагрузку материнской компании – группы Мечел.

Снижение рейтинга «Мечел» агентство АКРА объяснило ростом долговой нагрузки на фоне сокращения операционного денежного потока. Причиной этого стало падение цен на ключевую продукцию компании.

В настоящее время на бирже торгуется только рублевый выпуск, поэтому сравнивать новое предложение будем сразу с другими компаниями:

• Уральская кузница оббП01 #RU000A10C6M3 Доходность — 20,91%. Купон: 20,00%. Текущая купонная доходность: 19,60% на 1 год 9 месяцев, ежемесячно

Что готов предложить нам рынок долга:

• Полипласт П02-БО-11 #RU000A10CTH9 CNY (11,98%) А- на 1 год 11 месяцев

• КИФА БО-01 #RU000A10CM89 CNY (13,70%) ВВВ на 1 год 10 месяцев

С большим уровнем риска можно рассмотреть:

• Инвест КЦ 001P-01 #RU000A10BQV8 USD (А-) Доходность: 11,24% на 2 года 8 месяцев

• Полипласт П02-БО-09 #RU000A10CH11 USD (А-) Доходность: 10,72% на 2 года 3 месяца

• Уральская Сталь БО-001Р-04 #RU000A10BS68 USD (А) Доходность: 11,62% на 2 года 2 месяца

Что по итогу: В сравнении с рыночными аналогами, начальные условия от УралКуз предполагают умеренную премию, создавая потенциал для роста котировок после размещения. Продолжительный срок обращения также является конкурентным преимуществом, давая инвесторам возможность зафиксировать привлекательную валютную доходность на длительный период.

Инфраструктурные сложности и привязка к компании Мечел - главные риски, которые нужно здраво оценивать. Окончательный выбор всегда за вами, я же планирую с умеренной долей от депозита принять участие в размещении. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #рынок #биржа #валюта #обзор_рынка #новичкам #инвестор #инвестиции

'Не является инвестиционной рекомендацией

🏤 Мегановости 🗞 👉📰

1️⃣ В сентябре число инвесторов на Мосбирже $MOEX выросло до 38,6 млн человек, счетов стало 73,1 млн.

Физлица вложили рекордные 317 млрд ₽, в основном в облигации.

Популярные акции — Сбербанк $SBER, ЛУКОЙЛ $LKOH, Газпром $GAZP, ВТБ $VTBR и Яндекс $YNDX.

Финансовые ошибки, которые могут привести к потере депозита

Финансовая грамотность – это не просто про умение копить или считать. Это про способность избегать распространённых ловушек, которые мы порой даже не замечаем.

Давайте вместе разберёмся, какие ошибки совершают многие и как их вовремя обнаружить:

Борьба с трендом. Открывая позицию в противоположном от тренда направлении, инвестор принимает на себя необоснованные риски.

Достаточно распространённая ошибка, когда инвестор начинает полагаться на свои ощущения вместо изучения технического анализа и определения общего тренда. Логика здесь такая: рынок уже сильно вырос без обоснованных на то причин и вот-вот должна случится коррекция.

Стоять против толпы, в надежде, что ты чувствуешь и понимаешь рынок, как никто другой, очень опасная игра с собственным депозитом.

Покупать, что падает. Новичку порой кажется, что когда сильно отросла акция, то туда уже бесполезно заходить и вместо того, чтобы искать точку входа в растущей истории, он начинает искать акции в которых нет покупателя.

Важным умением является видеть краткосрочный тренд под что, а вернее под какое событие растет та или иная акция и в моменты общей коррекции при актуальности идеи формировать в ней позицию.

Таким событием может стать:

• Ожидание сильной отчётности или дивидендных выплат.

• Окончание военного конфликта.

• Вывод на рынок дочерней организации.

• Рост мировых цен на газ и нефть

• Курс валюты и многое другое.

Нежелание фиксировать убытки. При неблагоприятном изменении цены необходимо вовремя фиксировать убыток, иначе потери возрастают и становятся неконтролируемыми.

Как заставить себя закрыть убыточную сделку?

Если эмоции не позволяют этого сделать, необходимо поручить это действие технике. Простейший вариант - после открытия позиции обязательно разместить стоп-приказ (Stop Loss).

Стоит заранее определить, какой уровень просадки является допустимым и что вы будете делать, когда все пойдет не по плану.

Использование кредитного плеча. Это позволяет увеличивать размер своих позиций, используя заёмные средства, но также увеличивает риск потери денег.

Очень опасная возможность и новичку лучше обходить ее стороной. Я лично только на третий год инвестирования начал применять в своей торговле эту опцию.

Слишком частые сделки. Большое количество сделок увеличивает комиссии и вероятность ошибок. Старайтесь торговать реже, но более обдуманно.

Для этого заранее определите уровни от которых вы готовы увеличить позицию. Важно такие значения выставлять у сильных уровней поддержки или сопротивления от которых чаще всего прослеживается реакция со стороны участников торгов.

Излишняя самоуверенность. Получая первый доход на фондовом рынке, у начинающих трейдеров зачастую складывается ложное представление о простоте заработка. Проблема встает особенно остро, если трейдер заработал крупную сумму денег.

Нередко начинающий инвестор или спекулянт ошибочно полагает, что может извлечь выгоду практически из любого движения цен. Излишняя самоуверенность приводит к открытию сделки без необходимого анализа с «холодной» головой. Когда позиция становится убыточной, ситуация усугубляется желанием отыграться, приводя обычно к еще большим потерям.

Главный способ не попасть в ловушку – быть внимательным к своим финансам. Пересматривайте свои расходы, планируйте бюджет, ставьте финансовые цели. И самое важное – не бойтесь признать, что где-то совершили ошибку. Ведь осознание – это первый шаг к исправлению ситуации.

Наш телеграм канал

✅️ Более подробно пишу про эти и другие компании на своей странице, так что подписывайтесь. Будем проходить этот путь вместе.

#акции #облигации #стратегия #обучение #новичкам #трейдинг #риск

'Не является инвестиционной рекомендацией

🚀 10 облигаций с жирными купонами и высокой доходностью от 20% до 27% годовых

Продолжаем богатеть на облигациях. Начинаем цикл подборок облигаций “из грязи в князи”. Сегодня рейтинг BB+ и BBB-, высокая текущая купонная доходность, отсутствие оферт и все облигации на год и больше, поехали!

Данная подборка для тех, кому, возможно, скучно жить, но еще не МММ. Рейтинг говорит сам за себя, риски есть как и везде, но здесь они повыше.

Также можете ознакомиться с подборками облигаций, которые могут заинтересовать инвестора:

🔷 Пассивный доход на длинных ОФЗ. Фиксируем 14% годовых

🔷10 облигаций с ежемесячным купоном (NEW!!!🔥)

🔷 10 облигаций с высоким купоном. Рейтинг А

🔷 10 высокодоходных облигаций с рейтингом ВВВ и ниже (слабоумие и отвага)

💸 Виллина 001P-01

● ISIN: RU000A10A505

● Цена: 100,9%

● Купон: 28% (69,81 ₽) купончик со временем становится меньше

● Дата погашения: 22.11.2027

● Купонов в год: 4

● Рейтинг: BBB-

● Текущая купонная доходность: 27,7%

💸 ТД РКС 002Р-05

● ISIN: RU000A10BQM7

● Цена: 105,7%

● Купон: 28% (23,01 ₽)

● Дата погашения: 20.05.2028

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 26%

💸 ВЕРАТЕК-01

● ISIN: RU000A10A0H8

● Цена: 101,4%

● Купон: 26% (64,82 ₽)

● Дата погашения: 03.11.2027

● Купонов в год: 4

● Рейтинг: BBB-

● Текущая купонная доходность: 25,3%

💸 ТЕХНО Лизинг 001Р-07

● ISIN: RU000A10BBG1

● Цена: 104,4%

● Купон: 27% (22,19 ₽) купончик со временем становится меньше

● Дата погашения: 16.03.2030

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 25,3%

💸 ПАО "ТГК-14" 001Р-03

● ISIN: RU000A10AEF9

● Цена: 126%

● Купон: 26,5% (21,78 ₽)

● Дата погашения: 10.02.2028

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 20,7%

💸 ГЛОРАКС 001P-03

● ISIN: RU000A10ATR2

● Цена: 111%

● Купон: 28% (23,01 ₽)

● Дата погашения: 27.01.2027

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 24,8%

💸 ДжетЛенд БО-01

● ISIN: RU000A107G63

● Цена: 104,9%

● Купон: 21% (17,26 ₽)

● Дата погашения: 06.12.2026

● Купонов в год: 12

● Рейтинг: BB+

● Текущая купонная доходность: 20,4%

💸 ЭкономЛизинг 001Р-08

● ISIN: RU000A10B081

● Цена: 111%

● Купон: 27% (22,19 ₽)

● Дата погашения: 18.02.2028

● Купонов в год: 12

● Рейтинг: BBB-

● Текущая купонная доходность: 23,9%

💸 ГК Сегежа 003P-06R

● ISIN: RU000A10CB66

● Цена: 100,2%

● Купон: 23,5% (19,32 ₽)

● Дата погашения: 25.01.2028

● Купонов в год: 12

● Рейтинг: BB+

● Текущая купонная доходность: 22,9%

💸 АйДи Коллект 001P-01

● ISIN: RU000A10B2P6

● Цена: 110,7%

● Купон: 26% (21,37 ₽)

● Дата погашения: 27.02.2028

● Купонов в год: 12

● Рейтинг: BB+

● Текущая купонная доходность: 23,4%

Не стал брать самое дно, типа B и B-, так как там уже такой запредельный риск, что доходности падают из-за него. Так сказать золотая середина, с большими, конечно, рисками, но еще, если совсем отчаянные, то терпимо. Есть выпуски на три и более лет, при прочих равных, можно зафиксировать, ну совсем вкусную доходность, но на разумную долю. Диверсификацию никто не отменял.

А в целом, во всех облигациях, независимо от рейтинга, есть один риск, который может накрыть их всех разом. Он называется инфляция, если она у нас пойдет не по плану ЦБ, а чуть выше, то фиксированные доходности будут съедаться, об этом тоже стоит помнить и не забывать.

В своем портфеле, согласно своей стратегии, я облигациям отвел долю в 10%, сейчас упор делаю на валютные облигации. Также все еще интересны ОФЗ.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

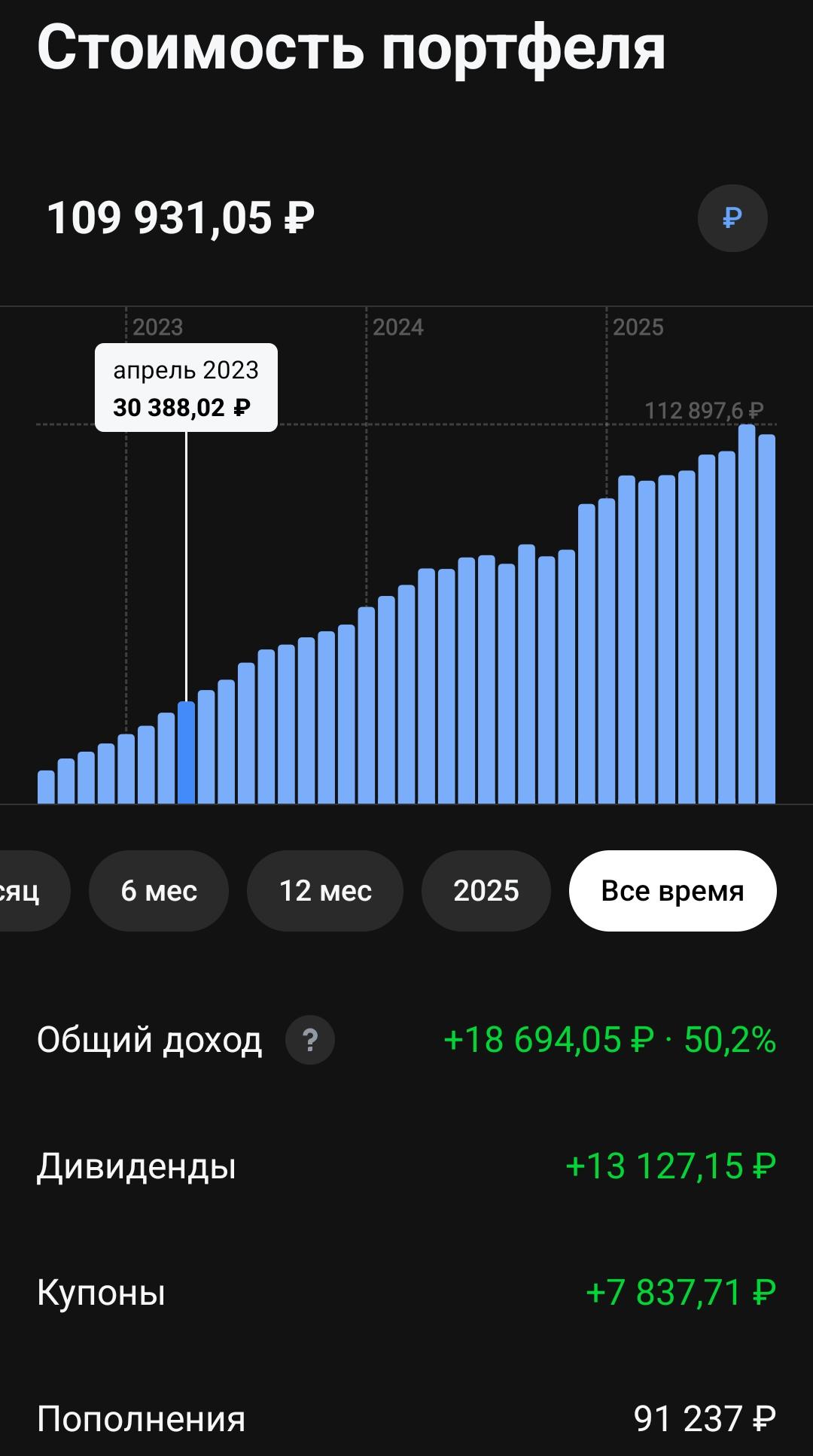

🪙 Pocket Money. Карманные деньги. Нам 3 года.

3 года назад анонсировали проект #pocket_money или Карманные деньги.

Начальные инвестиции - 10 тыс рублей, пополнение каждую неделю по 500 р.

Некоторые инвесторы подхватили эту иницитиву.

Первые посты на эту тему:

https://t.me/pensioner30/3903

🪙В" target="_blank">https://t.me/pensioner30/3894

https://t.me/pensioner30/3903

🪙В чем была идея?

Предположим, что у нас есть школьник, ему 8 лет, он ходит в школу и ему периодически выдают карманные деньги (по 500 рублей в неделю). Плюс какие то деньги ему подарили бабушки и дедушки (10 тысяч рублей). Он может все "бездарно" потратить, а может задуматься о своем будущем и начать инвестировать.

И по прошествии 10 лет данный школьник (уже не школьник) сможет потратить свои деньги на обучение, машину, квартиру, либо стать пенсионером в 18 лет… Если накоплений хватит).

Можно использовать разные инструменты: акции, облигации, фонды, золото… (все доступные инструменты).

Можно подвести итоги за 3 года.

Портфель вырос с 10 тысяч до 109,9 тыс рублей. Рост почти на 100 тысяч, но надо понимать что это в основном благодаря пополнению. Всего пополнений было на 88 тыс рублей.

30 процентов портфеля – облигации, остальное – акции, фонды и золото.

Есть диверсификация по отраслям: нефтегаз, финансовый сектор, металлурги, ИТ, телеком и т.д.

Почти все самые известные компании есть в портфеле, правда нет Газпрома)

48% портфеля занимают Лукойл, Сбер, Татнефть и Роснефть. $LKOH $SBER $TATNP $ROSN

Можно сказать, что это мои фавориты. Хотя наверное стоит немного пересмотреть приоритеты.

В основном отдаю предпочтение компаниям, которые стабильно платят и повышают дивиденды. Дивиденды и купоны продолжаю реинвестировать.

За все время купонами и дивидендами получил около 21 тыс рублей.

Из последних покупок: облигации Брусника 002Р-04, фонд денежного рынка TMON, облигации Самолет 18, Яндекс Финтех 2. $TMON

Если было полезно/интересно, то можете поставить оценку. 🚀

Продолжаем инвестировать.

Облигации Уральская сталь 001Р-06 (фикс) и 001Р-07 (флоатер). Риски все выше

На рынке долга наблюдается тренд на рост доходности облигаций, вызванный неопределенностью относительно динамики снижения ключевой ставки. В этих условиях новые выпуски размещаются с более привлекательными условиями. Правда уровень риска - не становится меньше:

«Уральская Сталь» — крупный металлургический холдинг полного цикла, расположенный в Новотроицке, Оренбургская область, производящий чугун, широкий спектр сталей (включая уникальные мостовые, коррозионностойкие, криогенные) и литые изделия.

Параметры выпуска Уральская сталь БО-001Р-06:

• Рейтинг: A(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2,5 года

• Купон: не выше 20,00% годовых (YTM не выше 21,94% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Сбор заявок: до 08 октября

• Дата размещения: 13 октября

Параметры выпуска Уральская сталь БО-001Р-07:

• Рейтинг: A(RU) (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 3 млрд рублей

• Срок обращения: 2 года

• Купон: КС+425 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: только для квалов

• Сбор заявок: до 08 октября

• Дата размещения: 13 октября

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 57 979 млн руб. Отмечается значительное снижение выручки на 31,2% из-за укрепления рубля и ухудшения конъюнктуры рынка.

• EBITDА: 152 млн руб. Наблюдается катастрофическое падение операционной рентабельности.

• CAPEX: 4 736 млн руб. Инвестиции в основные средства сохраняются на высоком уровне.

• Долгосрочные обязательства: 55,2 млрд руб. (-3,8% г/г);

• Краткосрочные обязательства: 96,8 млрд руб. (-1,0% г/г);

• Соотношение Чистый Долг/EBITDA на уровне 5,4x (0,86х на конец 2023 года и 2,12х на конец первого полугодия 2024г.).

В феврале 2025 года АКРА понизило кредитный рейтинг компании до уровня A(RU), изменив прогноз на «Негативный». Это связано с высокой вероятностью сохранения средних уровней по долговой нагрузке и обслуживанию долга в 2025 году.

В обращении находятся три выпуска биржевых облигаций компании на 24 млрд рублей, выпуск биржевых бондов на 350 млн юаней и биржевой выпуск на $20 млн:

• Уральская Сталь БО 001Р-05 #RU000A10CLX3 Доходность — 20,48%. Купон: 18,50%. Текущая купонная доходность: 18,55% на 2 года 4 месяца, ежемесячно

Новый выпуск с фикс купоном привлекателен за счет повышенной доходности на старте, что создает потенциал для роста котировок. Покупать на долгосрок, я бы не рекомендовал.

Похожие выпуски облигаций по уровню риска:

• Брусника 002Р-04 #RU000A10C8F3 (23,17%) А- на 2 года 9 месяцев

• ВУШ 001P-04 #RU000A10BS76 (21,34%) А- на 2 года 8 месяцев

• Патриот Групп 001Р-01 #RU000A10B2D2 (24,89%) ВВВ на 2 года 4 месяца

• ГЛОРАКС оббП04 #RU000A10B9Q9 (22,01%) ВВВ на 2 года 4 месяца

• Сегежа Групп 003P-06R #RU000A10CB66 (26,01%) ВВ- на 2 года 3 месяца

• Делимобиль 1Р-03 #RU000A106UW3 (25,57%) А на 1 год 10 месяцев

• Уральская кузница оббП01 #RU000A10C6M3 (19,59%) А- на 1 год 9 месяцев

• ТГК-14 выпуск 2 #RU000A106MW0 (22,36%) ВВВ на 1 год 8 месяцев

• Полипласт П02-БО-05 #RU000A10BPN7 (20,44%) А- на 1 год 7 месяцев

Что по итогу: Риск в данной истории пропорционален потенциальной доходности. Эмитент предлагает высокую доходность для своего рейтинга, а дефицит подобных бумаг на рынке может обеспечить краткосрочный рост котировок после размещения.

Однако фундаментальные показатели компании ослабевают: растет долговая нагрузка, ухудшается операционная эффективность, так что выбор за Вами. Всех благодарю за внимание и поддержку постов.

Наш телеграм канал

✅️ Стараюсь на ежедневной основе разбирать первичный рынок и находить для Вас интересных эмитентов под различные сценарии. Подписывайтесь на канал, чтобы ничего не пропустить.

#облигации #аналитика #обзор_рынка #инвестор #инвестиции #новичкам #риск #подборка

'Не является инвестиционной рекомендацией

🔥 ТОП-5 дивидендных акций на 2026 год с доходностью от 15% до 21% от SberCIB

Продолжаем богатеть на дивидендах. На этот раз ребята из Сбера подготовили целых 5 компаний, которые по их мнению в 2026 году порадуют инвесторов жирными дивидендами. Пропускать такое нельзя, надо обязательно смотреть, погнали!

Пока аналитики соревнуются в том, кто сможет напрогнозировать еще больший процент по дивидендам от компаний, вот тут например, РБК собрали аналитиков из разных инвест домов, доходности там большие, а некоторые и вовсе фантастические.

2025-й год явно не дивидендный год для российского фондового рынка, эффект жесткой ДКП постепенно накрывает, как после похмелья, компании. Вклады и облигации в настоящее время обыгрывают дивиденды в сухую с разгромным счетом. Настроения у инвесторов в целом, что-то очень пессимистичное.

И тут на сцену выходят два типа инвесторов, те, которые видят возможности, и те, кто не может выдержать риска всего происходящего с нами и со страной и уходят, по их мнению, в более спокойную облигационную и депозитную гавани.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 ТОП-10 компаний, которые платят дивиденды даже в кризис!

🔥 ТОП-10 с самыми стабильными дивидендами

А теперь переходим к списку акций из сегодняшней подборки.

🔥 Корп центр ИКС 5 X5

● Дивиденд: 600 ₽

● Дивидендная доходность: 21,7%

● Цена акции: 2 763 ₽ (1 лот – 1 акция)

Как-то уж очень щедро. Интересно будет посмотреть на выручку после поднятия НДС, ну а пока наблюдаем.

🔥 ЮМГ МКПАО GEMC

● Дивиденд: 157 ₽

● Дивидендная доходность: 19,8%

● Цена акции: 789 ₽ (1 лот – 1 акция)

157 ₽ для аналитиков из Сбера - это базовый вариант. Ниче так базовый. А еще может быть дополнительный в 260 ₽, золотая компания, получается.

🔥 МТС MTSS

● Дивиденд: 35 ₽

● Дивидендная доходность: 17%

● Цена акции: 204 ₽ (1 лот – 10 акций)

Тут все стандартно, фиксированный дивиденд, который платят исправно. Правда, доходность всегда такая высокая, потому что сами акции дешевеют и не растут уже давно.

🔥 Европлан ЛК LEAS

● Дивиденд: 87 ₽

● Дивидендная доходность: 17,2%

● Цена акции: 505 ₽ (1 лот – 1 акция)

Базовый сценарий аналитиков.

🔥 Банк Санкт-Петербург BSPB

● Дивиденд: 50 ₽

● Дивидендная доходность: 15%

● Цена акции: 335 ₽ (1 лот – 10 акций)

Если будет так как говорят аналитики, то непременно хорошо. Но вот последняя рекомендация разочаровала инвесторов. Хотя в этом году, вообще мало, кто радует.

Вот так ребята из Сбера оценивают эти 5 компаний на следующий год. Тут некоторые не знают, что делать завтра, а эти смотрят с оптимизмом в 2026-й год. Вполне оптимистично, как будет на самом деле, покажет время.

Чтобы не расстраиваться по каждому поводу, инвестировать надо долго, желательно всю жизнь. и со временем грамотно пользоваться входящим потоком денег из ваших накоплений. Всем удачи, всех обнял!

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен

📉 Когда рынок играет против тебя 🥶

Кажется, что наш фондовый рынок в последние годы проверяет инвесторов на прочность. С 2022 по 2025 год надежды сменяются разочарованиями, а красные цифры в терминале стали чем-то вроде фона для утреннего кофе.

🔥Итоги 4 лет и 1 месяца инвестиций. Покупки сентября. Пассивный доход растет. Портфель 2,1 млн ₽

Продолжаю открыто делиться с вами итогами своего инвестирования. Позади 4 года и 1 месяц, как я внес на брокерский счет первую тысячу рублей. Время подбить все цифры и подвести итоги августа 2025 года, поехали!

💼 Портфель на 1 сентября 2025

В мой портфель входят 4 брокера (Т-Инвестиции, А-Инвестиции, СберИнвестиции и БКС) и по состоянию на 1 сентября 2025, сумма на всех счетах составляла 2 184 000 ₽.

💸 Пополнения

В сентябре пополнил портфель на 36 000 ₽.

Пополнения за 9 месяцев 2025 года составили 290 500 ₽.

🤑Сколько всего проинвестировал в 2025 году?

За восемь месяцев пополнения извне на счет 290 500 ₽, реинвестирование на данный момент составляет 110 148 ₽. В общей сложности пока вышло 400 648 ₽. Вместе с реинвестом планирую приобрести активов минимум на полмиллиона рублей, как пойдет дальше, посмотрим.

😐 Что произошло с портфелем за сентябрь?

Прекрасно отрицательно поивестировал в сентябре. Портфель стал меньше несмотря на внесения и небольшой реинвест от купонов, в сентябре кроме купонов других выплат не получал. Закрепился выше отметки в 2 млн ₽, вниз пока не пробил и на этом уже хорошо.

Мой портфель

Сумма вложений и их стоимость

Проинвестировано: 1 559 500 ₽

Общее состояние портфеля: 2 133 579 ₽

Доходность на основе XIRR: 15,9% годовых.

Портфель за сентябрь получил рост наоборот в 50 400 ₽, и это без учета пополнений и поступлений купонов, с ними минус 87 680 ₽. Готовлюсь к октябрю, пополнения может быть чуть увеличу,а там еще и дивиденды осенние, будем покупать, одним словом.

🍸 События сентября

● Считал пассивный доход за 8 месяцев 2025.

● Список акций к покупке на сентябрь, с краткими комментариями

● Дивидендно прошелся по Газпром нефти, пока все плохо, но это пока

● Акции в перспективе ближайших 12 месяцев с высокими дивидендами.

● Дивидендная прожарочка Мать и Дитя

● 10 облигаций с ежемесячными выплатами. Рейтинг А+ и выше

● Пассивный доход на длинных ОФЗ. Фиксируем 13%+ и ждем апсайд цены

● Перспективы Сбербанка и его дивиденды

В сентябре у меня был план и я его придерживался. Моя стратегия (наконец-то я про нее вам рассказал), знакомьтесь, она позволяет мне не обращать внимание на истеричек на рынке и регулярно, на еженедельной основе, покупать дивидендные акции, облигации и немного золота.

🛍 Покупки сентября

Акции:

● Мать и Дитя: 5 шт.

● НоваБев Групп:13 шт.

● Газпром нефть: 16 шт.

● Роснефть: 4 шт.

● Новатэк: 1 шт.

● Русагро: 4 шт.

Облигации:

ЛСР 1Р11, Брусника 2Р4, ОФЗ 26230, ОФЗ 26243, ОФЗ 26250, ОФЗ 26233

Золото:

BCSG: 128 шт.

GOLD: 1113 шт.

💰 Дивиденды 2025

Дивидендно-купонная зарплата на сегодняшний день:

● Январь: 15389 ₽

● Февраль: 0 ₽

● Март: 0 ₽

● Апрель: 6 997 ₽

● Май: 3 563 ₽

● Июнь: 28 012 ₽

● Июль: 8 898 ₽

● Август: 44 500 ₽

● Сентябрь: 1 283 ₽

Здесь показывал пример модельного портфеля акций с облигациями, который можно использовать для формирования регулярного денежного потока в месяцы отсутствия дивидендов

💰 Дивиденды за все время

● 2022 – 26 000 ₽

● 2023 – 57 000 ₽

● 2024 – 159 299 ₽

● 2025 – 110 148 ₽

Напомню, что в начале года я приблизительно подсчитал прогнозные выплаты. Минимум – это 216 000 рублей, а для того, чтобы превзойти прошлогодний результат в два раза, необходимо получить 320 000 рублей. Так что, минимум буду считать за умеренный результат, а 320 000 за результат отличный.

UPD: По предварительным подсчетам в 2025 году, если удастся чуть превзойти прошлый результат, буду очень доволен. Отчеты плохие, нефтяникам вообще не позавидуешь, а вот в следующем году буду уже ждать туземун по пассивному доходу, ведь никто мне не запрещает ждать.)

В планах продолжать инвестировать, работать и зарабатывать. Еженедельно, спокойно, несмотря на все страшилки, которые гуляют в инфополе. Впереди зима, а чтобы не поехать кукухой, также желаю вам не читать советских газет по утрам, а лучше вообще никаких не читайте, только если твиты Трампа для веселья.

Кайфуем, радуемся жизни и продолжаем покупать только качественные и хорошие активы. Всех обнял!

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен