Поиск

Как американцы выходят на пенсию миллионерами: математика $200 в месяц и культура накоплений

Секрет не в магии Уолл-стрит, а в трёх привычках — начать рано, пополнять регулярно и покупать весь рынок через индексные фонды. В долгосроке именно эти привычки превращают десятки и сотни долларов в миллионы.

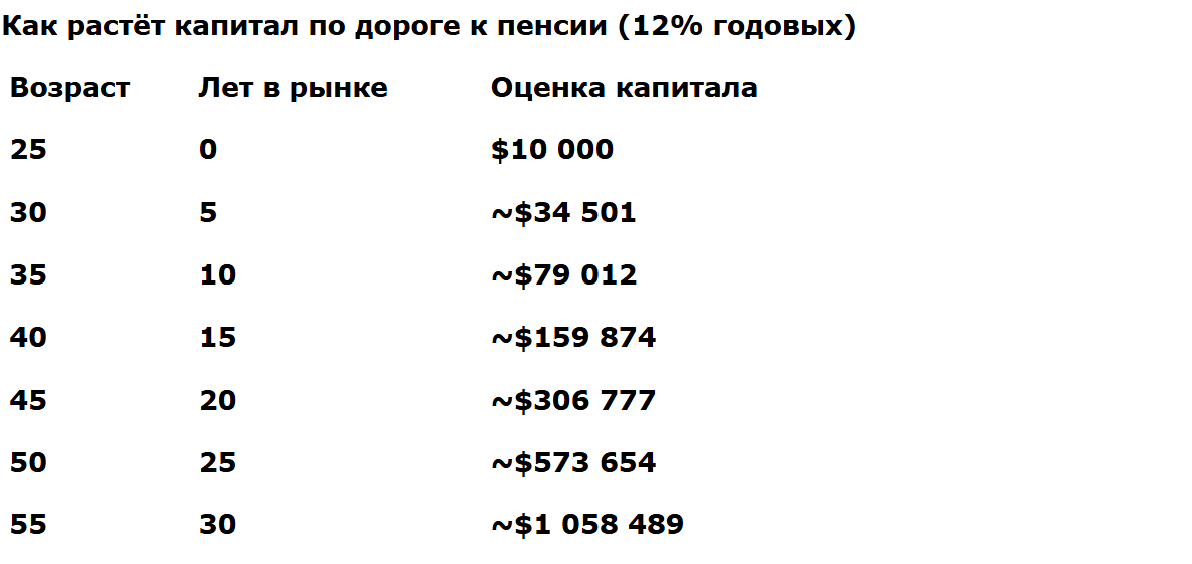

25 лет, старт $10 000, пополнения $200/мес., доходность 12% годовых

Представим простую жизненную ситуацию. Молодому человеку 25 лет, он имеет сбережения в $10 000 и решает ежемесячно откладывать ещё по $200, инвестируя их в фонд Nasdaq-100 (например, QQQ). Это не «ставка на удачу», а покупка целого сегмента рынка технологий.

Историческая среднегодовая доходность Nasdaq-100 колебалась в диапазоне 10–12 %. Возьмём для расчётов верхнюю границу — 12 %. При ежемесячной капитализации процентов за 30 лет, к 55 годам, получается следующее:

Итоговый капитал: ≈ $1 058 489

Ваши собственные взносы: $10 000 + $200 × 12 мес. × 30 лет = $82 000

Доход рынка: ≈ $976 489

Иными словами, около 90 % будущего капитала создаёт не человек, а рынок и время.

см. таблицу

* Расчёт: ежемесячная капитализация, ставка 1%/мес. (12%/год), взнос $200 в конце каждого месяца.

Эта таблица показывает ключевой момент: чем ближе к финишу, тем быстрее растёт кривая. Последние 10 лет дают больше прироста, чем первые 20 вместе. Это и есть эффект сложного процента.

«Это правда так у них устроено?» — да, и цифры это подтверждают

Чтобы не казалось, что это просто теория, приведём реальные данные. По данным на конец 2024 года число владельцев пенсионных счетов 401(k) с балансом свыше $1 млн достигло 537 000 человек (+27 % за год). В I квартале 2025-го рынок немного просел, и таких инвесторов стало около 512 000, но масштаб ясен - сотни тысяч американцев реально имеют семизначные суммы только в пенсионных накоплениях.

Fidelity сообщает, что в среднем американцы откладывают 9,5 % зарплаты, а ещё примерно 4,8 % добавляет работодатель. В сумме выходит около 14,3 % дохода, что полностью соответствует финансовым учебникам.

Данные Empower показывают в 50 лет средний баланс на 401(k) составляет около $607 000, а в 60 лет — более $568 000 (часть денег уже снимается). Это серьёзные суммы, позволяющие обеспечить стабильную жизнь без оглядки на пенсию от государства.

Почему это работает: три простые привычки

Старт как можно раньше. Время — главный союзник инвестора, и именно оно превращает небольшие суммы в серьёзный капитал. Разница между стартом в 25 и в 35 лет — это десятки и даже сотни тысяч долларов на горизонте пенсии. При позднем старте придётся вносить в 3–4 раза больше, чтобы догнать тех, кто начал раньше. Для наглядности: инвестор, начавший в 25 лет с $200 в месяц, к 55 годам может иметь около миллиона, а тот, кто начнёт в 35, должен уже откладывать почти $900 ежемесячно ради аналогичной цели. В этом и заключается «цена времени» — оно работает на тех, кто вовремя сделал первый шаг.

Регулярность. Даже $200 в месяц превращаются в миллион, если делать это дисциплинированно и без пропусков. Именно регулярность делает накопления предсказуемыми и превращает привычку в мощный инструмент. Для американцев совершенно нормально откладывать 10–15 % дохода, и это происходит автоматически через пенсионные планы.

В России многие привыкли считать, что «откладывать нечего», хотя на практике даже 5–10 % дохода, инвестированные грамотно, дают огромный эффект. Например, человек с зарплатой 60 000 рублей, инвестирующий всего 3–5 тысяч ежемесячно, за 20–25 лет способен сформировать капитал, достаточный для серьёзной финансовой подушки. Главное — не размер взноса в начале, а привычка делать это стабильно.

Простота и системность. Вместо того чтобы угадывать «какие акции вырастут», американцы покупают индексные фонды. Это снижает риски, минимизирует комиссии и даёт рыночную доходность. Более того, такой подход экономит время и нервы: вместо постоянного анализа и попыток «обыграть рынок» они получают среднюю доходность всего индекса, которая на длинной дистанции оказывается выше, чем у большинства активных трейдеров. Простота и системность делают стратегию доступной практически любому человеку, вне зависимости от уровня финансовых знаний.

А если начать позже? «Цена» времени

Предположим, что цель остаётся прежней — накопить $1 000 000 к 55 годам. Но теперь важно показать, как сильно влияет момент старта. Чем позже человек начинает, тем большее финансовое давление ложится на его ежемесячный бюджет. Посмотрим, сколько нужно вносить при старте в разные возрастные периоды:

Старт в 35 лет (20 лет до пенсии): нужно уже около $901 в месяц, даже с тем же стартовым капиталом $10 000.

Старт в 45 лет (10 лет до пенсии): потребуется примерно $4 204 в месяц.

Каждое упущенное десятилетие многократно повышает нагрузку на бюджет и требует всё больших ежемесячных сумм, которые не каждому по силам. Этот пример наглядно объясняет, почему в США так важно «начать как можно раньше». Для них откладывать на пенсию с первой работы — это норма и социальный стандарт. Молодой сотрудник, приходя на работу, автоматически включается в пенсионную систему, и сбережения начинают формироваться едва ли не с первой зарплаты. Поэтому к 40–50 годам американец уже имеет ощутимый капитал, который затем ускоренно растёт благодаря эффекту сложного процента.

Что ещё стоит учитывать

Доходность 12 % годовых — это усреднённый показатель по Nasdaq-100, но реальный рынок идёт неровно: бывают кризисы, годы падений и даже целые «нулевые десятилетия», когда индекс остаётся на месте. Инвестор должен быть готов к таким периодам и воспринимать их как часть нормального рыночного цикла. История американского фондового рынка показывает, что на длинной дистанции кривая всё равно уходит вверх, а терпеливые инвесторы вознаграждаются. Важно понимать: 12 % — это не гарантия на каждый год, а среднее значение, складывающееся из многих взлётов и падений. Именно поэтому дисциплина и готовность ждать играют решающую роль.

Налоги и комиссии. Налоговые льготы в США (например, IRA и 401(k)) позволяют копить эффективнее: взносы часто списываются до налогообложения, а доходы растут без налогов до момента выхода на пенсию. Это создаёт мощный эффект ускоренного роста капитала. В России пока таких инструментов меньше и налоговая система даёт меньше стимулов к долгосрочным инвестициям, однако даже без льгот работа сложного процента сохраняется. Более того, грамотный выбор низкокомиссионных фондов и долгосрочное удержание активов способны существенно повысить итоговую доходность, так как комиссии и налоги в сумме съедают десятки процентов результата на горизонте десятилетий.

Диверсификация. QQQ сконцентрирован на крупнейших технологических компаниях, и это создаёт риск высокой зависимости от динамики сектора Big Tech. Чтобы сгладить возможные колебания, многие американцы комбинируют его с фондами на S&P 500, облигациями, недвижимостью, а также с международными ETF. Такая комбинация снижает риски, распределяет капитал по отраслям и регионам и делает портфель более устойчивым к кризисам. В долгосрочной перспективе именно диверсификация помогает удерживать доходность ближе к среднерыночной и уменьшает вероятность серьёзных просадок, которые могут выбить инвестора с выбранного пути

Культура накоплений в США и уроки для России

Американская «пенсия-миллион» — это не миф и не привилегия сверхбогатых. Это прямое следствие культуры, где привычка откладывать и инвестировать является столь же естественной, как платить налоги или делать взносы в медицинскую страховку. В школах и университетах молодых людей учат не только «как зарабатывать», но и «как копить и инвестировать», обсуждают простые формулы сложного процента, объясняют различие между доходностью и риском. В компаниях пенсионные программы встроены в социальный пакет, и сотрудники практически с первого рабочего дня автоматически подключаются к 401(k) или IRA, где работодатель ещё и добавляет свою часть. Эта система работает как «финансовый автопилот»: взносы идут каждый месяц, рынок растёт в долгосроке, а капитал накапливается почти незаметно. И самое главное — это воспринимается не как «опция», а как жизненный стандарт и элемент личной ответственности за будущее. Именно поэтому пенсионеры-миллионеры в США — это массовое явление, а не исключение.

Россиянам тоже стоит перенять эти привычки и взглянуть на долгосрочные накопления не как на роскошь, а как на инструмент обеспечения будущего. Даже без налоговых льгот и при доходах ниже американских можно выстроить систему регулярных сбережений. Вкладывая пусть и меньшие суммы — например, 5–10 % от зарплаты — и делая это стабильно, любой человек способен сформировать капитал, который через 20–30 лет даст свободу и уверенность. Такой подход позволит не зависеть исключительно от государственной пенсии и создаст подушку безопасности для семьи. Более того, формирование привычки к регулярным инвестициям постепенно меняет финансовую культуру общества в целом, повышая уровень доверия к рынкам и устойчивости экономики.

Миллион долларов к пенсии — это не привилегия узкого круга богатых, а вполне достижимая цель при системном подходе. Ранний старт, регулярные взносы и инвестирование через индексные фонды постепенно превращают обычных людей с обычными зарплатами в пенсионеров-миллионеров. Суть не в уровне дохода, а в дисциплине, финансовой культуре и осознанном использовании силы сложного процента. Чем раньше человек начинает, тем заметнее его деньги начинают работать на него, и со временем кривая роста приобретает экспоненциальный характер. Это значит, что даже небольшие суммы в 100–200 долларов в месяц, вложенные на протяжении десятилетий, превращаются в капитал, сопоставимый с состояниями обеспеченных людей.

#инвестии #сбережения #CAGR #Nasdaq

Знакомство с фондом «Парус-Макс»

Всем привет!

Сегодня мы начинаем серию публикаций, посвященных разбору нашего фонда «Парус-Макс» — инструмента, который мы создали вместе с нашими инвесторами менее года назад.

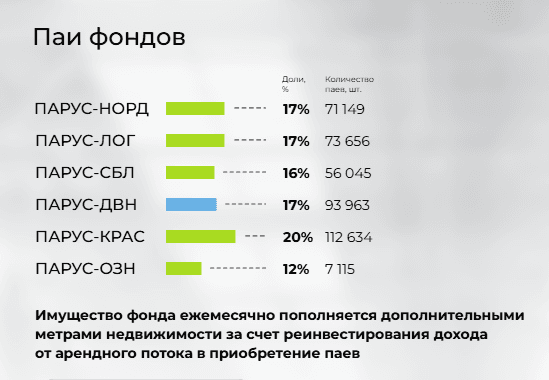

📌 Идея и Концепция

Всё просто: его уникальность заключается в стратегии. «Парус-Макс» — это стратегия накопления капитала, или, как мы ее называем, «фонд 2.0 для супер инвестора».

Идея его создания родилась более года назад на нашей «Лаборатории фонда» — мероприятии с участием инвесторов, которые выразили желание реинвестировать доходы, получаемые от паев монофондов. Мы услышали этот запрос и максимально постарались его удовлетворить.

Так на свет появился «Парус-Макс» — открытая и прозрачная платформа для эффективного приумножения капитала.

Идею работы можно сравнить с паевым супермаркетом, где мы формируем корзину из паев наших монофондов по лучшим рыночным ценам.

📌 Фонд руководствуется тремя базовыми принципами

🟢 Первый — принцип равенства долей. Мы стремимся к тому, чтобы ни один монофонд не занимал в портфеле более 35%, равномерно распределяя активы между сегментами коммерческой недвижимости: складами, офисами и торговыми площадями.

🟢 Второй принцип — покупка паев только по цене, равной или ниже их расчетной стоимости. Это гарантирует, что мы всегда приобретаем активы выгодно.

🟢 Третий принцип — обязательное реинвестирование всего поступающего дохода. Деньги не простаивают и сразу же начинают работать на инвестора, создавая эффект сложного процента.

Какие ключевые преимущества для инвестора❓

1️⃣ Автоматическое реинвестирование. Весь доход от монофондов автоматически направляется на покупку новых активов, запуская магию сложного процента.

2️⃣ Минимальные комиссии. Это сервисный фонд. Наша управляющая компания берет символическое вознаграждение, 12 тыс руб. в год, так как основная комиссия уже заложена в монофондах.

3️⃣ Диверсификация. Фонд включает паи разных монофондов, снижая риски за счет вложений в разные объекты и сегменты рынка.

4️⃣ Налоговая эффективность. Фонд не является плательщиком налога на прибыль, поэтому все выплаты поступают в полном объеме, ускоряя реинвестирование. Кроме того, после трех лет владения паем инвестор может воспользоваться льготой долгосрочного владения и освободить от НДФЛ доход до 3 млн рублей за каждый год владения.

Материалы к изучению:

📍 Карточка фонда на сайте https://parus.properties/funds/max

📍 Финансовая модель фонда https://disk.yandex.ru/i/y-UugiPgN4jK7A

Ваш PARUS AM!💚

Успеют ли инвесторы поймать ракету с Novabev ⁉️

💭 Разберём финансовые показатели, дивидендную политику и планы по развитию, чтобы понять, стоит ли инвестировать...

💰 Финансовая часть / ✔️ Операционная часть (2 кв / 1 п 2025)

📊 Выручка сети супермаркетов ВинЛаб выросла существенно — на 25,8% во втором квартале и на 22,7% за первое полугодие. Увеличение выручки стало результатом повышения трафика покупателей и среднего чека покупок. Так, во втором квартале количество посетителей выросло на 14,2%, а средний чек увеличился на 10,2%; аналогичные показатели за первое полугодие составили 11,8% и 9,7% соответственно. Количество магазинов увеличилось за отчетный период на 90 единиц, доведя общее число торговых точек до 2131 магазина на июнь 2025 года. Продажи, рассчитанные по сопоставимым торговым площадям, показали положительный тренд: несмотря на незначительный рост посещаемости (+2,7% во втором квартале), основной вклад в динамику продаж внес рост среднего чека. Общий показатель сопоставимых продаж за первые шесть месяцев вырос на 8,9%, причем доля прироста, обеспеченная увеличением среднего чека, составила 8,7%. Отдельно отмечается значительное количество электронных заказов, выданных в магазинах сети в июне: порядка 280 тысяч заявок.

🍾 Во втором квартале общие отгрузки компании Novabev превысили отметку в 4 миллиона декалитров, показав прирост на 13%. За первое полугодие объем поставок достиг почти 7,2 миллионов декалитров, увеличившись на 5%. Что касается собственных товаров компании, их поставки выросли значительно больше: во втором квартале было отправлено около 3,2 миллионов декалитров продукции собственного производства, что на 16% больше аналогичного периода прошлого года. Итоги первого полугодия также позитивны — собственные товары были поставлены в объеме чуть менее 5,6 миллионов декалитров, что соответствует росту на 6%. Импортная продукция была доставлена в количестве примерно 765 тысяч декалитров во втором квартале, прибавив 5% относительно предыдущего года, тогда как за полгода этот показатель составил 1,5 миллионов декалитров.

👌 Компания демонстрирует стабильный рост чистой выручки свыше 15% ежегодно, причем значительный скачок в 2022 году обусловлен увеличением поставок продукции и ростом цен вследствие ухода зарубежных алкогольных брендов и сложностей с импортом. Движущим фактором является высокий уровень продовольственной инфляции, которая, вероятно, снизится ко второй половине 2025 года, приводя к снижению динамики выручки в последующие годы.

💳 Несмотря на наличие значительного долга и достаточно высоких процентных ставок, финансовое положение компании устойчиво благодаря большому объему свободных денежных средств. Компания намерена погасить существенную часть задолженности, включая выплаты по облигациям, без привлечения новых кредитов.

😎 Инвестиции компании направлены преимущественно на развитие розничной сети (примерно 40%), модернизацию существующей инфраструктуры и поддержку действующих активов. Ожидается дальнейшее повышение операционной эффективности бизнеса, способствующее улучшению финансовых показателей.

💸 Дивиденды

🤑 Novabev придерживается политики регулярных дивидендов, выплачиваемых два раза в год, составляющих минимум половину чистой прибыли по МСФО. После стабилизации операционной деятельности возможен возврат к выплате 100% прибыли акционерам без накопления резервов. В таком сценарии дивидендная доходность к концу 2027 года может составить до 130р. Это делает компанию одной из наиболее привлекательных среди конкурентов.

🤷♂️ Тем не менее, этот вариант развития событий остается оптимистичным сценарием. Возможны альтернативные исходы: отсутствие восстановления маржи, преждевременное прекращение роста сети или ухудшение внутренних финансовых показателей, что отрицательно скажется на показателях эффективности ВинЛаба.

🆕 IPO

🥸 Совет директоров Novabev в апреле 2025 года принял решение начать подготовку к первичному размещению акций своей торговой сети ВинЛаб. Хотя потребность в дополнительном финансировании отсутствует — долговая нагрузка компании приемлема, а операционная деятельность обеспечивает достаточный денежный поток — выход на биржу рассматривается скорее как возможность частично вывести средства (cash-out), обеспечив дополнительную финансовую гибкость для реализации долгосрочных стратегий развития.

❗ IPO ВинЛаб может вызвать спекулятивный рост акций. Но рыночная цена компании уже отражает её действительную ценность исходя из генерируемых ею денежных потоков.

✔️ Стратегия компании

🧐 Если компания выполнит заявленные планы по росту сети — будет открывать дополнительно 400 магазинов ежегодно, а также сохранит темпы роста алкогольного сегмента на уровне инфляции, то ожидается достижение следующих ориентиров: общая выручка приблизится к отметке 270 миллиардов рублей, из которых примерно 70 миллиардов будут приходиться на продажу собственной алкогольной продукции.

🤔 Однако подробная информация о конкретных мерах реализации данной стратегии отсутствует. Остается открытым вопрос о достаточности рыночной емкости для столь масштабного расширения розничной сети.

🫰 Тем не менее финансовое положение представляется весьма привлекательным. Соотношение цена/прибыль (P/E) на уровне 2,9 к 2029 году при полном распределении чистой прибыли на дивиденды обеспечит трехкратное повышение стоимости акций.

📌 Итог

💪 Деятельность компании во втором квартале 2025 года показала положительные результаты. Трудно однозначно утверждать, обусловлено ли это изменением структуры продаж в течение года либо действительно наблюдается реальный прирост темпов роста, однако общая тенденция положительная. Согласно ожиданиям, начиная с 2026 года компания должна демонстрировать стабильный рост показателя свободного денежного потока (FCF) и операционного денежного потока (OCF), что позволяет ей развивать бизнес без привлечения внешнего долгового капитала.

🆕 Проведение первичного публичного размещения акций («IPO») дочернего предприятия предоставит Novabev Group возможность дополнительно увеличить собственный капитал.

🤓 Объем выплачиваемых дивидендов зависит от размера свободного денежного потока (FCF). В ближайшие годы, в частности в 2025–2026 годах, высокий уровень капитальных вложений (CAPEX) и высокие ставки по займам ограничат возможности выплаты значительных дивидендов. Однако постепенное снижение кредитных ставок и укрепление операционных результатов приведут к увеличению доли распределяемой прибыли среди акционеров.

🎯 ИнвестВзгляд: Руководство эффективно управляет оборотным капиталом, стремясь увеличить приток денежных средств, вероятно, выбрав осторожную стратегию расширения в ближайшие годы. Это очень долгосрочная история. Смотрим на перспективу нескольких лет вперёд, цель и горизонт соответствующие. Доля в портфеле немного увеличена.

📊 Фундаментальный анализ: ✅ Покупать - учитывая стабильный рост выручки, рентабельность, низкую зависимость от займов и высокую дивидендную доходность, акции имеют потенциал для роста.

💣 Риски: ☁️ Умеренные - ограниченность экспортных возможностей, высокие затраты на CAPEX и возможное замедление темпов роста после нормализации рынка не позволяют оценить риски как «низкие», однако со временем ситуация может измениться, тогда и котировки станут совсем иными.

💯 Ответ на поставленный вопрос: Да, успеть можно, но всё нужно делать своевременно. Когда рынок даст переоценку компании, котировки будут далеко от текущих. Ракета уже в воздухе, но это не моментальный взлёт. Главное — ориентироваться на долгосрочную перспективу. Если вы видите «экспертов», которые говорят, что "сюда не стоит лезть" — перепроверьте их портфель, а не затарился ли он по полной?

👇 А если еще не подписаны на "ИнвестВзгляд", то ждем вас в профиле ❗

$BELU #BELU #инвестиции #акции #анализ #бизнес #Novabev #дивиденды #IPO #риски #Novabev #ВинЛаб #идея #прогноз #обзор #аналитика

Когда ЕМС решит раздать накопленные миллиарды ⁉️

💭 Разбираемся, почему компания выбрала путь накопления...

💰 Финансовая часть (1 кв 2025)

📊 Выручка компании за отчетный период достигла отметки в 5,3 миллиарда рублей. Важным показателем стало достижение чистой прибыли — 5,4 миллиарда рублей. Денежные потоки также оказались позитивными, достигнув объема в 3,5 миллиарда рублей. Это стало возможным благодаря оптимизации затрат, что обеспечило исторически высокую валовую рентабельность.

🤷♂️ Компанией принято решение временно приостановить выплату дивидендов, направляя свободный кэш на накопление денежных резервов. Уже сформирована значительная сумма свободных средств, предстоит погасить небольшую долю краткосрочных обязательств в 2025 году, после чего останется лишь долгосрочная задолженность под ставку около 10,8–10,9%, срок погашения которой истекает в 2028 году. Дальнейшие шаги относительно избытка наличности пока неизвестны, возможны варианты распределения прибыли акционерам или участие в сделках слияния и поглощения.

💪 При минимальных инвестициях в капитальные затраты компания аккумулирует значительные средства, ожидается дальнейший положительный эффект за счёт чистого дохода от процентов.

🧐 Резкого улучшения показателей не ожидается — ситуация стабильная. Особенно если руководство не примет решения расширять масштабы бизнеса, однако конкретные планы пока не раскрываются перед инвесторами.

💸 Дивиденды

🤑 Главным фактором, удерживающим цену акций на нынешнем уровне, является ожидание восстановления дивидендных выплат. Благодаря этому акции не снижаются в стоимости ниже уровня компании «Мать и дитя». Однако если начнется распределение всей прибыли на дивиденды, коэффициент P/E может увеличиться до диапазона 8–10 в условиях дальнейшего ожидаемого снижения ключевой ставки.

🤔 Наиболее сложной задачей является оценка размера будущих дивидендов. Можно предположить, что при отсутствии сделок по слиянию и поглощению (M&A) или иных действий по выводу средств из компании, весь свободный денежный поток (FCF), будет направлен на выплаты дивидендов. Дополнительно планируется единоразовая выплата ранее накопленного резерва. Ожидаемые дивиденды за 2025 год будут выплачены в 2026 году.

📍 Важно отметить, что в январе 2025 года доли прежнего руководства были переданы новой структуре — ООО «Ресурс», которое получило контроль над 72,71% голосов. По законодательству, новому владельцу необходимо выждать один год, чтобы избежать налогообложения при распределении дивидендов, вероятно, именно этот фактор объясняет задержку.

🔥 Таким образом, инвесторы столкнутся с необходимостью ждать целый 2025 год, надеясь, что финансовые отчеты не покажут признаков роста дебиторской задолженности или выдачи кредитов.

💰 Согласно оценкам, общий объем выплат составит около 18,5 миллиарда рублей, или 205 рублей на одну акцию. Такая доходность весьма привлекательна, составляя почти 27,5%, хотя она носит единовременный характер. Важнее будет дальнейшее поддержание регулярных дивидендов, которые при полном распределении прибыли составят около 120 рублей на акцию ежегодно, что тоже вполне достойно.

📌 Итог

↗️ Можно предположить, что по завершении финансового 2025 года будет произведена полная раздача всех накопленных средств в виде дивидендов в первом полугодии 2026 года, после чего последуют регулярные ежегодные выплаты дивидендов в объеме всей годовой прибыли. Эти меры способны привести к существенной переоценке рыночной оценки предприятия.

🎯 ИнвестВзгляд: Существуют риски, угрожающие перспективам компании: финансовые махинации руководства, сомнительные корпоративные практики и стратегия роста через M&A, замедляющая рост акций из-за отсутствия больших единовременных дивидендов. Идеи нет.

💯 Ответ на поставленный вопрос: Необходимо выждать один год после передачи ООО «Ресурс» контрольного пакета, чтобы минимизировать издержки. Ранее первой половины 2026 года дивидендов ждать не стоит.

👇 Реакции к посту приветствуются.

$GEMC #GEMC #Инвестиции #Дивиденды #Акции #Финансы #Корпорации #Бизнес #Экономика

📈 Мегамотивация 💡

Представьте, вы поставили себе чёткую финансовую цель. Не абстрактное «когда-нибудь накоплю», а конкретный план — например, сформировать фонд #жкхfree к определённой дате. Вы даже рассчитали график: сколько откладывать каждый месяц, на чём экономить, куда инвестировать. И всё вроде идёт по плану… до тех пор, пока не наступает «ленивый месяц».

Вместо откладывания по плану — лишний ужин в ресторане, новый гаджет «потому что скидка», и, конечно, «в следующем месяце наверстаю». Знакомо? Вот тут и нужен инструмент, который будет бить по самому больному месту — по кошельку или по эмоциям.

От внушительной прибыли до заморозки месторождений: как выживает Алроса в кризис ⁉️

💭 Проанализируем, как компания справляется с финансовыми трудностями и какие шаги предпринимает для сохранения позиций на рынке...

💰 Финансовая часть (1 п 2025)

↘️ Компания столкнулась с существенным ухудшением финансовых показателей. Основной причиной стало значительное снижение доходов, вызванное падением цен на алмазы и уменьшением объема продаж

📊 Чистая прибыль компании увеличилась на 12,2% по сравнению с аналогичным периодом предыдущего года и достигла отметки в 39,03 миллиарда рублей. Несмотря на рост чистой прибыли, выручка компании снизилась на четверть, составив 116,04 миллиардов рублей, а валовая прибыль уменьшилась почти вдвое, достигнув уровня 29,16 миллиардов рублей.

🔀 Показатель прибыли от реализации продукции упал практически наполовину до 19,2 миллиардов рублей. Доходность компании перед вычетом налогов за указанный период поднялась до суммы 46,615 миллиардов рублей, что превышает показатель первого полугодия 2024 года на 5,655 миллиардов рублей.

📛 Наиболее критическим фактором стала ситуация с свободным денежным потоком (FCF). Из-за значительного сокращения поступлений и накопления запасов продукции, связанного с санкциями и общим спадом рынка, свободный денежный поток стал резко отрицательным.

✔️ Операционная часть

🧐 Компания приняла решение приостановить добычу на ряде месторождений с низкой рентабельностью. Так, начиная с 15 июня текущего года, прекратится деятельность на Верхне-Мунском месторождении, а с начала апреля будут законсервированы объекты добычи в районе рек Хара-Мас и Очуос.

🤷♂️ Эти шаги соответствуют заявленному руководством компании курсу на повышение экономической эффективности и оптимизацию расходов, анонсированному в ноябре 2024 года. Совокупная продукция указанных участков составляет менее 1 миллиона карат ежегодно, что соответствует лишь 3% общей годовой добычи корпорации.

🥸 При этом руководство рассчитывает сохранить полную готовность возобновления эксплуатации месторождений сразу после стабилизации мировой ситуации на рынке алмазов. Такие мероприятия позволяют снизить расходы предприятия примерно на 9 миллиардов рублей в год.

🔶 В тот же момент Алроса изучает сотрудничество с АРМЗ для разработки чукотских золотых месторождений. Ведётся разведка золота в Якутии, ожидается первая добыча текущего года. Основной проект — Дегдеканское месторождение в Магаданской области (до 5 тонн золота ежегодно). Стратегия диверсификации позволяет снизить риски кризиса алмазного рынка и использовать колебания цен на золото и алмазы.

💎 Компания не забывает и про технологическое развитие: планирует в сентябре текущего года испытать новый универсальный высокопроизводительный сепаратор алмазов. Это устройство значительно повысит эффективность переработки кимберлитовой руды, увеличив её производительность до 300 тонн в час — примерно в четыре раза больше, чем у существующих рентгенолюминесцентных сепараторов.

📌 Итог

💎 Алмазно-бриллиантовая индустрия переживает затяжной кризис, продлившийся уже два года подряд. Причиной сложившейся ситуации стало устойчивое снижение потребительского интереса к изделиям из бриллиантов, что препятствует восстановлению и развитию отрасли. Признаки быстрого выхода из кризиса отсутствуют, сектор продолжает находиться в состоянии стагнации.

🎯 ИнвестВзгляд: Финансовые трудности и отсутствие дивидендов только усугубляют инвестиционный взгляд. Идеи здесь нет.

💯 Ответ на поставленный вопрос: Хотя финансовое положение компании остается непростым, руководству удается оперативно реагировать на внешние угрозы путем снижения затрат, модернизации оборудования и расширения сфер деятельности. Однако пока признаки скорого завершения кризиса на мировом алмазном рынке отсутствуют, и состояние сектора продолжит оставаться тяжелым.

👇 Спасибо, что дочитали. С Вас подписка! Если уже подписаны, то "лайк"

$ALRS #ALRS #алроса #алмаз #диверсификация #инновации #золотодобыча #инвествзгляд #Бизнес #Стратегия

🔥ТОП-10 самых доходных и надежных облигаций на короткий срок. Доходность до 24%. Рейтинг А и выше

Рынок оперился и уже закладывает чуть ли не 14-ю ставку. Идеи в облигациях скукоживаются, а длинные выпуски корпоративных облигаций с приемлемой доходностью днем с огнем не сыщешь. Сегодня с вами посмотрим на 10 выпусков, короткие на короткой дистанции могут помочь инвесторам приумножить свои накопления.

Ниже представлены две подборки для получения ежемесячных выплат на 1 год и более:

💠10 облигаций с ежемесячными выплатами и рейтингом ВВВ

💠 10 облигаций с высокой доходностью, ежемесячными выплатами и рейтинг А- и выше

Доходность снижается, купончик относительно тела худеет, но все еще достойно внимания, заходите смотрите, а мы переходим к коротышам, которые будут поинтереснее вкладов и накопительных счетов.

💸 ГК Самолет БО-П13

● ISIN: RU000A107RZ0

● Цена: 96,6%

● Купон: 14,75% (12,12 ₽)

● Выплаты: ежемесячно

● Дата погашения: 24.01.2027

● Рейтинг: A

● Доходность к погашению (YTM): 24,6%

💸 Интерлизинг 001Р-06

● ISIN: RU000A106SF2

● Цена: 96,7%

● Купон: 13,5% (28,1 ₽)

● Выплаты: 4 раза в год

● Дата погашения: 24.08.2026

● Рейтинг: A

● Доходность к погашению (YTM): 21,7%

💸 ЕвроТранс БО-001Р-01

● ISIN: RU000A105PP9

● Цена: 97,9%

● Купон: 13,5% (11,1 ₽)

● Выплаты: ежемесячно

● Дата погашения: 11.12.2025

● Рейтинг: A-

● Доходность к погашению (YTM): 21,7%

💸 ПКБ 001Р-02

● ISIN: RU000A103RJ3

● Цена: 99,3%

● Купон: 10,75% (2,68 ₽)

● Выплаты: 4 раза в год

● Дата погашения: 19.09.2025

● Рейтинг: A-

● Доходность к погашению (YTM): 17%

💸 Уральская Сталь БО-001Р-01

● ISIN: RU000A105Q63

● Цена: 96,8%

● Купон: 10,8% (53,85 ₽)

● Выплаты: 2 раза в год

● Дата погашения: 25.12.2025

● Рейтинг: A

● Доходность к погашению (YTM): 19,5%

💸 Элемент Лизинг БО 001P-07

● ISIN: RU000A1080N5

● Цена: 99,4%

● Купон: 15,75% (4,66 ₽)

● Выплаты: ежемесячно

● Дата погашения: 03.03.2026

● Рейтинг: A

● Доходность к погашению (YTM): 18,6%

💸 ВТБ Лизинг 001Р-МБ-02

● ISIN: RU000A109X45

● Цена: 101%

● Купон: 21,5% (17,67 ₽)

● Выплаты: ежемесячно

● Дата погашения: 23.10.2025

● Рейтинг: AА

● Доходность к погашению (YTM): 17,3%

💸 Восточная Стивидор.Ком 1P-01R

● ISIN: RU000A102G50

● Цена: 96,5%

● Купон: 6,55% (32,66 ₽)

● Выплаты: 2 раза в год

● Дата погашения: 03.12.2025

● Рейтинг: AА-

● Доходность к погашению (YTM): 18,2%

💸 Автодор ГК БО-003Р-03

● ISIN: RU000A105V82

● Цена: 96,7%

● Купон: 10,3% (51,36 ₽)

● Выплаты: 2 раза в год

● Дата погашения: 12.02.2026

● Рейтинг: AА+

● Доходность к погашению (YTM): 19%

💸 ГТЛК БО-06

● ISIN: RU000A0JVWJ6

● Цена: 98,7%

● Купон: 11,64% (29,02 ₽)

● Выплаты: 4 раза в год

● Дата погашения: 20.10.2025

● Рейтинг: AА-

● Доходность к погашению (YTM): 18,5%

Последствия высокой ключевой ставки имеют инерционный эффект. Поэтому, всякие “жопоньки” и дефолты могут догнать компании немного попозже. Из-за этого убрал рейтинг, который начинается на букву B, а оставил только А и выше, эти ребята понадежнее, как минимум, но и здесь могут быть различного рода сюрпризы и не очень приятные.

Тут на фоне эйфории по поводу договорнячка можно было и на акциях делать хорошие проценты, но то спекуляции, а мы тут с вами про инвестиции. методично набираем акции, разбавляя интересными fixed income инструментами.

Все циклично, на смену высокой ключевой ставке придет низкая в районе 8-10%, стоимость акций переоценится, дивиденды опять не будут казаться привлекательными, потому что посмотрите, как цена выросла. И так по кругу. Но те, кто покупал регулярно и не особо смотрел на котировки обнаружит приятный бонус в виде высокой доходности на вложенный рубль, но кто ж привык у нас ждать, всем надо здесь и сейчас.))

В своем портфеле, согласно своей стратегии, я облигациям отвел долю в 10%, а основную часть занимают дивидендные акции, для создания более равномерного кэшфлоу, ведь как мы знаем, есть месяцы с полным отсутствием дивидендных выплат, тут как раз и пригодятся облигации.

❗ Сервис, где веду учет инвестиций!

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

Финансовые сложности Транснефти: повод для паники ⁉️

💭 Разберёмся, насколько критичны текущие проблемы и стоит ли беспокоиться инвесторам...

💰 Финансовая часть (1 кв 2025)

📊 Выручка снижается на 2%, чистая прибыль — на 12,6%. EBITDA отражает реальную ситуацию бизнеса: в первом квартале произошло незначительное падение на 0,7%. Резерв снизился вследствие отрицательного свободного денежного потока (FCF).

🤔 Доход от транспортировки нефти увеличился на 2,5%, однако операционная прибыль сократилась на 3%. Таким образом, операционная рентабельность немного ухудшается, хотя ситуация остается стабильной.

📛 Операционные затраты выросли всего на 5,8% без учёта стоимости продаваемой нефти. Основной причиной стало увеличение расходов на оплату труда на 18%.

💱 Запасы оборотного капитала увеличились, что негативно сказалось на размере операционного денежного потока (OCF). Анализ денежных потоков демонстрирует первый квартал с негативным FCF без учета полученного процентного дохода. Если учесть проценты, показатель близок к нулю.

🤷♂️ Согласно оценке, свободный денежный поток (FCF) в 2025 году составит примерно 107 миллиардов рублей. Однако выплата дивидендов в размере свыше 150 миллиардов рублей приведёт к уменьшению резервов. К тому же значительно увеличиваются капитальные вложения. Так, капзатраты (CAPEX) первого квартала продемонстрировали прирост на 30,6%, что согласуется с утвержденной долгосрочной программой инвестиций.

✔️ Операционная часть (за 2024 год)

🛢️ Прокачка нефти остается относительно устойчивой, варьируясь в пределах 440–480 миллионов тонн ежегодно в период с 2019 по 2023 гг. Однако в 2024 году объем снизился на 3%, главным образом вследствие уменьшения поставок сырья производителями в магистральные трубопроводы, обусловленного сокращением добычи в рамках сделки ОПЕК+. Общее падение производства нефти составило 2,8% — с 530,6 миллиона тонн в 2023 году до 516 миллионов тонн в 2024-м. Ожидается, что благодаря поэтапному отказу от добровольных квот к 2027 году добыча немного увеличится, что приведет к росту объема перекачиваемой нефти.

🔲 Что касается светлых нефтепродуктов, то их транспортировка выросла примерно на 15% в течение периода с 2019 по 2023 год. Но в 2024 году этот показатель упал на 2%, поскольку регулярные атаки на нефтеперерабатывающие заводы первой половины года привели к снижению переработки нефти и выпуска продукции. К этому же привел и установленный лимит на добычу нефти в России согласно условиям ОПЕК+. Поскольку экспорт в западные направления фактически прекращён, акцент делается на расширение поставок нефтепродуктов странам Евразийского экономического союза.

✅ Развитие

🤷♂️ Около 15% трубопроводов используются свыше 50 лет и подлежат обязательной замене. Чтобы поддерживать надежность сети, компания вкладывает средства в модернизацию и капитальный ремонт действующих магистралей.

⚓ Кроме того, Транснефть расширяет свою инфраструктуру, развивая морские порты Новороссийск и Приморск, а также ориентируется на восток. Планируется увеличить пропускную способность всей системы на 32 млн тонн к 2026 году. Объем инвестиций на ближайшие шесть лет составит около 2,2 триллиона рублей.

📌 Итог

👌 Компания испытывает давление на финансовую стабильность из-за роста операционных затрат, повышенных налогов и значительных инвестиционных вложений, что снижает чистую прибыль и уже сокращает накопления компании. Однако её стабильная деятельность делает акции привлекательной инвестицией, несмотря на возможные краткосрочные трудности.

🎯 ИнвестВзгляд: Продолжаем удерживать в портфеле, при возможности доля будет только увеличиваться.

💯 Ответ на поставленный вопрос: Текущая ситуация не требует паники, показатели соответствуют ожиданиям, а стратегическое развитие компании продолжается в запланированном порядке.

👇 Если понравился обзор, то с Вас "👍" или "🚀"

$TRNFP #TRNFP #Транснефть #капиталовложения #дивиденды #инвестиции #модернизация #нефть #энергетика #экономика #ОПЕК #идея #прогноз #обзор #аналитика

Богатство и Библия: Казначей

В Церкви Христовой изначально была финансовая составляющая.

Это было как нечто неизбежное, но вторичное. Имея общие накопления в основном

от пожертвований, те отдавались в распоряжение Иуде Искариоту, который очевидно

грезил быть в царстве Мессии казначеем, министром финансов, банкиром. Деньги тратились на необходимое и на

милостыни, в связи с чем, когда Искариот увидел, как Христа мажут дорогим

маслом, то возмутился. Ин.12:4-6 "Тогда один из учеников Иисуса, Иуда Симонов Искариот, который хотел предать Его, сказал: Для чего бы не продать это миро за триста динариев и не раздать нищим? Он это сказал не потому, что заботился о нищих, а потому, что был вором: он носил с собой ящик для сбора денег и понемногу таскал оттуда."

ПИК под ударом: выживет ли гигант после эпохи высоких ставок ⁉️

💭 Анализируем, как ПИК справляется с вызовами времени, и пытаемся определить, выдержит ли компания давление...

😎 Предисловие

📋 Группа компаний ПИК занимает лидирующие позиции среди застройщиков массового сегмента рынка жилой недвижимости с объемом строящегося жилья около 4,2 миллиона квадратных метров. Высокий уровень рыночных позиций обеспечивается значительным земельным банком, что позволяет поддерживать динамичное развитие бизнеса даже в условиях повышения кредитных ставок. Начиная с 2022 года отмечается снижение прозрачности деятельности компании. Финансовая отчетность ПИК предоставляется согласно международным стандартам финансовой отчетности раз в полгода, однако операционная часть продолжает оставаться закрытой, в отличие от конкурентов.

❗ Важно, что компания помимо основного направления в виде разработки и возведения жилых зданий, расширяет свою деятельность, включающую техническое обслуживание и управление многоквартирными домами, обеспечение жильцов теплом, водой и электричеством, а также производством необходимых стройматериалов, включая бетонные панели. Диверсификация в отрасли позволяет компании держаться на плаву устойчивее конкурентов.

💰 Финансовая часть / ✔️ Операционная часть (за 2024 год)

🏢 Согласно оценке, объемы новых продаж ПИК упали вслед за общим снижением спроса на первичном рынке жилья Москвы, однако несмотря на это, общая выручка увеличилась на 28% г/г. Подобная тенденция обусловлена особенностями учёта доходов девелоперских компаний: признание выручки осуществляется постепенно, по мере завершения этапов строительства объектов. Следовательно, в отчетности учтены поступления от площадей, реализованных ранее — в течение 2023–первого полугодия 2024 годов, когда действовал механизм льготной ипотечной программы.

📊 Скорректированная чистая маржа ПИК уменьшилась на 3,4 п.п., составив 7,9%. Ключевыми факторами снижения стали прежние причины падения операционной прибыли плюс дополнительное воздействие увеличения финансовых издержек, доля которых возросла на 1,1 п.п. в процентах от общей выручки. Основной причиной стало жесткое ограничение денежной ликвидности Центробанком России, вызвавшее высокие кредитные ставки.

🏦 Под влиянием высоких ставок Банка России ПИК предпринял меры по снижению долговой нагрузки путем накопления свободных денежных ресурсов. За второй квартал 2024 года свободные денежные средства на балансе выросли больше чем вдвое, превышая отметку в 230 миллиардов рублей.

🏙️ Значительную часть жилого фонда, находящегося в стадии строительства у компании ПИК, составляет недвижимость московского региона — примерно 70% от общего объема застройки. Высокая зависимость от столицы делает компанию уязвимой.

📌 Итог

📛 ПИК скрытен в описании своей стратегии и не публикует операционные показатели, что свидетельствует о рисках слабого корпоративного управления. Однако сильные рыночные позиции компании обеспечивают стабильность.

🤔 Правительство активно работает над мерами поддержки строительной отрасли, включая различные программы субсидирования кредитов для финансирования строительных проектов. Тем не менее, пока отсутствуют значимые предпосылки для оживления рынка недвижимости, поскольку сохраняются высокая ипотека, низкий потребительский спрос. Снижение ключевой ставки ЦБ даст импульс котировкам, но на самом бизнесе отразится не сразу.

🎯 ИнвестВзгляд: Идеи здесь нет.

💯 Ответ на поставленный вопрос: ПИК обладает достаточным потенциалом, чтобы выдержать сложный период, а диверсификация бизнеса помогает устойчивости. Но начиная с 2022 года деятельность компании стала менее прозрачной: финансовая отчетность представляется лишь дважды в год, что не дает полной картины о деятельности компании.

👇 Напишите ваше мнение в комментариях! Согласны ли вы с выводами?

$PIKK #PIKK #недвижимость #строительство #инвестиции #финансы #экономика #девелопмент #ПИК #анализ #идея #прогноз #обзор #аналитика

Как Элемент превращается в технологического гиганта ⁉️

💭 Актуальность темы обусловлена не только впечатляющими финансовыми показателями компании, но и её значимостью для развития отечественной электронной промышленности в целом.

💰 Финансовая часть (МСФО за 2024)

📊 Компания продемонстрировала рост основных финансовых показателей за прошедший год. Выручка увеличилась на 23%, достигнув отметки в 44 миллиарда рублей благодаря расширению производства электронной компонентной базы и росту доходов от точного машиностроения. Показатель EBITDA вырос на 28%, составив 11 миллиардов рублей, а рентабельность по этому показателю достигла 25%.

↗️ Чистая прибыль показала значительный прирост — на 56%, остановившись на отметке 8,3 миллиарда рублей, при этом рентабельность по чистой прибыли поднялась с 15% до 19%.

❗ Финансовое положение значительно улучшилось: чистый долг снизился на 81%, оставшись на уровне 2,1 миллиарда рублей, а соотношение чистого долга к EBITDA упало с 1,3х до всего лишь 0,2х.

🤔 Наблюдается увеличение запасов и дебиторской задолженности, что связано с ростом бизнеса и временно снижает операционные денежные потоки. Свободный денежный поток (FCF) оказался отрицательным в 2024 году из-за быстрого роста оборотного капитала. Однако операционный денежный поток (OCF) продолжает расти, несмотря на изменения в оборотном капитале. Высокие капзатраты (CAPEX) компенсируются субсидиями, и в дальнейшем ожидается снижение CAPEX, что приведет к увеличению OCF.

✔️ Развитие

🛫 Группа Элемент в конце 2024 года подписала контракт с ОАК на поставку электронных компонентов для самолетов SSJ 100 и МС-21 на сумму свыше 2 млрд рублей. Сотрудничество продлится до 2030 года и включает потенциал расширения поставок. Несмотря на возможную высокую цену российских комплектующих, их доля в общей стоимости самолета незначительна.

🖥️ Параллельно Элемент инвестирует 790 млн рублей в расширение производства электронных компонентов в Воронеже, включая производство собственных микроконтроллеров и других изделий в металлополимерных корпусах. Проектная мощность составит до 10 млн единиц в год, продукция будет востребована в различных отраслях, включая бытовую электронику и автомобильную промышленность.

🏭 Компания планирует вложить 6,6 млрд рублей в развитие Завода полупроводниковых приборов в Йошкар-Оле. Эти средства будут направлены на увеличение объемов выпуска металлокерамических корпусов для сложных микросхем. В рамках развития планируется создание технопарка, что позволит объединить производственные процессы в сфере радио- и микроэлектроники в одном месте. Инвестиции призваны укрепить позиции предприятия.

👥 Кроме того, компания активно привлекает талантливых инженеров и развивает собственные кадровые ресурсы путем сотрудничества с ведущими техническими университетами страны, численность персонала превышает 10 тысяч человек.

📌 Итог

📋 Компания движется по намеченному плану, и впереди ожидает рост бизнеса благодаря эффекту от вложений в CAPEX. Государственная поддержка через субсидии играет значительную роль: субсидируется процентная ставка по кредитам, расходы на CAPEX и предоставляются налоговые льготы. Все это способствует быстрому развитию компании без накопления большого чистого долга.

🤔 Темпы роста по итогам года оказались немного ниже запланированных 30% из-за замедления как в секторе IT, так и в экономике в целом. Прогноз на 2025 год также предполагает некоторое ослабление динамики, однако впоследствии ожидается восстановление темпов роста, включая возможное проявление отложенного спроса. Таким образом, текущее замедление практически не влияет на долгосрочную перспективу.

🎯 ИнвестВзгляд: Ранее проставленные цели актуальны, продолжаем удерживать в портфеле.

💯 Ответ на поставленный вопрос: Финансовая устойчивость, постоянное внедрение инноваций и активная государственная поддержка делают Элемента в полноценного технологического гиганта.

👇 С Вас лайк!

$ELMT #ELMT #элемент #Бизнес #Развитие #Инвестиции #идея #прогноз #обзор #аналитика

Дивиденды от ГК Эталон: ждать или не ждать после редомициляции ⁉️

💭 Компания зарегистрирована за рубежом, что сейчас мешает ей выплачивать дивиденды российским акционерам. Разбираемся, а только ли этот фактор является помехой...

💰 Финансовая часть (МСФО 2024)

📊 Эталон за прошедший год продемонстрировал значительный рост ключевых показателей деятельности. Консолидированная выручка увеличилась на 44%, составив 131 миллиард рублей, главным образом благодаря росту сегмента девелопмента жилья на 46%. Валовая прибыль также показала прирост на 38%, достигнув отметки в 41,4 миллиарда рублей, а показатель EBITDA вырос на 52%, до 27,6 миллиардов рублей, обеспечив рентабельность по данному показателю на уровне 21%. Компания смогла значительно повысить свою эффективность управления расходами.

💳 Несмотря на позитивную динамику основных финансовых индикаторов, чистый убыток увеличился вдвое, составив 6,9 миллиарда рублей. Основной причиной роста убытков стало повышение ключевой ставки, увеличившее затраты на обслуживание долга. Однако соотношение чистого корпоративного долга к EBITDA сохранилось на комфортном уровне в 2,5х, что вписывается в целевой диапазон компании до 3х.

🔣 Средняя ставка по кредитам на конец отчетного периода составила 11,5%, при этом средства на специальных банковских счетах эскроу позволяют финансировать проекты по сниженной льготной ставке. Общий объем накоплений на эскроу-счетах превысил сумму привлеченных заемных средств, обеспечивая коэффициент покрытия проекта в размере 1,1х.

✔️ Операционная часть (I кв 2025)

🏢 Группа продемонстрировала устойчивые операционные результаты, несмотря на сложную рыночную ситуацию. Основные достижения включают реализацию 192 тысяч квадратных метров общей площади объектов недвижимости на общую сумму 37,4 миллиарда рублей. Особенностью стала существенная доля премиальных проектов в структуре сделок, составляющая теперь 7% от общего объема продаж, тогда как годом ранее этот показатель составлял всего лишь 0,04%.

🧾 Продажи заметно выросли в регионах, где было продано около 20% площадей и собрано примерно 17% денежных поступлений. Особенно выделяется динамика рынка Санкт-Петербурга, где объем реализации увеличился на треть, стоимость подписанных договоров возросла почти втрое, а сумма полученных денег поднялась на 56%.

💸 Дивиденды

📛 Компания зарегистрирована за рубежом, что мешает ей выплачивать дивиденды российским акционерам. Сейчас компания проводит процедуру переезда регистрации (редомициляцию) в Россию, которую планирует завершить в ближайшие два-три месяца. После завершения процедуры руководство рассмотрит возможность выплаты дивидендов, однако из-за текущих финансовых трудностей вероятность таких выплат невысока.

📌 Итог

↗️ Первый квартал показал успешную работу компании, подчеркнув минимальную зависимость от государственных программ льготной ипотеки. Рынок демонстрирует высокий спрос, однако сложности возникают вследствие ужесточенных условий одобрения ипотек банками или неспособности потенциальных заемщиков отвечать повышенным требованиям банков.

🤔 Тем не менее, ситуация с напряженностью спроса рано или поздно должна разрядиться. Чем дольше длится период накопления давления, тем больше вероятность мощного всплеска активности на рынке. Как только доходы от вкладов начнут уменьшаться, люди неизбежно направят внимание на альтернативные способы вложения капитала.

🎯 Инвестиционный взгляд: Предстоящая редомициляция лишь укрепит инвестиционную привлекательность компании. Это один из фаворитов в секторе. Долгосрочно - потенциал есть, продолжаем удерживать в портфеле.

💯 Ответ на поставленный вопрос: На данный момент ждать дивидендов пока не стоит. Основные усилия компании направлены на стабилизацию финансового положения и оптимизацию расходов.

$ETLN #ETLN #Дивиденды #Эталон #Редомициляция #Инвестиции #Недвижимость #Девелопмент #Прибыль #Убытки #Эскроу #обзор

Алроса. Есть ли свет в конце туннеля ⁉️

💰 Финансовая часть (за 2024 год)

↘️ Компания столкнулась с существенным ухудшением финансовых показателей в течение 2024 года. Основной причиной стало значительное снижение доходов, вызванное падением цен на алмазы и уменьшением объема продаж. Итоги были особенно негативными во втором полугодии, когда выручка сократилась на 56% относительно аналогичного периода прошлого года.

📊 Кроме падения выручки, заметно ухудшилось качество операционной прибыли. Скорректированная EBITDA первой половины 2024 года сократилась на 39%, а маржа упала с 44% до 28%, вследствие повышения издержек производства и возросших административных затрат. Вторая половина оказалась ещё хуже: падение EBITDA достигло 77%, а маржа опустилась всего до 19%.

⏯️ Это привело к резкому снижению чистой прибыли, а во второй половине 2024 года компания впервые получила значительный убыток. Несмотря на сохранение высокого уровня капитальных вложений (капитализированных расходов), связанных с модернизацией оборудования и развитием инфраструктуры, общий объем инвестиций снизился на 7% по сравнению с предыдущими годами.

📛 Наиболее критическим фактором стала ситуация с свободным денежным потоком (FCF). Из-за значительного сокращения поступлений и накопления запасов продукции, связанного с санкциями и общим спадом рынка, свободный денежный поток стал резко отрицательным.

🤔 Долговая нагрузка компании выросла почти в шесть раз, коэффициент чистый долг / EBITDA составил 1,8х. Хотя этот показатель всё равно остается ниже допустимого предела, дальнейшие риски очевидны.

⚠️ За первый квартал 2025 года тенденция сохранилась: чистая прибыль снизилась на 29,2%, до 14,47 миллиардов рублей, а выручка упала практически вдвое, до 58,13 миллиарда рублей. Показатель прибыли от основной деятельности также показал существенное сокращение.

✔️ Операционная часть

🧐 Компания приняла решение приостановить добычу на ряде месторождений с низкой рентабельностью. Так, начиная с 15 июня текущего года, прекратится деятельность на Верхне-Мунском месторождении, а с начала апреля будут законсервированы объекты добычи в районе рек Хара-Мас и Очуос.

🤷♂️ Эти шаги соответствуют заявленному руководством компании курсу на повышение экономической эффективности и оптимизацию расходов, анонсированному в ноябре 2024 года. Совокупная продукция указанных участков составляет менее 1 миллиона карат ежегодно, что соответствует лишь 3% общей годовой добычи корпорации.

🥸 При этом руководство рассчитывает сохранить полную готовность возобновления эксплуатации месторождений сразу после стабилизации мировой ситуации на рынке алмазов. Такие мероприятия позволяют снизить расходы предприятия примерно на 9 миллиардов рублей в год.

🔶 В тот же момент Алроса изучает сотрудничество с АРМЗ для разработки чукотских золотых месторождений. Ведётся разведка золота в Якутии, ожидается первая добыча текущего года. Основной проект — Дегдеканское месторождение в Магаданской области (до 5 тонн золота ежегодно). Стратегия диверсификации позволяет снизить риски кризиса алмазного рынка и использовать колебания цен на золото и алмазы.

📌 Итог

💎 Алмазно-бриллиантовая индустрия переживает затяжной кризис, продлившийся уже два года подряд. Причиной сложившейся ситуации стало устойчивое снижение потребительского интереса к изделиям из бриллиантов, что препятствует восстановлению и развитию отрасли. Признаки быстрого выхода из кризиса отсутствуют, сектор продолжает находиться в состоянии стагнации.

🎯 Инвестиционный взгляд: Финансовые трудности и отсутствие дивидендов только усугубляют инвестиционный взгляд. Идеи здесь нет.

💯 Ответ на поставленный вопрос: Кризис продолжается, рынок восстановлен не будет быстро, перспективы туманны. Инвестиции лучше избегать.

$ALRS #ALRS

🪙 Книга "Подлые рынки и мозг ящера" (Mean Markets and Lizard Brains) исследует поведенческую экономику и финансы, объясняя почему люди часто принимают иррациональные финансовые решения, несмотря на доступ к информации и логике.

Основные идеи:

1. "Мозг ящера" (Лимбическая система) vs. "Неокортекс":

"Мозг ящера": Древняя, эмоциональная часть мозга, отвечающая за инстинкты выживания ("бей или беги"). Он реагирует быстро, импульсивно и эмоционально на угрозы (реальные или воспринимаемые) и возможности (часто мнимые).

"Неокортекс": Эволюционно более новая часть мозга, отвечающая за рациональное мышление, анализ, планирование и самоконтроль.

Конфликт: В современном сложном мире финансов "мозг ящера" часто перехватывает управление у рационального неокортекса, особенно в условиях стресса, неопределенности и жадности/страха. Это приводит к плохим финансовым решениям.

2. "Подлые рынки".

Финансовые рынки не являются дружелюбными или справедливыми. Они эксплуатируют врожденные психологические слабости и когнитивные искажения инвесторов ("мозг ящера").

Рынки наказывают эмоциональное и стадное поведение: панику при падении, жадность при росте, чрезмерную уверенность, стремление "не отстать от других".

Они не следуют чистой логике эффективного рынка в краткосрочной перспективе из-за массового иррационального поведения участников.

3. Ключевые психологические ловушки ("Ящер" в действии):

Эффект стада: Склонность следовать за толпой ("Все покупают/продают, значит, надо и мне!"), часто на пиках или минимумах рынка.

Потери важнее выигрышей (Неприятие потерь): Психологическая боль от потери $100 сильнее, чем удовольствие от выигрыша $100. Это ведет к тому, что инвесторы слишком долго держат убыточные активы (надеясь отыграться) и слишком рано фиксируют прибыль (боясь ее потерять).

Избыточная уверенность (Самоуверенность): Переоценка своих знаний, навыков и способности предсказывать рынок. Ведет к излишнему риску, частому трейдингу и недооценке случайности.

Предвзятость подтверждения: Поиск и интерпретация информации только в пользу своих существующих убеждений, игнорируя противоположные данные.

Сиюминутное удовлетворение: Трудность отказа от немедленного вознаграждения ради большей выгоды в будущем (например, тратить вместо накопления/инвестирования).

Привязка:Слишком сильная зависимость от первоначальной информации (например, цены покупки акции) при принятии решений.

Репрезентативность: Склонность делать выводы на основе стереотипов или недавних событий (например, "после трех хороших лет рынок обязан упасть").

4. Как победить "мозг ящера" и выжить на "подлых рынках"

Осознание: Главный шаг – понять существование своих психологических ловушек и признать уязвимость перед ними.

Дисциплина и план: Разработать четкий, рациональный инвестиционный план, основанный на долгосрочных целях, терпимости к риску и диверсификации. Неукоснительно следовать ему, несмотря на рыночный шум и эмоции.

Автоматизация: Использовать автоматические механизмы (например, регулярные взносы в индексные фонды, ребалансировка по расписанию), чтобы исключить эмоции из процесса принятия решений.

Долгосрочная перспектива: Фокусироваться на долгосрочных целях. Краткосрочные колебания рынка – это "шум", который "мозг ящера" ошибочно воспринимает как угрозу или возможность.

Контроль информации: Ограничить потребление финансовых новостей и данных. Их избыток провоцирует эмоциональные реакции и ложное ощущение контроля.

Смирение: Признать, что предсказать рынок невозможно. Следовать простым, проверенным стратегиям (например, пассивное инвестирование в диверсифицированные индексные фонды) вместо попыток "обыграть рынок".

Ожидание подлости. Понимать, что рынки будут испытывать вашу дисциплину через кризисы, паники и бумы. Быть к этому готовым.

🪙Ключевой вывод: Успешное инвестирование – это не столько вопрос интеллекта или доступа к информации, сколько вопрос самопознания, дисциплины и контроля над собственными древними инстинктами ("мозгом ящером"). Победить "подлые рынки" можно только победив своих внутренних "ящеров".

#книга

💰 А зачем вообще инвестировать? 📈

Когда в голове начинает крутиться мысль об инвестициях, многие представляют мешок золота или портфель, набитый акциями. Но давайте честно: зачем всё это на самом деле?

Для нас цель проста — финансовая независимость. И строится она на трёх китах: фонд защиты, фонд безопасности и фонд независимости. Их задача — ежемесячно покрывать ВСЕ ваши расходы. Красиво звучит? Ещё бы. Но и цифры тут не игрушечные: десятки, сотни миллионов рублей, а кому-то и миллиардов мало. Такие истории заслуживают отдельного разбора 🧐

💡Инфляция и инфляционные ожидания.

Помимо термина "инфляция" всё чаще стали появляться такие термины как инфляционные ожидания и наблюдаемая инфляция. Предлагаю разобраться что это такое.

Инфляционные ожидания — это то, какой инфляции мы ждем в следующие недели, месяцы, годы. Население, потребители, бизнес, рыночные аналитики, государственные ведомства и регуляторы и т.д.

ЦБ измеряет и инфляционные ожидания бизнеса, профессиональных экономистов и населения и для этого проводит ежемесячные опросы.

💡Что влияет на формирование ожиданий по инфляции?

- На формирование инфляционных ожиданий населения влияют цены на определенные товары, называемые маркерами. Это те продукты, которые покупаются чаще всего, — хлеб, молоко, сахар, масло и прочие. Чем быстрее растет стоимость товаров-маркеров, тем выше население склонно оценивать инфляцию.

- На инфляционные ожидания оказывают эффект множество факторов: инфляция в прошлом, изменение валютных курсов, текущая экономическая ситуация в стране, денежно-кредитная политика ЦБ и другое.

Инфляционные ожидания для ЦБ чуть ли не важнее динамики самой инфляции, ведь ожидания определяют действия россиян, в том числе по спросу и сбережениям.

Инфляционные ожидания у тех, кто не имеет накоплений обычно выше. Так что лучше иметь накопления, чем их не иметь).

🍏Наблюдаемая инфляция — это сводные данные соцопросов, которые раз в месяц проводит инФОМ по заказу ЦБ. То есть это усреднённый ответ жителей России на вопрос, как менялись цены за последние 12 месяцев.

Инфляционные ожидания россиян в апреле выросли до 13,1% с 12,9% в марте, официальная инфляция за год - 10,3%.

Наблюдаемая инфляция выше реальной и ожидаемой - 15,9%.

Наблюдаемая инфляция снижается, а инфляционные ожидания растут, при этом официальная инфляция за год осталась на том же уровне. Так что скорее всего и ставка в ближайшее время останется на том же уровне.

В общем, выбрайте инфляцию себе по душе, их как минимум 3 шт).

@pensioner30

Половина россиян признают отсутствие у себя финансовой грамотности

Половина россиян признают наличие у себя проблем с ведением личных финансов, а каждый третий из-за этого терял деньги — как в силу отсутствия финансовой дисциплины, так и в результате финансового мошенничества. При этом четверть из них вопреки финансовым потерям не хотят менять свое финансовое поведение. К таким выводам пришла Группа Ренессанс Страхование, опросив 1,2 тыс. россиян в возрасте старше 18 лет из крупных городов.

Как показал опрос, лишь половина респондентов (51%) положительно оценивают свои знания и навыки в области личных финансов. Остальные же (49%) признались в наличии у себя различных проблем, связанных с низким уровнем финансовой грамотности.

Самая распространенная «вредная» финансовая привычка — неумение формировать накопления. Она есть почти у каждого второго респондента, признавшегося в наличии проблем с финграмотностью (48%). Каждый третий часто совершает импульсивные и бесполезные покупки. Почти четверть (23%) не справляются с ведением семейного бюджета. Пятая часть финансово неграмотных россиян (22%) отметили, что не уверены даже в стандартных способах вложения денег, например, таких, как банковский депозит.

Для каждого третьего опрошенного отсутствие необходимых знаний и навыков хотя бы раз оборачивалось финансовыми потерями. Из них каждый шестой (16%) теряет деньги регулярно, а 32% — периодически, для 19% это была разовая потеря. Чаще всего такие респонденты теряли деньги из-за несвоевременной оплаты взносов по кредитам (46%), 41% переплачивали за товары, а почти четверть (24%) совершали невыгодные вклады.

Для 39% респондентов, столкнувшихся с финансовыми потерями, незнание основ финграмотности обходилось максимум в 10-50 тыс. руб., для 13% — в 100-500 тыс. рублей, а 14% теряли более крупные суммы — от 500 тыс. до 1 миллиона рублей.

В то же время значительная доля россиян, а именно каждый четвертый (24%), уверены в своих финансовых компетенциях и не хотят ничего менять.

#RENI