Поиск

Майнинг биткойна: форвардная кривая хэшрейта и стагнация в отрасли в сентябре 2025

К середине сентября 2025 года индустрия биткойн-майнинга столкнулась со значительным снижением маржинальности. Форвардные контракты на хэшрейт (производительность майнинга) указывают на ожидания дальнейшего падения доходности майнеров в ближайшие месяцы. Ниже приведён аналитический обзор ключевых показателей и тенденций, основанный на данных Luxor Hashrate Forward Curve и финансовой ситуации ведущих майнинговых компаний.

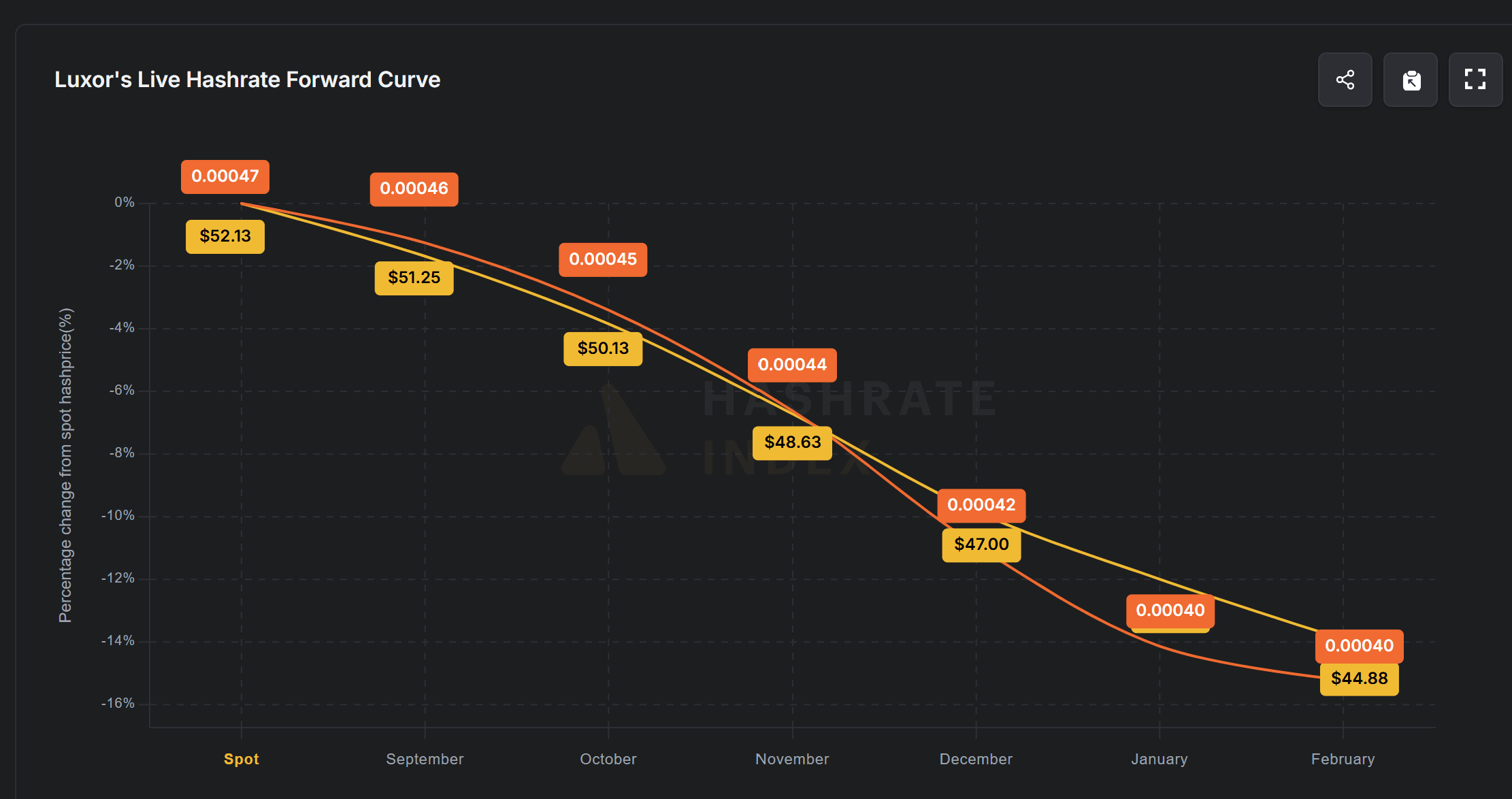

Нисходящая форвардная кривая: доходность будет падать (см график)

Форвардная кривая доходности хэшрейта (Luxor) на сентябрь 2025 – февраль 2026. Чем дальше срок контракта, тем ниже ожидаемая доходность майнинга.

Рынок деривативов на хэшрейт демонстрирует нисходящую (убывающую) форвардную кривую. Контракты с исполнением в последующие месяцы торгуются с заметным дисконтом относительно текущего уровня доходности. Так, сентябрьский спот-хэшпрайс оценивается около ~$52 за PH/с/день, тогда как форвардные сделки на февраль 2026 года заключаются по ~$44–45 (примерно 0,00040 BTC/TH/день). Это означает падение ожидаемой доходности примерно на 14–15% за полгода. Для сравнения, в период с лета до конца 2025 года форвардные цены уже снижаются на ~8–12%.

Иными словами, рынок закладывает дальнейшее ухудшение условий для майнеров: будущие вознаграждения за единицу хэшрейта (hashprice) прогнозируются значительно ниже текущих.

Такое состояние форвардной кривой отражает ожидания, что при прочих равных совокупная доходность майнинга будет снижаться. Причины этого могут включать рост сложности сети и хэшрейта без эквивалентного роста цены биткойна.

Важно, что уже на текущем уровне (~$52/PH/день) доходность находится на грани рентабельности: по данным Luxor, при ~$52 многие майнеры лишь выходят в ноль с учётом операционных затрат и эффективности оборудования

hashrateindex.com. Если форвардные цены ($45 и ниже) реализуются, операционная прибыль майнеров сократится ещё больше.

Снижение маржинальности и заморозка инвестиций

Финансовые показатели майнингового сектора сигнализируют о кризисе прибыльности. Основные тенденции следующие:

-Падение прибыльности. Несмотря на высокие цены биткойна в 2025 году, майнеры не получают прежних сверхприбылей. Доход с единицы мощности сейчас близок к точке безубыточности. Для сравнения, в прошлые бычьи циклы (2017, 2021 гг.) рекордный рост цен приносил майнерам необычно высокие маржи, тогда как в 2025-м даже рост курса BTC сопровождается намного более скромной выручкой.

-Резкий рост суммарного хэшрейта оборачивается тем, что вознаграждение делится на большее количество мощностей, а доходы от комиссий остаются низкими – в результате текущая прибыльность существенно ниже исторических уровней.

-Сокращение операционной маржи. Постоянное удорожание электроэнергии, обслуживание долга и конкуренция за оборудование сжимают маржинальность майнингового бизнеса. Рост сложности сети и необходимость инвестировать в более эффективные ASIC утапливают большую часть выручки в затратах. По отраслевым обзорам, расходы (энергия, зарплаты, инфраструктура) растут настолько, что операционные маржи майнеров оказались под давлением. Это ставит под вопрос устойчивость бизнеса отдельных игроков без внешней поддержки.

-Отсутствие свободного денежного потока. У большинства публичных майнинговых компаний сейчас нет избыточного денежного притока от операционной деятельности. Практически весь заработок уходит на покрытие расходов, обслуживание кредитов и поддержание работы. Например, Marathon Digital Holdings продемонстрировала существенно отрицательный свободный денежный поток (порядка -$282 млн) за последние отчётные периоды, что отражает дефицит ликвидности. Аналогично, многие майнеры вынуждены продавать накопленные биткойны или привлекать финансирование, чтобы покрывать издержки, вместо того чтобы реинвестировать средства в рост.

-Заморозка новых инвестиций. В условиях падающей рентабельности компании откладывают запуск новых проектов и закупку оборудования. Сроки окупаемости современных ASIC-майнеров увеличились. По оценкам рынка, при текущем hashprice окупаемость вложений в топовое оборудование может превышать 2–3 года, что превышает горизонты планирования многих фирм. Учитывая возможное дальнейшее снижение доходности (как следует из форвардных цен), крупные инвестиции сейчас считаются неоправданными – до тех пор, пока экономика майнинга не улучшится.

Ограничения для публичных майнеров (Riot, Marathon, CleanSpark и др.)

Финансовые трудности напрямую влияют на стратегии крупнейших публичных майнинговых компаний, ограничивая их способность наращивать парк оборудования ASIC. Многие из них сокращают планы расширения и фокусируются на выживании в текущих условиях:

Компания Riot Platforms приостановила ранее анонсированные планы расширения. В частности, в январе 2025 года Riot отказалась от реализации второй очереди майнинг-фермы в Техасе (600 МВт мощности), сократив целевой хэшрейт на конец 2025 года с 46,7 EH/s до 38,4 EH/s. Указанное решение фактически снизило капитальные затраты и отражает смену приоритета – от агрессивного роста к сохранению прибыльности на уже введённых мощностях.

Marathon Digital — компания нарастила доходы в 2025 году благодаря росту цены биткойна, однако из-за высокой себестоимости и инвестрасходов её операционный денежный поток остаётся отрицательным. Marathon была вынуждена привлекать дополнительный капитал – в том числе через выпуск конвертируемых облигаций и продажу части добытых BTC – чтобы финансировать деятельность и планы развития. Значительный объём внешнего финансирования указывает на ограниченную способность компании расширять хэшрейт исключительно за счёт реинвестирования добычи.

Некоторые майнеры, такие как CleanSpark, активно увеличивали хэшрейт в первой половине 2025 года, но общерыночная ситуация вынуждает их проявлять осторожность. Дальнейшее расширение парка установок сдерживается требованиями капитала и стремлением избежать избыточных расходов. Публичные майнеры сейчас уделяют больше внимания повышению эффективности существующих операций, оптимизации расходов и поиску дешёвых энергоисточников, нежели закупке новых устройств “на склад”. В совокупности Riot, Marathon, CleanSpark и другие лидеры отрасли в текущих условиях не могут быстро нарастить вычислительные мощности – их ресурсы ограничены, а акционеры требуют финансовой дисциплины вместо гонки вооружений.

Ближайшие перспективы: стагнация роста хэшрейта

Совокупность приведённых факторов указывает на то, что значительного роста суммарного хэшрейта сети в ближайшие месяцы ожидать не следует. По данным на начало сентября 2025 года, вычислительная мощность сети уже прекратила стремительный рост: 7-дневное среднее значение хэшрейта стабилизировалось около ~987 EH/s, без прироста за неделю. Данное событие свидетельствует о том, что ввод новых мощностей практически компенсируется отключением старых или менее эффективных установок.

Майнеры осторожничают, предпочитая не расширять агрессивно свои фермы в условиях сниженной маржинальности.

Если цена биткойна не покажет существенного роста, позволяющего компенсировать рост сложности, то предельные игроки будут вынуждены сворачивать операции, а крупные – оставаться при текущих объемах. Форвардная кривая хэшрейта от Luxor фактически предсказывает стагнацию: снижение доходности означает, что стимулы для наращивания мощностей слабеют.

В ближайшей перспективе индустрия майнинга, по всей видимости, переживает период консолидации и осторожности. Крупные публичные майнеры уже сократили инвестиционные планы, а более мелкие участники могут выйти из игры, если доходность продолжит падение. Таким образом, общий вывод таков: в ближайшие месяцы резкого скачка хэшрейта не ожидается, сеть будет расти (если вообще будет) более медленными темпами, пока экономические условия не изменятся в лучшую сторону.

Америка и СПГ: как США за десять лет стали лидером мирового газового рынка

Ещё недавно мало кто верил, что США способны бросить вызов России, Катару и Австралии в экспорте СПГ. В начале 2010‑х Америка всерьёз обсуждала проекты импорта газа, опасаясь дефицита собственного ресурса и будучи зависимой от внешних поставок. Тогда казалось, что роль США на мировом газовом рынке будет второстепенной и периферийной. Но всего за одно десятилетие ситуация перевернулась. Сегодня американский газ не просто заполняет европейские терминалы, он формирует новые правила игры на глобальном энергетическом рынке и стал геополитическим инструментом не меньшей значимости, чем доллар или военные альянсы.

В этой статье мы рассматриваем, какие факторы стали основой стремительного роста присутствия США на рынке, как страна, которая ещё 10 лет назад имела нулевую отметку по экспорту СПГ, сумела превратиться в лидера отрасли и диктует свои условия на мировых энергетических торгах. США превратились в символ того, как сочетание ресурсов, технологий, конкуренции и капитализма способно в короткие сроки изменить мировой баланс сил, иронично оставив Россию с её «трубопроводными мечтами» за бортом стремительно меняющегося энергетического порядка.

От первых скромных партий СПГ в 2016 году к «газовой сверхдержаве» на рынке СПГ в 2025 году.

История началась в 2016 году. Именно тогда с терминала Sabine Pass в Луизиане отправился первый танкер со сжиженным газом в Европу. Объёмы были скромными, но важен был сам факт: страна, ещё недавно считавшая себя зависимой от импорта, стала экспортером. Этот момент можно считать точкой отсчёта «американской газовой эры». В ретроспективе он выглядит символичным: США словно перелистнули страницу и открыли новую главу энергетической истории. Тогда мало кто верил, что единичная партия может превратиться в индустрию, которая через несколько лет будет диктовать цены и условия в Европе и Азии. Но именно так и произошло. Символический старт быстро превратился в стратегический разворот — от роли импортёра к роли глобального игрока, чьё присутствие стало определять не только энергетику, но и геополитику. Этот шаг показал, что США способны не просто «войти» в рынок, но и изменить его правила, а заодно — ослабить традиционных игроков, включая Россию, которая ещё долго жила иллюзией, что мир останется зависимым от её трубопроводов.

Дальше события развивались стремительно. Сланцевая революция обеспечила дешёвый и практически неисчерпаемый ресурс. Частный капитал привнёс десятки миллиардов долларов инвестиций в инфраструктуру. Конкуренция между девелоперами — Cheniere, Sempra, Venture Global, NextDecade — ускорила строительство терминалов, снизила риски и стимулировала инновации. За считанные годы в США выросла целая индустрия, в которой каждая компания стремилась доказать свою эффективность.

К 2019 году экспорт достиг 37 млн тонн, а к 2024-му — почти 90 млн тонн. В этот момент Америка окончательно утвердилась в статусе мирового лидера. Прогноз на 2025 год находится вблизи отметки 100 млн тонн, что делает США безоговорочным лидером в этом сегменте энергетического бизнеса.

Европа как якорь спроса на СПГ из США

Ключевым драйвером стала Европа. После кризиса 2022 года европейские страны резко сократили зависимость от российского трубопроводного газа и сделали ставку на СПГ. Это стало «моментом истины» для американских компаний. Из портов Мексиканского залива до Роттердама танкер идёт всего две недели — намного быстрее, чем из Персидского залива. Американская контрактная модель позволяла перенаправлять грузы туда, где цена выше, что идеально совпало с потребностями европейских покупателей.

В 2024 году почти половина европейского импорта СПГ пришлась на США. Для американской индустрии это стало стратегическим закреплением на рынке, а для Европы — гарантия диверсификации и энергобезопасности. Россия в этот момент могла только язвительно напоминать о своих трубопроводах, которые из стратегического актива превратились в символ уязвимости.

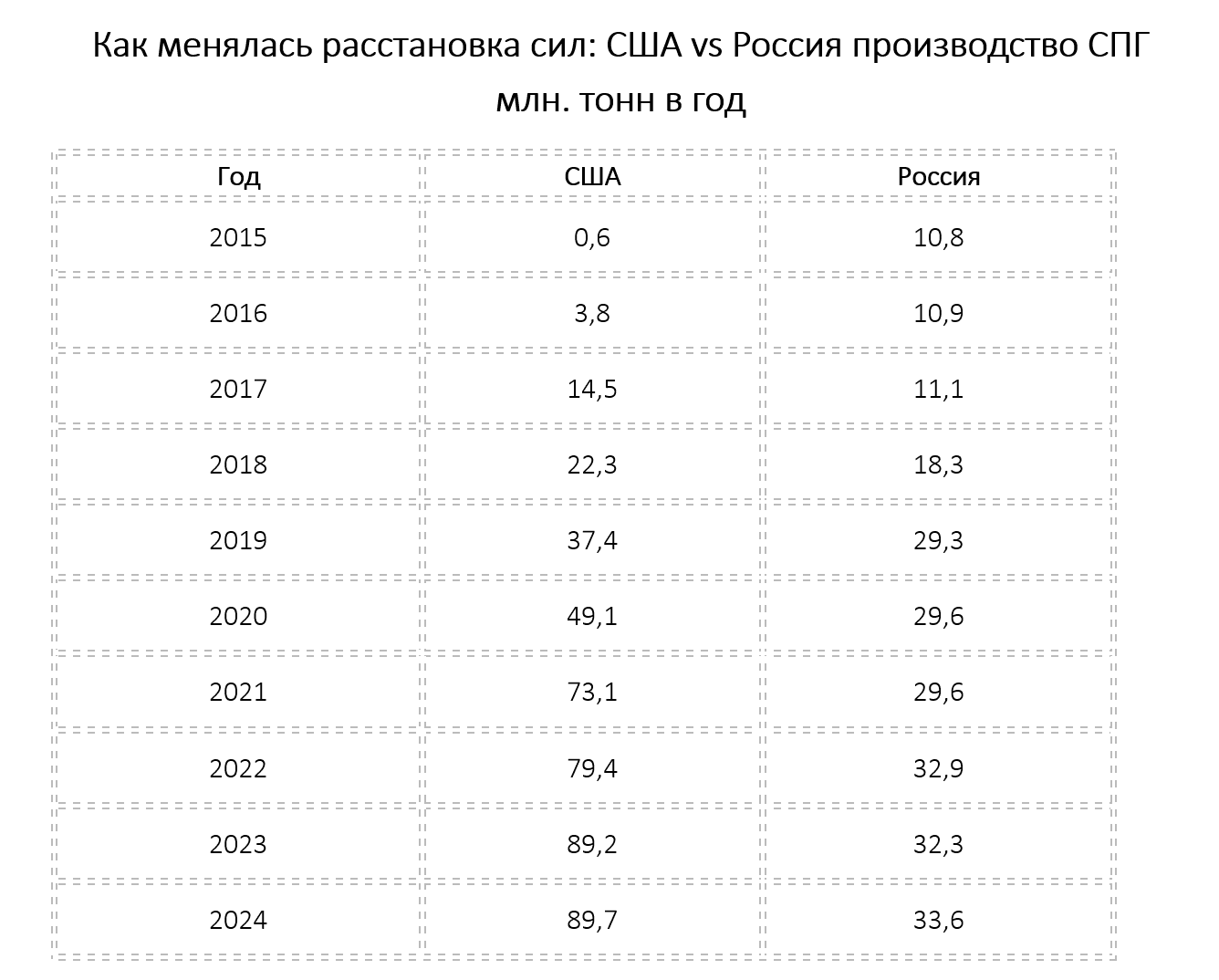

Как менялась расстановка сил: США vs Россия производство СПГ млн. тонн в год см. таблицу

До 2018 года Россия удерживала лидерство за счёт «Сахалина-2» и запуска «Ямала СПГ». Но затем американская кривая производства СПГ пошла резко вверх, а российский экспорт стабилизировался на уровне «30+ млн тонн». С 2021 года США стали безоговорочным лидером. Ирония в том, что у России есть гигантские запасы, но нет той системы, которая превращает ресурс в глобальное преимущество. В итоге США вырвались вперёд, а Москва осталась в роли наблюдателя.

Формула успеха: почему именно США

Прежде чем перейти к деталям, важно отметить — именно ресурсная база стала краеугольным камнем американского успеха. Henry Hub в 2024 году — стоил всего $2,2 за MBtu. Это в разы дешевле цен в Европе и Азии и в несколько раз ниже, чем в пиковые периоды на азиатском рынке СПГ. Дешёвый ресурс стал фундаментом конкурентоспособности, позволил компаниям строить бизнес-модель с долгосрочной устойчивостью и уверенно планировать экспортные программы. Фактически, низкая цена на внутреннем рынке превратилась в главный инструмент завоевания глобальной доли рынка.

Другой аспект — контракты. Здесь американцы сделали то, что оказалось настоящей революцией для рынка. Вместо традиционной привязки к нефти в долгосрочных контрактах они ориентировались на прозрачный и ликвидный индекс Henry Hub. Это позволило покупателям точно понимать формулу цены и минимизировать риски. Второй фактор — свобода назначения (destination flexibility): каждая партия может быть перенаправлена туда, где цена выше, будь то Европа или Азия. Третий элемент — условия FOB (Free On Board), когда ответственность за доставку берёт на себя покупатель. Всё это превратило американский СПГ в гибкий инструмент для трейдеров и энергетических компаний. Именно поэтому в 2022–2024 годах США смогли мгновенно развернуть свои поставки в Европу и занять критическую долю рынка, тогда как конкуренты оставались скованными жёсткими контрактами и бюрократическими ограничениями.

Краеугольным камнем успеха выступили также инфраструктура и частный капитализм. США не только добывают газ, но и умеют быстро доставлять его к морю. Огромные газопроводы из Пермского бассейна и Хейнсвилла, глубокие порты Техаса и Луизианы, расширенный канал Корпус-Кристи.

В отличие от многих стран, где экспортом СПГ управляют государственные монополии, в США доминирует частный сектор. Конкуренция компаний и доступ к капиталу обеспечили скорость, о которой Катар и Австралия могут только мечтать. Venture Global построила Calcasieu Pass за 68 месяцев — мировой рекорд по срокам. Россия на этом фоне выглядит консервативно: один «Ямал СПГ» и много амбиций.

Капиталовложения: деньги, которые построили лидерство

Суммарные инвестиции в американскую индустрию СПГ по оценкам разных источников составляют порядка $170–180 млрд, а с учётом скрытых издержек и инфляции строительства — уже ближе к $200 млрд. По данным EIA и отраслевых отчётов Reuters и S&P Global, именно такие суммы были вложены в терминалы, магистральные газопроводы и порты. Это колоссальный объём капитала, который охватывает не только сами заводы по сжижению, но и комплексную инфраструктуру — от газопроводов до портов. Эта сумма включает:

Терминалы (Sabine Pass, Freeport, Cameron, Corpus Christi, Calcasieu Pass и др.) — около $70 млрд.

Новые стройки 2024–2027 гг. (Plaquemines, Golden Pass, Port Arthur, Rio Grande, Corpus Christi Stage 3) — ещё ~$73 млрд.

Газопроводы и порты — минимум $12–15 млрд.

На деле вложения ещё выше, если учитывать сопутствующую инфраструктуру upstream и логистику. Индустрия СПГ в США — это не только заводы по сжижению, но и тысячи километров газопроводов, инвестиции в энергетические компании и порты мирового класса.

«Один процент идея, девяносто девять процентов исполнение»

Формула успеха США в сегменте СПГ на первый взгляд проста, но за этой кажущейся очевидностью скрывается целый комплекс факторов. Идея превращать дешёвый газ в экспортный продукт возникала в разных странах, но лишь США сумели реализовать её в масштабах, изменивших мировой рынок. Здесь сыграл роль американский капитализм: десятки проектов конкурировали между собой, капитал стремился в самые эффективные из них, решения принимались без долгих согласований и бюрократических проволочек. Ошибся — проиграл, но именно эта жёсткая конкуренция стала источником скорости и инноваций. Выиграл — получил доступ к миллиардным рынкам и возможность формировать новые правила торговли энергией. В этом контексте США доказали, что успех рождается не только из наличия ресурсов, но и из институциональной среды, где риск вознаграждается, а эффективность становится главным критерием развития.

Эта модель — противоположность централизованным монополиям. Она рискованнее, но при этом несравненно результативнее. Именно поэтому США сумели за десятилетие построить целую индустрию, которая сегодня формирует архитектуру глобальной энергетики и задаёт новые стандарты на мировом рынке. Россия же, напротив, предпочла делать ставку на «великую трубу» и долгосрочные трубопроводные маршруты, словно не заметив, что мир ускорился и меняется быстрее, чем прокладываются километры стали под землёй. В итоге американская ставка на конкуренцию и гибкость позволила создать современный экспортный кластер, а российский подход привёл к стагнации и зависимости от узкого круга покупателей. Этот контраст особенно заметен в 2020‑е годы: пока США закрепляют лидерство и расширяют мощность СПГ‑терминалов, Москва всё чаще вынуждена объяснять партнёрам, почему её газ не доходит туда, где он нужен рынку.

Вызовы впереди

Конечно, конкуренты не стоят на месте. Катар уже объявил о расширении добычи и мощностей до 142 млн тонн к 2030 году, и эта программа модернизации делает его главным претендентом на дуэль с США в Азии. Австралия сохраняет сильные позиции на азиатском рынке и будет бороться за китайский и японский сегменты, пытаясь удержать традиционных покупателей. При этом и у США есть риски: инфляция в строительстве, удорожание труда, политические паузы в выдаче разрешений и экологические вызовы могут замедлить темп ввода мощностей. Но в отличие от конкурентов, американская система управления и финансирования позволяет быстрее реагировать на вызовы и компенсировать их за счёт гибкости. Этот момент принципиален: там, где Катар или Австралия зависят от долгосрочных циклов, США опираются на динамику и конкуренцию. В итоге именно способность адаптироваться и удерживать лидерство при внешних рисках делает американскую модель более устойчивой в долгосрочной перспективе.

Но главное преимущество США — система. Здесь есть всё: дешёвый ресурс, гибкая контрактная модель, мощная инфраструктура и капитал, готовый работать. Даже если отдельные проекты сталкиваются с трудностями, вся экосистема остаётся устойчивой.

Как завершается 2025 год на рынке СПГ

В 2025 году США планируют перешагнуть отметку в 100 млн тонн экспорта СПГ. Это станет новым рекордом и окончательно закрепит статус страны как «энергетического якоря» для Европы и ключевого игрока для Азии. Европа, по оценкам, получит более 50% своего импорта СПГ из США, а в Азии американский газ начнёт теснить австралийский. Более того, американские компании ожидают запуск новых мощностей в Техасе и Луизиане, что позволит сохранить темп роста и превысить планку в 110 млн тонн к 2026 году. Таким образом, 2025‑й станет не только годом рекорда, но и точкой закрепления долгосрочного тренда: США окончательно превращаются в центр глобального рынка СПГ, от решений и контрактов которого будут зависеть цены и энергетическая безопасность целых регионов.

Для России же 2025 год станет годом неприятных открытий, американский экспорт превысит российский в три раза. Иронично, что страна с самыми большими запасами газа в мире останется в роли догоняющего и, по всей видимости, уже вряд ли когда‑либо сможет догнать США. Причина проста: отсутствие конкуренции и частного капитала, ставка на трубопроводные проекты прошлого века и медлительность в принятии решений. Всё это делает российский экспорт структурно ограниченным и неспособным конкурировать с гибкой и масштабируемой моделью США.

США стали лидером на рынке СПГ не случайно. Это результат сочетания природных ресурсов, инфраструктуры и институциональной среды, где идея превращается в бизнес благодаря конкуренции и капиталу.

Американская история СПГ — это наглядный пример того, как «1% идея, 99% исполнение» работает в реальной экономике. И этот опыт будет определять мировой энергетический баланс ещё долгие годы. США показали, что лидерство в XXI веке — это не только богатые недра, но и способность быстро превратить их в работающий бизнес-механизм.

🔥РС на дом №9 в «Прокшино»: уникальная архитектура и более 600 квартир

ГК «А101» получила разрешение на строительство нового дома в районе «Прокшино». Объект комфорт-класса общей площадью 72 677 кв. метров строится по индивидуальному проекту и будет состоять из четырех корпусов переменной этажности — от 1 до 19 этажей, где уже стартовали продажи квартир.

🌳Район станет частью единого городского пространства вместе со спортивно-событийным кластером и бизнес-кварталом «Прокшино» — объектом общей площадью более 177 тыс. кв. метров, рассчитанным на 16 тыс. рабочих мест. Локация отличается отличной транспортной доступностью: рядом станция метро «Прокшино» и выезд на основные трассы. Преимуществом является и близость к природе: территория частично граничит с лесопарком «Хованская дубрава», создавая одновременно удобное и экологичное пространство для жизни.

🏠Дом №9 будет включать 682 квартиры с разными планировками и высотой потолков 2,95 метра. На первых этажах и в пристройках разместится бытовая, коммерческая и социальная инфраструктура. Кроме того, в доме будет два подземных этажа с паркингом на 428 мест и 165 кладовых. Все корпуса объединят одноэтажные и двухэтажные пристройки.

📚Рядом расположена необходимая социальная инфраструктура: строится детский сад «Изумрудный город» на 220 мест, в будущем появится общественный центр «Дом А101» и уже начал свою работу образовательный центр «Эрудиция» — филиал известной школы №109 под управлением Евгения Александровича Ямбурга, которая входит в топ-50 лучших школ Москвы.

💼Развитая транспортная и социальная инфраструктура в районе «Прокшино» делают его привлекательным как для семей с детьми, так и для инвесторов, благодаря динамичному развитию территории и высокой деловой активности.

$RU000A108KU4

#А101 #девелопмент #строительство #недвижимость #инвестиции #Рынок #РайоныА101 #НоваяМоскваА101 #ПроектыА101

ЦОДы под защитой закона: инвестиционный импульс и спорный запрет на майнинг

#инвестиции #майнинг #биткойн #цод

📚Больше, чем учеба: как ГК «А101» создает современную образовательную среду

Сегодня начинается новый учебный год. Тысячи детей отправятся в школы, где будут приобретать знания и навыки для будущего. Образование играет ключевую роль, и мы понимаем, как важно предоставить жителям доступ к качественной образовательной среде. Рассказываем, каких результатов мы достигли за 13 лет работы.

✅ГК «А101» построила 4 школы на 4600 учеников, 11 детских садов на 2495 малышей, а также 5 образовательных центров на 5345 мест. Общая площадь этих объектов составляет более 190 тыс. кв. метров.

⚒️В процессе строительства находятся еще 5 образовательных центров на 6645 мест, а также 7 детских садов на 1310 мест. Это еще более 170 тыс. кв. метров общей площади.

📌Масштабные примеры наших школ:

— Школа «Энергия» в районе «Скандинавия» на 1325 учеников. Победитель конкурса «Лучший реализованный проект строительства» в 2023 году и входит в топ-20 лучших школ столицы по итогам 2023 и 2024 учебного года. Особенность школы — стены из прозрачных материалов в лабораториях и других помещениях, чтобы все видели «науку в действии».

— Школа «Логика» в районе «Испанские кварталы» на 1300 учеников. Победитель международного конкурса Best for Life Design Forum&Award 2021. Здесь оборудован современный лабораторный блок для занятий и опытов по биологии, химии, физике и междисциплинарным проектам. Спортивная инфраструктура включает малый и большой залы и площадку под открытым небом с футбольным полем.

— Школа «Диалектика» в районе «Испанские кварталы» на 1320 учеников. Победитель международного конкурса Best for Life Design Forum&Award 2021, а в 2024 году вошла в топ-3 школ страны по итогам летнего конкурса ТОП ЖК–2024 на портале «Единый ресурс застройщиков» в номинации «Лучшая школа от застройщика». Архитектурная концепция использует 13-метровый перепад высот на участке, создавая разнообразные пространства внутри здания и на прилегающей территории.

✨Мы не только строим школы и детские сады, но и создаем насыщенную среду для жизни, организуя мероприятия для детей и их родителей. Только за 2024 год наши образовательные, культурные и спортивные события посетили более 75 тыс. раз.

❤️Для ГК «А101» развитие социальной среды — это важная часть создания настоящего 15-минутного города, где дети могут получить доступное и качественное образование, а родители — быть уверены в их безопасности. Это подтверждает наш статус социально ориентированного застройщика.

$RU000A108KU4

#А101 #девелопмент #строительство #инвестиции #недвижимость #ПроектыА101 #НоваяМоскваА101 #школа #образование

🏗️ГК А101» строит детский сад с прогулочной крышей в общественном центре «Прокшино»

Для ГК «А101» социальная инфраструктура — это ключевой элемент настоящего 15-минутного города. Ярким примером служит детский сад «Изумрудный город» на 220 мест, который строится в районе «Прокшино». На данный момент уже завершена заливка стен, и рабочие приступили к следующему этапу строительства.

🌳Здание сада, расположенное у Николо-Хованского пруда, займет два этажа общей площадью 5425,2 кв. метров. На крыше обустроят прогулочную зону площадью 385 кв. метров. Пространство обоих этажей займет 9-метровый амфитеатр со стационарными открытыми трибунами. Их дизайн предусматривает чередование с наклонными участками, которые выполнят роль детских горок.

🌟Отличительными чертами проекта станут обилие естественного света и постоянный приток свежего воздуха в учебные помещения. Еще одно многофункциональное пространство высотой 4,8 м расположится в правом крыле: оно объединит музыкальный и физкультурный залы с зоной для развивающих занятий. Раздвижные трансформируемые перегородки позволят использовать эти помещения по отдельности или объединять для крупных мероприятий.

📚«Изумрудный город» войдет в состав общественного центра «Дом А101», который включит в себя мастерские, швейное ателье, IT-лабораторию, классы робототехники и электроники, помещения для тренингов, выставочную зону, тренировочную площадку, крытую оранжерею и общественный огород на крыше.

👦Для ГК «А101» развитие социальной инфраструктуры — неотъемлемая часть продукта. Именно поэтому нам доверяют семьи с детьми и те, кто планирует их завести. Мы строим не просто типовые школы и сады, а современные образовательные центры.

$RU000A108KU4

#А101 #девелопмент #строительство #инвестиции #недвижимость #ПроектыА101 #РайоныА101 #НоваяМоскваА101

Как компании работают с данными: взгляд изнутри

Сегодня разберемся, как устроена IT-инфраструктура компании. Для обычного сотрудника – это компьютеры, интернет и «что-то там в облаке». Но на самом деле в центре любой инфраструктуры находятся данные, которые надо правильно, хранить, структурировать и контролировать, чтобы работа шла слаженно и без перебоев.

🏤 Мегановости 🗞 👉📰

1️⃣ "Аэрофлот" $AFLT стал жертвой крупной хакерской атаки — сбой IT-систем вызвал отмену более 100 рейсов.

Хакеры заявили о полном разрушении инфраструктуры и краже 22 ТБ данных.

Частичное восстановление может занять до 2 месяцев, полное — до года.

Потери за день оцениваются в 275 млн ₽, акции упали до минимума 2025 года — 55,7 ₽.

Расследование ведут ФСБ и прокуратура, ответственность могут возложить на IT-департамент и подрядчиков.

На фоне ограниченного доступа к системам "Аэрофлот" временно перенаправил ресурсы в Шереметьево и частично восстановил рейсы.

Пока нет подтверждения утечки персональных данных.

🏤 Мегановости 🗞 👉📰

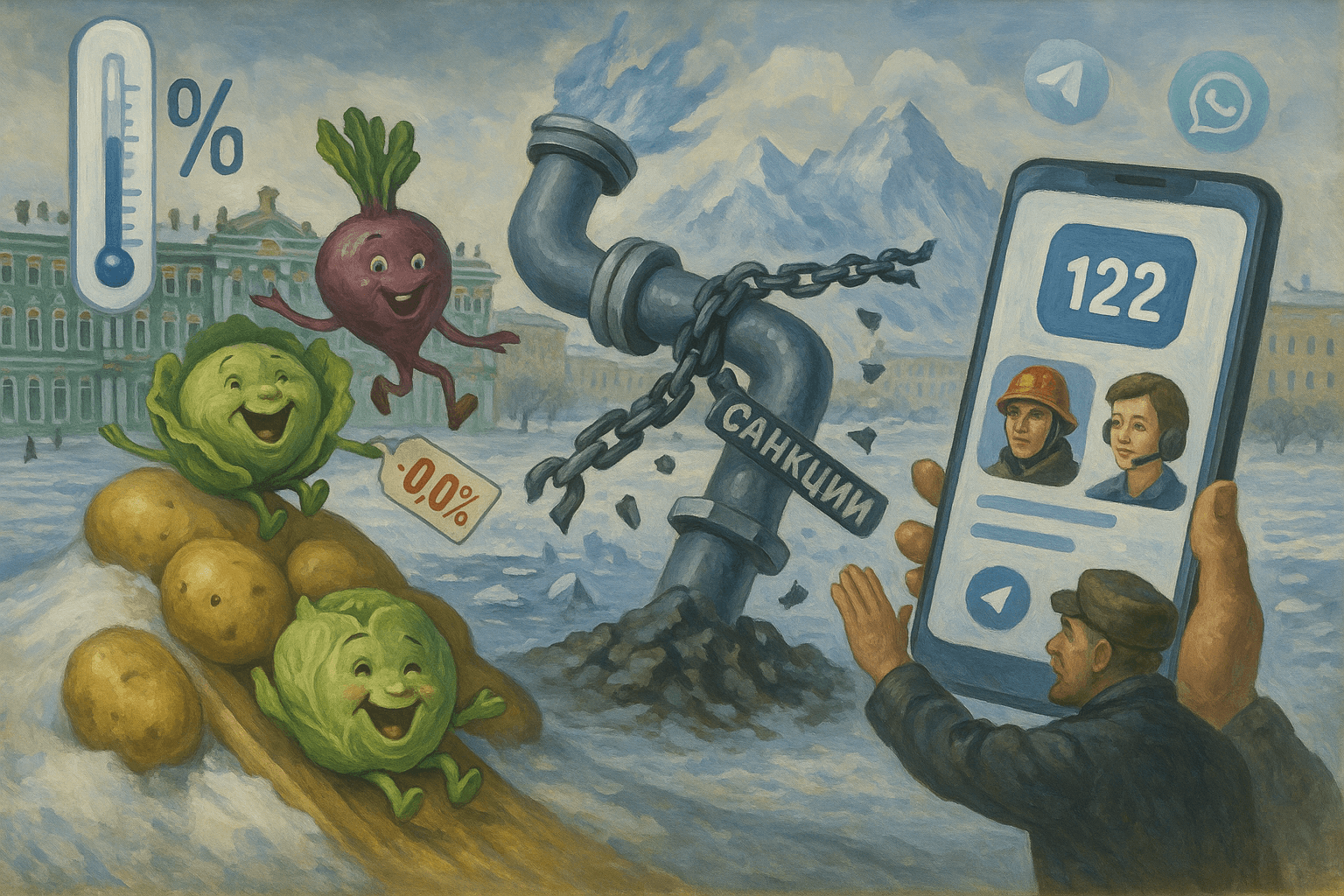

1️⃣ В России впервые с начала года зафиксировали дефляцию — цены за неделю с 15 по 21 июля снизились на 0,05%.

Главные "виновники" — овощи: свекла, капуста, картофель и огурцы упали в цене на 7–9%.

Немного подешевели яйца, рис, подгузники и паста.

А вот корма для животных и гигиена стали чуть дороже.

С начала года цены всё же выросли на 4,56%, но эта неделя стала первой с минусом.

🏢 Логистика с пропиской в доходности: как устроен ПАРУС‑Красноярск.

Если коротко: под Красноярском, в 20 минутах езды от центра, построен логистический парк класса «А». Это фонд закрытого типа с реальными арендаторами и понятной бизнес-моделью. Никаких воздушных замков — только склады, OZON, Сберлогистика и регулярные платежи.

📍 Что это вообще?

Фонд «ПАРУС‑Красноярск» — это готовый логопарк на 140 гектаров. На текущем этапе введены два корпуса общей площадью 65 740 м², полностью сданные в аренду.

🏢 Арендаторы:

• Корпус №1 — OZON

• Корпус №2 — Сберлогистика

Договоры долгосрочные — до 2035 г., с ежегодной индексацией арендной ставки на 5–8%. Что очень хорошо, т.к. далеко не у каждой компании предусмотрен рост платежей.

💸 Ожидаемая доходность — 22,5% годовых.

Половина — регулярные арендные потоки (~12,5% с индексацией). Вторая — рост стоимости самого логопарка (~10%), как и положено хорошей недвижимости: инфляция, спрос, динамика рынка — всё работает на инвестора.

💰 Стоимость пая — 900₽.

Можно зайти с небольшого капитала, а выйти — с солидной прибылью, но, к сожалению, только для квалов. На примере других ЗПИФ с коммерческой недвижимостью мы с вами прекрасно видели быстрый рост стоимости. Всё потому, что хорошие объекты всегда в дефиците. Выход по модели — через 5 лет, на пике стоимости.

🏗 Фонд ( RU000A108UH0 ) уже работает, но есть потенциал расширения.

Рядом с текущими корпусами возможна покупка следующих очередей — инфраструктура готова, спрос есть. Масштабируемость — заложена.

📊 Финансовая структура сбалансирована:

• 50% — средства инвесторов

• 50% — кредит под КС + 3,3% (хедж до июля 2025 г. по фиксированной ставке 15,25%)

🧐 Вывод :

В этом году стенд компании Парус на Смартлабе стал одним из самых запоминающихся, компания захватила внимание как частных инвесторов, так и опытных игроков.

В период снижения ставок, когда эмитенты уже перестают предлагать хорошую длинную доходность, ПАРУС вполне может стать одной из идей для долгосрочного портфеля.

При этом отраслевые признания (Forbes, активы в млн м², лидерские позиции по росту фондов) подтверждают статус компании как серьёзного игрока на рынке коммерческой недвижимости.

💪 За такой инвестицией стоят бетон, арендаторы и реальные потоки. Без розовых пони, без хайпа. Только склады, OZON, Сберлогистика и реальный контракт до 2035 г.

Ставьте 👍

#обзор_компании

©Биржевая Ключница

🪙Национализация 2.0

Инвестиции в России с риском национализации требуют особой осторожности и специфического подхода к анализу.

Про особенности писал здесь:

https://t.me/pensioner30/8304

Вот ключевые шаги и стратегии для снижения рисков.

Анализ компании на предмет рисков:

1. Сектор экономики:

Высокий риск: Стратегические отрасли: энергетика (нефть, газ, электроэнергия), оборонно-промышленный комплекс (ОПК), добыча критически важных минералов, инфраструктура (транспорт, связь), финансы (системообразующие банки). Компании с уникальными технологиями или ресурсами.

Средний риск: Металлургия, химия, крупное машиностроение, сельхозземли/производство.

Относительно низкий риск: Потребительский сектор (FMCG, ритейл, услуги), ИТ (не связанное с госзаказом/безопасностью), фармацевтика (не стратегические производители), малый и средний бизнес.

2. Значимость для государства:

Системообразующие компании: Те, чей крах или остановка могут вызвать каскадный эффект в экономике или соцсфере. Например некоторые производители и поставщики эл энергии.

Ключевые поставщики для госсектора/ОПК: Особенно если продукция критична для безопасности или госпрограмм.

Экспортеры валютной выручки: Крупные игроки в сырьевом экспорте.

3. Собственники и управление:

Связи с государством: Наличие государственной доли (Росимущество, ВЭБ.РФ, госкорпорации), "дружественных" государству олигархов. С одной стороны, это может быть защитой, с другой - делает компанию более интегрированной в госсистему и потенциальным объектом полного контроля.*

История конфликтов с властью. Судебные споры, критика со стороны высокопоставленных лиц, антимонопольные дела с политическим оттенком.

Репутация собственников: Наличие санкций против бенефициаров/менеджеров, связи с неугодными лицами.

4. Политический контекст и законодательство:

Текущая политика: Фокус на "экономический суверенитет", импортозамещение, усиление госрегулирования в определенных отраслях. Законодательные инициативы, расширяющие основания для вмешательства государства.

Формальные основания для национализации: Закон предусматривает национализацию "в исключительных случаях, связанных с обеспечением обороны страны и безопасности государства" с компенсацией. Ключевая проблема: трактовка этих оснований может быть очень широкой, а процедура компенсации – непрозрачной и заниженной (до "рыночной" стоимости в кризисных условиях).

5. Финансовое состояние и долги:

Компании в тяжелом финансовом положении: Особенно крупные, стратегически важные. Государство может использовать трудности как повод для "спасения" через национализацию или введение внешнего управления.

Крупные долги перед государственными банками: Позволяет государству усилить влияние.

Итог. Если компания представляет исключительный интерес (например связана с добычей сырья), собственник имеет плохую репутацию ( выводит деньги за рубеж) , у гос компании есть доля в этой компании ( например Газпром банк владел 22% акций ЮГК), плюс нужно защитить что-то или кого-то ( экологическая ситуация и множественные нарушения, аварии), плюс у компании есть долги, то скорее всего это лишь вопрос времени... Такая компания со временем начнёт представлять повышенный интерес и высока вероятность, что она будет национализирована или попадёт в правильные руки.

"Финансовый мир" – курс, который я писал больше двух лет

Думал написать его за месяц, ведь я же “все знаю” и прошел все на собственном опыте. Но оказалось, что не так-то все просто. Пришлось “копнуть” глубже, вернуться к основам, да и только презентация получилась больше 100 страниц. А ведь я хотел написать максимально кратко, но так, чтобы все основное поместилось.

Итого – получилось 5 часов видео, и это та самая “база”, то, что действительно необходимо знать. Это реальная помощь начинающему инвестору, который сможет развиваться и дальше, если захочет, но основа у него уже будет.

В инвестиционном бизнесе я ежедневно вижу, как инфраструктура продает продукты и услуги, которые не соответствуют задачам и целям инвестора. Зато хорошо решаются задачи по прибыли брокера. Особенно это страшно для будущих пенсионеров, а ведь это могло бы быть чье-то богатство, если бы… Если бы инвестор знал хотя бы базу….

Сколько бессмысленных и пустых книг и бесполезных дорогих продуктов продает индустрия. Сколько сказок про “капитал и как его заработать”, как чувствовать себя комфортно, инвестируя. А ведь из тысяч книг достаточно вполне трех-пяти, но надо знать, каких.

Сначала, конечно надо потратить время на знания, на правильные знания. Вы удивитесь, но это до 10 часов вашего времени. Затем надо неспешно и вдумчиво читать правильные книги, это займет у вас около года. И добавить немного практики – но лучше учиться на чужих ошибках.

Проблемы, мифы и ошибки, с которыми сталкиваются начинающие инвесторы, стандартны. Какой должен быть капитал для жизни с него на проценты? Мало кто слышал о “правиле 4%”. Но и здесь все непросто и субъективно, цифра может меняться со временем, инвесторы ведь тоже меняются. Простой формулы нет – лучше какое-то время потратить на работу с опытным наставником, который поможет четко сформулировать цели и осознать риски.

Для инвестора главный вопрос, на который он должен ответить – на какой риск вы реально готовы пойти для достижения ваших целей. Соотношение риска и доходности – самое важное в инвестировании.

С доходностью тоже надо разбираться. Кажется, что там все просто – но индустрия никогда не расскажет про реальную доходность и страшные последствия инфляции. Надо думать о будущем, например, о росте расходов на медицину.

Выход на пенсию, по выслуге или возрасту – событие в жизни, и часто в это время настоящее инвестирование только начинается. Повторюсь – к сожалению, индустрия, особенно в розничных инвестициях, практически не дает нужных знаний. Вернее, она их дает очень “грамотно” для себя, маскируя “советами” и “идеями” главное – необходимость заработать на клиенте, продажи и прибыль. А клиент – чем меньше он знает и понимает, тем лучше.

Никто не расскажет о подводных камнях и ловушках страховок, фондов и других “упаковок”. Никто вам не посоветует прочитать Джона Богла и не обсудит с вами влияние комиссий и налогов на долгосрочный результат.

Курс, на который у меня ушло два года, продается сейчас на нашем сайте всего за 5 тыс. рублей, это совсем не те деньги, которые надо экономить на образовании.

https://t.me/ifitpro

#ФинансовыйМир