Поиск

Подборка интересных облигаций №10

⚡️ Вчера на вечерней сессии рынок акций взорвался ростом. Путин и Трамп встретятся в Будапеште! Новая встреча - новая надежда для инвесторов. Все ключевые активы на эту новость отреагировали ростом в пределах 5-7%. Но давайте не будем забегать вперед и сегодня немного поговорим про макро и более консервативные инвестиции.

24 октября состоится очередное заседание Банка России по ключевой ставке. После сентябрьского заседания, на котором вопреки ожиданиям, ставка была снижена лишь на 1%, рынок приуныл и уже не ждет того стремительного снижения «ключа», как прежде. А выходящие данные создают еще более хмурое настроение.

📊 Недельные данные по инфляции назвать низкими язык не поворачивается. Превышение уровня аналогичного периода прошлого года два раза подряд, когда шел самый разгон инфляции у кого угодно вызовет тревогу. Также нужно учитывать, что повышение НДС в моменте скажется не только на инфляции, но и на инфляционных ожиданиях.

В общем к заседанию мы подходим с не самыми лучшими вводными. Предстоящее заседание станет опорным, а значит на нем будут пересмотрены среднесрочные прогнозы по инфляции и ключевой ставке. И изменение этих прогнозов может стать большей интригой, чем само решение по ставке.

Тут возникает вопрос, что делать в такой неопределенности? На рынке облигаций у меня есть правило – в любой непонятной ситуации смотрю на флоатеры. Высокая текущая доходность, низкая волатильность и снижение риска, если все пойдет совсем не по плану. А разбавить их можно относительно короткими выпусками с фиксированным купоном и достаточно высокой доходностью, перспективы бизнеса эмитентов которых не выглядят туманными на горизонте пары лет.

🏛 При выборе выпусков с плавающим купоном важно смотреть не просто премию к так называемой референсной ставке (как правило КС), но и учитывать влияние цены на конечную премию к этой ставке. К сожалению, она редко указывается в источниках, но при желании ее можно самостоятельно посчитать (искать simple margin).

А вот очередная подборка интересных, но довольно рискованных выпусков:

Флоатеры

◼ НовТех1Р1 (simple margin 4,01%, рейтинг «А-», погашение - декабрь 26 г.)

◼ ПолиплП2Б2 (simple margin 4,47%, рейтинг «А-», оферта put - февраль 27 г.)

◼ Аэрфью2Р03 (simple margin 4,73%, рейтинг «А-», погашение - июль 27 г.)

Фиксированный купон

◼ СэтлГрБ2P3 (доходность 22,5%, оферта put - март 26 г.)

◼ БалтЛизБП8 (доходность 20,3%, оферта put - июнь 26 г.)

❗Не является инвестиционной рекомендацией

♥️ Если такой формат подборок вам нравится, обязательно прижимайте лайк статье. Да и в целом, он не помешает. Спасибо!

✨ Кто выживет при дорогих кредитах и НДС 22%? ✨

Сюжет такой: ставка держится высоко, деньги дорогие, бюджеты режут, сверху — повышение НДС до 22%. Кажется, всем больно. Но на рынке всегда есть те, кто не просто держится — они используют шторм как попутный ветер.

Оценка эффективности портфеля через коэффициент Шарпа

Для любого инвестора, который хочет понять, насколько хорошо его средства работают на рынке важно оценивать эффективность своего инвестиционного портфеля. Один из самых популярных инструментов для такой оценки — это коэффициент Шарпа (Sharpe ratio). Этот показатель позволяет измерить соотношение доходности портфеля и риска, который инвестор принимает. Проще говоря, он показывает, сколько дополнительной доходности приносит каждая единица риска, взятого на себя. Чем выше коэффициент Шарпа, тем эффективнее портфель с точки зрения вознаграждения за риск.

Коэффициент Шарпа был разработан лауреатом Нобелевской премии по экономике Уильямом Шарпом в 1966 году. Его цель заключалась в том, чтобы дать инвесторам простой и наглядный способ сравнивать разные портфели и стратегии. Формула коэффициента Шарпа учитывает среднюю доходность портфеля, безрисковую ставку и стандартное отклонение доходности (волатильность). Идея состоит в том, что инвесторы должны получать премию за риск: если два портфеля имеют одинаковую доходность, но один более волатилен, его коэффициент Шарпа будет ниже, показывая меньшую эффективность.

Теоретически коэффициент Шарпа помогает понять, насколько рационально распределены активы в портфеле, так как правильная интерпретация требует сравнения с безрисковой ставкой и другими портфелями на рынке. В идеале, инвесторы стремятся к портфелям с коэффициентом Шарпа выше 1, что говорит о том, что доходность оправдывает принятый риск. Показатели ниже 1 могут сигнализировать о том, что риск портфеля слишком высок по сравнению с получаемой доходностью.

На практике коэффициент Шарпа используют для анализа как отдельных фондов, так и всего портфеля. Например, если вы инвестируете в акции и облигации, вы можете рассчитать среднюю доходность портфеля за год, вычесть безрисковую ставку (например, доходность государственных облигаций), а затем разделить на стандартное отклонение доходности.

Допустим, ваш портфель принес 12% годовых, безрисковая ставка составляет 4%, а стандартное отклонение доходности — 8%. Коэффициент Шарпа будет равен (12%−4%) / 8% = 1, что указывает на хорошее соотношение доходности и риска.

Используя этот показатель, инвесторы могут принимать более обоснованные решения, улучшать структуру портфеля и выбирать стратегии с оптимальной доходностью с поправкой на риск.

Пришло ли время продавать акции Яндекс ⁉️

💭 Разбираем динамику развития компании и что это значит для инвесторов...

💰 Финансовая часть (2 кв 2025)

📊 Выручка увеличивается на 33,4% по сравнению с аналогичным периодом прошлого года, прибыль после спада в первом квартале восстановилась, демонстрируя маржу в размере 9% и рост на 33,9% год к году. Темпы роста выручки снижаются, однако остаются высокими.

🤓 Показатель EBITDA вырос на 38,7% относительно аналогичного периода предыдущего года. Объем чистого долга немного увеличился, но соотношение чистого долга к EBITDA сохранилось на уровне примерно 0,3.

🤔 Оборотный капитал значительно возрос во втором квартале вследствие сокращения кредиторской задолженности на 40 миллиардов рублей. Операционный денежный поток положителен несмотря на увеличение оборотного капитала — чистый свободный денежный поток составил 27,6 миллиарда рублей.

✔️ Сегменты бизнеса

🦖 Рост выручки от поисковых сервисов существенно снижается до уровня 11,5%, причем рекламная выручка ощутимо страдает из-за общего экономического замедления. Существует вероятность сохранения давления на этот сегмент вплоть до окончания текущего года. При этом уровень рентабельности сегмента остается неизменным, что является позитивным моментом.

🚕 Такси-сервисы также демонстрируют снижение динамики, увеличившись лишь на 23,4% во втором квартале. Рентабельность EBITDA стабилизировалась.

🛜 Отрасль электронной торговли фиксирует значительное замедление прироста объема продаж, показатель снизился до 25,6%. Однако сама выручка продолжает демонстрировать уверенный рост, хотя и замедленный, достигнув отметки в 46%. Кроме того, наблюдается улучшение показателя маржи EBITDA, что позволяет надеяться на выход сектора из убытков уже в 2026 году.

🎦 Медийный бизнес тоже демонстрирует признаки замедления, однако одновременно отмечается повышение его рентабельности.

📦 Что касается доставки товаров и категории объявлений, то они менее привлекательны с точки зрения финансовой эффективности, показывая устойчивый низкий уровень по EBITDA.

😎 Зато выделяется резкий рост доходов от экспериментальных проектов, сопровождающийся значительным уменьшением убытков по EBITDA. Особое внимание привлекает рекордно высокий уровень маржи EBITDA именно в данном направлении бизнеса.

📌 Итог

🤓 Наблюдается заметное замедление практически по всем направлениям, однако общий рост выручки сохраняется на хорошем уровне. Во второй половине года ожидается дальнейшее снижение темпов прироста, а перспективы 2026 года пока неясны. Пока существует высокая вероятность того, что темпы роста окажутся ниже прогнозируемых, но это слабо отражается на общей инвестиционной идее, поскольку маржа EBITDA всё ещё имеет потенциал для увеличения.

🎯 ИнвестВзгляд: Акции продолжают оставаться привлекательной инвестицией среди компаний IT-сектора.

📊 Фундаментальный анализ: ✅ Покупать - финансовое положение остаётся стабильным благодаря положительному операционному денежному потоку и низкому уровню долговой нагрузки. Новые сегменты бизнеса создают дополнительный потенциал для долгосрочного роста.

💣 Риски: ☁️ Умеренные - присутствуют замедление роста традиционных направлений бизнеса (реклама, такси) и неопределенность относительно будущих темпов роста. Это создаёт умеренную волатильность результатов.

✅ Привлекательные зоны для покупки: 3660р / 3200р

💯 Ответ на поставленный вопрос: Замедление роста — временное явление, вызванное общими макроэкономическими факторами, а фундаментальные характеристики компании остаются сильными. Продажа акций — преждевременное действие, поскольку котировки обладают огромным потенциалом для роста.

🤷♂️ Данный обзор не является индивидуальной инвестиционной рекомендацией. Инвестиции сопряжены с рисками, а фундамент инвестиций — самостоятельность мышления и здоровое недоверие!

⏰ Благодарим Вас за поддержку! Следующий материал уже в работе...

$YDEX #YDEX #инвестиции #рынок #акции #финансы #аналитика #маркетинг #бизнес #стратегия

МТС Банк - четыре причины для роста

ЦБ РФ все чаще дает тревожные сигналы по банковскому сектору. И действительно, многие банки в летние месяцы сократили чистую прибыль, но не МТС Банк. Лишь за 2 месяца этого года (июль-август) банку удалось показать чистую прибыль по РСБУ в 4,2 млрд рублей, что выше аналогичных показателей прошлого года на 60% и составляет 73% от всех доходов за первое полугодие.

Такая стремительная динамика привлекла мое внимание и сегодня я хотел бы поговорить о факторах роста МТС Банка, но сначала парочка цифр из отчета. Итак, чистая прибыль МТС Банка за 8 месяцев 2025 года составила 10 млрд рублей, вернувшись к благоприятным уровням 2024 года. При этом Банк сохраняет один из самых стабильных показателей стоимости риска (COR) в 6,0%. Далее по пунктам.

📊 Ставка

Каждое снижение ключевой ставки ЦБ на 1% может добавлять порядка 1,5 млрд рублей к чистой прибыли. Учитывая сохраняющийся тренд на снижение ключа до конца года, можно рассчитывать еще на 2-3 млрд чистой прибыли дополнительно. Однозначно, МТС Банк является бенефициаром снижения ставки!

💸 Валюта

Удивительно, но Банк получает «плюшки» и от ослабления национальной валюты. Один рубль девальвации приносит около 100 млн рублей к чистой прибыли. Экономисты уже давно говорят о необходимости резкой девальвации хотя бы к уровням 90 рублей за доллар. К ним уже присоединились политики и Минэкономразвития, прогнозирующие 92+ рублей на конец года. 8-10 рублей девальвации принесет около 1 млрд допом к чистой прибыли.

Облигации

На балансе МТС Банка на конец отчетного периода находилось корпоративных и государственных облигаций на сумму 180 млрд рублей с удержанием до погашения (HTM). Такая диверсификация активов позволяет зарабатывать повышенный купонный доход (потенциальных 5-6 млрд в 2025 году), а fixed income нивелирует волатильность инструмента.

Оценка

Средняя по сектору оценка банков составляет 0,7 по мультипликатору P/BV. Это средние цифры, по факту у топов они даже выше. МТС Банк все еще стоит 0,4 P/BV, что открывает перспективы для восстановления капитализации.

Всего 4 фактора показывают потенциал Банка на среднесрочную перспективу. Осталось дождаться решительных действий ЦБ со ставкой и девальвацией рубля. Ну а все остальные внутренние факторы сделают свое дело.

❗️Не является инвестиционной рекомендацией

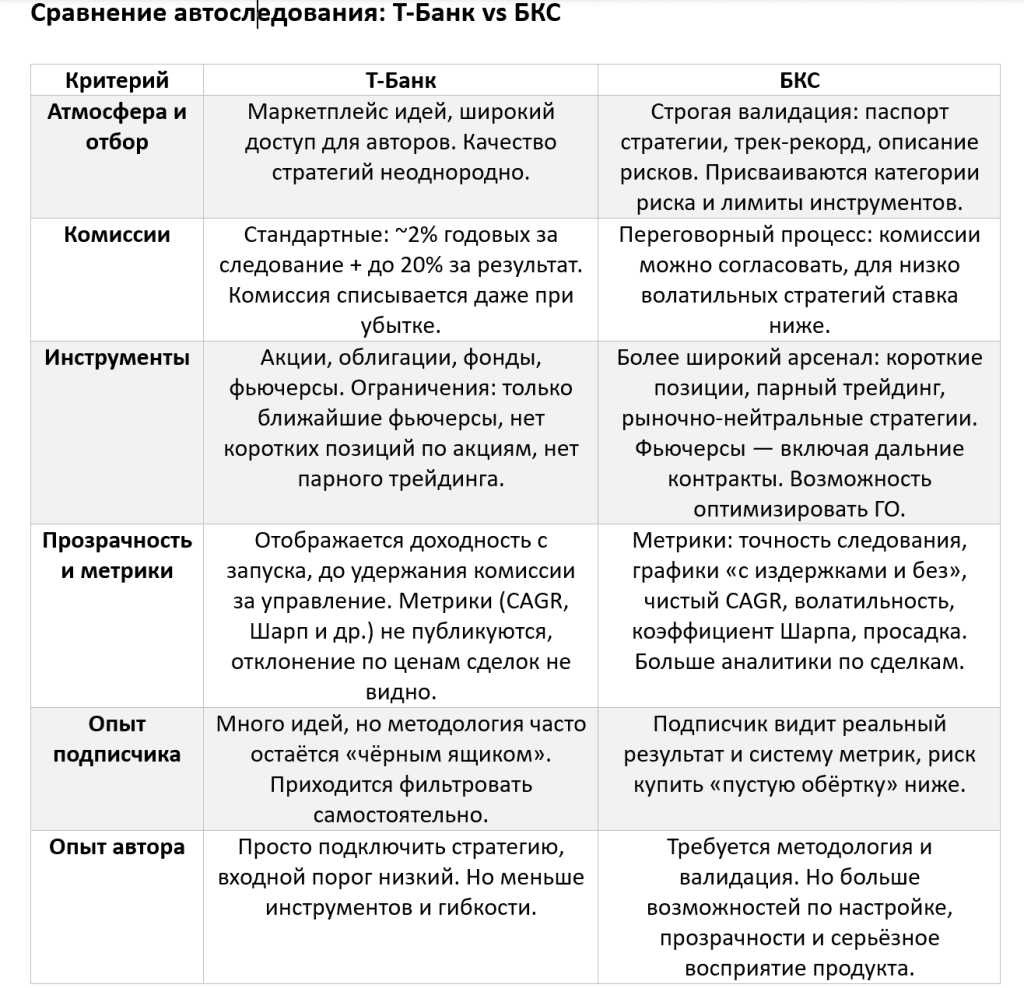

Автоследование в БКС и Т-Банк: взгляд автора стратегий и подписчика

Автоследование давно перестало быть нишевым инструментом и стало массовым сервисом, которым ежедневно пользуются тысячи инвесторов. Среди лидеров этого рынка в России — БКС и Т-Банк, две крупнейшие платформы, предлагающие на первый взгляд схожие услуги, но реализующие их по-разному.

Мой опыт взаимодействия с сервисами автоследования отличается тем, что я выступаю сразу в двух ролях. С одной стороны, являюсь автором стратегий на обеих платформах. С другой — подключаюсь к этим же стратегиям как инвестор, чтобы проверить, насколько корректно и удобно работает копирование сделок в реальных условиях. Таким образом, у меня есть возможность смотреть на сервис одновременно глазами управляющего и глазами подписчика.

В этой статье я намерен рассмотреть не рекламные обещания и не формальные описания условий, а внутреннюю механику работы автоследования. Где автору комфортнее работать и проще поддерживать стратегию? Где сделки копируются точнее ? Где сервис лучше справляется с задачей прозрачного взаимодействия между управляющим и подписчиками?

Моя цель — дать личную, но беспристрастную оценку, основанную на опыте работы сразу в двух системах. Здесь не будет попытки «продвинуть» одну из платформ, речь идёт исключительно об анализе качества услуги и удобства её использования. Я попробую показать, какая платформа в реальности предоставляет более надёжный и комфортный инструмент автоследования — как для автора, так и для инвестора.

Итак, рассмотрим автоследование поэтапно. Пройдём по каждому из критериев оценки — от того, какая атмосфера и подход создаются платформами для авторов и инвесторов, до того, каков личный опыт при копировании стратегий. Такой пошаговый разбор позволит увидеть картину целиком: где проще стартовать, где глубже аналитика, какие инструменты доступны и как устроена система комиссий.

1.Атмосфера и подход: в Т-Банк стратеги-зазывалы, в БКС стратеги-методологи

Когда я начал работать автором стратегий, а затем пробовал их копировать как подписчик, стало очевидно, что атмосфера в Т-Банк и в БКС ощущается совершенно по-разному.

В Т-Банк автоследование воспринимается скорее как маркетплейс идей. На витрине десятки стратегий самых разных авторов от новичков, только пробующих себя в роли авторов стратегий, до более опытных трейдеров. Для инвестора это, безусловно, плюс: выбор огромный, можно найти стратегию на любой вкус. Но одновременно это и минус: качество сильно различается, и зачастую возникает впечатление, что у сервиса требования к авторам не строгие, поэтому попасть в чисто «стратегов «проще. Для управляющего это тоже создаёт особую атмосферу — конкуренция строится не столько на методологии, сколько на умении привлечь внимание подписчиков.

Например, моя заявка на открытие стратегии в Т-Банке, по сути, выглядела как разговор в духе: “здравствуйте, у меня есть стратегия, я хочу её подключить”.

Формально я написал описание, но это было скорее формальностью. Никакой глубокой проверки методологии не требовалось — достаточно обозначить идею, назвать её «стратегией» и пройти стандартную процедуру.

В БКС процесс подачи заявка на присуждение статуса автора стратегии автоследования устроен строже и формальнее. Здесь чувствуется, что клиенту не предлагают случайных идей. Чтобы стратегия появилась на витрине сервиса БКС Финтаргет, недостаточно просто заявить о ней. Нужна её валидация: паспорт стратегии, описание рисков, подтверждённый трек-рекорд. Этот процесс выступает не столько фильтром, сколько индикатором качества — показывает, что стратегия прошла оценку на соответствие базовым требованиям.

Кроме того, в системе БКС существует присвоение стратегиям категорий риска (от консервативных до агрессивных) и установление лимитов по заявленным инструментам. Указанные меры означают, что стратегия не может использовать инструменты вне заявленного набора или превышать уровень риска, который она декларировала. Для инвестора такие индикаторы — дополнительная защита и ориентир при выборе стратегии.

2. Комиссии и издержки: когда теория сталкивается с практикой

Вопрос комиссий и издержек это один из самых чувствительных моментов в автоследовании. Именно он определяет, насколько инвестор ощущает справедливость сервиса, а управляющий оценивает честность отношений с подписчиками. Портфельная стратегия может показывать и рост, и просадки, но, если в моменты убытка инвестор продолжает платить, доверие к платформе резко снижается. Поэтому важно рассматривать не только тарифы «на бумаге», но и то, как они работают в реальности.

В Т-Банк условия для управляющих стандартизированы. Комиссия за следование фиксирована (примерно 2% годовых), комиссия за результат — до 20%. Для автора это удобно своей простотой: правила известны заранее и не подлежат обсуждению. Но минус в том, что гибкости нет. Система тарифов одинаковая для всех стратегий, независимо от их особенностей и волатильности. В итоге подписчик платит комиссию за следование даже в периоды убытков, что создаёт ощущение «двойного удара».

В БКС ситуация несколько иная. Здесь комиссия за следование и за результат определяется в процессе переговоров. Управляющий может согласовать условия с поддержкой автоследования. Более того, если стратегия демонстрирует низкую волатильность и ориентирована на консервативный результат, поддержка готова снизить ставку комиссии за следование. Для инвестора это дополнительный плюс: стоимость услуги автоследования лучше отражает реальный риск стратегии. Для автора стратегии это тоже комфортнее, так как условия можно подстроить под специфику подхода, а не «втиснуть» в универсальную сетку.

Мой вывод, в Т-Банк проще начать — там всё заранее определено. Но в БКС у автора больше пространства для переговоров и настройки, а у инвестора появляется ощущение справедливости: комиссия отражает не только сам факт подписки, но и характер работы стратегии.

3. Инструменты и глубина стратегий

Выбор инструментов это фундаментальный критерий при оценке платформы автоследования. От него зависит, какие стратегии в принципе могут быть реализованы и насколько гибко инвестор сможет управлять своим капиталом.

В Т-Банк спектр возможностей действительно широкий: доступны акции, облигации, фонды и фьючерсы, и на их основе можно строить стратегии. Для многих инвесторов этого достаточно. Однако перечень финансовых инструментов, особенно по фьючерсам, жёстко ограничен установленным набором. Как правило, к торговле допускаются только ближайшие контракты. Это упрощает сервис для массового клиента, но снижает гибкость для автора стратегии автоследования. Кроме того, отсутствуют ключевые элементы для профессиональной работы:

-короткие позиции в акциях недоступны, что исключает полноценные рыночно-нейтральные стратегии;

-парный трейдинг невозможен, так как нет возможности строить лонг/шорт-конструкции;

-по фьючерсам настройки более жёсткие, и оптимизировать гарантийное обеспечение под конкретный базовый актив нельзя.

В БКС инструментарий заметно шире. Здесь доступны короткие позиции, рыночно-нейтральные стратегии и парный трейдинг. Для фьючерсов подход более универсальный: платформа позволяет торговать не только ближайшими, но и дальними контрактами, что расширяет арсенал возможностей — от календарных спредов до более сложных арбитражных конструкций. Кроме того, для фьючерсных стратегий предусмотрена возможность оптимизировать гарантийное обеспечение (ГО) по базовому активу, что значительно повышает эффективность использования капитала.

Мой опыт показал, что в Т-Банк удобно запускать простые идеи на акциях, облигациях и базовые стратегии с фьючерсами, но как только речь заходит о более сложных методологиях, пространство для работы резко сужается. В БКС же я могу работать как методолог и использовать полный арсенал инструментов, гибко управлять ГО и предлагать подписчику более продуманный продукт.

Автоследование в Т-Банк это хорошая стартовая площадка для базовых стратегий. Но если цель — создавать системные решения с фьючерсными контрактами, нейтральными конструкциями и гибким управлением риском, то нужный простор предоставляет именно БКС.

4. Прозрачность и метрики: для ТБанка важен визуальный эффект, в БКС системность и прозрачность.

Прозрачность в автоследовании это основа доверия. Подписчик на стратегию автоследования должен понимать, насколько его результат совпадает с результатом автора и какие именно факторы формируют итоговую доходность.

В БКС раскрытие информации по портфелям автоследования сделано глубже. У стратегий публикуются конкретные показатели, например: «точность следования 99,98%». На графиках доходности отображаются две линии — с учётом издержек и без них. Подобное представление динамики портфелей позволяет инвестору отделить качество работы стратегии от влияния комиссий. Дополнительно рассчитывается показатель чистого CAGR — среднегодовая доходность после всех издержек. На его основе формируется целая система метрик эффективности: волатильность, коэффициент Шарпа, максимальная просадка и другие показатели риска/доходности. То есть инвестор видит не только динамику доходности, но и объективные параметры устойчивости стратегии.

В Т-Банк подход иной. Здесь публикуется динамика доходности стратегии до удержания комиссии за управление, а на карточке отражается только «грязный» результат без разделения на «чистый» и «с издержками». Показателя CAGR нет, а акцент делается на доходности с момента запуска стратегии. Метрики риска — волатильность, коэффициент Шарпа и т. д. в открытой карточке не рассчитываются. Система выглядит больше, как маркетинговая витрина, задача которой состоит в том, чтобы красиво показать рост стратегии, но без глубокой аналитики.

Мой вывод, в БКС инвестор получает полноценный набор инструментов для анализа стратегии — от точности следования и чистого CAGR до показателей эффективности. В Т-Банк информация подана упрощённо и ориентирована скорее на визуальный эффект, чем на аналитическую глубину.

5. Личный опыт подписчика

Когда я впервые попробовал автоследование в Т-Банк, у меня возникло ощущение, что витрина больше напоминает App Store. Авторов много, идей ещё больше, и внешне это производит впечатление разнообразия. Но разобраться, кто реально надёжен, а кто просто решил попробовать силы, оказалось непросто. Да, вероятно, каждая сделка формально проверяется службами риск-менеджмента банка, и это создаёт ощущение дополнительного контроля. Но методология автора для подписчика на стратегию всё равно остаётся «чёрным ящиком». Я вижу красивую динамику доходности и описание, но не получаю понимания, как именно работает стратегия и какие решения за ней стоят.

В БКС ситуация противоположная. Здесь невозможно «выдать себя за гуру» без валидации. Чтобы стратегия попала на витрину, автор обязан предоставить паспорт стратегии, описать риски и подтвердить трек-рекорд. Как подписчик, даже подключаясь к собственным стратегиям, я вижу более прозрачную картину: реальный результат, отдельное отображение доходности с учётом издержек и без них, а также полноценную аналитику по сделкам — от чистого CAGR до коэффициента Шарпа.

Мой вывод, в Т-Банк подписчик скорее ориентируется на витрину и доверяет формальному контролю банка, но при этом методология остаётся закрытой. В БКС я вижу реальный результат и более полную аналитику, поэтому опыт подписчика воспринимается как более честный и предсказуемый.

Выводы

Сравнивая опыт работы с автоследованием в Т-Банк и БКС, можно увидеть, что эти сервисы реализуют разные подходы.

Т-Банк предлагает широкий выбор стратегий, низкий порог входа и простой интерфейс. Это удобно для начинающих инвесторов, которые хотят попробовать разные стили без больших вложений. Однако здесь на первый план выходит маркетплейсный характер: авторов много, идей ещё больше, и инвестору самому приходится фильтровать качество. Несмотря на наличие формального контроля со стороны банка, методология автора остаётся менее прозрачной, а результаты отображаются в более упрощённой форме.

БКС работает по другой логике. Платформа предъявляет более строгие требования к авторам, так стратегии проходят валидацию, получают категорию риска и ограничения по инструментам. Инвестор видит расширенный набор метрик от чистого CAGR до коэффициента Шарпа, а также динамику доходности как с учётом издержек, так и без них. Подобные меры создают более аналитическую картину, но вместе с тем требует от автора больше усилий для подготовки и подтверждения своей методологии.

Таким образом, каждая система имеет свои преимущества. Т-Банк проще и доступнее для старта, но оставляет инвестору больше самостоятельной работы при выборе стратегий. БКС формализует процесс и даёт больше аналитики, но предъявляет более высокие требования к управляющим.

Итоговый выбор зависит от того, какие приоритеты у инвестора или автора - простота и доступность или глубина анализа и формализация.

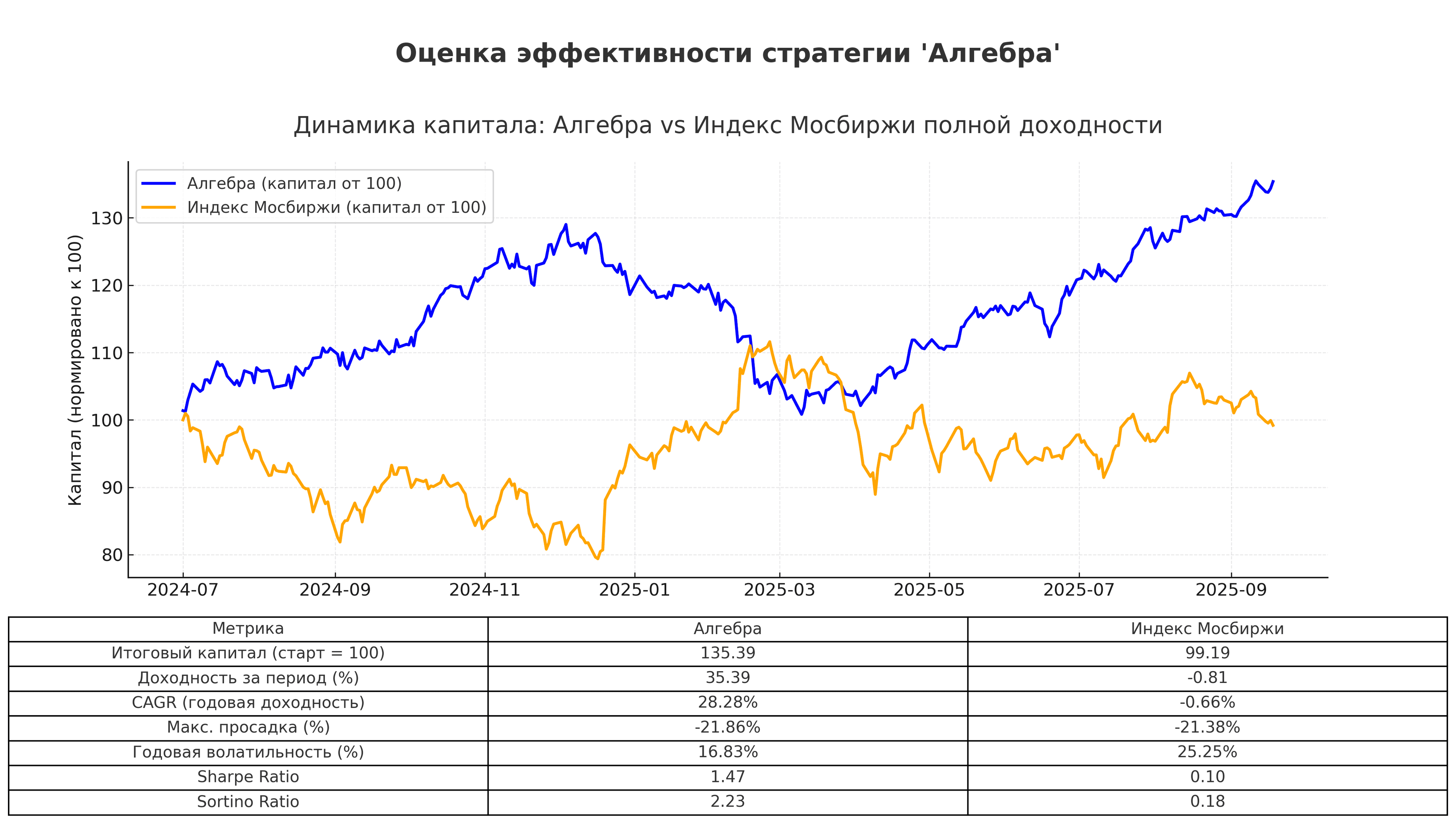

Оценка эффективности торговых стратегий на примере фьючерсного портфеля автоследования «Алгебра»

Оценка эффективности торговых стратегий ключевая задача как для частных инвесторов, так и для профессиональных участников рынка. Корректный выбор бенчмарка, сопоставление результатов с отраслевыми стандартами и использование инструментов риск-менеджмента позволяют объективно оценить потенциал и устойчивость портфельной стратегии.

В этой статье мы рассмотрим примеры того, как портфельные управляющие оценивают эффективность торговых стратегий. Важно понимать, что конечная доходность сама по себе не всегда является достаточным аргументом в пользу успешности стратегии. Для профессиональной оценки используются комплексные метрики, которые позволяют соотнести результат с уровнем риска.

В качестве примера для оценки эффективности рассмотрим результаты фьючерсной стратегии автоследования «Алгебра», Сравним динамику портфеля стратегии с индексом МосБиржи полной доходности (брутто), который учитывает дивиденды и тем самым наиболее точно отражает реальную доходность фондового рынка.

Почему индекс полной доходности — справедливый бенчмарк для оценки эффективности портфельного управления

Традиционно для сравнения стратегий часто используется индекс МосБиржи (IMOEX). Однако классический индекс не учитывает дивиденды, а значит, недооценивает фактическую доходность инвестиций.

Использование индекса МосБиржи полной доходности (брутто) позволяет учитывать совокупный эффект от роста цен акций и дивидендных выплат. Также он даёт возможность корректно сопоставлять активные стратегии с пассивными инвестициями и таким образом получать более прозрачную картину «стоимости упущенной возможности».

Динамика портфеля «Алгебра» и индекса ММВБ полной доходности

На графике ниже показано сравнение динамики капитала двух стратегий при старте со 100 пунктов в июле 2024 года:

🔵 Алгебра к сентябрю 2025 портфель вырос до 135.4, что соответствует доходности +35.4%.

🟠 Индекс МосБиржи полной доходности завершил период на уровне 99.2, что соответствует снижению на –0.8%.

Таким образом, «Алгебра» уверенно обошла индекс как по абсолютной доходности, так и по качественным характеристикам.

Ключевые метрики эффективности Для оценки результатов были рассчитаны базовые показатели риск-менеджмента:

CAGR (годовая доходность):

Алгебра: +28.3%

Индекс: –0.66%

Максимальная просадка:

Алгебра: –21.9%

Индекс: –21.4%

Годовая волатильность:

Алгебра: 16.8%

Индекс: 25.2%

Sharpe Ratio:

Алгебра: 1.47

Индекс: 0.10

По результатам анализа можно сделать несколько важных выводов:

Портфель Алгебра показал уверенный рост и обогнал индекс более чем на 35 п.п. за период. При этом волатильность стратегии оказалась ниже рыночной, а просадка сопоставимой с индексом полной доходности ММВБ.

Ключевые коэффициенты Sharpe и Sortino указывают на высокое качество доходности и риск был оправдан результатами.

Таким образом, «Алгебра» демонстрирует пример стратегии, которая не только показывает положительную динамику, но и превосходит рынок по всем ключевым параметрам эффективности.

Стратегия доступна для копирования

Как убытки Аренадата превратятся в прибыль ⁉️

💭 Анализ текущего состояния и перспектив развития Аренадата...

💰 Финансовая часть (1 п 2025)

📊 Выручка уменьшилась на 42% и достигла отметки в 1,4 млрд рублей. Операционный денежный поток (OIBDAC) и чистый инвестиционный доход (NIC) остаются отрицательными, достигнув значений минус 1,5 млрд и минус 1,1 млрд рублей соответственно. Стоит отметить, что доходы российских компаний-разработчиков программного обеспечения сильно зависят от сезона: основной объем продаж традиционно приходится на вторую половину года, в то время как затраты распределяются относительно равномерно на протяжении всего календарного периода. Это объясняет снижение показателей операционной прибыли и чистого дохода, что является распространённой чертой отрасли.

🫰 С января текущего года компания сосредоточила усилия на оптимизации издержек, продолжая жестко контролировать расходы на оплату труда сотрудников, рекламные кампании и продвижение продукции.

💪 Финансовая устойчивость поддерживается благодаря отсутствию долгового бремени. За первые шесть месяцев 2025 года компания продемонстрировала положительную динамику свободного денежного потока, размер которого превысил отметку в 0,1 млрд рублей.

💸 Дивиденды / 🫰 Оценка

🤑 По прогнозам, компания сохранит стабильную выплату дивидендов, а уровень дивидендной доходности останется одним из самых высоких среди российских разработчиков ПО.

😎 Руководство компании продолжает уверенно заявлять о высоких темпах роста в течение года. Однако важно пристально следить за реализацией заявленных целей. Несмотря на то, что выполнение плана позволит бизнесу развиваться активно даже на фоне экономического спада, текущая стоимость акций всё равно выглядит завышенной.

📌 Итог

🤔 Наблюдается значительное снижение маржинальности прибыли и показателя OIBDAC, что является тревожным сигналом, учитывая долгосрочную тенденцию ухудшения рентабельности бизнеса. Хотя первое полугодие носит скорее ознакомительный характер. Более 80% потенциальной выручки должно прийтись на второе полугодие.

✔️ Аренадата продолжает активно расширять продуктовую линейку как за счет внутренних разработок, так и через стратегические приобретения. Потенциал для роста клиентской базы остается значительным. Существенным конкурентным преимуществом компании также выступает высокий уровень клиентской поддержки.

🧐 Главные приоритеты включают разработку инновационных и надежных решений для обработки данных, освоение новых рынков для расширения ассортимента услуг, а также внедрение передовых технологий искусственного интеллекта, которые будут способствовать дальнейшему росту бизнеса в ближайшие годы.

👌 Руководство подчеркивает, что в условиях улучшения геополитической обстановки компания не столкнется с угрозами, поскольку её продукция полностью соответствует уровню зарубежных аналогов и успешно конкурирует с ними.

🎯 ИнвестВзгляд: Среднесрочно этот актив представляет особый интерес ввиду огромного потенциала роста. Показатели в финансовой части должны расти, что будет способствовать еще и увеличению дивидендов. Высокая оценка не смущает — при стабилизации результатов бизнеса она придет в норму.

📊 Фундаментальный анализ: 🟰 Держать - хотя компания демонстрирует положительные стороны, такие как отсутствие долга и растущие продажи, существенное снижение выручки и отрицательные показатели OIBDAC и NIC вызывают опасения.

💣 Риски: ⛈️ Высокие - наблюдается существенная волатильность результатов и неопределённость в реализации планов с крайне высокой конкуренцией в секторе.

✅ Привлекательные зоны для покупки: ТЕКУЩИЕ (Доля увеличена) / 100р

💯 Ответ на поставленный вопрос: Убытки Аренадаты обусловлены спецификой российского рынка ПО: большинство сделок совершаются во второй половине года, а расходы распределяются равномерно. Поэтому второе полугодие исторически будет сильнее в финансовой части.

👀 Готовится ещё одна интересная публикация.

$DATA $DATA #Аренадата #Анализ #Инвестиции #Дивиденды #Бизнес #Аналитика

Что такое Экспирация? Почему в этот день стоит быть особенно осторожным

Российский рынок готовится к квартальной экспирации, которая пройдет 18-19 сентября. Предлагаю сегодня разобраться, что это такое и почему волатильность на рынке в эти дни усиливается:

Экспирация (от лат. exspiratio — истечение срока) — завершение обращения срочных контрактов (фьючерсов и опционов) на бирже, исполнение обязательств по ним.

В дни, когда происходит исполнение обязательств (экспирация) по опционам и фьючерсам, на биржах может резко вырасти волатильность. Неопытных инвесторов это может застать врасплох и заставить принять неверное решение.

Например, продать актив, в то время как его цена изменилась из-за обычной технической процедуры.

Зачем знать про дату экспирации?

Для трейдеров и просто активных инвесторов это знание дает возможность заработать, так как в последний день обращения контрактов в моменте волатильность цен на контракты может временно возрасти. Также это может затронуть и базовые активы (особенно если они низколиквидные).

📍 Также эта информация позволит:

• Отслеживать цену. Ко дню экспирации цена фьючерса может сильно измениться по отношению к базовому активу как в большую, так и в меньшую сторону.

• Подстраховаться при необходимости. Например, захэджироваться противоположной сделкой или закрыть позицию.

• Избежать незапланированного закрытия позиции. Это может произойти, если в день экспирации объём открытых сделок окажется настолько большим, что участники своими действиями могут оказать непредсказуемое влияние на рынок базовых активов.

Повышенную волатильность можно объяснить тремя причинами:

• Противостояние интересов. Рынок является ареной противоборства продавцов и покупателей, где каждая сторона стремится извлечь прибыль и избежать убытков. Это противостояние усугубляется спекулятивными стратегиями, когда трейдеры, пытаясь компенсировать просадки, открывают встречные позиции по тому же активу.

• Влияние коротких продаж. Нисходящие движения цены, инициированные первым фактором, активно эксплуатируются трейдерами. Они открывают короткие позиции, чтобы извлечь выгоду из внутридневных падений, тем самым усиливая волатильность и подпитывая тенденцию.

• Механизм роллирования. Когда первоначальный прогноз трейдера не оправдывается к дате экспирации, но он сохраняет уверенность в своей идее, позиция переносится на следующий срок. Этот процесс, при котором закрывается ближний контракт и открывается дальний, приводит к перетоку ликвидности на более поздние даты.

Предсказать, как будет вести себя рынок в такой день, достаточно сложно. Волатильность внутри дня может быть очень высокой, характерны частые резкие развороты, а также возможно появление ложных сигналов технического анализа, вводящих в заблуждение.

Несмотря на силу влияния периода экспирации на рынок базового актива, не стоит забывать, что оно имеет краткосрочный характер. Как правило, уже на следующий день рынок приходит в свое обычное состояние, а сильные ценовые отклонения могут быть скомпенсированы.

Тем не менее, инвесторам стоит быть внимательными к датам экспирации, чтобы неожиданная волатильность не привела к нежелательному срабатыванию стоп-заявок или принятию неверных решений.

Для внутридневных трейдеров она представляет отличные торговые возможности. Если же вы сами являетесь участником срочного рынка, то для вас просто необходимо знать эти даты, чтобы не попасть в затруднительное положение из-за незапланированного закрытия позиции.

Наш телеграм канал

📍 Если пост оказался полезным, ставьте реакции, подписывайтесь на канал - поддержка каждого очень важна!

#акции #фьючеры #новичкам #обучение #инвестор #инвестиции #обзор_рынка

'Не является инвестиционной рекомендацией

Инвестиции в Грузию: стремительный успех компаний на Лондонской бирже и экзамен зрелости

Грузия в последние годы демонстрирует редкое для постсоветского пространства сочетание — устойчивый экономический рост и успешный выход национального бизнеса на глобальные рынки капитала. Страна, которая ещё два десятилетия назад ассоциировалась с переходной экономикой и высоким уровнем уязвимости, сегодня становится примером того, как последовательные реформы, открытость и грамотная интеграция в мировую экономику способны дать результат.

Яркий показатель этого прогресса — три ведущие грузинские компании, котирующиеся на Лондонской фондовой бирже. Совокупная их капитализация превысила $8 млрд, что эквивалентно примерно 25% годового ВВП страны. Для государства с населением всего 3,7 млн человек это впечатляющий результат: несколько частных эмитентов сумели достичь масштабов, сопоставимых с четвертью всей экономики.

В этой статье мы рассмотрим ключевые драйверы успеха грузинской экономики и то, как они отразились на росте капитализации ведущих компаний страны на международных биржах. Для того, чтобы сохранить завоеванные позиции, Грузии предстоит не только закрепить результаты проведённых реформ, но и выдержать экзамен на готовность к дальнейшему движению по траектории устойчивого роста.

Бурный рост экономики Грузии в 2022 – и 2023 гг. и приток российского капитала

Экономические успехи Грузии за последнее десятилетие трудно назвать случайностью или локальным исключением – страна показала значительный и устойчивый рост.

В среднем за период с 2010 по 2019 гг. ВВП Грузии увеличивался примерно на 5% в год, а после пандемии темпы ускорились до двузначных величин. Так, экономика Грузии выросла на 10,4% в 2021-м и на 10,1% в 2022-м. Даже в 2023 году рост составил около 7,5%, что значительно выше глобального среднего. В результате номинальный ВВП страны достиг $30,8 млрд к 2023 году и приблизился к $34 млрд в 2024-м, что существенно превышает показатели десятилетней давности. Такая динамика создала прочный фундамент для ускоренного развития бизнеса и роста его капитализации.

Одним из драйверов экономического ускорения стал приток капитала и людей из России. Грузия оказалась одним из главных бенефициаров релокации российского бизнеса после обострения геополитической ситуации. В 2022 году объём денежных переводов из РФ увеличился более чем в четыре раза, достигнув $2,1 млрд, что дало мощный импульс внутреннему спросу.

Одновременно в страну переехали десятки тысяч новых резидентов: по оценкам, в 2022–2023 годах в Грузии обосновались около 115 тысяч граждан России. Их активность отразилась и в бизнес-среде: только в 2023 году россияне зарегистрировали около 13 тыс. компаний, тогда как за предыдущие 25 лет их было всего порядка 7,8 тысяч. В результате общее число фирм с российскими владельцами превысило 26 тыс.

Приток финансового и человеческого капитала объективно расширил экономическую базу страны. Все эти факторы — переводы, новые предприятия, мигранты и туристы — в совокупности стимулировали потребление, инвестиции и рынок труда, став катализатором впечатляющего роста грузинской экономики.

Институциональные реформы в Грузии как фундамент успеха

Экономический успех Грузии стал также возможен во многом благодаря созданию благоприятной институциональной среды. Страна провела масштабные реформы государственных институтов, установив верховенство права, прозрачное правосудие и эффективную систему противодействия коррупции.

Сегодня Грузия известна уважением к частной собственности и высоким уровнем защиты инвесторов. В рейтинге Doing Business 2020 Всемирного банка страна заняла 7-е место в мире, став лучшей юрисдикцией для ведения бизнеса в Европе и Центральной Азии. Позиция отражала реальные реформы: устранение бюрократических барьеров, упрощение административных процедур и повышение прозрачности. Грузия входит в число мировых лидеров по лёгкости регистрации новой компании — достаточно всего одной процедуры, что сопоставимо с Новой Зеландией, — а также по скорости оформления прав собственности. По состоянию на 2024–2025 годы компания может быть зарегистрирована через Национальное агентство публичного реестра (NAPR) всего за один рабочий день, что подтверждает сохранение курса на упрощение и цифровизацию процедур.

Отдельного внимания заслуживают антикоррупционные достижения. Всего два десятилетия назад Грузия страдала от повсеместного взяточничества, но сегодня уровень бытовой коррупции в стране практически сведён к минимуму. По данным Transparency International, Грузия стабильно входит в число лидеров региона: в Индексе восприятия коррупции (CPI) 2023–2024 годов страна набрала 53 балла из 100, что является одним из лучших показателей в Восточной Европе и на постсоветском пространстве. Такой результат стал возможен благодаря политической воле и последовательным реформам — от упразднения избыточных разрешительных процедур и преобразования полиции до внедрения принципа «единого окна» и цифровизации госуслуг.

Конечно, отсутствие мелкой коррупции не означает автоматического совершенства всех институтов – эксперты предупреждают, что требуются постоянные усилия для укрепления верховенства закона и независимости госорганов. Тем не менее, в глазах инвесторов Грузия уже выглядит островком стабильности: права собственности защищены, контракты исполняются, а регуляторная среда предсказуема. Без такого институционального фундамента ни о каком экономическом чуде речи бы не шло – благоприятный инвестиционный климат стал предпосылкой того самого всплеска деловой активности и роста грузинской экономики.

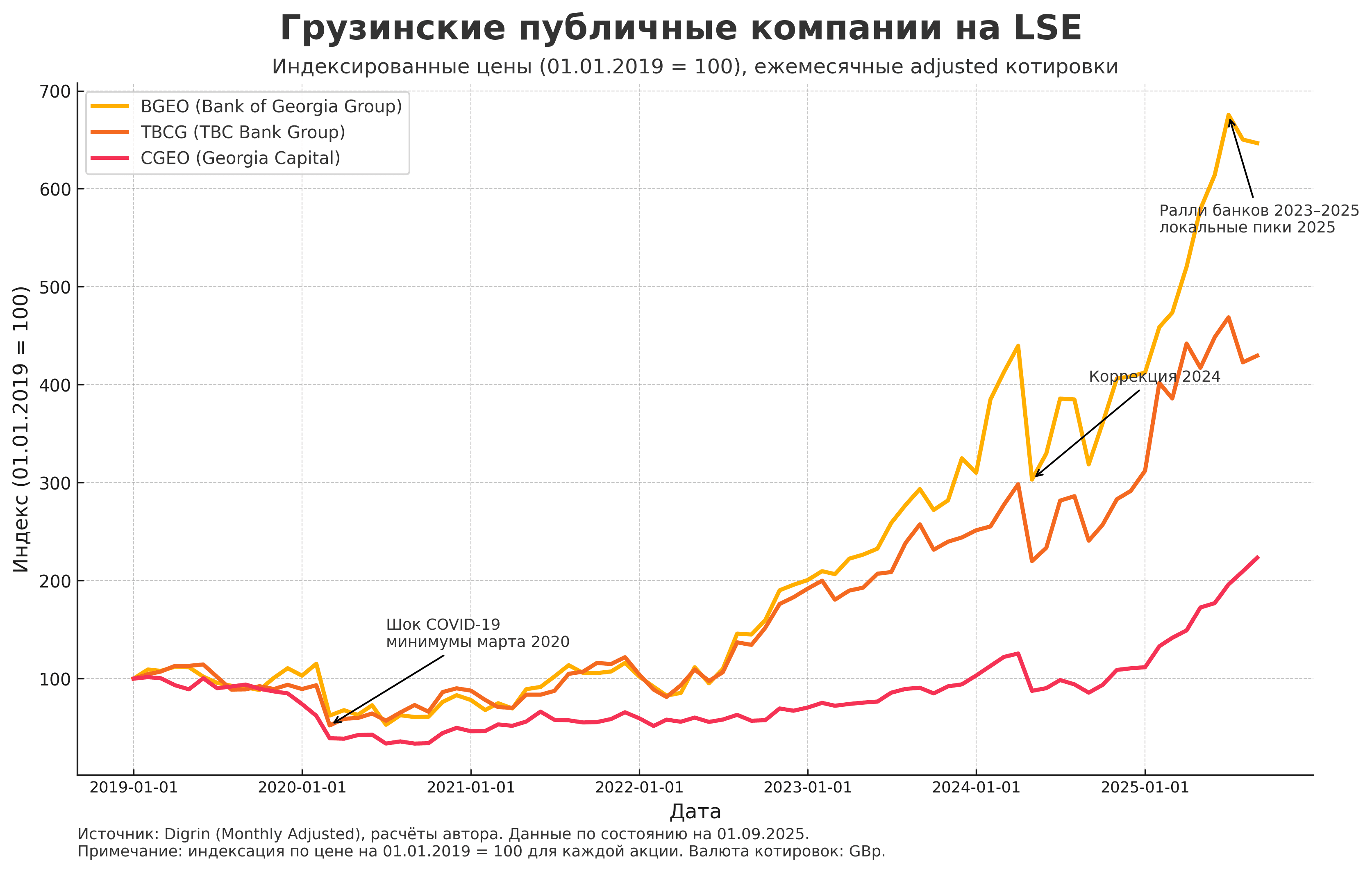

Грузинские «звёзды» на Лондонской бирже: Bank of Georgia, TBC и Georgia Capital

За последние годы грузинский бизнес продемонстрировал уверенный рывок на глобальные рынки капитала. Сегодня три флагмана экономики страны торгуются на Лондонской фондовой бирже и становятся настоящими визитными карточками Грузии для международных инвесторов. Речь идёт о двух крупнейших банках – Bank of Georgia и TBC Bank, а также об инвестиционном холдинге Georgia Capital. Их истории успеха — это показатель динамики и зрелости грузинской экономики, которая смогла вывести национальные компании в «высшую лигу».

Особенно показателен результат за последние пять лет: акции Bank of Georgia подорожали примерно в 6,5 раза, котировки TBC Bank выросли в 4,3 раза, а стоимость акций Georgia Capital увеличилась в 2,2 раза. Такой рост заметно обгоняет не только региональные индексы, но и многие развитые рынки (см. рисунок).

Совокупная рыночная капитализация этих трёх эмитентов уже превышает $8 млрд. Для страны с населением в 3,7 млн человек это эквивалентно примерно четверти годового ВВП. Несколько частных компаний смогли достичь масштабов, сопоставимых с экономикой целого государства. Это не только впечатляющий сигнал о конкурентоспособности бизнеса, но и явное подтверждение доверия со стороны глобальных инвесторов.

Перспективы остаются обнадёживающими. Банковский сектор Грузии продолжает демонстрировать высокие темпы кредитования, а инвестиционные холдинги аккумулируют дивиденды экономического роста, трансформируя их в устойчивую прибыль. Любопытно, что при всей успешности грузинские акции по-прежнему оцениваются с заметным дисконтом. Коэффициенты P/E у ведущих банков находятся на уровне 5–7, что существенно ниже аналогичных показателей у финансовых институтов развитых стран. Этот разрыв объясняется, прежде всего, восприятием странового риска. Но по мере укрепления позиций Грузии на международной арене можно ожидать пересмотра оценок вверх.

Аналитики сходятся во мнении: если темпы роста экономики сохранятся на уровне 5–7% в год, а бизнес продолжит демонстрировать двузначную доходность на капитал, капитализация грузинских эмитентов будет расти и дальше. Рекордные прибыли банков и успешные инвестиции холдингов уже делают Грузию одной из самых интересных историй успеха на экономической карте региона.

Риски инвестиций в Грузию: волатильность и вызовы инвестиционному климату

Несмотря на впечатляющий прогресс, Грузия по-прежнему относится к развивающимся рынкам, а инвестиции в такие рынки сопряжены с повышенной волатильностью и рисками. Политические события и внешние факторы могут мгновенно скорректировать оптимистичную картину. Яркий пример – масштабные протесты в Тбилиси и политическое противостояние, которые временами приводили к распродажам грузинских акций на бирже.

Так, в мае 2024 года новость о принятии скандального закона об «иностранных агентах» вызвала панические настроения: за один день акции Bank of Georgia на LSE упали примерно на 15%, бумаги TBC Bank подешевели на 12%, а Georgia Capital потеряла около 9% своей стоимости. Фактически, один политический шаг свел на нет рост котировок, накопленный за несколько месяцев. Подобным образом и в предыдущие годы наблюдалось, что периоды политической турбулентности – выборы, уличные протесты, обострение отношений с ключевыми партнерами – сопровождались ослаблением курса лари и коррекцией цен грузинских активов.

Высокая доля нерезидентов среди инвесторов означает быструю реакцию на любые тревожные сигналы: капитал мобилен и может покинуть рынок при первых признаках нестабильности.

Кроме сиюминутных колебаний, существуют и средне- долгосрочные риски, связанные с качеством институциональной среды. Грузия достигла нынешних высот во многом благодаря реформам – и откат в реформах может поставить под угрозу дальнейший рост.

Международные организации всё чаще фиксируют признаки замедления институционального прогресса в Грузии. Хотя уровень бытовой коррупции остаётся низким, по данным Transparency International с 2012 года страна не улучшает позиции, а в 2023–2024 годах её индекс восприятия коррупции снизился до 53 баллов, что стало минимумом за последнее десятилетие. Эксперты отмечают рост политического влияния на институты и ослабление независимости судебной системы. Отсутствие взяток «на нижнем уровне» не гарантирует прозрачности на высшем: если государственные механизмы начинают использоваться в интересах узкого круга политических игроков, инвестиционный климат неминуемо страдает. Для инвесторов это означает, что падение в международных рейтингах, проблемы с исполнением контрактов или снижение гарантий защиты капитала способны подорвать доверие к стране и вызвать отток средств.

Нельзя забывать и о внешних факторах. Грузия – небольшая открытая экономика, сильно зависящая от внешней торговли, туристических потоков и денежных переводов. Геополитическая напряженность в регионе, изменение конъюнктуры в странах-партнерах (Россия, Турция, ЕС) или глобальные финансовые потрясения могут ощутимо ударить по грузинскому росту. Например, значительная доля экспорта вина и сельхозпродукции по-прежнему направляется на российский рынок, что в случае политических осложнений чревато введением ограничений. Высокая зависимость от импорта энергоносителей также несет риски ценовых шоков. Таким образом, инвесторам следует оценивать грузинское «экономическое чудо» в комплексе – учитывая не только впечатляющие показатели роста, но и потенциальные точки напряжения.

Экономика Грузии: экзамен зрелости

История грузинского экономического роста и успеха трех крупнейших компаний последних лет показывает, как комбинация макроэкономического роста, институциональных реформ и открытости миру способна изменить траекторию страны. Двузначные темпы роста ВВП, приток капитала и людей из-за рубежа, а также доверие к институтам позволили грузинским компаниям — от Bank of Georgia до Georgia Capital — превратиться в заметных игроков Лондонской биржи.

Однако успех сопровождается рисками: Грузия остаётся развивающимся рынком с повышенной волатильностью, политическими вызовами и уязвимостью к внешним шокам. Любой откат реформ или ослабление институтов может перечеркнуть месяцы позитивной динамики и вызвать отток капитала.

Дальнейшее будущее определяется не столько новыми потоками инвестиций, сколько способностью сохранить институциональную дисциплину — независимые суды, защиту прав собственности и прозрачные правила игры для бизнеса.

Если эта основа будет укреплена, рост рыночной капитализации грузинских компаний на Лондонской бирже станет прочным фундаментом дальнейшего развития экономики. Если же необходимые шаги не будут предприняты, нынешний успех рискует остаться ярким, но кратким эпизодом.

Главный вывод для инвесторов — даже небольшая экономика при правильной комбинации институтов, открытости и предпринимательской энергии способна стать новой точкой притяжения капитала. Грузия уже показала, что последовательные реформы и энергия бизнеса приносят заметные результаты.

Теперь на повестке дня экзамен зрелости. Стране предстоит не только удержать достигнутое, но и закрепить свой статус как надёжного и динамичного участника глобального рынка. Для инвесторов это сигнал что история грузинского роста только начинается.

Технический анализ против искусственного интеллекта: конец эпохи классических паттернов

#инвестиции #теханализ #капитал #трейдинг

Технический анализ десятилетиями был опорой частных трейдеров и профессиональных управляющих. Он вырос из идей Чарльза Доу, Ричарда Шабакера и Джона Мэрфи и превратился в целую культуру: книги, школы, фигуры и сигналы. Его адепты верили, что графики говорят сами за себя и позволяют заглянуть в будущее. Но время изменилось. Искусственный интеллект разрушает привычный мир ТА, обнажая его слабые стороны. Там, где раньше было место для «набивания глаза», теперь остаётся лишь холодный алгоритм, лишённый иллюзий и эмоций.

В этой статье мы рассмотрим ключевые вызовы, с которыми ТА, как торговая концепция сталкивается после внедрения ИИ. С появлением алгоритмов, умеющих анализировать массивы данных в реальном времени, вероятно уйдёт целая эпоха трейдеров-графистов. Те неэффективности, которые позволял выявлять классический ТА, будут быстро обнаруживаться и столь же быстро исчезать. Проблема распознавания фигур и их монетизации сойдёт на нет — теперь это станет прерогативой машинного анализа.

В статье затрагивается вопрос о том, что ИИ видит все «головы и плечи», «три индейца» и прочие фигуры мгновенно. Как только закономерность проявляется, туда тут же устремляется капитал — и любое преимущество исчезает. То, что вчера было рабочим инструментом, превращается в мираж. То, что когда-то считалось искусством, становится статистической иллюзией. Уникальный взгляд трейдера растворяется в океане данных, а фигуры перестают быть сигналами, превращаясь в графический фольклор.

История техничного анализа: путь от зарождения к этапу кризиса

Истоки технического анализа уходят в конец XIX века. Чарльз Доу, издатель Wall Street Journal, сформулировал идеи, ставшие основой «теории Доу»: рынок учитывает всё, движение цен подчиняется трендам, а история склонна повторяться. Его последователи развивали эти мысли, создавая первые методы графического анализа. В XX веке Ричард Шабакер систематизировал фигуры и паттерны, а Джон Мэрфи превратил ТА в популярный учебник для целых поколений трейдеров. Позднее японские свечные модели добавили глубины и визуального богатства.

На этой базе выросла целая культура: появились специализированные школы, ассоциации трейдеров и десятки бестселлеров. ТА стал «библией» для индивидуальных инвесторов во второй половине XX века. Более того, на волне его популярности некоторым трейдерам удалось сколотить внушительные капиталы. Классическим примером считается Ричард Деннис, который в 1970-х годах заработал миллионы, применяя простые трендовые стратегии.

Другой яркий случай — Николас Дарвас, танцор по профессии, превративший $25 000 в более чем $2 000 000, используя собственный метод «коробок». А ещё раньше легендарный Джесси Ливермор, один из первых спекулянтов XX века, показал, что следование трендам и чтение графиков могут приносить баснословные состояния — хотя и сопряжены с риском катастрофических потерь.

От пика популярности к иллюзии: Как искусственный интеллект ускоряет «реалити‑чек» для паттернов технического анализа

В 1990‑е годы ТА переживал золотой век. Простые правила — скользящие средние, пробои диапазонов — работали на истории и приносили прибыль. Но затем пришёл момент истины. Строгие статистические тесты показали: большая часть сигналов ТА — иллюзия. Хэлберт Уайт в своей работе “A Reality Check for Data Snooping” предложил методологию строгой статистической проверки, которая показала, что многие «успешные» результаты технического анализа были следствием подгонки под данные (data snooping) — ситуации, когда закономерности возникают лишь из-за многократного перебора гипотез на одном и том же наборе данных. Рынок постепенно адаптировался, и то, что казалось рабочим на исторических графиках, перестало приносить устойчивый результат в реальности.

Технический анализ долго жил за счёт веры. Фигуры, свечные модели и трендовые линии казались ключом к предсказанию будущего. И действительно, если раньше после появления паттерна рынок часто двигался в предсказанном направлении, трейдер имел возможность эксплуатировать повышенную вероятность положительного исхода. Но сегодня эту возможность у человека забирают алгоритмы, реагирующие быстрее и эффективнее.

Технический анализ действительно приносил результат, пока оставался оружием немногих. Паттерны вроде «головы и плеч» или «треугольника» работали до тех пор, пока о них знали только посвящённые. Но массовое использование превращало их из источника прибыли в пустую форму. После публикации в медиа пространстве эффективность торговых предикторов резко падала. Сегодня эта логика ускорилась до предела. Машины видят все паттерны сразу и реагируют быстрее человека. Как только закономерность проявляется, туда устремляется капитал — и любая неэффективность исчезает, не успев по-настоящему сработать.

ИИ меняет правила игры в техническом анализе

Искусственный интеллект стал фактором, который обнажил хрупкость классического технического анализа и подтолкнул эту концепцию к глобальной трансформации. Современные алгоритмы способны одновременно анализировать десятки тысяч инструментов, углубляясь в микроструктуру рынка: книгу заявок, кластеры ликвидности, последовательность сделок. Там, где человеческий глаз видит хаос, машина мгновенно выделяет закономерность.

Классический трейдер ждал завершения фигуры, чтобы подтвердить сигнал и войти в сделку. Алгоритм действует иначе: он «чует» паттерн ещё до того, как тот становится очевидным для человека. В результате сигнал, который раньше приносил преимущество, оказывается встроен в цену задолго до того, как частный инвестор успеет нажать кнопку.

Более того, искусственный интеллект не ограничивается «видением» фигур. Он проверяет их статистическую состоятельность в реальном времени на гигантских массивах данных. Там, где трейдеры десятилетиями спорили, работает ли фигура «голова и плечи», алгоритмы дают сухой и беспристрастный ответ: работает или нет.

Примером служит исследование DeepLOB (Oxford-Man Institute, 2018), где нейросеть на основе данных книги заявок научилась предсказывать краткосрочные движения рынка. Другой пример — высокочастотные алгоритмы (HFT), которые используют дисбалансы в потоке ордеров и обеспечивают мгновенное «ценооткрытие», выжимая прибыльность из любых устойчивых закономерностей.

В результате паттерны вроде «головы и плеч», флагов или треугольников всё чаще превращаются в музейные экспонаты истории трейдинга. Они остаются частью финансовой культуры, полезной для понимания прошлого, но в реальной торговле их ценность стремительно убывает.

Что еще остаётся от наследия ТА и с чем эта торговая концепция идет в будущее

Наследие технического анализа не исчезло полностью, а позволяет ему реформироваться в более совершенные торговые модели. Тренд-следование остаётся одной из немногих системных премий на рынке. Его устойчивость подтверждают десятки академических работ, а институциональные фонды активно используют этот инструмент в портфельных стратегиях. В основе тренд-следования — скользящие средние и другие методы сглаживания, отражающие фундаментальное свойство рынка: инерцию ценовых движений. Но не только тренды переживут эпоху ИИ.

Некоторые элементы ТА трансформировались и нашли место в новых подходах, среди которых:

-Индикаторы волатильности (например, Bollinger Bands) используются как модули в более сложных моделях риск-менеджмента.

-Уровни поддержки и сопротивления переродились в анализ зон ликвидности и кластерных ордеров, что теперь активно применяется в микроструктурных исследованиях.

Графические паттерны в чистом виде теряют значимость, но их идея — отражение коллективного поведения — живёт в поведенческих финансах и анализе сентимента. Таким образом, богатая вселенная фигур ТА сжимается до узкого круга элементов, встроенных в более комплексные модели. Визуальные паттерны, которыми пользовались частные трейдеры, становятся скорее культурным наследием, чем рабочим инструментом.

ТА не исчез полностью, но его классическая форма уходит в прошлое. Искусственный интеллект разрушает иллюзию уникальности наблюдений: сигнал виден всем и сразу, реакция становится мгновенной, а данные доступны каждому. Рынок окончательно перестал быть «художественной галереей» для трейдеров, превращаясь в арену алгоритмов.

Трейдер, который продолжает рисовать линии на графике, ведёт бой с тенью — и проигрывает. А тот, кто готов принять ИИ и новые методы анализа, получает шанс остаться в игре и говорить с рынком на его настоящем языке.

Ключевые фразы: технический анализ; искусственный интеллект в трейдинге; алгоритмическая торговля; микроструктура рынка; тренд‑следование; скользящие средние; паттерны графиков; волатильность; уровни ликвидности; поведенческие финансы.

Почему 2800 пунктов — не предел? Индекс может уйти ниже перед отскоком

Российский фондовый рынок адаптируется к изменившимся условиям: намеренное замедление темпов смягчения денежно-кредитной политики со стороны ЦБ и угрозы новых санкций от Трампа продолжают оказывать давление на котировки. Под влиянием этих факторов торги завершились снижением, которое, однако, замедлилось к концу сессии.

По итогам торговой сессии котировки индекса приблизились к сильной области поддержки 2800-2790 пунктов, где ранее образовался незакрытый ценовой гэп. При нейтральном новостном фоне возможна попытка развития технического отскока. Закрепление внутри дня выше уровня 2850 пунктов может нарушить нисходящий тренд, поэтому важно следить за поведением цены при приближении к этой отметке.

Однако активность покупателей будет сдерживать высокая вероятность дальнейшей эскалации на фоне заседания ЕС, посвящённого обсуждению 19-го пакета санкций.

Дополнительным фактором давления станет экспирация фьючерсов (18-19 сентября), которая традиционно сопровождается повышенной волатильностью и часто совпадает с формированием локальных минимумов индекса. В связи с этим говорить о развороте тренда пока преждевременно.

США обозначили свои будущие действия в отношении России: Европа должна отказаться от российских энергоносителей и ввести пошлины в отношении Китая и Индии, только после этого Вашингтон рассмотрит усиление санкций против России.

Вот только эти условия неприемлемы для Евросоюза, который опасается оказаться заложником торговой войны между Вашингтоном и Пекином. Поэтому постепенно подобная угроза должна нивелироваться, снизив градус санкционного давления на Россию и ее торговых партнеров.

Тем, кого беспокоит текущая волатильность, я по-прежнему рекомендую консервативную стратегию: оставаться вне рисковых активов, инвестируя в облигации и фонды денежного рынка.

Придерживаться этой стратегии стоит, как минимум до середины октября. К тому времени прояснится ситуация с бюджетом, и начнет появляться спекулятивный интерес к акциям в преддверии следующего заседания ЦБ.

Из корпоративных новостей:

Озон Фарма объявляет о выходе на рынок нового препарата Иммунотрезан — современного решения для поддержки иммунитета и борьбы с усталостью

Делимобиль запустил веб-интерфейс для аренды автомобилей, чтобы пользователи, которые еще не знакомы с каршерингом, могли бесшовно забронировать авто

ЮГК прокуратура потребовала снести цеха в Пластовском округе

Яндекс #YDEX акционеры одобрили дивиденды за 1п 2025г в размере 80 руб/акция (ДД 1,9%), отсечка - 29 сентября

Газпром #GAZP Минфином обсуждается изменение налоговой нагрузки со следующего года

Дочка Fix Price c 1 по 12 сентября приобрела 13,7 млн акций компании на Мосбирже, бумаги могут быть использованы в рамках программы мотивации сотрудников

ФосАгро #PHOR Евросоюз сократил импорт удобрений из РФ в июле 2025г в годовом выражении почти впятеро, а в месячном выражении практически в 8 раз

Эталон планирует вернуться к вопросу о выплате дивидендов после выхода на чистую прибыль

ОГК-2 СД рекомендовал дивиденды за 2024 год в размере 0,0598167018 руб/акция (ДД 14,7%), отсечка - 5 ноября

• Лидеры: ДВМП #FESH (+2,73%), ОГК-2 #OGKB (+2,4%), Лента #LENT (+1,94%), Озон Фарма #OZPH (+1,8%).

• Аутсайдеры: Эталон #ETLN (-5%), Whoosh #WUSH (-4,65%), Ростелеком #RTKM (-4,47%), Совкомбанк #SVCB (-3,68%).

16.09.2025 - вторник

• #ETLN - Эталон снятие запрета на короткие продажи

• #HEAD - Хэдхантер внеочередное общее собрание акционеров по дивидендам за 1 полугодие 2025г. — 233 руб./акция

Наш телеграм канал

✅️ Переходи в мой профиль и подписывайся на блог, чтобы не пропустить следующие посты.

#акции #новости #аналитика #инвестор #инвестиции #обзор_рынка

'Не является инвестиционной рекомендацией

Какой таймфрейм выбрать для торговли? Выбор и анализ стратегий

Это достаточно частый вопрос для трейдеров. Если бы ответ был однозначным, можно было бы им и ограничиться. Однако у каждого из нас свой стиль торговли, свое количество свободного времени и свои предпочтения в трейдинге. Для некоторых трейдеров привычно испытывать волнение по несколько раз в день, открывая и закрывая свои позиции. Другие трейдеры готовы удерживать свои сделки в течение нескольких дней или даже недель, лишь изредка поглядывая на графики.

Это приводит нас к одному неопровержимому выводу – лучший таймфрейм – это тот, который лучше всего подходит именно вам. Другими словами, здесь нет правильного или неправильного ответа, кроме того, который вы считаете правильным или неправильным для самого себя. Поэтому нужно экспериментировать, чтобы найти наиболее подходящий для себя таймфрейм.

По степени удобства и комфорта всех трейдеров можно условно разделить на несколько групп:

• Дейтрейдеры (от 1 до 15 минут): Они редко оставляют позиции до следующего дня, так как целятся охватить дневное движение. В реальности такая торговля несет риски из-за чрезмерного шума и сложности выявления тренда.

• Краткосрочники (4-часовые или часовые): При использовании таких графиков торговая операция проводится в период от 1-2 часов до нескольких суток. Такой таймфрейм в трейдинге предусматривает большее число финансовых сделок на рынке при условии безубыточной торговли.

• Долгосрочники (дневные, недельные): Другими словами, инвесторы. Сиюминутная прибыль им неинтересна, они мыслят более глобально и торгуют по-крупному в расчете на весомую прибыль.

Как выбрать подходящий таймфрейм:

• Доступное время для торговли: Если нет возможности торговать без перерывов, лучше выбирать дневные или недельные таймфреймы. В ином случае подходят более короткие периоды.

• Личные предпочтения: Некоторые трейдеры предпочитают торговать на пятиминутных таймфреймах, чтобы быстро реагировать на цену. Другие, наоборот, предпочитают дольше анализировать информацию и снизить уровень стресса.

• Психологические особенности трейдера: Некоторые участники рынка любят более спокойный трейдинг на длинных таймфреймах. Есть и те, которым нравится активная торговля на небольших временных диапазонах.

Преимущества и недостатки различных ТФ:

• Минутные. Плюсы: быстрая реакция на рынок, множество сигналов, подходят для скальперов и для торговли на крипте. Минусы: чрезмерный шум и волатильность, не применяются для долгосрочного трейдинга, требуют быстрого открытия и закрытия сделок.

• Часовые. Плюсы: быстрое определение краткосрочных трендов, оптимальный вариант для активного трейдинга. Минусы: шумность рынка, постоянный стресс.

• Четырёхчасовые. Плюсы: оптимальный баланс между краткосрочным и долгосрочным трейдингом, среднее число сделок, точный контроль среднесрочных движений. Минусы: шум, необходимость постоянного контроля.

• Дневные. Плюсы: снижение рыночного шума, низкий уровень стресса, возможность тратить меньше времени на трейдинг, простота поиска долгосрочной тенденции. Минусы: долгое ожидание моментов входа, высокая цена ошибки.

• Недельные. Плюсы: тщательное планирование сделок, минимальный шум, удобство анализа трендов. Минусы: долгое ожидание подтверждения сигналов, редкое появление моментов для входа.

Новичкам рекомендуется начинать торговлю на длинных таймфреймах и постепенно переходить к более мелким, по мере накопления опыта и уверенности в своих навыках.

Наш телеграм канал

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

#акции #аналитика #обучение #новичкам #трейдинг #инвестор #инвестиции

'Не является инвестиционной рекомендацией

📰 Собрали богатый урожай продуктовых релизов и подвели итоги полугодия.

Делимся важными новостями IVA Technologies за август!

Итоги первого полугодия 2025: стабильность + рост + новые возможности

29 августа была опубликована (https://iva.ru/ru/news/iva-technologies-release-of-the-updated-report-for-6-months-of-2025/) консолидированная финансовая отчетность за 6 месяцев 2025 года. ПАО «ИВА» демонстрирует стабильность ключевых финансовых и операционных показателей, несмотря на сохраняющуюся высокую волатильность внешней среды.

Платформа для бизнес-коммуникаций IVA One стала доступна для внедрения! 🚀

IVA Technologies представила (https://iva.ru/ru/news/platforma-dlya-biznes-kommunikaczij-iva-one-1.0-stala-dostupna-dlya-vnedreniya/) коммерческий релиз платформы IVA One — российского решения для бизнес-коммуникаций и совместной работы, полностью готового к внедрению в ИТ-инфраструктуре предприятий.

Встречайте IVA MCU 25.0!

Пользователям представлен (https://iva.ru/ru/news/iva-technologies-predstavlyaet-iva-mcu-25.0-dlya-stabilnoj-rabotyi-i-meropriyatij-s-gibkoj-nastrojkoj/) релиз сервера профессиональной ВКС IVA MCU 25.0. Обновление охватывает сразу несколько ключевых направлений: управление звонками, организация мероприятий, стабильность системы, интеграции и безопасность.

Новая версия делает ежедневную коммуникацию проще, а масштабные трансляции — управляемыми и гибко настраиваемыми.

IVA Terra вышла на новый уровень!

В версии IVA Terra 2.0 существенно доработаны алгоритмы обработки естественного языка, что позволило повысить четкость, связность и стилистическую корректность создаваемых текстов. Оптимизирована система суммаризации: теперь выжимки формируются более структурированными и информативными, с учетом особенностей исходного контента, будь то совещание, лекция или интервью.

Обо всех изменениях читайте по ссылке. (https://iva.ru/ru/news/iva-technologies-vyipustila-obnovlennuyu-versiyu-servisa-raspoznavaniya-rechi-iva-terra-2.0/)

Отвечаем на вопросы о пограничном контроллере сессий IVA SBC

IVA SBC — важный компонент, который закрывает вопросы безопасности в экосистеме IVA, упрощает интеграцию, повышает стабильность и надежность работы коммуникационных сервисов.

Знакомству с IVA SBC мы посвятили специальный вебинар, (https://rutube.ru/video/265f9bee59523d69edd06d240549baa3/) в ходе которого поступило множество важных вопросов о продукте, на которые мы ответили в статье. (https://iva.ru/ru/blog/iva-sbc-bolshe-chem-zashhita-kak-myi-delaem-korporativnyie-kommunikaczii-bezopasnyimi/)

А здесь (https://habr.com/ru/articles/938976/) мы рассказали, что такое технология строгой валидации API в пограничном контроллере IVA SBC, и почему у этого подхода практически нет аналогов на рынке.

IVA MCU + Space VDI = мэтч!

Подтверждена (https://iva.ru/ru/news/server-vks-iva-mcu-sovmestim-s-platformoj-virtualizaczii-rabochix-mest-space-vdi/) совместимость сервера видеоконференцсвязи IVA MCU и платформы виртуализации рабочих мест Space VDI ✅

Подтверждённая совместимость позволяет заказчикам объединять преимущества защищённой виртуальной инфраструктуры с профессиональной видеоконференцсвязью, не жертвуя качеством связи и безопасностью данных.

Встали на рельсы

29 августа Станислав Иодковский на демо-дне ИЦК «Железнодорожный транспорт и логистика», организованном РЖД, рассказал о проектах IVA в транспортной отрасли.

На примере с РЖД он показал, как решения IVA помогают повышать эффективность и безопасность коммуникаций в одной из крупнейших компаний России из ключевой отрасли экономики. Станислав поделился, что проект внедрения IVA в РЖД вызывает интерес среди зарубежных транспортных компаний.

$IVAT

Наращиваем обороты 📈

В августе случилось 2 важных изменения в торговле нашей бумагой. Шаг цены сократился с 5 копеек до 1 копейки и начал работу маркетмейкер — рассказываем, как это отразилось на акциях #VSEH

ℹ️ Маркетмейкер — это профессиональный участник рынка, который помогает поддерживать ликвидность акций. Он выставляет заявки на покупку и продажу, тем самым сглаживая резкие колебания цены.

Среднедневной оборот (ADTV) вырос на 24,4%*, при этом сократились спрэды как между ценой открытия и закрытия, так и между низшей и высшей ценой внутри дня.

Если по среднедневным оборотам в месяц август до рекорда не дотянул, то волатильность показала наименьшее значение за все время наблюдения.

1 месяц — маленький срок для того, чтобы делать серьезные выводы по работе маркетмейкера и его эффекту на бумагу, однако мы рады, что эффект уже заметен.

Наглядно первые результаты показали на графике. Дальше — больше!

*без учета аномального объема 28.07.2025

#VSEH #аналитика

СНИЖАНИЕ КЛЮЧЕВОЙ СТАВКИ В БОРЬБЕ ЗА КОНТРОЛЬ НАД ИНФЛЯЦИЕЙ: АРГУМЕНТЫ ЗА И ПРОТИВ

На пленарном заседании ВЭФ‑2025 Владимир Путин предостерёг: если резко снизить ключевую ставку, цены пойдут вверх. Тезис прозвучал в момент, когда ключевая ставка уже опущена до 18% после июльского шага ЦБ на −200 б.п., а годовая инфляция замедлилась до 8,8% и, по прогнозу регулятора, в 2025‑м должна дойти до 6–7% (с возвращением к цели 4% в 2026‑м). Сентябрьское заседание ЦБ — на носу.

В статье оцениваются факторы и условия, при которых снижение ставки не вызывает инфляцию. Также мы затронем вопрос - почему инфляция нужна и полезна для системы государственных финансов и управления.

Аргументы в пользу снижения учетной ставки как фактора, способствующего снижению инфляции

Часть денег уйдёт в инвестиции, а не на рынок товаров. Понижение ставки делает банковские вклады менее выгодными, зато стимулирует вложения в долгосрочные активы – недвижимость, акции, облигации. Проще говоря, вместо того чтобы лежать на депозите или тратиться на быстрые покупки, деньги могут «перекочевать» в новостройки, на фондовый рынок или в корпоративные проекты. Это не разгоняет потребительские цены, а наоборот, частично стерилизует денежную массу: средства надолго «закопаны в бетон» или работают в бизнесе, не участвуя в ажиотажном спросе на товары дня.

По оценкам аналитиков, при снижении ключевой ставки из банковских депозитов населения на фондовый рынок может перетечь от 2,5 до 5 трлн рублей – колоссальная сумма. Ещё сотни миллиардов рублей могут быть направлены в закрытые фонды недвижимости. Такие инвестиции фактически выводят деньги из оборота на потребительском рынке, поэтому их приток не ведёт к росту цен на продукты или услуги. Да, потенциально это может надувать финансовые или строительные «пузыри», но это отдельный разговор. В контексте же потребительской инфляции отток сбережений в долгосрочные активы скорее снижает давление на цены, чем повышает.

Высокие ставки душат экономику – особенно в спад.

Обратная сторона монетарной медали: чрезмерно высокая ключевая ставка способна сама по себе создать проблемы с ценами и развитием. Когда кредиты дорогие, предприятия режут инвестиции, откладывают запуск новых производств – в будущем это грозит дефицитом предложения и, как ни парадоксально, может поддерживать инфляцию. Одновременно население, видя двузначные проценты по вкладам, не верит, что инфляция пойдёт на убыль, и предпочитает тратить сейчас, формируя инфляционные ожидания. Эксперты отмечают, что рекордные ставки по депозитам подогревают ожидания роста цен, а бизнес перекладывает растущие процентные издержки на покупателей. То есть чрезмерно жёсткая политика способна разгонять инфляцию, вместо того чтобы её остудить. Уже не говоря о том, что производство и потребление тормозятся: индексы цен производителей стоят на месте, склады заполнены непроданными товарами, предприятия переводят работников на неполный день из-за отсутствия спроса. Министерство экономического развития прямо предупреждает: кредитно-денежные условия сейчас втрое жёстче, чем в начале года, и это чревато охлаждением экономики. В условиях спада такая ситуация вредна – зачем усугублять проблему? Умеренное смягчение стимулирует бизнес брать кредиты и развиваться, а граждан – делать крупные покупки. Спрос оживится, предприятия смогут нарастить выпуск. А при разумном контроле за денежной массой это не вызовет “перегрева” цен, поскольку расширение предложения товаров будет поспевать за восстановлением спроса.

Аргументы за высокую ставку и сохранение умеренно высокой инфляции

Умеренная инфляция выгодна бюджету и росту ВВП.

Забавно, но факт: государству зачастую нужна определённая инфляция. Совсем низкий рост цен (близкий к нулю) – это стагнация экономики и выпадение доходов казны. А вот умеренно высокая инфляция – скажем, в районе

–8% – может сыграть на руку бюджету. Во-первых, рост номинального ВВП ускоряется, даже если реальные объёмы растут слабо. Это означает больше собираемых налогов в текущих ценах.

Во-вторых, инфляция частично выступает как “скрытый налог”: она обесценивает госдолг и обязательства государства в фиксированной сумме. Экономисты называют эффектом “soft default” («мягкий дефолт») ситуацию, когда государство формально исполняет свои долговые обязательства, но при этом за счёт инфляции фактическая нагрузка на бюджет и реальная ценность выплат уменьшается.

Проще говоря, если цены и зарплаты выросли, то, например, 1 рубль налогов в бюджет теперь приходится на меньший объём реальных товаров, чем раньше. Налоговые поступления в реальном выражении растут вместе с инфляцией, помогая снизить будущий бюджетный дефицит.

Конечно, тут важно не перестараться: гиперинфляция разрушительна и для экономики, и для финансирования госрасходов. Но умеренная инфляция (не двузначная) часто помогает правительству решать фискальные задачи. Не случайно в мире долгие годы целевые ориентиры центральных банков не равны нулю, а устанавливаются около 2–4% – небольшое постоянное подорожание смазывает «экономические шестерёнки», упрощая обслуживание долга и стимулируя деловую активность. В российских условиях 2025 года, с её растущими бюджетными расходами, инфляция чуть выше целевого уровня может сыграть позитивную роль – позволить собрать больше налогов и профинансировать приоритетные программы (при этом не обесценив рубль до опасного уровня).

Текущая высокая ставка – это плата за риски, а не только за инфляцию.

Нельзя забывать, что значительная часть причины, по которой ЦБ держал ставку такой высокой, – внешние и геополитические риски. Санкции, геополитическая неопределённость, волатильность курса рубля – всё это требовало от регулятора повышенной ставки, своего рода страхового барьера. Фактически в ставке заложена солидная премия за риск: за риск оттока капитала, за риск ослабления рубля, за риск внешних шоков. Но по мере снижения геополитической напряжённости эти риски будут уменьшаться. Сам Центробанк признаёт: улучшение внешних условий в случае разрядки геополитики окажет дезинфляционное влияние.

Проще говоря, если завтра ослабят санкции или утихнет международная турбулентность, то и давление на цены у нас снизится – а значит, держать ставку “запредельно высокой” больше не потребуется. Уже сейчас базовый прогноз регулятора на ближайшие годы предполагает постепенное угасание проинфляционных факторов и возвращение ставки к нейтральному уровню (около 7–8%) к 2027 году. Значит, тренд на понижение ставки – вопрос времени. Чем скорее снизятся внеэкономические риски, тем смелее Центробанк сможет смягчать политику без угрозы для цен и курса рубля. Пока же правительство старается со своей стороны минимизировать бюджетные дисбалансы и тем самым тоже готовит почву для более низкой ставки

Примеры: снижение ставки без всплеска цен. А можно ли снижать ставку не разгоняя инфляцию?

Возможность снижения учетной ставки и сохранение низкой инфляции достижима, что подтверждается, посмотрев на международный опыт. Не раз бывало, что центральные банки уменьшали ставки, а инфляция при этом оставалась под контролем – либо изначально была низкой, либо продолжила замедляться. Вот несколько характерных случаев:

США, 2019 год. Федеральная резервная система неожиданно перешла к снижению ставки – с ~2,5% до ~1,75% за год – несмотря на то, что рецессии не было. Эти превентивные «страховочные» смягчения политики не вызвали в Америке никакого ценового взрыва. Инфляция тогда держалась даже ниже целевых 2%, и ФРС как раз хотела её слегка разогнать, а не подавить. В итоге, снизив ставку, США поддержали экономический рост, а годовая инфляция осталась в пределах 1,8–2% – то есть цены росли умеренно, не ускорившись из-за действий регулятора.

Бразилия, 2017–2019 годы. Ещё более показательный пример: Банк Бразилии за короткое время решительно опустил ключевую ставку с двузначных значений до исторического минимума 6,5–7%. Это произошло на фоне того, что инфляция в стране стремительно снизилась после затяжной рецессии. В 2017 году бразильская инфляция упала до 2,8% – ниже официального целевого диапазона 4,5% ±1,5%. И даже на фоне такого радикального смягчения ДКП цены оставались покорными: их рост весь 2017 год был ниже нижней границы цели, во многом из-за слабого спроса и рекордного урожая. Центральный банк Бразилии тогда с конца 2016 по 2018 год снизил ставку с 14% до 6,5%, и лишь к 2019-му инфляция вернулась к ~4%, то есть строго в цель. Никакого “разноса” цен не случилось – напротив, дешёвые деньги помогли экономике оправиться от кризиса, а инфляция осталась умеренной.